Checklist de divulgação:

IFRS/CPC - 2010

Checklist de divulgação: IFRS/CPC 2010

Introdução ................................................................................................................... 5

Estrutura do checklist de divulgação............................................................................ 6

Formato do checklist de divulgação....................................................................................................... 6

Seção A

Divulgações aplicáveis às entidades ......................................................... 10

A1

1.

2.

3.

Divulgações gerais .................................................................................... 11

Divulgações gerais.............................................................................................................. 11

Moeda de apresentação e moeda funcional..................................................................... 12

Outras divulgações ............................................................................................................ 13

A2

1.

2.

3.

Políticas contábeis .................................................................................... 15

Divulgações gerais............................................................................................................. 15

Políticas específicas........................................................................................................... 16

Mudanças de política contábil .......................................................................................... 18

A3

Demonstrações do resultado e do resultado abrangente e

respectivas notas explicativas .................................................................. 20

Divulgações gerais ............................................................................................................ 20

Itens individuais................................................................................................................ 22

Imposto de renda .............................................................................................................. 24

Itens extraordinários ........................................................................................................ 24

1.

2.

3.

4.

A4

1.

2.

Demonstração das mutações do patrimônio líquido e

respectivas notas explicativas .................................................................. 25

Demonstração das mutações do patrimônio líquido ...................................................... 25

Divulgações gerais............................................................................................................. 25

A5

1.

2.

3.

4.

5.

6.

7.

8.

9.

10.

11.

12.

13.

14.

15.

16.

17.

18.

19.

20.

21.

22.

23.

Balanço patrimonial e respectivas notas explicativas .............................. 27

Divulgações gerais............................................................................................................. 27

Incerteza de mensuração ..................................................................................................28

Imobilizado ....................................................................................................................... 29

Propriedade para investimento ........................................................................................30

Ativos intangíveis (excluindo ágio) .................................................................................. 33

Redução ao valor recuperável de ativos ........................................................................... 34

Coligadas ........................................................................................................................... 37

Joint ventures ...................................................................................................................38

Controladas .......................................................................................................................38

Investimentos - ativos financeiros ................................................................................... 41

Estoques ............................................................................................................................ 41

Contas a receber de clientes e outras contas a receber ................................................... 41

Impostos de renda ............................................................................................................ 42

Contas a pagar a fornecedores e outras contas a pagar .................................................. 43

Provisões............................................................................................................................ 43

Benefícios pós-emprego - planos de benefício definido ................................................. 44

Obrigações de arrendamento (leasing) ........................................................................... 47

Empréstimos e outros passivos ........................................................................................ 49

Subvenções governamentais ............................................................................................ 49

Transações com partes relacionadas ............................................................................... 49

Compromissos ................................................................................................................... 51

Contingências .................................................................................................................... 51

Eventos após o período de relatório ................................................................................ 52

2

© 2010 PwC. Todos os direitos reservados.

Checklist de divulgação: IFRS/CPC 2010

333

A6

1.

2.

3.

Demonstração dos fluxos de caixa ........................................................... 54

Apresentação geral ............................................................................................................ 54

Itens individuais................................................................................................................ 54

Mutações nas participações em subsidiárias e outros negócios ..................................... 56

A7

1.

2.

3.

4.

5.

6.

7.

Combinações de negócios e alienações .................................................... 57

Divulgações gerais............................................................................................................. 57

Ajustes ............................................................................................................................... 59

Período de mensuração .................................................................................................... 59

Contraprestação contingente ........................................................................................... 59

Passivos contingentes ...................................................................................................... 60

Ágio ................................................................................................................................... 60

Avaliação dos efeitos financeiros de ganhos e perdas reconhecidos no

período de relatório corrente .......................................................................................... 60

Outras divulgações impactadas pela adoção antecipada do IFRS 3 "Impostos de Renda" ........................................................................................................ 61

8.

A8

1.

2.

3.

4.

5.

6.

7.

8.

9.

10.

11.

12.

13.

14.

15.

16.

Instrumentos financeiros ........................................................................ 62

Divulgações gerais............................................................................................................. 62

Categorias de ativos financeiros e passivos financeiros ................................................. 62

Ativos financeiros ou passivos financeiros ao valor justo por meio do resultado ......... 62

Reclassificação .................................................................................................................. 63

Baixa .................................................................................................................................. 64

Garantia ............................................................................................................................. 64

Provisão para perdas de crédito ....................................................................................... 64

Instrumentos financeiros compostos com múltiplos derivativos embutidos................ 65

Inadimplências e violações ............................................................................................... 65

Itens de receita, despesa, ganhos ou perdas .................................................................... 65

Outras divulgações ............................................................................................................ 66

Natureza e extensão dos riscos decorrentes de instrumentos financeiros .................... 70

Divulgações qualitativas ................................................................................................... 70

Divulgações quantitativas................................................................................................. 70

Divulgações de capital ...................................................................................................... 72

Garantias financeiras ........................................................................................................ 74

A9

Dividendos ............................................................................................... 75

A10

IFRIC 17 - "Distribuições de Ativos que Não Envolvem Caixa

a Proprietários" ....................................................................................... 76

A11

Ativos não circulantes mantidos para venda e operações

descontinuadas ......................................................................................... 77

Seção B

Divulgações aplicáveis a todas as entidades em

situações específicas ................................................................................ 80

B1

Correção de erros de período comparativo.............................................. 81

B2

Relatório na moeda de uma economia hiperinflacionária ....................... 82

B3

Incertezas sobre a continuidade operacional .......................................... 83

3

© 2010 PwC. Todos os direitos reservados.

Checklist de divulgação: IFRS/CPC 2010

B4

Desvio do IFRS ........................................................................................ 84

B5

Mudança de encerramento de exercício .................................................. 85

B6

Controladora intermediária - demonstrações financeiras

consolidadas não apresentadas ............................................................... 86

B7

Pagamentos baseados em ações ............................................................... 87

B8

1.

2.

3.

4.

Adoção inicial do IFRS ............................................................................. 90

Divulgações gerais............................................................................................................ 90

Explicação da transição para o IFRS .............................................................................. 90

Designação de ativos financeiros ou passivos financeiros.............................................. 91

Utilização do valor justo como custo atribuído ............................................................... 91

Seção C

Divulgações para setores específicos ....................................................... 92

C1

Contratos de construção .......................................................................... 93

C2

1.

2.

Ativo biológico ......................................................................................... 94

Divulgações gerais............................................................................................................. 94

Divulgações adicionais quando o valor justo de ativos biológicos

não pode ser mensurado................................................................................................... 95

C3

Acordos de concessão de serviço público ................................................. 96

C4

Contabilização por um arrendador .......................................................... 97

C5

Fundos de desativação, restauração e reabilitação ambiental ................. 99

Seção D

Divulgações adicionais exigidas para companhias abertas .................... 100

D1

1.

2.

3.

4.

5.

6.

7.

Segmentos operacionais ......................................................................... 101

Divulgações gerais........................................................................................................... 101

Lucro ou prejuízo, ativos e passivos ............................................................................... 101

Explicação do lucro ou prejuízo do segmento, ativos e passivos do segmento ........... 102

Reconciliações ................................................................................................................. 102

Reapresentação de informações anteriormente reportadas......................................... 103

Divulgações em toda a entidade ..................................................................................... 103

Outras divulgações impactadas pela adoção antecipada do IFRS 8 ............................ 104

D2

Lucro por ação ....................................................................................... 105

D3

Divulgações adicionais requeridas pelas normas brasileiras

de contabilidade ..................................................................................... 107

Seção E

Divulgações adicionais exigidas de entidades que emitem

contratos de seguro ............................................................................... 109

4

© 2010 PwC. Todos os direitos reservados.

Checklist de divulgação: IFRS/CPC 2010

Introdução

Esta publicação leva em consideração as normas e interpretações a serem aplicadas para o exercício

a encerrar em 31 de dezembro de 2010.

O checklist não aborda as exigências de mensuração e reconhecimento do IFRS/CPC. Para isso, é

necessária uma leitura completa das correspondentes normas e interpretações. Este checklist de

divulgação não é aplicável a demonstrações financeiras intermediárias condensadas elaboradas de

acordo com o IAS 34 - "Relatório Financeiro Intermediário".

É possível que as normas e interpretações aplicáveis a demonstrações financeiras para períodos

iniciados em 1o de janeiro de 2010 possam ser alteradas. Quaisquer alterações e exigências

adicionais precisarão ser consideradas ao elaborar demonstrações financeiras de acordo com o

IFRS/CPC.

Na Seção D3 - "Divulgações adicionais requeridas pelas normas brasileiras de contabilidade",

inserimos as principais diferenças das normas brasileiras para as divulgações. É importante

destacar que o objetivo dessa seção não é exaurir as diferenças, mas sim dar destaque aos assuntos

que entendemos serem mais relevantes.

Este checklist foi elaborado como referência geral e não deve substituir uma leitura das próprias

normas, interpretações, leis e dos requerimentos específicos de órgãos reguladores, tampouco do

julgamento profissional quanto à adequação da apresentação. Informações específicas adicionais

podem ser exigidas para assegurar uma apresentação adequada de acordo com o IFRS/CPC

dependendo das circunstâncias. Divulgações contábeis adicionais podem ser exigidas para cumprir

normas de leis específicas e/ou o regulamento da bolsa de valores.

5

© 2010 PwC. Todos os direitos reservados.

Checklist de divulgação: IFRS/CPC 2010

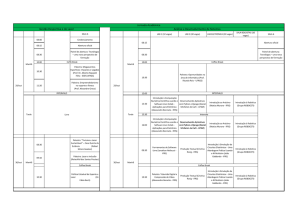

Estrutura do checklist de divulgação

Seção A

Seção B

Seção C

Seção D

Seção E

Divulgações aplicáveis às entidades

Divulgações aplicáveis a todas as entidades em situações específicas

Divulgações para setores específicos

Divulgações adicionais exigidas para companhias abertas

Divulgações adicionais exigidas de entidades que emitem contratos de seguro

Formato do checklist de divulgação

O checklist de divulgação é apresentado em um formato destinado a facilitar a obtenção e revisão de

divulgações para cada componente das demonstrações financeiras. Todas as divulgações foram

agrupadas por assunto, quando apropriado.

As referências na margem esquerda do checklist representam os parágrafos das normas em que as

exigências de divulgação aparecem - por exemplo, "8p40" indica IAS 8, parágrafo 40. A

designação "DV" (divulgação voluntária) indica que o respectivo IFRS incentiva, mas não

exige, a divulgação. Observações e explicações adicionais são apresentadas em itálico.

A caixa na margem direita de cada página é destinada a auxiliar no preenchimento do checklist. Na

caixa do lado esquerdo (intitulada "S-NA-NR"), deve-se escolher uma das seguintes alternativas

para cada item de divulgação:

. S ("Sim") - a divulgação apropriada foi efetuada.

. NA ("Não aplicável") - o item não é aplicável à entidade que relata.

. NR ("Não relevante") - o item é considerado como não relevante às demonstrações financeiras

da entidade reportada.

A relevância é definida no IAS 1, parágrafo 11, e nos parágrafos 29 e 30 da Estrutura Conceitual para

a Elaboração e Apresentação de Demonstrações Financeiras do IASB. O IAS 1, parágrafo 31, afirma

que uma exigência de divulgação específica em uma norma ou em uma interpretação não precisa ser

atendida se a informação não for relevante.

A caixa do lado direito de cada página (intitulada "REF") pode ser utilizada para inserir uma

referência à parte pertinente às demonstrações financeiras (por exemplo, Nota 7) para todos os

itens assinalados com "S" na caixa do lado esquerdo.

6

© 2010 PwC. Todos os direitos reservados.

Checklist de divulgação: IFRS/CPC 2010

Para facilitar a correlação das normas brasileiras com as internacionais, segue tabela das

normas do IFRS para a dos CPCs.

IASB

Framework CPC 00

IAS 1

IAS 2

IAS 7

IAS 8

IAS 10

IAS 11

IAS 12

IAS 16

IAS 17

IAS 18 e

IFRIC 13

IAS 19 e

IFRIC 14

IAS 20

IAS 21

CPC 26

CPC 16

CPC 03

CPC 23

CPC 24 e

ICPC 08

CPC 17

CPC 32

CPC 27

CPC 06

CPC 30

Pronunciamento Técnico

Estrutura Conceitual para a Elaboração e Apresentação das

Demonstrações Financeiras

Apresentação das Demonstrações Contábeis

Estoques

Demonstração dos Fluxos de Caixa

Políticas Contábeis, Mudança de Estimativa e Retificação de Erro

Evento Subsequente

Contratos de Construção

Tributos sobre o Lucro

Ativo Imobilizado

Operações de Arrendamento Mercantil

Receitas

CPC 33

Benefícios a Empregados

CPC 07

CPC 02

Subvenção e Assistência Governamentais

Efeitos das Mudanças nas Taxas de Câmbio e Conversão de

Demonstrações Contábeis

Custos de Empréstimos

Divulgação sobre Partes Relacionadas

Demonstrações Consolidadas

Investimento em Coligada e em Controlada

Investimento em Empreendimento Controlado em Conjunto (Joint

Venture)

Instrumentos Financeiros: Apresentação

Resultado por Ação

Demonstração Intermediária

IAS 23

IAS 24

IAS 27

IAS 28

IAS 31

CPC 20

CPC 05

CPC 36

CPC 18

CPC 19

IAS 32

IAS 33

IAS 34 e

IFRIC 10

IAS 36

IAS 37

IAS 38

IAS 39

(partes)

IAS 39 e

IFRIC 9

IAS 40

IAS 41

IFRS 1

IFRS 1

IFRS 2

IFRS 3

IFRS 4

IFRS 5

CPC 39

CPC 41

CPC 21

IFRS 7

IFRS 8

IFRS for

SMEs

-

CPC 40

CPC 22

CPC PME

Propriedade para Investimento

Ativo Biológico e Produto Agrícola

Adoção Inicial das Normas Internacionais de Contabilidade

Adoção Inicial dos Pronunciamentos Técnicos CPC 15 a CPC 40

Pagamento Baseado em Ações

Combinação de Negócios

Contratos de Seguro

Ativo Não Circulante Mantido para Venda e Operação

Descontinuada

Instrumentos Financeiros: Evidenciação

Informações por Segmento

Contabilidade para Pequenas e Médias Empresas

CPC 09

CPC 12

Demonstração do Valor Adicionado (DVA)

Ajuste a Valor Presente

CPC 01

CPC 25

CPC 04

CPC 08

CPC 38

CPC 28

CPC 29

CPC 37

CPC 43

CPC 10

CPC 15

CPC 11

CPC 31

Redução ao Valor Recuperável de Ativos

Provisões, Passivos Contingentes e Ativos Contingentes

Ativo Intangível

Custos de Transação e Prêmios na Emissão de Títulos e Valores

Mobiliários

Instrumentos Financeiros: Reconhecimento e Mensuração

7

© 2010 PwC. Todos os direitos reservados.

Checklist de divulgação: IFRS/CPC 2010

IASB

-

CPC 13

-

CPC 35

IASB

IFRIC 1

ICPC 12

IFRIC 4, SIC ICPC 03

15 e SIC 27

IFRIC 5

ICPC 13

IFRIC 8

ICPC 04

IFRIC 9 e IAS CPC 38

39

IFRIC 10 e

CPC 21

IAS 34

IFRIC 11

ICPC 05

Pronunciamento Técnico

Adoção Inicial da Lei no 11.638/07 e da Medida Provisória

no 449/08

Demonstrações Separadas

Interpretações Técnicas

Mudanças em Passivos por Desativação, Restauração e Outros

Passivos Similares

Aspectos Complementares das Operações de Arrendamento

Mercantil

Direitos a Participações Decorrentes de Fundos de Desativação,

Restauração e Reabilitação Ambiental

Alcance do Pronunciamento Técnico CPC 10 - "Pagamento Baseado

em Ações"

Instrumentos Financeiros: Reconhecimento e Mensuração

Demonstração Intermediária

IFRIC 12

IFRIC 13 e

IAS 18

IFRIC 14 e

IAS 19

IFRIC 15

IFRIC 16

IFRIC 17

IFRIC 18

-

ICPC 01

CPC 30

Pronunciamento Técnico CPC 10 - "Pagamento Baseado em

Ações" - Transações de Ações do Grupo e em Tesouraria

Contratos de Concessão

Receitas

CPC 33

Benefícios a Empregados

ICPC 02

ICPC 06

ICPC 07

ICPC 11

ICPC 09

-

ICPC 10

IFRIC 12

ICPC 01

Contrato de Construção do Setor Imobiliário

Hedge de Investimento Líquido em uma Operação no Exterior

Distribuição de Lucros in Natura

Recebimento em Transferência de Ativos de Clientes

Demonstrações Contábeis Individuais, Demonstrações Separadas,

Demonstrações Consolidadas e Aplicação do Método de

Equivalência Patrimonial

Interpretação sobre a Aplicação Inicial ao Ativo Imobilizado e à

Propriedade para Investimento dos Pronunciamentos Técnicos

CPCs 27, 28, 37 e 43

Contratos de Concessão

IFRIC 15

ICPC 02

Contrato de Construção do Setor Imobiliário

IFRIC 4, SIC ICPC 03

15 e SIC 27

IFRIC 8

ICPC 04

IFRIC 11

ICPC 05

IFRIC 16

ICPC 06

Aspectos Complementares das Operações de Arrendamento

Mercantil

Alcance do Pronunciamento Técnico CPC 10 - "Pagamento Baseado

em Ações"

Pronunciamento Técnico CPC 10 - "Pagamento Baseado em

Ações" - Transações de Ações do Grupo e em Tesouraria

Hedge de Investimento Líquido em uma Operação no Exterior

IFRIC 17

ICPC 07

Distribuição de Lucros in Natura

IAS 10

ICPC 08

Contabilização da Proposta de Pagamento de Dividendos

-

ICPC 09

-

ICPC 10

Demonstrações Contábeis Individuais, Demonstrações Separadas,

Demonstrações Consolidadas e Aplicação do Método de

Equivalência Patrimonial

Interpretação sobre a Aplicação Inicial ao Ativo Imobilizado e à

Propriedade para Investimento dos Pronunciamentos Técnicos

CPCs 27, 28, 37 e 43

8

© 2010 PwC. Todos os direitos reservados.

Checklist de divulgação: IFRS/CPC 2010

IASB

IFRIC 18

ICPC 11

Interpretações Técnicas

Recebimento em Transferência de Ativos de Clientes

IFRIC 1

ICPC 12

Mudanças em Passivos por Desativação, Restauração e Outros

Passivos Similares

IFRIC 5

ICPC 13

IFRIC 6

ICPC 15

Direitos a Participações Decorrentes de Fundos de Desativação,

Restauração e Reabilitação Ambiental

Passivo Decorrente de Participação em Mercado Específico Resíduos de Equipamentos Eletroeletrônicos

9

© 2010 PwC. Todos os direitos reservados.

Checklist de divulgação: IFRS/CPC 2010

Seção A

Seção A – Divulgações aplicáveis

às entidades

Divulgações aplicáveis às entidades

10

© 2010 PwC. Todos os direitos reservados.

Checklist de divulgação: IFRS/CPC 2010 - Seção A1

A1 Divulgações gerais

1. Divulgações gerais

1p15

1p27

1. As demonstrações financeiras apresentam adequadamente a posição

financeira, o desempenho financeiro e os fluxos de caixa de uma entidade. A

apresentação adequada exige a representação fiel dos efeitos de transações,

outros eventos e condições, de acordo com as definições e os critérios de

reconhecimento para ativos, passivos, receitas e despesas definidos na

"Estrutura Conceitual para Elaboração e Apresentação de Demonstrações

Financeiras" (Estrutura Conceitual). Presume-se que a aplicação dos

IFRS/CPCs, com divulgação adicional quando necessário, resulte em uma

apresentação adequada das demonstrações financeiras.

Uma entidade elabora suas demonstrações financeiras, exceto as informações

de fluxos de caixa, utilizando a contabilização pelo regime de competência.

1p10(a), (b),

2. Inclua as seguintes demonstrações financeiras:

(c), (d), (e), (f)

(a) Demonstração da posição financeira (balanço patrimonial) no fim do

período.

(b) Demonstração do resultado abrangente para o período.

(c) Demonstração do resultado separada para o período (se apresentada

como uma demonstração separada).

(d) Demonstração das mutações do patrimônio líquido para o período.

(e) Demonstração dos fluxos de caixa para o período.

(f) Notas explicativas, incluindo um resumo das principais políticas contábeis

e outras informações explicativas.

1p12

Quando uma demonstração do resultado separada é apresentada (como é o

caso no Brasil), deve constar imediatamente antes da demonstração do

resultado abrangente.

1p10(f)

3. Quando uma entidade aplica uma política contábil retrospectivamente, efetua

uma reapresentação retrospectiva dos itens ou os reclassifica em suas

demonstrações financeiras. Inclua uma demonstração da posição financeira

no início do período comparativo mais antigo.

1p11

4. Apresente todas as demonstrações financeiras com igual importância.

1p29

5. Apresente separadamente cada classe relevante de itens similares. Apresente

separadamente itens de natureza ou função diferente, exceto se não forem

relevantes.

1p32

6. Ativos e passivos ou receitas e despesas não são compensados, exceto se

exigidos ou permitidos por algum IFRS.

1p16

7. Divulgue nas notas explicativas que as demonstrações financeiras estão em

conformidade com o IFRS.

As demonstrações financeiras não devem ser descritas como estando em

conformidade com o IFRS, a menos que cumpram todas as exigências do

IFRS.

1p49

8. As demonstrações financeiras devem ser claramente identificadas e

distinguidas de outras informações no mesmo documento publicado.

1p51

9. Identifique claramente cada demonstração financeira e as notas explicativas.

11

© 2010 PwC. Todos os direitos reservados.

REF

Seção A1 – Divulgações gerais

S-NA-NR

Checklist de divulgação: IFRS/CPC 2010 - Seção A1

1p51(a), (c),

(d), (e)

1p31

10. Apresente as seguintes informações de forma clara e repita-as quando

necessário para que as informações apresentadas sejam compreendidas:

(a) O nome da entidade que reporta ou outros meios de identificação e

qualquer mudança nessas informações desde a data de encerramento do

período comparativo.

(b) Se as demonstrações financeiras são para uma entidade individual ou

para um grupo de entidades.

(c) A data do encerramento do período corrente ou o período coberto pelas

demonstrações financeiras e pelas notas explicativas.

(d) A moeda de apresentação (definida no IAS 21).

(e) O nível de arredondamento utilizado na apresentação dos valores nas

demonstrações financeiras.

Uma entidade não precisa fornecer uma divulgação específica exigida por

algum IFRS se a informação não for relevante.

1p36 (a), (b)

11. Quando uma entidade alterar o fim de seu período de relatório e elaborar

demonstrações financeiras para um período inferior ou superior a um ano,

divulgue:

(a) o período coberto pelas demonstrações financeiras;

(b) a razão para utilizar um período maior ou menor; e

(c) o fato de que os valores apresentados nas demonstrações financeiras não

são totalmente comparáveis.

10p17

12. Inclua o seguinte nas notas explicativas às demonstrações financeiras:

(a) A data em que a emissão das demonstrações financeiras foi autorizada.

(b) O órgão que concedeu essa autorização.

(c) Se os proprietários da entidade ou outros têm o poder de alterar as

demonstrações financeiras após a emissão.

2. Moeda de apresentação e moeda funcional

21p53

1. Quando a moeda de apresentação for diferente da moeda funcional, divulgue

esse fato com a publicação da moeda funcional e da razão da utilização de

uma moeda de apresentação diferente.

21p54

2. Quando há uma mudança na moeda funcional da entidade que reporta ou de

uma operação significativa no exterior, divulgue esse fato e a razão da

mudança na moeda funcional.

21p55

3. Se as demonstrações financeiras são apresentadas em uma moeda diferente

da moeda funcional, descreva as demonstrações financeiras como estando em

conformidade com o IFRS apenas se cumprirem todas as exigências de cada

norma e de cada interpretação aplicáveis, incluindo o método de conversão

definido no IAS 21, parágrafos 39 e 42.

21p56

4. Às vezes, uma entidade apresenta suas demonstrações financeiras ou outras

informações financeiras em uma moeda que não é a sua moeda funcional sem

aplicar os métodos de conversão definidos no IAS 21, parágrafos 39 e 42. Por

exemplo, uma entidade pode converter apenas os itens selecionados de suas

demonstrações financeiras para outra moeda, ou uma entidade cuja moeda

funcional não seja a moeda de uma economia hiperinflacionária pode

converter as demonstrações financeiras para outra moeda, convertendo todos

os itens à taxa de fechamento mais recente. Essas conversões não estão de

acordo com o IFRS, e as divulgações definidas no IAS 21, parágrafo 57, são

exigidas (vide adiante).

12

© 2010 PwC. Todos os direitos reservados.

REF

Seção A1 – Divulgações gerais

S-NA-NR

Checklist de divulgação: IFRS/CPC 2010 - Seção A1

21p57

5. Se as demonstrações financeiras ou outras informações financeiras são

apresentadas em uma moeda diferente da moeda funcional ou da moeda de

apresentação sem aplicar os métodos de conversão definidos no IAS 21,

parágrafos 39 e 42:

(a) identifique claramente as informações como suplementares para

distingui-las das que estão em conformidade com o IFRS.

3. Outras divulgações

1p112(a), (b),

(c)

1. Divulgue nas notas explicativas:

(a) as informações sobre a base de elaboração das demonstrações financeiras

e as políticas contábeis específicas utilizadas;

(b) as informações exigidas pelos IFRS que não são apresentadas em nenhum

outro lugar nas demonstrações financeiras; e

(c) as informações que não são apresentadas em nenhum outro lugar, mas

que são relevantes para uma compreensão das demonstrações financeiras.

1p113

As notas explicativas são fornecidas de forma sistemática, quando praticável,

com cada item com referência cruzada no balanço patrimonial e na

demonstração do resultado abrangente, na demonstração do resultado

separada (se apresentada) e nas demonstrações das mutações do patrimônio

líquido e dos fluxos de caixa a quaisquer respectivas informações nas notas

explicativas.

1p114, 115

As notas explicativas são normalmente apresentadas na seguinte ordem para

ajudar os usuários a compreenderem as demonstrações financeiras e a

compará-las com as demonstrações financeiras de outras entidades (exceto se

for considerado necessário ou desejável variar a ordem):

(a) Declaração de conformidade com os IFRS (vide o IAS 1.16).

(b) Resumo das principais políticas contábeis aplicadas (vide o IAS 1.117).

(c) Informações-suporte para itens apresentados no balanço patrimonial, na

demonstração do resultado abrangente, na demonstração do resultado

separada (se apresentada) e nas demonstrações das mutações do

patrimônio líquido e dos fluxos de caixa, na ordem em que cada

demonstração e cada rubrica são apresentadas.

(d) Outras divulgações, incluindo:

(i) passivos contingentes (vide o IAS 37) e compromissos contratuais não

reconhecidos;

(ii) divulgações não financeiras (vide o IFRS 7).

1p114(a)

1p114(b)

1p114(c)

1p114(d)

1p116

Notas explicativas, fornecendo informações sobre a base de elaboração das

demonstrações financeiras e políticas contábeis específicas, podem ser

apresentadas como uma seção separada das demonstrações financeiras.

1p17(c)

Forneça divulgações adicionais quando o cumprimento de exigências

específicas nos IFRS for insuficiente para permitir que os usuários

compreendam o impacto de transações específicas, outros eventos e

condições sobre a posição financeira e o desempenho financeiro da entidade.

1p38

2. Divulgue informações comparativas em relação ao período comparativo para

todos os valores apresentados nas demonstrações financeiras do período

corrente, exceto quando os IFRS permitirem ou exigirem de outro modo. Isso

inclui informações comparativas tanto para informações narrativas quanto

para informações descritivas quando forem pertinentes para a compreensão

das demonstrações financeiras do período corrente.

1p39

3. Uma entidade que divulga informações comparativas apresenta, no mínimo,

dois balanços patrimoniais, duas de cada uma das outras demonstrações e as

13

© 2010 PwC. Todos os direitos reservados.

REF

Seção A1 – Divulgações gerais

S-NA-NR

Checklist de divulgação: IFRS/CPC 2010 - Seção A1

respectivas notas explicativas. Quando uma entidade aplica uma política

contábil retrospectivamente ou efetua uma reapresentação retrospectiva dos

itens em suas demonstrações financeiras, ela apresenta, no mínimo, três

balanços patrimoniais, duas de cada uma das outras demonstrações e as

respectivas notas explicativas. Uma entidade apresenta balanços patrimoniais:

(a) no fim do período corrente;

(b) no fim do período comparativo (que é o mesmo que o início do período

corrente); e

(c) no início do período comparativo mais antigo.

1p41(a), (b),

(c)

4. Quando uma entidade tiver reclassificado valores comparativos por causa de

uma mudança na apresentação ou classificação de itens em suas

demonstrações financeiras, divulgue:

(a) a natureza da reclassificação;

(b) o valor de cada item ou classe de item que é reclassificado; e

(c) a razão da reclassificação.

Quando uma entidade mudar a apresentação ou classificação de itens em

suas demonstrações financeiras, reclassifique os valores comparativos, a

menos que a reclassificação seja impraticável.

1p42

5. Quando uma entidade mudar a apresentação ou classificação de itens, mas for

impraticável reclassificar os valores comparativos, divulgue:

(a) a razão para não reclassificar os valores; e

(b) a natureza dos ajustes que teriam sido feitos se os valores tivessem sido

reclassificados.

1p45

6. Mantenha a apresentação e classificação de itens nas demonstrações

financeiras de um período a outro, exceto se:

(a) for aparente, após uma mudança significativa na natureza das operações

da entidade ou após uma revisão de suas demonstrações financeiras, que

outra apresentação ou classificação seria mais apropriada, considerando

os critérios para a escolha e aplicação das políticas contábeis; ou

(b) um IFRS exigir uma mudança na apresentação.

1p138(a), (b),

(c), (d)

7. Divulgue o seguinte:

(a) O domicílio e a natureza jurídica da entidade, o país em que ela está

constituída e o endereço de sua sede registrada (ou sede principal de

negócios, se diferente da sede registrada).

(b) Uma descrição da natureza das operações da entidade e suas principais

atividades.

(c) O nome da entidade controladora direta e, se for diferente, da parte

controladora final do grupo.

(d) Nome da controladora intermediária (ou outro acionista controlador).

(e) Se a entidade controladora direta e a parte controladora final não

elaborarem demonstrações contábeis disponíveis para uso público; o nome

da controladora do nível seguinte, se houver, também deve ser divulgado.

24p12

24p12

24p12

Se nem a controladora nem a controladora final apresentam demonstrações

financeiras disponíveis para uso público, divulgue o nome da controladora

principal mais próxima que as apresente.

DV

8. As entidades podem apresentar fora das demonstrações financeiras uma

revisão financeira da administração que descreve e explica as principais

características do desempenho financeiro e da posição financeira da entidade

e as principais incertezas que ela enfrenta. Consulte a Seção F.

IFRS6p24(b)

9. Entidades com atividades de exploração e avaliação divulgam os valores de

ativos, passivos, receita e despesa e fluxos de caixa de atividades operacionais

e de investimento provenientes da exploração e avaliação de recursos

minerais.

14

© 2010 PwC. Todos os direitos reservados.

REF

Seção A1 – Divulgações gerais

S-NA-NR

Checklist de divulgação: IFRS/CPC 2010 - Seção A2

A2 Políticas contábeis

1. Divulgações gerais

1p117(a), (b)

1. Divulgue no resumo das principais políticas contábeis:

(a) a base (ou as bases) de mensuração utilizada(s) na elaboração das

demonstrações financeiras; e

(b) outras políticas contábeis utilizadas que sejam relevantes para uma

compreensão das demonstrações financeiras.

1p22

2. Divulgue, no resumo das principais políticas contábeis ou em outras notas

explicativas, os julgamentos separadamente daqueles envolvendo estimativas

que a administração efetuou ao aplicar as políticas contábeis da entidade e

que têm o impacto mais significativo sobre os valores reconhecidos nas

demonstrações financeiras.

1p125(a), (b)

1p129

3. Divulgue informações sobre as premissas feitas sobre o futuro e outras

principais formas de incerteza de estimativa no encerramento do período

corrente que têm um risco significativo de resultar em ajustes relevantes nos

valores contábeis de ativos e passivos no próximo exercício financeiro. Em

relação a esses ativos e passivos, divulgue:

(a) sua natureza; e

(b) seu valor contábil no fim do período.

Exemplos dos tipos de divulgações que uma entidade efetua são:

(a) a natureza da premissa ou outra incerteza de estimativa;

(b) a sensibilidade dos valores contábeis aos métodos e as premissas e

estimativas subjacentes ao seu cálculo, inclusive as razões da

sensibilidade;

(c) a resolução esperada de uma incerteza e o intervalo de resultados

razoavelmente possíveis no próximo exercício financeiro em relação aos

valores contábeis dos ativos e passivos afetados; e

(d) uma explicação das mudanças feitas em premissas passadas em relação

a esses ativos e passivos, se a incerteza permanecer não resolvida.

1p131

Quando for impraticável divulgar a extensão dos possíveis efeitos de uma

premissa ou outra fonte de incerteza de estimativa no encerramento do

período corrente, divulgue que:

(a) é razoavelmente possível, com base no conhecimento existente, que os

resultados no próximo exercício financeiro que forem diferentes da

premissa poderão exigir um ajuste relevante no valor contábil do ativo ou

passivo afetados; e

(b) a natureza e o valor contábil do ativo ou passivo específico (ou classe de

ativos ou passivos) afetados pela premissa.

27p28

28p26

31p33

4. Nas demonstrações financeiras consolidadas, os resultados de todas as

controladas, coligadas ou joint ventures devem ser consolidados,

contabilizados pelo método de equivalência patrimonial ou consolidados

proporcionalmente, conforme aplicável, utilizando políticas contábeis

uniformes para transações e outros eventos similares em circunstâncias

similares.

8p28

5. De acordo com as disposições transitórias de cada norma, divulgue se

quaisquer normas foram adotadas pela entidade que reporta antes da data de

vigência.

1p18

6. Políticas contábeis inapropriadas não são retificadas por meio divulgação das

políticas contábeis utilizadas ou mediante notas explicativas ou outros

materiais explicativos.

15

© 2010 PwC. Todos os direitos reservados.

REF

Seção A2 – Políticas contábeis

S-NA-NR

Checklist de divulgação: IFRS/CPC 2010 - Seção A2

S-NA-NR

REF

1p119

A divulgação das seguintes políticas contábeis é exigida:

1. Princípios de consolidação, incluindo a contabilização de:

(a) controladas; e

(b) coligadas.

1p119

2. Combinações de negócios.

31p57

3. Joint ventures, incluindo o método que o empreendedor utiliza para

reconhecer suas participações em entidades controladas em conjunto.

1p119

4. Transações e conversão em moeda estrangeira.

16p73

(a)-(c)

5. Imobilizado - para cada classe:

(a) base de mensuração (por exemplo, custo menos depreciação acumulada e

perdas por redução ao valor recuperável);

(b) método de depreciação (por exemplo, o método linear); e

(c) as vidas úteis ou as taxas de depreciação utilizadas.

40p75

(a)-(e)

6. Propriedade para investimento. Divulgue:

(a) se a entidade aplica o modelo de valor justo ou o modelo de custo;

(b) se ela aplica o modelo de valor justo, se, e em quais circunstâncias, as

participações em propriedade detidas sob arrendamentos (leasing)

operacionais são classificadas e contabilizadas como propriedade para

investimento;

(c) quando a classificação for difícil, os critérios que a entidade utiliza para

distinguir propriedade para investimento de propriedade ocupada pelo

proprietário e de propriedade mantida para venda no curso normal dos

negócios;

(d) os métodos e as premissas significativas aplicados ao determinar o valor

justo da propriedade para investimento, inclusive uma declaração sobre se

a determinação do valor justo estava amparada por evidência de mercado

ou estava mais baseada em outros fatores (que devem ser divulgados) por

causa da natureza da propriedade e da falta de dados de mercado

comparáveis; e

(e) a extensão em que o valor justo da propriedade para investimento (como

mensurado ou divulgado nas demonstrações financeiras) é baseado em

uma avaliação por um avaliador independente que tem uma qualificação

profissional reconhecida e relevante e que tem experiência recente na

localização e categoria da propriedade para investimento sendo avaliada.

1p119

7. Outros ativos intangíveis. Divulgue, para cada classe (distinguindo entre

ativos gerados internamente e ativos adquiridos):

(a) tratamento contábil (custo menos amortização ou, em casos muito raros,

reavaliação menos amortização subsequente);

(b) se as vidas úteis são indefinidas ou definidas;

(c) para ativos intangíveis com vidas úteis definidas, o período de amortização

e os métodos de amortização utilizados (por exemplo, o método linear); e

(d) para ativos intangíveis com vidas úteis indefinidas, que eles foram testados

pelo menos anualmente quanto à redução ao valor recuperável e também

quando há uma indicação de que o ativo intangível possa estar com

problema de redução ao valor recuperável.

38p118(a)

38p118(a), (b)

38p108

1p119

8. Tratamento de custos de pesquisa e base para a capitalização de custos de

desenvolvimento e custos de desenvolvimento de website.

1p119,

23p9, p29(a)

9. Custos de empréstimos (por exemplo, lançados como despesas ou

capitalizados como parte de um ativo elegível).

16

© 2010 PwC. Todos os direitos reservados.

Seção A2 – Políticas contábeis

2. Políticas específicas

Checklist de divulgação: IFRS/CPC 2010 - Seção A2

IFRS7p21

10. Para cada classe de ativo financeiro, passivo financeiro e instrumento de

patrimônio, divulgue as políticas contábeis e os métodos utilizados, inclusive

os critérios para reconhecimento e a base de mensuração.

IFRS7pB5

Como parte da divulgação das políticas contábeis de uma entidade, divulgue,

para cada categoria de ativos financeiros, se as compras e vendas de forma

regular de ativos financeiros são contabilizadas na data da negociação ou na

data de liquidação (IAS 39, parágrafo 38).

IFRS7p21,

1p108

Forneça divulgação de todas as principais políticas contábeis, inclusive dos

princípios gerais adotados e do método de aplicação desses princípios a

transações, outros eventos e condições decorrentes dos negócios da entidade.

No caso de instrumentos financeiros, essa divulgação inclui:

(a) os critérios aplicados ao determinar quando reconhecer um ativo

financeiro ou passivo financeiro e quando baixá-lo;

(b) a base de mensuração aplicada a ativos financeiros e passivos financeiros

nos reconhecimentos inicial e subsequente; e

(c) a base sobre a qual receitas e despesas provenientes de ativos financeiros e

passivos financeiros são reconhecidas e mensuradas.

1p119

11. Arrendamento mercantil (leasing).

2p36(a)

12. As políticas contábeis adotadas na mensuração dos estoques, incluindo as

formas e os critérios de valoração utilizados.

1p119

13. Provisões.

19p120A(a)

14. Custos de benefícios a empregados - incluindo a política para o

reconhecimento de ganhos e perdas atuariais.

IFRS2p44

15. Pagamentos baseados em ações. A natureza e a extensão dos acordos de

pagamentos.

1p119

16. Impostos, inclusive impostos diferidos.

18p35(a),

1p119

17. Reconhecimento de receita.

18p35(a)

18. O método adotado para determinar o estágio de conclusão de transações

envolvendo a prestação de serviços.

1p119, 11p39(b), 19. Contratos de construção, incluindo:

(c)

(a) métodos utilizados para determinar a receita do contrato reconhecida; e

(b) métodos utilizados para determinar o estágio de conclusão de contratos

em andamento.

20p39(a)

1p119

20. Subvenções governamentais:

(a) política contábil; e

(b) método de apresentação nas demonstrações financeiras.

1p119, 7p46

21. Definição de caixa e equivalentes de caixa.

1p119

22. Relatório por segmento (só exigido para entidades abertas):

(a) definição de segmentos de negócios e geográficos; e

(b) base de alocação de custos entre segmentos.

IFRS6p24(b)

23. Gastos de exploração e avaliação, incluindo o reconhecimento de ativos de

exploração e avaliação. Os valores dos ativos, dos passivos, da receita e

despesa e dos fluxos de caixa de operação.

17

© 2010 PwC. Todos os direitos reservados.

REF

Seção A2 – Políticas contábeis

S-NA-NR

Checklist de divulgação: IFRS/CPC 2010 - Seção A2

36p80, 102

24. Política para todos os ativos, incluindo a escolha das unidades geradoras de

caixa para a alocação dos ativos corporativos e o ágio, a fim de avaliar esses

ativos quanto à redução ao valor recuperável.

IFRS6p21, 23

25. Política para alocar ativos de exploração e avaliação a unidades geradoras de

caixa ou grupos de unidades geradoras de caixa, a fim de avaliar esses ativos

quanto à redução ao valor recuperável.

26. Divulgue informações que permitam que os usuários das demonstrações

1p134,

financeiras avaliem os objetivos, as políticas e os processos de gestão de

1p135(a)(i),

capital da entidade, inclusive:

(a)(ii), (a)(iii),

(a) informações qualitativas sobre os objetivos, as políticas e os processos,

(b), (c), (d), (e)

incluindo:

(i) uma descrição do que a entidade gerencia como capital;

(ii) a natureza de quaisquer exigências de capital impostas externamente e

como essas exigências são incorporadas na gestão de capital; e

(iii) como a entidade está atingindo seus objetivos para gestão de capital;

(b) dados quantitativos resumidos sobre o que a entidade gerencia como

capital;

(c) quaisquer mudanças em (a) e (b) em comparação com o período anterior

apresentado;

(d) se a entidade cumpriu quaisquer exigências de capital impostas

externamente durante o período de relatório; e

(e) se a entidade não cumpriu quaisquer exigências de capital impostas

externamente e as consequências do não cumprimento.

A divulgação acima é baseada em informações fornecidas internamente ao

pessoal-chave da administração (pelos "olhos da administração").

3. Mudanças de política contábil

8p19

1. Quando é feita uma mudança em uma política contábil na adoção de um IFRS,

forneça as divulgações de acordo com as disposições transitórias específicas

dessa norma.

8p28

2. Na aplicação inicial de uma norma ou interpretação, divulgue:

(a) o título da norma ou da interpretação;

(b) que a mudança na política contábil é feita de acordo com suas disposições

transitórias, quando aplicável;

(c) a natureza da mudança na política contábil;

(d) uma descrição das disposições transitórias, quando aplicável;

(e) as disposições transitórias que possam ter um efeito em períodos futuros,

quando aplicável;

(f) o valor do ajuste para o período corrente e para cada período comparativo

apresentado na extensão praticável:

(i) para cada rubrica afetada das demonstrações financeiras; e

(ii) se o IAS 33 for aplicável à entidade, o impacto sobre o lucro básico por

ação e o lucro diluído por ação;

(g) o valor do ajuste referente a períodos anteriores aos apresentados na

extensão praticável; e

(h) se a aplicação retrospectiva exigida for impraticável para um período

comparativo específico, ou para períodos anteriores aos apresentados, as

circunstâncias que levaram à existência dessa condição e uma descrição

de como e a partir de quando a mudança na política contábil foi aplicada.

Essas divulgações não precisam ser repetidas nas demonstrações financeiras

de períodos subsequentes.

18

© 2010 PwC. Todos os direitos reservados.

REF

Seção A2 – Políticas contábeis

S-NA-NR

Checklist de divulgação: IFRS/CPC 2010 - Seção A2

8p30

3. Se uma entidade não tiver aplicado uma nova norma ou interpretação que

foram emitidas, mas que ainda não estão em vigor, divulgue:

(a) o fato de que a entidade não aplicou a nova norma ou interpretação que

foram emitidas, mas que ainda não estão em vigor; e

(b) informações conhecidas ou razoavelmente estimáveis pertinentes à

avaliação do possível impacto que a aplicação da nova norma ou

interpretação terá sobre as demonstrações financeiras da entidade no

período de aplicação inicial.

DV8p31

4. Ao cumprir o parágrafo anterior, considere a divulgação do seguinte:

(a) O título da nova norma ou interpretação.

(b) A natureza das mudanças ou mudanças iminentes na política contábil.

(c) A data em que a aplicação da norma ou interpretação é exigida.

(d) A data em que ela planeja aplicar a norma ou interpretação inicialmente.

(e) Ou:

(i) uma discussão do impacto que a aplicação inicial da norma ou

interpretação provavelmente terá sobre as demonstrações

financeiras da entidade; ou

(ii) se esse impacto não for conhecido ou razoavelmente estimável, uma

declaração desse fato.

8p29

5. Diante de uma mudança voluntária na política contábil, divulgue:

(a) a natureza da mudança na política contábil;

(b) as razões pelas quais a aplicação da nova política contábil fornece

informações confiáveis e mais revelevantes;

(c) o valor do ajuste para o período corrente e para cada período

comparativo apresentado, na extensão praticável:

(i) para cada rubrica afetada das demonstrações financeiras; e

(ii) se o IAS 33 for aplicável à entidade, o impacto sobre o lucro básico

por ação e o lucro diluído por ação;

(d) o valor do ajuste referente a períodos anteriores aos apresentados na

extensão praticável; e

(e) se a aplicação retrospectiva exigida for impraticável para um período

anterior específico, ou para períodos anteriores aos apresentados, as

circunstâncias que levaram à existência dessa condição e uma descrição

de como e a partir de quando a mudança na política contábil foi aplicada.

Essas divulgações não precisam ser repetidas nas demonstrações financeiras de

períodos subsequentes.

IFRS6p13, 14

Gastos de exploração e avaliação. Uma entidade pode mudar suas políticas

contábeis para exploração e avaliação se a mudança tornar as demonstrações

financeiras mais relevantes às necessidades de tomada de decisão econômica

dos usuários e não menos confiáveis, ou mais confiáveis e não menos relevantes

a essas necessidades. Os critérios relevantes no IAS 8 devem ser seguidos para a

mudança na política contábil.

19

© 2010 PwC. Todos os direitos reservados.

REF

Seção A2 – Políticas contábeis

S-NA-NR

S-NA-NR

A3 Demonstrações do resultado e do resultado abrangente e

respectivas notas explicativas

1. Divulgações gerais

Consulte o Apêndice do IAS 1 para um exemplo de demonstração do

resultado.

1p81(a), (b)

1. Divulgue todos os itens de receitas e despesas reconhecidos em um período:

(a) em uma única demonstração do resultado abrangente; ou

(b) em uma demonstração expondo os componentes de lucro ou prejuízo

(uma demonstração do resultado separada) e uma segunda

demonstração iniciando com lucro ou prejuízo e apresentando os

componentes de outros resultados abrangentes (demonstração do

resultado abrangente).

1p82(a), (b),

(c), (d), (e)(i),

(e)(ii), (f), (g),

(h), (i)

2. Inclua na demonstração do resultado abrangente, no mínimo, as seguintes

rubricas demonstrando os valores para o período:

(a) Receita.

(b) Custos financeiros.

(c) Parcela de lucro ou prejuízo de coligadas e joint ventures contabilizadas

pelo método de equivalência patrimonial.

(d) Despesa de impostos.

(e) Um único valor abrangendo o total de:

(i) lucro ou prejuízo após impostos de operações descontinuadas; e

(ii) ganho ou perda após impostos reconhecidos na mensuração ao

valor justo menos custos para vender ou na alienação dos ativos ou

grupo de alienação que constituem as operações descontinuadas.

(f) Lucro ou prejuízo.

(g) Cada componente de outros resultados abrangentes classificado por

natureza (excluindo os valores em (h)).

(h) Parcela de outros resultados abrangentes de coligadas e joint ventures

contabilizadas pelo método de equivalência patrimonial.

(i) Resultado abrangente total.

1p83(a)(i),

(a)(ii), (b)(i),

(b)(ii)

3. Divulgue o seguinte na demonstração do resultado abrangente como alocações

do período:

(a) Lucro ou prejuízo do período atribuível a:

(i) participações de não controladores; e

(ii) proprietários da controladora.

(b) Resultado abrangente total do período atribuível a:

(i) participações de não controladores; e

(ii) proprietários da controladora.

1p84

As entidades podem apresentar as rubricas e a divulgação conforme exigido

pelos parágrafos 82 e 83, descritos nos itens anteriores na demonstração do

resultado abrangente ou na demonstração do resultado separada (se

apresentada).

1p85

4. Apresente rubricas adicionais, títulos e subtotais na demonstração do

resultado abrangente (e na demonstração do resultado separada, se

apresentada) quando essa apresentação for relevante para a compreensão do

desempenho financeiro da entidade.

1p90

5. Divulgue, na demonstração do resultado abrangente ou nas notas explicativas,

o valor do imposto de renda referente a cada componente de outros resultados

abrangentes, inclusive ajustes de reclassificação.

Componentes de outros resultados abrangentes podem ser apresentados:

(a) líquidos dos respectivos efeitos fiscais, ou

20

© 2010 PwC. Todos os direitos reservados.

REF

Seção A3 – Demonstrações do resultado e do resultado

abrangente e respectivas notas explicativas

Checklist de divulgação: IFRS/CPC 2010 - Seção A3

S-NA-NR

(b)

antes dos respectivos efeitos fiscais, com uma rubrica totalizando o valor

do imposto de renda relativo a esses componentes.

1p92

6. Divulgue os ajustes de reclassificação referentes a componentes de outros

resultados abrangentes.

1p94

7. Os ajustes de reclassificação podem ser apresentados na demonstração do

resultado abrangente ou nas notas explicativas. A entidade que demonstra os

ajustes de reclassificação nas notas explicativas deve demonstrar os

componentes dos outros resultados abrangentes após os respectivos ajustes

de reclassificação.

1p97

8. Quando itens de receita e despesa forem relevantes, divulgue a sua natureza e

o seu valor separadamente.

1p99, 1p100,

1p101

9. Apresente uma análise das despesas reconhecidas no lucro ou prejuízo,

utilizando uma classificação baseada em sua natureza ou em sua função na

entidade, a que fornecer informações confiáveis e mais relevantes. As

entidades são incentivadas a apresentar essa análise na demonstração do

resultado abrangente ou na demonstração do resultado separada (se

apresentada). Quando uma entidade utiliza uma análise por função, divulga,

no mínimo, custo de vendas separado de outras despesas. Não misturar

despesas ou custos por função e por natureza.

1p104

10. Quando a entidade classificar despesas por função, divulgue informações

adicionais sobre a natureza das despesas, incluindo despesas de depreciação e

amortização e com benefícios de empregados.

20p29

11. Subvenções governamentais relacionadas a receitas são, em algumas

circunstâncias, apresentadas como um crédito na demonstração do resultado

abrangente:

(a) separadamente ou sob uma rubrica geral, como "Outras receitas"; ou

alternativamente

(b) como dedução da despesa relacionada.

20p29A

12. Se uma entidade demonstra os componentes de lucro ou prejuízo em uma

demonstração do resultado separada, conforme descrito no IAS 1, parágrafo

81, apresenta subvenções relacionadas a receitas, conforme exigido no IAS 20,

parágrafo 29.

33p4

13. A entidade que escolher divulgar o lucro por ação com base em suas

demonstrações financeiras individuais/separadas apresentará essas

informações do lucro por ação apenas nessas demonstrações, e não nas

demonstrações financeiras consolidadas.

33p4A

14. A entidade que apresentar os componentes de lucro ou prejuízo em uma

demonstração do resultado separada, conforme descrito no IAS 1,

parágrafo 81, apresentará o lucro por ação apenas nessa demonstração

separada.

19p93B

15. Apresente ganhos e perdas atuariais reconhecidos em outros resultados

abrangentes na demonstração do resultado abrangente.

IFRS1p6

16. Elabore e apresente um balanço patrimonial de abertura em IFRS na data de

transição para os IFRS.

12p81

17. Divulgue separadamente o valor do imposto de renda referente a cada

componente de outros resultados abrangentes.

8p39, 40

18. Divulgue a natureza e o valor de variação em uma estimativa contábil que

tenha efeitos no período corrente ou que se espera que tenha efeitos em

períodos futuros. Se for impraticável estimar o valor, divulgue esse fato.

21

© 2010 PwC. Todos os direitos reservados.

REF

Seção A3 – Demonstrações do resultado e do resultado

abrangente e respectivas notas explicativas

Checklist de divulgação: IFRS/CPC 2010 - Seção A3

S-NA-NR

IAS 1 p81,

IFRIC

17p14,

IFRIC

17p15

19. Quando uma entidade liquidar um dividendo a pagar, apresente qualquer

diferença entre o valor contábil dos ativos distribuídos e o valor contábil do

dividendo a pagar como uma rubrica separada no lucro ou prejuízo.

2. Itens individuais

18p35(b)

1. Divulgue o valor de cada categoria significativa de receita reconhecida durante

o período, incluindo receita de:

(a) venda de produtos;

(b) prestação de serviços;

(c) juros;

(d) royalties; e

(e) dividendos.

18p35(c)

2. Divulgue o valor de receita que não envolve caixa, proveniente de trocas de

produtos ou serviços incluídos em cada categoria significativa de receita.

SIC27p10(b)

3. Divulgue o tratamento contábil aplicado a qualquer honorário recebido em

um acordo que tem a forma legal de um arrendamento (leasing), mas que em

essência não envolve um arrendamento (leasing) de acordo com o IAS 17, o

valor reconhecido como receita no período e a rubrica da demonstração do

resultado em que ele está incluído (consulte a Seção A5.18(c)).

1p30

4. Itens não relevantes individualmente são agregados com outros itens na

demonstração do resultado abrangente ou nas notas explicativas.

1p98

5. Divulgue separadamente itens de receita e despesa que estão nas seguintes

circunstâncias:

(a) Redução de estoques ao valor realizável líquido ou redução do

imobilizado ao valor recuperável, assim como reversão dessas reduções.

(b) Uma reestruturação das atividades de uma entidade e a reversão de

quaisquer provisões para os custos de reestruturação.

(c) Alienações de itens do imobilizado.

(d) Alienações de investimentos.

(e) Operações descontinuadas.

(f) Resoluções de litígios.

(g) Outras reversões de provisões.

1p98(a)

1p98(b)

1p98(c)

1p98(d)

1p98(e)

1p98(f)

1p98(g)

1p99, 1p100

6. Apresente uma análise das despesas reconhecidas no lucro ou prejuízo

utilizando uma classificação baseada ou em sua natureza ou de acordo com

sua função na entidade; entre as duas, escolha a que fornecer informações

mais confiáveis e mais relevantes. As entidades são incentivadas a apresentar

essa análise na demonstração do resultado abrangente ou na demonstração do

resultado separada (se apresentada).

1p104

7. Se as despesas são classificadas por função, divulgue informações adicionais

sobre a natureza das despesas, incluindo despesas de depreciação,

amortização e com benefícios a empregados.

1p103

8. Se as despesas são classificadas por função, divulgue, no mínimo, o custo de

vendas separadamente de outras despesas.

19p46

19p120A(g)

9. Benefícios a empregados - divulgue:

(a) a despesa com planos de contribuição definida;

(b) para planos de benefício definido - a despesa total para cada um dos

seguintes itens e a(s) rubrica(s) da demonstração do resultado em que

eles estão incluídos:

22

© 2010 PwC. Todos os direitos reservados.

REF

Seção A3 – Demonstrações do resultado e do resultado

abrangente e respectivas notas explicativas

Checklist de divulgação: IFRS/CPC 2010 - Seção A3

S-NA-NR

(i)

(ii)

(iii)

(iv)

Custo de serviço corrente.

Custo de juros.

Retorno esperado sobre os ativos do plano.

Retorno esperado sobre qualquer direito de reembolso reconhecido

como um ativo.

(v) Ganhos e perdas atuariais.

(vi) Custo de serviço passado.

(vii) Efeito de qualquer redução ou liquidação.

(c) para planos de benefício definido:

(i) o retorno real sobre os ativos do plano; e

(ii) o retorno real sobre qualquer direito de reembolso reconhecido

como um ativo;

(d) a despesa resultante de outros benefícios de longo prazo a empregados,

se significativa; e

(e) a despesa resultante de benefícios rescisórios, se significativa.

19p120A(m)

19p131

19p142

38p126

10. Divulgue o gasto de pesquisa e desenvolvimento reconhecido como despesa

durante o período.

21p52(a)

11.

36p126(a), (b)

12. Divulgue, para cada classe de ativos, os valores reconhecidos durante o

período e a(s) rubrica(s) da demonstração do resultado em que estão

incluídos os seguintes itens:

(a) Perdas por redução ao valor recuperável.

(b) Reversões de perdas por redução ao valor recuperável.

38p118(d)

IFRS3p67(g)

13. Divulgue os valores reconhecidos durante o período e a(s) rubrica(s) da

demonstração do resultado em que estão incluídos os seguintes itens:

(a) Amortização de ativos intangíveis (por classe).

(b) Deságio (diferença negativa entre o valor pago e a participação do

adquirente no valor justo dos ativos e passivos identificáveis)

reconhecido na demonstração do resultado.

40p75(f)

14. Propriedade para investimento - divulgue:

(a) receita de aluguel;

(b) despesas operacionais diretas, incluindo reparos e manutenção,

decorrentes de propriedade para investimento que gerou receita de

aluguel durante o período;

(c) despesas operacionais diretas, incluindo reparos e manutenção,

decorrentes de propriedade para investimento que não gerou receita de

aluguel durante o período;

(d) variação acumulada no valor justo reconhecida no lucro ou prejuízo de

uma propriedade para investimento pertencente ao conjunto de ativos

em que o modelo de custo era utilizado para um conjunto de ativos em

que o modelo de valor justo é utilizado.

40p32C

Divulgue o valor de diferenças de câmbio reconhecidas no lucro ou prejuízo,

exceto aquelas decorrentes de instrumentos financeiros mensurados ao valor

justo por meio do resultado, de acordo com o IAS 39.

IFRS7p20

15.

Divulgue os seguintes itens relevantes resultantes de ativos financeiros e

passivos financeiros:

(a) Receita.

(b) Despesa.

(c) Ganhos.

(d) Perdas.

IFRS7p20

16.

A divulgação no parágrafo 15 acima deve incluir o seguinte:

(a) Ganhos ou perdas líquidos em:

(i) ativos financeiros ou passivos financeiros ao valor justo por meio

do resultado, mostrando separadamente aqueles em ativos ou

23

© 2010 PwC. Todos os direitos reservados.

REF

Seção A3 – Demonstrações do resultado e do resultado

abrangente e respectivas notas explicativas

Checklist de divulgação: IFRS/CPC 2010 - Seção A3

S-NA-NR

(b)

(c)

(d)

(e)

passivos financeiros designados como tais no reconhecimento

inicial e aqueles em ativos ou passivos financeiros classificados

como mantidos para negociação de acordo com o IAS 39.

(ii) ativos financeiros disponíveis para venda, mostrando

separadamente o valor do ganho ou da perda reconhecido

diretamente no patrimônio líquido durante o período e o valor

reclassificado do patrimônio líquido para lucro ou prejuízo do

período;

(iii) investimentos mantidos até o vencimento;

(iv) empréstimos e recebíveis; e

(v) passivos financeiros mensurados ao custo amortizado.

Receita e despesa totais de juros (calculadas utilizando o método de

juros efetivos) para ativos ou passivos financeiros que não são ao valor

justo por meio do resultado.

Receitas e despesas outras que não as incluídas na determinação da taxa

de juros efetiva decorrentes de:

(i) ativos e passivos financeiros que não são ao valor justo por meio do

resultado; e

(ii) trustes e atividades fiduciárias que resultem na manutenção ou no

investimento de ativos em favor de indivíduos, trustes, fundos de

pensão e outras instituições.

Receita de juros em ativos financeiros que sofreram redução ao valor

recuperável.

O valor de qualquer perda por redução ao valor recuperável para cada

classe de ativo financeiro.

3.

Imposto de renda

12p79

1.

Divulgue os principais componentes de despesa (receita) de impostos.

O IAS 12, parágrafo 80, fornece exemplos dos principais componentes de

despesa (receita) de impostos.

12p81(c)

2.

Forneça uma explicação da relação entre a despesa (receita) de impostos e o

lucro contábil em uma das seguintes formas:

(a) Reconciliação numérica entre a despesa (receita) de impostos e o

produto do lucro contábil, multiplicado pela(s) alíquota(s) fiscal(is)

aplicável(eis), divulgando também a base sobre a qual a(s) alíquota(s)

tributária(s) aplicável(eis) é(são) computada(s) (consulte o IAS 12,

parágrafo 85).

(b) Uma reconciliação numérica entre a alíquota tributária efetiva média e

a alíquota fiscal aplicável, divulgando também a base sobre a qual a

alíquota tributária aplicável é computada (consulte o IAS 12,

parágrafo 85).

12p81(d)

3.

Forneça uma explicação das mudanças na(s) alíquota(s) tributária(s)

aplicável(eis) comparada(s) ao período comparativo.

4.

Itens extraordinários

1.

Nenhum item de receita ou despesa deve ser apresentado como item

extraordinário, seja na demonstração do resultado abrangente seja na

demonstração do resultado separada (se apresentada) seja nas notas

explicativas.

1p87

24

© 2010 PwC. Todos os direitos reservados.

REF

Seção A3 – Demonstrações do resultado e do resultado

abrangente e respectivas notas explicativas

Checklist de divulgação: IFRS/CPC 2010 - Seção A3

S-NA-NR

A4 Demonstração das mutações do patrimônio líquido e respectivas

notas explicativas

1.

Demonstração das mutações do patrimônio líquido

1p106(a), (b),

(d)

1.

Apresente a demonstração da mutação do patrimônio líquido

demonstrando:

(a) resultado abrangente total do período, mostrando separadamente os

valores totais atribuíveis aos proprietários da controladora e as

participações de não controladores;

(b) para cada componente do patrimônio líquido, os efeitos da aplicação

retrospectiva ou da reapresentação retrospectiva reconhecidos de

acordo com o IAS 8;

(c) para cada componente do patrimônio líquido, uma reconciliação entre

o valor contábil no início e no fim do período, divulgando

separadamente mudanças resultantes de:

(i) lucro ou prejuízo;

(ii) cada item de outros resultados abrangentes; e

(iii) transações com proprietários em sua capacidade de proprietários,

apresentando separadamente contribuições feitas pelos

proprietários e distribuições a eles, bem como variação nas

participações societárias em subsidiárias que não resultam em uma

perda de controle.

1p107

2.

Divulgue, na demonstração das mutações do patrimônio líquido ou nas

notas explicativas, o valor de dividendos reconhecido como distribuições a

proprietários durante o período e o respectivo valor por ação.

1p108

No IAS 1, parágrafo 106, os componentes do patrimônio líquido incluem,

por exemplo, cada classe de capital integralizado, o saldo acumulado de

cada classe de outros resultados abrangentes e lucros acumulados.

32p39

3.

Divulgue separadamente nas notas explicativas o valor de custos com as

transações contabilizado como dedução do patrimônio líquido no período.

IFRIC

17p16(b)

4.

Divulgue o aumento ou a diminuição no valor reconhecido no período de

elaboração do balanço patrimonial como resultado da mudança no valor

justo dos ativos a serem distribuídos.

2.

Divulgações gerais

1p79(b)

16p77(f)

38p124(b)

1.

Descreva a natureza e a finalidade de cada reserva no patrimônio líquido,

incluindo restrições sobre a distribuição das reservas de reavaliação

(geralmente inclui detalhes de quaisquer restrições sobre distribuições

para cada reserva no patrimônio líquido, embora não esteja especificado

no IAS 1).

12p81(a)

2.

Divulgue o imposto corrente e diferido total referente a itens debitados ou

creditados ao patrimônio líquido. Sugere-se divulgar a análise por

categoria de diferenças temporárias.

36p126(c), (d)

3.

Divulgue para cada classe de ativo o valor de perdas por redução ao valor

recuperável e o valor das reversões dessas perdas por redução ao valor

recuperável, reconhecidos diretamente no patrimônio líquido durante o

período.

1p79(a)

4.

Divulgue para cada classe de capital social no balanço patrimonial ou na

demonstração das mutações do patrimônio líquido ou nas notas explicativas

(essa informação é normalmente divulgada nas notas explicativas) o

seguinte:

25

© 2010 PwC. Todos os direitos reservados.

REF

Seção A4 – Demonstração das mutações do patrimônio

líquido e respectivas notas explicativas

Checklist de divulgação: IFRS/CPC 2010 - Seção A4

S-NA-NR

1p79(a)(ii)

(a) O número de ações emitidas e totalmente integralizadas e emitidas,

mas não totalmente integralizadas.

(b) Valor nominal por ação, ou que as ações não têm valor nominal.

(c) Uma reconciliação do número de ações em circulação no início e no fim

do exercício.

(d) Os direitos, as preferências e as restrições inerentes a cada classe de

capital social, inclusive as restrições sobre a distribuição de dividendos

e a restituição de capital.

(e) Ações da entidade detidas pela própria entidade ou pelas controladas

ou coligadas da entidade.

(f) Ações reservadas para emissão em contratos de opções e vendas,

incluindo os prazos e os valores.

1p79(a)(iii)

1p79(a)(iv)

1p79(a)(v)

1p79(a)(vi)

1p79(a)(vii)

32p15, 18, 20

5.

Certos tipos de ações preferenciais devem ser classificados como passivos

AG25, AG 26 (não como patrimônio líquido). Consulte o IAS 32,

parágrafo 18(a).

IFRIC2p13