ERIK NORLAND, ECONOMISTA SÊNIOR E DIRETOR EXECUTIVO

CME GROUP

12 AUGUST 2015

Sinais de esperança para o Real

Todos os exemplos neste relatório são interpretações de situações hipotéticas usadas somente com

propósito de explicação. As visões contidas neste relatório refletem somente as opiniões dos autores e não

necessariamente do CME Group ou de suas instituições afiliadas. Este relatório e a informação contida nele

não devem ser considerados conselhos de investimento ou resultados de experiência real de mercado.

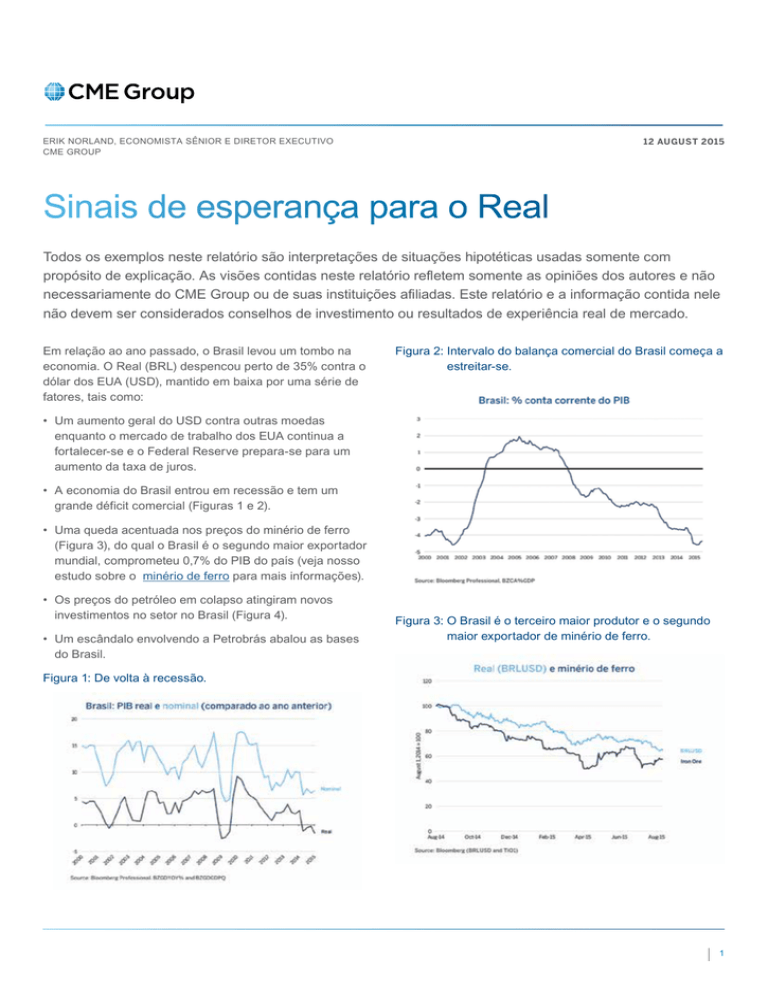

Em relação ao ano passado, o Brasil levou um tombo na

economia. O Real (BRL) despencou perto de 35% contra o

dólar dos EUA (USD), mantido em baixa por uma série de

fatores, tais como:

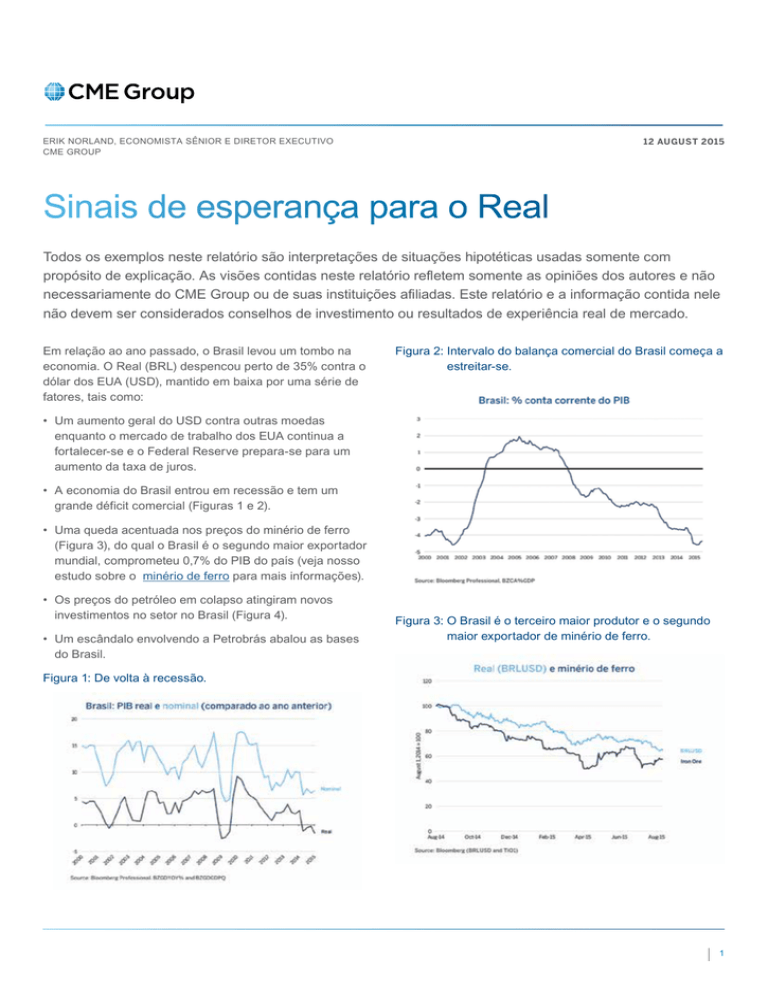

Figura 2: Intervalo do balança comercial do Brasil começa a

estreitar-se.

•Um aumento geral do USD contra outras moedas

enquanto o mercado de trabalho dos EUA continua a

fortalecer-se e o Federal Reserve prepara-se para um

aumento da taxa de juros.

•A economia do Brasil entrou em recessão e tem um

grande déficit comercial (Figuras 1 e 2).

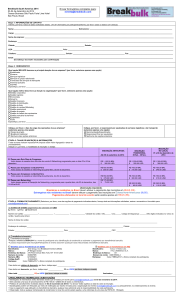

•Uma queda acentuada nos preços do minério de ferro

(Figura 3), do qual o Brasil é o segundo maior exportador

mundial, comprometeu 0,7% do PIB do país (veja nosso

estudo sobre o minério de ferro para mais informações).

•Os preços do petróleo em colapso atingiram novos

investimentos no setor no Brasil (Figura 4).

•Um escândalo envolvendo a Petrobrás abalou as bases

do Brasil.

Figura 3: O

Brasil é o terceiro maior produtor e o segundo

maior exportador de minério de ferro.

Figura 1: De volta à recessão.

1

12 AUGUST 2015

Figura 4: O

s preços do petróleo em colapso estão inibindo

investimentos (e esperanças) para o setor no

Brasil.

Com a Taxa SELIC (Sistema Especial de Liquidação e de

Custódia) a 14,15%, e inflação a 8,89%, as taxas reais no

Brasil estão cinco pontos percentuais acima da inflação –

algo que os EUA não têm visto desde os anos 1980.

Figura 5: Revisitando a baixa de 2002 e voltando aos 4

reais/1 USD à vista?

Perspectiva: Depende de sua visão do BRL.

Se o Real está subvalorizado e perto de atingir a mínima ou

tem mais a perder depende de quem acompanha a moeda

e a que ela é comparada.

Perspectiva para o USD à vista: O BRL à vista contra o

dólar provavelmente vai além na tendência de baixa. O

Federal Reserve dos Estados Unidos, aparentemente,

está determinado a aumentar as taxas de juros. Exceto

pelos números fracos de emprego, um colapso renovado

nos preços das commodities ou uma acentuada venda no

mercado acionário (qualquer um pode ocorrer), a alta pode

vir antes de setembro.

Figura 6: O Banco Central do Brasil está na sequência de

altas com taxa de 14% acima dos níveis dos EUA,

gerando forte carregamento.

Desta forma, não seria surpresa se o Real fizesse um

movimento para testar sua mínima histórica de 2002 a 4

BRL por 1 USD (Figura 5). Isto é menos que 15% abaixo da

taxa atual.

Uma arbitragem interessante contra o USD: Geralmente,

investidores não ganham o retorno à vista; eles ganham

o retorno à vista + a diferença da taxa de juros. Enquanto

o Federal Reserve tem estado ocupado contemplando o

movimento notável de sua faixa de juros atual de 0-0.25%,

talvez, 0.25%-0.50%, o Banco Central do Brasil tem estado

numa sequência de alta da taxa para 14,15% (Figura 6).

Portanto, entre o BRL e o USD, há um espaço de cerca

de 14 pontos percentuais em taxas de juros. Isto dá um

suporte para posições compradas em BRL, mesmo se o

Real continuar seu curso de queda contra o USD, com

carregamento acumulado de mais de 1% por mês. Além

disso, enquanto as taxas reais nos EUA estão tanto perto

de zero (inflação ao consumidor) quanto negativas (núcleo

da inflação), a taxa real brasileira é solidamente positiva.

Além do forte carregamento, há outras razões para ser

cautelosamente otimista em relação ao BRL. Em primeiro

lugar, o déficit comercial do Brasil irá provavelmente

estreitar-se. Os efeitos retardados dos recentes declínios na

moeda combinados com a fraqueza na demanda doméstica

poderiam reduzir importações de maneira significativa

enquanto o BRL mais fraco faz as exportações

aumentarem. Com relação às exportações, entretanto, o

Brasil enfrenta competição forte de países e regiões onde

2

12 AUGUST 2015

as moedas também ficaram mais fracas, especialmente o

Chile, Colômbia, Japão e a Zona do Euro. Se a China

continua a desvalorizar o Renminbi, irá contribuir para a

pressão baixista sobre as moedas de mercados

emergentes em geral.

Outro fator sobre o BRL é o escândalo da Petrobras. Isto

soa contra intuitivo, especialmente porque mencionamos

isso como uma razão para a fraqueza recente do BRL.

O que poderia possivelmente ser bom para promotores

alegando que funcionários de alto escalão podem ter

tomado algo em torno de quatro bilhões de BRL (cerca

de US$1,2 bilhão) em subornos do produtor estatal de

petróleo? Nada para curto ou médio prazos. Assim como o

escândalo Watergate que contribuiu para a pressão baixista

no dólar dos EUA em 1973 e 1974, entre outras coisas,

o Petrobras-gate não foi gentil com o BRL em 2014 ou

2015. Dito isto, Watergate provou que a Constituição dos

EUA e o sistema legal funcionam em casos de escândalos

de alto nível, que levaram o presidente Richard Nixon à

renúncia. Similarmente, o fato dos promotores brasileiros

terem sido capazes de acusar funcionários de alto nível

da administração da presidente Dilma Rousseff e de seu

predecessor Luiz Inácio Lula da Silva, indica que o país

evoluiu para uma democracia estável, madura, regida pelo

Estado de Direito. No longo prazo, esta é uma boa notícia

para o BRL.

e México têm atraído capital especulativo em fuga de

mercados de baixa taxa na Zona do Euro, Japão, Reino

Unido, além dos EUA e, em larga escala, usando este

capital para propósitos não produtivos como especulação

com o financiamento no mercado imobiliário e para o gasto

do consumidor. É por isso que as taxas mais altas dos

EUA são uma ameaça para ambos Real e Peso, mas não

mais para um do que ao outro, promovendo um negócio de

relativo valor potencialmente interessante.

Pela perspectiva do USD, o BRL e o MXN tiveram uma

correlação de +0.54 (variações diárias de preços) até

agora neste ano, tornando o Peso um interessante,

embora imperfeito, hedge para o Real. 0,54 está perto

da correlação média dos últimos dez anos (Figura 10).

Também é importante notar que muitas vezes o BRL é

significativamente mais volátil do que o MXN contra o USD,

medidos sobre a maioria dos períodos (Figura 11).

Figura 7: O

MXN tem tido baixa em relação ao USD, mas

alta contra o BRL.

Por último, com o Federal Reserve aparentemente

preparando-se para aumentar as taxas, compar qualquer

moeda de mercado emergente com o dólar dos EUA é uma

tarefa difícil. Portanto, há menos razão para comparar o

BRL ao USD do fazer uma relação com o Peso Mexicano

(MXN).

O MXN tem também se enfraquecido contra o USD, mas

não na mesma extensão que contra o BRL (Figura 7).

Além disso, as taxas de juros mexicanas estão paradas

em 3%, 11,15 pontos percentuais abaixo da taxa do Brasil.

Portanto, a arbitragem BRLMXN está quase tão atrativa

quanto a de BRLUSD. Além do mais, a taxa básica de juros

mexicana está quase igual à taxa de inflação do México

(Figura 8), o que pode também ameaçar pouco a moeda, a

qual perdeu força recentemente para uma mínima recorde

contra o USD. Por último, o déficit na conta corrente do

México está também perto de 4% do PIB (Figura 9), similar

ao do Brasil. Déficits comerciais não são um problema se o

país está atraindo fluxos de investimento para impulsionar

produtividade e rendimentos futuros. Isto não parece ser

o caso na América Latina, onde países como o Brasil

3

12 AUGUST 2015

Figura 8: A

taxa básica de juros do México está abaixo da

taxa de inflação.

Figura 9: C

omo o Brasil, o déficit de conta corrente do

México também está perto de 4% do PIB.

Figura 10: O

Real e o Peso têm mostrado entre +0.35 e

+0.75 1ano na correlação desde 2005.

Figura 11: O

BRL tem sido sempre mais volátil que o MXN

na perspectiva do USD.

Os futuros de óleo de palma bruto são listados com e sujeitos às regras e regulações da CME. Todos os outros futuros de grãos e oleaginosas são listados e sujeitos às regras e regulações da CBOT.

Futuros de boi gordo, derivados de leite e de madeira são listados e sujeitos às regras e regulações da CME.

O CME Group é uma marca registrada da CME Group Inc. O logotipo “The Globe”, CME, Chicago Mercantile Exchange, Globex e CME Direct são marcas registradas da Chicago Mercantile Exchange Inc. ClearPort,

New York Mercantile Exchange e NYMEX são registrados como marcas da New York Mercantile Exchange, Inc.

As informações contidas neste informativo foram compiladas pelo CME Group apenas para fins gerais. Embora tenham sido empregados todos os esforços para garantir a precisão das informações deste guia, o CME

Group não assume qualquer responsabilidade por quaisquer erros ou omissões. Além disso, todos os

exemplos deste guia são situações hipotéticas usadas apenas para fins de explicação e não devem ser consideradas consultoria de investimento ou resultados de experiências reais no mercado.

Todos os assuntos relativos às regras e especificações aqui contidos estão sujeitos às regras oficiais e podem ser substituídos pela CME, CBOT e NYMEX. As regras atuais deve ser consultadas em todos os casos

relativos a especificações do contrato.

As negociação com futuros não são adequadas para todos os investidores e envolvem o risco de perdas. Os futuros são investimentos alavancados e, como apenas uma percentagem do valor do contrato é exigida

para o negócio, é possível perder mais do que a quantidade de dinheiro depositada numa posição de futuros.

Por isso, operadores só devem usar os recursos que podem perder sem afetar seus estilos de vida. E apenas uma parte desses recursos deve ser aplicada em qualquer transação porque não se pode esperar lucro em

cada negócio. Todos os exemplos deste guia são situações hipotéticas usadas apenas com o propósito de

explicação e não devem ser consideradas conselhos de investimento ou resultados da experiência real de mercado.

Copyright © 2015 CME Group. Todos os direitos reservados.

4