A Política do Superávit Primário Edson Ronaldo Nascimento 1 Recentemente o Governo Federal divulgou informações a respeito das metas de resultado primário referentes ao penúltimo bimestre de 2006, comparando os resultados fiscais previstos e os valores efetivamente realizados. Apesar de essas informações serem, na atualidade, amplamente divulgadas tanto em nível federal quanto nas administrações estaduais e municipais, existem algumas dúvidas que ainda persistem : o que de fato representa o superávit primário para as contas públicas (?); qual é o embasamento jurídico (?); qual é o período de apuração (?); o que vem a ser “acima da linha’ e “abaixo da linha” (?); e, principalmente, qual é a diferença entre déficit primário e déficit nominal (?). Essas são algumas perguntas que venho recebendo de leitores de diversas partes do país e que passarei a responder nesse artigo. A definição do conceito de Resultado Primário está em diversos livros e textos de finanças e gestão pública e nas páginas da internet do Ministério da Fazenda e do Banco Central. Pelo critério “acima da linha” chega­se ao Resultado Primário pela diferença entre o que o governo arrecadou de receitas fiscais menos o que gastou com despesas fiscais. Receitas fiscais correspondem às receitas provenientes de tributos (impostos, taxas, contribuições), receitas patrimoniais (aluguéis etc), incluindo ainda as transferências que um governo recebe do outro 2 . Em outras palavras, as receitas fiscais referem­se às chamadas receitas próprias dos entes públicos. Quando um governo realiza receitas através de empréstimos, essa receita não entra no cálculo do resultado primário, na medida em que não representa receita própria, proveniente de atividade final do Estado. O mesmo 1 Economista, Especialista em Finanças Públicas, autor dos livros Gestão Pública, Saraiva, SP, 2006 e Finanças Públicas para Concursos, Ferreira, RJ, 2006, 2ª edição. [email protected] 2 Aqui me refiro às repartições de impostos e as transferências voluntárias, provenientes de convênios.

1 raciocínio podemos empregar para as receitas de juros que o governo recebe, por exemplo, como rendimento de aplicações financeiras. Por fim, também as receitas provenientes de venda de ativos (alienações, privatizações) não entram no cálculo do resultado primário, na medida em que são receitas eventuais e não estão relacionadas com as atividades finalísticas do Estado. As chamadas “Despesas Fiscais” representam o total das despesas públicas (orçamentárias), deduzidos os valores referentes ao pagamento dos juros e do principal da dívida, ou em termos técnicos: Despesa Total (Corrente e Capital) (­) despesas com juros da dívida (­) despesas com amortizações da dívida Despesas Fiscais Nesse caso, se as despesas fiscais não incorporam o serviço da dívida (juros + amortizações), o Resultado Primário representa o resultado antes do pagamento dos juros e das amortizações. Vejamos o exemplo a seguir: Exemplo 1 Receitas Fiscais................. 400.000 Despesas Fiscais............(­).350.000 Resultado Primário........... 50.000 Pagamento de Juros.......(­).. 80.000 Déficit Nominal................... 30.000 No exemplo 1 identificamos várias informações, a saber: 1. O cálculo do Resultado Primário “acima da linha” é feito pela diferença entre receitas e despesas fiscais (ou próprias ou não financeiras). Nesse

2 caso, do total das receitas e despesas públicas extraem­se as receitas de terceiros (não próprias) e aquelas provenientes de pagamentos ou recebimentos de juros e/ou amortizações. 2. Verificamos que no exemplo o Resultado Primário gerado representa um Superávit Primário (Resultado Primário Positivo). Quando as despesas fiscais superarem as receitas fiscais teremos um Déficit Primário. 3. O Superávit Primário gerado conforme exemplo, não é suficiente para o pagamento dos juros da dívida (Primário = 50.000; Juros = 80.000). Nesse caso, faltaram 30.000 para pagar os juros. Isso é o que chamamos de Déficit Nominal, ou seja, o que falta gerar de Superávit Primário para o pagamento integral dos juros. 4. O Exemplo 1 traz (em escala de milhões), a situação atual das contas públicas em nível federal. Portanto, no Brasil, o Superávit Primário ainda é insuficiente para zerar o Déficit Nominal. Exemplo 2 Digamos que, em relação ao exemplo anterior, o saldo inicial da dívida fosse igual a R$ 900 bilhões. Ora, se o Superávit Primário não foi suficiente para a cobertura dos juros da dívida, é de se esperar que no final do período a dívida passe para R$ 930 bilhões. Isso porque, se não foi possível pagar todos os juros (encargos) da dívida, ele deverá aumentar na proporção daquilo que não foi pago. Se não fosse feito nenhum pagamento de juros (Resultado Primário = “0”), a dívida teria crescido não em R$ 30 bilhões, mas em R$ 80 bilhões. De forma simplificada, a diferença entre o que havia de juros a serem pagos (R$ 80 bilhões) e o que restou a ser pago (R$ 30 bilhões) nos leva a um valor de R$ 50 bilhões, ou seja, o Superávit Primário do período. Portanto, com essa metodologia (apresentada aqui de forma simplificada) conseguimos calcular o Superávit Primário pelo critério “abaixo da linha”, ou seja, a partir da verificação da variação da dívida líquida.

3 A mensuração do resultado primário no Brasil não é recente. De fato, o Banco Central ­ BACEN ao longo dos anos vem mensurando as contas públicas e demonstrando, entre outros indicadores o Resultado Primário para um determinado período. A verificação do Resultado Primário pelo BACEN, em geral, utiliza como metodologia o critério “abaixo da linha”. Sabendo como o governo calcula o Resultado Primário (superávit ou déficit) vamos identificar o embasamento legal e a obrigação dos entes públicos na apuração e na realização do Superávit Primário. De acordo com artigo 9º da Lei Complementar nº 101, de 4 de maio de 2000 – Lei de Responsabilidade Fiscal (LRF) temos que: Art. 9º. Se verificado, ao final de um bimestre, que a realização da receita poderá não comportar o cumprimento das metas de resultado primário ou nominal estabelecidas no Anexo de Metas Fiscais, os Poderes e o Ministério Público promoverão, por ato próprio e nos montantes necessários, nos trinta dias subseqüentes, limitação de empenho e movimentação financeira, segundo os critérios fixados pela lei de diretrizes orçamentárias. (grifei) Outro artigo da LRF que trata do Resultado Primário é o artigo 31 do capítulo da Dívida Pública, conforme disposto a seguir, in verbis: Art. 31. Se a dívida consolidada de um ente da Federação ultrapassar o respectivo limite ao final de um quadrimestre, deverá ser a ele reconduzida até o término dos três subseqüentes, reduzindo o excedente em pelo menos 25% (vinte e cinco por cento) no primeiro. § 1º Enquanto perdurar o excesso, o ente que nele houver incorrido: ....................................................................................................

4 II ­ obterá resultado primário necessário à recondução da dívida ao limite, promovendo, entre outras medidas, limitação de empenho, na forma do art. 9º.(grifei) De fato, a LRF não conceitua Resultado Primário ou Resultado Nominal, transferindo essa responsabilidade ao Congresso Nacional, conforme verificamos no artigo 30: Art. 30. No prazo de noventa dias após a publicação desta Lei Complementar, o Presidente da República submeterá ao: I ­ Senado Federal: proposta de limites globais para o montante da dívida consolidada da União, Estados e Municípios, cumprindo o que estabelece o inciso VI do art. 52 da Constituição, bem como de limites e condições relativos aos incisos VII, VIII e IX do mesmo artigo; II ­ Congresso Nacional: projeto de lei que estabeleça limites para o montante da dívida mobiliária federal a que se refere o inciso XIV do art. 48 da Constituição, acompanhado da demonstração de sua adequação aos limites fixados para a dívida consolidada da União, atendido o disposto no inciso I do § 1o deste artigo. § 1º As propostas referidas nos incisos I e II do caput e suas alterações conterão: ................................................................................................................. IV ­ metodologia de apuração dos resultados primário e nominal.(grifei) A proposta foi encaminhada ao Parlamento, mais ainda hoje, após 6 anos da publicação da LRF, não há Resolução que atenda esse dispositivo da LRF. Esperava­se que questões operacionais como essa fossem resolvidas a partir da criação do Conselho de Gestão Fiscal, conforme previsão do artigo 67 da LRF:

5 Art. 67. O acompanhamento e a avaliação, de forma permanente, da política e da operacionalidade da gestão fiscal serão realizados por conselho de gestão fiscal, constituído por representantes de todos os Poderes e esferas de Governo, do Ministério Público e de entidades técnicas representativas da sociedade, visando a: I ­ harmonização e coordenação entre os entes da Federação; II ­ disseminação de práticas que resultem em maior eficiência na alocação e execução do gasto público, na arrecadação de receitas, no controle do endividamento e na transparência da gestão fiscal; III ­ adoção de normas de consolidação das contas públicas, padronização das prestações de contas e dos relatórios e demonstrativos de gestão fiscal de que trata esta Lei Complementar, normas e padrões mais simples para os pequenos Municípios, bem como outros, necessários ao controle social; IV ­ divulgação de análises, estudos e diagnósticos.(grifei) ................................................................................ De fato, o referido conselho ainda não foi instituído, estando o seu projeto em análise no Senado Federal. No vácuo da lei, a própria LRF apresenta o remédio: Art. 50. Além de obedecer às demais normas de contabilidade pública, a escrituração das contas públicas observará as seguintes: ................................................................................................. § 2º A edição de normas gerais para consolidação das contas públicas caberá ao órgão central de contabilidade da União, enquanto não implantado o conselho de que trata o art. 67.(grifei) Portanto, nesses artigos da LRF se apresenta o embasamento legal do Resultado Primário para as contas pública no Brasil. Ressalte­se que a conceituação

6 apresentada nesse texto obedece às normas editadas pelo órgão central de contabilidade da União. Mas a questão legal e a exigência de apuração do Resultado Primário não se encerram nesses artigos da LRF, conforme verificamos no dispositivo a seguir: Art. 4º A lei de diretrizes orçamentárias atenderá o disposto no § 2º do art. 165 da Constituição e: ......................................................................................................................... § 1º Integrará o projeto de lei de diretrizes orçamentárias Anexo de Metas Fiscais, em que serão estabelecidas metas anuais, em valores correntes e constantes, relativas a receitas, despesas, resultados nominal e primário e montante da dívida pública, para o exercício a que se referirem e para os dois seguintes. Portanto, a LRF em seu artigo 4º obriga aos entes públicos (União, Estados, Distrito Federal e Municípios) a colocarem em sua Lei de Diretrizes Orçamentárias quanto será gerado de Superávit Primário para um período de 3 anos. Certamente que esse superávit, em cada caso, estará relacionado ao tamanho do endividamento e a política governamental que será adotada em relação à administração da dívida pública. Podemos dizer, por exemplo, que um ente público que tenha como meta fiscal manter o endividamento constante deverá gerar Superávit Primário para o pagamento integral dos juros da dívida. Se a política de administração da dívida importar em reduzir o endividamento ao longo do tempo, o Superávit Primário deverá ser suficiente para o pagamento dos juros e da amortização. O que importa é que todos os entes apresentem metas de Resultado Primário, conforme mandamento da Lei Complementar nº101/2000. E se algum ente público não cumprir essa regra ? Veja­se nesse caso a disposição da Lei nº 10.028, de 19 de outubro de 2000 – Lei de Crimes Fiscais:

7 Art. 5º Constitui infração administrativa contra as leis de finanças públicas: I – deixar de divulgar ou de enviar ao Poder Legislativo e ao Tribunal de Contas o relatório de gestão fiscal, nos prazos e condições estabelecidos em lei; II – propor lei de diretrizes orçamentárias anual que não contenha as metas fiscais na forma da lei; (grifei) III – deixar de expedir ato determinando limitação de empenho e movimentação financeira, nos casos e condições estabelecidos em lei; IV – deixar de ordenar ou de promover, na forma e nos prazos da lei, a execução de medida para a redução do montante da despesa total com pessoal que houver excedido a repartição por Poder do limite máximo. § 1º A infração prevista neste artigo é punida com multa de trinta por cento dos vencimentos anuais do agente que lhe der causa, sendo o pagamento da multa de sua responsabilidade pessoal. (grifei) § 2º A infração a que se refere este artigo será processada e julgada pelo Tribunal de Contas a que competir a fiscalização contábil, financeira e orçamentária da pessoa jurídica de direito público envolvida. Finalmente, a LRF em seus artigos 9º e 53 obriga a publicação do Resultado Primário a cada bimestre no Relatório Resumido de Execução Orçamentária – RREO, além da realização de audiências públicas onde o Poder Executivo apresentará ao Poder Legislativo e à sociedade os compromissos fiscais definidos na LDO. Art. 9º......................................................................................... ..................................................................................................

8 § 4º Até o final dos meses de maio, setembro e fevereiro, o Poder Executivo demonstrará e avaliará o cumprimento das metas fiscais de cada quadrimestre, em audiência pública na comissão referida no § 1º do art. 166 da Constituição ou equivalente nas Casas Legislativas estaduais e municipais.(grifei) ................................................................................................... Art. 53. Acompanharão o Relatório Resumido demonstrativos relativos a: ..................................................................... III ­ resultados nominal e primário; .............................................................................................. Nesse caso podemos concluir que: 1. A LRF obriga aos entes públicos (Poder Executivo) a estabelecer metas de Resultado Primário e Nominal nas suas leis de diretrizes orçamentárias para um período de 3 anos (o da competência da LDO e os dois exercícios seguintes). 2. O cumprimento dessas metas será demonstrado bimestralmente no RREO e a cada quatro meses em audiências públicas no Poder Legislativo. 3. O descumprimento de qualquer dessas regras importará em sanção pessoal ao gestor (multas) e sanção fiscal ao ente inadimplente (impossibilidade para contratar convênios, operações de crédito etc) Finalmente, respondidas as dúvidas que ainda pairavam sobre esse assunto, apresento a seguir o Anexo de Metas Fiscais do Governo para o período 2006/2008, onde fica clara a política governamental para os próximos exercícios: aumentar o superávit primário com vistas a reduzir a cada ano o Déficit Nominal nas contas públicas em nível Federal.

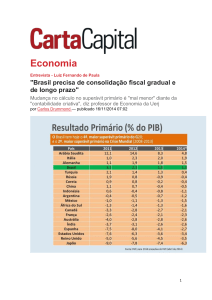

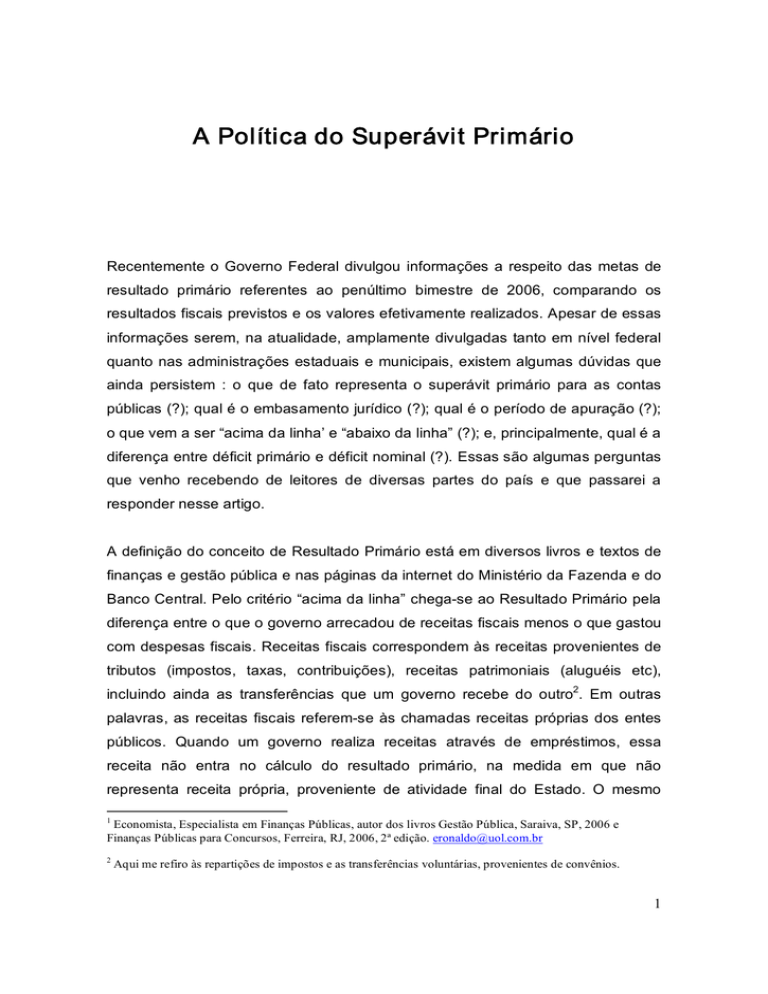

9 Ressalte­se que a meta de Resultado Primário em relação ao PIB (3,15% a cada ano) apresentada no Anexo de Metas Fiscais refere­se apenas ao Governo Federal. Somando­se as metas de Estados, Distrito Federal e Municípios chega­ se ao percentual de 4,25% do PIB que é meta consolidada nas três esferas de governo.

10 O Gráfico mostra a evolução da meta fiscal de Resultado Primário consolidado a partir de 1999 em relação às metas acertadas junto ao Fundo Monetário Internacional. Resultado Primário Consolidado 6,00 5,16 In % of GDP 5,00 4,25 4,00 3,23 3,00 Metas FMI Primário

3,10 2,00 1,00 0,00 1999 2000 2001 2002 2003 2004 2005 Edson Ronaldo Nascimento www.editoraferreira.com.br 11