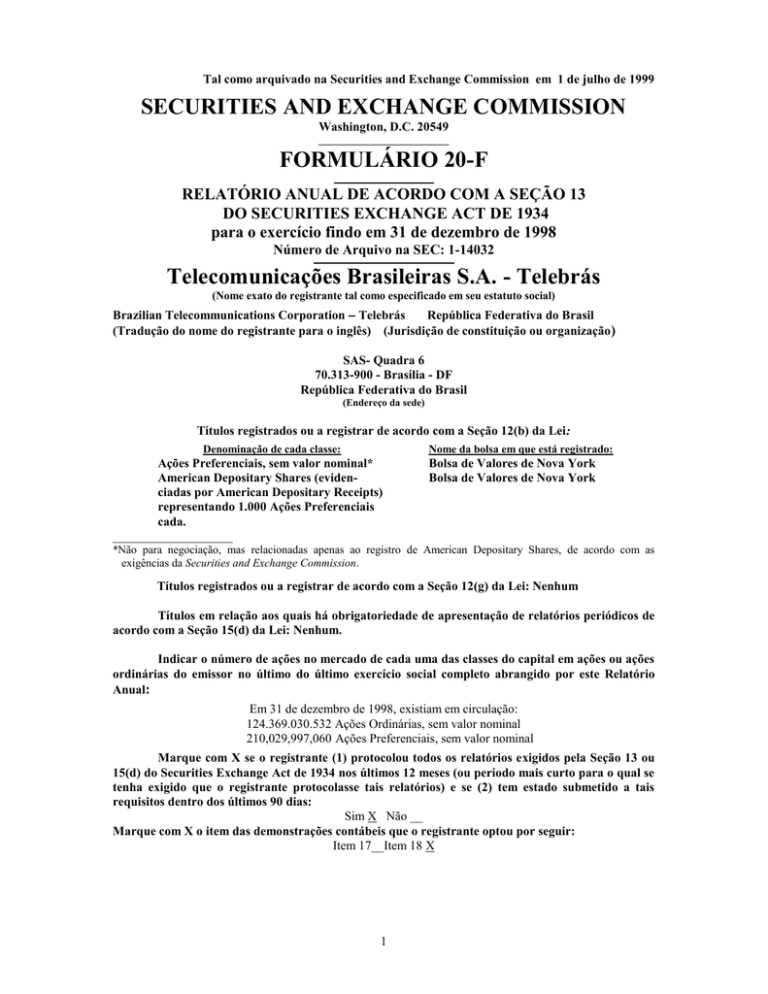

Tal como arquivado na Securities and Exchange Commission em 1 de julho de 1999

SECURITIES AND EXCHANGE COMMISSION

Washington, D.C. 20549

FORMULÁRIO 20-F

RELATÓRIO ANUAL DE ACORDO COM A SEÇÃO 13

DO SECURITIES EXCHANGE ACT DE 1934

para o exercício findo em 31 de dezembro de 1998

Número de Arquivo na SEC: 1-14032

Telecomunicações Brasileiras S.A. - Telebrás

(Nome exato do registrante tal como especificado em seu estatuto social)

Brazilian Telecommunications Corporation Telebrás

República Federativa do Brasil

(Tradução do nome do registrante para o inglês) (Jurisdição de constituição ou organização)

SAS- Quadra 6

70.313-900 - Brasília - DF

República Federativa do Brasil

(Endereço da sede)

Títulos registrados ou a registrar de acordo com a Seção 12(b) da Lei:

Denominação de cada classe:

Nome da bolsa em que está registrado:

Ações Preferenciais, sem valor nominal*

American Depositary Shares (evidenciadas por American Depositary Receipts)

representando 1.000 Ações Preferenciais

cada.

___________________

Bolsa de Valores de Nova York

Bolsa de Valores de Nova York

*Não para negociação, mas relacionadas apenas ao registro de American Depositary Shares, de acordo com as

exigências da Securities and Exchange Commission.

Títulos registrados ou a registrar de acordo com a Seção 12(g) da Lei: Nenhum

Títulos em relação aos quais há obrigatoriedade de apresentação de relatórios periódicos de

acordo com a Seção 15(d) da Lei: Nenhum.

Indicar o número de ações no mercado de cada uma das classes do capital em ações ou ações

ordinárias do emissor no último do último exercício social completo abrangido por este Relatório

Anual:

Em 31 de dezembro de 1998, existiam em circulação:

124.369.030.532 Ações Ordinárias, sem valor nominal

210,029,997,060 Ações Preferenciais, sem valor nominal

Marque com X se o registrante (1) protocolou todos os relatórios exigidos pela Seção 13 ou

15(d) do Securities Exchange Act de 1934 nos últimos 12 meses (ou período mais curto para o qual se

tenha exigido que o registrante protocolasse tais relatórios) e se (2) tem estado submetido a tais

requisitos dentro dos últimos 90 dias:

Sim X Não __

Marque com X o item das demonstrações contábeis que o registrante optou por seguir:

Item 17__Item 18 X

1

ÍNDICE

Página

PARTE I

4

Item 1. Descrição das Atividades ............................................................................................................ 5

Item 2. Descrição da Propriedade .............................................................................................................. 7

Item 3. Processos Judiciais ........................................................................................................................ 7

Item 4. Controle do Registrante ................................................................................................................. 9

Item 5. Natureza do Mercado de Capitais ................................................................................................ 10

Item 6. Controles Cambiais e Outras Limitações que Afetam os Portadores de Ações ........................... 12

Item 7. Tributação ..................................................................................................................................... 13

Item 8. Dados Financeiros Selecionados ................................................................................................. 17

Item 9. Discussão e Análise da Situação Financeira e dos Resultados das Operações pela

Administração............................................................................................................................................ 22

Item 9 a. Divulgações Quantitativas e Qualitativas acerca do Risco do Mercado ................................... 25

Item 10. Conselheiros de Administração e Diretores da Registrante ....................................................... 25

Item 11. Remuneração dos Conselheiros e Diretores ............................................................................... 26

Item 12. Opções de Compra de Títulos da Registrante ou das Subsidiárias ............................................. 27

Item 13. Participação da Administração em Algumas Operações ............................................................ 27

PARTE II

27

Item 14. Descrição dos Títulos a Serem Registrados ................................................................................ 27

PARTE III

27

Item 15. Inadimplementos Referentes a Títulos Não Subordinados .......................................................... 27

Item 16. Mudanças em Títulos e Mudanças na Garantia de Títulos Registrados ..................................... 27

PARTE IV

28

Item 17. Demonstrações Contábeis ........................................................................................................... 28

Item 18. Demonstrações Contábeis ........................................................................................................... 28

Item 19. Demonstrações Contábeis e Anexos ............................................................................................ 28

2

NOTA INTRODUTÓRIA

A Telebrás cessou todas as suas atividades operacionais, dispôs de todos os seus ativos

operacionais e anunciou que irá dissolver-se e entrar em processo de liquidação. Os acionistas da

Telebrás não devem esperar que a mesma tenha receitas operacionais ou lucros. Os ativos da

Telebrás poderão não exceder de forma relevante os seus ativos à época da liquidação. Desta

forma, os acionistas da Telebrás não devem esperar receber quaisquer valores materiais quando

da liquidação.

Em 31 de dezembro de 1997, a Telecomunicações Brasileiras S.A. – Telebrás (“Telebrás”),

através de suas 28 subsidiárias operacionais, era a principal prestadora de serviços públicos de

telecomunicações na República Federativa do Brasil (“Brasil”) (A Telebrás, juntamente com as suas

subsidiárias operadoras, o “Sistema Telebrás). A Empresa Brasileira de Telecomunicações S.A. – Embratel

(“Embratel”), uma subsidiária da Telebrás, detinha e operava todas as instalações de transmissão telefônica

interestaduais e internacionais no Brasil. Através das outras 27 subsidiárias, o Sistema Telebrás era o

principal prestador de serviços telefônicos intra-estadual e da telefonia móvel celular. O Sistema Telebrás

também fornecia serviços de telecomunicações tais como transmissão de dados, som, imagem e outros

serviços adicionais no Brasil.

Em maio de 1998, antecipando-se à sua privatização, a Telebrás foi cindida para formar,

além da Telebrás, doze novas empresas controladoras (as “Novas Empresas Controladoras”)

através do procedimento contido na Lei das Sociedades Anônimas conhecido como cisão. As

novas empresas controladoras, juntamente com as suas respectivas subsidiárias, consistem de (a)

oito fornecedoras de serviço celular, cada uma delas operando em uma das oito regiões, (b) três

fornecedoras de telefonia fixa, cada uma delas fornecendo serviços local e interurbano intraregional em uma das três regiões, e (c) a Embratel, que fornece o serviço telefônico interurbano

nacional (incluindo o serviço interurbano intra-regional e inter-regional) e o serviço telefônico

internacional por todo o Brasil.

Virtualmente todos os direitos e obrigações da Telebrás, incluindo as ações detidas pela

Telebrás na empresas operadoras do Sistema Telebrás, foram alocadas às novas empresas

controladoras. A separação do Sistema Telebrás em novas empresas controladoras é referida aqui

como a “Cisão” ou a “Cisão da Telebrás.”

APRESENTAÇÃO DA INFORMAÇÃO FINANCEIRA

As demonstrações financeiras auditadas da Telebrás de 31 de dezembro de 1997 e 1998

e para os anos findos em 31 de dezembro de 1996, 1997 e 1998 (as “Demonstrações Financeiras

Consolidadas”) contidas neste Relatório Anual são apresentadas em reais. Para os períodos e

datas anteriores a 1º de janeiro de 1998, as Demonstrações Financeiras Consolidadas e, os outros

dados financeiros aqui apresentados reconhecem certos efeitos de alterações no poder aquisitivo

da moeda brasileira devido à inflação e, a menos que se especifique em contrário, foram

corrigidos e expressos em reais de poder aquisitivo constante de 31 de dezembro de 1997.No

caso de períodos e datas subseqüentes as Demonstrações Financeiras Consolidadas e os outros

dados financeiros são apresentados em reais nominais e não reconhecem certos efeitos da

inflação. Veja “Dados Financeiros Selecionados”.

INFORMAÇÕES FUTURAS

Este Relatório Anual contém algumas opiniões e previsões. A empresa e os seus

representantes poderão emitir algumas opiniões quanto ao futuro da empresa via comunicados ao

3

mercados ou oralmente. Os comunicados que não são comunicados de fatos históricos, incluindo

comunicados acerca das convicções e expectativas da administração da empresa, são informações

sobre o que pode acontecer. As palavras “antecipa”, “acredita”, “estima”, “espera”, “prevê”,

“tenciona”, “planeja”, ‘prognosticar”, “projeta” e “objetiva” e palavras similares tem a intenção

de identificar essas declarações, as quais envolvem necessariamente riscos conhecidos e

desconhecidos bem como incertezas. Os riscos conhecidos e as incertezas abrangem aquelas

relacionadas com o processo de liquidação em geral e a decisão final dos vários processos legais

contra a Telebrás. Conseqüentemente, os resultados reais poderão ser diferentes das expectativas

atuais da empresa, não devendo o leitor se fiar demasiadamente nessas declarações. Os

comunicados dão uma idéia apenas do que se espera quando os mesmos estão sendo feitos.

Dessa forma, a empresa não tem qualquer obrigação em atualizar as declarações em face de

novas informações ou acontecimentos futuros.

PARTE I

NOTA INTRODUTÓRIA

Com início em 1995, o Governo Federal Brasileiro (o “Governo Federal”) elaborou uma ampla

reforma do sistema de regulamentação das telecomunicações do país. Em agosto de 1995, a Constituição

brasileira foi alterada a fim de permitir que o Governo Federal outorgasse as concessões às empresas do

setor privado para que fornecessem serviços de telecomunicações. Em julho de 1997, o Congresso Nacional

aprovou a Lei Geral de Telecomunicações (a “Lei Geral de Telecomunicações”), a qual estabelece uma

nova estrutura regulamentadora, a introdução de competição e a privatização do Sistema Telebrás

(conforme aqui definido). A Lei Geral de Telecomunicações estabeleceu uma agência reguladora

independente chamada de Agência Nacional de Telecomunicações - ANATEL, a qual começou a

implementar as disposições da Lei Geral de Telecomunicações (juntamente com os regulamentos, decretos,

ordens e planos sobre telecomunicações elaborados pelo Poder Executivo, as Regulamentações das

Telecomunicações”).

Em janeiro de 1998, em função da preparação para a restruturação do Sistema Telebrás, as

operações do serviço celular das 27 subsidiárias da Telebrás foram cindidas das suas respectivas empresas

operadoras da telefonia fixa e tornaram-se empresas separadas, criando-se desta forma 53 operadoras

regionais além da Empresa Brasileira de Telecomunicações S.A - Embratel (“Embratel”), a empresa

prestadora de serviços telefônico interestadual e internacional. Em 22 de maio de 1998, os acionistas da

Telebrás aprovaram a restruturação do Sistema Telebrás para formar, além da Telebrás, doze novas

empresas controladoras (as “Novas Empresas Controladoras”) para o setor de telecomunicações, através de

um procedimento contido na Lei das Sociedades Anônimas, conhecido como cisão. Às novas empresas

controladoras foram alocados virtualmente todos os ativos e passivos da Telebrás, incluindo as ações

possuídas pela Telebrás nas empresas operadoras do Sistema Telebrás. Conforme os termos da cisão, a

obrigação por quaisquer reclamações surgidas em função dos atos efetuados pela Telebrás anterior à data

efetiva da cisão continua com a Telebrás, exceto as reclamações trabalhistas e tributárias (pelas quais a

Telebrás e as novas empresas controladoras são conjunta e individualmente responsáveis ), e qualquer

responsabilidade pela qual tenham sido efetuadas provisões específicas, foram transferidas para as novas

empresas controladoras. As novas empresas controladoras, juntamente com as suas respectivas subsidiárias,

compreendem (a) três operadoras regionais de telefonia fixa, (b) oito operadoras regionais de telefonia

celular e ( c) uma operadora de longa distância nacional e internacional. A separação do Sistema Telebrás

em novas empresas controladoras e suas respectivas subsidiárias é aqui referida com a “Cisão” da Telebrás.

Após a Cisão da Telebrás, os detentores de ações ordinárias e preferenciais da Telebrás serão considerados

detentores, de acordo com a lei brasileira, além das ações da Telebrás, de uma ação ordinária ou

preferencial, conforme for o caso, de cada nova empresa controladora, para cada ação da Telebrás detida

pelos mesmos.

4

Antes da Cisão, a Embratel fornecia todo o serviço telefônico interestadual e internacional, e as

outras subsidiárias da Telebrás forneciam o serviço convencional e celular nas suas respectivas áreas, as

quais, sujeitas a algumas exceções, correspondiam aos respectivos espaços territoriais dos estados

brasileiros. Após a Cisão, oito das novas empresas controladoras através das suas respectivas subsidiárias

fornecem serviços de telefonia celular em uma das oito regiões na qual o Brasil foi dividido para fins de

telefonia celular; três das novas empresas controladoras através das suas respectivas subsidiárias fornecem

serviço telefônico convencional local e serviço telefônico convencional de longa distância intra-regional nas

suas respectivas regiões (cada uma “Região de Telefonia Fixa”), e a Embratel fornece serviço de telefonia

de longa distância nacional (incluindo serviço telefônico interurbano intra-regional e inter-regional) e

serviço telefônico internacional por todo o Brasil. Duas das três regiões de telefonia fixa englobam vários

estados; desta forma as novas empresas controladoras de telefonia fixa irão fornecer serviço telefônico

interestadual dentro de suas regiões, serviço esse que era fornecido exclusivamente pela Embratel antes da

Cisão, enquanto que a Embratel será autorizada a fornecer serviço interurbano dentro dos estados, serviço

esse que a mesma não fornecia antes da Cisão.

O Ministério das Comunicações brasileiro (o “Ministério das Comunicações”) anunciou que o

Governo Federal pretende vender toda a sua participação em cada uma das novas empresas controladoras

num leilão de envelopes fechados a ser realizado no Brasil. Somente aqueles concorrentes previamente

qualificados poderão participar do leilão. Após a venda da participação do Governo Federal nas novas

empresas controladoras, a Telebrás não mais será cotada em bolsas e será liquidada.

A adoção da Lei Geral de Telecomunicações e a Regulamentação das Telecomunicações tem

levado, e a privatização do Sistema Telebrás irá levar, a importantes mudanças no ambiente operacional,

regulador e competitivo das telecomunicações brasileiras. As mudanças incluem (a) o estabelecimento de

um órgão regulador independente e o desenvolvimento de regulamentações de forma abrangente do setor de

telecomunicações, (b) a Cisão da Telebrás, (c ) a venda do controle nas novas empresas controladoras a

vários novos investidores e (d) a introdução da competição no fornecimento de todos os serviços de

telecomunicações. Todos esses aspectos irão afetar significativamente a Telebrás.

Item 1. Descrição das Atividades

Panorama Histórico

Antes da criação da Telebrás, havia mais de 900 companhias de telecomunicações operando em

todo o Brasil. Entre 1972 e 1975, a Telebrás adquiriu quase todas as outras companhias telefônicas do

Brasil e desta forma adquiriu o monopólio do fornecimentos de serviços públicos de telecomunicações em

quase todas as áreas do país.

Com início em 1995, o Governo Federal Brasileiro (o “Governo Federal”) elaborou uma ampla

reforma do sistema de regulamentação das telecomunicações do país. Em julho de 1997, o Congresso

Nacional aprovou a Lei Geral de Telecomunicações (a “Lei Geral de Telecomunicações”, juntamente com

os regulamentos, decretos, ordens e planos sobre telecomunicações elaborados pelo Poder Executivo, as

“Regulamentações das Telecomunicações), que estabeleceram uma nova estrutura regulamentadora, a

introdução de competição e a privatização do Sistema Telebrás. A Lei Geral de Telecomunicações

estabeleceu uma agência reguladora independente chamada de Agência Nacional de Telecomunicações ANATEL – (“Anatel”).

Em 31 de dezembro de 1997, a Telebrás, através de suas 27 subsidiárias operacionais, era a

principal prestadora de serviços públicos de telecomunicações no Brasil.. A Telebrás possuía

aproximadamente 91% da rede nacional de linhas telefônicas locais. Através da sua subsidiária, Embratel, a

Telebrás possuía e operava todas as instalações de transmissão telefônica interestaduais e internacionais no

Brasil. Através das outras subsidiárias a Telebrás era a principal prestadora de serviços telefônicos intra-

5

estadual. O Sistema Telebrás fornecia outros serviços de telecomunicações tais como telefonia móvel

celular, transmissão de dados, som, imagem, videotexto e transmissão via telex.

Em 31 de dezembro de 1997, a Telebrás possuía 66,7% ou mais do capital social total e 80,3% ou

mais do capital com direito a voto total de cada uma das suas subsidiárias. Ver Nota 34 das Demonstrações

Contábeis Consolidadas

As subsidiárias da Telebrás tinham uma certa autonomia na condução de suas políticas

operacionais, financeiras e de pessoal. A Telebrás, porém, procurou manter um controle estreito de cada

uma de suas subsidiárias, estabelecendo diretrizes de investimento e crescimento e implementando regras

operacionais e financeiras para elas. Todas as decisões administrativas importantes das subsidiárias foram

aprovadas pela Telebrás.

As operações de cada uma das 27 subsidiárias (em 31 de dezembro de 1997) estavam confinadas a

uma área geográfica específica., conforme se mostra no mapa abaixo. Os nomes das subsidiárias são

mostrados na Nota 34 das Demonstrações Contábeis Consolidadas.

Em 31 de dezembro de 1997, dentro das respectivas áreas operacionais, todas as subsidiárias

operadoras fornecem serviço telefônico local, serviço telefônico interurbano intra-estadual, serviço

telefônico móvel celular e serviço de transmissão de dados. Quase todas as subsidiárias forneciam outros

serviços de telecomunicações tais como números com chamada gratuita e telefones públicos operados por

cartões indutivos, muito embora os serviços oferecidos sofram alguma variação de estado para estado.

A Embratel fornecia, em todo o Brasil, os serviços telefônicos de longa distância internacional e

interestadual bem como vários outros serviços de telecomunicações, incluindo o serviço de arrendamento

de transmissão de dados em alta velocidade, serviço de transmissão de dados via satélite.

De tempos em tempos, a Telebrás garante as obrigações de suas subsidiárias. Após a privatização a

Telebrás não mais exercerá tal controle. Veja “Nota Introdutória”.

Historicamente, as receitas geradas pelo serviço telefônico fixo interestadual de longa distância e

do serviço telefônico internacional originadas no Brasil eram divididas entre a Embratel e a subsidiária em

cuja área se originou a ligação. As receitas eram calculadas no final de cada mês e eram distribuídas entre a

Embratel e as subsidiárias de acordo com uma porcentagem que variava, para cada subsidiária, de acordo

com o total da sua receita local e do seu custo, com o fim de subsidiar as operações de um número de

subsidiárias que operavam a nível nacional. A Embratel funcionava, portanto, como um conduto permitindo

que as subsidiárias com receita relativamente alta, como a Telesp, que alocava uma percentagem maior de

receita à Embratel, subsidiassem efetivamente as operadoras com receita menor. Entretanto, como parte da

liberalização do setor de telecomunicações, este sistema foi eliminado em 1o. de abril de 1998.

A participação do Sistema Telebrás na receita gerada pelo serviço telefônico internacional

originada no exterior cabia exclusivamente à Embratel e, por conseguinte, os aumentos na porcentagem de

ligações originadas no exterior em relação às originadas no Brasil tenderam a aumentar a receita total da

Embratel. Em contrapartida, a receita do Sistema Telebrás como um todo tendeu a se beneficiar com os

aumentos na proporção das ligações saintes em relação às ligações entrantes devido às tarifas

historicamente mais altas cobradas pelo Sistema Telebrás por tais ligações, em comparação com as tarifas

pagas pelas operadoras estrangeiras à Embratel por ligações originadas no exterior.

As receitas geradas por serviços local e interurbano intra-estadual cabiam exclusivamente às

subsidiárias em cuja área se originavam as ligações. As receitas com serviços de transmissão de dados

cabiam à subsidiária prestadora do serviço. As receitas do serviço telefônico móvel celular eram divididas

entre as subsidiárias numa base de ligação por ligação, de acordo com o uso das instalações de cada

subsidiária. Os nomes das operadoras a nível nacional são mostrados na Nota 34 das Demonstrações

Contábeis Consolidadas.

6

Descrição da Cisão

Em janeiro de 1998, em função da preparação para a restruturação do Sistema Telebrás, as

operações do serviço celular das subsidiárias da Telebrás foram cindidas das suas respectivas empresas

operadoras da telefonia fixa e tornaram-se empresas separadas. Em maio de 1998, a Telebrás foi

reestruturada para formar, além da Telebrás, as doze novas empresas controladoras (as “Novas Empresas

Controladoras”), através de um procedimento contido na Lei das Sociedades Anônimas, conhecido como

cisão. Às novas empresas controladoras foram alocados virtualmente todos os ativos e passivos da Telebrás,

incluindo as ações possuídas pela Telebrás nas empresas operadoras do Sistema Telebrás. Em julho de 1998

o Governo Federal vendeu para compradores do setor privado, os seus direitos de receber ações das novas

empresas controladoras.

Telebrás após a Cisão

Imediatamente após a Cisão, a Telebrás ficou com ativos de R$1.244 milhões e passivos de R$776

milhões, resultando num patrimônio líquido de R$468 milhões. Tais ativos incluíam principalmente R$297

de dividendos a receber das operadoras cindidas da Telebrás e R$807 milhões em disponibilidades retidos

para pagamento de certas despensas, principalmente gastos com pessoal e despesas de reestruturação

derivadas do processo de privatização e da futura liquidação da Telebrás. Uma parcela substancial dos

passivos da Telebrás consistem de R$703 milhões de dividendos a pagar aos seus acionistas.

Em 22 de julho de 1998, a Telebrás contribuiu com R$126 milhões em ativos para o Centro de

Pesquisa e Desenvolvimento (o “Centro”), uma fundação privada com fins não lucrativos, com

administração independente, a qual substituiu o Centro de Pesquisa e Desenvolvimento da Telebrás após a

Cisão. O Centro, o qual será financiado com recursos do setor público e privado, foi criado com a

finalidade de fornecer tecnologia e serviços de telecomunicações para as novas empresas controladoras.

Tanto a criação do Centro como a contribuição de R$126 milhões da Telebrás para o Centro foram

aprovadas pelos acionistas na assembléia geral extraordinária realizada em 22 de maio de 1998. A Telebrás

não participa mais de quaisquer atividades relacionadas com pesquisa e desenvolvimento.

Em 31 de dezembro de 1998 a Telebrás tinha um total de R$238 milhões em ativos, os quais

consistiam principalmente de disponibilidades e impostos a recuperar. A Telebrás tinha 713 empregados,

dos quais aproximadamente 496 estavam cedidos para a Anatel.

A sede da Telebrás está localizada no SAS, Quadra 6, Bloco E-10º andar, CEP 70713-900 –

Brasília, DF, Brasil, e o número do telefone é 55 61 415 2537.

A Telebrás cessou todas as suas atividades operacionais, e o Governo Federal, acionista

controlador da Telebrás, anunciou a sua intenção de dissolver a Telebrás. O Ministro das Comunicações

publicou uma portaria estabelecendo que o plano de liquidação seja preparado e submetido a aprovação em

assembléia de acionistas a ser convocada especificamente para esse fim. Espera-se que os ADSs da

Telebrás sejam deslistadas da Bolsa de Valores de Nova Iorque (“NYSE”) e que as ações preferenciais e

ordinárias da Telebrás sejam também deslistadas das bolsas de valores brasileiras.

Item 2. Descrição da Propriedade

A Telebrás aluga a sua sede em Brasília (aproximadamente 5.046 metros quadrados)

Item 3. Processos Judiciais

A Telebrás é parte em numerosos processos judiciais surgidos em função da cisão e também

durante o curso normal das suas atividades. De acordo com os termos da Cisão, a responsabilidade por

quaisquer reclamações relacionadas com os atos da Telebrás anteriores à data de aprovação da Cisão

permanece com a Telebrás, excetuando-se as reclamações trabalhistas e fiscais (pelas quais a Telebrás e as

novas empresas controladoras são conjuntamente responsáveis perante a lei) e qualquer passivo para o qual

a provisão contábil tenha sido transferida para a nova empresa controladora.

7

Exceto pelo que se descreve abaixo, a Telebrás não acredita que quaisquer desses processos

venham a repercutir materialmente em sua situação financeira. Ver Nota 27 das Demonstrações Contábeis

Consolidadas.

Correção Monetária de Dividendos

A Telebrás é ré em dez ações judiciais movidas por vários acionistas que alegam que a Telebrás

calculou erroneamente o montante dos dividendos distribuídos em 1994. Segundo os autores destas ações

judiciais, a Telebrás indevidamente não incluiu a reserva de correção monetária do capital realizado no

valor do capital integralizado utilizado para cálculo dos dividendos, resultando na reclamada falta de

pagamento num total de R$45 milhões. Duas dessas ações tiveram decisão final contrárias à Telebrás,

representando um valor total de aproximadamente R$0,5 milhão. Com relação às oito ações judiciais

restantes, cinco não foram ainda decididas. Duas foram decididas contra e uma a favor da Telebrás pela

justiça de primeira instância.

Debêntures Conversíveis em Ações Preferenciais

A Telebrás é ré numa ação impetrada pela Fundação Petrobrás de Seguridade Social – PETROS

(“PETROS”) na qual alega-se que a Telebrás erroneamente não entregou 226.852.334 ações preferenciais

da Telebrás e de cada uma das novas empresas controladoras, as quais eram devidas à PETROS em função

dos direitos de conversão das debêntures. O total reclamado é de R$1 milhão. A Telebrás se encontra na

fase inicial da apresentação da sua defesa.

Disputa sobre a Concessão da Paraíba

A Telebrás é ré numa ação judicial movida pelos antigos acionistas controladores da Empresa

Telefônica da Paraíba S.A. ETP, na qual se discute o preço pago pela Telebrás pelas ações da ETP, em

1974. A ETP era a concessionária dos serviços telefônicos públicos no Estado da Paraíba desde 1946. Em

1967 a ETP requereu uma prorrogação de sua concessão, que devia expirar em 30 de abril de 1971.

Nenhuma decisão foi tomada com respeito ao pedido de tal prorrogação, e, em 3 de maio de 1974, as ações

representativas do controle acionário da ETP foram vendidas pelos autores à Telebrás. Os autores alegam

que a concessão não havia expirado em 30 de abril de 1971, argumentando que a falta de uma resposta dos

órgãos federais deveria ser interpretada como uma autorização tácita da prorrogação; neste caso, sua

concessão teria sido prorrogada até 30 de abril de 1996. Os autores alegam que a Telebrás não pagou um

preço justo pelas ações controladoras da ETP tendo em vista que tal preço não incluiu a referida concessão

entre os ativos da ETP. Encontra-se em fase de apelação uma decisão do tribunal de primeira instância em

favor da Telebrás. A Telebrás não efetuou qualquer provisão relacionada a esta questão.

Disputas com Fornecedores

Vários fornecedores de equipamentos de telecomunicações e serviços para o Sistema Telebrás

estão atualmente processando a Telebrás, suas principais subsidiárias e o Governo Federal contra o

mecanismo de conversão monetária usado para converter quantias devidas em cruzeiros reais, relativas a

vários contratos de fornecimento, para reais. Os contratos em questão estavam sendo renegociados quando

da introdução da URV e, conseqüentemente, as quantias devidas até então foram convertidas diretamente de

cruzeiros reais para reais, omitindo a conversão intermediária para a URV. A Telebrás acredita que tal

conversão direta estava de acordo com a legislação aplicável e de acordo também com os termos de um

acordo celebrado com a Associação da Indústria Eletro-Eletrônica, da qual são membros os autores em

questão. Vários processos judiciais relacionados com esta matéria foram iniciados no começo de 1995. Um

dos processos foi extinto e os restantes estão ainda aguardando uma decisão A Telebrás não efetuou

qualquer provisão com relação a esta questão.

8

Disputas Trabalhistas

A Telebrás é ré atualmente em 302 processos trabalhistas, os quais deram entrada em Brasília DF, (147) em Campinas - SP (37), Recife - PE (14), Salvador - BA (100), Minas Gerais (3) e no Ceará (1).

Quase metade desses processos envolvem reclamações relacionadas com a aplicação da cláusula de

produtividade contida nos acordos coletivos de trabalho dos anos de 1993 a 1995. A Telebrás entende que

esta cláusula estava sujeita a um acordo posterior e que tais bônus não eram devidos. A Telebrás tem

obtido sucesso na maioria das decisões dos tribunais de primeira instância sobre essas questões.

Os processos, os quais alegam que os reajustes salariais devidos de acordo com o Acordo Coletivo

de 1992-1993 deveriam ser quadrimestrais ao invés de reajustes anuais, representam 15% do total dos

processos trabalhistas. Entretanto, a Telebrás contesta que por força da mudança no sistema de correção

salarial as novas regras se sobrepõe ao acordo coletivo. A Telebrás teve sucesso nos tribunais de primeiro

grau, existindo recursos dos reclamantes pendentes de julgamento.

Disputa de Patente

A Telebrás e o Instituto Nacional de Propriedade Industrial (INPI) são réus numa ação

judicial movida por uma companhia brasileira, a Inducom Comunicações S/C Ltda. (Inducom),

relacionada com a revogação, pelo INPI, em agosto de 1985, de um registro de patente,

atendendo a um pedido de revogação feito pela Telebrás. A patente é para um sistema automático

que registra chamadas a cobrar em ligações interurbanas. Uma decisão a favor da Inducom, em

processo em que a Telebrás não teve a permissão de apresentar provas para basear as suas

alegações, está em fase de apelação pela Telebrás. A Telebrás acredita que terá sucesso quanto

ao mérito da questão. Entretanto, caso a ação judicial seja decidida contra a Telebrás, a Telebrás

poderá ser condenada a compensar a Inducom por violação de direitos de marca e patente. A

Telebrás não efetuou qualquer provisão para esse fim.

Emissão de ações em função do Autofinanciamento

A Telebrás e algumas de suas antigas operadoras são rés em três ações cíveis públicas,

nas quais alega-se que os promitentes assinantes deveriam ter recebido ações da Telebrás ao

invés de ações com menos valor das suas operadoras, em função da capitalização dos créditos de

autofinanciamento. O valor total reclamado nesses três processos ultrapassa R$100 milhões. O

autofinanciamento refere-se ao sistema de financiamento dos gastos do Sistema Telebrás através

da entrega de ações aos novos assinantes quando da capitalização dos valores financeiros pagos

pelos promitentes assinantes para aquisição do direito de uso de uma linha telefônica. De acordo

com tal sistema, para se obter uma nova linha telefônica, o promitente assinante tinha que pagar

uma quantia fixa para poder receber a linha telefônica e as ações da Telebrás ou da operadora. O

sistema de autofinanciamento foi extinto em julho de 1997. A Telebrás não efetuou qualquer

provisão relacionada com esta matéria.

Item 4. Controle do Registrante

As referências neste Relatório Anual a “Ações Preferenciais” e “Ações Ordinárias” são para as

ações preferenciais e para as ações ordinárias da Telebrás respectivamente. As referências a “Ações

Depositárias Americanas” ou “ADSs” são para as ações depositárias americanas, cada uma representando

1.000 ações preferenciais. Os ADSs são representados pelos Recibos de Depósito Americano (“ADRs”).

Das duas classes de ações da Companhia existentes no mercado, apenas as Ações Ordinárias têm

direito a voto. As ações preferenciais, dependendo de certas condições, também tem direito a voto. O

Governo possuí 51,79% das Ações Ordinárias existentes em circulação. Nestas circunstâncias, o Governo

Federal pode controlar a eleição dos membros do Conselho de Administração da Companhia e de

9

determinar as atividades da Companhia. Em 31 de dezembro de 1998, o Governo Federal possuía também

3,46% das Ações Preferenciais em circulação.

A tabela a seguir apresenta informações referentes à propriedade de Ações Ordinárias em 31 de

dezembro de 1998, pelo Governo Federal, Diretores e Conselheiros da Companhia, como um grupo. A

Telebrás não tem conhecimento de qualquer outro acionista que possua mais do que 10,0% das Ações

Ordinárias.

Nome do acionista

Governo Federal

Todos os conselheiros e diretores

como um grupo (5 pessoas)

Número de Ações Ordinárias

possuídas

64.405.151.125

Porcentagem de Ações

Ordinárias em circulação

51.79%

17.063

0,00%

Item 5. Natureza do Mercado de Capitais

O principal mercado de capitais para as Ações Preferenciais é a Bolsa de Valores de São Paulo. As

Ações Preferenciais são negociadas também na Bolsa de Valores do Rio de Janeiro e nas sete outras bolsas

de valores brasileiras. Em 31 de dezembro de 1998, a Telebrás possuía aproximadamente 3,3 milhões de

acionistas.

Nos Estados Unidos as ações preferenciais são negociadas principalmente na forma de American

Depositary Receipts (os “ADRs”) , cada um representando 1.000 ações preferenciais, emitidos pelo The

Bank of New York, como depositário (o “Depositário”), de acordo com o contrato de depósito datado de 15

de outubro de 1992 e alteração datada de 27 de outubro de 1995, entre a Telebrás, o Depositário e os

portadores registrados de ADRs e os eventuais portadores beneficiários de ADRs.

Desde outubro de 1992, os ADRs têm sido negociados no mercado de balcão americano e os

preços dos negociadores (“dealers”) para os ADRs têm sido cotados nas folhas cor-de-rosa (“pink sheets”)

divulgadas pelo National Quotations Bureau, Inc. Desde 1o de novembro de 1995, os ADRs estão listados

na Bolsa de Valores de Nova Iorque (New York Stock Exchange - a “NYSE”) com o símbolo “TBR”. Em

31 de dezembro de 1998, 323 portadores registrados de ADRs, representando 103.214.785 ADSs, tinham

domicílio nos Estados Unidos. Não é praticável para a Telebrás determinar o número de Ações

Preferenciais, inclusive Ações Preferenciais possuídas através de ADRs ou ADRs Restritas, possuídas por

cidadãos americanos.

Atualmente a Telebrás espera que as suas ações preferenciais sejam deslistadas da NYSE. Após a

deslistagem, as ações preferenciais poderão continuar a ser negociadas no mercado de balcão por um

período de tempo, antes da liquidação final.

Em 1994, os American Depositary Receipts restritos (“ADRs Restritos”) representando American

Depositary Shares restritas (“ADSs Restritas”) foram emitidos de conformidade com um contrato de

depósito datado de 15 de setembro de 1994 entre a Telebrás, o Depositário e os portadores registrados e os

eventuais detentores beneficiários de ADRs Restritos, relacionado com o oferecimento de direitos de

preferência a certos portadores de ADRs nos Estados Unidos que são “investidores institucionais

qualificados” conforme definido na Regra 144A da Lei Americana de Títulos Mobiliários (Securities Act)

de 1933, com suas alterações.

Informação sobre Preço de Mercado

A tabela abaixo apresenta os preços de venda máximos e mínimos de fechamento, das Ações

Preferenciais na Bolsa de Valores de São Paulo e das ADSs na Bolsa de Valores de Nova Iorque para os

períodos indicados.

10

Preços de venda no fechamento

Reais nominais

Dólares americanos

por

por

1.000 Ações Preferenciais

1.000 Ações Preferenciais

Máximo

Mínimo

Máximo

Mínimo

1997:

Primeiro Trimestre

Segundo Trimestre

Terceiro Trimestre

Quarto Trimestre

1998:

Primeiro Trimestre

Segundo Trimestre

Terceiro Trimestre

Quarto Trimestre

120,38

176,67

184,39

164,90

82,91

112,52

121,20

86,26

109,25

159,50

169,25

147,68

74,62

102,50

116,37

83,06

156.06

147.04

152.29

0.31

127.73

125.39

88.03

0.16

135.00

131.00

127.50

89.75

93.50

98.25

50.00

0.06

Negociações nas Bolsas de Valores Brasileiras

Das nove bolsas de valores brasileiras, a Bolsa de Valores de São Paulo e a Bolsa de Valores do

Rio são as mais importantes. Durante 1998 a Bolsa de Valores de São Paulo respondeu por

aproximadamente 93% do valor dos títulos mobiliários negociados em todas as bolsas de valores brasileiras

e juntas a Bolsa de Valores de São Paulo e do Rio de Janeiro responderam por aproximadamente 99% do

valor dos títulos mobiliários negociados em todas as bolsas de valores brasileiras .

Cada bolsa de valores brasileira é uma sociedade sem fins lucrativos de propriedade dos membros,

na forma de empresas corretoras. A negociação em cada bolsa está restrita às firmas corretoras membros e a

um número limitado de não membros autorizados. A Bolsa de Valores de São Paulo e do Rio de Janeiro

tem duas sessões de pregão a cada dia, das 10:30 às 13:30 e das 14:30 às 17:30 h, embora a Bolsa de

Valores do Rio de Janeiro tenha anunciado recentemente planos de transformar as suas operações em

negociações eletrônicas. A negociação é efetuada também das 10:00 às 18:00 h através do sistema

automatizado na Bolsa de Valores de São Paulo e no Sistema Eletrônico de Negociação Nacional

(“SEEN”), o qual é um sistema informatizado que interliga eletronicamente a Bolsa de Valores do Rio de

Janeiro com as sete bolsas de valores regionais menores. Não existe especialista ou criadores de mercados

para as ações da Telebrás na Bolsa de Valores de São Paulo. As negociações com os títulos listados nas

bolsas de valores brasileiras podem, em certas circunstâncias , ser realizados fora das bolsas, embora tais

negociações sejam muito limitadas.

A liquidação das transações é efetuada três dias após a data da negociação, sem que haja correção

monetária do preço de compra. O pagamento das ações é efetuado através dos sistemas de uma empresa de

liquidação e custódia separada para cada bolsa, a qual mantém as contas das empresas corretoras membros.

Normalmente o vendedor tem que entregar as ações para a bolsa no segundo dia útil após a data da

negociação. A câmara de compensação para a Bolsa de Valores de São Paulo é a Companhia Brasileira de

Liquidação e Custódia S.A. – CBLC, a qual é controlada principalmente pelas empresas corretoras

associadas e bancos que não são membros daquela bolsa. A empresa de liquidação e custódia para a Bolsa

de Valores do Rio de Janeiro é a CLC – Câmara de Liquidação e Custódia S.A., a qual é 99% de

propriedade daquela bolsa.

Em 31 de dezembro de 1998, o valor de mercado dos 527 empresas listadas na Bolsa de Valores

de São Paulo era de aproximadamente R$194,4 bilhões. Substancialmente, as mesmas ações são listadas na

Bolsa de Valores de São Paulo e na Bolsa de Valores do Rio de Janeiro. Durante 1997, os volumes de

negócios diários combinados dessas duas bolsas somavam, em média, R$669 milhões. Apesar de todas as

11

ações em circulação de uma companhia registrada em bolsa poderem ser negociadas numa bolsa de valores

brasileira, na maioria dos casos, menos da metade das ações registradas estão efetivamente disponíveis para

serem negociadas pelo público, ficando as restantes retidas por pequenos grupos de pessoas controladoras

que raramente negociam suas ações. Isto é particularmente verdadeiro no caso das empresas de economia

mista, como a Telebrás, da qual mais da metade das ações com direito a voto devem pertencer, por lei, a

entidades governamentais brasileiras. Por este motivo, os dados que revelam o valor total de mercado das

bolsas de valores brasileiras tendem a exagerar a liquidez do mercado de capitais brasileiro.

O mercado mobiliário brasileiro é relativamente pequeno e ilíquido comparado aos maiores

mercados mundiais. Durante 1998, os volumes de negócios diários combinados dessas duas bolsas

somavam, em média, aproximadamente R$805,5 milhões. Em 1998, as cinco ações mais negociadas

representavam aproximadamente 61,5% das transações totais no mercado à vista da Bolsa de Valores de

São Paulo e aproximadamente 67,2% das transações totais no mercado à vista da Bolsa de Valores do Rio

de Janeiro.

A negociação nas bolsas de valores brasileiras por não residentes do Brasil está sujeita a certas

limitações de acordo com a legislação brasileira sobre investimento estrangeiro.

Regulamentação dos Mercados de Capitais Brasileiros

Os mercados de capitais brasileiros são regidos pela Comissão de Valores Mobiliários (a SEC

brasileira, a ”CVM”) a qual tem o poder regulador sobre as bolsas de valores e o mercado mobiliário em

geral, e pelo Banco Central, o qual detém, entre outros poderes, a concessão de licenças para o

funcionamento das corretoras, bem com o controle dos investimentos estrangeiros e as transações bursáteis

estrangeiras. O mercado mobiliário brasileiro é regulado pela Lei N o. 6.385, de 1976 com suas alterações

(“A Lei sobre Títulos Mobiliários”) e pela Lei 6.404, com suas alterações (a “Lei das Sociedades

Anônimas”).

De acordo com a Lei das Sociedades Anônimas, uma empresa é uma companhia de capital aberto

ou uma companhia de capital fechado. Todas as empresas de capital aberto são registradas na CVM e estão

sujeitos a certas exigências de preparação e divulgação de relatórios. Uma empresa registrada na CVM

pode ter as suas ações negociadas no Brasil via bolsas de valores ou via mercado de balcão. As ações de

uma empresa de capital aberto podem também, sujeitas a certas limitações, ser negociadas de forma

fechada. Para ser listada nas bolsas de valores brasileiras, a empresa deve se registrar junto à CVM e à

bolsa de valores onde a sede da empresa esteja localizada. Uma vez que a bolsa de valores tenha aprovado

o pedido de listagem da empresa e a CVM tenha aceito o seu pedido de registro como uma empresa de

capital aberto, as suas ações poderão ser negociadas em todas as bolsas de valores brasileiras.

A negociação de títulos mobiliários nas bolsas de valores brasileiras pode ser suspensa a pedido da

empresa antes do anúncio pela empresa de algum fato relevante. A negociação poderá também ser suspensa

por iniciativa da bolsa de valores ou da CVM, entre outras razões, com base em ou devido à convicção de

que a empresa tenha fornecido informação inadequada em relação a um fato relevante ou que tenha

fornecido respostas inadequadas aos questionamentos da CVM ou da bolsa de valores.

A Lei sobre o Mercado Mobiliário dispõe , entre outras, sobre as exigências de apresentação,

restrições ao uso de informações confidenciais internas (insider trading) e manipulação de preços, e a

proteção de acionistas minoritários. No entanto, os mercados de capitais brasileiros não são tão altamente

regulamentados e supervisionados como os mercados de capitais dos Estados Unidos da América ou de

certos mercados em outras jurisdições.

Item 6. Controles Cambiais e Outras Limitações que Afetam os Portadores de Ações

Não há restrições à propriedade de Ações Preferenciais da Telebrás por indivíduos ou entidades

legais domiciliados fora do Brasil.

12

O direito de converter pagamentos de dividendos e produtos da venda de ações em moeda

estrangeira e remeter tais quantias para fora do Brasil está sujeito a restrições, nos termos da legislação

sobre investimentos estrangeiros que exige, geralmente, entre outras coisas, que os investimentos em

questão tenham sido registrados no Banco Central.

Pelo Anexo IV da Resolução No. 1.289 do Conselho Monetário Nacional, com suas alterações (os

“Regulamentos do Anexo IV”), os investidores estrangeiros qualificados (os quais incluem principalmente

as instituições financeiras estrangeiras, as companhias de seguro, fundos de pensão e fundos de

investimento, instituições beneficentes estrangeiras e outras instituições que atendam a certos valores

mínimos de capital e outros critérios) registrados junto à CVM e agindo através de contas de custódia

autorizadas administradas por um agente local podem comprar e vender ações em bolsas de valores

brasileiras sem obter certificados separados de registro de capital para cada transação. Os investidores,

pelos Regulamentos do Anexo IV estão habilitados também a um tratamento fiscal favorável. Ver

“Tributação Considerações sobre Impostos Brasileiros”. A Resolução N o. 1927 do Conselho Monetário

Nacional, que é o Anexo V atualizado e alterado da Resolução No. 1.289 do Conselho Monetário Nacional

(os “Regulamentos do Anexo V”), dispõe sobre a emissão de recibos de depósitos em mercados

estrangeiros referentes a ações de emissores brasileiros. Os programas ADSs foram aprovados conforme os

Regulamentos do Anexo V, pelo Banco Central e pela CVM antes da emissão dos ADSs. Por essa razão, os

produtos da venda de ADSs por portadores de ADRs fora do Brasil estão isentos dos controles sobre

investimentos estrangeiros brasileiros e os portadores das ADSs estarão habilitados a um tratamento fiscal

favorável. Ver “Tributação Considerações sobre Impostos Brasileiros”.

Um certificado de registro de capital em nome do Depositário referente às ADSs foi emitido e é

mantido pelo Custodiante em favor do Depositário. De acordo com o certificado, o Custodiante e o

Depositário podem converter dividendos e outras distribuições referentes às Ações Preferenciais

representadas por ADSs em moeda estrangeira e remeter o produto para fora do Brasil. No caso de o

portador de ADSs trocar tais ADSs por Ações Preferenciais, este portador estará habilitado a continuar a

contar com o certificado de registro de capital do Depositário por apenas cinco dias úteis depois da troca,

depois do que este portador deve procurar obter seu próprio certificado de registro de capital junto ao

Banco Central. Dali em diante, qualquer possuidor de ações preferenciais poderá não conseguir converter

em moeda estrangeira e remeter para fora do Brasil o produto obtido com a venda de, ou distribuições

referentes a tais Ações Preferenciais, a menos que tal portador dos títulos se qualifique de acordo com os

termos dos Regulamentos do Anexo IV ou obtenha o seu próprio certificado de registro . Um portador que

obtenha um Certificado de Registro ficará geralmente sujeito a um tratamento fiscal brasileiro menos

favorável do que um portador de ADSs. Ver “Tributação Considerações sobre Impostos Brasileiros”.

De acordo com a legislação atual brasileira, o Governo Federal pode impor restrições temporárias

à remessa de capital estrangeiro na hipótese de uma série de desequilíbrios ou em função de déficit na

balança de pagamentos brasileiro. Por aproximadamente seis meses em 1989 e no início de 1990 o Governo

Federal congelou todos os dividendos e repatriações de capital detidos pelo Banco Central e devidos a

investidores estrangeiros, a fim de conservar as reservas brasileiras em moedas estrangeiras. Estes valores

foram subseqüentemente liberados de acordo com diretrizes do Governo Federal. Em 1998 houve um

aumento do desequilíbrio da balança de pagamentos brasileira, e não existe qualquer garantia de que o

Governo Federal não irá impor restrições similares sobre as repatriações de moeda estrangeira no futuro.

Item 7. Tributação

O resumo a seguir contém uma descrição das principais conseqüências fiscais brasileiras e

americanas em termos de imposto de renda, relativas à aquisição, propriedade e disposição das ações

preferenciais ou ADSs mas tem a pretensão de abordar especificamente todas os aspectos da dos aspectos

fiscais, o quais podem ser relevantes para fins de se tomar a decisão de comprar ações preferenciais ou

ADSs. O resumo é baseado nas leis fiscais e regulamentos do Brasil e dos Estados Unidos em vigor na data

especificada, as quais estão sujeitas a mudanças. Os promitentes compradores de ações preferenciais ou

13

ADSs deverão consultar os seus próprios consultores fiscais com relação às conseqüências fiscais

relacionadas à aquisição, propriedade e venda de ações preferenciais ou ADSs.

Embora não exista atualmente tratado de imposto de renda entre o Brasil e os Estados Unidos as

autoridades tributárias dos dois países mantiveram discussões que podem importar na assinatura de tal

tratado. Contudo, não se pode afirmar com certeza que tal tratado venha a se concretizar ou como o mesmo

irá afetar os portadores americanos de Ações Preferenciais ou de ADSs.

Considerações sobre Impostos Brasileiros

A discussão a seguir resume as principais conseqüências fiscais relativas à aquisição, propriedade

e disposição das ações preferenciais ou ADSs, por um detentor que não seja domiciliado no Brasil para fins

de tributação brasileira (um “detentor não brasileiro”).

A discussão não aborda especificamente todas os aspectos da lei brasileira aplicável a qualquer

detentor não brasileiro em particular, e cada portador(a) não brasileiro(a) deverá consultar o seu/sua

próprio(a) consultor(a) fiscal com relação às conseqüências da lei tributária brasileira em função de um

investimento em ações preferenciais ou ADSs.

Tributação sobre Ganhos de Capital

Os ganhos realizado fora do Brasil por um acionista estrangeiro quando da venda do ADSs para

outro acionista estrangeiro não estão sujeitos à tributação brasileira. Nem o depósito em troca de ADSs nem

a retirada de ações preferenciais por força do cancelamento de ADSs estão sujeitos à tributação brasileira.

Os acionistas estrangeiros não estão sujeitos à tributação brasileira sobre os ganhos realizados

quando das vendas de ações preferenciais para outros acionistas estrangeiros que ocorram no exterior.

Dependendo das circunstâncias, os acionistas estrangeiros de ações preferenciais, poderão estar

isentos do imposto de renda brasileiro, estar sujeitos à retenção do imposto de renda à alíquota de 10 ou

15% sobre os ganhos realizados nas vendas ou transações de ações preferenciais para ou com residentes

brasileiros. Os ganhos na venda de ações preferenciais obtidos em função do cancelamento dos ADSs não

são taxados no Brasil se tal venda for efetuada e os recursos forem remetidos ao exterior dentro de cinco

dias úteis após o cancelamento. Os ganhos sobre a venda ou troca de investimentos devidamente registrados

de acordo com as Regras do Anexo IV não estão sujeitos à tributação brasileira se essa venda ou troca

ocorrer numa bolsa de valores brasileira. Se essa venda ou troca ocorrer fora de uma bolsa de valores

brasileira, qualquer ganho resultante estará sujeito à tributação a uma alíquota de 15%. Os ganhos

realizados em função de transações realizadas em bolsas de valores brasileiras estão geralmente sujeitos à

tributação a uma alíquota de 10%. Os ganhos realizados através de transações efetuadas fora da bolsa de

valores no Brasil ou com brasileiros residentes estão geralmente sujeitos à tributação a uma alíquota de

15%. Os tratados brasileiros sobre tributação não garantem isenção de impostos sobre os ganhos realizados

nas vendas ou trocas de ações preferenciais.

O ganho é medido pela diferença entre o montante, em Reais, realizado quando da venda ou troca

e o custo de aquisição, em Reais, sem qualquer correção monetária, das ações vendidas. O custo de

aquisição das ações registradas como um investimento junto ao Banco Central é calculada com base no total

da moeda estrangeira registrada no Banco Central.

Não se pode assegurar que o tratamento especial existente para os portadores de ADSs e os

acionistas estrangeiros de ações preferenciais de acordo com as Regras do Anexo IV será mantido

Tributação sobre as Distribuições

O Governo Federal, acionista controlador da Telebrás, anunciou a sua intenção de realizar a

dissolução da Telebrás, e a mesma cessou as suas atividades operacionais. Dessa forma, não há previsão de

14

que a Telebrás vá realizar quaisquer outras distribuições aos detentores de ADSs ou ações preferenciais,

que não seja uma distribuição na liquidação final no resgate e cancelamento de todas as ações da Telebrás.

Qualquer ganho realizado por um acionista estrangeiro quando do recebimento de tal distribuição na

liquidação final em troca das ações preferenciais ou ADS será tratado como um ganho decorrente da venda

de tais ações preferenciais ou ADS para um residente brasileiro, a qual será considerada como ocorrida fora

de uma bolsa de valores e conseqüentemente será tributado a uma alíquota de 15%. Dessa forma, o

acionista estrangeiro poderá ser solicitado a fornecer informações à Telebrás, a fim de permitir que a mesma

calcule o total do ganho tributável realizado por tal acionista estrangeiro quando do recebimento de tal

distribuição na liquidação.

Outros Tributos Brasileiros

Não existem impostos de herança, doação ou sucessão que incidam sobre a propriedade,

transferência ou disposição das ações preferenciais ou ADSs de um acionista estrangeiro, com exceção dos

impostos de doação e herança os quais são lançados por alguns estados brasileiros sobre as doações ou

heranças efetuadas por indivíduos ou entidades, residentes ou domiciliadas dentro de tal estado. Não

existem taxas, emolumentos, taxa de registro ou impostos similares ou obrigações a pagar pelos detentores

de ações preferenciais ou ADSs.

O Imposto sobre Operações Financeiras (o “IOF”) poderá incidir sobre a conversão de reais para

moeda estrangeira (exemplo: conversão com o objetivo de pagar juros e dividendos). Atualmente a alíquota

do IOF sobre tais operações de câmbio é zero. Mas o Ministro da Fazenda está investido legalmente da

autoridade para aumentar a alíquota até o limite máximo de 25%. Esse mencionado aumento somente tem

efeito fiscal sobre as transações cambiais futuras.

Além do IOF, um segundo imposto temporário (Contribuição Provisória sobre Movimentação ou

Transmissão de Valores e de Créditos e Direitos de Natureza Financeira, a “CPMF”) poderá ser imposta

sobre os valores da distribuição pela Telebrás quando da liquidação, em função dos ADS, na época em que

tais distribuições sejam convertidas em dólares norte-americanos e remetidos ao exterior pelo custodiante.

A menos que o seu prazo seja prorrogado a CPMF deverá vigorar até junho de 2002. A CPMF

será cobrada a uma alíquota de 0,38% de junho de 1999 até junho de 2000 e à alíquota de 0,30% de junho

de 2000 até junho de 2002.

Capital Registrado

Os valores investidos em ações preferenciais detidos por um acionista estrangeiro que se qualifique

pelas Regras do Anexo IV e obtenha um registro junto à CVM, ou pelo Depositário representante de tal

portador, são passíveis de serem registrados junto ao Banco Central. Tal registro (o valor então registrado é

chamado de “Capital Registrado”) permite a remessa para fora do Brasil de moeda estrangeira, convertida à

Taxa do Mercado Comercial, adquirida com os recursos da distribuição de, e de valores realizados com a

venda de tais ações preferenciais. O capital registrado de tal ação preferencial comprada na forma de um

ADS, ou comprada no Brasil e depositada junto ao Depositário em troca de um ADS, será igual ao seu

preço de compra (expresso em dólares norte-americanos). O Capital Registrado por ação preferencial que

for retirado quando do cancelamento de um ADS será em dólares norte-americanos equivalente a (i) o preço

médio de uma ação preferencial na bolsa de valores brasileira na qual a maioria de tais ações tenha sido

negociada no dia da retirada, ou (ii) se nenhuma ação preferencial tiver sido negociada naquele dia, o preço

médio na bolsa de valores brasileira na qual o maior número de ações preferenciais tenha sido vendido nos

quinze pregões imediatamente anteriores à retirada. O valor em dólares norte-americanos das ações

preferenciais será determinado com base no preço médio do dólar norte-americano (taxa comercial) cotado

pelo Banco Central em tal data.

Um acionista estrangeiro de ações preferenciais poderá sofrer alguns atrasos ao efetuar tal registro,

o que poderá atrasar as remessas ao exterior. Tal atraso poderá afetar negativamente a quantidade, em

dólares norte-americanos, recebida pelo acionista estrangeiro.

15

Considerações sobre a Tributação nos Estados Unidos

Os relatos sobre a legislação tributária americana apresentados abaixo baseiam-se na lei americana

em vigor na data deste Relatório Anual, e as mudanças da legislação subsequentes à data deste Relatório

Anual podem afetar as conseqüências fiscais aqui descritas. Este resumo descreve as principais

conseqüências tributárias da aquisição, propriedade e venda de Ações Preferenciais ou ADSs, mas não tem

a pretensão ser uma descrição abrangente de todas as conseqüências tributárias que podem ser relevantes

para uma decisão de possuir ou dispor de Ações Preferenciais ou ADSs. Este resumo se aplica apenas a

compradores de Ações Preferenciais ou ADSs que vão conservar as Ações Preferenciais ou ADSs como

ativos fixos e não se aplica a classes especiais de investidores, como negociadores (“dealers”) de títulos

mobiliários, investidores cuja moeda funcional não seja o dólar norte americano, organizações com isenção

fiscal, instituições financeiras, portadores sujeitos à opção do imposto mínimo, corretores de ações os quais

decidem fazer os seus investimentos em ações preferenciais ou em ADS com base nas cotações do mercado

e pessoas portadoras de Ações Preferenciais ou ADSs numa operação de hedge (cobertura) ou como parte

de uma operação simultânea de compra e venda de futuros ou de conversão.

Cada portador deveria consultar seu próprio consultor para assuntos tributários no tocante

às conseqüências tributárias gerais que afetem o mesmo, inclusive as conseqüências de legislações

estrangeiras e de legislações estaduais e locais decorrentes de um investimento em Ações

Preferenciais ou ADSs.

Nesta discussão, a menos que indicado de outra forma, as referências a “ADSs” referem-se

também a participações em Ações Preferenciais, as referências a “portador americano” são a um portador

de uma ADS (i) que seja cidadão ou residente nos Estados Unidos da América, (ii) que seja uma empresa

estabelecida segundo as leis dos Estados Unidos da América ou qualquer outro Estado, ou (iii) que esteja,

de alguma forma, sujeito à tributação federal dos Estados Unidos numa base líquida com relação às ADSs.

Para fins do Regulamento do Imposto de Renda (U.S. Internal Revenue Code de 1986, com suas

alterações (o “Regulamento”), os portadores de ADRs serão tratados como donos das ADSs representadas

por tais ADRs.

Par fins do Regulamento do Imposto de Renda, a Telebrás, que cessou as suas atividades

operacionais e que deverá ser dissolvida em seguida, deve ser considerada como em liquidação. A Cisão

deve ser considerada como uma troca tributável, em função da mencionada liquidação, na qual os

detentores de ADS trocaram os seus ADSs por participações nas novas empresas controladoras e em função

do direito de receber uma parcela adicional do caixa disponível ou outro ativo, caso tenha havido,

distribuído pela Telebrás em decorrência da liquidação. Apesar de a matéria não estar totalmente clara, de

acordo com esse tratamento, os ADSs não deveriam ser tratados como se representassem as ações da

Telebrás, mas ao invés disso, deveriam ser tratados meramente como uma prova do direito de receber da

Telebrás as distribuições decorrentes da liquidação. Alternativamente, se o detentor de um ADS fosse

tratado como detentor de uma ação da Telebrás, tal detentor seria visto como possuindo ações numa

empresa de investimento estrangeira sem ativos operacionais (uma “PFIC – passive foreign investment

company) porque os ativos da Telebrás consistiriam principalmente de ativos não diretamente relacionados

com a sua atividade operacional.

A menos que seja tratado como detentor de ações numa empresa de investimento estrangeira sem

ativos operacionais, o investidor americano irá reconhecer ganho ou perda igual à diferença entre o valor

distribuído na liquidação do Registrante em função de um ADS e a base tributária do investidor americano

em ADS. Se as distribuições da liquidação forem pagas em reais, o valor distribuído para esse investidor

americano será medido tomando-se em conta a taxa cambial para conversão dos reais em dólares norteamericanos em vigor na data em que a distribuição for recebida pelo custodiante, ou por um investidor

americano, no caso de um detentor de ações preferenciais. Se o custodiante ou investidor americano, no

caso de um detentor de ações preferenciais, não converter tais reais em dólares norte-americanos na data em

16

que receber tais valores, é possível que o investidor americano irá reconhecer ganhos ou perdas cambiais, as

quais seriam ganhos ou perdas normais, quando os reais forem convertidos em dólares norte-americanos.

Quando da venda ou outra alienação de um ADS, um investidor americano irá reconhecer ganho

ou perda para efeito de imposto de renda norte-americano num valor igual a diferença entre o valor

realizado em função da alienação do ADS e o a base tributária do investidor americano em ADS.

Geralmente tal ganho ou perda estará sujeito ao imposto de renda norte-americano e será tratado como

ganho ou perda de capital. Os ganhos de capital reconhecidos por um investidor individualmente estão

geralmente sujeitos a uma alíquota máxima de 20 por cento com relação à propriedade mantida por mais de

um ano.

O ganho realizado por um investidor americano, em função da distribuição na liquidação do

Registrante, ou quando da venda ou alienação de um ADS, será tratado geralmente como uma fonte de

renda norte-americana. Consequentemente, se for aplicado o imposto de renda brasileiro sobre tal ganho,

esse investidor americano poderá ficar impossibilitado de usar do respectivo crédito fiscal estrangeiro, a

menos que o investidor americano tenha outra fonte de renda estrangeira do tipo específico, em função da

qual o crédito possa ser usado.

Conforme acima mencionado, não está claro se um detentor de um ADS seria considerado como

possuindo ações numa PFIC. Se os ADSs fossem considerados como parte das ações em uma PFIC, o

investidor americano poderia então estar sujeito às regras especiais do imposto de renda norte-americano,

em relação a qualquer ganho realizado na venda ou outro tipo de alienação do ADS (incluindo a alienação

em troca das distribuições da liquidação). Sob essas regras, (i) o ganho realizado seria alocado pro rata

sobre o período que o investidor americano teve posse do ADS, (ii) o valor alocado ao período tributário

corrente e aos períodos anteriores ao começo do primeiro ano tributário no qual o Registrante seja uma

PFIC seria tratado como rendimento normal, e (iii) o valor alocado a outros períodos estaria sujeito à

tributação pela mais alta alíquota em vigor para aquele período e a despesa de juros geralmente aplicável à

pagamentos insuficientes de imposto seria imposta em função do imposto resultante atribuível a cada outro

período. Uma empresa geralmente atende as condições de uma PFIC se, durante qualquer ano base, (i) 75%

ou mais da sua receita bruta consistir de receita gerada em função de ativos não relacionados com a sua

atividade operacional, ou (ii) se o valor médio (ou se a empresa assim entender, as bases médias ajustadas)

dos ativos não relacionados à atividade operacional da empresa for 50% ou mais do valor médio (ou bases

médias) de todos os ativos da empresa. Um possuidor de ação negociável de uma PFIC pode registrar tal

ação como para venda, e dessa forma reconhecer ganhos em relação à ação no mesmo período, e reconhecer

perdas até o limite de ganhos reconhecidos anteriormente. Para fins de atender as regras anteriormente

mencionadas, um investidor estrangeiro que use o ADS como uma garantia para um empréstimo será

tratado como houvesse alienado tal ADS.

Um investidor estrangeiro não estará sujeito ao imposto de renda ou retenção do imposto de renda

norte-americano sobre o ganho realizado na venda ou outra alienação de um ADS a menos que (i) tal ganho

esteja efetivamente relacionado com a administração, pelo investidor, de uma empresa ou de negócios nos

Estados Unidos, ou (ii) tal investidor for um indivíduo que tenha estado nos Estados Unidos da América por

183 dias ou mais durante o ano fiscal da venda e algumas outras condições sejam atendidas.

Item 8. Dados Financeiros Selecionados

A tabela a seguir apresenta informações financeiras consolidadas resumidas do Sistema Telebrás

nas datas e para cada um dos períodos indicados. As informações em 31 de dezembro de 1997 e 1998 e

para os anos terminados em 31 de dezembro de 1996, 1997 e 1998 derivam das, e devem ser lida em

conjunto com, e estão qualificadas em sua totalidade com referência às Demonstrações Contábeis

Consolidadas e as notas incluídas em outras partes deste Relatório Anual. As Demonstrações Contábeis

Consolidadas relativas a 1997 e 1998 foram auditadas pela Deloitte Touche Tohmatsu, firma de auditoria

independente e as Demonstrações Contábeis Consolidadas de 1996 foram auditadas pela KPMG Peat

Marwick, e os seus relatórios sobre tais demonstrações contábeis são parte integrante deste Relatório Anual.

As Demonstrações Contábeis Consolidadas são preparadas de acordo com os Brasil - GAAP, que diferem

17

em certos aspectos materiais dos princípios contábeis geralmente aceitos nos Estados Unidos (“GAAP

americano”). Ver Nota 35 das Demonstrações Contábeis Consolidadas para um resumo das diferenças entre

os GAAP brasileiros e os GAAP americanos.

As Demonstrações Contábeis Consolidadas e, a menos que especificado de outro modo, todas as

informações financeiras incluídas neste Relatório Anual anteriores a 1 º de janeiro 1998, foram corrigidas

para fins de incorporar certos efeitos da inflação e estão expressas em reais de poder aquisitivo constante de

31 de dezembro de 1997. Esta correção foi realizada de acordo com os Brasil-GAAP usando o método de

correção integral exigido pela CVM para ser usado em demonstrações contábeis de empresas de capital

aberto, até 31 de dezembro de 1995. Os ganhos ou perdas inflacionários sobre ativos e passivos monetários

foram alocados à sua rubrica de receita ou despesa correspondente na demonstração do resultado. Os

ganhos ou perdas inflacionários sem uma rubrica correspondente de receita ou despesa foram alocados a

outras receitas/(despesas) operacionais líquidas. Ver Nota 3(a) das Demonstrações Contábeis Consolidadas.

18

1994

Período findo em 31 de dezembro,

1995

1996

1997

(em milhões de reais, exceto ações e dados por ação)

Demonstração do Resultado:

GAAP brasileiro:

Receita operacional líquida ................................................

9,483

10,139

Lucro(prejuízo)operacional antes de juros .........................

986

1,630

Receita financeira líquida ...................................................

177

159

Lucro(prejuízo) operacional ...............................................

1,163

1,789

Lucro(prejuízo) antes de impostos e outras

1,191

1,601

despesas ..............................................................................

Imposto de renda e contribuição social...............................

(247)

(506)

Lucro(prejuízo) antes de participação nos

lucros e participação minoritária ........................................

944

1,095

Participação nos lucros .......................................................(8)

(12)

Participação minoritária ......................................................

(130)

(130)

Lucro (prejuízo) ..................................................................

806

953

Lucro(prejuízo) por mil ações ............................................ 2.70

3.08

Ações em circulação (milhões) ...........................................

298,698

309,102

1998

13,763

4,132

294

4,426

4,484

16,195

5,144

593

5,737

5,623

–

(191)

23

(168)

(284)

(948)

(1,223)

(1)

3,536

(109)

(482)

2,945

9.22

320,656

4,400

(179)

(790)

3,431

10.70

320,664

(285)

–

–

(285)

(0.85)

334,379

GAAP americano:

Lucro(prejuízo) líquido ......................................................

1,424

Lucro(prejuízo) por mil ações

Básico

Ordinária......................................................................

Preferencial..................................................................

Diluída

Ordinária......................................................................

Preferencial..................................................................

1994

Balanço Patrimonial:

GAAP brasileiro:

Imobilizado, líquido ...........................................................

35,141

Total do ativo......................................................................

39,663

Empréstimos e financiamento .............................................

3,745

Patrimônio líquido ..............................................................

26,283

GAAP americano:

Imobilizado, líquido ...........................................................

33,334

Total do ativo......................................................................

39,360

Patrimônio líquido ..............................................................

25,126

935

2,328

3,579

–

–

–

–

7.37

7.41

11.13

11.14

(0.86)

(0.86)

–

–

–

–

6.89

7.17

10.73

10.73

–

–

1995

31 de dezembro,

1996

(em milhões de reais)

1997

1998

37,146

41,981

2,929

28,528

40,985

48,516

3,283

31,468

44,432

53,080

2,658

34,027

–

238

–

42

35,404

41,404

26,667

39,091

48,207

30,376

41,990

52,986

32,043

–

238

41

Taxas de câmbio

A Companhia pagará quaisquer dividendos em espécie e fará quaisquer outras distribuições em

espécie com relação a Ações Preferenciais, em moeda nacional. Conseqüentemente, as flutuações cambiais

afetarão as quantias em dólares norte-americanos recebidas pelos portadores de ADSs quando da conversão

pelo Depositário, de dividendos e distribuições em moeda nacional sobre Ações Preferenciais representadas

pelas ADSs. As flutuações na taxa de câmbio entre a moeda brasileira e o dólar norte-americano afetarão

também o equivalente em dólares norte-americanos ao preço das Ações Preferenciais nas bolsas de valores

brasileiras. As flutuações cambiais podem afetar também os resultados das operações da Telebrás. A

Telebrás não faz proteção dos seus passivos em moeda estrangeira.

19

(285)

Existem dois mercados legais de câmbio no Brasil – o mercado de câmbio de taxa comercial (o

“Mercado Comercial”) e o mercado de câmbio de taxa flutuante (o “Mercado Flutuante”). O Mercado

Comercial é reservado principalmente para as transações comerciais estrangeiras e as transações que

requerem geralmente aprovação antecipada das autoridades monetárias brasileiras, tais como a compra e

venda de investimentos registrados por pessoas estrangeiras e as respectivas remessas de fundos ao exterior.

As compras e vendas de moeda estrangeira no Mercado Comercial só pode ser realizada através de uma

instituição financeira no Brasil que esteja autorizada a comprar e vender moeda naquele mercado.

Conforme usado aqui, a “Taxa do Mercado Flutuante) é a taxa de venda cambial que prevalece para a

conversão de reais em dólares norte-americanos, relativas às transações na qual a Taxa do Mercado

Comercial não se aplica, conforme estabelecido pelo Banco Central. Antes da implementação do Plano

Real, a Taxa do Mercado Comercial e a Taxa do Mercado Flutuante diferiam de forma significativa em

certos períodos. Desde a introdução do real, as duas taxas não apresentaram diferenças significativas,

embora não se possa afirmar que não haverá diferenças relevantes entre as duas taxas no futuro. Tanto a

Taxa do Mercado Comercial como a Taxa do Mercado Flutuante são negociadas livremente, mas são

fortemente influenciadas pelo Banco Central.

Entre março de 1995 e janeiro de 1999, o Banco Central manteve uma banda cambial dentro da

qual a taxa de câmbio real/dólar norte-americano flutuou, e o Banco Central interveio de tempos em tempos

no mercado de câmbio estrangeiro. De 20 de janeiro de 1998 até 31 de dezembro de 1998, a banda cambial

esteve entre R$1,12 e R$1,22 por US$1,00 No começo de 1999, o Banco Central tentou efetuar uma

desvalorização controlada do real através da ampliação da banda dentro da qual o real fosse permitido ser

negociado, mas a intervenção subsequente do Banco Central não obteve sucesso em manter a taxa de

câmbio dentro da nova banda. Em 15 de janeiro, o Banco Central anunciou que o real estaria livre para

flutuar, com o Banco Central intervindo apenas em situações de extrema volatilidade.

A tabela a seguir apresenta informações sobre as Taxas do Mercado Comercial média, máxima e

mínima (até 21 de fevereiro de 1995) e a taxa de compra do meio-dia (de 22 de fevereiro de 1995), nos

períodos indicados, expressas em reais por dólar norte-americano.

Período

Final do

período

1994 ....................................................................

0.8460

1995 ....................................................................

0.9722

1996 ....................................................................

1.0393

1997 ....................................................................

1.1165

1998 ....................................................................

1.2085

1999 (até 31 de maio de 1999) ...........................

1.7340

Média do

período (1)

Máximo

Mínimo

0.6450

0.9228

1.0080

1.0805

1.1640

1.8553

1.0000

0.9722

1.0413

1.1166

1.2090

2.2000

0.1186

0.8450

0.9733

1.0394

1.1160

1.2074