Introdução

à Matemática Financeira

Valor do dinheiro no tempo

Moeda

Antes de detalharmos a Matemática Financeira, vejamos algumas definições sobre o que são moeda e capital. Moeda é o meio que facilita a troca de

bens e serviços, possuindo basicamente três funções: meio de troca, unidade

de valor e acúmulo de riquezas. A moeda é essencial como um meio de troca,

por ser melhor que o escambo. Entretanto, veremos ao longo desta obra que,

apesar de importante, é insuficiente para algumas operações financeiras.

Capital é o dinheiro acumulado que está investido ou disponível para ser

investido. Existem outras possíveis denotações para capital, mas vislumbrar

capital como recursos disponíveis para uma aplicação é a que mais se aplica

nesta obra.

Gastar X investir

Indivíduos e empresas têm de saber como lidar com o seu dinheiro. Ele

pode ser gasto imediatamente ou economizado. É claro que é possível fazer

as duas coisas, ou seja, gastar parte do dinheiro e economizar outra parte.

Decidir por economizar é o mesmo que adiar o consumo para realizar um

investimento.

Aquele que possui o dinheiro decide entre consumo e investimento com

o intuito de maximizar a sua utilidade (nível de satisfação). O presente é

certo, enquanto o futuro é incerto. Assim, quando se decide pelo investimento, espera-se uma remuneração que pague pelo adiamento do consumo e também pela incerteza do próprio investimento. O resultado de um

investimento é quase sempre incerto; assim, para que uma pessoa (ou empresa) decida pelo investimento, ele deve gerar uma remuneração que seja

atrativa, apesar da incerteza no valor a receber no futuro. Caso contrário, não

haverá interesse em poupar.

Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A,

mais informações www.iesde.com.br

Matemática Financeira

Remuneração pelo investimento

A remuneração pelo investimento é chamada de juro. É uma quantidade

dependente do tempo que o consumo está sendo adiado. Juro é a remuneração pelo consumo adiado, ou, em outras palavras, a remuneração sobre o

capital investido.

Exemplo: Você empresta R$100.000,00 a José hoje que serão devolvidos

daqui a um ano. A questão é: quanto José deve lhe entregar após um ano?

Com certeza o valor, daqui a um ano, deve ser corrigido pela inflação. Se a inflação for de 5% ao ano, então o valor devolvido depois desse período deve

ser de R$105.000,00.

Agora fica uma outra pergunta: será que José deve pagar apenas o valor

emprestado corrigido pela inflação? De acordo com o que já foi dito anteriormente, você esperaria ser remunerado por adiar o consumo. Assim, você

espera receber a correção relativa à inflação, mais uma parcela que chamamos

de juro real. Dessa forma você espera receber mais do que os R$105.000,00

mencionados anteriormente. Digamos que a inflação nesse período acrescida dos juros reais que a economia está proporcionando seja de 15%. Então,

você espera receber R$115.000,00.

Existe mais um problema. Será que José vai realmente pagar o empréstimo? Mesmo que você o conheça e saiba da sua boa índole, existe a possibilidade de ele perder o emprego, por exemplo. Assim, resta uma última

pergunta: como devemos tratar a incerteza com relação ao recebimento da

quantia emprestada? Com certeza você terá de cobrar mais ainda do José.

Os R$115.000,00 não serão suficientes para cobrir aquilo que você espera

ganhar. O governo, nesse nosso exemplo, está pagando 15% de juros nominais (que são os juros reais mais a inflação). Mas você sabe que, se o governo não tiver dinheiro, ele pode emitir moeda para a dívida. Mas o pobre

José não pode fazer isso. Portanto, você vai cobrar mais do José do que você

ganha fazendo um investimento num título do governo.

O juro cobrado num empréstimo deve cobrir:

a inflação esperada;

o juro real;

o risco.

12 Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A,

mais informações www.iesde.com.br

Introdução à Matemática Financeira

Vimos então que existem três motivos para que o valor do dinheiro varie

no tempo. Agora que fizemos essa discussão sobre o dinheiro, é fácil ver que

receber R$100,00 hoje vale mais do que receber R$100,00 daqui a um ano.

Primeiramente, isso ocorre devido à inflação. O segundo motivo que faz com

que o dinheiro valha mais hoje do que no futuro é a possibilidade que você

tem de investi-lo e receber mais no futuro (juro real). O terceiro motivo está

relacionado à incerteza (risco); você não tem certeza se receberá o dinheiro

no futuro (risco de crédito), além disso, em muitos investimentos não sabemos o valor exato que receberemos no futuro (risco de mercado).

É importante notar que, como o dinheiro perde seu valor ao longo do

tempo, os juros são a forma de garantir que o valor financeiro disponível

hoje seja equivalente ao que teremos no futuro. Em economia é comum considerar o custo de oportunidade, que é o custo de desistir de um ganho certo

hoje para trocá-lo por um ganho futuro. O custo de oportunidade é exatamente a mesma coisa que o valor do dinheiro.

Juro pré-fixado e pós-fixado

É interessante notar que não sabemos qual será a inflação daqui para o

futuro. Assim, dizemos que devemos cobrar pela inflação esperada. Entretanto, se não quisermos confiar nas nossas expectativas podemos considerar o juro como pós-fixado. Considerando o exemplo acima, você poderia

emprestar a José a uma taxa pós-fixada. Você poderia dizer a ele que emprestaria a uma taxa de 10% mais a inflação que ocorrer no período. Como a

inflação não é conhecida de antemão, José não sabe ao certo quanto pagará,

assim como você também não sabe o quanto receberá. Todavia, você sabe

que, se a inflação ao longo do próximo ano for de 20% ao ano, você não

perderá dinheiro.

Terminologia

Imagine que você faz um investimento de R$100,00. Você aplica essa

quantia e no futuro (após um ano) resgatará um outro valor, por exemplo,

R$120,00. Precisamos usar uma terminologia única, que não traga dúvidas

no momento que formos identificar e resolver os problemas.

Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A, 13

mais informações www.iesde.com.br

Matemática Financeira

Os vários livros de Matemática Financeira não possuem uma terminologia

única para os vários termos. Assim, vamos nos concentrar apenas em alguns,

para que não haja confusão.

Valor presente, valor futuro e juro

O valor investido costuma ser chamado de valor presente, principal ou

capital. Já o valor resgatado pode ser chamado de valor futuro, montante,

valor de resgate ou saldo futuro. Apesar de cada obra utilizar um desses diferentes termos, vale ressaltar que as calculadoras financeiras, assim como o

Excel, utilizam os termos valor presente (para fazer referência ao valor inicial

de uma aplicação ou dívida) e valor futuro (para o valor final da aplicação ou

dívida).

O valor presente nada mais é do que o valor do capital investido. O valor

futuro é o capital resgatado ao final do período de investimento. Portanto o

valor presente da sua aplicação é de R$100,00, enquanto que o valor futuro

é de R$120,00.

Assim como precisamos de nomes para os valores inicial e final da aplicação, utilizamos um nome para a diferença entre o valor final e o valor inicial da aplicação. Conforme vimos, a remuneração sobre o capital investido

é chamada de juro. Portanto o incremento sofrido pelo capital investido é

chamado de juro.

Dessa forma, o juro nada mais é do que o valor futuro menos o valor presente, ou seja:

Juro = Valor Futuro – Valor Presente

Retomando o início desta seção, quando você investiu R$100,00 e resgatou R$120,00, podemos afirmar agora que o juro (remuneração pelo capital

investido) foi de R$20,00.

Em outras palavras, o juro representa o aumento do capital investido.

Exemplo: Manoel aplicou R$100,00 na caderneta de poupança. Depois

de um ano sem mais nenhuma movimentação, ele possuía R$110,00. Quanto

ele obteve de juro?

14 Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A,

mais informações www.iesde.com.br

Introdução à Matemática Financeira

Juro = Valor Futuro – Valor Presente

Juro = R$110,00 – R$100,00

Juro = R$10,00

Observe que a equação acima pode ser reescrita como:

Valor Futuro = Valor Presente + Juro

Agora podemos escrever o valor futuro em termos do valor presente e

do juro.

Exemplo: Silvana investiu R$100,00. Após dois anos o juro foi de R$ 25,00.

Qual era o montante que Silvana possuía ao final desses dois anos?

Valor Futuro = Valor Presente + Juro

Valor Futuro = R$100,00 + R$25,00

Valor Futuro = R$125,00.

Para simplificar ainda mais a notação que utilizamos, usaremos, de agora

em diante, letras para representar o valor presente, o valor futuro e o juro.

Isso será feito assim:

Valor Presente (P);

Valor Futuro (F);

Juro (J).

Reescrevendo as equações acima temos:

J=F–P

F=P+J

Taxa de juros

A taxa de juros (i) é a razão entre o juro e o capital investido (valor presente), ou seja:

Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A, 15

mais informações www.iesde.com.br

Matemática Financeira

Taxa de Juros = Juro / Valor Presente

Também podemos escrever essa equação da seguinte forma:

i=J/P

A taxa de juros é uma quantidade adimensional, mas comumente é

medida em termos de percentagem ao período.

Considerando novamente que você aplicou R$100,00 e resgatou R$120,00

depois de um ano, a taxa de juros (i) é de:

i = R$20,00 / R$100,00 = 0,20 = 20% ao ano.

É importante que a taxa de juros seja medida por unidade de tempo. No

caso apresentado a taxa foi de 20% ao ano. Será que em seis meses essa

aplicação teria rendido a mesma taxa? Certamente não. Esperamos que na

metade do tempo a taxa de juros seja aproximadamente a metade.

Assim, o juro (J) pago após um período de tempo é dado por:

J=P.i

ou seja, o juro (J) cobrado após um período de tempo é o produto do valor

presente (P) pela taxa de juros (i).

Já sabemos que o valor futuro pode ser calculado a partir do valor presente e do juro (F = P + J). Também sabemos que o juro pode ser calculado a

partir da taxa de juros e do valor presente (J = P . i). Assim, podemos calcular

o valor futuro em termos do valor presente e da taxa de juros:

F=P+J

F=P+P.i

F = P . (1 + i)

sendo que na última passagem, da equação acima, simplesmente colocamos o valor presente (P) em evidência.

É importante notar que a taxa de juros é geralmente escrita em porcentagem. Entretanto, sempre fica claro no contexto o que está sendo usado.

16 Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A,

mais informações www.iesde.com.br

Introdução à Matemática Financeira

Podemos escrever uma taxa de juros como i = 15% ao ano, ou i = 0,15 ao ano.

Sendo que ambos representam exatamente a mesma coisa.

Exemplo: Sebastião aplicou R$100,00 em um fundo que rendeu 12% em

um ano. Qual o juro e o montante após um ano?

O juro é:

J=P.i

J = R$100,00 . 12%

J = R$100,00 . 12 / 100

J = R$12,00

Já o montante pode ser escrito assim:

F = R$100, 00 . (1 + 12%)

F = R$100,00 . (1 + 0,12)

F = R$100,00 . 1,12

F = R$112,00

Observe que poderíamos ter escrito simplesmente:

F=P+J

F = R$100,00 + R$12,00

F = R$112,00

Diagramas de fluxo de caixa

As operações financeiras nada mais são do que compromissos que duas

partes assumem entre si. Uma das partes (que pode ser uma pessoa, empresa,

instituição financeira ou o próprio governo) é um tomador de recursos,

enquanto a outra parte, um financiador. O financiador possui recursos financeiros e deseja aplicá-los, para que o seu capital renda juros.

Um diagrama de fluxo de caixa é um fluxo de pagamentos e recebimentos

em diferentes instantes de tempo. Esse fluxo é gerado por um investimento,

um empréstimo ou algum outro tipo de negócio. Geralmente, assumimos

que os fluxos positivos (setas orientadas para cima) representam uma entrada de recursos, enquanto que os negativos (setas orientadas para baixo)

representam saída de recursos.

Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A, 17

mais informações www.iesde.com.br

Matemática Financeira

Ponto de vista do tomador de recursos

As operações financeiras fazem com que exista um fluxo de caixa envolvendo os dois agentes acima citados. O tomador vislumbra primeiramente

uma entrada de caixa que é o capital que ele recebe emprestado. Depois de

algum tempo, o tomador tem uma (ou mais) saída de caixa, que corresponde

ao pagamento do empréstimo, a qual pode ser feita através de uma única

parcela, ou através de várias.

Os diagramas abaixo representam fluxos de caixa do ponto de vista do

tomador de recursos.

No primeiro diagrama, vemos que foram tomados R$100,00 emprestados no período zero. O pagamento foi feito em 6 parcelas de R$20,00.

Já no segundo diagrama, também se tomaram emprestados R$100,00

no período zero. Entretanto, o pagamento ocorreu em uma única parcela após 6 períodos de tempo (possivelmente 6 meses). O valor do

pagamento foi de R$130,00.

Figura 1 – Fluxo de caixa de empréstimos

R$100,00

R$100,00

1

2

3

4

R$20,00 R$20,00 R$20,00 R$20,00

5

6

R$20,00 R$20,00

1

2

3

4

6

5

R$130,00

Ponto de vista do aplicador de recursos

Do ponto de vista do aplicador ocorre exatamente o oposto, ou seja,

ocorre uma saída de caixa, pois o dinheiro foi aplicado (emprestado). Depois

de algum tempo, o tomador devolve o dinheiro, ocorrendo assim uma entrada de caixa.

Os diagramas a seguir representam fluxos de caixa do ponto de vista do

aplicador.

18 Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A,

mais informações www.iesde.com.br

Introdução à Matemática Financeira

No primeiro diagrama, vemos que R$100,00 foram aplicados no instante zero. O retorno da aplicação ocorrerá através de 6 parcelas de

R$20,00.

Já no segundo diagrama, também foram aplicados R$100,00 no período zero. Entretanto, o retorno ocorreu em uma única parcela após 6

períodos de tempo (possivelmente 6 meses). O valor recebido ao final

da aplicação foi de R$130,00.

Figura 2 – Fluxo de caixa de aplicações

R$130,00

R$20,00 R$20,00

1

2

R$20,00 R$20,00 R$20,00

3

4

5

R$20,00

6

R$100,00

1

2

3

4

6

5

R$100,00

Outros diagramas de fluxo de caixa

Conforme vimos, nos diagramas de fluxo de caixa, as setas para baixo

significam saída de capital, enquanto as setas para cima denotam entrada

de capital.

Além disso, vale ressaltar que os fluxos de caixa podem ocorrer de várias

outras formas. As mais comuns foram citadas acima, ou seja, ocorre um

fluxo positivo seguido de outros negativos. A outra possibilidade que vimos

é quando temos um fluxo negativo seguido de outros positivos. Contudo,

podem ocorrer outros tipos, tal como mostrado nas figuras a seguir.

Figura 3 – Fluxo de caixa diversos

R$100,00

R$60,00 R$60,00 R$60,00 R$60,00

R$50,00

1

2

3

4

5

5

1

6

2

3

6

4

R$60,00 R$60,00

R$50,00 R$50,00 R$50,00 R$50,00 R$50,00

R$200,00

Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A, 19

mais informações www.iesde.com.br

Matemática Financeira

Observação: todos os exemplos serão resolvidos com o auxílio dos diagramas de fluxo de caixa. Isso nos auxiliará no entendimento dos exemplos,

assim como na sua resolução.

Juros simples

Vimos anteriormente aplicações em que o período da aplicação é igual a

um. Nesse caso, o cálculo do juro é sempre o mesmo, indiferente de trabalharmos com juros simples ou juros compostos. Vamos começar esta seção

estudando o caso em que o período da aplicação é um inteiro maior que um.

Depois estudaremos o caso em que o período da aplicação é fracionário.

Período da aplicação é um inteiro maior que um

Quando temos um capital sendo investido por n períodos, a cada período

recebemos um juro. Da seguinte forma:

período 1 : J1 = P . i

período 2 : J2 = P . i

período n : Jn = P . i

onde Jn é o juro no período n.

Portanto, os juros totais acumulados após n períodos é igual a:

J = J1 + J2 + · · · + Jn

J=P.i.n

Assim, o valor futuro será dado por:

F=P+J

F=P+P.i.n

F = P . (1 + i . n)

20 Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A,

mais informações www.iesde.com.br

Introdução à Matemática Financeira

Encontrando o valor futuro

Exemplo: Camila aplica R$100,00 em um fundo de investimento que

rende 1% ao mês a juros simples. Calcule quanto Camila possuirá após 6

meses.

Vamos começar montando o fluxo de caixa. Como Camila está aplicando,

ela primeiramente tem que desembolsar os R$100,00; dessa forma, esse

fluxo de caixa é negativo e sua seta no diagrama fica para baixo.

Após 6 meses, Camila terá o dinheiro disponível para sua utilização, então

assumimos que nessa data ela estará recebendo o dinheiro. Logo, esse fluxo

de caixa será positivo e a seta no diagrama fica para cima.

F = P . (1+ i . n)

1

2

4

3

5

6

R$100,00

As contas ficam tal como mostrado abaixo:

F = P . (1+i . n)

F = R$100,00 . (1 + 0, 01 . 6)

F = R$100,00 . (1,06)

F = R$106,00

Encontrando o valor presente

A equação dos juros simples será bastante usada. Entretanto, podemos

fazer uma pequena modificação e usá-la para achar o valor presente de

um investimento quando sabemos apenas o valor futuro, a taxa de juros e

o número de períodos que o capital estará sendo aplicado. Dessa maneira

temos:

P=

F

(1+ i . n)

Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A, 21

mais informações www.iesde.com.br

Matemática Financeira

Exemplo: Sidney pegou dinheiro emprestado com seu amigo a uma taxa

de juros de 3% ao mês. Sabendo que depois de três meses ele teve de pagar

R$130,80, diga qual foi o valor que Sidney pegou emprestado.

P=

F

(1 + i . n)

2

1

3

R$130,80

P = F / (1 + i . n)

P = R$130,80 / (1 + 0,03 . 3)

P = R$130,80 / 1,09

P = R$120,00

Encontrando a taxa

Usando ainda a equação dos juros simples podemos calcular a taxa de

juros quando temos o valor presente, o valor futuro e o período. Isolando a

taxa temos:

F

–1

F

1

ou – 1 .

P

i=

P

n

n

Exemplo: Adalberto pegou R$200,00 emprestado no banco. Depois de

um ano ele teve de pagar R$250,00. Assumindo que o banco tenha utilizado

juros simples, calcule a taxa de juros ao mês.

R$200,00

1

2

3

4

5

6

7

8

9

10 11 12

R$250,00

22 Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A,

mais informações www.iesde.com.br

Introdução à Matemática Financeira

i = (F / P – 1) / n

i = (R$250,00 / R$200,00 – 1) / 12

i = (1,25 – 1) / 12

i = 0,02083 = 2,083% ao mês

Encontrando o período

Podemos agora usar a fórmula dos juros simples para encontrar o período.

Quando sabemos o valor presente, o valor futuro e a taxa de um empréstimo, podemos descobrir quando o empréstimo deve ser pago. A equação

usada é:

F

–1

F

1

ou – 1 .

P

n=

P

i

i

Exemplo: Juliana emprestou R$150,00 a uma amiga a uma taxa de juros

simples de 1% ao mês. Ela disse que a amiga deve pagar R$180,00. Qual é o

período do empréstimo?

R$180,00

R$150,00

n = (F/P – 1)/i

n = (R$180,00/R$150,00 – 1)/0,01

n = 20 meses

Período de aplicação é

uma fração do período da taxa

Quando o período (n) da aplicação é menor que um, realizamos os cálculos

da mesma forma. Ou seja, as fórmulas utilizadas serão as mesmas.

Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A, 23

mais informações www.iesde.com.br

Matemática Financeira

J=P.i.n

F = P . (1 + i . n)

Exemplo: Maria aplicou R$100,00 a uma taxa de 10% ao ano (juros simples). No entanto, ela manteve seu dinheiro aplicado durante seis meses.

Qual o valor de seu resgate?

Antes de usarmos a equação para juros simples observe que a taxa de

juros foi dada ao ano e que o período foi dado em meses. Teremos que converter um deles para que os dois estejam expressos no mesmo período.

Poderíamos converter qualquer um dos dois (a taxa ou o período), mas

vamos converter o período que está expresso em meses para ano. Assim, o

período fica:

1

ano

2

Agora que a taxa e o período estão expressos ao ano, podemos achar o

valor futuro da aplicação de Maria. Mas primeiramente observe o diagrama

de fluxo de caixa.

n = 6 meses =

F = R$100,00 . (1 + 10% .

1)

2

6 meses

R$100,00

As contas ficam:

F = P . (1 + i . n)

F = R$100,00 . (1 + 10% . 1 )

2

F = R$100,00 . (1 + 0,10 . 0,5)

F = R$100,00 . (1 + 0,05)

F = R$100,00 . (1,05)

F = R$105,00

24 Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A,

mais informações www.iesde.com.br

Introdução à Matemática Financeira

Taxas equivalentes a juros simples

É importante sabermos comparar as taxas de juros, mesmo quando expressas em unidades de tempo diferentes. Alguns investimentos são expressos ao

mês, enquanto outros são expressos ao ano.

Suponha que você tem R$1.000,00 disponíveis para investir. Você tem

duas opções de investimento: uma com taxa de 12% ao ano e outra com

taxa de 1% ao mês. Qual das duas é a mais interessante?

Quando estamos considerando juros simples as taxas são proporcionais

ao período de tempo a que elas se referem. Dessa forma uma taxa de juros

semestral será dada pela metade da taxa de juros anual, pois um semestre equivale à metade de um ano. Para observar melhor veja o exemplo a

seguir.

Exemplo: Considere uma operação a juros simples com um pagamento único previsto para daqui a 1 ano, a qual foi pré-fixada em 12% ao ano.

Levando em consideração que estamos usando juros simples, determine as

taxas de juros mensal, trimestral e semestral que produzem o mesmo efeito

sobre o capital investido. Leve em conta que foi feito um investimento de

R$100,00.

Como estamos considerando juros simples, o valor futuro é dado por:

F = P . (1 + i . n)

Quando estamos considerando o problema original, ou seja, apenas o período de 1 ano, temos n = 1, então:

F = P . (1 + iaa)

onde iaa é a taxa de juros expressa ao ano.

Substituindo os valores na equação acima temos:

R$112,00 = R$100,00 . (1 + 0,12)

Quando consideramos que a capitalização ocorre mensalmente temos 12

períodos, contudo, a taxa é desconhecida. Veja:

R$112,00 = R$100,00 . (1 + iam . 12)

Observe que podemos comparar as duas expressões mostradas. Como

o valor presente das duas equações é o mesmo, assim como os dois valores

Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A, 25

mais informações www.iesde.com.br

Matemática Financeira

futuros, podemos ver que o termo entre parênteses em ambos os casos deve

ser o mesmo:

(1 + 0,12) = (1 + iaa) = (1 + iam . 12)

Dessa expressão podemos ver que:

iaa = iam . 12

Portanto, a taxa mensal poder ser escrita como:

iam = iaa / 12

12% / 12 = 1% ao mês

Agora vamos calcular a taxa trimestral. Para isso observe que um ano

possui quatro trimestres, assim:

R$112,00 = R$100,00 . (1 + iat . 4)

Comparando a equação para os juros trimestrais com a que utiliza juros

anuais, vemos que:

iat = iaa / 4 = 12% / 4

3% ao trimestre

Finalmente, a taxa de juros semestrais fica:

ias = iaa / 2 = 12% / 2

6% ao semestre

Como as taxas equivalentes (a juros simples) são proporcionais ao período

de tempo a que elas se referem, elas são comumente chamadas de taxas

proporcionais.

Cheque especial

O mercado financeiro no Brasil trabalha quase sempre com juros compostos. Poucos são os exemplos no mercado em que os juros simples são

usados. Um exemplo é o cheque especial.

Quando utilizamos o cheque especial, a cada dia que a conta fica negativa é aplicada uma taxa de juros sobre o saldo devedor, dessa forma são

calculados os juros. Os juros totais que incorreram neste mês são debitados

da conta corrente no mês seguinte.

26 Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A,

mais informações www.iesde.com.br

Introdução à Matemática Financeira

Para podermos fazer uma discussão mais ampla sobre os juros simples

no cheque especial, vamos analisar um exemplo da movimentação de uma

conta-corrente ao longo de um mês.

Exemplo: Marcelo é um trabalhador que freqüentemente utiliza o cheque

especial para conseguir honrar os seus compromissos. Sabendo que o banco

cobra 9% ao mês pela utilização do cheque especial, calcule quanto Marcelo

terá de pagar ao banco. A tabela a seguir mostra a movimentação da conta

corrente de Marcelo no mês de abril de 2007.

Data

Valor D/C

Saldo

D/C

Número de dias com

o respectivo saldo

negativo

01/04/2007

R$1.500,00

R$1.600,00

C

0

05/04/2007

R$1.000,00

R$600,00

D

0

07/04/2007

R$700,00

–R$100,00

D

3

10/04/2007

R$100,00

–R$200,00

D

5

15/04/2007

R$50,00

–R$250,00

D

5

20/04/2007

R$60,00

–R$310,00

D

10

30/04/2007

R$1.500,00

R$1.190,00

C

0

Observe que o banco informa a taxa com período mensal. Todavia, como

o saldo muda a cada dia, temos de encontrar a taxa ao dia. Como o mês de

abril tem 30 dias, a taxa diária é simplesmente a taxa mensal dividida por 30.

Assim:

iad = iam / 30

9% / 30 = 0,30% ao dia

O juro total pago é dado pela soma do juro pago a cada dia. Observe

que no dia 7 a conta ficou negativa. Assim, do dia 7 para o dia 8 o juro será o

produto do saldo devedor (R$100,00) pela taxa de juros ao dia (0,3%). Entretanto, esse saldo fica negativo em 100 reais por 3 dias; dessa forma, multiplicamos também pelo período de tempo. Fazendo o mesmo para o restante

do mês temos:

J = R$100,00 . 0,0030 . 3 + R$200,00. 0,0030 . 5 + R$250,00 . 0,0030 . 5 +

R$310,00 . 0,0030 . 10

J = R$16,95

Conseqüentemente Marcelo terá de pagar ao banco R$16,95 no próximo

mês.

Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A, 27

mais informações www.iesde.com.br

Matemática Financeira

Ampliando seus conhecimentos

O mercado financeiro

O mercado financeiro é um mercado onde investidores e tomadores de

recursos se encontram para trocar recursos. Entretanto, não são apenas esses

dois tipos de agentes que estão presentes no mercado financeiro. Existem,

por exemplo, os intermediários financeiros que auxiliam na troca de recursos

entre poupadores e tomadores de recursos.

Um exemplo bastante simples de um intermediário financeiro é o banco.

O banco aceita depósitos dos poupadores e faz empréstimos para os que

necessitam de dinheiro.

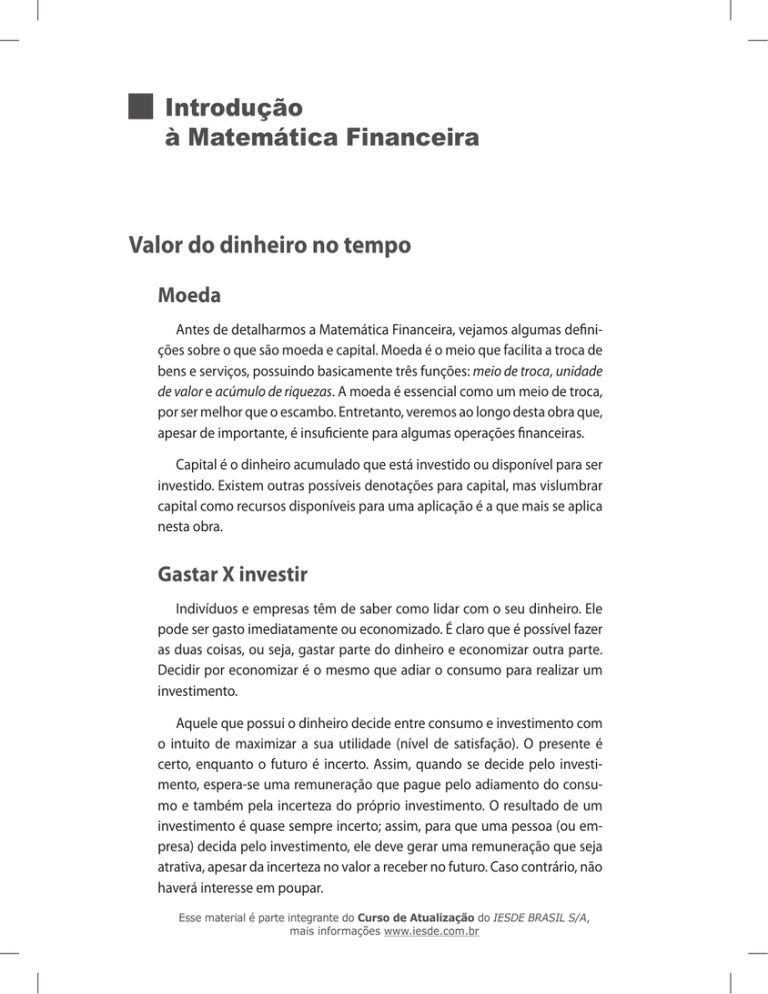

Conforme vemos na figura abaixo, um agente superavitário entrega recursos ao intermediário financeiro (banco, por exemplo). O banco, em contrapartida, entrega um título a esse investidor. Nesse título, o banco se compromete

a devolver o dinheiro investido, corrigido por uma taxa. Essa taxa pode ser

conhecida de antemão (pré-fixada), ou definida com base em algum índice

de mercado.

$$

Poupador

Título

$$

Intermediário

financeiro

Tomador

Título

Agora que o intermediário financeiro tem recursos disponíveis, ele pode

entregá-los a algum agente deficitário. Este tomador de recursos entrega um

título ao banco comprometendo-se a devolver o dinheiro recebido, corrigido

por uma taxa. Essa taxa também pode ser pré-fixada ou pós-fixada.

É importante salientar que os tomadores de recursos e os investidores

podem negociar diretamente uns com os outros. Entretanto, os intermediários financeiros auxiliam bastante a negociação que ocorre entre os dois tipos

de agentes.

Vamos observar agora um grande problema que ocorre no mercado financeiro. Quase sempre os investidores querem investir no curto prazo. Os

investidores querem ter a possibilidade de sacar os seus recursos a qualquer

28 Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A,

mais informações www.iesde.com.br

Introdução à Matemática Financeira

momento, ou, pelo menos, após um período curto de tempo. Já os tomadores

querem receber recursos para serem devolvidos depois de um prazo mais

longo.

Para ilustrar essa situação pense nas empresas que precisam de recursos

para construir uma nova fábrica. Dependendo da fábrica, somente depois

de alguns anos a empresa começa a ver disponível o retorno daquilo que foi

aplicado. Entretanto é difícil encontrar alguém que possa deixar seus recursos

investidos por vários anos sem a possibilidade de rever o seu dinheiro até o

final do período combinado.

Assim, vemos a importância dos intermediários financeiros. Eles vão gerenciar essa diferença de prazos entre investidores e tomadores.

O governo

É importante salientar que não apenas pessoas e empresas podem ser tomadores de recursos. Um grande tomador de recursos no mercado financeiro

é o governo. Para arcar com os seus custos, o governo cobra impostos, mas

mesmo assim não consegue cumprir com as suas obrigações. Portanto, o governo vende títulos para conseguir arrecadar mais recursos.

Existem outros motivos que levam o governo a vender títulos. A venda de

títulos pode estar relacionada a mudanças que o governo pretenda provocar na inflação, pois quando o governo absorve recursos da economia, sobra

menos dinheiro para ser aplicado na indústria e demais setores da economia.

Os vários agentes financeiros

O mercado financeiro não é formado apenas por tomadores de recursos,

investidores e intermediários financeiros. Existem vários outros agentes que

têm funções bastante importantes. O mercado financeiro é mais complexo

que o mercado de bens e baseia-se na Matemática Financeira.

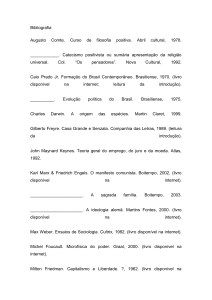

A figura abaixo mostra a organização do Sistema Financeiro Nacional (SFN).

O SFN tem por objetivo facilitar a interação entre aplicadores e tomadores de

recursos.

Vemos que existem várias instituições atuando no mercado financeiro.

Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A, 29

mais informações www.iesde.com.br

30 Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A,

mais informações www.iesde.com.br

COPOM

SUSEP

BACEN

Caixa

Econômica

Bancos

comerciais

Instituições

Financeiras

Monetárias

Bancos

de investimento

Financiadoras

de crédito

imobiliário

Leasing

Instituições

Financeiras

Não-Monetárias

Instituições

Operativas

* Subordinado ao Ministério do Desenvolvimento, Indústria e Comércio Exterior (MDIC).

CVM

CNSP

CVM

Instituições

Normativas

Figura 1 – O Sistema Financeiro Nacional

Companhias de

seguro

Companhias de

resseguro

Instituições

Seguradoras

Sistema Financeiro

Nacional

Ministério

da Fazenda

Bolsas

de valores

BM&F

CTVM

DTVM

Corretora de

seguros

Corretora de

resseguros

Autônomo de

seguros

Autônomo de

resseguros

Instituições

Distribuidoras

BB

BNB

BASA

BNDES*

CEF

Instituições

Especiais

IRB

Matemática Financeira

(FARIA 2003).

Introdução à Matemática Financeira

Atividades de aplicação

1. Calcule os juros ganhos por R$4.000,00 aplicados por um ano com

taxa simples de 25% ao ano.

2. Qual o valor futuro de R$1.500,00 aplicados por um ano com taxa simples de 50% ao ano?

3. Qual é a taxa simples que transforma R$4.500,00 em um valor futuro

de R$8.100,00 em um ano?

4. Qual o rendimento de R$10.000,00 aplicados por um mês com taxa

simples de 36% ao ano?

5. Determine a taxa simples para 22 dias de aplicação, equivalente à taxa

de 3,06% ao mês.

6. Calcule o rendimento de R$30.000,00 aplicados durante 6 meses e 10

dias com taxa de juros simples de 40% a.a. Efetuar os cálculos considerando o ano comercial (360 dias), o ano exato (365 dias) e cada mês

com 30 dias.

7. Calcule o rendimento de R$20.000,00 aplicados por 13 dias com taxa

simples de 2,4% ao mês.

8. Em seis meses R$20.000,00 renderam R$4.000,00 de juros. Qual é a

taxa anual simples ganha?

9. Um capital de R$5.000,00 rendeu R$1.250,00 em 180 dias. Qual é a

taxa simples anual ganha?

10.Um capital aplicado por três meses a juros simples de 4% a.m. rendeu

R$360,00. Determine o valor aplicado.

Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A, 31

mais informações www.iesde.com.br

Esse material é parte integrante do Curso de Atualização do IESDE BRASIL S/A,

mais informações www.iesde.com.br