Tal como arquivado na Securities and Exchange Commission em 2 de julho de 2001

SECURITIES AND EXCHANGE COMMISSION

Washington, D.C. 20549

FORMULÁRIO 20-F

RELATÓRIO ANUAL DE ACORDO COM A SEÇÃO 13

DO SECURITIES EXCHANGE ACT DE 1934

para o exercício findo em 31 de dezembro de 2000

Número de Arquivo na SEC: 001-14032

Telecomunicações Brasileiras S.A. - Telebrás

(Nome exato do registrante tal como especificado em seu estatuto social)

Brazilian Telecommunications Corporation – Telebrás

(Tradução do nome do registrante para o inglês)

República Federativa do Brasil

(Jurisdição de constituição ou organização)

SAS- Quadra 6

70.313-900 - Brasília - DF

(Endereço da sede)

Títulos registrados ou a registrar de acordo com a Seção 12(b) da Lei: Nenhum

Títulos registrados ou a registrar de acordo com a Seção 12(g) da Lei:

Ações preferenciais, sem valor nominal

American Depositary Shares, cada uma representando 1.000 ações preferenciais

___________________

Títulos em relação aos quais há obrigatoriedade de apresentação de relatórios periódicos de

acordo com a Seção 15(d) da Lei: Nenhum.

Indicar o número de ações em circulação de cada uma das classes do capital em ações ou

ações ordinárias do emissor no final do último exercício social abrangido por este Relatório Anual :

124.369.030.532 Ações Ordinárias, sem valor nominal

210,029,997,060 Ações Preferenciais, sem valor nominal

Marque com X se o registrante (1) protocolou todos os relatórios exigidos pela Seção 13 ou

15(d) do Securities Exchange Act de 1934 nos últimos 12 meses (ou período mais curto para o qual se

tenha exigido que o registrante protocolasse tais relatórios) e se (2) esteve sujeito a tais requisitos

dentro dos últimos 90 dias:

Sim X Não __

Marque com X o item de demonstrações contábeis que o registrante optou por seguir:

Item 17__Item 18 X

1

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

ÍNDICE

PARTE I

4

Item 1. Identidade dos Membros do Conselho de Administração, Diretores e Consultores ................. 4

Item 2. Estatísticas da Oferta e Cronograma Esperado ............................................................................ 4

Item 3. Informação Chave – Dados Financeiros Selecionados ................................................................. 4

Item 4. Informações sobre a Companhia .................................................................................................... 9

Item 5. Revisão Operacional e Financeira e Perspectivas ...................................................................... 10

Item 6. Conselheiros de Administração, Diretores e Empregados ........................................................ 12

Item 7. Principais acionistas e Transações de Partes Relacionadas ....................................................... 15

Item 8. Informação Financeira .................................................................................................................. 16

Item 9. A Oferta e Listagem....................................................................................................................... 20

Item 10. Informação Adicional .................................................................................................................. 23

Item 11. Divulgações Quantitativas e Qualitativas acerca do Risco do Mercado ................................. 37

Item 12. Descrição de Títulos Mobiliários Outros que não as Ações ..................................................... 37

PARTE II

37

Item 13. Inadimplências, Dividendos Atrasados e Devedores Duvidosos .............................................. 37

Item 14. Modificações Significativas nos Direitos dos Detentores de Títulos e no Uso dos

Recursos .................................................................................................................................... 38

Item 15. [Reservado] .................................................................................................................................. 38

Item 16. [Reservado] .................................................................................................................................. 38

PARTE III

38

Item 17. Demonstrações Contábeis ........................................................................................................... 38

Item 18. Demonstrações Contábeis ........................................................................................................... 38

Item 19. Anexos ........................................................................................................................................... 38

2

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

APRESENTAÇÃO DA INFORMAÇÃO

Neste Relatório Anual, os termos “nós”, “Telebrás,” “Companhia,” e “nosso” referem-se à

Telecomunicações Brasileiras S.A. – Telebrás, uma sociedade de economia mista por ações regida

conforme as leis do Brasil.

As referências a (1) “real”, “reais” ou “R$” são relativas à moeda brasileira, real (singular) e

reais (plural) e (2) “U.S. dólares”, “dólares”, “ou “US$” são relativas ao dólar dos Estados Unidos.

As referências a “Ações Preferenciais” e “Ações Ordinárias” são relativas às ações preferenciais e

ações ordinárias, respectivamente da Telebrás. As referências a “Ações Depositárias Americanas”, ou

“ADS” são relativas às Ações Depositárias Americanas, cada uma representando 1.000 ações preferenciais.

Os ADS são representados pelos Recibos de Depósito Americano “American Depositary Receipts –

ADRs”.

As demonstrações contábeis auditadas da Telebrás para os períodos findos em 31 de dezembro de

1998, 1999 e 2000 incluídas neste Relatório Anual as “Demonstrações Contábeis ”) foram elaboradas de

acordo com os princípios contábeis estabelecidos pela Legislação Societária Brasileira (a “Legislação

Societária Brasileira”). A Legislação Societária Brasileira diverge significativamente do U.S. GAAP em

alguns aspectos. Veja Nota 24 das Demonstrações Contábeis.

3

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

PARTE I

Item 1. Identidade dos Membros do Conselho de Administração, Diretores e Consultores

Não aplicável

Item 2. Estatísticas da Oferta e Cronograma Esperado

Não aplicável

Item 3. Informação Chave – Dados Financeiros Selecionados

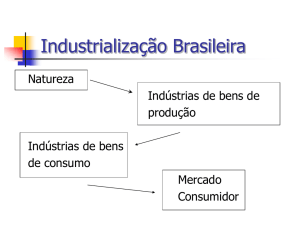

A tabela a seguir apresenta informações financeiras do Sistema Telebrás (conforme definido no

“Item 4. Informações sobre a Companhia”) nos períodos indicados. As informações para os períodos findos

em 31 de dezembro de 1998, 1999 e 2000 derivam das, e devem ser lida em conjunto com, e estão

qualificadas em sua totalidade com referência às Demonstrações Contábeis e as Notas incluídas em outras

partes deste Relatório Anual. As Demonstrações Contábeis dos períodos findos em 31 de dezembro de

1998, 1999 e 2000 foram auditadas pela Deloitte Touche Tohmatsu e o seu parecer sobre tais

demonstrações contábeis é parte integrante deste Relatório Anual. Os dados da demonstração de resultado

e balanços patrimoniais comparativos para 1996 e 1997 apresentados na tabela a seguir tem como base as

demonstrações contábeis consolidadas da Telebrás para aqueles anos, ao invés de dados com base na

Telebrás apenas como companhia controladora. Em função da cisão da Telebrás e da privatização das

Novas Companhias Controladoras conforme descrito no “Item 4. Informação sobre a Companhia”, e a

descontinuidade das operações executadas anteriormente pela Companhia, as demonstrações desde 1998

foram elaboradas somente com os dados da Telebrás, ou seja, não consolidado.

Nos parágrafos seguintes são discutidos alguns importantes aspectos referentes a apresentação

das informações financeiras selecionadas e das Demonstrações Contábeis. Esses aspectos devem ser

levados em conta para fins de avaliação das informações financeiras selecionadas e leitura do “Item 5.

Revisão Operacional e Financeira e Perspectivas”.

Legislação Societária Brasileira

As Demonstrações Contábeis incluídas neste Relatório Anual, e os dados financeiros selecionados

apresentados abaixo, foram preparados de acordo com a Legislação Societária Brasileira, a qual estabelece

a mesma base contábil usada nas Demonstrações Contábeis anual e trimestral publicadas no Brasil. Para

fins de consistência na apresentação, a Telebrás tem usado a Legislação Societária Brasileira para todos os

períodos apresentados. Veja Nota 3 das Demonstrações Contábeis.

Nos períodos anteriores, a Telebrás apresentou as informações financeiras contidas no Relatório

Anual no Form 20-F usando a metodologia contábil de correção monetária integral conforme estabelecido

pelo Conselho Federal de Contabilidade do Brasil. A Legislação Societária Brasileira não permite a

correção monetária integral para os períodos iniciados após 31 de dezembro de 1995. A Telebrás mudou o

seu Relatório Anual para a Legislação Societária Brasileira porque as demonstrações financeiras

arquivadas junto à SEC podem estar diferentes significativamente com relação a qualquer número

comparado com as demonstrações financeiras distribuídas aos acionistas, as quais são usadas

principalmente no mercado brasileiro. Como resultado desta mudança, a informação financeira incluída

4

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

neste Relatório Anual para 1999 e anos anteriores é diferente da informação que a Telebrás apresentou no

último ano.

Legislação Societária Brasileira e U.S. GAAP

As Demonstrações Contábeis são preparadas de acordo com a Legislação Societária Brasileira, a

qual diverge em certos aspectos materiais dos princípios contábeis geralmente aceitos nos Estados Unidos

(“U.S. GAAP”). Veja na Nota 24 das Demonstrações Contábeis o resumo e a reconciliação das diferenças

entre a Legislação Societária Brasileira e o U.S. GAAP.

1996

Período findo em 31 de dezembro,

1997

1998

1999

(em milhões de reais, exceto ações e dados por ação)

Demonstração do Resultado:

Legislação Societária Brasileira:

Receita (despesa) operacional líquida .................................

12.487

Lucro (prejuízo) operacional antes de juros........................

3.928

Receita financeira líquida ...................................................

138

Lucro(prejuízo) operacional ...............................................

4.066

Lucro(prejuízo) antes de impostos ......................................

4.147

Imposto de renda e contribuição social ...............................

(877)

Lucro(prejuízo) antes de participação nos

lucros e participação minoritária.........................................

3.270

Participação nos lucros .......................................................

(101)

Participação minoritária ......................................................

(412)

Lucro (prejuízo) ..................................................................

2.757

Lucro(prejuízo) por mil ações ............................................

8,60

Ações em circulação (milhões) ...........................................

320.656

2000

15.806

5.529

(364)

5.165

5.433

(1.349)

(191)

20

(171)

(273)

(1)

(34)

42

8

18

(7)

(61)

33

(28)

9

(8)

4.848

(179)

(769)

3.900

12,16

320.663

(274)

(274)

(0,82)

334.380

11

11

0,03

334.380

1

1

0,00

334.380

4.298

(274)

11

2

●

11,13

11,14

●

(0,83)

(0,83)

●

0,03

0,03

●

0,00

0,00

10,73

10,73

(0,83)

(0,83)

0,03

0,03

0,00

0,00

GAAP americano:

Lucro(prejuízo) líquido .......................................................

2.726

Lucro(prejuízo) por mil ações

Básico

●

Ordinária......................................................................

7,37

Preferencial ..................................................................

7,41

Diluída

Ordinária......................................................................

6,89

Preferencial ..................................................................

7,17

1996

Balanço Patrimonial:

Legislação Societária Brasileira:

Imobilizado, líquido............................................................

35.130

Total do ativo ......................................................................

42.146

Empréstimos e financiamento .............................................

3.046

5

1997

38.942

47.597

2.658

31 de dezembro,

1998

(em milhões de reais)

—

238

—

1999

—

236

—

2000

—

216

—

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

Total do patrimônio líquido ................................................

30.014

Capital Social

10.034

GAAP americano:

Imobilizado, líquido............................................................

36.280

Total do ativo ......................................................................

47.741

Total do patrimônio líquido ................................................

29.002

34.027

10.034

41

207

52

207

41.990

52.986

32.043

—

238

41

—

236

52

54

207

—

A Companhia não declarou dividendos para os anos de 1998, 1999 e 2000

Taxa de câmbio

A Companhia fará quaisquer distribuições de caixa com relação às Ações Preferenciais, em moeda

nacional. Conseqüentemente, as flutuações das taxas cambiais afetarão as quantias em dólares norteamericanos recebidas pelos acionistas portadores de ADSs quando da conversão pelo Depositário, das

distribuições em moeda nacional referente as Ações Preferenciais representadas pelas ADSs. As flutuações

na taxa de câmbio entre a moeda brasileira e o dólar norte-americano afetarão também o equivalente em

dólares norte-americanos em relação ao preço das Ações Preferenciais na Bolsa de Valores de São Paulo

(“BOVESPA”). As flutuações cambiais podem afetar também os resultados das operações da Telebrás.

Existem dois mercados legais de câmbio no Brasil – o mercado de câmbio de taxa comercial (o

“Mercado Comercial”) e o mercado de câmbio de taxa flutuante (o “Mercado Flutuante”). O Mercado

Comercial é reservado principalmente para as transações comerciais estrangeiras e as transações que

requerem geralmente aprovação antecipada das autoridades monetárias brasileiras, tais como a compra e

venda de investimentos registrados por pessoas estrangeiras e as respectivas remessas de fundos ao

exterior. As compras e vendas de moeda estrangeira no Mercado Comercial só podem ser realizadas

através de uma instituição financeira no Brasil que esteja autorizada a comprar e vender moeda naquele

mercado. Conforme usado aqui, a “Taxa do Mercado Comercial” é a taxa cambial de venda que prevalece

para a conversão de reais em dólares norte-americanos nas transações efetuadas no Mercado Comercial e a

“Taxa do Mercado Flutuante é a taxa cambial de venda que prevalece para a conversão de reais em dólares

norte-americanos, relativas às transações efetuadas no Mercado Flutuante, ambas divulgadas pelo Banco

Central. Antes da implementação do Plano Real em 1994, a Taxa do Mercado Comercial e a Taxa do

Mercado Flutuante diferiam de forma significativa em certos períodos. Desde a introdução do real, as duas

taxas não apresentaram diferenças significativas, embora não se possa afirmar que não haverá diferenças

relevantes entre as duas taxas no futuro. Tanto a Taxa do Mercado Comercial como a Taxa do Mercado

Flutuante são negociadas livremente, mas são fortemente influenciadas pelo Banco Central. O Mercado

Comercial e o Mercado Flutuante foram unificados pelo Banco Central em 1999 em função da decisão de

permitir que o real flutuasse. Entretanto, as transações são ainda classificadas como transações do

“Mercado Comercial” e do “Mercado Flutuante”.

Entre março de 1995 e janeiro de 1999, o Banco Central manteve uma banda cambial dentro da

qual a taxa de câmbio real/dólar norte-americano flutuou, e o Banco Central interveio de tempos em

tempos no mercado de câmbio estrangeiro. No começo de janeiro de 1999, o Banco Central tentou efetuar

uma desvalorização controlada do real através da ampliação da banda dentro da qual o real fosse permitido

ser negociado, mas a intervenção subsequente do Banco Central não obteve sucesso em manter a taxa de

câmbio dentro da nova banda. Em 15 de janeiro de 1999, o Banco Central anunciou que o real estaria livre

para flutuar, com o Banco Central intervindo apenas em situações de extrema volatilidade. De 20 de janeiro

de 1999 até 31 de dezembro de 2000, não houve banda cambial entre o real e o dólar norte-americano e foi

6

216

54

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

permitida a flutuação do valor real do dólar. Em 27 de junho de 2001, a Taxa de Câmbio Comercial era de

R$2,3236 para US$1,00.

A tabela a seguir apresenta informações sobre o valor médio, máximo e mínimo das taxa de

compra do meio-dia, em Nova Iorque, divulgadas pelo Federal Reserve Bank (“Taxa de compra do meio

dia”), expressas em reais por dólar norte-americano, para os períodos indicados.

Taxa de compra do meio dia para dólar norte-americano

R$ por US$1,00

Período

Final do

período

1996 ...........................................................................1,0393

1997 ...........................................................................1,1165

1998 ...........................................................................1,2085

1999 ...........................................................................1,8090

1,9510

2000

Janeiro ................................................

1,8020

Fevereiro .............................................

1,7690

Março .................................................

1,7420

Abril ...................................................

1,8050

Maio ...................................................

1,8270

Junho ..................................................

1,8040

Julho ...................................................

1,7760

Agosto ................................................

1,8200

Setembro .............................................

1,8440

Outubro...............................................

1,9080

Novembro ...........................................

1,9722

Dezembro ...........................................

1,9510

2001

Janeiro ..............................................

1,9720

Fevereiro ...........................................

2,0465

Março ...............................................

2,1750

Abril .................................................

2,1890

Maio

2,3590

Média do

período (1)

Máximo

1,0080

1,0805

1,1640

1,8640

1,8350

Mínimo

1,0413

1,1166

1,2090

2,2000

1,9840

0,9712

1,0394

1,1160

1,2074

1,7290

1,8560

1,7950

1,7690

1,8110

1,8540

1,8280

1,8120

1,8320

1,8590

1,9460

1,9800

1,9840

1,7680

1,7650

1,7230

1,7380

1,8000

1,7930

1,7760

1,7860

1,8187

1,8470

1,9090

1,9510

1,9770

2,0470

2,1750

2,2950

2,3590

1,9380

1,9820

2,0220

2,1460

2,2010

d

(1) Representa a média das taxas de câmbio no último dia de cada mês no período.

Fonte: Federal Reserve Bank of New York.

7

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

FATORES DE RISCO

O nosso acionista controlador anunciou a sua intenção de iniciar o nosso processo de

liquidação e dissolução. Os acionistas não devem esperar que a Telebrás tenha receitas

operacionais ou lucros. Os nossos ativos

poderão não exceder os nossos passivos e os

acionistas não devem esperar receber quaisquer quantias significativas após a liquidação.

Cessamos todas as atividades operacionais, e dispusemos de quase todos os nossos

ativos. O nosso acionista controlador, o Governo Federal, anunciou a intenção de efetuar a nossa

liquidação e dissolução. Consequentemente, os acionistas da Telebrás não devem esperar que a

mesma venha a ter receitas operacionais ou lucros. Nossa administração preparou um plano de

liquidação que foi aprovado pelo nosso Conselho de Administração em 19 de agosto de 1999, o

qual é atualizado mensalmente. O processo de liquidação envolve riscos conhecidos e

desconhecidos bem como incertezas. Os riscos conhecidos e as incertezas incluem aqueles

geralmente relacionados ao processo de liquidação, e à solução final de vários processos

judiciais em que a Telebrás é ré. Os nossos ativos poderão não exceder de forma material os

nossos passivos à época da liquidação. Desta forma, os acionistas da Telebrás não devem esperar

receber quaisquer valores materiais após a liquidação.

Os acionistas preferenciais tem direitos de voto limitados

Das duas classes de ações em circulação da Telebrás, somente as ações ordinárias tem

direito de voto pleno. Até que o início de nossa liquidação seja aprovado pelos acionistas

detentores de ações ordinárias, as ações preferenciais terão direito de voto somente em algumas

circunstâncias. Dessa forma, os acionistas preferenciais estarão geralmente impossibilitados de

exercer qualquer influência em qualquer decisão da empresa que necessite do voto do acionista.

Estamos envolvidos em vários processos judiciais os quais podem ter um efeito negativo sobre

os nossos negócios se o resultado dos mesmos vier a ser desfavorável para nós.

Somos réus em vários processos judiciais, os quais decorreram da nossa reestruturação

conforme descrita abaixo no “Item 4. Informação sobre a Companhia”, bem como durante o

período normal de nosso funcionamento. O resultado desses processos é incerto e, se decidido

contra nós, poderá afetar os nossos resultados financeiros e reduzir os valores a serem recebidos

pelos nossos acionistas após a nossa liquidação.

8

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

Informações Futuras

Este Relatório Anual contém algumas opiniões e previsões relacionadas às atividades da

empresa, as quais são baseadas nas expectativas atuais, estimativas e projeções da administração.

Palavras tais como “acredita”, “antecipa”, “planeja”, “tenciona”, “espera”, “objetiva”, “estima”,

“projeta”, “prevê”, “prediz“, “diretriz”, “deverá”, e expressões similares são usadas para

identificar essas declarações, mas não são os meios exclusivos de identificar tais declarações.

Essas declarações não são garantias da realização futura as quais envolvem necessariamente

riscos e incertezas, as quais são difíceis de prever. Além disso, certas declarações tem como base

premissas relativas a eventos futuros os quais poderão divergir do resultado esperado.

Conseqüentemente, os resultados reais poderão ser significativamente diferentes dos planos,

objetivos, expectativas, estimativas e intenções expressas ou subentendidas nas tais informações

sobre o futuro. As informações futuras dão uma idéia apenas do que se espera quando os mesmos

estão sendo feitos. Dessa forma, a empresa não tem qualquer obrigação em atualizar as

declarações em face de novas informações ou acontecimentos futuros.

Item 4. Informações sobre a Companhia

A Telebrás cessou todas as suas atividades operacionais e dispôs de todos os seus

ativos operacionais. O acionista controlador da Telebrás anunciou a sua intenção de iniciar o

processo de liquidação e dissolução da Companhia. Os acionistas da Telebrás não devem esperar

que a Telebrás obtenha receitas operacionais ou lucros. Os ativos da Telebrás poderão não

ultrapassar os seus passivos na época da liquidação, assim como os acionistas da Telebrás não

devem esperar receber qualquer quantia significativa após a liquidação.

Em 31 de dezembro de 1997, a Telebrás, através de suas 28 subsidiárias operacionais, era

a principal prestadora de serviços públicos de telecomunicações no Brasil (Telebrás, junto com as

suas subsidiárias operadoras , o “Sistema Telebrás”). Em maio de 1998, em antecipação à sua

privatização, a Telebrás foi cindida, para formar, além da Telebrás, 12 novas empresas

controladoras (as “Novas Empresas Controladoras”), através de um procedimento contido na Lei

das Sociedades Anônimas, conhecido como cisão. A cisão do Sistema Telebrás em Novas

Empresas Controladoras é aqui referida como “Cisão” ou “Cisão da Telebrás”. Às novas

empresas controladoras foram alocados praticamente todos os ativos e passivos da Telebrás,

incluindo as ações possuídas pela Telebrás nas empresas operadoras do Sistema Telebrás. Em

julho de 1998 o Governo Federal vendeu as ações possuídas nas novas empresas controladoras

para compradores do setor privado.

Imediatamente após a Cisão, a Telebrás permaneceu com ativos de R$1.270 milhões e

passivos e recursos a capitalizar de R$882 milhões, resultando num patrimônio líquido de R$388

milhões. Tais ativos incluíam principalmente R$292 milhões de dividendos a receber das

operadoras cindidas da Telebrás e R$827 milhões em disponibilidades retidos para pagamento de

certas despensas, principalmente gastos com pessoal e despesas de reestruturação derivadas do

processo de privatização e da futura liquidação da Telebrás. Uma parcela substancial dos

9

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

passivos da Telebrás consistiu de R$694 milhões de dividendos a pagar aos seus acionistas. Em

julho de 1998, a Telebrás contribuiu com R$125 milhões em ativos para o Centro de Pesquisa e

Desenvolvimento, uma fundação privada com fins não lucrativos, com administração

independente, a qual substituiu o Centro de Pesquisa e Desenvolvimento da Telebrás após a

Cisão.

A Telebrás cessou todas as suas atividades operacionais, e o Governo Federal, acionista

controlador da Telebrás, anunciou a sua intenção de liquidar e dissolver a Telebrás. De acordo

com uma portaria promulgada pelo Ministério das Comunicações, a Diretoria da Telebrás

preparou um plano de liquidação o qual foi aprovado pelo Conselho de Administração da

Telebrás em 19 de agosto de 1999. Esse plano é atualizado mensalmente. Em 26 de dezembro de

2000, o Conselho de Administração propôs que a convocação da Assembléia Geral

Extraordinária para deliberar sobre a dissolução da Telebrás seja efetuada após a decisão final do

Supremo Tribunal Federal sobre a situação dos empregados da Telebrás transferidos para a

Agência Nacional de Telecomunicações – ANATEL (“ANATEL”), a qual se espera seja

anunciada durante 2001. Os ADSs da Telebrás foram deslistados da Bolsa de Valores de Nova

Iorque (“NYSE”) e as ações preferenciais e ordinárias da Telebrás deverão ser também

deslistadas das bolsas de valores brasileiras.

Em 31 de dezembro de 2000 a Telebrás tinha um total de R$216 milhões em ativos, os

quais consistiam principalmente de disponibilidades e impostos a recuperar, e um passivo e

recursos a capitalizar de R$162 milhões, resultando num patrimônio líquido total de R$54

milhões.

A razão social da Telebrás é Telecomunicações Brasileiras S.A. – Telebrás. A Telebrás é

uma sociedade de economia mista por ações, regida de acordo com as leis brasileiras. A sua sede

está localizada no Setor de Autarquias Sul - SAS, Quadra 6, Bloco E-10º andar, CEP 70713-900 –

Brasília, DF, Brasil, e o seu número de telefone é 5561 –415-2537.

A Telebrás aluga aproximadamente 1.258 metros quadrados de área de escritório em

Brasília.

Item 5. Revisão Operacional e Financeira e Perspectivas

A Telebrás não tem atividades operacionais e não espera ter atividades operacionais ou receitas

operacionais até que se encerre a sua liquidação.

A discussão a seguir está baseada em, e deverá ser lida em conjunto com as

Demonstrações Contábeis e as Notas contidas neste Relatório Anual.

10

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

Resultados das Operações para 2000

A Telebrás registrou um lucro líquido de R$1 milhão em 2000. Veja as Demonstrações

Contábeis.

Resultados das Operações para 1999

A partir de 1 de março de 1998, a Telebrás cessou as suas atividades operacionais e parou

de ter receitas operacionais. A Telebrás registrou um lucro líquido de R$11 milhões em 1999.

Veja as Demonstrações Contábeis.

Resultados das Operações para 1998

A Telebrás registrou um prejuízo líquido de R$274 milhões em 1998, consistindo de uma

despesa não operacional de R$115 milhões, resultado da doação de ativos de pesquisa e

desenvolvimento para uma fundação independente, despesas gerais e administrativas de R$108

milhões e uma provisão de R$97 milhões relativa ao programa de demissão incentivada, líquido

de outras receitas operacionais de R$14 milhões (líquido), receita financeira de R$20 milhões

(líquida) e receita não operacional e outros de R$13 milhões (líquido).

Liquidez e Recursos de Capital

A Telebrás não tem receitas operacionais. Em 31 de dezembro de 2000, a Telebrás

possuía na conta de disponibilidade R$115 milhões. Desse valor e dos ganhos decorrentes,

adicionado de qualquer valor que a Telebrás consiga realizar sobre impostos a recuperar, no

montante de R$87 milhões em 31 de dezembro de 2000, a Telebrás deverá saldar as suas

obrigações e pagar os custos operacionais decorrentes da sua atividade normal daqui para frente.

Em 31 de dezembro de 2000 o seu passivo era de R$142 milhões, o qual incluía obrigações no

valor de R$ 37 milhões relativas a dividendos não reclamados, os quais foram declarados em

1997, bem como provisão para contingências no valor de R$67 milhões. A Telebrás possuía

também certas obrigações contingentes para as quais não foram efetuadas quaisquer provisões.

Veja “Item 8. Informação Financeira - Processos Judiciais”).

A Telebrás, juntamente com as novas Companhias Controladoras, respondem

solidariamente por quaisquer passivos descobertos que venham a surgir do fundo de pensão dos

empregados participantes das empresas do ex-Sistema Telebrás, aposentados até 31.01.2000. A

partir de fevereiro de 2000, cada patrocinadora (incluindo a Telebrás) responde pelo plano de

seus respectivos empregados ativos e aposentadorias futuras.

Todas as dívidas de longo prazo da Telebrás foram transferidas para as novas empresas

controladoras na época da Cisão.

11

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

Item 6. Conselheiros de Administração, Diretores e Empregados

A administração dos negócios da Telebrás cabe ao Conselho de Administração e aos

membros da Diretoria.

Conselho de Administração

O Conselho de Administração consiste de no mínimo três e no máximo seis membros, os

quais são eleitos pelos acionistas na Assembléia Geral de Acionistas conforme segue:

Um membro é indicado pelos acionistas minoritários ordinários;

Um membro é indicado pelos acionistas preferenciais;

Um membro é indicado pelo Ministro de Estado do Planejamento, Orçamento e

Coordenação da Presidência da República; e

Os outros membros, incluindo o presidente do Conselho, são indicados pelo Ministro de

Estado das Comunicações.

Todos os membros do Conselho de Administração devem ser residentes no Brasil e

acionistas da Telebrás, e todos são eleitos pelo período de três anos.

Os atuais membros do Conselho de Administração são os seguintes:

Nome

Posição

Juarez Martinho Quadros do Nascimento Presidente do Conselho

Haroldo Wangler Cruzeiro

Membro do Conselho

Júlio César de Araújo Nogueira

Membro do Conselho

Ronaldo Rangel de Albuquerque Sá .......................................

Membro do Conselho

Minoru Oda

Membro do Conselho

Membro

desde

fevereiro 1998

junho 1996

fevereiro 1995

julho 1998

abril 2000

Data término

do mandato

abril 2003

abril 2003

abril 2003

abril 2003

abril 2003

A seguir é apresentada uma breve descrição do currículo dos membros do Conselho de

Administração da Telebrás.

Juarez Martinho Quadros do Nascimento. O Sr. Quadros tem 57 anos. É o Secretário Executivo

do Ministério das Comunicações, membro do Conselho de Administração da Empresa Brasileira de

Correios e Telégrafos, membro do Conselho de Administração da Empresa Brasileira de Aeronáutica S.A .

– Embraer

e Presidente do Conselho de Administração da Fundação Centro de Pesquisa e

Desenvolvimento. Foi Presidente do Conselho de Administração da Telesp. Foi Secretário de Controle e

Concessão do Ministério das Comunicações até 1997 É graduado em Engenharia Elétrica pela

Universidade do Pará. O Sr. Quadros foi indicado para o Conselho de Administração da Telebrás pelo

Ministro das Comunicações.

12

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

Haroldo Wangler Cruzeiro. O Sr. Wangler tem 56 anos. Foi Diretor de Operações da Telerj e

Diretor de Operações Nacionais da Embratel. É consultor independente deste março de 2001. Foi Diretor

de Negócios e Vice Presidente da Telebrás (1995-1998). Foi presidente da Teleceará, Telamazon, Telaima,

Telepará, Teleamapá, Telma e Telepisa (98-99). Foi Diretor Executivo do Comitê Gestor de Roaming

(2000-2001). Foi Diretor de Negócios da Accentur até março de 2001). É graduado em Engenharia de

Telecomunicações pela Pontifícia Universidade Católica do Rio de Janeiro. O Sr. Wangler foi indicado

para o Conselho de Administração da Telebrás pelo Ministro das Comunicações.

Júlio César de Araújo Nogueira. O Sr. Nogueira tem 47 anos. Atualmente é o Assessor Especial

da Secretaria Geral da Presidência da República. Foi o Secretário de Coordenação e Controle das

Empresas Estatais - SEST.É graduado em Economia pela Escola de Economia e Administração da

Universidade Federal do Rio de Janeiro –UFRJ e Mestre em Desenvolvimento Econômico pela

Universidade de Brasília - UnB. O Sr. Nogueira foi indicado para o Conselho de Administração pelo

Ministério do Planejamento, Orçamento e Coordenação da Presidência da República.

Ronaldo Rangel de Albuquerque Sá . O Sr. Sá tem 60 anos. Atualmente é consultor independente.

Assumiu várias posições dentro das empresas de telecomunicações brasileiras. Na Embratel trabalhou

como engenheiro projetista (1966-1971), Secretário do Serviço de Radiodifusão do Ministério das

Comunicações (1997-1999) e Presidente do Conselho de Administração (1998). Na Telebrás, atuou como

Assistente do Diretor de Negócios (1985-1988), Chefe de Gabinete da Presidência (1988-1990), Gerente da

Divisão de Coordenação das Regiões Sul e Sudeste (1992-1993) e foi eleito Presidente em 1998 e

renunciou em junho de 2000. Além disso, atuou como Presidente do Conselho de Administração da Telesp

Participações, Telma, CTMR, Telamazon e Telebrasília. É graduado em Engenharia de Telecomunicações

pela Pontifícia Universidade Católica do Rio de Janeiro. O Sr. Sá foi indicado para o Conselho de

Administração da Telebrás pelo Ministério das Comunicações.

Minoru Oda. O Sr. Oda tem 58 anos. Exerceu várias funções na Telebrás desde quando começou

como Gerente da Divisão de Integração Empresarial em 1972. Trabalhou como Assistente do VicePresidente (1978-1989 e 1990-1992), Gerente da Divisão de Avaliação e Desempenho Empresarial (1990),

Chefe de Gabinete da Presidência (1992), Gerente do Departamento de Auditoria (1992-1998), membro do

Conselho Fiscal (1974-1998), Vice-Presidente (1998), Diretor Superintendente e de Relações com

Investidores (1998-2000). Atualmente exerce a função de Presidente e Diretor de Relações com

Investidores. É graduado em Ciências Contábeis e Atuariais pela Fundação Álvares Penteado, de São

Paulo. O Sr. Oda foi indicado para o Conselho de Administração da Telebrás pelos acionistas minoritários

ordinários.

Diretoria Executiva

A Diretoria Executiva da Telebrás consiste de um Presidente o qual é também Diretor de Relações

com Investidores e membro do Conselho de Administração, e de uma Diretora Superintendente . Todos os

Diretores Executivos são eleitos pelo Conselho de Administração por um período de 3 anos . São eles os

seguintes:

Nome

Posição

Membro desde

13

Data término

de mandato

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

Minoru Oda

Vera Lúcia Garcia Caulit

Presidente e Diretor de Relações com

Investidores

Diretora Superintendente

Junho de 2000

Abril/2003

junho de 2000

abri/2003

A seguir é apresentada uma breve descrição do currículo do membro da Diretoria da Telebrás não

fornecido acima.

Vera Lúcia Garcia Caulit. A Sra. Caulit tem 53 anos. Exerceu várias funções na Telebrás desde

quando começou como Gerente de Relações Sindicais em 1986. A partir daí trabalhou como Gerente da

Divisão de Planejamento e Gestão de Recursos Humanos do Sistema Telebrás (1994-1998) e Gerente do

Departamento de Recursos Humanos (1998-Junho/2000). Foi eleita em junho de 2000 para exercer a

função de Diretora Superintendente. É graduada em Administração pela Universidade Federal de Minas

Gerais. É pós graduada em Recursos Humanos pela Fundação Getúlio Vargas e em Marketing pela

Associação do Ensino Unificado do Distrito Federal – AEUDF.

Remuneração

O valor total da remuneração paga pela Telebrás a todos os membros do Conselho de

Administração e da Diretoria Executiva no ano findo em 31 de dezembro de 2000, foi de R$312 mil.

Conselho Fiscal

A Telebrás tem um Conselho Fiscal permanente, o qual consiste de no mínimo três e no máximo

cinco membros e o mesmo número de suplentes os quais são eleitos pelos acionistas por um período de um

ano. Os acionistas preferenciais tem o direito de eleger um membro e o seu ou sua suplente; os acionistas

minoritários tem o mesmo direito se eles representarem conjuntamente pelo menos 10% do capital votante

da Companhia. O acionista controlador pode eleger os membros efetivos e os suplentes, os quais, em

qualquer caso, devem ser igual em número àqueles eleitos pelos acionistas preferenciais e os acionistas

minoritários, mais um. O Ministro da Fazenda tem o direito de indicar um dos membros e o seu ou sua

suplente, eleitos pelo acionista controlador. As principais obrigações do Conselho Fiscal são:

fiscalizar os atos dos administradores da Telebrás

opinar sobre o relatório anual da administração;

opinar sobre as propostas dos órgãos da administração a serem submetidos à Assemblélia

Geral, relativas à modificações do capital social, emissão de debêntures e direitos de subscrição,

planos de investimento de capital ou orçamentos de capital, distribuição de dividendos,

transformação, incorporação, fusão ou cisão; e

examinar as demonstrações trimestrais e anuais e sobre elas opinar.

São os seguintes os membros e suplentes do Conselho Fiscal:

14

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

Nome

Waldemir Messias de Araújo(1) ..........................................

Sérgio Rachid Saab ..............................................................

Roque Sebastião Lage ..........................................................

Marco Aurélio de Melo Vieira(1) ........................................

Tereza Cristina Rocha ..........................................................

Francisco do Nascimento Dantas .........................................

Posição

Membro

Membro

Membro

Suplente

Suplente

Suplente

Data da eleição

30 abril de 2001

30 abril de 2001

30 abril de 2001

30 abril de 2001

30 abril de 2001

30 abril de 2001

(1) Indicado pelo Ministro da Fazenda

Empregados

Em 31 de dezembro de 2000, a Companhia tinha 372 empregados, dos quais aproximadamente

354 estavam cedidos à ANATEL.

A tabela a seguir demonstra o número de empregados da Telebrás nas datas indicadas:

1998

Número total de empregados .............................................

Empregados cedidos à ANATEL ..................................

713

496

31 de dezembro,

1999

566

429

2000

372

354

Os empregados são representados pelo Sindicato dos Trabalhadores em Telecomunicações SINTTEL. A Telebrás negocia novos acordos coletivos trabalhistas a cada ano com o Sindicato. O acordo

coletivo existente expirou em dezembro de 2000 e atualmente a Companhia está negociando o acordo

coletivo com o SINTTEL que deverá permanecer em vigor até dezembro de 2001.

A administração da Companhia considera satisfatória as relações entre a Companhia e os

trabalhadores.

Propriedade de ações

Em 31 de dezembro de 2000, os conselheiros de administração e os diretores detinham como um

grupo, direta e indiretamente, menos do que 1% de qualquer classe das suas ações.

Item 7. Principais acionistas e Transações de Partes Relacionadas

Das duas classes de ações da Companhia existentes no mercado, apenas as Ações Ordinárias têm

geralmente direito a voto. As ações preferenciais, dependendo de certas condições, também tem direito a

voto. Em 30 de abril de 2001, o Governo Federal possuía 76.46% das Ações Ordinárias existentes em

circulação. Nestas circunstâncias, o Governo Federal pode controlar a eleição dos membros do Conselho de

Administração da Companhia e de determinar as atividades da Companhia.

A tabela a seguir apresenta informações referentes à propriedade de Ações Ordinárias em 30 de

abril de 2001, pelo Governo Federal, Diretores e Conselheiros da Companhia, como um grupo. A Telebrás

15

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

não tem conhecimento de qualquer outro acionista que possua mais do que 5,0% das Ações Ordinárias ou

Preferenciais.

Nome do acionista

Número de Ações Ordinárias

possuídas

Governo Federal

Todos os conselheiros e diretores

como um grupo (6 pessoas)

264.868.507.480

Porcentagem de Ações

Ordinárias em circulação

76,46%

75.634

0,00%

Em 30 de abril de 2001, existiam 120.564.507.000 ações preferenciais representadas

pelos ADSs, consistindo em 57,4% do total das ações preferenciais e 21,7% do capital total da

Companhia. A Telebrás não tem possibilidade de determinar a proporção de ADSs que são

beneficiariamente possuídas por cidadãos norte-americanos.

Transações de Partes Relacionadas

Em 27 de dezembro de 2000, a Telebrás e a ANATEL acordaram na cessão de 354 empregados da

Telebrás à ANATEL. A ANATEL deverá arcar com todos os custos e despesas de tais empregados

durante o período de cessão.

Em 31 de dezembro de 2000, a Telebrás tinha depósitos junto ao Banco do Brasil S.A., instituição

financeira controlada pelo Governo Federal, os quais renderam juros à taxa do mercado.

Item 8. Informação Financeira

Veja “Item 18. Informação Financeira” e páginas F-1 a F-42.

PROCESSOS JUDICIAIS

A Telebrás é parte integrante em vários processos judiciais surgidos em função da cisão e durante

o curso normal das suas atividades. De acordo com os termos da Cisão, a responsabilidade por quaisquer

reclamações relacionadas com os atos da Telebrás anteriores à data de aprovação da Cisão permanece com

a Telebrás, excetuando-se as reclamações trabalhistas e fiscais (pelas quais a Telebrás e as novas empresas

controladoras são conjuntamente responsáveis perante a lei) e qualquer passivo para o qual a provisão

contábil tenha sido transferida para a nova empresa controladora.

Exceto no que se descreve abaixo, a Telebrás não acredita que quaisquer desses processos venham

a repercutir materialmente na sua situação financeira. Ver Nota 18 das Demonstrações Contábeis .

Correção Monetária de Dividendos

A Telebrás é ré em 11 ações judiciais movidas por vários acionistas que alegam que a Telebrás

calculou erroneamente o montante dos dividendos distribuídos em 1994 e 1995. Segundo os autores destas

ações judiciais, a Telebrás indevidamente não incluiu a reserva de correção monetária do capital realizado

16

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

no valor do capital integralizado utilizado para cálculo dos dividendos, resultando na reclamada falta de

pagamento num total de R$55 milhões. Quatro dessas ações tiveram decisão final contrárias à Telebrás,

estando uma delas encerrada, representando um valor total de aproximadamente R$4,8 milhões. Com

relação às sete ações judiciais restantes, seis não foram ainda decididas e uma tem decisão favorável à

Telebrás pela justiça de primeira instância, mas com decisão desfavorável no Tribunal Superior.

Debêntures Conversíveis em Ações Preferenciais

A Telebrás é ré numa ação impetrada pela Fundação Petrobrás de Seguridade Social – PETROS

na qual alega-se que a Telebrás erroneamente não entregou 226.852.334 ações preferenciais da Telebrás e

de cada uma das novas empresas controladoras, as quais eram devidas à PETROS em função dos direitos

de conversão das debêntures. O total reclamado é de R$1 milhão. A Telebrás apresentou sua defesa em

junho de 1999, estando o processo em fase de especificação de provas.

Disputa sobre a Concessão da Paraíba

A Telebrás é ré numa ação judicial movida pelos antigos acionistas controladores da Empresa

Telefônica da Paraíba S.A. ETP, na qual se discute o preço pago pela Telebrás pelas ações da ETP, em

1974. A ETP era a concessionária dos serviços telefônicos públicos no Estado da Paraíba desde 1946. Em

1967 a ETP requereu uma prorrogação de sua concessão, que devia expirar em 30 de abril de 1971.

Nenhuma decisão foi tomada com respeito ao pedido de tal prorrogação, e, em 3 de maio de 1974, as ações

representativas do controle acionário da ETP foram vendidas pelos autores à Telebrás. Os autores alegam

que a concessão não havia expirado em 30 de abril de 1971, argumentando que a falta de uma resposta dos

órgãos federais deveria ser interpretada como uma autorização tácita da prorrogação; neste caso, sua

concessão teria sido prorrogada até 30 de abril de 1996. Os autores alegam que a Telebrás não pagou um

preço justo pelas ações controladoras da ETP tendo em vista que tal preço não incluiu a referida concessão

entre os ativos da ETP. A decisão de primeira instância foi favorável à Telebrás e mantida pelo Tribunal no

recurso de apelação do autor. O autor ingressou com novo recurso, aguardando julgamento. A Telebrás não

efetuou qualquer provisão relacionada a esta questão.

Disputas com Fornecedores

Vários fornecedores de equipamentos de telecomunicações e serviços para o antigo Sistema

Telebrás estão atualmente processando a Telebrás, suas principais subsidiárias e o Governo Federal contra

o mecanismo usado para converter quantias devidas em cruzeiros reais, relativas a vários contratos de

fornecimento, para reais. Os contratos em questão estavam sendo renegociados em 1994 quando da

introdução da nova unidade contábil, a Unidade Real de Valor (a “URV”) a qual serviu como base para a

introdução da nova moeda brasileira, o real. As quantias devidas até então, em função dos contratos de

fornecimento, foram convertidas diretamente de cruzeiros reais para reais, omitindo a conversão

intermediária para URVs. A Telebrás acredita que tal conversão direta estava de acordo com a legislação

aplicável e com os termos de um acordo celebrado com a Associação da Indústria Eletro-Eletrônica, da

qual são membros os autores em questão. Vários processos judiciais relacionados com esta matéria foram

iniciados no começo de 1995. Um dos processos foi extinto e os restantes estão ainda aguardando uma

decisão. A Telebrás não efetuou qualquer provisão com relação a estas questões.

17

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

Disputas Trabalhistas

A Telebrás é ré em 307 processos trabalhistas. Quase metade desses processos envolvem

reclamações relacionadas com a aplicação da cláusula de produtividade contida nos acordos coletivos de

trabalho dos anos de 1993 a 1995. A Telebrás entende que esta cláusula estava sujeita a um acordo

posterior e que tais bônus não eram devidos. A Telebrás tem obtido sucesso na maioria das decisões de

primeiro grau e no Tribunal Superior do Trabalho sobre essas questões.

Os processos, os quais alegam que os reajustes salariais devidos conforme o Acordo Coletivo de

1992-1993 deveriam ser quadrimestrais ao invés de reajustes anuais, representam 11% do total dos

processos trabalhistas. Entretanto, a Telebrás contesta que por força da mudança no sistema de correção

salarial as novas regras se sobrepuseram ao acordo coletivo. A Telebrás teve sucesso nas decisões de

primeiro grau, existindo recursos dos reclamantes pendentes de julgamento.

Disputa de Patente

A Telebrás e o Instituto Nacional de Propriedade Industrial (INPI) são réus numa ação judicial

movida por uma companhia brasileira, a Inducom Comunicações S/C Ltda. (Inducom), relacionada com a

revogação, pelo INPI, em agosto de 1985, de um registro de patente, atendendo a um pedido de revogação

feito pela Telebrás. A patente é para um sistema automático que registra chamadas a cobrar em ligações

interurbanas. A ação encontra-se aguardando manifestação do INPI sobre o laudo pericial. A Telebrás e a

Autora já se manifestaram. A Telebrás acredita que terá sucesso quanto ao mérito da questão. Entretanto,

caso a ação judicial seja decidida contra a Telebrás, a Telebrás poderá ser condenada a compensar a

Inducom por violação de direitos de marca e patente. A Telebrás não efetuou qualquer provisão para esse

fim.

Emissão de ações em função do Autofinanciamento

A Telebrás e algumas de suas antigas operadoras são rés em três ações cíveis públicas, nas quais

alega-se que os promitentes assinantes deveriam ter recebido ações da Telebrás ao invés de ações com

menos valor das suas operadoras, em função da capitalização dos créditos de autofinanciamento. O valor

total reclamado nesses três processos ultrapassa R$180 milhões. O autofinanciamento refere-se ao sistema

de financiamento dos investimentos do Sistema Telebrás através da entrega de ações aos novos assinantes

quando da capitalização dos valores financeiros pagos pelos promitentes assinantes para aquisição do

direito de uso de uma linha telefônica. De acordo com tal sistema, para se obter uma nova linha telefônica,

o promitente assinante tinha que pagar uma quantia fixa para poder receber a linha telefônica e as ações da

Telebrás ou da operadora. O sistema de autofinanciamento foi extinto em julho de 1997. A Telebrás não

efetuou qualquer provisão relacionada com esta matéria.

POLÍTICA DE DISTRIBUIÇÃO DE DIVIDENDOS

O acionista controlador da Telebrás anunciou sua intenção de liquidar e dissolver

a Companhia. A administração da Telebrás não tem expectativa de declarar dividendos no

futuro. A Companhia não declarou dividendos relativos aos períodos findos em 1998, 1999 e

2000.

Geral

18

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

Anteriormente a Companhia pagou dividendos anualmente para cada período fiscal

dentro de 60 dias após a declaração de dividendos na Assembléia Geral Ordinária, de acordo com

o seu estatuto social e a Lei no. 6.404 e suas alterações (a “Legislação Societária Brasileira”). A

Companhia é obrigada a distribuir como dividendos, na quantia dos valores disponibilizados,

uma quantia agregada igual a no mínimo 25% do Lucro Líquido Ajustado naquela data. O

dividendo anual (o “Dividendo Preferencial”) distribuído aos acionistas preferenciais tem

prioridade na alocação do Lucro Líquido Ajustado. Os valores restantes de tais 25%, se houver, a

serem distribuídos, são alocados primeiro para o pagamento de um dividendo aos acionistas

ordinários numa quantia igual à das ações preferenciais e o restante é distribuído igualmente entre

os acionistas preferenciais e ordinárias. De acordo com a legislação societária, a Telebrás não

pode deixar de atribuir dividendos às ações a que fizerem jus, em nenhum ano.. Entretanto, a

Legislação Societária Brasileira permite que a empresa suspenda o pagamento de todos os

dividendos, se o Conselho de Administração e o Conselho Fiscal demostrarem na Assembléia

Geral Ordinária que a distribuição seria incompatível com a situação financeira da Companhia. A

Telebrás não está sujeita a quaisquer limitações contratuais em termos de sua capacidade de

pagar dividendos.

Prioridade e Valor dos Dividendos Preferenciais

Cada ação preferencial tem prioridade no recebimento de um dividendo anual não

cumulativo, desde que haja valores disponíveis para distribuição, igual a 6% do número obtido

pela divisão do valor do capital subscrito e integralizado representado pelas ações preferenciais

pelo número de ações preferenciais em circulação no final de cada ano. Os dividendos

preferenciais tem prioridade na alocação do Lucro Líquido Ajustado sobre o pagamento de

dividendos das ações ordinárias.

Após o pagamento dos dividendos preferenciais, as quantias a serem distribuídas são

alocadas primeiramente ao pagamento de um dividendo anual aos acionistas ordinários num valor

igual ao dividendo preferencial. Os valores restantes dos 25% do Lucro Líquido Ajustado, se

houver, são distribuídos então igualmente entre os acionistas. Não foram pagos dividendos com

relação aos anos fiscais findos em 1998, 1999 e 2000.

Pagamento de dividendos

A Telebrás é obrigada por lei e pelo seu estatuto social a realizar uma Assembléia Geral

Ordinária até 30 de abril de cada ano na qual, entre outros assuntos, poderá ser declarado um

dividendo anual, a ser aprovado pelos acionistas, com base na proposta de distribuição de

dividendos elaborada pela Administração da Empresa e aprovada pelo seu Conselho de

Administração. O pagamento de dividendos anuais é efetuado com base nas demonstrações

contábeis preparadas para o período fiscal findo em 31 de dezembro. De acordo com a legislação

brasileira, os dividendos devem ser pagos dentro de 60 dias após a data da declaração dos

dividendos aos acionistas registrados em tal data de declaração, a menos que uma resolução dos

acionistas estabeleça uma outra data de pagamento, o qual deverá ocorrer antes do término do

19

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

ano fiscal no qual o dividendo tenha sido declarado. A Telebrás não é obrigada a ajustar o valor

do capital subscrito e integralizado para efeitos de inflação para o período que vai do final do

exercício fiscal até a data da declaração, mas deve ajustar o valor dos dividendos para o período

entre o final do ano fiscal em questão até a data do pagamento do dividendo com base na taxa

divulgada pelo Sistema Especial de Liquidação e Custódia-SELIC.

Item 9. A Oferta e Listagem

As ações preferenciais são negociadas na Bolsa de Valores de São Paulo –BOVESPA.

Em 31 de dezembro de 2000, a Telebrás tinha aproximadamente 2,6 milhões de acionistas.

Os ADSs, cada um representando 1.000 ações preferenciais, foram emitidos pelo The Bank of

New York, como depositário (o “Depositário”), de acordo com o contrato de depósito datado de 15 de

outubro de 1992 e alteração datada de 27 de outubro de 1995, entre a Telebrás, o Depositário e os

acionistas registrados e os eventuais portadores beneficiários de ADRs. Em 15 de novembro de 1999 foi

suspensa a negociação dos ADRs na NYSE, sendo os mesmos deslistados da NYSE em 31 de dezembro de

1999. A pedido da Telebrás o Acordo de Depósito foi encerrado em 31 de janeiro de 2000. Os detentores

de ADR foram informados que os mesmos terão um período de um ano da data de término do programa

para cancelarem os seus ADRs e ficar habilitados a um crédito contábil de 1000 ações preferenciais da

Telebrás por ADS, a serem entregues no Brasil. O período de um ano findou-se, e o Depositário está

habilitado a vender quaisquer ações preferenciais Telebrás não distribuídas e ficar com os recursos, se

houver, para resgate pelos detentores de ADR.

Informação sobre Preço de Mercado

A tabela abaixo apresenta os preços de venda máximos e mínimos de fechamento, das Ações

Preferenciais na Bolsa de Valores de São Paulo e das ADSs na Bolsa de Valores de Nova Iorque para os

períodos indicados.

Em maio de 1998 a Telebrás foi cindida para formar as Novas Companhias Controladoras.

Veja “Item. 4 – Informação sobre a Companhia”.

1996

1997

1998

1999

Primeiro Trimestre

Segundo Trimestre

Terceiro Trimestre

Preços de venda no fechamento

Reais nominais

Dólares americanos

Por

por

1.000 Ações Preferenciais

1.000 Ações Preferenciais

Máximo

Mínimo

Máximo

Mínimo

84,59

45,70

180,00

78,31

156,06

0,16

135,00

0,06

0.39

0.10

0.06

0,29

0.07

0.03

20

0,40

0,15

0,15

0,04

0,03

0,03

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

Quarto Trimestre

2000

Primeiro Trimestre

Segundo Trimestre

Terceiro Trimestre

Quarto Trimestre

Outubro

Novembro

Dezembro

2001

Primeiro Trimestre

Janeiro

Fevereiro

Março

Abril

Maio

0.06

0.03

0,11

0,07

0,05

0,04

0,04

0,04

0,04

0,03

0,04

0,03

0,02

0,02

0,02

0,02

0,08

0,07

0,06

0,08

0,05

0,05

0,03

0,03

0,04

0,04

0,03

0,03

0,91

0,00

Negociações nas Bolsas de Valores Brasileiras

Em 2001 as bolsas de valores brasileiras foram reorganizadas via protocolos de intenção assinados

por cada bolsa de valores. De acordo com os protocolos, todos os títulos são negociados agora pela

BOVESPA, com exceção da negociação eletrônica de títulos governamentais e de leilões de privatização

os quais são efetuados na Bolsa de Valores do Rio de Janeiro. Durante 2000, a BOVESPA respondeu por

aproximadamente 97% do valor dos títulos negociados por todas as bolsas de valores brasileiras.

A BOVESPA é uma sociedade sem fins lucrativos de propriedade dos membros, na forma de

empresas corretoras. A negociação na bolsa está restrita às firmas corretoras membros e a um número

limitado de não membros autorizados. A BOVESPA tem uma sessão de pregão a cada dia, das 10:00 às

17:00 h.

Em 20 de setembro a BOVESPA lançou o Após-Mercado, com o objetivo de expandir as

oportunidades de negócios e de oferecer aos investidores um horário de negociação mais flexível. A

negociação Após-Mercado se realiza das 18:00 às 22:00 horas, isto é, após o horário regular de negociação.

Todos os títulos negociados durante o período normal de negociação do dia podem ser negociados no

Após-Mercado. Entretanto, só é permitido a negociação mercado a vista através do sistema eletrônico de

negociação da Bovespa. A variação máxima permitida para os preços dos títulos – seja positiva ou negativa

– corresponde a 2% em relação ao preço de fechamento do horário normal de negociação.

Na BOVESPA não existe especialistas ou criadores de mercado para as ações da Telebrás. As

negociações com os títulos listados podem, em certas circunstâncias , ser realizadas fora das bolsas, embora

tais negociações sejam muito limitadas.

A liquidação das transações é efetuada três dias após a data da negociação. O pagamento das

ações é efetuado através dos sistemas de uma empresa de liquidação e custódia separada, a qual mantém as

contas das empresas corretoras membros. Normalmente o vendedor tem que entregar as ações para a bolsa

no segundo dia útil após a data da negociação. A câmara de compensação para a BOVESPA é a

21

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

Companhia Brasileira de Liquidação e Custódia S.A. – CBLC, a qual é controlada principalmente pelas

empresas corretoras associadas e bancos que não são membros daquela bolsa.

Em 31 de dezembro de 2000, o valor de mercado das 459 empresas listadas na BOVESPA era de

aproximadamente US$ 225,5 bilhões. Apesar de todas as ações em circulação de uma companhia registrada

em bolsa poderem ser negociadas na BOVESPA, na maioria dos casos, menos da metade das ações

registradas estão efetivamente disponíveis para serem negociadas pelo público, ficando as restantes retidas

por pequenos grupos de pessoas controladoras que raramente negociam suas ações. Por este motivo, os

dados que revelam o valor total de mercado das bolsas de valores brasileiras tendem a exagerar a liquidez

do mercado de capitais brasileiro.

O mercado mobiliário brasileiro é relativamente pequeno e ilíquido comparado aos maiores

mercados mundiais. Durante 2000, os volumes de negócios diários combinados na BOVESPA e na Bolsa

de Valores do Rio de Janeiro somavam, em média, aproximadamente US$410,2 milhões. Em 2000, as

cinco ações mais negociadas representavam aproximadamente 39,7% das transações totais no mercado à

vista da Bolsa de Valores de São Paulo.

A negociação na BOVESPA por não residentes no Brasil está sujeita a certas limitações de acordo

com a legislação brasileira sobre investimento estrangeiro.

Regulamentação dos Mercados de Capitais Brasileiros

Os mercados de capitais brasileiros são regidos pela Comissão de Valores Mobiliários CVM, a qual tem o poder regulador sobre as bolsas de valores e o mercado mobiliário em geral,

e pelo Banco Central, o qual detém, entre outros poderes, a concessão de licenças para o

funcionamento das corretoras, bem com o controle dos investimentos estrangeiros e as transações

bursáteis estrangeiras. O mercado mobiliário brasileiro é regulado pela Lei No. 6.385, de 1976

com suas alterações (“A Lei sobre o Mercado de Valores Mobiliários”) e pela Lei 6.404, com

suas alterações (a “Lei das Sociedades Anônimas – Legislação Societária Brasileira”).

De acordo com a Legislação Societária Brasileira, uma empresa é ou uma companhia de

capital aberto, tal como a Telebrás, ou uma companhia de capital fechado. Todas as empresas de

capital aberto são registradas na CVM e estão sujeitas a certas exigências de preparação e

divulgação de relatórios. Uma empresa registrada na CVM pode ter as suas ações negociadas no

Brasil via bolsas de valores ou via mercado de balcão. As ações de uma empresa de capital aberto

podem também, sujeitas a certas limitações, ser negociadas de forma fechada. Para ser listada na

BOVESPA, a empresa deve se registrar junto à CVM e à bolsa de valores. Uma vez que a bolsa

de valores tenha aprovado o pedido de listagem da empresa e a CVM tenha aceito o seu pedido

de registro como uma empresa de capital aberto, as suas ações poderão ser negociadas

publicamente.

A negociação de títulos mobiliários na BOVESPA pode ser suspensa a pedido da

empresa antes do anúncio pela empresa de algum fato relevante. A negociação poderá também

ser suspensa por iniciativa da bolsa de valores ou da CVM, entre outras razões, com base em ou

devido à convicção de que a empresa tenha fornecido informação inadequada em relação a um

22

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

fato relevante ou que tenha fornecido respostas inadequadas aos questionamentos da CVM ou da

bolsa de valores.

Os mercados mobiliários brasileiro são regulados principalmente pela Lei sobre o

Mercado de Valores Mobiliário, pela Lei das Sociedades Anônimas e por regulamentações

promulgadas pela CVM e pelo Conselho Monetário Nacional ( o “Conselho Monetário Nacional”

). Essas leis e regulamentações, entre outros assuntos, estabelecem diretrizes sobre as exigências

de apresentação, restrições ao uso de informações confidenciais internas (insider trading) e

manipulação de preços, e a proteção de acionistas minoritários. No entanto, os mercados de

capitais brasileiros não são tão altamente regulamentados e supervisionados como os mercados

de capitais dos Estados Unidos da América ou de certos mercados em outras jurisdições.

Item 10. Informação Adicional

MEMORANDO E ESTATUTO SOCIAL

Com exceção da descrição contida nesta seção e no “Item 8. Informação Financeira – Política

sobre Distribuição de Dividendos”), todas as informações relevantes relativas ao estatuto social da Telebrás

estão descritas no item 14 da sua Declaração de Registro no Form 20-F (Alteração n° 2) arquivada na

Securities and Exchange Commission em 31 de outubro de 1995 (Arquivo n°333-7148), o qual é

incorporado por referência.

Organização

A Telebrás é uma empresa de economia mista por ações devidamente registrada na CVM

sob o número 01125-8. De acordo com o artigo 2º o objeto social da Telebrás é:

exercer o controle das sociedades exploradoras de serviços públicos de telecomunicações;

planejar os serviços públicos de telecomunicações, de conformidade com as diretrizes do

Ministério das Comunicações;

explorar, por delegação às sociedades controladas ou coligadas, os serviços públicos de

telecomunicações;

promover, através de sociedades controladas ou coligadas, a expansão e implantação de

serviços públicos de telecomunicações, no território nacional e no exterior;

promover, realizar ou orientar a captação, em fontes internas e externas, de recursos a serem

aplicados pela Sociedade ou pelas empresas de serviços públicos de telecomunicações;

23

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

prestar serviços de assistência técnica às empresas do Sistema TELEBRÁS, executando as

atividades de interesse comum;

executar, promover e estimular atividades de estudos e pesquisas visando ao

desenvolvimento do setor de telecomunicações de conformidade com as orientações do

Secretário Executivo do Ministério das Comunicações;

estimular o desenvolvimento das empresas industriais e de prestação de serviços do setor de

telecomunicações públicas;

executar serviços técnicos especializados afetos à área de telecomunicações públicas;

executar, promover, estimular e coordenar a formação e o treinamento do pessoal necessário

ao setor de telecomunicações públicas;

realizar e promover importações de bens e

TELEBRÁS;

exercer outras atividades, afins e correlatas, que lhe forem atribuídas pelo Ministério das

Comunicações.

serviços para as empresas do Sistema

Assembléias de Acionistas

Os acionistas da Telebrás tem o poder de deliberar sobre quaisquer negócios relativos ao objeto

social e tomar todas as providências que julgar convenientes à defesa e ao desenvolvimento da empresa

através de votação na Assembléia Geral.

A Telebrás convoca as assembléias de acionistas através da publicação de aviso aos acionistas na

Gazeta Mercantil e Diário Oficial da União. O aviso ao acionista deve ser publicado pelo menos três vezes,

com início em pelo menos 15 dias calendários antes da data marcada para a assembléia.

O aviso deve sempre conter a agenda da assembléia e, no caso de proposta de alteração estatutária,

uma indicação da matéria em questão.

O Conselho de Administração, ou, em algumas situações específicas estabelecidas pela Legislação

Societária Brasileira (Lei das S.A), os acionistas ou o Conselho Fiscal, convocam as assembléias gerais de

acionistas. O acionista poderá ser representado na assembléia geral de acionistas por um procurador desde

que o procurador tenha sido constituído há menos de um ano da assembléia. O procurador deverá ser um

acionista, um administrador da companhia, um advogado ou uma instituição financeira. A procuração

passada ao procurador deverá estar de acordo com certas formalidades estabelecidas pela legislação

brasileira.

24

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

Para a assembléia geral ter validade, deverão estar presentes na assembléia acionistas

representando pelo menos um quarto das ações ordinárias emitidas e em circulação. Entretanto, no caso de

uma assembléia geral para alterar os estatutos da Telebrás, deverão estar presentes acionistas representando

pelo menos dois terços das ações ordinárias emitidas e em circulação. Se não houver quorum, o Conselho

de Administração poderá convocar uma segunda Assembléia através da publicação de um aviso aos

acionistas pelo menos cinco dias antes da data marcada, e conforme o caso, de acordo com as regras de

publicação descritas acima. As exigências de quorum não se aplicaram em segunda convocação, sujeitas às

exigências em termos de votos para certas questões abaixo descritas.

Conforme a legislação brasileira, exige-se a aprovação dos titulares da maioria das ações

preferenciais prejudicadas bem como dos acionistas representando pelo menos cinqüenta por cento das

ações com direito a voto, para a deliberação dos seguintes atos:

criação de ações preferenciais ou aumento de classes já existentes, sem guardar proporção

com as demais classes de ações preferenciais;

alteração nas preferências, vantagens ou condições de resgate ou amortização de qualquer

classe de ações preferenciais; e

criação de uma nova classe de ações preferenciais que tenha preferência, privilégios ou

condições de resgate ou amortização superior as ações preferenciais existentes.

Esses atos ficam na dependência da aprovação pelo voto dos acionistas preferenciais prejudicados,

numa assembléia especial, onde cada ação preferencial tem o direito a um voto. Os acionistas preferenciais

irão adquirir pleno direito de voto quando a Telebrás entrar em processo de dissolução e liquidação, e se a

companhia deixar de pagar, pelo prazo de três anos consecutivos os dividendos a que fizerem jus. Os

acionistas preferenciais não tem direito a voto em nenhuma outra matéria

Exige-se a aprovação de pelo menos cinqüenta por cento dos acionistas acionistas ordinários para

os seguintes atos:

redução do dividendo obrigatório;

aprovação de fusão ou cisão;

aprovação da participação da Telebrás em grupo de sociedades (um grupo de empresas

cuja administração é coordenada através de relacionamentos contratuais e participação no

capital) conforme definido pela legislação societária;

mudança do objeto da Telebrás;

criação de partes beneficiárias;

cessação do estado de liquidação da Telebrás; e

aprovação da dissolução da Telebrás.

Direitos de Voto

Os acionistas preferenciais tem o direito de eleger:

um membro do Conselho de Administração; e

um membro permanente do conselho fiscal e seu ou sua suplente.

25

TELECOMUNICAÇÕES BRASILEIRAS S.A.—TELEBRÁS

NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS

(Valores expressos em milhões de Reais, exceto os valores do lucro por ação)

Todas as outras informações descritas nos itens “Direitos de Voto” da Seção “Descrição do

Capital Social” da Alteração no. 2 do Form F/A da Declaração de Registro da Telebrás arquivado na

Securities and Exchange Commission em 31 de outubro de 1995 (Arquivo no. 333-7148) é aqui

incorporado por referência.

Liquidação

No caso de liquidação da Telebrás, os acionistas preferenciais terão prioridade sobre os acionistas

ordinários no reembolso do capital. O montante pelo qual os mesmos terão direito é baseado na parcela do

capital social representado pelas ações preferenciais, com os ajustes necessários de tempos em tempos, a

fim de refletir quaisquer aumentos ou diminuições de capital. Primeiro, após todos os credores da Telebrás

terem recebido, os ativos residuais seriam usados para reembolsar ao acionista preferencial o valor do

capital representado pelas ações preferenciais. Após os acionistas preferenciais serem totalmente

reembolsados, os acionistas ordinários serão reembolsados na proporção do capital social representado

pelas ações ordinárias. Todos os acionistas participariam igualmente e proporcionalmente em qualquer

ativo residual remanescente.

Direito de Resgate

A legislação societária estabelece que em certas circunstâncias um acionista tem o direito de

resgatar a sua participação do capital investido na empresa e receber um pagamento na proporção do

patrimônio líquido correspondente à sua participação.