Universidade Federal de Santa Catarina – UFSC

Curso de Graduação em Ciências Econômicas

ANÁLISE DA TRAJETÓRIA DA DÍVIDA PÚBLICA DOS BRICS E SIMULAÇÕES DE

CENÁRIOS FUTUROS

Pedro Henrique Koerich De Liz

Florianópolis, Novembro de 2013

Universidade Federal de Santa Catarina – UFSC

Curso de Graduação em Ciências Econômicas

ANÁLISE DA TRAJETÓRIA DA DÍVIDA PÚBLICA DOS BRICS E SIMULAÇÕES DE

CENÁRIOS FUTUROS

Monografia submetida ao Departamento de Ciências Econômicas para obtenção de carga

horária na disciplina CNM 5420 - Monografia

Por: Pedro Henrique Koerich de Liz

Orientador: Francis Petterini

Área de Pesquisa: Economia do Setor Público

Palavras-chave:

1) Dívida Pública

2) Setor Público

3) BRICS

Florianópolis, Novembro de 2013

Universidade Federal de Santa Catarina – UFSC

Curso de Graduação em Ciências Econômicas

A Banca Examinadora resolveu atribuir a nota nove (9,0) ao aluno Pedro Henrique Koerich de

Liz na disciplina CNM 5420 – Monografia, pela apresentação deste trabalho.

Banca Examinadora:

------------------------------------------------Prof. Francis Carlo Petterini Lourenço

-------------------------------------------------Prof. Roberto Meurer

-------------------------------------------------Prof. Geoffrey Steeves

“A mente que se abre a uma nova idéia

jamais voltará ao seu tamanho original”.

Albert Einstein

AGRADECIMENTOS

Gostaria de agradecer:

Primeiramente a meus pais, Sr. Lauzino Liz e Sra. Denise Koerich, que sempre me ensinaram

que o estudo é o bem mais precioso de um homem. Pelo amor e apoio incondicional, e por

todas as oportunidades que vocês sempre batalharam para me dar, nunca terei como retribuir,

a vocês eu devo tudo e dedico esta graduação e pesquisa.

A meu irmão, João, que sempre me apoiou na busca do aperfeiçoamento intelectual e das

vitórias que almejamos conquistar, com ele divido sonhos e minha vida.

A minha namorada, Aline, pelo amor, carinho, paciência e apoio em todos os momentos.

Por fim, ao meu orientador, Francis, por toda dedicação e auxilio durante a elaboração desta

pesquisa.

RESUMO

LIZ, Pedro H. K. Analise da trajetória da dívida pública dos BRICS e construção de

simulações para o futuro. Florianópolis, 2013. 68 f. Monografia (Graduação) – Universidade

Federal

de

Santa

Catarina,

Centro

Socioeconômico.

A dívida pública de um país é um mecanismo muito importante no sistema financeiro e

produtivo das sociedades capitalistas, podendo ser responsável por diversos projetos

governamentais e por desenvolver o mercado de títulos da dívida, o que gera bem estar

socioeconômico para população e consolida o sistema financeiro nacional. Entretanto, caso o

endividamento for mal administrado, ele pode levar as economias a situação de default,

provocando uma crise da dívida que tenderá a desacelerar o crescimento dessa economia e

criar diversos sintomas recessivos. Na presente pesquisa, buscou-se analisar através da

medida dívida pública/PIB qual é a real situação de endividamento dos BRICS e quais países

possuem uma trajetória mais consistente e com um bom nível de solvência de sua dívida no

período 2009-2012. A partir da criação de três simulações com distintos cenários para as

variáveis macroeconômicas no período 2013-2015, buscou-se verificar a provável trajetória

da dívida pública dos membros dos BRICS para o futuro, sendo este especialmente o do curto

prazo.

Palavras-Chave:

Dívida

Pública.

BRICS.

Endividamento

Público.

Setor

Público.

LISTA DE GRÁFICOS

Gráfico 1 - Trajetória da Dívida do Brasil de 2009 a 2012.......................................................36

Gráfico 2 - Trajetória da Dívida da Rússia de 2009 a 2012......................................................37

Gráfico 3 - Trajetória da Dívida da Índia de 2009 a 2012........................................................38

Gráfico 4 - Trajetória da Dívida da China de 2009 a 2012.......................................................39

Gráfico 5 - Trajetória da Dívida da África do Sul de 2009 a 2012...........................................40

Gráfico 6 – Diagrama de Dispersão: Dívida/PIB x Juros reais.................................................42

Gráfico 7 – Diagrama de Dispersão: Dívida/PIB x Inflação....................................................43

Gráfico 8 – Diagrama de Dispersão: Crescimento real x Desvalorização do cambio..............44

Gráfico 9 – Diagrama de Dispersão: Inflação x Juros reais......................................................45

Gráfico 10 - Trajetória da Dívida Total do Brasil para os três cenários...................................50

Gráfico 11 - Trajetória da Dívida Total da Rússia para os três cenários..................................51

Gráfico 12 - Trajetória da Dívida Total da Índia para os três cenários.....................................52

Gráfico 13 - Trajetória da Dívida da China para os três cenários.............................................53

Gráfico 14 - Trajetória da Dívida da África do Sul para os três cenários.................................54

LISTA DE TABELAS

Tabela 1 - Taxa anual de crescimento do PIB de 2010 a 2012 dos BRICS..............................31

Tabela 2 - Taxa anual de inflação de 2010 a 2012 dos BRICS................................................32

Tabela 3 - Taxa de desvalorização do câmbio de 2010 a 2012 dos BRICS.............................32

Tabela 4 - Resultado Primário de 2010 a 2012 dos BRICS......................................................33

Tabela 5 - Taxa de juro real anual de 2010 a 2012 dos BRICS................................................33

Tabela 6 - Relação Dívida/PIB de 2009 dos BRICS................................................................34

Tabela 7 – Evolução da Dívida Pública dos BRICS de 2010 a 2012.......................................35

Tabela 8 – Simulações de crescimento e inflação para o futuro da PWC................................46

Tabela 9 – Resultado do Cenário de Base.................................................................................47

Tabela 10 – Resultado do Cenário Otimista.............................................................................48

Tabela 11 – Resultado do Cenário Pessimista..........................................................................49

LISTA DE SIGLAS

ANDIMA

Associação Nacional das Instituições do Mercado Financeiro

BACEN

Banco Central do Brasil

BC

Banco Central

BRICS

Brasil, Rússia, Índia, China e África do Sul

CIA

Central de Inteligência Americana

FMI

Fundo Monetário Internacional

GDP

Gross Domestic Product

NFSP

Necessidade de Financiamento do Setor Público

PIB

Produto Interno Bruto

PMDS

Países Menos Desenvolvidos

PWC

Price Waterhouse Coppers

SUMÁRIO

1 INTRODUÇÃO ..................................................................................................................... 11

1.1Problemática .................................................................................................................. 11

1.2 Objetivos....................................................................................................................... 13

1.2.1 Objetivo Geral ...................................................................................................... 13

1.2.2 Objetivos Específicos ........................................................................................... 13

1.3 Metodologia e Estrutura ............................................................................................... 14

2 TEORIA DA DÍVIDA PÚBLICA ....................................................................................... 16

2.1 Financiamento Publico ................................................................................................. 20

2.2 Dinâmica da Dívida......................................................................................................22

2.3 Déficit Público e Dívida Pública...................................................................................24

2.4 Dívida em Desenvolvimento.........................................................................................26

2.5 Dívida Pública e Crescimento Econômico....................................................................28

3 INTRODUZINDO OS BRICS...............................................................................................30

4 ANALISE EMPIRICA DA DÍVIDA PUBLICA DOS BRICS..............................................31

4.1 Análise descritiva das variáveis do modelo..................................................................31

4.1.2 Taxa de Crescimento do PIB..................................................................................31

4.1.3 Taxa de Inflação.....................................................................................................31

4.1.4 Taxa de Desvalorização do Câmbio.......................................................................32

4.1.5 Superávit/Déficit Primário.....................................................................................32

4.1.6 Taxa de Juros Reais................................................................................................33

4.1.7 Relação Dívida/PIB Passada..................................................................................33

4.2 Dívida Pública dos BRICS de 2010 a 2012..................................................................35

4.2.2 Trajetória da Dívida dos BRICS de 2009 a 2012.................................................36

4.2.3 Brasil....................................................................................................................36

4.2.4 Rússia...................................................................................................................37

4.2.5 Índia.....................................................................................................................38

4.2.6 China....................................................................................................................39

4.2.7 África do Sul........................................................................................................40

4.3 Análise de correlação entre as variáveis ..........................................................................41

4.3.2 Dívida/PIB x Juros Reais............................................................................................42

4.3.3 Dívida/PIB x Inflação.................................................................................................43

4.3.4 Crescimento Real do PIB x Desvalorização do Câmbio.............................................44

4.3.5 Inflação x Juros Reais.................................................................................................45

4.4 Simulações Macroeconômicas.........................................................................................46

4.4.2 Simulação 1 – Cenário de Base...................................................................................46

4.4.3 Simulação 2 – Cenário Otimista.................................................................................47

4.4.4 Simulação 3 – Cenário Pessimista..............................................................................49

4.5 Trajetória da Dívida dos BRICS para os Três Cenários...................................................50

4.5.2 Brasil..........................................................................................................................50

4.5.3 Rússia.........................................................................................................................51

4.5.4 Índia...........................................................................................................................52

4.5.5 China..........................................................................................................................53

4.5.6 África do Sul..............................................................................................................54

5 COMENTARIOS FINAIS.....................................................................................................55

REFERÊNCIAS........................................................................................................................57

ANEXOS..................................................................................................................................60

11

1 INTRODUÇÃO

1.1 Problemática

O endividamento público é um dos fatores presentes na dinâmica capitalista dos estados

nacionais, e o seu bom gerenciamento é fundamental para gerar o bem-estar social e

econômico de um país. Uma dívida pública bem administrada pode ser responsável por

financiar grandes projetos, como de infraestrutura, que não são de interesse da iniciativa

privada por apresentarem grandes riscos. A dívida pública também é responsável por auxiliar

a condução da política monetária e favorecer a consolidação do sistema financeiro nacional

através da emissão de títulos públicos da dívida. Entretanto, o não pagamento contínuo da

dívida pode levar um país a decretar moratória, ou seja, a suspensão do pagamento dos juros e

amortizações da sua dívida externa, geralmente ocasionada pela má administração pública,

pelo elevado nível da taxa de juros internacionais e pela insuficiência de divisas em reserva,

sendo este o caso da moratória brasileira de 1987. Neste caso específico os responsáveis por

decretarem a moratória de forma unilateral, o ministro da época Dílson Funaro e sua equipe,

tinham a visão que esta seria “a única resposta consistente com a defesa da independência do

país” (BATISTA JUNIOR, 2000. p.355). Já o Senador Fernando Henrique Cardoso, futuro

presidente do Brasil, apresentava uma compreensão semelhante sobre esta situação econômica

brasileira, ao escrever no trabalho realizado pela Comissão Especial do Senado Federal para a

Dívida Externa, instituída em 14 de abril de 1987, as palavras (CARDOSO, 1989, p. 3):

Tive a oportunidade de dizer aos representantes do Congresso norteamericano que pode parecer estranho a algumas pessoas afeitas à negociação

internacional o fato de que nós hoje, no Brasil, insistimos muito que o ponto

de partida para qualquer negociação é a necessidade da continuidade do

crescimento econômico do País. Mas essa convicção, que se foi formando ao

longo dos anos, está enraizada naquilo que é fundamental para nós

brasileiros, ou seja, em dois compromissos que são anteriores aos

compromissos econômicos. Temos um compromisso político que é o de

manter a democracia, e um compromisso social que é o de acabar com a

miséria no Brasil. Nem um nem outro poderá ter uma consecução adequada

se não formos capazes, também de negociar com firmeza os nossos

interesses no que diz respeito à dívida. Não é exagero dizer que o que poderá

vir a acontecer no Brasil daqui para frente - a política de crescimento, a

política de distribuição de renda, a continuidade de uma política democrática

- tudo isso irá depender, em larga medida, do nosso êxito na renegociação da

dívida.

12

Atualmente podemos ver que as reivindicações da população brasileira por melhores

condições sociais ganham força e repercussão internacional, os gritos por justiça e direitos

sociais previstos na constituição federal estão totalmente conectados a dívida social que o

governo brasileiro tem com seu povo. Porém para que está dívida possa ser paga é necessária

uma melhor redistribuição dos recursos financeiros do governo federal, neste sentido, o

aprofundamento dos estudos em relação à dívida pública brasileira é visto com extrema

urgência.

A sustentabilidade da dívida depende, entre outros fatores, da responsabilidade

governamental de cumprir os valores contratualmente estipulados, sendo esta considerada

sustentável, “... se a restrição orçamentária do governo pode ser satisfeita sem ruptura nas

políticas monetária e fiscal...” (COSTA, 2009, p. 81). Honrar o pagamento da dívida pública

comprova que o governo está disposto a utilizar uma gestão administrativa moderna e

competente, o que lhe abrirá portas para atrair mais investimentos externos diretos, uma vez

que seu prestígio com as outras nações estará maior.

Neste contexto, este trabalho pretende apresentar a teoria sobre a dívida pública na

visão de autores como Paulo Nogueira Batista Junior, Fabio Giambiagi, Ana Claudia Alem,

Mario Henrique Simonsen, Fernando Rezende, entre outros, e também um aprofundamento

empírico sobre a trajetória da dívida pública dos BRICS para o período de 2010 a 2012 e,

através da criação de três cenários distintos, verificar a possível trajetória da dívida pública

desses países no período 2013 ate 2015, com o intuito de comparar através de uma relação

dívida/PIB e descobrir qual das principais economias em desenvolvimento, que estão em

situação semelhante no desenvolvimento econômico mundial, apresenta uma característica

sustentável e satisfatória em relação a sua dívida e qual desses países possui uma trajetória

mais consistente em relação às outras economias.

13

1.2 Objetivos

1.2.1 Objetivo Geral

Analisar a trajetória da dívida pública dos BRICS¹ no período 2010/2012 e construir três

cenários distintos no período 2013/2015 para verificar a possível trajetória da dívida desses

países por meio da relação dívida/PIB, visando identificar quais países pertencentes aos

BRICS possui uma característica sustentável e qual economia apresenta uma trajetória mais

consistente de sua dívida pública.

1.2.2 Objetivos Específicos

- Apresentar a teoria da dívida pública e o conceito BRICS

- Analisar a evolução da relação dívida/PIB dos BRICS no período 2010-2012

- Fazer uma analise de correlação entre as variáveis macroeconômicas utilizadas na equação

que verifica a relação dívida/PIB

- Criar três cenários distintos para as variáveis macroeconômicas dos BRICS com o intuito de

analisar a possível trajetória da dívida pública desses países no período 2013-2015

- Comparar as trajetórias de endividamento público dos BRICS com o intuito de verificar

quais apresentam sustentabilidade e qual possui a trajetória mais consistente

_______________________

¹ BRICS: Como será detalhado adiante, o termo BRICS foi criado em 2001 pelo economista inglês Jim O`Neill

para fazer referência a cinco países que possuem algumas características semelhantes, dentre elas, destaca-se que

todos são considerados países emergentes, os países são Brasil, Rússia, Índia, China e África do Sul.

14

1.3 Metodologia e Estrutura

A metodologia utilizada na presente pesquisa será feita através de uma analise

quantitativa para que se possam concluir seus objetivos por meio do método indutivo, que

para LAKATOS e MARCONI (1991) se refere a um processo mental por intermédio do qual,

partindo de dados particulares, suficientemente constatados, infere-se uma verdade geral ou

universal, não contida nas partes examinadas. Sendo que o objetivo dos argumentos indutivos

é levar a conclusões cujo conteúdo é muito mais amplo do que o das premissas nas quais se

basearam.

Neste trabalho utilizaremos uma equação que será adiante discutida que nos permite

visualizar a dinâmica da razão entre a dívida pública e o produto interno bruto (PIB) de um

país, para que assim possam ser construídas as trajetórias das dívidas públicas de todos os

membros dos BRICS no período 2010-2012 e posteriormente, a partir da criação de três

cenários distintos para o período 2013-2015 seja possível analisar as perspectivas das

trajetórias da dívida desses países para o futuro curto prazo. Os dados utilizados nesta

pesquisa foram retirados da base de dados do Banco Mundial, da Central de Inteligência

Americana (CIA) e do Fundo Monetário Internacional (FMI) para os países do BRICS e, para

as projeções de crescimento e inflação do período 2013-2015 foram necessários utilizar os

dados da empresa de consultoria Price Waterhouse Coppers (PWC). As variáveis

macroeconômicas que foram retiradas das bases de dados mencionadas foram à taxa anual de

crescimento dos países, a taxa anual de juros nominal, as taxas de cambio, as taxas de inflação

esperada, o desempenho primário da conta corrente e, a relação dívida/PIB de 2009 de todas

as economias selecionadas.

Cabe aqui ressaltar alguns pontos que chamam a atenção ao se buscar dados confiáveis

sobre a dívida pública nas fontes anteriormente mencionadas. Ao se aprofundar a analise dos

bancos de dados sobre a dívida pública dos BRICS foi verificado que a maioria dessas “fontes

seguras” possui diferenças metodológicas entre si, aonde em cada uma dessas fontes são

apresentados dados diferentes uma das outras, sendo que o nível de endividamento em um

mesmo ano para o mesmo país está apresentado com valores distintos, o que causa certa

incoerência e falta de credibilidade a essas bases de dados, que por sua vez, acabam

prejudicando o aprofundamento acadêmico sobre este tema tão importante no sistema

capitalista que vivemos. Outro fator importante que cabe ser mencionado é a diferença de

metodologia dos cálculos da dívida pública entre o FMI e os bancos centrais de cada país,

aonde segundo GARCIA (2013), o ministro Guido Mantega enviou em julho deste ano uma

15

carta a diretora-gerente do FMI, Christine Lagarde, solicitando a revisão metodológica do

conceito da dívida bruta, devido ao fato, que a diferença metodológica entre os cálculos do

FMI e do BACEN aponta quase 10 pontos percentuais a mais nos cálculos do FMI, sendo que

para dezembro de 2012 a dívida bruta reduziria de 68% do PIB pelos cálculos do FMI para

58,7% do PIB a partir dos cálculos do BACEN. A mudança de metodologia pelo FMI retiraria

dos cálculos da dívida bruta, segundo autor, os títulos do Tesouro em poder do BACEN que

não estivessem servindo de lastro para operações compromissadas.

Alem desta introdução o trabalho será composto de mais sete capítulos. O segundo

capítulo será responsável por introduzir a teoria da dívida e das finanças públicas. O terceiro

capítulo apresentara uma breve introdução sobre o conceito dos BRICS, enquanto o quarto

capítulo introduz as variáveis que foram recolhidas em fontes seguras e que serão utilizadas

na equação que demonstra a relação dívida pública/PIB. No quinto capítulo serão

demonstrados os resultados e trajetórias da dívida pública dos BRICS no período 2010-2012.

O sexto capítulo abordará o conceito de correlação e demonstrara graficamente a correlação

existente entre algumas variáveis macroeconômicas abordadas no estudo. A seguir, no sétimo

capitulo será feita três simulações com diferentes cenários para as variáveis macroeconômicas

selecionadas para que assim se verifique as possíveis trajetórias da dívida pública dos BRICS

no período de 2013-2015. E por fim, será feito uma analise conclusiva sobre a

sustentabilidade das dívidas dos BRICS e quais economias apresentam uma trajetória mais

consistente.

16

2 TEORIA DA DIVIDA PUBLICA

ANDIMA (1994) define dívida pública em seu relatório como o resultado de operações de crédito realizadas pelo setor público com o objetivo de antecipar a receita orçamentária, atender desequilíbrios orçamentários ou financiar obras e serviços do Governo. Em um

sentido mais amplo, a dívida também abrange as operações de crédito destinadas a atender os

objetivos de política monetária, com administração diária do grau de liquidez do Sistema Financeiro.

Segundo SILVA e MEDEIROS (2009), dívida é uma obrigação de determinada entidade com terceiros, gerada pela diferença entre despesas e receitas dessa entidade. A dívida

pode ser contraída por qualquer agente econômico, sendo mais comum diferenciarmos a dívida entre pública e privada. O governo costuma contrair empréstimos, ou seja, criar dívida,

principalmente em casos quando o balanço de pagamentos das contas públicas sinaliza um

déficit elevado.

A origem da dívida pública segundo os critérios do Fundo Monetário Internacional para divulgação das estatísticas de dívida dos países, defende que para países com livre fluxo de

capitais, a dívida interna é aquela que está em poder dos residentes do país e como externa

aquela em poder dos não residentes. Em relação a sua natureza, a dívida pública pode ser diferenciada em dívida contratual ou mobiliária, sendo as características da dívida contratual definida a partir de um contrato, enquanto a dívida mobiliária não possui relação com o fato que a

originou por ser derivada através da emissão de um título.

A respeito da contração de dívida pelo Estado, KOHAMA (2006) afirma que é um

procedimento normal e comum, adotado por todas as administrações modernas, para fazer

face às deficiências, decorrentes de excessos de despesas sobre a receita, criando déficits

orçamentários, caso em que o Estado recorre à realização de crédito a curto prazo ou também

da necessidade de realização de empreendimentos de vulto, caso em que se justifica a tomada

de um empréstimo (operação de credito) a longo prazo. Sobre as necessidades de os Governos

precisarem contrair débitos, PLATT NETO (2009) as divide em três principais: (1) suprir

déficits orçamentários, (2) suprir déficits financeiros, (3) registrar depósitos e resíduos

passivos, sendo que as duas primeiras razões estão ligadas a execução do orçamento do

Estado e a possíveis desequilíbrios fiscais ou financeiros que podem ocorrer, enquanto a

terceira necessidade infere sobre valores que não pertencem ao Estado e, portanto ele não

pode dispor como seus. Este é o caso, por exemplo, da retenção de impostos de renda, de

contribuições previdenciárias na fonte e, de recebimentos de depósitos judiciais.

17

Entretanto, todo Estado moderno que visa o equilíbrio macroeconômico para que se

possa manter um crescimento econômico prolongado atua com restrições orçamentárias, sobre

esse assunto REZENDE (2001, p.275) coloca:

“O setor público como qualquer outro agente econômico, uma empresa ou um trabalhador

assalariado se defronta com uma restrição orçamentária. Para manter-se em equilíbrio ao

longo do tempo o fluxo de dispêndios deve ser igual ao de entrada de recursos (arrecadação

do governo ou as receitas das firmas ou salários dos trabalhadores) Caso contrário estará

gerando um superávit ou um déficit no orçamento. No primeiro caso, o governo acumulará

poupança e poderá emprestar recursos para o setor privado. No segundo caso ocorre o inverso, com o governo gastando mais do que arrecada e gerando uma necessidade de financiamento junto ao setor privado e/ou ao Banco Central.”

Neste mesmo sentido, GIAMBIAGI e ALÉM (2000) apontam três restrições que

operam e limitam o déficit e o endividamento público para que os Estados não se endividem

ad infinitum:

- Mercado: O conceito de dívida esta ligado a crédito, e para que exista um

empréstimo é necessário que exista um credor, neste sentido, caso um país não cumpra seus

compromissos da dívida em dia, ele ira sofrer a hostilidade do mercado, que provavelmente

ira lhe negar novas fontes de endividamento.

- Risco de Inflação: Se o déficit for elevado e não houver a possibilidade de financiálo através da colocação de novos títulos públicos, só restará a opção de fazer isso por emissão

monetária, o que ira gerar uma expansão dos meios de pagamentos maior que o aumento dos

bens e serviços da economia, provocando um aumento no nível de preços.

- Instituições: Sociedades desenvolvidas, com mais nível de bem-estar social, devem

possuir instituições maduras responsáveis pela política fiscal para que criem mecanismos de

contrapeso que entrem em ação quando o déficit público se mostrar perigoso.

O nível de endividamento de um país não está ligado apenas à quantidade de

empréstimos que ele assume perante os credores, pois é necessário analisar a capacidade de

pagamento do devedor, visto que um Estado ou uma empresa privada pode manter em

crescimento a quantidade de financiamentos que obtém no mercado se este Estado ou empresa

mantiver em crescimento sua produção e riqueza, o que não ira gerar problemas para estes

agentes econômicos conseguirem cumprir seus compromissos financeiros. Uma medida mais

18

real sobre o nível de endividamento para os diferentes países do mundo, que possuem

diferentes níveis de produção e riqueza, seria analisar a relação dívida/PIB que compara o

nível total de endividamento de um país com a sua produção total de bens e serviços, criando

desta forma uma ferramenta de análise mais concreta sobre a influência da dívida pública no

orçamento geral de um país e também um ótimo índice de sustentabilidade da dívida pública,

pois mede o esforço – ou perda de bem estar – que o país terá que sacrificar para cumprir seus

compromissos financeiros. Entretanto existem outros fatores que influenciam o nível de

endividamento de um país ao compararmos ele com outras economias, como por exemplo, o

custo da dívida e a composição dela que se diferencia para países desenvolvidos e em

desenvolvimento, sobre isso GIAMBIAGI E ALÉM (2008, p.218) comentam:

“Em relação à composição dessa dívida, os países mais avançados, em

alguns casos com uma dívida maior que a brasileira, costumam ter um

mercado de títulos públicos suficientemente desenvolvidos, combinado com uma longa tradição de estabilidade, que lhes permite ter uma

proporção elevada de sua dívida na forma de papéis de longo prazo de

maturação e, o que é tão importante quanto isso, com taxas de juros

pré-fixadas. [...]. Em contraste, o governo de um país com uma dívida

pública cujo prazo de maturação é pequeno fica à mercê das oscilações de mercado, estando sujeito a ter que resgatar – ou seja, monetizar – uma fração considerável da sua dívida e, quando a taxa de juros

aumenta, sofre o impacto disso sobre parte substancial da dívida.”

.

A partir do trabalho de GIAMBIAGI e ALÉM (2000), foram definidas equações que

formaram um modelo que simplifica a análise da evolução da dinâmica da razão dívida

pública e produto interno bruto (PIB) de um determinado país, e como visto anteriormente

esta relação se demonstra como a análise mais confiável e utilizada para medir o nível de

endividamento de uma nação e, por isso que a iremos utilizar neste trabalho. Definindo a

dívida líquida do setor público – externa e interna – dividida pelo PIB como (d), a taxa

nominal de juros incidente sobre a dívida pública (i), a taxa de crescimento real da economia

(q), a taxa de inflação (π), a relação superávit primário/PIB como (h) e a senhoriagem/PIB¹

como (s), temos:

𝑑𝑡 = 𝑑𝑡−1 . 1 + 𝑖 / [ 1 + 𝑞 . 1 + 𝜋 ] – h – s

(1)

19

Seguindo a lógica desta equação (1), porém atualizando esta equação para os períodos

atuais aonde o problema inflacionário das economias selecionadas não se mostra grave,

apresentando taxas de inflação anual próximo ou inferior a 10%, os autores NOGUEIRA,

HOLANDA e ALMEIDA (2003), omitiram as variações de base monetárias, supostas

constantes, além de reconhecer passivos contingentes (esqueletos) em relação ao PIB, que

nada mais é que confirmar a presença de antigas dívidas inicialmente não registradas. A partir

destas alterações e da separação na equação entre dívida interna – recursos obtidos no país – e

dívida externa – recursos obtidos no estrangeiro e em dólares, acabaram por provocar desta

forma um impacto maior (menor) no resultado da dívida total daqueles países que possuem

uma maior (menor) quantidade de dívida atrelada ao dólar devido à maior influência de

variações cambiais no montante de sua dívida, assim, a dinâmica da relação dívida/PIB ficou

𝑅

𝑑𝑡 = 𝑑𝑡−1

(1+𝑟 𝑅 )

(1+𝑞)

𝑈

+ 𝑑𝑡−1

1+𝑟 𝑈 .(1+𝑡𝑐 )

1+𝑞 .(1+𝜋)

−ℎ

(2)

Sendo 𝑟 𝑅 e 𝑟 𝑈 a taxa real de juros dos países selecionados, e tc a taxa de

desvalorização do câmbio nominal. A partir da equação (2) podemos definir alguns cenários

macroeconômicos que diminuiriam a relação dívida pública/PIB, tendo destaque:

- Superávit Primário em relação ao PIB, ou seja, (ℎ) positivo.

- Aumento do crescimento do PIB real, ou seja, (q) positivo.

- Inflação, ou seja, (π) positivo.

- Variação negativa da taxa de câmbio real, alterando o estoque da dívida atrelado ao dólar.

_______________________

¹ A senhoriagem, segundo Giambiagi e Além (1999), é melhor definida como o poder de compra resultante de

um fluxo de emissão nominal de base monetária, sendo que em tempos de alta inflação, os níveis de

senhoriagem favoreciam a monetização da dívida. Pelo fato de analisarmos um período de baixa inflação, o

termo (s) de senhoriagem foi excluído da equação (2).

20

A partir da equação (2) será traçada a evolução da relação dívida/PIB para os BRICS

entre o período 2010-2012, pelo fato deste período apresentar informações mais confiáveis

para a comparação entre os países selecionados e, também a partir da construção de três

simulações para as variáveis macroeconômicas presentes na equação, a utilizaremos para

definir a possível dinâmica da relação dívida/PIB para o período de 2013-2015 para todos os

países selecionados.

2.1 Financiamento Público

Sobre os lados positivos que o endividamento público possa trazer, (SILVA 2009, p.

17) acrescenta:

[...] o acesso ao endividamento público permite atender a despesas

emergenciais (tais como as relacionadas a calamidades públicas, desastres naturais e guerras) e assegurar o financiamento tempestivo de

grandes projetos com horizonte de retorno no médio e no longo prazo

(na área da infraestrutura, por exemplo). A história está repleta de exemplos nesse sentido, não sendo surpreendente o uso disseminado do

endividamento por praticamente todos os países do mundo.

Entretanto, GONÇALVES e POMAR (2002), destacam alguns aspectos que se fossem

realmente efetivados na contração de uma dívida, provavelmente iriam ajudar a destacar os

lados positivos do endividamento, não transformando algo que pode ser extremamente benéfico à sociedade em algo absurdamente perturbador e opressor. Dentre esses fatores, os autores destacam o fato de que se o capital alavancado fosse utilizado em investimentos em prol

da melhoria da qualidade de vida da população, se não existisse um montante de juros tão alto

conjugado ao valor nominal da dívida e se o poder aquisitivo do povo aumentasse proporcionalmente ao crescimento da dívida, provavelmente os governos que efetuassem financiamentos externos ou internos iriam conseguir presenciar o lado positivo do endividamento.

Sobre as necessidades de financiamento do setor público, GIAMBIAGI E ALÉM

(2008) destacam que os países que necessitam buscar financiamento através do endividamento são

aqueles que costumam possuir uma poupança doméstica pública inferior as necessidades de

investimento do setor público. Para melhor entendimento sobre o assunto, os autores criaram esta

equação sobre a NFSP, pressupondo que o setor está em equilíbrio:

21

NFSP = IG – SG

(3)

Onde:

NFSP: Necessidade de Financiamento do Setor Público

IG: Investimento do Governo

SG: Poupança do Governo

A ANDIMA (2003) esclarece que o Estado possui três fontes à sua disposição para

gerar seu financiamento, a taxação (aumento dos impostos), a emissão de moeda e a emissão

de títulos da dívida pública, sendo que cada uma delas oferece perdas e ganhos do ponto de

vista do financiamento do Estado. Das fontes apresentadas, a que permanece como mais

eficaz é a emissão de títulos da dívida pública devido ao fato que ela oferece ao agente

econômico um incentivo, na forma dos juros, para a transferência de recursos do setor privado

para o setor público, enquanto a taxação se for muito elevada pode gerar um peso morto na

economia devido à perda de bem estar pelo fato da demanda ficar reprimida e a oferta não

atingir seu ponto ideal, sendo este efeito representado pela curva de Laffer, outra causa da

taxação é que pode levar aos agentes econômicos a buscarem outras maneiras ilegais para

fugir da carga muito alta de impostos. Já a emissão de moedas no longo prazo perderá sua

eficiência devido ao fato que os ganhos com Senhoriagem pode levar a um uso abusivo

causando problemas como o aumento generalizado dos preços, ou seja, inflação.

O mercado de títulos da dívida pública é um mecanismo fundamental que o Estado

possui para fazer seu financiamento e também obter seus objetivos de política monetária.

Segundo CORREIA (2005, p. 59):

(...) o aumento da demanda por títulos da dívida tende a minimizar o esforço fiscal

requerido para estabilizar a proporção dívida/PIB, por isso, a política fiscal além da

preocupação de preservar a sustentabilidade da dívida, deve gerar mecanismo que,

ao aumentar a liquidez dos títulos públicos, possa atrair novos participantes para

que os preços dos papéis se elevem e com isso se reduza a taxa de juros paga, o que

provocará alguns efeitos significativos, como a ampliação do crescimento

econômico e a redução do serviço da dívida pública (...)

Entretanto, deve se cuidar para que o aumento da demanda pelos títulos da dívida

22

públicos de um país não se torne algo forçado, devido à extrema necessidade de o setor

publico se financiar por causa da má administração do seu orçamento. GIAMBIAGI E ALÉM

(2000) colocam que um governo deve evitar se tornar um devedor do tipo Ponzi, ou seja, um

devedor que permite que sua dívida assuma uma proporção muito maior que a sua capacidade

de pagamento, através da colocação de títulos públicos que elevam a relação dívida/PIB e que

só possuem demanda por oferecer taxas de juros elevadíssimas, gerando um ciclo vicioso de

novos aumentos da relação dívida/PIB e da taxa de juros, até quando estiver em situação de

default.

Os Bancos Centrais de cada país, responsáveis por efetuar a política monetária,

possuem outros instrumentos para obter seus objetivos além do mercado de títulos da dívida,

de acordo com CARVALHO (2OOO), os outros instrumentos clássicos utilizados pelos

Bancos Centrais são o redesconto de liquidez, que são empréstimos do BC às instituições

financeiras e, o recolhimento do compulsório que correspondem a reservas bancárias não

remuneradas exigidas pelo Banco Central dos bancos comerciais. Dentro os objetivos da

política monetária, MISHKIN (2000) destaca a estabilidade de preços, a estabilidade da taxa

de juros, a estabilidade dos mercados de câmbio e financeiros, o crescimento econômico, alto

nível de emprego. Enquanto CARVALHO (2000) adiciona a esses objetivos a manutenção da

confiança dos investidores estrangeiros, sendo este o mesmo fator fundamental para o

contínuo pagamento dos serviços da dívida pública interna e externa.

2.2 Dinâmica da Dívida

A dinâmica de uma dívida se diferencia em muito caso esta seja contraída pelo setor

público ou pelo setor privado, principalmente devido à mudança no horizonte de tempo de

pagamento de cada uma das dívidas e as implicações que isso acarreta sobre a criação de um

planejamento de políticas que deveriam ser tomadas para minimizar os efeitos negativos de

um endividamento mal feito.

Sobre este assunto, GIAMBIAGI E ALÉM (2000) acrescentam que a diferença existente no horizonte de tempo que se tem para trabalhar a dívida contraída pelo setor público ou

privado é o principal fator que altera as suas dinâmicas porque no negocio privado o empreendedor tem um tempo longo para sanar suas dívidas, podendo efetuar ajustes em seus custos

para quitar uma parte da dívida sempre que achar necessário, ou seja, quando a dívida é con-

23

traída pelo setor privado existe a possibilidade de se criar um planejamento maior sobre as

necessidades de pagamento da dívida. Entretanto, na gestão pública, o comportamento do

devedor é alterado, sendo este reduzido para o período de mandato de um candidato qualquer,

sendo este cobrado pela oposição ou pelos eleitores caso aplique uma austeridade maior para

sanar as dívidas, podendo não se eleger novamente caso seja considerado um mau gestor por

ter aberto mão de certas necessidades da população para pagar as dívidas do estado.

Sobre a dinâmica da dívida pública SIMONSEN E CYSNE (1995) comentam que ela

se caracteriza através da necessidade natural dos países em desenvolvimento de atrair o capital internacional para reduzir as desigualdades econômicas em relação aos outros países e, por

apresentarem uma escassez de capital para aplicar em investimentos produtivos, estes países

acabam por oferecer a maior remuneração para o capital internacional na forma de altas taxas

de juros reais. Devido ao fato de que o déficit em conta corrente do balanço de pagamentos é

aquilo que o país absorve de capitais externos, considera-se natural que os países em desenvolvimento sejam deficitários, enquanto os desenvolvidos, superavitários em transações correntes. Todavia o acumulo de déficits na conta corrente significa maiores transferências futuras de renda para o exterior na forma de juros e remessas de lucros e, para que isso não gere

um endividamento ad infinitum, os recursos captados hoje devem ser utilizados em projetos

de investimento que gerem aumento do produto e, exportações adicionais ou redução das importações para que assim seja possível compensar os encargos de juros e de remessas de lucros embutidos nos empréstimos contraídos.

A partir dos conceitos previamente introduzidos, os autores SIMONSEM E CYSNE

(1995) introduzem a teoria do ciclo da dívida, que demonstra em seis fases distintas à dinâmica da dívida dos países desde quando são apenas devedores jovens até se tornarem credores

maduros. A primeira fase, que denomina o país como um devedor jovem, tem a característica

de atrair o capital externo através de altos juros pagos e devido à falta de recursos internos

para investir. Na segunda fase, o devedor intermediário começa a enviar um montante de renda para o exterior, porém os recursos remetidos aos países credores ainda são inferiores do

que aqueles que ele continua captando, se mantendo desta forma, deficitário em conta corrente. O terceiro passo é se tornar um país devedor maduro, aonde à transferência de recursos ao

exterior aumenta o suficiente para superar a renda liquida que precisa ser enviada, fazendo

com que o país agora acumule saldos positivos em transações correntes. A quarta fase esta

relacionada à mudança de perspectiva do país, aonde ele se transforma em um credor jovem,

passando a manter positivas suas transações correntes devido a um duplo efeito, que permite o

país receber saldos positivos devido as suas transferências de recursos e das rendas liquidas

24

recebidas dos países devedores. Na quinta fase, aonde o país se torna um credor intermediário,

ele volta a receber recursos do exterior, mas em montante menor que as rendas líquidas que

recebe dos países devedores. E por fim, na última fase, o país se torna um credor maduro,

aonde a falta de recursos internos volta a ser superior que as rendas recebidas do exterior, fazendo com que o país volta a acumular déficits nas transações correntes.

Cabe ressaltar que nem sempre os países passam de uma fase para outra gradativamente, podendo assim, pular duas ou mais fases em um pequeno espaço de tempo, e que também

diversos acontecimentos econômicos que aconteceram nos últimos anos demonstraram que

para o capital internacional ir para os países em desenvolvimento, não basta estes possuírem

apenas taxas de juros muito robustas, pois se estas nações não possuírem boa estabilidade

política e institucional, liberdade de movimento do capital e uma ótima qualidade de administração em relação às políticas econômicas, os recursos dos países credores acabaram preferindo uma taxa de lucro menor nos países desenvolvidos devido a sua segurança.

2.3 Déficit Público e Dívida Pública

No presente trabalho foi utilizado para as simulações criadas para demonstrar a tendência da trajetória da dívida pública dos BRICS o conceito de déficit ou superávit público

primário, sendo este definido por BATISTA JUNIOR (1990, p.9) como:

“a diferença entre os gastos não financeiros e as receitas não

financeiras do setor público ou, alternativamente, como a diferença

entre o déficit operacional e os pagamentos de juros referentes à dívida pública externa e interna.”

Tendo em vista que uma das principais necessidades para o Estado obter financiamento e gerar dívida está ligado aos déficits que podem ocorrer no orçamento publico, é necessário que estreitemos os laços entre esses dois fatores econômicos. Entretanto, é preciso salientar que existem outras maneiras de financiar os déficits, porém a literatura aponta que o mercado de títulos da dívida pública parece ser a melhor escolha por apresentar menores reflexos

negativos na economia que o aumento dos impostos e os ganhos de senhoriagem costumam

demonstrar. GIAMBIAGI e ALÉM (2000) demonstram claramente através da equação (1),

25

aonde h representa as relações de superávit primário/PIB o porquê adiar o ajustamento orçamentário tende a torná-lo cada vez mais complicado, devido ao fato que a postergação das

medidas destinadas a obter esse ajuste implica a persistência de déficits, que por sua vez geram um aumento da dívida pública, que tende a realimentar os déficits em períodos subseqüentes através da conta de juros, tornando o ajustamento requerido progressivamente maior.

BETING (1985) trata o déficit público como o mecanismo fundamental que sustenta a

inflação, e vê a inflação como patrocinadora da recessão. Para ele, reduzir o déficit público e

desta maneira acalmar a dívida pública seria o ponto inicial para que se conseguisse reverter à

dinâmica da alta compulsiva e articulada dos preços e dos juros. Desta forma, é visto como

fundamental o ajustamento orçamentário para conter o déficit público, principalmente nos

países em desenvolvimento que costumam apresentar muitos problemas macroeconômicos,

por que apenas a política de ajuste é capaz de reduzir o déficit público, para que assim, se

achate o índice de inflação para que a economia possa começar um novo ciclo de expansão

econômica. Entretanto, como afirma BATISTA JUNIOR (1990), apesar de o ajustamento

econômico implementado regularmente pelo FMI em economias que apresentam dificuldades

orçamentárias e de pagamento de suas dívidas públicas provocarem benefícios como a tendência ao superávit primário e a diminuição da inflação, eles também vem a gerar uma redução da demanda interna devido à queda dos gastos públicos, o que acaba por diminuir o nível

de atividade econômica e o crescimento daquele país que utilizar do ajuste de austeridade.

BATISTA JUNIOR (1990) ainda acrescenta que o aumento do déficit público não

reflete necessariamente que aconteça um afrouxamento da política fiscal, visto que as variações do déficit podem ser o resultado não apenas das decisões autônomas do setor público,

ligadas aos gastos correntes, investimentos públicos, tributação, tarifas públicas etc., mas

também de outras variáveis independentes da política fiscal e financeira do governo, como

por exemplo, a posição cíclica da economia e as flutuações na taxa de inflação. Em períodos

de recessão econômica aonde se amplia o hiato do produto cria-se a tendência de ampliar os

gastos governamentais associados a manter elevado o nível de emprego da economia, gerando

um maior nível de déficit público. Outro fator que afeta a dimensão do déficit de forma autônoma as decisões do governo está ligado com a aceleração da taxa de inflação que costuma

reduzir as receitas reais do setor público com mais intensidade do que os gastos reais. Em

ambos os casos o aumento do déficit público para sustentar melhores condições econômicas

no curto prazo através do endividamento público ira criar piores condições no longo prazo a

estas economias devido à maior transferência de renda ao exterior na forma de juros e lucros

dos empréstimos realizados.

26

2.4 Dívida em Desenvolvimento

Historicamente, segundo DELAMAIDE (1984), os países em desenvolvimento, principalmente os países latino-americanos, vêm contraindo empréstimos de bancos externos e

falhando em manter seus compromissos financeiros desde que se tornaram independentes. A

dívida surgiu e se mantém até os dias atuais por ser uma saída fácil para legisladores e políticos que não possuem a capacidade de gerir políticas públicas sobre os gastos governamentais

e acabam contraindo déficits orçamentários, buscando o endividamento para resolver muitas

vezes questões básicas da sociedade, empurrando o custo do consumo para uma futura e anônima geração de contribuintes. Sobre isso GIAMBIAGI E ALÉM (2000, p.210) acrescenta

que:

“Governos de sociedades com um menor estágio de desenvolvimento,

elevadas cargas sociais, instituições mais frágeis e escassa conscientização das suas lideranças acerca dos malefícios de políticas fiscais

“frouxas”, tenderão a buscar a solução “fácil” do endividamento público, como forma de atender as múltiplas demandas, sem ter que arcar para isso com o ônus de aumentar os impostos – pelo menos, imediatamente.”

Desta forma essas economias subdesenvolvidas continuaram se endividando até provocarem crises financeiras como a dos anos 80, que ficou conhecida como a crise do endividamento, aonde diversos países declararam moratória e tiveram que sofrer ajustes econômicos

severos, reduzindo desta forma, a riqueza de sua população já miserável, para conseguir manter em dia o pagamentos dos juros e principais de suas dívidas. DELAMAIDE (1984) acrescenta que a crise do credito provoca anomalias na estrutura econômica e social de forma a

fazer com que um Estado soberano que defende o bem-estar social deve se submeter às exigências de interesses particulares e estrangeiros (banqueiros), que se escondem atrás do escudo do FMI, por este apresentar um esmagador peso político, determinando quais e como as

políticas de ajustes econômicos devem ser utilizadas para que o país retome os pagamentos

internacionais fixados, independente do custo interno que isso represente. Assim, a questão da

dívida não se torna política até o momento que não pode ser paga. DELAMAIDE (1984, p.

233) fala:

27

“A dívida é uma questão política. Diminui a soberania. Um devedor

não possui mais o que é dele, já não é o dono de sua própria casa. O

credor tem poder sobre o devedor, e a política é a alocação do poder”

A análise de ESKRIDGE (1990) sobre a crise da dívida é determinada como mais um

exemplo da relação de dependência que países subdesenvolvidos possuem com os países desenvolvidos, visto que os países latino-americanos se tornaram viciados em infusões de capital ocidental, que beneficiam muito mais os bancos e empresas transnacionais do que esses

países. Eskridge parte para o estudo das razões da vulnerabilidade financeira dos Países Menos Desenvolvidos (PMDS), sendo esta influenciada por seis fatores principais: (1) falsas

expectativas econômicas por parte dos PMDS, (2) insatisfatório planejamento financeiro desses países, (3) estímulo da parte dos países industrializados aos empréstimos bancários realizados aos PMDS, (4) erros de políticas econômicas dos PMDS, (5) grandes déficits orçamentários dos governos desses países e (6) a fuga de capitais.

Países em desenvolvimento, por apresentarem um nível muito baixo de renda doméstica acabam por possuir uma poupança doméstica inferior as suas necessidades de investimento, criando a necessidade de recorrer à poupança externa, ou seja, dos países desenvolvidos,

para conseguir sustentar os gastos sociais e econômicos que precisam para atingir um desenvolvimento sustentável. Sobre este assunto, SOUZA JR. e JAYME JR. (2004) apresentam a

teoria dos hiatos de recursos necessários que impedem os países em desenvolvimento de atingir os investimentos necessários para manter o crescimento econômico. As restrições na disponibilidade de poupanças privadas, públicas e externas criam o primeiro hiato, conhecido

como hiato da poupança, que acaba por limitar os investimentos devido à escassez do crédito,

que por sua vez acaba gerando um aumento abusivo dos juros, provocando a necessidade de

financiamentos de longo prazo. O hiato de divisas está ligado à falta de reservas internacionais dos países em desenvolvimento, o que gera a necessidade de obter divisas internacionais

para contemplar investimentos em suas estruturas produtivas através da dependência de bons

resultados na balança comercial e/ou com a entrada de recursos via empréstimos de investimentos diretos. Por fim, o hiato fiscal conecta a deficiência dos investimentos do setor publico em infraestrutura e indústrias básicas com a deficiência de financiamento das despesas dos

governos de países em desenvolvimento, o que acaba por limitar os investimentos privados no

país por estes exigirem uma oferta de infraestrutura e insumos básicos que devem ser garantidos pelo setor públicos.

28

Todos estes hiatos vêm reforçar a razão que os países em desenvolvimentos sofrem

uma grande limitação em seu crescimento e desenvolvimento econômico e para isso acabam

buscando o endividamento público como forma de compensar essas falhas estruturais, porém

ao fazerem isso acabam por aumentar os esforços futuros que os contribuintes e políticos dos

países em desenvolvimento deverão apresentar para que haja uma tentativa de minimizar os

malefícios sociais e econômicos que uma crise de endividamento vá apresentar.

2.5 Dívida Pública e Crescimento Econômico

M. REINHART, R. REINHART e ROGOFF (2012) apresentam um excelente trabalho sobre o debate atual que coloca de um lado o crescimento contínuo do endividamento público de economias avançadas e do outro lado o baixo crescimento econômico que muitas

econômicas avançadas vêm apresentando na tentativa de recuperação de mais uma crise financeira mundial.

A partir da coleta de dados históricos recentemente desenvolvidos sobre os níveis de

dívida pública de diversas economias avançadas, buscou-se examinar as consequências no

crescimento de longo prazo dessas economias para períodos prolongados de um alto nível de

endividamento público a partir de 1800, sendo este nível definido pelos autores acima de 90%

da relação dívida/PIB, aonde foram encontrados e analisados 26 estudos de caso sobre diferentes países avançados como Espanha, França, Irlanda, Grécia, Itália, Japão, Estados Unidos,

entre outros. Foi constatado que em períodos de altas cargas de dívida o desempenho do crescimento econômico de longo prazo é afetado negativamente, atingindo o nível de 1,2% ao ano

de menor crescimento do PIB das economias avançadas analisadas do que em outros períodos

sem este alto endividamento. Ou seja, para períodos com um nível de endividamento maior

que 90% do PIB a taxa de crescimento do PIB esta associada à média de 2,3%, enquanto para

períodos de níveis inferiores de dívida pública a media de crescimento marcou 3,5% ao ano,

sendo que a duração média dos episódios de excesso de dívida foi de 23 anos, o que implica

um crescimento acumulado muito inferior para períodos de alto endividamento público e, que

a relação entre alta dívida pública e baixo crescimento econômico não está ligado a apenas um

fenômeno cíclico devido a sua longa duração analisado. Outro fator importante constatado em

11 dos 26 casos estudados pelos autores foi que, contrariando a percepção popular, os juros

reais dessas economias se apresentaram inferiores ou quase os mesmos tanto para os períodos

de alto endividamento quanto para os tempos de baixa relação dívida pública/PIB.

29

Entretanto, como afirmado por GIAMBIAGI E ALÉM (2008), os países em desenvolvimento por não apresentarem um mercado de títulos da dívida pública suficientemente desenvolvido como os países avançados, acabam sofrendo maiores oscilações dos mercados

internacionais, o que gera maiores desequilíbrios macroeconômicos, principalmente de variáveis como o câmbio e a taxa de juros que costumam se desvalorizar e se elevar, respectivamente, devido a longa tradição de falta de estabilidade econômica dos países emergentes e

também por seus títulos possuírem um período de maturação muito curto. Desta forma, os

países em desenvolvimento sofrem um impacto muito maior em sua dívida devido a esta vulnerabilidade externa, o que acaba por afetar em proporções também maiores o crescimento e

desenvolvimento dessas economias.

Outro fator preponderante que costuma acontecer mais constantemente em economias

em desenvolvimento e que acaba por afetar de forma negativa o crescimento desses países é

tratado por FILELLINI (1994), aonde afirma que quando governos utilizam os recursos captados com a emissão de títulos públicos da dívida para financiar seu próprio consumo, tendem

a acabar destruindo a poupança da sociedade, visto que ao gerar uma demanda de títulos públicos o governo reduz a demanda por títulos privados, reduzindo a capacidade de ofertar crédito do setor privado, o que gera uma pressão por maiores taxas de juros no mercado, que

acaba refletindo na redução dos investimentos de toda a economia, criando desta maneira reflexos muito negativos sobre o crescimento desta economia, pelo fato que o crescimento sustentado do futuro está baseado nos investimentos que esta economia realiza no presente.

Desta forma fica claro analisarmos que apesar de economias em desenvolvimento possuírem muitas vezes níveis de endividamento menores que países com economias já avançadas, os países subdesenvolvidos apresentam uma instabilidade muito maior relacionada ao

mercado de títulos da dívida pública e, assim, da forma como o endividamento é realizado, o

que acaba por apresentar consequências muito mais sérias em sua economia devido à instabilidade que é gerada principalmente na taxa de juros reais, refletindo muitas vezes em ações

como a fuga de capitais internacionais que impedem , afetando desta forma também o mercado de câmbio, o que gera uma grande perda nos investimentos, na produção, no comércio, e

principalmente, no crescimento e desenvolvimento dos países emergentes.

30

3 INTRODUZINDO OS BRICS

Em um estudo de 2001, Jim O´neil, economista chefe da Goldman Sachs, introduziu o

conceito dos BRICS, que inicialmente tratava do agrupamento dos países Brasil, Rússia, Índia

e China, que eram considerados os principais países emergentes no sistema capitalista, devido

ao tamanho de suas economias, o ritmo de crescimento acelerado, o volume de comércio, o

poder de compra, o tamanho das populações, dentre outros fatores. O´neil no estudo com nome de “Building Better Global Economic BRICs” acreditava que a representação nos encontros globais de política econômica precisavam ser alteradas, considerando que o peso real que

essas economias juntas possuem no crescimento econômico global é maior que o peso dos

Estados Unidos ou da União Européia. Entre 2003 e 2007, o crescimento desses quatro países

representou 65% da expansão mundial do PIB, sendo que em 2003 os BRICS respondiam por

9% do PIB mundial. Já em 2010, se utilizarmos a metodologia do PIB através da paridade de

poder de compra e incluindo a África do Sul no grupo dos BRICS, temos uma representatividade de 25% do PIB da economia mundial. Entretanto, os BRICS não passavam de um conceito criado por um economista que apontavam países que possuíam diversas semelhanças

econômicas, assim como, também possuíam grandes divergências sociais, políticas e econômicas, até que em 23 de setembro de 2006 aconteceu a primeira reunião oficial dos chanceleres dos quatro países, alterando o conceito acadêmico para um grupo real, que passou a atuar

de forma coletiva para conseguir atingir alguns objetivos em comum no cenário econômico e

político internacional.

A evolução do nível de contato e interação entre esses países se aprofunda a cada ano

com a realização anual de uma cúpula com os chefes de estados de cada membro, sendo a

África do Sul incluída neste grupo a partir de 2011. Com o intuito de aumentar a institucionalização do grupo, ministros das áreas financeiras e presidentes dos bancos centrais, vem se

encontrando regularmente para a troca de idéias e conhecimento para que juntos possam traçar as perspectivas que este grupo pretende atingir, sendo que o tema mais discutido seria a

criação de um banco de desenvolvimento dos BRICS, aonde já foi definida em 2013 a estrutura de capital que será composta por 50 bilhões de dólares divididos igualmente entre os membros, tendo como objetivo principal diminuir a dependência de financiamento dos países em

desenvolvimento para instituições como o FMI e o Banco Mundial e, apoiar principalmente o

financiamento de projetos de estradas, instalações portuárias modernas, serviços ferroviários e

de energia.

31

4 ANALISE EMPIRICA DA DÍVIDA PUBLICA DOS BRICS

4.1 Analise Descritiva das Variáveis do Modelo

4.1.2 Taxa de Crescimento do PIB

Com o intuito de apresentar dados que expressam a realidade das economias estudadas,

a taxa de crescimento anual de cada um dos países, para os anos 2010 até 2012, foi retirado do

site da Central de Inteligência Americana, sendo expressa na forma de GDP – real growth rate,

sendo definida metodologicamente como o crescimento anual ajustado pela inflação e

demonstrado em porcentagem. Por o cálculo do PIB ser feito em dólares, é utilizado nesta

metodologia para cada país o câmbio oficial de cada ano (OER, sigla em inglês). Abaixo

segue as taxas de crescimento de todos os países para os anos selecionados.

Tabela 1 - Taxa anual de crescimento do PIB

2010

2011

2012

BRASIL

7,5%

2,7%

0,9%

RUSSIA

4,5%

4,3%

3,4%

INDIA

11,2%

7,7%

6,5%

CHINA

10,4%

9,3%

7,8%

3,1%

3,5%

2,5%

ÁFRICA DO SUL

Fonte: Elaboração própria de acordo com dados da CIA, 2013

4.1.3 Taxa de Inflação

Uma variável fundamental para a realização do cálculo da dinâmica dívida/PIB é a

inflação, neste caso ela foi retirada do Banco Mundial (World Bank), sendo a inflação medida

pela taxa de crescimento anual do deflator implícito do PIB, assim, mostrando a taxa de

variação dos preços de cada economia como um todo, esta taxa está demonstrada em

porcentagem. O deflator implícito do PIB é a proporção do PIB em moeda nacional corrente

em relação ao PIB em moeda local constante. Abaixo segue as taxas de inflação de todos os

países para os anos selecionados.

32

Tabela 2 - Taxa anual de inflação

BRASIL

RUSSIA

INDIA

CHINA

ÁFRICA DO SUL

2010

2011

2012

8,22%

14,18%

8,85%

6,68%

7,2%

6,96%

15,53%

8,27%

7,8%

6,04%

5,34%

8,45%

8,15%

1,82%

5,45%

Fonte: Elaboração própria de acordo com dados do Banco Mundial, 2013

4.1.4 Taxa de Desvalorização do Câmbio

As taxas de câmbio anuais foram retirados do site da CIA, sendo expressa como

exchange rates, aonde mostram a quantidade de unidade da moeda local por uma unidade de

dólar. A partir dessas taxas foi utilizada uma relação de base móvel para descobrir a real

desvalorização (+) ou valorização (-) do câmbio dos países para cada ano em porcentagem.

Abaixo segue as taxas de desvalorização do câmbio de todos os países para os anos

selecionados.

Tabela 3 - Taxa de desvalorização do câmbio

BRASIL

RUSSIA

INDIA

CHINA

ÁFRICA DO SUL

2010

2011

2012

-12,04%

-4,32%

-5,53%

-0,89%

-13,05%

-4,79%

-3,25%

2,07%

-4,56%

-0,84%

16,69%

4,96%

14,50%

-2,31%

13%

Fonte: Elaboração própria de acordo com dados da CIA, 2013

4.1.5 Superávit/Déficit Primário

Para os anos de 2010 e 2011 os dados de superávit ou déficit primário de cada um dos

países dos BRICS foram retirados do site do Fundo Monetário Internacional, sendo expressos

como Government Primary Balance - percentof GDP. O ano de 2012 foi absorvido do site da

CIA, sendo expresso como Budget surplus (+) or deficit (-) - percentof GDP. Para ambas as

fontes, o superávit ou déficit está demonstrado em porcentagem do PIB de cada país. Abaixo

segue o resultado primário de cada país para os anos selecionados.

33

Tabela 4 - Resultado Primário

2010

2011

2,4%

3,1%

BRASIL

-2,9%

1,9%

RUSSIA

-4,3%

-4,8%

INDIA

-1,8%

-0,7%

CHINA

-2,5%

-2,1%

ÁFRICA DO SUL

Fonte: Elaboração própria de acordo com dados do FMI e da CIA, 2013

2012

2,2%

-0,1%

-5,4%

-1,6%

-4,7%

4.1.6 Taxa de Juros Reais

Para conseguir a taxa de juros reais de cada economia para os anos selecionados foi

necessário buscar a taxa básica de juros nominais dos bancos centrais de cada país e descontar

a taxa de inflação anteriormente mencionada. As taxas de juros nominais foram retiradas do

site www.global-rates.com e, abaixo segue as taxas de juros reais de cada país para o período

escolhido.

Tabela 5 - Taxa de juro real anual

2010

2011

2012

2,53%

4,04%

1,91%

BRASIL

-6,43%

-7,53%

-0,2%

RUSSIA

-3,35%

0,23%

-0,15%

INDIA

-0,87%

-1,24%

4,18%

CHINA

-1,7%

0,96%

-0,45%

ÁFRICA DO SUL

Fonte: Elaboração própria de acordo com dados do www.global-rates.com e do Banco

Mundial, 2013

4.1.7 Relação Dívida/PIB Passada

Para que seja efetuada a relação dívida pública/PIB para os anos selecionados é

necessário utilizar esta mesma relação para o ano anterior, neste caso, 2009, e também

diferenciar aquilo que é dívida externa e dívida interna de cada país. Sendo assim, foram

retirados do banco de dados do Banco Mundial os dados necessários, que foram efetuados em

conjunto com o FMI, que fornecem detalhadamente a dívida do setor público dos países

emergentes e desenvolvidos. Abaixo segue a relação dívida/PIB total, assim como, a dívida

externa e interna separadamente e, em porcentagem do PIB.

34

Tabela 6 - Relação Dívida/PIB de 2009

ANO 2009

BRASIL

Dívida Total

(%PIB)

68,93%

Dívida Externa

(%PIB)

3,01%

Dívida Interna

(%PIB)

65,92%

RUSSIA

8,74%

3,08%

5,66%

INDIA

18,49%

15,32%

3,17%

CHINA

17,67%

0,13%

17,55%

27,66%

14,83%

AFRICA DOSUL

Fonte: Elaboração própria de acordo com dados do Banco Mundial, 2013

12,83%

35

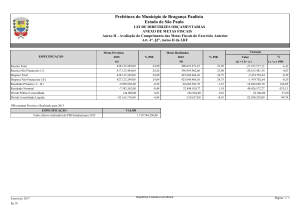

4.2 Dívida Pública dos BRICS de 2010 a 2012

A partir dos dados devidamente selecionados, traçamos a evolução da dívida dos

países dos BRICS para os anos de 2010, 2011 e 2012. Seguindo a tabela 6 e 7, podemos

analisar que todos os países conseguiram reduzir a sua relação dívida/PIB, tendo maior

destaque a economia brasileira que diminuiu em 4,45% esta relação, seguido pela Rússia,

China, Índia, África do Sul, que reduziram, respectivamente, em 2,7%, 2,23%, 0,63% e, 0,48%

a relação dívida/PIB.

Tabela 7 – Evolução da Dívida Pública dos BRICS de 2010 a 2012

ANO 2010

BRASIL

Divida Total

(%PIB)

62,81%

Divida Externa

(%PIB)

2,33%

Divida Interna

(%PIB)

62,87%

RUSSIA

10,28%

2,31%

5,07%

INDIA

18,61%

11,56%

2,75%

CHINA

17,66%

0,11%

15,75%

AFRICA DO

SUL

ANO 2011

26,20%

11,47%

12,23%

BRASIL

Divida Total

(%PIB)

62,70%

Divida Externa

(%PIB)

2,10%

Divida Interna

(%PIB)

63,69%

RUSSIA

4,31%

1,72%

4,50%

INDIA

17,50%

10,14%

2,56%

CHINA

15,02%

0,09%

14,24%

AFRICA DO

SUL

ANO 2012

24,50%

10,46%

11,93%

BRASIL

Divida Total

(%PIB)

64,48%

Divida Externa

(%PIB)

2,35%

Divida Interna

(%PIB)

64,33%

RUSSIA

6,04%

1,60%

4,34%

INDIA

17,86%

10,06%

2,40%

CHINA

15,44%

0,08%

13,76%

27,18%

10,89%

AFRICA DO

SUL

Fonte: Elaboração própria com os dados obtidos através da equação (2)

11,59%

36

4.2.2 Trajetória da Dívida dos BRICS de 2009 a 2012

4.2.3 Brasil

Relação Dívida/PIB

Gráfico 1 - Trajetória da Dívida do Brasil

0,8000

0,7000

0,6000

0,5000

0,4000

0,3000

0,2000

0,1000

0,0000

2009

2010

2011

2012

Dívida Total (%PIB)

0,6893

0,6281

0,6270

0,6448

Dívida Externa (%PIB)

0,0301

0,0233

0,0210

0,0235

Dívida Interna (%PIB)

0,6592

0,6287

0,6369

0,6433

Fonte: Elaboração própria com os dados obtidos da Tabela 7

Analisando a trajetória da dívida do Brasil entre o período de 2009 e 2012, a partir do

gráfico acima, podemos verificar que houve uma forte queda da relação dívida/PIB na

passagem do ano de 2009 para 2010, sendo que em 2010 a economia brasileira apresentou um

forte crescimento econômico que atingiu 7,5%, uma valorização cambial de 12,04% e um

superávit primário de 2,4% do PIB. A trajetória para 2011 se manteve praticamente constante,

apresentando uma leve queda da relação, devido principalmente pelo aumento do superávit

primário para 3,1% do PIB e também pela continua valorização do Real que atingiu 4,79%,

fazendo com que a dívida externa se mantivesse em queda, enquanto a dívida interna se

elevava, principalmente pela queda do crescimento econômico e pelo aumento dos juros reais

que atingiram 4,04%. Para o ano seguinte tivemos uma mudança na trajetória decrescente da

relação dívida/PIB para a economia brasileira, aonde a divida externa voltou a subir devido à

grande desvalorização do Real que atingiu a marca de 16,69%, enquanto a divida interna

continuou a se elevar por causa da redução do superávit primário e o péssimo resultado da

economia brasileira que apresentou um crescimento baixíssimo de apenas 0,9%.

37

4.2.4 Rússia

Gráfico 2 - Trajetória da Dívida da Rússia

Relação Dívida/PIB

0,1200

0,1000

0,0800

0,0600

0,0400

0,0200

0,0000

2009

2010

2011

2012

Dívida Total (%PIB)

0,0874

0,1028

0,0431

0,0604

Dívida Externa (%PIB)

0,0308

0,0231

0,0172

0,0160

Dívida Interna (%PIB)

0,0566

0,0507

0,0450

0,0434

Fonte: Elaboração própria com os dados obtidos da Tabela 7

Apresentando um crescimento médio de 4,06% entre 2010 e 2012 e taxas de juros

reais negativas para todos os anos analisados, a economia da Rússia conseguiu manter uma

trajetória descendente tanto para sua dívida externa como para sua dívida interna. A dívida

externa russa apesar da continua redução apresentou uma queda muito menor em 2012 do que

nos anos anteriores devido ao fato que a sua moeda, o rublo, sofreu uma inversão de sua

trajetória, que vinha de duas valorizações continuas nos anos de 2010 e 2011, para que em

2012 se desvalorizasse 4,96%. O que parece definir a trajetória da dívida total da economia da

Rússia neste período é o seu resultado primário, que em 2010 operou em um déficit de 2,9%

do PIB, fazendo com que a relação dívida/PIB aumentasse em 1,54%. Já em 2011 a economia

da Rússia demonstrou uma melhor capacidade de gestão de suas receitas e gastos e apresentou

um superávit primário de 1,9%, que somado ao um crescimento econômico de 4,3%, uma

valorização cambial de 3,25% e, uma taxa de juros real negativa de -7,53% levaram a redução

da relação dívida/PIB em 5,97%. Em 2012, a trajetória da dívida total da economia russa

voltou a se inverter com um aumento de 1,73%, sendo os fatores que mais colaboraram para

esta inversão foram o déficit primário de 0,1% do PIB e a brusca queda da taxa real de juros

da economia russa que pulou de -7,53% em 2011 para -0,2% em 2012.

38

4.2.5 Índia

Relação Dívida/PIB

Gráfico 3 - Trajetória da Dívida da Índia

0,2000

0,1800

0,1600

0,1400

0,1200

0,1000

0,0800

0,0600

0,0400

0,0200

0,0000

2009

2010

2011

2012

Dívida Total (%PIB)

0,1849

0,1861

0,1750

0,1786

Dívida Externa (%PIB)

0,1532

0,1156

0,1014

0,1006

Dívida Interna (%PIB)

0,0317

0,0275

0,0256

0,0240

Fonte: Elaboração própria com os dados obtidos da Tabela 7

Com um crescimento médio de 8,46% entre 2010 e 2012, o segundo maior dentre os

países dos BRICS, a Índia consegui manter a trajetória de sua divida interna e externa em

constante queda, mesmo apresentando um déficit primário crescente para todos os anos

analisados, que atingiu seu maior valor, 5,4% do PIB, em 2012, o que provocou uma inversão

da trajetória da sua dívida total em relação ao ano anterior, saltando de 17,50% para 17,86%

do PIB. Devido ao seu forte crescimento econômico, a economia indiana parece não sofrer os

malefícios de apresentar as outras variáveis que compõe a equação (2) de forma negativa,

sendo capaz, por exemplo, de reduzir a sua divida externa de 11,56% em 2010 para 10,06%

em 2012, mesmo sofrendo duas continuas desvalorizações cambiais seguidas, uma suave

enquanto há outra muito brusca, sendo a menor de 2,07% em 2011 e a mais brusca de 14,50%.

Até mesmo os juros reais da economia indiana não parecem causar um efeito significativo na

relação da divida total da Índia, aonde esta variável apresenta trajetória inversa com á divida

total indiana, sendo que em 2010 a divida total cresceu 0,12% enquanto os juros reais se

apresentavam negativos em -3,35%, em 2011 com a inversão da trajetória da divida total que

diminuiu 1,11%, os juros reais se tornaram positivos, atingindo 0,23%. Por fim, em 2012 á

divida total indiana voltou a crescer 0,36% enquanto os juros reais retornaram a sua marca

negativa, marcando -0,15%.

39

4.2.6 China

Gráfico 4 - Trajetória da Dívida da China

Relação Dívida/PIB

0,2000

0,1800

0,1600

0,1400

0,1200

0,1000

0,0800

0,0600

0,0400

0,0200

0,0000

2009

2010

2011

2012

Dívida Total (%PIB)

0,1767

0,1766

0,1502

0,1544

Dívida Externa (%PIB)

0,0013

0,0011

0,0009

0,0008

Dívida Interna (%PIB)

0,1755

0,1575

0,1424

0,1376

Fonte: Elaboração própria com os dados obtidos da Tabela 7

A dívida externa e interna chinesa sofreram uma continua queda em sua trajetória,

sendo que a dívida externa manteve seu patamar quase nulo em relação à dívida total desta

economia. Com três valorizações seguidas de sua moeda, o Yuan, a dívida externa chinesa

atingiu a minúscula participação no PIB de 0,08%. Já a divida interna manteve-se em queda

devido principalmente ao forte crescimento econômico, que atingiu a média para os três anos

analisados de 9,16%, sendo este o maior crescimento dentre os países dos BRICS. A dívida

total da china apresenta a mesma trajetória que duas variáveis da equação (2), parecendo

seguir um padrão tradicional, sofrendo esta relação uma queda de 2,64% em 2011, enquanto o

seu resultado primário saiu de um déficit de 1,8% em 2010 para outro déficit de apenas 0,7%

do PIB em 2011 e a taxa de juros reais da economia chinesa diminuiu de -0,87% para -1,24%.

Já em 2012, a trajetória da dívida total chinesa sofreu uma inversão, aumentando 0,42%, o