ANALISE DUPONT APLICADA EM EMPRESAS EM RECUPERAÇÃO JUDICIAL –

LEI 11.101/2005

Nerian José Cardoso

Roberto Marcos Navarro

RESUMO

Esta pesquisa tem por objetivo identificar a Taxa de Retorno sobre Ativo (ROA) e Taxa de

Retorno sobre Investimentos (TRI) e a Taxa de Retorno sobre o Patrimônio Líquido

(TRPL) de empresas em recuperação judicial em conformidade com a Lei nº. 11.101/ 2005

– Lei de Falências e de Recuperação de Empresas, através do Sistema de Analise Dupont .

Os dados, para análise, foram coletados no banco de dados da BOVESPA, a partir das

demonstrações contábeis, informações dos períodos de 2003, 2004, 2005 de Demonstrações

Contábeis Consolidadas. A pesquisa se caracteriza em seu objetivo como exploratória, os

procedimentos teórico-empírica com abordagem do problema qualitativa. As empresas

analisadas foram escolhidas por acessibilidade: Eucatex S/A, Parmalat S/A, Bom Bril S/A,

Recrusul S/A, Sansuy S/A e Varig S/A. O resultado encontrado após aplicação do sistema

de Analise Dupont que todas as empresas estudadas estão em mudanças continuas e que a

Varig S/A é a empresa que tem ao longo dos anos 2003, 2004 e 2005 tem o melhor índices

de ROA, embora todas estejam com um numero negativo.

Palavras chave: Recuperação Judicial, Sistema de Analise Dupont

1 INTRODUÇÃO

Quando a globalização de negócios e de investidores são aspectos de grande importância

para o sucesso do negocio e maximização do resultado para os investidores esta na

utilização de indicadores de analise das demonstrações contábeis, como ferramenta de

tomada de decisão para investimentos. Entre os indicadores de analise, os chamados índices

de retorno tem a sua importância com clareza quando procura mensurar e identificar as

taxas de retorno.

Em nosso trabalho fazendo uso do sistema de analise dupont procura-se comparar a

situação das empresas mencionadas e o retorno sobre o investimento das mesmas.

Expressar a rentabilidade em termos absolutos tem uma utilidade informativa bastante

reduzida. Portanto, devemos relacionar um lucro de um empreendimento com algum valor

que expresse a dimensão relativa do mesmo, para analisar quão bem se saiu à empresa em

determinado período. O melhor conceito de dimensão poderá ser ora volume de vendas, ora

valor do ativo total, ora valor do patrimônio líquido, ou valor do ativo operacional, depende

da aplicação que fizermos. No que se refere ao lucro, por sua vez, muito variantes podem

ser empregadas: Lucro operacional, Lucro líquido, Lucro antes ou após o imposto sobre a

renda, etc.

É importante que o conceito usado no numerador seja compatível com o empregado no

denominador. Se estivermos interessados no quociente de retorno sobre o ativo operacional,

devemos usar preferencialmente, no numerador, o lucro operacional e não o lucro líquido.

O fato é que, para determinadas finalidades, certos conceitos são melhores. Se quisermos

calcular o retorno para efeito preditivo do que possa ocorrer com a rentabilidade da

empresa no futuro, em termos de tendência, será melhor excluir do numerador e

denominador contas e valores não repetitivos ou não operacionais. Ter uma idéia da

lucratividade como um todo, será conveniente relacionar o lucro líquido com o

investimento total. Se quisermos Ter numa idéia do retorno para os acionistas, o melhor

será relacionarmos o lucro líquido (após o imposto de renda) com o patrimônio Líquido,

etc.

2 REVISÃO BIBLIOGRÁFICA

2.1 A ADMINISTRAÇÃO FINANCEIRA

Deve-se mencionar neste artigo que a administração financeira é papel de todos na

organização não somente de uma pessoa ou um grupo de pessoas, pensa-se a empresa como

um todo, as finanças como forma de gestão empresarial, pois nos afirma (Gitman, 1997, p.

4). O setor financeiro desempenha varias tarefas, tais como orçamentos, previsões

financeira, administração de caixa, administração de créditos, análise de investimentos e

captação de recursos.

A nossa afirmação é corroborada pelo objetivo da administração financeira que é buscar a

maximização da riqueza dos sócios e acionistas. Para tanto tem as seguintes atribuições:

a ) realização de analise e planejamento financeiro;

b) tomada de decisões de investimentos; e

c) tomada de decisões de financiamento.

O lucro é a busca da empresa, recursos próprios e de terceiros são ativados visando

sempre o cumprimento do postulado da continuidade. Todo esse recurso é aplicado na

produção, comercialização ou serviços prestados pela empresa em função da riqueza que a

mesma pode gerar no futuro.

A gestão de todo esse recurso compreende a função financeira da empresa através

da busca de melhores opções de aplicação de melhores estratégias de aplicação, visando os

melhores resultados para os clientes internos e externos.

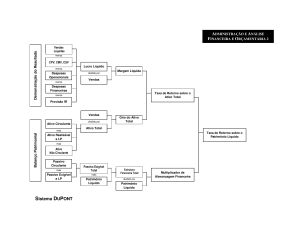

2.2 SISTEMA DE ANALISE DUPONT

O sistema de analise Dupont atua como uma técnica de investigação dirigida a

localizar as áreas responsáveis do desempenho financeiro da empresa. O sistema de

analises dupont pela administração como um marco de referencia para a analise das

demonstrações contábeis e determinar a condição financeira de uma empresa, procurando

analisar a evolução da rentabilidade dos capitais próprios através da decomposição de

grupos de contas.

O objetivo da decomposição dos componentes que propiciam a maximização da

rentabilidade do Capital Próprio é possibilitar o estudo de quais componentes ainda

eventualmente carecem de adequações corretivas.

Para atingirmos a maior rentabilidade do Capital Próprio (do Patrimônio Líquido), é

necessário buscar, ao mesmo tempo:

a) maior giro do Ativo possível;

b) a maior lucratividade líquida sobre as vendas; e

c) a menor participação do Patrimônio Líquido possível sobre o ativo total (respeitando

as condições mínimas de endividamento e capacidade de pagamento).

Utilização da fórmula para maximização da rentabilidade:

a) para a obtenção do maior giro possível do Ativo Total (VL/AT):

• reduzir as necessidades de recursos aplicados no Ativo, buscando o mínimo de

investimentos operacionais; e

• aumentar ao máximo o faturamento com os recursos existentes;

b) para a obtenção de maior lucratividade sobre vendas (LL/VL):

• aumentar ao máximo o faturamento e o volume vendido; e

• reduzir os custos e as despesas aos menores níveis possíveis;

c) para a obtenção de maior rendimento do Capital Próprio (AT/PL):

• reduzir as necessidades de investimentos no ativo; e

• ter a menor participação possível de capital próprio na estrutura de passivos da

empresa, ou seja, buscar a alavancagem financeira ideal.

A analise Dupont conforme no diz Padoveze (1997) conjuga os aspectos de

produtividade financeira do investimento, da lucratividade das vendas e da estrutura de

capitais, evidenciando os três componentes básicos de alavancagem da rentabilidade do

capital próprio.

Os três caminhos fundamentais para maximizar o lucro do capital próprio, conforme

Padoveze (1997) são:

a) a eficiência / produtividade do investimento, evidenciada pelo giro do ativo total, ou seja,

a capacidade que a empresa tem em de faturar mais vezes com a mesma estrutura e

quantidade de recursos (ativos) à sua disposição;

b) a lucratividade sobre vendas, o quanto a empresa consegue obter por cada valor faturado,

evidenciando a estrutura ótima de despesas e custos;

c) a estrutura ótima de passivo, ou seja, o mínimo de recursos próprios utilizado para

financiar os ativos, obtendo o máximo rendimento do capital próprio investido.

Conforme Gitman (1997), o sistema DuPont tem sido, por muitos anos, usado pelos

administradores financeiros como uma estrutura para analisar as demonstrações financeiras

e avaliar a situação financeira da empresa.

Young e O’Byrne (2003, p. 239) registram que a “Análise Du Pont, uma estrutura

bastante popular junto aos profissionais do mercado, utilizada em indicadores extraídos dos

demonstrativos financeiros, é uma abordagem particularmente interessante, pois envolve

uma desagregação progressiva do ROA e produz insights importantes” nas fontes de

geração de riqueza.

Para que possa-se compreender ROA, busca-se a afirmação de Kassai (1999) o

ROA (Return on Assets) é uma medida que quantifica o resultado operacional produzido

pela empresa em suas atividades operacionais, ou seja, antes das receitas e despesas

financeiras”. A rentabilidade operacional é medida pela ROA, pois a aplicação da formula

pois o numerador o lucro líquido após o Imposto de Renda, dimensionado o lucro caso

todos os ativos fossem financiados com capital próprio, medindo a lucratividade dos ativos

líquidos.

Para entendimento esta afirmação, Assaf Neto (2003, p.112) que cita o indicador do

Retorno sobre o Ativo (ROA) “revela o retorno produzido pelo total das aplicações

realizadas por uma empresa em seus ativos” , através da formula:

ROA =

Lucro Líquido após o Imposto de Renda

Ativo Total

Em relação à fórmula acima, Assaf Neto( 2003,p.112), afirma que no caso do

lucro operacional, este representa o resultado da empresa antes das despesas financeiras,

determinado somente por suas decisões de investimentos. “O resultado operacional

independe da forma como a empresa é financiada, sendo formado pela remuneração dos

proprietários de capital: acionistas (lucro líquido) e credores (despesas financeiras)”.

Neste caso, interpreta-se o resultado da equação do Retorno sobre o Ativo (ROA)

como o custo financeiro máximo que uma empresa poderia suportar quando realizasse

captação de fundos. Assim, se a entidade contrair empréstimos a taxas de juros que

superem o retorno gerado por seus ativos, o resultado auferido pela aplicação desses

recursos será menor que a remuneração devida ao credor, o que prejudica a rentabilidade

dos proprietários.

Os acionistas de um empreendimento buscam taxa atrativas para remuneração de

seu capital esse papel é o papel da empresa, oportunizar melhores taxas, isso facilitaria

melhores captações de recursos de terceiros com uma taxa menor tendo em vista a

possibilidade de melhor retorno produzido por seus ativos.

A alavancagem financeira positiva da empresa esta que a mesma possa conseguir

um ROA em uma proporção maior que o custo da divida, pois a rentabilidade deverá

superar o valor de remuneração do capital de terceiros.

Isoladamente os indicadores proporcionados pela ROA não podem melhoria na

margem de lucro da empresa, para que possamos fazer uma analise correta necessita-se de

indicadores de períodos (meses ou anos). Não há como se fazer analise de margens,

conforme afirma Padoveze (2004, p. 104) atestam que, se a “margem” é o elemento

fundamental para obter rentabilidade, o caminho para alcançá-la é o “giro”.

Segundo tais autores, a palavra “giro” representa a produtividade do investimento

realizado, sendo representada pela velocidade com que os ativos são operacionalizados e

conseguem transformar os insumos em vendas. Ou seja, “como o ativo total representa os

investimentos na empresa, quanto mais vendas ela fizer, mais produtivo é o ativo

(investimento) da empresa”.

O Sistema de Analise Dupont

funde a demonstração de resultado e o balanço

patrimonial em duas medidas-sínteses: a taxa de retorno sobre o ativo total (ROA) e a taxa

de retorno sobre o patrimônio líquido (ROE), através da aplicação de formula.

A fórmula DuPont permite à empresa decompor seu retorno em dois componentes:

lucro sobre vendas e eficiência no uso dos ativos. Normalmente, uma empresa com baixa

margem líquida tem um alto giro do ativo total, o que resulta em retornos razoavelmente

bons sobre o ativo total. O mesmo costuma ocorrer com a situação inversa.

O sistema DuPont reúne a margem líquida, à qual mede a lucratividade sobre as

vendas, com o giro do ativo total, que indica o quão eficientemente a empresa utilizou seus

ativos na geração das vendas

3 METODOLOGIA DA PESQUISA

O estudo realizado tem como característica um estudo exploratório, Raupp e

Beuren (2004, p. 80), nos diz que “pesquisa exploratória consiste no aprofundamento de

conceitos preliminares sobre determinada temática não contemplada de modo satisfatório

anteriormente”. Para Mattar (2001), na pesquisa exploratória, trata-se de aprofundar

conceitos preliminares, muitas vezes nunca vistos e permite levantar características inéditas

e novas dimensões a respeito da população-alvo

O método de pesquisa adotado é o survey. Conforme Marconi e Lakatos (1999), os

estudos exploratórios-descritivos combinados, são estudos que tem por objetivo descrever

completamente determinado fenômeno e os procedimentos de amostragens são flexíveis.

A nossa abordagem é qualitativa com um estudo multi-caso estudando o Sistema de

Analise Dupont em empresa que estão em recuperação judicial, ressaltando-se a

importancia do sistema como ferramenta de mensuração de retorno a investidores. Kestring

e Kuhnen (2004, p. 56) ressalta que o critério de prova da pesquisa qualitativa é a

descrição aprofundada do fenômeno.

Para a realização deste tipo de pesquisa, recomenda-se fazer uma cuidadosa

fundamentação teórica, isso porque se faz necessário aprofundar a análise de inúmeras

situações em que se apresenta o problema de pesquisa. Utilizou-se de pesquisa documental

desenvolvida a partir através de internet das demonstrações contábeis da empresas

divulgadas através da Bovespa .

A fundamentação teórica realizou-se através de pesquisa bibliográfica, conforme

Boente (2004, p. 11) “é o ponto de partida de toda pesquisa, levantamento de informações

feito a partir do material coletado em livros, revistas, jornais, artigos, sites da internet e

outras fontes escritas devidamente publicadas”.

4 ANÁLISE E INTERPRETAÇÃO DOS DADOS

As empresas pesquisadas são empresas que estão em processo de recuperação

judicial, VARIG S/A, BOM BRIL S/A, EUCATEX S/A, RECRUSUL S/A, SANSUY S/A

e PARMALAT S/A forma selecionada como amostra por acessibilidade, tendo como

característica comuns a aplicação da Lei nº. 11.101/ 2005 – Lei de Falências e de

Recuperação de Empresas.

Após a coleta de dos demonstrativos contábeis: Balanço Patrimonial e

Demonstração do Resultado do Exercício, exercícios sociais: 2003, 2004 e 2005, verificou

que algumas empresas não dispunham de todos os demonstrativos nos exercícios sociais.

Na foi estabelecido um ramos de atividade único ou similar sendo que as empresas

são de diversos ramos de atividade. A pesquisa tem como característica um estudo de

multi-caso real. Feita a coleta de dados, os mesmos foram tratados e colocados no

fluxograma do sistema de analise dupont.

FLUXOGRAMA – DUPONT- VARIG S/A

Demonstração do Resultado

Vendas

05 - R$ 78.086

04 - R$ 322.660

03 - R$ 523.422

Custo de Bens e ou

S/V

05 - R$ 68.325

04 - R$ 185.151

03 - R$ 379.804

Lucros Liquido

Após I.R.

05 - R$ (83.017)

04 - R$ (82.789)

03 - R$ (237.426)

Despesas

Operacionais

05 - R$ 64.892

04 - R$ 91.568

03 - R$ 78.472

Despesas

Financeiras

05 - R$ 24.604

04 - R$ 32.353

03 - R$ 51.226

Margem

líquida

05 - (1,06)

04 - (0,25)

03 - (0,45)

Vendas

05 - R$ 78.086

04 - R$ 322.660

03 - R$ 523.422

ROA

05 - (0,75)

04 - (0,66)

03 - (0,77)

Impostos

05 - R$ 2.531

04 - R$ 9.296

03 - R$ 16.203

Vendas

05 - R$ 78.086

04 - R$ 322.660

03 - R$ 523.422

ROE

Giro do Ativo

05 - 0,71

04 - 2,62

03 - 1,70

Ativo Circulante

05 - R$ 102.999

04 - R$ 108.126

03 - R$ 284.147

05 - (0,10)

04 - (0,11)

03 - (0,34)

Ativo Total

05 - R$ 109.752

04 - R$ 123.002

03 - R$ 308.119

Ativo Permanente

05 - R$ 6.753

04 - R$ 14.876

03 - R$ 23.972

Passivo Circulante

05 - R$ 286.247

04 - R$ 407.399

03 - R$ 696.058

Exigivel Total

05 - R$ 970.621

04 - R$ 900.854

03 - R$1.003.182

Exigivel a Longo

Prazo

05 - R$ 684.374

04 - R$ 493.455

03 - R$ 307.124

PASSIVO + PL

05 - R$ 109.752

04 - R$ 123.002

03 - R$ 308.119

MAF

05 - (0,13)

04 - (0,16)

03 - (0,44)

PL

Patrimonio SANSUY

Liquido

FLUXOGRAMA DUPONTS/A 05 - R$ (860.869)

05 - R$ (860.869)

04 - R$ (777.852)

03 - R$ (695.063)

04 - R$ (777.852)

03 - R$ (695.063)

FLUXOGRAMA- DUPONT - SANSUY

Demonstração do Resultado

Vendas

05 - R$ 352.074

04 - R$ 367.820

03 - R$ 291.974

Custo de Bens e ou

S/V

05 - R$ 256.294

04 - R$ 206.746

03 - R$ 172.121

L. L Após I.R.

05 - R$ (86.377)

04 - R$ 2.123

03 - R$ 2.290

Margem

líquida

05 - (0,25)

04 - 0,01

03 - 0,008

Despesas

Operacionais

05 - R$ 70.264

04 - R$ 87.342

03 - R$ 70.312

Desps. Financeiras

05 - R$ 35.323

04 - R$ 26.787

03 - R$ 26.089

Vendas

05 - R$ 352.074

04 - R$ 367.820

03 - R$ 291.974

ROA

05 - (0,38)

04 - 0,01

03 - 0,012

Impostos

05 - R$ 76.647

04 - R$ 71.609

03 - R$ 46.792

Vendas

05 - R$ 352.074

04 - R$367.820

03 - R$ 291.974

Giro do Ativo

05 - 1,52

04 - 1,32

03 - 1,53

Ativo Circulante

05 - R$ 85.724

04 - R$ 112.858

03 - R$ 115.432

ROE

05 - (7,98)

04 - 0,09

03 - 0,06

Ativo Total

05 - R$ 231.373

04 - R$ 276.700

03 - R$ 190.099

Ativo Permanente

05 - R$ 145.649

04 - R$ 163.842

03 - R$ 74.667

Passivo Circulante

05 - R$ 88.762

04 - R$ 125.617

03 - R$ 111.721

Exigivel Total

05 - R$ 220.349

04 - R$ 179.298

03 - R$ 152.936

PASSIVO + PL

05 - R$ 231.373

04 - R$ 276.700

03 - R$ 190.099

MAF

05 - 20,99

04 - 2,84

03 - 5,12

Exig. a Longo Prazo

05 - R$ 131.587

04 - R$ 53.681

03 - R$ 41.215

Patrimonio Liquido

05 - R$ 11.024

04 - R$ 97.402

03 - R$ 37.163

PL

05 - R$ 11.024

04 - R$ 97.402

03 - R$ 37.163

FLUXOGRAMA – DUPONT- EUCATEX

Demonstração do Resultado

Vendas

05 - R$ 648.715

04 - R$ 447.756

03 - R$ 363.213

Custo de Bens e ou

S/V

05 - R$ 281.747

04 - R$ 248,979

03 - R$ 231.833

L. L Após I.R.

05 - R$ 6.850

04 - R$ PREJUIZO

03 - R$ PREJUIZO

Margem Liq

05 - 1,06

04 - PREJUIZO

03 - PREJUIZO.

Desps. Operacionais

05 - R$ 332.280

04 - R$ 455.517

03 - R$ 2.014.105

Desps. Financeiras

05 - R$ 24.295

04 - R$ 84.655

03 - R$ 262.722

Vendas

05 - R$ 648.715

04 - R$ 447.756

03 - R$ 363.213

ROA

05 - 1,40

04 03 -

Impostos

05 - R$ 24.295

04 - R$ 100..010

03 - R$ 18..558

Vendas

05 - R$ 648.715

04 - R$ 447.756

03 - R$ 363.213

Giro do Ativo

05 - 1,32

04 - 1,29

03 - 0,64

Ativo Circulante

05 - R$ 141.690

04 - R$ 74.537

03 - R$ 106.098

ROE

05 - (1,23)

04 03 -

Ativo Total

05 - R$ 488.382

04 - R$ 346.476

03 - R$ 566.122

Ativo Permanente

05 - R$ 148.630

04 - R$ 76.640

03 - R$ 82.818

Passivo Circulante

05 - R$ 385.832

04 - R$ 234.163

03 - R$ 179.253

Exigivel Total

05 - R$1.043.075

04 - R$ 951.432

03 - R$ 812.153

PASSIVO + PL

05 - R$ 488.382

04 - R$ 346.476

03 - R$ 566.122

MAF

05 - (0,88)

04 - (0,57)

03 - 2,30

Exig. a Longo Prazo

05 - R$ 657.243

04 - R$ 717.269

03 - R$ 632.900

Patrimonio Liquido

05 - R$ (554.693)

04 - R$ (604.956)

03 - R$ (246.031)

PL

05 - R$ (554.693)

04 - R$ (604.956)

03 - R$ (246.031)

FLUXOGRAMA DUPONT- BOM BRIL S/A

Demonstração do Resultado

Vendas

05 - R$ 648.715

04 - R$ 447.756

03 - R$ 363.213

Custo de Bens e ou

S/V

05 - R$ 281.747

04 - R$ 248,979

03 - R$ 231.833

L. L Após I.R.

05 - R$

6.850

04 - R$ (358.925)

03 - R$ (1.853.463)

Margem

líquida

05 - 1,06

04 - (-0,55)

03 - (-5,10)

Desps. Operacionais

05 - R$ 332.280

04 - R$ 455.517

03 - R$ 2.014.105

Desps. Financeiras

05 - R$ 24.295

04 - R$ 84.655

03 - R$ 262.722

Vendas

05 - R$ 648.715

04 - R$ 447.756

03 - R$ 363.213

ROA

05 - 1,40

04 - (0,73)

03 - (3,26)

Impostos

05 - R$ 24.295

04 - R$ 100.010

03 - R$ 18.558

Vendas

05 - R$ 648.715

04 - R$ 447.756

03 - R$ 363.213

Giro do Ativo

05 - 1,32

04 - 1,29

03 - 0,64

Ativo Circulante

05 - R$ 141.690

04 - R$ 74.537

03 - R$ 106.098

ROE

05 - (1,23)

04 - (0,42)

03 - (7,50)

Ativo Total

05 - R$ 488.382

04 - R$ 346.476

03 - R$ 566.122

Ativo Permanente

05 - R$ 148.630

04 - R$ 76.640

03 - R$ 82.818

Passivo Circulante

05 - R$ 385.832

04 - R$ 234.163

03 - R$ 179.253

Exigivel Total

05 - R$1.043.075

04 - R$ 951.432

03 - R$ 812.153

PASSIVO + PL

05 - R$ 488.382

04 - R$ 346.476

03 - R$ 566.122

MAF

05 - (0,88)

04 - (0,57)

03 - 2,30

Exig. a Longo Prazo

05 - R$ 657.243

04 - R$ 717.269

03 - R$ 632.900

Patrimonio Liquido

05 - R$ (554.693)

04 - R$ (604.956)

03 - R$ (246.031)

PL

05 - R$ (554.693)

04 - R$ (604.956)

03 - R$ (246.031)

FLUXOGRAMA DUPONT- RECRUSUL S/A

Demonstração do Resultado

Vendas

05 - R$ 26.025

04 - R$ 41.280

03 - R$ 66.002

Custo de Bens e ou

S/V

L. L Após I.R.

05 - R$ 26.025

04 - R$ 41.280

03 - R$ 66.002

Margem

líquida

05 - (0,47)

04 - (0,44)

03 - (0,29)

Desps. Operacionais

05 - R$13.104

04 - R$ 13.687

03 - R$ 32.977

Desps. Financeiras

05 - R$ 16.544

04 - R$ 26.676

03 - R$ 32.095

Vendas

05 - R$ 26.025

04 - R$ 41.280

03 - R$ 66.002

ROA

05 - (0,44)

04 - (0,48)

03 - (0,39)

Impostos

05 - R$ 8.569

04 - R$ 15.927

03 - R$ 15.661

Vendas

05 - R$ 26.025

04 - R$ 41.280

03 - R$ 66.002

Giro do Ativo

05 - 0,94

04 - 1,08

03 - 1,33

Ativo Circulante

05 - R$ 66.605

04 - R$190.438

03 - R$ 201.492

ROE

05 - (0,29)

04 - (0,61)

03 - (1,65)

Ativo Total

05 - R$ 27.788

04 - R$ 38.366

03 - R$ 49.629

Ativo Permanente

05 - R$ 519.899

04 - R$ 462.106

03 - R$ 463.167

Passivo Circulante

05 - R$ 50.718

04 - R$ 49.356

03 - R$ 43.375

Exigivel Total

05 - R$ 70.000

04 - R$ 68.392

03 - R$ 61.341

PASSIVO + PL

05 - R$ 27.788

04 - R$ 38.366

03 - R$ 49.629

MAF

05 - 0,66

04 - 1,28

03 - 4,24

Exig. a Longo Prazo

05 - R$ 19.282

04 - R$ 19.036

03 - R$ 17.966

Patrimonio Liquido

05 - R$ (42.212)

04 - R$ (30.026)

03 - R$ (11.712)

PL

05 - R$ (42.212)

04 - R$ (30.026)

03 - R$ (11.712)

FLUXOGRAMA DUPONT- PARMALAT S/A

Demonstração do Resultado

Vendas

05 - R$ 04 - R$ 03 - R$ - 1.689.230

Custo de Bens e ou

S/V

05 - R$ 04 - R$ 03 - R$ - 1.197.181

L. L Após I.R.

03 - R$ ( 235.387)

Margem

líquida

03 - ( 0,13)

Desps. Operacionais

03 - R$ 696.097

Desps. Financeiras

03 - R$ 131.194

Vendas

03 - R$ 1.689.230

ROA

03- ( 0,15)

Impostos

03 - R$ ( 250.488)

Vendas

03 - R$ 1.689.230

Giro do Ativo

03 - 1,16

Ativo Circulante

03 - R$ 672.499

ROE

03 - ( 0,48)

Ativo Total

03 - R$ 1.458.113

Ativo Permanente

03 - R$ 785.614

Passivo Circulante

03 - R$ 644.859

PASSIVO + PL

03 - R$ 1.458.113

Exigivel Total

03 - R$1.005.278

MAF

03 - 3,21

Exig. a Longo Prazo

03 - R$ 360.419

Patrimonio Liquido

03 - R$ 452.835

PL

03 - R$ 452.835

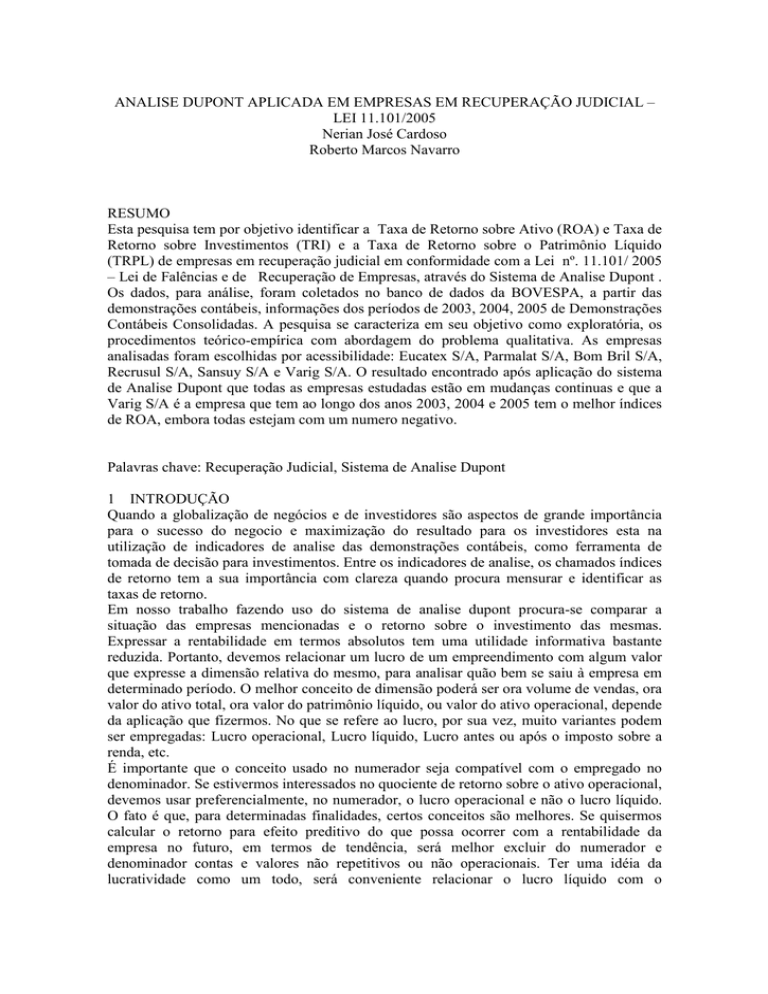

Para que possamos estudar os casos acima mencionados elaboramos uma tabela que

poderá nortear as nossas conclusões de qual empresa em recuperação judicial abaixo

encontra-se com melhor Taxa de Retorno sobre Ativo (ROA)

TABELA 1- DEMONSTRATIVO DE ROA

EMPRESA

ROA- 2003

ROA- 2004

(0,11)

VARIG

(0,34)

ROA- 2005

(0,10)

SANSUY

0,06

0.09

(7.98)

EUCATEX

BOM BRIL

-

-

(1,23)

(7,50)

(0,42)

(1,23)

RECRUSUL

(1,65)

(0,61)

(0,29)

PARMALAT

( 0,48)

-

-

Verifica-se que todas as empresa estão em uma situação negativa de ROA, mais

demonstra-se que entre todas que pode-se comparar a Varig S/A está com melhor evolução.

Não se pode fazer uma analise mais apurada da Eucatex S/A e da Parmalat S/A por falta de

demonstrações contábeis de alguns exercícios sociais destas empresas.

5. CONCLUSÃO

O trabalho teve como objetivo aplicar o sistema de analise dupont em empresas que

atualmente estão em processo de recuperação. Para tanto utilizou-se a pesquisa do tipo

exploratória, com abordagem qualitativa, através de um estudo de multi-casos, por

acessibilidade. Buscando esclarecer entre as empresas pesquisas utilizando a analise dupont

qual é a que tomando como base demonstrações contábeis de anos anterior encontra-se com

melhor perspectiva para os investidores.

Certamente a analise dupont é uma técnica sofisticada que merece mais estudo para

melhor entendimento de sua aplicação e interpretação. Deverá ser complementada por

outras informações e dados, como por exemplo o fluxo financeiro da empresa e o risco da

atividade do negócio.

O trabalho se viu prejudicado pela não movimento contábil em alguns exercício

sociais de duas empresas: Parmalat 2004 e 2005 e na Eucatex acumulou prejuízo em 2003 e

2004. Com isso analisando os resultado verifica-se que a empresa em melhor condições de

ROA é a Varig. S.A. O objetivo da pesquisa foi atendido, conforme resultado acima

mencionado.

REFERÊNCIAS

ASSAF NETO, Alexandre. Finanças Corporativas e Valor. São Paulo: Atlas, 2003.

BOENTE, Alfredo. Metodologia científica contemporânea para universitários e

pesquisadores. Rio de Janeiro: Brasport, 2004.

GITMAN, Lawrence J. Princípios de Administração Financeira: essencial. 2. ed. Porto

Alegre: Bookmam, 1997.

KASSAI, José R.; KASSAI, Silvia; SANTOS, Ariovaldo; ASSAF NETO, Alexandre.

Retorno de investimento: abordagem matemática e contábil do lucro empresarial. São

Paulo: Editora Atlas, 1999.

KESTRING, Silvestre; KUHNEN, Volney José. Teoria e prática da metodologia

científica:LAKATOS, E.M.; MARCONI, M. de A. Técnicas de pesquisa: planejamento e

execução de pesquisas, amostragens e técnicas de pesquisas, elaboração e interpretação de

dados. 6ª ed. São Paulo : Atlas, 1999

MATTAR, Fauze Najib. Pesquisa de marketing. Edição Compacta. 3.ed. São Paulo:

Atlas, 2001.

PADOVEZE, Clóvis Luís. Contabilidade Gerencial: um enfoque em sistema de

informação contábil. 1 ed. São Paulo: Atlas, 1997

PADOVEZE, C. L. Contabilidade gerencial – um enfoque em sistema de informação

contábil. 4ª edição. São Paulo: Atlas, 2004.

RAUPP, Fabiano Maury; BEUREN, Ilse Maria. Metodologia da pesquisa aplicável às

ciências sociais. In: BEUREN, Ilse Maria (org.). Como elaborar trabalhos monográficos

em contabilidade. 2 ed. São Paulo: Atlas, 2004. p. 76-97.

YOUNG, S. D.; O’BYRNE, S. F. EVA e gestão baseada em valor: guia prático para

implementação. Porto Alegre: Bookman, 2003.