Seja Bem Vindo!

Curso

Gestão Financeira para

Pequenas e Médias Empresas

Carga horária: 35hs

Dicas importantes

• Nunca se esqueça de que o objetivo central é aprender o conteúdo, e não apenas

terminar o curso. Qualquer um termina, só os determinados aprendem!

• Leia cada trecho do conteúdo com atenção redobrada, não se deixando dominar

pela pressa.

• Explore profundamente as ilustrações explicativas disponíveis, pois saiba que

elas têm uma função bem mais importante que embelezar o texto, são fundamentais

para exemplificar e melhorar o entendimento sobre o conteúdo.

• Saiba que quanto mais aprofundaste seus conhecimentos mais se diferenciará

dos demais alunos dos cursos.

Todos têm acesso aos mesmos cursos, mas o aproveitamento que cada aluno faz

do seu momento de aprendizagem diferencia os “alunos certificados” dos “alunos

capacitados”.

• Busque complementar sua formação fora do ambiente virtual onde faz o curso,

buscando novas informações e leituras extras, e quando necessário procurando

executar atividades práticas que não são possíveis de serem feitas durante o curso.

• Entenda que a aprendizagem não se faz apenas no momento em que está

realizando o curso, mas sim durante todo o dia-a-dia. Ficar atento às coisas que

estão à sua volta permite encontrar elementos para reforçar aquilo que foi

aprendido.

• Critique o que está aprendendo, verificando sempre a aplicação do conteúdo

no dia-a-dia. O aprendizado só tem sentido quando pode efetivamente ser

colocado em prática.

LISTA DE QUADRO

QUADRO 1

Fórmulas para gerenciamento do caixa ........................................................... 16

QUADRO 2

Fórmulas para cálculo dos indicadores financeiros dos estoques................... 18

QUADRO 3

Fórmulas para cálculo dos indicadores financeiros das duplicatas a receber.. 22

SUMÁRIO

FUNDAMENTOS DA ADMINISTRAÇÃO FINANCEIRA ...................................

4

1. Administração Financeira........................................................................... 4

2. Responsabilidades do Administrador Financeiro ........................................ 4

2.1 Atribuições do administrador financeiro.................................................. 4

3. Aplicação dos conceitos de Economia e de Contabilidade na Gestão

Financeira ....................................................................................................... 6

3.1 Administração Financeira e a Economia ................................................. 6

3.2 Administração Financeira e a Contabilidade: .......................................... 8

4. Funções da Administração Financeira ....................................................... 8

4.1 Planejamento e Análise das Necessidades Financeiras ......................... 8

4.2 Administração da Estrutura do Ativo da Empresa ................................... 9

4.3 Administração da Estrutura Financeira da Empresa ............................. 10

4.4 Síntese das Responsabilidades do Administrador Financeiro.............. 10

4.5 Ações que devem ser evitadas, pelos gestores, para garantir a saúde

financeira da empresa:............................................................................... 11

ADMINISTRAÇÃO DO CAPITAL DE GIRO ....................................................

12

1. Introdução................................................................................................ 12

2. Gerenciando os Componentes do Capital de Giro ................................... 13

2.1 Administração do Caixa........................................................................ 13

2.2 Administração Financeira de Estoques ................................................. 16

2.3 Administração de Duplicatas a Receber............................................... 19

FLUXO DE CAIXA ...........................................................................................

25

1. Introdução................................................................................................ 25

2. Função do Fluxo de Caixa ........................................................................ 25

2.1 Fluxo de Caixa Realizado ..................................................................... 25

2.2 Fluxo de Caixa Projetado ...................................................................... 25

3. Características do Fluxo de Caixa ........................................................... 26

4. Estrutura do Demonstrativo do Fluxo de Caixa ........................................ 26

5. Gerenciando o Fluxo de Caixa ................................................................. 27

6. Elaboração do Fluxo de Caixa ................................................................. 27

6.1 Rotinas do Gerenciamento do Fluxo de Caixa ...................................... 28

6.2 Análise do Fluxo de Caixa ..................................................................... 29

7. Classificação dos Fluxos de Caixa ........................................................... 30

7.1 Fluxo de Caixa Operacional .................................................................. 30

7.2 Fluxo de Caixa de Investimento ............................................................ 31

7.3 Fluxo de Caixa de Financiamento ......................................................... 31

8. Equivalência de Fluxo de Caixa............................................................... 33

8.1 Planos Equivalentes de Financiamento ................................................ 34

9. Coeficiente de Financiamento .................................................................. 36

CUSTOS PARA TOMADA DE DECISÕES.....................................................

38

1. Margem de Contribuição.......................................................................... 38

2. Ponto de Equilíbrio – Break-Even Point.................................................... 40

2.1 Índice do Ponto de Equilíbrio ................................................................ 41

3. Formação do Preço de Vendas ................................................................ 43

3.1 Formação de Preços baseada em Custos ............................................ 43

3.1.1 Formação de Preço de Venda para Indústria ..................................... 44

ANÁLISE DE INVESTIMENTO.......................................................................

50

1. Introdução................................................................................................ 50

1.1 Valor presente líquido – VPL ................................................................. 51

1.2 Taxa interna de retorno – TIR ............................................................... 52

1.3 Período de recuperação de capital – PAYBACK ................................... 54

1.4 Índice de Lucratividade ......................................................................... 59

2. Fluxo de Caixa de um Projeto.................................................................. 62

2.1 Receita Bruta Operacional .................................................................... 62

2.2 Deduções .............................................................................................. 63

2.3 Receita Líquida Operacional ................................................................. 63

2.4 Custos e Despesas Operacionais ......................................................... 63

2.5 Depreciação .......................................................................................... 63

2.6 Lucro Bruto Operacional – LBO ............................................................ 64

2.7 Impostos sobre o Lucro ........................................................................ 64

2.8 Investimento Bruto ................................................................................ 64

2.9 Necessidade de Capital de Giro........................................................... 64

2.10 Valor Residual ..................................................................................... 65

3. Custo do Capital do Credor e do Acionista ............................................... 72

3.1 Taxa de Desconto do Projeto ................................................................ 72

3.2

Custo do Capital do Credor............................................................... 72

3.3

Custo do Capital do Acionista ............................................................ 73

REFERÊNCIAS ............................................................................................

75

4

FUNDAMENTOS DA ADMINISTRAÇÃO FINANCEIRA

1. Administração Financeira

A Função Financeira teve seu início a partir do momento que iniciaram as

trocas (escambo), entretanto foi a partir do Século XVIII – em conseqüência da

Revolução Industrial – que ela passa a ser reconhecida como ciência.

Finanças é a aplicação de uma série de princípios econômicos para maximizar a

riqueza ou valor total de um negócio (GROPPELLI, 2002).

Finanças é a arte e a ciência de administrar fundos. Praticamente todos os

indivíduos e organizações obtêm receitas ou levantam fundos, gastam ou

investem. A Administração Financeira ocupa-se do processo, instituições,

mercados e instrumentos envolvidos na transferência de fundos entre pessoas,

empresas e governos (GITMAN, 1997)

2. Responsabilidades do Administrador Financeiro

O administrador financeiro tem como responsabilidade principal gerenciar os

recursos aplicados no ativo e no passivo, de forma a aumentar o valor da empresa e,

assim, gerar riqueza para os seus acionistas.

2.1 Atribuições do administrador financeiro

Para atender as exigências do cargo o administrador financeiro deverá

desempenhar as seguintes atribuições1:

previsão e planejamento – coordena, juntamente, com os demais setores

o planejamento de toda a empresa;

1

BRIGHAM; GAPENSKI e EHRHARDT, 2001, p. 27

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

5

decisões de investimento e financiamento – decisões sobre a compra

de ativos – equipamentos, estoques, instalações e outros – e de que

maneira tais aquisições serão financiadas – capital de terceiros, capital

próprio ou ambos. O administrador financeiro deve acompanhar com

cuidado:

saldo de caixa INATIVO: observar as oportunidades de investimento e

de aplicação do saldo disponível, pois dinheiro parado gera custos;

excesso de ESTOQUES: os estoques devem ser planejados para

atender a demanda. Manter estoques altos e sem controle além de

gerar custos, pode comprometer o capital de giro da empresa,

deixando-a em uma situação de aperto financeiro;

especulação

financeira

pode

trazer

vantagens

econômicas,

proporcionando RENTABILIDADE, porém pode prejudicar a LIQUIDEZ,

lançando a empresa num processo de dificuldades financeiras;

RENTABILIDADE indica o percentual de remuneração do capital investido

na empresa.

LUCRATIVIDADE indica o percentual de ganho obtido sobre as vendas

realizadas.

LIQUIDEZ é a capacidade de pagar em dia os compromissos assumidos

valores a receber em aberto: programação das entradas, bem como

a sistemática fiscalização desta parcela tão importante de fonte de

recursos da empresa;

máquinas paralisadas: deve-se controlar a vida útil das máquinas e

equipamentos,

subaproveitados

evitando

que

assim

a

aumentariam

concentração

sensivelmente

de

“o

recursos

custo

de

oportunidade”.

coordenação e controle – deverá ter conhecimento e manter o devido

controle sobre as decisões de outros departamentos que implicam

gastos;

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

6

lidar com os mercados financeiros – escolha das melhores opções

no mercado financeiro para captação e aplicação de recursos;

administração de risco – eliminar, o máximo possível, o risco de a

empresa ter perda financeira: compra de seguros, diluir as aplicações

financeiras entre vários segmentos e outros;

O gestor financeiro decide quais ativos devem ser adquiridos pela empresa,

como esses ativos devem ser financiados, e como a empresa deve

gerenciar seus recursos. Se essas responsabilidades forem

desempenhadas eficientemente, isso ajudará a maximizar os valores das

empresas e também irá contribuir para o bem-estar dos consumidores e

empregados (BRIGHAM; GAPENSKI e EHRHARDT, 2001, p. 28).

3. Aplicação dos conceitos de Economia e de Contabilidade na

Gestão Financeira

A Administração Financeira é considerada por alguns autores como a

Economia Aplicada, o que implica que suas ações dependem do conhecimento dos

conceitos Econômicos. Já a Contabilidade é uma das principais fontes de

informação que Administração Financeira utiliza para a tomada de decisões.

3.1 Administração Financeira e a Economia

A importância da Economia para o ambiente financeiro pode ser mais bem

descrita em função de suas áreas mais amplas - Macroeconomia e Microeconomia.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

7

3.1.1 Macroeconomia

A Macroeconomia estuda o ambiente global, institucional e internacional em que a

empresa precisa operar. Exemplos de fatores macroeconômicos: a renda média, a

produção nacional, desemprego (causa e conseqüência), taxa de inflação e política

monetária, sistemas bancários, políticas econômicas de governo,

(GITMAN, 1978, p. 4)

Se a empresa opera no âmbito macroeconômico é preciso que o

administrador financeiro esteja atento a:

estrutura institucional da empresa;

às conseqüências que as mudanças na política econômica podem afetar o

seu próprio ambiente de decisão;

prever ameaças e oportunidades para o seu negócio;

conhecer as instituições financeiras e saber como estas funcionam, para

ter como avaliar as fontes de financiamento da empresa.

O administrador financeiro precisa enfrentar não só outros competidores de sua

empresa, mas também as condições econômicas vigentes que podem ser favoráveis

ou desfavoráveis.

3.1.2 Microeconomia

A Microeconomia e suas teorias se interessam pela operação eficiente da

empresa. Visam definir ações que permitirão à empresa atingir sucesso

financeiro, tais como: as relações de oferta e demanda, estratégias de

maximização de lucro, composição de fatores de produção, níveis ótimos

de venda, estratégias de precificação e outros, GITMAN, 1978, p. 4).

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

8

3.2 Administração Financeira e a Contabilidade:

A função financeira e a função contábil tem sido consideradas por alguns

empresários como sendo a mesma coisa. Entretanto são distintas, embora a

Administração Financeira tenha como principal insumo os dados fornecidos pela

Contabilidade. Ao contador, cabe desenvolver e fornecer dados que possibilitem

avaliar o desempenho da empresa em suas situações econômicas, financeiras e

patrimoniais, com base nos quais o Administrador traçará seu plano de:

análise e planejamento financeiro;

estimativas de entradas e saídas de caixa;

levantamento, emprego e distribuição de fundos e seu controle financeiro,

detalhados em suas funções.

4. Funções da Administração Financeira

As principais funções da Administração Financeira, na perspectiva de Gitman

(1978) são:

análise e planejamento das necessidades financeiras;

determinação da estrutura de ativo da empresa;

determinação da estrutura financeira da empresa.

4.1 Planejamento e Análise das Necessidades Financeiras

Elaboração de planos ou orçamentos de forma a orientar a posição financeira

da empresa, possibilitando assim a tomada de decisão no que diz respeito à:

necessidade de aumento da produção e/ou venda; determinação de aumento de

capital de giro; captação de recursos para suprir o déficit ou investimento dos

recursos excedentes.

As entradas de saídas de recursos financeiros de uma empresa podem ser

controladas utilizando o fluxo de caixa, comumente são representadas pelas

seguintes contas:

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

9

Entradas: faturamento (vendas) – capital próprio – capital de terceiros

– vendas de imobilizado e alugueis;

Saídas:

fornecedores,

despesas

operacionais,

compras

de

equipamentos, pagamento de empréstimos.

4.2 Administração da Estrutura do Ativo da Empresa

A determinação da estrutura do ativo de uma empresa significa definir qual o

montante que deverá ser investido em ativos circulantes e fixos. Este planejamento

deverá ser estratégico, de forma a evitar alta imobilização com comprometimento do

capital de giro da empresa.

A FIG. 1 traz a demonstração das fontes e das aplicações financeiras de uma

empresa.

FIGURA 1

Demonstração das fontes e das aplicações financeiras da empresa

ATIVO

APLICAÇÕES

Curto Prazo

PASSIVO

FONTES DE RECURSOS

Capital de Terceiros

Longo Prazo

Fixo

Capital Próprio

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

10

4.3 Administração da Estrutura Financeira da Empresa

Esta função determina a maneira de captação de recursos para formar a

estrutura financeira da empresa. Deve-se definir se a empresa utilizará capital

próprio ou capital de terceiros – com financiamento de curto e/ou de longo prazo.

Essa definição afeta tanto a lucratividade quanto a liquidez da empresa.

A FIG. 2 mostra as fontes de recursos comumente utilizadas pelas empresas.

FIGURA 2

Fontes de recursos financeiros das empresas

Recursos de capital de

BANCOS

terceiros

A

Fontes de

Financiamento

de Ativos

Estrutura de

Capital

T

I

V

ACIONISTAS

O

Fonte: Vieira (2005, p. 4)

Recursos de capital

próprio

“Vencer obstáculos com energia e firmeza, são requisitos de um

bom Administrador Financeiro”.

4.4 Síntese das Responsabilidades do Administrador Financeiro

estimar os recursos que serão necessários para executar os planos

operacionais da empresa;

determinar o montante de tais recursos que poderá ser obtido na própria

empresa ou de fontes externas;

identificar os melhores meios e fontes para a obtenção de recursos

adicionais, quando se fizerem necessários;

estabelecer o melhor método para aplicação de todos os recursos para

executar os planos operacionais.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

S

11

4.5 Ações que devem ser evitadas, pelos gestores, para garantir a saúde

financeira da empresa:

confundir gastos pessoais com gastos da empresa. O patrimônio da

empresa não pode ser misturado ao patrimônio dos donos;

elaborar plano de negócio incompatível com a realidade do mercado;

investir e fixar metas sem uma avaliação precisa das necessidades

operacionais – investimento não planejado;

ausência de controle dos custos, bem como de outros controles internos

ligados à capacidade de gerenciamento de uma empresa: compras,

vendas, estoques, finanças, contabilidade, recursos humanos, etc.;

estabelecer prazos de venda sem levar em conta o capital de giro;

acumular dívidas e utilizar recursos emprestados a uma alta taxa de juros

para suportar os gastos da empresa;

fazer vendas a prazo sem adotar uma análise de crédito criteriosa

(comprovante de renda ou residência, referências, consultas de crédito,

etc.);

inexperiência dos sócios no ramo de atividade escolhido para o

empreendimento;

remuneração dos sócios incompatível com a situação financeira da

empresa.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

12

ADMINISTRAÇÃO DO CAPITAL DE GIRO

1. Introdução

Na perspectiva de Vieira (2005), a Administração do Capital de Giro “pode ser

caracterizada como o campo de estudo que trata da gestão dos ativos e passivos

que compõem os grupos circulantes do Balanço Patrimonial – ativo circulante e

passivo circulante”.

Tem como objetivo a manutenção do equilíbrio financeiro da empresa que

pode ser alcançado com a administração criteriosa do quanto deve ser investido nas

contas do ativo circulante e como esses investimentos devem ser financiados.

Cerca de 60% do tempo de um gestor financeiro típico é dedicado ao

gerenciamento do capital de giro.

Capital de Giro Bruto: Capital total investido no ativo circulante

Capital de Giro = AC

Capital de Giro Líquido ou Capital Circulante Líquido

CCL = AC - PC

OBS:

- Quando o CCL é positivo significa a existência de recursos de longo prazo

aplicados nas contas de curto prazo do ativo;

- Quando o CCL for negativo indica a existência de aplicações de longo prazo sendo

financiadas por recursos de curto prazo.

(VIEIRA, 2005)

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

13

2. Gerenciando os Componentes do Capital de Giro

O Capital de Giro Bruto consiste em quatro componentes principais: caixa,

títulos financeiros, estoques e contas a receber. As empresas geralmente seguem

um ciclo no qual elas compram estoques, vendem os produtos a prazo, e então

acumulam contas a receber. Uma política correta de capital de giro destina-se

minimizar o tempo entre os desembolsos de caixa para matérias-primas e o

recebimento em dinheiro das vendas.

2.1 Administração do Caixa

O caixa pode ser considerado um “ativo não lucrativo”. Embora necessário

para pagar as despesas operacionais, deve ser bem administrado para não

ocasionar dinheiro parado, pois o caixa em si não recebe juros.

A Administração de Caixa eficiente inclui gerenciamento correto das entradas

e saídas de caixa, que abrange:

melhorar as previsões de fluxos de caixa;

sincronizar as entradas e saídas de caixa;

acelerar os recebimentos;

deslocar os fundos disponíveis para onde são necessários;

controlar os desembolsos.

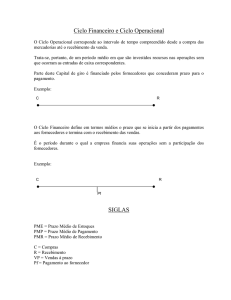

2.1.1 Ciclo Operacional

É o período que vai da compra de matérias-primas até o recebimento das vendas

dos produtos acabados.

Nas empresas industriais a duração do ciclo operacional depende:

do prazo de estocagem de matérias-primas;

da extensão do ciclo produtivo;

do prazo de estocagem dos produtos acabados;

do prazo de crédito concedido aos clientes.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

14

Graficamente tem-se:

Ciclo Operacional

Compra

Venda

PME

Recebimento

PMC ou PMRV

Ciclo Operacional = PME + PMC

Ou

CO = PME + PMC

2.1.2 Ciclo de conversão de caixa ou ciclo de caixa

O ciclo de conversão de caixa representa o período médio compreendido entre

os pagamentos e os recebimentos operacionais.

Graficamente tem-se:

Ciclo Operacional

Compra de

Matéria-Prima

Venda de Prod. Acabado

PME = 85 dias

Cobrança Dupl. a Receber

PMC = 70 dias

0

D=35

D=85

D=155

PMP=35 dias

Pgto.Duplicatas

Recebimento

Ciclo de Conversão de Caixa

Fonte: Vieira, 2005.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

15

Ciclo de Conversão de Caixa = CO - PMP

‘

Ciclo de Conversão de Caixa = PME + PMC - PMP

CO = Ciclo Operacional

PMC = Período Médio de Cobrança

PME = Período Médio de Estoque

PMP = Período Médio de Pagamento

- Quanto maior o Ciclo de Conversão de Caixa, maior o custo para a

empresa, pois representa maior tempo de utilização de financiamento ou

mesmo do Capital Próprio;

- Ciclo de Conversão de Caixa positivo significa que a empresa precisa se

utilizar de recursos de origem não operacional (empréstimos de curto

prazo) para o financiamento das suas atividades operacionais.

2.1.3 Giro de Caixa

O giro de caixa representa o número de vezes em que o caixa girou no período de

análise. Quanto maior for o giro de caixa, menor será a necessidade de caixa para

suportar as operações.

Maximização do giro do caixa

Existem maneiras de maximizar o giro do caixa, minimizando, por conseguinte, as

necessidades de caixa:

aumentar o giro do estoque por meio de: aumento do giro das matériasprimas; diminuição do ciclo de produção; aumento do giro de produtos

acabados;

acelerar o processo de recebimento;

reduzir o prazo concedido nas vendas a prazo;

aumentar o prazo de pagamento a fornecedores.

O QUADRO 1 traz as principais fórmulas utilizadas para o gerenciamento do caixa.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

16

QUADRO 1

Fórmulas para gerenciamento do caixa

Giro de Caixa no Ano

Saldo Médio de Caixa

ou Caixa Mínimo

Pagamento Anual de Duplicatas

--------------------------------------------Saldo Médio de Caixa

Pagamento Anual de Duplicatas

------------------------------------------------Giro de Caixa

Giro de Caixa

360

---------------------------------------Ciclo de conversão de caixa

2.2 Administração Financeira de Estoques

O Estoque representa um investimento importante em Ativo Circulante para a

maioria das empresas industriais.

A Gestão de Estoque é geralmente controlada pelas áreas de Compras, de

Produção e Vendas. O Gestor Financeiro não exerce controle direto, apenas

contribui na tomada de decisão, pois tem a responsabilidade tanto de levantar o

capital necessário para manter estoques quanto pela lucratividade geral da empresa.

Objetivos Financeiros x Objetivos de Produção x Objetivo da Empresa :

objetivo financeiro: alcançar o maior giro de estoque possível, porque

quanto maior for o giro de estoque menor será a necessidade de

investimento que a empresa fará;

objetivo de produção: manter estoques suficientes para satisfazer a

demanda de produção;

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

17

objetivo da empresa: determinar o nível ótimo de estoque que reconcilie

esses objetivos conflitantes;

2.2.1 Mensuração de Desempenho Financeiro dos Estoques

De um ponto de vista financeiro, o estoque é um ativo e representa dinheiro

preso, que não pode ser utilizado para outros propósitos. Além disso, manter

estoques gera custos de capital, de armazenagem e de risco.

A área de finanças deseja o menor estoque possível e precisa de alguma

mensuração do nível de estoque. O investimento total em estoques é uma boa

medida, mas em si mesmo não se relaciona às vendas.

Duas medidas que efetivamente se relacionam com as vendas são:

Giro de Estoque ou Rotatividade;

Cobertura de Estoque ou Período Médio de Estocagem

2.2.2 Rotatividade ou Giro de Estoque

A Rotatividade ou o Giro de Estoque é a relação existente entre o consumo anual

e o estoque médio do produto. Em princípio, quanto maior o Giro dos Estoques

melhor será a situação da empresa, uma vez que tal acontecimento estará indicando

um alto grau de comercialização de seus produtos (grande demanda, boa aceitação,

etc.). Todavia, a rotação elevada poderá exprimir um subinvestimento em estoque,

revelando que a empresa opera com estoques inferiores à suas necessidades,

perdendo, portanto, oportunidades de vendas e, conseqüentemente, de gerar

maiores

lucros.

Da

mesma

forma,

uma

baixa

rotação

pode

denotar

superinvestimento em estoques, ou seja, a empresa estaria investindo em estoques,

quantidades superiores às suas necessidades.

2.2.3 Cobertura de estoque ou período médio de estoque (PME)

A Cobertura de Estoque, também conhecida por Período Médio de Estoque ou

Período de Renovação dos Estoques indica o número de meses ou de dias durante

os quais poderá o estoque movimentar-se, sem que haja necessidade de nova

encomenda. É o prazo decorrido entre a compra (efetivo recebimento) e a venda ou

consumo do material.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

18

QUADRO 2

Giro de Estoque de Produto Acabado

Consumo Médio Anual (un.)

-----------------------------------------Estoque Médio (un.)

(consumo em unidades)

Giro de Estoque de Produtos Acabados

Custo de Mercadoria Vendida (CMV)

----------------------------------------------------------Estoque médio de produto acabado (R$)

(Consumo em R$)

Giro de Estoque de Matéria-Prima

Período Médio de Estocagem (PME)

Custo dos Materiais Utilizados

----------------------------------------------------Estoque médio de matéria-prima

360

----------------------Giro de Estoque

Período Médio de Estocagem (PME)

360 x estoque ($)

----------------------------CVM

Período Médio de Estocagem (PME)

Estoque Médio em unidades

-------------------------------------------Consumo Médio em unidades

Lucro Bruto

Lucro Líquido

Margem Bruta

Margem Líquida

Vendas x Margem Bruta

Vendas x Margem Líquida

Lucro Bruto

------------------------------Vendas

Lucro Líquido

-------------------------------

Vendas

Fórmulas para cálculo dos indicadores financeiros dos estoques

Quanto menor for o período médio de estoques da empresa, mais

líquida ou ativa a empresa poderá ser considerada.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

19

2.3 Administração de Duplicatas a Receber

As empresas, em geral, preferem vendas a vista em vez de vendas a crédito,

porém pressões competitivas forçam a maioria das empresas a oferecer crédito. A

fim de conservar os clientes atuais e atrair outros, a maioria das Empresas acha

necessário oferecer crédito.

Já que para quase todas as empresas as duplicatas a receber representam uma

grande parte dos seus ativos circulantes, dá-se, normalmente, muita atenção à

administração eficiente dessas duplicatas.

2.3.1 Políticas de Concessão de Crédito

A política de crédito é o conjunto de princípios que, durante certo período,

norteiam o comportamento da empresa quanto à concessão de crédito. Em

situações de forte concorrência entre empresas, a política de prazos de pagamento

pode ser utilizada como vantagem competitiva, para conquistar novas fatias de

mercado.

Ao estipular uma política de crédito a empresa estará colocando em prática

uma estratégia mercadológica para atrair clientes, mas se não houver recursos

financeiros para administrar um volume elevado de valores a receber, pode-se

comprometer a situação financeira da mesma, pois não haverá liquidez financeira

para honrar os compromissos assumidos.

2.3.2 Tipos de Política de Crédito

O crédito para vendas a prazo é liberado segundo três tipos de política:

liberal: maior risco de não recebimento ou de impontualidade;

rígida: menor risco de não recebimento ou de impontualidade;

compatível: risco médio, pela utilização simultânea das políticas

anteriormente citadas;

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

20

O risco existente na autorização de uma venda a prazo é o do recebimento

com impontualidade, o que prejudica o fluxo diário de caixa do fornecedor, e o do

não recebimento. Ambos são prejudiciais.

2.3.3 Variáveis da política de crédito

A Política de Crédito de uma empresa consiste em determinar quatro variáveis:

a) O Período de crédito - fixação de prazos para pagamentos pelos

clientes: É o período de tempo que a empresa concede aos clientes para

pagamento das compras realizadas.

A definição de prazos depende:

da política adotada pela concorrência;

das características e do risco inerentes ao mercado consumidor;

da natureza do produto vendido;

do desempenho da conjuntura econômica;

do atendimento de determinadas metas gerenciais internas;

de mercadologia;

do prazo do fornecedor e outros fatores.

b) Os Padrões de Crédito - fixação de critérios para aceitação (seleção)

de clientes: os padrões de crédito da empresa definem os critérios mínimos

para a concessão de crédito a um cliente. O estabelecimento de padrões de

crédito requer implicitamente uma medida de qualidade de crédito, que é

definida em termos da probabilidade de inadimplência de um cliente.

b.1) Processo para Avaliação de um Pedido de Crédito: a concessão de

crédito deve ser feita com muito critério técnico, com base em:

análises de balanços: analisar os elementos de decisão, apoiada em

índices de liquidez e estimativas do risco de não pagamento;

informações comerciais junto a fornecedores;

bancos ou instituições especializadas (exemplo: Serasa).

vendedores;

visita às instalações da empresa e entrevistas com seus executivos;

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

21

o solicitante de crédito possui casa própria;

há quanto tempo o solicitante trabalha em seu emprego atual;

qual a dívida a pagar do solicitante em relação à sua renda anual?

o cliente potencial tem o histórico de ser pontual em seus pagamentos.

b.2) Padrões de crédito x vendas x recebimento: espera-se que à medida

que uma empresa afrouxa seus padrões de crédito, cresçam suas vendas,

enquanto um arrocho nos padrões de crédito implicará em menores vendas.

Quando as condições de crédito são afrouxadas, concede-se crédito a

clientes menos confiáveis que provavelmente retardarão o pagamento de

suas contas. Quando os padrões de crédito são arrochados, a concessão de

crédito será limitada aos clientes mais confiáveis, e a expectativa é que

paguem suas contas mais depressa.

c)

A Política

de

Cobrança:

definição dos métodos

de cobrança

(instrumentos, agressividade relativa, etc.). Análise permanente das duplicatas

com atraso e o esforço para seu recebimento;

Tipos de Procedimentos de Cobrança

Inúmeros tipos de procedimentos de cobrança são normalmente empregados.

Se uma conta não for paga na data do vencimento, com a passagem do

tempo as cobranças tornam-se mais pessoais e rigorosas. Os procedimentos

básicos de cobrança são: cartas; telefonemas; visitas pessoais; agência de

cobrança; ação judicial.

d) Descontos - formalização de procedimentos para concessão de

descontos:

Os descontos financeiros são oferecidos objetivando o incremento das

vendas, atraindo novos clientes ou incentivando volumes maiores de vendas,

e também, a redução de necessidade de caixa através de uma diminuição do

prazo médio de cobrança.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

22

2.3.4 Os cinco Cs do crédito

A base de concessão de crédito deve respeitar os cincos Cs do crédito, criados

por Weston e Brigham:

caráter - percepção de integridade ou qualidade moral – o cliente procurará

cumprir a sua obrigação?

condições – constatações de problemas conjunturais – quais serão os possíveis

efeitos de acontecimentos externos sobre a capacidade do cliente para pagar as

suas dívidas;

capacidade: constatação de competência gerencial para o negócio – o

desempenho operacional e financeiro do cliente permitirá a geração de recursos

para efetuar os pagamentos?

capital - existência de condições financeiras – o cliente possui bens e outros

recursos disponíveis para cobrir o valor exigido pela transação?

colateral - existência de garantias que poderiam ser disponibilizadas – o cliente

pode oferecer garantias reais ou não?

Estas condições devem existir, simultaneamente, em qualquer relação de compra e

venda. O atendimento a elas significa a tranqüilidade que o ativo “Duplicatas a

Receber” deve merecer.

QUADRO 3

Giro de Duplicatas a Receber

Vendas Anuais a Credito

-----------------------------------------Duplicatas a Receber

Período Médio de Cobrança (PMC)

360

-----------------------Giro de Duplicatas

Período Médio de Cobrança (PMC)

360 x duplicatas a receber

------------------------------------------Vendas anuais a crédito

O Período Médio de Cobrança mostra a média em dias que a

empresa leva para cobrar uma duplicata. Se o índice encontrado for

menor que o prazo concedido para pagamento, então o índice é

aceitável.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

Fórmulas para cálculo dos indicadores financeiros das duplicatas a receber

23

EXERCÍCIOS PROPOSTOS

Exercício 1

Ativo Circulante

Disponível

Estoques

Clientes

Controladas/Coligadas

Outras Contas

Total

53.172

51.657

89.145

12.423

47.114

253.511

21,0

20,4

35,2

4,9

18,6

100,0

Passivo Circulante

Fornecedores

57.584

Empréstimos

95.910

Controladas/Coligadas 40.180

Outras Contas

78.492

272.166

21,2

35,2

14,8

28,8

100,0

Com os dados da tabela acima, pede-se:

a) Capital de Giro;

b) Capital de Giro Líquido ou Capital Circulante Líquido;

Exercício 2

Uma empresa opera com ciclo de caixa de 32 dias, resultante de 15 dias de

estoques, 35 dias de recebimento de clientes e de 18 dias de pagamento a

fornecedores. As vendas totais anuais é de R$ 2.000.000,00 sendo que desse valor

R$1.200.000,00 correspondem a vendas a prazo. As compras são realizadas a

prazo e o montante anual foi de R$1.700.000,00. A empresa trabalha com uma

margem de lucro bruta de 25%. Determine o valor de cada item componente do

circulante dessa empresa e o capital circulante líquido.

Exercícios 3

Uma empresa apresenta os seguintes dados: custo anual das mercadorias vendidas

de R$24.000.000 e o estoque médio de R$6.000.000.

Responda as questões abaixo:

a) Qual será a taxa de giro de estoque?

b) Qual seria a redução no estoque se o giro de estoque crescesse para 12

vezes por ano?

c) Se o custo de estocagem corresponde a 25% do estoque médio, de quanto

será a economia?

Exercício 4

Em cada um dos seguintes casos, calcule o investimento médio em estoque.

Suponha um ano de 360 dias.

a. A empresa tem vendas de R$2.000.000,00, uma margem bruta de 20% de

lucro e o período médio de estoque de 60 dias.

b. O custo de mercadoria vendida é de R$230.000,00 e o período médio de

estoque é de 65 dias.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

24

c. As vendas da empresa são de R$790.000,00, sua margem bruta de lucro é de

12% e a taxa de giro de estoque é de 5.

d. O custo de mercadorias vendidas da empresa é de R$5.480.000,00 e a taxa

de giro de estoque é de 6.

Exercício 5

O PMP da Cia. Barcos Ltda. é de 50 dias. A Empresa tem uma taxa de Giro de

Estoque de 4 e Giro de Duplicatas a receber de 9. Seus desembolsos anuais com

pagamento de duplicatas são de aproximadamente R$2.500.000,00. Calcule a

necessidade mínima de caixa operacional, supondo um ano de 360 dias.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

25

FLUXO DE CAIXA

1. Introdução

O fluxo de caixa é um instrumento gerencial de grande importância na tomada

de decisões empresariais, possuindo como objetivos básicos:

coletar dados;

organizar dados;

gerar subsídios (dados, informações) para previsões.

2. Função do Fluxo de Caixa

O Fluxo de Caixa visa o controle rígido dos recursos financeiros da empresa,

de forma a permitir antecipadamente a decisão quanto ao destino a ser dado aos

recursos, bem como determinar como serão pagos os desembolsos.

O Fluxo de Caixa é um instrumento de Gestão que provém da

integração do contas a receber com o contas a pagar, podendo se

referir ao passado (fluxo realizado) ou ao futuro (fluxo projetado).

2.1 Fluxo de Caixa Realizado

Quando se olha para o passado e se comparam as contas recebidas com as

contas pagas.

2.2 Fluxo de Caixa Projetado

Quando se compara o contas a receber com o contas a pagar.

O fluxo de caixa projetado permite visualizar, simultaneamente, o contas a pagar e o

contas a receber e, conseqüentemente, decidir sobre:

o melhor momento da compra;

o melhor momento da venda à vista;

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

26

os momentos mais “carregados” do contas a pagar;

projetar “estouros / sobras” de caixa;

3. Características do Fluxo de Caixa

O fluxo de caixa possui as seguintes características:

é imediato – o que indica que deva ser atualizado diariamente –

garantindo assim uma visão realistas da situação financeira da empresa;

permite olhar tanto para o passado quanto para o futuro - o que possibilita

ao administrador projetar, dia-a-dia dentro de determinados limites, a

evolução de seu disponível. Dessa forma ele poderá tomar, com a devida

antecedência, as medidas que se façam necessárias para enfrentar a

escassez ou excesso de recursos;

de fácil análise - ou o dinheiro entrou ou não entrou. Ou saiu ou não saiu.

4. Estrutura do Demonstrativo do Fluxo de Caixa

Fluxo de Caixa ou Fluxo Financeiro

A- Entradas

Discriminação de todos os ingressos

B- Saídas

Discriminação de todos os desembolsos

C- Saldo no Período (A-B)

D- Saldo Acumulado Anterior

E- Saldo Acumulado Atual (C+D)

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

27

5. Gerenciando o Fluxo de Caixa

Saldo Inicial

+

Entradas

Saídas

=

Saldo Final

Aporte de recursos

próprios

-

+

ou de terceiros

Aplicação no

negócio

Aplicação

Financeira

6. Elaboração do Fluxo de Caixa

O fluxo de caixa, a primeira vista, é uma ferramenta simples de ser utilizada,

o que dificulta a sua elaboração é o levantamento dos dados referentes às entradas

e saídas do caixa. Principalmente quando se trata de pequenas empresas, pois seus

empreendedores adotam procedimentos nem sempre recomendáveis no trato

dessas contas. Dessa maneira, algumas dicas são fundamentais para a elaboração

do fluxo de caixa, para que este forneça informações confiáveis à tomada de

decisão:

todos os pagamentos deverão ser feitos em cheque - evitar os

pagamentos em dinheiro, isto porque se perde o histórico da operação;

criar um fundo de troco para as pequenas despesas - passar para esse

fundo, no início da semana, valor suficiente para despesas como

condução e café e prestar contas no final da semana;

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

28

não confundir pessoa física com pessoa jurídica - evitar sempre que

possível o pagamento de contas da empresa com cheque do sócio e viceversa;

não confundir pró-labore com lucro - pró-labore é a retirada do sócio que

trabalha na empresa, enquanto que o lucro é a remuneração do capital

investido;

realizar sempre a conciliação bancária - é importante lembrar que o saldo

da empresa não vai coincidir com o do banco, em função do período de

tempo existente entre o recebimento/emissão do cheque e a operação

bancária, daí a importância da conciliação bancária, no mínimo

semanalmente;

documentar todas as operações com cópias - todo o cheque emitido

deverá ser acompanhado de cópia. Igual procedimento se aplica a

contratos e recibos. Enfim, o arquivo das informações é muito importante

para futuras consultas.

6.1 Rotinas do Gerenciamento do Fluxo de Caixa

6.1.1 Elaboração

verificar o saldo inicial;

obter previsão do contas a receber;

obter previsão do contas a pagar;

atualizar diariamente o movimento do caixa, lançando na planilha de

trabalho (ou no sistema) as informações obtidas em seus respectivos

campos e datas.

6.1.2 Monitoramento

providenciar extratos bancários;

conciliar os extratos bancários com seus lançamentos e identificar os

depósitos;

atualizar os saldos;

comparar campos de “previstos” com “realizado”;

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

29

analisar os saldos para aporte de recursos ou para direcionar as

aplicações;

analisar as contas problemáticas e as contas que superam as previsões

(gráficos);

tomar medidas preventivas e corretivas para a saúde do caixa.

6.2 Análise do Fluxo de Caixa

A análise é feita depois do lançamento dos dados. Deve-se verificar a relação

das entradas com as saídas de dinheiro. Se houver um equilíbrio entre essas contas,

significa que o valor de dinheiro que entrou foi suficiente para pagar todos os

compromissos assumidos.

Duas situações demonstradas pelo fluxo irão exigir mais atenção do gerente

financeiro:

quando as entradas forem inferiores às saídas – estouro de caixa;

quando as entradas forem superiores às saídas – excedente de caixa.

6.2.1 Estouro de Caixa

Existem momentos que, por vários motivos, o famoso

“estouro de caixa”

acontece. O contas a pagar é superior ao contas a receber e o saldo é insuficiente

para pagar os compromissos assumidos pela empresa. No quadro abaixo tem-se um

resumo dos possíveis sintomas de um estouro de caixa, as causas prováveis que

levaram a essa situação e algumas sugestões de como melhorar esse desempenho.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

30

Sintomas

Decisões

Causas

Insuficiência

crônica de

caixa;

Vendas baixas;

Excesso de

investimentos em

estoque;

Excesso de

imobilizações;

Excesso de retirada

dos sócios;

Descompasso

negativo entre

recebimento e

pagamento;

Recessão econômica.

Captação

sistemática de

recursos

através de

empréstimos;

Sensação de

esforço

desmedido.

Aumento de Capital Próprio

(aporte de capital pelos sócios

ou ingresso de novos sócios);

Adequação do nível de

operações e recursos

disponíveis;

Contenção de custos e

despesas;

Venda de ativos;

Geração de novas receitas e

maior controle do contas a

receber (redução da

inadimplência).

Alterações nas datas dos

desembolsos;

Vendas a vista;

Operações financeiras para

reforçar o caixa, arcando com

os custos.

7. Classificação dos Fluxos de Caixa

Os fluxos de caixa podem ser classificados em:

Fluxo de caixa operacional;

Fluxo de caixa de investimento;

Fluxo de caixa de financiamento.

7.1 Fluxo de Caixa Operacional

É aquele que mostra a movimentação financeira relacionada com a atividade

principal da empresa.

Exemplos: Compra de material, pagamento de pessoal, Receitas resultantes

de vendas etc.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

31

7.2 Fluxo de Caixa de Investimento

São as saídas monetárias da empresa destinadas à aquisição de ativos

permanentes (terreno, maquinário, equipamento), assim como as entradas de

recursos financeiros provenientes da venda destes mesmos ativos.

7.3 Fluxo de Caixa de Financiamento

Decorrentes de decisões de captação de recursos junto aos acionistas e às

instituições financeiras, para pagamento de dividendos, juros, amortizações de

empréstimos e para suprir a necessidade da empresa face aos fluxos operacionais e

de investimento.

Cálculo do Valor Presente

Fórmula para Pagamento sem entrada

VP =

n

R x [(1+i) -1]

----------------------

[i.(1+i)n]

Onde:

Fórmula para Pagamentos com Entrada

VP = Valor Presente;

VP = R x [(1+i) n– 1]

----------------

[i(1+i)n-1]

R = Valor da Parcela ou

Prestação;

I = Taxa de juros;

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

32

Cálculo do Valor da Prestação

Fórmula para Pagamento sem Entrada

R = VP x

[i.(1+i)n]

----------------[(1+i)n-1]

Fórmula para Pagamento com Entrada

R = VP

[i.(1+i)n-1]

------------[(1+i)n -1]

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

33

E X E R C Í C I O S

PROPOSTO S

Execício 1

Uma pessoa financia um objeto em 5 parcelas iguais e seguidas de R$1.000,00 a

partir do próximo mês (ou seja, sem entrada). Se a taxa bancária de juros é de 7%

ao mês, qual é o Valor Presente (VP) deste objeto?

Exercício 2

Considere o problema do exemplo anterior e uma nova alternativa. Refinanciar a

compra do objeto que custa o Valor Presente em 5 parcelas iguais e seguidas a

partir do mês inicial. Considere a mesma taxa bancária de juros. Qual deverá ser o

valor de cada nova parcela R?

Exercício 3

O gerente da empresa Alfa detectou a necessidade da aquisição imediata de 4

computadores. Analisando o seu fluxo de caixa projetado ele percebeu que haverá

uma sobra de caixa mensal de R$1.800,00 nos próximos 6 meses. Ele poderá

utilizar este dinheiro para aquisição das máquinas. Ele recebeu algumas propostas

de financiamento. Analise a melhor opção.

Valor do Financiamento = R$6.000,00

Taxa de juros mensal = 6%

1a. Opção – pagamento de 6 parcelas fixas, sem entrada;

2a. Opção – pagamento em 4 parcelas fixas, sem entrada;

3a. Opção – pagamento em 3 parcelas fixas, com entrada.

8. Equivalência de Fluxo de Caixa

Dois ou mais fluxos de caixa são equivalentes a uma determinada taxa de

juros, se os seus valores atuais, calculados com essa mesma taxa, forem iguais. O

estudo da equivalência se faz no regime de juros compostos.

Convém ressaltar que se os fluxos de caixa tiverem o mesmo valor atual a

uma determinada taxa de juros, então os seus montantes após n períodos, obtidos

com essa mesma taxa, serão necessariamente iguais.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

34

É importante destacar que a equivalência de fluxos de caixa depende da taxa de

juros. Assim, se dois fluxos são equivalentes a uma certa taxa, essa equivalência

deixará de existir se a taxa for alterada.

8.1 Planos Equivalentes de Financiamento

8.1.1 Sistema Americano - Pagamento Final

O financiamento feito pelo Plano de Pagamento Final implica que o valor

financiado é pago de uma só vez, no final do período. Os juros são capitalizados ao

final de cada período (mês ou ano). Esta modalidade de pagamento é utilizada em:

Papéis de Renda Fixa (Letras de Câmbio ou Certificado de Depósito com renda

final), Títulos descontados em banco comercial;

8.1.2 Sistema Americano - Pagamento Periódico de Juros

É realizado o pagamento somente de juros ao final de cada período. No final

do prazo do empréstimo é pago, além dos juros do último período, também o

principal integral. Esta modalidade é utilizada em - Papéis de Renda Fixa, com renda

paga periodicamente (letras de câmbio com renda mensal, certificado de depósito

com renda mensal, trimestral).

8.1.3 Sistema Francês - Sistema Price

A parcela periódica de pagamentos compreende os juros do período mais

amortização de parte do principal. Esta modalidade é utilizada em: financiamento

imobiliário, crédito direto ao consumidor: automóveis, eletrodomésticos:

Como Calcular:

Cálculo do valor da prestação;

Cálculo dos juros do período pela aplicação da taxa do contrato sobre

os valores do saldo (remanescente do principal) no início do período;

Cálculo da amortização do principal, pela diferença entre o valor da

prestação e o valor dos juros do período.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

35

Observa-se que os juros de cada prestação vão diminuindo com o

tempo, pois o principal remanescente vai se tornando cada vez

menor. Como o valor da prestação é constante, a parcela de

amortização de cada prestação vai aumentando ao longo do tempo.

8.1.4 Sistema de Amortização Constante – SAC

O financiamento é pago em prestações decrescentes. Cada parcela

compreende pagamento de juros e da amortização de parte do principal.

Esta modalidade é utilizada em: financiamentos imobiliários e em financiamentos à

empresa, por parte de entidades governamentais.

Como cálcular:

Cálculo da amortização do principal, que tem valor constante em todas as

prestações, por meio da divisão do principal pelo número de prestações;

Cálculo dos juros do período, pela aplicação da taxa do contrato sobre o

valor do saldo (remanescente do principal) no início do período;

Cálculo do valor da prestação pela soma da amortização do principal com

os juros do período.

Em cada período, o principal remanescente decresce do valor de

uma amortização. Como todas as amortizações são iguais esse

decréscimo será uniforme, e, portanto os juros dos períodos

também serão uniformemente decrescentes ao longo do tempo.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

36

9. Coeficiente de Financiamento

Um gerente de uma agência de automóveis quer calcular coeficientes para

financiamentos, por unidade de capital emprestado. Estes coeficientes quando

aplicados ao total do capital darão como resultado a prestação. Sabendo-se que a

agência cobra 5% de juros ao mês, calcule o coeficiente para 6 e 12 meses.

Usando a HP:

Para 6 meses

Pela HP

Visor

Limpe as memórias:[F][REG]

0.00

Entre com a taxa de juros: 5[i]

5.00

Entre com o número de meses:6[n]

6.00

Entre com a unidade de capital

emprestado:1[PV]

1.00

Calcule o coeficiente para as

prestações:PMT

0.19702

Desconsidere o sinal negativo. Ele só representa a direção de saída do fluxo. Neste

caso, para um financiamento de R$10.000,00, em 6 meses, as prestações devem

ser de:

10.000,00 x 0,19702 = 1.970,20

Para 12 meses

Pela HP

Visor

Limpe as memórias:[F][REG]

0.00

Entre com a taxa de juros: 5[i]

5.00

Entre com o número de meses:12[n]

12.00

Entre com a unidade de capital

emprestado:1[PV]

1.00

Calcule o coeficiente para as

prestações:[PMT]

PMT = PV x

0.11283

Empregando a Fórmula:

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

i(1+i)n

-----------------------n

(1+i) – 1

37

E X E R C Í C I O S

P ROPOSTOS

Exercício 1

Um empresário adquiriu um equipamento por R$42.000,00 hoje, com pagamentos

em 5 prestações trimestrais postecipadas, a uma taxa de juros de 4% ao trimestre.

Se o empresário decidir quitar o financiamento no final do terceiro trimestre (após

efetuar o terceiro pagamento), qual será o valor pago para resgatar a dívida nesta

data? Fazer os cálculos assumindo que o empresário contraiu o financiamento nos

seguintes sistemas: PRICE e SAC.

Exercício 2

Uma empresa adquiriu um financiamento no valor de R$185.000,00 em um Banco

de Desenvolvimento, se comprometendo a pagar em 4 prestações anuais, a uma

taxa de juros de 8% ao ano. No entanto, a empresa só começará a pagar as

prestações no final do terceiro ano, pois conseguiu negociar com o Banco esse

período de carência. Montar as tabelas de amortização e determinar os valores das

prestações, juros e saldos, nos seguintes sistemas: PRICE e SAC.

OBS: Durante o período de carência a empresa não paga a prestação, mas o valor

financiado é acrescido dos juros correspondente a este período.

Exercício 3

Um empresário adquiriu uma frota de caminhões por R$300.000,00 hoje, com

pagamentos em 6 prestações mensais a uma taxa de juros de 1,5% ao mês. Sendo

que a primeira prestação ocorre somente no final do 3º mês após a compra. Se o

empresário decidir quitar o financiamento após efetuar o quarto pagamento, qual

será o valor pago para resgatar a dívida nesta data? Fazer os cálculos, assumindo

que o empresário contraiu o financiamento os seguintes sistemas: PRICE e SAC.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

38

CUSTOS PARA TOMADA DE DECISÕES

1. Margem de Contribuição

Pode-se entender Margem de Contribuição como a parcela do preço de venda

que ultrapassa os custos e despesas variáveis e que contribuirá para a absorção dos

Custos Fixos e, ainda, para a formação do Lucro.

A Margem de Contribuição Unitária é dada pela fórmula:

MCunitária = PV – (CV + DV)

MCunitária

Unitária;

=

Margem

de Contribuição

PV

= Preço de Venda;

CV

= Custo Variável

DV

= Despesa Variável

Exemplo 1

Determinado produto é vendido por R$15,00 a unidade. O seu custo variável unitário

é formado por: material direto (MD) no valor de R$3,00 e mão-de-obra direta (MOD)

R$4,00. A comissão de venda é de 5% sobre o valor vendido e os impostos de

venda correspondem a 15% do preço de venda. A média de venda da empresa é de

300 unidades por período. Pede-se:

a) O valor a margem de contribuição unitária;

b) O valor da margem de contribuição total;

c) Análise do dado encontrado.

Exercício 2

A empresa está estudando qual o produto dará mais lucro, para poder incentivar

suas vendas. Os custos fixos da empresa são de R$2.455.000,00.

Produto

Custo Direto

Variável

A

B

C

700

1.000

750

Custo

Indireto

Variável

80

100

90

Custo

Variável

Total

780

1.100

840

Preço de

Venda

1.550

2.000

1.700

P e d e -se

a) Calcular a margem de contribuição de cada produto;

Margem de

Contribuição

Unitária

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

39

b) Analisando a margem de contribuição, determine qual o produto deverá ter

suas vendas incentivadas. Explique a sua resposta;

c) Faça a Demonstração dos Resultados para as seguintes vendas: produto A

1.500 unidades; produto B 1.800 unidades e produto C 1.000 unidades.

Pr o d ut o s

A

B

MOD

$/un

500

500

600

600

CIF

$/un

450

550

550

550

C

To t a l

Ve n d a s

( - ) C u s t o Va r i á ve l d o s

P r o d u t o s Ve n d i d o s

( = ) Ma r g e m d e

Contribu ição

( - ) C u st o s F i xo s Tot ai s

(=) Resultado

Produto/

Modelo

01

02

03

04

MP

$/un

300

400

500

600

Custo total

$/un

1.250

1.450

1.650

1.750

Exercício 3

Preços de Venda por Unidade

Modelo 01

Modelo 02

Modelo 03

Modelo 04

R$ 1.500

R$ 1.550

R$1.750

R$1.900

A empresa Arquivaço S A fabrica armários de

aço de diversos modelos e que têm as

seguintes características de custos num ní

vel de produção de 100 unidades de

cada:

De acordo com esses dados, apresente a margem de contribuição de cada produto.

Quais são os dois produtos que garantem maior lucratividade para a empresa?

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

40

2. Ponto de Equilíbrio – Break-Even Point

Refere-se ao ponto de venda em que não há lucro nem prejuízo, ou seja, no

qual, os gastos totais (custos totais + despesas totais) são iguais às receitas totais.

Fórmula:

Receita Total = Gastos Totais

Quantidade x Preço de Venda = Custo Fixo + (Custo Variável x Quantidade)

(Quantidade x Preço de Venda) – (Custo Variável x Quantidade) = Custo Fixo

( QxPV)

QPE =

CF

---------------(PV – CV)

– (CV x Q) = CF

MC x QPE = CF

Receita no PE = Qpe x PV

Onde:

QPE = Quantidade no Ponto de Equilíbrio ou Produção no Ponto de Equilíbrio;

CF = Custo Fixo;

PV = Preço de Venda;

CV = Custo Variável.

Exemplo 1

Preço de Venda = R$10,00

Custo Fixo Total = R$2.000,00

Custo Variável = R$6,00

Pede-se:

a) Calcular a Margem de Contribuição e a Quantidade no Ponto de Equilíbrio;

b) Demonstração do Resultado no Ponto de Equilíbrio.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

41

DEMONSTRAÇÃO DO RESULTADO DO EXERCÍCIO

Receita Total

Custo Variável Total

Margem de Contribuição Total

Custo Fixo

Lucro Líquido Operacional

2.1 Índice do Ponto de Equilíbrio

Pelo índice do ponto de equilíbrio a empresa poderá saber o quanto as suas

receitas de vendas podem cair e ainda permanecer na faixa de segurança. Significa

dizer o quanto as receitas podem cair sem entrar no prejuizo.

Índice de Ponto de Equilíbrio =

Custo Fixo

---------------------------------------------------------Receita Vendas – Custo Variável Total

OBSERVAÇÃO

Quanto menor o Índice de Ponto de Equilíbrio, tanto melhor, pois maior

será a Margem de Segurança da Empresa. Um PE de 0,10 indicará que a

empresa contará com uma Margem de Segurança de 90%, ou seja, para

a empresa entrar em prejuízo a receita precisará cair 90%.

Exemplo 2

Diante dos seguintes dados:

Especificações

Cia X

Cia Y

Vendas Anuais

100.000,00 100.000,00

Preço Médio de Venda p/ un

10,00

5,00

Custo Variável p/ un

8,00

2,50

Custo Fixo Total

16.000,00

25.000,00

Pede-se

a. O Ponto de Equilíbrio para as

duas empresas em termos de

unidade;

b. O Ponto de Equilíbrio e termos

de vendas;

c. O Índice do Ponto de Equilíbrio

e a Margem de Segurança;

d. Conclusões.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

42

E X E R C Í C I O S

P R O P O S T O S

Exercício 1

Com os seguintes dados:

Custos Fixos = R$12.000,00;

Custos Variáveis = R$7,50 por unidade produzida

Preço de Venda = R$10,50

Pede-se:

a) A Quantidade no Ponto de Equilíbrio;

b) Receita no Ponto de Equilíbrio;

c) Demonstração do Resultado no Ponto de Equilíbrio.

Exemplo 2

Qual a Quantidade e a Receita no Ponto de Equilíbrio, se o Custo Fixo Total for de

R$24.000,00, o Custo Variável Total igual a R$9,60 por unidade produzida e o Preço

de Vendas de R$12,00 por unidade. Faça a Demonstração de Resultado no Ponto

de Equilíbrio.

Exemplo 3

Você pode alugar um carro a R$1,00 por quilômetro, ou então, adquiri-lo. Os Custos

Fixos na compra do carro serão de R$11.000,00 por ano e os Custo Variáveis de

R$0,50 por quilômetro. Quantos quilômetros você terá de dirigir o carro por ano, a

fim de que a compra se torne mais econômica do que o aluguel?

Exemplo 4

Os dados abaixo foram estimados para 100% da capacidade da Cia. Industrial de

Portões Praia.

Especificações

Valores

Vendas Líquidas: 100.000 un

2.500.000,00

Material Direto (CV)

360.000,00

MOD (CV)

400.000,00

DIF (CF)

400.000,00

CIF (CV)

500.000,00

Despesas Comerciais e Adm. (CF) 150.000,00

Despesas Comerciais e Adm. (CV) 240.000,00

Pede-se:

a) Determinar a percentagem da

capacidade de operação, ou

seja, o índice do Ponto de

Equilíbrio

Segurança.

b) Calcular o volume de vendas

no Ponto de Equilíbrio;

c) Preparar a Demonstração de

Resultado

Equilíbrio

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

43

3. Formação do Preço de Vendas

Vários fatores influenciam a formação de preço de um produto ou serviço, dentre

eles:

concorrência: mercados onde há várias empresas oferecendo produtos

semelhantes, o preço tenderá a ser menor do que se não houvesse

competidores;

clientes: as empresas devem se preocupar com a reação dos clientes ao

estabelecer ou alterar os preços dos produtos;

gastos: a empresa espera recuperar todos os gastos efetuados para produzir

o produto e ainda obter algum lucro;

governo: pode influir nos preços por meio de: subsídios, incentivos fiscais à

produção, restrições ou estímulos à importação, criação ou ampliação de

tributos.

3.1 Formação de Preços baseada em Custos

O preço de venda de um produto está mais relacionado com fatores externos

à empresa do que propriamente aos seus custos. Entretanto, o preço obtido a partir

do custo é uma referência valiosa para comparar com o preço de mercado e

determinar a conveniência ou não de vender o produto pelo preço que o mercado

esteja disposto a pagar.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

44

3.1.1 Formação de Preço de Venda para Indústria

Calcular Custo de Produção

Calcular o Custo de Fabricação ou de Produção

Mão-de-Obra Direta + Material Direto (Matéria-Prima) + Custo Indireto de Fabricação.

(MOD + MD + CIF)

Cálculo do Material Direto

Custo da Nota Fiscal - Descontos Concedidos - Impostos Recuperáveis, incluso no custo

de aquisição (ICMS) + Fretes pagos pelo comprador + Seguro de responsabilidade do

comprador + Impostos não recuperáveis não inclusos no preço de venda do produto (IPI)

+ Custos de recebimento e inspeção + Custos de armazenamento.

Cálculo da MOD

Salário Base + Horas Extras +13º Salário proporcional + Férias Proporcionais +

Adicional de Férias (1/3 sobre férias) + INSS Patronal + FGTS + Outros

Calcular o Mark-UP

Corresponde aos gastos que só acontecem após a venda. Constitui-se,

normalmente dos seguintes elementos:

PIS sobre Faturamento (Programa de Integração Social – Imposto Federal) – 0,65% sobre

a receita bruta de vendas;

COFINS – Contribuição Social sobre Faturamento (Imposto Federal) = 2% sobre

faturamento;

ICMS – Imposto sobre Operações relativas à Circulação de Mercadorias e sobre

Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação.

Imposto de competência estadual;

Comissões e Encargos Sociais: percentual em relação ao preço de venda;

Fretes: percentual em relação ao preço de venda

% Despesas Administrativas + % Despesas Fixas de Vendas + % Despesas Financeiras +

% Custos Fixos de Fabricação + % de Lucro Líquido Operacional

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

45

Calcular o Preço de Venda

PV

=

Custo de Fabricação

--------------------------------1 – Mark-Up

Exemplo 1

A Indústria ABC Ltda. possui os seguintes dados, referentes ao seu custo de

produção:

a) Custo Unitário de Produção = R$500,00;

b) PIS = 0,65%;

c) COFINS = 2,0%;

d) ICMS = 18,0%;

e) Comissão sobre vendas = 5,0%;

f) Lucro = 15,0%.

Pede-se:

Calcular o Preço de Venda para este produto.

3.1.2 Formação do Preço de Venda para o Comércio:

Cálculo do Valor da Mercadoria:

(+) Valor da Mercadoria constante na Nota Fiscal;

(-) Valor do ICMS

(+) Valor do Frete de responsabilidade do comprador

Cálculo do Mark-Up:

(+) % de Lucro Líquido Operacional;

(+) % Comissão sobre Vendas;

(+) % Impostos;

(+) % de Custos Fixos

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

46

Cálculo do Preço de Vendas:

PV =

Custo Total Unitário da Mercadoria

--------------------------------------------------(1-Mark-Up)

Exemplo 2

O Armarinho Agulha Ltda., quer calcular, com a seguinte estrutura de custos, o preço

de venda de um determinado produto.

- Valor unitário do produto constante na Nota Fiscal = R$13,00;

- Frete pago = R$1,30;

- ICMS destacado na Nota Fiscal = R$1,56;

- ICMS = 18%;

- PIS = 0,65%;

- COFINS = 2,0%;

- Venda Média Mensal da Empresa = R$3.000,00;

- Custo Fixo Mensal = R$R$450,00;

- Comissão sobre vendas = 8,0%;

- Lucro Desejado = 10,0%.

Pede-se:

Calcular o Preço de Venda do Produto citado.

3.1.3 Formação de Preço para Empresas Prestadoras de Serviços

Cálculo do Custo Total Unitário dos Serviços Prestados

(+) Salário de Pessoal;

(+) Encargos Sociais;

(+) Custos Fixos Unitário.

Cálculo do Mark-Up

% de Impostos;

% de Comissão sobre vendas;

% de Lucro Líquido Operacional

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

47

Preço de Venda =

Custo Unitário Serviço Prestado

-----------------------------------------------(1- Mark-UP)

Exemplo 3

A empresa de Assistec, especializada em consertos de eletrodomésticos, apresenta

os seguintes dados na composição do seu custo:

- Oito técnicos com disponibilidade de 176 hora/mês cada um;

- Custos Fixos Mensais = R$1.200,00;

- Salário do pessoal técnico sem encargos = R$1.765,00;

- Encargos sobre a folha de pagamento de 71% do valor dos salários;

- ISS sobre a prestação dos serviços = 3,0%;

- PIS = 0,65%.

O proprietário da empresa deseja um Lucro de 15% sobre o preço de venda de seus

serviços e deseja saber quanto deve cobrar por uma hora técnica, referente aos

serviços prestados.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

48

E X E R C Í C I O S

P R O P O S T O S

Exercício 1

A Mercantil Ltda. projetou os seguintes valores associados às suas operações. Com

base nos números fornecidos, pede-se calcular o mark-up da empresa.

Descrição

Valor

Descrição

Valor

Faturamento

R$ 500.000,00 por mês Outros gastos R$70.000,00 por mês

Comissões

2% do valor da venda

ICMS

18% do valor da venda

Aluguel da Loja

R$20.000,00 por mês

Lucro

R$10.000,00 por mês

Pede-se:

a) Calcular o mark-up da empresa.

Exercício 2

A Indústria Unida Ltda. pretende vender os seus produtos com uma margem igual a

10%. Sabe-se que o custo variável da empresa é igual a R$540,00 por unidade. As

demais taxas associadas ao preço são iguais a 40%, incluindo custos fixos, demais

despesas e impostos. Pede-se:

a) Qual deveria ser a taxa de marcação correspondente?

b) Qual deveria ser o preço praticado?

Exercício 3

Valor pago pela matéria-prima

R$2.100,00, com 12% de ICMS incluso.

Despesas variáveis de vendas

4%

Despesas fixas comerciais e administrativas

12%

PIS e COFINS

3,65%

ICMS sobre vendas

17%

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

A empresa Radical Ltda. apresentou os dados que constam na tabela abaixo.

49

Pede-se:

a) Qual o mark-up multiplicador para um lucro de 10% sobre o preço de vendas?

b) Qual o valor do preço de vendas para um lucro de 20%?

c) Qual a margem de contribuição para um preço de venda de R$3.500,00?

d) Qual será o ICMS a recolher sobre um preço de venda de R$3.500,00?

Exercício 4

Uma loja de perfumes deseja aplicar um mark-up considerando ICMS igual a 18%,

comissão de venda igual a 2%, despesas iguais a 25% e margem de lucro igual a

15%. Qual o valor da taxa de marcação que ela deve usar?

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

50

ANÁLISE DE INVESTIMENTO

1. Introdução

Diante das várias alternativas de investimento as empresas optam por

aquelas que lhes oferecem um retorno financeiro superior à melhor aplicação já

existente no mercado. Decisões que envolvem a escolha de aplicação em projetos

nem sempre são simples, pois na maioria das vezes a escolha de um exclui o outro.

Com vistas a contribuir para a escolha entre projetos excludentes Brasil (2002),

sugeriu estudar as seguintes metodologias:

valor presente líquido – VPL;

taxa interna de retorno – TIR;

período de recuperação do capital – Payback;

índice de lucratividade – IL;

valor anual equivalente – VAE.

Horizonte de Planejamento: período de tempo determinado pela empresa,

para analisar os ganhos líquidos referentes a determinado projeto.

Normalmente esse período é definido baseado na vida útil dos ativos

envolvidos, (CLEMENTE, 2008).

Fluxo de Caixa de um Projeto: resultado da diferença entre as entradas e

saídas esperadas de recursos.

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

51

1.1 Valor presente líquido – VPL

Brasil (2002), esclarece que quando se analisa o VPL de um projeto busca-se

o potencial de criação de valor sobre o investimento exigido por ele.

Sobre o resultado se faz as seguintes considerações:

Se o VPL for maior do que zero = aceita-se o projeto;

Se o VPL for igual ou menor do que zero = rejeita-se o projeto

VPL = FC0 + FC1 + FC2 +

- ---------

----------

(1+i)

2

(1+i)

FC3 +......+ FCn

-- ----------

3

(1+i)

-------------n

(1+i)

Sendo:

FC = Fluxo de caixa (do período zero até o período n);

i

= taxa de desconto

Taxa de desconto ou Taxa Mínima de Atratividade – i

Representa o retorno esperado pelo resultado do projeto. Deverá ser no

mínimo igual à taxa de juros paga pela melhor alternativa de investimento.

Cálculo do VPL pela HP

f

REG

FC1 CHS g CFo

FC2 g CFj .... FCn g CFj i f NPV

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

52

Exercício 1

Analisar se o projeto com os seguintes fluxos de caixas projetados deve ser aceito

ou rejeitado. Suponha uma taxa de atratividade de 10% ao ano.

Anos

Fluxos de Caixa (milhão)

0

-15

1

4

2

4

3

4

4

3

5

3

6

3

7

3

8

2

9

2

10

5

Fonte: Brasil, (2002)

Exercício 2

Calcular o VPL da mesma série de fluxos de caixa do exercício 1, considerando

taxas de desconto de 6%, 8%, 10%, 12%, 14% e 16% ao ano.

1.2 Taxa interna de retorno – TIR

A TIR representa a taxa máxima que um projeto suporta sem dar prejuízo, ou

seja, a que faz VPL igual a zero. Segundo Brasil (2002), é o ponto de reversão da

decisão de investir.

Cálculo do VPL pela HP

f

REG

FC1 CHS g CFo

FC2 g CFj .... FCn g CFj f IRR

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

53

Análise da TIR

Se a TIR for maior que a Taxa de Desconto, aceita o projeto;

Se a TIR for menor ou igual a Taxa de Desconto, rejeita o projeto.

Exercício 1

Encontre a taxa interna de retorno (TIR) da seguinte série de fluxos de caixa. A taxa

de desconto é de 10%.

Anos

Fluxos de Caixa

0

-20

1

8

2

8

3

4

4

4

5

4

Exercício 2

Calcular e analisar a TIR para os projetos que apresentam os fluxos de caixa da

tabela abaixo. Qual seria o projeto mais indicado?

Anos

Projeto 1

Projeto 2

0

-30

-20

1

-15

-10

2

20

15

3

25

20

4

40

25

GESTÃO FINANCEIRA PARA PEQUENAS E MÉDIAS EMPRESAS

54

Exercício 3

Um investidor tem duas opções de aplicação, cujos fluxos de caixa abaixo. Os

projetos são mutuamente excludentes. Escolha qual a melhor opção de aplicação

utilizando a análise da TIR.

Anos

Projeto 1

Projeto 2

0

- 177,88

- 100,00

1

276,79

100,00

2

100,00

200,00

1.3 Período de recuperação de capital – PAYBACK

A recuperação do capital investido em determinado projeto é medido pelo

método do Payback, considerando a mudança do valor do dinheiro no tempo.

Quanto maior o payback maior será o risco de recuperação do capital investido.

PAYBACK

Significa o tempo suficiente para que os fluxos de caixa gerados