Jornal Valor --- Página 7 da edição "13/02/2012 1a CAD B" ---- Impressa por RCalheiros às 12/02/2012@19:43:38

Jornal Valor Econômico - CAD B - EMPRESAS - 13/2/2012 (19:43) - Página 7- Cor: BLACKCYANMAGENTAYELLOW

Enxerto

Segunda-feira, 13 de fevereiro de 2012

|

Valor

|

B7

Empresas | Indústria

Refrigeração A novidade deve chegar ao mercado no verão de 2013 e já despertou o interesse da Nestlé

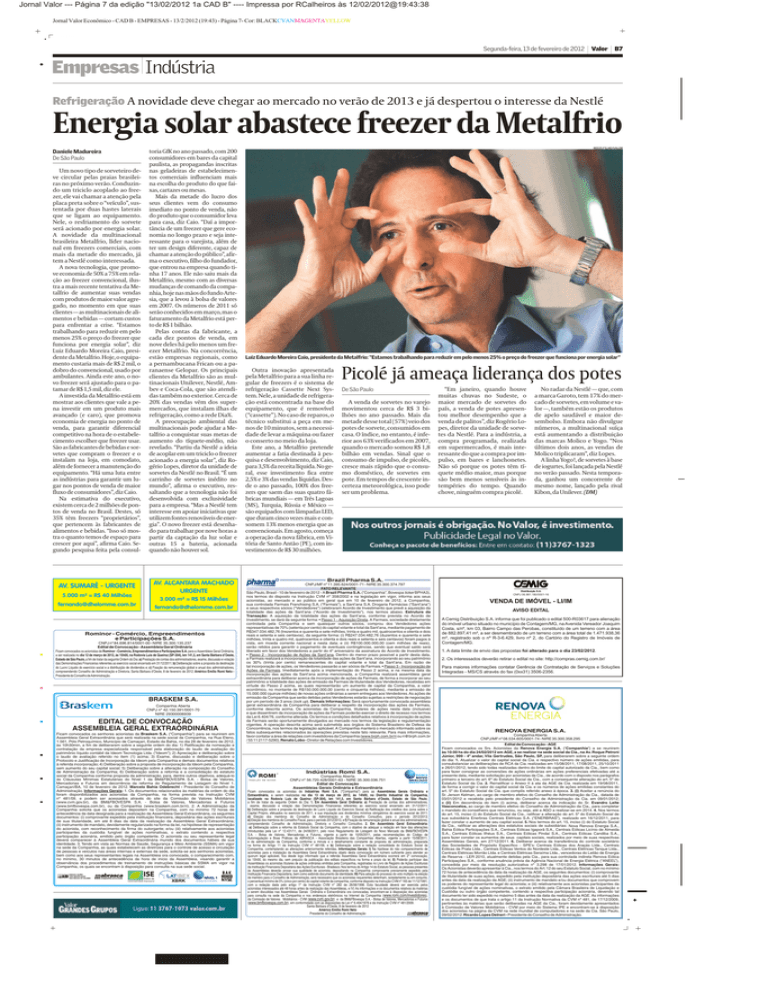

Energia solar abastece freezer da Metalfrio

Daniele Madureira

De São Paulo

Um novo tipo de sorveteiro deve circular pelas praias brasileiras no próximo verão. Conduzindo um triciclo acoplado ao freezer, ele vai chamar a atenção pela

placa preta sobre o “veículo”, sustentada por duas hastes laterais

que se ligam ao equipamento.

Nele, o resfriamento do sorvete

será acionado por energia solar.

A novidade da multinacional

brasileira Metalfrio, líder nacional em freezers comerciais, com

mais da metade do mercado, já

tem a Nestlé como interessada.

A nova tecnologia, que promove economia de 50% a 75% em relação ao freezer convencional, ilustra a mais recente tentativa da Metalfrio de aumentar suas vendas

com produtos de maior valor agregado, no momento em que suas

clientes — as multinacionais de alimentos e bebidas — cortam custos

para enfrentar a crise. “Estamos

trabalhando para reduzir em pelo

menos 25% o preço do freezer que

funciona por energia solar”, diz

Luiz Eduardo Moreira Caio, presidente da Metalfrio. Hoje, o equipamento custaria mais de R$ 2 mil, o

dobro do convencional, usado por

ambulantes. Ainda este ano, o novo freezer será ajustado para o patamar de R$ 1,5 mil, diz ele.

A investida da Metalfrio está em

mostrar aos clientes que vale a pena investir em um produto mais

avançado (e caro), que promova

economia de energia no ponto de

venda, para garantir diferencial

competitivo na hora de o estabelecimento escolher que freezer usar.

São as fabricantes de bebidas e sorvetes que compram o freezer e o

instalam na loja, em comodato,

além de fornecer a manutenção do

equipamento. “Há uma luta entre

as indústrias para garantir um lugar nos pontos de venda de maior

fluxo de consumidores”, diz Caio.

Na estimativa do executivo,

existem cerca de 2 milhões de pontos de venda no Brasil. Destes, só

35% têm freezers “proprietários”,

que pertencem às fabricantes de

alimentos e bebidas. “Isso só mostra o quanto temos de espaço para

crescer por aqui”, afirma Caio. Segundo pesquisa feita pela consul-

toria GfK no ano passado, com 200

consumidores em bares da capital

paulista, as propagandas inscritas

nas geladeiras de estabelecimentos comerciais influenciam mais

na escolha do produto do que faixas, cartazes ou mesas.

Mais da metade do lucro dos

seus clientes vem do consumo

imediato no ponto de venda, não

do produto que o consumidor leva

para casa, diz Caio. “Daí a importância de um freezer que gere economia no longo prazo e seja interessante para o varejista, além de

ter um design diferente, capaz de

chamar a atenção do público”, afirma o executivo, filho do fundador,

que entrou na empresa quando tinha 17 anos. Ele não saiu mais da

Metalfrio, mesmo com as diversas

mudanças de comando da companhia, hoje nas mãos do fundo Artesia, que a levou à bolsa de valores

em 2007. Os números de 2011 só

serão conhecidos em março, mas o

faturamento da Metalfrio está perto de R$ 1 bilhão.

Pelas contas da fabricante, a

cada dez pontos de venda, em

nove deles há pelo menos um freezer Metalfrio. Na concorrência,

estão empresas regionais, como

a pernambucana Frican ou a paranaense Gelopar. Os principais

clientes da Metalfrio são as multinacionais Unilever, Nestlé, Ambev e Coca-Cola, que são atendidas também no exterior. Cerca de

20% das vendas vêm dos supermercados, que instalam ilhas de

refrigeração, como a rede Dia%.

A preocupação ambiental das

multinacionais pode ajudar a Metalfrio a conquistar suas metas de

aumento do tíquete-médio, não

revelado. “Partiu da Nestlé a ideia

de acoplar em um triciclo o freezer

acionado a energia solar”, diz Rogério Lopes, diretor da unidade de

sorvetes da Nestlé no Brasil. “É um

carrinho de sorvetes inédito no

mundo”, afirma o executivo, ressaltando que a tecnologia não foi

desenvolvida com exclusividade

para a empresa. “Mas a Nestlé tem

interesse em apoiar iniciativas que

utilizem fontes renováveis de energia”. O novo freezer está desenhado para trabalhar por nove horas a

partir da captação da luz solar e

outras 15 a bateria, acionada

quando não houver sol.

REGIS FILHO/VALOR

Luiz Eduardo Moreira Caio, presidente da Metalfrio: “Estamos trabalhando para reduzir em pelo menos 25% o preço do freezer que funciona por energia solar”

Outra inovação apresentada

pela Metalfrio para a sua linha regular de freezers é o sistema de

refrigeração Cassette Next System. Nele, a unidade de refrigeração está concentrada na base do

equipamento, que é removível

(“cassette”). No caso de reparos, o

técnico substitui a peça em menos de 10 minutos, sem a necessidade de levar a máquina ou fazer

o conserto no meio da loja.

Este ano, a Metalfrio pretende

aumentar a fatia destinada à pesquisa e desenvolvimento, diz Caio,

para 3,5% da receita líquida. No geral, esse investimento fica entre

2,5% e 3% das vendas líquidas. Desde o ano passado, 100% dos freezers que saem das suas quatro fábricas mundiais — em Três Lagoas

(MS), Turquia, Rússia e México —

são equipados com lâmpadas LED,

que duram cinco vezes mais e consomem 13% menos energia que as

convencionais. Em agosto, começa

a operação da nova fábrica, em Vitória de Santo Antão (PE), com investimentos de R$ 30 milhões.

brazil

AV. SUMARÉ - URGENTE

5.000 m² = R$ 40 Milhões

AV. ALCANTARA MACHADO

URGENTE

3.000 m² = R$ 15 Milhões

[email protected]

[email protected]

Rominor - Comércio, Empreendimentos

e Participações S.A.

CNPJ nº 84.696.814/0001-00 - NIRE 35.300.135.237

Edital de Convocação - Assembleia Geral Ordinária

Ficam convocados os acionistas de Rominor - Comércio, Empreendimentos e Participações S.A. para a Assembleia Geral Ordinária,

a ser realizada no dia 12 de março de 2012, às 15h00, na Rodovia Luís de Queiroz (SP-304), km 141,5, em Santa Bárbara d’Oeste,

Estado de São Paulo, a fim de tratar da seguinte Ordem do Dia: a) Prestação de contas dos administradores, exame, discussão e votação

das Demonstrações Financeiras referentes ao exercício social encerrado em 31/12/2011; b) Deliberação sobre a proposta da destinação

do Lucro Líquido do exercício social e a distribuição de dividendos e; c) Fixação da remuneração global e anual dos administradores,

compreendendo Conselho de Administração e Diretoria. Santa Bárbara d’Oeste, 8 de fevereiro de 2012. Américo Emílio Romi Neto Presidente do Conselho de Administração.

BRASKEM S.A.

Companhia Aberta

CNPJ nº 42.150.391/0001-70

NIRE 29300006939

EDITAL DE CONVOCAÇÃO

ASSEMBLEIA GERAL EXTRAORDINÁRIA

Ficam convocados os senhores acionistas da Braskem S.A. (“Companhia”) para se reunirem em

Assembleia Geral Extraordinária que será realizada na sede social da Companhia, na Rua Eteno,

1.561, Pólo Petroquímico, Município de Camaçari, Estado da Bahia, no dia 28 de fevereiro de 2012,

às 10h30min, a fim de deliberarem sobre a seguinte ordem do dia: 1) Ratificação da nomeação e

contratação da empresa especializada responsável pela elaboração do laudo de avaliação do

patrimônio líquido contábil da Ideom Tecnologia Ltda. (“Ideom”); 2) Apreciação e deliberação sobre

o laudo de avaliação referido no item (1) acima; 3) Exame, discussão e deliberação sobre o

Protocolo e Justificação de Incorporação da Ideom pela Companhia e demais documentos relativos

à referida incorporação; 4) Deliberação sobre a proposta de incorporação da Ideom pela Companhia,

sem aumento do seu capital social; 5) Deliberação sobre a alteração na composição do Conselho

de Administração da Companhia; 6) Deliberação sobre a reforma e a consolidação do estatuto

social da Companhia conforme proposta da administração, para, dentre outros objetivos, adequá-lo

às Cláusulas Mínimas Estatutárias do Nível 1 da BM&FBOVESPA S.A. - Bolsa de Valores,

Mercadorias e Futuros em decorrência da reforma do Regulamento de Listagem do Nível 1.

Camaçari/BA, 10 de fevereiro de 2012. Marcelo Bahia Odebrecht - Presidente do Conselho de

Administração. Informações Gerais: 1. Os documentos relacionados às matérias da ordem do dia

foram disponibilizados aos acionistas da Companhia, na forma prevista na Instrução CVM

nº 481/09, e podem ser acessados através do site da Comissão de Valores Mobiliários

(www.cvm.gov.br), da BM&FBOVESPA S.A. - Bolsa de Valores, Mercadorias e Futuros

(www.bmfbovespa.com.br), ou da Companhia (www.braskem.com.br/ri). 2. A Administração da

Companhia solicita que os acionistas depositem na Companhia, com no mínimo 72 horas de

antecedência da data designada para a realização da Assembleia Geral Extraordinária, os seguintes

documentos: (i) comprovante expedido pela instituição financeira, depositária das ações escriturais

de sua titularidade, em até 8 dias da data da realização da Assembleia Geral Extraordinária;

(ii) instrumento de mandato, devidamente regularizado na forma da lei, na hipótese de representação

do acionista, com reconhecimento da firma do outorgante; e/ou (iii) relativamente aos acionistas

participantes da custódia fungível de ações nominativas, o extrato contendo a respectiva

participação acionária, emitido pelo órgão competente. O acionista ou seu representante legal

deverá comparecer à Assembleia Geral Extraordinária munido dos documentos hábeis de sua

identidade. 3. Tendo em vista as Normas de Saúde, Segurança e Meio Ambiente (SSMA) em vigor

na sede da Companhia, as quais estabelecem as diretrizes para o controle de acesso e circulação

de pessoas e veículos nas áreas internas e externas da sede, solicita-se aos senhores acionistas,

bem como aos seus representantes legais na Assembleia ora convocada, o comparecimento com,

no mínimo, 30 minutos de antecedência da hora de início da Assembleia, visando garantir a

observância dos procedimentos de treinamento de instruções básicas de SSMA em vigor na

Companhia, os quais se encontram à disposição para consulta na sua sede social.

ISE

Índice de

Sustentabilidade Empresarial

Picolé já ameaça liderança dos potes

De São Paulo

A venda de sorvetes no varejo

movimentou cerca de R$ 3 bilhões no ano passado. Mais da

metade desse total (57%) veio dos

potes de sorvete, consumidos em

casa. O índice, no entanto, é inferior aos 63% verificados em 2007,

quando o mercado somou R$ 1,8

bilhão em vendas. Sinal que o

consumo de impulso, de picolés,

cresce mais rápido que o consumo doméstico, de sorvetes em

pote. Em tempos de crescente incerteza meteorológica, isso pode

ser um problema.

“Em janeiro, quando houve

muitas chuvas no Sudeste, o

maior mercado de sorvetes do

país, a venda de potes apresentou melhor desempenho que a

venda de palitos”, diz Rogério Lopes, diretor da unidade de sorvetes da Nestlé. Para a indústria, a

compra programada, realizada

em supermercados, é mais interessante do que a compra por impulso, em bares e lanchonetes.

Não só porque os potes têm tíquete médio maior, mas porque

são bem menos sensíveis às intempéries do tempo. Quando

chove, ninguém compra picolé.

No radar da Nestlé — que, com

a marca Garoto, tem 17% do mercado de sorvetes, em volume e valor —, também estão os produtos

de apelo saudável e maior desembolso. Embora não divulgue

números, a multinacional suíça

está aumentando a distribuição

das marcas Molico e Yogo. “Nos

últimos dois anos, as vendas de

Molico triplicaram”, diz Lopes.

A linha Yogo!, de sorvetes à base

de iogurtes, foi lançada pela Nestlé

no verão passado. Nesta temporada, ganhou um concorrente de

mesmo nome, lançado pela rival

Kibon, da Unilever. (DM)

Brazil Pharma S.A.

CNPJ/MF nº 11.395.624/0001-71 - NIRE 35.300.374.797

FATO RELEVANTE

São Paulo, Brasil - 10 de fevereiro de 2012 - A Brazil Pharma S.A. (“Companhia”, Bovespa ticker BPHA3),

nos termos do disposto na Instrução CVM nº 358/2002 e na legislação em vigor, informa aos seus

acionistas, ao mercado e ao público em geral que em 10 de fevereiro de 2012, a Companhia,

sua controlada Farmais Franchising S.A. (“Farmais”), a Sant’ana S.A. Drogaria Farmácias (“Sant’ana”)

e seus respectivos sócios (“Vendedores”) celebraram Acordo de Investimento que prevê a aquisição da

totalidade das ações da Sant’ana (“Acordo de Investimento”), nos termos abaixo. Estrutura da

Transação: A aquisição da totalidade das ações da Sant’ana, conforme prevista no Acordo de

Investimento, se dará da seguinte forma: • Passo 1 - Aquisição Direta. A Farmais, sociedade diretamente

controlada pela Companhia e sem quaisquer outros sócios, comprou dos Vendedores ações

representativas de 70% (setenta por cento) do capital votante e total da Sant’ana, mediante pagamento de

R$347.034.482,76 (trezentos e quarenta e sete milhões, trinta e quatro mil, quatrocentos e oitenta e dois

reais e setenta e seis centavos), da seguinte forma: (i) R$247.034.482,76 (duzentos e quarenta e sete

milhões, trinta e quatro mil, quatrocentos e oitenta e dois reais e setenta e seis centavos) foram pagos à

vista, em moeda corrente nacional e nesta data; e (ii) R$100.000.000,00 (cem milhões de reais),

serão retidos para garantir o pagamento de eventuais contingências, sendo que eventual saldo será

liberado em favor dos Vendedores a partir do 4º aniversário da assinatura do Acordo de Investimento.

• Passo 2 - Incorporação de Ações da Sant’ana. Dentro do menor prazo possível a partir desta data,

a Farmais realizará a incorporação da totalidade das ações da Sant’ana, incorporando ao seu patrimônio

os 30% (trinta por cento) remanescentes do capital votante e total da Sant’ana. Em razão de

tal incorporação de ações, os Vendedores passarão a ser sócios da Farmais. • Passo 3 - Incorporação de

Ações da Farmais. Imediatamente após a implementação do Passo 2 acima, e na mesma data da

incorporação das ações da Sant’ana acima mencionada, a Companhia realizará assembleia geral

extraordinária para deliberar acerca da incorporação de ações da Farmais, de forma a incorporar ao seu

patrimônio a totalidade das ações de emissão da Farmais de titularidade dos Vendedores, recebidas em

virtude do Passo 2 acima, as quais representarão um aumento de capital da Companhia, a valor

econômico, no montante de R$150.000.000,00 (cento e cinquenta milhões), mediante a emissão de

15.000.000 (quinze milhões) de novas ações ordinárias a serem entregues aos Vendedores. As ações de

emissão da Companhia que serão detidas pelos Vendedores estarão sujeitas a restrições de negociação

por um período de 3 anos (lock up). Demais Informações: Será oportunamente convocada assembleia

geral extraordinária da Companhia para deliberar a respeito da incorporação das ações da Farmais,

conforme descrita acima. Os acionistas da Companhia, titulares de ações nesta data (inclusive)

e que dissentirem da incorporação de ações da Farmais poderão exercer o direito de recesso nos termos

da Lei 6.404/76, conforme alterada. Os termos e condições detalhados relativos à incorporação de ações

da Farmais serão oportunamente divulgados ao mercado nos termos da legislação e regulamentação

vigentes. A operação descrita acima será submetida aos órgãos do Sistema Brasileiro de Defesa da

Concorrência, nos termos da legislação aplicável. A Companhia manterá o mercado informado sobre os

fatos subsequentes relacionados às operações previstas neste fato relevante. Para mais informações,

favor contatar a área de relações com investidores da Companhia (www.brph.com.br/ri ou [email protected]

/ 55 11 2117-5290).Renato Lobo - Diretor de Relações com Investidores.

ROMI

Indústrias Romi S.A.

ROMI3

Companhia Aberta

CNPJ nº 56.720.428/0001-63 - NIRE 35.300.036.751

Edital de Convocação

Assembleias Gerais Ordinária e Extraordinária

Ficam convocados os acionistas de Indústrias Romi S.A. (“Companhia”) para as Assembleias Gerais Ordinária e

Extraordinária, a serem realizadas no dia 13 de março de 2012, às 14h00, no Distrito Industrial da Companhia,

localizado na Rodovia Luís de Queiroz (SP-304), km 141,5, em Santa Bárbara d’Oeste, Estado de São Paulo,

a fim de tratar da seguinte Ordem do Dia: 1. Em Assembleia Geral Ordinária: a) Prestação de contas dos administradores,

exame, discussão e votação das Demonstrações Financeiras referentes ao exercício social encerrado em 31/12/2011;

b) Deliberação sobre a proposta da destinação do Lucro Líquido do Exercício Social; c) Ratificação dos créditos dos Juros sobre o

Capital Próprio, efetuados no exercício de 2011, e sua imputação aos dividendos mínimos obrigatórios do exercício social de 2011;

d) Eleição dos membros do Conselho de Administração e do Conselho Consultivo, para o período 2012/2013;

e) Eleição dos membros do Conselho Fiscal, para o período 2012/2013, e f) Fixação da remuneração global e anual dos administradores,

compreendendo Conselho de Administração, Diretoria e Conselho Consultivo. 2. Em Assembleia Geral Extraordinária:

a) Deliberação sobre a reforma do Estatuto Social da Companhia, com o objetivo de adequar a redação em face das alterações

introduzidas pela Lei nº 12.431/11, de 24/06/2011, pelo novo Regulamento de Listagem do Novo Mercado da BM&FBOVESPA

S.A. - Bolsa de Valores, Mercadorias e Futuros, vigente a partir de 10/05/2011, pelas recomendações do Código de

Autorregulação e Boas Práticas da ABRASCA - Associação Brasileira das Companhias Abertas, vigente a partir 15/08/2011,

e da administração da Companhia, conforme a minuta e o detalhamento constante da proposta da administração, preparada

na forma do Artigo 11 da Instrução CVM nº 481/09, e b) Deliberação sobre a redação consolidada do Estatuto Social da

Companhia, contemplando as alterações anteriormente referidas. Informações Gerais: I) Na hipótese do não comparecimento de

acionistas para a instalação da Assembleia Geral Extraordinária objeto desta convocação em número suficiente para atender ao

quorum legal aplicável, fica desde logo informado que a referida Assembleia Geral Extraordinária ocorrerá em 2ª convocação,

às 15h00, do mesmo dia, sem prejuízo da publicação dos editais específicos na forma e prazo da lei; II) Poderão participar das

Assembleias os acionistas titulares de ações ordinárias emitidas pela Companhia, registradas no Livro de Registro de Ações Escriturais

da Instituição Financeira Depositária das Ações Escriturais - Bradesco. Nos termos do Artigo 14 do Estatuto Social, as pessoas presentes

às Assembleias deverão provar sua qualidade de acionista, depositando na Companhia comprovante previamente expedido pela

Instituição Financeira Depositária, bem como exibindo documento de identidade; III) Para adoção do processo do voto múltiplo na eleição

de membro para o Conselho de Administração, será necessário que os acionistas requerentes detenham, isoladamente ou em conjunto,

o percentual mínimo de 5% (cinco por cento) do capital votante da companhia, conforme disposto na Instrução CVM nº 165 de 11/12/1991,

com a redação dada pelo artigo 1º da Instrução CVM nº 282 de 26/06/1998. Esta faculdade deverá ser exercida pelos

acionistas interessados até 48 horas antes da realização das Assembleias, e IV) As informações e os documentos relativos às matérias

a serem discutidas nas Assembleias Gerais Ordinária e Extraordinária ora convocadas, encontram-se à disposição dos acionistas

para consulta na sede da Companhia e nos endereços eletrônicos na Internet da Companhia (www.romi.com/investidores),

da Comissão de Valores Mobiliários - CVM (www.cvm.gov.br) e da BM&FBovespa S.A. - Bolsa de Valores, Mercadorias e Futuros

(www.bmfbovespa.com.br), em conformidade com as disposições da Lei nº 6.404/1976 e da Instrução CVM nº 481/2009.

Santa Bárbara d’Oeste, 8 de fevereiro de 2012

Américo Emílio Romi Neto

Presidente do Conselho de Administração

CNPJ 06.981.180/0001-16

VENDA DE IMÓVEL - LI/IM

AVISO EDITAL

A Cemig Distribuição S.A. informa que foi publicado o edital 500-R03617 para alienação

do imóvel urbano situado no município de Contagem/MG, na Avenida Vereador Joaquim

Costa, s/nº, km 03, Bairro Campo das Perobas, constituído de um terreno com a área

de 882.897,41 m², a ser desmembrado de um terreno com a área total de 1.471.938,36

m², registrado sob o nº R-3-6.429, livro nº 2, do Cartório do Registro de Imóveis de

Contagem/MG.

1. A data limite de envio das propostas foi alterado para o dia 23/02/2012.

2. Os interessados deverão retirar o edital no site: http://compras.cemig.com.br/

Para maiores informações contatar Gerência de Contratação de Serviços e Soluções

Integradas - MS/CS através do fax (0xx31) 3506-2356.

RENOVA ENERGIA S.A.

Companhia Aberta

CNPJ/MF nº 08.534.605/0001-74 - NIRE 35.300.358.295

Edital de Convocação - AGE

Ficam convocados os Srs. Acionistas da Renova Energia S.A. (“Companhia”) a se reunirem

às 10:00 hs do dia 24/02/2012 em AGE, a se realizar na sede social da Cia., na Av. Roque Petroni

Júnior, 999 - 4º andar, Vila Gertrudes, São Paulo, SP, para deliberarem sobre a seguinte ordem

do dia: 1. Atualizar o valor do capital social da Cia. e respectivo número de ações emitidas, para

consubstanciar as deliberações de RCA da Cia. realizadas em 15/08/2011, 17/08/2011, 25/10/2011

e 26/01/2012, tendo sido todas realizadas dentro do limite do capital autorizado da Cia., bem como

para fazer consignar as conversões de ações ordinárias em ações preferenciais efetivadas até a

presente data, mediante solicitação por acionistas da Cia., de acordo com o disposto nos parágrafos

primeiro a terceiro do art. 6º do Estatuto Social da Cia., com a consequente alteração do art. 5º do

Estatuto Social da Cia. 2. Rerratificar o Anexo II à ata da AGE da Cia. realizada em 19/08/2011,

de forma a corrigir o valor do capital social da Cia. e os números de ações emitidas constantes do

art. 5º do Estatuto Social da Cia. que compôs referido anexo à época. 3. (i) Aceitar a renúncia do

Sr. Jerson Kelman, ao cargo de membro efetivo do Conselho de Administração da Cia., datada de

03/01/2012 e recebida pelo presidente do Conselho de Administração da Cia. em 09/01/2012;

e (ii) Em decorrência do item (i) acima, deliberar acerca da indicação do Sr. Evandro Leite

Vasconcelos, ao cargo de membro efetivo do Conselho de Administração da Cia., para completar

o mandato do conselheiro que renunciou, ou seja, até a AGO a realizar-se em 2014. 4. Nos termos

do art. 15, inciso (i) do Estatuto Social da Cia., ratificar a alteração do art. 5º do Estatuto Social de

sua subsidiária Enerbras Centrais Elétricas S.A. (“ENERBRAS”), realizado em 16/12/2011, para

fazer constar o aumento de seu capital social. 5. Nos termos do art. 15, inciso (i) do Estatuto Social

da Cia., ratificar as alterações dos estatutos sociais de subsidiárias: Nova Renova Energia S.A.,

Bahia Eólica Participações S.A., Centrais Eólicas Igaporã S.A., Centrais Eólicas Licínio de Almeida

S.A., Centrais Eólicas Ilhéus S.A., Centrais Eólicas Pindaí S.A., Centrais Eólicas Candiba S.A.,

para fazer constar os aumentos de seus capitais sociais, realizados por meio de suas respectivas

Assembleias Gerais, em 27/12/2011. 6. Deliberar acerca da transferência do controle societário

das Sociedades de Propósito Específico - SPE’s: Centrais Eólicas dos Araçás Ltda., Centrais

Eólicas da Prata Ltda., Centrais Eólicas Ventos do Nordeste Ltda., Centrais Elétricas Tanque Ltda.,

Centrais Elétricas Morrão Ltda. e Centrais Elétricas Seraíma Ltda., vencedoras do Leilão de Energia

de Reserva - LER 2010, atualmente detidas pela Cia., para sua controlada indireta Renova Eólica

Participações S.A., conforme anuência prévia da Agência Nacional de Energia Elétrica (“ANEEL”),

concedida por meio da resolução autorizativa nº 3.298 de 17/01/2012. Informações Gerais:

Os Acionistas deverão apresentar à Cia., nos termos do Art. 12 do seu Estatuto Social, com no mínimo

72 horas de antecedência da data da realização da AGE, os seguintes documentos: (i) comprovante

de titularidade de suas ações, expedido pela instituição depositária das ações escriturais até 5 dias

antes da data da realização da AGE; (ii) instrumento de mandato e/ou documentos que comprovem

os poderes do representante legal do acionista; e (iii) relativamente aos acionistas participantes da

custódia fungível de ações nominativas, o extrato emitido pela Câmara Brasileira de Liquidação e

Custódia ou outro órgão competente, contendo a respectiva participação acionária, devendo tal

documento ter sido expedido no máximo 5 dias antes da data da realização da AGE. As informações

e os documentos de que trata o artigo 11 da Instrução Normativa da CVM nº 481, de 17/12/2009,

pertinentes às matérias que serão deliberadas na AGE da Cia., foram devidamente apresentados

à Comissão de Valores Mobiliários - CVM por meio do Sistema IPE e encontram-se à disposição

dos acionistas na página da CVM na rede mundial de computadores e na sede da Cia. São Paulo,

09/02/2012.Ricardo Lopes Delneri - Presidente do Conselho de Administração.