MOEDAS

Entendendo os Futuros de FX

22 DE ABRIL DE 2013

John W. Labuszewski

Sandra Ro

David Gibbs

Diretor-Gerente

Diretor Executivo

Diretor

Pesquisa e Desenvolvimento de

Pesquisa e Desenvolvimento de

Marketing de Produtos

Produtos

Produtos

312-207-2591

312-466-7469

44-203-379-3789

[email protected]

[email protected]

[email protected]

Sempre ouvimos dizer que o mundo está ficando

cada vez menor, sendo que isto é evidenciado no

ambiente de incessante globalização do comércio

internacional.

Vários fatores foram coligados no início do século

XXI, promovendo o livre comércio e quebrando

barreiras geográficas e econômicas. Os avanços

políticos que promovem o livre comércio são, dentre

outros, a redução ou eliminação de tarifas restritivas

e os controles de capital e dos subsídios às

empresas

locais.

Os

avanços

técnicos

são

especialmente observados nos custos reduzidos de

transporte, devido à 'conteinerização' de produtos

para transporte marítimo e sistemas avançados de

telecomunicações liderados pelo surgimento da

World Wide Web.

Como resultado, as empresas do mundo moderno

geralmente conduzem negócios fora dos seus países

de origem e, durante este processo, geram receita

ou incorrem prejuízos denominados em moedas que

não são dos seus próprios países. Devido a este fato,

tais empresas ficam, muitas vezes, expostas ao risco

das taxas de câmbio, que são imprevisíveis e podem

flutuar em direções adversas. Esse tipo de incerteza

dificulta a gestão dos fluxos de caixa, bem como o

planejamento de expansão de negócios futuros, ou

mesmo para ter sucesso em um ambiente

competitivo de mercado.

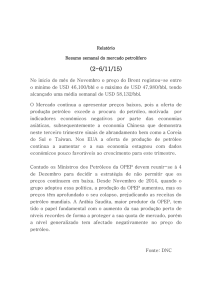

Futuros e opções FX

Volume médio diário

1,000,000

900,000

800,000

700,000

600,000

500,000

400,000

300,000

200,000

100,000

2012

2011

2010

2009

2008

2007

2006

2005

2004

2003

2002

2001

2000

0

O CME Group vem oferecendo futuros e opções FX

desde o colapso que originou o acordo de Bretton

Woods, estabelecido em 1972 após a Segunda

Guerra Mundial, que impunha taxas de câmbio fixas

para todas as moedas do mundo. Esses contratos

oferecem um mecanismo ideal para aceitar risco de

2

exposição FX ou para melhor administrar os riscos

deste mundo cheio de incertezas.

Taxas de câmbio no mercado à vista (spot)

(até sexta-feira, dia 12 de abril de 2013)

Moeda

Peso argentino

Real brasileiro

Dólar canadense

Peso chileno

Peso colombiano

Dólar americano no

Equador

Peso mexicano

Novo sol peruano

Peso uruguaio

Bolívar forte

venezuelano

Dólar australiano

A termo de 1 mês

A termo de 3

meses

A termo de 6

meses

Yuan chinês

Dólar de Hong

Kong

Rúpia indiana

Rúpia indonésia

Iene japonês

A termo de 1 mês

A termo de 3

meses

A termo de 6

meses

Ringgit malasiano

Dólar neozelandês

Rúpia paquistanesa

Peso filipino

Dólar de Cingapura

Won sul-coreano

Dólar tailandês

Baht tailandês

Dong vietnamita

Coroa Tcheka

Coroa

dinamarquesa

Euro da Eurozona

Florim húngaro

Coroa norueguesa

Zloty polonês

Rublo russo

Coroa sueca

Franco suíço

A termo de 1 mês

A termo de 3

meses

A termo de 6

meses

Lira turca

Libra esterlina

A termo de 1 mês

A termo de 3

meses

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP

Código

Em USD

ISO

AMÉRICAS

ARS

0,1943

BRL

0,5077

CAD

0,9866

CLP

0,002128

COP

0,0005475

por USD

5,1461

1,9697

1,0135

470,00

1.826,50

USD

1,0000

1,0000

MXN

PEN

UYU

0,0828

0,3868

0,05299

12,0780

2,585

18,8705

VEF

0,15748

6,3500

Pacífico Asiático

AUD

1,0507

1,0483

0,9517

0,9539

1,0435

0,9583

1,0366

0,9647

CNY

0,1614

6,1947

HKD

0,1288

7,7620

INR

IDR

JPY

0,01834

0,0001030

0,010162

0,010164

54,5200

9.712

98,41

98,39

0,010168

98,35

0,010177

MYR

0,3287

NZF

0,8588

PKR

0,01018

PHP

0,0242

SGD

0,8085

KRW

0,0008855

TWD

0,03337

THB

0,03441

VND

0,00004797

EUROPA

CZK

0,05060

98,26

3,0427

1,1644

98,245

41,349

1,2369

1.129,25

29,965

29,062

20.848

19,762

DKK

0,1758

5,6869

EUR

HUF

NOK

PLN

RUB

SEK

CHF

1,3111

0,004438

0,1751

0,3195

0,03218

0,1573

1,0783

1,0786

0,7627

225,33

5,7108

3,1296

31,075

6,3566

0,9274

0,9271

1,0794

0,9264

TRY

GBP

1,0808

0,9252

0,5592

1,5344

1,5341

1,7882

0,6517

0,6518

1,5336

0,652

A termo de 6

1,5331

meses

Oriente Médio / África

Dinar do Bahrein

BHD

2,6523

Libra egípcia

EGP

0,1455

Shekel israelense

ILS

0,2760

Dinar jordaniano

JOD

1,4123

Dinar kuwaitiano

KWD

3,5082

Libra libanesa

LBP

0,0006614

Rial saudita

SAR

0,2667

Rand Sul Africano

ZAR

0,1118

Dirham dos

Emirados Árabes

AED

0,2723

Unidos

0,6523

0,377

6,8739

3,6236

0,7081

0,2851

1.511,95

3,7501

8,9436

3,6728

Fonte: Wall Street Journal, 15 de abril de 2013

Inovação de produtos, liquidez e segurança

financeira constituem os três pilares sobre os quais

o CME Group está alicerçado para oferecer um

mercado de derivativos de classe mundial. O CME

Group oferece produtos com base em uma vasta

gama de moedas habitualmente negociadas e de

alta liquidez na plataforma eletrônica CME Globex®

com tecnologia de ponta, além da garantia

financeira proporcionada pelo seu sistema de

clearing centralizado.

Este documento tem como propósito oferecer uma

perspectiva sobre o ambiente de negociações FX,

inclusive sobre produtos interbancários ou de

mercado de balcão (OTC), bem como sobre

estruturas negociadas em bolsa, tais como futuros

de FX e opções sobre futuros do CME. Explicamos

minuciosamente como os futuros de FX são

precificados, comparativamente aos preços no

mercado à vista (spot) e como podem ser usados

como um veículo eficaz de gestão de risco.

Transações FX no mercado à vista

As moedas são normalmente identificadas de acordo

com a referência a elas atribuída pelo código “ISO

4217”, conforme estabelecido pela International

Standards Organization (ISO), demonstrado em

nossa tabela.

Uma transação cambial no mercado à vista

representa a simples troca de uma moeda por outra,

ao preço atual ou à vista (spot), ou seja, um "par de

moedas". Mesmo que a transação possa ser

concluída imediatamente em uma variedade de

mercados interbancários e até por telefone, ou ainda

por sistemas vastamente usados de negociação

eletrônica, o pagamento, ou ajuste, normalmente

ocorre após dois dias da operação.

1

Quando existe um acordo mútuo é possível chegar a

um ajuste referente ao valor de uma transação em

apenas um dia útil, sendo este o procedimento

padrão quando se trata de uma transação entre o

dólar canadense (CAD) e o dólar americano (USD).

As cotações podem ser em "termos americanos" ou

em "termos europeus".

Ex: consideremos o Franco suíço (CHF) vs. o Dólar

americano (USD) como um par de moedas. Durante

as negociações convencionais nos mercados

interbancários, este par de moedas é citado em

termos europeus, ou seja, em termos de Francos

suíços por um (1) Dólar americano. Portanto, a

cotação foi de 0,9274 CHF por 1 USD, em 12 de

abril de 2013. A cotação em termos americanos é

simplesmente uma recíproca da cotação em termos

europeus.

𝐶𝑜𝑡𝑎çã𝑜 𝑎𝑚𝑒𝑟𝑖𝑐𝑎𝑛𝑎 =

1

𝐶𝑜𝑡𝑎çã𝑜 𝐸𝑢𝑟𝑜

Portanto, podemos cotar o par de moedas em

termos americanos, ou seja USD por CHF, como

1,0783 USD por 1 CHF.

1.0783 𝑈𝑆𝐷 𝑝𝑜𝑟 1 𝐶𝐻𝐹 =

1

0.9274 𝐶𝐻𝐹 𝑝𝑜𝑟 1 𝑈𝑆𝐷

Desde 1978, a convenção tem sido a cotação

expressa em termos europeus. Notadamente,

existem algumas exceções a esta regra, como a do

EUR, GBP e outras moedas da comunidade britânica,

como o AUD e o NZD, que são geralmente cotadas

em termos americanos.

Na sua maioria, as moedas são cotadas na 4ª casa

decimal, ou 0,0001, o que é chamado de "pontobase" no mercado, ou “pip”, ou ainda “tick”, em

inglês. No entanto, existem várias maneiras de cotar

moedas, especialmente quando os valores são muito

pequenos ou muito grandes em termos relativos.

Taxas cruzadas selecionadas no mercado à

vista

(Em 12 de abril de 2013)

USD

EUR

GBP

CHF

JPY

CAD

USD

0,7627

0,6517

0,9274

98,41

1,0135

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP

EUR

1,3111

0,8545

1,2159

129,028

1,3289

GBP

1,5344

1,1703

1,423

151,005

1,5553

CHF

1,0783

0,8224

0,7027

106,114

1,0929

JPY

0,010162

0,007750

0,006622

0,009424

0,010300

CAD

0,9866

0,7525

0,6430

0,9150

97,091

-

Obviamente, é possível negociar taxas cruzadas ou

transações que não envolvam o dólar americano,

portanto, não são cotadas como tal. Por exemplo,

alguém pode comercializar a taxa GBP/EUR. Ambas

as moedas podem ser utilizadas como taxa básica,

porém, existem algumas normas que tendem a

prevalecer nos mercados interbancários. Por

exemplo, a cotação do par Euro e Iene Japonês

(EUR/JPY) é normalmente de Ienes Japoneses por 1

unidade de Euro. O par Libra Esterlina e Franco

Suíço (GBP/CHF) é normalmente cotado em Francos

Suíços por 1 unidade de Libra Esterlina. 1 A cotação

pode ser interpretada rapidamente quando notamos

que a moeda base está sendo mencionada primeiro.

levando-se em consideração o custo-benefício

associado à compra e o custo de carregamento da

moeda ao longo da vida da transação a termo.

Considere a possibilidade de comprar uma moeda

com outra moeda, com base em um contrato a

termo. O preço a termo pode ser calculado como

segue: onde R termo representa a taxa de curto prazo

pela qual o operador pode efetivamente pegar

emprestado a moeda "termo"; R base representa a

taxa de curto prazo que pode ser obtida se o

operador investir na moeda "base", sendo que "d"

representa o número de dias até a data do ajuste. 2

𝑑

1 + �𝑅𝑡𝑒𝑟𝑚𝑜 𝑥 � � �

360

𝑃𝑟𝑒ç𝑜 𝑎 𝑡𝑒𝑟𝑚𝑜 = 𝑃𝑟𝑒ç𝑜 à 𝑣𝑖𝑠𝑡𝑎 𝑥 �

�

𝑑

1 + �𝑅𝑏𝑎𝑠𝑒 𝑥 � � �

Contratos a termo

Um

contrato

a

termo

é

quase

idêntico,

operacionalmente, à uma transação no mercado à

vista, mas com uma grande diferença: o valor ou

data do ajuste são diferidos. Ao contrário dos

contratos que são ajustados depois de dois dias, os

contratos a termo são negociados para ajuste em 1

semana, 2 semanas, 1 mês, 2 meses, 3 meses, 6

meses, ou 12 meses depois, o que também é

chamado de "straight dates" (datas em sequência).

Mesmo que o contrato a termo possa ser ajustado

dias, semanas ou meses mais tarde, nenhuma

consideração deste tipo é feita entre o comprador e

o vendedor no momento da transação.

Contudo,

muitos operadores exigem que os clientes

apresentem algum tipo de colateral para cobrir o

risco de mercado no decorrer do tempo,

especialmente se uma negociação fracassar.

Os instrumentos OTC (mercado de balcão) podem

ser configurados conforme a demanda do mercado

no momento. Portanto, é possível programar a

quantidade negociada com uma determinada data e

valor, de acordo com a necessidade específica de

cada operador. Obviamente, os operadores podem

exigir que os seus clientes paguem um determinado

preço por este tipo de customização, na forma de

um spread bid/ask (spread de oferta de

compra/venda) mais amplo.

O valor de um contrato a termo relativo ao valor da

moeda no mercado à vista pode ser calculado

360

Ex: descubra o preço a termo de 3 meses para o par

de moedas EUR/USD, onde o preço à vista =

1,313700 USD; taxa de 3 meses = 0,2780%; e, a

taxa do Euro de 3 meses = 0,1290%. O preço a

termo de 90 dias é calculado a 1,314189, como a

seguir. 3 4

90

1 + �0.002780 𝑥 � � �

360

𝑃𝑟𝑒ç𝑜 𝑎 𝑡𝑒𝑟𝑚𝑜 = 1.313700 𝑥 �

�

90

1 + �0.001290 𝑥 � � �

= 1.314189

Podemos calcular o devido preço a termo, ou valor

justo (fair value), conforme ilustrado acima,

comparando-o aos preços a termo vigentes. Caso o

preço vigente no mercado a termo exceda o valor

justo do preço a termo por uma margem razoável, o

operador poderá montar uma arbitragem, vendendo

o contrato a termo e comprando a moeda à vista.

Ou então, se o preço a termo vigente estiver muito

abaixo do seu valor justo, o operador poderá

comprar a termo e vender à vista. Este tipo de

2

3

4

1

2

Note que a libra britânica é frequentemente tratada como "libra

esterlina", "esterlina" ou “cable.”

360

A moeda "termo" é muitas vezes referida como sendo de "mercado

de balcão" ou moeda "cotada", no sentido de que a transação é

cotada em tantas unidades da moeda termo por 1 unidade da moeda

base.

Quando referimo-nos a um par de moedas, a "base" da moeda é

sempre tratada em primeiro lugar, seguida de uma referência à

moeda "termo". Assim, na cotação do par EUR/USD, o Euro

representa a base da moeda e o dólar dos EUA representa a moeda

termo.

Na maioria dos mercados, a convenção é o cálculo das taxas de curto

prazo com base na contagem teórica de 360 dias, mas alguns

mercados de taxas de curto prazo, incluindo o Reino Unido, emprega

a contagem de 365 dias.

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP

arbitragem pode ter efetivamente o impacto de

forçar preços justos no mercado.

geralmente são "sem entrega física": CNY, INR e

RUB. 5

Uma outra maneira de analisar a situação seria

calcular os termos implícitos, ou taxa básica de juros,

comparando-a às taxas vigentes. Isto pode ser

facilmente resolvido na equação acima sobre

precificação a termo para chegarmos à taxa básica.

Mesmo assim, essas moedas só podem ser

negociadas

como

“Non-Deliverable

Forwards”

(NDFs), ou seja, um contrato cambial sintético a

termo. Ao contrário de culminar em uma entrega

física da moeda, os contratos NDF's são ajustados

com um pagamento em dinheiro referente ao lucro

ou perda líquida, em uma moeda altamente

negociável.

𝑑

𝑃𝑟𝑒ç𝑜 à 𝑣𝑖𝑠𝑡𝑎 𝑥 �1 + �𝑅𝑡𝑒𝑟𝑚𝑜 𝑥 � ���

360

360

𝑅𝑏𝑎𝑠𝑒 = �

�𝑥�

− 1�

𝑇𝑎𝑥𝑎 𝑎 𝑡𝑒𝑟𝑚𝑜

𝑑

Ex: descubra a taxa básica de juros de 3 meses para

o par de moedas EUR/USD. O preço a termo de 3

meses observado = 1,314500; o preço à vista =

1,313700; e a taxa "termo" = 0,27800%.

90

1.313700 𝑥 �1 + �0.002780 𝑥 � ���

360

360

𝑅𝑏𝑎𝑠𝑒 = �

�𝑥 �

− 1�

1.314500

90

= 0.0344%

Portanto, a taxa básica implícita é calculada a

0,0344%, e a taxa básica observada = 0,1290%.

Portanto, o mercado está precificando uma taxa

básica que é 0,0946% (=0,1290% - 0,0344%) mais

baixa que a taxa básica observada.

Isto está em linha com a observação de que o valor

justo, ou preço a termo calculado de três meses =

1,314200, sendo que o preço a termo observado de

3 meses = 1,314500. Portanto, aparentemente, o

mercado está negociando a 3 pontos-base

(=1,314500 – 1,314200) acima do seu valor justo.

Isto sugere que o operador pode considerar vender

o contrato a termo de EUR/USD e comprar EUR/USD

à vista. A operação implica em um possível lucro de

arbitragem de 3 pontos-base, ou a possibilidade de,

efetivamente, tomar Euros emprestados a uma taxa

implícita que é mais baixa que as taxas vigentes.

Alguns bancos centrais impõem restrições aos

estrangeiros quanto à propriedade ou uso de suas

moedas nacionais na forma de capital ou em contas

correntes.

Tais

moedas

são

chamadas

"inconversíveis" ou do tipo “non-deliverable” (sem

entrega física). Algumas moedas importantes que

Swaps de FX

Um swap de FX pode ser considerado uma

combinação de duas transações de moedas que

estão sendo ajustadas, separadas pelo tempo, sendo

este o maior segmento de mercado FX em termos

de volume diário de negócios. Um swap de FX é

executado quando fazemos o swap (troca) de uma

moeda por outra em uma data de valor próxima

para depois reverter a transação em uma data de

valor distante.

Grande parte dos swaps FX envolve negócios no

mercado à vista como sendo a transação de data

próxima - ou seja, "short dated FX swap" (swap

cambial de curto prazo). Normalmente, a transação

com data distante ocorre dentro de uma semana.

Muitas vezes, os operadores fazem a cotação dos

swaps FX com uma série de datas em sequência, por

exemplo, 1-semana, 2-semanas, 1-mês, 2-meses,

etc., como sendo a data distante. Muitos operadores

oferecem um alto grau de flexibilidade, dispostos a

cotar preços para datas não estabelecidas e para

swaps a termo, quando a "perna" da data mais

próxima é executada como uma transação a termo,

e não como uma transação à vista.

O swap FX do tipo “spot-next” é executado com a

entrega de uma moeda em determinado dia, depois

revertendo a negociação no próximo dia útil. Vale

observar que a transação à vista é normalmente

ajustada dois dias após a data da negociação. Um

swap do tipo “tom-next” (tomorrow next trade) é

negociado ao se executar uma transação com base

5

3

Note que o Banco do Povo da China (PBOC) tomou medidas nos

últimos anos para liberar o CNY. Assim, um mercado "offshore" no

yuan chinês está disponível em Hong Kong onde a moeda é,

normalmente, conhecida como “CNH.”

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP

"pré-spot", isto é, um dia antes que o convencional,

ou seja, amanhã, e não dois dias úteis depois,

revertendo a negociação no dia útil subsequente.

Ou o operador pode executar um swap FX com base

“spot-week” ou “spot-2 week”. Um "swap FX a

termo" é geralmente considerado uma negociação

cuja data próxima da transação é ajustada, não com

base no mercado à vista mais dois dias, mas em

uma data distante.

Um swap de "compra-venda" implica na compra de

uma quantidade fixa da moeda base em uma data

próxima, zerando, em seguida, a operação com a

venda de uma quantidade fixa da moeda base em

uma data distante. Inversamente, um swap de

"venda-compra" implica em uma operação oposta,

ou seja, a venda de uma quantidade fixa da moeda

base, para depois zerar a posição com uma

recompra.

Os swaps FX podem ser comparados a acordos de

recompra, ou "repos", nos mercados de renda fixa,

quando se toma emprestado ou empresta-se

dinheiro com prazo fixo, colateralizado com um valor

equivalente em um instrumento de renda fixa,

geralmente um título do Tesouro. Assim como uma

repo, ou uma transação FX a termo, o valor do swap

FX reflete uma taxa de juros, ou mais precisamente,

o diferencial de taxa de juros entre as duas moedas.

Os swaps FX são geralmente cotados em termos de

pontos-base, como segue, onde R termo representa a

taxa de curto prazo que pode ser obtida ao investir a

moeda "termo" ; R base representa a taxa de curto

prazo associada à moeda "base" e "d" representa o

número de dias entre as datas distantes e próximas.

𝑑

1 + �𝑅𝑡𝑒𝑟𝑚𝑜 𝑥 � � �

360

𝑃𝑜𝑛𝑡𝑜𝑠 𝑠𝑤𝑎𝑝 = 𝑃𝑟𝑒ç𝑜 à 𝑣𝑖𝑠𝑡𝑎 𝑥 ��

� − 1�

𝑑

1 + �𝑅𝑏𝑎𝑠𝑒 𝑥 � � �

360

Ex: calcule os pontos de swap associados à operação

de swap EUR/USD de 90 dias. Usaremos como

referência o exemplo anterior, quando a taxa do

EUR/USD no mercado à vista era cotada a =

US$1,313700; Taxa USD de 3 meses = 0,2780%; e

europeia de 3 meses = 0,1290%. Um swap de três

meses com taxa de 90 dias pode ser calculado da

seguinte maneira:

4

90

1 + �0.002780 𝑥 � � �

360

𝑃𝑜𝑛𝑡𝑜𝑠 𝑠𝑤𝑎𝑝 = 1.313700 𝑥 ��

� − 1�

90

1 + �0.001290 𝑥 � � �

= 0.000489 𝑜𝑢 4.89 𝑝𝑖𝑝𝑠

360

Portanto, esperamos que o swap de 3 meses esteja

trabalhando a 0,000489, ou 4,89 pontos-base acima

do preço à vista de US$1,313700.

Transações de swap FX são normalmente usadas

para a gestão de posições cambiais a curto prazo.

Elas podem ser montadas para fins especulativos,

com base nas flutuações no diferencial de taxas de

juros entre dois países.

Um swap FX é totalmente distinto das chamadas

transações de "swaps cambiais". Um swap cambial

contém um elemento de um swap FX, como também

um elemento de um swap de taxa de juros. As

partes envolvidas em um swap cambial deverão

inicialmente fazer um câmbio de moedas com base

no mercado à vista, depois fazer o swap de uma

série de pagamentos periódicos de taxa de juros

flutuantes denominados nas respectivas moedas

envolvidas na transação, para finalmente concluir a

transação "recambiando" as duas moedas.

Os swaps de moedas são diferenciados dos swaps de

taxa de juros (Interest Rate Swaps - IRS) no sentido

de que o swap de taxa de juros implica na troca

periódica de uma série de pagamentos fixos, e não

flutuantes, em uma única moeda, e não em duas

moedas diferentes. Assim como um IRS, existem

inúmeras variações sobre o mesmo tema, isto é,

taxa fixa vs. taxa fixa, taxa fixa vs. taxa flutuante,

ou ainda taxa flutuante vs. taxa fixa e taxa flutuante

vs. taxa flutuante.

Opções OTC de moedas (mercado de balcão)

Os mercados interbancários FX tornaram-se

bastante agressivos e criativos com o uso de opções,

tendência que foi lançada no início dos anos 80. As

opções oferecem uma estrutura flexível que pode

ser elaborada para atender às necessidades de

gestão de risco ou especulativas do momento.

As opções são geralmente categorizadas como

opções de compra (calls) ou opções de venda (puts).

As opções de compra dão o direito, mas não a

obrigação, de comprar uma quantidade específica de

uma moeda a um determinado preço de exercício

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP

(strike) no dia, ou antes do dia do vencimento. Um

operador pode comprar uma opção de compra,

pagando um preço negociado, ou prêmio, ao

vendedor, emissor ou lançador da opção de compra;

ou então vender, emitir ou lançar uma opção de

compra, mas recebendo o prêmio.

As opções de venda dão o direito, mas não a

obrigação, de vender uma quantidade específica de

uma moeda a um determinado preço de exercício

(strike) no dia, ou antes do dia do vencimento. Ou

seja, um operador pode comprar ou vender uma

opção de venda, seja pagando ou recebendo um

preço ou prêmio negociado.

As opções podem ser configuradas como sendo do

estilo europeu ou americano. Uma opção do estilo

europeu pode ser exercida na data do vencimento,

sendo que uma opção do estilo americano pode ser

exercida a qualquer momento, até a data do

vencimento.

Lucro/perda

Lucro/perda para opção de compra

(call)

implica em um lucro que é diminuído apenas pelo

prêmio que foi pago adiantadamente pela opção. Se

o mercado sofrer uma queda, ficando abaixo do

preço de exercício, a opção é considerada "fora do

dinheiro" (out-of-the-money), podendo expirar,

deixando o comprador com uma perda limitada ao

valor do prêmio.

Os riscos e potenciais recompensas que revertem

para o vendedor da opção de compra, ou lançador,

são opostos aos que revertem para o comprador de

uma opção de compra. Caso a opção venha a vencer

fora do dinheiro, o lançador retém o prêmio,

considerando-o como sendo um lucro. Caso o

mercado avance, o lançador da opção de compra

tem que encarar a possibilidade de ser forçado a

vender a moeda quando a taxa de câmbio estiver

muito mais alta, sendo que tal perda é amenizada

na proporção do prêmio recebido no momento da

venda da opção.

A compra de uma opção de venda consiste de uma

transação essencialmente baixista, com risco

limitado de perda. Caso o mercado caia abaixo do

preço de exercício, a opção de venda é considerada

dentro do dinheiro e o operador pode exercer a

opção, vendendo a moeda no preço de exercício,

mesmo que a taxa de câmbio esteja abaixo do preço

de exercício. Se o mercado avançar, ficando acima

do preço de exercício, a opção é considerada "fora

do dinheiro" (out-of-the-money), o que implica em

uma perda equivalente ao valor do prêmio.

Lucro/perda para opção de venda

(put)

Comprar

opção de

Buy

Call Option

compra

Vender

opção de

Sell

Call Option

compra

A compra de uma opção de compra consiste em uma

transação essencialmente altista, com risco limitado

de perda. Caso o mercado suba acima do preço de

exercício, a opção de compra é considerada como

"dentro do dinheiro" (in-the-money), sendo que o

operador pode exercer a opção comprando a moeda

ao preço de exercício, mesmo quando a taxa de

câmbio excede o preço de exercício. A operação

5

Lucro/perda

Preço a mercado

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP

Preço a mercado

Comprar

opção de

Buy

Put Option

venda

Vender

opção de

Sell

Put Option

venda

Os riscos e potenciais recompensas que revertem

para o vendedor da opção de venda, ou lançador,

são opostos aos que revertem para o comprador de

uma opção de venda. Caso a opção venha a vencer

fora do dinheiro, o lançador retém o prêmio,

considerando-o como sendo um lucro. Caso o

mercado avance, o lançador da opção de venda tem

que encarar a possibilidade de ser forçado a comprar

a moeda quando a taxa de câmbio estiver muito

mais baixa, sendo que tal perda é amenizada na

proporção do prêmio recebido no momento da venda

da opção.

Embora um operador possa dispor de uma opção por

meio do exercício ou abandono (vencimento sem

exercício), existe também a possibilidade de liquidar

uma

opção

de

compra/venda

com

uma

venda/compra subsequente.

Desta maneira, o operador de opções utiliza uma

variedade de modelos matemáticos de precificação

para identificar valores atraentes de prêmios, sendo

um deles o modelo de precificação de opções BlackScholes. Diversos fatores impactam esta fórmula,

dentre eles, a relação entre o mercado e o preço de

exercício, o termo até o vencimento, a volatilidade e

a taxa de juros. Muitas vezes, as opções são cotadas

em termos de volatilidade, sendo convertidas em

termos monetários, com o uso dessas fórmulas.

Ao combinar os vários tipos de opções (de venda ou

de compra), preços de exercício e datas de

vencimento, o operador pode criar uma variedade

praticamente infinita de estratégias, que podem ser

elaboradas para atender às suas necessidades

específicas.

Dólar Americano (EUR/USD), Iene Japonês vs.

Dólar Americano (JPY/USD), Libra Esterlina vs.

Dólar Americano (GBP/USD), Franco Suíço vs. USD

(CHF/USD), Dólar Canadense vs. USD (CDN/USD),

Dólar Australiano vs. USD (AUD/USD), Peso

Mexicano vs. USD (MXN/USD), Dólar Neozelandês

vs. USD (NZD/USD), Rublo Russo vs. USD

(RUB/USD), Rand Sul-Africano vs. USD (ZAR/USD),

Real Brasileiro vs. USD (BRL/USD), e muitas outras

moedas.

As moedas recentemente incluídas na lista são:

Renminbi Chinês vs. USD (RMB/USD) e Won

Coreano vs. USD (KRW/USD). Além disto, o CME

lista contratos menores, ou mini versões dos

contratos maiores e mais populares dos futuros de

FX, chamados 'e-minis'. Esses contratos são

geralmente cotados e denominados em dólares

americanos.

Os principais contratos de taxa cruzada são:

EUR/GBP, EUR/JPY, EUR/CHF, GBP/CHF, GBP/JPY e

muitos outros. O CME Group oferece também opções

para a maioria dos contratos futuros de moedas.

Opções sobre futuros de moedas do CME

Além de ser o principal local de negociação para

futuros FX, o CME Group também oferece opções

com exercício sobre para futuros, lançadas em 1982.

É importante observar que, em vez de receber

entrega da moeda no mercado físico, os contratos

permitem o estabelecimento de uma posição em

futuros de moedas. Tais contratos podem ser

acessados por meio da plataforma de negociação

eletrônica CME Globex, sendo negociados em estilo

americano ou europeu.

Fundamentos sobre futuros de moedas

Os futuros de moedas surgiram em 1972, criados

pelo então Chairman da Chicago Mercantile

Exchange, Leo Melamed, que contou com a

colaboração do economista vencedor do Prêmio

Nobel, Milton Friedman. Essencialmente, esta nova

modalidade de negócios pode ser considerada como

uma consequência direta do desmantelamento do

acordo de Bretton Woods, representando o primeiro

contrato futuro a ser introduzido com êxito.

Com o passar dos anos, diversos contratos de

moedas foram acrescentados à listagem em bolsa,

que agora inclui os seguintes contratos: Euro vs.

6

As opções negociadas em bolsa são semelhantes aos

futuros negociados em bolsa por possuírem alto

grau de padronização. Assim como os contratos

futuros de moedas, o volume negociado em opções

sobre futuros de moedas tem aumentado bastante

em anos recentes.

Mecanismos de futuros de moedas

Os contratos futuros possuem características

semelhantes aos contratos a termo, sendo

normalmente precificados como tal, exceto pelo fato

de serem negociados em uma Bolsa de futuros

regulada, sujeitos aos termos e condições

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP

padronizados. Historicamente, os futuros de moedas

são negociados de forma distinta das transações FX

OTC (mercado de balcão) no que se refere à

padronização

vs.

flexibilidade,

ou

seja,

a

customização tipicamente recebida quando se

trabalha com um operador. Porém, as bolsas

também estão oferecendo um maior grau de

flexibilidade quanto às práticas de negociação.

Se nos aprofundarmos neste estudo, veremos que a

tabela abaixo ilustra como os futuros de JPY/USD

podem ser cotados. O contrato é cotado em "termos

americanos", isto é, em termos de dólares por

unidade de moeda estrangeira. Esta é uma variação

da prática bancária de cotar transações em moeda

estrangeira em termos de unidade estrangeira por

dólar americano.

Os futuros FX são negociados na plataforma

eletrônica CME Globex® e também no chão de

negócios da bolsa, no pregão viva voz, mas as

operações que predominam são feitas via plataforma

eletrônica. Tais contratos geralmente exigem

entrega em uma quantidade específica, em uma

moeda específica, ou um ajuste financeiro durante

os meses de março, junho, setembro e dezembro. 6

O operador pode, prontamente, converter as

cotações de dólares por unidade estrangeira para

unidades estrangeiras por dólar, simplesmente

fazendo o inverso. Ex: se o futuro de JPY/USD de

junho de 2013 fechar a 0,010118 dólares por iene,

isto pode ser facilmente convertido para 98,8338

ienes japoneses por dólares norte-americanos (=

1/0,010118).

Portanto, um operador pode comprar ou vender

12.500.000 JPY para entrega na terceira quarta-feira

do mês de junho de 2013, ou 125.000 Euros para

entrega na terceira quarta-feira do mês de setembro

de 2013. Os operadores que entram comprados

(long) ou compram futuros de JPY/USD, assumem o

compromisso de aceitar ou assumir a entrega de

12.500.000 JPY, sendo que os operadores que

entram vendidos (short) ou vendem futuros de

EUR/USD, assumem o compromisso de fazer a

entrega de 125.000 Euros. A entrega feita pela

posição vendida é compensada pelo comprador

aceitando a entrega em um valor igual ao preço de

ajuste no mercado futuro cotado em USD no último

dia de negociação.

Cotações de termo americano vs. termo

europeu

Devemos notar que o contrato futuro de JPY/USD é

baseado em 12.500.000 Ienes, o que significa que o

contrato de junho de 2013 foi avaliado em

US$126.475.00 (=12.500.000 Ienes x 0,010118

dólares/Ienes).

A oscilação mínima de preço

permitida (tick) em futuros de JPY / USD é de

US$0,000001 iene por dólar, ou US$12,50 (=

US$ 0,000001 x 12.500.000 ienes). 7

6

7

7

Tabela 1 em nosso apêndice abaixo inclui especificações de contrato

para quatro dos mais populares contratos futuros de moedas

negociados no CME Group, incluindo os pares EUR/USD, JPY/USD,

GBP/USD e CHF/USD.

Tabela 2 em nosso apêndice abaixo ilustra práticas de cotação em

quatro dos mais populares mercados de moedas do CME Group.

Tabela 3 retrata como o contrato e o incremento mínimo de preço

(ou tamanho “tick”) são traduzidos em valores monetários.

(Em 12 de abril de 2013)

Cotações do

CME

USD por EUR

USD por JPY

USD por GBP

USD por CHF

Termos

americanos

1,3085

0,010118

1,5338

1,0763

Termos

europeus

0,7642

98,8338

0,6520

0,9291

Esses futuros de moedas populares tendem a ter um

tamanho menor que a maioria das transações

interbancárias institucionais, talvez na faixa de

US$100.000 a US$200.000 em valor nocional. A

intenção é tornar o contrato acessível ao varejo, e

não

apenas

aos

operadores

institucionais,

acrescentado mais um elemento de liquidez ao

mercado, observando-se que é possível negociar

múltiplos de um único contrato padrão.

Assim como qualquer contrato futuro, os futuros de

FX oferecem a segurança das "performance bonds"

(margens de garantia) que são depositadas pelo

comprador e pelo vendedor. A "performance bond",

ou exigência de margem, irá refletir no movimento

máximo de preço antecipado em um dia de

negociação. Posteriormente, tais posições são

marcadas a mercado diariamente pela "clearing

house" (câmara de compensação) da bolsa. Por

exemplo, qualquer perda ou ganho é lançado

diariamente na conta do operador. Portanto, no

mercado futuro, não existem perdas ou lucros no

papel.

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP

Futuros com entrega (deliverable) vs. sem

entrega (non-deliverable)

Os quatro contratos futuros de moeda mais

negociados destacados acima pedem pela entrega

efetiva no mercado físico, depositada em uma

instituição financeira designada, por meio do

sistema Continuous Linked Settlement (CLS)

(Sistema de Liquidação em Contínuo). O CLS pode

ser considerado essencialmente um serviço de

"escrow" (depósito em garantia), assegurando que o

pagamento de uma moeda será feito vs. a outra

moeda.

Muitas vezes, é impossível fazer a entrega, por

exemplo, quando existem restrições de lei que

afetam uma moeda em particular. Nesses casos

específicos, a moeda será negociada como um

contrato do tipo non-deliverable forward (NDF) (sem

entrega física) nos mercados de balcão ou de

câmbio interbancário, conforme descrito acima. De

fato, existem alguns contratos futuros de moedas

com base em divisas do tipo "non-deliverable" que

têm ajuste financeiro, conforme o vencimento do

contrato futuro. Esta provisão permite que o CME

amplie a sua linha de produtos de moedas no

mercado futuro, para incluir o RMB, BRL e outras

moedas consideradas inconversíveis. Tais contratos

têm ajuste financeiro vs. um preço representativo

pesquisado nos mercados interbancários de NDF's.

o contrato futuro, ou seja, o "valor justo de

mercado", é semelhante ao cálculo do preço a termo,

como mostramos a seguir.

𝑑

1 + �𝑅𝑡𝑒𝑟𝑚𝑜 𝑥 � � �

360

𝑃𝑟𝑒ç𝑜 𝑓𝑢𝑡𝑢𝑟𝑜 = 𝑃𝑟𝑒ç𝑜 à 𝑣𝑖𝑠𝑡𝑎 𝑥 �

�

𝑑

1 + �𝑅𝑏𝑎𝑠𝑒 𝑥 � � �

360

Quando a taxa "termo" excede a taxa "base", os

futuros devem ser negociados a um prêmio acima

do preço da moeda à vista, sendo que a base (preço

futuro menos à vista) deve ser cotada como um

número positivo. Esta condição é chamada de

carregamento negativo nos mercados futuros, já que

custos são incorridos para comprar e carregar a

moeda base.

Carregamento positivo e negativo

60

Carregamento negativo

Taxa base < Taxa termo

40

20

0

Carregamento positivo

Taxa base > Taxa termo

-20

-40

-60

t+0

t+1

t+2

t+3

t+4

t+5

t+6

t+7

A base

Os futuros estão mais estreitamente ligados às

transações

FX

a

termo

precificados

após

considerações sobre o custo de carregamento. Os

participantes do mercado futuro referem-se à base

como a relação entre os preços futuros e à vista. A

base pode ser considerada o preço futuro menos o

preço à vista de um par de moedas.

𝐵𝑎𝑠𝑒 = 𝑃𝑟𝑒ç𝑜 𝑓𝑢𝑡𝑢𝑟𝑜 − 𝑃𝑟𝑒ç𝑜 à 𝑣𝑖𝑠𝑡𝑎

A base pode ser positiva ou negativa, dependendo

da relação entre a taxa de juros de curto prazo

naquele momento, que afeta as moedas "base" e

moedas "termo". 8 O nível de preço apropriado para

8

8

Conforme discutimos acima, os futuros de FX no CME são geralmente

cotados em termos de dólares norte-americanos (USD) para a

Porém, quando a taxa "termo" é mais baixa que a

taxa "base", os futuros devem ser negociados com

um desconto comparado ao mercado à vista, e a

base pode ser cotada como um número negativo.

Esta circunstância é chamada de carregamento

positivo, pois ganhos são acumulados devido à

compra e carregamento da moeda base. Portanto, a

base no mercado futuro é semelhante aos “pontos a

termo”,

conforme

cotados

nos

mercados

interbancários ou de balcão (OTC).

Ex: consideremos a base para os futuros de

EUR/USD para junho de 2013, em 16 de abril de

2013. O valor à vista do EUR/USD era cotado a

1,3137, sendo que o contrato futuro de EUR/USD

referida moeda. Portanto, o USD é geralmente considerado a moeda

termo e a outra moeda que forma o par torna-se a moeda base.

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP

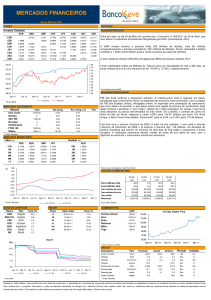

1.38

1.36

1.34

1.32

1.30

1.28

1.26

1.24

1.22

11-mar-13

18-fev-13

7-jan-13

28-jan-13

30

20

A base

avança

10

0

11-mar-13

18-fev-13

28-jan-13

7-jan-13

-10

17-dez-12

Como resultado, dizemos que a base, ou o

diferencial entre o preço futuro e o preço à vista,

está "convergindo" para chegar a zero, conforme

aproxima-se a data do vencimento. Quando chegar

o momento da entrega do contrato futuro, ele estará

cada vez mais parecido com o preço de entrega no

40

2-jul-12

Porém, o impacto deste carregamento fica menos

evidente no decorrer do tempo, conforme aproximase a data de vencimento do contrato futuro ou a

termo. Esta consideração é intuitiva, no sentido de

que o custo dos juros e despesas diminui, como uma

função da diminuição do termo até o vencimento.

converge

rapidamente

50

Em PIP's

Podemos notar a aplicação de diferentes taxas de

curto prazo para diferentes termos, quando

observamos o formato das curvas de rendimentos

de curto prazo denominados em USD e EUR,

conforme ilustrado na Tabela 4.

17-dez-12

5-nov-12

Base de futuros de EUR/USD mar13

A base

60

26-nov-12

9-Mth

8-Mth

7-Mth

6-Mth

5-Mth

4-Mth

3-Mth

2-Mth

1-Mth

Spot

1.3130

5-nov-12

1.3135

15-out-12

1.3140

24-set-12

1.3145

3-set-12

1.3150

13-ago-12

1.3155

Futuros de EUR/USD mar-13

Podemos observar este efeito quando examinamos a

relação entre a taxa de câmbio do EUR/USD no

mercado à vista vs. os futuros de março de 2013.

Podemos observar que os dois valores flutuam

paralelamente. Porém, se isolarmos a base,

conforme ilustrado abaixo, verificamos que ela

geralmente

converge,

em

vez

de

chegar

gradativamente a zero, no momento da entrega em

março.

23-jul-12

1.3160

9

Mar-13 EUR/USD Futures

EUR-USD à

vista

1.3165

26-nov-12

Spot EUR-USD

15-out-12

(18 de abril, 2013)

24-set-12

Curva de futuros/termo EUR/USD

1.3170

3-set-12

1.20

2-jul-12

Observamos que a curva consolidada dos contratos

futuros e a termo para EUR/USD está negociando a

níveis cada vez mais altos, com maturidades

sucessivamente diferidas, ou datas de ajuste,

conforme demonstrado na Tabela 4 do gráfico

abaixo. Isto reflete uma condição de carregamento

negativo, pois a taxa de juros de curto prazo

denominada em EUR é mais baixa que a taxa de

juros de curto prazo em USD. Isto é, a taxa do USD

(taxa termo) excede a taxa do EUR (taxa base).

EUR-USD à vista vs. Futuros mar-13

13-ago-12

𝐵𝑎𝑠𝑒 = 1.3143 − 1.3137 = 0.0006 𝑜𝑢 6.0 𝑝𝑖𝑝𝑠

mercado à vista da moeda em questão, sendo que a

base converge para chegar essencialmente a zero.

23-jul-12

para junho de 2013 era cotado a 1,3143. Portanto, a

base é calculada como 0,0006, ou 6,0 pontos-base.

Este gráfico sugere que as relações da base são

praticamente previsíveis, já que os movimentos são

regidos pela relação entre a taxa de juros de curto

prazo associada às duas moedas que compõem a

transação. Obviamente, isto é atribuído ao fato de

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP

que os arbitradores monitoram os preços e agem

prontamente no momento em que há um desalinho

entre os preços futuros e os preços no mercado à

vista.

circunstância, um arbitrador pode vender o futuro e

comprar um valor equivalente da moeda no mercado

à vista para fazer uma eventual entrega de acordo

com as especificações do contrato futuro.

Porém, existem duas "ondulações" interessantes no

valor da base que foram observadas em julho de

2012 e em setembro de 2012. A base avança um

pouco em julho de 2012 e depois converge, ou

declina rapidamente em setembro de 2012. Em

ambos os casos, a base foi impulsionada pelo

movimento relativo das taxas de juros de curto

prazo que vigoravam nos EUA e Europa.

Ex: se os futuros de EUR/USD de março 2013

estiverem precificados acima do seu valor justo de

1,3142, conforme ilustrado em nosso cálculo abaixo,

o operador pode comprar 125.000 Euros no mercado

à vista (ou o equivalente a um contrato futuro) no

valor à vista de 1,3137 Euros por USD em 16 de

abril (para o valor em 18 de abril), para fazer uma

eventual entrega por meio do contrato futuro cerca

de 64 dias depois, em 19 de junho.

0.50%

Taxas de LIBOR EUR e USD de 3

meses

Se a transação for alavancada com um empréstimo

a taxa de juros americana a curto prazo para

comprar Euros, e se o operador manter a posição

durante os próximos 64 dias até o vencimento do

contrato futuro, ele terá o custo de US$79 referente

ao financiamento em USD, a uma taxa de 0,277%.

0.45%

0.40%

A banda da

taxa

aumenta e

depois

diminui

0.35%

0.30%

0.25%

Supostamente, o operador investe os Euros durante

64 dias a uma taxa de 0,055%, para um ganho de

US$16. O custo líquido associado à compra e

carregamento do EUR durante um período de 64

dias equivale a US$164.275, ou 1,3142.

0.20%

0.15%

0.10%

0.05%

BBA

BBALIBOR

LIBOR USD

USD 33-Mth

meses

2-abr-13

2-mar-13

2-fev-13

2-jan-13

2-dez-12

2-nov-12

2-out-12

2-set-12

2-ago-12

2-jul-12

0.00%

BBA

LIBOR

BBA

LIBOREUR

EUR 3-Mth

3 meses

Observamos que a taxa europeia passou por um

declínio acentuado em julho de 2012, já que a crise

da dívida soberana da Europa veio à tona e, em

resposta, políticas de injeção de liquidez foram

adotadas. Posteriormente, em setembro de 2012,

verificamos que as taxas nos EUA também caíram.

Consequentemente, o diferencial de taxa de juros

aumentou em julho, e convergiu em setembro, o

que explica a leve alta e posterior convergência

rápida da base dos futuros de EUR/USD de março de

2013.

Valor justo (fair value) e arbitragem

Vamos supor que os preços futuros sejam

negociados acima do seu valor justo. Diante desta

10

Qualquer valor acima de 1,3142 pelo qual o

operador possa vender os futuros de EUR/USD

representa um potencial de lucro. Quando se compra

e carrega Euros no mercado à vista, vendendo

futuros de EUR/USD, é de praxe observar atividades

de arbitragem, isto é, arbitradores negociando a

moeda à vista e/ou forçando os futuros para baixo

para restabelecer o equilíbrio do nível de preços.

Comprar 125.000 EUR a 1,3137

EUR/USD

Financiar USD a 0,277% durante 64

dias

Investir EUR a 0,055% durante 64 dias

Custo líquido durante 64 dias

Dividido por 125.000 EUR

Preço esperado no mercado futuro

-US$164.212

-US$79

US$16

-US$164,275

1,3142

1,3142

Por outro lado, se os preços no mercado futuro

estiverem abaixo do valor justo de mercado, o

operador pode comprar futuros e vender uma

quantidade equivalente da moeda no mercado à

vista, eventualmente tomando posse novamente da

moeda ao aceitar a entrega conforme determinações

do contrato futuro.

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP

Obviamente, ao vender o EUR à vista por USD, o

operador aproveita a oportunidade de investir estes

dólares na taxa de juros vigente nos EUA, de

0,277%, dispensando a oportunidade de investir em

EUR, na taxa de 0,055%. Qualquer quantia abaixo

do valor justo de 1,3142, pela qual se possa

comprar futuros, representa um lucro em potencial

para o arbitrador.

Vender 125.000 EUR a 1,3137

EUR/USD

Investir USD a 0,277% durante 64 dias

Financiar EUR a 0,055% durante 64

dias

Custo líquido durante 64 dias

Dividido por 125.000 EUR

Preço esperado no mercado futuro

US$164.212

US$79

-US$16

US$164.275

1,3142

1,3142

Vender EUR à vista e comprar futuros teria o mesmo

efeito que forçar para baixo o preço do EUR à vista

e/ou negociar, isto é, forçar a alta dos futuros de

EUR/USD para estabelecer um equilíbrio no nível de

preços ao valor justo de mercado. Em outras

palavras, a atividade de arbitragem essencialmente

força uma precificação ao valor justo de mercado,

ou fair value.

Na prática, deve-se ainda considerar os custos

resultantes da arbitragem, isto é, "derrapagens",

comissões, taxas, e spreads das ofertas de compra e

de venda etc. Por isso, os futuros tendem a ser

negociados dentro da banda que estende-se acima e

abaixo do valor justo teórico de mercado, sendo que

a extensão da faixa é um reflexo dos custos

incorridos.

𝑉𝑎𝑙𝑜𝑟 𝑗𝑢𝑠𝑡𝑜 − 𝐶𝑢𝑠𝑡𝑜𝑠 𝑑𝑒 𝑎𝑟𝑏𝑖𝑡𝑟𝑎𝑔𝑒𝑚 < 𝑃𝑟𝑒ç𝑜 𝑑𝑒 𝑓𝑢𝑡𝑢𝑟𝑜𝑠

< 𝑉𝑎𝑙𝑜𝑟 𝑗𝑢𝑠𝑡𝑜 + 𝐶𝑢𝑠𝑡𝑜𝑠 𝑑𝑒 𝑎𝑟𝑏𝑖𝑡𝑟𝑎𝑔𝑒𝑚

Portanto, quando os futuros caem abaixo desta faixa,

os arbitradores podem receber recomendação para

comprar futuros e vender à vista. Da mesma forma,

quando os futuros sobem acima desta faixa, os

arbitradores podem receber recomendação de

vender futuros e comprar à vista. No contexto de

futuros de moedas, a faixa tende a ser bastante

estreita, já que a arbitragem é uma operação

simples e os custos a ela relacionados são baixos.

Fazendo o hedge com futuros FX

As empresas que se deparam com o risco de taxas

de câmbio voláteis possuem várias alternativas para

11

se proteger. Uma das maneiras mais eficientes e

eficazes para a gestão de risco de moedas está nos

contratos futuros de moedas oferecidos pelo CME

Group. Portanto, exploremos algumas possibilidades.

A primeira coisa que precisamos ter em mente

quando montamos uma estratégia de hedging é à

qual proporção de risco queremos nos sujeitar.

Esta decisão é intuitiva, no sentido de que o

propósito do hedge é zerar possíveis flutuações

adversas de preços em determinado mercado (de

maneira ideal), assumindo uma exposição de risco

igual e oposta em um veículo de hedge, tal como o

mercado futuro.

A identificação de um “hedge ratio” (HR) no

contexto de moedas é uma função simples da

relação entre a exposição a ser "hedgeada" e o

tamanho do contrato futuro.

𝐻𝑒𝑑𝑔𝑒 𝑅𝑎𝑡𝑖𝑜 (𝐻𝑅)

= 𝑉𝑎𝑙𝑜𝑟 𝑑𝑜 𝑟𝑖𝑠𝑐𝑜 𝑑𝑒 𝑒𝑥𝑝𝑜𝑠𝑖çã𝑜

÷ 𝑡𝑎𝑚𝑎𝑛ℎ𝑜 𝑑𝑜 𝑐𝑜𝑛𝑡𝑟𝑎𝑡𝑜 𝑓𝑢𝑡𝑢𝑟𝑜

Ex: supondo que um empresa domiciliada nos EUA,

cujos demonstrativos financeiros são denominados

em dólares norte-americanos, concorda em vender

mercadorias para entrega daqui a dois meses e

pagamento futuro de €50.000.000. Como resultado,

a empresa fica exposta ao risco da queda do EUR vs.

o USD.

𝐻𝑒𝑑𝑔𝑒 𝑅𝑎𝑡𝑖𝑜 = €50,000,000 ÷ €125,000

= 400 𝐹𝑢𝑡𝑢𝑟𝑜𝑠 𝐹𝑋 𝐸𝑈𝑅/𝑈𝑆𝐷

A estratégia ideal seria vender os futuros de

EUR/USD como proteção à exposição ao risco. A

razão de hedge pode ser encontrada ao

compararmos a exposição ao risco de €50.000.000

com o tamanho do contrato futuro de €125.000.

Short Hedge

Em outras palavras, o "hedge ratio" apropriado é

uma simples função linear da quantidade de

exposição ao risco.

Ex: hoje é 1 de fevereiro de 2012, e o valor à vista

da taxa USD/Euro é de US$1,3158 por um EUR.

Isto implica em que o valor corrente do pagamento

a ser feito futuramente de €50.000.000 tem o valor

de US$65.790.000. A empresa deseja proteger este

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP

fluxo de caixa antecipado vendendo futuros.

Portanto, a firma vende 400 futuros de EUR/USD de

12-Set a 1,3173. Podemos observar que a base

naquele momento estava sendo cotada a 15 pontosbase (= 1,3173 menos 1,3158).

Em 1 de agosto de 2012, o valor do EUR à vista caiu

frente ao USD para 1,2237. Como resultado, o valor

dos 50.000.000 EUR caiu US$4.605.000 para

US$61.185.000. O declínio pode ser a diferença

entre o lucro e a perda referente à venda.

Taxa

à

vista

€50MM em

USD

Futuros

para Set-12

2/2/12

1,3158

US$65.790.0

00

Vender 400

a 1,3173

1/8/12

1,2237

US$61.185.0

00

Comprar 400

a 1,2243

+US$4.650.

US$4.605.00

000

0

Ganho líquido de US$45.000

Base

15

pontosbase

6

pontosbase

+9

pontosbase

Ao vender os 400 contratos futuros, a empresa teria

gerado um lucro para compensar a perda no

mercado à vista. Os futuros de setembro de 2013

caíram de 1,3173 para 1,2243. Isto foi traduzido em

um lucro no mercado futuro na ordem de

US$4.650.000 para a empresa. Este lucro

compensou a perda no mercado à vista, além de ter

acrescentado mais US$45.000 ou 9 pontos-base ao

resultado final.

Por que a transação resultou em um lucro líquido? A

resposta é encontrada na flutuação da base. Vale

observar que a base futuros/à vista declinou do seu

nível original de -15 pontos-base para 9 pontos-base

(= 1,3173 – 1,2243). Nossa empresa estava

efetivamente "vendida na base", já que estava

vendida em EUR no mercado futuro e comprada em

EUR no mercado à vista.

Long Hedge

Nosso exemplo anterior tinha como enfoque uma

situação que envolvia a venda de futuros para

compensar a possibilidade de um declínio do EUR

relativo ao USD, ou seja um "short hedge". Porém,

temos também que examinar a situação oposta, que

envolve a compra de futuros (short cash) ou um

"long hedge".

12

Por exemplo, consideremos a situação de um

importador sediado nos EUA que firmou um contrato

para a compra de mercadorias de uma empresa

mexicana, concordando em pagar 250.000.000

pesos mexicanos (MXN) pelo negócio. Neste caso, o

importador deve estar atento à possibilidade do

valor do MXN fortalecer perante o USD no intervalo

entre o momento em que o contrato é executado e o

pagamento efetuado.

A primeira coisa a fazer é identificar o "hedge ratio"

apropriado. Os futuros de MXN/USD do CME

estipulam a entrega de 500.000 pesos mexicanos,

sendo cotados em USD por MXN. Portanto, o "hedge

ratio" apropriado é calculado em 500 contratos

futuros, como demonstramos a seguir:

𝐻𝑒𝑑𝑔𝑒 𝑅𝑎𝑡𝑖𝑜 = 250,000,000 𝑀𝑋𝑁 ÷ 500,000 𝑀𝑋𝑁

= 500 𝐹𝑢𝑡𝑢𝑟𝑜𝑠 𝑑𝑒 𝑀𝑋𝑁/𝑈𝑆𝐷

Em 15 de janeiro de 2013, o par USD/MXN à vista

era cotado em termos europeus a 12,6103 MXN por

1 USD. Porém, os futuros de MXN/USD no CME são

cotados em termos americanos. Portanto, se

considerarmos a recíproca deste número, podemos

cotar a taxa em US$0,079300 por MXN. Portanto,

250.000 MXN são equivalentes a US$19.825.000,

sendo este o valor que a nossa empresa deseja

"travar" ao comprar contratos futuros de MXN/USD.

Em 15 de abril de 2013, a taxa de câmbio flutua

para 12,2820 MXN por USD ou US$0,081420 por

USD. Portanto, o pagamento em MXN de 250

milhões agora se traduz em US$20.355.000. Isto

implica em uma perda não "hedgeada" de

US$530.000.

Taxa à

vista

15/1/1

3

15/4/1

3

12,6103

ou

0,07930

0

12,282

ou

0,08142

0

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP

250 mil

MXN em

USD

Futuros

para Dez08

Base

US$19.825.0

00

Comprar

500 a

0,078050

-12,50

pontos

-base

US$20.355.0

00

Vender 500

a 0,081900

4,8

pontos

-base

-US$530.000

+US$962.5

00

+17,3

0

pontos

-base

Ganho líquido de

US$432.500

A nossa empresa executa o long hedge ao comprar

500 futuros de MXN/USD para junho de 2013 ao

preço vigente de 0,078050. Em 15 de abril de 2013,

o valor do contrato de 13 de junho subiu para

0,081900, o que se traduz em um lucro de

US$962.500 no mercado futuro, para um ganho

líquido de US$432.500.

Este atraente ganho líquido foi viabilizado pelo

avanço da base. Observe que, ao estar efetivamente

vendido no mercado à vista e comprado no mercado

futuro, o operador está "comprado na base" e

posicionado para se beneficiar do avanço de 17,30

pontos-base na base (=4,8 pontos-base menos 12,50 pontos-base).

Observação final

Para aprender ainda mais sobre este produto,

visite www.cmegroup.com/fx.

13

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP

Tabela 1: Especificações dos contratos mais populares de futuros de FX do CME

Futuros de

JPY/USD

Futuros de

EUR/USD

Unidade de

negociação

Oscilação mínima

de preço (Tick)

Limites de preços

Meses negociados

Horários do CME

Globex®

Encerramento das

negociações

Entrega

Limites de posição

Ticker

125.000 EUR

12.500.000 JPY

Futuros de

GBP/USD

Futuros de

CHF/USD

62.500 GBP

125.000 CHF

US$0,0001 por

EUR (US$12,50)

US$0,000001 por

US$0,0001 por

US$0,0001 por

JPY (US$12,50)

GBP (US$6,25)

CHF (US$12,50)

Sem limite

Primeiros seis meses do ciclo trimestral de março (mar, jun, set e dez)

De domingo a quinta-feira: das 17h00 às 16h00

do dia seguinte (horário de Chicago)

O segundo dia útil antes da terceira quarta-feira do mês do contrato.

Através de Sistemas de Liquidação em Contínuo "Continuous Linked Settlement"

(CLS)

Sem limite

“6E”

“6J”

“6B”

“6S”

Tabela 2: Precificação de futuros FX selecionados

(Em 12 de abril de 2013)

Ajuste

Recíproco

Futuros EUR/USD (125.000 EUR)

13-Jun

1,3085

0,7642

13-Set

1,3094

0,7637

13-Dez

1,3106

0,7632

14-Mar

1,3116

0,7624

14-Jun

1,3129

0,7617

Futuros JPY/USD (12.500.000 JPY)

13-Jun

0,010118

98,8338

13-Set

0,010125

98,7654

13-Dez

0,010136

98,6582

14-Mar

0,010149

98,5319

14-Jun

0,010163

98,3961

14-Set

0,010179

98,2415

Futuros GBP/USD (62.500 GBP)

13-Jun

1,5338

0,652

13-Set

1,5332

0,6522

13-Dez

1,5329

0,6524

14-Mar

1,5327

0,6524

Futuros CHF/USD (125.000 CHF)

13-Jun

1,0763

0,9291

13-Set

1,0777

0,9279

14

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP

RTH

Volume

Globex

Volume

Contratos

em aberto

3.177

239.944

241

21

214.401

1.609

235

13

12

2.164

204.326

325

14

209.005

1.863

130

22

2

1

2

1

6.826

75.947

10

1

204.539

276

33

33

6.734

29.290

51.004

23

Tabela 3: Tamanhos de contratos selecionados de futuros FX

(Em 12 de abril de 2013)

Futuros de EUR/USD

Futuros de JPY/USD

Futuros de GBP/USD

Futuros de CHF/USD

Tamanho do

contrato

Jun-13

Contrato

Valor do

contrato

125.000

12.500.000

62.500

125.000

1,3085

0,010118

1,5338

1,0763

US$163.562,50

US$126.475,00

US$95.862,50

US$134.537,50

Tamanho

do

Tick

US$0,0001

US$0,000001

US$0,0001

US$0,0001

Valor do

Tick

US$12,50

US$12,50

US$6,25

US$12,50

Tabela 4: Futuros de EUR/USD e curva do mercado a termo

(Observação no Intraday em 16 de abril de 2013)

Vencimento

Dias

Preço

18/4/13

20/5/13

18/6/13

19/6/13

18/7/13

18/9/13

18/10/13

18/12/13

21/1/14

2

34

63

64

93

155

185

246

280

1,313700

1,31395

1,3142

1,314300

1,314500

1,315400

1,315400

1,31600

1,316600

À vista

A termo de 1 mês

A termo de 2 meses

Futuros para 13-Jun

A termo de 3 meses

Futuros para 13-Set

A termo de 6 meses

Futuros para 13-Dez

A termo de 9 meses

Base

(Pontosbase)

2,5

5,0

6,0

8,0

17,0

17,0

23,0

29,0

Copyright 2013 CME Group Todos os direitos reservados. As negociações de futuros não são adequadas a todos os investidores e envolvem riscos de perdas. Os contratos futuros são

investimentos alavancados e exigem apenas uma porcentagem do valor do contrato para operá-los. Portanto, é possível incorrer em perdas substancialmente superiores ao valor da margem

depositada para uma posição assumida em futuros. Consequentemente, investidores devem utilizar apenas os recursos dos quais possam dispor, sem que perdas venham afetar

negativamente seus estilos de vida. Além disto, somente uma parte desses recursos deve ser destinada a cada negociação, pois não se pode esperar lucro em todas as operações. Além disso,

todos os exemplos contidos neste documento referem-se a situações hipotéticas destinadas a fins explicativos, e não devem ser considerados como consultoria de investimentos nem como

resultado de experiências reais de mercado.

A negociação com swaps não é adequada para todos os investidores, traz o risco de perda e somente deve ser realizada por investidores ECP, Eligible Contract Participants (Participantes de

contratos elegíveis), de acordo com a seção 1(a)18 da Commodity Exchange Act. Swaps são investimentos de alavancagem e, como exige-se que apenas uma porcentagem do valor do

contrato seja negociada, é possível perder mais do que o valor depositado em uma posição em swaps. Consequentemente, investidores devem utilizar apenas os recursos dos quais possam

dispor, sem que perdas venham afetar negativamente seus estilos de vida. Além disto, somente uma parte desses recursos deve ser destinada a cada negociação, pois não se pode esperar

lucro em todas as operações.

CME Group é uma marca registrada do CME Group Inc. O logotipo The Globe, E-mini, Globex, CME e Chicago Mercantile Exchange são marcas registradas da Chicago Mercantile Exchange Inc.

Chicago Board of Trade é uma marca registrada do Board of Trade of the City of Chicago, Inc. NYMEX é uma marca registrada do New York Mercantile Exchange, Inc.

As informações contidas neste documento foram compiladas pelo CME Group para fins meramente gerais, e não levam em consideração as situações específicas de quaisquer destinatários

das informações. O CME Group não assume qualquer responsabilidade por eventuais erros ou omissões. Além disso, todos os exemplos aqui contidos constituem situações hipotéticas, usadas

para fins exclusivamente explicativos, e não devem ser considerados como orientação de investimento ou resultado de experiência real de mercado. Todas as questões relativas a regras e

especificações aqui apresentadas ficam sujeitas às regras oficiais do CME, NYMEX e CBOT, que têm prioridade sobre elas. As atuais regras do CME/CBOT/NYMEX devem ser consultadas em

todos os casos antes de se tomar quaisquer providências.

15

| Entendendo os Futuros de FX | Abril de 2013 | © CME GROUP