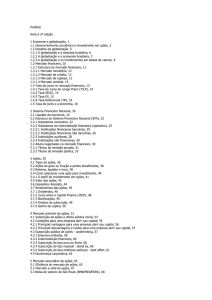

APOSTILA

CERTIFICAÇÃO

RPPS

1

MÓDULO I – GESTÃO DO PASSIVO PREVIDENCIÁRIO

1. CONCEITOS PREVIDENCIÁRIOS FUNDAMENTAIS .................................................. 3

1.1. Receitas e Despesas Previdenciárias.................................................................. 3

1.2. Certificado de Regularidade Previdenciária ....................................................... 6

1.3. Avaliação Atuarial ............................................................................................... 12

2. REGIME DE REPARTIÇÃO E DE CAPITALIZAÇÃO ................................................. 14

2.1 Constituição de Fundos Previdenciários ........................................................... 14

2.2. O Risco do Regime de Repartição Simples ...................................................... 15

2.3. Desafios e Vantagens do Regime de Capitalização ......................................... 17

2.4. Estratégias para a Capitalização do Novo Regime .......................................... 18

2.5. A Importância do Equilíbrio Financeiro e Atuarial do Sistema ....................... 19

3. BENEFÍCIO DEFINIDO E CONTRIBUIÇÃO DEFINIDA.............................................. 20

4. ATIVO, PASSIVO E RESULTADO PREVIDENCIÁRIO .............................................. 23

5. BENEFÍCIOS CONCEDIDOS E BENEFÍCIOS A CONCEDER................................... 28

6. PLANO DE CUSTEIO ................................................................................................. 31

7. INTERPRETAÇÃO DO CÁLCULO ATUARIAL ........................................................... 33

7.1. Resultado Atuarial ............................................................................................... 33

7.2. Projeção Atuarial ................................................................................................. 34

7.3. Premissas Atuariais ............................................................................................ 36

7.3.1. Taxa de Juros (Meta Atuarial) ......................................................................... 37

7.3.2. Tábuas Biométricas ......................................................................................... 38

7.3.3. Crescimento Salarial ....................................................................................... 39

7.3.4. Fator de Capacidade ....................................................................................... 39

7.3.5. Composição Familiar ....................................................................................... 39

7.3.6. Novos Entrantes e Rotatividade ...................................................................... 40

7.4. Variações do Resultado Atuarial ....................................................................... 41

8. GERENCIAMENTO DE ATIVO E PASSIVO – ASSET LIABILITY MANAGEMENT

(ALM)

9. ADMINISTRAÇÃO DO CADASTRO ........................................................................... 47

2

1. CONCEITOS PREVIDENCIÁRIOS FUNDAMENTAIS

1.1. Receitas e Despesas Previdenciárias

Os entes da federação (municípios, estados, DF e união) possuem competência para

tratar da seguridade social, sendo dividida em: assistência, previdência e saúde. A

previdência social deve sempre ser gerenciada à parte da assistência e saúde devido às

suas peculiaridades. O aspecto financeiro diferenciador mais importante é quanto ao

comportamento das despesas ao longo do tempo, pois se sabe que essas despesas

apresentam crescimento rápido, refletindo o aumento do volume de benefícios

previdenciários em relação às receitas de contribuições previdenciárias. Esse fato é

normalmente evidenciado pela divulgação de um indicador que corresponde à relação

entre o número de beneficiários (aposentados e pensionistas) e o de contribuintes, valor

este que tende a crescer no médio prazo e a se estabilizar no longo prazo em um

número maior que um, significando que o regime possui mais beneficiários do que

contribuintes ativos.

A previdência tem como objetivo proteger o servidor da perda permanente da

capacidade laborativa por ocasião de morte, invalidez ou idade avançada, além da perda

temporária da capacidade em função de doença, acidente, maternidade e reclusão.

Sendo assim, os benefícios previdenciários se dividem em benefícios de prestação

continuada e auxílios, respectivamente. Os benefícios de prestação continuada são:

aposentadoria por invalidez, aposentadoria programada (por idade ou tempo de

contribuição) e pensão. Já os auxílios são: auxílio-doença, auxílio-reclusão, saláriofamília e salário-maternidade.

As despesas previdenciárias de um regime próprio devem corresponder somente

àquelas previstas pela Constituição Federal e legislação em geral. O regime próprio

deverá no mínimo conceder os benefícios de aposentadoria e pensão. No máximo, além

3

dos benefícios de aposentadoria e pensão, poderá oferecer aos segurados e

dependentes o auxílio-doença, auxílio-reclusão, salário-família e salário-maternidade. Os

benefícios de salário-família e auxílio-reclusão só serão devidos aos dependentes dos

segurados de baixa renda, com remuneração, provento ou pensão brutos inferiores ao

limite determinado e corrigido anualmente pelo Ministério da Previdência social.

Uma despesa adicional, que não é usufruída diretamente pelos segurados do regime é a

despesa com a taxa de administração, que corresponde ao valor máximo de 2% do valor

total das remunerações, proventos e pensões dos segurados vinculados ao regime

próprio de previdência, relativamente ao exercício financeiro anterior. Cada regime pode,

portanto, estipular um percentual diferente, de acordo com a necessidade que surge em

relação às despesas de caráter administrativo envolvendo remuneração de pessoal,

materiais de expediente, energia, água e esgoto, comunicações, vigilância, locações,

manutenção, limpeza e conservação dos bens móveis e imóveis, consultoria, assessoria

técnica, honorários, entre outros.

Desde que haja aprovação dos conselheiros, o regime próprio pode constituir reservas

com eventuais sobras do custeio administrativo, cujos recursos somente serão utilizados

para os fins destinados pela taxa de administração, sendo que o montante não poderá

ultrapassar a totalidade das efetivas despesas administrativas do exercício anterior.

De acordo com a legislação geral (federal), para as despesas previdenciárias serem

custeadas suficientemente, devem obrigatoriamente haver no mínimo as receitas de

contribuição do servidor e de contribuição do ente (patronal). A contribuição do servidor

deve ser de no mínimo 11% e a contribuição do ente no mínimo uma vez e no máximo

duas vezes a contribuição do servidor. Em se tratando de um regime capitalizado, ou

seja, aquele no qual existe um fundo previdenciário, haverá também uma receita

patrimonial de juros que será fundamental para a manutenção do equilíbrio financeiro e

atuarial no longo prazo. Para auxiliar o gerenciamento eficiente das aplicações

financeiras do fundo previdenciário e os juros correspondentes surge a necessidade da

existência da certificação do gestor responsável pelos investimentos dos regimes

4

próprios.

A legislação local pode prever ainda outras fontes de receita, como royalties do petróleo,

que são uma compensação financeira devida ao ente, incidente sobre a produção

mensal das empresas concessionárias de petróleo e gás natural. O ente pode então,

desde que previsto em lei, deslocar parte ou toda essa receita para o fundo

previdenciário. Assim como para os royalties do petróleo, pode o ente legalmente atribuir

outros créditos para o fundo, de acordo com a necessidade do regime.

Um aspecto importante que diferencia os regime próprios dos outros regimes

previdenciários brasileiros (entidades abertas e fechadas de previdência complementar)

é a existência da Compensação Previdenciária. Essa compensação surge na medida em

que um servidor público, ao se aposentar, pode averbar tempo de contribuição anterior

aportado ao regime geral (INSS). Sendo assim, mediante o processo administrativo

formalizado, este servidor irá provocar uma receita de compensação previdenciária para

o regime instituidor do benefício programado (regime próprio), sendo repassada

mensalmente pelo regime de origem (INSS).

Analogamente, na situação contrária, a qual o servidor se desliga de um regime próprio

e passa a contribuir para o INSS, quando posteriormente se aposenta, será gerada uma

despesa de compensação previdenciária para o regime de origem (regime próprio) que

irá arcar com a parte que lhe cabe em relação ao pagamento mensal do benefício

concedido pelo regime instituidor (INSS).

Trata-se na prática de uma espécie de rateio proporcional das despesas com relação

aos benefícios programados. Atualmente só existe regulamentação quanto à

compensação entre os regimes próprios e o regime geral. A compensação

previdenciária de um regime próprio para outro regime próprio ainda será implantada,

dependendo de regulamentação federal.

5

1.2. Certificado de Regularidade Previdenciária

O Certificado de Regularidade Previdenciária (CRP) é o documento emitido pela

União através da Secretaria de Políticas de Previdência Social (SPS), com validade de

90 dias, e que atesta a regularidade do ente público, envolvendo aspectos do ente e do

regime próprio de previdência social dos servidores. Para tal, deve o ente possuir

legislação que respeite as normas gerais, bem como serem elaborados e enviados o

Demonstrativo Previdenciário, o Demonstrativo de Investimentos e Disponibilidade

Financeira (Demonstrativo Financeiro), o Demonstrativo de Resultado da Avaliação

Atuarial (DRAA), o Comprovante de Repasse e Recolhimento ao RPPS, os

Demonstrativos Contábeis e o Demonstrativo da Política de Investimentos.

O CRP será exigido do ente público nas situações elencadas a seguir que

envolvem transações financeiras com o governo federal, exceto quanto às transferências

voluntárias relativas às ações de educação, saúde e assistência social.

- Realização de transferências voluntárias de recursos pela União;

- Celebração de acordos, contratos, convênios ou ajustes com órgãos ou entidades da

Administração Direta e Indireta da União;

- Concessão de empréstimos, financiamentos, avais e subvenções em geral de órgãos

ou entidades da Administração Direta e Indireta da União;

- Liberação de recursos de empréstimos e financiamentos por instituições financeiras

federais;

- Pagamento dos valores devidos pelo Regime Geral em razão da compensação

previdenciária.

6

O Demonstrativo Previdenciário será elaborado com base nas informações

contábeis do regime próprio e do ente, incluindo valores mensais de contribuição

previdenciária, compensação previdenciária, receita patrimonial de aplicação de

recursos, despesas com aposentadorias e pensões, despesas administrativas,

remuneração dos servidores ativos, e saldo financeiro do fundo previdenciário.

O Demonstrativo de Investimentos e Disponibilidade Financeira (Demonstrativo

Financeiro) será elaborado com base nas negociações em mercado financeiro

referentes ao fundo previdenciário, incluído informações sobre: preço/quantidade e valor

da operação, emissor, data da emissão, data e valor de resgate, indexador, taxa de

juros, agente custodiante, contraparte, nível de risco e agência de risco.

O Comprovante de Repasse e Recolhimento ao RPPS é um documento de

comprovação do repasse do ente e recolhimento ao regime próprio das contribuições a

seu cargo, dos valores retidos dos segurados, dos aportes de recursos e débitos de

parcelamento, correspondentes às alíquotas fixadas em lei, devidamente confirmado

(assinado) pelo dirigente da unidade gestora do regime próprio e pelo representante do

ente (chefe do executivo).

O DRAA é elaborado anualmente e deve ser enviado até 31 de março após o

encerramento do exercício financeiro, tendo como base os valores das projeções e

resultados apurados na avaliação atuarial. O Demonstrativo da Política de Investimentos

também é anual e deve ser encaminhado até 31 de dezembro, referindo-se à política do

exercício seguinte.

Os Demonstrativos Contábeis são elaborados semestralmente e devem ser

enviados até 30 de setembro (encerramento do 1º semestre) e 31 de março

(encerramento do exercício anterior).

7

Os Demonstrativos Previdenciários, de Investimentos e Disponibilidade Financeira

e o Comprovante de Repasse e Recolhimento devem ser enviados eletronicamente até

o último dia do mês seguinte ao encerramento de cada bimestre do ano civil.

Ademais, as normas previdenciárias locais e o ente devem respeitar os seguintes

critérios, elencados e explicados resumidamente a seguir:

- Unidade gestora e regime próprio únicos: existência de apenas um regime próprio de

previdência social e uma unidade gestora do respectivo regime dos Estados, do Distrito

Federal e dos Municípios, entendendo-se como unidade gestora aquela com a finalidade

de gerenciamento e operacionalização do respectivo regime;

- Participação dos segurados, ativos e inativos, nos colegiados: os regimes próprios

deverão contar com a participação de representantes dos segurados nos conselhos e

instâncias de decisão em que os seus interesses sejam objeto de discussão e

deliberação;

- Cobertura exclusiva a servidores efetivos: cobertura exclusiva a servidores públicos

titulares de cargos efetivos e a militares, isto é, todos os que prestaram concurso e seus

dependentes, não podendo amparar aqueles servidores que ocupam, exclusivamente,

os cargos em comissão, também chamados de cargos de confiança, e os servidores

temporários. Nesta última categoria excluída, estão aqueles que exercem os mandatos

eletivos e, ainda, os contratados por tempo determinado em razão de excepcional

interesse público;

- Caráter contributivo: esse critério determina a necessidade de previsão expressa, em

lei, das alíquotas de contribuição dos entes federativos e de seus segurados, bem como

o repasse integral das respectivas contribuições ao órgão ou entidade gestora do regime

próprio de previdência social;

8

- Observância dos limites legais das alíquotas de contribuição: a alíquota dos servidores

não poderá ser inferior daquela cobrada dos servidores titulares de cargo efetivo da

União. Além disso, a alíquota do ente não poderá ser inferior a do seu servidor ou

superior ao dobro, salvo em caso de necessidade de cobertura de eventuais

insuficiências financeiras do respectivo regime próprio decorrentes do pagamento de

benefícios previdenciários;

- Base de incidência das alíquotas de contribuição: A contribuição dos servidores ativos

incidirá sobre a totalidade da base para a contribuição, enquanto que a contribuição

sobre os proventos dos inativos e sobre as pensões incidirá somente sobre a parcela

que ultrapassar o limite máximo estabelecido para os benefícios do RGPS ou que

ultrapassar o dobro desse limite quando o beneficiário for portador de doença

incapacitante, nas mesmas alíquotas aplicadas às remunerações dos servidores ativos.

- Utilização de recursos previdenciários: utilização dos recursos vinculados ao regime

próprio de previdência social apenas para o pagamento de benefícios previdenciários,

com exceção às despesas administrativas. Os recursos não podem ser utilizados para

conceder assistência à saúde e auxílio financeiro de qualquer espécie;

- Conta distinta para os recursos previdenciários: a conta bancária do regime próprio de

previdência social deve ser distinta da conta tesouro do ente federativo, possibilitando a

comprovação da utilização adequada dos recursos previdenciários;

- Aplicações financeiras de acordo com o Conselho Monetário Nacional (CMN): os

recursos do regime próprio devem ser aplicados conforme as regras fixadas pelo CMN,

sendo vedada a concessão de empréstimos ou assistência financeira de qualquer

espécie à administração direta ou indireta, bem como aos servidores e dependentes;

- Equilíbrio financeiro e equilíbrio atuarial: com base na avaliação atuarial e no DRAA,

deve ser garantido o equilíbrio financeiro e atuarial do regime, observadas as alíquotas

de contribuição de equilíbrio necessárias para a cobertura do plano, bem como, se

9

necessário, o plano de amortização e a segregação de massas para o equacionamento

do déficit atuarial;

- Não existência de convênio ou consórcio para pagamento de benefícios: o pagamento

de benefícios não pode ser feito por meio de convênios, consórcios ou outra forma de

associação entre estados, entre estados e municípios e entre municípios, ou seja, os

benefícios devem ser concedidos diretamente pelo regime próprio que o instituiu;

- Concessão de benefícios não distintos do RGPS: Os benefícios concedidos pelo ente e

regime próprio não podem ser distintos daqueles concedidos pelo Regime Geral de

Previdência Social – RGPS: aposentadoria por invalidez, aposentadoria programada,

auxílio-doença, salário-família, salário-maternidade, pensão e auxílio-reclusão;

- Regras de concessão, cálculo e reajustamento de benefícios: a previsão de requisitos

e critérios de concessão de benefícios, bem como a definição de dependente (cônjuge,

companheiro(a), filho(a), pais e irmãos) não podem ser diferentes daqueles previstos na

Constituição Federal e utilizados pelo RGPS;

- Não-inclusão de parcelas remuneratórias temporárias nos benefícios: para o cálculo do

valor dos benefícios, bem como sua percepção, não é permitida a inclusão de parcelas

remuneratórias temporárias, como aquelas pagas em decorrência de função de

confiança, de cargo em comissão ou do local de trabalho, bem como do abono de

permanência;

- Demonstrações contábeis: deverão ser elaborados o balanço orçamentário, o balanço

financeiro, a demonstração das variações patrimoniais, o balanço patrimonial e as notas

explicativas;

- Escrituração de acordo com o plano de contas definido por norma específica do MPS:

a escrituração será feita de forma autônoma em relação às contas do ente público,

identificando e consolidando demonstrativos financeiros e orçamentários das receitas e

10

despesas previdenciárias que expressem com clareza a situação do patrimônio do

respectivo regime e as variações ocorridas no exercício;

- Registro individualizado: devem ser disponibilizados aos segurados extratos anuais dos

registros individualizados das contribuições do segurado e do ente federativo, incluindo

matrícula, remuneração, valores mensais e acumulados da contribuição do servidor e do

ente;

- Acesso dos segurados às informações do regime: garantia de pleno acesso dos

segurados às informações relativas à gestão do regime próprio de previdência social,

permitindo livre acesso às unidades gestoras ou fundos previdenciários, podendo

inspecionar livros, notas técnicas e documentos, e estando sujeito o infrator às penas

previstas pela lei por qualquer dificuldade oposta à consecução desse objetivo;

- Encaminhamento de documentos: envio periódico à Secretaria de Previdência Social

dos seguintes documentos: legislação completa referente ao regime de previdência

social; avaliação atuarial inicial do regime próprio; Demonstrativo de Resultado da

Avaliação Atuarial – DRAA; Demonstrativo das Receitas e Despesas do Regime Próprio;

Demonstrativo Financeiro do Regime Próprio; e

Comprovante

do

Repasse

das

contribuições a cargo do ente da federação e dos valores descontados dos segurados e

dos pensionistas;

- Atendimento de solicitação do MPS: as solicitações de documentos ou informações em

auditoria indireta pelo Ministério da Previdência Social ou pelo Auditor Fiscal em

auditoria direta devem ser atendidas do prazo estipulado.

Incumbe ao Ministério da Previdência Social a fiscalização dos regimes próprios

de previdência. O CRP terá a sua emissão suspensa ou cancelada quando da

verificação pela Secretaria de Previdência Social (SPS) de infração dos critérios e

exigências previstos, mediante Processo Administrativo Previdenciário que assegure o

contraditório e a ampla defesa.

11

Assim, pode ser instaurado processo administrativo de duas formas: quando da

elaboração da notificação de auditoria fiscal por parte do auditor fiscal, no caso de

auditoria ordinária in loco; ou quando da emissão de parecer pelo Departamento dos

Regimes de Previdência no Serviço Público, no caso de constatação de irregularidades

mediante expedição de Notificação de Irregularidade através da análise dos

demonstrativos e demais documentos exigidos para fins de emissão do Certificado de

Regularidade Previdenciária.

1.3. Avaliação Atuarial

O objetivo da avaliação atuarial é apurar e quantificar o preceito constitucional do

equilíbrio financeiro e atuarial através da elaboração de projeções e conseqüente

determinação do superávit/déficit técnico do plano. Para isso, toda a legislação geral

(federal) e local, do ente, é considerada. Sua elaboração deve ser feita com

periodicidade mínima anual, sendo que os resultados dela servirão de base para o

preenchimento do DRAA que deve ser enviado até 31 de março de cada exercício

financeiro. É importante destacar que o parecer atuarial deve ser assinado por

profissional atuário devidamente registrado no Instituto Brasileiro de Atuária (IBA).

Uma avaliação atuarial deve possuir pelo menos os seguintes itens:

- Fundamentação legal: apontamento da legislação geral e local que embasou os

cálculos;

- Plano de benefícios: descrição das coberturas existentes e das condições gerais de

concessão dos benefícios do plano previdenciário;

- Plano de custeio: definição das fontes de recursos do regime, as receitas

previdenciárias e créditos atribuídos ao plano;

12

- Estatísticas: estatísticas por sexo, idade, tempo de contribuição, remuneração de

atividade e proventos de inatividade, da massa de servidores ativos e inativos e, se

disponível, estatísticas por sexo e idade dos dependentes beneficiários com direito à

pensão por morte;

- Fundo previdenciário: comparativo dos últimos três anos entre a taxa de juros atuarial

(meta atuarial) e a rentabilidade dos fundos;

- Premissas atuariais: regimes de financiamento dos diversos benefícios oferecidos,

hipóteses atuariais e formulações básicas utilizadas, segregadas por tipo de benefício;

- Resultado atuarial: descrição e valor das provisões matemáticas suficientes para

garantir o pagamento dos benefícios estipulados no plano previdenciário, bem como

ocasionais mudanças de premissas atuariais ou métodos, justificando tal procedimento;

- Plano de custeio de equilíbrio atuarial: definição das alíquotas e formas de obtenção do

equilíbrio atuarial;

- Projeção atuarial: fluxo anual projetado de receitas e despesas do fundo para um

período mínimo de 75 anos;

- Parecer sobre o banco de dados: qualidade do cadastro fornecido pela entidade, que

serviu de base para a realização da avaliação atuarial;

- Parecer atuarial: parecer conclusivo do atuário responsável pela avaliação atuarial

contendo as causas do superávit/déficit técnico atuarial. Em se tratando de déficit

atuarial, as possíveis soluções para o equacionamento, e de superávit, a sua

destinação;

- Análise comparativa: comparação entre os resultados das três últimas avaliações

13

anuais, indicando a margem de erro das suposições formuladas em relação ao

observado;

- Nota técnica atuarial: definição matemática de como foram elaborados os cálculos e

projeções atuariais.

As próximas seções apresentarão os conhecimentos mínimos que servem de

base para o entendimento e interpretação da avaliação atuarial de um regime próprio de

previdência social, além de sua utilização como instrumento gerencial de tomada de

decisões estratégicas.

2. REGIME DE REPARTIÇÃO E DE CAPITALIZAÇÃO

2.1 Constituição de Fundos Previdenciários

Na vigência da atual Constituição, o regime de previdência social sofreu duas grandes

alterações estruturais. A primeira reforma veio com a Emenda Constitucional 20/98,

trazendo o conceito de equilíbrio atuarial e o caráter contributivo ao se mudar o critério

de tempo de serviço para tempo de contribuição. A segunda foi consolidada em duas

partes, com as Emendas Constitucionais 41/03 e 47/05, inovando no conceito de

solidariedade que viria a justificar a contribuição previdenciária de inativos e

pensionistas, além de impor regras de concessão de benefício ainda mais rígidas.

Os regimes próprios de previdência social possuem, desde a Emenda Constitucional

20/98, a faculdade de constituírem fundos integrados, mas desde que sejam

estruturados de forma a preservar o equilíbrio financeiro e atuarial previsto na própria Lei

Maior. Esta mudança foi um marco histórico na previdência pública e procurou trazer

segurança ao sistema, amparado ainda pela rígida Lei de Responsabilidade Fiscal.

Na Ciência Atuarial, essa constituição de fundo representa a prudente transição do

14

regime financeiro de repartição simples para o regime financeiro capitalizado. A

faculdade de se constituir um fundo deve ser vista como uma obrigação para o bom

administrador, visto que um sistema previdenciário custeado pelo regime de repartição

certamente entrará em colapso a médio prazo.

2.2. O Risco do Regime de Repartição Simples

Imagina-se, então, um regime cujos benefícios previdenciários são custeados sob o

regime de repartição e que, conseqüentemente, se utiliza da receita previdenciária do

atual exercício financeiro para fazer frente ao pagamento dos atuais aposentados e

pensionistas.

Certamente,

as

despesas

previdenciárias,

mesmo

inicialmente

insignificantes em volume financeiro, aumentarão num ritmo bem mais rápido que o das

contribuições. Inevitavelmente haverá uma preocupação constante com a relação entre

o número de servidores ativos e o de aposentadorias e pensões. A lógica é bastante

simples: caso exista a contribuição do servidor na alíquota de 11% e a do ente na de

22%, é necessário que pelo menos 3 servidores ativos “se juntem” para que cada um

dos seus 33% consiga pagar integralmente um benefício apenas, seja este uma

aposentadoria ou pensão. Essa realidade se ameniza um pouco no caso da instituição

da contribuição de inativos e pensionistas, prevista pela Emenda Constitucional 41/03,

mas se agrava ao ser projetado o crescimento salarial real do servidor ao longo de sua

carreira, mesmo na posterior ausência de integralidade e paridade. Na existência desse

hipotético sistema, verifica-se intuitivamente que a “meta financeira” de 3 ativos para

cada beneficiário é facilmente atingida nos primeiros anos do sistema, pois existe um

lapso temporal considerável até que o servidor adquira o direito à aposentadoria.

No

gráfico

apresentado,

pode-se

observar

a

evolução

das

despesas

com

aposentadorias e pensões frente à folha salarial tomada como base da contribuição

previdenciária. Nota-se que o percentual cresce até que o grupo atinja a maturidade, ou

seja, quando o número de ativos, inativos e pensionistas permanece em uma proporção

praticamente estável. Também se pode observar que durante a segunda década de vida

15

do sistema as despesas já ultrapassam 50%, quando a partir de então, as contribuições

previdenciárias de 33% não são suficientes para o devido custeio. Essa evolução é

absolutamente natural e também previsível em qualquer sistema previdenciário, seja

público ou privado. No regime de repartição simples é certo que as contribuições do

servidor e do ente não serão suficientes para custear os benefícios de aposentadoria e

pensão.

Evolução do Percentual da Relação:

Despesas Previdenciárias / Folha Base de Contribuição

225%

200%

175%

150%

125%

100%

75%

50%

25%

0%

0

5

10

15

20

25

30

35

Anos decorridos

Quando as contribuições previdenciárias são insuficientes, surgem os déficits financeiros

que obviamente deverão possuir alguma origem para cobri-los. Na tabela exposta,

observam-se os números do regime próprio da União e os dos regimes próprios

estaduais

consolidados.

O

déficit

financeiro

é

denominado

necessidade

de

financiamento. Nota-se que se o regime próprio estiver estruturado no regime de

repartição simples, o tesouro do ente será responsável por arcar com esse custo, pois é

subsidiariamente responsável pela cobertura de eventuais insuficiências financeiras do

regime próprio decorrentes do pagamento de benefícios previdenciários, de acordo com

a legislação federal.

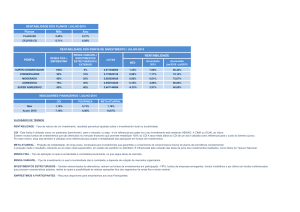

Necessidade de financiamento dos regimes próprios da união e estados (consolidados),

considerando a contribuição patronal em dobro (duas vezes a contribuição do servidor).

16

UNIÃO (R$ bilhões)

Contribuições do Servidor e Patronal

Despesas com Aposentadorias e Pensões

Necessidade de Financiamento

2001

7,0

28,1

21,1

2002

9,4

31,7

22,2

2003

9,2

36,2

27,1

2004

10,8

39,8

29,0

2005

13,8

42,4

28,6

ESTADOS (R$ bilhões)

Contribuição do Servidor

Contribuição Patronal

Despesas com Aposentadorias e Pensões

Necessidade de Financiamento

2001

11,0

11,0

24,6

13,7

2002

12,6

12,6

30,4

17,9

2003

4,5

12,6

31,2

19,0

2004

6,0

18,0

34,2

17,7

2005

6,6

7,6

37,1

22,9

Fonte: Ministério da Previdência Social

http://www.mpas.gov.br/pg_secundarias/previdencia_servidor_04_01.asp

Mas então, o que fazer se o futuro certamente revelará uma impiedosa realidade onde

as contribuições do servidor e do ente não serão suficientes para cobrir as despesas

previdenciárias? Como agir para não se chegar à situação na qual sejam necessários

aportes por parte do tesouro para cobrir a certeza de futuros déficits financeiros? Existe

outra fonte para financiar o sistema, além das contribuições previdenciárias, que

caracterizam um regime de capitalização.

2.3. Desafios e Vantagens do Regime de Capitalização

A solução do problema apresentado é constituir, o quanto antes, um fundo capitalizado,

e de preferência enquanto o volume de contribuições supera o de pagamento de

benefícios. Os juros ganhos pelo fundo são a fonte alternativa de financiamento, e se

demonstrarão no médio e longo prazos ainda mais importantes que a fonte de

contribuições.

Mas o que acontece quando um regime possuidor dessa boa visão gerencial decide

migrar do regime de repartição (orçamentário), sem constituição de fundo, para o regime

de capitalização? A princípio, o sistema sofreria encargos em dobro, visto que teria que

17

arcar com os custos de pagamento dos atuais benefícios somados aos custos de

constituição do próprio fundo. De fato, esse duplo encargo inevitavelmente terá que ser

enfrentado, pagando-se literalmente pela ineficiência gerencial das administrações

anteriores. A proposta, porém, não é despejar toda a responsabilidade na administração

atual, e sim, amortizá-la ao longo das futuras administrações a partir da mudança.

Para contornar este problema aparentemente insolúvel, é possível se definir um

planejamento, desde que previsto em lei local, que preveja a transição gradual de um

regime para o outro, sem grandes impactos sobre o orçamento do ente. O sistema

capitalizado não será então mais dependente daquela relação número de contribuintes

por número de beneficiários e não apresentará déficits financeiros crescentes

incontroláveis por parte do tesouro municipal. Revela-se uma realidade bem mais

segura, onde as contribuições são niveladas a um percentual fixo, possibilitando o poder

público administrar melhor o erário e destinar no médio e longo prazos maior parcela de

recursos para o bem-estar da população.

2.4. Estratégias para a Capitalização do Novo Regime

Basicamente, existem duas estratégias básicas de transição para o regime capitalizado,

diferindo-se na definição da forma na qual se divide a parte sob responsabilidade do

regime de repartição, financiado pelo tesouro, frente ao novo regime capitalizado, sob

responsabilidade do fundo previdenciário. Em ambas as estratégias, se acumulam os

superávits de cada exercício financeiro no fundo previdenciário que renderá juros e

correção monetária. Adicionalmente, principalmente se o sistema já não demonstra mais

superávits financeiros, pode ou deve ser efetuado um aporte inicial de constituição do

fundo, custeado pelo ente. Esse aporte também estará previsto em lei, mas não precisa

necessariamente ser um ativo financeiro de alta liquidez ou um imóvel. O aporte de

direitos pode ser uma boa opção, desde que haja baixo risco de crédito e regularidade

no fluxo de caixa, como em créditos a receber de divida ativa ou royalties.

18

Como o regime proposto é de transição de repartição para capitalização, inicialmente o

fundo não arcará com a responsabilidade do pagamento de todas as aposentadorias e

pensões, tendo folga inicial para crescer sob o efeito do fenômeno dos juros compostos.

É justamente na forma de divisão da responsabilidade de pagamento dos benefícios

atuais e futuros que podem ser definidas duas das principais estratégias. A primeira

estabelece uma idade de corte para os contribuintes em atividade: os servidores ativos

atuais e futuros. Aqueles servidores com idade inferior ao corte serão financiados pelo

fundo, sob o regime de capitalização. Exemplificando, os servidores a serem

assegurados pelo regime capitalizado poderiam corresponder aos atuais e futuros ativos

com idade inferior a 45 anos, deduzidos 5 anos caso seja do sexo feminino e mais 5

anos caso professor(a), na data de vigência da lei local.

A segunda estratégia estabelece o corte na ocasião da data de aquisição do direito ao

benefício. Os benefícios de aposentadoria arcados pelo regime capitalizado poderão ser

os que forem sendo adquiridos a partir de uma determinada data, coincidindo com a de

vigência da lei ou sendo postergada por alguns anos. As pensões seguem a mesma

lógica e serão financiadas pelo novo regime quando concedidas a partir de uma

determinada data, não necessariamente igual à de corte para aposentadoria, podendo

também ser postergada por alguns anos.

2.5. A Importância do Equilíbrio Financeiro e Atuarial do Sistema

Seja qual for a modalidade de transição escolhida, é certo que cabe ampla discussão a

respeito de qual estratégia se adapta melhor a realidade do instituto levando a uma

implementação operacional mais eficiente. Torna-se, então, essencial a elaboração

prévia de diversos cenários de avaliação atuarial, a fim de se projetarem os fluxos de

caixa futuros do regime capitalizado e do regime de repartição.

Com uma dessas medidas estratégicas implementadas, a responsabilidade do tesouro

frente ao regime de repartição é majorada inicialmente, mas com o passar do tempo, e

19

imediatamente, ela decresce até que dentro de poucas décadas se extingue, reduzindose apenas ao compromisso da contribuição previdenciária do ente.

Os gestores do instituto, em conjunto com o chefe do executivo e o poder legislativo,

optarão pela melhor forma de implementação do regime capitalizado, porém deve ser

tarefa de responsabilidade do atuário a definição dos critérios de corte que irão delimitar

os compromissos dos dois regimes, preservando então o equilíbrio financeiro e atuarial

do sistema. Ainda assim, nos exercícios financeiros subseqüentes torna-se relevante o

acompanhamento dos resultados futuros a fim de serem controladas as realizações

frente às projeções elaboradas nas reavaliações atuariais. O novo desafio apresentado

pelo sistema capitalizado é de o regime possuir um corpo técnico qualificado que

garanta a eficiente gestão dos recursos financeiros do fundo, administrando os riscos

financeiros e atuariais em conjunto, conforme será abordado posteriormente no item de

Gerenciamento de Ativo e Passivo (ALM).

3. BENEFÍCIO DEFINIDO E CONTRIBUIÇÃO DEFINIDA

Existem diferentes formas de se calcular o valor do benefício em um plano

previdenciário que caracterizam as modalidades de benefício definido e de contribuição

definida.

Na modalidade de contribuição definida, o benefício é calculado em função de todas as

contribuições individuais do segurado que integram um fundo que montará um valor

futuro, acumulando-se juros. A esse valor acumulado no futuro, aplica-se um cálculo

atuarial que levará em consideração: taxa de juros atuarial, idade e sexo do segurado

(expectativa de sobrevida do segurado), taxas de administração e idade e sexo dos

dependentes. A alta expectativa de sobrevida e as taxas de administração contribuem

para a diminuição relativa do valor do benefício. Já a taxa de juros contribui para o

aumento do valor do benefício.

Assim, o valor do benefício será tão maior quanto à boa eficiência dos gestores do fundo

20

previdenciário. Sob o ponto de vista do gestor, essa é a modalidade que oferece menor

risco, visto que se o fundo não oferecer rentabilidade satisfatória, esse mau

desempenho simplesmente será repassado para o segurado, ocasionando uma redução

no valor do benefício esperado.

Já sob o ponto de vista do segurado, a característica principal dessa modalidade é que o

segurado não pode saber de antemão quanto receberá a título de benefício

previdenciário. É mais vantajosa aos segurados que contribuem por períodos maiores,

ou seja, aqueles que aderem cedo (contribuem por mais tempo e acumulam um fundo

maior) e que se aposentam tarde no plano (possuem menor expectativa de sobrevida na

data da concessão do benefício programado).

Nenhum regime próprio utiliza ainda essa modalidade, visto que a Constituição Federal

obriga que a forma de cálculo dos benefícios seja feita na forma por ela definida,

envolvendo um cálculo financeiro que leva em consideração o tempo e idade mínimos

de contribuição, média dos salários-de-contribuição e conceitos de integralidade e

paridade. Porém, quando do surgimento do regime de previdência complementar dos

servidores públicos, este será obrigatoriamente regido sob a modalidade de contribuição

definida, envolvendo então cálculos atuariais para a obtenção do valor do benefício.

Essa modalidade atualmente só é utilizada nos regimes de previdência complementar

aberta (seguradoras) e fechada (fundos de pensão).

Já a modalidade de benefício definido é aquela em que o valor do benefício independe

da boa ou má gestão dos recursos do fundo previdenciário. Existem na prática duas submodalidades: o benefício definido legalmente o benefício definido atuarialmente. Na

modalidade de benefício definido atuarialmente, o cálculo é semelhante ao de

contribuição definida, mas existe a garantia de uma rentabilidade atuarial fixa do fundo

previdenciário, como 3% ao ano. O gestor arcará então com um maior risco de gestão

do fundo, visto que terá que obter rentabilidade maior que a garantida em contrato para

não haver desequilíbrio atuarial e insolvência do plano. Pelo lado do segurado, este é o

plano que mais vai ao encontro dos anseios previdenciários dos indivíduos, visto que ele

21

sabe assim que entra no plano, com razoável precisão, o valor de seu benefício futuro e

pode programar melhor o seu padrão de vida. A modalidade de benefício definido

atuarialmente também só é utilizada nos regimes de previdência complementar aberta

(seguradoras) e fechada (fundos de pensão).

Por fim, a modalidade de benefício definido legalmente é aquela utilizada atualmente

pelos regimes próprios. O valor do benefício depende das regras constitucionais

vigentes no futuro, à época da aquisição do direito ao benefício, pois de acordo com o

entendimento do Supremo Tribunal Federal, durante a fase de contribuição em atividade

o servidor possui somente uma expectativa de direito, o que na prática significa que

mudanças de regras podem ocorrer durante a vida laboral do mesmo e irão impactar a

forma de concessão dos benefícios previdenciários. Essa modalidade difere das

modalidades de contribuição definida e benefício definido atuarialmente, que possuem

regras definidas no momento de entrada do empregado ao regime, fixando-as

contratualmente no regulamento e nota técnica atuarial. Como na modalidade de

benefício definido legalmente o valor do benefício não depende do fundo acumulado,

não existe a possibilidade de resgate (transferência dos recursos para o segurado) ou

portabilidade (transferência dos recursos para outro regime). No entanto, existe a

compensação previdenciária, tratando dos casos em que o segurado contribuiu para

mais de um regime previdenciário.

Sendo assim, de acordo com o resumo abaixo é possível comparar as modalidades

estruturais de cálculo do benefício previdenciário e suas principais características.

Contribuição Definida (atuarialmente)

- valor do benefício calculado atuarialmente, de acordo com o regulamento e nota

técnica atuarial;

- regras definidas na adesão ao sistema;

- rentabilidade do fundo afeta o valor do benefício;

- oferece direito a resgate e portabilidade;

- fundo gera herança, em caso de óbito do segurado.

22

Benefício Definido Atuarialmente

- valor do benefício calculado atuarialmente, de acordo com o regulamento e nota

técnica atuarial;

- regras definidas na adesão ao sistema;

- rentabilidade do fundo é fixa (até 6% a.a. reais) para fins de cálculo do valor do

benefício;

- oferece direito a resgate e portabilidade;

- fundo não gera herança, em caso de óbito do segurado.

Benefício Definido Legalmente

- valor do benefício definido pela Constituição e leis;

- regras definidas somente quando da aquisição do direito ao benefício;

- rentabilidade do fundo não afeta o valor do benefício;

- não oferece direito a resgate ou portabilidade;

- fundo não gera herança, em caso de óbito do segurado.

Com base nessas definições, existem os planos de contribuição definida, benefício

definido e de contribuição variável. Os planos de contribuição definida só possuem

benefícios calculados na forma de contribuição definida e, analogamente, os planos de

benefício definido só possuem benefícios calculados na forma de benefício definido. Já

os planos de contribuição variável possuem benefícios de contribuição definida

(geralmente os benefícios programados) e de benefício definido (geralmente os

benefícios não-programados, aleatórios).

4. ATIVO, PASSIVO E RESULTADO PREVIDENCIÁRIO

O fundo previdenciário pode também ser denominado saldo patrimonial, ativo

líquido, ativo previdenciário, investimentos ou simplesmente ativo(s). Ele representa

todos os ativos financeiros, de renda fixa ou renda variável, públicos ou privados, de

23

baixa ou alta liquidez, incluindo imóveis e créditos a receber que foram adquiridos com o

resultado dos acumulados superávits financeiros do passado ou aportes adicionais. Na

prática, é qualquer ativo contábil, representante de bens e direitos, desde que adquiridos

com as contribuições previdenciárias ou qualquer outra fonte de receita vinculada para o

fim previdenciário e destinada ao pagamento futuro dos benefícios. Em linguagem

simples, é a sobra de recursos que foi acumulada no passado e prudentemente

guardada e investida no mercado financeiro.

Esse ativo líquido servirá para manter o plano solvente no futuro, quando as

despesas previdenciárias superarem as receitas previdenciárias, servindo então para

cobrir os déficits financeiros futuros. Num regime sob equilíbrio atuarial, o ativo líquido

deverá corresponder ao mesmo valor monetário das provisões matemáticas, que são

contas pertencentes ao passivo exigível a longo prazo, pois representam uma dívida do

plano do regime próprio em relação aos segurados. As provisões matemáticas são

definidas como sendo os benefícios previdenciários futuros menos as contribuições

previdenciárias futuras, correspondendo então às obrigações líquidas do plano em

relação aos segurados.

Conseqüentemente, o ativo líquido menos as provisões matemáticas corresponde

ao resultado atuarial do plano. Se o resultado atuarial for positivo, há superávit atuarial,

representando que há excesso de valores no fundo previdenciário. Se o resultado

atuarial for negativo há déficit atuarial indicando insuficiência no ativo líquido do plano. O

déficit atuarial é por vezes chamado de passivo atuarial, no sentido que representa um

passivo (dívida) do plano em relação ao regime próprio. A nomenclatura de passivo

atuarial como sinônimo de déficit atuarial, apesar de não estar incorreta, deve ser

evitada, pois as contas a serem registradas são aquelas do plano de contas do regime

próprio, representando, por conseguinte, o ponto de vista do mesmo, e não o ponto de

vista do plano.

É importante também se destacar que um plano desequilibrado atuarialmente não

necessariamente apresenta déficit atuarial, podendo indicar também um desequilibro da

24

ordem superavitária. O desequilíbrio, portanto, representa não só a insuficiência de ativo

líquido, mas também o seu excesso, conforme os exemplos 1 e 2 apresentados

posteriormente.

Em tese, um plano que possui superávit atuarial poderá ter suas contribuições

previdenciárias reduzidas ou benefícios previdenciários aumentados, com o objetivo de

se restabelecer o equilíbrio. Porém, na prática os regimes próprios só podem reduzir as

contribuições previdenciárias, visto que os benefícios são definidos legalmente pela

Constituição Federal.

Analogamente, um plano que possui déficit atuarial poderá ter suas contribuições

previdenciárias majoradas ou benefícios previdenciários postergados ou diminuídos. Na

prática dos regimes próprios, o poder legislativo local pode aumentar a contribuição

previdenciária do servidor e do ente e, por parte do legislador federal, o poder

constituinte derivado poderá postergar ou diminuir os benefícios previdenciários. Existem

também diversas formas de o ente amortizar o déficit atuarial, devendo obrigatoriamente

realizá-la em no máximo 35 anos, de acordo com a legislação federal.

Caso nenhuma medida seja tomada para eliminar o desequilíbrio atuarial

deficitário, a projeção atuarial indicará que no médio ou longo prazo o fundo

previdenciário terá seu patrimônio zerado, atingindo-se a insolvência. A partir desta

situação, o ente será responsável por cobrir a parte antes custeada pelo fundo, pois

possui responsabilidade subsidiária em relação ao pagamento de benefícios

previdenciários. Esse fato certamente acaba por prejudicar as administrações futuras,

visto que terão que ser deslocado, para pagamentos previdenciários, recursos que

poderiam estar sendo utilizados na área de saúde, educação, segurança, etc. De fato, a

fonte de receita gerada pelo fundo previdenciário é relevante para o equilíbrio do plano,

e observa-se que planos não capitalizados acabam por onerar as finanças públicas do

ente e comprometendo a boa gestão do poder executivo.

Sendo assim, pode-se elaborar um balanço atuarial evidenciando os valores do

25

ativo líquido, provisões matemáticas e, conseqüentemente, do resultado atuarial. Dois

exemplos podem ser visualizados a seguir.

Exemplo 1: Balanço Atuarial de regime deficitário:

Ativo Líquido:

159.767.312,13

Ativo Total: 159.767.312,13

Provisões Matemáticas Previdenciárias

213.468.164,46

Déficit Atuarial

(53.700.852,33)

Passivo Total: 159.767.312,13

Exemplo 2: Balanço Atuarial de regime superavitário:

Ativo Líquido:

648.462.415,94

Ativo Total 648.462.415,94

Provisões Matemáticas Previdenciárias

572.581.353,25

Superávit Atuarial

75.881.062,69

Passivo Total 648.462.415,94

Essas contas estão contidas no balanço patrimonial do regime próprio, pois é a

pessoa jurídica responsável pela gestão do fluo de receitas e despesas. O valor do

resultado atuarial é recalculado mês a mês, de modo que o ativo total seja equivalente

ao passivo total do regime próprio. O ideal é que as provisões matemáticas sejam

recalculadas mensalmente, de modo que o resultado atuarial reflita exatamente a

evolução dos valores. Porém, na prática usual, como a legislação exige que a

periodicidade mínima da avaliação atuarial seja anual, os regimes próprios só atualizam

os valores das provisões anualmente, enquanto que o ativo líquido é atualizado

mensalmente, ocasionando um descasamento na periodicidade de registro.

Algumas considerações adicionais devem ser observadas. Ao compararmos a

26

evolução do fundo previdenciário, o seu comportamento crescente não implica a

solvência do sistema. Não é porque o fundo previdenciário cresceu de um ano para o

outro em uma taxa acima da meta atuarial que o plano está equilibrado. Esse fenômeno

de crescimento na maioria das vezes traduz simplesmente a maturidade do plano que

ainda não foi atingida. Para avaliar a capacidade de solvência, o número a ser

observado é o resultado atuarial que é o valor do fundo previdenciário subtraído das

provisões matemáticas previdenciárias.

Para os planos em que existe a segregação entre as massas sob responsabilidade do

tesouro (regime de repartição) e sob responsabilidade do fundo previdenciário (regime

de capitalização), as provisões matemáticas são calculadas em função dos benefícios

sob o regime de capitalização, dentro da responsabilidade do fundo previdenciário. Um

estudo adicional pode ser feito para a mensuração do impacto atuarial que o tesouro

sofre arcando com os benefícios em repartição, mas a avaliação atuarial, a princípio,

mensura somente o equilíbrio do plano capitalizado.

Outra observação adicional e de grande importância deve ser feita. Caso o fundo

previdenciário se torne insolvente, ou seja, caso seus valores sejam inteiramente

consumidos, os benefícios previdenciários serão custeados pelo ente, pois ele possui

responsabilidade subsidiaria ao fundo em relação aos benefícios previdenciários. Mas

essa regra vale apenas para os planos sob benefício definido legalmente. Quanto aos

futuros planos de previdência complementar do servidor, sob a modalidade de

contribuição definida, essa responsabilidade subsidiária não existirá, a exemplo do que

ocorre com as patrocinadoras em relação às entidades abertas e fechadas de

previdência complementar.

27

5. BENEFÍCIOS CONCEDIDOS E BENEFÍCIOS A CONCEDER

Os benefícios a serem pagos no futuro pelo plano podem ser divididos em duas

categorias, surgindo os conceitos de benefícios concedidos e benefícios a conceder. Os

conceitos são simples e se referem ao fato de se caracterizar se o benefício já teve ou

não seu pagamento iniciado. Como uma avaliação atuarial projeta os valores de

benefício para o futuro, é certo que nessa projeção constarão os benefícios daqueles

que já vinham recebendo (benefícios concedidos) e também os benefícios daqueles

segurados que atualmente se encontram em atividade mas que provocarão recebimento

de valores no futuro (benefícios a conceder).

Essa divisão é de grande valia sob o ponto de vista interpretativo, visto que os

planos em fase inicial de implantação terão valores de benefícios a conceder muito

superiores aos valores de benefícios concedidos, devido ao fato que inicialmente há

poucos aposentados e pensionistas no plano. Já em planos maduros, as despesas com

aposentadorias e pensões evoluem num ritmo alto e praticamente constante, o que

implicará que as provisões matemáticas de benefícios concedidos serão superiores às

de benefícios a conceder.

Sendo assim, podem-se exemplificar a seguir dois balanços de regimes próprios,

sendo o primeiro de um plano recentemente criado (não maduro) e o segundo de um

plano perto de atingir a maturidade. As contas exibidas correspondem somente às de

aspecto atuarial, cujos valores foram obtidos da avaliação atuarial. Não cabe aqui expor

o plano de contas completo do balanço patrimonial do regime próprio, visto que

englobaria centenas de contas.

28

Exemplo 3: Contas do Balanço Previdenciário de um plano criado recentemente

2.2.2.5.0.00.00

2.2.2.5.1.00.00

2.2.2.5.1.01.00

2.2.2.5.1.02.00

2.2.2.5.1.03.00

2.2.2.5.1.03.01

2.2.2.5.1.03.02

2.2.2.5.1.00.00

2.2.2.5.2.00.00

2.2.2.5.2.01.00

2.2.2.5.2.02.00

2.2.2.5.2.03.00

2.2.2.5.2.03.01

2.2.2.5.2.03.02

2.2.2.5.2.04.00

2.2.2.5.2.05.00

2.2.2.5.2.06.00

2.2.2.5.2.07.00

2.2.2.5.2.07.01

2.2.2.5.2.07.02

2.2.2.5.2.08.00

2.2.2.5.3.00.00

2.2.2.5.3.01.00

2.2.2.5.3.02.00

2.2.2.5.9.00.00

2.2.2.5.9.01.00

2.2.2.5.9.02.00

2.2.2.5.9.03.00

2.2.2.5.9.04.00

2.2.2.5.9.05.00

Provisões Matemáticas Previdenciárias

Provisões para Benefícios Concedidos

Aposentadorias/Pensões/Outros Benefícios do Plano

Contribuições do Ente

Contribuições dos Servidores

Ativos

Inativos

Contribuições dos Pensionistas

Provisões para Benefícios a Conceder

Aposentadorias/Pensões/Outros Benefícios do Plano para Geração Atual

Contribuições do Ente para Geração Atual

Contribuições dos Servidores para Geração Atual

Ativos

Inativos

Contribuições dos Pensionistas para Geração Atual

Aposentadorias/Pensões/Outros Benefícios do Plano para Geração Futura

Contribuições do Ente para Geração Futura

Contribuições dos Servidores para Geração Futura

Ativos

Inativos

Contribuições dos Pensionistas para Geração Futura

Provisões Amortizadas

Serviço Passado

Déficit Equacionado

Provisões Atuariais para Ajustes do Plano

Provisão Atuarial para Riscos não Expirados

Provisão Atuarial para Oscilação de Riscos

Provisão Atuarial para Benefícios a Regularizar

Provisão Atuarial para Contingências de Benefícios

Outras Provisões Atuariais para Ajustes do Plano

24.708.494,76

9.277.847,55

9.370.215,65

-53.289,29

-39.078,81

0,00

-39.078,81

0,00

21.284.381,55

31.239.375,61

-5.743.265,80

-4.211.728,26

-4.211.728,26

0,00

0,00

0,00

0,00

0,00

0,00

0,00

0,00

-5.853.734,34

-3.366.482,11

-2.487.252,23

0,00

0,00

0,00

0,00

0,00

0,00

Exemplo 4: Contas do Balanço Previdenciário de um plano maduro

29

2.2.2.5.0.00.00

2.2.2.5.1.00.00

2.2.2.5.1.01.00

2.2.2.5.1.02.00

2.2.2.5.1.03.00

2.2.2.5.1.03.01

2.2.2.5.1.03.02

2.2.2.5.1.00.00

2.2.2.5.2.00.00

2.2.2.5.2.01.00

2.2.2.5.2.02.00

2.2.2.5.2.03.00

2.2.2.5.2.03.01

2.2.2.5.2.03.02

2.2.2.5.2.04.00

2.2.2.5.2.05.00

2.2.2.5.2.06.00

2.2.2.5.2.07.00

2.2.2.5.2.07.01

2.2.2.5.2.07.02

2.2.2.5.2.08.00

2.2.2.5.3.00.00

2.2.2.5.3.01.00

2.2.2.5.3.02.00

2.2.2.5.9.00.00

2.2.2.5.9.01.00

2.2.2.5.9.02.00

2.2.2.5.9.03.00

2.2.2.5.9.04.00

2.2.2.5.9.05.00

Provisões Matemáticas Previdenciárias

Provisões para Benefícios Concedidos

Aposentadorias/Pensões/Outros Benefícios do Plano

Contribuições do Ente

Contribuições dos Servidores

Ativos

Inativos

Contribuições dos Pensionistas

Provisões para Benefícios a Conceder

Aposentadorias/Pensões/Outros Benefícios do Plano para Geração Atual

Contribuições do Ente para Geração Atual

Contribuições dos Servidores para Geração Atual

Ativos

Inativos

Contribuições dos Pensionistas para Geração Atual

Aposentadorias/Pensões/Outros Benefícios do Plano para Geração Futura

Contribuições do Ente para Geração Futura

Contribuições dos Servidores para Geração Futura

Ativos

Inativos

Contribuições dos Pensionistas para Geração Futura

Provisões Amortizadas

Serviço Passado

Déficit Equacionado

Provisões Atuariais para Ajustes do Plano

Provisão Atuarial para Riscos não Expirados

Provisão Atuarial para Oscilação de Riscos

Provisão Atuarial para Benefícios a Regularizar

Provisão Atuarial para Contingências de Benefícios

Outras Provisões Atuariais para Ajustes do Plano

233.088.719,55

172.410.818,57

174.632.684,90

-1.481.250,22

-657.465,77

0,00

-657.465,77

-83.159,34

77.412.391,54

135.505.842,46

-38.728.967,28

-19.364.483,64

-19.364.483,64

0,00

0,00

0,00

0,00

0,00

0,00

0,00

0,00

-16.734.490,56

-8.862.926,55

-7.871.564,01

0,00

0,00

0,00

0,00

0,00

0,00

As provisões matemáticas correspondem às despesas previdenciárias futuras

menos as contribuições previdenciárias. O balanço patrimonial do plano exposto no

exemplo 3 demonstra que as provisões para benefícios concedidos correspondem a

menos da metade das provisões para benefícios a conceder. Assim, fica claro que se

trata de um plano com pouco tempo de vida. Já quanto ao exemplo 4, as provisões para

benefícios concedidos correspondem a mais do dobro das provisões para benefícios a

conceder, evidenciando a existência de um plano mais maduro.

Nota-se também que ambos os planos estão deficitários, conforme os valores negativos

de Déficit Equacionado apresentados nas contas 2.2.2.5.3.02. O plano do exemplo 4

possui maior déficit em valores absolutos, porém menor valor de proporção comparado à

soma das provisões matemáticas, indicando que possui melhor situação de solvência

que o plano do exemplo 3.

30

6. PLANO DE CUSTEIO

O primeiro ponto que se deve destacar é que existem dois planos de custeio: o

plano de custeio definido em lei pelo ente e os planos de custeio calculados e definidos

a cada elaboração da avaliação atuarial. O plano de custeio legal é normalmente

definido em uma alíquota fixa de contribuição do servidor e uma de contribuição do ente,

sendo que, de acordo com a legislação federal, a do servidor deve ser de no mínimo

11% e a do ente de no mínimo uma e no máximo duas vezes àquela definida como a

alíquota do servidor. Conseqüentemente, o custeio legal total mínimo para os regimes

próprios é de 22%, correspondendo a 11% do servidor mais 11% do ente. Apesar de

menos usual, o legislador pode também definir alíquotas de contribuição variável em

função da remuneração do servidor, a exemplo do que é praticado pelo regime geral

(INSS). Por possuir maior capacidade econômica e gerar despesas previdenciárias em

valores relativos maiores, a prática é de se estabelecer alíquotas progressivas em

função da remuneração.

O plano de custeio definido pela avaliação atuarial é aquele estabelecido para se

atingir o equilíbrio atuarial do plano. O plano de custeio que está sendo posto em prática,

o plano de custeio legal, geralmente não possui equilíbrio atuarial, podendo levar à

insolvência

futura

do

fundo

previdenciário.

Esse

desequilíbrio

geralmente

é

conseqüência da não acumulação suficiente de fundo previdenciário no passado,

principalmente antes do marco regulatório legislativo dos regimes próprios que se deu

somente em 1998. Feitas essas observações, tem-se que um dos produtos gerados pela

avaliação atuarial é justamente a criação de um plano de custeio que restabeleça o

equilíbrio do plano.

O atuário pode construir esse plano de custeio denominado plano de custeio atuarial, ou

plano de equilíbrio, com base em diferentes métodos de capitalização. Os métodos de

capitalização diferem pela velocidade em que o desequilíbrio será saneado e a forma de

segregação de responsabilidades, entre o servidor e o ente. Os métodos de

31

capitalização permitidos para os regimes próprios mais utilizados são: repartição de

capitais de cobertura, crédito unitário projetado, prêmio nivelado individual, idade de

entrada normal e agregado.

A explicação detalhada de como cada método funciona demanda conhecimentos

avançados da ciência atuarial, mas alguns aspectos são importantes e devem ser

destacados. Primeiramente, cabe ressaltar que o método que mais se assemelha com o

aplicado pelas leis vigentes é o método agregado, onde se supõe que uma alíquota

nivelada em função da remuneração será cobrada sobre os ingressos remuneratórios

sob incidência de contribuição previdenciária, a exemplo de um regime próprio que

adota as alíquotas de 11% do servidor e de 22% do ente.

Segundo os outros métodos, além do agregado, caso o cálculo atuarial preveja um

grupo fechado de ativos (onde não se considera o fluxo futuro de entradas e saídas

voluntárias dos servidores no regime), observa-se que a alíquota de custeio de equilíbrio

atuarial tende a aumentar a cada reavaliação atuarial. Quanto menor é a velocidade de

financiamento, maior é o aumento dessa alíquota com o passar do tempo, para um

grupo fechado. O método de repartição de capitais de cobertura é aquele com a menor

velocidade de financiamento, e sua utilização só é permitida para financiar os benefícios

de risco, ou seja, aqueles não programáveis, como a pensão por morte de servidor ativo

e a aposentadoria por invalidez. Já os outros métodos possuem maior velocidade de

capitalização e podem ser utilizados para financiar quaisquer benefícios.

Em resumo, para a análise de um grupo fechado, a utilização de métodos com

velocidade menor de capitalização irá gerar alíquotas totais (servidor mais ente)

menores inicialmente. No entanto, conforme a maturidade do plano é atingida as

alíquotas se tornarão maiores. Ao se utilizarem métodos de capitalização com menor

velocidade, observa-se na prática uma subestimação do déficit atuarial para as

situações em que a maturidade do plano não foi atingida, numa análise de grupo

fechado. Para este tipo de análise, caso a legislação de custeio preveja contribuições

niveladas, o método mais prudente a ser utilizado é o agregado de capitalização.

32

Já se o cálculo considera um grupo aberto (onde se considera o fluxo futuro de entradas

e saídas voluntárias dos servidores no regime), não há grandes diferenças entre o

método de capitalização adotado, dependendo as alíquotas levemente do grau de

estacionariedade projetada, ou seja, do comportamento crescente ou decrescente da

população de ativos.

7. INTERPRETAÇÃO DO CÁLCULO ATUARIAL

7.1. Resultado Atuarial

Existem basicamente dois produtos derivados da avaliação atuarial: o resultado

atuarial e a projeção atuarial. Conforme abordado anteriormente nas seções 4 e 5, o

resultado atuarial é composto do valor do ativo líquido subtraído das provisões

matemáticas. Já as provisões matemáticas representam o valor presente das despesas

previdenciárias futuras menos as receitas de contribuição do plano.

O valor do resultado atuarial pode ser um superávit (positivo) ou déficit (negativo). Esse

resultado, dependendo de sua magnitude, pode representar um superávit (déficit)

conjuntural ou estrutural. Se o resultado se situa próximo de zero, esse resultado é

conjuntural e não compromete na prática a solvência do plano, refletindo apenas

flutuações normais do resultado devido a variações reversíveis das condições

macroeconômicas ou demográficas da população. Já se o resultado possui grande

magnitude, representa um superávit ou déficit estrutural, sendo necessária a revisão do

plano de custeio ou do plano de benefícios. Esse julgamento é feito pelo atuário

responsável técnico e envolve certamente a comparação do resultado da avaliação

atuarial atual com os resultados anteriores, analisando sua tendência ao longo do

33

tempo.

É importante frisar que o termo “rombo” não é uma terminologia correta, sendo

freqüentemente utilizada pela mídia, ora significando déficit atuarial, ora o déficit

financeiro. Com relação ao regime geral, o termo geralmente é utilizado como sinônimo

de déficit financeiro do exercício, já que o déficit atuarial nem ao menos é divulgado

publicamente. Já com relação aos regimes próprios, o termo “rombo” geralmente é

utilizado como conceito de déficit atuarial, provocando comparações equivocadas entre

o regime geral e os regimes próprios. Além de não haver definição técnica para a

palavra “rombo”, sua utilização é por muitas vezes também colocada com a conotação

de desvio ilícito de recursos, o que obviamente deve ser apurado antes de ser afirmado.

7.2. Projeção Atuarial

A projeção atuarial demonstra a evolução do ativo líquido, sendo somado ano a ano das

receitas e diminuído das despesas. Num plano em déficit atuarial, a projeção atuarial

apresentará valores negativos de ativo líquido no futuro, refletindo a insuficiência de

recursos acumulados até então. Já em um plano sob equilíbrio ou superávit, a projeção

do ativo líquido não levará a valores negativos.

Nota-se que no exemplo 5 as despesas previdenciárias apresentam valores

decrescentes no longo prazo, diferente do comportamento esperado no futuro para

qualquer regime próprio. Esse fenômeno é reflexo de um estudo atuarial realizado com

base na premissa de existência de uma população fechada, sem previsão de futuros

entrantes (novos concursados) ou desligamentos (exonerações). Assim, a tendência é

que essa população seja extinta aos poucos a medida que ocorrem os falecimentos.

Já no exemplo 6, foi elaborada uma projeção atuarial utilizando premissas de novos

entrantes e de desligamentos futuros. Em decorrência, as despesas crescem com o

tempo, visto que se trata de um plano recentemente criado, ainda não tendo atingido a

34

maturidade.

Exemplo 5: Projeção Atuarial de um plano deficitário (somente os primeiros 35 anos)

2008

2009

2010

2011

2012

2013

2014

2015

2016

2017

2018

2019

2020

2021

2022

2023

2024

2025

2026

2027

2028

2029

2030

2031

2032

2033

2034

2035

2036

2037

2038

2039

2040

2041

2042

Receitas

Despesas

Ativo Líquido

44.456.491,38

44.432.984,89

44.329.546,16

44.121.679,67

43.910.851,19

43.641.478,68

43.227.617,14

42.908.073,06

42.780.432,77

42.595.897,91

42.412.365,14

41.801.347,38

40.700.381,95

39.654.501,08

38.663.673,78

37.699.322,61

36.676.627,55

35.581.738,51

34.429.723,11

33.201.813,81

31.872.994,63

30.517.713,71

29.154.832,21

27.764.767,57

26.433.823,58

25.185.940,63

24.018.537,91

22.909.523,57

21.822.793,74

20.781.231,15

19.791.586,41

18.818.195,68

17.844.901,83

16.881.774,07

15.937.299,40

34.023.905,08

35.139.000,46

36.324.097,45

37.494.465,16

38.838.858,32

40.237.711,09

41.463.166,31

42.707.284,75

44.034.023,54

45.125.284,43

46.083.298,85

47.417.672,32

48.933.123,67

49.858.877,71

50.259.611,43

50.474.754,13

50.472.703,53

50.303.166,54

49.985.034,89

49.534.209,38

48.980.047,14

48.297.274,26

47.479.042,21

46.540.028,27

45.439.063,67

44.201.315,34

42.838.268,54

41.367.887,68

39.827.153,21

38.213.080,39

36.533.950,02

34.820.174,48

33.088.603,69

31.343.812,56

29.592.548,40

94.981.960,54

104.275.944,97

112.281.393,68

118.908.608,19

123.980.601,06

127.384.368,65

129.148.819,48

129.349.607,79

128.096.017,02

125.566.630,50

121.895.696,79

116.279.371,85

108.046.630,13

97.842.253,50

86.246.315,85

73.470.884,33

59.674.808,35

44.953.380,32

29.398.068,54

13.065.672,97

(4.041.379,54)

(21.820.940,09)

(40.145.150,09)

(58.920.410,79)

(77.925.650,88)

(96.941.025,59)

(115.760.756,22)

(134.219.120,33)

(152.223.479,80)

(169.655.329,04)

(186.397.692,65)

(202.399.671,45)

(217.643.373,31)

(232.105.411,80)

(245.760.660,80)

Exemplo 6: Projeção Atuarial de um plano superavitário (somente os primeiros 35 anos)

35

2008

2009

2010

2011

2012

2013

2014

2015

2016

2017

2018

2019

2020

2021

2022

2023

2024

2025

2026

2027

2028

2029

2030

2031

2032

2033

2034

2035

2036

2037

2038

2039

2040

2041

2042

Receitas

Despesas

Ativo Líquido

21.149.316,90

22.973.551,44

23.819.818,27

25.088.208,64

26.372.454,25

27.307.368,83

28.226.480,24

28.999.679,31

29.706.259,22

30.470.661,15

31.269.631,83

32.109.182,34

32.963.934,34

33.755.985,25

34.502.221,36

35.166.120,72

35.749.080,95

36.275.962,94

36.675.478,06

36.959.832,71

37.230.120,95

37.461.571,72

37.650.782,70

37.811.307,98

37.960.486,13

38.083.435,80

38.187.181,87

38.290.883,13

38.362.031,40

38.437.056,49

38.472.780,13

38.465.990,09

38.429.331,39

38.359.642,98

38.271.963,99

19.916.056,77

19.977.687,15

20.428.813,98

20.790.310,73

21.190.075,56

21.582.329,06

21.967.726,11

22.355.327,72

22.735.563,13

23.116.401,17

23.516.305,36

23.900.493,06

24.282.015,49

24.630.731,34

24.952.759,52

25.274.892,46

25.594.202,59

25.914.145,49

26.246.134,75

26.582.890,95

26.930.317,05

27.284.936,59

27.652.299,93

28.030.258,75

28.419.675,75

28.828.690,69

29.258.660,16

29.711.969,18

30.198.121,74

30.713.853,44

31.280.450,80

31.893.682,75

32.559.151,68

33.284.925,22

34.072.258,64

348.479.246,37

351.475.110,65

354.866.114,94

359.164.012,85

364.346.391,54

370.071.431,31

376.330.185,43

382.974.537,03

389.945.233,11

397.299.493,09

405.052.819,56

413.261.508,84

421.943.427,69

431.068.681,59

440.618.143,44

450.509.371,71

460.664.250,06

471.026.067,52

481.455.410,83

491.832.352,58

502.132.156,49

512.308.791,62

522.307.274,39

532.088.323,62

541.629.134,00

550.883.879,11

559.812.400,82

568.391.314,77

576.555.224,43

584.278.427,48

591.470.756,80

598.043.064,14

603.913.243,85

608.987.961,61

613.187.666,96

7.3. Premissas Atuariais

O resultado atuarial e as projeções são calculados a partir de duas fontes: o banco de

dados, a ser abordado em item posterior, e as premissas atuariais ou também

denominadas hipóteses atuariais. Além do banco de dados, que representa a fotografia

atual do perfil populacional a ser analisado, os cálculos atuariais dependem fortemente

36

das premissas definidas pelo atuário. Essas premissas atuariais mensuram o

comportamento futuro dos fatores internos e eternos que atingem o plano,

representando as estimativas do atuário com relação aos eventos previstos. Portanto, o

atuário deve estipular as premissas que reflitam o que irá ocorrer, com relação a

aspectos econômicos, administrativos e demográficos no curto, médio e longo prazos.

As premissas econômicas são o índice de atualização monetária e a taxa real de juros.

As administrativas são a taxa de crescimento salarial e a taxa de administração. Já as

demográficas são: tábuas biométricas, composição familiar, novos entrantes e

rotatividade (desligamentos).

O atuário deve definir as premissas atuariais sempre com consistência

retrospectiva e prospectiva, ou seja, avaliando o comportamento passado e projetando-o

corretamente para o futuro. Quando não há informações suficientes, o atuário deverá

valer de sua experiência, procurando utilizar parâmetros iguais para regimes

previdenciários semelhantes e, ainda assim, respeitar os limites impostos pelo órgão

legislador. Com o passar do tempo, deve sempre comparar as premissas definidas no

passado com as observadas no futuro, a fim de reajustá-las quando necessário.

7.3.1. Taxa de Juros (Meta Atuarial)

Tanto na projeção quanto no resultado atuarial, considera-se que o ativo líquido rende

juros que são denominados meta atuarial. Geralmente estipula-se uma meta atuarial real

de 6% ao ano, ou seja, 6% acima da inflação. Assim, todos os números da avaliação

pressupõem que o gestor do fundo obterá, em média, rentabilidade igual à meta atuarial.

Ocorre então que se o gestor conseguir consistentemente rentabilidades acima da meta

atuarial, a tendência é que o resultado atuarial melhore ano após ano, a cada

reavaliação atuarial, mesmo que o plano de custeio ou o plano de benefícios permaneça

inalterado.

A taxa de juros (meta atuarial) é a variável mais impactante no resultado. O atuário pode

definir qualquer percentual não superior a 6% ao ano acima da inflação, devendo atentar

37

para aspectos macroeconômicos e para a composição da carteira do fundo

previdenciário. Ao se confirmar a tendência de queda da taxa de juros doméstica

brasileira, definida pela Selic, as metas atuariais deverão prudentemente ser revistas

para valores inferiores a 6% a.a. Logicamente, com a diminuição da meta atuarial, os

resultados atuariais serão menores, aumentanto-se os déficits e reduzindo-se os

superávits, visto que a receita patrimonial de juros prevista para o fundo previdenciário

terá seu valor projetado diminuído.

7.3.2. Tábuas Biométricas

Outra variável importante dentre as premissas atuariais é a escolha das tábuas

biométricas. Existem basicamente 3 tipos de tábuas biométricas, geralmente

segregando-se quanto ao sexo do segurado. As tábuas de sobrevivência de válidos

definem a expectativa de vida de um segurado que não seja inválido, em função de sua

idade e sexo. As tábuas de sobrevivência de inválidos definem a expectativa de vida dos

aposentados inválidos. E as tábuas de entrada em invalidez mensuram a probabilidade

de um segurado ativo se invalidar, iniciando-se o benefício de aposentadoria por

invalidez.

Como os benefícios de aposentadoria e pensão são pagos de forma mensal e contínua,

as tábuas biométricas que prevêem maior expectativa de vida ou maior probabilidade de

entrada em invalidez irão diminuir o resultado atuarial. Na ausência de informações

quanto ao histórico de registro de óbito ou invalidez, o atuário definirá as tábuas