Análise – Módulo 3 - Indicadores

de Desempenho

Módulo 3.3 – Indicadores de

Rentabilidade

Prof. MsC Wilter Furtado - 2011

Roda do Desempenho

Estrutura

inicial

Redefinição

Investimentos

Nova

Estrutura

Produtividade

lucratividade

Rentabilidade

Funções básicas do Patrimônio

Capacidade de recuperar o poder de compra;e de produzir excessos para

reinvestimentos;

Capacidade para remunerar o capital investido (remuneração e distribuição) =

Agregar valor para o acionista;

Capacidade para cumprir a sua função social, integrando-se à comunidade e ao

meio ambiente;

Capacidade de produzir confiança e garantias para os investidores, funcionários e

financiadores;

Capacidade de provocar interesses;

Capacidade de prolongar ou evitar a exaustão do negócio e de não comprometer

recursos atuais;

Sinopse do Planejamento da Disciplina

Indicadores

Estruturais

Indicadores

de

Produtividade

Alavancagens

dos

Recursos

Indicadores

de Rentabilidade

Indicadores

de

Lucratividade

Sinopse dos Indicadores

Indicadores

Enfoques

Utilidades

1 Avaliar a evolução do Patrimônio

Estruturais

(patrimoniais)

1 Análises Horizontal

e Vertical

2 Indicadores

Financeiros

2 Analisar a composição dos

elementos do Patrimônio

3 Avaliar a capacidade de pagamento

e de endividamento

Sinopse dos Indicadores

Indicadores

Econômicos

(Produtividade)

Enfoques

Produtividade (Atividade)

1 Giros dos Ativos /

Passivos

2 Giros dos Custos /

Despesas

Utilidades

1 Analisar a capacidade dos ativos e

dos passivos de produzirem

resultados

2 Analisar a capacidade dos custos e

despesas de agregarem valores aos

resultados

3 Avaliar os Ciclos Financeiro e

Operacional

Sinopse dos Indicadores

Indicadores

Enfoques

Utilidades

1 Capacidade das Receitas, Custos e

Despesas de gerarem resultados

Econômicos

(Lucratividade)

Lucratividade

1 Análises das Margens

2 Analisar o Ponto de Equilíbrio na

geração de resultados

3 Análise Horizontal e Vertical dos

elementos dos resultados

Indicadores de Rentabilidade

São indicadores que demonstram, a capacidade que a

organização possui, de remunerar os capitais que nela

são investidos. Indicam também, de certa forma os

níveis de risco, e balizam os efeitos de investimentos;

ajudam na decisão de onde, quando e como investir.

Usuários dos Indicadores

São usados geralmente pelos grupos de interessados em

promover investimentos na empresa (investidores, financiadores,

fornecedores, acionistas, empregados, clientes, etc) (Stackholders)

como fonte de rendimentos, de retornos ou de remuneração de

capitais.

Foco de Abordagens

Rendimentos dos

Ativos

Rendimento do Ativo Circulante

Rendimento do Ativo Não Circulante

Rendimento do Imobilizado

Rendimento do Ativo Total

Rendimentos dos

Passivos e do PL

Rendimento Nominal

Rendimento Atual

Rendimento Real

Evolução do Patrimônio

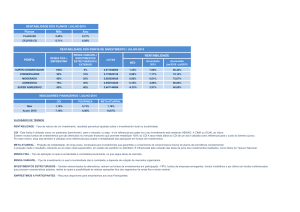

Informações Necessárias

Informações

Valor

Lucro Operacional Líquido

263.400

Lucro Líquido Final

183.220

Ativo Circulante Médio

711.170

Ativo Não Circulante Médio (Realizável)

135.450

Imobilizado Médio

282.230

Ativo Total Médio

1.128.850

Capital Nominal Médio

250.000

Informações Necessárias

Informações

Valor

Passivos Totais Médios

416.590

Patrimônio Líquido Médio

720.595

Patrimônio Líquido Atual

820.530

Patrimônio Líquido Anterior

620.660

Vendas Totais

Taxa Básica de Juros

Taxa de Retorno Sobre o Ativo

3.124.810

10,5%

?

Rendimentos dos Ativos

Rendimentos dos Ativos

São indicadores, sobre a capacidade dos investimentos em

ativos, de proporcionarem resultados. Servem geralmente,

como informações, que auxiliam na tomada de decisões,

quanto aos tipos, valores e prazos de investimentos propostos

para os ativos da organização.

Rendimento do Ativo Circulante

Projeta os rendimentos proporcionados por investimentos nos ativos

operacionais, de curto prazo. Este indicador é usado para avaliar os

efeitos do capital de giro, aplicado nesse grupo, assim como para

projetar a capacidade de suportar custos pelo uso de tais ativos .

Lucro operacional líquido =

Ativo circulante médio

263.400

711.170

=

0,37

=

37%

Cada unidade monetária aplicada em ativo circulante pode gerar um

retorno de 37% do valor investido, durante o período (um ano).

Rendimento do Ativo Não Circulante

Projeta, os rendimentos proporcionados por investimentos nos

ativos operacionais, de longo prazo. O indicador é usado pelos

Interessados, para avaliar os efeitos do capital de giro, aplicado

nesse grupo, assim como a capacidade de suportar custos pelo

uso de tais ativos.

Lucro operacional líquido =

Ativo Não Circul médio

263.400 = 1,94 = 194%

135.450

Cada unidade monetária aplicada em ativo não circulante

pode gerar um retorno de 194 % do valor investido no período

(um ano).

Rendimento do Ativo Imobilizado

Este indicador, projeta os rendimentos gerados por investimentos

em ativos fixos (de baixo giro), para decidir sobre investimentos e

avaliar a capacidade, de suportar custos pelo uso de tais ativos.

Lucro operacional líquido =

Ativo imobilizado médio

263.400 =

282.230

0,93 = 93%

Cada unidade monetária aplicada em ativo permanente pode

Gerar um retorno de 93 % do valor investido no período (um

ano).

Rendimento do Ativo Total

Projeta, os rendimentos proporcionados por investimentos em

ativos totais, facilitando decisões sobre investimentos, avaliando

capacidade de suportar custos de quaisquer investimentos, na

organização.

Lucro líquido final = 183.220 =

Ativo total médio

1.128.850

0,16 = 16%

Cada unidade monetária aplicada em ativos pode gerar um

Retorno de 16% do valor investido durante o período (um ano)

RSA – Taxas de Retorno sobre o Ativo

Indica, qual é a capacidade que a empresa possui de remunerar

os valores investidos no seu ativo, sob o enfoque de Margem e

de Giro.

L. Liquido x Vendas =

Vendas Ativo médio

123.220 x 3.124.810 = 0,039 x 2,76

3.124.810 1.128.850

RSA = 0,107 = 10,7%

Significa que a cada unidade monetária investida em ativos, pelas

políticas adotadas pela empresa, podem render 10,7 % dos

valores aplicados no período (um ano).

Taxa Mínima de Retorno

Estabelece um parâmetro mínimo de rentabilidade que a empresa

oferece para os interessados.

Taxa de retorno s/ ativo

=

Taxa básica de investimentos

0,107

0,145

= 0,738 vezes = 73,8%

Demonstra que os investimentos feitos na organização, correspondem a

73,8 % dos rendimentos proporcionados por outras aplicações, com o

mesmo perfil e risco. A decisão, portanto, deve levar em conta o perfil do

investidor e o nível de risco que ele está disposto a correr.

Rendimentos dos

Passivos e do PL

Rendimentos dos Passivos e do

Patrimônio Líquido

São indicadores, sobre as potencialidades que a empresa possui

de remunerar os capitais, que nela são investidos. Os resultados,

auxiliam os interessados na tomada de decisões quanto aos

tipos, taxas de retorno ou de remuneração de investimentos na

empresa.

Rendimento Nominal

Este indicador, permite estabelece parâmetros, sobre a capacidade

de remunerar, exclusivamente o capital nominal (próprio). É usado,

Para avaliar a capacidade de retorno, dos investimentos iniciais, ou

no aporte de capital na empresa.

Resultado final

= 183.220

Capital nominal médio 250.000

=

0,73

= 73%

Implica dizer que a cada unidade monetária investida como

capital há a possibilidade de retorno de 73% no período (ao ano).

Rendimento Atual

Permite, comparar a capacidade de remuneração atual, do total de

capitais próprios, disponibilizados para as operações da empresa.

É muito importante, para a análise de investidores e acionistas, quanto a

decisão de capitalizar ou não, a empresa, com os resultados obtidos ou

com aporte de capital.

Resultado final

=

Patrimônio líquido médio

183.220 = 0,25 = 25%

720.595

Revela que a cada unidade monetária investida como capital há a

possibilidade de retorno de 25% no período (um ano).

Rendimento Real I

Demonstra a capacidade de gerar remuneração para o uso do total de

capitais (próprios e de terceiros) nas operações.

Lucro Líquido Final

Capital Total Médio

=

183.220 =

1.128.850

0,16

= 16%

Significa que a cada unidade monetária investida na empresa

(capitais próprios e de terceiros) há a possibilidade de gerar um

retorno de 16% no período (um ano).

Rendimento Real II

Demonstra a capacidade de gerar remuneração para o uso dos

capitais reais pelo conceito de Patrimônio Líquido Real (Bens +

Direitos) – (Obrigações + Provisões)

Lucro Líquido Final

Patrimônio Líquido Real Médio

=

183.220

712.260

=

0,25

= 25%

Significa que a cada unidade monetária investida na empresa

(capitais próprios reais) há a possibilidade de gerar um retorno

de 25% no período (um ano). Reforça outro conceito de análise:

o Patrimônio Líquido Real { (bens + direitos) – (obrigações +

provisões)}.

Evolução do Patrimônio

Demonstra a capacidade que a empresa possui de fazer evoluir

Os investimentos que nela são feitos.

Patrimônio Liquido atual

Patrimônio Liquido Anterior

=

820.530

620.660

= 1,32 = 32%

Significa que a cada unidade monetária investida na empresa

(capitais próprios reais) há a possibilidade de representar após

um ano de aplicação R$ 1,32 crescendo 32%.

Algumas Opções de

Investimentos

Algumas opções de investimentos

Tipos

Características

1 Em 12 meses a poupança rende 6% ao ano mais TR (Taxa

Referencial, vinculada aos juros do mercado) que aumenta o ganho

em dois pontos percentuais em média. É aconselhável para quem

vai precisar do dinheiro em menos de um ano.

Caderneta

de

Poupança

2. É considerado um investimento seguro, pois é garantido pelo

governo federal. Leva vantagem de não pagar I.Rendas e nem taxas

3. Só se ganha a rentabilidade completa do mês quando se faz

o saque no aniversário da caderneta – data da conta –

4. Interessante é juntar algum dinheiro para depois migrar para

investimentos mais rentáveis.

Algumas opções de investimentos

Tipos

Características

1 São papéis emitidos pelo governo federal. Os riscos são muito

pequenos. É ideal para quem quer usar o dinheiro daqui cinco ou

dez anos.

Títulos do

Tesouro

2 Os títulos podem ser prefixados ou pós-fixados – define na hora

da compra. Em 2009 a média dos rendimentos foi de 19% a.a.

3 Podem ser negociados pela internet – www.tesourodireto.gov.br

e aceita aplicações a partir de R$ 200

3 A taxa de corretagem varia de 0,5% a 4% depende da corretora

Algumas opções de investimentos

Tipos

Títulos do

Tesouro

Características

3 O I.Rendas varia de acordo com o prazo (saque até 180 dias

22,5%; saques entre 181 e 360 dias 20%; saques de um a dois

anos 17,5%; acima de dois anos 15%

4 É cobrado também pela Cia Brasileira de Liquidação e Custódia a

taxa de 0,4% sobre o valor da compra dos títulos.

Algumas opções de investimentos

Tipos

Características

1 São fundos de renda fixa negociados pelos bancos, ideal para

quem precisa do dinheiro em pequenos espaços de tempo.

Fundos de 2 Os rendimentos são pequenos e em função do I. Rendas e da taxa

Renda

de administração (se acima de 2%) o seu rendimento é inferior ao

Fixa

rendimento das cadernetas de poupança.

Algumas opções de investimentos

Tipos

Características

1 São fundos que diversificam aplicações entre renda fixa e

renda variável e por isso podem render mais. É a opção para

que quer investir por longo tempo (5 a 10 anos)

Fundos de

multimercados

2 São investimento com certo grau de alto risco porque estes

são mais arrojados, mas que oferecem uma das maiores

rentabilidades do mercado. Por isso é muito importante analisar

o gestor do clube (Unibanco tem um), pois é ele que define como

será a carteira de investimentos. Veja se o profissional está

registrado no Instituto Brasileiro de Certificação de Profissionais

de Investimentos (IBCPI)

3 Existe também a taxa de administração girando em média 4%

Algumas opções de investimentos

Tipos

Características

1 É uma forma mais sofisticada de fazer investimentos. É quando

um grupo se reúne (no mínimo 3 e no máximo 150) para aplicar

dinheiro em ações. É administrado por um profissional que seja

especializado

Clubes de

Investimentos

2 A rentabilidade varia de acordo com a carteira de ações definida

pelos integrantes. No Brasil existem quase 2000 clubes registrados. Alguns deles chegou render 33,5% em 2006.

Algumas opções de investimentos

Tipos

Características

1 Os CDBs Certificados de Depósitos Bancários são papeis

emitidos por Bancos e são aplicações de curto prazo ou que

servem como diversificação de carteira. Os papéis emitidos por

bancos de segunda linha (menores) que pagam mais.

CDBs

2 Não há incidência do I.Rendas em tais aplicações

3 É ótima alternativa para que já tem um certo capital

4 Existe o CDB de retorno progressivo para quem quer renda

fixa de longo prazo. A aplicação começa com R$ 300.

Algumas opções de investimentos

Tipos

Características

1 Os CDIs é uma taxa de juros negociada entre os bancos e registrada

na Central de Custódia e Liquidação de Títulos privados certificados

emitidos por Bancos e são aplicações de curto prazo ou que servem

como diversificação de carteira.

CDIs

2 Os CDIs são usados como referência de rentabilidade dos fundos DI

e também servem para nortear os juros de curto prazo.

Algumas opções de investimentos

Tipos

Características

1 Há dois tipos de Fundos de Previdência Privada: Vida Gerador de

Benefícios Livre (VGBL) e Plano Gerador de Benefício Livre (PGBL)

Fundos

Previdência

Privada

2. Pode-se escolher o valor dos depósitos mensais e quanto pretende

sacar após o fim do período de contribuição. São iguais.

3 A principal diferença entre eles é o imposto. O PGBL é melhor, pois

quem faz Dipf completa e aplica no plano até 12% da renda bruta

anual tributável. A alíquota começa com 35% e cai para 10% após

10 anos de aplicação. Se a Dipf é simples o melhor plano é o VGBL

cuja tributação existe, apenas sobre o ganho de capital.

Algumas opções de investimentos

Tipos

Características

4 Nos dois casos existe a taxa de administração que pode chegar até

5%. Existe outra taxa chamada de taxa de carregamento, que incide

sobre as parcelas que são depositadas e pode chegar até 10%.

Fundos

Previdência

Privada

5 Tais investimentos oferecem renda vitalícia após tantos anos de

investimentos

6 Se houve resgate total do dinheiro serão cobrados na fonte 15%.

7 São investimentos que compensam se forem resgatados em mais

de dez anos.

Características Básicas dos

Investimentos em Ações

Características Básicas de Investimentos em

Bolsa de Valores

Características da Bolsa

Características do Negócio

A Bolsa de Valores é uma forma de

diversificar as aplicações de

recursos. São investimentos de renda

variável porque dependem do

comportamento do mercado

Pode ser um negócio rentável, mas é

preciso estar ciente de que se trata de

investimentos de risco e cujos

resultados, só vem a longo prazo (4

anos por exemplo) para obter um

montante razoável de lucro.

Uma bolsa opera no mercado de

compra e venda de ações e de

produtos através da BM&F

Não é uma aposta. Na compra de

ações deve-se avaliar

fundamentalmente se a empresa é

transparente e confiável.

Com participar de Investimentos em

Bolsa de Valores

Características da Participação

A melhor forma de participar desse

mercado é fundar ou participar de um

Clube de Investimentos. É permitido

pela Bovespa o número mínimo de 3

e no máximo de 150 pessoas. Pode

ser mais se forem funcionários da

mesma empresa

Características do Negócio

O clube deve atuar em parceria com

uma Corretora ou Distribuidora de

Títulos ou um Banco confiável

encarregado de sua administração.

É preciso ter um estatuto, registrar a

empresa e apresentar a

documentação á Bovespa.

(www.bovespa.com.br).

Com participar de Investimentos em

Bolsa de Valores

Características da Participação

Características do Negócio

Um clube é um grupo de pessoas que

desejam investir em ações das

empresas, ou seja, tornarem-se

sócios para ter participação nos seus

resultados.

Além do valor do aporte

(investimento), definido por cada

clube (pode ser de até R$ 50) há

também uma taxa mensal de

administração.

Deve ser formado por pessoas do

mesmo meio social, de uma empresa

ou que tenham interesses comuns.

Um clube é uma forma de aplicar

poucos recursos que, de forma

coletiva, fica com um volume

razoável.

Características dos Investimentos em Fundos de Ações

Tipos

Características

1 É o que chamamos de compra de ações. É recomendável escolher uma

Corretora confiável que auxilie na opção pelos papeis (devem ser de

boa rentabilidade e de boa aceitabilidade no mercado)

Fundos

de

Ações

2 É hoje um dos melhores investimentos com uma taxa de retorno de

30% a.a. em média, equivalente do índice da Ibovespa. Apesar da crise

no setor imobiliário dos EUA a bolsa rendeu 22,8% de janeiro a 31/8/07.

3 As Corretora costumam cobrar entre R$ 10 e R$ 20 por operação.

Muitas negociam esse valor de acordo com número de transações.

Não se deve comprar e vender sem critérios apenas para reduzir a

taxa.

Características dos Investimentos em Fundos de Ações

Tipos

Características

4 Verifique se a ação tem liquidez (se é fácil de vender) – Analise os

resultados da empresa

5 Deve-se escolher fundos que possuam investimentos inicial mais alto

(R$50.000) que tem taxa de administração menores

Fundos

de

Ações

6 Deve-se dar preferência às ações de empresas que oferecem

dividendos mais altos. Veja as ações com melhor dividend yeld (retorno

em dividendos comparado com o preço da ação)

7 Investindo em ações ganha-se duas vezes (valorização da ação e com o

dividendo) (distribuição do lucro) – Pela lei o mínimo é de 25% dos

lucros. Dividendos não há incidência do Imposto de Rendas.

Características de Investimentos em Fundos de Ações

Tipos

Características

8 Ao decidir em investir em ações é importante considerar o mercado sob

três dimensões: análise técnica, proteção do capital e visão estratégica.

Analise os cenários macroeconômicos, setoriais, financeiros, etc

Fundos

de

Ações

9 É preciso prever o que pode perder (%) por mês no investimento.

10 Deve-se fazer escolha criteriosa dentre as 100 ações que não são para

especular. É bom comprar quando a empresa é boa e a ação está em

queda. Deve-se verificar também a tendência das ações da empresa e

comparar com o ranking. Observe também o ISE – Índice de

Sustentabilidade empresarial e se faz parte dos níveis especiais de

governança corporativa da Bolsa.

Algumas opções Arrojadas

Tipos

Características

1 É o chamado mercado dos derivativos. É a negociação através de

minicontratos futuros com tamanho de 1/10 e 1/5 em comparação

aos contratos-padrão negociados no pregão da Bolsa de

Mercadorias & Futuros (BM&F)

Contratos 2 Deve-se orientar por um corretor financeiro. Veja e analise todas as

Futuros

sugestões. Nesse mercado não se iluda com investimentos em

imóveis que não rendem mais do que 0,6% do valor, em aluguel.

Moeda estrangeira também não é mais uma boa aplicação. Se que

investir em dolar é preferível comprar ações de empresa

exportadoras

3 Este mercado opera com boi, soja, dolar, ibovespa, etc.

Análises que ajudam

na decisão dos investimentos

em Bolsas de Valores

Rentabilidade real por ação

Trata-se de avaliar a rentabilidade da ação sob a ótica real de rendimento

ou de mercado. É a análise do lucro líquido unitário proporcionado

Lucro líquido final =

Número de ações

2.730.220 = 2,35

1.160.000

Lucro líquido p/ ação =

2,35 = 0,082

Preço da ação no mercado 29,30

A aquisição da ação pelo preço que ela alcança no mercado, pode gerar

uma rentabilidade de 8,02 %.

Quociente preço / lucro por ação

Avalia o quanto os resultados agregam valor à ação, por período, sob a

ótica do mercado.

Preço da ação no mercado = 29,30 = 12,4 vezes

Lucro líquido por ação

2,35

É um indicador em número de vezes sobre resposta do mercado face á

rentabilidade proporcionada pela ação.

Ganho por ação ordinária

Avalia o ganho proporcionado pelas ações ordinárias (com direito a voto)

orientando para investimentos em tais ações.

Lucro líquido – Div.preferenciais = (2.730.220 – 2.450.000) = 280.220 = 0,48

Número de ações ordinárias

580.000

580.000

Cada ação ordinária rende R$ 0,48

Garantia de dividendos

Informa qual é a garantia oferecida aos investimentos feitos em ações

preferenciais

Lucro líquido

Dividendos distribuídos

2.730.220 = 1,11

2.450.000

Demonstra que a empresa pode garantir até 111% de rendimento, do

valor dos Investimentos feitos em tais ações.

Dividendos pagos por ação (dividend yeld)

Informa qual é proporção de dividendos distribuídos em cada ação com

direito.

Dividendos pagos =

Ações com direito

2.450.000 = 4,22

580.000

Valor patrimonial da ação

Informa qual é o valor atual da ação de acordo com o patrimônio da

organização.

Patrimônio líquido =

Número de ações

23.503.200 = 20,26

1.160.000

É o valor atual de cada ação em função do Patrimônio Líquido existente,

independente do valor de mercado.

Quociente real de valor

Informa qual foi o agregado provocado pelo mercado sobre as

ações da empresa

Valor da ação no mercado =

Valor patrimonial da ação

29,30 = 1,44

20,26

Ao valor de cada ação o mercado reconhece um agregado em 44%

de acordo com os valores da empresa.

Valor justo da empresa (fair value)

Informa qual foi o valor agregado pelo o mercado ao patrimônio da

empresa dando-lhe o valor justo.

Patrimônio líquido a preço de mercado = (1.160.000 x 29,30) = 2,32

Patrimônio líquido contábil

23.503.200

33.988.000 = 1,41

23.503.200

Representa que junto ao mercado a empresa tem um valor 41% superior

ao seu valor patrimonial

Valor econômico agregado - VEA

Informa qual é a capacidade do patrimônio da empresa de agregar valor

econômico adicional aos valores investidos.

Lucro líquido =

Receita liquida

2.730.220 = 0,22 ou 22%

12.160.000

Margem líquida

=

Taxa de retorno ideal

22,0% = 1,07

20,5%

O retorno proporcionado pela empresa é superior às taxas ditadas pelo

mercado.

Valor Econômico Agregado – “Economic Value

Added – EVA”

Fundamentos - Criado pela Stern Stwart – empresa americana de

consultoria

Aumento no lucro e / ou da receita não quer dizer necessariamente que existe

aumento no EVA.

É um indicador criado para mensurar se os lucros gerados pela empresa foram

superiores ao CUSTO DO CAPITAL EMPREGADO por acionistas e por terceiros, ou

seja, se foram suficientes para cobrir o retorno mínimo esperado em função do

risco inerente à atividade da organização.

Se o resultado for positivo indica que a empresa gera valor para os acionistas, se

negativo, destrói valores. – É uma robusta correlação mais forte com a verdadeira

criação de riquezas para o acionista.

Valor Econômico Agregado – “Economic Value

Added – EVA”

O comportamento do EVA está mais ligado à performance da formação do preço

das ações em bolsa do que ao lucro líquido e o Ebtida.

Os ativos novos, no início, oferecem rentabilidade menor do que os ativos mais

maduros.

O crescimento ou a redução do EVA deve-se á administração da empresa e por isso

é elemento determinante para fixar os salários dos executivos; daí a se concluir que

as falhas de gestão são os principais motivos para o comportamento do EVA.

Para melhorar o EVA é preciso reduzir custos, vender imobilizados ou unidades não

rentáveis, diminuir o encargo de capital ou investir em novos projetos que ofereçam

retornos superiores ao custo do capital.

Valor Econômico Agregado – “Economic

Value Added – EVA”

1

+

Lucro operacional

2

-

Custos dos capitais próprios

168.960

3

-

Custos dos capitais de 3o.s

181.440

4

=

EVA ( 1-2-3)

5

Receitas líquidas

6

Taxa EVA (4:5)

3.360.620

350.400

3.010.040

12.160.000

24,75%

Maior Valor de Mercado - “Market Value

Added – MVA”

Fundamentos

É a medida de valor, ponderada pelo capital empregado.

Significa o valor agregado pelo mercado, ao acionista ao longo do

período.

É salutar pensar na medida, usando como parâmetro a média dos capitais

aplicados comparando o resultado com o momento da análise, tendo-se

assim a idéia da evolução ou involução.

É o valor líquido de mercado, isto é, o valor de mercado menos o total do

capital aportado por acionistas e terceiros.

Maior Valor de Mercado– “Market Value Added –

MVA”

1

+

Número total de ações da Cia

2

x

Valor de mercado das ações

3

-

Capital total empregado

4

=

MVA ( 3-2)

1.160.000

29,30

33.988.000

30.960.000

3.028.000

TSR – Taxa de retorno das ações em bolsa

– “Taxe Scorecard return”

Fundamentos

É a taxa de retorno das ações em bolsa, mais os

dividendos recebidos no período.

Refere-se, portanto, à rentabilidade total proporcionada

pelo investimento.

TSR – Taxa de retorno das ações em bolsa –

“Taxe Scorecard Return”

1

+

Lucro líquido do período

Número de ações na bolsa

2

3.010.040

1.160.000

3

x

Valor de mercado das ações

4

=

Taxa de retorno de ações na bolsa

(1:3)

8,85%

Dividendos distribuídos no período

2.450.000

5

29,30

33.988.000

6

=

Taxa de retorno dos dividendos (5:3)

7,20%

7

=

TSR (4+6)

16,05%

EBITDA- Lucro antes dos juros, impostos, depreciações e

amortizações – “Earnings Before Interest, Taxes, Depreciation

and Amortization”

Fundamentos

É o cálculo da taxa nominal-efetiva de rentabilidade dos

Investimentos feitos na organização.

Considera valores não monetários (depreciações) e valores

Incorporados de forma indireta, ao patrimônio.

EBITDA- Lucro antes dos juros, impostos, depreciações e

amortizações – “Earnings Before Interest, Taxes, Depreciation and

Amortization

”

1

+

Lucro líquido final

2

+

Depreciações

3

+

Amortizações de investimentos

4

+

Juros pagos

5

=

EBITDA (1+......+4)

4.831.040

6

=

Receita líquida do período

12.160.000

7

=

Taxa da EBITDA (5:6)

3.010.040

210.440

1.260.160

350.400

1.821.000

39,7%