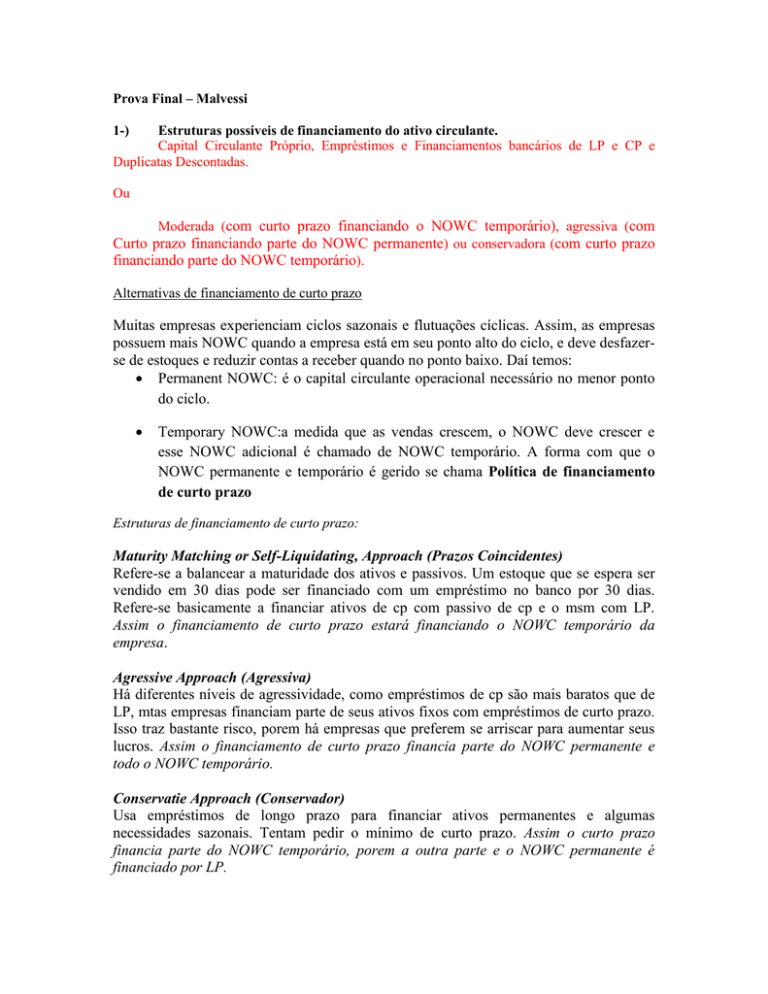

Prova Final – Malvessi

1-)

Estruturas possíveis de financiamento do ativo circulante.

Capital Circulante Próprio, Empréstimos e Financiamentos bancários de LP e CP e

Duplicatas Descontadas.

Ou

Moderada (com curto prazo financiando o NOWC temporário), agressiva (com

Curto prazo financiando parte do NOWC permanente) ou conservadora (com curto prazo

financiando parte do NOWC temporário).

Alternativas de financiamento de curto prazo

Muitas empresas experienciam ciclos sazonais e flutuações cíclicas. Assim, as empresas

possuem mais NOWC quando a empresa está em seu ponto alto do ciclo, e deve desfazerse de estoques e reduzir contas a receber quando no ponto baixo. Daí temos:

Permanent NOWC: é o capital circulante operacional necessário no menor ponto

do ciclo.

Temporary NOWC:a medida que as vendas crescem, o NOWC deve crescer e

esse NOWC adicional é chamado de NOWC temporário. A forma com que o

NOWC permanente e temporário é gerido se chama Política de financiamento

de curto prazo

Estruturas de financiamento de curto prazo:

Maturity Matching or Self-Liquidating, Approach (Prazos Coincidentes)

Refere-se a balancear a maturidade dos ativos e passivos. Um estoque que se espera ser

vendido em 30 dias pode ser financiado com um empréstimo no banco por 30 dias.

Refere-se basicamente a financiar ativos de cp com passivo de cp e o msm com LP.

Assim o financiamento de curto prazo estará financiando o NOWC temporário da

empresa.

Agressive Approach (Agressiva)

Há diferentes níveis de agressividade, como empréstimos de cp são mais baratos que de

LP, mtas empresas financiam parte de seus ativos fixos com empréstimos de curto prazo.

Isso traz bastante risco, porem há empresas que preferem se arriscar para aumentar seus

lucros. Assim o financiamento de curto prazo financia parte do NOWC permanente e

todo o NOWC temporário.

Conservatie Approach (Conservador)

Usa empréstimos de longo prazo para financiar ativos permanentes e algumas

necessidades sazonais. Tentam pedir o mínimo de curto prazo. Assim o curto prazo

financia parte do NOWC temporário, porem a outra parte e o NOWC permanente é

financiado por LP.

2-)

O que é capital operacional, capital circulante operacional e capital circulante

líquido? Qual a diferença? (Capital de giro, capital de giro operacional e capital de

giro operacional líquido – Working Capital, Net Working Capital, Net Operating

Working Capital).

OBS: Saber calcular.

Capital de Giro = Capital Operacional= AC

Capital de Giro Operacional = Capital circulante operacional= AC – PC

Capital de Giro Operacional líquido = Capital circulante líquido= NOWC =AC op - PC op

AC op = Ativo circulante – aplicações financeiras

PC op = Passivo Circulante – (financ + dividendos)

3-)

Definir o que é Beta. Saber desenhar e definir a Security Market Line.

Beta é o risco relevante de uma ação individual, é o risco contribuído por ação ao

portfolio de mercado.

bi = (DPi/DPM) piM

piM = coeficiente de correlação (mede a tendência de 2

variaveis variarem juntas) entre o retorno da ação e do mercado

bp = Σ wibi

wi = fração do capital investido na ação i sobre capital total do

portfolio

SML é o relacionamento entre a taxa de retorno requerida e o risco.

SML = retorno requerido pela ação i = risk-free rate + (market risk Premium) (stock i’s

beta) = ri = rRF + (RPM)bi = rRF + (rM – rRF)bi

Antes de entender o que é o Beta precisamos saber mais sobre risco:

Geralmente o risco de um portfólio diminui a cada nova ação que colocamos (já que

nunca existirão ações totalmente correlacionadas). Quanto menor for a correlaçao

positiva entre ações, menor será o risco em um portfólio grande. No mundo real onde as

ações geralmente se correlacionam positivamente porem não tem correlação =1, o risco

pode sim ser diminuído, porem não eliminado.

Quase metade do risco inerente em média a uma ação individual consegue ser eliminado

se a ação está em um portfólio bem diversificado, que se refere a um portfólio contendo

40 ou mais ações de diferentes industrias. Parte do risco permanece, já que é impossível

diversificar a parte do risco que atinge o mercado de ações como um todo.

A parte do risco que consegue ser eliminada se chama diversifiable risk. Este risco se

refere a fatos diversos que ocorrem com uma firma em particular, como programas de

marketing que não obtiveram sucesso, ganhar ou perder um contrato. Como eventos ruins

que ocorrem em uma firma geralmente levam a eventos bom em outra, esse risco

consegue ser eliminado pela diversificação. Já a parte do risco que não consegue ser

eliminada pela diversificação se chama Market risk. Este risco se refere a fatores que

afetam a maioria das empresas como guerras, inflação, recessões, taxas de juros, etc. Já

que a maioria das ações são afetadas negativamente por esses fatores, o market risk não

consegue ser eliminado pela diversificação.

Agora, se os investidores estão preocupados com o risco de seus portfólios e não com os

riscos de uma ação individual que esta nele, como medimos o risco de uma ação

individual¿. Uma resposta vem pelo CAPM ( Capital Asset Pricing Model), que é uma

importante ferramenta usada para analisar a relação risco retorno. A conclusão principal

do CAPM é: o risco relevante de uma ação é sua contribuição para o risco de um

portfólio bem diversificado.Assim, uma ação pode ter muito risco sozinha, porém metade

desse risco pode ser eliminado por diversificação, então o seu risco relevante que é sua

contribuição para o risco do portfólio é bem menor do que seu stand-alone risk (risco

dela sozinha).

É importante ressaltar que nem todas as ações tem o mesmo efeito no risco do portfólio

quando adicionadas a ele. Ações diferentes terão diferentes relavants risks. Como medir o

relevant risk de uma ação¿ O risco que sobra será o market risk que pode ser medido com

a tendência de uma ação subir o baixar seus preços devido ao mercado.

Agora sim podemos entender o que é o beta:

O risco relevante de uma ação individual é chamado de coeficiente beta, que é definido

pelo CAPM como a quantidade de risco que a ação contribui para o market

portfólio(market portfólio: é o benchmark de um portfólio bem diversificado, se refere a

um portfólio contendo todas as ações de mercado).

Fórmula:

bi = (DPi/DPM) piM

Dpi: desvio padrão do retorno da ação i

DPm: desvio padrão do retorno de mercado

piM = coeficiente de correlação (mede a tendência de 2 variaveis variarem juntas) entre o retorno

da ação e do mercado

Beta de uma ação individual

A tendência de uma ação subir ou descer junto ao mercado é refletida pelo seu

coeficiente beta. A linha de regressão do beta nos mostra como uma ação vai se compotar

de acordo com os movimentos do mercado. Uma average-risk stock é definida como uma

ação que tem seu beta = a 1. Essa ação tende a se mover de acordo com o mercado. Um

portfólio com b = 0,5 tem metade do risco do mercado. Assim, o beta mede a

volatilidade que a ação tem em relação ao mercado. Por definição,todas as ações tem

em média um beta = a 1. Teoricamente ações poderiam ter beta negativo, ou seja, quando

o preço d mercado cai o delas aumenta, porem na pratica isso quase nunca acontece.

Beta de um portfólio

Bp = w1b1 + w2b2+ .....+ wnbn

O Beta de um portfólio é a media ponderada dos betas de suas ações, onde w é a fração do

portfólio que está investida naquela determinada ação. O beta de um portfólio tende a ser menor

do que 1(média das ações individuais), já que o risco é diversificado

Pontos-chave relacionados ao beta

1. O risco de uma ação consiste em dois pontos: market risk e diversifiable risk

2. Diversiafiable risk pode ser eliminado pela diversificação, porem não o market risk, que

é causado por movimentos gerais do mercado de açoes que afetam a grande maioria

das empresas.O market risk é o único que interessa para o investidor racional, pq este

eliminará o diversifiable risk.

3. Investidores devem ser recompensados por apostarem nos riscos, quanto maior o risco,

maior é a taxa requerida de retorno. Entretanto, essa compensação só pode ser

requerida para aquele risco que não é eliminado na diversificação. Se o risco existir em

ações por causa do diversifiable risk, os bons investidores comprarão essas ações (já que

saberão como eliminar esses riscos) e o seu preço tende a subir. A taxa final de retorno

esperada deve refletir somente o nondiversifiable risk.

4. O risco de mercado de uma ação é medido pelo coeficiente beta, que é um índice que

indica a volatilidade da ação. Se o beta é 1, a ação possui o mesmo risco que o mercado.

Menor q um, tem menor risco

5. O beta do portfólio é uma media ponderada do beta das ações desse portfólio

6. Já que o coeficiente beta determina como a ação afeta o risco de um portfólio

diversificado, o beta é a medida mais relevante do risco de qualquer ação.

Security Market Line

A relação entre o retorno requerido e o risco de uma ação é chamada de Securtity Market Line

(SML).

Fórmula

Equação SML = Retorno requerido da ação i = Risk-free-rate + (Market risk Premium) (

Stock i´s beta)

Onde:

Risk-free-rate. É geralmente medida pelo retorno de longo prazo esperado do U.S. Treasury

Bond.

Market risk Premium = é o retorno adicional sobre o risk fre rate requerido para induzir um

investidor médio a investir no market portfólio

Beta = Risco relevante de uma ação individual

A SML é geralmente expressada em forma de gráfico, sobre isso, note alguns pontos:

1. Taxas requeridas de retorno são colocadas em eixos verticais enquanto o risco (beta) em

horizontais

2. Securities com menos risco tem beta igual a zero. Se pudéssemos construir um portfólio

com risco igual a zero, ele teria um risk free rate igual ao required return (no gráfico da

pagina 228 no beta=0 temos risk-free rate e require return igual a 6)

3. A inclinação da SML reflete o grau de aversão a risco da econoia. Quanto maior for a

aversão a risco, mais inclinada a linha, maior a risk-premium de todas as ações e maior

será a taxa requerida de retorno das ações.

4. Betas negativos são raros mais podem ocorrer.

(Super claro neh...espero que ele não resolva pedir pra desenhar)

4-)

Calcular a esperança de retorno, desvio-padrão e (retorno/D.P.) de Portfólios. Qual

o melhor para se investir?

taxa de retorno esperada ação r^= ΣPiri

r^= taxa de retorno esperada ; Pi =

probabilidade

taxa de retorno esperada portfolio = rp = Σ wir^i

DP = raiz de Σ (ri-^r) 2 Pi

Coeficiente de variação = DP / r = mostra o risco por unidade de retorno

(Também espero que ele não peça isso)

5-)

Quais são os componentes da taxa de juros?

r = r* + IP + DRP + LP + MRP

r = taxa de juros

r* = taxa de inflação se não houvesse risco e a inflação esperada fosse zero

IP = taxa de inflação esperada

DRP = reflete o risco de não pagar a quantia combinada ou no prazo certo

LP = reflete o risco da ação não poder ser convertida em caixa no curto prazo a um preço

razoável

MRP = reflete o risco do preço das ações cair

rd = r *+IP + DRP + LP + MRP

onde:

rd é a taxa de juros em si,

r *= risk-free rate of interest = é a taxa que existira em um Mercado sem risco e

sem inflação

IP= é a taxa de inflação esperada no tempo de vida da dívida

DRP= Default risk premium, reflete a possibilidade do não pagamento do

principal da dívida no tempo certo e a quantidade certa

LP= taxa de liquidez, reflete a facilidade de conversão do dívida em caixa. Ativos

financeiros são mais liquids, então possuem essa taxa mais baixa.

MRP: maturity risk Premium, investimentos de lp estão sujeitos a riscos como

queda de preços, risco de reinvestimento e risco de juros, esta taxa reflete tais

riscos.

6-)

Exemplo da Dell – cap. 22 (Brigham)

A dell melhorou sua administração de capital de giro, entregando computadores

customizados com mais rapidez e custos menores do que seus concorrentes, podendo

cobrar um preço menor por eles.

Produtos customizados, tradicionalmente, existem quando há grandes estoques para

atender às neecssidades dos consumidores, ou quando os consumidores esperam um

tempo relativamente grande pelo seu produto

A dell utilizou a tecnologia de informação para melhorar a relação com seus

fornecedores, que entregam os componentes a um preço barato e rápido, e em troca

possuem um número maior de negócios. Além disso, utilizou a tecnologia para

customizar melhor os produtos.

A dell recomenda para a fábrica de carros:

usar a internet para diminuir custos de conecção entre fornecedores, produtores e

negociadores,

Terceirização das operações secundárias,

acelerar o processo de mudanças e contratar funcionários flexíveis,

experimentar negocios pela internet,

pensar no que pode ser feito com o capital livre que fica nos estoques e ativos

redundantes.

(Se eu não me engano ele entregou esse negocio aí da Dell pq no nosso livro não fala né¿ Não

sei onde está o meu)

7-)

Inclinação da curva de taxa de juros (cap. 4)

Quanto maior a inclinação da curva da taxa de juros, maior o beta e maior o risco.

(Não achei nada no cap 4 sobre isso, alguém achou¿. O que eu achei que tem a ver está na pag

186, “The term structure of interest rates”, não sei se é isso, mas está aqui)

O termo estrutura de taxas de juros descreve a relação entre taxas de longo e curto prazo. Tal

relação é importante na tomada de decisão de financiamento, para decidir se é melhor tomar

empréstimos de LP ou CP. Taxas de juros tem tempos de maturidade diferentes.

Essa relação em uma determinada data quando colocada em um gráfico se chama Yield Curve

para aquela data. A Yield Curve muda sua posição e sua inclinação de acordo com o passar do

tempo. Por exemplo, em março de 1980 as taxas eram maiores pq era esperada uma alta inflação.

Entretanto, depois esperava-se que a taxa diminuísse, então a IP era maior para short-term do que

para empréstimos de LP. Isso causou maiores short-term yields do que long-term yields,

resultando em uma downward-sloping curve (curva decrescente).

Historicamente taxas de longo prazo são maiores que de curto por causa do maturity risk

Premium, então geralmente a curva é crescente. Para esse fato chamamos então de normal yield

curve. Se ocorrer o contrario, será uma abnormal yield curve.

A forma da curva é determinada por expectativas de mercado sobre taxas de juros futuras

(expectation theory)

8-)

Alavancagem (conceitue)

Alavancagem resulta do uso de ativos de recursos de custo fixo para aumentar os retornos aos

proprietários da empresa.

Alavancagem e estrutura de capital são conceitos estritamente relacionados que são ligados às

decisões de orçamento de capital através do custo de capital.

A alavancagem envolve o uso de custos fixos para aumentar os retornos, seu uso na estrutura de

capital de uma empresa tem o potencial de aumentar seu retorno e risco.

Definição : A alavancagem resulta do uso de ativos de recursos de custo fixo para aumentar os

retornos aos proprietários da empresa

Geralmente aumentos na alavancagem resultam em um crescimento de retorno e risco, e viceversa.

Há três tipos básicos de alavancagem:

1. Alavancagem Operacional

A alavancagem Operacional resulta da existência de custos fixos operacionais no fluxo de lucros

da empresa

Definição de Alavancagem Operacional: É o uso potencial de custos fixos operacionais para

aumentar os efeitos de mudança das vendas sobre o lucro da empresa antes dos juros e do IR.

Fórmula GAO (Grau de alavancagem operacional)

GAO = Variação percentual no LAJIR / Variação percentual nas vendas

Se o GAO for maior que um existe alavancagem operacional ( ou seja, quando a variação

percentual no LAJIR for maior que a variação percentual nas vendas) . Quanto maiores forem os

custos operacionais fixos da empresa em relação aos custos operacionais variáveis, maior o grau

de alavancagem operacional.

2. Alavancagem financeira

A alavancagem financeira resulta da presença de custos fixos financeiros no fluxo de lucro da

empresa. Vale ressaltar que esses custos são fixos nos EUA, aqui no Brasil por exemplo, o custo

de juros que muitas está atrelado a índices e é variável, também resulta na alavancagem

financeira.

Definição de Alavancagem financeira: Potencial de uso de custos fixos financeiros para

maximizar os efeitos das variações em lucros antes de juros e imposto de renda nos lucros por

ação da empresa.

Os dois custos financeiros mais frequentemente encontrados são os juros sobre dividas e os

dividendos de ações preferenciais.

Fórmula GAF (Grau de alavancagem financeira)

GAF = Variação percentual no LPA / Variação percentual no LAJIR

Quando o GAF é maior do que 1 existe alavancagem financeira

3. Alavancagem total

Pode-se também avaliar o efeito combinado da alavancagem operacional e financeira com relação

ao risco da empresa. Esse efeito combinado resulta na alavancagem total

Definição de Alavancagem Total: Potencial para usar custos fixos (operacionais e financeiros)

para maximizar os efeitos de variações nas vendas sobre o LPA da empresa.

A alavancagem total pode então ser vista como o impacto total dos custos fixos na estrutura

financeira e operacional da empresa.

Fórmula GAT( Grau de alavancagem total)

GAT = percentagem de variação no LPA / percentagem de variação nas vendas

Um GAT maior que um significa que há alavancagem total.

Relacionamento GAO, GAF e GAT

A alavancagem total reflete o impacto combinado da alavancagem financeira e operacional na

empresa. Uma alta alavancagem operacional e financeira levarão a alta alavancagem total. O

relacionamento entre alavancagem operacional e financeira é multiplicativo.

GAT = GAO X GAF

9-)

Risco de Portfólio (conceitos)

Diversifiable risk são riscos próprios de cada ação causados por eventos aleatórios (não

preocupa os investidores, pois pode ser eliminado através da diversificação). Market risk são

riscos devido a fatores que afetam todas as empresas (não pode ser eliminado).

(Já está na questão 3)

10-)

Calcular o retorno esperado de uma carteira de ações.

rp = w1r1 + w2r2 + ... + wnrn

Retorno esperado da ação 1 X percentual do portfólio investido na ação 1....etc

11-)

Calcular o EVA, MVA e FCF.

EVA = NOPAT – (TNOC.WACC) = TNOC (ROIC – WACC)

MVA = (n.p) – PL

FCF = NOPAT - NIOC

EVA

EVA = NOPAT – Encargos de capital

Encargos de capital = Capital Operacional Aplicado (<--TNOC) X WACC (12%)

Capital Operacional Aplicado = CGOL (Capital de giro operacional líquido) + Capital não

circulante

CGOL= AC op (AC – Disponivel e apl financeiras) – PC op (PC – Dividendos e financiamentos)

Capital Não circulante = Realizavel a longo prazo + Ativo permanente

MVA

MVA = Valor de mercado das ações – PL

Valor de mercado das ações = Valor de mercado Ordinario + valor de mercado preferencial

Valor de mercado Ordinario = Preço ação ordinária X nº ações ordinárias

Valor de mercado Preferencial = Preço ação preferencial X nº de ações preferenciais

PL = Pegar do balanço e não esquecer de tirar o prejuízo acumulado se tiver

FCF

1. FCF = Fluxo de caixa operacional – Investimento bruto em capital operacional

Fluxo de caixa operacional = NOPAT + depreciação (DOAR)

Investimento bruto em capital operacional= Investimento liquido em capital operacional +

depreciação (DOAR)

Investimento líquido em capital operacional = capital operacional aplicado X2 – capital

operacional aplicado X1

Capital Operacional Aplicado = CGOL (Capital de giro operacional líquido) + Capital não

circulante

CGOL= AC op (AC – Disponivel e apl financeiras) – PC op (PC – Dividendos e financiamentos)

Capital Não circulante = Realizavel a longo prazo + Ativo permanente

2. FCF = NOPAT – Investimento liquido em capital operacional

Investimento líquido em capital operacional = capital operacional aplicado X2 – capital

operacional aplicado X1

Capital Operacional Aplicado = CGOL (Capital de giro operacional líquido) + Capital não

circulante

CGOL= AC op (AC – Disponivel e apl financeiras) – PC op (PC – Dividendos e financiamentos)

Capital Não circulante = Realizavel a longo prazo + Ativo permanente

12-)

Fazer e analisar o Fluxo de Caixa.

13 -) Onde a Sadia perdeu o jogo¿

Historinha contada na revista exame (ainda não é o artigo do Malvessi)

A Sadia foi fundada em 1944 com a aquisição do frigorífico Concórdia. O primeiro grande salto

no crescimento da Sadia se deu nos anos 50, quando foi criada uma estratégia para levar

alimentos perecíveis até São Paulo em uma época que ainda não existiam caminhoes

refrigerados.Dezenas de parentes seguiram Fontana (fundador da companhia) e contribuíram para

o crescimento da Sadia.

A Walter Fontana Filho lhe coube o papel de vilão da historia, devido à ocorrência de dois

episódios trágicos em sua gestão. O primeiro foi a desastrada tentativa de aquisição da Perdigao

por meio de uma oferta hostil feita sem planejamento adequado, a qual foi rejeitada gerando

frustração e ressentimento. O segundo e fatídico episodio foi o das perdas com derivativos. Ao

jogar seu destino na roleta do mercado de cambio, a empresa registrou seu primeiro prejuízo

anual da historia de 2,5 bilhores de reais. Foi esse rombo que colocou a empresa

operacionalmente saudável à beira da insolvência e motivou as conversas com a perdigão.

Fontana filho viu-se obrigado a deixar a presidência do conselho da Sadia

Daí surge o papel de um segundo herdeiro,Luiz Fernando Furlan. Ele foi chamado às pressas para

tentar salvar a empresa das aventuras especulativas com o dólar. Com carta branca de outros

membros da família, ele ainda tentou outras soluções antes de fechar com a rival Perdigão.

Vale ressaltar que a Sadia tinha planos ousados de crescimento, entretanto as famílias

controladoras sempre foram um limitador para a expansão da empresa. Para não diluir sua

participação a empresa não fez emissões de ações nos utlimos 10 anos, uma das principais formas

de financiar o crescimento de companhias. Já a Perdigão possui seu capital pulverizado e não

adotou a mesma estratégia que a Sadia. O reflexo dessa situação pode ser visto na evolução do

valor de mercado das duas concorrentes. Enquanto o valor da Perdigao na bolsa aumentou 132

vezes nos últimos 20 anos, o da Sadia cresceu apenas 6 vezes.

Com uma valorização tão modesta de seu patrimônio liquido e dividas gigantescas, a participação

das famílias Fontana e Furlan na gigante BRF ( resultado da fusão entre Sadia e Perdigao, a maior

exportadora de carne de frango do mundo), acabou limitada a aproximadamente 12% do capital.

Diante desse cenário, a ingerência dos Fontana e dos Furlan na gestão da BRF ficará limitada ao

direito de falar, se serão ouvidos ou não só o tempo pode responder.

Onde a Sadia Perdeu o Jogo (Ou por que a Perdigao comprou a Sadia e não o contrario) – Artigo

Malvessi

Como uma empresa considerada sólida, dona de uma das mais tradicionais marcas do país

decide- do dia pra noite- se aventurar no misterioso mundo dos derivativos dando origem a perdas

que colocaram fim em seus dias como entidade independente¿

Uma leitura mais detalhada dos números da Sadia porém, mostra que esse espanto não tem razão

de ser. Pior, evidencia que essa derrocada foi conseqüência de uma estratégia deliberada, com

origem na cúpula da empresa, e não foi causada por infortúnios de um departamento financeiro.

Só não viu quem não quis ver.

Sempre chamou a atenção de Malvessi grande parte do lucro da empresa ter origem em operações

financeiras. No período de 1996 a 2007, 43% de seu lucro veio de transações financeiras. No

mesmo período a media das empresas de capital aberto(18%) mostra como a Sadia saia da curva

nesse quesito. Alem disso a Sadia tinha muita alavancagem, enquanto a media das empresas

abertas tem um eendividamento de cp de 13% de sua divida total, a sadia nunca tinha menos que

o dobro disso. Percebe-se que alavancar a empresa financeiramente sempre foi um objetivo.

Malvessi sabia que era perigoso isso! (haha) Enquanto a sadia tinha lucros ilusórios, a Perdigao

cresciaEntre 2000 e 2008, as vendas da perdigão cresceram 73% a mais que as da Sadia. Ao

mesmo tempo a Perdigao mantinha seu foco no aumento de sua produtitivade, em media 72% de

seus lucros vinham da operação,e a partir de 2003 essa relação foi superior a 90%. Já na Sadia

manteve-se inalterado, malvessi disse a eles que o lucro financeiro destruía valor ao invés de criálo. VALE DESTACAR A FRASE “ MINHAS APRESENTAÇÕES FORAM ENCARADAS

COMO MERO BLÁ-BLÁ-BLA DE UM PROFESSOR RANZINZA”.

Hoje então, a Sadia perdeu o jogo para a Perdigao. Em vez de adotar uma estratégia inovadora

para suas atividades operacionais que traria benefícios perenes para seus acionistas, a companhia

criou uma armadilha para si mesma. Qual é a lição¿ Lucros trimestrais vem e vão. O que cria

valor para o acionista é a dedicação ferrenha, dia e noite, ao aumento de produtividade da

opeação, o crescimento das vendas e a remuneração variável vinculada não ao lucro de um

trimestre, mas sim à geração de valor de longo prazo. A punição para quem não faz isso pode

demorar mais chega.

14) Estrutura de Capital

Definição de estrutura de capital: combinação da divida a longo prazo e capital próprio

mantidos pela empresa

Todos os itens do lado direito do balanço da empresa, menos os passivos circulantes, são fontes

de capital. O desdobramento básico do capital é capital próprio (patrimônio liquido) e capital de

terceiros (endividamento).

Diferentes de fundos tomados pela empresa que devem ser pagos um uma data futura

estabelecida, espera-se que o capital próprio permaneça na empresa por período de tempo

indefinido. As duas fontes básicas de capital próprio são:

1. Ações preferenciais

2. Ações ordinárias , que incluem novas emissões de ações ordinárias e lucros retidos

Normalmente a ação ordinária é geralmente a forma mais dispendiosa de financiamento, seguida

por lucros retidos e ações preferenciais.

Nossa preocupação aqui é o relacionamento capitais de terceiros sobre capital próprio: devido à

sua posição secundaria relativamente à divida, fornecedores de capital próprio correm mais risco

e devem ser remunerados com ganhos esperados maiores do que fornecedores de capitais de

terceiros.

TIE (índice de cobertura de juros)

Uma medida da habilidade da empresa conseguir saldar pagamentos fixos associados à dividas é

o índice de cobertura de juros. Quanto menor ele for, maior será a alavancagem financeira da

empresa e menos hábil ela será para satisfazer pagamentos assim que eles vencerem

Custo do financiamento da divida

O custo do financiamento da divida resulta de: aumento da probabilidade de falência causada por

obrigações de divida( risco financeiro), custos de agenciamento do monitoramento por parte do

emprestador das ações da empresa e custos associados a administradores com mais info a respeito

da perspectiva da empresa do que os investidores, (informações assimétricas podem afetar

decisoes a respeito da estrutura de capital que os administradores tomam.).

O custo do capital próprio está acima do custo de endividamento e aumenta com a alavancagem

financeira, porem aumenta mais rápido do que o custo de endividamento. Isso ocorre pq os

acionistas requerem um retorno cada vez maior quando a alavancagem aumenta.

Estrutura de capital ótima é aquela onde o custo médio ponderado de capital (media ponderada

dos custos de capital de endividamento e próprio da empresa) é minimizado.