ALGUMAS QUESTÕES DE ABUSOS DOS BANCOS

(*) JOÃO ANTONIO CÉSAR DA MOTTA

1. OS PLANOS ECONÔMICOS

As repercussões dos Planos Econômicos nas relações clientes/bancos, considerando que

as medidas acarretam, quando não a quebra, sensíveis alterações nos contratos em vigor, em

especial pela manipulação de indexadores de atualização monetária ou cambial, importam se deva

analisar com atenção redobrada e obter o máximo de informações possíveis em relação ao contrato

a ser celebrado.

Observe-se que, em tais ocasiões, as reações de proteção do Sistema Financeiro Nacional,

adotando procedimentos que resultaram ganhos ainda maiores e que, na maioria das vezes, eram

contrários ao melhor entendimento da Lei, representa sempre e invariavelmente prejuízo para

alguém, posto que em mercado não há mágica - para alguém estar ganhando, outro tem de estar

perdendo.

No último ajuste econômico, com a desvalorização da moeda nacional, não foi diferente visto

que as aturdidas manchetes já apresentam:

"LUCRO HISTÓRICO NO PRIMEIRO SEMESTRE". A desvalorização cambial do

início do ano e os juros elevados garantiram ao Sistema Financeiro Nacional o maior

lucro da sua história no primeiro semestre: R$ 7,77 bilhões.

GAZETA MERCANTIL, Relatório, 15/09/1999.

E isso não é de hoje:

"BANCOS - MAIS UMA VEZ O MELHOR NEGÓCIO" Quer fazer um bom negócio

no Brasil ? Abra um banco. A economia vai mal, as empresas há muito

tempo sofrem e gemem - e os bancos lucram, lucram, lucram. Na chuva ou no

sol, sob bruxarias heterodoxas ou não, os balanços dos bancos têm trazido

resultados esplêndidos.

REVISTA EXAME, ed. n.º 508 de 24/06/1992, p.56 - Reportagem sob o título: "O

Melhor Negócio do Mundo"

"BANCOS - O SUCESSO QUE INCOMODA" Reportagem de Capa da REVISTA

EXAME n.º 534, de 23/06/93

"BANCOS - O SUCESSO FABULOSO, ESTONTEANTE, INACREDITÁ-VEL DE UM

SISTEMA FINANCEIRO HIPERINFLACIONADO" Reportagem de Capa da

REVISTA VEJA n.º 1.300, de 11/08/93

841069225

Página 1 de 5

"BANCOS TÊM LUCRO RECORDE DESDE O REAL" – Balanços

mostram que instituições já se adaptaram ao fim dos ganhos

inflacionários. O ESTADO DE SÃO PAULO, Chamada de 1ª página

em 11/08/97.

Estas distorções, baseadas em sistemas de proteção aos bancos, tem presente

fundamentalmente os mecanismos de fixação ou alteração das taxas de juros, bem como a

utilização de indexadores de remuneração ou de atualização nos contratos, vindo a se dar: (i.) pela

prática da cobrança de juros sobre juros ou mesmo pela repactuação periódica desses taxas, com a

incorporação daquelas vencidas; e, (ii.) com a utilização de indexadores de juros ou correção

flutuantes e que refletem posição unilateral.

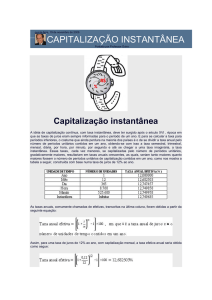

2. OS JUROS E SUA CAPITALIZAÇÃO

Definição: Ganho correspondente à aplicação do capital por um determinado prazo, ou seja, os

juros são o preço do dinheiro, isto é, o valor, o aluguel que é cobrado pela utilização por determinado

tempo de determinada soma.

Dissimulação de cobrança de juros: (i.) taxas e comissões diversas, (ii.) “floating” da conta

caução, (iii.) transferências entre as diversas contas, (iv.) valores bloqueados em conta, (v.)

aplicação parcial em fundos do próprio Banco, (vi.) repactuações de taxas no mesmo contrato etc.

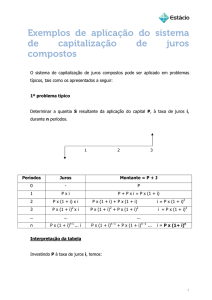

Capitalização. Definição: juros que se integram ao capital, perdendo sua primitiva qualidade de

frutos, para formarem um novo saldo devedor (soma do capital + Juros).

Proibição: artigo 4º do Decreto nº 22.626/33 e a Súmula 93 STJ.

Formas de capitalização de juros utilizadas pelo SFN: (i.) fator exponencial; (ii.) “Tabela Price”;

(iii.) fator/coeficiente do Leasing; (iv.) Sistema SAC; (v.) juros mensais em contas devedoras;

Dissimulação de capitalização: (i.) operações encadeadas,

(ii.) indexadores compostos

(formados por correção monetária e juros), (iii.) utilização de fator/coeficiente de cálculo de

prestações etc.

3. INDEXADORES

Definição: Não constitui parcela que se agrega ao principal, mas simples recomposição do valor e

poder aquisitivo do capital. Não '... representa um 'plus' que se adiciona, mas um 'minus' que se

evita' (ATHOS GUSMÃO CARNEIRO, então Desembargador do Egrégio Tribunal de Justiça do Rio

Grande do Sul, quando componente da 1ª Câmara Cível, julgando o AI nº 37.423). Este mecanismo

foi consagrado quando da edição da Lei 6.423/77, criando um indexador oficial para recompor a

perda de substância da moeda (ORTN).

841069225

Página 2 de 5

A partir da extinção do BTN (fevereiro de 1991 - Plano “Collor” II), a economia ficou sem

indexador oficial, pelo que o SFN passou a utilizar diversos indexadores (IPC, IGP/M e a TR), além

de índices alternativos (taxas divulgadas pela ANDIMA, CETIP, ANBID e, médias dos CDB’s e/ou

CDI’s, etc).

No período anterior ao Plano Real, dos indexadores utilizados pelo SFN, apenas o IGP/M e

o IPC podem ser considerados fatores de atualização monetária, por espelhar a variação de preços.

3.1. A TAXA REFERENCIAL (TR)

Definição: Taxa de juros criada pela MP nº 294 em 31.01.91, transformada na Lei nº 8.177.

Tinha a finalidade original de estabelecer um parâmetro de remuneração dos ativos

financeiros com base na média de remuneração dos depósitos a prazo fixo dos principais

bancos brasileiros. Seria, no dizer da equipe econômica, a “LIBOR brasileira”. A TR sendo

taxa de juros e de uso consagrado, não pode ser utilizada de forma cumulativa

(capitalizada), mas sim linear.

3.2 A TAXA ANBID / MÉDIA DOS CDB’S

Definição: média das taxas de captação dos principais bancos, calculada e divulgada pela

Associação Nacional dos Bancos e Investimento e Desenvolvimento. Por representar

"média" dos Certificados de Depósito Bancário (CDB’s) é formada por duas contrapartidas:

correção monetária (+) juros = taxa ANBID. Por conseqüência, a utilização da taxa ANBID

acarreta a capitalização de juros. Gera cobrança potestativa segundo matéria sumulada (nº

176) pelo SUPERIOR TRIBUNAL DE JUSTIÇA.

3.3 O CERTIFICADO DE DEPÓSITO INTERFINANCEIRO/BANCÁRIO

Definição: O CDI é título de captação de recursos entre instituições financeiras. Apurado

pelo CETIP/BACEN, originalmente é utilizado para cobrir eventuais déficit de caixa diários

das instituições financeiras, razão porque é um título de curtíssimo prazo (1 dia) e taxa

superior ao mercado normal. No entanto, transformou-se em uma forma de captação

permanente dos bancos de pequeno porte, apesar de utilizado, indistin-tamente, como

indexador pelo SFN. Como as taxas ANBID/ANDIMA/CDB’S, que contêm parcela de juros

remuneratórios em sua composição, o CDI/CETIP tem seu uso vedado, porquanto capitaliza

juros e impõe uma parte ao arbítrio da outra (segunda parte do artigo 115 do Código Civil Súmula/STJ nº 176).

4. ASPECTOS PRÁTICOS DOS CONTRATOS

O SFN adota de forma explícita e dissimulada práticas contrárias à Lei, geralmente no que

se refere à cobrança de juros compostos (exponenciais). A questão principal reside em identificar as

formas como esta capitalização se manifesta nos contratos, o que nos obriga a solicitar o auxílio da

matemática financeira.

Eis as principais e mais freqüentes formas de contrato atualmente utilizadas pelo mercado:

841069225

Página 3 de 5

(i.) Conta - garantida ou limite de crédito em conta corrente: a cobrança mensal de juros sobre

os saldos devedores diários com sua incorporação ao saldo devedor em períodos inferiores a um

ano, e a forma de escrituração em contas separadas;

(ii.) Capital de giro (Mútuo, Empréstimo, Hot Money, Contrato de Abertura de Crédito): a

capitalização se manifesta de duas formas a saber (1) no âmbito interno de cada operação analisada

individualmente e (2) no âmbito externo, com a renovação periódica e encadeada de operações

sucessivas, analisando-as como um conjunto único (ótica da unidade);

(iii.) Operações Mistas: conjunto de operações constituído por uma operação de limite de crédito e

liberações de outros empréstimos registrados na mesma conta corrente ou em contas auxiliares

“vinculadas” a conta principal;

(iv.) Cédulas de Crédito Rural, Industrial ou Comercial: operações especiais voltadas ao fomento

de atividades tidas como imprescindíveis à produção e ao desenvolvimento do país, integrando o rol

das exceções onde a capitalização dos juros é permitida deste que expressamente convencionada

em contrato. Destaca-se que os encargos moratórios não podem ultrapassar: (1) multa de 10% a

partir do ajuizamento da ação; (2) majoração dos juros contratuais na ordem de 1% ao ano; e

(v.) Leasing: contrato complexo onde é importante destacar seus principais elementos que são: (1)

o valor do bem, (2) valor da contraprestação (aluguel), (3) número de prestações (prazo do contrato)

e (4) valor residual garantido - VRG (opção de compra ou garantia de preço de venda). Os principais

pontos de discussão residem no cálculo e reajuste das prestações (o uso do fator e indexadores

proibidos), e na antecipação e reajuste do VRG.

5. ALGUNS EXEMPLOS DE CLÁUSULAS CONTRATUAIS E

PRÁTICAS ABUSIVAS

Os contratos bancários se revelam de adesão, cujas cláusulas e condições são previamente

estabelecidas sendo impossível ao tomador do financiamento discuti-las.

As principais são:

(i.) Cláusula Mandato: condição onde o financiado outorga uma procuração (mandato) à Instituição

Financeira ou empresa a ela coligada, com poderes para criar e dar aceite em um título de crédito

em nome do financiado e seus garantidores, pelo valor que a Instituição pretender cobrar;

(ii.) Eleição de Foro: condição onde o banco impõe como foro para dirimir judicialmente as dúvidas

decorrentes do contrato, aquele que melhor lhe atende os interesses. O devedor, somente pode

demandar no foro da matriz (sede) do banco, mesmo que estabelecido em outro local;

(iii.) Indexadores Alternativos: possibilidade de escolha unilateral por parte da Instituição

Financeira do indexador que melhor atenda os seus interesses;

(iv.) Flutuação de Taxas: possibilidade da majoração periódica das taxas de juros pactuadas em

um contrato, sem qualquer interferência do financiado, alterando dessa forma, cláusula essencial do

negócio;

(v.) “Side Letter” (CDI): pactuação de taxa de juros bastante superiores as praticadas pelo

mercado, onde através de uma carta “oculta, paralela” o financiado autoriza ao financiador cobrar

841069225

Página 4 de 5

juros com base no CDI acrescido de mais juros, de forma capitalizada, em troca da “redução” dos

juros convencionados;

(vi.) Gestão da Conta Corrente e Conta Vinculada: possibilidade do banco debitar, reter ou

apropriar, ao seu exclusivo critério e sem prévio aviso ao financiado, os valores creditados em suas

contas. Nesse caso, o banco, através de artifícios, manipula saldos, ocasionando a majoração das

taxas efetivas de juros;

(vii.) Comissão de Permanência: prática de cumular essa verba moratória com outros encargos

não cumulativos e excludentes (juros contratuais, multas, honorários, correção, etc). Da mesma

forma, em se tratando de taxa de juros, não se admite a cobrança de forma capitalizada; e

(viii.) SERASA: Organismo oficioso criado pelo SFN para coletar e registrar dados cadastrais dos

financiados. A ilegalidade está no fato de repassar informações a todas as instituições financeiras

de eventos ainda pendentes de decisão judicial definitiva.

6. AS GARANTIAS

As principais garantias exigidas pelas instituições financeiras: penhor mercantil de bens

fungíveis (mercadorias em espécies) e não fungíveis (outros bens não consumíveis), caução de

duplicatas, alienação fiduciária, hipoteca, além das já tradicionais notas promissórias ou em branco

ou de valores superiores ao financiado avalizadas pelos sócios diretores da empresa tomadora do

financiamento. Essas garantias são sempre exigidas em excesso e de forma cumulativa.

As principais práticas visando coagir ao pagamento são:

(i.) penhor mercantil de bens inerentes da atividade fim do financiado, possibilitando ao financiador

proceder com a penhora e remoção dos bens;

(ii.) permanência das duplicatas caucionadas em conta vinculada não remunerada e a não entrega

do extrato de movimentação dessa conta ao financiado;

(iii.) alienação fiduciária de maquinário de grande porte (bens imóveis por acessão física)

possibilitando ao financiador proceder com a busca e apreensão dos bens;

(iv.) constituição de hipoteca de imóvel da empresa financiada cujo valor supera, em muito, o valor

do financiado. Também se evidencia quando a hipoteca recai sobre bem de família;

(vi.) notas promissórias assinadas em branco, ou com pactos adjetos, possibilitando ao banco

preenche-las ao seu critério. É também abusivo o protesto da nota promissória, apesar do

financiador não subtrair desse ato qualquer direito ou garantia para cobrança judicial.

(*) João Antonio César da Motta é advogado em São Paulo/SP, autor do livro Os Bancos no Banco dos Réus, da

Editora América Jurídica. Professor convidado junto ao Congresso de Direito Bancário na Comunidade Européia

(Lisboa-1997), ao 1º Simpósio Internacional de Direito Bancário (São Paulo-1998) e ao Encontro Nacional de

Responsabilidade Civil (Recife-2000).

841069225

Página 5 de 5