Apostila de Mercado de Capitais Uninove

Parte IX

O Mercado de Títulos de Renda Variavel

Ação - Definição

Art. 1o. Da Lei 6.404/76

• Valor mobiliário, emitido pelas Cias. ou S/As. O capital da

Cia. ou S/A é dividido em ações e a responsabilidade dos

sócios ou acionistas será limitada ao preço de emissão

das ações subscritas ou adquiridas.

2

Ação

Características

–

Prazo:

•

–

Não existe prazo de validade porém podem ser resgatadas,

amortizadas, reembolsadas.

Espécie:

• ordinárias - direito a voto - mínimo de 1/3 do capital

• preferenciais - sem direito a voto - dividendo 10% maior que as

ordinárias e preferência na distribuição dividendo e capital no caso

de dissolução da sociedade .(*)

–

Forma

•

•

Nominativas

Escriturais

3

Ação

Características

•

•

•

Rentabilidade:Não existe garantia de rentabilidade

depende dos dividendos distribuídos e do preço de

venda.

Dividendos:direito sobre os resultados da companhia.

São pagos em dinheiro, em percentual a ser definido

pela empresa.

Juros sobre o Capital Próprio: é uma forma de

dividendos dedutível do IRPJ ( o capital próprio é

remunerado a TJLP). => reduz o WACC

4

Ação

Características

•

•

•

Bonificação em Ações:Advém da capitalização de

reservas e lucros, sendo distribuídas gratuitamente

novas ações a seus acionistas,

Bonificações em Dinheiro :Excepcionalmente, uma

empresa poderá conceder a seus acionistas uma

participação adicional nos lucros.

Direitos de Subscrição:É o direito de aquisição de novo

lote de ações pelos acionistas, com preferência na

subscrição.O acionista poderá vender esses direitos.

5

Valor da Ação

• Valor Nominal:

– valor atribuido a uma ação previsto no estatuto social da empresa;

– Uma ação pode ser emitida com e sem valo nominal;

– Caso ela venha a ser emitida sem o valor nominal, todas as ações

deverão ter o mesmo valor , não sendo permitido ainda novas

emissões com valores diferentes;

– Neste caso de não se ter um valor nominal definido, o preço de

emissão deverá ser definido pelos sócios fundadores da sociedade,

e quando houver um aumento de capital, pela AGO, ou pelo

Conselho de Administração;

– Nesta modalidade a empresa pode estabelecer qualquer valor para

as suas ações, não havendo a obrigatoriedade de se respeitar um

valor mínimo, como no caso das ações com valor nominal;

6

Valor da Ação

• Valor patrimonial:

– Representa a parcela do capital próprio (patrimônio líquido) da

sociedade que compete a cada ação emitida;

– É determinado pelo valor do PL dividido pelo número de ações

emitidas;

– Deve ser registrado que a realização financeira do valor

patrimonial de uma ação só ocorre na dissolução da sociedade;

– O indicador do valor patrimonial é uma informação claramente

estática e histórica, medida com base em valores acumulados

no passado;

– Portanto, deve-se desvincular qualquer relação mais estreita

entre o valor patrimonial de uma ação com o seu efetivo preço

de mercado;

7

Valor da Ação

• Valor intrínseco:

– Equivale ao valor presente de um fluxo esperado de benefícios

de caixa;

– Este fluxo deve ser descontado a uma taxa de retorno mínima

requerida pelos investidores, a qual incorpora o risco associado

ao investimento;

– Este valor intrínseco embute o potencial de remuneração da

ação, fundamentando-se nas possibilidades de desempenho da

empresa no futuro, e no comportamento esperado da economia;

8

Valor da Ação

• Valor de Mercado:

– Representa o preço efetivo de negociação da ação;

– Não coincide necessáriamente com o seu valor intrínseco;

– Este valor é definido através de percepções dos investidores e

de suas estimativas com relação ao desempenho da empresa e

da economia;

– O investidor tenderá a procurar papeis que estejam sendo

negociados a um valor inferior ao seu valor intrínseco;

– Papeis que estejam sendo negociados a um preço superior ao

seu valor intrínseco, não deverão ser comprados, porque não

representarão uma atratividade econômica;

9

Valor da Ação

• Valor de Liquidação:

– È determinado quando do encerramento de atividades de uma

empresa;

– Indica o quanto compete do resultado da liquidação para cada

ação emitida;

• Valor de Emissão:

– Consiste no preço definido no lançamento de ações em

operações de abertura de capital de uma empresa;

– Esse valor é determinado principalmente com base em:

• Perspectivas da empresa emitente;

• Volume de emissão;

• Preço corrente de mercado;

• Outras variáveis de mercado;

10

Valor da Ação

Modelo de Cálculo do Valor Intrínseco

• O valor de um título pode ser definido como sendo o valor

presente de seus fluxos de caixa;

• Quando o investidor adquire ações, ele tem a expectativa de

receber dividendos e uma valorização do preço de mercado

desta ação;

• Neste modelo o valor de um ativo é determinado pelo valor

presente de seus fluxos de caixa futuros, descontados a uma

taxa que remunere o investidor no nível de risco assumido;

• Estes fluxos de caixa são representados no modelo pelos

dividendos esperados, quantificados com base em projeções

dos percentuais de distribuição de lucros e em suas taxas de

crescimento;

11

Valor da Ação

Modelo de Cálculo do Valor Intrínseco

• Exemplo:

– Suponhamos que uma determinada ação tenha sido adquirida ,

no inicio do ano por R$ 2,50;

– Esta ação foi vendida no final do mesmo ano por R$ 2,70;

– O investidor recebeu R$ 0,20/ação de dividendos;

– O retorno R produzido por este investimento pode ser calculado

da seguinte forma:

• 2,50=2,70/(1+R)+0,20/(1+R)

• 2,50=2,90/(1+R)

• R=16%

• Portanto o retorno do investimento nesta ação foi de

16% no periodo;

12

Valor da Ação

Modelo de Cálculo do Valor Intrínseco

•

Generalizando –se este cálculo podemos chegar a seguinte formulação

para a avaliação de uma ação para um período determinado de

investimento:

Dn

Po

1 R

n

Pn

n

1 R

Onde:

Po=Valor de aquisição (intínseco da ação)

Dn= dividendo previsto de receber ao final do período;

Pn= preço de venda da ação ao final do período;

R= taxa de desconto que representa o retorno esperado

pelo investidor na aplicação;

13

Valor da Ação

Modelo de Cálculo do Valor Intrínseco

• Portanto em uma situação de investimento com prazo

determinado, o valor de uma ação será determinado em

função de seus dividendos e de sua valorização no mercado,

representado pelo ganho de capital;

• Este valor teórico de mercado, é representado pelo valor

presente dos fluxos de caixa futuros gerados pela ação na

forma de seus dividendos;

• A taxa de retorno R, será portanto o retorno mínimo exigido

pelos acionistas da empresa;

• No modelo apresentado anteriormente, esta previsto o

recebimento dos dividendos exatamente no instante da venda

da ação ;

• Porém na prática estas datas podem não ser

necessáriamente coincidentes , e podem vir a ocorrer várias

distribuições de dividendos ao longo do período de aplicação,

o que nos leva a formulação do próximo slide;

14

Valor da Ação

Modelo de Cálculo do Valor Intrínseco

n

Dt

Pn

P0

t

n

(1 R)

t 1 (1 R )

15

Valor da Ação

Modelo de Cálculo do Valor Intrínseco

•

Exemplo:

– Um investidor estimou em R$0,30 e R$0,50 os dividendos correntes a

serem distribuídos ao final de cada um dos próximos dois anos

– Admitindo-se que o valor previsto de venda ao final dos segundo ano

seja de R$4,10 por ação, e supondo-se que a rentabilidade minima

desejada seja de 20% a.a. qual seria o valor máximo a ser pago por

esta ação?

– Solução:

• D1=$0,30;

• D2=$0,50

• R=20%;

• Pn=$4,10;

• Po= (0,30/1,2)+(0,50/1,2)+(4,10/(1,2)2)

• Po=$ 3,44/ação

16

Valor da Ação

Valor da Empresa

• Demonstramos que para um determinado investimento com prazo

definido , o preço de uma ação consiste no valor presente do fluxo

de dividendos futuros e de seu preço de venda no final do período;

• Esse valor seria em tese o valor máximo que o investidor pagaria

por este título, considerando o prazo do investimento, os

rendimentos esperados e a taxa de retorno exigida;

• No entanto, para um período maior de tempo, haverá um investidor

disposto a pagar em P1, considerando os dividendos do periodo e o

valor da ação em P1;

• Da mesma forma isto irá ocorrer em P2, P3 etc.. de forma

perpétua;

• Portanto em qualquer horizonte de tempo, o preço de uma ação

será função do que um outro investidor esteja disposto a pagar no

futuro, em função de suas expectativas de venda futura desta ação;

17

Valor da Ação

Valor da Empresa

• Podemos concluir que o preço de mercado de um ação,

independentemente do prazo do investimento será

determinado pelos investimentos futuros esperados,

independentemente do seu prazo de maturação;

• Em termos de valor de uma empresa podemos dizer então

que, o valor de seu PL passa a ser representado pelo valor

presente de seus dividendos futuros projetados na

perpetuidade;

• Uma constatação importante deste modelo de mensuração

de riqueza, é que ele baseia-se em fluxo de dividendos e

não em fluxo de lucros:

• Considerando portanto a remuneração real do acionista e

não simplesmente o resultado contábil da empresa;

18

Valor da Ação

Valor da Empresa

D3

D1

D2

D

P0

...

2

3

1 R 1 R 1 R

1 R

Dt

P0

t

1

K

t 1

D

P0

K

19

Valor da Ação

Exemplos de Cálculo

• Exemplo 1:Esta prevista uma distribuição anual de dividendos

de R$0,40 por ação indefinidamente. Determinar o valor

teórico dessa ação se os acionistas definirem em 20% a.a. a

taxa mínima exigida de rentabilidade;

• Exemplo 2: No caso anterior, a empresa esta avaliando uma

alteração em sua política de dividendos atual. A proposta

apresentada é distribuir, ao final de cada um dos próximos

cinco anos, dividendos fixos de R$0,20/ação. A partir do sexto

ano, os dividendos anuais elevam-se para R$0,60

indefinidamente. Pede-se avaliar como o patrimônio do

acionista será afetado;

• Exemplo 3: Um investidor está avaliando uma ação cujos

dividendos

esperados

são

de

R$0,28/ação

indeterminadamente. A Taxa de retorno exigida para esse

investimento é de 16% a.a. no mínimo. Pede-se determinar o

preço máximo que o investidor pagaria por esta ação. Sabese que a ação está sendo negociada no mercado por R$1,90;

20

Modelo de Crescimento a Fórmula de Gordon

•

•

•

•

No modelo apresentado anteriormente, foi feita a suposição de que

os fluxos de caixa não sofrem alterações ao longo dos anos.

Mas no entanto , pode-se perfeitamente prever um crescimento

periódico no valor dos dividendos , que podem variar a uma

determinada taxa de crescimento g;

Para estes casos de avaliação do valor de uma ação com

crescimento perpétuo é aplicado o modelo de Gordon;

Assim os dividendos par cada um dos anos é obtido da seguinte

forma:

D1 D0 (1 g )

D2 D0 (1 g ) 2

D3 D0 (1 g )3

Dt D0 (1 g )t

21

Modelo de Crescimento a Fórmula de

Gordon

D3

D1

D2

D4

P0

...

2

3

4

1 R 1 R 1 R 1 R

D1

P0

Rg

D1

R g

P0

22

Modelo de Crescimento a Formula de

Gordon

• Observações:

– O o numerador D1 da expressão de cálculo, é o dividendo

projetado para o final do primeiro período;

– A taxa de crescimento perpétuo dos dividendos é indicada pela

constante g;

– A hipótese implícita no modelo é que a taxa de crescimento g,

seja inferior a taxa de desconto;

– Podemos observar que á medida que g for se aproximando de

R, o valor da ação vai convergindo para infinito;

23

Modelo de Crescimento a Formula de

Gordon

•

•

•

Exemplo 4: Admitamos que uma ação pague dividendos de R$01,8/ação

por ano indeterminadamente, e que esses valores cresçam a uma taxa

constante de 3% a.a.. Sendo 15% a.a. a taxa de retorno exigida nessa

alternativa de investimento, qual deve ser o valor desta ação?Qual deve ser

o dividendo pago por esta ação indeterminadamente?

Exemplo 5: Uma empresa apresenta um fluxo corrente de rendimentos de

R$0,22/ação. Os analistas dessa ação acreditam em um crescimento

estável dos dividendos dessa empresa na faixa de 4% a.a., já a partir do

próximo ano. O preço de mercado dessa ação está fixado em R$ 2,50.

Avalie a atratividade do preço de mercado da ação para uma taxa mínima

de retorno de 15% a.a.;

Exemplo 6 : Uma empresa encontra-se em fase de grande expansão com o

lançamento de novos produtos no mercado. Os dividendos atuais são de

0,55/ação e espera-se um crescimento de 9% a.a. nos próximos quatro

anos. Após este período de forte rendimento,espera-se que a taxa de

crescimento se estabilize em 4% a.a. Determinar o valor teórico da ação,

sendo de 15% ao ano a taxa de retorno exigida;

24

O Rendimento das Ações

• Essencialmente uma ação oferece duas formas de

rendimentos aos seus investidores :

– Dividendos

– Valorização do seu preço de mercado

• Outras suas formas de rendimento que uma ação pode

gerar rendimentos para o seu titular consistem em :

– Direito de subscrição com base em aumento de capital por

integralização;

– Juros sobre capital próprio, pagos aos acionistas com base nas

reservas de lucros das empresas;

25

A Política de Dividendos

•

•

•

•

•

Os dividendos representam distribuição de lucros pela empresa aos seus

acionistas, sendo normalmente pagos em dinheiro;

A decisão de uma política de dividendos envolve basicamente uma decisão

sobre o lucro líquido da empresa que pode compreender:

– A sua retenção visando o reinvestimento em sua própria atividade;

– Distribuí-lo na forma de dividendos em dinheiro aos acionistas ;

Todos os acionistas têm o direito de receber dividendos a cada exercício;

Segundo a lei das Sas eem vigor, os lucros devem ser distribuídos com

base nos estatutos sociais, tendo como percentual mínimo obrigatório 25%

sobre o lucro ajustado do período;

Caso o estatuto social da firma seja omisso quanto a distribuição destes

dividendos, a legislação prevê uma distribuição de 50% deste resultado

ajustado a todos os acionistas, sendo que caberá aos preferencialistas

receberem 10% a mais de dividendos que os ordinários;

26

A Política de Dividendos

• No caso das Sas fechadas, a assembléia de acionistas

pode, desde que não haja oposição de nenhum dos

presentes, deliberar a distribuição de dividendo inferior

ao obrigatório descrito acima, ou a retenção do lucro

apurado no exercício;

• Em companhias abertas, o dividendo pode não ser

distribuído nos exercícios sociais em que ele não seja

compatível com a situação financeira da empresa;

• Os lucros não distribuídos neste caso, são registrados

em conta especial, devendo ser pagos como dividendos

assim que as condições da empresa permitam, desde

que não tenham sido absorvidos por prejuízos futuros;

27

A Política de Dividendos

• No caso dos acionistas preferenciais , o seus dividendos

devem ser apurados, conforme definidos nos estatutos da

empresa, tais como:

– Uma base percentual sobre o capital social preferencial;

– Sobre o valor nominal da ação;

– O valor a ser pago aos acionistas não pode ser inferior ao

calculado pelo dividendo pago pelo dividendo mínimo obrigatório,

prevalecendo sempre o de maior valor;

• A legislação das Sas prevê ainda a possibilidade de

distribuição de dividendos fixos para os acionistas

preferenciais;

• Este tipo de dividendo funciona como um pagamento

periódico de juros, e o acionista preferencial não participa dos

lucros remanescentes da firma;

28

A Política de Dividendos

• Os dividendos preferenciais podem ainda ser

cumulativos e não cumulativos:

– Os cumulativos são aqueles que quando não pagos em

determinado exercício pela empresa, em função da não

existência de lucro, acumulam-se para distribuição futura no

momento em que for apurado o resultado suficiente;

– Os não cumulativos somente são pagos quando forem apurados

lucros suficientes;

29

Os Juros sobre o Capital Próprio

• Consistem em uma forma de remuneração diferente dos

dividendos, onde esta remuneração é paga com base em

suas reservas patrimoniais de lucros e não com base nos

resultados do período, como é o caso dos dividendos;

• Estas reservas de capital, tem a sua origem nos resultados

de exercícios anteriores que ficaram retidos na empresa;

• O pagamento dos juros sobre capital próprio traz certos

privilégios fiscais, dado que permite as empresas deduzirem

o seu lucro real (lucro tributável) os juros pagos a seus

acionistas a título de remuneração do capital, promovendo

assim uma economia de Imposto de Renda;

30

Os Juros sobre o Capital Próprio

• O cálculo dos juros sobre o capital próprio é feito da

seguinte forma conforme a legislação vigente:

– É aplicada a taxa de juros de longo prazo TJLP, sobre p PL da

empresa;

– O valor total máximo a ser pago não pode exceder a 50% entre

o maior dos seguintes valores:

• Lucro Líquido antes do imposto de renda do exercício, e

calculado antes dos referidos juros;

• Lucros acumulados de exercícios anteriores e registrados

em reservas patrimoniais da empresa;

• Uma vez pagos estes juros sobre co capital próprio são

considerados como sendo dividendos para efeito dos

cálculos do dividendo mínimo a ser pago, e descontados dos

dividendos obrigatórios a serem pagos aos acionistas da

firma;

31

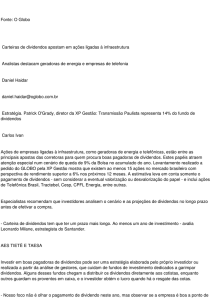

Os Juros sobre o Capital Próprio

Ativo Circulante

Ativo Permanente

Total

Passivo Exigível

Patrimônio Líquido

Capital

Lucros Acumulados

31/12/2002

44.573

104.761

149.334

32.500

116.834

97.500

19.334

Receitas Operacionais

Despesas Desembolsáveis

Despesas de Depreciação

Lucro antes dos Juros S/ Capital Próprio

Juros Sobre o Capital Próprio

Provisão para IR e CSSL

Lucro Antes da Reversão dos Juros

Reversão dos Juros Sobre Capital Próprio

Lucro Líquido do Exercício

31/12/2003

42816

113413

156.229

32.500

123.729

97.500

26.229

31/12/2003

254.656

(216.456)

(14.828)

23.372

(11.686)

(3.856)

7.830

11.686

19.515

32

Os Juros sobre o Capital Próprio

TJLP

PL

Juros CP

50% Lucro Antes dos Juros s/ Capital Próprio

50% Lucros Acumulados

15%

116.834

17.525

11.686

9.667

33

Direitos de Subscrição

• Consiste no direito de todos os acionistas em adquirirem

novas ações emitidas por uma S.A.;

• Através da elevação do seu capital social, a sociedade emite

e oferece para subscrição novas ações aos investidores,

comprometendo-se a dar preferência de compra aos atuais

acionistas por certo período e preço preestabelecido na

proporção das ações possuídas;

• A aquisição , no direito de preferência , é efetuada pelo preço

definido de subscrição, geralmente inferior ao valor de

mercado, promovendo um ganho ao subscritor pela diferença

verificada nesses valores;

• O acionista pode vender, ou transferir este direito a terceiros,

por meio da venda em pregão da Bolsa;

• Este direito diferenciado de subscrição pode ser negociado

mediante a emissão de “bônus de subscrição”, que dá ao seu

titular o direito de subscrever ações pelo seu preço de

lançamento;

34

Bonificação

• Consiste em um direito do acionista receber ações,

proporcionais aos títulos possuídos em decorrência do

aumento de capital de uma empresa mediante

incorporação de reservas ;

• A bonificação não deve promover uma alteração no

valor de mercado da ação, representando simplesmente

uma transferência de contas patrimoniais, para

atualização da participação do acionista no capital da

empresa;

• Não promove qualquer alteração na estrutura

econômica e financeira da empresa, não devendo

portanto determinar variações em seu preço de

mercado;

35

Bonificação

• O aumento do capital social de uma companhia por

incorporação de reservas patrimoniais, pode ser

processado de três formas:

– Pela emissão de novas ações e consequente dsitribuição

gratuita a seus atuais titulares, na proporção da participação

acionaria mantida por titular, que consiste na chamada

Bonificação;

– Mediante alteração do valor nominal da ação, não havendo

necessidade de a sociedade emitir novos títulos. O reajuste do

valor da ação deve refletir o valor da elevação do capital;

– Se as ações não apresentarem valor nominal,a quantidade de

ações emitidas pela sociedade permanece inalterada, elevandose unicamente o montante contábil do capital social;

36