Os efeitos da aplicação das reservas chinesas em títulos americanos

Bruna Pereira de Sá1

Giselle Caroline Marques Ferraz2

Resumo:

É de conhecimento público que a China tem se destacado na economia mundial e muito

se estuda a fim de saber quais seriam as razões para tal crescimento e desenvolvimento

bem como suas relações com os demais países do mundo. Como e com quem este país

se relaciona tem sido foco para algumas academias, e uma destas relações que este

artigo procurará retratar.

Sabendo que a China é possuidora de uma ampla reserva monetária e é o país que mais

investe na compra de títulos públicos dos Estados Unidos, tivemos como principal

objetivo deste artigo fazer uma analise sobre quais seriam os possíveis efeitos (nas

economias tanto americana como na chinesa) de uma suspensão ou redução da compra

desses títulos.

Inicialmente conceituamos alguns termos fundamentais ao entendimento do conteúdo

tratado introduzindo os títulos públicos. Depois fizemos um breve histórico das

economias chinesa (esta que tem seus primeiros relatos de civilização e técnicas

agrícolas desde 7000 anos a.C.) e americana (por enquanto, ainda é a maior potência

mundial), e por fim retratamos quais serão os possíveis efeitos dessa relação, que é mais

política do que financeira, da compra e venda de títulos públicos americanos.

Palavras-chave: China, títulos públicos, Estados Unidos

Abstract:

1

Graduanda em Ciências Econômicas da Universidade Estadual de Montes Claros - UNIMONTES. Email:

[email protected]

2

Graduanda em Ciências Econômicas da Universidade Estadual de Montes Claros – UNIMONTES. Email:

[email protected]

It is common knowledge that China has emerged in the world economy, and is studied in

order to know what are the reasons for such growth and development and its relations with

other countries. How and with whom this country has been the focus relates to some gyms,

and these relationships that this article will seek to portray.

Knowing that China is possessed of a large monetary reserves and is the largest investor in

the purchase of government bonds in the U.S., had the main objective of this article to do an

analysis on what possible effects (in both the Chinese and American economies) a

suspension or reduction of the purchase of these securities.

Initially conceptualized to some fundamental understanding of the content we treated

introducing government bonds. Then we did a brief history of Chinese economies (that have

its first reports of civilization and farming techniques since 7000 years BC) and American

(for now, is still the world's greatest power), and finally depict what are the possible effects

of that relationship which is more political than financial, purchase and sale of U.S.

government securities.

Keywords: China, government securities, United States

Resumen:

Es bien sabido que China se ha convertido en la economía mundial, y es estudiado con el fin

de saber cuáles son las razones de este crecimiento y el desarrollo y sus relaciones con otros

países. Cómo y con quién este país ha sido el foco se refiere a algunos gimnasios, y estas

relaciones que este artículo va a tratar de retratar.

Sabiendo que China está en posesión de una gran reserva monetaria y es el mayor inversor

en la compra de bonos del gobierno en los EE.UU., tuvo el objetivo principal de este artículo

hacer un análisis de lo posible los efectos (tanto en las economías china y estadounidense )

una suspensión o reducción de la compra de estos títulos.

Inicialmente conceptualizado en cierta comprensión fundamental de los contenidos hemos

tratado la introducción de bonos del gobierno. Luego hicimos una breve historia de las

economías china (esto tiene sus primeros informes de la civilización y de las técnicas de

cultivo desde 7000 años antes de Cristo) y americano (por ahora, sigue siendo la mayor

potencia del mundo), y finalmente describimos cuáles son los posibles efectos de esa

relación que es más político que económico, la compra y venta de títulos públicos EE.UU..

2

Palabras clave: China, bonos del gobierno, Estados Unidos

Introdução

Para maior compreensão do tema e detalhamento das circunstâncias, este artigo foi

dividido em quatro partes; onde inicialmente trataremos dos conceitos-chave

necessários para compreender o mercado de títulos.

Em seguida, relataremos a situação específica dos Estados Unidos, descrevendo o

funcionamento da dívida pública americana e o papel do American Treasury (Tesouro

americano) para a economia.

Caracterizaremos também a China e a especificidade e origens de suas reservas,

mostrando como estas são aplicadas no tesouro americano.

Por fim, concluiremos explicando quais os efeitos dessa relação, se caso a China

suspendesse ou reduzisse seu investimento nos títulos da dívida pública americana.

1. Conceitos

Inicialmente apresentaremos os conceitos de alguns termos fundamentais ao

entendimento do conteúdo que será estudado, baseado principalmente em informações

do Tesouro Nacional brasileiro.

Primeiramente, afirma-se que o conceito de dívida está simetricamente associado ao

conceito de crédito, isto é, para cada unidade de dívida existirá uma unidade de crédito

no sistema financeiro de determinada economia.

Quando os gastos do governo não conseguem ser supridos pelas as arrecadações de

impostos ou quando ele precisa de recursos para a gestão financeira (para controle do

nível de atividade, crédito ou consumo), o governo recorre às entidades e sociedade,

tomando dinheiro emprestado, esse valor que é tomado emprestado é chamado de dívida

pública.

A dívida pública pode ser de dois tipos, a interna que é quando o credor está dentro do

país, e a externa que é quando o credor está fora do país. Credores esses que podem ser

3

bancos públicos ou privados, investidores privados, instituições internacionais e

governos de outros países.

Captam-se recursos para financiar a dívida pública seja para investimento (financiar

gastos com planejamento e execução de melhorias em infraestrutura, bem como

aumento do capital do Estado) ou para custeio (financiar despesas já existentes, e

também a manutenção e conservação do patrimônio do Estado) no mercado financeiro

por meio da emissão de títulos públicos pelo Tesouro Nacional.

Esses títulos são produtos de renda fixa3, podendo ser adquiridos por pessoas físicas e

jurídicas. São considerados como investimentos de menor risco do mercado de capitais,

devido o seu pagamento estar sob a responsabilidade do Estado.

Para dar continuidade no objetivo de estudo deste trabalho, é importante também

compreender o conceito de taxa de risco zero para títulos públicos. Para

DAMODARAN(2007) basicamente, significa não existir risco de inadimplência nem

incerteza a respeito das taxas de reinvestimento que devem estar relacionadas a um

determinado período de tempo (para que os fluxos de caixa no início e fim da aplicação

seja zero, assim tudo será reinvestido), ou seja, o investidor tem pleno conhecimento

sobre os retornos esperados do ativo.

Para cobrir a incerteza de seus ativos, os governos aplicam em seus ativos um prêmio de

risco de inadimplência, ou seja: quanto maior for à incerteza com relação a um ativo

maior retorno ele dará por meio do risco de inadimplência, quanto menor for à incerteza

menor será o retorno.

O Tesouro Nacional é considerado como o conjunto dos meios financeiros que estão à

disposição de um Estado. Tem como uma de suas funções, os serviços de administração

(gestão dos recursos), que em muitos países estão ligados ao Ministério das Finanças.

Sendo os fundos públicos originados das receitas do estado, principalmente por meio da

tributação.

2. Estados Unidos

3

Segundo informações da Receita Federal, entende-se por ativos de renda fixa, aqueles em que o

retorno do capital ou a remuneração podem ser dimensionados no momento da aplicação. Isto é, a

pessoa que adquiri tais ativos de renda fixa já sabe desde o primeiro momento da compra o valor que

irá receber ao final do prazo da operação. Para tal, são utilizadas taxas de juros fixas (previamente

determinadas) ou indexadas (baseadas em um índice, por exemplo: Selic).

4

Os Estados Unidos da América (EUA) são um país desenvolvido e formam (ainda) a

maior economia do mundo. Com base nos dados de 2013 do Ministério das Relações

Exteriores (MRE) possui um PIB por paridade poder de compra de US$ 16,72 trilhões e

PIB per capita de US$ 52,839 (sendo considerada a sexta posição no ranking mundial).

Onde em 2012 destacou-se no terceiro lugar do ranking mundial de IDH. Os Estados

Unidos respondem a uma porcentagem significativa dos gastos militares do planeta e

são um forte líder econômico, político e cultural.

Considerando exclusivamente o Tesouro Norte-Americano (com base no site do U.S.

Department of the Treasury), vemos que ele busca: manter a economia do país forte e

criar oportunidades econômicas e de emprego através da promoção de condições que

permitam o crescimento econômico e a estabilidade no país e no exterior, fortalecer a

segurança nacional combatendo as ameaças e protegendo a integridade do sistema

financeiro, e gerenciando as finanças e os recursos do governo dos EUA de forma

eficaz.

A gestão dos recursos monetários dos Estados Unidos sempre foi à função primária do

Departamento do Tesouro (Treasury Department). Quer se trate de regulamentação dos

bancos nacionais, da determinação da política econômica internacional, da coleta de

imposto de renda e impostos especiais de consumo, emissão de títulos, relatos das

operações financeiras diárias do governo ou emissão de moeda. A única preocupação

que ainda une as atividades do Departamento de Tesouro é o dinheiro, pois é dividido

em vários escritórios sendo cada um individualmente responsável por um procedimento.

Embora formalmente estabelecido como um departamento executivo pela primeira

sessão do Congresso em 1789, muitas funções do Departamento do Tesouro estavam

sendo realizadas antes mesmo da assinatura da Declaração da Independência 13 anos

mais cedo. Ao longo das décadas, as funções do Departamento tem se expandido e se

tornado mais sofisticadas para atender às necessidades de uma nação em

desenvolvimento.

Hoje, o Departamento do Tesouro continua a ser a principal instituição financeira dos

Estados Unidos, com uma agenda de tempo integral da contabilidade, cobrança de

receitas, a produção de dinheiro, e formulação de política econômica.

5

Nos EUA o termo “dívida nacional” se refere às responsabilidades diretas do Governo

dos Estados Unidos. Há vários conceitos diferentes de dívida que em vários momentos

são usados para se referir à dívida nacional:

- A dívida pública é definida como títulos da dívida pública emitidos pelo Tesouro dos

EUA. Títulos estes que são principalmente títulos e valores mobiliários do Tesouro,

títulos de capitalização e títulos especiais emitidos para os governos estaduais e locais.

Uma parte fica em poder do público e uma parte vai para o fundo fiduciário4 do governo

americano (Government Trust Funds).

- Dívida detida pelo público (exclui a parcela da dívida que é detida pelo fundo

fiduciário do governo).Esta parte é a mais importante pois mede a quantidade

(acumulada) que o governo tomou emprestado para financiar déficits.

- Dívida federal bruta é composta de títulos da dívida pública e uma pequena quantidade

de valores mobiliários emitidos por agências governamentais.

Durante muito tempo os títulos da dívida pública dos Estados Unidos foram

considerados o investimento mais seguro do mundo (risco zero), exceto em outubro de

2013 quando a dívida atingiu seu teto de US$ 16,699 trilhões (o teto é o valor limite que

o governo pode tomar emprestado no mercado para honrar seus compromissos)

colocando em risco sua credibilidade, pois se este teto não fosse aumentado o Tesouro

americano não poderia mais tomar dinheiro emprestado no mercado e poderia ficar sem

caixa para honrar seus compromissos.

Segundo dados divulgados no jornal online G1, publicado em fevereiro de 2014, antes do

aumento do teto, inúmeros serviços e atividades do país que dependiam de servidores

públicos deixaram de funcionar. Como o limite dos gastos foi ultrapassado, isso afetou a

estrutura do governo, e o país passou a ser visto com desconfiança e tem de pagar mais juros

pelos empréstimos feitos (como visto no tópico 1, a perda da credibilidade faz com que o

prêmio de risco de inadimplência tenha de ser maior). A elevação dos juros nos EUA

repercute também em outros países, visto que as taxas pagas lá são referência para o resto do

mundo.

4

Um fundo fiduciário é um fundo composto por uma variedade de ativos destinados a proporcionar

benefícios a um indivíduo ou organização. É utilizado para garantir a segurança financeira do

beneficiário. Que neste caso é o governo americano.

6

O limite do teto é alto, pois reflete os efeitos da crise financeira de 2008 (o país precisava de

mais dinheiro para estimular a economia) além dos altos gastos ao longo dos anos para

financiamento de guerras e ações militares.

O risco de comprometimento da credibilidade teve fim quando em fevereiro de 2014 o

Congresso aprovou o aumento do limite legal da dívida para US$ 17,2 trilhões (previsto para

ser aplicado até março de 2015).

Os efeitos de uma crise neste aspecto provocaria uma falta de liquidez mundial, visto que a

maior parte das reservas de moeda internacionais de todos os bancos centrais é em dólar. Os

países que possuem maior parte dos títulos da dívida pública dos EUA seriam os mais

prejudicados, pois o dólar perderia muito valor (dentre outros efeitos).

Além do prejuízo para esses países, haveria turbulência nas bolsas de valores no mundo.

Entretanto não aprofundaremos neste assunto, deixamos a sugestão de estudo para os demais

pesquisadores.

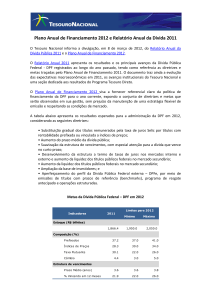

As tabelas a seguir foram extraídas da Carteira de Aplicação Estrangeira em Valores

Mobiliários dos EUA de 2014 disponíveis no site do U.S. Department of the Treasury, e os

comentários são traduções livres e adaptadas pelas autoras deste artigo. O objetivo de

apresentá-las é mostrar como os países estão investindo nos títulos americanos,

especialmente a China.

7

A distribuição de títulos norte-americanos de longo prazo, representada na tabela 8, mostra

que, a China é a maior detentora de títulos americanos de longo prazo, com participações

similares relatados na pesquisa ($ 1,730 bilhões) e no SLT5 (1,729 $ bilhões). O Japão foi o

segundo maior detentor, com $ 1,703 bilhões de participações totais em valores mobiliários

americanos de longo-prazo na pesquisa e $ 1,706 bilhões no SLT. Semelhanças entre a

pesquisa do Departamento do Tesouro Americano e SLT é verídica em outros países

também.

5

SLT é uma abreviação de Securities Long Term (Títulos de longo prazo). O título completo do formulário

que disponibiliza esses dados é Aggregate holdings of Long-Term Securities by U.S. and Foreign

Residents (participação agregada de títulos de longo prazo por norte-americanos e estrangeiros

residentes). Trata-se de um registro dos detentores de títulos de longo prazo.

8

Essa outra tabela mostra o total de títulos do Tesouro dos EUA, e fornece detalhes sobre

participações estrangeiras de Títulos de Longo Prazo da dívida (Treasury long-term debt)

discriminados em Nominais (Nominal) e Títulos do Tesouro Protegidos da Inflação

(Treasury Inflation-Protected Securities – TIPS). Vemos então que a China continua a ser o

maior detentor de títulos do Tesouro Americano em junho de 2013, com um montante total

de $ 1277 bilhões, um aumento de US $ 130 bilhões em relação a junho de 2012.

3. China

3.1 Breve histórico da China

A China tem seus primeiros relatos históricos desde o séc. XX a.C., e até o séc. XV

representava cerca de 30% do Comércio e do PIB mundial, segundo estudos de PIRES

(2009). Na China foi inventado o papel, a pólvora, papel-moeda, a bússola, dentre outros.

Até por volta de 1820, o governo Chinês (então, dinastia6 MING) não tinha interesse de

expandir seu comércio/economia, e portanto vetou todas as tentativas de expansão marítima.

6

Dinastia é uma sucessão de soberanos, pertencentes à mesma família, por diversas gerações. Por um

período de mais de 2 mil anos a China foi governada por dinastias, sendo a última delas a dinastia CHING

(1644).

9

Após isso iniciou-se um período de conflitos para dominação do mercado chinês, pelas

economias ocidentais (Primeira e Segunda Guerra do Ópio)7

Seguiram vários conflitos, culminando na unificação só em 1949 quando os comunistas

tomam o poder, dando início ao governo de Mao Tsé-Tung onde o país adota a coletivização

de terras, dos bancos e das companhias estrangeiras. Falha a tentativa de aceleração do

processo de industrialização com o Grande Salto para Frente8.

Em 1966, novamente sob o comando de Mao, instaurou-se a Revolução Cultural na tentativa

de modificar a cultura e valores do país, instigando a população a se rebelar contra as

normas/pensamentos vigentes. Entretanto isso serviu para que as tropas do governo

identificassem os opositores e os perseguissem.

Em 1976, após a morte de Mao, assume Deng Xiao Ping, que a partir de então passou a

implantar reformas políticas e econômicas e futuramente propiciou a abertura das Zonas

Econômicas Especiais para empresas estrangeiras, modernizando as áreas da indústria,

agricultura, ciência e tecnologia. Tal modelo de abertura enfrentou rejeição da população,

pois as reformas geraram inflação e desemprego.

O país torna a enfrentar problemas internos, bem como todas as economias vinculadas ao

modelo soviético. Após a dissolução dos protestos internos, o governo Chinês opta por

continuar a abertura comercial e desde então a China apresenta crescentes avanços de

desenvolvimento e crescimento econômico.

3.2 China atualmente

Hoje a economia da República Popular da China é a segunda maior do mundo, superada

somente (e ainda) pelos Estados Unidos. Segundo dados de 2013 do Ministério das Relações

Exteriores (MRE) a china já tinha uma população de 1.360,8 milhões de habitantes, onde

7

A primeira em 1839/1942 e a Segunda em 1856/1860. Os ingleses afim de forçar a abertura comercial

chinesa, começaram a vender ilegalmente ópio (Substância produzida na Índia, extremamente viciante e

prejudicial à saúde) para a população da China. O vício provocou uma epidemia no país, fazendo com

que o governo intervisse o que resultou em conflitos armados. Por fim, os britânicos venceram ambas as

guerras, forçando dois tratados: na primeira, o Tratado de Nanquim; na segunda o tratado de Tianjin.

Tais tratados infligiram à China a abertura de vários portos, bem como pagamentos de indenizações de

guerra. Deixamos como sugestão de leitura o livro “The Opium War” de Julia Lovell.

8

Após o sucesso do primeiro Plano Quinquenal (1953-58), foi instituído o Segundo Plano Quinquenal

(1958-62) que ficou conhecido como “Grande Salto para Frente” que tinha por objetivo estruturar as

bases para o estabelecimento de uma ampla fase de industrialização. Entretanto, devido a graves secas

e inundações, inexperiência técnica e insuficiência estrutural o plano entrou em colapso, gerando crise e

fome na China. Mao Tsé-Tung é afastado da política.

10

94,3% é alfabetizada e possui expectativa de vida de 73,7 anos. Com um PIB de US$ 8,94

trilhões com paridade poder de compra de US$ 13,37 trilhões.

Quanto ao comércio exterior em 2013 apresentou um crescimento de 88,5% em relação a

2009, de US$ 2,21 trilhões para US$ 4,16 trilhões. E em 2012 foi classificada no ranking

como o 2º mercado mundial, após os Estados Unidos, sendo o 1ºexportador e o 2º

importador. O saldo da balança comercial apresentou-se superavitário em todo o período sob

análise, totalizando saldo positivo de US$ 261 bilhões em 2013.

Desde o ínicio das reformas implantadas por Deng Xiao Ping, o PIB apresentou crescimento

médio real de 10% ao ano. Segundo o PNUD (apud. NONNENBERG, 2010, p. 1) o IDH

(Índice de Desenvolvimento Humano) passou de 0,53 (1975) para 0,78 (2006). Além de ser

o 3° maior país em extensão territorial com 9.561.000 Km².

De acordo com a mídia estatal chinesa (apud. Epoch Times), 70% (ou 2,3 trilhões de

dólares) estão investidos em ativos em dólar. Além do Tesouro Americano, isso incluiria a

dívida de agências e corporações norte-americanas e ações nos EUA. O resto é investido

predominantemente em euros (20-30%), libra esterlina e iene japonês (0-10%).

O enorme crescimento das exportações resultou num contínuo crescimento dos saldos

externos da China. Frente a isso, um importante dado fornecido em NONNENBERG (2010)

é de que as reservas internacionais que até 1998 eram menores que US$ 150 bilhões em

2008 já chegava à US$ 2 trilhões.

NONNENBERG (2007) explica em seu trabalho os motivos que levaram tal aumento nas

reservas internacionais:

Como foi possível à China acumular reservas internacionais em valores tão

elevados, mantendo a taxa de câmbio fixa sem, ao mesmo tempo, gerar pressões

inflacionárias? A contrapartida da elevação das reservas é o aumento da dívida

pública. Quanto maior a dívida, maiores os encargos financeiros e maior o déficit

fiscal. Entretanto, à diferença da maior parte dos demais países, tanto o déficit

fiscal da China quanto o valor inicial da dívida pública eram relativamente

pequenos. A dívida bruta do governo central passou de aproximadamente 6,5% do

PIB em 1990 para 15,7% em 2008. (NONNENBERG, 2010, p. 12)

Vemos ainda que enquanto a China apresenta um grande superávit no balanço de

pagamentos, os EUA aumentaram bastante seu déficit (aumento da dívida pública

explicado no tópico 2).

11

O mesmo autor citado faz uma importante observação pertinente a este trabalho sobre

os superávits chineses e déficits americanos:

É importante perceber que foram os superávits chineses que permitiram o

crescimento dos déficits norte-americanos. Isso porque o excesso de poupança na

Ásia resultou numa redução das taxas de juros globais, que contribuíram para a

expansão do consumo (e do investimento) nos Estados Unidos que, por sua vez,

acarretou o aumento do déficit em conta corrente. Dito de outra forma, o excesso

de poupança (sobre os investimentos) da China financiou o excesso de consumo

nos Estados Unidos. (NONNENBERG, 2010, p. 13)

Outro importante aspecto a ser considerado é a elevada taxa de poupança chinesa. Explica o

autor:

Tanto o setor público quanto as famílias e as empresas apresentam poupanças

líquidas positivas. A poupança das famílias vem se mantendo, de acordo com

estimativas, em torno de 17% do PIB, ao mesmo tempo em que a poupança das

empresas deve ter passado de cerca de 15% do PIB no início da presente década

para próximo a 27% em 2007. As famílias poupam muito porque necessitam

cobrir a maior parte dos gastos com saúde, educação e previdência, uma vez que o

governo cobra por esses serviços, ainda que parcela expressiva da população

receba alguns subsídios para saúde e educação. As empresas, boa parte delas de

propriedade do Estado, auferem lucros muito elevados, em razão do forte

crescimento da atividade e de custos relativamente baixos. Não apenas os salários

são baixos, mas diversos serviços públicos como energia, transporte e saneamento

são subsidiados pelo Estado, principalmente nas ZEEs. Além disso, os

empréstimos são concedidos a taxas de juros bastante reduzidas, mesmo a

empresas com riscos elevados. A forte participação da indústria também é um

elemento importante nessa equação. As empresas industriais apresentam uma

participação de investimentos maior do que a dos demais setores da economia e

necessitam de maiores lucros retidos. Finalmente, o Estado obtém taxas de

poupança mais elevadas do que a média dos demais países pois seus gastos em

saúde, educação e previdência são bem menores do que os da maior parte dos

demais. (NONNENBERG, 2010, p. 14)

As políticas econômicas chinesas, inclusive essas que induzem altos níveis de poupança

interna e promovem atividades relacionadas à exportação como o principal motor do

crescimento econômico da China, contribuíram para um aumento das reservas cambiais da

China na última década como já relatado acima.

As Políticas cambiais da China tentam retardar (e se possível parar) a valorização do Yuan

(ou RMB) em relação ao dólar. Isso faz com que as exportações chinesas fiquem mais

baratas e as importações estrangeiras para a China mais caras do que ocorreria se a China

mantivesse uma moeda flutuante.

O principal objetivo desta política é promover as indústrias de exportação da China e

encorajar o investimento estrangeiro. Para tal efeito, o banco central chinês deve intervir

fortemente nos mercados de câmbio, comprando dólares suficientes para manter a taxa de

câmbio chinesa favorável a esta política (moeda desvalorizada).

12

Tais políticas que induzem altas taxas de poupança visam amortecer o consumo interno e a

demanda por importações, enquanto a transferência de recursos financeiros vão em grande

parte, para as indústrias de exportação.

4. Relação entre China e Estados Unidos

Devido à sua baixa taxa de poupança, os Estados Unidos tomam emprestado para financiar o

seu déficit. Portanto, dependem de países com altas taxas de poupança, como a China, para

investir algum do seu capital nos Estados Unidos. Tais investimentos ajudam a manter as

taxas de juros dos Estados Unidos relativamente baixas e permitem que os Estados Unidos

consumam mais do que produzem.

Segundo MORRISON e LABONTE (2013), o mercado de títulos de dívida dos EUA é o

único mercado global que é grande o suficiente para absorver uma grande parte das

crescentes reservas chinesas. Tal ação é responsável também por garantir confiabilidade aos

títulos americanos, que continuem sendo considerados os mais seguros e líquidos

investimentos do mundo.

A crescente dependência dos EUA sobre a China para comprar títulos do Tesouro dos EUA

para ajudar a financiar seu déficit orçamentário tornou-se uma grande preocupação para

muitos políticos norte-americanos.

Muitas hipóteses foram levantadas no trabalho de MORRISON e LABONTE (2013)

“China’s Holdings of U.S. Securities: Implications for the U.S. Economy” onde supõe o que

aconteceria com essa relação:

1) Alguns levantaram preocupações de que as grandes explorações da China poderiam

dar-lhe vantagem econômica sobre os Estados Unidos.

2) Outros expressaram preocupação de que a China pode perder a fé na capacidade dos

Estados Unidos de cumprir suas obrigações de dívida, e, portanto, poderia tentar

liquidar tais ativos ou significativamente reduzir a compra de novos títulos, um

movimento que alguns acreditam que poderia danificar a economia dos EUA.

3) Outros ainda afirmam que a compra de títulos dos EUA pela China era um fator

importante que contribuiu para a crise das hipotecas subprime nos EUA e posterior

desaceleração econômica global, pois isso ajudou a manter as taxas de juros reais dos

EUA muito baixas e aumentou os desequilíbrios globais.

13

4) Autoridades chinesas, por outro lado, expressaram preocupações sobre a segurança

de suas grandes explorações de dívida dos EUA, e alguns argumentaram que a China

deve diversificar investimentos ou implementar políticas que retardem a acumulação

de reservas cambiais, o que diminuiria a necessidade de comprar ativos americanos.

Se a China reduzisse o investimento nos valores mobiliários dos Estados Unidos, isto

poderia aumentar as taxas de juros dos EUA. Com taxas de juros mais elevadas os gastos

com investimentos se tornariam menos vantajosos, e por sua vez reduziriam. Ceteris

Paribus, a redução na aplicação das reservas chinesas no Tesouro faria com que a demanda

externa global por ativos dos EUA caíssem, e isso faria com que o dólar se depreciasse. Com

o valor do dólar depreciado, o déficit comercial iria diminuir, pois o preço das exportações

americanas cairia no exterior e os preços das importações subiram nos Estados Unidos.

As proporções dos efeitos de tal ação dependeriam se esta causasse ou não um efeito manada

nos demais investidores estrangeiros, fazendo com que estes também reduzissem suas

aplicações no tesouro americano.

Considerações finais

Vimos, portanto, que uma das possíveis consequências dessa relação seria uma espécie de

desequilíbrio no mercado mundial, tanto econômica quanto politicamente. Isso se percebe,

pois, se a China deixasse de financiar a dívida americana, isto provavelmente faria com que

esta se desestabilizasse. Caso isso acontecesse, a própria China seria afetada, considerando

que depende fortemente das exportações para o crescimento econômico e o emprego, e visto

que os EUA são os maiores importadores de bens chineses (importações americanas da

China em 2012 foram de 426.000 milhões dólares).

Além da China, um caos se estabeleceria no mercado financeiro internacional, visto que

poderia provocar um efeito manada, pois a confiabilidade dos títulos americanos seria

abalada. Desestabilidade das moedas, dos mercados de bens e serviços, enfim das economias

como um todo além de acirrar a tensão entre os principais países (que além de potências

econômicas, detém grande poderio bélico).

É importante lembrar que tal equilíbrio anteriormente explicado é devido ao interesse mútuo

dessas economias: tanto os Estados Unidos de financiar sua dívida pública quanto a China

em aplicar suas reservas, mantendo assim o Yuan desvalorizado. E levantar ainda a hipótese

14

de que a China esteja se preparando para mudar sua estratégia voltando-se então para o

mercado interno e diversificando investimentos.

Entretanto, como não temos dados e fatos empíricos disponíveis para avaliar os reais efeitos

de uma suspensão ou redução da compra de títulos americanos pela China, deixamos nossas

hipóteses para serem comprovadas e/ou reavaliadas futuramente.

REFERÊNCIAS BIBLIOGRÁFICAS:

Conheça

o

Tesouro

Nacional.

Disponível

em:

<

http://www3.tesouro.fazenda.gov.br/instituicao_tesouro/downloads/conheca_tesouro_nacion

al.pdf>. Acesso em 16 de maio.

DAMODARAN, Aswarth. Finanças Corporativas: Teoria e Prática. Porto Alegre: Bookman,

2007.

Foreign

Portfolio

Holdings

of

U.S.

Securities.

Disponível

em:

<

http://www.treasury.gov/ticdata/Publish/shla2013r.pdf>. Acesso em 13 de maio.

MORRISON, Wayne M. Morrison e LABONTE, Marc. China’s Holdings of U.S.

Securities:

Implications

for

the

U.S.

Economy.

Disponível

em:

<http://fpc.state.gov/documents/organization/99496.pdf>. Acesso em 9 de maio.

MRE/

DPR/

DIC

–

Indicadores

Econômicos

da

China.

Disponível

em:

<http://www.brasilglobalnet.gov.br/ARQUIVOS/IndicadoresEconomicos/INDChina.pdf>.

Acesso em 21 de maio.

MRE/ DPR/ DIC – Indicadores Econômicos dos Estados Unidos. Disponível em:

<http://www.brasilglobalnet.gov.br/ARQUIVOS/IndicadoresEconomicos/INDEstadosUnid

os.pdf>. Acesso em 21 de maio.

NONNENBERG, Marcelo José Braga. China: estabilidade e crescimento. Revista de

Economia Política. Vol. 30. No2. São Paulo. Abril/Junho 2010.

PAULINO, Luís Antonio e PIRES, Marcos Cordeiro. Nós e a China: O impacto da presença

chinesa no Brasil e na América do Sul. São Paulo: LCTE Editora. 2009.

Receita

Federal.

Renda

Fixa.

Disponível

em:

<http://www.receita.fazenda.gov.br/pessoafisica/irpf/2006/perguntas/aplicfinanrenfixare

nvariavel.htm>. Acesso em 20 de maio.

15

Senado dos EUA aprova aumento do teto da dívida até março de 2015. G1 Economia.

02/2014. Disponível em: < http://g1.globo.com/economia/noticia/2014/02/senado-dos-euaaprova-aumento-do-teto-da-divida-ate-marco-de-2015.html>. Acesso em 24 de maio.

U.S.

Department

of

treasury.

Disponível

em:

<

http://www.treasury.gov/Pages/default.aspx>. Acesso em 16 de maio.

16