Economia dos Intermediários Financeiros

INTRODUÇÃO

Em Março de 1998, o economista principal para assuntos da América Latina,

Guiilermo Perrry, do Banco Mundial, apresentava quatro factores-chave que teriam

contribuído para a vulnerabilidade das economias asiáticas:

-

-

-

Acumulação de dívida externa de curto prazo, excedendo as reservas

cambiais, tornando-as vulneráveis a ataques especulativos;

Obtenção de elevados empréstimos em moeda estrangeira por parte de

instituições financeiras e das próprias empresas, que limitou a margem de

manobra das autoridades para procederem a uma atempada

desvalorização da moeda, sem colocar sob pressão financeira o sector

privado;

Elevados níveis de dívida das empresas e pouco zelosos empréstimos por

parte dos bancos, que se traduziram numa vulnerabilidade de uns e outros

perante a elevação das taxas de juro ou de abrandamentos significativos do

nível da actividade. Também este factor, contribui para a limitação da

margem de manobra, anteriormente referida.

Vulnerabilidade do sector externo, resultante de várias das economias se

terem defrontado com a valorização das suas moedas, (indexadas aos

dólar e a valorizar desde 1995), tendo tal processo conduzido ao

abrandamento das receitas de exportação e consequente défice da Balança

de Transacções Correntes.

Para o mesmo autor as causas da crise de solvabilidade, que assolou estes países,

devido ao seu excesso de endividamento, e que conduziu ao desemprego

generalizado e à diminuição dos salários, foram cinco, a saber:

-

-

-

-

Existência de incentivos a comportamentos privados contrários aos

interesses públicos, materializando a situação de risco moral;

Existência, nalguns países, de formas de “capitalismo clientelar” que

contribuíram para ocultar a natureza não lucrativa de muitas transacções e

para não transparecer a situação financeira real de bancos, grandes

empresas e conglomerados;

Quadro regulamentar e mecanismos de supervisão do sistema financeiro

deficiente, agravado pela falta de informação credível sobre as actividades

dos bancos;

Regimes de câmbio rígidos que levaram a uma percepção de que o risco

de desvalorização era pequeno;

Processos parciais e mal sequenciados de liberalização a nível financeiro e

das operações externas de contas de capital, levando a uma redução de

restrições à obtenção de empréstimos no exterior ao mesmo tempo que

eram mantidas restrições de propriedade estrangeira sobre entidades do

sector bancário doméstico.

1

Economia dos Intermediários Financeiros

1.

OS NOVOS PAÍSES INDUSTRIALIZADOS DA ÁSIA

Analisaremos neste ponto os NPI (Novos Países Industrializados) da Ásia que

constituem até hoje os casos mais bem sucedidos de desenvolvimento das

semiperiferias.

Muitos se interrogam sobre como foi possível que estes pequenos países com

débeis economias e sem grandes riquezas naturais tenham conseguido, num curto

espaço de tempo, atingir o estatuto de potências económicas de alcance mundial.

Torna-se pertinente analisar se será possível estes países servirem de modelo de

desenvolvimento para outros países em vias de desenvolvimento. A questão é “Será

possível repetir noutras regiões do Mundo, em condições semelhantes, o “milagre

asiático”?”

Nas últimas décadas, a costa asiática do Pacífico, sob a influência

geoeconómica do Japão, têm feito crescer o seu peso na economia mundial. A Coreia

do Sul, Taiwan, Hong-Kong e Singapura – “os dragões do oriente” – e, mais

recentemente a Indonésia, a Malásia, a Tailândia, Filipinas – “os tigres do oriente” - e

a China, têm conhecido um crescimento espectacular.

O sucesso das suas políticas de desenvolvimento permitiu-lhes alcançar uma

rápida industrialização que concorre já em muitos domínios com a dos países mais

desenvolvidos. Os produtos das suas fábricas encontram-se à venda nos mercados de

todo o Mundo: automóveis coreanos tanto nos EUA como em Portugal, turbinas de

Taiwan nas refinarias de petróleo do Médio Oriente, vestuário “made in” Singapura nos

pronto-a-vestir asiáticos ou europeus.

1.1.

FACTORES DE SUCESSO DOS “4 DRAGÕES” DA ÁSIA

Apesar de terem de ultrapassar alguns obstáculos e de possuírem entre si

diferenças significativas em dimensão, população, história e estrutura política, os NPI

asiáticos conseguiram tirar partido de um conjunto de factores comuns – geográficos,

socioculturais e político-económicos – que em conjunto explicam a prosperidade que

atingiram.

1.1.1.

CONDIÇÕES GEOGRÁFICAS FAVORÁVEIS:

Mesmo possuindo fracos recursos no que respeita a fontes de energia e

matéria-prima, os NPI gozam de certas facilidades, dada a sua localização geográfica,

tais como: - possibilidade de praticarem uma agricultura intensiva assente na

rizicultura, o que lhes permite suportar elevadas densidades populacionais; comunicação com o exterior, tirando partido da posição marítima no Oceano Pacífico; posição geoestratégica no prolongamento para sul do pólo económico japonês, entre

os mercados da Ásia, das Américas e da Austrália.

2

Economia dos Intermediários Financeiros

1.1.2.

CARACTERÍSTICAS DA MÃO-DE-OBRA:

Estes países souberam aproveitar a sua mão-de-obra abundante, disciplinada

que aceita baixos salários e duras condições de trabalho.

1.1.3.

ÊNFASE NA EDUCAÇÃO:

O ênfase que estes países colocaram na educação, a par do Japão, baseia-se

no respeito pelo estudo e exames competitivos. Acredita-se que os seus hábitos

tradicionais de educação criam harmonia social e uma força de trabalho bem treinada,

com elevado nível de formação técnica e científica.

1.1.4.

ELEVADO NÍVEL DE POUPANÇA:

Medidas fiscais, taxas e restrições às importações, a par de um deficitário

sistema social, nomeadamente de saúde e reformas encorajam as poupanças

individuais.

1.1.5.

FORTE ENQUADRAMENTO POLÍTICO:

Na maioria dos países da Ásia-Pacífico, o Governo exerceu uma influência

preponderante na política económica seguida através de um conjunto de medidas, tais

como: a concessão de empréstimos a taxas reduzidas, a atribuição de subsídios a

indústrias em dificuldade, a protecção dos produtos locais face aos produtos

importados e a colaboração entre os sectores público e privado (que, no entanto, varia

de país para país).

1.1.6.

EMPENHAMENTO NAS EXPORTAÇÕES:

Os NPI do Pacífico empenharam-se nas exportações com o objectivo de

conquistarem mercados externos. No entanto, souberam tirar partido das relações

com o Japão e com o Ocidente através da aquisição de tecnologias e formação de

quadros. Aproveitaram, também, os baixos custos de uma abundante mão-de-obra e

beneficiaram de uma ordem comercial mundial aberta, criada e protegida pelos EUA,

enquanto protegiam as suas indústrias da concorrência estrangeira.

1.1.7.

EXISTÊNCIA DE UM MODELO LOCAL - O JAPÃO:

Durante quatro décadas, os povos da Ásia Oriental observaram o dramático

sucesso de um vizinho não ocidental, baseado nas suas qualificações educacionais e

técnicas, elevadas taxas de poupança, objectivos industriais e de mercado de longo

prazo, sob orientação estatal e determinação para competir nos mercados mundiais.

O Japão é desprovido de fontes de energia e de matérias – primas, derrotado

na 2ª Guerra Mundial e destruído pela primeira bomba atómica lançada sobre o

território, o Japão conseguiu-se firmar num dos principais lugares das nações

desenvolvidas.

3

Economia dos Intermediários Financeiros

Os japoneses têm uma especial predisposição para a continuidade

(solidariedade entre gerações ou sucessão dos soberanos) e para o consenso.

Quando os recursos naturais são raros, o potencial humano torna-se vital. É

necessário desenvolvê-lo para que a economia esteja à medida de se adaptar a um

meio envolvente em constante mudança. Numa única palavra: trabalhar. Foi assim

que o Japão aprofundou a sua soberania nos tempos da economia agrícola e foi assim

que se tornou uma economia industrial.

Os japoneses fizeram da educação, ao longo dos séculos, um bem público.

Actualmente, a taxa de analfabetismo é praticamente zero. O Japão dispõe de uma

força de trabalho cujo nível de educação é o mais elevado do Mundo. O outro pilar do

potencial humano no Japão é um tipo de socialização que privilegia a

interdependência ou, por outras palavras, a divisão do trabalho, a partilha dos riscos,

as economias de custos e de tempos.

O Japão tem ao seu dispor uma excelente força de trabalho que se encontra

disciplinarmente ligada às grandes empresas nas quais são desenvolvidas políticas de

formação e enquadramento dos trabalhadores. O segundo aspecto está relacionado

com a jornada de trabalho bastante elevada: cerca de 10 horas diárias, com poucos

dias festivos no ano e com períodos de férias reduzidos. Tudo isto conjugado, conduz

a elevados índices de produtividade da indústria japonesa. Foi desta forma que, no

pós-guerra, o Japão conseguiu, em cerca de 15 anos, multiplicar por 10 o seu PNB, o

que corresponde a uma taxa acumulativa de quase 15%, crescimento constante que

nenhum outro país conseguiu ao longo da história.

1.1.8.

AS TAXAS DE INVESTIMENTO

Uma das razões do alto ritmo de crescimento, reside na forte taxa de

investimento. Na última década, o Japão tem vindo a investir normalmente 34% do seu

PNB destacando-se, assim, de países da OCDE (que apresentam valores entre 18% e

25%) ou de países subdesenvolvidos (entre 8% e 17%).

Esta taxa de investimento deve-se a diversos factores, nomeadamente um

baixo nível de salários, embora em aumento; um sistema de concentração empresarial

característico, que se traduz no reinvestimento continuado da maior parte dos lucros

nas empresas; o sentido de organização, o amor ao trabalho e o gosto dos japoneses

pela poupança.

Outra característica da taxa de investimento é o seu elevado rendimento, que

se deve a diversos factores: grande dimensão das empresas e unidades industriais, o

que torna possível grandes economias de escala; alta concentração industrial no

espaço físico, que permite fortes economias de aglomeração; e a associação do bem

capital com uma força de trabalho altamente qualificada e, em certa medida,

submissa.

4

Economia dos Intermediários Financeiros

1.1.9.

LIGAÇÃO ESTADO – INDÚSTRIA

Existe uma enorme sobreposição entre os grandes grupos industriais e o

Estado, isto é, as grandes empresas estão perfeitamente representadas no Governo,

de tal forma que não se sabe quem manda em quem. As empresas “aceitam” um certo

paternalismo estatal, dentro do quadro de uma planificação indicativa flexível e audaz,

que chega a delinear ritmos de crescimento. Em troca, a indústria sabe que tem

reservada a maior e melhor parte do amplo mercado interno. Este é um dos grandes

trunfos da indústria japonesa: uma pauta relativamente proteccionista, que lhe reserva

o seu amplo mercado nacional, mas que permite o desenvolvimento de empresas

altamente competitivas para o exterior.

1.1.10. COMÉRCIO INTERNO E EXTERNO

O crescimento do Japão nos últimos 25 anos deve-se acima de tudo às

reacções do mercado interno, dado que os japoneses mostram uma forte apetência

para o consumo (o mercado japonês é o segundo mercado de consumo do Mundo).

Ainda hoje, o Japão tem um grau de abertura ao mundo exterior duas vezes e meio

inferior ao da UE. Para além de barreiras como a língua, a propensão dos japoneses

para comprarem produtos nacionais, existem ainda regulamentos restritivos às

importações, que dificulta a penetração de empresas estrangeiras no mercado.

No entanto, no que diz respeito às exportações mostra uma grande

agressividade. Tratam-se de produtos de elevado valor acrescentado como

automóveis, fotocopiadoras, componentes electrónicos, microprocessadores, robots e

semicondutores (90% do mercado mundial).

1.2.

LIMITAÇÕES DO DESENVOLVIMENTO NOS NPI ASIÁTICOS

As transformações rápidas que ocorreram nestes países originaram

desequilíbrios e tensões internas: - no plano político, à excepção de Hong-Kong, os

regimes caracterizavam-se pelo autoritarismo e pela restrição das liberdades públicas,

geradoras de conflitos sociais; - no plano social, a rápida industrialização trouxe

graves carências de alojamento. A pobreza e o desemprego não desapareceram

embora tenham reduzido bastante. As difíceis condições de trabalho são agravadas

por horários muito extensos; - no plano ambiental, o rápido crescimento das taxas de

urbanização e da industrialização criou fluxos de tráfego muito intensos responsáveis

pelo ar extremamente poluído que se respira nas grandes cidades.

Há ainda que considerar as dificuldades externas, tais como: - o crescimento

das exportações que leva a um aumento das importações, o que pode gerar um défice

da balança comercial (por exemplo em Singapura e Hong-Kong). Para financiar os

défices comerciais recorre-se a empréstimos externos, incentiva-se o investimento

estrangeiro, acentuando-se, assim, a dependência externa; - o aumento dos salários

exigido pelos trabalhadores limita a competitividade, pela diminuição das vantagens

comparativas com outros Estados; - a grande dependência dos mercados americano e

japonês relativamente às exportações fazem com que as reacções proteccionistas em

época de crise os deixem mais vulneráveis. Por outro lado, os novos NPI, como a

5

Economia dos Intermediários Financeiros

Malásia, a Indonésia e a Tailândia, são cada vez mais seus concorrentes na

exportação de produtos manufacturados.

A solução parece ser a de diversificar os mercados de exportação (em

especial para os mercados regionais da Ásia e dos países em vias de

desenvolvimento da América Latina) e estimular a procura interna.

1.3.

A GEOECONOMIA DOS NPI DA ÁSIA

Os NPI da Ásia receberam o impulso do Japão e difundem essa onda de

crescimento a todo o Sueste Asiático. As “zonas económicas transnacionais” ou

“triângulos de crescimento” são disso exemplo. Integrando três ou mais Estados, estas

“zonas económicas” conjugam os terrenos e mão-de-obra baratos dos países em vias

de desenvolvimento e a tecnologia e capitais dos NPI e dos países industrializados.

Faremos, em seguida, uma breve alusão à ASEAN e à APEC, importantes veículos de

cooperação entre as economias.

Associação das Nações da Ásia do Sudeste (ASEAN)

A ASEAN é constituída por sete membros, cinco fundadores: Indonésia,

Malásia, Filipinas, Singapura e Tailândia e por duas adesões: em 1984 o Brunei

Durassalem e em 1985 o Vietname.

Os indicadores de base da região referentes a 1995 revelam dados

interessantes, dos quais podemos salientar o PNB por habitante e a taxa de

crescimento do PNB:

Quadro I

Valores em 1995

PNB por habitante

Taxa Cresc. do PNB

Brunei Indonésia Malásia Filipinas Singapura Tailândia Vietname

15.400

730

3.400

844

17.800

2.381

240

1,6%

6,7%

8,6%

5,5%

10,0%

8,3%

8,8%

Fonte: Relatório sobre o Desenvolvimento no Mundo, Banco Mundial, 1997

A conferência dos ASEAN em 1992 realizada em Singapura, teve por objectivo

estabelecer a criação de uma zona de comércio livre e representou a tentativa de uma

verdadeira integração regional entre os seus membros. As reduções de direitos

aduaneiros começaram em 1 de Janeiro de 1993, tendo por base as ligações

económicas crescentes entre os membros da ASEAN, a fraca intensidade de

obstáculos não-pautais e direitos aduaneiros relativamente reduzidos.

Após a análise do total de exportações da ASEAN e o comércio intraAssociação, facilmente se conclui que o comércio intra-regional aumentou

consideravelmente, de 26,29 biliões de dólares em 1990 para 78,23 biliões em 1996.

Podemos acrescentar que a ASEAN ocupava o 4º lugar no comércio mundial, a seguir

à União Europeia, EUA e Japão.

6

Economia dos Intermediários Financeiros

APEC (Ásia-Pacífico Economic Cooperation)

Este bloco de cooperação surgiu em 1989, com o objectivo de dar resposta ao

aumento da interdependência existente entre as economias das região. Em 1998,

abrange um conjunto de países que representa 55% do produto bruto mundial e 46%

do comércio internacional. São 18 os países membros do bloco, a saber: os EUA,

Canadá, Chile, México, Austrália, Nova-Zelândia, Papua-Nova Guiné, Brunei

Darussalam, Japão, China, os dragões asiáticos ( Hong-Kong; Singapura; Coreia do

Sul e Taiwan) e os tigres asiáticos (Tailândia; Malásia; Indonésia e Filipinas).

Na reunião de Seul em 1991 foram fixados os seguintes objectivos:

- Manter o processo de crescimento e desenvolvimento na região e contribuir

para o crescimento a nível mundial;

- Favorecer o processo de interdependência económica, cujos ganhos para a

região são evidentes, encorajando os fluxos de mercadorias, serviços,

capital e tecnologia;

- Desenvolver e manter a abertura do sistema comercial multilateral;

- Reduzir as barreiras ao comércio de mercadorias e serviços entre os

participantes;

- Realçar o papel do sector privado, face ao seu contributo dinamizador

dentro das economias dos países participantes.

Mais tarde, em 1993, os países membros realçam a necessidade de um

desenvolvimento sustentável.

Em 1994, os objectivos tornam-se mais abrangentes e o bloco declara

pretender constituir uma zona de comércio livre, com liberdade de comércio e

investimento, o mais tardar no ano de 2010 para as economias industrializadas e no

ano 2020 para as economias em desenvolvimento.

Em 1995, é fixada uma agenda de trabalho para implementar os objectivos

acima mencionados, nomeadamente nas áreas de cooperação técnica, como a

energia e os transportes, a agricultura e empresas.

Em 1996, foram fixados os seguintes temas: acesso aos mercados; regime de

investimento aberto; redução de custos dos negócios; infra-estruturas sectoriais.

Em suma, os traços caracterizadores da APEC são:

i)

ii)

Trata-se de um bloco de cooperação de múltipla diversidade entre os seus

membros, apresentando a vantagem da complementaridade estimulante

das trocas comerciais e do investimento. A diversidade existente é notória

do ponto de vista geográfico, do perfil das economias e dos diferentes

níveis de desenvolvimento (desde os recursos naturais ao nível salarial);

É um espaço económico que pretende promover uma cooperação regional

aberta, respeitando as regras multilaterais, permitindo a realização de

complementaridades económicas que estimulam as trocas e os

investimentos à base do sector privado.

7

Economia dos Intermediários Financeiros

2.

MODELO DE DESENVOLVIMENTO ASIÁTICO

Nos anos de 75/95, os países asiáticos conheceram taxas de crescimento

elevadas, atingindo os 8% anuais, nomeadamente na Tailândia e Malásia. Este

crescimento permitiu aproximar as estruturas destes países das dos países mais

desenvolvidos, dando pleno sentido à designação de "novos países industrializados”.

Assiste-se a uma "performance" notável baseada na importação de capitais, nos

mercados externos e numa política económica de orientação liberal-conservadora.

Assiste-se ao aparecimento de um modelo de desenvolvimento original, de

onde se podem destacar os seguintes aspectos:

1. Taxas de Poupança Elevadas

Existem na Ásia taxas de poupança internas muito elevadas, por exemplo no

Japão de 30% do PIB e de 19% em Singapura e Filipinas. Estas taxas são explicadas

por motivos económicos e culturais, deficiência dos sistemas de protecção social; e as

reformas vestem a forma de capitalização individual. A intermediação é feita pela

Banca, sendo a poupança dos particulares uma das fonte de financiamento do

sistema, adoptando-se uma política industrial e financeira que mobilizava e ajudava a

afectar essa elevada poupança interna.

2. Elevados Afluxos de Capitais

A 2ª fonte de financiamento são os capitais estrangeiros, que se direccionam

para aquelas economias devido a três factores:

- Baixas taxas de juro nos anos 90, nos EUA e no Japão;

- Crença de que existiria uma intervenção dos Estados e das

Organizações Internacionais, caso alguma coisa corre-se mal;

- Forte ligação das moedas locais a um painel onde predominava o dólar

e daí que os capitais liberados fossem em dólares.

Esta massa de capital permitiu aos países asiáticos financiar os seus

investimentos, no entanto, existe o verso e o reverso da situação, onde por um lado se

permite apetrechar os países de infraestruturas, por outro lado, assiste-se a uma má

afectação na aplicação dos recursos.

3. Ancoragem da Política Cambial (Câmbios Fixos ligados ao Dólar)

Orientação da política macroeconómica que mantinha grandes equilíbrios

agregados com a preocupação pela estabilidade dos preços, uma política orçamental

prudente e a adopção de uma política cambial que associava as moedas nacionais ao

dólar americano. Factor de extrema importância para a captação dos investidores que

foram atraídos pelo diferencial de taxas de juro, complementado pela ausência de

risco de câmbio.

Através da fixação das taxas de câmbio reduz-se a volatilidade na moeda

nacional em relação ao dólar, baixando o prémio de risco da dívida liberada em

dólares, permitindo que as empresas asiáticas pedissem empréstimos em dólares,

seguros da manutenção da taxa cambial manipulada pelo Estado e Bancos Centrais.

8

Economia dos Intermediários Financeiros

4. Predomínio das Exportações

As exportações cresceram sempre a taxas superiores às do produto,

impulsionando a abertura das economias e, consequente, integração na dinâmica da

economia mundial.

As exportações baseiam-se em produtos de forte intensidade de trabalho,

como é o caso dos têxteis; em produtos tecnológicos progressivos; e na existência de

mercados internos protegidos.

Sendo interessante analisar a taxa de abertura (rácio entre exportações e PIB),

que em 1997, se situa em:

Quadro II

Taxa de Abertura

Taiwan

Países

Hong-Kong

Tailândia

Filipinas

Malásia

Indonésia

Coreia

0%

20%

40%

60%

80%

100%

120%

140%

Grau de Abertura

Após análise deste quadro, torna-se clara a orientação do aparelho produtivo

em relação ao exterior.

5. Existência de um Estado Interventor

As fortes pressões políticas, com vista à manutenção de altas taxas de

crescimento, conduziram a uma longa tradição de garantias públicas, chegando a

subsidiar e controlar directamente os projectos privados, ou favorecendo através de

políticas de crédito directo, determinadas empresas. Toda esta política de

favorecimento político induz à confiança na rendibilidade dos investimentos.

Esta situação é comum à generalidade dos países do sudeste asiático, ainda

que existam algumas variantes e, nomeadamente, uma excepção, Hong-Kong. Em

suma, existe um grande apoio às actividades privadas; manipulação do Estado; e

aumento dos créditos concedidos por parte dos Bancos.

9

Economia dos Intermediários Financeiros

3.

FRAQUEZAS ESTRUTURAIS DO MODELO

Uma vez apresentado o modelo de desenvolvimento destes países, torna-se

necessário fazer uma análise sobre a fraqueza estrutural deste modelo económico,

que conduziu a um forte crescimento e quais os desequilíbrios que daí emergem.

1. SOBREINVESTIMENTO E APARECIMENTO DA “BOLHA FINANCEIRA”

A partir de 1995, os investimentos dirigiram-se para sectores fracamente

produtivos, devido: a direitos aduaneiros baixos derivados das negociações com a

Organização Mundial do Comércio; à abertura crescente dos mercados; a custos

unitários salariais no sentido de alta pressão dos sindicatos – Coreia do Sul; e ao

aumento do crédito interno. Dos novos créditos concedidos, 40% dos quais, foram

dirigidos ao sector imobiliário. Esta situação conduz ao aparecimento de uma “bolha

especulativa” sobre a capacidade industrial (existência de sobrecapacidade instalada).

2. ACRÉSCIMO DO DÉFICE DAS BALANÇAS DE TRANSACÇÕES CORRENTES

O rácio da BTC/PIB é um indicador macro-económico, que na Indonésia,

Malásia e Coreia do Sul passou de 2% em 1993 para 5% em 1996, na Tailândia onde

se vai despolotar a crise financeira, este rácio atingiu os 8%.

3. FRAQUEZA DO SISTEMA BANCÁRIO E FINANCEIRO E DO CONTROLO INTERNO

Existe no sector bancário, uma falta de transparência contabilística que aliada

ao afluxo de divisas potencia a proliferação de investimentos arriscados.

Importa referir que os motivos estruturais subjacentes à crise relacionam os

gestores das instituições, que não tinham competência para gerir o risco que leva ao

forte endividamento e não convergência do balanço; e a falta de prudência financeira,

as instituições acreditam estar cobertas por uma intervenção governamental, o que

descura o sistema de regulação e supervisão e incentiva a redução de custos de

informação, dando lugar à existência de informação assimétrica, empolando a prática

de risco moral e de selecção adversa.

O conceito de informação assimétrica pode auxiliar a compreensão deste

cenário: corresponde a uma situação em que os promotores têm melhor informação

acerca do risco e rendibilidade potencial do seu projecto, do que têm as entidades

financiadoras, o que origina situações conhecidas, economicamente, como selecção

adversa e risco moral.

Selecção Adversa apresenta-se como a elevada probabilidade que os projectos

de mais alto risco têm de ser mais fortemente financiados, a inexistência de

informações concretas sobre o nível de risco dos projectos, faz com que os

financiadores tendam a preterir projectos de baixo risco e consequentes rendibilidades

inferiores. Assim, os promotores dos projectos de risco reduzido e baixa, mas

consistente, rendibilidade saem do mercado, apenas subsistindo os projectos mais

rentáveis e arriscados.

Este fenómeno é tanto maior, quanto menor for a capacidade dos financiadores

de recolher informação necessária a uma criteriosa selecção de projectos.

10

Economia dos Intermediários Financeiros

O Risco Moral é caracterizado, pelo facto de, caso o projecto tenha sucesso o

seu promotor fazer reverter a seu favor os elevados ganhos, e em caso de insucesso,

ser o financiador a suportar todas as perdas. Para obviar estas situações, os

financiadores deveriam ter impostos restrições à concessão de crédito e organizar

sistemas de controlo.

4. AUMENTO DA CORRUPÇÃO E CONTEXTO POLÍTICO OBSCURO

Estas situações assumem maior relevância no Japão, Coreia do Sul e na

Indonésia.

A grande influência da intervenção pública, o proteccionismo e a corrupção, na

Indonésia impediu a eficiência económica e a competitividade, reduzindo a qualidade e

produtividade do investimento, a confusão política, na Tailândia impediu a tomada

atempada de decisões, e a falta de transparência na implementação das políticas

(designadamente, infra-estruturas públicas e isenções fiscais ad-hoc) contribuíram

largamente para o eclodir da crise.

4.

INDÍCIOS DE CRISE

Em meados dos anos 80, dá-se a alteração das Finanças Internacionais, com o

objectivo da globalização financeira.

Assiste-se a uma integração directa dos mercados financeiros, pela

ultrapassagem das estreitas regulamentações nacionais dos Estados (controlos de

capitais; regulamentações de câmbios; tratamentos fiscais especiais; entre outras)

para um mercado unificado. Afastou-se o princípio da especialização bancária,

diluindo-se as barreiras nacionais e externas. Assistiu-se à fase de

desregulamentação, acompanhada de taxas de juro variáveis e de cotações cambiais

voláteis. Este processo conduz ao aparecimento de inovações financeiras (produtos

como as opções, futuros , swaps, etc.) com diversas consequências, nomeadamente:

-

-

-

Permitir gerar a instabilidade da taxa de juro e da taxa de câmbio;

Facilidade de passagem de um compartimento de mercado para outro,

sucessiva alternância de taxas variáveis/taxas fixas, spot/forward, para

desembocar nas operações multi-divisas;

Possibilidade de um banco comprar firme os títulos, caso estes não se

escoem do mercado, dando ao emitente devedor a garantia de um

financiamento a longo prazo;

Desintermediação através de títulos renováveis a taxa variável.

A todo este fenómeno de globalização financeira, as economias dinâmicas da

Ásia não escaparam.

Um dos sinais inquietantes nestes países foi a abundância de liquidez, que fez

com que aumentassem os investimentos de alto risco com rentabilidades incertas, e o

financiamento do défice da BTC que se fazia no curto prazo, com capitais voláteis,

acumulando a vulnerabilidade da economia.

11

Economia dos Intermediários Financeiros

A subida do valor do dólar, a partir de 1995, marca um ponto de viragem da

política económica e o iene cai 50% entre Abril de 1995 e Fevereiro de 1997.

Na Tailândia não é tanto a apreciação do dólar que conta, é a depreciação do

iene, é aqui que reside a contracção das exportações para os países cujas moedas

não estão indexadas ao dólar, como é o caso do Japão, ao encarecer as importações

de bens de equipamento.

A apreciação do dólar tem efeitos inflacionistas na medida em que o

financiamento da BTC faz-se através de capitais estrangeiros liberados em dólares. A

importação de capitais obriga o Banco Central a criar moeda nacional, em

contrapartida dos dólares entrados para manter a paridade do bath. Com inflação, a

competitividade tailândesa decresce.

O resultado foi um processo de acumulação de capitais que conduziu a um

défice permanente e crescente da BTC em relação ao PIB.

A erosão da economia fez-se sentir através do aumento dos créditos falhados e

na insolvência de algumas instituições, provocando inclusive a sua própria falência.

O excesso de confiança das empresas nas instituições financeiras, destas no

Governo e deste nas organizações supranacionais como o FMI, de que qualquer risco

de insolvência estaria coberto e a existência de corrupção ao nível da concessão de

crédito, conduziu inevitavelmente a uma crise económica de importância considerável.

5.

5.1

A CRISE FINANCEIRA DO SUDESTE ASIÁTICO

CAUSAS DA CRISE FINANCEIRA

A crise do Sudeste Asiático, que começou a partir de meados de 1997, teve

causas que se podem esquematizar da seguinte maneira:

i)

ii)

iii)

iv)

v)

As moedas do bloco ASEAN e de Hong-Kong mantinham um sistema

cambial ligado ao dólar norte-americano, utilizando a técnica do

crawling-peg directo ou indirecto. A revalorização do dólar dos EUA, a

partir de Maio de 1995, traduziu-se numa apreciação da taxa de câmbio

efectiva e em perda de competitividade real das economias do Sudeste

Asiático;

A perda de competitividade das exportações, agravada pela

desaceleração do sector da electrónica e pela estagnação da economia

japonesa (taxa de crescimento de 0,5% em 1997);

A concorrência acrescida por parte de novas economias emergentes

que procuraram integrar-se na economia mundial;

O excessivo endividamento externo de curto prazo contraído por

grandes empresas voltadas para os sectores imobiliário e financeiro;

A ineficiente aplicação de capitais (caso da Coreia do Sul à conquista

de quotas de mercado internacional);

12

Economia dos Intermediários Financeiros

vi)

vii)

A desaceleração das exportações e o baixo retorno de projectos de

investimento, o que comprometeu o serviço da dívida;

A défices volumosos das balanças de transacções correntes, aliados à

liquidação de investimentos financeiros e ataques especulativos às

moedas nacionais.

Descritas as principais causas, passemos aos acontecimentos.

5.2

A CRISE DE 1997 E 1998

Quando a crise eclodiu, já havia amortecimentos da actividade económica e os

preços dos activos encontravam-se submetidos a vivas pressões. Daí que as

autoridades monetárias fossem renitentes em aumentar as taxas de juro, tanto mais

que a estrutura financeira se caracterizava por uma dívida de curto prazo ou de taxas

variáveis. Com a alta taxa de juro prejudicava-se, imediatamente, os agentes que

tinham obtido empréstimos e ameaçava-se a viabilidade da banca. Tratou-se de uma

crise complexa que resultou da interacção de várias áreas, nomeadamente, no que

respeita às reacções de investidores institucionais, ao comportamento dos mercados

cambiais e à actividade bancária e obrigacionista internacional.

A partir de 7 de Maio de 1997, um forte ataque especulativo foi desencadeado

sobre o bath tailandês. A cotação das acções e a depreciação cambial propagou-se

rapidamente a outros países. A crise da Tailândia abalou a região pela via do comércio

internacional. A evolução dos mercados vê-se pelo quadro abaixo:

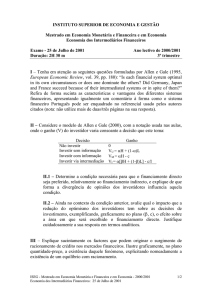

Quadro III

(Ano de 1997)

Países

Cotação das Acções

(Var. em %)

1.1 a

30.6

Tailândia

Malásia

Filipinas

Indonésia

Singapura

Taiwan

Hong-Kong

China

1.7 a

3.11

-34,4 -21,2

-12,4 -33,5

-11,1 -35,2

4.11 a

17.11

Taxa Cambial Face ao USD

(Depreciação em %)

1.1 a

17.11

1.1 a

30.6

1.7 a

3.11

4.11 a

17.11

1.1 a

17.11

-7,6

-8,1

0,6

-45,0

-45,7

-40,0

-3,0

-0,1

0,3

38,5

21,9

24,8

0,5

1,7

-2,6

33,6

24,1

22,4

13,5 -31,4 -11,2

-8,7 -14,0

0,8

31,9 -15,0 -1,2

-31,1

-19,8

12,4

2,8

2,2

1,1

26,2

7,3

9,5

6,6

1,4

1,9

32,3

11,6

11,9

15,1 -25,2

-3,3

-21,1

0,2

-0,1

-0,1

-0,1

0,6

29,6

-0,1

-0,1

0,0

-0,2

36,0

-1,5

Fonte: Perspectives Économiques de L'OCDE, Dezembro 1997

Na sequência da crise da Tailândia, as moedas de Taiwan e de Singapura

foram depreciadas, entre 25 a 30%. O dólar de Hong-Kong sofreu, em Outubro de

1997, fortes ataques especulativos, tendo, no entanto, resistido e conservado a

respectiva paridade face ao dólar norte-americano. Teve de subir, em flecha, as taxas

de juro o que contribuiu para uma forte baixa das cotações das acções.

No 2º semestre de 1997, a procura interna e o investimento fixo caíram na

Tailândia, face à queda das cotações das acções e do sector imobiliário, com

repercussão na Malásia, Filipinas e Indonésia.

13

Economia dos Intermediários Financeiros

5.2.1 ETAPAS DA CRISE FINANCEIRA :

Na análise da crise asiática, é possível observar 4 fases:

Fase I - Janeiro - Abril de 1997: a crise na Tailândia

A primeira fase corresponde à crise da Tailândia observável nos ataques ao

bath em finais de Janeiro/princípio de Fevereiro de 1997.

A sustentabilidade do peg em relação ao dólar é posta em causa, dado o

crescente défice das contas correntes, a grande dívida externa de curto prazo, o

colapso da bolha especulativa no sector imobiliário, e a contínua erosão da

competitividade resultante da subida do dólar relativamente ao iene.

As autoridades procuraram manter a situação da intervenção no mercado

cambial e na subida temporária da taxa de juro. Mas, as medidas revelaram-se

infrutíferas e os preços na bolsa continuaram a descer, ao mesmo tempo que se

faziam sentir claros sinais de nervosismo nos mercados da região, devido à baixa das

exportações da Indonésia e Filipinas em 1996, países que mantinham um défice das

transacções correntes elevado, embora mais baixo que o tailandês, e as cotações das

acções muito elevadas.

A deterioração da situação na Tailândia contribuiu seguidamente para a queda

das cotações nas bolsas, em particular na Malásia e nas Filipinas. Estas continuavam

igualmente a cair na Coreia. Contudo, a política mais flexível da taxa de câmbio neste

país, com o won a declinar contra o dólar em 1996 e início de 1997, tornou esta

moeda menos vulnerável a um ataque especulativo.

Fase II – Maio-Início de Julho de 1997: a crise do bath

As enormes pressões contra o bath, no início de Maio levaram à intervenção

pública nos mercados. Em 15 de Maio, introduz-se o controlo sobre os mercados de

câmbio e capitais e provoca subidas da taxa de juro. Estas medidas não restauraram a

confiança na moeda e as fortes pressões continuaram na segunda metade de Maio e

em Junho.

Na região são observáveis diversos efeitos de contágio, embora limitados pela

intervenção nos mercados de câmbios, subidas das taxas de juro e no caso de

Malásia, imposição de limites para os swaps de não-residentes não relacionados com

transações comerciais.

A Tailândia, face à contínua deserção de capitais, abandona a 2 de Julho a

ligação da sua moeda ao dólar, deixando a taxa de câmbio flutuar, embora permaneça

enfraquecida, mesmo após uma queda de 10%.

Fase III - Início de Julho Meados de Outubro de 1997: a crise da região

Para além da Tailândia, as maiores pressões emergem inicialmente nas

Filipinas, onde as autoridades mantinham de facto uma peg da taxa de câmbio em

relação ao dólar. Após uma tentativa de defender o peso através da elevação das

14

Economia dos Intermediários Financeiros

taxas de juro, deixaram-no flutuar a partir de 11 de Julho impondo seguidamente

restrições nas transações de não residentes, com o propósito de evitar a especulação.

Efeitos de contágio verificaram-se, rapidamente, na Malásia onde as

autoridades optaram por depreciar o ringgit, em vez de subir as taxas de juro.

Na Indonésia, a rupia baixou, para além da banda oficial de intervenção (fixada

em 8%) tendo, previamente, as autoridades alargado as margens de flutuação sem

intervenção para 12%. Dado o insucesso das medidas adoptadas para controlar a

liquidez, as autoridades deixam a rupia flutuar a partir de 14 de Agosto.

Entretanto, o bath tinha baixado 18% em relação ao dólar. A situação piorou

nos dois meses seguintes e em meados de Outubro, o declínio cumulativo das

moedas contra o dólar excedia 30%, para a indonésia e Tailândia e 20% para a

Malásia e Filipinas. As perdas na bolsa tinham batido todos os recordes em Agosto.

Os efeitos de contágio foram relativamente limitados, tanto nos outros países

da Ásia como fora dela. Alguns mercados emergentes que tinham feito grandes

ganhos na bolsa antes de Julho (Brasil, Hungria, Rússia) sofreram correcções à baixa,

tal como as suas moedas. Nos mercados maduros, os preços em bolsa continuaram a

valorizar-se podendo dizer-se que nesta fase, a crise do sudeste asiático permaneceu

largamente contida na região.

Fase IV - Meados de Outubro-Meados de Dezembro: Contágio pelos mercados

financeiros globais

Em meados de Outubro, os mercados financeiros da Ásia são submetidos a

novas pressões à baixa, mas agora os efeitos de contágio são já maiores,

intensificando-se as pressões nos mercados de câmbios, incluindo em Taiwan, onde

as autoridades pararam a intervenção em 17 de Outubro, deixando o novo Taiwan

dólar depreciar-se 6%, e em Hong-Kong, onde as taxas de juro subiram para manter a

paridade do dólar de Hong-Kong com o dólar americano. Todavia, as pressões

conduziram a um declínio nos preços em bolsa de 23% em três dias, culminando com

uma queda de 10% no dia 23. No dia 27, as cotações declinavam nos EUA 7% e no

mundo.

Na Ásia, intensificaram-se as pressões sobre o won coreano, na última semana

de Outubro, e os preços em bolsa caiam fortemente, reflectindo a falta de confiança na

capacidade das empresas para pagar as suas dívidas, com consequências para o

sector financeiro. Após uma intervenção para defender o won, as autoridades

passaram a banda diária de flutuação de 4,5% para 20%, no dia 20 de Novembro,

requisitando em seguida o apoio financeiro do FMI.

Os efeitos de contágio nos mercados de câmbios, emergem num grande

número de países obrigando, geralmente a subidas da taxa de juro para defender as

moedas nacionais. Na Rússia, a taxa de juro oficial subiu 7%, no início de Novembro,

quando as pressões sobre o rublo se acentuaram e se registaram perdas de 20%, na

bolsa em 28 de Outubro. As autoridades anunciaram a passagem da banda de

15

Economia dos Intermediários Financeiros

intervenção de 10% para 30% em 1998. As taxas de juro subiram de novo em

Dezembro, quando as pressões sobre o rublo se intensificaram.

Nos países industrializados, as correcções na bolsa do final de Outubro foram

recuperadas rapidamente e no início de Dezembro a maior parte dos mercados, com

exclusão do Japão (a 24 de Novembro verifica-se a falência das quatro mais

importantes firmas japonesas de corretagem), tinham recuperado a maior parte das

suas perdas anteriores. Manteve-se, todavia, um ambiente de preocupação, apesar

das indicações de que a economia americana estava a expandir-se, a ritmos

superiores ao previsto e do aumento das taxas de juro no Canadá e na Europa.

Os ajustamentos da taxa de câmbio, o desajustamento do sector financeiro e

dos preços dos activos, o colapso da actividade de investimento provocado pelo

processo de desintermediação e a erosão dos rendimentos e confiança dos

consumidores, não pode ser dissociado da extraordinária inversão do fluxo de capitais,

pelos detentores de informação privilegiada.

A desvalorização do bath tailandês, seguida pelas crises cambiais na Malásia e

Indonésia e, pouco depois, na Coreia do Sul provoca um efeito de contágio para

economias de graus idêntico e vulnerabilidades semelhantes, com elevado grau de

interdependência, tanto no âmbito das trocas como no plano financeiros, sendo que

recorrem aos mesmos investidores.

O contágio da crise financeira tailandesa a outros países, propaga-se:

- Via Comércio Internacional;

- Via Canal Financeiro, com o eclodir da crise assiste-se á fuga de capitais

destas economias para outras mais estáveis;

- Com a sobrevalorização do dólar assiste-se a fuga de dinheiro em dólares e

procura de dólares.

5.3

DESENVOLVIMENTO DA CRISE

5.3.1 NO CONTEXTO ASIÁTICO

Em Agosto de 1997, a Tailândia aceitou um empréstimo do FMI de 17 biliões

de dólares, co-financiado pelo Japão e alguns outros países da região, para financiar o

défice da balança de transacções correntes, que já em 1996 atingiu mais de 7% do

PIB, situação que se mantinha no 1º semestre de 1997. Os compromissos assumidos,

como contrapartida, por parte do governo da Tailândia, foram no sentido de obter um

superavit orçamental de 1% do PIB, reforçar a solvabilidade da banca e das

sociedades de crédito, pela via do aumento de poderes do banco central e liberalizar o

regime de participação estrangeira no sector financeiro.

Em Dezembro de 1997, a Coreia do Sul apareceu com dificuldades financeiras

tremendas, levando a um pedido de empréstimo junto do FMI da ordem dos 57 biliões

de dólares. Este facto deveu-se à excessiva dívida externa oficial e ao endividamento

dos grupos económicos familiares, associado à correspondente falta de liquidez

bancária. È importante recordar que, em 30 de Janeiro de 1998, a Coreia do Sul

16

Economia dos Intermediários Financeiros

renegociou uma parte da dívida externa de curto prazo (24 biliões de dólares),

alargando o prazo para um, dois e três anos, com garantia do Estado.

Outra crise que surgiu no 4º trimestre de 1997, foi a da Indonésia, cujas

repercussões sociais levaram à demissão do Presidente Suharto, de relembrar que só

a partir de Junho de 1998 é que se começaram aplicar as medidas propostas pelo

FMI. O FMI exigiu o accionamento de várias medidas, entre as quais: fixar o défice da

balança corrente a menos de 2% do PIB; manter reservas de câmbio equivalentes a

cinco meses de importações; desmantelar monopólios familiares; e obter um superavit

orçamental de 1% do PIB.

A propagação da crise pelos países da região, tal como foi descrita, pode

confirmar-se pelo quadro abaixo:

Quadro IV

Efeito a Curto Prazo da Turbulência Financeira da Ásia (*)

Países

Produção

Industrial

Preços no

Consumo

Saldo Comercial

Importações

Cotação Cambial

Real

1º Sem 3º Trim 1º Sem 3º Trim 1º Sem 3º Trim 1º Sem 3º Trim 1º Sem 3º Trim

1997

1997

1997

1997

1997

1997

1997

1997

1997

1997

Coreia

Indonésia

Malásia

Filipinas

Tailândia

6,4

-7,8

4,4

8,9

-18,3

34,5

2,3

-35,1

-2,9

-38,7

--

--

5,0

29,7

8,3

18,9

0,7

-21,5

7,0

-64,4

11,5

7,8

2,8

4,3

-2,2

3,2

5,1

-16,5

7,2

-29,8

--

--

4,6

7,0

-11,1

-6,6

11,1

0,4

7,7

-28,3

6,0

-13,0

4,4

9,0

-13,1

11,0

-8,9

-35,9

7,2

-35,6

(*) Variação em % em relação ao mesmo período do ano anterior, excepto para o saldo comercial, expresso em

USD, em taxa anual

Fonte: Banque des Règlements Internationaux, Junho 1998

As economias da Tailândia, Filipinas, Indonésia e Coreia viram-se forçadas a

implementaram programas de estabilização, e reformas suportadas pelo financiamento

do FMI.

De acordo com o World Economic Outlook do FMI, a recuperação das

economias asiáticas, far-se-á através:

- Da melhoria da situação comercial externa, consequência da

competitividade dos produtos face ao enfraquecimento das moedas, que

atingiram níveis negativos substanciais, a saber:

Quadro V

Variação em 1997 Tailândia Indonésia Malásia

Taxa de Câmbio

-45,5%

-56,3%

34,8%

Taxa de Juro

13,3%

12,3%

1,8%

-

Coreia Hong-Kong

47,4%

0,3%

16,6%

3,9%

Filipinas

-35,1%

19,6%

E do aumento dos fluxos financeiros, quer domésticos, quer externos.

Parece-nos interessante ver qual a situação no 1º Semestre de 1998, onde se

notou um aumento das exportações, mas não o correspondente à profunda

desvalorização cambial. A melhoria dos saldos fez-se, em parte, à custa da redução

17

Economia dos Intermediários Financeiros

das importações. Houve um forte abrandamento das relações comerciais intraasiáticas, devido à fragilização da procura interna dos países (redução do nível de

produção e/ou desaceleração da actividade industrial).

As medidas de saneamento financeiro impostas pelo FMI, são de efeito lento,

em termos de reposição da confiança e as perspectivas de crescimento do FMI para

1998 eram: Coreia –0,8%; Tailândia –3,1%; Indonésia –5%; Malásia 2,5% e para a

China 7%.

Uma nota referente aos créditos de confirmação do FMI que sendo reduzidos,

a eles tem de se juntar outros financiamentos multilaterais e bilaterais. De referir que o

total de financiamento à Tailândia, Indonésia e Coreia, envolveu 117,1 biliões de

dólares, em termos comparativo, e para se conhecer a real dimensão da ajuda,

importa referir que a crise de liquidez mexicana de 1994, envolveu 51,6 milhões de

dólares norte-americanos.

5.3.2 REFERÊNCIA Á CRISE MEXICANA DE 1994

Numa breve alusão ao que foi a crise financeira do México em 1994, podemos

referir ter-se tratado de uma crise financeira de liquidez. Em 1991, assiste-se ao

lançamento de uma nova política cambial, baseada na paridade deslizante face ao

dólar (crawling-peg), com desvalorizações inferiores ao diferencial de inflação com os

EUA. Daí que o câmbio real do peso face ao dólar se tenha apreciado, tendo como

consequência o encorajamento das importações e a perda da competitividade-preço

da indústria mexicana. Esta estratégia fez aparecer um importante défice da balança

de transacções correntes, que atingia 8% do PIB em finais de 1994.

Por outro lado, a política de financiamento do défice da balança de transacções

correntes fez-se pela captação de capitais estrangeiros, sob a forma de investimentos

de carteira. Estes são os principais factores que desembocaram na crise financeira de

Dezembro de 1994. O governo determinou que o peso tivesse maior margem de

oscilação, numa fase e na seguinte conduz à sua total flutuação. A decisão de

desvalorizar foi tomada a 20 de Dezembro de 1994, mas já era tarde para travar a

fuga de capitais.

Após a crise financeira, a economia sofreu um doloroso processo de

ajustamento estrutural, com forte queda dos salários reais, desemprego e altas taxas

de juro que agravavam o endividamento das famílias e das empresas. A redução das

despesas públicas e aumento de impostos exerceu um efeito de contracção da

actividade económica. A política monetária, através do plano de estabilização de

Março de 1995, desempenhou um papel de travagem nos salários e nos preços. Este

tratamento de choque gerou uma boa capacidade de resposta, pela via das

exportações de bens e serviços.

No tocante ao sector bancário que sofreu a desregulamentação depois de 1988

e a privatização dos bancos comerciais em 1991-1992, teve o seu auge de

crescimento entre 1989 e 1994 (a intermediação financeira passou de 30 para 50% do

PIB). Crescimento não estruturado e planificado, o que fex com que os créditos

concedidos de carácter improdutivo aumentassem constantemente, e mesmo antes da

18

Economia dos Intermediários Financeiros

crise financeira de Dezembro de 1994, a banca mexicana conhecia graves

dificuldades.

Depois da crise do peso, houve várias incidências no sector bancário, a

depreciação fez com que os devedores mexicanos que tinham pedido empréstimos,

ficassem incapacitados de os reembolsar em divisas.

As entidades mexicanas accionaram uma série de medidas para auxiliar os

bancos, aplicando o seguinte conjunto de princípios:

- Limitar o risco sistémico, reforçando as normas prudenciais e as obrigações

em matéria de provisões (uma conta especial de refinanciamento em

dólares foi aberta pelo Banco do México, para ajudar os estabelecimentos a

reembolsar a sua dívida de curto prazo em divisas);

- Preservar a confiança dos depositantes no sistema, promovendo uma

cultura de pagamento nas condições de mercado;

- Aplicar um programa temporário de capitalização, emitindo obrigações

convertíveis automaticamente.

O risco de uma generalizada crise dos mercados financeiros, que estão

globalizados, só pôde ser evitada pela intervenção rápida da comunidade internacional

que forneceu ao México a liquidez necessária, no montante de 50 biliões de dólares.

As lições extraídas, podem sintetizar-se da seguinte forma:

- Tomada de decisão tardia na política de desvalorização da moeda nacional;

- Os investimentos de carteira que revestem a forma de tomadas de

participações são muito sensíveis às condições dos mercados financeiros

internacionais e, em particular, às flutuações das taxas de juro;

- A rapidez da cooperação internacional em matéria de ajuda de liquidez.

5.4

CONSEQUÊNCIAS DA CRISE NA ÁSIA

O facto de se ter assistido a um forte crescimento do comércio intra-asiático,

funciona como um “obstáculo” a uma rápida recuperação das economias da região,

quando a crise tem aqui o seu epicentro, deixando estas economias mais dependentes

dos mercados do Japão, dos EUA e da UE, para obterem um crescimento estimulado

pela exportação. As perspectivas de recuperação são reduzidas, pela existência de

fenómenos de sobrecapacidade nas actividades que constituíram o limitado número

de sectores-motores do crescimento recente, por exemplo, os casos da electrónica,

automóvel e imobiliário, o que implicará um processo longo de “destruição do capital”,

antes das economias recuperarem ritmos de crescimento.

A recuperação da confiança dos investidores só se pode vir a verificar quando

for absorvida a maior parte da força de capital, que para essas economias

representam os elevados níveis de crédito mal parado e se realizar uma

recapitalização maciça dos bancos.

Ora, numa política económica enquadrada por câmbios fixos e mobilidade de

capitais facilmente, se adivinha a perda de autonomia da política monetária. Assim, os

Bancos Centrais encontram-se numa situação de aperto e tomam medidas como:

19

Economia dos Intermediários Financeiros

-

-

Subida das taxas de juro de curto prazo, para níveis elevadíssimos, a fim

de furar a especulação, esta situação ocorre em Outubro de 1997, em

países como Taiwan e Hong-Kong;

Venderam fortes reservas de divisas para adquirir a sua própria moeda;

Instala-se a depressão económica;

Finalmente, abandonam a defesa da sua moeda e desacreditam-se

politicamente.

Os custos de perda de produção têm sido relativamente elevados nos países

directamente expostos, em economias abertas, em relação aos seus normais

abrandamentos, nos países emergentes e apesar de se verificarem novamente taxas

de crescimentos elevadas poucos anos depois do início da crise, os custos de longo

prazo são normalmente pesados, nomeadamente, no que respeita aos custos de

reestruturação financeira que são transferidos para o sector público. Segundo o

relatório do FMI de 1998, estes custos podem ascender entre 10 a 30% do PIB.

Em termos sociais assiste-se á subida dos índices de pobreza e de

desigualdade, o que poderá colocar as economias emergentes em níveis idênticos aos

do início da década.

A vulnerabilidade de uma economia, em relação a uma crise cambial, porque o

dólar valorizou, depende da estabilidade do seu sector financeiro, que como já vimos,

no caso das economias asiáticas peca pela sua falta de transparência, controle e

fiabilidade. O impacto de uma desvalorização, neste caso, de fraca solidez do sector

financeiro, aumenta os impactos nas variáveis reais da economia, pois provoca uma

deterioração do equilíbrio de balanço das instituições que vêm aumentar o seu

passivo, sem contrapartida do lado do activo, assim, uma forte contracção da liquidez

e disponibilidade do crédito pode conduzir a uma desaceleração da actividade

económica.

Salientam-se os seguintes casos: Tailândia, Indonésia e Coreia ( Hong-Kong e

Singapura com fortes sectores financeiros foram apenas contagiados). Os problemas

agravaram-se, neste último país, devido ao facto, de as dívidas dos conglomerados

industriais coreanos serem garantidas pelas instituições financeiras. Em 1997, um

grande número de empresas abre falência, por diversos factores, incluindo o

sobreinvestimento no sector automóvel e aço e uma fraca lucratividade de tipo cíclico,

reflectindo-se directamente nos resultados das empresas financeiras.

Na Tailândia, 56 empresas financeiras foram fechadas, e as taxas de juro

subiram para níveis muito elevados. Nas Filipinas procedeu-se a uma reforma fiscal

muito restritiva. Na Indonésia, 16 bancos insolventes fecharam e outros encontram-se

sob supervisão. Na Coreia, 14 bancos comerciais foram suspensos, a taxa de câmbio

flutua livremente, a taxa de juro subiu fortemente e tomaram medidas para liberalizar

os mercados financeiros. Na Malásia, as autoridades avançaram com um pacote de

medidas de emergência incluindo grandes cortes nas despesas em infraestruturas.

20

Economia dos Intermediários Financeiros

5.5

MECANISMOS DE TRANSMISSÃO E PROPAGAÇÃO AO OCIDENTE

Partindo da Ásia, a crise estendeu-se pelo conjunto dos países emergentes do

mundo. Este contágio nada tem de racional. As relações comerciais entre esses

países são fracas e, por vezes, nulas. Trata-se de um efeito-retorno, dirigido pelos

mercados mais prudente.

Em 1996, o afluxo de capitais privados que se dirigiram aos países emergentes

foi da ordem dos 200 biliões USD e continuaram a afluir nos três primeiros meses de

1997. Em Novembro de 1997, os operadores começam a desconfiar do risco dos

países emergentes. As obrigações deixaram de ser emitidas naquele mês. O acesso

às dívidas externas começa a ser difícil – assiste-se à deteorização da confiança dos

agentes económicos.

5.5.1

A CRISE NA RÚSSIA

A 17 de Agosto de 1998, um mês depois de ter obtido um crédito do FMI de

22,6 biliões de USD, a Rússia desvalorizava a sua moeda em 34%, instaurando uma

moratória unilateral do serviço da dívida e incumprimento da sua dívida interna.

Como se explica esta crise?

A partir de 1993, as autoridades russas elegeram a luta contra a inflação como

prioridade:

- suspenderam a criação de moeda;

- contraíram empréstimos para financiar o défice volumoso do Orçamento

(títulos do tesouro russos com elevadas taxas de juro).

A Rússia deveria ter estabelecido o controlo orçamental, no sentido do

equilíbrio. Ao contrário, entra numa espiral de défices auto-sustentados e fraude fiscal;

atrasos de pagamento; atrasos de cobrança de receitas fiscais, não ultrapassando

65% do previsto; os juros da dívida externa, constituem 63% das receitas fiscais reais

da Federação.

A contribuição da crise asiática para a Rússia foi o da diminuição das

exportações russas (a baixa da procura asiática teve um efeito recessivo sobre o custo

das matérias-primas, de que a Rússia é um importante exportador). Para além disso, a

Rússia estava mergulhada em movimentos separatistas e de terrorismo.

5.5.2

A CRISE NO BRASIL

Depois da Rússia, a crise estende-se à América Latina. O contágio faz-se

pelos canais habituais (o canal comercial e o canal financeiro).

As exportações latino-americanas para a Ásia baixaram. É certo que sete

países latino-americanos (Argentina, Brasil, Chile, Colômbia, México, Perú e

Venezuela) só destinam 10,5% do total das suas exportações à Ásia Oriental, mas

dois países (Perú e Chile) tiveram fortes repercussões (Perú: 25% de exportações;

Chile: 38% das exportações).

21

Economia dos Intermediários Financeiros

A América Latina sofre as consequências da baixa de preço das matériasprimas, que constitui uma importante rubrica do seu comércio externo (Petróleo

Venezuelano; Cobre Chileno; Estanho Boliviano; o Açúcar e o Minério de Ferro

Brasileiro).

No campo financeiro, a crise propagou-se ainda mais directamente. Os capitais

flutuantes reconsideraram a sua estratégia e abandonaram todos os países

emergentes. O Brasil foi o país mais afectado, sendo a oitava economia do mundo (o

seu PNB é de 800 biliões de USD, o que representa o dobro da Rússia). O

afundamento do Brasil arrastaria a Argentina, o Chile e o México.

Por outro lado, os Bancos dos EUA forneceram empréstimos à Zona de 50%

do total da sua actividade. Este apoio dos EUA, em 13 de Novembro de 1998, traduzse numa ajuda de 41,5 biliões de dólares. É a primeira vez que as Instituições

Financeiras apoiaram, preventivamente.

Em contrapartida, o Presidente brasileiro (reeleito a 6 de Outubro de 1998),

comprometeu-se a reduzir os défices públicos (8% do PIB em 1998) e a diminuir a

dívida externa (mais de 200 biliões USD), através do aumento dos impostos e

contracção da despesa pública. Apesar de tudo isto, o Brasil mergulha na crise em

Janeiro de 1999, como resultado, acontece a flutuação do real e sua desvalorização.

5.5.3

A CRISE NO OCIDENTE

O final do ano de 1998 fechou-se com optimismo moderado. A economia dos

EUA beneficiou de um crescimento de excepção (3,9% em 1997; 3,6% em 1998). A

Europa comunitária, situa-se na ordem do 2,2%.

O Ocidente sai da crise asiática sem danos visíveis, devido essencialmente a

duas razões:

1) A zona asiática em crise absorve, em 1996, 95% das exportações

americanas e 7% das exportações da União Europeia. Para o conjunto dos

países emergentes da Ásia, as exportações representavam 18% do total

americano e 15% do total europeu.

2) H ouve um movimento de capitais simétrico, a favor das bolsas ocidentais.

Existe uma diminuição das taxas de juro. A maior fragilidade vem da banca,

com os empréstimos à Ásia.

6. OS INTERMEDIÁRIOS FINANCEIROS NA ÁSIA

A intermediação financeira consiste, na actividade de captar poupança junto dos

agentes económicos que a realizam (têm excedentes), cedendo, posteriormente, aos

investidores que têm necessidades de financiamento para os seus projectos.

A intermediação financeira assume um papel fundamental na economia, no

sentido de conseguir uma conjugação das necessidades de financiamento e de

investimento, funcionando como dinamizador do processo de investimento na

economia.

22

Economia dos Intermediários Financeiros

O sistema financeiro surgiu então, como uma necessidade para as economias

usufruírem dos ganhos de comércio. Deste modo, à medida que o sistema financeiro

se desenvolve surgem benefícios de risco, diversificação das fontes de investimento,

consegue-se o alisamento temporal, uma alocação do investimento eficiente facilita o

desenvolvimento do comércio regional e internacional e, permite explorar

oportunidades de investimento de grande dimensão.

No caso de mercados perfeitos e completos, a interacção entre os agentes

económicos é de tal modo eficiente que não necessitam de intermediários financeiros.

Mas, a imperfeição dos mercados e os problemas de informação assimétrica,

justificam a existência de agentes intermediários para interagirem entre aqueles que

detêm poupanças e os que necessitam de financiamento para os seus projectos.

Os sistemas financeiros podem ser de dois tipos: um baseado no mercado de

capitais e outro baseado em intermediários financeiros (sistema bancário).

No caso das economias asiáticas, a intermediação é feita através da banca.

6.1

O PAPEL DOS SISTEMAS BANCÁRIOS NAS ECONOMIAS EMERGENTES DA ÁSIA

O impressionante crescimento económico de “tigres e dragões” implicou - a par

de volumoso investimento directo estrangeiro, transferências de tecnologia,

deslocações maciças de mão-de-obra do sector agrícola para a indústria e serviços –

um acesso fácil ao financiamento bancário. Tendo em consideração, as elevadíssimas

taxas de poupança destas economias e, a virtual ausência de um mercado de dívida,

fácil era concluir que os volumes progressivamente crescentes (em termos absolutos)

de poupança não podiam senão afluir ás instituições bancárias. Estas, cumprindo o

seu papel de intermediação, providenciavam o acesso fácil ao crédito bancário.

Por outro lado, o ambiente de baixas taxas de juro do dólar americano

embarateceu o acesso a esse mesmo crédito, uma vez que, praticamente, todas as

moedas destas economias emergentes se encontravam indexadas ao dólar, de forma

mais directa, como é o caso do dólar de Hong Kong, ou de forma mais indirecta, como

é o caso do won da Coreia do Sul e rúpia da Indonésia, e portanto, a seguir as pisadas

da reserva federal americana, em termos de taxas de juro, mesmo quando os

desequilíbrios da economia interna (inflação e déficit externo), aconselhassem noutro

sentido.

Assim, na Ásia os bancos comerciais eram os maiores receptores das

poupanças e o principal veículo de criação de crédito. A dimensão dos sectores

bancários desta região, relativamente ao conjunto das economias a que pertencem, é

das mais elevadas do mundo, reflectindo, por um lado, as substanciais taxas de

poupança e, por outro, as elevadas taxas de captação bancária.

No quadro abaixo, podemos evidenciar o aumento do crédito concedido nos

anos anteriores à crise:

23

Economia dos Intermediários Financeiros

Quadro VI

Expansão do Crédito Bancário Relativamente ao PIB(%)

Países

China

Coreia do Sul

Hong-Kong

Singapura

Taiwan

Indonésia

Malásia

Filipinas

Tailândia

Japão

1980

47,5%

36,2%

71,7%

62,9%

49,2%

8,1%

33,1%

37,9%

27,5%

81,0%

1995

83,9%

55,7%

321,4%

84,9%

143,1%

49,1%

76,9%

39,3%

88,7%

115,1%

Fonte: B.R.I. - 67º Rapport Annual, Juin, 1997

Nesta conjuntura, seria de admitir que os bancos asiáticos tivessem

oportunidade de se robustecer, e apresentassem uma solidez financeira que os

pusessem a resguardo de maiores problemas. Na realidade, sucedeu o inverso: os

bancos cresceram efectivamente, mas no essencial à custa da assumpção de maiores

riscos – risco de crédito, risco de mercado, risco cambial, etc..

Mas, quer os próprios bancos, quer muitas das entidades a quem eles

concediam crédito, eram considerados como estando abrangidos por uma garantia

das autoridades governamentais (nuns casos por razões de proximidade política,

como na Tailândia, noutros por laços familiares com as altas esferas do poder, como

na Indonésia) que faria com que qualquer projecto mal sucedido, beneficiasse de uma

rápida intervenção governamental, que deixasse a instituição bancária inafectada

A conjuntura económica favorável, o clima generalizado de confiança na

sustentabilidade conduziram a um processo de sobreinvestimento, que, por sua vez,

se traduz na formação de uma bolha especulativa no sector imobiliário. Esta situação

atingiu níveis preocupantes, na medida em que, arrastou uma subida dos preços de

activos referentes a outros sectores da economia.

6.2 FRAGILIDADES DOS SISTEMAS BANCÁRIOS

Dada a anterior conjuntura, e juntando um número considerável de falências,

assiste-se ao rebentar da bolha que, no imediato, provoca uma tendência de queda

dos preços dos activos que fez com que, cada vez mais empresas não cumprissem o

serviço da dívida.

A incapacidade dos bancos de recuperarem os investimentos, reflectiu-se na

deterioração dos seus balanços, confrontando, também, estes intermediários

financeiros com situações de escassez de liquidez, que conduziu á insolvência dos

bancos.

Os investidores internacionais ao apreenderem a iliquidez do sistema

financeiro, começaram a levantar os seus investimentos, agravando ainda mais a

24

Economia dos Intermediários Financeiros

capacidade de solvência dos bancos, originando um movimento maciço de saída de

capitais, resultado da tentativa de minimizar as perdas e da falta de confiança

generalizada nos intermediários financeiros asiáticos.

É de todo evidente que esta situação nos bancos provoca uma inevitável crise

monetária. Torna-se extremamente difícil para o Banco Central defender a moeda

contra um ataque especulativo.

O Banco Central poderia ter elevado as taxas de juro directas de curto prazo,

mas comprometeria o sector imobiliário. Pensou, em actuar no mercado de câmbios.

Eis a origem do “Crash” da Tailândia, onde algumas políticas foram inócuas, como o

controlo de câmbios aplicado a 15 de Maio de 1997. A Tailândia tinha uma dívida

externa privada de 70 biliões de dólares, liberada em dólares. O aumento das taxas de

juro directoras praticado, finalmente pelo Banco Central, conduz à insolvência de

numerosas instituições.

Numa situação de desequilibro entre as maturidades, e uma excessiva

exposição ao risco de crédito, um aumento das taxas de juro irá enfraquecer ainda

mais os intermediários financeiros, transformando a possibilidade de colapso das

instituições numa dura realidade. Neste caso, a ancoragem cambial não pode ser

mantida e sucede-se a depreciação da moeda nacional.

Quando os investidores interiorizaram que a resistência da ancoragem cambial

dificilmente seria mantida, aumentaram os incentivos para atacar a moeda, que

acabou por se desvalorizar.

O ataque especulativo acelerou o processo de desintermediação das

economias, pois das instituições tornam-se incapazes se solver a dívida denominada

numa moeda mais forte que a nacional. Um factor adicional é que grande parte da

dívida dos bancos é de curto prazo, o que culmina num problema claro de liquidez.

A crise de confiança provoca um pânico financeiro generalizado na região, os

credores estrangeiros, receando o incumprimento das dívidas, começam a exigir o

pagamento dos seus empréstimos, o que leva a um crescendo de levantamento de

depósitos bancários e em conjunto as instituições financeiras nacionais, com posições

descobertas em moeda estrangeira, apressam-se a comprar dólares para fazer face à

depreciação da taxa de câmbio.

O resultado consequente, foi o pânico generalizado, accionado pela fuga

capitais da região e que se auto-alimentava à medida que se agravavam os casos

insolvência de empresas e de instituições financeiras e acentuava o processo

deflação, acelerado pela crescente pressão sobre o sistema bancário e falta

confiança dos investidores e depositantes.

de

de

de

de

Os motivos que desencadearam a crise financeira são claros, prende-se com a

crise bancária e a crise de pagamentos. Esta situação foi consequência da fraca

supervisão bancária e desregulação do sector, e da passividade dos governos que

subestimaram a importância de um sistema financeiro sólido, e a necessidade de criar

um conjunto de regras e políticas que obrigassem a uma actuação transparente e

prudente, por parte dos intermediários financeiros.

25

Economia dos Intermediários Financeiros

Parece-nos importante, sintetizar as características de fragilidade estrutural,

dos sistemas bancários:

- endividamento externo muito elevado;

- liberalização financeira destabilizadora;

- elevados rácios de crédito/depósitos;

- excessivo crescimento do crédito, gerador de bolhas especulativas dos

activos (Ex. imobiliário e a bolsa);

- intervenção directa do governo na afectação do crédito;

- concessão de crédito preferencial, nomeadamente a alguns grupos

económicos, familiares e/ou políticos;

- falta de supervisão adequada e insipiência das normas prudenciais;

- falta de transparência.

Neste quadro não é difícil advinhar o que aconteceu a grande parte das

instituições que se tornaram insolventes, ou mesmo aquelas em que tal não aconteceu

revelam-se incapazes de oferecer novos créditos, pois perdem a capacidade para sair

da crise por si só. Assim, um processo de recapitalização torna-se inevitável, que num

contexto de economia global pode passar pela entrada de instituições financeira

exteriores.

6.3

A CRISE FINANCEIRA E A LIBERALIZAÇÃO

Nas economias emergentes, a liberalização do sistema financeiro conduz a

uma expansão excessiva do crédito interno, suportada pela entrada de fluxos de

capital do exterior.

Nestes processos de liberalização financeira, adoptam-se âncoras cambiais,

que conduzem a uma subavaliação do risco cambial, por parte dos investidores

internacionais. Juntando a fraca e desadequada estrutura de supervisão e regulação

do sistema, a deficiente qualificação na gestão do risco por parte das instituições

financeiras faz com que a expansão do crédito incorra em excessiva exposição ao

risco e à deterioração das posições de balanço do sistema bancário.

Assim, a vulnerabilidade do sector bancário aos efeitos de uma desvalorização,

a um abrandamento do ritmo de crescimento da actividade económica que provoque

falências e um aumento do peso de créditos mal concedidos, significa um

aprofundamento dos problemas de informação assimétrica no sistema e a eminência

de uma crise bancária

A situação agrava-se quando se adiciona ao rápido processo de liberalização

financeira o problema do risco moral, traduzido numa clara falta de monitorização e de

avaliação do risco, como consequência das promessas governamentais, implícitas ou

explícitas, de assumir a situação em caso de choque adverso.

No longo prazo, um intermediário financeiro pode ultrapassar o problema de

informação assimétrica com os seus recursos e conduzir o seu cliente para uma

estratégia adequada ao mercado.

Um sistema financeiro baseado no sistema bancário tem uma forma de gerir o

risco de mercado (choques macro-económicos que afectam todos os activos), que é a

possibilidade de fazer o alisamento intertemporal do risco.

26

Economia dos Intermediários Financeiros

Deste modo, podemos salientar que a principal barreira a um bom desempenho

dos intermediários financeiros é a informação assimétrica: que conduz a problemas de

selecção adversa e de risco moral. O primeiro caso, provoca uma situação anterior à

definição dos contratos financeiros; isto é, com a selecção adversa há tendência para

financiar projectos com maior risco. Logo, os projectos com maior probabilidade de

serem adversos são os que têm maior probabilidade de serem seleccionados. Esta

situação depende da capacidade dos financiadores em obter informação que

conduzam a uma boa selecção de projectos.

No caso do risco moral, ocorre após o contrato financeiro; nesta situação há

tendência para o promotor escolher projectos com maior risco, em que no caso de

sucesso os ganhos são a seu favor e no caso de insucesso suporta todas as perdas.

Para minimizar o risco moral é necessário impor restrições, nomeadamente na

concessão de crédito.

A informação assimétrica não pode ser solucionada pelos bancos, mas estes

podem obter determinada informação que outros agentes não podem.

6.4

CONTEXTO INTERNACIONAL

A conjuntura financeira internacional contribuiu significativamente para a

“exuberância bancária” vivida até ao ano da crise, conjuntura que podemos classificar

como “situação de excesso de liquidez”. Esse excesso de liquidez (que não nascendo

na Ásia emergente transvasou para estas economias) foi criado pelas políticas

monetárias extremamente acomodativas dos principais blocos económicos.

O Oriente aparece assim na cena mundial, como o destino de investimentos

maciços, quer directos quer em acções e no exponencial crescimento de linhas de

crédito aos bancos da região. Importa referir que os bancos americanos ainda

mantiveram alguma restrição e discernimento na concessão do crédito mas a

generalidade dos bancos europeus e japoneses aumentaram a sua exposição na Ásia

emergente, para além do bom senso.

Existia uma procura de crédito em permanente expansão que aliada a um

contexto de taxas de juro internacionais baixas e acesso a linhas de crédito

interbancário, o que rapidamente conduz os activos e passivos das instituições a

assumir proporções gigantescas.

A dimensão do problema de risco moral, volta-se essencialmente para o

comportamento dos bancos internacionais, que canalizaram um elevado nível de

fundos para a região, assumindo existência de um nível de segurança que seria

garantido por intervenção governamental ou indirectamente através de um programa

de apoio do FMI.

Assim, no final de 1996 mais de 50% das responsabilidades dos países da

região era de curto prazo e o rácio das responsabilidades externas de curto prazo em

relação às reservas ultrapassava já os 100% na Coreia, Indonésia e Tailândia

27