Orange Book Brasil

segunda-feira, 7 de julho de 2014

Consumo fraco, produção em queda

Informações até 3 de Julho de 2014

Este relatório, publicado seis vezes por ano, resume relatos sobre o ambiente de negócios que ouvimos de

contatos no setor real, especialistas e outras fontes fora do Itaú. Exceto pela seção ‘Nossa visão’, este relatório não

reflete necessariamente a visão da área de pesquisa econômica do Itaú.

Seções:

Consumo e produção de bens e serviços

O enfraquecimento do consumo está se tornando mais espalhado e mais intenso. Estoques estão elevados ao

longo de diferentes cadeias de produção.

Investimento

A confiança do empresário se retraiu significativamente ao longo do segundo trimestre. Incertezas globais e

domésticas fazem com que investimentos de maior relevância sejam postergados.

Mercado imobiliário

O setor imobiliário residencial reporta clara desaceleração de vendas nos últimos meses, particularmente em

junho. No segmento comercial, a queda da atividade é mais intensa.

Commodities

No lado das commodities, o clima quente e seco continua afetando a produção agrícola brasileira.

A perspectiva de preços está menos favorável, devido à safra elevada nos EUA.

Mercado de trabalho, custos de produção e preços

Diante da perspectiva de baixo crescimento, o apetite por contratações é baixo, e aumenta o número de

setores em férias coletivas.

Nossa visão

Indicadores recentes apontam para uma desaceleração da demanda interna, com crescimento negativo no

segundo trimestre. Confiança em baixa indica que a atividade seguirá fraca à frente.

Resumo

O enfraquecimento do consumo está se tornando mais espalhado e mais intenso. Os segmentos de

bens duráveis continuam observando vendas fracas e varejistas estocados, enquanto os setores de

bens não duráveis e serviços, que vinham mantendo ritmo relativamente positivo, passaram a

reportar perda de fôlego. Estoques estão elevados ao longo de diferentes cadeias de produção

relacionadas ao consumo, e muitos segmentos vêm anunciando férias coletivas.

A confiança do empresário se retraiu significativamente ao longo do segundo trimestre. Devido a

incertezas globais e domésticas, decisões de investimento de maior relevância continuam sendo

postergadas. O crescimento baixo e o receio de estagnação futura reforçam a cautela. Fatores do lado

da oferta, como altos custos e complexidade tributária também deixam empresários menos convictos

em expandir a capacidade produtiva. No setor de veículos pesados (caminhões e máquinas agrícolas)

as vendas seguem fracas, com piora adicional em junho. Do lado dos investimentos em infraestrutura,

o tom é mais positivo, entre outros fatores, pela perspectiva favorável dos programas de concessão.

O setor imobiliário residencial reporta clara desaceleração de vendas nos últimos meses,

particularmente em junho. O estoque de imóveis residências à venda permanece acima do desejado

pelo setor. No segmento comercial, a queda da atividade é ainda mais pronunciada. As vendas são

consideradas fracas, e o nível de vacância é elevado.

A última página deste relatório contém informações importantes sobre o seu conteúdo. Os investidores não

devem considerar este relatório como fator único ao tomarem suas decisões de investimento.

Orange Book Brasil – segunda-feira, 7 de julho de 2014

No lado das commodities, o clima quente e seco continua afetando a produção agrícola brasileira. A

safra de grãos ainda é considerada boa, mas aquém das expectativas iniciais, e a perspectiva é de

preços mais baixos, devido à safra elevada nos EUA. A seca afetou mais fortemente o setor

sucroalcooleiro, enquanto a quebra no café será menor do que a antecipada. No setor de carnes, o

cenário é bem mais favorável, com demanda externa e doméstica aquecidas.

Os custos de mão de obra seguem como um dos principais fatores de preocupação entre diferentes

setores da economia. Diante da perspectiva de baixo crescimento, o apetite por contratações é baixo, e

aumenta o número de setores em férias coletivas. As negociações salariais vêm sendo mais duras do

que no ano passado, e, em média, resultam em pequenos ganhos reais. Alguns custos começaram a

cair, em face da desaceleração da atividade econômica. Destaque para o barateamento do frete

rodoviário, que tem um impacto importante sobre a atividade industrial.

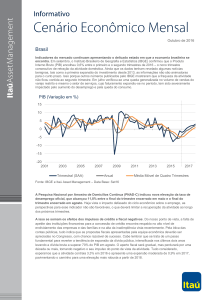

Nossa Visão: Os resultados do PIB do primeiro trimestre e os indicadores dos últimos meses apontam

para uma desaceleração da demanda interna, levando a um crescimento negativo no segundo

trimestre. Os indicadores de confiança de empresários e consumidores estão em queda acentuada,

sugerindo que a atividade seguirá fraca nos próximos meses. Avaliamos que uma parte dessa queda

seja transitória, devido às expectativas de menos dias úteis em razão do evento da Copa do Mundo,

mas outra parte está relacionada à dinâmica recente dos fundamentos da economia (alta de juros,

inflação pressionada crescimento baixo e volátil). O mercado de trabalho já começa a sentir o

enfraquecimento da economia, e dá sinais de perda de dinamismo, embora a taxa de desemprego

permaneça em patamares historicamente baixos.

Consumo e produção de bens e serviços

O enfraquecimento do consumo está se tornando mais espalhado e mais intenso. Os segmentos de

bens duráveis continuam observando vendas fracas e varejistas estocados, enquanto os setores de

bens não duráveis e serviços, que vinham mantendo ritmo relativamente positivo, passaram a reportar

perda de fôlego. Em geral, o crescimento segue positivo, mas em queda. E o esforço para manter as

vendas é cada vez maior. Alguns setores mais ligados à renda disponível e de primeira necessidade,

como medicamentos e cosméticos, ainda reportam demanda firme.

Aumento de juros, preços mais elevados, maior comprometimento de renda e receio de desaceleração

do mercado de trabalho continuam entre os fatores que justificam a demanda mais cautelosa. A queda

da confiança do consumidor nos meses recentes acentua o receio de que a demanda continuará

enfraquecendo nos próximos meses. As vendas de duráveis ligados à Copa do Mundo (especialmente

televisores) foram boas, mas à custa de promoções agressivas por parte dos varejistas.

Entre os setores ligados ao consumo, o setor automobilístico continua sendo um dos mais afetados pelo

cenário atual. Montadoras reportam estoques elevados, e vem anunciando férias coletivas em

sequência. Uma saída tem sido aumentar a venda para frotas, com margens mais apertadas, para

reduzir os estoques e manter a atividade. Fornecedores do setor (autopeças, pneus) também relatam

produção e encomendas praticamente estagnadas.

Produtores de bens intermediários da cadeia de bens de consumo, como químicos, plásticos e resinas,

confirmam a demanda fraca. Os meses de maio e junho foram os piores do ano para produção e

vendas. A expectativa do setor é de queda na produção frente ao ano passado. Situação semelhante se

verifica nos segmentos ligados a artigos de residência. Setores como móveis, louças sanitárias e linha

branca observam queda nas encomendas, e muitos estão dando férias coletivas. Algumas empresas

nesses setores afirmaram estar deixando de investir em propaganda, face à descrença de que a

demanda possa reagir no curto prazo.

Do lado mais positivo, produtores de bens de consumo semi- e não-duráveis — como produtos de

limpeza, medicamentos e alimentos — ainda relatam atividade aquecida, embora também em

desaceleração. Supermercados percebem o consumidor mais criterioso, procurando comprar apenas o

essencial.

Página 2

Orange Book Brasil – segunda-feira, 7 de julho de 2014

O mesmo quadro se observa no setor de serviços, que mantém a desaceleração observada ao longo de

2013. A aparente estabilização, reportada na última edição do Orange Book, não se confirmou. Serviços

ligados à Copa (hotelaria, operadoras de turismo, produção de eventos, mídia e transporte executivo)

estão aquecidos como o esperado, e o FIES (programa governamental de financiamento à educação

superior) segue impulsionando alguns segmentos do setor de educação.

Investimento

A confiança do empresário se retraiu significativamente ao longo do segundo trimestre. Nosso indicador,

feito a partir de uma base ampla de clientes, mostrou estabilidade em maio e junho, depois de uma

queda expressiva em abril. O patamar atual está 9% abaixo da média do primeiro trimestre, e 18%

abaixo do segundo trimestre de 2013.

Em que pese a menor volatilidade dos mercados financeiros, o segundo semestre ainda traz incertezas

globais e domésticas, o que leva ao adiamento de decisões de investimento de maior relevância. O

crescimento baixo e o receio de estagnação futura reforçam a cautela. Fatores do lado da oferta, como

altos custos de produção (mão de obra, transporte, aluguel, terrenos) e complexidade tributária também

deixam empresários menos convictos em expandir a capacidade produtiva.

No setor de veículos pesados – caminhões e máquinas agrícolas – as vendas seguem fracas, com piora

adicional em junho. Além da baixa propensão ao investimento, a antecipação de vendas dos últimos

anos e a falta de mão de obra (motoristas) estão entre os fatores que limitam a demanda por

caminhões. Neste ambiente, a produção de veículos pesados deve continuar contida.

Do lado dos investimentos em infraestrutura, o tom é mais positivo. Empresas ligadas a obras de

transporte e logística vêm encontrando um ambiente mais favorável para superar os entraves aos

desdobramentos de seus projetos. Este fato é reflexo da crescente consciência da sociedade de que

esta área é prioritária ao desenvolvimento do país. O aumento dos gastos públicos e algumas ações

governamentais, entre elas a extensão do PSI do BNDES e a volta do Reintegra também ajudam

marginalmente.

Como mencionado nas últimas edições do Orange Book, apesar do clima cauteloso, o interesse por

investir no País ainda se mantém. O tamanho do mercado consumidor e o potencial de produção de

commodities tornam o Brasil estruturalmente atraente. Os projetos de infraestrutura oferecidos pelo

governo no programa de concessões têm potencial de retorno e ajudam a aliviar gargalos de produção.

Mercado imobiliário

O setor imobiliário residencial reporta clara desaceleração de vendas nos últimos meses,

particularmente em junho. Parte deste movimento pode estar relacionada à Copa do Mundo, uma vez

que as vendas mais fortes são normalmente nos finais de semana, momento em que os consumidores

podem preferir assistir as partidas. Mas boa parte da perda de ímpeto já vinha sendo observada antes

dos jogos, e pode estar relacionada com a alta da taxa de juros e a queda da confiança do consumidor.

O estoque de imóveis residências a venda permanece acima do desejado pelo setor.

Apesar do ritmo mais fraco, os preços têm se mantido relativamente estáveis. Em geral, o setor prefere

ajustar na quantidade e não no preço. Mas, em regiões onde se experimenta queda de preços, a

demanda tem reagido de forma elástica – o que indica que esta prática pode começar a se espalhar nos

próximos meses.

No segmento comercial, a queda da atividade é mais pronunciada, especialmente em capitais como

São Paulo, Belo Horizonte e Rio de Janeiro. As vendas são consideradas fracas, e o nível de vacância

é elevado, especialmente se considerados os lançamentos programados para os próximos trimestres.

No segmento de shopping centers, a indicação é de que o investimento será baixo nos próximos dois a

três anos. O movimento nos shoppings existentes segue relativamente bom, mas há dúvidas sobre a

demanda para novos empreendimentos. Neste ambiente, a disposição de lojistas em investir é menor

do que nos últimos anos.

Página 3

Orange Book Brasil – segunda-feira, 7 de julho de 2014

Commodities

O clima quente e seco afetou a produção agrícola brasileira. A safra de grãos como um todo ainda é

considerada boa, mas aquém das expectativas iniciais. Ao mesmo tempo, a safra forte nos Estados

Unidos torna a perspectiva de preços menos favorável, especialmente de soja e milho, movimento que

não vem sendo compensado por uma depreciação da taxa de câmbio brasileira. Desta forma, o setor

deve observar rendimentos mais moderados no segundo semestre.

A seca em São Paulo afetou mais fortemente o setor sucroalcooleiro, reduzindo a perspectiva de

colheita de cana no segundo semestre. O cenário para o etanol segue preocupante também pela

incerteza acerca dos reajustes da gasolina no mercado doméstico. Do lado do açúcar a perspectiva é

mais positiva, com preços melhorando no mercado internacional.

Já no caso do café, a quebra de safra foi mais leve do que o projetado inicialmente, e os preços tem se

mantido em patamar relativamente favorável. Desta forma, o setor deve manter bons patamares de

remuneração nos próximos meses.

No setor de carnes, o cenário é bem mais favorável. A demanda internacional pela carne brasileira

segue firme, e as vendas internas estão particularmente aquecidas por conta da Copa do Mundo. Do

lado da produção, a queda do preço do milho barateia a ração animal.

O câmbio estável em patamar considerado apreciado limita as exportações no setor de siderurgia e

mineração. Do lado da demanda interna, a perspectiva de aceleração das concessões de infraestrutura

ajuda, mas a queda na produção de bens de consumo duráveis, especialmente carros e linha branca,

preocupam o setor.

Mercado de trabalho, custos de produção e preços

Os custos de mão de obra seguem como um dos principais fatores de preocupação entre diferentes

setores da economia. Diante da perspectiva de baixo crescimento, o apetite por contratações é baixo, e

aumentam os setores que anunciam férias coletivas. As negociações salariais vêm sendo mais duras do

que no ano passado, e, em média, vem resultando em pequenos ganhos reais.

A possibilidade de reajustes de energia elétrica e combustíveis à frente também preocupa. Dessa

forma, as pressões inflacionárias na economia continuam, embora a demanda restritiva limite a

capacidade de repasses.

Em contrapartida, alguns custos começaram a cair, em face da desaceleração da atividade econômica.

Destaque para o barateamento do frete rodoviário, que tem impacto importante sobre a atividade

industrial. A acomodação recente da taxa de câmbio também contribui para aliviar as pressões

inflacionárias.

Nossa visão

Os resultados do PIB do primeiro trimestre e os indicadores dos últimos meses apontam para uma

desaceleração da demanda interna, levando a um crescimento negativo no segundo trimestre. Os

indicadores de confiança de empresários e consumidores estão em queda acentuada, indicando que a

atividade seguirá fraca nos próximos meses. Avaliamos que uma parte dessa queda seja transitória,

devido às expectativas de menos dias úteis em razão do evento da Copa do Mundo, mas outra parte

está relacionada à dinâmica recente dos fundamentos da economia (alta de juros, inflação pressionada

crescimento baixo e volátil). O mercado de trabalho já começa a sentir o enfraquecimento da economia,

e dá sinais de perda de dinamismo, embora a taxa de desemprego permaneça em patamares

historicamente baixos.

Pesquisa macroeconômica no Itaú

Ilan Goldfajn – Economista-Chefe

Página 4

Orange Book Brasil – segunda-feira, 7 de julho de 2014

Para acessar nossas publicações e projeções visite nosso site:

http://www.itau.com.br/itaubba-pt/analises-economicas/publicacoes/

Informações Relevantes

Este relatório foi preparado e publicado pelo Departamento de Pesquisa Macroeconômica do Banco Itaú Unibanco S.A. (“Itaú Unibanco”). Este relatório não é um produto

do Departamento de Análise de Ações do Itaú Unibanco ou da Itaú Corretora de Valores S.A. e não deve ser considerado um relatório de análise para os fins do artigo 1º

da Instrução CVM n.º 483, de 6 de Julho de 2010.

2.

Este relatório tem como objetivo único fornecer informações macroêconomicas, e não constitui e nem deve ser interpretado como sendo uma oferta de compra ou venda

ou como uma solicitação de uma oferta de compra ou venda de qualquer instrumento financeiro, ou de participação em uma determinada estratégia de negócios em

qualquer jurisdição. As informações contidas neste relatório foram consideradas razoáveis na data em que o relatório foi divulgado e foram obtidas de fontes públicas

consideradas confiáveis. O Grupo Itaú Unibanco não dá nenhuma segurança ou garantia, seja de forma expressa ou implícita, sobre a integridade, confiabilidade ou

exatidão dessas informações. Este relatório também não tem a intenção de ser uma relação completa ou resumida dos mercados ou desdobramentos nele abordados. As

opiniões, estimativas e projeções expressas neste relatório refletem a opinião atual do analista responsável pelo conteúdo deste relatório na data de sua divulgação e

estão, portanto, sujeitas a alterações sem aviso prévio.] O Grupo Itaú Unibanco não tem obrigação de atualizar, modificar ou alterar este relatório e de informar o leitor.

3.

O analista responsável pela elaboração deste relatório, destacado em negrito, certifica, por meio desta que as opiniões expressas neste relatório refletem, de forma

precisa, única e exclusiva, suas visões e opiniões pessoais, e foram produzidas de forma independente e autônoma, inclusive em relação ao Itaú Unibanco, à Itaú

Corretora de Valores S.A. e demais empresas do Grupo.

4.

Este relatório não pode ser reproduzido ou redistribuído para qualquer outra pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento por

escrito do Itaú Unibanco. Informações adicionais sobre os instrumentos financeiros discutidos neste relatório se encontram disponíveis mediante solicitação. O Itaú

Unibanco e/ou qualquer outra empresa de seu grupo econômico não se responsabiliza, e tampouco se responsabilizará por quaisquer decisões, de investimento ou de

outra forma, que forem tomadas com base nos dados aqui divulgados.

Observação Adicional nos relatórios distribuídos no (i) Reino Unido e Europa: Itau BBA International plc: Este material é distribuído e autorizado pelo Itau BBA

International plc (Itau BBA UK) em conformidade com o Artigo 21 do Financial Services and Markets Act 2000. O material que descreve os serviços e produtos oferecidos

pelo Itaú Unibanco S.A. (Itaú) foi elaborado por aquela entidade. IBBA UK é uma subsidiária do Itaú. Itaú é uma instituição financeira validamente existente sob as leis do

Brasil e membro do Grupo Itaú Unibanco. Itaú BBA International plc está sediado em The Broadgate Tower, level 20, 20 Primrose Street, London, United Kingdom, EC2A

2EW e está autorizado pela Prudential Regulation Authority e regulado pela Autoridade de Conduta Financeira e do Prudential Regulation Authority (FRN 575225). Itaú

BBA International plc Sucursal Lisboa é regulado pelo Banco de Portugal para a realização de negócios. Itaú BBA International plc tem escritórios de representação na

França, Colômbia, Alemanha e Espanha que estão autorizados a realizar atividades limitadas e as atividades de negócios realizados são regulados pelo Banque de

France, Superintendencia Financiera de Colombia, Bundesanstalt fur Finanzdienstleistungsaufsicht (BaFin) e Banco de España, respectivamente. Nenhum dos referidos

escritórios e subsidiárias lida com clientes de varejo. Para qualquer dúvida entre em contato com o seu gerente de relacionamento. Para mais informações acesse:

www.itaubba.co.uk; (ii) EUA: A Itaú BBA USA Securities Inc., uma empresa membro da FINRA/SIPC, está distribuindo este relatório e aceita a responsabilidade pelo

conteúdo do mesmo. O investidor americano que receber este relatório e desejar realizar uma operação com um dos valores mobiliários analisados neste relatório,

deverá fazê-lo através da Itaú USA Securities Inc., localizada na 767 Fifth Avenue, 50th Floor, New York, NY 10153; (iii) Ásia: Este relatório é distribuído em Hong Kong

pela Itaú Asia Securities Limited, autorizada a operar em Hong Kong nas atividades reguladas do Tipo 1 (operações com títulos e valores mobiliários) pela Securities and

Futures Commission. A Itaú Asia Securities Limited aceita toda a responsabilidade legal pelo conteúdo deste relatório. Em Hong Kong, um investidor que desejar adquirir

ou negociar os valores mobiliários abrangidos por este relatório deverá entrar em contato com a Itaú Asia Securities Limited, no endereço 29th Floor, Two IFC, 8 Finance

Street - Central, Hong Kong; (iv) Japão: Este relatório é distribuído no Japão pela Itaú Asia Securities Limited - Filial de Tóquio, Número de Registro (FIEO) 2154,

regulado por Kanto Local Finance Bureau, Associação: Associação dos Operadores de Títulos Mobiliários do Japão; (v) Oriente Médio: Este relatório foi distribuído pela

Itaú Middle East Limited. A Itaú Middle East Limited é regulada pela Dubai Financial Services Authority e é localizada no endereço Al Fattan Currency House, Suite 305,

Level 3, Dubai International Financial Centre, PO Box 482034, Dubai, Emirados Árabes Unidos. Esse material é destinado apenas para Clientes Profissionais (conforme

definido pelo módulo de Conduta de Negócios da DFSA), outras pessoas não deverão utilizá-lo; (vi) Brasil: A Itaú Corretora de Valores S.A., uma subsidiaria do Itaú

Unibanco S.A., autorizada pelo Banco Central do Brasil e aprovada pela Comissão de Valores Mobiliários brasileira, está distribuindo este relatório. Caso haja

necessidade, entre em contato com o Serviço de Atendimento a Clientes, telefones nº. 4004-3131 (capital e áreas metropolitanas) ou 0800-722-3131 (outras localidades)

durante o expediente comercial, das 09h00 às 20h00. Se desejar reavaliar a solução apresentada, após a utilização destes canais, ligue para a Ouvidoria Corporativa

Itaú, telefone nº. 0800 570 0011 (em dias úteis das 9h00 às 18h00), ou entre em contato por meio da Caixa Postal 67.600, São Paulo-SP, CEP 03162-971.

1.

5.

* Custo de uma Chamada Local

Página 5