Enviado por

ederribeiro25

apostila-daytrade

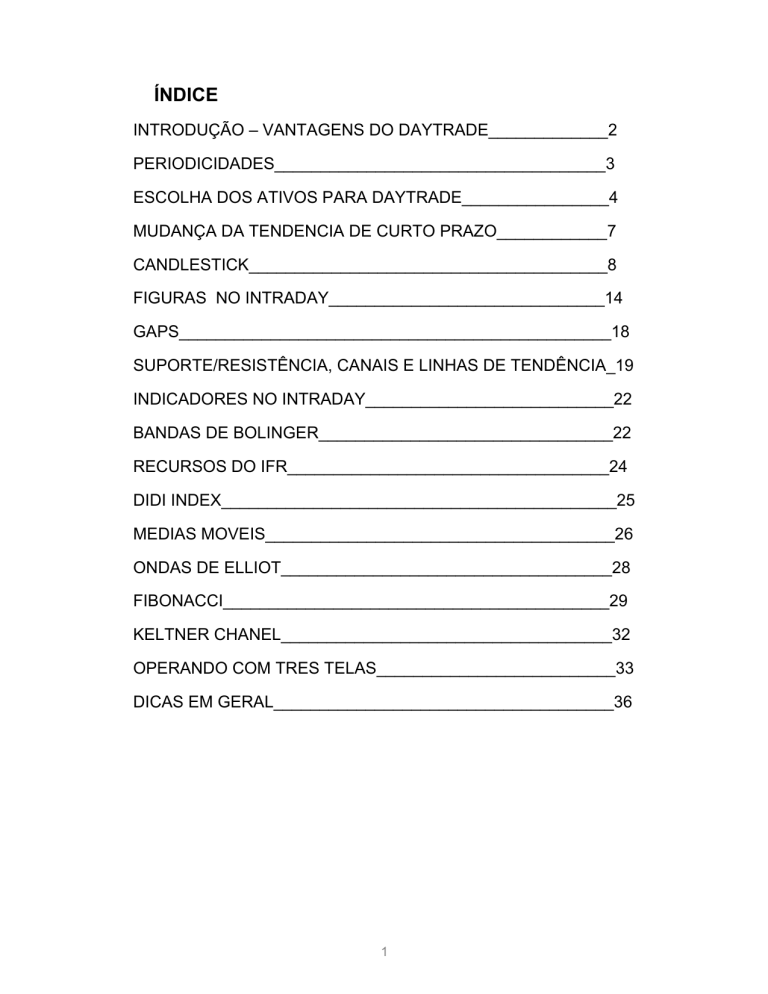

ÍNDICE INTRODUÇÃO – VANTAGENS DO DAYTRADE_____________2 PERIODICIDADES____________________________________3 ESCOLHA DOS ATIVOS PARA DAYTRADE________________4 MUDANÇA DA TENDENCIA DE CURTO PRAZO____________7 CANDLESTICK_______________________________________8 FIGURAS NO INTRADAY______________________________14 GAPS_______________________________________________18 SUPORTE/RESISTÊNCIA, CANAIS E LINHAS DE TENDÊNCIA_19 INDICADORES NO INTRADAY___________________________22 BANDAS DE BOLINGER________________________________22 RECURSOS DO IFR___________________________________24 DIDI INDEX___________________________________________25 MEDIAS MOVEIS______________________________________26 ONDAS DE ELLIOT____________________________________28 FIBONACCI__________________________________________29 KELTNER CHANEL____________________________________32 OPERANDO COM TRES TELAS__________________________33 DICAS EM GERAL_____________________________________36 1 VANTAGENS DO DAYTRADE (Estas dicas foram observadas no curso de Daytrade do professor Leandro Martins do seu consultor Financeiro) O Day Trade consiste na operação de compra e venda ou venda e compra (venda a descoberto) de um determinado ativo no mesmo dia, o objetivo desta estratégia é aproveitar a grande volatilidade do mercado de ações Brasileiro. 1- TRABALHAR ALAVANCADO; A maioria das corretoras concede limites de 100% a 500%, para operações de Day Trade, desta forma um ganho de 1% pode representar em seu capital um ganho real de até 5%, além do que, hoje muitas corretoras oferecem pacotes de corretagens que facilitam a obtenção de lucro no Day Trade, Vejamos dois exemplos: No primeiro exemplo, digamos que você tem um capital de R$10.000,00, e ao ver uma boa oportunidade de compra da ação de Petr4 ao preço de R$33,30, resolve entrar comprado, mas como seu capital é baixo você só consegue comprar 300 ações, nesta operação Você espera conseguir pelo menos 5% de lucro, então o valor da ação teria que alcançar R$34,96, ou seja, teria que subir R$1,66 (você teria que esperar alguns dias e torcer para que nada no mundo do petróleo aconteça e reverta a subida da ação, alcançando seu stop de perda). No segundo exemplo, com os mesmos R$10.000,00 e vendo a mesma oportunidade de entrada, mas agora usando uma alavancagem de 5x para o Day Trade, Você tem R$50.000,00 e, portanto resolve comprar 1500 ações de Petr4 a R$33,30, totalizando R$49.950,00, e para conseguir os mesmos 5% pretendidos a ação teria que subir apenas R$0,33, aproveitando a grande volatilidade do papel naquele dia. 2- DORMIR TRANQUILO E ACORDAR SEM SUSTOS; Quem nunca viu ou ouviu falar de ações que de um dia para o outro abriram em Gaps enormes e que acarretaram grandes prejuízos aos investidores é comum vermos gaps de abertura com variações de 5% a mais de 30% (ETER3, EMBR3). 3- INDEPENDENCIA DA TENDENCIA PRINCIPAL; Uma das principais vantagens do Day Trade é não ter que se preocupar com a Tendência principal presente nos gráficos de Swingtrade e Position, devido à alta volatilidade diária, o que interessa a um Daytrader é aproveitar as oportunidades diárias do sobe e desce das ações. 4- OPERAR COMPRADO E OPERAR VENDIDO; Outra grande vantagem do Day Trade é poder comprar e vender e vender e comprar (Venda a 2 descoberto), com a mesma facilidade e mesmos custos, diferente de uma operação normal, onde o aluguel de ações acarreta custos adicionais. 1- PERIODICIDADES Os Períodos gráficos mais utilizados para operações Daytrade são: 1, 5, 15 e 30 minutos, (em nosso curso focaremos o período de 1 minuto em ativos com alta volatilidade), mas aprenderemos também como identificar outros ativos para Day Trade A vantagem do gráfico de 1 minuto são as indicações menos atrasadas e a formação de figuras que ficam ocultas nos gráficos com maior periodicidade. Veja exemplos na figuras 1 e 1.1 FIGURA 1 - PETR4 – 1 MINUTO FIGURA 1.1 – PETR4 – 15 MINUTOS 3 2.1 - ESCOLHA DOS ATIVOS PARA DAY TRADE Duas Características são fundamentais para a escolha de um ativo para o Daytrade, são elas: Volatilidade adequada e Boa Liquides. VOLATILIDADE; A Volatilidade está relacionada a diferença de preço que um determinado ativo forma durante um determinado período de tempo, de certa forma podemos dizer que a volatilidade é uma unidade de medida para a velocidade do sobe e desce dos preços a cada pregão. A Volatilidade geralmente é maior no inicio e no fim do dia, pois ao longo do mesmo os preços buscam sua media e perdem a força de movimentação, por isso a maior possibilidade de ganho está no inicio e no fim do pregão. Uma Volatilidade adequada para o Daytrade seria a movimentação dos preços para a formação de uma tendência definida. Vejamos abaixo 2 exemplos de ativos diferentes, mas de mesma periodicidade. 4 Figura 2 - KEPL3 – 15 minutos Note que é impossível definir qual a tendência deste ativo no Intraday e que sua volatilidade é muito baixa, os preços se movimentam sem indicação. Figura 2.1 – GOLL4 – 15 Minutos 5 Note que as tendências de curto prazo são claramente definidas neste ativo e que as movimentações dos preços possuem indicações de compra e venda. LIQUIDES Basicamente Liquides é a capacidade que uma ação tem para ser convertida em dinheiro, em outras palavras se você precisar vender uma determinada ação ela deve possuir compradores interessados o suficiente para que não seja necessário vende-la abaixo do valor de mercado. Por isso é muito importante que antes de escolher um ativo para Daytrade deve-se verificar qual a media de liquides para aquele determinado período; Vejamos um exemplo: João decide fazer um Daytrader na ação xxx5 – 15 minutos, como estava alavancado em 500%, consegue comprar 10k (10.000 ações) a um preço de R$12,00 cada, ao subir R$0,04, ele resolve vender tudo, (pois teria um lucro de R$400,00), ocorre que o ativo tem poucos interessados (baixa liquides), e ninguém quer pagar R$12,04 por este ativo, depois de esperar por horas e a ação já ter caído, no final do pregão João encerra seu trade a R$11,97, amargando um prejuízo de R$300,00 mais os custos operacionais. O que João não observou antes é que a media de negociação do ativo xxx5 é de 10 negócios por dia e por isso fica muito concentrado nas mãos de poucos investidores. 6 2.2 - MUDANÇA DA TENDENCIA DE CURTO PRAZO (Estratégia utilizada e observada pelo professor Leandro Martins do seu consultor Financeiro) O Rompimento do preço mínimo anterior (Quando em tendência de alta) e do preço Maximo anterior (Quando em tendência de baixa), é uma das principais indicações de reversão de curto prazo dentro de uma tendência definida. Vejamos os exemplos a seguir: Figura 2.2. - Vale 5 - 1 minuto 7 Figura 2.3 – CYRE3 – 15 minutos 3 - CANDLESTICK Outra forma de identificar uma reversão de curto prazo é através dos Candlestick (dentro de uma tendência definida), porém é preciso esperar o rompimento deste para a confirmação da reversão. Os padrões de Candlestick que mais aparecem no intraday são: Padrões Altistas “Martelo, martelo invertido, engolfo de alta, Harami de fundo, doji e estrela da manha”, Padrões Baixistas “estrela da tarde, estrela cadente, enforcado, engolfo de baixa, harami de topo e nuvem negra”. Figura 3 - CYRE3 – 15 minutos 8 Após o rompimento de um duplo martelo invertido o ativo sinalizou compra, com saída no rompimento do padrão nuvem negra. Figura 3.1 – PETR4- 1minuto Durante uma tendência de baixa surge o padrão martelo, sinalizando uma ótima compra Figura 3.2 – PETR4 – 1 minuto Após um forte movimento de alta, surge o padrão “Estrela da tarde” antecipando a indicação de queda do ativo. Figura 3.3 – RDCD3 – 15 minutos 9 Após uma tendência de baixa (curto prazo), forma-se o padrão “Estrela da manha”, e seu rompimento indicam uma ótima compra. Figura3.4 – EMBR3 – 15 minutos Após um rápido movimento de queda aparece o padrão “Harami de fundo” (mulher grávida), forte indicação de reversão. Figura 3.5 – CYRE3 – 5 minutos 10 Após uma tendência de baixa (curto prazo), surge o padrão “Engolfo de alta”, indicando uma ótima compra. Figura 3.6 – PETR4 – 1 minuto “Nesta figura vemos a importância de esperar o rompimento da máxima e mínima do “padrão” Doji”, confirmando compra e venda na hora certa. 11 Figura 3.7 – MRFG3 – 15 minutos Após um forte Gap de abertura dando continuidade na alta anterior, surge o padrão “Estrela Cadente”, indicando uma ótima venda no rompimento de sua mínima. Figura 3.8 - BBDC4- 15 Minutos Após uma tendência de alta (curto prazo), surge o padrão Harami de topo, indicando uma ótima venda no rompimento do mesmo. Figura 3.9 - BBDC4- 15 minutos 12 Após tendência de alta (curto prazo), surge o padrão Engolfo de alta indicando ótima venda. Figura 3.1.1 - CSNA3 – 15 minutos Após tendência de alta (curto prazo), surge o padrão “Enforcado” e o rompimento deste indica uma ótima venda. 13 4 – FIGURAS DO INTRADAY São muitas as figuras que podem ser visualizadas no Intraday, porém veremos aqui as que mais surtem efeitos sobre os preços. Figura 4 – PETR4 – 1 minuto 14 Após uma forte tendência de alta (curto prazo), o preço cria uma resistência que é tocada pela segunda vez, formando um padrão “Topo Duplo” que após romper o seu suporte imediato, inicia-se uma forte correção. Figura 4.1 – PETR4 – 1 minuto Após fortes quedas, o preço forma suportes que ao tocar pela segunda vez e romper seu topo imediato, forma o padrão “Fundo Duplo”, indicando ótima compra. Figura 4.2 – PETR4 – 1 minuto Após tentativa de subida o preço forma uma resistência e rompe seu suporte imediato, formando o padrão “Triangulo”, dando continuidade na tendência de baixa. 15 Figura 4.3 - RDCD3 – 15 minutos Durante uma tendência de baixa (curto prazo), os preços vão lentamente formando fundos mais altos até surgir o padrão “Fundo Arredondado”, indicando uma ótima compra. Figura 4.4 – PETR4 – 1 minuto OMBRO- CABEÇA- OMBRO INVERTIDO (OCOI), Forte indicador de reversão, porém como todo indicador é preciso esperar o rompimento do padrão para confirmação de entrada. 16 Figura 4.5 - RDCD3 – 15 minutos OMBRO – CABEÇA – OMBRO, Forte indicador de reversão, indicando ótima venda. Figura 4.6 – PETR4 – 1 minuto Durante o mesmo pregão, podemos observar duas importantes figuras: O padrão “Bandeira” e o já conhecido “Fundo Arredondado”, indicando ótimos pontos de compra. 17 Figura 4.7 – PETR4 – 1 minuto “Retângulo”, uma figura muito comum no intraday , formado após acumulação horizontal e possui uma boa confiabilidade após seu rompimento. 4.2- GAPS No intraday dois tipos de gaps aparecem com grande freqüência e possuem forte indicação de compra ou venda, conhecidos como gaps de abertura e de continuação. Gaps de abertura; Antes de começar cada pregão, ocorre um leilão onde compradores e vendedores disputam os preços, formando assim o preço de abertura e este quando diferente do preço de fechamento anterior, forma o Gap de abertura, e operar em sua direção contraria pode indicar um bom ponto de entrada, pois quase sempre este gap é fechado no mesmo dia. Gaps de continuação; Dentro de uma tendência de alta ou de baixa, o candle seguinte abre acima da máxima, (ou abaixo da mínima) do candle anterior, quanto maior for o afastamento destes candles maior será a impulsão de alta ou de baixa. Figura 4.8 – PETR4 – 1 MINUTO 18 Figura 4.9- PETR4 – 1 MINUTO 5 - SUPORTE/ RESISTENCIA, CANAIS E LINHAS DE TENDENCIAS Diferentemente de gráficos diários e semanais, no intraday os suportes/ resistências, canais e linhas de tendência mudam freqüentemente, mas assim como em outras periodicidades, causam o mesmo efeito, e devem ser verificados com cuidado para não causar entradas atrasadas ou saídas precipitadas. 5.1- SUPORTE/ RESISTENCIA Podemos observar que no intraday suporte vira resistência e resistência vira suporte freqüentemente, contudo, quando rompidos ambos iniciam fortes movimentos, indicando boas entradas. Quanto mais um suporte for tocado, mas forte será o movimento após seu rompimento, o mesmo ocorre com a resistência. 19 Figura 5- PETR4 – 1 minuto 5.2- LINHAS DE TENDENCIA DE ALTA (LTA) E BAIXA (LTB) As linhas de tendência são muito importantes no intraday, e podem representar bons ganhos durante o pregão, além do que, facilitam a movimentação do stop de perda e quando rompidas podem representar fortes movimentos ao contrario de sua tendência. Figura 5.1 – PETR4- 1 minuto - LTA 20 Figura 5.2 – PETR4- 1 minuto - LTB 5.3- CANAIS DE ALTA E DE BAIXA Os Canais de alta são formados por suportes ascendentes, enquanto os canais de baixa são formados por e resistências decrescentes e ambos fornecem bons pontos de entrada. 21 Figura 5.3 – PETR4- 1 minuto Figura 5.4 – PETR4- 1 minuto 6 - BANDAS DE BOLINGER Formado por três linhas, uma media móvel simples (linha do meio); O resultado da media móvel mais 2x o desvio padrão (linha superior); O resultado da media móvel menos 2x o desvio padrão (linha inferior). Criado para plotar os canais de alta e de baixa automaticamente, o indicador Bolinger se mostra muito eficiente em tendências de alta e de baixa e em acumulações oferece boas oportunidades quando rompido qualquer uma de suas bandas. 22 Analisando as Bandas podemos observar que: A largura das Bandas de bolinger varia de acordo com a volatilidade presente no ativo, volatilidade alta, (Bandas distantes), baixa volatilidade, (Bandas estreitas) Preço dentro da Banda superior (Tendência de alta) Preço dentro da Banda inferior (Tendência de baixa) Quando dentro de uma tendência, após o preço romper o limite de uma das bandas, ele buscara sua media. Figura 6 – GOLL4 – 15 MINUTOS DIVERGENCIAS COM BOLINGER Um importante sinal que podemos observar nas Bandas de bolinger é a divergência de baixa e de alta; Divergência de alta: Quando em uma tendência de baixa, o preço começa subir, mas a Banda inferior continua caindo. Divergência de baixa: Quando em uma tendência de alta, o preço começa cair, mas Banda superior continua subindo. Figura 6.1- CYRE3 – 15 MINUTOS 23 6.1 - RECURSOS DO IFR É um dos indicadores mais utilizados na Analise técnica. Sua função é medir a força entre compradores e vendedores. O IRF trabalha entre 0% e 100%, entretanto os pontos mais utilizados são entre 20 e 30 (zona de sobre vendido), 70 e 80 (zona de sobre comprado), em nosso curso usaremos os valores entre 30 e 70. No intraday buscaremos os sinais de compra na zona de super vendido e de venda na zona de super comprado, além disso buscaremos um importante sinal, “Divergência do IFR com o preço da ação”. Na figura 6.2, podemos observar algumas divergências do IFR, enquanto o preço faz topos cada vez mais altos, o IFR faz topos mais baixos, mostrando que a pressão compradora esta diminuindo 24 antecipando uma forte correção do ativo, enquanto na figura 6.3 vemos importantes pontos de entrada nas zonas de sobre comprado e sobre vendido Figura 6.2 – GOLL4 – 15 MINUTOS Figura 6.3- PETR4 – 1 MINUTO 6.2 – DIDI INDEX Este modelo gráfico é composto por três medias moveis de 3, 8, 20 períodos, a indicação que procuraremos neste indicador é conhecida como “Agulhada”, é quando uma de suas medias cruza de cima para baixo ou de baixo para cima mostrando o sentido que o preço devera seguir, porém no intraday isto ocorre frequentemente, e o sinal só terá importância após algum período de acumulação. Vejamos alguns exemplos: Figura 6.4 – PETR4 – 1 MINUTO 25 6.3 - MEDIAS MOVEIS Eficiente e de simples aplicação, as medias moveis é um dos indicadores mais utilizados na analise gráfica. Existem vários tipos de medias moveis, mas em nosso curso trabalharemos com as Medias Moveis simples. Para ativos menos voláteis com períodos entre 5 e 30 minutos, recomendo utilizar a “MS 13 períodos”, para os ativos com alta volatilidade (petr4, vale5), trabalharemos com 3 medias moveis simples (MS13, MS60, MS65), esta ultima, no entanto MS65 é uma media móvel da media móvel MS60 e servira como uma linha de sinal. (Estratégia utilizada e observada por Leandro Martins) 26 No intraday podemos utilizá-las tanto para entradas, quanto para saídas. Nas figuras abaixo, podemos verificar que após a formação de uma tendência de alta a “MS13” se torna suporte e que na tendência de baixa se torna resistência, e durante os períodos de acumulação, os preços flutuam sobre ela até rompê-la para a formação de uma nova tendência. Figura 6.4 – CYRE3 – 15 MINUTOS Figura 6.5 – ITUB4- 15 MINUTOS 27 Figura 6.6- PETR4- 1 MINUTO Figura 6.7- PETR4- 1 MINUTO 28 7 - ONDAS DE ELLIOT Dividida em oito ondas, três de impulsão, duas de correção do movimento e três de correção da tendência, as Ondas de Elliot tem grande importância na compreensão dos movimentos dos preços no Intraday. Na figura 7 podemos notar em um único pregão que a ação ao entrar numa tendência de baixa completou o ciclo das oito ondas antes da reversão da tendência, que por sua vez também completou o ciclo de oito ondas em uma tendência de alta. Figura 7- PETR4 – 1 MINUTO 8 - FIBONACCI 29 A seqüência de Fibonacci também pode ser utilizada no intraday, pois mesmo em tendência de curto prazo se mostrou muito eficiente para identificar pontos de entrada e saída; As porcentagens mais utilizadas no intraday são: 38,2%, 50% e 61,8%. Na figura 8 após uma tendência de baixa, o preço começa subir, abre um gap de impulsão e forma uma nova maxima, traçamos o fibonacci do ponto mais baixo até o ponto mais alto e colocamos ordem de compra no rompimento desta resistência, com stop na retração de 61,2%, espelhamos Fibonacci para cima e colocamos nosso stop de ganho na expansão de 100%. Na figura 8.1, em apenas cinco minutos o preço alcança nosso stop de ganho, antes de começar uma nova correção. Figura 8 - PETR4 – 1 MINUTO Figura 8.1 – PETR4 – 1 MINUTO Figura 8.2 – VALE5 – 1 MINUTO 30 Na figura 8.2, vemos um pequeno movimento de alta no inicio do pregão, antes do ativo ficar boa parte da tarde em acumulação, traçamos o Fibonacci, espelhamos para cima e ao romper à máxima vemos o preço atingir o objetivo de 100% ainda no mesmo pregão. 8.1 - PIVOTS 31 A partir das ondas de Elliot e das razoes de Fibonacci (0.618, 1, 1.618, 2.618 e 4.236), surgirão os Pivots de alta e de baixa. Pivot de alta: Dentro de uma tendência de baixa é formado um fundo, um topo e um fundo mais alto que o anterior. Pivot de baixa: Dentro de uma tendência de alta é formado um topo, um fundo e um topo mais baixo que o anterior. Formado o Pivot de alta podemos utilizar as extensões de Fibonacci para projetar os objetivos do movimento. Utilizaremos as razoes de Fibonacci para projetar cinco objetivos, em nosso curso esta ferramenta leva o nome de Retracement, pode ser que você utilize outro software e o nome seja diferente, mas o que importa aqui são as razoes de Fibonacci. Na figura 8.3, após uma tendência de abaixa, podemos observar a formação de um Pivot de alta e ver que ele cumpre os 5 objetivos, para na seqüência, figura 8.4, formar um Pivot de baixa, e desta vez cumprir 4 objetivos. Figura 8.3 – VALE 5- 1 MINUTO Figura 8.4 – VALE5 – 1 MINUTO 32 9 - KELTNER CHANEL (Estratégia utilizada e observada por Leandro Martins) Formado por duas bandas e uma media móvel central, o Keltner Chanel é muito parecido com a média móvel envelope e com as Bandas de Bolinger, porém este indicador trabalha muito bem com a alta volatilidade desses dois ativos, calibrado para o período de 200 minutos (longo prazo intraday) e coeficiente 12 (calculo das bandas), podemos tirar as seguintes conclusões: 1- Toda vez que o preço toca ou ultrapassa uma das bandas ele tende a buscar sua media de 200 períodos; 2- Em uma tendência de alta, com o preço trabalhando acima da media, esta se torna um bom suporte; 3- Em uma tendência de baixa, com o preço trabalhando abaixo da media, esta se torna uma resistência; 4- Em períodos sem tendência, os preços convergem à media, fazendo acumulações sobre a mesma. Figura 9 – PETR4 – 1 MINUTO 33 9.1 – OPERANDO COM TRES TELAS, (Estratégia utilizada e observada por Leandro Martins) Agora que aprendemos os diferentes tipos de indicadores e suas funcionalidades, vamos organizá-los de forma a facilitar a visualização e melhorar sua aplicação. A operação com três telas facilita nosso estudo porque nos mostra com maior clareza a junção de todas as ferramentas vista ate agora em nosso curso. Utilizaremos dois tipos de layouts diferentes, para os ativos petr4 e vale5, utilizaremos o seguinte layout: Tela 1- Candlesticks, apenas para desenho de figuras, canais, Lt’s; Tela 2 – Candlesticks, Bandas de Bolinger, IFR e Didi; Tela 3 – Candlesticks, Keltner Chanel, e medias moveis de 13, 60 e 65 períodos. Para os demais ativos, utilizaremos o seguinte layout: Tela1 – Candlesticks, para desenho de figuras, canais e Lts: Tela 2 – Candlesticks, MS 13, IFR e Didi índex; Tela 3 – Bandas de Bolinger Abaixo vemos as figuras ilustrando todos os indicadores na mesma tela e depois, separados em três telas podemos perceber as diferenças. Figura 9.1 – PETR4 – 1 MINUTO Com todos indicadores na mesma tela, ficaria impossível operar qualquer ativo. Figura 9.2- PETR4 – 1 MINUTO – TELA 1 34 Figura 9.3 – PETR4 – 1 MINUTO – TELA 2 Figura 9.4 – PETR4 – 1 MINUTO – TELA 3 35 Figura 9.5 – GOLL4 – 15 MINUTOS – TELA 1 Figura 9.6 – GOLL4 – 15 MINUTOS – TELA 2 Figura 9.5 – GOLL4 – 15 MINUTOS – TELA 3 36 10- DICAS IMPORTANTES 1- Só opere Daytrade, em ativos de boa liquides e alta volatilidade, evite os de baixa volatilidade ou os com volatilidade explosiva, (ações que de um dia para o outro sobem 20%, 30%, para no dia seguinte ou até no mesmo dia, caírem na mesma proporção. 2- Tente se especializar em um ou dois ativos para tirar o Maximo proveito. 3- Antes de operar Alavancado, opere reduzido até que sua técnica esteja mais apurada e sua autoconfiança não seja abalada por pequenas perdas. 4- Mantenha a cabeça fria e confie somente no que você aprendeu opiniões externas só iram atrapalhar 5- Só entre em uma operação se o stop de perda estiver dentro do planejado, caso contrario, espere outra chance ou vá para outro ativo. 6- Faça revisões semanais em suas operações de Daytrade, sendo elas de perda ou de ganho, isso lhe trará mais conhecimento e fará com que seus erros sejam menores e seus acertos maiores. 7- Em Daytrade, não se deve ter um objetivo de ganho, controle seus stops de perda que os ganhos serão conseqüência de boas operações. 8- Não sinta medo, controle sua ganância, seja o mais disciplinado possível, o sucesso vira com certeza... 37 BIBLIOGRAFIAS CONSULTADAS Seu Consultor Financeiro ( Professor Leandro Martins) Candlestick – ( Carlos Alberto Debastiani) 38