Enviado por

helena.lima12

Contabilidade Financeira BK Brasil

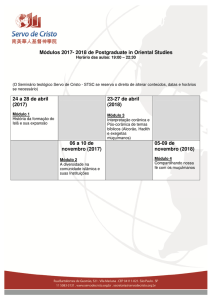

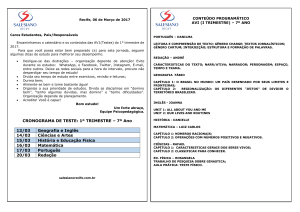

Universidade de São Paulo Escola Superior de Agricultura “Luiz de Queiroz” Departamento de Economia, Sociologia e Administração 1ª Etapa do Trabalho Semestral: análise da empresa BK Brasil Bárbara de Mori Machado Amaral Eduardo Festa Pompeu Helena Lima Lozano Ferezini Isabella Ramos de Campos Maria Julia Rosolen Lembi Piracicaba 2019 Bárbara de Mori Machado Amaral 10754942 Eduardo Festa Pompeu 10689108 Helena Lima Lozano Ferezini 10845300 Isabella Ramos de Campos 10754960 Maria Julia Rosolen Lembi 10754956 1ª Etapa do Trabalho Semestral: análise da empresa BK Brasil Trabalho semestral da disciplina Contabilidade e Análise de Demonstrações Financeiras no curso de Administração, ministrado pelo professor Lucílio Rogério Aparecido Alves, na Escola Superior de Agricultura “Luiz de Queiroz”, como requisito para elaboração do trabalho final da disciplina e a conclusão da mesma. Piracicaba 2019 RESUMO Esse trabalho teve como objetivo compreender os principais acontecimentos nas demonstrações financeiras da empresa BK Brasil, bem como suas causas no período entre 2016 e 2018. Para isso, foi necessária a coleta de dados de tais demonstrações pela plataforma Economática, de modo a investigá-las a fundo e cuidadosamente através de uma análise quantitativa. Além disso, foram pesquisados artigos acadêmicos com autores que já tratassem sobre o setor da empresa escolhida, hotel e restaurante, e sobre as características dessa. Dessa forma, ao relacionar a coleta de ambos os dados foi possível analisa-los conseguindo chegar na resposta para nossos objetivos. Palavras chave: BK Brasil; Demonstrações financeiras; análise ABSTRACT This paper means to read and understand the main events in the financial statements of BK Brasil enterprise, as it’s causes in the period between 2016 and 2018. For the analysis it was necessary using the data from Economatica investigating its values through a quantitative form. Furthermore, it was researched several articles by authors who had already spoken about the company sector, restaurant and hotel, and its technical features. This way, as we correlated the data from Economatica with the articles found, it was possible to analyze the company getting to our goals results. Key-words: BK Brasil; Financial statements; analysis. LISTA DE GRÁFICOS Gráfico 1 - Patrimônio Líquido devido em relação a abertura do capital................................12 Gráfico 2 - Evolução do Ativo Total........................................................................................13 Gráfico 3 - Crescimento do indicador ROA.............................................................................13 Gráfico 4 - Índices de Liquidez................................................................................................14 LISTA DE TABELAS Tabela 1 - Balanço Patrimonial Trimestral...............................................................................33 Tabela 2 - DRE Trimestral........................................................................................................33 Tabela 3 - Fluxo de Caixa Trimestral.......................................................................................34 Tabela 4 - Índices de Liquidez..................... ............................................................................35 Tabela 5 – Indicadores de Atividade.........................................................................................35 Tabela 6 - - Indicadores Financeiros.........................................................................................35 Tabela 7 – Índice de Insolvência..............................................................................................37 Tabela 8 - Índice de Rentabilidade...........................................................................................38 Tabela 9 – Indicadores de Endividamento............................................................................... 39 Tabela 10 – DRE Anual........................................................................................................... 40 Tabela 11 – Fluxo de Caixa Anual........................................................................................... 41 Tabela 12 - Lâmina Comparativa de Ações..............................................................................41 Tabela 13 - Balanço Patrimonial Anual....................................................................................42 Tabela 14 - Análise Horizontal Anual e Trimestral................................................................. 43 Tabela 15 - Calculo do Indicador ROA a partir do Ativo Total e do Lucro Líquido...............46 Tabela 16 - Índice de Rotação dos Estoques (RE)................................................................... 46 Tabela 17 - Margem Líquida................................................................................................... 46 Tabela 18 - TRI........................................................................................................................ 46 Tabela 19 – TRPL.....................................................................................................................46 Tabela 20 - NAICS 2007..........................................................................................................47 Tabela 21 - Estrutura Detalhada da CNAE – Subclasses 2.2 – Códigos e Denominações.......47 Tabela 22 - Classificação Setorial BM&F/BOVESPA.............................................................48 Tabela 23 - Classificação Setorial das Empresas Negociadas na B3........................................48 SUMÁRIO 1. INTRODUÇÃO ...................................................................................................... 7 2. REVISÃO BIBLIOGRÁFICA .............................................................................. 8 2.2. Características e Classificação do Setor da Empresa .................................. 8 2.2.1. North American Industry Classification System (NAICS) ..................... 8 2.2.2. Classificação Nacional de Atividades Econômicas – CNAE.................... 8 2.3. Características da Empresa ........................................................................... 9 2.4. Análise da Concorrência por Setor de Atuação ......................................... 11 2.4.1. Hotéis Othon S.A. ...................................................................................... 11 2.4.2. Concorrentes por setor, segundo a BM&F/BOVESPA ......................... 11 3. METODOLOGIA ................................................................................................ 13 3.2. Abordagem da Pesquisa ............................................................................... 13 3.3. Objeto da Pesquisa........................................................................................ 13 3.4. Instrumento da coleta de dados ................................................................... 13 3.5. Técnica de Análise ........................................................................................ 14 4. ANÁLISE E DISCUSSÃO .................................................................................. 15 4.2. Demonstrações trimestrais ........................................................................... 15 4.2.1. Ativo .......................................................................................................... 16 4.2.2. Índices Operacionais ............................................................................... 18 4.2.3. Índices Financeiros .................................................................................. 19 4.2.4. Lucros e Prejuízos Acumulados ............................................................. 20 4.2.5. Índices de Endividamento ....................................................................... 20 4.3. Balanço Patrimonial ..................................................................................... 21 4.4. Demonstração do Resultado do Exercício (DRE) ...................................... 22 4.5. Fluxo de Caixa ............................................................................................... 23 4.6. Lâmina Comparativa de Ações ................................................................... 23 4.7. Índices de Rentabilidade .............................................................................. 24 4.8. Índices de Insolvência ................................................................................... 25 4.9. Indicadores de Atividade.............................................................................. 26 4.10. Indicadores Financeiros............................................................................ 28 5. CONSIDERAÇÕES FINAIS .............................................................................. 30 REFERÊNCIAS .......................................................................................................... 31 Anexos .......................................................................................................................... 32 Apêndices ..................................................................................................................... 45 7 1. INTRODUÇÃO O presente trabalho será apresentado como forma de conclusão da disciplina Contabilidade e Análise de Demonstrações Financeiras. Nele, irá conter um estudo aprofundado sobre as demonstrações financeiras, assim como um diagnóstico sobre a história e permanência, no Brasil, da empresa de capital aberto escolhida pelo grupo: o “BK Brasil”. O objetivo do grupo, para com este trabalho, é apresentar a relevância da empresa na economia brasileira, assim como a importância de seu respectivo setor de atuação. Além disso, através de maiores estudos, este trabalho busca mostrar como o BK Brasil se encontra no mercado financeiro, desde sua abertura de capital, até o presente momento. Partindo disso, foram avaliados os dados e informações do período compreendido entre 2016 até o último trimestre de 2018, os quais serviram de base para a melhor compreensão e analise das mais recentes atividades econômicas da empresa. A partir destes dados obtidos, serão apresentados, também, índices que revelam características específicas do BK Brasil, assim como os índices de endividamento e rentabilidade, por exemplo. Além disso, será apresentado um referencial teórico, o qual servirá como base para este estudo, proporcionando maior sustentação à pesquisa, de forma a mostrar informações essenciais sobre a empresa em si, e seu respectivo setor. Por fim, após a efetuação das mencionadas análises, pretende-se obter maiores esclarecimentos sobre a empresa em questão, por meio dos dados quantitativos efetivamente mensurados, fazendo com que seja possível avaliar a atual situação da empresa, tal como seu posicionamento no presente mercado. 8 2. REVISÃO BIBLIOGRÁFICA Para maior conhecimento das características da empresa analisada no presente trabalho, bem como o setor na qual ela está presente, foi feita uma revisão bibliográfica contendo os autores que já abordaram esses temas anteriormente em seus trabalhos acadêmicos, além de notícias e informações retiradas de sites da marca. 2.2. Características e Classificação do Setor da Empresa 2.2.1. North American Industry Classification System (NAICS) Sobre a classificação NAICS, considera-se: O mais atual sistema de classificação industrial norte-americano (United Nations, 1999), o North American Industry Classification System (NAICS), foi desenvolvido em conjunto pelo U.S. Economic Classification Policy Committee (ECPC) do Office of Management and Budget (OMB), Statistics Canada e Instituto Nacional de Estadística, Geografia e Informática do México (Inegi) [...]. O objetivo principal foi proporcionar uma base conceitual comum para coleta, análise e disseminação de estatística industrial utilizada pelo governo, pela universidade, pela comunidade do negócio e pelo público em geral nos três países. (BORSCHIVER; WONGTSCHOWSSKI; ANTUNES, 2004, p. 16) Este sistema de classificação leva em consideração o processo de produção em si, assim como seu posterior consumo (BORSCHIVER; WONGTSCHOWSSKI; ANTUNES, 2004). No caso da empresa do presente estudo, o BK Brasil, a classificação é encontrada no setor NAICS nível 1, de número 72 (Accommodation and Food Services). É possível analisar estas informações na Tabela 20 dos apêndices. 2.2.2. Classificação Nacional de Atividades Econômicas – CNAE Segundo informações colhidas no site do IBGE, a Classificação Nacional de Atividades Econômicas (CNAE), foi adotada como uma ferramenta de padronização e organização das inúmeras atividades econômicas do Brasil. Assim como o NAICS, anteriormente citado, a CNAE foi criada para suprir as necessidades de classificação de seu respectivo país. Por esse motivo, ambas classificações, tanto o NAICS quanto o CNAE, detêm de especificações semelhantes em sua estrutura. 9 O quadro que mostra a seção de Alojamento e Alimentação, a qual se encaixa o BK Brasil, empresa do presente estudo, pode ser vista na Tabela 21 dos apêndices. De acordo com o registro do Cadastro Nacional da Pessoa Jurídica (CNPJ), a empresa BK Brasil Operações e Assessoria a Restaurante S.A. é classificada, pela CNAE, de acordo com suas atividades, na subclasse referente à Lanchonetes, Casas de Chá, de Sucos e Similares (5611-2/03). Com relação à seção em si, vale destacar que, de acordo com o site do IBGE, ela abrange atividades de hotelaria com durações menores, assim com as atividades relacionadas à alimentação. Ademais, é válido acrescentar que as duas divisões (Alojamento e Alimentação) pertencem à mesma seção pois, frequentemente, ambos serviços podem estar associados. A subclasse Lanchonetes, Casas de Chá, de Sucos e Similares abrange todos os serviços alimentícios de consumo imediato, em locais os quais não proporcionam aos clientes serviços completos, podendo ou não vender bebidas. Esta subclasse é caracterizada, principalmente, pelas redes de fast food, como é o caso do BK Brasil. 2.3. Características da Empresa A rede de lanchonetes Burger King Corporation teve seu início no ano de 1953 com o nome de Insta-Burger King, porém, em vista de dificuldades financeiras, seus donos a venderam (BORTONIO, 2017). De acordo com o site da empresa BK Brasil1, o Burger King foi inaugurado em 1954, na Flórida, Estados Unidos. No início eram vendidos apenas hambúrgueres e milk-shakes, tendo sido criado seu lanche mais famoso no ano de 1957, o Whopper, presente até hoje em seus pontos de venda (LAGE, 2014). Mais tarde, em 1963, foi aberta sua primeira filial fora dos Estados Unidos, em Porto Rico, e seis anos depois no Canadá, tendo chego à Europa somente em 1975, na Espanha. (LAGE, 2014). Ainda conforme o site da empresa, hoje ela é a segunda maior rede de hambúrgueres do mundo, tendo mais de 15 mil filiais em cerca de 100 países diferentes e atendendo por volta de 11 milhões de pessoas por dia. Apesar disso, a empresa chegou ao Brasil somente em 2004, na cidade de São Paulo. Dentro disso, ela teve que lutar para se manter em um mercado no qual há 30 anos predominava seu principal concorrente, o McDonald’s (LAGE, 2014). Segundo Rodrigues 1 Dados do site BK Brasil disponíveis em: http://www.burgerking.com.br/sobre-bk 10 (2008), essa competição se dá em razão da diferenciação em produtos e serviços, investimento em propagandas e no poder que ambas as marcas possuem. Em seguida, no ano de 2010, o um fundo de investimentos localizado no Rio de Janeiro, a 3G Capital, comprou a totalidade das ações da empresa, que já havia anunciado a venda dessas, por um valor de 3,26 bilhões de dólares. Logo após, houve uma fusão com a Restaurant Brands International, empresa canadense, sendo necessária uma intensa reestruturação da corporação (BORTONIO, 2017). Desde então, a rede BK Brasil conta com aproximadamente 11 mil colaboradores ao redor de todos os estados brasileiros em suas mais de 600 unidades de venda. Isso porque ela tem como missão “ser a mais prazerosa experiência de alimentação” e como visão “ser a marca de fast food preferida, mais rentável, com as pessoas mais talentosas e de mais forte presença nacional”, conforme dito em seu site. Além disso, os sanduíches do BK tendem a serem maiores que de seus concorrentes e a empresa possui o sistema de refil de refrigerantes, que dão aos seus clientes possibilidade de bebê-lo a vontade enquanto estiver no restaurante (RODRIGUES, 2008). Essa mesma autora, semelhante à Bortonio (2017) afirma que seu cardápio baseia-se desde o princípio em junkfoods, ou seja, batatas-fritas, hambúrgueres e milk-shakes, alimentos de preparo rápido, que agradam a maioria das pessoas, mas que, ao mesmo tempo, tem alto teor de gordura e baixa nutritividade. Ainda que a empresa tenha crescido no Brasil, notícias do G12 comprovam que no primeiro trimestre de 2019 seu lucro líquido caiu em 65%, mesmo com o aumento de sua receita em 38%. A companhia justificou a queda dizendo que isso se deve à adoção da norma contábil IFRS 16, que altera o modo com que as organizações reconhecem contratos de arrendamento. De acordo com eles, se não fosse pela mudança o lucro teria sido de 8 milhões e não 6 milhões, como registrado. Esses dados são congruentes com as demonstrações financeiras contidas na análise e discussão dos resultados obtidos com o presente trabalho. Em seguida serão mostrados quais os meios utilizados para a consecução deste, através da metodologia. Notícia disponível em: https://g1.globo.com/economia/noticia/2019/05/13/lucro-da-dona-da-marcaburger-king-no-brasil-cai-65-no-1o-trimestre.ghtml 2 11 2.4. Análise da Concorrência por Setor de Atuação 2.4.1. Hotéis Othon S.A. Segundo as informações colhidas no Sistema Economática (esta informação pode ser conferida na Tabela 12 dos apêndices), referente ao setor de Hotel e Restaurante, há somente uma empresa vista como concorrente do BK Brasil, no Brasil: a rede de Hotéis Othon³. Segundo seu próprio site, a empresa em questão consiste em uma das maiores redes hoteleiras de capital aberto no Brasil. A Rede de Hoteis Othon inaugurou seu primeiro estabelecimento em 1943 e, a partir disso, a rede cresceu, até possuir 12 hotéis em seu patrimônio. No ano de 2018, a rede de Hoteis Othon entrou no processo de recuperação judicial, devido à consequências adquiridas pela crise anterior. 2.4.2. Concorrentes por setor, segundo a BM&F/BOVESPA A partir de consultas à BM&F/BOVESPA, teve-se acesso à classificação da empresa BK Brasil, a qual pode ser verificada na Tabela 22 dos apêndices. Ao analisar a tabela mencionada, nota-se, em destaque, o subsetor da empresa deste estudo. Desta forma, cabe ressaltar que o BK Brasil pertence ao setor de Consumo Cíclico, ao subsetor de Hotéis e Restaurantes e ao segmento de Restaurantes e similares. Ademais, vale acrescentar que o anteriormente citado concorrente de setor e subsetor, os Hotéis Othon S.A., classificam-se no segmento de Hotelaria. Ainda com base nos dados e informações resgatadas na BM&F/BOVESPA, foram obtidas, além da rede de Hotéis Othon, a qual foi mencionada anteriormente, outras empresas que também estão presentes na classificação setorial da BM&F/ BOVESPA (esta informação pode ser verificada na Tabela 23 dos apêndices). Após a análise do subsetor a partir da tabela acima citada, além do principal concorrente, os Hoteis Othon do segmento de hotelaria, já citado anteriormente, tem-se também os concorrentes de mesmo segmento. A primeira empresa é a International Meal Company Alimentação S.A. 3, a qual tratase de uma companhia cuja atividade central é o oferecimento de serviços de varejo de alimentação para rodovias e shoppings, principalmente. No Brasil, a IMC iniciou sua atividades em 2007, contudo, foi em 2011 que a empresa abriu capital no país. Dentre 3 Informações do Site IMC disponíveis em: http://www.internationalmealcompany.com.br 12 algumas das marcas mais notáveis adquiridas pela IMC, está a rede de restaurantes Frango Assado, a qual oferece serviços de alimentação e conveniência em diversos tipos de estabelecimento. A segunda empresa mostrada na tabela trata-se do McDonald’s4. Esta rede é considerada a maior no setor de fast food, o que faz dela a maior e mais forte concorrente da rede Burger King Brasil. O McDonald’s opera, no Brasil, através da maior franquia desta rede no mundo, a Arcos Dourados. A Arcos Dourados opera em inúmeros países da América Latina sendo que, no Brasil, suas atividades de franquias iniciaram apenas em 2007. Atualmente, a rede McDonald’s é destaque tanto em atendimento ao público, quanto na alta qualidade de seus serviços, de forma que estes são alguns dos fatores que fizeram com que esta rede de fast food se tornasse destaque em seu segmento. A terceira empresa do segmento é a Starbucks5. Com milhares de filiais, em diversos países do mundo, a Starbucks tornou-se a maior empresa vendedora de café e seus derivados do mundo. Oferecendo produtos e serviços diferenciados ao redor do mundo, a Starbucks conquistou sua posição no mercado e, por sua vez, destacou-se como uma das maiores empresas de seu segmento de atuação. 4 5 Informações do Site McDonald’s disponíveis em: www.mcdonalds.com.br Informações do Site Starbucks disponíveis em: www.mcdonalds.com.br 13 3. METODOLOGIA A metodologia de pesquisa é a sistematização de todos os processos realizados para a efetiva construção do trabalho, seguindo regras e procedimentos de caráter científico (RICHARDSON, 2012). Portanto, nesse ponto da pesquisa, serão abordados todos os procedimentos, apropriados conforme o método científico, seguidos para se chegar à conclusão dos objetivos desta. 3.2.Abordagem da Pesquisa Considerando que esse trabalho tem como objetivo analisar as demonstrações financeiras da empresa BK Brasil, é possível considerar que esse possui uma abordagem quantitativa. De acordo com Richardson (1999), o método quantitativo, como o próprio nome diz, é aquele que pode ser quantificado dada a coleta de informações e ainda, caso necessário, aplicar técnicas estatísticas. Logo, pode-se dizer que através da coleta de informações foi possível quantificar as perdas e ganhos da empresa escolhida no período entre 2016 e 2018, de modo a analisar esses dados para que se entenda a causa dos números em questão. 3.3.Objeto da Pesquisa O objeto de estudo aqui trabalhado não é um sujeito, mas sim uma organização. Logo, não se trabalha com questionários ou entrevistas, mas sim com dados de suas demonstrações financeiras. Toda a caracterização do objeto de pesquisa, a empresa BK Brasil, foi feita na revisão bibliográfica, abordando sua trajetória no Brasil e no mundo, bem como seu caráter competitivo e notícias recentes sobre essa. A empresa foi escolhida de acordo com um método denominado amostra por conveniência, o qual consiste na seleção do objeto de acordo com a facilidade de acesso a estes (OLIVEIRA, 2001). Assim, o grupo optou pela empresa que lhe pareceu mais acessível no que corresponde ao acesso à dados. 3.4.Instrumento da coleta de dados Os instrumentos utilizados para coletar dados da BK Brasil foram a plataforma Economática, disponível para uso nos computadores da ESALQ, bem como referências 14 bibliográficas disponíveis em plataformas de trabalhos acadêmicos e os capítulos do livro dados em sala de aula juntamente com os slides liberados pelo professor. Assim como dito anteriormente, não foi necessária a aplicação de questionários ou entrevistas, pois os dados da empresa são disponibilizados anualmente na plataforma possibilitando a análise destes para conclusão do trabalho. Portanto, pode-se dizer que todos os dados coletados são de caráter secundário, ou seja, aqueles que já foram coletados por alguém e estão disponíveis para consulta. 3.5.Técnica de Análise A técnica de análise foi de cunho quantitativo, ou seja, baseou-se na interpretação dos resultados feita pelos pesquisadores com base em dados do passado já disponíveis. Para isso, além de utilizar os dados numéricos contidos nas demonstrações financeiras, buscou-se conectar a teoria à prática, relacionando o conteúdo da revisão bibliográfica e dos capítulos com os referidos anteriormente. Em seguida, serão demonstradas e discutidas tais análises. 15 4. ANÁLISE E DISCUSSÃO 4.2.Demonstrações trimestrais As demonstrações financeiras trimestrais resgatadas na plataforma Economatica contaram com o balanço patrimonial, demonstração do resultado do exercício, fluxo de caixa e informações sobre os lucros acumulados. A empresa BK Brasil possui divulgadas as informações apenas a partir do último trimestre de 2016, já que são informações um ano anteriores à empresa abrir seu capital, no último trimestre de 2017. A abertura do capital da empresa pode ser observado a partir do balanço patrimonial trimestral, em que o Capital Social pelos sócios ou acionistas da empresa aumentam em mais de 900.000.000 reais fazendo com que o Patrimônio Líquido crescesse próximo a 1.000.000.000 reais. 2 000 000 1 800 000 1 600 000 1 400 000 1 200 000 1 000 000 800 000 600 000 400 000 200 000 0 Patrimonio liquido Capital social Gráfico 5 - Patrimônio Líquido devido em relação a abertura do capital Ademais, o total de ações outstand em 31/2017 deixa de ser fixo em 1.569.000 e passa para um total de 222.278.000, crescendo nos próximos trimestres. Fundamentando-se, deste modo, nessas informações divulgadas, do balanço patrimonial são extraídos diversos índices e indicadores que ajudam na definição do rumo da empresa. 16 4.2.1. Ativo A conta do ativo total da empresa BK Brasil possui um aumento durante os trimestres, o que reflete diretamente no ROA, Retorno sobre os Ativos, que mensura o quanto uma empresa logrou de lucro líquido em relação ao total de seus investimentos, assim, demosntrando a capacidade de geração de lucros da mesma. O ROA é calculado a partir da relação do lucro líquido e do ativo total. Na empresa, o ROA se inicia em -1,492 em 2017 e ROA Ativo Total 4 3 2 1 01.11.2018 01.09.2018 01.07.2018 01.05.2018 01.03.2018 01.01.2018 01.11.2017 01.09.2017 01.07.2017 01.05.2017 -2 01.03.2017 0 -1 Gráfico 6 - Crescimento do indicador ROA 3 000 000 2 500 000 2 000 000 1 500 000 1 000 000 500 000 0 Gráfico 7 - Evolução do Ativo Total cresce para 3,311 no último trimestre de 2018, como demonstrado na Tabela 15 do apêndice. O ativo também impacta no Valor Econômico Agregado (EVA), indicador de valorização da empresa, que representa a visão da real rentabilidade da empresa em relação ao capital nela empregado, mensurando a verdadeira criação de riqueza pela empresa. O calculo desse indicador é feito pela subtração do custo de capital próprio do ROE, multiplicado pelo patrimônio líquido. Ou seja, o lucro oriundo dos ativos da empresa subtraídos do custo de oportunidade do capital empregado. Outrossim, o ativo possibilida a análise dos índices de liquidez, ferramentas que viabilizam a taxação da capacidade de pagamento de obrigações das empresas. Na plataforma Economatica, foram analisados três dos índices de liquidez. 4.2.1.1.Índices de Liquidez A capacidade de pagamento de uma empresa é calculada pelos índices de liquidez, por uma relação dos valores de seu ativo com os valores de seu passivo. A solvência de uma empresa depende da boa administração de seus fluxo de caixa e ciclo financeiro. Em geral, 17 um índice de liquidez maior do que 1 significa que a empresa possui capacidade de sobra para cumprir com suas obrigações; igual a 1 representa um empate entre os valores disponíveis com as obrigações; e menor que 1 reflete uma incapacidade da empresa de quitar todas as suas obrigações no curto prazo por falta de recursos. Dessa forma, quanto maior for o índice de liquidez, maior a saúde financeira da empresa. A liquidez geral possibilita uma visão da solvência de uma empresa à longo prazo, por isso conta com os valores a longo prazo além das contas do circulante. No caso da empresa BK Brasil, como pode se observar na Tabela 4 dos anexos, a empresa não possuia recursos para quitar suas obrigações até o último trimestre de 2017, trimestre em que houve a abertura de capital da empresa, aumentando-se os recursos a serem investidos, quando calcula-se uma liquidez de 1,75. Porém, pode-se observar que a companhia ganhou capacidade de pagamento, pois evolui de um índice de 0,53 em 12/2016 para 1,09 em 12/2018. O mesmo ocorre na liquidez corrente, em que o valor passa de 0,54 para 1,37, mostrando uma folga em relação à capacidade de cumprir suas obrigações no curto prazo, levando apenas em consideração as contas do ativo e passivo circulante. Consequentemente, a liquidez seca, similar a corrente porém desconsiderando os estoques, ou seja, capacidade de pagamento sem que se venda itens estocados, segue o mesmo caminho, evoluindo de 0,50 para 1,23 entre os trimestres 12/2016 e 12/2018. Há, porém, uma consideração a ser feita: embora os índices de liquidez cresçam dentre os trimestres analisados, o maior valor atingido, no caso da liquidez geral, foi no primeiro trimestre de 2018, e no caso da liquidez corrente e seca, no último trimestre de 2017. Logo, no geral, se a empresa continuar a diminuir seus valores, por um aumento no seu passivo, já que o ativo não diminuiu, sua capacidade de pagamento pode diminuir e voltar a ser inferior a 1, não havendo recursos para cumprir com suas obrigações, está, então, perdendo capacidade de pagamento. Podemos observar as liquidezes no seguinte gráfico extraído do Economatica: ] Gráfico 8 - Índices de Liquidez 18 Por fim, o capital de giro é reconhecido como uma parte do investimento que reflete em uma reserva de recursos que serão utilizados para suprir as necessidades financeiras da empresa ao longo do tempo, ou seja, a parte do patrimônio que sofre constante movimento. No caso da empresa analisada, os valores contidos na Tabela 4 dos anexos refletem uma quantidade de recursos disponíveis maior no último trimestre de 2017, causado pelo aumento no patrimônio líquido da empresa com origem no capital social pelos acionistas, sendo o valor de 911,396.206,05 reais. Porém, esses recursos vem decaindo em grande escala, chegando ao valor de 223.356.027,71 reais ao final de 2018, mesmo que tenha tido um aumento significante desde o primeiro trimestre analisado (12/2016), em que o capital de giro era negativo (R$ -401.795.038,89), ou seja, parte de seu ativo fixo estava sendo financiada com seus passivos circulantes, refletindo um quadro de risco. Capital de Giro como exposto pelo portal Só Contabilidade6 é o valor necessário que a empresa necessita para funcionar, fazer com que suas atividades ocorram, pode-se dizer que é uma espécie de reserva financeira para suportar as necessidades financeira de determinada empresa. O gráfico gerado pelo Economática do Capital de Giro da empresa BK Brasil, com dados até o dia 31/12/2018, demonstra que no quarto trimestre de 2016, a empresa possuía capital de giro em torno de -400 milhões de reais, o que significa que as aplicações de dinheiro são maiores que a fontes do mesmo, o que pode contribuir para sua insolvência. Entretanto, a empresa se recuperou e atingiu seu auge de capital de giro no quarto trimestre de 2017 com o valor de capital de giro em torno de 900 milhões de reais. Já no último trimestre com dados divulgados sobre tal questão, em dezembro de 2018, a empresa BK Brasil fechou com um capital de giro de 250 milhões de reais, mesmo fechando o último trimestre de 2018 com valor positivo, quando comparado com o último trimestre de 2016, sua evolução monetária é de -150 milhões de reais e percentual de -162,5% 4.2.2. Índices Operacionais A partir das informações da Demonstração do Resultado do Exercício e do Balanço Patrimonial contidas nas demonstrações financeiras trimestrais da empresa BK Brasil, extraídas do Economatica, pode-se calcular os índices operacionais, que permitem a análise 6 Disponível em: https://www.socontabilidade.com.br/conteudo/patrimonio3.php 19 da evolução da atividade operacional da empresa, a partir da observação do comportamento dos estoques, pagamentos e vendas. Um índice operacional capaz de mensurar a competitividade da empresa e seu desempenho no segmento é o de rotação de estoques (RE), calculado pela relação entre o custo das vendas e o estoque, fornecidos pela DRE e BP respectivamente. O RE da BK Brasil, demonstrado na Tabela 16 dos apêndices, o índice de RE é alto, porém está diminuindo entre o primeiro trimestre de análise (03/2017) em que o RE foi 4,15 e 12/2018 em que o RE foi de 3,35, ou seja, apesar da rotação de estoques ser alta por se tratar de empresa de fast food, em que os estoques não podem ter alta idade média pelo seu caráter alimentício, essa rotação vem diminuindo, o que reflete de uma diminuição das vendas e competitividade. 4.2.3. Índices Financeiros Além do ROA, mencionado anteriormente, existem outros indicadores financeiros essenciais para os interessados nas demonstrações da empresa. A Margem Líquida apresenta a porcentagem que resta a cada 1,00 depois de descontadas todas as despesas, incluindo o imposto de renda. As informações para o cálculo da ML trimestral são dadas pela DRE da BK Brasil no Economatica. A Margem Líquida, apresentada na Tabela 17 dos apêndices, se dá pela relação entre o lucro líquido e a receita líquida das vendas. Na análise da empresa, a ML é relativamente baixa não atingindo 5% até o último trimestre de 2018, que passa a possuir uma ML de mais de 11%. A Taxa de Retorno de Investimento (TRI) ou ROI (Return on Investiment), é um dos indicadores financeiros mais consagrados, traçando uma relação entre os ganhos empreendidos pelo investimento e o total investido. Ele é calculado através do quociente do Lucro Líquido pelo Ativo Total, como na Tabela 18 dos apêndices. A TRI da BK Brasil é baixo, refletindo o baixo retorno nos investimentos pelo ativo. A TRI do último trimestre de 2018 teve um grande aumento em relação as outras, sendo de pouco mais de 3%, o que significa que levaria mais de 30 anos até que o total investido fosse resgatado, um tempo muito longo. A Taxa de Retorno do Patrimônio Líquido mede a taxa de retorno pelo investimendo dos acionistas, no caso da BK Brasil, em 2018, foi maior do que a TRI, já que a empresa cresceu após a abertura de capital, sendo que seus recursos tem origem em grande parte de 20 capital social, porém, a TRPL ainda é baixa, tendo valor de 4% apenas, como demonstrado na Tabela 19 dos apêndices. 4.2.4. Lucros e Prejuízos Acumulados A Demonstração Trimestral extraída do Economatica da empresa BK Brasil revela informações sobre os lucros acumulados, como Reserva de Lucros, Reserva Legal, Reserva de Retenção de Lucros e Lucro Acumulado. Pode-se observar através das informações, contidas na Tabela 1 e 2 dos anexos, que o lucro acumulado da empresa nos primeiros seis semestres se trataram de prejuízos acumulados por seu sinal negativo, tendo origem em resultados de exercício negativos. No segundo trimestre de 2018, a empresa deixa de estar no prejuízo e possui um valor de lucro acumulado, crescendo no terceiro trimestre e sendo igual a 0 no último trimestre por se tratar de divisão entre as reservas para que a conta de lucro acumulado tenha saldo zero, como versado na Lei n. 11.638/07. As reservas antes do último trimestre de 2018 tinham saldo zero. No caso de 12/2018, a Reserva Legal é de pouco mais de 5% do lucro líquido, sendo 6.497, enquanto a Reserva de Retenção de Lucro é de 92.601. 4.2.5. Índices de Endividamento Para a empresa crescer são realizados investimentos a partir da aquisição de recursos adicionais, porém, a empresa deve lidar com o endividamento. Assim, ao adquirir novas dívidas é importante acompanhar o seu índice de endividamento. Quanto menor esse índice for, melhor uma empresa estará. No caso da BK Brasil, como demonstrado na Tabela 9 dos anexos, a quantidade da dívida, medida pelo capital de terceiros em relação ao passivo e ao patrimônio líquido, começa muito alta em 62% no último trimestre de 2016, e atualmente, no último trimestre de 2018 é tida como boa, aos 32%. É por meio desse indicador que aprecia-se o nível de endividamento da empresa e que nos informa se a empresa utiliza mais de recursos próprios ou de terceiros, e no caso da BK Brasil, utiliza mais de recursos dos proprietários. A qualidade da dívida inicia-se ruim, com 90%, e evolui para razoável com 74% no último trimestre de 2018, acompanhando a quantidade da dívida. 21 4.3.Balanço Patrimonial O Balanço Patrimonial consiste na demonstração contábil que destina a evidenciar, qualitativa e quantitativamente, numa determinada data, a posição patrimonial e financeira da BK BRASIL. Nesse contexto, destaca-se o período trimestral que compreende as datas de 31/12/2017 a 31/03/2018, onde se houve a movimentação de R$2,2 bilhões provenientes da oferta inicial de ações (IPO) com a ação da empresa em R$18 na bolsa de valores brasileira. Primeiramente, destaca-se o aumento de R$948.278.000 no Ativo Circulante entre o período supracitado, o que representa uma expansão de 205,60%. Nesse contexto, as Aplicações Financeiras foram grandes responsáveis por tal resultado, uma vez que mesmo com a diminuição de -51,29%, R$11.348.900, do Caixa, a primeira conta citada teve um aumento de 1149,7%, R$104.282.500. Levando-se em consideração as contas do Passivo, observa-se a queda de R$522.059.000 para R$342.636.000, uma diminuição de R$179.423.000, ou seja, 49,76%. Este resultado se deve, em grande parte pela diminuição das contas Empréstimos e Financiamentos a LP em -31,21%, R$131.756.000, e de Outras Obrigações em -90,50%, R$51.271.000. Outrossim, no mesmo período observa-se um aumento significativo no Patrimônio Líquido da empresa, um aumento de 136,91%, o que representa uma quantia de R$98.418.200. Nesse contexto, tal resultado pode ser explicado pelo aumento relevante no Capital Social em 58711,50%, que passou de R$1.614.000 para R$943.000.000, ou seja, uma variação de R$941.386.000. A partir da análise e relação das contas anuais em 31/12/2017, período que compreende a IPO, e 31/12/2018, período após a IPO, se é possível a análise dos dados. Após a realização da IPO, é perceptível a diminuição do Ativo Circulante em -40,97%, R$577.437.000, em virtude, sobretudo, da diminuição das Aplicações Financeiras em 62,78% e do Estoque em 97,12%. Destarte, ao se levar em consideração o Ativo Não Circulante entre os períodos supracitados é perceptível o aumento de 52,66%, R$597.335.000. Nesse contexto, destacamse o aumento da conta Imobilizado em 27,88%, R$205.427.000, e a conta Intangíveis Líquido em 117,81%, R$392.185.000. Por conseguinte, exposto tais dados é explicado a pequena variância no valor do Ativo Total, que aumentou apenas R$19.899.000, ou seja, 0,78%. 22 Bem assim, as contas do Passivo Circulante aumentaram em 22,20%, um valor de R$110.603.000 no período. Tal fato pode ser explicado pelo aumento significativo das contas Fornecedores CP em 67,29%, R$98.503.000, e Outras Obrigações CP em 93,02%, R$33.218.000, aliadas a diminuição relevante do Total de Empréstimos e Financiamentos CP em -25,83%, R$57.119.000. Enquanto isso, o Passivo Não Circulante teve uma diminuição de -38,08%, um valor de R$130.489.000. Nesse contexto, destacam-se a diminuição significativa do Total de Empréstimos e Financiamento LP em -58,91%, R$171.055.000, somado a redução dos Impostos Diferidos LP em -68,57%, R$27.663.000, e aumento de Outras Obrigações em 1186,51%, R$63.887.000. Por conseguinte, é possível se explicar a variação do Passivo Total de R$840.745.000 para R$820.859.000, ou seja, %. Ademais, após o primeiro balanço anual após a IPO é perceptível a inclusão de valores nas Reservas de Lucros, Reserva Legal e na Reserva de Retenção de Lucro, sendo os Lucros Acumulados igual a R$0 em virtude do fato de agora a BK BRASIL se constituir em uma Sociedade Anônima. 4.4.Demonstração do Resultado do Exercício (DRE) Ao se analisar e comparar os dados da Demonstração de Resultados do Exercício (DRE) da BK BRASIL no período inicial de 31/12/2016 e o de 31/12/2017, é possível observar o aumento do Lucro Bruto em R$214.232.000, sendo tal fato explicado, sobretudo pelo aumento significativo da Receita Líquida Operacional em R$368.043.000. Por conseguinte, apesar das Despesas Operacionais terem aumentado em R$161.524.000, a empresa ainda assim conseguiu ter um EBIT maior em R$52.708.000. Bem assim, destaca-se que enquanto o Resultado Financeiro no primeiro período era de R$-108.997.000 o do segundo passou ao valor de R$-59.251.000, fato que possibilitou a empresa passar de uma LAIR negativa de R$-92.930.000 para uma positiva de R$9.524.000. Por conseguinte, diante dos fatos analisados fora possível compreender o lucro líquido saltar de R$-101.318.000 para o valor positivo de R$4.022.000. Por conseguinte, ao se levar em consideração os períodos de 31/12/2017 e o do ano posterior de 31/12/2018 é também possível relatar a ampliação do Lucro Bruto, sendo este aumentado em R$324.848.000, sendo tal fato explicado, assim como anteriormente, pelo aumento significativo da Receita Líquida Operacional em R$505.182.000. Somado a isso, apesar das Despesas Operacionais também terem aumentado como na análise anterior em R$264.892.000, a empresa conseguir ampliar seu EBIT em R$59.956.000. 23 Logo, o Resultado Financeiro passou pela primeira vez a ser positivo em virtude de um aumento de R$70.313.000, fato este que contribuiu para a expansão significativa da LAIR em R$130.268.000. Ademais, tais informações corroboram o aumento do Lucro Líquido em R$125.944.000. 4.5.Fluxo de Caixa Ao se analisar e comparar os dados do Fluxo de Caixa da BK BRASIL no período inicial de 31/12/2016 e o de 31/12/2017 é possível inicialmente verificar que tanto o Caixa Gerado por Operações obteve um amplo aumento de R$144.442.000. Destarte, houve uma redução significativa do Caixa Gerado por Investimentos em R$1.050.536, fato que impactou diretamente na Variação Líquida de Caixa negativa de R$-262.650.000 mesmo com o cenário positivo do aumento do Caixa Gerado por Financiamentos em R$643.444.000. Por conseguinte, ao se levar em consideração os períodos de 31/12/2017 e o do ano posterior de 31/12/2018 é também possível verificar o aumento no Caixa Gerado por Operações em R$133.894.000. Em oposição a análise feita dos períodos anteriores, a empresa conseguiu, pela primeira vez, fazer com que o Caixa Gerado por Investimentos fosse possitivo graças a uma variação de R$1.278.651. Dessa forma, apesar de o Caixa Gerado por Financiamento apresentar uma variação negativa de R$-1.176.052, a empresa conseguiu uma Variação Líquida de Caixa positive de R$236.493.000 entre os períodos analisados. 4.6.Lâmina Comparativa de Ações A partir dos dados obtidos através da lâmina comparativa de ações fornecidas pelo Economatica é possível analisar e comparar a empresa BK BRASIL (BKBR3) com outra empresa do mesmo subsetor Bovespa, neste caso hotéis e restaurantes, a HOTEIS OTHON (HOOT4). Analisando os dados de riscos e retornos da BK BRASIL até 31/12/2018 pode-se afirmar que a VOLATILIDADE de 30,05 explana a frequência e a intensidade das oscilações no preço do ativo nos últimos 12 meses. Somado a isso, o SHARPE em 12 meses de 0,56 indica que para cada 0,56% de retorno em excesso as ações apresentaram um acréscimo de apenas 0,56% de risco. Por conseguinte, seu VaR (Value at Risk) de 14,28%, ao utilizar um intervalo de confiança de 95% demonstra a pior perda que o investidor pode levar em consideração para o período de um dia de negociação. Ademais, o RETORNO das ações em 12 meses representou um valor de 18,47%. 24 Dessa forma, não se é possível comparar os indicadores descritos anteriormente com a empresa Hoteis Othon em virtude da ausência destes dados para a última citada, a não ser a relativa ao retorno das ações no período de 12 meses. Nesse contexto, enquanto o retorno da BK Brasil apresenta um valor de 18,47%, o dos Hoteis Othon é de -29%, ou seja, uma diferença significativa de 47,47%. Outrossim, ao se comparar tais índices do BK Brasil com o Ibovespa, pode-se observar o menor valor apresentado por esta nos três índices apresentados: volatilidade, sharpe e VaR, sendo as respectivas diferenças de 26,25%, 10,71% e 29,97%. Em oposição, a BK Brasil apresenta um índice de retorno em 12 meses maior em 18,62%. Levando-se em consideração os múltiplos e indicadores no período de 12 meses é possível se comparar ambas as empresas. Nesse contexto, observa-se inicialmente a ampla diferença entre os valores de mercado. Enquanto a BK BRASIL possui um valor de R$4.801.834.000 os HOTEIS OTHON possuem de R$35.091.000, uma ampla diferença que chega a 99,23%. Somado a isso, enquanto o lucro líquido no período supracitado da BK BRASIL representou quantia de R$122.277.000 o dos HOTEIS OTHON representou R$94.476.000. Dessa forma, pode-se concluir que, enquanto a primeira apresentou lucro, a segunda, em virtude de tal resultado negativo, teve prejuízo em suas operações. Tal fato explica a diferença expressiva entre as margens líquidas, um índice de lucratividade que relaciona o lucro líquido as receitas totais. Nesse contexto, enquanto a primeira obteve índice positivo de 4,83%, a segunda obteve índice negativo de -120,29% Somado a isso, através do ROA (Retorno sobre o Ativo) é possível identificar a capacidade que a empresa tem de gerar lucros a partir de seus ativos. Nesse contexto, a BK BRASIL possui um ROA de 4,01%, enquanto os HOTEIS OTHON de -19,01%. Dessa forma, pode-se afirmar que a primeira está ganhando em seus ativos, já a segunda está utilizando seus ativos ineficientemente. Ademais, através dos índices de liquidez correntes apresentados é possível afirmar que enquanto a BK BRASIL possui uma margem disponível para uma provável quitação das obrigações a curto prazo, sua concorrente não teria disponibilidade suficientes para liquidar tais obrigações. 4.7.Índices de Rentabilidade A partir da análise dos Índices de Rentabilidade da empresa BK Brasil é possível evidenciar um aumento significativo de seu ativo total, conforme exposto pelo site Portal da 25 Educação7, os índices de rentabilidade são aqueles que contém todos os bens e direitos da empresa, sejam eles realizáveis no curto prazo (ativo circulante) ou longo prazo (ativo não circulante). Os primeiros dados do ativo total da empresa são datados e expostos a partir do quarto trimestre de 2016, já que a empresa nesse período estava abrindo seu capital para o mercado na Bolsa de Valores de São Paulo (BOVESPA). Então, pode-se dizer que a abertura de capital beneficiou positivamente seu ativo total, ainda que não esteja explicitado, é possível afirmar que grande parte dessa entrada de capital esteja concentrado no realizável a curto prazo, como no caixa , já que se trata de uma empresa que oferece refeições ao estilo fast food. Ainda se analisarmos desde o quarto trimestre de 2016, o qual atestava um valor de 1.557.462,3 (em milhares de reais) de ativo total até os últimos dados divulgados , no quarto trimestre de 2018, com seu ativo total em 2.578.295 (em milhares de reais), é possível concluir um aumento monetário de 1.020.844,3 (em milhares de reais) e de aumento percentual em 65,54%, e que ao analisar todos os trimestres divulgados, a tendência seguida foi de crescimento, com irrisórias perdas em alguns trimestres. No que tange o patrimônio líquido extraído dos índices de rentabilidade, da empresa BK Brasil, houve um aumento extremamente significativo após a abertura do capital no quarto trimestre de 2016 que constava 589.114,8 (em milhares de reais) em Patrimônio Líquido, e com a entrada de capital externo através dos acionistas, a empresa fechou o quarto trimestre de 2018 com 1.752.768,9 (em milhares de reais) de Patrimônio Líquido, portanto, quando comparado a 2016, obteve uma evolução monetária nessa conta de 1.163.654,1 (em milhares) e aumento percentual de aproximadamente 190% . Outra conta notável é a do Lucro Líquido que de acordo com o site Osayk8, é o lucro após a subtração de todos os custos da empresa, a qual começa o quarto trimestre de 2016 com um valor notável negativo de 21.593,5 (em milhares de reais), e vai se recuperando (com algumas perdas) até o quarto trimestre de 2018, que fecha com um Lucro Líquido de 85.369,1 (em milhares de reais), portanto, com uma evolução monetária no quesito Lucro Líquido de 63.775,6 (em milhares de reais) e evolução percentual de 197,52% 4.8.Índices de Insolvência 7 Dísponivel em: https://www.portaleducacao.com.br/conteudo/artigos/contabilidade/indices-derentabilidade/20009 8 Disponível em: https://osayk.com.br/lucro-bruto-e-lucro-liquido-qual-a-diferenca-e-como-calcular/ 26 Os índices de insolvência demonstram a capacidade da empresa cumprir suas obrigações referente a pagamentos mediante a uma data de vencimento, como também os riscos de falência da tal empresa estudada. A empresa BK Brasil, demonstrou no quarto trimestre de 2016 que possuía um índice de insolvência positivo de 1,52, o que significa que a empresa está sabendo lidar com as questões ligadas a liquidez, endividamento e rentabilidade. Entretanto, esse valor de 1,52 também está próximo de zero, o que indica um cenário difícil, entre o caminho para falência, mas também há possibilidade para sair de tal situação. O melhor cenário de índice de insolvência ligado a empresa é registrado no quarto trimestre de 2017, com o valor de 9,48. Entretanto, a tendência de crescimento no valor do índice não segue, e no quarto trimestre de 2018, a situação do índice de insolvência da empresa melhora quando comparado com 2016, e aumenta seu valor para 4,57, e com aumento percentual entre esses dois períodos comparados de 200%, caminhando para o valor de 7,0 positivo, que significa saber administrar o quesito liquidez, endividamento e rentabilidade com maior efetividade. 4.9.Indicadores de Atividade Os indicadores de atividade extraídos do Economática, evidenciam dados ligados ao: prazo médio de estoques (em dias), prazo médio de fornecedores (em dias) , prazo médio de recebimento (em dias), ciclo operacional (em dias) e ciclo financeiro (em dias). O prazo médio de estoques (em dias) segundo o site Mega9, é utilizado para demonstrar em média quanto tempo os produtos ficam parados no estoque ao longo do ano, desde a entrada da matéria-prima até o produto acabado. Os produtos da empresa Bk Brasil permaneceram em média 21,10 dias em estoque no último trimestre de 2016, um tempo relativamente curto, já que se tratam de refeições fast-food, então, presume-se que sejam produzidas e vendidas diariamente, possuem um tempo curto de vida, devido a validade dos alimentos. A partir do primeiro trimestre de 2018, tal prazo médio de estoques começa a crescer, seguidas por sucessivas altas, e no último trimestre de 2018, termina com seu prazo médio de estoques em 32,83 dias, ou seja, um aumento percentual de 55% e seus produtos comparados ao último trimestre de 2016, estão passando mais tempo no estoque. 9 Disponível em: https://www.mega.com.br/blog/prazo-medio-de-estocagem-saiba-como-fazer-ocalculo-7083/ 27 Já o prazo médio de fornecedores, conforme o site Treasy10 indica o tempo médio que a empresa leva para pagar seus fornecedores. A empresa BK Brasil fechou o último trimestre de 2016 levando em média 55 dias para pagar seus fornecedores, entretanto, essa média de dias que a empresa está levando para pagar seus fornecedores cresce consideravelmente, e no último trimestre de 2018 fecha seu prazo médio de fornecedores em 97,44 dias, ou seja, com uma aumento percentual de 77% e t está levando mais tempo para pagá-los. Outro indicador de atividade, é o prazo de recebimento (em dias), que também exposto pelo site Treasy11, é aquele que discorre sobre o tempo que a empresa leva para receber das suas vendas. No último trimestre de 2016, o prazo médio de recebimento (em dias) fecha em 8,70 dias, e ao longo dos meses, até o último trimestre de 2018 em 9,14 dias. Analisando sob uma perspectiva contábil, o aumento percentual entre esses dois períodos foi de 5% os números apresentados em dias, são positivos para o caixa da empresa, pois significa entrada relativamente rápida de dinheiro no caixa. Por fim, são expostas as informações referentes ao ciclo financeiro (em dias) e ciclo operacional (em dias) da empresa BK Brasil. O primeiro, segundo o portal Advtecnologia 12 é o tempo decorrido em dias entre o pagamento a fornecedores e o recebimento das vendas. O primeiro ciclo financeiro apresentado é referente ao último trimestre de 2016, com o valor de -25,20 dias, e assim segue com algumas oscilações de números negativos referentes aos dias do ciclo financeiro, até fechar o último trimestre de 2018 com -55,47 dias e com aumento percentual de 45%. Tais números negativos podem ser interpretados como o período que é necessário efetuar o pagamento de sua matéria-prima descoberta de ajuda dos fornecedores, portanto, para isso é necessário possuir capital de giro, devido a falta de liquidez para o pagamento. O segundo, denominado ciclo operacional, também explicado pelo portal Advtecnologia13, é um ciclo referente ao período em dias, desde a chegada da matéria prima, até seu recebimento como produto final. O último trimestre de 2016 do ciclo operacional em dias da empresa BK Brasil é de 29,80 dias, e ao longo do tempo vai oscilando com um ciclo operacional em dias positivo, até o último divulgado no último trimestre de 2018, com 41,97 dias, comparando esses dois períodos o aumento percentual foi de 39,49% Estudando esses números sob um olhar contábil, é possível perceber que a empresa BK Brasil está demorando mais para diminuir seu estoque de produtos, vende-los e consequentemente receber pelos Disponível em: https://www.treasy.com.br/blog/prazos-medios-de-pagamento-e-recebimento/ Disponível em: https://www.treasy.com.br/blog/prazos-medios-de-pagamento-e-recebimento/ 12 Disponível em: http://www.advtecnologia.com.br/ciclo-operacional-ciclo-economico-e-ciclofinanceiro-o-que-sao/ 13 Disponível em: http://www.advtecnologia.com.br/ciclo-operacional-ciclo-economico-e-ciclofinanceiro-o-que-sao/ 10 11 28 mesmos, então, o ideal seria negociar com seus fornecedores um prazo maior de pagamentos, para que não fiquem deficitários no caixa. 4.10. Indicadores Financeiros Em primeiro lugar, nos indicadores financeiros fornecidos pelo Economática sobre a empresa BK Brasil, são expostas informações sobre os dados por ação da organização. O lucro por ação da companhia, explanado pelo site Suno Research 14 é utilizado para demonstrar se a empresa é lucrativa ou não para seus investidores. A BK Brasil quando estreou no mercado de ações brasileira, no último trimestre de 2016, teve seu lucro por ação apurado em R$-0,67 por ação, ou seja, este número negativo aponta que a empresa estava tendo algum tipo de prejuízo. Entretanto, ao longo dos próximos trimestres, recuperou tal cenário negativo e conseguiu valorizar seu lucro por ação, terminando o último trimestre de 2018 com um LPA de R$0,58, com aumento percentual de 186% e evolução monetária de R$1,25 O VPA (Valor Patrimonial por Ação), também exposto pelos indicadores financeiros, é segundo o portal Bússola do Investidor15, quanto a empresa vale perante o olhar dos acionistas, mais especificamente, quanto o mercado é capaz de pagar pelo patrimônio líquido da empresa. A BK Brasil no último trimestre de 2016, tinha seu VPA cotado em R$3,88 por ação, e demonstrou nos sucessivos trimestres que se valorizou em tal quesito, com sucessivas altas e no último dado divulgado sobre seu VPA, estava cotado R$7,83, teve um aumento percentual entre esses dois períodos comparados de 101% e uma evolução monetária de R$3,95. Outra conta explanada pelos indicadores financeiros, é a de estrutura de capital. A dívida total líquida está contida em tal conta, e indica sobre o endividamento e saúde financeira da companhia, descontando o caixa líquido da companhia. A BK Brasil no último trimestre de 2016, possuía uma dívida líquida de R$309748268,2 e ao longo dos trimestres dos anos seguintes, conseguiu diminuir sua dívida líquida, até passar para a mesma com valor negativo, que é um ponto positivo para a organização, pois indica que a empresa possui maior disponibilidades do que dívidas, sendo assim, no último trimestre de 2018 sua dívida total 14 15 Disponível em: https://www.sunoresearch.com.br/artigos/lpa-lucro-por-acao/ Disponível em: https://www.bussoladoinvestidor.com.br/abc_do_investidor/vpa/ 29 líquida era de R$-316165918,3, isto é, ocorreu um aumento percentual de 202% e uma diminuição monetária na dívida R$625.914.186 . Outro item na conta de estrutura de capital, que indica endividamento da empresa sem descontar o caixa líquido da companhia ,segundo o site Suno Research16, é a dívida total bruta. No último trimestre de 2016, a dívida total bruta estava em R$659120316,4 e foi decrescendo ao longo dos trimestres (o que é positivo para a empresa), e no último trimestre de 2018, sua dívida total bruta estava em R$283319264,5, portanto, a dimuição monetária da dívida total bruta foi de R$375.801.052 e diminuição percentual de 57,01% Seguindo na conta estrutura de capital, o item com a relação apresentada EBIT/DÍVIDA LÍQUIDA, sugere-se segundo o portal Andre Bona17, que quanto o menor número essa relação resultar, melhor para a saúde financeira da empresa. No último trimestre de 2018, a EBIT/DÍVIDA LÍQUIDA estava em 5,19%, e ao longo dos trimestres seguintes, tal número diminuiu ainda mais, e no último trimestre de 2018 fechou em -40,72%. Outra relação apresentada é a de Dívida CP/Dívida Tt, que no primeiro trimestre divulgado, o último de 2016, tinha essa relação fechada em 62,17% e ao longo dos trimestre, teve sucessivas quedas, até o último trimestre divulgado, em dezembro de 2018, que fechou em 32,02%. Outro item da conta com dados relevantes, é a relação entre Exígivel Tt/Pat Liq, que no último trimestre de 2016 estava cotada 164,37%, e sofre quedas bruscas, até o último trimestre de 2018, que fechou em 47,10%. Por fim, na conta denominada rentabilidade, é interessante destacar quanto ao EBITDA (lucro antes dos juros, impostos, depreciação e amortização), conforme exposto pelo site BTG Pactual Digital18, é a quantidade de capital gerado em suas atividades operacionais sem levar em conta os impostos e depreciação da empresa BK Brasil. No último trimestre de 2016, o EBITDA da BK Brasil estava fechada em R$128161229,7 e ao longo dos trimestres vai aumentando consideravelmente ( o que é positivo para a organização) e no último trimestre de 2018, esse número passar a ser R$263881686,9. 16 17 Disponível em: https://www.sunoresearch.com.br/artigos/divida-bruta/ Disponível em: https://andrebona.com.br/buggpedia-o-que-e-a-divida-liquida-ebitda/ Disponível em: https://www.btgpactualdigital.com/blog/financas/ebitda-o-que-e-para-que-serve-ecomo-calcular 18 30 5. CONSIDERAÇÕES FINAIS Após a realização da primeira etapa do presente trabalho, o grupo chegou à conclusão a empresa está decaindo. Após análises, percebe-se que no último trimestre de 2017, assim como no primeiro trimestre do ano seguinte, o BK Brasil teve um grande crescimento, devido à recente abertura de capital e recursos no país. Embora este fato tenha sido algo bom para a empresa, seus índices foram decaindo graças à constante perda de capacidade de pagamento da empresa, que está vinculada à queda dos índices de liquidez. Além disso, vale ressaltar que os retornos de investimento (TRI TRPL) também apresentam números baixos. Isto significa que, se o BK Brasil permanecer invesindo seus recursos desta maneira, há grande possibilidade de a empresa continuar decaindo. Embora o Ativo da empresa apresente bons números, a forma como o BK Brasil investe seus recursos está fazendo com que a empresa obtenha reflexos no lucro líquido da empresa. 31 REFERÊNCIAS B3 – Brasil, Bolsa Balção. 2019. Disponível em: http://www.b3.com.br/pt_br/. Acesso em: 09/05/2019. BORSCHIVER, Suzana; WONGTSCHOWSKI, Pedro; ANTUNES, Adelaide. A classificação industrial e sua importância na análise setorial. Ciência da Informação, Brasília, p. 9-21, 2004. BORTONIO, A. L. S. C. Comércio E Consumo: Análise de franquias de fastfood em Uberlândia. Tese (Doutorado em Geografia) – Universidade Federal de Uberlândia. Uberlândia, 2017. Instituto Brasileiro de Geografia e Estatística – Comissão Nacional de Classificação. 2019. Disponível https://cnae.ibge.gov.br/?view=secao&tipo=cnae&versao=10&secao=I. em: Acesso em: 09/05/2019. LAGE, M. B. Comunicação Organizacional e Mídias Sociais: Um estudo de caso sobre o McDonald’s e o Burger King. Dissertação (Mestrado em Comunicação e Jornalismo) – Faculdade de Letras da Universidade de Coimbra. Coimbra, 2014. MARION, K. C. Análise das demonstrações contábeis: contabilidade empresarial. 7. ed. São Paulo: Atlas, 2012. Cap. 9. OLIVEIRA, T. M. V., Amostragem não Probabilística: Adequação de Situações para uso e Limitações de amostras por Conveniência, Julgamento e Quotas. FECAP, São Paulo, v. 2, n. 3, 2001. RICHARDSON, R. J. Pesquisa social: métodos e técnicas. 3. ed. 14. Reimpr. São Paulo: Atlas, 2012. RICHARDSON, R. J. Pesquisa social: métodos e técnicas. São Paulo: Editora Atlas, 1999. RODRIGUES, J. D. P. Marcas De Sanduiche Fast Food: Análise da preferência de estudantes pelas marcas mcdonald´s, burger king e bob´s. Trabalho de conclusão de curso (Bacharel em Ciências Econômicas) – Universidade Federal da Bahia. Salvador, 2008. SILVA, A. A. Estrutura, análise e interpretação das demonstrações contábeis. 2. ed., São Paulo: Atlas, 2010. Cap. 15. United States Census – NAICS 2007. Disponível em: https://www.census.gov/cgibin/sssd/naics/naicsrch?chart=2007. Acesso em: 10/05/2019. 32 Anexos 33 Tabela 1 - Balanço Patrimonial Trimestral Tabela 2 - DRE Trimestral 34 Tabela 3 - Fluxo de Caixa Trimestral 35 Consolidado 31/12/2016 31/03/2017 30/06/2017 30/09/2017 31/12/2017 31/03/2018 30/06/2018 30/09/2018 31/12/2018 Liquidez Geral x Liquidez Corrente x Liquidez Seca x 0,53 0,46 0,44 0,59 1,75 1,82 1,18 1,15 1,09 0,54 1,16 1,05 1,39 2,83 2,42 1,61 1,49 1,37 0,50 1,03 0,91 1,26 2,75 2,32 1,50 1,38 1,23 Capital de Giro $ -401795038,9 49127889,13 DADOS POR ACAO ESTRUTURA DE CAPITAL LIQUIDEZ 15723323,17 128623047,6 911396206,1 771580051,4 332849283,3 291936823,2 223356027,7 Tabela 4 - Índices de Liquidez Consolidado 31/12/2016 31/03/2017 30/06/2017 30/09/2017 31/12/2017 31/03/2018 30/06/2018 30/09/2018 31/12/2018 Prazo Med Estoques(dias) 21,10 - - - 20,80 24,85 27,98 27,92 32,83 Prazo Med Forneced(dias) 55,00 - - - 72,74 51,44 60,70 71,03 97,44 CICLO Prazo Med Recebim (dias) Ciclo Financeiro (dias) Ciclo Operacional (dias) 8,70 - - - 12,30 11,31 12,10 11,35 9,14 -25,20 - - - -39,64 -15,28 -20,62 -31,76 -55,47 29,80 - - - 33,10 36,16 40,08 39,27 41,97 Tabela 5 - Indicadores de Atividade Consolidado Meses DADOS POR ACAO LPA Lucro por Acao $ VPA Valor Patr por Acao$ Vendas por Acao $ EBITDA por Acao $ 31/12/2016 31/03/2017 30/06/2017 30/09/2017 31/12/2017 31/03/2018 30/06/2018 30/09/2018 31/12/2018 12 12 12 12 12 12 12 12 12 0,671487718 - - - 0,030618739 0,216223071 0,190949173 0,321586726 0,584531686 3,882235957 3,702903189 3,600417629 4,581881974 7,661795301 7,645948637 7,537240606 7,615055531 7,832056405 10,01084032 - - - 14,30187756 12,43653813 11,05010615 10,45264405 10,72100852 0,849390002 - - - 1,483273065 1,287456483 ESTRUTURA DE CAPITAL Divida Total 309748268,2 401408313,4 395119879,2 242907187,7 -729814110 Liquida $ 651174067,3 Divida Total Bruta 659120316,4 619617877,7 580808307,9 557500392,3 511492884,7 479268898,9 $ Divida Bruta / Atv 42,56 43,06 40,48 35,43 20,11 19,50 Tt % Divida Bruta / Pat 112,52 110,90 102,82 77,55 30,03 28,20 Liq % Divida Liq / Pat Liq 52,88 71,84 69,95 33,79 -42,85 -38,32 % Estr Cap (D/D+Pat 52,95 52,58 50,70 43,68 23,10 22,00 Liq) % EBIT / Divida Bruta 2,44 13,45 15,36 % EBIT / Divida 5,19 -9,42 -11,30 Liquida % 1,06192235 1,05833316 1,186831791 -215217178,4 227752644,7 316165918,3 438418478,1 417727052,2 283319264,5 17,76 16,58 11,05 26,17 24,65 16,26 -12,85 -13,44 -18,14 20,74 19,78 13,98 13,86 20,73 45,44 -28,23 -38,02 -40,72 36 EBIT / Desp Fin Brut x EBIT / Desp Fin Liq x Divida Bruta / Ebitda x Divida liq / Ebitda x Divida CP / Divida Tt % Exigivel Tt / Ativo Tt % Exigivel Tt / Pat Liq % Exigivel Tt / Receita % Ativo Fixo / Pat Liq % Investimentos / Pat Lq % 0,10 - - - 0,77 0,97 0,89 1,73 2,84 -0,15 - - - -1,16 -2,17 -2,91 122,08 11,64 5,14 - - - 2,63 2,36 2,24 1,88 1,07 2,42 - - - -3,75 -3,21 -1,10 -1,03 -1,20 100,00 23,16 23,49 24,28 43,23 66,25 66,55 68,03 57,89 62,17 61,18 60,63 54,31 33,05 30,84 32,13 32,76 32,02 164,37 157,58 153,98 118,89 49,37 44,59 47,35 48,71 47,10 63,74 - - - 44,76 38,62 38,94 37,63 34,44 120,48 125,64 127,69 103,43 43,26 43,84 47,29 49,59 54,06 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 Liquidez Geral x 0,53 0,46 0,44 0,59 1,75 1,82 1,18 1,15 1,09 Liquidez Corrente x 0,54 1,16 1,05 1,39 2,83 2,42 1,61 1,49 1,37 0,50 1,03 0,91 1,26 2,75 2,32 49127889,13 15723323,17 128623047,6 911396206,1 771580051,4 401795038,9 1340869628 1275843292 1243770042 1376313583 2266821232 2231515941 1,50 1,38 1,23 LIQUIDEZ Liquidez Seca x Capital de Giro $ Capital Employed $ CICLO Prazo Med Estoques(dias) Prazo Med Forneced(dias) Prazo Med Recebim (dias) Ciclo Financeiro (dias) Ciclo Operacional (dias) 332849283,3 291936823,2 223356027,7 2213187344 2208747494 2118997434 21,10 - - - 20,80 24,85 27,98 27,92 32,83 55,00 - - - 72,74 51,44 60,70 71,03 97,44 8,70 - - - 12,30 11,31 12,10 11,35 9,14 -25,20 - - - -39,64 -15,28 -20,62 -31,76 -55,47 29,80 - - - 33,10 36,16 40,08 39,27 41,97 128161229,7 - - - 194826801,2 203140784,3 195781862,6 222117447,9 263881686,9 16066771,2 - - - 68775161,39 73607462,33 60755889,11 86582302,59 128731191,8 0,98 - - - RENTABILIDADE EBITDA $ LAIR + Desp Fin Liq $ Giro do Ativo x Giro do Pat Liq x 0,74 0,80 0,83 0,87 0,93 2,58 - - - 1,10 1,15 1,22 1,29 1,37 Margem Bruta % Margem EBIT (Operac) % Margem Liquida % 62,23 - - - 61,44 61,47 61,41 61,70 62,05 1,06 - - - 3,66 3,75 2,98 3,95 5,40 -6,71 - - - 0,21 1,74 1,73 3,08 5,45 Margem Ebitda % ROA Rentab do Ativo % ROE Rent Pat(pat final)% ROE Rent Pat(pat medio)% ROE Rent Pat (pat inic)% 8,48 - - - 10,37 10,35 9,61 10,13 11,07 -6,54 - - - 0,16 1,39 1,43 2,68 5,07 -17,30 - - - 0,24 2,01 2,10 3,98 7,46 - - - - 0,35 3,02 3,14 5,59 7,54 - - - - 0,69 6,11 6,23 9,39 7,63 37 ROIC (IC fim) % ROIC (IC medio) % ROIC (IC inicial) % Invested Capital $ Rentab Invest Subsid % Alavancagem Financ x Alavancagem Operac x OUTROS Capex (incl invest) $ Depreciacao e amortiz $ Capex (inc inv)/Deprec % Deprec / Imob e Intang % Fluxo de caixa livre $ 1,07 - - - 4,43 4,41 2,57 3,66 5,59 - - - - 4,50 4,50 3,06 4,35 6,68 - - - - 4,58 4,59 3,79 5,38 8,28 991497580,2 1057633727 1058081613 1061720378 1025514237 1101072975 1559551688 1563267797 1519512251 - - - - - - - - - -34,88 - - - 0,09 0,73 0,93 1,50 1,61 58,50 - - - 16,78 16,39 20,59 15,63 11,49 208956924,1 - - - 208375849,2 224238864,2 230506991,4 267006427,2 710385653 112094458,5 - - - 126051639,8 129533321,9 135025973,5 135535145,3 135150495,2 186,41 - - - 165,31 173,11 170,71 197,00 525,63 - - - - 12,11 12,53 12,84 12,69 12,63 178031099,9 - - - -33008033,6 14241073,24 -57013749,2 Tabela 6 - Indicadores Financeiros 65712712,91 401123226,5 38 Tabela 7 - Índice de Insolvência 39 Tabela 8 - Índice de Rentabilidade Data 1T2014 PasCir ajust por infl em milhares PasNoCir ajust por infl em milhares PtLqCo ajust por infl em milhares consolid:sim* consolid:sim* consolid:sim* - CT (A+B) Passivo+PL (C+D) Quantidade da Dívida (D/E) Qualidade da Dívida (A/D) Relação CT/CP (D/C) - - - - - 2T2014 - - - - - - - - 3T2014 - - - - - - - - 4T2014 - - - - - - - - 1T2015 - - - - - - - - 2T2015 - - - - - - - - 3T2015 - - - - - - - - 4T2015 - - - - - - - - 1T2016 - - - - - - - - 2T2016 - - - - - - - - 3T2016 - - - - - - - - 4T2016 866.886 95.973 585.776 962.859 1.548.635 0,622 0,900 1,644 1T2017 306.809 573.599 558.717 880.407 1.439.124 0,612 0,348 1,576 2T2017 327.344 542.435 564.882 869.779 1.434.661 0,606 0,376 1,540 3T2017 332.604 522.059 718.868 854.663 1.573.531 0,543 0,389 1,189 4T2017 498.109 342.636 1.703.050 840.745 2.543.795 0,331 0,592 0,494 1T2018 543.307 214.462 1.699.527 757.769 2.457.296 0,308 0,717 0,446 2T2018 547.176 246.061 1.675.364 793.236 2.468.600 0,321 0,690 0,473 3T2018 595.417 230.023 1.694.546 825.440 2.519.987 0,328 0,721 0,487 4T2018 608.712 212.147 1.742.835 820.859 2.563.694 0,320 0,742 0,471 Tabela 9 - Índicadores de Endividamento 40 Tabela 10 - DRE Anual 41 Tabela 11 - Fluxo de Caixa Anual Tabela 12 - Lâmina Comparativa de Ações 42 Tabela 13 - Balanço Patrimonial Anual 43 44 Tabela 14 - Análise Horizontal Anual e Trimestral 45 Apêndices 46 Consolidado 31/12/2016 31/03/2017 30/06/2017 30/09/2017 31/12/2017 31/03/2018 30/06/2018 30/09/2018 31/12/2018 Lucro Líquido - Ativo total 1.548.635 ROA -21.471 7.389 -5.223 22.981 9.213 8.798 27.543 84.885 1.439.124 1.434.661 1.573.531 2.543.795 2.457.296 2.468.600 2.519.987 2.563.694 -1,492 0,51501 -0,332 0,90339 0,37493 0,3564 1,09299 3,31105 - Tabela 15 - Calculo do Indicador ROA a partir do Ativo Total e do Lucro Líquido Consolidado Custo Produtos Vendidos Estoques Rotação dos Estoques (RE) 31/12/2016 31/03/2017 30/06/2017 30/09/2017 31/12/2017 31/03/2018 30/06/2018 30/09/2018 31/12/2018 - 161.207 173.764 181.051 216.499 193.710 210.652 232.705 276.562 33.441 38.815 46.815 40.650 41.853 52.190 61.115 65.153 82.501 - 4,15318 3,7117 4,45391 5,17286 3,7116 3,4468 3,57166 3,35223 Tabela 16 - Índice de Rotação dos Estoques (RE) Consolidado 31/12/2016 31/03/2017 30/06/2017 30/09/2017 31/12/2017 31/03/2018 30/06/2018 30/09/2018 31/12/2018 Lucro liquido - -21.471 7.389 -5.223 22.981 9.213 8.798 27.543 84.885 Receita Líquida - 418.698 458.999 471.837 550.275 504.606 551.032 622.476 728.894 Margem Líquida - -5,1281 1,60973 -1,107 4,17619 1,8258 1,59665 4,42477 11,6458 Tabela 17 - Margem Líquida Consolidado 31/12/2016 31/03/2017 30/06/2017 30/09/2017 31/12/2017 31/03/2018 30/06/2018 30/09/2018 31/12/2018 Lucro Líquido - -21.471 7.389 -5.223 22.981 9.213 8.798 27.543 84.885 Ativo total 1.548.635 1.439.124 1.434.661 1.573.531 2.543.795 2.457.296 2.468.600 2.519.987 2.563.694 TRI - -0,0149 0,00515 -0,0033 0,0090339 0,00375 0,00356 0,01093 0,03311 Tabela 18 - TRI Consolidado 31/12/2016 31/03/2017 30/06/2017 30/09/2017 31/12/2017 31/03/2018 30/06/2018 30/09/2018 31/12/2018 Lucro Líquido - -21.471 7.389 -5.223 22.981 9.213 8.798 27.543 84.885 Patrimonio liquido 585.776 558.717 564.882 718.868 1.703.050 1.699.527 1.675.364 1.694.546 1.742.835 TRPL - -0,0384 0,01308 -0,0073 0,0134937 0,00542 0,00525 0,01625 0,04871 Tabela 19 - TRPL 47 Tabela 20 - NAICS 2007 Tabela 21 - Estrutura Detalhada da CNAE – Subclasses 2.2 – Códigos e Denominações 48 Tabela 22 - Classificação Setorial BM&F/BOVESPA Tabela 23 - Classificação Setorial das Empresas Negociadas na B3