TEORIA GERAL DOS TÍTULOS DE CRÉDITOS

1. NOÇÕES DE CRÉDITO

A palavra crédito, etmologicamente, vem do latim creditum, credere (confiança, crença), pois importa em ato

de fé do credor que acredita na promessa de pagamento que lhe faz o devedor. Caracteriza a realização de

uma prestação presente, executada pelo credor, tendo por contrapartida a promessa de realização de uma

prestação futura, a ser satisfeita pelo devedor.

Assim, crédito pode ser definido como: “operação mediante a qual alguém efetua uma prestação presente,

contra uma promessa de uma prestação futura...” Trata-se de uma síntese perfeita de troca de bens presentes

por bens futuros.

Do conceito econômico de crédito decorrem os seguintes elementos: confiança (entrega da mercadoria ou

dinheiro e a crença do pagamento e o tempo (o intervalo entre a prestação – mercadoria ou dinheiro –

realizada pelo credor e aquele a ser desempenhada pelo devedor).

A superação daquele vínculo estático, estanque, imóvel, entre credor e devedor, permitiu que o crédito,

correspondente àquele vínculo, pudesse ser transposto para um documento, fazendo com que esse documento

pudesse ser objeto de transações, de negócios, de transferência autônoma de direitos, desprendendo-se

daquela relação entre credor e devedor. Surgiram então os títulos de créditos. Quando o direito que resulta da

operação de crédito estiver contido num documento físico ou eletrônico, sem o qual ele não pode ser

exercido, onde o documento é essencial ou indispensável à existência e a exigibilidade autônoma do direito,

defronta-se então com o título de crédito.

2. ORIGEM

Originalmente, adotou-se como instrumento de trocas os produtos de uso comum, como gado e sal.

Posteriormente, surgi a fase financeira e com ela a moeda-papel. Assim, a economia que antes era de

economia natural passa-se para a fase monetária.

Finalmente da economia monetária chegou-se à economia creditória, ampliando-se, como se vê, o conceito

de troca. Muitos afirmam, que a economia moderna é a economia creditória. Com surgimento dos títulos de

credito o dinheiro em espécie é substituído. Os títulos de credito desempenham uma extraordinária função

econômica, proporcionando uma aplicação fácil ao capital particular.

Os títulos de crédito tiveram sua origem na Idade Média, provavelmente no século XIII, surgindo com a

exigência de um documento para firmar acordos financeiros. Com as feiras de mercadores existentes neste

período, foi necessário ter uma forma de trocar os vários tipos de moeda que circulavam, além de que na

época os assaltos eram freqüentes. Havia dois tipos de câmbio, o manual e o trajetício.

A partir do século XV, os títulos de crédito foram evoluindo em diferentes lugares da Europa, buscando

satisfazer os interesses dos comerciantes da época. Em Roma, não tinha documento que provasse a existência

dos títulos de crédito, mas, no chamado período italiano (até 1673), o comércio funcionava com base na

confiança, ou seja, usava-se do câmbio trajetício apenas para trocar documento por moeda. Já no período

francês (1673 a 1848), os títulos de crédito passam a ser instrumento de pagamento, nessa época surge o

endosso, e não podiam ser abstratos, teriam que apresentar causa específica e provisão de fundos, ou seja,

apenas com saldo disponível o título seria pago.

No período alemão (1848 a 1930) surgiu o título de crédito propriamente dito. Nessa época, o título se tornou

abstrato, não tinha causalidade e nem exigência de fundos, mas existia o aceite, dado pelo sacador,

atribuindo responsabilidade de pagamento ao sacado. Começou, assim, o processo de conceituação dos

títulos de crédito, além de conferências para elaborar uma legislação uniforme, realizadas na cidade de Haia,

Suíça.

A uniformização das leis dos títulos de crédito aconteceu no período moderno (1930), nesta fase, os países se

reuniram para criar uma legislação única, que foi denominada Lei Uniforme de Genebra. O Brasil incorporou

esta lei apenas em 1966, através do Decreto 57.663/66, sendo que antes a nossa lei era pelo Decreto

2.044/1908.

3. CONCEITO DE TÍTULO DE CREDITO

O conceito que melhor define título de crédito é de Cesare Vivante: “Título de crédito é o documento

necessário para o exercício do direito, literal e autônomo, nele mencionado. A conceituação de Vivante é

aceita pela unanimidade da doutrina comercialista e sintetizadora dos principais elementos da matéria

cambial.

Tal definição foi adotada pelo Código Civil de 2002 no seu art. 887: “O título de credito, documento

necessário ao exercício do direito literal e autônomo nele contido, somente produz efeitos quando preencha

os requisitos da lei”

O título de crédito consiste num documento que corporifica um crédito, que se materializa num documento e

vale por aquilo que esta nele escrito, e que, ao mesmo tempo, é autônomo frente a relação jurídica originária,

contando com uma série de obrigações juridicamente destacadas que vão sendo assumidas nos títulos de

crédito independente das outras.

Os títulos de crédito são documentos representativos de obrigação pecuniárias. Não se confundem com a

própria obrigação mas se distinguem dela na exata medida em que a representam.

Uma obrigação pode ser representada por diferentes instrumentos jurídicos. Se uma pessoa agindo com

culpa, provoca, com seu automóvel, danos em bens de propriedade alheia, deste ato ilícito surgirá a

obrigação no sentido de indenizar os prejuízos decorrentes. Se o devedor credor estiver de acordo quanto a

existência da obrigação e também quanto ao valor da indenização esta pode ser representada por um título de

crédito. Se não concordam com a existência da obrigação ou seu valor somente outro título poderá

documentar a obrigação: título judicial.

As obrigações representadas em um título de crédito ou tem origem extracambial, como no exemplo acima,

ou de um contrato de compra e venda, ou de mútuo etc., ou tem origem exclusivamente cambial, como na

obrigação do avalista.

Um credor que possui um título de crédito tem a seu favor uma negociação mais fácil do credito decorrente

da obrigação representada (negocialidade); de outro lado a cobrança judicial de um crédito documento por

este tipo de instrumento é mais eficiente e célere (executividade).

Os títulos de crédito são definidos em lei como títulos executivos extrajudiciais (CPC, art. 585,I),

possibilitando a execução imediata do valor.

Assim, o documento que preencha os requisitos da lei, do próprio código civil, ou de leis anteriores que já

dispunham sobre a matéria de títulos de crédito, como a LEI DO CHEQUE, a LEI DA DUPLICATA etc...o

documento que contiver os requisitos previstos em lei passa a ter a natureza de título de crédito

Para Fábio Ulhoa são três as características que distinguem os títulos de crédito dos demais documentos

representativos de direitos e obrigações: o fato dele referir-se unicamente a relações creditícias; sua

facilidade na cobrança do crédito em juízo (não há necessidade de ação monitória); e, finalmente, pela fácil

circulação e negociação do direito nele contido.

Para melhor explicar o título de crédito, podemos compará-lo a um contrato privado. O contrato, instituto de

Direito Civil, apresenta diversos princípios, como: a autonomia da vontade; a capacidade das partes para

contratar; e objeto lícito. Na prática, o contrato, devido ao subjetivismo das partes, não se transfere por mera

circulação, ou seja, não há efeitos se ocorrer transmissão do mesmo, pois este ato jurídico fica restrito às

partes contratantes. Já os títulos de crédito, têm a confiança e o tempo como elementos incorporados. A

confiança é necessária, pois, o crédito se assegura numa promessa de pagamento, e como tal, deve haver

entre o credor e o devedor uma relação de confiança. O tempo é fundamental, visto que no sentido do

crédito é o pagamento futuro que configura a promessa, pois, o adimplemento à vista, inutilizaria a

devolução posterior do valor.

4. CARACTERÍSTICAS DOS TÍTULOS DE CRÉDITOS

Dentre as várias características dos títulos de crédito pode-se destacar a negociabilidade, a executividade, a

tipicidade, a circulabilidade, o formalismo e a co-obrigação:

A negociabilidade decorre da facilidade de circulação do crédito, como diz Fábio Ulhoa,

“possibilita uma negociação mais fácil do crédito decorrente da obrigação representada”;

A executividade resulta numa maior eficiência na cobrança, ou seja, existindo um

documento provando o crédito, a cobrança judicial é mais eficiente e rápida;

A tipicidade significa ter uma lei específica que regule os títulos de crédito, como está posto

no artigo 903 do Código Civil Brasileiro;

A circulabilidade traz maior benefício ao mundo econômico, garantindo maior rapidez na

circulação de valores, seja através do endosso, seja pela simples tradição, quando ocorre transmissão de

todos os direitos inerentes ao título de crédito;

O formalismo está presente no título através de seus requisitos, sendo necessário documento

e declaração de vontade, ou seja, assinatura dos interessados;

5. PRINCÍPIOS GERAIS DO DIREITO CAMBIÁRIO

Os princípios norteadores do direito cambiário também podem ser considerados características marcantes

dos títulos de crédito. Dos princípios que disciplinam o regime jurídico dos títulos de crédito, destacam-se a

cartularidade, literalidade e autonomia.

Quando o art.887 do Código Civil menciona “o título de crédito documento necessário” enfatiza o principio

da cartularidade pelo qual o título de crédito se cristaliza, se materializa num documento, num suporte físico

ou virtual.

Quando fala: “ao exercício do direito literal”, o Código invoca a literalidade, pois o título de crédito vale por

aquilo que nele esta contido, e não por elemento fora do titulo. Outrossim, somente tem natureza de título de

crédito aquelas obrigações previstas no título e às quais a lei confere natureza típica de direito cambial (de

título de crédito). Pela literalidade não há obrigação assumida fora do título e nem tudo, só porque esta

contido no título, vai ter automaticamente a natureza e eficácia própria dos títulos de crédito, mas somente

aquilo que a lei reconhecer como tal.

No mesmo artigo consta a expressão “autônomo”, ressaltando a autonomia. Ao contrário do que ocorre com

as relações tipicamente civis. Exemplo: uma fiança é acessória a uma obrigação principal; já o aval é

independente em relação às demais obrigações.

5.1 Cartularidade:

O princípio da cartularidade, também chamado incorporação, exige documento no aspecto físico: se o direito

está incorporado ao documento, e o mesmo some, desaparece o direito. O que se pode notar, é que este

princípio de acordo com as evoluções da informática tem sido alvo de várias discussões, pois, será possível

emitir títulos de crédito pela internet? Realmente, se precisa da cártula para que se considere o título de

crédito válido, é necessário, então, um papel para que neste seja lançado o crédito, e assim, provar o direito

ao valor. Com isso, não se pode conferir a mesma garantia a cópias autênticas. A cartularidade busca evitar

um enriquecimento indevido, a boa fé de terceiros e o direito de regresso.

Fábio Ulhoa diz que pelo princípio da cartularidade o credor do título de crédito deve provar que se encontra

de posse do documento para exercer o direito nele mencionado, o que se conclui é que, no regime jurídicocambial a presença do documento no aspecto físico é essencial para que se tenha direito à titularidade do

crédito e que possa transferir o título exercendo a negociabilidade. A posse da cártula também garante a

executividade, pois só com a existência de um título é que se pode entrar diretamente com o processo de

execução.

5.2 Literalidade

O princípio da literalidade é aquele em que só valerá o que está escrito no título de crédito, sendo nulo

qualquer outro documento apartado em relação ao portador do título. No que diz respeito a este princípio,

pode-se observar que as garantias e direitos serão exclusivamente as que estão presentes no conteúdo do

título. O valor descrito não pode ser ultrapassado, e mesmo que o valor devido seja menor do que o do título,

todo o montante registrado no mesmo deverá ser pago. A literalidade firma todas as obrigações das pessoas

que assinaram a cambial, permitindo posteriormente, cobrar a totalidade do devedor, pelo fato do crédito

poder ser transacionado. Este princípio garante a facilidade da circulação do crédito incorporado ao título.

5.3 Autonomia

O princípio da autonomia pode ser visto sob duas vertentes: a descrita pelo jurista Wille Duarte, que separa

autonomia em três âmbitos (do Direito, do Título e das Obrigações); e a descrita pela maioria dos autores,

que dividem esse princípio em independência das obrigações cambiais, em abstração e na inoponibilidade

das exceções pessoais.

Wille Duarte afirma que o princípio da autonomia parte do Direito quando refere-se a boa fé objetiva e não

tem sub-rogação. O direito é autônomo e não derivado. Com relação ao Título, este é considerado:

autônomo; circula através do endosso; desvincula-se da causa (é abstrato); e não tem nada a ver com o

motivo que levou à emissão do mesmo. E o jurista, quando refere-se às Obrigações, diz respeito às pessoas

que assiam os títulos, que aceitam, avalizam, endossam, emitem e sacam.

A maioria dos doutrinadores divide o princípio da autonomia em três sub-princípios:

O da independência, como descrita por Fábio Ulhoa, em que no princípio da autonomia das

obrigações cambiais, os vícios que comprometem a validade de uma relação jurídica, documentada em título

de crédito, não se estendem às demais relações abrangidas no mesmo documento. Com isso, podemos

concluir que, havendo apenas um título e mais de uma obrigação, sendo uma dessas, inválida, a mesma não

poderá prejudicar as demais. Isso pode ser vislumbrado no artigo 7º da Lei Uniforme de Genebra;

Sobre abstração, ela somente existirá se houver a circulação do título, ou seja, quando este

for transmitido a terceiros de boa-fé, promovendo o afastamento do documento cambial de sua relação de

origem. Através deste princípio, o que se almeja é afastar o devedor da exoneração de suas obrigações

cambiárias, protegendo terceiros de boa-fé, evitando atos ilícitos ou viciados que possam a vir contaminar a

relação principal. Sendo este sub-princípio fundamental para que haja o desligamento da cambial ao negócio

que a originou.

Na inoponibilidade das exceções pessoais, quem for demandado em virtude de um título, não

pode opor-se ao terceiro de boa-fé, salvo se provar má-fé entre os envolvidos na relação anterior. Se o

terceiro souber de fato oponível ao credor anterior do título, isso pode ser suficiente para caracterizar a máfé. O artigo 17 da Lei Uniforme de Genebra diz: “As pessoas acionadas em virtude de uma letra não podem

opor ao portador exceções fundadas sobre as relações pessoais delas com o sacador ou com os portadores

anteriores, ao menos que o portador ao adquirir a letra tenha procedido conscientemente em detrimento do

devedor”. Este sub-princípio também está descrito no artigo 916 do Código Civil Brasileiro.

6. CLASSIFICAÇÃO DOS TÍTULOS DE CRÉDITO

6.1 Quanto ao modelo

- Livre: títulos de crédito cuja forma não precisa observar um padrão normativamente estabelecido. Os seus

requisitos devem ser cumpridos para que se constituam títulos de crédito, mas a lei não determina uma forma

específica para eles. São exemplos a nota promissória e a letra de cambio.

- Vinculado: reúne títulos de crédito aos quais o direito definiu um padrão para o preenchimento dos

requisitos específicos de cada um. São exemplos o cheque e a duplicata. Mesmo que se lancem , em um

instrumento diverso, todos os requisitos que a lei estabelece para o cheque, este instrumento não será título

de crédito, não produzirá os efeitos jurídicos do cheque. Ou seja, um cheque somente será cheque se lançado

no formulário próprio fornecido, por talão, pelo próprio banco sacado.

6.2 Quanto à estrutura

- Ordem de pagamento: nos títulos que contem “ordem de pagamento” a obrigação deverá ser cumprida

por terceiros. O saque cambial pode dar nascimento a três situações jurídicas distintas: a de quem dá a

ordem, a do destinatário da ordem e a do beneficiário da ordem de pagamento. A letra de cambio, o cheque e

a duplicata são ordem de pagamento.

O saque, na linguagem do direito comercial, é o ato pelo qual a pessoa, que se entende credora de outrem,

expede contra este uma ordem de pagamento, em favor próprio ou de um terceiro, para que se cumpra por

conta de fundos, ou de crédito, em poder do mesmo. É, assim, o meio de que se utiliza o credor para receber

do devedor parte ou a totalidade de haveres, determinados em dinheiro, que possue em seu poder. Por isto

que, ao tornar-se devedor o comprador, o credor deste, para receber seu crédito, deve sacar contra o

comprador, emitindo uma ordem de pagamento. Tal ordem, no caso da lei mercantil brasileira,

consubstancia-se na duplicata.

A letra de câmbio é uma ordem de pagamento passada à vista, a dia certo, a certo termo da vista e a certo

termo da data. O cheque é uma ordem de pagamento unicamente à vista.

- Promessa de pagamento: apenas duas situações jurídicas distintas emergem do saque cambial: a de quem

promete pagar e a do beneficiário da promessa. Neste contexto, está a nota promissória, a cédula de crédito

industrial e rural.

6.3 Quanto às hipóteses de emissão

- Abstratos ou não causais: podem se criados a partir de qualquer relação jurídica, sem que a sua emissão

esteja condicionada a alguma situação prevista em lei. A letra de cambio e a nota promissória podem ser

sacadas diante de qualquer hipótese.

- Causais ou cambiariformes: são aqueles que somente podem ser criados a partir da ocorrência de uma

situação expressa e legalmente prevista. Nesses títulos a lei prevê uma determinada situação para a criação

dos títulos e apenas diante dessa situação é que esta autorizada a emissão. È um exemplo a duplicata.

6.4 Quanto à circulação

- Nominativos: aqueles que trazem em seu bojo o nome do titular ou beneficiário, também chamado de

tomador, designando-o expressamente.

Podem ser “à ordem” quando poderão ser endossados. “À ordem’ admite endosso em preto (que indica o

nome do endossatário) ou em branco quando não se menciona o nome do endossatário e o titulo passa a

circular ao portador.

Já o título “não à ordem” é aquele em que esta proibido o endosso. Essa cláusula pode ser inserida pelo

sacador e, assim, desnaturar todo e qualquer endosso que venha a ser feito na letra de câmbio, ou pode ser

inserida por um endossante, proibindo que o título seja novamente endossado. Nessa caso, a transferência do

crédito operar-se-á por cessão civil de crédito.

Em suma, no endosso você somente poderá defender-se da cobrança do título alegando a quitação. No caso

da cessão civil você poderá argüir, por exemplo, que referido crédito é fruto de agiotagem, prática ilegal em

nosso direito.

O endosso é autônomo e independente,ou seja não transfere direito derivado.O endossante que for executado

pelo portador não poderá alegar ao portador do título as defesas que ele tinha contra a pessoa para quem ele

endossou o título.

Já na cessão civil o devedor pode alegar contra o cessiónario todas as defesas que ele tinha contra o cedente ,

uma vez que a cessão civil transfere direito derivado

- Ao portador: são aqueles que, por não identificarem o seu credor, são transmissíveis por mera tradição.

Eles possuem a cláusula “ao portador”, ou mantêm em branco o nome do beneficiário.

Obs.: Alguns autores, como Luiz de Freitas Lima, distinguem os títulos nominais dos títulos nominativos,

reservando os primeiros àqueles que trazem no seu bojo o nome do beneficiário; seriam, nominativos, pois,

aqueles cuja titularidade se estabelece pela inscrição no Livro de Registro das Ações Nominativas e, por

isso mesmo, exclusivo das sociedades anônimas.

7. LEGISLAÇÃO APLICÁVEL AOS TÍTULOS DE CRÉDITO

O Brasil desde o século passado tem uma legislação sobre os títulos de crédito, o Decreto de 2044/1908, que

era aplicado até a promulgação da Convenção de Genebra, uma convenção internacional para a adoção de

uma lei uniforme sobre letra de câmbio e nota promissória, na década de 60. Tal convenção foi admitida no

Brasil com reservas, pois determinados artigos foram objeto de possível exclusão pela lei brasileira. Veio

então a discussão de qual lei se aplicar o Decreto ou a Convenção? Em1971 o STF julgou um recurso

extraordinário no qual afirmou a adoção do monismo moderado (teoria segundo a qual os tratados se

incorporam ao sistema jurídico nacional na mesma hierarquia das leis ordinárias), estando em vigor o

diploma (lei ou Tratado) de cronologia superior.

Portanto, a lei Uniforme está em vigor em certas partes, bem como o Decreto nº 2044/1908. É necessário

observar se o artigo que se esteja estudando foi ou não matéria de reserva de se há legislação posterior à Lei

Uniforme. Assim sendo, nem todos os dispositivos da Lei Uniforme entraram em vigor no Brasil. Valendose da possibilidade oferecida pela própria convenção, o Brasil assinalou, quando de sua adesão, determinadas

reservas. Isto quer dizer que o estado brasileiro havia-se reservado o direito de introduzir, parcialmente em

seu texto interno, o texto da Lei Uniforme. Em virtude destas reservas este texto ficou relativamente

lacunoso. Por outro lado, não houve lei qualquer que tivesse revogado, expressamente, o Decreto nº

2.044/1908. Teria, então, ocorrido uma revogação tácita, com superveniência de lei disciplinando a mesma

matéria. Neste sentido, permanecem vigorantes as disposições do referido diploma interno, no que diz

respeito à disciplina de assunto omitido na Lei Uniforme, seja por ausência de regramento, seja em

decorrência de reserva assinalada pelo Brasil.

Além disso, temos ainda algumas outras leis sobre títulos de créditos: a Lei de Duplicatas, Lei do Cheque e a

Lei de Protesto. O Código Civil de 2002 veio sistematizar as normas gerais existentes e reger os títulos

impróprios, como os representativos de mercadorias (art.894). Entretanto, o Código Civil de 2002 somente

se torna aplicável quando não contrariar dispositivos de leis especiais (art.903). Vale dizer que na

incompatibilidade entre o CC e as leis especiais em matéria de títulos de crédito, prevalecem estas, em

virtude de normas expressa do próprio Código Civil.

Ocorre, que vários artigos do Código Civil contrariam as leis especiais, principalmente a Lei Uniforme.

Realmente, a Lei Uniforme admite a cláusula de juros remuneratórios na letra de cambio á vista ou a certo

tempo de vista, o aval parcial, a cláusula proibitiva de endosso, a clausula pela qual o endossante não

responde pelo pagamento. A seu turno, o Código Civil rejeita todas essas pactuações no título de crédito.

Afinal, quem regerá o tema? Os títulos de créditos de existência anterior ao Código Civil se regulam pelas

leis especiais. O Código Civil incidirá nos títulos novos, o que vierem a ser criados, e quando houver

compatibilidade.

Em suma, o Código Civil de 2002 contém normas sobre os títulos de crédito (arts. 887 a 926) que se aplicam

apenas quando compatíveis com as disposições constantes de lei especial ou se inexistentes estas (art. 903).

De modo sumário, são normas de aplicação supletiva, que se destinam a suprir lacunas em regramentos

jurídicos específicos. De qualquer modo, as normas do Código Civil de 2002 não revogam nem afastam a

incidência do disposto na Lei Uniforme de Genébra , Lei do Cheque , lei das Duplicatas, e demais

diplomas legislativos que disciplinam algum título particular (próprio ou impróprio). Apenas se, no futuro,

a lei vier a criar um novo título de crédito e não disciplinar exaustivamente , nem eleger outra legislação

cambial como fonte supletiva de regência da matéria, terá aplicação o previsto pelo Código Civil de 2002.

Em virtude das reservas assinaladas pelo Brasil não vigoram no direito nacional os seguintes dispositivos

da LU (dec. 57.663/66):

art. 10, inteiro

art. 38, inteiro

art. 41, inteiro

art. 43, itens 2 e 3

art. 44, alíneas 5ª e 6ª

art. 48, n.º 2 - não vigora a expressão “taxa de 6% , mas a do dec. 22.626/33 (o que as partes contratarem

até 12% ao ano, ou em caso de omissão, 6% ano).

art. 49, n.º 2 - idem, não vigora a expressão “taxa de 6%”

2. Em relação ao dec. 2044/08, a chamada lei cambial (velha) vigoram os seguintes dispositivos:

art. 1º, inc. V

art. 3º, inteiro

art. 10, inteiro

art. 14

art. 19,II

art. 20

art. 27, inteiro

art. 28, “caput”, última parte. Com relação ao art. 28 do dec. 2044/08 existe discussão doutrinária: 1ª)

Rubens Requião/Bulgarelli/ Dilson Dória: vigora o disposto no art. 28: 1º dia útil seguinte ao vencimento. 2ª)

Fábio Ulhoa Coelho/Fran Martins: deve ser tirado num dos 2 dias úteis seguintes - art. 44, 3ª alínea.

art. 29, inteiro – revogado pela Lei 9.492/97

art. 33, inteiro

art. 36, inteiro

art. 43, primeira parte

art. 48, inteiro

art. 51

art. 54, I

-

Cheque (Lei 7.357/85 e dec. 57.596/66 (LU em matéria de cheque)

Duplicata (Lei 5.474/68 e subsidiariamente a LU em matéria de Letra de Câmbio e Nota Promissória)

ENDOSSO

O endosso é mecanismo próprio de transferência de um título de crédito. Aquele que transfere o título é o

endossante ou endossador. Na outra ponta está o endossatário, que recebe o título. É o ato cambiário que

opera a transferência do crédito representado por titulo à ordem. Ressalta-se que a clausula

Por meio do endosso o credor pode negociar o crédito por ele representado mediante um ato jurídico

transladador da titularidade do crédito, de efeitos cambiais.

Conceitua-se, então, endosso como o ato cambiário que opera a transferência do crédito representado por

título “à ordem”. É claro, a alienação do crédito fica, ainda, condicionada à tradição do título, em decorrência

do principio da cartularidade.

A cláusula “à ordem” pode ser expressa ou tácita. Ou seja, basta que não tenha sido inserida a cláusula “não

a ordem” para que o titulo seja transferível por endosso (LU, art. 11). Em contrapartida, a circulação de um

título de crédito por via de endosso pode ser proibida com a inserção da cláusula “não à ordem”, conforme o

art. 11 da Lei Uniforme.

Com o endosso, o endossante, evidentemente, deixa de ser o credor do título, posição jurídica que passa a ser

ocupada pelo endossatário. Também é evidente que somente o credor pode alienar o crédito, e, portanto,

somente o credor pode ser endossador.

Não há qualquer limite para o número de endossos de um título de crédito; ele pode ser endossado diversas

vezes, como pode, simplesmente, não ser endossado.

Em regra, o endosso produz dois efeitos: a) transfere a titularidade do crédito representado na letra, do

endossante para o endossatário; b) vincula o endossante ao pagamento do título, na qualidade de coobrigado.

Há endossos que não produzem um ou outro destes efeitos.

Resulta-se do endosso da simples assinatura do credor, de próprio punho, do título lançado no seu verso. O

endosso poderá, também, ser feito no anverso do título, mas, neste caso, é obrigatória a identificação do ato

cambiário praticado, ou seja, não poderá o endossante limitar-se a assinar a letra.

A lei veda ao endossante limitar o endosso a uma parte do valor da letra, considerando-se nulo o endosso

parcial (LU, art.12; CC, art. 912, parágrafo único). Outrossim, o endosso condicional, em que a transferência

do crédito fica subordinado a alguma condição, resolutiva ou suspensiva, não é nulo, mas referida condição

será ineficaz, porque a lei a considera não escrita. (art.12).

O endosso é ato transmissível de direito, continuando, porém, o transmissor como responsável pelo

pagamento. Mas o endossatário sucede ao endossante apenas na propriedade do título e não em suas relações

jurídicas. Seu direito é autônomo e deriva da própria assinatura do alienante. A responsabilidade do

endossante é autônoma e independente. Daí poder aquele exigir o pagamento, mesmo que falte causa á

relação jurídica do alienante e não seja possível opor ao endossatário as exceções pessoais de seus

antecessores. Disso conclui-se: não é possível opor ao terceiro portador de boa-fé a exceção de ilicitude do

ato que deu origem ao título. Mesmo que seja vicioso o direito dos endossantes precedentes, o endossatário

de boa-fé é o legitimo proprietário do título, porque, no conflito entre proprietário formal e o efetivo, aquele

leva a melhor. A clausula “à ordem” permite ao título purificar-se dos vícios que o possam infestar.

O endosso, fácil verificar, é forma particular de alienação de coisa móvel. O endossatário sucede ao

endossante na propriedade da cambial, sem vincular-se à relação jurídica anterior, isto é, entre o endossante e

o devedor.

LANÇAMENTO DO ENDOSSO – O endosso, como declaração acessória, deve ser lançado no verso do

título sob pena de não produzir efeitos cambiais, muito embora haja autores que admitam o endosso por

escritura pública outros afirmam que o ato não pode constar de ato separado, ainda que seja escritura pública.

È admissível, entretanto, o endosso no anverso do título de maneira que não deixe margem a dúvidas, ou

seja, traduzindo, de forma inequívoca, a transferência de propriedade do título.

Entende-se por conveniente acrescentar-se à assinatura do endossante a expressão “por endosso”.

ESPÉCIES DE ENDOSSO - Há duas espécies de endosso:

a) ENDOSSO PRÓPRIO OU TRANSLATIVO DA PROPRIEDADE: transmite a propriedade do título.

a1) Endosso em preto: é aquele que menciona expressamente o nome do endossatário, isto é, do

beneficiário do endosso.

É indispensável a assinatura do próprio punho do endossante ou de mandatário especial, como indispensável

a indicação do endossatário.

O art.15 da Lei Uniforme garante ao endossante a possibilidade de proibir um novo endosso, e, neste caso,

não garante o pagamento às pessoas a quem a letra for posteriormente endossada. Nesta hipótese, todavia,

em que pese eximir-se de responsabilidade pelo pagamento da letra a outro endossatários, evidentemente não

poderá faze-lo com relação àquele a quem endossou o título.

Exemplo de endosso “em preto”: “Pague-se a Michael Jackson”

a2) Endosso em branco: omite-se o nome do endossatário, limitando-se o endossante a firmar, de próprio

punho, a sua assinatura no verso do título.

O endosso em branco dá ao título a semelhança de um título ao portador. A transmissão se efetua pela

simples tradição; o possuidor nenhuma responsabilidade assume.

O endosso em branco em qualquer tempo poderá ser transformado em preto, bastando para isso, expressa

menção do endossatário.

Exemplo de endosso “em branco”: Pague-se”.

b) ENDOSSO IMPRÓPRIO: é aquele que não produz o efeito de transferir a titularidade do crédito

documentado pela letra de câmbio, mas legitima a posse sobre a cártula exercida pelo seu detentor.

b1) Endosso-mandato: Mandato é procuração, autorização ou ato pelo qual um indivíduo concede a outro

os poderes necessários para, em seu nome, desempenhar determinada incumbência.

Com efeito, em determinadas circunstâncias, poderá o credor do título transferir legitimamente, a sua posse a

um terceiro, sem transferir-lhe a titularidade do crédito representado. No caso de o credor da letra incumbir a

seu procurador o recebimento do título, deverá praticar um ato cambiário específico destinado a legitimar a

posse do seu mandatário sobre ele. Caso tal ato não seja praticado, na própria letra, o devedor que efetuar o

pagamento não se liberará, validamente, em virtude da aplicação dos princípios da cartularidade e da

literalidade. O endosso impróprio que legitima a posse do procurador do credor é o endosso-mandato.

Em suma, sem privar o titular dos seus direitos cambiais, transfere ao mandatário o exercício e a

conservação desses direitos. Ou seja, o endossante apenas transfere a posse do título para fins de cobrança.

b2) Endosso-Caução

Outro exemplo de endosso-impróprio é o endosso-caução, em que o título, considerado bem móvel, é

onerado por penhor, em favor de um credor do endossante. No endosso-caução, o crédito não se transfere

para o endossatário, que é investido na qualidade de credor pignoratício do endossante. Cumprida a

obrigação garantida pelo penhor, deve a letra retornar à posse do endossante. Somente na eventualidade de

não-cumprimento da obrigação garantida, é que o endossatário por endosso-caução apropria-se do crédito

representado pela letra. O endossatário por endosso-caução não pode endossar o título, salvo para praticar o

endosso-mandato.

Em suma, é o endosso dado como garantia do cumprimento de uma determinada obrigação. Se a obrigação

não for cumprida, esse endosso se torna translativo, transmitindo-se, portanto, a propriedade do título ao

endossatário.

ENDOSSO-PÓSTUMO: também chamado de póstumo ou tardio, já vinha contemplado no Decreto nº

2.044/1908, que, entretanto, considerava-o cessão civil. Segundo o art.8º do referido decreto o endosso

posterior ao vencimento da letra tem o efeito de cessão civil.

A Lei Uniforme, no seu art.20, inovou declarando que o endosso posterior ao vencimento tem os mesmos

efeitos que o endosso anterior. Somente o endosso posterior ao protesto por falta de pagamento, ou feito

depois de expirado o prazo fixado para se fazer o protesto, produz os efeitos d de uma cessão ordinária de

crédito, isentando o endossante da vinculação cambial.

Há alguns endossos que produzem efeitos de cessão civil de crédito. Ou seja, endossos em que o endossante

não responde, em regra, pela solvência do devedor e em que o endossatário não adquire obrigação autônoma.

São duas as hipóteses de endossos com efeitos de cessão civil de crédito, a saber: endosso praticado após o

protesto por falta de pagamento; b) endosso de letra de câmbio com cláusula “não à ordem”.

Qual seria então a diferença entre endosso e cessão civil de crédito? Primeiramente, endosso é o ato pelo

qual o credor de um título de crédito com a cláusula à ordem transmite os seus direitos à outra pessoa. Já a

cessão civil é o ato jurídico translador da titularidade de crédito de efeitos não-cambiais. Esta difere do

endosso em dois níveis: quanto a extensão da responsabilidade do alienante do crédito perante o adquirente e

quanto aos limites do devedor em face da execução do crédito pelo adquirente.

Quanto ao primeiro aspecto, acentue-se que o endossante responde, em regra, tanto pela existência do crédito

quanto pela solvência do devedor. Em outros termos, o endossatário poderá executar o crédito contra o

endossante, caso o devedor não tenha realizado o pagamento deste. Já o cedente responde, em regra, apenas

pela existência do credito e não pela solvência do devedor. No tocante ao segundo aspecto, o devedor poderá

defender-se, quando executado pelo cessionário, argüindo matérias atinentes a sua relação jurídica com o

cedente, mas não poderá defender-se quando executado pelo endossatário, argüindo matérias atinentes a sua

relação jurídica com o endossante (principio da autonomia das obrigações cambiais e subprincípio da

inoponibilidade das exceções pessoais aos terceiros de boa-fé).

Endosso

Cessão de Crédito

É um instituto típico do direito cambiário

É um contrato, um instituto regulado pelo direito

civil.

O endosso é declaração unilateral de vontade.

A cessão de crédito é um contrato e como contrato é

negocio jurídico bilateral.

O endosso gera uma aquisição autônoma e originária Cessão de crédito gera uma aquisição derivada de

do título, porque o que se transmite com o endosso é um crédito causal.

o título e não a relação jurídica causal. É apenas o

crédito incorporado ao título, e não a relação jurídica

que proporcionou o surgimento do título.

Inoponibilidade de exceções, pois é gerado por uma Na cessão de crédito há uma transmissão da relação

relação originária.

jurídica causal, é uma relação derivada, logo admite

a alegação de exceções pessoais.

ENDOSSO PARCIAL: A transferência do título , como se percebe pelo que foi exposto, envolve todas as

vantagens relativas ao crédito, razão por que vedado é o endosso parcial, como enfatiza o art.12 da Lei

Uniforme e Parágrafo único do art.912 do Código Civil.

AVAL

1. CONCEITO:

Aval é a garantia de pagamento firmada por terceiro. Ou seja, é uma garantia autônoma prestada em um

título de crédito destinada a segurar o cumprimento de uma obrigação cambial.

Este cambial de garantia significa que uma pessoa, chamada avalista, garante o pagamento do título em favor

de quem foi garantido o pagamento do título, o chamado avalizado.

Em como requisitos a emissão de um título de crédito no qual é dado (o aval é prestado apenas em títulos de

crédito) e a capacidade de seu prestador ou dador.

2. LANÇAMENTO DO AVAL

O aval resulta da simples assinatura do avalista no anverso do título, sob alguma expressão identificadora ou

não, conforme art. 898, §1º do Código Civil. Se o avalista pretender firmar o verso do título somente poderá

fazê-lo identificando o ato praticado.

Assim sendo, por exemplo, quando o aval é dado no verso do cheque deve conter a expressão por aval ou

equivalente, e a assinatura do avalista. Pode, entretanto, o aval ser dado no anverso do cheque, quando

bastará a assinatura do avalista, salvo quando se tratar da assinatura do emitente (art.

30, Lei do Cheque).

3. ESPÉCIES DE AVAL

O aval pode ser em branco ou em preto. No primeiro tipo não se identifica o avalizado; no segundo não

identifica-o. Segundo o art.31 da LU o aval em branco é dado em favor do sacador/emitente do título. É ele o

avalizado pelo aval em branco.

4. AVAL COMPLETO E AVAL PARCIAL

O pagamento do titulo pode ser, total ou parcialmente, garantido por aval. A luz do art.30 da LEI

UNIFORME, duas são as espécies de aval:

a)

Aval completo: assim considerado aquele que abrange toda a obrigação;

b)

Aval parcial: também chamado limitado , que se restringe quando à soma, uma vê que na forma do

dispositivo legal mencionado “o pagamento de uma letra pode ser no todo ou em parte garantida por aval”.

O Código Civil veda a possibilidade de aval parcial no seu art.897, parágrafo único. Esta vedação do aval

parcial é norma geral aplicável aos títulos de crédito, o que não veda a disposição de lei especial em sentido

contrário (lei especial prevalece sobre a geral), tal como ocorre com a Lei Uniforme sobre letras de câmbio e

nota promissória e na lei do cheque onde se permite o aval parcial.

Em se tratando das duplicatas o art. 12 da Lei 5474/68 é omissa com relação a possibilidade de aval parcial

na duplicata, aplicando-se por conseguinte, o art. 25 da mesma lei que dispõe que: “Aplicam-se à duplicata e

à triplicata, no que couber, os dispositivos da legislação sobre emissão, circulação e pagamento das Letras de

Câmbio”. Assim sendo, é possível aval parcial também na duplicata.

Aval é uma declaração unilateral de vontade, e como tal não pode ser sujeito à condição. Entretanto, o aval

pode ser parcial, neste caso, é necessário que o avalista declare o valor que está garantido, sob pena de

entender-se ser responsável pela totalidade da importância do cheque.

5. PLURARIDADE DE AVAIS

Diversos avalistas podem simultânea ou sucessivamente, obrigar-se cambialmente. A ordem não afeta o

credor, que, vencida a letra, poderá exigir o cumprimento da obrigação de qualquer deles. Assim, não é exato

que, em se tratando de aval sucessivo, esteja o credor obrigado a executar, em primeiro lugar, o emitente ou

o sacado, para só posteriormente executar os demais coobrigados, estes últimos pela ordem de aposição.

Neste caso, inexiste o chamado “beneficio de ordem” e ao credor é licito acionar a qualquer dos

responsáveis, independentemente da ordem em que se encontrem.

O aval é simultâneo quando todos os avalistas garantem o mesmo avalizado. Assim sendo, os avalistas, em

conjunto, se obrigam cambialmente, havendo solidariedade interna (entre os avalistas) e externa (entre os

avalistas e demais coobrigados). Exemplo: nota promissória, “A” é emitente e “B” o beneficiário. No

anverso há assinaturas de “C” e “D”, “E” e “F”. Não há restrição alguma, apenas assinaturas; portanto, avais

em branco. Presume-se que todos avalizaram “A”.

Ressalta-se que a Súmula 189 do STF assim dispõe: “Avais em branco e superpostos consideram-se

simultâneos e não sucessivos.”

Ementa

COMERCIAL - AVAL SIMULTÂNEO - SUB-RO-GAÇÃO - EXECUÇÃO CONTRA O CO-AVALISTA ADMISSIBILIDADE.

Pagando a dívida cambial, fica o avalista simultâneo legalmente sub-rogado no crédito, podendo cobrar, de

cada um dos demais avalistas, a respectiva cota em processo de execução por título extrajudicial.

O aval é dito sucessivo quando o avalista posterior avaliza o anterior. Produz apenas solidariedade externa.

O avalista que pagar o título somente poderá exigir o reembolso dos que são anteriores. Por exemplo, “A” é

o emitente e “C”, “D”, “E”, “F” assinam no anverso. Antes da assinatura de “D” está escrito: “por aval de

“C”, e antes da assinatura de “E”, está escrito: “por aval de “E”. Nesse caso, o avalista que assina e avaliza o

avalista, garante apenas e tão somente este avalista (aval em preto), não havendo nenhuma responsabilidade

quanto aos demais avalistas.

Normalmente os avais sucessivos declaram expressamente:

“por aval de ________________________________”

Em suma, os avais sucessivos se sobrepõe uns aos outros, um avalista garantindo o outro. Nos avais

simultâneos os avalistas garantem o avalizado. Em se tratando de aval sucessivo, o avalista pagante pode

cobrar do seu avalizado integralmente o que pagou; se se tratar de aval simultâneo, só poderá acionar os

demais acionistas nas suas cotas partes.

6. RESPONSABILIDADE DO AVALISTA

O avalista é responsável da mesma forma que seu avalizado, diz o art.32 da LU e art.899 do código civil. O

avalista, na realidade, não ocupa a mesma posição do avaliado, muito embora seja responsável da mesma

maneira, conforme o já citado art.32 da LU.

Assim sendo, pode o credor exigir o cumprimento da obrigação tanto de um quanto de outro. Pagando-se,

sub-roga-se o avalista nos direitos do credor, podendo, por sua vez, acionar o avalizado.

“Se o dador do aval paga a letra, fica sub-rogado nos direitos emergentes da letra contra a pessoa a favor de

quem foi dado o aval contra os obrigados para com esta em virtude da letra.” (art.32 da LU)

7. AUTONOMIA DO AVAL

A obrigação cambial do avalista é inteiramente autônoma, como alias, são todas as obrigações cambiais. O

avalista, dado o aval, se obriga, ainda que nula, inexistente ou ineficaz a obrigação principal. Daí não ser

licito ao avalista argüir em sua defesa falta de causa na origem do título.

A obrigação do avalista é autônoma em relação à do avalizado Ou seja, eventual nulidade da obrigação do

avalizado não compromete a do avalista. Quando a lei equiparou as responsabilidades de um e de outro

coobrigado, pretendeu, em suma, apenas prescrever que o avalista responde pelo pagamento do título perante

todos os credores do avalizado e, uma vez realizando o pagamento, poderá voltar-se contra todos os

devedores do avalizado, além do próprio evidentemente.

8. NATUREZA DAS OBRIGAÇÕES ENTRE O AVALISTA E O AVALIZADO –

Por força do que dispõe o art.32 da LU a verdade é que o avalista que paga o título fica sub-rogado nos

direitos do credor, ou, por outras palavras, nos direitos emergentes da letra contra a pessoa a favor de quem

foi dado o aval. Assim, conclui-se que o avalista que paga adquire a letra e, com ela, o direito de acionar os

subscritores anteriores, inclusive o próprio avalizado, com todos os privilégios inerentes à posse do título

cambiário, e por via de conseqüência, dispondo, na ação regressiva na via cambial.

9. AVAL X FIANÇA

Em que pese o aval e a fiança serem forma de garantia de pagamento firmada por terceiro, esses institutos

possuem diferenças.

O ato de garantia de efeitos não-cambiais é a fiança, que se distingue do aval quanto á natureza da relação

com a obrigação garantida. A obrigação do fiador é acessória em relação ao afiançado, ao passo que a

obrigação do avalista é autônoma, independente da do avalizado. Como conseqüência desta distinção, a lei

concede ao fiador o beneficio de ordem, inexistente para o avalista.

AVAL

FIANÇA

O aval também pertence ao direito mercantil

A fiança pertence ao direito civil

O aval é declaração unilateral de vontade

A fiança é contrato

O aval é obrigação autônoma, não se A fiança, por outro lado, gera uma garantia

admitindo defesas baseadas nas relações entre acessória. Essa acessoriedade da fiança faz

o avalizado e o credor.

com que, se o contrato principal for nulo ou

anulável, a fiança siga a mesma sorte. Como a

fiança é acessória, se o fiador for acionado ele

pode alegar defesas pessoais dele e também as

defesas pessoais do afiançado.

Exemplo: em um contrato de locação, se o locador tentar executar o contrato contra o fiador este pode alegar

que não irá pagar a dívida porque o imóvel estava impossibilitado de ser utilizado pelo inquilino, porque o

imóvel ficou mais de 15 dias fechado por causa de obras feitas pelo Poder Público e diz a lei do inquilinato

que fica, naquele caso, desobrigado de pagar aluguel. Ele pode alegar as defesas que competiriam ao devedor

principal.

Esta acessoriedade está prevista no art. 837 do Cód. Civil: O fiador pode opor ao credor as exceções que lhe

forem pessoais e as extintivas da obrigação que competem ao devedor principal, se não provierem

simplesmente de incapacidade pessoal, salvo o caso do mútuo feito a pessoa menor.

10. AVAL E OUTORGA UXÓRIA

O Código Civil de 2002 pressupõe a autorização do cônjuge, salvo se casados no regime de separação

absoluta (art.1647 CC).

Contudo, o Enunciado 114 da Jornada de Direito Civil do Conselho da Justiça Federal, o aval não pode ser

anulado por falta de vênia conjugal, de modo que o inciso III do art.1647 apenas caracteriza a

inoponibilidade do título a cônjuge que não assentiu.

Nos termos desse enunciado, o aval dado pelo marido, sem o consentimento da mulher, não pode ser

anulado, resultando tão-somente na “inoponibilidade do título ao cônjuge”

É de se ressaltar, porém, que o art.1649 do CC declara que:

“A falta de autorização, não suprida pelo juiz, quando necessária (art.1647), tornará anulável o ato praticado,

podendo o outro cônjuge pleitear-lhe a anulação, até dois anos depois de terminada a sociedade conjugal”.

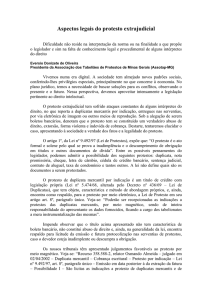

PROTESTO

1. CONCEITO

A lei assegura ao titular do direito uma série de meios que tornem efetivo o seu exercício. Alguns desses

meios devem ser utilizados na ocorrência desse fato. Visando a conservação e ressalva do direito, surge o

protesto que pode ser conceituado como o ato formal extrajudicial, que objetiva conversar e ressalvar

direitos.

Segundo Pontes de Miranda: “o protesto é o ato formal pelo qual se salvarguardavam os direitos cambiários,

solenemente feitos perante oficial público”.

A principal característica do protesto é a prova da apresentação, da recusa de pagamento para fazer surgir a

mora do devedor.

Na realidade, o protesto é, antes de tudo, o elemento que positiva o não-cumprimento da obrigação cambial,

caracterizando a mora do devedor. Mora é senão o retardamento da execução da obrigação.

Ainda em termos conceituais, pode-se afirmar que o protesto é a verificação solene de que não foi cumprida

a promessa constante da letra.

O protesto extrajudicial se constitui no meio legal que objetiva comprovar a falta ou recusa de aceite ou falta

de devolução ou falta de pagamento de uma obrigação constante de título de crédito.

A Lei n. 9.492, de 10 de setembro de 1997, que foi publicada no Diário Oficial da União no dia 11 do

mesmo mês e ano, regulamentando os serviços concernentes ao protesto de títulos.

Já no primeiro artigo, ao definir o protesto como sendo “ato formal e solene destinado a provar

inadimplência e descumprimento de obrigação originada de títulos e outros documentos”, confirma a

natureza clássica do protesto de títulos.

O protesto é o ato formal, pelo qual se salvaguardam os direitos cambiários, solenemente feito perante oficial

público.

É preciso, sempre, submeter a eficácia do protesto ao respeito da forma legal e, ainda, do anúncio explícito

aos terceiros, como pressuposto de sua validade e meio eficaz de prova.

O protesto sempre e só tem origem em instrumento escrito, no qual a dívida esteja expressa e cuja existência

se comprove com seu exame extrínseco, estranho aos elementos negociais que o integram, encontrados nas

dezenas de títulos de crédito reconhecidos pelo direito brasileiro. O instrumento será título (referindo-se ao

previsto nas leis comerciais ou processuais vigentes) ou outro documento, quando a dívida não apenas esteja

nele caracterizada, mas de cuja verificação resulte a clara informação de seu descumprimento.

2. PROTESTO FACULTATIVO E PROTESTO OBRIGATÓRIO

O protesto em princípio objetiva tão-somente caracterizar a impontualidade do devedor, não gerando

qualquer outro direito senão o de constituir-se em prova da existência de mora, não sendo, por isso mesmo,

imprescindível à propositura da ação quando se trata de obrigados principais (devedor e seus avalistas) no

título: “O título cambial não precisa ser protestado para ser proposta a ação executiva”. (Rev.dos Trib.,

238/436).

No mesmo sentido decisão do Superior Tribunal de Justiça: “desnecessário é o protesto por falta de

pagamento da nota promissória para o exercício do direito de ação do credor contra seu subscritos e

respectivo avalista”.

Todavia, conquanto facultativo relativamente aos obrigados principais – aceitante e seu respectivo avalista,

que lhe é equiparado para os todos os efeitos - protesto se faz indispensável quanto se trata de coobrigados:

sacador, endossante e seus avalistas, segundo o art. 32 do Dec. 2044/2008.

O protesto necessário: “É o protesto na sua concepção mais ampla, ou seja, aquele protesto com a natureza

jurídica de ato probatório e de pressuposto processual. É o protesto indispensável para que o portador

assegure o exercício de seu direito de regresso contra todos os coobrigados no título, desde que apresentado

de forma regular e tempestivamente”.

Protesto necessário ou obrigatório é aquele que não visa apenas comprovar a falta ou recusa de aceite ou

pagamento, ou seja, no que tange à sua natureza jurídica, não apresenta o caráter exclusivamente probatório,

mas dependendo da hipótese em que venha a se enquadrar, tem como escopo conservar ou resguardar os

direitos cambiários, ou ainda, embasar o pedido de falência. Esta espécie de protesto se configura nas

hipóteses em que o instituto apresenta, também, o caráter de pressuposto processual, sendo considerado, pela

legislação, imprescindível à prática deste ato específico.

O protesto é ainda fundamental e obrigatório para que se possa requerer a falência do devedor até mesmo

quando se trata de títulos não sujeitos a ele, como taxativamente estabelece o art. 94, inciso I e § 3º, da Lei

11.101/2005:

O protesto facultativo é aquele que tem função meramente probatória, porque o credor não necessita da

prática deste ato para exigir em juízo a obrigação constante no título cambial, ou seja, o credor somente

executa o ato de protesto com a simples finalidade de comprovar a impontualidade ou mora do devedor, já

que é tirado para outra finalidade que não a de promover ação regressiva contra co-obrigados.

O protesto, nesta modalidade, é realizado como medida probatória de falta de cumprimento de determinada

obrigação firmada em título de crédito ou outros documentos de dívida, pressupondo-se que esse tenha

vencido e não tenha sido pago pelo devedor, tratando-se de ato extrajudicial realizado pelo Tabelionato de

Protestos, sem qualquer dependência do órgão judiciário.

Necessária se faz a distinção entre protesto facultativo e protesto necessário (ou obrigatório), concluindo que

“o protesto é obrigatório quando a lei o exige para resguardo de direitos cambiais e para o pedido de

falência; é facultativo quando o credor pode exigir o cumprimento da obrigação, sem ele, em Juízo”.

3.

CLÁUSULA “SEM PROTESTO”

A adesão do Brasil à Convenção de Genebra fé-lo aceitar o disposto no art.46 da Lei Uniforme dispõe que:

“O sacador, um endossante ou um avalista pode, pela cláusula, “sem despesas”, “sem protesto”, dispensar o

portador de fazer o protesto por falta de aceite ou de pagamento, para poder exercer os seus direitos de ação”.

Ocorre, porém, que se a letra de câmbio contiver a cláusula “sem protesto” ou “sem despesas”, ou outra

cláusula equivalente, ficará dispensado o portador de efetuar o protesto para que possa cobrar os coobrigados

cambiais. Se a cláusula, no entanto, tiver sido inserida por um endossante ou avalista, o portador somente

estará dispensado do protesto em relação àquele endossante ou avalista. Para efetuar a cobrança dos demais

coobrigados, deverá, sim, efetuar o protesto do título (art. 46 da Lei Uniforme).

As normas contidas no artigo 46 da LUG estendem-se à Nota Promissória pelo disposto no artigo 77 do

mesmo regramento. Já o artigo 25 da Lei 5.474, de 18 de julho de 1968 (Lei das Duplicatas), é que permite a

inserção desta cláusula nas duplicatas e triplicatas. E, ainda, o artigo 50 da Lei 7.357, de 2 de setembro de

1985 (Lei do Cheque), é que trata do assunto relativamente aos cheques.

4. ESPÉCIES DE PROTESTO E PRAZOS

a) Por falta de pagamento: positiva a impontualidade, patenteando o não-cumprimento da promessa

constante da cambial. Facultativo com relação aos obrigados principais, é imprescindível para os

coobrigados.

b) Por falta de aceite: é protestável o título por falta de aceite, o que gera a antecipação do mesmo. O

protesto por falta de aceite, na letra de cambio, é extraído contra o sacador, que teve inacolhida a sua ordem

de pagamento. O sacado não pode figurar com protestado, neste caso, pela circunstância de se encontrar

absolutamente livre de qualquer obrigação cambiária. Isso não ocorrerá no cheque e na nota promissória,

títulos incompatíveis com o instituto do aceite.

c) Por falta de devolução: O protesto por falta de devolução - quando o sacado retiver o título enviado para

aceite e não proceder a devolução dentro do prazo legal;

d) Protesto especial: instituído pela Lei de Falências, subordina ao protesto os títulos que normalmente não

estão sujeitos ao protesto comum. Este protesto especial tem um sentido próprio, pois, não visando garantir a

responsabilidade dos coobrigados, objetiva solenizar a interpelação a fim de pagar o devedor a dívida

vencida.

No que se relaciona ao termo do protesto, há que se distinguir entre o protesto facultativo e o protesto

obrigatório. O primeiro pode ser levado a efeito a qualquer tempo, observado tão-somente o prazo

prescricional, ocorrendo na falta de aceite, na falta de devolução ou de pagamento. O mesmo não ocorre com

o protesto obrigatório, que se não exercido tempestivamente desonera aos coobrigados.

Assim, vigora o art. 28 do antigo Decreto n. 2.044/1908 no qual preceitua que a letra (ou promissória – na

hipótese de falta de pagamento) que houver de ser protestada por falta de aceite ou de pagamento deve ser

entregue ao oficial competente, no primeiro dia útil que se seguir ou da recusa do aceite ou ao do

vencimento, e o respectivo protesto tirado dentro de três dias úteis.

Dissertamos até agora sobre a letra de câmbio e a nota promissória. E quanto ao cheque – ocorre a mesma

regra? (prescindível destacar que o cheque assim como a nota promissória não são compatíveis com o

“aceite”, sendo assim, não admitem protesto por falta de aceite).

Sim, pois tanto a Lei n.7.357/85 (lei do cheque) quanto o Dec. 57.595/66, que estabelece a lei Uniforme

relativa ao cheque, dispõem que se o cheque for apresentado no ultimo dia do prazo, o protesto pode ser feito

no primeiro dia útil seguinte (art.41 do dec.57.595/66, cc, art.48 da Lei n.7.357/85).

Por fim, resta-nos dissertar sobre a duplicata para, assim, finalizar o elenco dos títulos de crédito próprios –

como diz a doutrina mais autorizada. Malgrado a duplicata ser uma exceção no que diz respeito à sua

emissão – é um título causal – também preconiza uma ressalva quanto a regra do prazo para protesto por nós

apresentada: o protesto deve ser efetuado no prazo de 30 dias a contar de seu vencimento (art.13, § 4º da Lei

n. 5.474/68).

Em síntese: o prazo para protestar uma letra de cambio, nota promissória e o cheque é o primeiro dia útil

que se seguir ao do vencimento ou apresentação, ou, no caso da letra, da recusa do aceite.

5. LOCAL DO PROTESTO

O protesto deve ser tirado no local onde deva ser exigida a obrigação. Esta é a regra geral. Todavia, não há

obstáculo legal a que os interessados elejam outro local, que poderá ser o lugar indicado para o aceite, o

domicilio do sacado e, inclusive, indicação alternativa de lugares, hipótese em que ficará a critério do

portador o direito de escolha.

Nos termos da Lei 9492/1997 o protesto de cheque deve ser levado a efeito no lugar do pagamento ou

domicilio do emitente (art.6º).

6. INTIMAÇÃO DO PROTESTO

A Lei nº 9492/1997 que regulamenta o protesto de títulos de crédito e outros documentos, estabelece regras

especificas para a intimação do devedor, dispondo o art.14 que o tabelião de protesto o fará da seguinte

maneira:

Art. 14. Protocolizado o título ou documento de dívida, o Tabelião de Protesto expedirá a intimação ao

devedor, no endereço fornecido pelo apresentante do título ou documento, considerando-se cumprida quando

comprovada a sua entrega no mesmo endereço.

§ 1º A remessa da intimação poderá ser feita por portador do próprio tabelião, ou por qualquer outro meio,

desde que o recebimento fique assegurado e comprovado através de protocolo, aviso de recepção (AR) ou

documento equivalente.

§ 2º A intimação deverá conter nome e endereço do devedor, elementos de identificação do título ou

documento de dívida, e prazo limite para cumprimento da obrigação no Tabelionato, bem como número do

protocolo e valor a ser pago.

Art. 15. A intimação será feita por edital se a pessoa indicada para aceitar ou pagar for desconhecida, sua

localização incerta ou ignorada, for residente ou domiciliada fora da competência territorial do Tabelionato,

ou, ainda, ninguém se dispuser a receber a intimação no endereço fornecido pelo apresentante.

§ 1º O edital será afixado no Tabelionato de Protesto e publicado pela imprensa local onde houver jornal de

circulação diária.

§ 2º Aquele que fornecer endereço incorreto, agindo de má-fé, responderá por perdas e danos, sem prejuízo

de outras sanções civis, administrativas ou penais.

7. SUSTAÇÃO DE PROTESTO

Em caso de dívidas já quitadas, sem justa causa ou que sejam resultado de fraude, o devedor deve recorrer à

tutela jurisdicional, se utilizando do procedimento judicial de sustação do protesto através de Medida

Cautelar de Sustação de Protesto.

A sustação de protesto é usualmente utilizada em caso de discordância pelo devedor quanto aos termos da

dívida, dando origem ao acionamento do Estado para que um Juiz Cível ou Juizado Especial Cível ordene a

sustação.

Para os títulos com valores de até 40 salários-mínimos (englobando as custas e emolumentos), o devedor

poderá recorrer aos Juizados Especiais competentes, sem a necessidade de um advogado. Nos demais casos,

será necessário o patrocínio de um profissional da advocacia, que dará o melhor encaminhamento à

demanda.

8. CANCELAMENTO

O art. 26 da Lei 9492, de 10 de setembro de 1997, trata do cancelamento do protesto e deve ser interpretado

da seguinte forma:

a)

– qualquer interessado pode requerer diretamente no Tabelionato de Protesto o cancelamento do

registro;

b) – quando o interessado não puder apresentar ao Tabelionato o original ou o documento de dívida

protestado, ou seja, aquele que foi entregue ao cartório quando da solicitação do protesto, será exigida do

interessado uma declaração de anuência passada por quem figurou como credor no registro do protesto. Essa

declaração de anuência equivale ao recibo de quitação. A mesma deverá ter a identificação e o

reconhecimento da firma de quem a emitiu;

c)

- se do original do instrumento de protesto constar recibo passado pelo credor, este substitui a

declaração de anuência, desde que se identifique o signatário e sua firma esteja reconhecida;

d) - caso a obrigação tenha sido satisfeita em processo judicial, o Tabelião de Protesto poderá efetivar o

cancelamento do registro, desde que lhe seja apresentada certidão expedida pelo Juízo processante, fazendo

menção ao trânsito em julgado, o que substituirá a exigência da apresentação do documento protestado ou da

declaração de anuência;

e) - poderá também ser efetivado o cancelamento do registro por determinação judicial. Nesse caso o

Tabelião de Protesto dispensará qualquer outra exigência;

g) - o ato do cancelamento do registro poderá ser praticado pelo Tabelião titular, por seus Substitutos ou

por Escrevente autorizado;

Quanto ao ônus do cancelamento, presente a necessidade de diferenciar duas situações no caso de

permanência indevida do protesto junto ao Cartório: (a) aquela em que o aponte é oriundo de relação jurídica

de direito material regida pelo Código de Defesa do Consumidor; (b) aquela em que o protesto fora lavrado

em decorrência de dívida cuja origem desborda dos limites de uma relação consumerista. No primeiro caso,

cabe ao credor a realização de todas as diligências necessárias para o cancelamento do protesto, após o

pagamento do débito, ex vi dos artigos 43, § 3º, e 73 do CDC. No segundo, a obrigação do cancelamento do

protesto após o pagamento efetuado extemporaneamente é ônus do devedor, conforme reza o art. 26 da Lei

nº 9492/97, que atribui a qualquer interessado requerer o cancelamento.

Em casos de protesto, se a relação jurídica entre as partes não for de consumo, o cancelamento do registro no

cartório competente deve ser feita pelo devedor. A conclusão é da Quarta Turma do Superior Tribunal de

Justiça.

A manutenção de protesto de título, após saldado o débito em atraso, é ilícita e capaz de ensejar danos morais

a quem já quitou a dívida e permaneceu com a pecha de devedor.

Configurada a relação de consumo, a permanência indevida do protesto é causa idônea a ensejar danos

morais, porquanto a parte foi submetida a constrangimento abusivo e desnecessário em decorrência de dívida

já quitada.

9. PROCEDIMENTO

O ingresso dos títulos a protesto se dá através do Serviço de Distribuição de Títulos de Protesto (SDT). No

ato do ingresso, o apresentante receberá um número de protocolo contendo uma seqüência numérica

(n.º/dia/mês/ano), com a menção expressa a qual cartório foi distribuído.

Qualquer pessoa poderá apresentar um título a protesto, podendo ser o próprio credor ou alguém que o faça

em seu nome.

O formulário de protesto deve ser assinado pelo credor do título ou, se pessoa jurídica, por seu representante

legal, que, caso não compareça pessoalmente, deverá anexar cópia simples de seu RG, ou cópia simples do

RG do representante legal da empresa.

O devedor regularmente intimado, tem até 3 dias úteis, contados da data de protocolização do título, para

comparecer no estabelecimento do cartório para quitar a dívida. (Art. 12 da Lei 9.492/97).

A intimação não realizada pessoalmente ao devedor, seja por endereço incorreto, devedor não conhecido no

local, ou aviso de protesto deixado no endereço, acarretará a publicação do nome do devedor nos Editais de

Protesto.

Títulos correspondentes a valores de até R$ 792,50 poderão ser pagos em dinheiro. Valores superiores a esta

quantia, deverão ser quitados com cheque administrativo ou visado pelo banco, em nome do

credor/favorecido no título.

O valor será colocado à disposição do credor, no primeiro dia útil subseqüente ao pagamento em cartório.

O Tabelião não poderá em nenhuma hipótese, dilatar prazo para pagamento do título, ainda que a pedido de

ambas as partes.

10. Diferenças entre protestar em cartório e negativar um nome junto às associações de proteção ao

crédito como SERASA e SPC

Os Tabelionatos De Protesto são o Banco de Dados de Inadimplência Oficial do Poder Público no Brasil. Já

o SERASA, assim como o SCPC e demais associações de proteção ao crédito são entidades privadas.

O Serasa é o Banco de Dados de Inadimplentes das instituições financeiras e o SCPC (Serviço ao

Consumidor de Proteção ao Crédito), o banco de dados das Associações Comerciais.

Tanto o Serasa como o SCPC são conveniados dos cartórios de protesto e recebem diariamente informações

de nomes protestados e cancelados.

Todo e qualquer nome inserto ou excluído na base de dados dos tabelionatos, necessariamente, será

atualizado em todos os bancos de dados privados de inadimplentes do Brasil que forem conveniados aos

cartórios de protesto.

O Código de Defesa do Consumidor (CDC) prevê que as Associações de Proteção ao Crédito poderão

manter em seu banco de dados nomes "negativados" por um prazo máximo de 5 (cinco) anos.

Reza o Código de Defesa do Consumidor: "Consumada a prescrição relativa à cobrança de débitos do

consumidor, não serão fornecidos, pelos sistemas de proteção ao crédito, quaisquer nformações que possam

impedir ou dificultar novo acesso ao crédito junto aos fornecedores' (art. 43, § 5°, do CDC).

Os Cartórios de Protesto sendo órgão público, não pertencentes à categoria de Associações de Proteção ao

Crédito, têm respaldo legal quanto ao exclusivo direito de publicidade ilimitado a nomes constantes de seus

arquivos, sem qualquer restrição temporal.

Os tabelionatos são autorizados a emitir certidões de protesto de 5, 10, 100 anos, de acordo com a idade do

banco de dados, retratando com fidelidade o histórico pertinente à saúde financeira do pesquisado.

Esta publicidade ilimitada corrige em definitivo a imperfeição legal que protege os maus pagadores que têm

seus nomes excluídos dos cadastros de inadimplentes privados de todo o país, sem que tenham quitado

previamente sua dívida junto ao credor.

Desta feita, o protesto de títulos estabelece um vínculo eterno entre credor e devedor que só se extingue

com o pagamento da dívida, uma vez que, a única hipótese de cancelamento de protesto é a quitação

dos valores devidos ao credor.

Nomes inclusos na "Lista Negra" das Associações de Proteção ao Crédito e dos cartórios trazem muitos

inconvenientes, causando constrangimentos e limitações na vida pessoal e comercial de qualquer cidadão ou

empresa. Exemplos:

·

Restrições junto à agência bancária para retirada de talões de cheques.

·

Cancelamento de conta corrente no banco.

·

Constrangimento ao fazer pagamentos com cheque.

·

Restrições creditícias na praça, para concessão de financiamentos, leasing entre outras

operações de crédito.

Os órgãos administradores de linhas de crédito imobiliários governamentais exigem a inexistência de

protesto para a liberação do financiamento.

Outro importante efeito da utilização do protesto na cobrança de dívidas, reside na segurança jurídica e

respaldo contra ações de dano moral, uma vez que a utilização do protesto na cobrança de inadimplentes é

também solução definitiva para o cumprimento da portaria n.º 5 da Secretaria de Direito Econômico do

Ministério da Justiça e Art. 43 do Código de Defesa do Consumidor, afastando as ações por dano moral, com

relação a regularidade da notificação prévia.

Pela referida portaria, o credor não pode inscrever o consumidor nos cadastros ou bancos de dados de

proteção ao crédito, sem comprovação prévia. Não basta a remessa da notificação simples, tem que ser

comprovada pela sua entrega para o consumidor, o que não é respeitado pelas entidades de proteção ao

crédito. A carta simples perfaz-se como mera cobrança, que não substitui a notificação prévia do

consumidor.

Já a intimação de protesto é prevista em lei, e cumpre amplamente o papel da comprovação prévia, uma vez

que as intimações ou são enviadas pelos Correios através de aviso de recebimento (AR), ou são entregues,

pessoalmente, por equipe própria de intimadores da serventia de protesto, sendo neste caso, colhida a

assinatura do devedor, no ato da entrega.

Diante disto, não haverá possibilidade do credor ser demandado em uma ação de dano moral, caso o devedor

venha a alegar que fora protestado sem ter sido notificado previamente, o que não rara às vezes, ocorre com

devedores que acionam credores em ações por danos morais por terem sido "negativados" indevidamente,

sem terem sido notificados previamente.

Letra de Câmbio

1. ORIGEM

A letra de Câmbio quase não é utilizada nos dias atuais. Contudo, o seu estudo é importante porque a

legislação que a regula vale para todos os títulos de crédito, como regra geral.

A letra de câmbio, praticamente, começou a se formar na Itália, no século XIV. Para não transportar

dinheiro de uma cidade para outra, estando uma pessoa sujeita à emboscada e à perda, procurava um

banqueiro de sua própria cidade, que tinha relação comercial com outro banqueiro onde pretendia se dirigir,

e entregava-lhe o dinheiro. Em troca, recebia uma carta, uma ordem de pagamento, que dava tal

incumbência ao banqueiro de outra cidade, onde faria o pagamento. Assim, em vez de as pessoas

transportarem dinheiro, transportavam a carta, documento representativo da soma a ser paga. Essa prática

deu origem ao atual título de crédito, hoje de uso universal. Portanto, enviava-se dinheiro de um local para

outro através do instrumento do contrato

de câmbio: uma ordem de pagamento.

Facilmente podemos imaginar a intervenção de, pelo menos, três pessoas nessa operação: o banqueiro que

recebia o dinheiro e expedia a carta - o sacador; aquele que recebia a carta - o tomador ou beneficiário; e o

encarregado do pagamento - o sacado.

Atualmente, o mecanismo é o mesmo: há o sacador que emite a letra de câmbio, entregando-a ao tomador

(credor), para que este receba do sacado (devedor).

2. LEGISLAÇÃO QUE REGULA A LETRA DE CÂMBIO

É o Dec. 2044/1908 e a Lei Uniforme de Genebra - Nota Promissória - Letra de Câmbio - Decreto nº 57.663

de 24 de janeiro de 1966 que regula, entre nós, a criação e a circulação da Letra de Câmbio.

A letra serve como regra geral para todos os títulos de créditos, aplicando-se, é claro, de maneira subsidiária,

ou seja, na falta de disposição específica para aquele título de crédito.

3. FIGURAS INTERVENIENTES

3.1 Beneficiário/ tomador ou favorecido: É a pessoa a quem se deve pagar. É conhecido como

beneficiário ou tomador ou favorecido. Observa-se que a letra poderá ser sacada em benefício do próprio

sacador.

3.2 Sacador

Sacador ou emitente é aquela que ordena ao Sacado, que faça o pagamento. Observa-se que o saque vincula

o sacador ao pagamento do título. (art.9º).

3.3 Sacado

É a pessoa que deverá efetuar o pagamento em princípio. É aquele a quem a ordem é dirigida, o destinatário

da ordem, que deverá, dentro de condições estabelecida efetuar o pagamento.

Embora o saque crie três situações jurídica distintas, a lei faculta que uma mesma pessoa ocupe mais de uma

dessas situações. Assim, a letra poderá ser sacada em benefício do próprio sacador – a mesma pessoa

ocupando, simultaneamente, as duas situações jurídicas de sacador e tomador – ou, ainda, sobre o próprio

sacador - a mesma pessoa ocupando, simultaneamente, as situações de sacador e sacado. (art.3º).

4. Requisitos da Letra de Câmbio (art. 1º, LU).

a) A denominação "letra de câmbio" ou a denominação equivalente na língua em que for emitida

b) O mandato puro e simples, ou seja, não-sujeito a nenhuma condição, de pagar quantia determinada

Sendo uma ordem de pagamento, a Letra de Câmbio, deverá conter a importância a ser paga, em algarismos

e por extenso. É fundamental a validade do título. Em havendo divergência entre o valor pago por algarismo

e o valor por extenso, prevalecerá este último.

Ressalta-se, outrossim, que conforme entendimento majoritário não é vedada a emissão de cambial indexada

o com cláusula de correção monetária, desde que o índice usado como relação do seu valor ou como critério

de atualização seja oficial ou de amplo conhecimento do comércio. Neste caso, a quantia é determinada por

simples operação matemática à qual tem acesso qualquer interessado.

c) Nome do devedor (sacado), que é a pessoa que deverá pagá-la.

d) Lugar do pagamento ou a indicação de um lugar ao lado do nome do sacado, o qual será tomado como

lugar do pagamento e como domicílio do sacado.

e) Designação do tomador (beneficiário), sem o que o título não pode ser considerado cambiário, ou seja,

não se admite letra de cambio ao portador.

O local de pagamento, a praça de pagamento é de suma importância, porque é neste local que serão feitos os

protestos e onde se exercerá o direito de ação. Normalmente é o local da residência do sacado, nada

impedindo,

porém,

que

seja

avençado

outro

local

de

pagamento.

Na falta desta indicação, considera-se como sendo o local onde passada a letra de Câmbio.

f) Assinatura do sacador é também requisito fundamental, pois este, emitindo a cambial, vincula-se, já que é,

em conformidade com o art. 9º da Lei Uniforme, “garante tanto do aceite, quanto do pagamento”.

g) indicação da data e do lugar em que a letra foi sacada é indispensável para se estabelecer o dia do

vencimento, em se tratando de “certo termo da data”.

h) época do pagamento: não é requisito essencial vez que se não constar no título entende-se como pagável a

vista.

5. Aceite

É o ato cambial pelo qual o sacado concorda em acolher a ordem incorporada pela letra de câmbio. Nada o

obriga a aceitar a letra de câmbio.

O aceite resulta da simples assinatura do sacado lançada no anverso do título, mas pode poderá ser firmado

também no verso, desde que identificado o ato praticado pela expressão “aceito”.

Uma vez aceito o título o aceitante torna-se devedor principal da letra de câmbio.

A recusa no aceite implica no vencimento antecipado (art.43 LU), o que significa que o tomador – ou o

credor – poderá cobrar o título imediato do sacador, posto que o vencimento originariamente fixado para a

cambial é antecipado com a recusa do aceite.

Para evitar que a recusa do aceite produza o vencimento antecipado da letra de câmbio, o sacador pode

valer-se de expediente previsto pelo art. 22 da LU, consistente na cláusula “não aceitável”. Uma letra de

cambio com está cláusula não poderá ser apresentada ao sacado para aceite. O credor somente poderá

apresentar o título ao sacado no seu vencimento, e para pagamento portanto.

A letra de cambio deve ser apresentada pelo tomador ao sacado ate o prazo máximo previsto em lei:

Letra de cambio à vista e a certo tempo de vista (data do aceite é o termo a quo): deve procurar o sacado

ate um ano após o saque;

Letra de câmbio a certo termo da data (data do saque é o termo a quo) e em data certa devem ser

apresentadas a aceite, pelo tomador, até o vencimento do título;

Se não observa esses prazos perde direito de cobrança contra coobrigados.