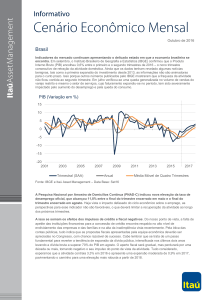

Março de 2016

Brasil

O início de 2016 mostrou-se mais desafiador do que o esperado para a economia brasileira. No entanto,

encerramos o mês de fevereiro com sinais de que os próximos trimestres serão marcados pela oscilação nos

mercados em um cenário que pouco difere do retratado em nossos últimos relatórios – mas, que cada vez mais,

afeta as projeções para o ano de 2017.

No que tange à política fiscal, o contingenciamento de R$ 23,4 bilhões dos gastos públicos mostrou-se

insuficiente frente à meta de superávit de 0,5% do Produto Interno Bruto (PIB) prevista para 2016. Com isso,

fortalecem-se as expectativas de um novo desequilíbrio das contas públicas no fim desse ano, com um terceiro

déficit consecutivo. A consequência direta deste fato foi o anúncio da revisão negativa da avaliação de risco dos

títulos soberanos brasileiros por duas das principais agências internacionais, a Standard & Poor’s (S&P) e a

Moody’s. Com isso, o Brasil passou a ser considerado um investimento especulativo, em uma evolução que pode

não ter sido surpreendente, dado o estado atual dos fundamentos. A nosso ver, neste momento do ciclo

econômico, não há razões para esperar uma melhora dos indicadores fiscais. Nosso cenário base contempla

déficits de 1,6% e 2,2% do PIB em 2016 e 2017, respectivamente, com resultados que incluem receitas

extraordinárias não desprezíveis – e que podem ser frustradas, pressionando ainda mais a dívida pública nacional.

Caso tais projeções se concretizem, a dívida bruta do setor público saltará dos 66,2% registrados em 2015 para

80,8% no fim de 2017.

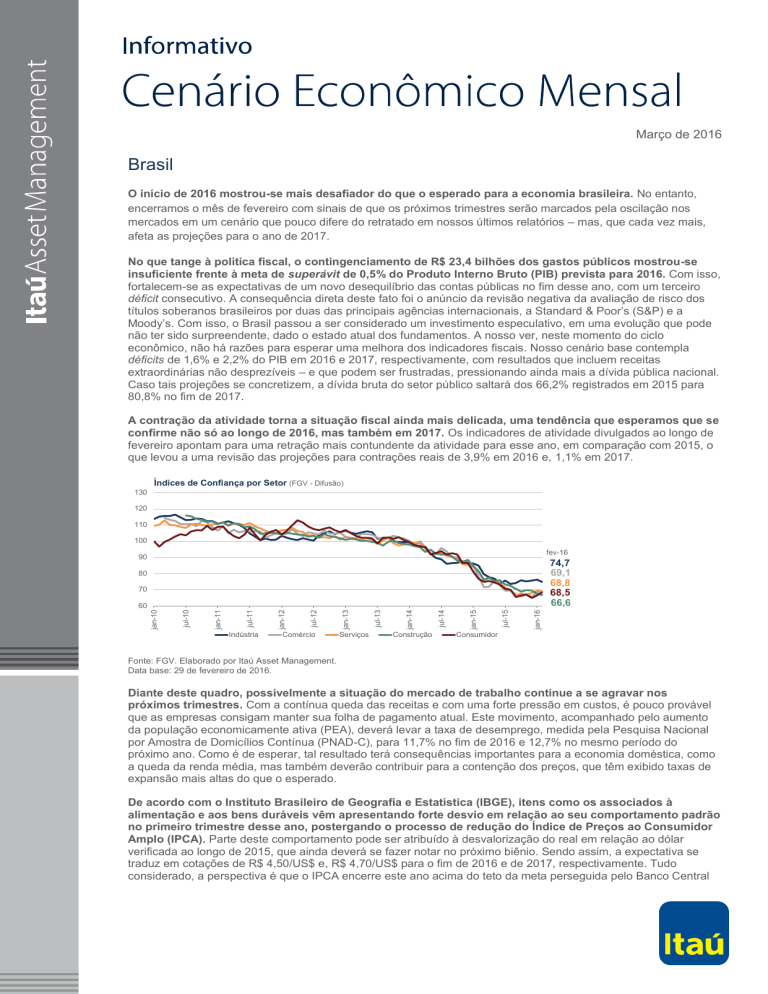

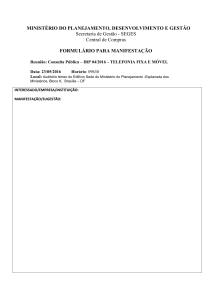

A contração da atividade torna a situação fiscal ainda mais delicada, uma tendência que esperamos que se

confirme não só ao longo de 2016, mas também em 2017. Os indicadores de atividade divulgados ao longo de

fevereiro apontam para uma retração mais contundente da atividade para esse ano, em comparação com 2015, o

que levou a uma revisão das projeções para contrações reais de 3,9% em 2016 e, 1,1% em 2017.

Índices de Confiança por Setor (FGV - Difusão)

130

120

110

100

fev-16

90

74,7

69,1

68,8

68,5

66,6

80

70

Indústria

Comércio

Serviços

Construção

jan-16

jul-15

jan-15

jul-14

jan-14

jul-13

jan-13

jul-12

jan-12

jul-11

jan-11

jul-10

jan-10

60

Consumidor

Fonte: FGV. Elaborado por Itaú Asset Management.

Data base: 29 de fevereiro de 2016.

Diante deste quadro, possivelmente a situação do mercado de trabalho continue a se agravar nos

próximos trimestres. Com a contínua queda das receitas e com uma forte pressão em custos, é pouco provável

que as empresas consigam manter sua folha de pagamento atual. Este movimento, acompanhado pelo aumento

da população economicamente ativa (PEA), deverá levar a taxa de desemprego, medida pela Pesquisa Nacional

por Amostra de Domicílios Contínua (PNAD-C), para 11,7% no fim de 2016 e 12,7% no mesmo período do

próximo ano. Como é de esperar, tal resultado terá consequências importantes para a economia doméstica, como

a queda da renda média, mas também deverão contribuir para a contenção dos preços, que têm exibido taxas de

expansão mais altas do que o esperado.

De acordo com o Instituto Brasileiro de Geografia e Estatística (IBGE), itens como os associados à

alimentação e aos bens duráveis vêm apresentando forte desvio em relação ao seu comportamento padrão

no primeiro trimestre desse ano, postergando o processo de redução do Índice de Preços ao Consumidor

Amplo (IPCA). Parte deste comportamento pode ser atribuído à desvalorização do real em relação ao dólar

verificada ao longo de 2015, que ainda deverá se fazer notar no próximo biênio. Sendo assim, a expectativa se

traduz em cotações de R$ 4,50/US$ e, R$ 4,70/US$ para o fim de 2016 e de 2017, respectivamente. Tudo

considerado, a perspectiva é que o IPCA encerre este ano acima do teto da meta perseguida pelo Banco Central

do Brasil (BC), mas que tal situação se reverta para o próximo ano. Para tanto, o IPCA deverá desacelerar dos

10,7% registrados no ano passado para 7,5% em dezembro de 2016 e, finalmente, para 5,2% no mesmo período

de 2017.

No que tange à condução da política monetária, os membros do Comitê de Política Monetária (Copom) têm

sinalizado que a taxa de juros deverá ser mantida estável por um tempo prolongado. O esforço da

autoridade monetária é equivalente ao seu desafio: ancorar as expectativas incorporadas para a taxa de juros, que

poderia embutir cortes da taxa Selic, na ausência de uma indicação clara de manutenção da mesma. De fato,

esperamos que a taxa de juros seja mantida em 14,25% ao ano (a.a.) na reunião de março, e que os documentos

oficiais reforcem a hipótese de sustentação da mesma neste patamar pelo restante do ano. No entanto, seguimos

convencidos de que a combinação da forte contração da atividade e da queda da taxa de expansão dos preços

levará a autoridade monetária a iniciar o ciclo de corte da taxa de juros. Considerando o desejo de manutenção do

viés de aperto da política monetária, esperamos que o Copom anuncie a redução da taxa Selic a partir do segundo

semestre deste ano, com a mesma encerrando em 13,0% no fim de 2016. Uma vez que esperamos que a maior

parte do impacto da queda na inflação decorrente do aumento do desemprego e da queda da atividade se dê em

2017, o Comitê poderá continuar o processo de redução da Selic sem pôr em risco o cumprimento da meta de

inflação, de forma que projetamos que a taxa de juros básica da economia brasileira encerre o próximo ano em

11,0% ao ano.

Internacional

Estados Unidos

O cenário mais provável é que a taxa básica da economia norte-americana (FFR - Fed Funds Rate) seja

elevada duas vezes ao longo de 2016. Os questionamentos acerca das perspectivas para a economia americana

continuaram em destaque ao longo do último mês. A combinação de queda das expectativas inflacionárias e de

um cenário externo incerto tem se traduzido em uma avaliação mais cautelosa por parte não só de analistas de

mercado, como também de importantes membros do Federal Open Market Committee – Fomc (Comitê Federal de

Mercado Aberto) do Federal Reserve – Fed (banco central dos EUA). O exemplo disto foi a declaração do

presidente do Federal Reserve de Saint Louis, que afirmou não considerar ser apropriado subir a taxa de juros no

momento.

Além dos fatores supracitados, os integrantes do Fomc têm ressaltado a importância do acompanhamento

atento dos dados relacionados à inflação e, em menor medida, do mercado de trabalho. Em relação à

dinâmica de preços, o índice de preços ao consumidor (CPI), surpreendeu positivamente o mercado com uma

expansão de 1,4% na comparação com janeiro de 2015. O resultado merece destaque não só por ter sido maior

do que o esperado, mas por mostrar aumentos concentrados nos itens que compõem a cesta de serviços, o que

pode apontar para uma melhora consistente da dinâmica de preços. Todavia, essa expansão dos preços ainda

não se consolidou, com a existência de divergências entre os diferentes indicadores de inflação.

Tudo considerado, acreditamos que o cenário apresentado na última rodada de projeções tem se tornado

cada vez mais defasado, de forma que a probabilidade de a autoridade monetária elevar a taxa de juros

quatro vezes ao longo de 2016 nos parece extremamente baixa. A nosso ver, o cenário mais provável é de que

a Fed Funds Rate (FFR), taxa básica da economia norte-americana, seja elevada somente duas vezes ao longo

de 2016, em acréscimos de 0,25 ponto percentual (p.p.), com o primeiro deles ocorrendo em junho. Cabe ressaltar

que, a despeito do aperto das condições monetárias com aumento da taxa de juros, o viés da política monetária se

manterá expansionista no horizonte relevante, graças à combinação de uma taxa de juros abaixo de seu nível

neutro e da manutenção do elevado estoque de ativos financeiros detidos pelo banco central americano.

Inflação de Preços ao Consumidor (CPI - Variação Anual)

6

5

4

3

jan-16

2

2,22

1,34

1

0

-1

CPI Ex-Alimentação e Energia

CPI

Fonte: Haver analytics. Elaborado por Itaú Asset Management.

Data base: 29 de fevereiro de 2016.

2016

2015

2014

2013

2012

2011

2010

2009

2008

2007

2006

2005

2004

2003

2002

2001

2000

-2

Europa

Na Zona do Euro um dos destaques foi o aumento da preocupação em relação ao impacto das taxas de

juros negativas nas instituições financeiras. O que se refletiu em uma forte queda dos preços das ações dos

bancos e instituições financeiras da Europa. É importante ressaltar que o Banco Central Europeu (BCE) não se

mostrou desconfortável em relação a este tópico, conforme explicitado nas últimas minutas da sua reunião. Ou

seja, a despeito do aumento da oscilação nos mercados financeiros nacionais, o Comitê Executivo do BCE

manteve a comunicação recente, mostrando-se comprometido com a reavaliação do viés de acomodação da

política monetária em março.

A nosso ver, os indicadores mais recentes mostram que o BCE terá dificuldades para cumprir seu mandato

de estabilidade de preços, que vislumbra uma meta de expansão próxima de 2,0%. Com isso, o cenário base

considera o aumento das medidas expansionistas, o que poderá incluir novos cortes da taxa de juros e uma

potencialização do programa de compra de ativos anunciado em 2015.

As questões políticas seguiram em destaque no bloco europeu, especialmente no que diz respeito às

negociações entre a União Europeia (EU) e o Reino Unido. De acordo com o primeiro ministro inglês o esforço

é para resguardar a soberania britânica frente ao bloco, evitando uma maior integração fiscal e a imposição de

regras que não agradem ao eleitorado britânico. O governo inglês anunciou que o plebiscito que perguntará aos

cidadãos se eles querem se manter na União Europeia será realizado no dia 23 de junho, e as pesquisas de

intenção de voto apontam para uma leve vantagem da tese de manutenção do país no bloco. Todavia, o cenário é

incerto, e a declaração de voto de autoridades poderá impactar no resultado final – o prefeito de Londres, que é

tido como um dos políticos mais influentes no país – declarou-se favorável à saída da União Europeia.

Taxas de Juros e Inflação (% ao ano e variação anual)

5

4

3

2

fev-16

1

0,8

0

-0,2

-0,3

-1

Inflação ao Consumidor (HICP)

HICP Ex-Energia e Alimentos In Natura

2016

2015

2014

2013

2012

2011

2010

2009

2008

2007

2006

2005

2004

2003

2002

2001

2000

1999

-2

Taxa de Depósito

Fonte: Haver analytics. Elaborado por Itaú Asset Management.

Data base: 29 de fevereiro de 2016.

China

Governo chinês intensificou a comunicação com o mercado, com o objetivo de reduzir a ansiedade dos

agentes econômicos internos e externos. O mês foi marcado pelo tradicional feriado de início de ano, mas as

festividades não foram suficientes para aplacar a incerteza associada ao cenário de médio prazo chinês. Em meio

à manutenção dos altos níveis de oscilação, que haviam se elevado em janeiro, o governo central intensificou a

comunicação com o mercado, inclusive com declarações de autoridades que usualmente não emitem opiniões

oficiais.

Segundo o presidente da autoridade monetária, não há motivos para apostar em uma desvalorização da

moeda chinesa, o renminbi. Para tanto, ele citou a solidez do balanço de pagamentos da China, em um

raciocínio que pode ser complementado pela existência de grandes reservas internacionais, que superam em larga

medida a de seus parceiros comerciais. No entanto, é importante ter em mente que as mesmas têm se reduzido

em um ritmo não desprezível, equivalente a cerca de US$ 100 bilhões por mês no último bimestre. Em meio a este

quadro, diversos boatos têm sido ventilados, o que não tem contribuído para reduzir a ansiedade dos agentes

econômicos, incluindo não somente os investidores domésticos, como as autoridades de outros países.

A expectativas é que novos eventos de desvalorização da moeda chinesa ocorram ao longo de 2016. De

fato, o governo central deverá tentar equilibrar o anúncio de medidas expansionistas, que poderiam contribuir para

uma saída de capitais, com a divulgação de medidas que possam estimular a entrada de recursos – tal como a

liberalização do investimento de estrangeiros no mercado de títulos domésticos, anunciada recentemente. Com

isso, esperamos que a atividade apresente desaceleração, assim como ocorreu ao longo de 2015, porém de forma

mais intensa – o Produto Interno Bruto (PIB) deverá expandir 6,2% em 2016, e admitimos que os riscos para esta

projeção estejam concentrados na hipótese de o país crescer ainda menos.

Variação das Reservas Internacionais (US$ Bilhões)

120

70

20

-30

-80

jan-16

jul-15

out-15

jan-15

abr-15

jul-14

out-14

jan-14

abr-14

jul-13

out-13

jan-13

abr-13

jul-12

out-12

jan-12

abr-12

jul-11

Efeito Preço

out-11

jan-11

abr-11

jul-10

out-10

jan-10

abr-10

jul-09

out-09

jan-09

abr-09

jul-08

out-08

jan-08

abr-08

-130

Efeito Quantidade

Fonte: Haver analytics. Elaborado por Itaú Asset Management.

Data base: 29 de fevereiro de 2016.

Disclaimer

O Cenário Econômico Mensal é uma publicação da Itaú Asset Management. A Itaú Asset Management é o segmento do Itaú

Unibanco especializado em gestão de recursos de clientes. As informações contidas nesta publicação foram produzidas dentro

das condições atuais de mercado e da conjuntura e refletem uma interpretação do Itaú Unibanco, podendo ser alteradas a

qualquer momento sem aviso prévio. Esta publicação possui caráter meramente informativo e não reflete oferta ou

recomendação de investimento de nenhum produto específico. Para análise de produtos específicos oferecidos pelo Itaú

Unibanco, consulte seu gerente para maior detalhamento e informações completas acerca de suas peculiaridades e riscos. O

Itaú Unibanco não se responsabiliza por decisões de investimento tomadas com base nos dados aqui divulgados.