DIRETORIA DE FINANÇAS E PATRIMÔNIO

POLÍTICA DE INVESTIMENTOS 2015

SUMÁRIO

INTRODUÇÃO

3

GOVERNANÇA CORPORATIVA

3

COMITÊ DE INVESTIMENTOS

4

CONSULTORIA DE INVESTIMENTOS

5

DIRETRIZES GERAIS

5

OBJETIVO

6

Objetivo Geral

6

Objetivos Específicos

6

DEFINIÇÃO DA POLÍTICA

6

OS INVESTIMENTOS DA PARANAPREVIDÊNCIA

8

CENÁRIO ECONÔMICO E PERSPECTIVAS

9

DIRETRIZES DOS INVESTIMENTOS

14

SEGMENTAÇÃO

16

Renda Fixa

16

Renda Variável

19

Imóveis

22

APREÇAMENTO DOS ATIVOS FINANCEIROS

23

GESTÃO DE RISCO

23

Risco de Mercado

24

Risco de Crédito

24

Risco de Liquidez

25

Risco Operacional

26

Risco de Terceirização

27

Risco Legal

27

Risco Sistêmico

27

ALM

28

CONCLUSÃO

31

ANEXO: RESUMO DA POLÍTICA DE INVESTIMENTOS

32

INTRODUÇÃO

A presente Política de Investimentos estabelece os princípios e diretrizes

que devem reger os investimentos dos recursos1 da PARANAPREVIDÊNCIA,

definidos no Artigo 3° da Resolução CMN n° 3922, de 25 de novembro de 2010,

com vistas a promover a segurança, liquidez e rentabilidade necessárias para

assegurar o equilíbrio financeiro e atuarial2.

A PARANAPREVIDÊNCIA é constituída na forma da legislação pertinente

em vigor, com caráter não econômico e sem fins lucrativos, com autonomia

administrativa e financeira. Sua função é administrar e executar planos de

benefícios de natureza previdenciária.

GOVERNANÇA CORPORATIVA

A adoção das melhores práticas de Governança Corporativa garante que

os envolvidos nos processos consultivo e deliberativo da Entidade cumpram

seus códigos de conduta pré-acordados a fim de minimizar conflitos de interesse

ou quebra dos deveres.

Assim, com as responsabilidades bem definidas, compete ao Comitê de

Investimentos, analisar a proposta anual da Política de Investimentos, esta

elaborada pela Diretoria de Finanças e Patrimônio, deliberando sobre a

necessidade de alterações e recomendações, inclusive revisões da Política de

Investimentos vigente, e posteriormente submetê-la à aprovação do Conselho

de Administração.

1 Art. 3º Para efeito desta Resolução, são considerados recursos:

I - as disponibilidades oriundas das receitas correntes e de capital;

II - os demais ingressos financeiros auferidos pelo regime próprio de previdência social;

III - as aplicações financeiras;

IV - os títulos e os valores mobiliários;

V - os ativos vinculados por lei ao regime próprio de previdência social; e

VI - demais bens, direitos e ativos com finalidade previdenciária do regime próprio de previdência social.

2 O equilíbrio financeiro é aquele que garante que, em um exercício financeiro, as receitas previdenciárias pagarão as

despesas previdenciárias. No caso do equilíbrio atuarial, as receitas devem ser suficientes para pagar as despesas, mas

em um período maior, fixado pelo cálculo atuarial

3

Esta estrutura garante a adoção das melhores práticas de governança

corporativa, evidenciando a segregação de funções adotada inclusive pelos

órgãos estatutários.

Ainda de acordo com os normativos, esta Política de Investimentos

estabelece os princípios e diretrizes a serem seguidos na gestão dos recursos

correspondentes às reservas técnicas, fundos e provisões, sob a administração

deste RPPS, visando atingir e preservar o equilíbrio atuarial e a solvência do

plano.

As diretrizes aqui estabelecidas são complementares, isto é, coexistem

com aquelas estabelecidas pela legislação aplicável, sendo os administradores

e gestores incumbidos da responsabilidade de observá-las concomitantemente,

ainda que não estejam transcritas neste documento.

COMITÊ DE INVESTIMENTOS

O Comitê de Investimentos da PARANAPREVIDÊNCIA é composto por

membros permanentes – o Diretor-Presidente e o Diretor de Finanças e

Patrimônio, integrantes do Conselho Diretor e pelo Presidente do Conselho de

Administração – e possui caráter consultivo e deliberativo. Membros convidados

por quaisquer integrantes do Comitê de Investimentos, como analistas

financeiros e outros profissionais da PARANAPREVIDÊNCIA, além de

consultores também compõem o Comitê. O fato de em sua composição estarem

presentes pessoas tecnicamente preparadas permite que o Comitê de

Investimentos seja responsável por zelar pela implementação desta Política de

Investimentos e realizar recomendações junto aos Conselhos Diretor e de

Administração, entre as quais auxiliar em decisões mais complexas ou de

volumes mais representativos. A adoção de Comitê de Investimentos está

normatizada pela Portaria MPS nº 440/2013 e pode ser considerada uma boa

prática de mercado, sendo outra instância de decisão ou assessoramento.

4

CONSULTORIA DE INVESTIMENTOS

A consultoria de investimentos – atualmente o Risk Office - terá a função

de auxiliar a PARANAPREVIDÊNCIA no acompanhamento e monitoramento do

desempenho, do risco de mercado e do enquadramento das aplicações dos

recursos, de acordo com o Artigo 18 da Resolução CMN nº 3.922/10. Esta deverá

ser cadastrada junto a CVM única e exclusivamente como consultora de valores

mobiliários.

DIRETRIZES GERAIS

Os princípios, metodologias e parâmetros estabelecidos nesta Política de

Investimentos buscam garantir, ao longo do tempo, a segurança, liquidez e

rentabilidade adequadas e suficientes ao equilíbrio entre ativos e passivos do

plano previdenciário, bem como procuram evitar a exposição excessiva a riscos

para os quais os prêmios pagos pelo mercado não sejam atraentes ou

adequados aos objetivos do plano.

A Política de Investimentos entrará em vigor a partir de 01 de janeiro de

2015. O horizonte de planejamento utilizado na sua elaboração compreende o

período de 12 meses e se estenderá até 31 de dezembro de 2015.

Esta Política está de acordo com a Resolução CMN nº 3922/10 que

dispõem sobre as aplicações dos recursos financeiros dos Regimes Próprios de

Previdência Social instituídos pela União, Estados, Distrito Federal e Municípios

bem como parâmetros mínimos para as alocações de recursos e limites,

utilização de veículos de investimento e taxa mínima atuarial.

Adicionalmente, este documento trata da metodologia adotada para o

apreçamento dos ativos financeiros, gestão de riscos, além do estudo de ALM.

Em havendo mudanças na legislação que de alguma forma tornem estas

diretrizes inadequadas durante a vigência deste instrumento, esta Política de

Investimentos e os seus procedimentos poderão ser revisados no curso de sua

execução, de forma a evitar perdas de rentabilidade ou exposição desnecessária

a riscos. Caso seja necessário, deverá ser elaborado um plano de adequação,

5

com critérios e prazos para a sua execução, sempre com o objetivo de preservar

os interesses da PARANAPREVIDÊNCIA.

Se nesse plano de adequação o prazo de enquadramento estabelecido

pelas disposições transitórias da nova legislação for excedido, a Entidade deverá

realizar consulta formal ao Ministério da Previdência Social.

OBJETIVO

Objetivo Geral

Definir a estratégia de alocação dos recursos entre os diversos segmentos

de aplicação e as respectivas carteiras de investimentos de acordo com o perfil

das obrigações da PARANAPREVIDÊNCIA, tendo em vista a necessidade da

busca e manutenção do equilíbrio financeiro e atuarial e os limites de

diversificação e concentração previstos na legislação

Objetivos Específicos

-

Buscar, através da aplicação dos recursos, o atingimento no mínimo

da meta atuarial estabelecida nas avaliações atuariais do exercício;

- Observar

os princípios

da

segurança,

rentabilidade,

liquidez,

transparência e economicidade, obedecendo as diretrizes normatizadas pela

legislação pertinente e

- Assegurar que os participantes, beneficiários, gestores e órgãos

reguladores da PARANAPREVIDÊNCIA, tenham o claro entendimento das

diretrizes e objetivos relativos aos investimentos.

DEFINIÇÃO DA POLÍTICA

De acordo com o estabelecido no Artigo 4° da Resolução CMN n°

3922/10, “os responsáveis pela gestão do regime próprio de previdência social,

6

antes do exercício a que se referir, deverão definir a política anual de aplicação

dos recursos de forma a contemplar, no mínimo:

I – o modelo de gestão a ser adotado e, se for o caso, os critérios para

contratação de pessoas jurídicas autorizadas nos termos da legislação em vigor

para o exercício profissional de administração de carteiras;

II – a estratégia de alocação dos recursos entre os diversos segmentos

de aplicação e as respectivas carteiras de investimentos;

III – os parâmetros de rentabilidade perseguidos, que deverão buscar

compatibilidade com o perfil de suas obrigações, tendo em vista a necessidade

de busca e manutenção do equilíbrio financeiro e atuarial e os limites de

diversificação e concentração previstos nesta Resolução; e

IV - os limites utilizados para os investimentos em títulos e valores

mobiliários de emissão ou coobrigação de uma mesma pessoa jurídica;”

A PARANAPREVIDÊNCIA adota atualmente a gestão própria de seus

investimentos, onde as aplicações são realizadas diretamente pela Instituição,

mas o modelo poderá vir a ser misto, ou seja, parte por gestão própria e parte

por gestão por entidade autorizada e credenciada nos termos da legislação em

vigor para o exercício profissional de administração de carteiras.

O

parâmetro

de

rentabilidade

a

ser

perseguido

pela

PARANAPREVIDÊNCIA é no mínimo, o cumprimento da meta atuarial, de

IPCA + 5,50% ao ano, visando a manutenção do equilíbrio financeiro e atuarial.

Quanto ao inciso IV, sugere-se a manutenção do percentual de 20%, o

máximo admitido, apenas por medida de cautela, tendo em vista que não há, ao

que parece, risco de concentração de investimentos em um mesmo emissor,

com exceção da concentração em títulos públicos federais que se encontram

excluídos desse limite pela própria Resolução.

Em relação à estratégia de alocação dos recursos entre os diversos

segmentos de aplicação, descreveremos em capítulo à parte denominado

DIRETRIZES DOS INVESTIMENTOS.

7

OS INVESTIMENTOS DA PARANAPREVIDÊNCIA

Os Regimes Próprios de Previdência Social, instituídos pela Emenda

Constitucional 20, foram criados para garantir a aposentadoria de milhões de

beneficiários do serviço público.

É um segmento que cresceu rapidamente em patrimônio, atingindo por

volta de R$ 175 bilhões de acordo com o Demonstrativo das Aplicações e

Investimentos de Recursos (DAIR) do Ministério da Previdência Social no

bimestre setembro/outubro de 2013, investidos nos mercados de renda fixa e de

renda variável ou em outros ativos vinculados por lei, como royalties, imóveis,

etc.

A PARANAPREVIDÊNCIA tem posição de destaque entre todos os RPPS

estaduais e municipais, como um dos mais capitalizados do País, com patrimônio

de cerca de R$ 8 bilhões em outubro de 2014, já inclusos as CFTs e os imóveis.

Os recursos da PARANAPREVIDÊNCIA estão alocados nos segmentos

de renda fixa e de renda variável de acordo com o estabelecido na Resolução

CMN nº 3922/10, tendo sempre presente as condições de segurança,

rentabilidade, solvência, liquidez e transparência.

Através de processo de credenciamento, que selecionou as instituições

financeiras aptas a receber recursos, a PARANAPREVIDÊNCIA vem aplicando

desde o ano passado, parte de seus recursos em instituições financeiras

privadas, não se restringindo somente aos bancos públicos.

A carteira de fundos de investimento está diversificada, com destaque

para as aplicações em fundos de inflação como IRF-M, IDka, IMA Geral Ex-C,

fundos com títulos do Tesouro Nacional, fundos de crédito privado, fundos de

renda fixa referenciados DI e FIDCs, todos dentro do segmento de renda fixa.

No segmento de renda variável, as aplicações estão direcionadas para os

fundos de ações (small caps, dividendos, governança corporativa), fundos

referenciados Ibovespa, fundos multimercados e em fundos estruturados como

os fundos em participações (FIPs).

A PARANAPREVIDÊNCIA aplica a maior parte dos seus recursos em

títulos públicos federais, como as Letras Financeiras do Tesouro, as Notas do

Tesouro Nacional Série F e as Notas do Tesouro Nacional Série B, com destaque

8

para estas últimas, atualizadas pelo IPCA mais percentual de juros ao ano, com

remuneração superior à nossa meta atuarial.

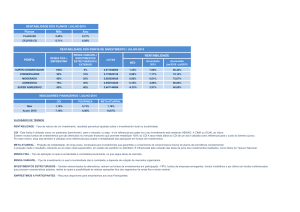

A carteira atual, de acordo com a tabela abaixo, demonstra os percentuais

de alocação assim como os limites legais observados por segmento na data

31/10/2014:

SEGMENTO

LIMITE LEGAL Resolução CMN N° 3.922

CARTEIRA *

Renda Fixa

100%

Renda Variável

30%

Fonte: Demonstrativo de Investimentos – outubro/2014

93%

7%

* excetuando-se imóveis e CFTs

CENÁRIO ECONÔMICO E PERSPECTIVAS

Embora já tenha passado recentemente por turbulências como a crise

econômica de 2008, ficou claro para o investidor brasileiro que o ano de 2013 foi

um divisor de águas no que tange ao risco e a expectativa de retornos nos

diversos segmentos de investimentos no Brasil.

Dentro da renda variável, diversos índices da BMF&BOVESPA tiveram

desempenhos negativos, inerentes às suas características, pois podem variar

positiva ou negativamente de acordo com as oscilações do mercado,

apresentando volatilidade, mas no segmento de renda fixa, sempre entendido

como um investimento mais conservador, índices como o IMA-B também

performaram negativamente, corroborando na dificuldade do atingimento da

meta atuarial.

ANO

IMA-B

META ATUARIAL

2013

-10,02%

12,00% (IPCA + 5,75% a.a.)

2014 (até outubro)

14,32%

9,84% (IPCA + 5,50% a.a.)

O IMA-B vem apresentando vigorosa recuperação de perdas em relação

ao ano anterior, entretanto a volatilidade é uma de suas características.

Com algumas exceções, os índices da BM&FBOVESPA também vem

demonstrando retomada em 2014 (até outubro) em relação ao ano passado, com

destaque para o principal, o Ibovespa.

9

ÍNDICE

2013

META ATUARIAL 2014

META

2013

ATUARIAL

2014

IBOVESPA -15,50%

6,06%

SMLL

-9,93%

-13,37%

IDIV

-4,22%

IGCX

-2,04%

12,00%

-5,33%

9,84%

8,19%

Os gráficos abaixo demonstram que, apesar de acentuada volatilidade, as

trajetórias são ascendentes ao longo dos anos, ressaltando que a

PARANAPREVIDÊNCIA aplica recursos em fundos atrelados a estes índices.

Diante de um quadro de incertezas, onde o cenário em determinado ano

é um, e no seguinte pode ser o oposto, o investidor brasileiro necessita de

melhores ferramentas para fazer um planejamento de investimentos, montagem

de carteiras adequadas ao perfil, alinhamento com os compromissos e

monitoramento de resultados, a PARANAPREVIDÊNCIA não é exceção.

10

Para fins de análise, é importante tecer alguns comentários sobre o

comportamento da economia nos mercados local e externo.

Na economia internacional, a expectativa é quanto à questão da política

monetária norte-americana em seu programa da redução de estímulos à

economia, sinalizando que o início do processo de elevação da taxa de juros, os

chamados FED Funds, pode se dar antes do que o esperado pela maior parte

do mercado.

No momento, com a economia americana em recuperação, prevalece o

discurso com viés dovish, mais pacifista, com postura mais tolerante com a

inflação e taxas de juros mais baixas, oposto ao hawkish, cuja opção são pelos

juros mais altos e uma política de austeridade mais forte.

No outro lado do mundo, os últimos dados recentes da economia chinesa

demonstram que a confiança nos negócios permanece fraca e o crescimento da

economia da China continua enfrentando pressão de baixa, mostrando que pode

ter-se estabilizado em nível modesto.

O governo chinês sinalizou que não pretende adotar novas medidas de

estímulo monetário para se contrapor à desaceleração do crescimento do país.

Na zona do Euro, há riscos de a economia entrar em uma espiral de queda

de salários e preços, originando deflação, embora o Banco Central Europeu

(BCE) tenha tomado uma série de medidas nos últimos meses, como corte de

juros, oferecimento de novos empréstimos de longo prazo a bancos e anúncio

de planos para compras de ativos do setor privado.

Este desaquecimento pode ser temporário, já que as vendas no varejo

continuam em recuperação e a retomada do consumo americano deverá

colaborar com as exportações europeias.

No cenário doméstico, podemos constatar a atividade da economia

brasileira num patamar bastante frágil, onde indicadores como o PIB vem

apresentando um desempenho menor que 1% no ano. A inflação nos últimos

doze meses acima do teto da meta estabelecida pelo Conselho Monetário

Nacional (CMN) e uma taxa de juros superior a um dígito (11,25 % ao ano na

reunião de outubro) são outros indicativos a serem levados em consideração.

A inflação medida pelo IPCA, está acumulada em 5,05% no ano (até

outubro) e em 6,59% ao ano nos últimos doze meses, estourando o teto da meta

11

de inflação (6,5% ao ano) e levando nossa meta atuarial (IPCA + 5,50% ao ano)

a 9,84% até outubro de 2014.

O dólar teve valorização ante o real em outubro com ganhos de 1,25%.

No ano, a divisa performou positivo em 5,14%, influenciados por fatores

domésticos e externos, como a política econômica americana, sinalizando o

processo da elevação de juros e internamente, os contínuos sinais de

enfraquecimento da atividade econômica, inflação em alta, somado às

incertezas associadas ao cenário macroeconômico.

No segmento de renda fixa, os subíndices do IMA vem apresentando

sinais de recuperação em 2014 (até outubro), como por exemplo o IRF-M (papéis

prefixados) e o IMA-B (indexado ao IPCA) com retornos respectivos de 10,19%

e 14,32%.

Estes são dois dos indicadores utilizados como benchmark para os fundos

de inflação.

Outra referência para os fundos de investimento de renda fixa é o CDI,

cuja performance acumula alta de 8,85% até outubro, ligeiramente inferior à meta

atuarial.

Já no segmento de renda variável, o Ibovespa, principal índice do

mercado acionário doméstico, conseguiu registrar alta de 0,95% em outubro,

após um rali de última hora, que reverteu perdas e contribuindo para o

desempenho positivo no ano, com ganhos de 6,06%.

Outros índices também têm performance semelhante ao Ibovespa, como

o IBrX e IBrX50, com 5,65% e 6,53% respectivamente, ao longo do ano.

O processo eleitoral passado no País e as discussões sobre o andamento

da normalização da política monetária nos Estados Unidos estão entre alguns

fatores que têm contribuído para este panorama de volatilidade em relação ao

mercado de capitais doméstico.

Mesmo assim, a PARANAPREVIDÊNCIA vem cumprindo sua meta

atuarial em 2014, através de uma gestão que busca otimizar a combinação de

risco e retorno na seleção de seus investimentos.

12

MÊS/ANO

META

RENTABILIDADE

ATUARIAL*

* IPCA + 5,50% a.a.

Títulos

Fundos de Investimento

Total

8,61%

10,07%

Públicos

Acumulado

9,84%

10,77%

2014

Relatado alguns tópicos do quadro econômico atual, a expectativa de

retorno dos investimentos para 2015 passa pela definição de um cenário

econômico que deve levar em consideração as possíveis variações que os

principais indicadores podem sofrer.

Um dos cenários adotados é o “Boletim Focus”, do Banco Central,

divulgado em 31 de outubro de 2014, que representa um resumo das

expectativas de mercado a respeito de alguns indicadores da economia

brasileira.

FOCUS – RELATÓRIO DE MERCADO

Expectativas de Mercado

Mediana – agregado

2014

Há 4

semanas

IPCA (% a a)

Há 1

semana

2015

Hoje

Há 4

semanas

Há 1

semana

Hoje

6,32

6,45

6,45

6,30

6,30

6,32

fim

2,40

2,40

2,45

2,50

2,50

2,55

Meta Taxa Selic – fim

período (% a a)

11,00

11,00

11,00

11,88

11,50

12,00

PIB (% a a crescimento)

0,24

0,27

0,24

1,00

1,00

1,00

Taxa

câmbio

período (R$/US$)

O outro tem como base o “Relatório Trimestral de Inflação”, também do

Banco Central e publicado em setembro de 2014.

O documento mostra que o Produto Interno Bruto deve fechar com uma

expansão de 0,7% em 2014, projetado pelo Banco Central.

13

Em relação à inflação, de acordo com os procedimentos tradicionalmente

adotados, e levando-se em conta o conjunto de informações disponíveis até a

data do corte (05/09/2014), o cenário de referência, que pressupõe

manutenção da taxa de câmbio constante no horizonte de previsão em

R$2,25/US$, e a meta para a taxa Selic em 11,00% ao ano, estima-se uma

inflação de 6,3% em 2014 e de 5,8% em 2015.

No cenário de mercado, que incorpora dados da pesquisa realizada pelo

Departamento de Relacionamento com Investidores e Estudos Especiais (Gerin)

do Banco Central, com um conjunto significativo de instituições, as projeções

apontam inflação de 6,3% em 2014 e de 6,1% em 2015, lembrando da

defasagem existente entre as datas de divulgação do Relatório Trimestral de

Inflação (setembro) e do Relatório Focus (outubro).

Mais recente, a Ata do Copom, divulgado no começo de novembro,

sinaliza que no cenário de referência, a projeção para a inflação de 2014

permanece acima da meta de 4,5%, levando-se em conta as hipóteses de

manutenção da taxa de câmbio em R$2,50/US$ e da taxa Selic em 11% ao ano

em todo o horizonte relevante.

No cenário de mercado, que leva em conta as trajetórias de câmbio e de

juros coletadas pelo Gerin com analistas de mercado, no período imediatamente

anterior à reunião do Copom, a projeção de inflação para 2014 também

permanece acima da meta para a inflação. Para 2015, a projeção de inflação

permanece acima da meta de inflação de 4,5% tanto no cenário de referência

como no de mercado.

O Comitê de Política Monetária tem ainda um último encontro em

dezembro para a definição da taxa Selic, atualmente em 11,25 % ao ano,

definida na última reunião do COPOM, que viu na alta do dólar, na pressão

inflacionária e na piora das contas públicas, razão para a elevação da taxa de

juros, anteriormente em 11% ao ano.

DIRETRIZES DOS INVESTIMENTOS

A administração e gestão da carteira de investimentos são controladas

pela Coordenadoria de Investimentos da PARANAPREVIDÊNCIA, referendados

pelo Comitê de Investimentos e com supervisão do Diretor de Finanças e

14

Patrimônio, e as operações, apreciadas mensalmente pelos Conselhos Diretor,

Fiscal e de Administração, quando da aprovação dos balancetes.

Há também a prestação de serviços de consultoria financeira através da

empresa Risk Office, como ferramenta de auxílio na análise dos investimentos.

As operações de aquisição de títulos públicos são liquidadas pelo banco

custodiante diretamente no Sistema Especial de Liquidação e de Custódia –

SELIC, do Banco Central do Brasil.

O critério de precificação a ser seguido para a compra e venda de títulos

públicos, no que refere a carteira própria, adotar-se-á como base a cotação do

dia do pregão ou se não for possível obtê-la, do dia útil imediatamente anterior,

fornecida pelo Banco Central ou pela ANBIMA (Associação Brasileira das

Entidades do Mercado Financeiro e de Capitais).

A PARANAPREVIDÊNCIA poderá, excepcionalmente, comprar e vender

títulos públicos federais no mercado secundário, quando esta opção mostrar-se

oportuna, segura e rentável. Para tanto, utilizar-se-á de corretoras e/ou

distribuidoras de valores, que passarão por um processo de seleção e

credenciamento

com

ranqueamento

semelhante

ao

adotado

para

os

administradores/gestores de fundos de investimento. As instituições controladas

pelo poder público não estarão sujeitas a este processo e terão preferência nas

operações.

Estas operações, após análise pela Coordenadoria de Investimentos e

Diretoria de Finanças e Patrimônio, deverão ser previamente referendadas pelo

Comitê de Investimentos e Conselho Diretor da PARANAPREVIDÊNCIA.

Ressalvadas as hipóteses de investimentos em títulos públicos, a

PARANAPREVIDÊNCIA realizará suas aplicações em fundos de investimento,

observando a qualidade do administrador/gestor que deve ser previamente

credenciado em procedimento próprio, realizado pelo órgão previdenciário, do

qual estarão dispensadas as instituições controladas pelo poder público.

Em relação à alocação dos recursos a serem procedidas nas instituições

credenciadas, deverão ser observados critérios que evitem concentração.

Para evitar a concentração de recursos, não poderá ser autorizada

alocação, em uma única instituição, valores que superem a 10% (dez por cento)

do total da carteira de investimentos da PARANAPREVIDÊNCIA e a 5% (cinco

por cento) do patrimônio sob administração da instituição destinatária.

15

As instituições financeiras controladas pelo poder público não estarão

sujeitas aos limites ora indicados.

Como regras gerais para acompanhamento da rentabilidade dos

investimentos, além da meta atuarial, é adotado como índice auxiliar, a família

de índices e sub-índices da ANBIMA para acompanhamento dos fundos de

inflação, assim como o CDI, como índice de acompanhamento para alguns

fundos de investimento atrelados a este índice, ao passo que, no segmento de

renda variável, a referência será o Ibovespa, para determinados fundos atrelados

a este índice.

SEGMENTAÇÃO

Renda Fixa

A carteira de títulos públicos federais da PARANAPREVIDÊNCIA é

composta de papéis atrelados ao IPCA mais juros ao ano, as NTN-Bs, de papéis

prefixados, as NTN-Fs e papéis remunerados pela taxa Selic, as LFTs.

As NTN-Bs constantes na carteira vêm tendo rentabilidade superior à

meta atuarial, razão pela qual devemos mantê-las até o seus respectivos

vencimentos, além do mais, as taxas indicativas do mercado secundário da

ANBIMA e os leilões do Tesouro Nacional em geral sinalizam atratividade na

aquisição de novos papéis, em especial, os de maior vencimento.

Cerca de R$ 1,2 bilhões em NTN-Bs com resgate final em 2014, foram

reinvestidos em fundos de investimento de renda fixa referenciados em DI, com

rentabilidade próxima à meta atuarial. A PARANAPREVIDÊNCIA vem adquirindo

NTN-Bs paulatinamente, através de novos leilões públicos de oferta de títulos

promovidos pelo Tesouro Nacional, enquanto estes sinalizarem pagamento de

taxas aderentes à meta atuarial.

As NTN-Fs também vêm tendo performance superior à meta atuarial

durante o ano, por isto a razoabilidade aponta para a permanência destes títulos

até os seus respectivos vencimentos, embora estes papéis estarão sempre

sujeitos ao risco de uma elevação na taxas de juros, por serem prefixados.

Já as LFTs vem apresentando rentabilidade abaixo da meta atuarial,

mesmo com a taxa Selic em 11,25% ao ano. Estes papéis tem características de

16

aplicação de renda variável, onde a performance está atrelada à taxa básica de

juros.

Em suma, os títulos públicos federais vem apresentando performance

superior à meta atuarial, razão pela qual devemos manter a estratégia de compra

de títulos públicos em ofertas primárias dos leilões do Tesouro Nacional, com

intermediação do banco custodiante, enquanto estes sinalizarem atratividade

nas taxas pagas pelo Tesouro Nacional.

Devemos trabalhar com não mais que 90 % nesta modalidade de ativo.

As

aplicações

em

operações

compromissadas

deverão

ter

remuneração mínima de 100% do CDI e serão alocadas no curto prazo, para

gestão de caixa e no espaço de interleilões de títulos públicos federais.

Estabelecemos o limite da legislação de até 15 % do total de ativos nesta

modalidade de aplicação.

Com relação aos fundos de investimento, cujas carteiras estejam

representadas exclusivamente por títulos de emissão do Tesouro Nacional

e os fundos de investimento de renda fixa ou referenciados em indicadores

de desempenho de renda fixa, ambos cuja política de investimento assuma o

compromisso de buscar o retorno de um dos subíndices do Índice de Mercado

Anbima (IMA), a legislação estabelece o limite de 100% e 80% respectivamente

em cada um deles.

O IMA e seus subíndices vêm apresentando bom desempenho em 2014,

em especial o IMA-B, em oposição à 2013, quando teve performance negativa.

Outro índice é o IDkA – Índice de Duração Constante ANBIMA, que mede

o comportamento de carteiras sintéticas de títulos públicos federais com prazo

constante, adotado por alguns fundos de investimento como parâmetro de

rentabilidade, também com rentabilidade satisfatória.

Como os subíndices do IMA, com destaque para o IMA-B, têm entre suas

características a volatilidade (performance negativa em 2013 e positiva em

2014), é prudente adotar um limite de até 30 % tanto nos fundos de investimento

vinculados aos títulos públicos como nos referenciados em renda fixa, ambos

atrelados ao IMA ou IDkA.

17

A PARANAPREVIDÊNCIA vem investindo um percentual significativo do

total de seus recursos em fundos de investimento de renda fixa ou

referenciados em desempenho de renda fixa, que tem como benchmark, entre

eles, o CDI.

Estes fundos DI podem ser considerados um porto seguro dentro do

segmento de renda fixa, pois sua volatilidade é baixa, no geral há liquidez

imediata e a performance atualmente está próxima da meta atuarial.

Ainda neste nicho, e visando a diversificando dos investimentos, o RPPS

do Estado do Paraná tem aplicado em fundos de investimento cujas carteiras

são compostas por títulos públicos, com parâmetro de rentabilidade em IPCA +

6% ao ano, superior à atual meta atuarial, e cujas carências coincidem com os

vencimentos dos papéis integrantes das respectivas carteiras, auferindo

rentabilidades significativas.

Estabelecemos o limite máximo da legislação de até 30 % nesta

modalidade de fundo.

A PARANAPREVIDÊNCIA tem aplicado parcela significativa em fundos

de investimento de renda fixa “crédito privado”, que têm em sua composição

de carteira, títulos privados, entre os quais os DPGEs, depósitos a prazo com

garantia especial, garantidos pelo Fundo Garantidor de Crédito (FGC).

Esta modalidade de fundo possui carência e alguns tem resgate em

dezembro/2015.

Devido às suas composições de carteira, os fundos de crédito privado vêm

apresentando rendimento superior à meta atuarial

A legislação atual estipula um limite de até 5% do total de aplicações,

assim adotaremos o limite máximo de até 5 %.

Outra modalidade de investimento dentro do segmento de renda fixa e

que a PARANAPREVIDÊNCIA tem alocado parte de seus recursos são os

fundos de investimento em direitos creditórios (FIDCs).

Os RPPS podem aplicar até 15% em FIDCs abertos e 5% em FIDCs

fechados

de

acordo

com

a

Resolução

CMN

n°

3922/10

e

a

PARANAPREVIDÊNCIA tem aplicado uma pequena parcela de seus recursos

18

nesta modalidade de fundo, sempre avaliando o risco de crédito, pois o risco está

diretamente associado a possibilidade de inadimplência, razão pela qual

pretende continuar direcionando no máximo 5 % em cada um dos fundos,

ressalvando que o somatório dos dois tipos de FIDCs (aberto e fechado) mais

os fundos “crédito privado” não poderá exceder o limite de 15% dos recursos

da Instituição, conforme legislação vigente.

Renda Variável

As aplicações previstas neste segmento, inseridas na Resolução CMN n°

3922/10, cumulativamente, limitam-se a 30% da totalidade dos recursos dos

Regimes Próprios e aos limites de concentração por emissor conforme

regulamentação editada pela Comissão de Valores Mobiliários (CVM).

Em fundos de investimento classificados como referenciados que

identifiquem em sua denominação e em sua política de investimento indicador

de desempenho vinculado ao índice Ibovespa, IBrX ou IBrX-50, os RPPS

podem alocar até o limite máximo do segmento de renda variável, ou seja, 30%

dos seus recursos, conforme legislação vigente.

O IBrX e o IBrX-50 tiveram um desempenho negativo em 2013, porém

superior ao Ibovespa, este com performance de – 15,50%.

Em 2014, os dois índices amplos estão reagindo às perdas do ano

passado, mas longe da nossa meta atuarial.

Já o Ibovespa, principal índice do mercado acionário local, tem

apresentado altos e baixos durante o ano e se tornando um grande desafio para

os gestores de recursos, em compasso de espera em relação à questão do

processo de normalização da política monetária dos Estados Unidos mais os

próximos passos do governo reeleito, contribuindo para um cenário de

volatilidade no indicador, em “vôo de galinha”, com resultados não previsíveis.

Após as eleições no País, o cenário de incertezas continua, à espera da

definição da futura equipe econômica do próximo governo e de um ajuste fiscal

mais intenso, visando o reequilíbrio das contas públicas, por isso a palavra de

ordem é evitar exposição ao risco.

19

IBOVESPA %

15

10

5

0

jan/14 fev/14 mar/14 abr/14 mai/14 jun/14

jul/14 ago/14 set/14 out/14

jan/14 fev/14 mar/14 abr/14 mai/14 jun/14

-7,51

-1,14

7,05

2,4

-0,75

3,76

jul/14 ago/14 set/14 out/14

5

9,78

-11,7

0,95

-5

-10

-15

IBOVESPA %

Tendo em vista este cenário de incertezas, devemos adotar o limite

prudencial de até 15 % que poderão ser aplicados nesta modalidade de

investimento.

Os fundos de índices referenciados em ações, conhecidos como

Exchange Traded Funds (ETFs), são fundos espelhados em índices, e suas

cotas são negociadas em ambiente de Bolsa da mesma forma que as ações.

Os ETFs proporcionam investimento em uma carteira diversificada de

ações, não necessitando comprar ações (não permitido na legislação vigente)

de diversas empresas onde os ETFs permitem a exposição do investidor em

todas as ações que integram a carteira do índice, minimizando o risco de perda.

Poderemos aplicar até 15 % do total dos recursos em ETFs.

A PARANAPREVIDÊNCIA vem alocando recursos em fundos de

investimento em ações, com a diversificação em alguns índices da

BM&FBovespa como o Small Cap (SMLL), com ações de empresas de pequeno

porte, Índice de Dividendos (IDIV), com ações de empresas que pagam bons

dividendos e Índice de Ações com Governança Corporativa Diferenciada (IGCX),

com ações de empresas que adotam elevados padrões de governança

corporativa.

Estes índices tiveram performance negativa em 2013 e alguns vêm

amenizando estas perdas em 2014 e como parte do segmento de renda variável,

20

onde se vislumbra retornos num horizonte de longo prazo, é prudente trabalhar

com não mais que 15 % do total dos recursos aplicados.

Os

fundos

de

investimento

multimercados,

onde

a

PARANAPREVIDÊNCIA possui recursos aplicados, têm em suas composições,

ativos privados, entre os quais os DPGEs, com cobertura pelo FGC e vem

performando satisfatoriamente em 2014.

Os fundos multimercados podem albergar em suas carteiras diferentes

classes de ativos, alocando recursos em renda fixa, em renda variável e outros,

não possuindo concentração de risco definida e tornando sua gestão mais

balanceada e flexível.

A

legislação

atual

permite

a

alocação

de

até

5%

e

a

PARANAPREVIDÊNCIA trabalhará com o limite de 5% do total de seus

recursos.

Os fundos de investimento em participações, comumente chamados

FIPs,

são

investimentos

de

longo

prazo

com

período

de

investimento/desinvestimento e que tem participação ativa nas empresas ou nos

negócios em que investe.

Os private equities3 se caracterizam por serem investimentos de longo

prazo em companhias fechadas e/ou abertas, de elevado potencial de

crescimento, cuja administração é acompanhada ativamente.

O nicho de segmentos estratégicos dentro da economia brasileira é

amplo, como o setor de logística, mineração, petróleo e gás, portos, enfim,

investimentos na economia real, e a PARANAPREVIDÊNCIA vem aportando

gradualmente recursos em FIPs e estará atenta a novos negócios, optando por

estabelecer a alocação máxima permitida pela Resolução CMN nº 3922/10 de

até 5 %.

Os fundos de investimento imobiliário tiveram performance negativa

em 2013, tendo como base o IFIX – Índice de Fundos de Investimentos

Imobiliários da BM&FBOVESPA, embora venham timidamente recuperando

perdas neste ano.

O objetivo do fundo é auferir ganhos mediante locação, arrendamento

e/ou alienação das unidades do empreendimento adquirido pelo fundo. Há

3 São fundos que investem diretamente em empresas (listadas ou não), com o intuito de geri-las, e realizar o

desinvestimento em um período de longo prazo

21

também fundos imobiliários que investem em ativos financeiros lastreados em

bens imóveis.

Há uma gama destes fundos, com cotas negociadas em bolsa de valores

e como alternativa, a PARANAPREVIDÊNCIA poderá utilizar os imóveis

vinculados por Lei para a aquisição destas cotas.

A

legislação

vigente

permite

aplicação

de

até

5%

e

a

PARANAPREVIDÊNCIA adotará o limite de até 5 % do total de seus recursos.

Os FIPs e os FIIs pertencem ao grupo de investimentos considerados

como Fundos Estruturados, advindo da maior complexidade de suas estruturas

de funcionamento, das particularidades da legislação, especificamente

direcionada a eles, requerendo uma análise mais aprofundada.

Imóveis

Neste segmento, o Fundo de Previdência do Paraná mantém a política de

alocação dos seus imóveis e ainda:

- Concluir as reformas e modernizações dos edifícios do Servidor e do Centro

Previdenciário de Londrina;

- Continuidade da reforma e modernização do Centro Previdenciário de Curitiba;

- Iniciar a manutenção do imóvel onde funciona a Escola Municipal Nice Braga e

a reforma e modernização do edifício Alameda Cabral;

- Prosseguimento do projeto que visa a constituição de fundo de investimento

imobiliário para o desenvolvimento da área denominada Chácara Paulivina, em

Pinhais e

- Realização de estudo e a implantação da sua conclusão, visando a melhor

destinação para os imóveis em Londrina e Maringá, havidos do Estado do

Paraná em 2014.

As aplicações no segmento de imóveis serão efetuadas exclusivamente

com os imóveis vinculados por lei à PARANAPREVIDÊNCIA e não são

consideradas para fins de cômputo dos limites definidos pela Resolução CMN nº

3922/10. As eventuais futuras operações envolvendo imóveis serão analisadas

individualmente pelo órgãos competentes da Entidade.

22

APREÇAMENTO DOS ATIVOS FINANCEIROS

Os títulos e valores mobiliários integrantes das carteiras de fundos de

investimentos, nos quais a PARANAPREVIDÊNCIA aplica seus recursos, devem

ser marcados a valor de mercado, de acordo com os critérios recomendados

pela CVM e pela ANBIMA.

Os títulos públicos federais integrantes da carteira de investimentos da

PARANAPREVIDÊNCIA devem ser marcados a valor de mercado, de acordo

com os critérios estabelecidos pelo custodiante dos papéis ou na impossibilidade

deste, pelo mercado secundário de títulos públicos da ANBIMA.

É recomendado que todas as negociações sejam realizadas através de

plataformas eletrônicas, visando maior transparência e maior proximidade do

valor real de mercado.

O controle da marcação dos papeis é feito por meio de relatórios gerados

diariamente pelo custodiante ou através de consulta ao mercado secundário de

títulos públicos da ANBIMA.

GESTÃO DE RISCO

Quando falamos em investimentos, dois fatores estão relacionados entre

si: o risco e o retorno.

O risco pode ser definido como uma medida de incerteza associada aos

retornos esperados de investimentos.

Já o retorno sobre o investimento é o ganho ou perda que se obtém como

resultado da compra de um ativo qualquer medido em determinado período de

tempo.

O risco associado ao retorno, serve como parâmetro na avaliação das

decisões de investimentos. No mercado financeiro, geralmente os maiores

retornos são acompanhados de maiores riscos, ou seja, é difícil aumentar o

retorno sem aumentar o risco de uma carteira de ativos.

23

A PARANAPREVIDÊNCIA deve continuar a busca pela otimização da

combinação de risco (quanto menor melhor) e retorno (quanto maior melhor) na

seleção de seus investimentos diante do atual cenário econômico.

Risco de Mercado

O risco de mercado ou sistêmico é o tipo de risco que afeta todas as

empresas em geral e não é passível de ser reduzido pela diversificação. Diz

respeito à incerteza da inflação, da política monetária e orçamental, às

mudanças conjunturais.

O acompanhamento do risco de mercado será feito através do Value-atRisk (VaR)4, que estima, com base nos dados históricos de volatilidade dos

ativos presentes na carteira analisada, a perda esperada.

Risco de Crédito

O risco de crédito é a maior ou menor probabilidade de uma empresa ou

o Estado que emitem instrumentos de dívida não pagar os juros devidos ou

reembolsar o capital aplicado.

A PARANAPREVIDÊNCIA utilizará para essa avaliação do risco os

ratings atribuídos por agência classificadora de risco de crédito atuante no Brasil.

Os ativos serão enquadrados em duas categorias:

- Grau de investimento;

- Grau especulativo.

Para checagem do enquadramento, os títulos privados devem, a princípio,

ser separados de acordo com suas características.

ATIVO

Títulos emitidos por instituição não financeira

FIDC

Títulos emitidos por instituição financeira

RATING

EMISSOR

X

RATING

EMISSÃO

X

X

X

4 VaR: método utilizado para avaliar o risco em operações financeiras. O VaR resume em um número a pior perda em

dado horizonte de tempo com certo nível de confiança.

24

Os títulos emitidos por instituições não financeiras podem ser analisados

pelo rating de emissão ou do emissor. No caso de apresentarem notas distintas

entre estas duas classificações, será considerado, para fins de enquadramento,

o pior rating.

Posteriormente, é preciso verificar se o papel possui rating por uma das

agências elegíveis e se a nota é, de acordo com a escala da agência, igual ou

superior à classificação mínima apresentada na tabela a seguir:

AGÊNCIA

FIDC

PRAZO

-

Standard & Poors

Moody’s

Fitch Ratings

brAA3.br

A-(bra)

INSTITUIÇÃO

FINANCEIRA

Longo

Curto

prazo

prazo

brAbrA-3

A3.br

BR-3

A-(bra)

F3(bra)

INSTITUIÇÃO NÃO

FINANCEIRA

Longo

Curto

prazo

prazo

brAbrA-3

A3.br

BR-3

A-(bra)

F3(bra)

Os investimentos que possuírem rating igual ou superior às notas

indicadas na tabela serão enquadrados na categoria grau de investimento,

desde que observadas as seguintes condições:

- Os títulos que não possuem rating pelas agências elegíveis (ou que

tenham classificação inferior às que constam na tabela) devem ser enquadrados

na categoria grau especulativo;

- Caso duas agências elegíveis classifiquem o mesmo papel, será

considerado, para fins de enquadramento, o pior rating;

- O enquadramento dos títulos será feito com base no rating vigente na

data da verificação da aderência das aplicações à Política de Investimento.

Risco de Liquidez

O risco de liquidez pode ser dividido em duas classes:

- Possibilidade de indisponibilidade de recursos para pagamento de

obrigações (Passivo);

- Possibilidade de redução da demanda de mercado (Ativo).

Os itens a seguir detalham as características destes riscos e a forma como

eles serão geridos.

25

Indisponibilidade de recursos para pagamento de obrigações (Passivo)

A gestão do risco de indisponibilidade de recursos para pagamento de

obrigações depende do planejamento estratégico dos investimentos do plano. A

aquisição de títulos ou valores mobiliários com prazo ou fluxos incompatíveis

com as necessidades do plano pode gerar um descasamento (estudo de ALM).

Redução de demanda de mercado (Ativo)

A segunda classe de risco de liquidez pode ser entendida como a

possibilidade de redução ou inexistência de demanda pelos títulos e valores

mobiliários integrantes da carteira.

É importante registrar que os instrumentos de controle apresentados são

baseados em modelos estatísticos, que por definição estão sujeitos a desvios

decorrentes de aproximações, ruídos de informações ou de condições anormais

de mercado.

Risco Operacional

Como Risco Operacional é “a possibilidade de ocorrência de perdas

resultantes de falha, deficiência ou inadequação de processos internos, pessoas

e sistemas, ou de eventos externos”, a gestão será decorrente de ações que

garantam a adoção de normas e procedimentos de controles internos, alinhados

com a legislação aplicável.

Dentre os procedimentos de controle podem ser destacados:

- A definição de rotinas de acompanhamento e análise dos relatórios de

monitoramento dos riscos descritos nos tópicos anteriores;

- O estabelecimento de procedimentos formais para tomada de decisão

de investimentos:

- Acompanhamento da formação, desenvolvimento e certificação dos

participantes do processo decisório de investimento; e

- Formalização e acompanhamento das atribuições e responsabilidade

das todos os envolvidos no processo planejamento, execução e controle de

investimento.

26

Risco de Terceirização

Na administração dos recursos financeiros há a possibilidade da gestão

mista dos investimentos da PARANAPREVIDÊNCIA. Esse tipo de operação

delega determinadas responsabilidades a gestores externos, porém não isenta

o RPPS de responder legalmente perante os órgãos fiscalizadores.

Neste

contexto,

o

modelo

de

gestão

mista

exige

que

a

PARANAPREVIDÊNCIA tenha um processo formalizado para escolha e

acompanhamento de seus gestores externos.

Mesmo que a PARANAPREVIDÊNCIA possua um modelo de gestão

interna, o risco de gestão mista estará presente, pelo fato do processo

operacional da gestão depender de terceiros em determinadas etapas.

Na execução das ordens de compra e venda é necessário a utilização de

uma corretora de títulos e valores mobiliários e na precificação e guarda dos

ativos é necessário um agente custodiante. Deste modo é importante a

PARANAPREVIDÊNCIA também possuir um processo formalizado para escolha

e acompanhamento destes prestadores.

Risco Legal

O risco legal está relacionado a não conformidade com normativos

internos e externos, podendo gerar perdas financeiras procedentes de

autuações, processos judiciais ou eventuais questionamentos.

O controle dos riscos dessa natureza, que incidem sobre atividades e

investimentos, será feito por meio:

- Da realização de relatórios de compliance que permitam verificar a

aderência dos investimentos às diretrizes da legislação em vigor e à política de

investimento, realizados com periodicidade mensal e analisados pelo Conselho;

- Da utilização de pareceres jurídicos para contratos com terceiros,

quando necessário.

Risco Sistêmico

O risco sistêmico se caracteriza pela possibilidade de que o sistema

financeiro seja contaminado por eventos pontuais, como a falência de um banco

ou de uma empresa. Apesar da dificuldade de gerenciamento deste risco, ele

deve ser relevado. É importante que ele seja considerado em cenários,

27

premissas e hipóteses para análise e desenvolvimento de mecanismos de

antecipação de ações aos eventos de risco.

Para tentar reduzir a suscetibilidade dos investimentos a esse risco, a

alocação dos recursos deve levar em consideração os aspectos referentes à

diversificação de setores e emissores, bem como a diversificação de gestores

externos de investimento, visando a mitigar a possibilidade de inoperância

desses prestadores de serviço em um evento de crise.

ALM

O estudo de ALM – Asset Liability Management possui a finalidade de

auxílio na tomada de decisão em relação à alocação dos ativos financeiros

capitalizados pelo Fundo Previdenciário. Projeta a necessidade de utilização de

recursos previdenciários, em virtude dos valores dos compromissos mensais

com folha de benefícios previdenciários serem maiores que os repasses

projetados pelo plano de custeio.

O estudo foi elaborado pelo setor de Atuária, com os resultados

apresentados

tendo

como

base

a

projeção

de

encargos

da

PARANAPREVIDÊNCIA, em relação aos benefícios previdenciários dos

servidores ativos, aposentados e pensionistas vinculados ao Fundo de

Previdência, em conformidade com os critérios estabelecidos na Lei PR nº

17.435/2012

As projeções obtidas no estudo têm por base o cadastro de servidores de

dezembro de 2013.

Uma sequência de eventos pode ser representada por um cenário. A

determinação de valores de pagamentos referentes à vida necessita da projeção

de cenários para os eventos demográficos e econômicos a que estão sujeitos os

segurados.

A projeção do passivo atuarial previdenciário pode ser feita de duas

formas, distintas: a determinística ou a estocástica.

Determinístico é a escolha de apenas um cenário, o qual deve ser

escolhido por representar, de acordo com critérios atuariais plausíveis, a

provável sequência destes eventos.

28

Por gerar um intervalo de confiança, e assim determinar a variabilidade

dos compromissos, as projeções foram elaboradas pela metodologia

estocástica5.

Devido a quantidade expressiva de segurados do Fundo de Previdência,

considerou-se suficiente a geração de 100 cenários para a saturação da

variabilidade das projeções.

A partir do total dos repasses, contribuição de servidores ativos,

contrapartida patronal e contribuição adicional, estabelecidos no atual Plano de

Custeio, foram gerados estudos de cenários que contemplam as necessidades

de caixa do Fundo de Previdência com base na relação projeção das receitas

versus compromissos.

Pelo cenário esperado, há a necessidade de utilização de recursos

capitalizados pelo plano a partir de 2036. Posteriormente, pelo intervalo de

confiança projetado, as necessidades estarão presentes a partir de 2033, pelo

cenário desfavorável, e a partir de 2040, pelo favorável.

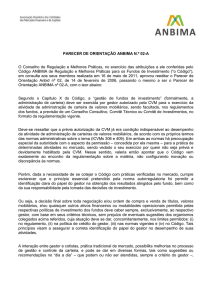

1,5

Valores em Bilhões

1,0

0,5

0,0

-0,5

-1,0

-1,5

2032

2033

2034

Cenário Desfavorável

2035

2036

Cenário Esperado

2037

2038

2039

Cenário Favorável

2040

Ano

Fonte: Nota Técnica DPREV/ATUÁRIA 026/2014

5 Estocástico é a projeção que gera uma seqüência possível de eventos, de acordo com um portfólio de parâmetros

utilizados. Este processo aleatório de geração de cenários é denominado de simulação.

29

O gráfico detalha a projeção da necessidade de caixa prevista entre os

anos de 2032 a 2040.

Os resultados obtidos indicam que a alocação de investimentos

financeiros, pode contemplar o período descrito para amenização da

probabilidade de descasamento entre compromissos e resgates de aplicações.

Vale ressaltar que conceitualmente, o ALM é um estudo de risco.

Especificamente para fundos previdenciários, além de risco de descasamento,

pode-se mensurar a necessidade, ou margem, de aplicação de recursos em

segmentos de maior risco.

Neste sentido observa-se que aplicações de maior risco, tendo como

parâmetro os títulos públicos, é conceitualmente cabível como um fator de

segurança contra variações na economia que afetem o passivo atuarial do plano

previdenciário.

Um

cenário

econômico favorável

durante

um

período

suficientemente longo, reflete em concorrência de mão de obra por setores da

economia, o que deve repercutir em ganhos remuneratórios tanto de

trabalhadores da iniciativa privada quanto do setor público.

Em consequência destes ganhos ocorreria o aumento do passivo em

relação aos benefícios futuros do plano. Ou seja, aumento do passivo

previdenciário, acima projetado, tendo como fato gerador o aquecimento da

economia.

Em contrapartida, também como consequência deste cenário, o mercado

de risco tenderia a proporcionar ganhos superiores aos de títulos públicos. No

fim, toda esta série de fatores justificaria a aplicação de recursos previdenciários

em segmentos de risco, o ganho nesta aplicação seria a contrapartida ao

aumento do passivo previdenciário.

A margem que um fundo previdenciário possui para aplicação em

segmentos de risco possui relação com a massa de segurados em atividade, já

que os citados efeitos não incidiriam sobre aposentadorias e pensões. Portanto,

deve ser calculada sobre a parte de recursos financeiros disponíveis, excedentes

à Provisão Matemática de Benefícios Concedidos pelo plano.

É tecnicamente aceitável, que os recursos para cobertura da Provisão

Matemática de Benefícios Concedidos sejam regulados pelo menor risco

possível, ou seja, pela aplicação em títulos públicos e que a meta atuarial

utilizada seja compatível com a rentabilidade garantida por estes títulos.

30

Por último, observa-se que os resultados são extremamente sensíveis às

hipóteses utilizadas, à base cadastral e ao cenário econômico presente, sendo

que a atualização constante deste estudo se faz necessária para a melhor

estratégia de investimento e/ou reinvestimento dos recursos disponíveis pelo

Fundo de Previdência.

A estratégia do reinvestimento também deve ser levada em consideração,

pois ao longo do próximo ano, cerca de R$ 1 bilhão em títulos públicos federais,

entre LFTs, NTN-Bs e NTN-Fs terão seu vencimento final, acrescentando ainda

o vencimento de alguns fundos de investimento de crédito privado.

Este montante deverá ser reaplicado, selecionando ativos com adequada

relação risco x retorno e com vencimentos alinhados com os compromissos

previdenciários do Fundo de Previdência, pois os papéis mencionados tem

atualmente rentabilidade superior à meta atuarial e o desafio é manter este

patamar, contribuindo para a continuidade do seu equilíbrio financeiro e atuarial.

CONCLUSÃO

Esta é uma proposta a ser apreciada inicialmente pelo Comitê de

Investimentos, e após análise deste, submetidas ao Conselho Diretor.

Em havendo aprovação pelo Conselho de Administração, a mesma será

enviada para o órgão supervisor (Secretaria de Estado da Administração e

Previdência) para a devida homologação, e posterior envio do Demonstrativo da

Política de Investimentos ao Ministério da Previdência Social.

Justificadamente, a política anual de investimentos poderá ser revista no

curso de sua execução, com vistas à adequação ao mercado ou à nova

legislação, conforme disposto na Resolução CMN n° 3922/10.

A proposta foi elaborada por técnicos devidamente certificados pela

ANBIMA (CPA-10) nos termos da Portaria MPS n° 519/2011.

Curitiba, novembro de 2014.

Antonio Carlos Pereira de Araújo

Lui Silvio Cordeiro

31

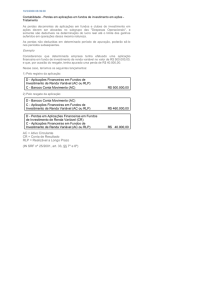

ANEXO: RESUMO DA POLÍTICA DE INVESTIMENTOS

Alocação dos

Recursos/Diversificação

Limite da

Resolução %

Estratégia

de Alocação

2015 ( %)

Comentário

Renda Fixa

Títulos Tesouro Nacional SELIC

100

90

R$ 1 bilhão vencem em 2015. Taxas

atrativas nos leilões do Tesouro

Nacional. Reinvestimento baseado em

estudos de ALM.

FI 100% títulos TN IMA

100

30

Subíndices IMA em recuperação em

2014, oposto à 2013.

Operações

Compromissadas

15

15

Rentabilidade mínima de 100% do CDI

FI Renda

Fixa/Referenciados IMA

80

30

Subíndices IMA em recuperação em

2014, oposto à 2013.

FI Renda Fixa

30

30

Poupança

20

-

Liquidez, baixa volatilidade, fundos com

T.N. com carência e boa performance.

-

FIDC Aberto

15

5

FIDC Fechado

5

5

FI Renda Fixa “Crédito

Privado”

5

5

Composição da carteira com DPGEs,

com garantia FGC, alguns fundos com

vencimento em 2015.

FI Ações referenciados

30

15

FI Índices Referenciados

Ações

20

15

Desempenho do Ibovespa, IBrX e IBrX50 em 2014 superior a 2013 (negativo).

Volatilidade, cenário de incertezas,

opções com outros índices da

BM&FBOVESPA, como Small Cap,

Dividendos, IGCX, também voláteis.

FI em Ações

15

15

FI Multimercado – aberto

5

5

FI em Participações –

fechado

5

5

FI imobiliário – cotas em

bolsa

5

5

∑ FIDCs abertos + FIDCs fechados + FI

“crédito privado” = limite até 15%

Renda Variável

Composição com renda fixa e renda

variável, balanceamento de riscos

FIPs: participação ativa nas empresas ou

nos negócios em que investe.

Investimentos

em

infraestrutura,

logística, portos, galpões, etc

Desempenho do IFIX aquém, estudos

para constituição de FII (Chácara

Paulivina)

Total

32