DICIONÁRIO DE TERMOS

FINANCEIROS E DE INVESTIMENTO

John Downes e Jordan Elliot Goodman

DICIONÁRIO DE TERMOS

FINANCEIROS E DE INVESTIMENTO

Tradução

Ana Rocha Tradutores Associados

Revisão técnica

Luiz Antonio S. de Souza

Publicado originalmente sob o título

Dictionary of finance and investiment terms

da 3ª edição, de John Downes e Jordan Elliot Goodman

®1991,1987, 1985 por Barron's Educational Scries, Inc.

Direitos desta edição reservados à

Livraria Nobel S.A.

mediante acordo com Barron's Educational Series, Inc.,

Hauppauge, Nova York

DEPARTAMENTO EDITORIAL

Rua Maria Antônia, 108 — 01222-010 — São Paulo, SP

Fone: (011) 257-2144/Fax: (011) 257-2744

ADMINISTRAÇÃO / VENDAS

Rua da Balsa, 559 — 02910-000 — São Paulo, SP

Fone: (011) 876-2822

Fax: (011) 876-6988

Preparação do texto: Ronaldo Antonelli

Revisão: Ana Lúcia Sesso

Capa: Orlando Maver

Composição: Studio Compupress

Impressão: Lis Gráfica e Editora Ltda.

Dados Internacionais de Catalogação na Publicação (CIP)

(Câmara Brasileira do Livro, SP, Brasil)

____________________________________________________________

Downes, Jonh.

Dicionário de termos financeiros e de investimento / John

Downes e Jordan Eliott Goodman ; tradução Ana Rocha Tradutores

Associados. — São Paulo: Nobel, 1993.

ISBN 85-213-0774-8

1. Finanças — Dicionários 2. Investimentos — Dicionários 1.

Goodman, Jordan Eliott 1. Título.

93.2799

CDD-332.03

____________________________________________________________

índice para catálogo sistemático:

1. Economia financeira; Dicionários 332.03

PROIBIDA A REPRODUÇÃO

Nenhuma parte desta obra poderá ser reproduzida, copiada, transcrita ou

mesmo transmitida por meios eletrônicos ou gravações, sem a permissão,

por escrito, do editor. Os infratores serão punidos pela Lei n' 5.988, de 14

de dezembro de 1973, artigos 122-130.

Impresso no Brasil/Printed in Brazil

3579864

95 97 99 98 96

SUMÁRIO

Prefácio da terceira edição .............................................................................. 6

Prefácio ............................................................................................................. 8

Prefácio á edição brasileira ........................................................................... 10

Nota da tradutora .......................................................................................... 13

Guia de consulta ............................................................................................ 15

Termos ........................................................................................................... 17

Siglas e abreviaturas ..................................................................................... 645

PREFÁCIO DA

TERCEIRA EDIÇÃO

Os frenéticos anos 80 serão lembrados como um dos períodos mais

brilhantes, e por vezes mais agitados, da história financeira dos EUA.

Inaugurada com uma grave recessão em 1981-82, a década de 80 abriu

caminho para um ciclo de contínuo crescimento econômico e mercados

em constante alta jamais observado nos últimos tempos. Por outro lado,

viu o déficit federal atingir níveis recordes e a América tornar-se uma

nação devedora dentro da economia mundial.

A palavra "CRAQUE", anteriormente restrita ao ano de 1929,

ressurgiu das cinzas para descrever a terrível e inédita queda de 508

pontos no Indica Dow Jones em 19 de outubro de 1987 — um colapso

cuja culpa recai principalmente sobre um fenômeno da era da

informática conhecido por "operações administradas por programas de

computação".

Milhões de norte-americanos voltaram suas atenções para Wall Street,

filme inspirado em histórias da vida real de milionários yuppies que

infelizmente sentiram na pele que negociar com base em informações

privilegiadas significava trocar suspensórios vermelhos por um reles

pijama listrado.

E, de acordo com um programa de recuperação e reestruturação

financeira dos mais dispendiosos já registrados na história, o governo

foi obrigado a socorrer os depositantes de centenas de associações de

empréstimo e poupança insolventes devido ao abuso da lei de

desregulamentação perpetrado por seus administradores.

Em meio à febre de fusões, muitas das grandes companhias norteamericanas, financiadas por títulos de alto risco (funk BONDS), foram

vítimas de aquisições agressivas de controle ou aquisições alavancadas,

ou lançaram mão de estratégias de defesa (estratégias conhecidas como

"poison pill", "Pac-man strategy" e "white knight") para tomá-las menos

atrativas ou convencer o possível comprador a desistir do objetivo.

O início de 1990 foi marcado por fatos que abalaram o mundo. A

abertura de um McDonald's na Praça Vermelha simbolizou o final de

45 anos de Guerra Fria e o fracasso do comunismo como sistema

econômico. A perestroika acenou com a participação ativa dos países do

Leste Europeu na comunidade comercial e financeira mundial. A

queda do Muro de Berlim trouxe a possibilidade de uma Alemanha

unificada vir a dominar a Comunidade Européia — já planejada para

começar a funcionar em sistema de livre comércio em 1992.

No final de 1990, a agressão do Iraque ao Kuwait foi refutada com

sanções econômicas internacionais que levaram a um aumento dos

preços do petróleo e à preocupação de que as economias, já vulneráveis,

enfrentassem recessão ainda mais profunda.

Quaisquer que sejam as surpresas que os anos 90 possam trazer aos

investidores, uma coisa é certa: a estrutura reguladora e financeira das

decisões de investimento teve sua revolução nos anos 70 e 80. Os

acontecimentos acima, juntamente com fatos mais recentes, contribuíram para modificar o vocabulário empregado no setor de finanças e

investimentos; esta terceira edição apresenta uma versão atualizada

desse vocabulário.

Esta revisão, muito mais que as anteriores, reconhece o contexto

global em que as finanças e investimentos serão considerados à medida

que os anos 90 nos conduzem ao novo milênio.

John Downes

Jordan Elliot Goodman

PREFÁCIO

Desde a Grande Depressão, as áreas de financiamento e

investimento não haviam experimentado mudanças tão significativas

quanto as observadas durante os anos 70 e 80 e que precederam

reformas substanciais na economia e nos mercados de valores. A

desregulamentação, a revisão da legislação fiscal, a globalização dos

merca-dos, as grandes fusões corporativas e, sobretudo, a difundida

utilização do computador e de avançadas tecnologias de comunicação

modificaram não somente o mundo das finanças e investimentos

como também inúmeros outros setores. Essas mudanças trouxeram

consigo novos termos e, na mesma proporção, uma redefinição do

vocabulário tradicional.

A desregulamentação e a diversificação ocorridas nos setores

bancário e de corretagem de valores mobiliários transformaram o

mercado financeiro e ofereceram ampla gama de novos produtos e

serviços financeiros a um público dos mais variados níveis

econômicos.

A partir da Lei de Reforma Tributária de 1976, e culminando com a

Lei de Reforma Tributária de 1986, cinco leis tributárias fundamentais

vieram a afetar substancialmente o gerenciamento dos negócios

financeiros tanto de empresas como das pessoas físicas.

Internacionalmente, a economia mundial emergiu mais

interdependente do que nunca. Um dos resultados tem sido a

diversidade de opções de investimento, oferecidas tanto em dólar

como em outras moedas, por companhias competindo por capital a ser

obtido por meio de títulos de divida ou investimentos de risco nos

mercados internacionais.

A onda contínua de ofertas públicas para aquisição do controle

acionário de determinadas companhias fez com que estas criassem

novos métodos de defesa contra um crescente número de pretendentes

indesejados e deu origem a termos como "poison pill", "white knight",

"greenmail" e "Pac-man strategy". Também indicava técnicas de

investimento criativas com o objetivo de capitalizar as oportunidades

de lucro apresentadas pela aquisição de uma companhia por outra.

Ao mesmo tempo que simplificaram,-os avançados sistemas de

computação e comunicação também tomaram mais complexos o

universo das finanças e investimentos. Ao interligar os mercados e

permitir o processamento de informações complexas, esses sistemas

viabilizaram veículos de investimento, operações e métodos para limitar

riscos anteriormente inconcebíveis.

Este dicionário destina-se a investidores em geral e inclui verbetes que

abrangem a área de contabilidade, direito empresarial, economia,

tributação e outros setores afins.

Os autores devem agradecimentos a inúmeras pessoas, mas

especialmente ao editor original da Barron's, Tom Hirsch, que de alguma

maneira conseguiu nos criticar e incentivar ao mesmo tempo. Somos

também gratos aos editores de texto Dorothy Macdonald e Pamela W.

Wheeler. Graças à ajuda e apoio de Carolyn Horme, da Barron's, foi

possível a publicação desta terceira edição. E, acima de tudo, expressamos

nossos agradecimentos às nossas esposas pela compreensão,

desprendimento e apoio durante vários meses de trabalho, que se

estenderam até altas horas da noite, e inclusive nos fins de semana.

John Downes

Jordan Elliot Goodman

PREFÁCIO À

EDIÇÃO BRASILEIRA

A economia brasileira tem sofrido nos últimos quarenta anos, desde

praticamente o pós-guerra, sobressaltos, choques, sustos que fazem da

montanha-russa a imagem mais próxima de seu traçado. Recessões

profundas como a do pós-guerra, a de 1964, a atual. Períodos de euforia

e crescimento como a era JK, o "milagre brasileiro" da década de 70,

apenas para citar alguns exemplos. Este traçado errático, no entanto,

apresenta alguns aspectos constantes que, para o bem ou para o mal,

servem como balizador para o agente econômico que deseja traçar

diretrizes essenciais para um mímimo de planejamento de médio e longo

prazos.

Em primeiro lugar o crescimento. De todos os países do mundo

ocidental, e mesmo comparado ao Japão e China, o Brasil se destaca,

apesar dos já mencionados períodos de recessão, com taxas de

crescimento recordes em seus picos, e principalmente com um conjunto

maciço e expressivo de resultados qualitativos e quantitativos de

crescimento nestes últimos tempos. Resta qualificar esse crescimento,

através do mapeamento de algumas de suas características mais marcantes. De um lado o crescimento da renda, das produções agrícola e

industrial, dos mercados de produtos de consumo e serviços. Esse

cresci-mento priorizou, a partir da substituição das importações, o

desenvolvimento do setor industrial, gerando a existência de um parque

que, apesar dos recentes golpes sofridos em função da escassez de

investimentos e da queda da capacidade de poupança nacional,

consolidou uma capacidade instalada hoje inscrita entre as quinze

maiores do mundo. Por outro lado a agricultura, apesar das sucessivas

políticas econômicas equivocadas, do baixo grau de mecanização e da

virtual ausência de uma política nacional de tecnologia agrícola, continuou

crescendo, respondendo mesmo em períodos recessivos mais agudos

pela sustentação do próprio crescimento da economia. Claro está que aí

a vocação histórica e principalmente a inexorabilidade do carma

geográfico falaram mais alto que os equívocos das autoridades

econômicas.

Uma segunda característica do desenvolvimento brasileiro tem sido a

absoluta desordem no processo de distribuição de renda na economia, ou

seja, a continuidade e mesmo o acirramento do processo de concentração

de renda. Este processo, além das conseqüências sociais negativas

óbvias, gera alguns fatos econômicos práticos, a saber: a concentração

urbana, o crescimento dos mercados aquém do crescimento global da

economia, as dificuldades de liberalização e a disparidade com as

economias internacionais em evolução. O resultado prático de tudo isso

para o planejador é simplesmente a dificuldade de lidar com a

necessidade de altos investimentos de risco, principalmente nas áreas

de automação e tecnologia, tanto na agricultura, na indústria, quanto

nos serviços. O próprio processo inflacionário crônico tem como móvel

e sustentação fundamental o processo de desequilíbrio de distribuição de

renda. Na raiz de nossa inflação está um profundo desequilíbrio entre

demanda e oferta, e este desequilíbrio é o fulcro de toda a desordem

inflacionária.

Uma terceira característica marcante do nosso processo é na

realidade decorrente das considerações anteriores. De fato, se

associarmos crescimento econômico, desequilíbrio no processo

distributivo de renda— mais precisamente concentração de renda—, o

conseqüente e relativo isolamento internacional de nossa economia (aí

está nossa dívida externa, indicadora da fragilidade das parcerias

internacionais), e juntarmos a este quadro a inflação, melhor, a superinflação constante nos últimos 16 anos, chegamos à macrocefalia do

setor financeiro, ou seja, a necessidade de pressão constante dos

agentes econômicos na busca de financiamento de suas atividades

diante de um quadro de escassez, com pressão de taxas de juros

elevadas.

Tudo isso para desaguar num momento em que se destacam

qualitativa e quatitativamente o desenvolvimento do mecanismo

bursátil, o crescimento e o aperfeiçoamento das Bolsas de Valores,

lideradas pela BOVESPA, como agentes propulsores da

modernização da economia.

Numa economia com dificuldade de organização, agitada

constantemente pelo fantasma da instabilidade política, castigada pela

inflação mas marcada pelo crescimento, o espírito empreendedor

representado pelo mercado espontâneo de valores deve e assume cada

vez mais um papel ordenador e uma ação de termômetro geral da

economia. De fato, embora afetado também por quadros espasmódicos

de instabilidade (vide queda de 1971), os números de cotações de

papéis e movimento de negócios mostram uma constância e

regularidade pouco encontradas em outros setores negociais.

Esta obra chega num momento decisivo para o mercado de capitais

no Brasil: um momento de modernização e internacionalização.

Destina-se ao uso prático de todos aqueles que redigem, negociam ou

estudam negociações, vendas e contratos no mercado de capitais.

Algumas tarefas fundamentais do nosso desenvolvimento exigem a

crescente internacionalização de nossos profissionais. Não fosse a

interculturalidade condição de sucesso nos mercados mundiais. Os

grandes exemplos de sucesso contemporâneo nos negócios nos têm

sido dados por países que souberam reconhecer, desenvolver e exercitar

uma condição de internacionalidade. México e Chile, entre nossos

irmãos continentais. Filipinas e Malásia, entre nossos antípodas. A

própria Europa, retomando dentro da modernidade seu grande papel

internacional. Para a adequada realização dessa internacionalidade é que

alguns talentos e esforços se reuniram para tornar viável este Dicionário

de termos financeiros e de investimento. Em primeiro lugar a Editora Nobel,

que se destaca na publicação de obras de administração e negócios. O

trabalho de Ana Rocha Tradutores Associados, numa tradução de

primeira linha. E por último, mas não menos importante, a decisiva

contribuição da BOVESPA, mais uma vez exercendo sua liderança no

processo de modernização da economia.

Esta obra é dedicada a advogados, contadores, operadores,

mercadólogos, professores, estudantes, empresários e empreendedores

envolvidos no processo de negociações internacionais do mercado de

capitais. Este o objetivo do grupo empreendedor que a tornou viável.

A RZC/SS, que coordenou o marketing desta obra, orgulha-se deter

colaborado com sua concretização.

Ronald Z. Carvalho

Samuel Szwarc

RZC/SS Comunicação e Marketing Ltda.

NOTA DA TRADUTORA

" ... regra de ouro de toda tradução:

dizer tudo o que diz o original,

não dizer nada que o original não diga,

e dizer tudo com a correção e a naturalidade

que permita a língua para a qual se traduz."

Valentin Garcia Yebra, Em torno da tradução.

O Dictionary of finance and investment terms da Editora Barron's, a que

sempre recorri à procura de soluções para dúvidas referentes ao

mercado financeiro e de investimentos ou em busca da palavra mais

adequada a situações específicas desse mercado, transformou-se, de

inesgotável fonte de informações, em um dos maiores desafios, senão o

maior, que já enfrentei nesse campo de batalha, e, paradoxalmente, de

prazer, que é a tradução.

Nesse sentido, tenho certeza de que Euclides da Cunha me daria

licença para afirmar que o tradutor (também) é "antes de tudo um forte".

Digo que a idéia de traduzir este dicionário foi peripatética. Surgiu

em 1992 durante uma de minhas caminhadas diárias no Ibirapuera.

Bless you Aristóteles! Projeto aprovado, foram seis meses de árduo

trabalho e grande preocupação em oferecer a todo o mercado financeiro, tradutores e demais consulentes uma obra da melhor qualidade.

Cabem aqui algumas observações importantes:

1 — Como este é um dicionário que trata exclusivamente de termos

do mercado financeiro norte-americano, sempre que as palavras

governo, Congresso, legislação, povo etc. aparecerem, entenda-se

governo, Congresso, legislação, povo etc. americano.

2 — Os verbetes em inglês são impressos em negrito e os

equivalentes mais aproximados vêm a seguir entre parênteses em

itálico; entre-tanto, em virtude das inúmeras diferenças entre os

mercados norte-americano e brasileiro, nem sempre foi possível

encontrar o termo adequado ou equivalente em português.

3 — Quanto às instituições, agências, comissões e comitês

americanos procurei sempre um nome em português que desse a idéia

mais aproximada possível de suas funções sem qualquer pretensão de

"traduzir" tais nomes.

4 — Alguns termos não foram traduzidos, ou porque já se

incorporaram à linguagem do nosso mercado — como commodity,

hedge, swap, spread — ou porque uma tradução deturparia seu

significado real, como é o caso da palavra dealer.

5 — A tradução de muitos termos sob o ponto de vista estritamente

técnico e legal em determinadas situações não seria e não pretende ser

absolutamente definitiva. O leitor deve estar atento para o fato de que

nenhuma decisão negocial ou realização de ato jurídico de qualquer

natureza deva ser baseada exclusivamente no conteúdo do dicionário.

A tradução para a língua portuguesa do Dictionary of finance and

investment terms pretende, sobretudo, fornecer um bom ponto de

referência.

Gostaria de agradecer a colaboração do advogado Dr. Luis Antonio

S. de Souza (Machado Meyer, Sendacz e Ópice Advogados),

responsável por toda a revisão técnica; da tradutora e jornalista Maria

Alice Guimarães, cujo empenho permitiu que se cumprissem os prazos

de entrega; do advogado Dr. Luiz de Figueiredo Forbes (representante

da BOVESPA e BM&F em Nova York), a quem recorri inúmeras

vezes; do advogado Dr. J. Renato Corrêa Freire (Amaral Gurgel e

Freire Advogados), por seu "voto de Minerva" em alguns termos; do

administrador de empresas Aluízio Mattoso Nunes, que teve a

paciência de ler todo o trabalho como um romance e dar sua opinião;

da assistente editorial Ana Lúcia Sesso (Editora Nobel); e, finalmente,

de meu filho Luiz, que "fala a língua do computador" e conseguiu

recuperar vários arquivos considerados perdidos.

Dedico este trabalho a meu irmão Edo Rocha, cujo apoio e

incentivo são inestimáveis.

GUIA DE CONSULTA

Ordem alfabética: Todas as entradas encontram-se em ordem

alfabética por letra, portanto as palavras compostas são consideradas

como uma só palavra. Por exemplo: NET ASSET VALUE segue-se a

NET ASSETS como se fosse escrito NETASSET VALUE sem

qualquer espaço entre as palavras. Da mesma forma, ACCOUNT

EXECUTIVE segue-se a ACCOUNTANT'S OPINION. Raramente

as abreviaturas aparecem como entradas no texto principal; isto só

acontece quando as abreviaturas são mais utilizadas que o nome

formal. Por exemplo, NASDAQ é muito mais utilizada quando se faz

referência ao National Association of Securities Dealers Automated

Quotations System (Sistema Automatizado de Cotações da Associação Nacional

de Corretoras de Valores) do que o próprio nome em si; desta maneira, a

entrada é NASDAQ. Os números nos títulos das entradas estão

colocados em ordem alfabética, como se fossem soletrados.

Em algumas entradas os diferentes significados do termo são

apresentados sob cabeçalhos numéricos. As regras da Comissão de

Valores Mobiliários são apresentadas na ordem numérica oficial.

Abreviaturas: No final do dicionário há uma lista separada de

abreviaturas. Essa lista contém versões abreviadas dos termos

definidos no dicionário, além de inúmeros termos empregados na área

de negócios.

Referências cruzadas: Para melhor entendimento de um

determinado termo muitas vezes será necessário se referir à definição de

um segundo termo. Nesses casos, o termo adicional aparecerá em

versalete. Essas referências cruzadas aparecem no corpo da definição ou

no final da entrada (ou subentrada); quando no final de uma entrada

(ou subentrada), podem se referir a conceitos relacionados ou

contrastantes em vez de fornecer maiores informações sobre o

conceito em discussão. Como regra, um termo é impresso em

versalete apenas na primeira vez em que aparece em uma entrada.

Quando uma entrada é totalmente definida em uma entrada, há uma

referência em vez de um definição; por exemplo: EITHER-OR

ORDER veja ALTERNATIVE ORDER.

Itálico: O itálico é geralmente utilizado para indicar que um outro

termo tem significado idêntico ou intimamente relacionado ao da

entrada. Ocasionalmente usa-se o itálico para destacar o fato de que

uma palavra é empregada na área de negócios e não meramente como

termo descritivo. Os títulos de obras e periódicos são igualmente

impressos em itálico.

Parênteses: Os parênteses são utilizados para (1) indicar que um

termo oposto ao que aparece na entrada é parte integral do conceito,

como por exemplo REALIZED PROFIT (OR LOSS); (2) indicar

que uma abreviatura é usada com a mesma freqüência que o próprio

termo, como por exemplo OVER THE COUNTER (OTC).

A

ABC AGREEMENT. Contrato entre uma sociedade corretora e um de seus

funcionários explicitando detalhadamente os direitos da corretora ao adquirir

um título patrimonial da Bolsa de Valores de Nova York (New York Stock

Exchange — NYSE) para o funcionário. Somente pessoas físicas podem se

associar à NYSE, sendo comum uma corretora financiar a compra de um

título patrimonial (SEAT) para uni de seus funcionários. Esse contrato, que

deve ser aprovado pela NYSE, contém as seguintes cláusulas referentes à

futura transferência do título: (1) O funcionário pode manter o título e

comprar outro para uma pessoa designada pela corretora. (2) O funcionário

pode vender o título e creditar a quantia recebida à corretora. (3) O

funcionário pode transferir o título a outro funcionário da corretora.

ABILITY TO PAY (Capacidade de pagamento).

Finanças: capacidade do tomador de honrar, com seus rendimentos, o

pagamento do principal e dos juros de obrigações de longo prazo. Também

conhecida como capacidade de fazer o serviço da dívida. Veja também FIXED

CHARGE COVERAGE.

Relações industriais: capacidade de um empregador, principalmente uma

organização financeira, de atender às exigências sindicais de natureza

financeira a partir de sua receita operacional.

Obrigações municipais: capacidade presente ou futura da emitente de gerar

receita fiscal suficiente para atender às suas obrigações contratuais,

considerando-se todos os fatores referentes à receita municipal e aos valores

dos bens públicos.

Tributação: conceito segundo o qual as alíquotas tributárias deveriam variar

de acordo com os níveis de riqueza ou renda; por exemplo a aplicação do

imposto de renda progressivo.

ABOVE PAR. Veja PAR VALUE.

ABSOLUTE PRIORITY RULE. Veja BANKRUPTCY.

ABSORBED (Absorvido).

Negócios: custo que é tratado como despesa em vez de transferido ao cliente.

Também usado para designar uma sociedade absorvida por uma incorporadora.

Custos contábeis: os custos indiretos de fabricação (como imposto sobre

propriedade e despesas com seguro) são denominados custos absorvidos.

Diferem dos custos variáveis (como mão-de-obra direta e matérias-primas).

Veja também DIRECT OVERHEAD.

Finanças: conta que perdeu a identidade porque incorporada a outras contas

correlatas durante a elaboração de um demonstrativo financeiro. Também

denominada conta de absorção ou conta adjunta.

Valores mobiliários: emissão totalmente vendida ao público pelo subscritor.

No mercado de capitais, os valores mobiliários também são absorvidos

quando há pedidos de compra e venda correspondentes. O mercado atinge o

ponto de absorção quando se toma impossível uma assimilação subseqüente

sem ajuste de preço. Veja também UNDIGESTED SECURITIES.

ABUSIVE TAX SHELTER (Deduções fiscais abusivas). Mecanismo de

economia fiscal usado por sociedades limitadas (LIMITED

PARTNERSHIP) e considerado abusivo pelo Serviço de Receitas Internas

(Internai Revenue Service — IRS) — como no exemplo típico da sociedade

que infla o valor de um bem adquirido além de seu valor real de mercado. Se

tais deduções não forem aprovadas pelo IRS, os investidores deverão pagar

multas e juros moratórios severos em adição à obrigação tributária original.

ACCELERATED COST RECOVERY SYSTEM (ACRS) (Sistema

acelerado de recuperação de custos). Dispositivo criado pela Lei Tributária

de Recuperação Econômica de 1981 (ECONOMIC RECOVERY TAX AcT

OF 1981— ERTA) e alterado pela Lei de Reforma Tributária de 1986 (TAX

REFORM ACT OF 1986), que estabelece regras para depreciação

(DEPRECIATION) — recuperação de custos através de deduções fiscais —

de ativos depreciáveis dentro de um período menor que o tempo de vida

econômica útil previsto para esses ativos. Salvo algumas exceções, as

alterações resultantes da lei de 1986, que genericamente determinavam

maior aceleração durante períodos mais longos em contraste com as regras

estabelecidas pela ERTA, são aplicáveis a ativos que passaram a ser

contabilizados depois de 1986. (Há regras especiais de transição aplicáveis a

ativos sob contrato de encomenda ou sob contrato de construção antes de 1°

de março de 1986 e a determinados tipos de bens.)

As regras modificadas determinam sete categorias do sistema acelerado

de recuperação de custos (ACCELERATED COST RECOVERY SYSTEM

- ACRS) de acordo com a classe de depreciação do ativo (ASSEI

DEPRECIATION RANGE — ADR). O sistema ADR, em vigor antes de

1981 e agora reativado, oferece maiores limites — máximos e mínimos —

para o tempo de vida econômica dos diferentes tipos de bens. Assim, na

classe de bens depreciáveis em três anos incluem-se bens cujo ponto médio

da ADR é quatro anos ou menos; na classe de bens depreciáveis em cinco

anos incluem-se ativos cujo ponto médio da ADR é superior a quatro anos

mas inferior a dez anos, e assim por diante.

As classes dos bens a serem depreciados em três, cinco, sete e dez anos

estão sujeitas ao método de depreciação decrescente dobrada (DOUBLE

DECLINING BALANCE DEPRECIATION METHOD — DDB); a classe

dos bens a serem depreciados em quinze e vinte anos usam a variação obtida

segundo método de saldo decrescente a 150%. O método de depreciação linear

(STRAIGHT-LINE DEPRECIATION) é aplicado à classe dos bens imóveis,

que abrange as subcategorias residenciais e não residenciais depreciáveis depois

de 27 1/2 e 31 1/2 anos, respectivamente (os imóveis foram atingidos

desfavoravelmente pela lei tributária de 1986).

ACCELERATED DEPRECIATION (Depreciação acelerada). Métodos

aprovados pelo Serviço de Receitas Internas (INTERNAL REVENUE

SERVICE — IRS) e usados na depreciação (DEPRECIATION) de ativos fixos

contabilizados antes de 1980, quando o sistema acelerado de recuperação de

Custos (ACCELERATED COST RECOVERY SYSTEM — ACRS) se tornou

obrigatório. Estabeleciam recuperação mais rápida de custos e obtenção

antecipada das vantagens tributárias em contraste com o método tradicional de

depreciação linear (STRAIGHT-LINE DEPRECIATION) e incluíam métodos

tais como o método de depreciação decrescente dobrada (DOUBLEDECLINING BALANCE METHOD), agora usado em algumas classes de

ACRS, e o método da soma dos dígitos do ano (SUM-OF-THE-YEARS' DIGIT

METHOD).

ACCELERATION CLAUSE (Cláusula de vencimento antecipado). Cláusula

geralmente presente em uma escritura (INDENTURE) de obrigação, escritura

de hipoteca ou qualquer instrumento obrigacional, estabelecendo que, no caso

de inadimplemento, o saldo devedor se torna exigível imediatamente. Os casos

de inadimplemento incluem falta de pagamento do principal, dos juros ou de

pagamentos para um fundo de amortização, insolvência e falta de pagamento de

impostos sobre um bem hipotecado.

ACCEPTANCE (Aceite).

Em geral: contrato firmado quando o sacado de uma letra de câmbio a prazo

(TIME DRAFT) escreve a palavra "aceite" acima da assinatura e determina uma

data para o pagamento. O sacado toma-se o aceitante, responsável pelo

pagamento no vencimento.

Também: papel emitido e vendido por sociedades de financia-mento de

vendas, como por exemplo a General Motors Acceptance Corporation.

Aceite bancário (banker's acceptance): letra de câmbio a prazo sacada contra

um banco e aceita por este; método usual para efetuar o pagamento de

mercadorias vendidas através de operações de importação/exportação e fonte de

financiamento muito utilizada em comércio internacional. Com o apoio

creditício de um banco, o aceite bancário geralmente se qualifica como um

instrumento do mercado monetário (MONEY MARKET). A responsabilidade

assumida pelo banco é denomina-da responsabilidade pelo aceite. Veja também

LETTER OF CREDIT.

Aceite comercial: letra de câmbio a prazo sacada pelo vendedor das

mercadorias contra o comprador, que se toma o aceitante e portanto representa o

crédito do comprador.

ACCOUNT (Conta).

Em geral: relação contratual de crédito entre comprador e vendedor, de acordo

com a qual um determinado pagamento deverá ser efetuado posteriormente.

Empregam-se os termos conta de crédito (open account) ou conta de débito

(charge account), dependendo de se tratar de um relacionamento pessoal ou

comercial.

O termo é também usado para o registro histórico de transações sob um

contrato, como demonstrado periodicamente em um extrato de conta.

Atividade bancária: relacionamento sob um determinado nome, geral-mente

representado por um depósito contra o qual se podem efetuar saques. Há vários

tipos de contas: contas correntes, depósito a prazo, contas de custódia, contas

conjuntas, contas em beneficio de terceiros, pessoas jurídicas, contas especiais e

regulares. A conta é administrada pelo gerente da conta.

Escrituração: ativos, passivos, receitas e despesas representados por folhas

individuais do livro-diário, onde entradas de débito e crédito são lançadas

cronologicamente para registrar as mudanças de valor. Como exemplo pode-se

citar o caixa, contas a receber, juros acumulados, vendas e salários de

funcionários. O sistema de registro, verificação e declaração dessa informação é

denominado contabilidade. Os encarregados da contabilidade são chamados

contadores.

Bancos de investimento: relação financeira e contratual entre as partes de um

consórcio de subscrição, ou a posição dos valores mobiliários detidos e

vendidos.

Valores mobiliários: relacionamento entre uma corretora (broker dealer) e seus

clientes, onde esta, através de seus representantes registrados, atua como agente

na compra e venda de valores mobiliários e supervisiona as questões

administrativas. Veja também ACCOUNT EXECUTIVE e ACCOUNT

STATEMENT.

ACCOUNTANT'S OPINION (Parecer dos auditores; parecer contábil).

Declaração assinada por um auditor independente descrevendo o escopo da

inspeção dos livros e registros de uma organização. Como o relatório financeiro

envolve considerável grau de poder discricionário, o parecer dos auditores

confere maior segurança aos credores ou investidores. Dependendo da extensão

da auditoria e da confiança do auditor na veracidade das informações, o parecer

pode ser irrestrito ou conter ressalvas. Os pareceres com ressalvas justificam um

exame mais acurado. Também denominado certificado do auditor (auditor's

certificate).

ACCOUNT EXECUTIVE (Gerente de conta). Funcionário de uma sociedade

corretora que presta conselhos aos clientes, gerencia seus pedidos e tem

capacidade legal para atuar como representante (AGENT). Antes de atender às

ordens dos clientes, todos os gerentes de conta

devem se submeter a determinados testes e obter registro junto à Associação

Nacional de Corretoras de Valores (NATIONAL ASSOCIATION OF

SECURITIES DEALERS — NASD). Também chamado representante

registrado. Veja também BROKER.

ACCOUNTING PRINCIPLES BOARD (APB) (Conselho de Princípios

Contábeis). Grupo de conselheiros do Instituto Americano de Auditores

Independentes (American Institute of Certified Public Accountants — AICPA)

responsável pela emissão (1959-73) de uma série de pareceres contábeis

(ACCOUNTANT'S OPINIONS) que constituem as regras conhecidas como

princípios contábeis geralmente aceitos (GENERALLY ACCEPTED

ACCOUNTING PRINCIPLES). Veja também FINANCIAL ACCOUNTING

STANDARDS BOARD (FASE).

ACCOUNTS PAYABLE (Títulos e contas a pagar). Quantias devidas aos

credores por conta de bens adquiridos e serviços prestados a crédito. Os

analistas procuram, na relação entre contas a pagar e aquisições, indícios de um

gerenciamento financeiro diário e meticuloso. Veja também TRADE CREDIT.

ACCOUNTS RECEIVABLE (Titulas e contas a receber). Crédito de uma

sociedade em razão de bens vendidos ou serviços prestados a crédito; é um

fator-chave na análise de liquidez (LIQUIDITY) de uma empresa, ou seja, sua

capacidade de honrar as obrigações correntes sem receitas adicionais. Veja

também ACCOUNTS RECEIVABLE TURNOVER; AGING SCHEDULE e

COLLECTION RATIO.

ACCOUNTS RECEIVABLE FINANCING (Financiamento sobre contas a

receber). Financiamento de curto prazo através do qual as contas a receber

servem de garantia para adiantamento de capital de giro. Veja também

FACTORING.

ACCOUNTS RECEIVABLE TURNOVER (Giro das contas a receber).

Coeficiente obtido dividindo-se o total das vendas a crédito pelas contas e

títulos a receber. Indica quantas vezes a carteira de títulos a receber foi liquidada

durante um período contábil. Veja também ACCOUNTS RECEIVABLE;

AGING SCHEDULE e COLLECTION RATIO.

ACCOUNT STATEMENT (Extrato de conta).

Em geral: qualquer registro de operações e seu efeito nos saldos das contas de

crédito (open account) ou contas de débito (charge account) durante um período

especificado.

Atividade bancária: resumo de todos os cheques pagos, depósitos registrados e

saldos resultantes durante um período definido. Também denominado extrato

bancário.

Títulos: extratos resumindo todas as transações e demonstrando a posição de

uma conta junto a uma corretora (broker dealer), incluindo

posições compradas ou vendidas. Devem ser emitidos trimestralmente, mas em

geral, quando uma conta está ativa, são fornecidos mensalmente. Também o

contrato de opção (OPTION AGREEMENT) exigido quando se abre uma

conta de opções.

ACCREDITED INVESTOR. De acordo com o Regulamento D da Comissão

de Valores Mobiliários (Securities and Exchange Commision — SEC), um

investidor de capital que não está incluído no número máximo das 35 pessoas

autorizadas a investir em uma sociedade privada limitada (PRIVATE

LIMITED PARTNERSHIP). Para ser qualificado como tal, o investidor deve

possuir um patrimônio líquido de pelo menos US$1 milhão ou uma renda

anual de pelo menos US$200.000 ou investir pelo menos US$150.000 no

negócio, não devendo o investi-mento representar mais de 20% do patrimônio

líquido do investidor. As sociedades limitadas utilizam tais investidores para

levantar quantias de capital superiores àquelas que seriam possíveis de ser

captadas apenas com as contribuições das 35 pessoas de menor renda.

ACCRETION (ACTéscimo, valorização).

1. Valorização dos ativos através de expansão interna, compra ou outras

causas, tais como o envelhecimento de uísque ou plantio de árvores para

exploração.

2. Ajuste da diferença entre o preço de uma obrigação originalmente com

deságio e seu valor nominal.

ACCRUAL BASIS (Regime de competência). Método contábil onde a receita

e a despesa são registradas no período de escrituração em que foram ganhas ou

incorridas, mesmo não tendo sido recebidas ou pagas. A alternativa é o regime

de caixa (CASH BASIS).

ACCRUED INTEREST (Juros acumulados). Juros acumulados entre o

último pagamento e a venda de uma obrigação ou de qualquer outro título de

renda fixa. Na ocasião da venda, o comprador paga ao vendedor o preço da

obrigação acrescido dos juros acumulados, calculados pela multiplicação da

taxa do cupom pelo número de dias decorridos desde o último pagamento de

juros.

Os juros acumulados são usados também em sociedades imobiliárias

limitadas (LIMITED PARTNERsHIP) quando o vendedor do imóvel recebe

um pagamento inicial na ocasião da venda e constitui uma segunda hipoteca

para o restante. Se a renda do aluguel do imóvel não cobrir os pagamentos da

hipoteca, o vendedor concorda em deixar que os juros se acumulem até que o

imóvel seja vendido a outra pessoa. A lei tributária de 1984 restringiu as

transações com juros acumulados.

ACCRUED MARKET DISCOUNT (Desconto de mercado acumulado).

Aumento no valor de mercado de uma obrigação vendida abaixo do par

(DISCOUNT BOND) devido à aproximação da data de vencimento

(MATURITY DATE) (quando a obrigação é resgatável ao seu valor nominal), e não em razão do decréscimo das taxas de juros.

ACCUMULATED DIVIDEND (Dividendo acumulado). Dividendo devido —

mas não pago — geralmente a portadores de ações preferenciais com direito a

dividendos cumulativos. Esses dividendos são registrados contabilmente como

passivo até que sejam devidamente pagos. Veja também CUMULATIVE

PREFERRED.

ACCUMULATED PROFITS TAX (Imposto sobre lucro acumulado). Imposto

adicional sobre os lucros retidos de uma empresa para evitar alíquotas mais altas

de imposto de renda sobre a pessoa física a que estariam sujeitos caso fossem

pagos como dividendos.

As acumulações acima do limite especificado, razoavelmente alto para

beneficiar pequenas empresas, devem se justificar por necessidades

comprovadas da empresa ou ficam sujeitas ao imposto adicional. Considerando

que a determinação das necessidades razoáveis de um negócio requer avaliação

criteriosa, sabe-se que, temendo o imposto adicional sobre os lucros retidos,

muitas companhias costumam pagar dividendos excessivos ou até mesmo optar

pela fusão com outras. Também chamado accumulated earnings tax (imposto

sobre rendimento acumulado).

ACCUMULATION (Acumulação).

Finanças societárias: lucros não pagos como dividendos, mas acrescentados ao

capital da sociedade. Veja também ACCUMULATED PROFITS TAX.

Investimentos: compra de grande quantidade de ações, de maneira controlada,

para não provocar aumento de preço. Uma instituição pode levar semanas ou até

meses para completar um programa de acumulação de ações.

Fundos mútuos: investimento regular de uma quantia fixa e reinvesti-mento

dos dividendos e ganhos de capital.

ACCUMULATION AREA (Área de acumulação). Faixa de preço dentro da

qual os compradores acumulam ações de uma companhia. Os

ACCUMULATION AREA

analistas técnicos detectam áreas de acumulação quando o preço de uma ação

não cai abaixo de um determinado nível. Os analistas técnicos que utilizam o

método de análise denominado ON-BALANCE VOLUME aconselham a

compra de ações que já atingiram a área de acumulação, porque podem vir a

atrair maior interesse do comprador. Veja também DISTRIBUTION AREA.

ACID-TEST RATIO. Veja QUICK RATIO.

ACKNOWLEDGMENT (Reconhecimento). Comprovar a autenticidade da

assinatura em um documento bancário ou documento de corretagem e verificar

se está devidamente reconhecida por pessoa autorizada. O reconhecimento de

firma é necessário, por exemplo, sempre que ocorre uma transferência de conta

entre corretores. Na atividade bancária o reconhecimento corresponde ao aviso

de recebimento pelo banco pagador, de uma determinada quantia, que pode

estar disponível ou não para pagamento imediato.

ACQUIRED SURPLUS (Superávit adquirido). Parte não capitalizada do

patrimônio liquido de uma companhia sucessora quando se consolidam as

contas da incorporada e incorporadora pelo método contábil de comunhão de

interesses (POOLING OF INTERESTS), ou seja, a parte dos patrimônios

incorporados não classificados como capital social (CAPITAL STOCK). Em

sentido mais lato, o superávit ou prêmio adquirido na compra de uma empresa.

ACQUISITION (Aquisição). Uma sociedade que adquire o controle do capital

de uma outra. Os investidores estão sempre à procura de companhias que

possam ser adquiridas, porque os que desejam comprá-las estão sempre

dispostos a pagar um preço superior ao de mercado pelas ações necessárias para

deter o controle. Veja também MERGER; POOLING OF INTERESTS e

TAKEOVER.

ACROSS THE BOARD. Movimento no mercado acionário que direciona todas

as ações no mesmo sentido. Quando há um movimento altista, observa-se uma

valorização de quase todas as ações.

Em uma empresa, um aumento de salário across the board significa o acréscimo

de uma porcentagem ou quantia fixa para todos os funcionários.

ACTING IN CONCERT (Agir em concerto). Dois ou mais investidores

trabalhando em conjunto com o mesmo objetivo, como, por exemplo, todos

voltados para a compra do controle acionário de uma companhia. Esses

investidores devem informar à Comissão de Valores Mobiliários (Securities and

Exchange Commission — SEC) se pretendem destituir a administração ou

adquirir o controle acionário da companhia. Estariam agindo ilegalmente caso

manipulassem o preço das ações visando seus ganhos pessoais.

ACTIVE BOND CROWD. Membros do departamento de obrigações e títulos

da Bolsa de Valores de Nova York (New York Stock Exchange - NYSE)

responsáveis pelas ações negociadas com maior freqüência. Os membros que

desenvolvem a atividade oposta constituem o CABINET CROWD, ou seja, são

responsáveis por obrigações pouco negociadas. Os investidores que compram e

vendem obrigações no mercado ativo podem obter melhores preços para seus

valores mobiliários do que obteriam se negociassem no mercado inativo, onde

são maiores as diferenças entre as cotações para compra e para venda.

ACTIVE BOX. Valores mobiliários em caução para garantir os empréstimos dos

corretores ou as posições de margem dos clientes em um local específico — ou

caixa de custódia —, onde os valores mobiliários são mantidos em depósito em

nome do cliente de um corretor ou do próprio corretor. Os valores mobiliários

usados como garantia devem pertencer à corretora ou ter sido objeto de

transferência por garantia, ou seja, dados em caução ou temporariamente

cedidos pelo cliente à corretora e, em seguida, pelo corretor ao banco credor.

Para empréstimos de margem, os títulos devem ser empenhados ao corretor pelo

cliente.

ACTIVE MARKET (Mercado ativo). Grande volume de negociações com uma

determinada ação, obrigação ou commodity. A diferença entre os preços de

venda e o valor de oferta é geralmente menor em um mercado ativo que em um

mercado inativo.

Também: grande volume de negociações na bolsa em geral. Os gerentes de

conta dos investidores institucionais preferem-no porque as negociações com

grandes blocos de ações tendem a causar menos impacto no movimento dos

preços quando o mercado está ativo.

ACTUALS (Commodity física). Qualquer commodity física, como ouro, soja ou

miúdos de porco. As negociações com commodities físicas resultam na entrega

da mercadoria ao cliente ao término do contrato. Esse tipo de negociação

contrasta, por exemplo, com a negociação de opções de índice, em que o

contrato é liquidado exclusivamente em moeda, não havendo entrega física da

commodity por ocasião do término do contrato. Entretanto, mesmo quando se

negocia com commodities físicas, a maioria dos contratos futuros e de opção

são liquidados por margem antes do vencimento e, portanto, tais operações não

terminam em entrega física da mercadoria.

ACTUARY (Atuário). Matemático empregado por uma companhia de seguros

para calcular prêmios, reservas, dividendos e valor do seguro, pensão e

anuidades, usando os fatores de risco obtidos a partir de tabelas contendo dados

estatísticos e previsões. Essas tabelas têm como base tanto o histórico da

companhia sobre reivindicações de pagamento de seguro como também outras

informações e dados sobre a indústria e ainda outros dados estatísticos gerais.

ADDITIONAL PAID-IN CAPITAL. Veja PAID-IN CAPITAL.

ADJUSTABLE RATE MORTGAGE (ARM) (Hipoteca com taxa ajustável).

Instrumento hipotecário entre uma instituição financeira e um comprador de

imóvel estipulando ajustes predeterminados para as taxas de juros em intervalos

especificados. Os pagamentos da hipoteca são vinculados a algum índice não

controlado pelo banco ou pela instituição de empréstimo e poupança, como por

exemplo as taxas de juros das letras do Tesouro norte-americano ou a taxa

média nacional para hipotecas. Os ajustes são efetuados regularmente, em geral

a intervalos de um, três ou cinco anos. Em contrapartida, por assumir uma

parcela do risco do aumento das taxas de juros, os mutuários obtêm, no início do

acordo ARM, taxas inferiores às que poderiam obter caso aceitassem uma taxa

hipotecária fixa para todo o período de vigência da hipoteca. Um proprietário de

imóvel preocupado com o aumento brusco das taxas de juros provavelmente

optará por uma hipoteca com taxa fixa, ao passo que a escolha deve recair sobre

taxas ajustáveis sempre que o proprietário julgar que as taxas sofrerão aumentos

modestos, permanecerão estáveis ou sofrerão quedas. Os críticos da ARM

acusam-na de seduzir jovens compradores a assumir compromissos

potencialmente onerosos.

ADJUSTED BASIS (Base ajustada). Preço-base a partir do qual se avaliam

ganhos ou prejuízos de capital na venda de um ativo como uma ação ou

obrigação. O custo das comissões em vigor é deduzido na ocasião da venda,

quando o produto líquido da venda é usado para finalidades tributárias. Deve ser

ajustado levando em consideração inclusive qualquer desdobramento de ações

ocorrido desde a compra inicial, antes de se atingir a base ajustada.

ADJUSTED DEBIT BALANCE (ADB) (Saldo devedor ajustado). Fórmula

para determinar a posição de uma conta de margem, conforme exigido pelo

Regulamento T do Conselho da Reserva Federal (FEDERAL RESERVE

BOARD). O ADB é calculado pela eliminação dos saldos devidos pelo corretor

com base nos saldos da conta coletiva especial (SPECIAL MISCELLANEOUS

ACCOUNT — SMA) e quaisquer lucros não realizados em contas a descoberto.

Embora as alterações feitas ao Regulamento T em 1982 tenham reduzido a

importância dos ADBs, a fórmula ainda é útil para determinar se os saques em

dinheiro ou títulos são permitidos com base nos lançamentos na SMA.

ADJUSTED EXERCISE PRICE (Preço de exercício ajustado). Termo usado

pela Associação Nacional Hipotecária do Governo (GOVERNMENT

NATIONAL MORTGAGE ASSOCIATION — GNMA — Ginnie Mae) em

contratos de opção de venda e compra. Para garantir que todos os contratos

sejam negociados com eqüidade, o preço final de exercício da opção é ajustado

para considerar as taxas do cupom incidentes sobre todas as hipotecas da

GNMA. Por exemplo, se a rentabilidade da hipoteca-padrão da GNMA é de 8%,

o preço dos contratos da GNMA que

estabelecem juros hipotecários de 12% é ajustado de modo que a rentabilidade

de ambos os papéis seja igual para o investidor.

ADJUSTED GROSS INCOME (Renda bruta ajustada). Renda sobre a qual se

calcula o imposto de renda federal. Determina-se a renda bruta ajustada

subtraindo da renda bruta quaisquer despesas comerciais não reembolsáveis e

outras deduções — por exemplo a conta de aposentadoria (INDIVIDUAL

RETIREMENT ACCOUNT) (com as exceções definidas na Lei de Reforma

Tributária de 1986 — TAX REFORM ACT OF 1986), pagamentos Keogh,

pensões alimentícias e renda por invalidez. A renda bruta ajustada é a renda

pessoal ou a renda do casal antes da dedução de despesas médicas, imposto de

renda estadual e municipal e impostos sobre propriedades imobiliárias.

ADJUSTMENT BOND. Obrigação emitida em contrapartida a títulos em

circulação por ocasião da recapitalização de uma companhia insolvente. A

autorização para a troca é concedida pelos detentores das obrigações originais,

que consideram as novas como um mal menor. Essas obrigações prometem

pagar juros somente quando a companhia obtiver lucro, o que lhes confere

características de títulos patrimoniais, negociados exclusivamente em razão do

valor de face, ou seja, sem pagamento de juros.

ADMINISTRATOR (Administrador, inventariante). Pessoa ou banco

designado pelo poder judiciário para executar decisões judiciais referentes às

obrigações de um espólio até que este seja totalmente distribuído a todos os

herdeiros e interessados. Os inventariantes são designados quando uma pessoa

morre sem deixar testamento ou nomear um testamenteiro, ou quando o

testamenteiro designado está impossibilitado, ou não irá desempenhar tal

função. O termo administratrix é usado quando o inventariante ou

administrador do espólio é do sexo feminino.

Em termos gerais, administrador é a pessoa encarregada de pôr em prática as

políticas de uma organização.

AD VALOREM. Termo latino que significa "de acordo com o valor" e referese a um modo de determinar taxas ou tributos sobre bens ou imóveis. Por

exemplo, a avaliação ad valorem de uma tarifa (DUTY) baseia-se no valor do

item importado em vez de em seu peso ou quantidade. Como outro exemplo,

podemos citar a cidade de Englewood, Nova Jersey, onde o imposto ad

valorem sobre propriedades imobiliárias é baseado no valor da propriedade em

vez de em suas dimensões.

ADVANCE-DECLINE (A-D) (Aumento-Queda). Medida da quantidade de

ações cujo preço aumentou e daquelas cujo preço caiu durante determinado

período. O resultado da comparação entre esses dados indica a direção geral do

mercado. Considera-se o mercado em alta

quando a quantidade de ações em alta supera o número de ações em baixa em

qualquer dia de negociação. Considera-se o mercado em baixa quando as ações

em queda superam a quantidade de ações em alta. O grau de inclinação da

linha A-D demonstra graficamente a iminência de altas ou baixas no mercado.

ADVANCE-DECLINE U NE

ADVANCE REFUNDING (Refinanciamento antecipado).

Títulos do governo: troca, antes da data de resgate, de títulos do governo

prestes a vencer por títulos com resgate em datas posteriores. Por meio do

resgate antecipado, prorroga-se a dívida interna para evitar as desordens

econômicas que resultariam de sua eliminação repentina.

Obrigações municipais: venda de novas obrigações (emissão de

refinanciamento) antes — geralmente alguns anos — da primeira data de

resgate das antigas obrigações (emissão a ser refinanciada). A emissão

refinanciadora geralmente apresenta uma taxa inferior à da emissão a ser

refinanciada e os recursos obtidos serão investidos, geralmente em títulos do

governo, até que as obrigações com taxas mais altas se tornem resgatáveis. Essa

prática, também denominada pré-refinanciamento, foi suprimida pelas leis

tributárias federais de 1984 e 1986. Veja também REFUNDING ESCROW

DEPOSITS (REDs).

AFFILIATE (Afiliada).

Em geral: duas companhias são afiliadas quando uma delas detém menos da

maioria das ações votantes da outra, ou quando ambas são subsidiárias de uma

terceira. Uma companhia é subsidiária (SUBSIDIARY) quando mais de 50% de

suas ações votantes pertencem a uma outra, denominada controladora

(PARENT COMPANY). Por definição, uma subsidiária é sempre uma afiliada,

porém o primeiro termo é o mais usado quando há um controle majoritário. No

dia-a-dia, afiliada é o termo correto para o relacionamento, mesmo indireto,

entre companhias onde não haja um relacionamento controladora — subsidiária.

Lei bancária de 1933: qualquer organização cujo controle acionário seja

detido por um banco, ou pelos acionistas do banco, ou cujos diretores sejam

também diretores do banco.

Serviço de Receitas Internas: para fins de declaração consolidada de renda,

um grupo afiliado compõe-se de companhias cuja controladora, ou outra

sociedade ligada, detenha pelo menos 80% do capital votante.

Interstate Commerce Commission, Account 706:

1. Controlada somente pela sociedade contábil ou juntamente com outras

sociedades conforme um contrato de associação.

2. Controlando isoladamente a sociedade contábil ou em conjunto com outras

de acordo com um contrato de associação.

Lei das Sociedades de Investimento: companhia onde não há controle direto

ou indireto determinado de 5% ou mais das ações em circulação com direito a

voto.

AFFILIATED PERSON. Pessoa em posição de exercer influência direta sobre

as diretrizes de uma companhia. Entre essas pessoas incluem-se os titulares de

10% ou mais das ações votantes, os diretores, os diretores eleitos e quaisquer

pessoas em posição de exercer influência através destas, como por exemplo

membros da família e outras pessoas próximas. Algumas vezes denominada

controlador (control person).

AFTER ACQUIRED CLAUSE. Cláusula em um instrumento de hipoteca

estabelecendo que qualquer propriedade adicional — passível de ser objeto de

um instrumento de hipoteca — adquirida pelo mutuário depois da assinatura da

hipoteca será considerada como garantia adicional da dívida.

Embora possam colaborar para a boa classificação dos títulos garantidos

por hipoteca e permitir que as empresas emitentes tomem emprestado a taxas

mais favoráveis — impedindo outras hipotecas em primeiro grau de prioridade

—, tais cláusulas dificultam o crescimento mediante novos empréstimos. Isso

gera várias manobras para superar as limitações impostas por esse tipo de

cláusula, tais como resgate ou troca de obrigações ou alterações em escrituras.

AFTERMARKET. Veja SECONDARY MARKET.

AFTERTAX BASIS (Retorno depois da tributação). Base para comparar os

rendimentos de um título privado tributável aos de uma obrigação municipal

com isenção tributária. Por exemplo, um título privado com retomo de 10%

terá um rendimento líquido de 7,2% para uma pessoa sujeita a uma alíquota de

28%. Portanto, qualquer título do governo municipal com retomo superior a

7,2% terá um rendimento maior depois da tributação.

AFTERTAX REAL RATE OF RETURN (Taxa real de retorno depois da

tributação). Quantia que um investidor pode obter, ajustada de acordo com a

inflação, derivada de rendimentos ou ganhos de capital

gerados por investimentos. Como a moeda perde valor em razão da inflação, os

investidores devem, ao aplicar o capital, prestar atenção à taxa real de retomo.

De modo geral, os investidores procuram uma taxa de retomo equivalente ou

superior à taxa de inflação.

AGAINST THE BOX (Venda contra caixa de custódia). Venda a descoberto,

pelo titular de uma posição comprada sobre a mesma ação. Caixa de custódia

refere-se ao local físico onde os títulos são mantidos em depósito. Quando uma

ação é vendida contra uma caixa de custódia, ocorre uma venda a descoberto,

mas somente em relação aos seus efeitos. Uma venda a descoberto geralmente

se define como aquela em que o vendedor não possui as ações. Em uma venda

contra a caixa de custódia, o vendedor as possui (detém uma posição comprada),

embora não deseje revelar sua propriedade; ou, talvez, a entrega das ações seja

inviável na data exigida; ou o vendedor pode estar segurando sua posição para

se beneficiar do tratamento tributário aplicado a ganhos de capital a longo

prazo. Em qualquer caso, sempre que uma venda é efetuada contra a caixa de

custódia, tomam-se emprestadas, geralmente de um corretor, as ações

necessárias para cobrir a venda.

AGED FAIL. Contrato entre duas corretoras (broker-dealers), e ainda não

liquidado trinta dias depois da data estabelecida para tal. Nessa data, o saldo

devedor não mais é considerado um ativo, e a corretora credora deve adequar

seu capital proporcionalmente.

AGENCY (Representação, agência).

Em geral: relacionamento entre duas partes, uma delas o comitente e a outra o

agente (AGENT), que representa o primeiro em transações com um terceiro.

Finanças: determinados tipos de contas em sociedades fiduciárias

administradas por pessoas físicas, normalmente os diretores e os gerentes, em

beneficio de seus clientes. Os serviços prestados às companhias geralmente se

referem à compra e venda de ações. Os bancos também agem como

representantes ou agentes de pessoas físicas.

Governo: títulos emitidos por agências patrocinadas pelo governo, como por

exemplo os Bancos Federais de Empréstimo Habitacional (Federal Home Loan

Banks) ou os Bancos Rurais Federais (Federal Land Banks). Os títulos emitidos

por agências são isentos dos requisitos para registro exigidos pela Comissão de

Valores Mobiliários (Securities and Exchange Comission — SEC).

Investimento: ato de comprar ou vender por conta e risco de um cliente.

Geralmente, um agente, ou corretor, age como intermediário entre um

comprador e um vendedor, sem assumir riscos pessoais próprios ou em nome da

corretora e cobrando uma comissão por esse serviço.

AGENT (Agente, representante). Indivíduo autorizado por outra pessoa,

denominada comitente, para agir em seu nome em operações com

terceiros. Freqüentemente as pessoas escolhem bancos como agentes e

autorizam seus funcionários a agir em seu nome. São três as características

básicas dos agentes:

1. Agem em nome do comitente e estão sujeitos a seu controle.

2. Não têm título de propriedade sobre os bens do comitente.

3. Devem obedecer às ordens do comitente.

Veja também ACCOUNT EXECUTIVE; BROKER e TRANSFER AGENT.

AGGREGATE EXERCISE PRICE (Preço de exercício agregado). No

mercado de opções de ações, é a quantidade de ações (geralmente 100) em um

contrato (CONTRACT) de opção de venda ou compra, multiplicada pelo preço

de exercício (EXERCISE PRICE). O preço de opção, denominado prêmio

(PREMIUM), é uma cifra separada, não incluída no preço de exercício

agregado. O preço de exercício agregado de uma opção de compra julho sobre

100 ações XYZ a US$70, seria, por exemplo, 100 (quantidade de ações) vezes

US$70 (preço por ação), ou US$7mil, caso a opção seja exercida antes do

vencimento do prazo em julho.

Nas opções negociadas tendo por objeto instrumentos de dívida e com

lastro em títulos da Associação Nacional Hipotecária do Governo

(GOVERNMENT MORTGAGE ASSOCIATION — GNMA), letras do

Tesouro, notas do Tesouro, obrigações do Tesouro e determinadas obrigações

municipais, o preço de exercício agregado é determinado multiplicando-se o

valor nominal (FACE VALUE) do título-objeto pelo preço de exercício. Por

exemplo, o preço de exercício agregado de uma opção de venda dezembro 90 de

uma obrigação do Tesouro seria US$90 mil se exercida no vencimento em

dezembro ou antes desse prazo, correspondendo o cálculo a 90% do valor

nominal de US$100 mil da obrigação-objeto.

AGGREGATE SUPPLY (Oferta agregada). Em macroeconomia, é a

quantidade total de bens e serviços fornecidos ao mercado em níveis de preços

alternativos em um período de tempo especificado; também chamada produção

total. O conceito central da "teoria econômica do lado da oferta" (SUPPLYSIDE ECONOMICS) guarda correspondência com o conceito de demanda

agregada, definida como a quantidade total da demanda de bens e serviços pelo

mercado em níveis de renda alternativos em um período especificado, incluindo

tanto bens de produção quanto de consumo; a demanda agregada também é

chamada dispêndio total. A curva da oferta agregada descreve a relação entre os

níveis de preço e a quantidade de bens e serviços que as empresas estão

dispostas a oferecer.

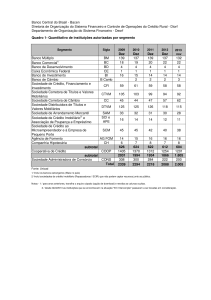

AGING SCHEDULE (Classificação cronológica de contas a receber).

Classificação das contas a receber em relação à data da venda. Esse registro,

denominado cronológico, preparado por um auditor interno, representa um

mecanismo essencial para analisar a qualidade dos créditos a receber. A

classificação cronológica é freqüentemente solicitada para concessão de

créditos.

O registro consiste de: (1) lista dos créditos a receber de acordo com o mês em

que foram gerados; (2) lista dos créditos a receber conforme a data de

vencimento, classificada como corrente ou de acordo com as várias etapas de

atraso no pagamento. Segue-se uma classificação típica de contas por ordem

cronológica:

dólares (milhares)

Corrente (menos de 30 dias)

Vencidas há 1-30 dias

Vencidas há 31-60 dias

Vencidas há 61-90 dias

Vencidas há mais de 90 dias

$14.065

3.725

2.900

1.800

750

$23.240

61%

16

12

8

3

100%

O registro de contas por ordem cronológica revela padrões de atraso e

aponta onde concentrar esforços para o recebimento dos créditos. Ajuda a

avaliar a suficiência de reservas para créditos em liquidação porque, quanto

mais longo o período de inadimplência, maior a probabilidade de os créditos se

tomarem irrecuperáveis. O registro pode ajudar a evitar prejuízos com vendas

futuras, visto que os clientes cujos pagamentos se encontram muito atrasados

tendem. a procurar novos fornecedores.

AGREEMENT AMONG UNDERWRITERS (Contrato entre subscritores).

Contrato entre os membros participantes de um consórcio (SYNDICATE) de

bancos de investimento, algumas vezes denominado contrato sindicalizado ou

contrato do grupo de compra. Difere do contrato de subscrição, que é

assinado pela companhia emissora dos títulos e pela instituição administradora

do consórcio (SYNDICATE MANAGER), que age como representante do

grupo subscritor.

O contrato entre subscritores: (1) nomeia o banco de investimento que deu

origem ao negócio como instituição administradora do consórcio e agente; (2)

nomeia outros co-administradores, se julgar aconselhável; (3) define a

responsabilidade proporcional dos membros (geral-mente limitada à sua

participação) e determina o pagamento, na data de liquidação, da parte que

cabe a cada membro; (4) autoriza a instituição administradora a formar e alocar

unidades a um grupo de vendas (SELLING GROUP) e estabelece sujeição às

regras estabelecidas pelo contrato entre o grupo de vendas; e (5) estabelece o

tempo de duração do consórcio, cujo prazo se estende por 30 dias depois de

encerrado o grupo de vendas ou antes, caso tal decisão resulte de

consentimento mútuo.

AIR POCKET STOCK. Ação cujo preço cai abruptamente, geralmente depois

de notícias pouco promissoras, como rendimentos inesperada-mente baixos.

Como há uma corrida para sua venda e poucos compra-dores, o preço cai

vertiginosamente, tal como um avião que atinge uma área de vácuo.

ALIEN CORPORATION (Companhia alienígena). Empresa que opera em um

determinado país mas foi organizada de acordo com a legislação de um país

estrangeiro. "Companhia alienígena" pode ser usada como sinônimo do termo

companhia estrangeira. Este, entretanto, é também usado pelas leis estaduais

nos EUA para indicar uma empresa constituída em um estado diferente daquele

onde opera.

ALLIED MEMBER (Membro filiado). Sócio solidário, ou acionista com direito

a voto, de uma corretora-membro da Bolsa de Valores de Nova York (New

York Stock Exchange — NYSE), que não é pessoal-mente membro da Bolsa.

Os membros filiados não podem operar no pregão. Uma corretora-membro da

Bolsa não precisa ter mais de um sócio, ou acionista com direito a voto, como

membro da Bolsa. Portanto, até mesmo o presidente do conselho de uma

corretora-membro pode ser apenas um membro filiado.

ALLIGATOR SPREAD. Spread no mercado de opções cujos custos das altas

comissões "devoram o investidor". Usa-se o termo quando a combinação de

opções de vendas e compras feita pelo corretor gera uma comissão tão elevada

que, mesmo ocorrendo as mudanças previstas nos mercados, o cliente

provavelmente não realizará qualquer lucro.

ALL OR NONE (AON).

Banco de investimento: oferta que confere à emitente o direito de cancelar toda

a emissão se a subscrição não for inteiramente subscrita.

Valores mobiliários: ordem de compra ou venda indicando que nenhuma

transação parcial deve ser executada. Não se cancelará automaticamente uma

ordem, entretanto, se a transação não for executada inteiramente; para isso, no

registro da ordem deve estar marcada a sigla FOK, que significa "compre ou

desista" (FILL OR KILL).

ALLOTMENT (Distribuição, alocação). Quantidade de valores mobiliários

concedidos a cada participante de um consórcio de bancos (SYNDICATE) de

investimento formado com a finalidade de subscrever e distribuir novas

emissões; esses participantes são chamados subscritores ou quotistas. As

responsabilidades financeiras dos subscritores são estabelecidas em uma

notificação de alocação, preparada pela instituição administradora do consórcio

(SYNDICATE MANAGER).

ALLOWANCE (Desconto). Dedução no valor de uma fatura, autorizada pelo

vendedor das mercadorias para cobrir danos ou falta. Veja também RESERVE.

ALL-SAVERS CERTIFICATE. Veja ECONOMIC RECOVERY TAX ACT

OF 1981— ERTA.

ALPHA (Alfa).

1. Coeficiente que avalia a parcela de retomo (RETURN) de um investimento,

originada de um risco específico (não mercadológico). Em

outras palavras, alfa é uma estimativa matemática da quantia de retomo

esperada de valores inerentes ao investimento, como a taxa de aumento dos

ganhos por ação. Difere da quantia de retomo resultante da volatilidade

(VOLATILITY) — calculada através do coeficiente BETA. Por exemplo, um

coeficiente alfa de 1,25 prevê aumento de 25% para uma determinada ação,

em um ano em que tanto o retorno no mercado quanto o beta da ação sejam

zero. Um investimento cujo preço é baixo em relação a seu alfa está subavaliado, sendo considerado uma boa escolha.

No caso de um fundo mútuo (MUTUAL FUND), o coeficiente alfa mede

a relação entre o desempenho do fundo e seu coeficiente beta durante um

período de três anos.

2. Na Bolsa de Valores de Londres, a denominação alpha stocks (ações alfa),

comparável ao termo americano BLUE CHIPS (ações de primeira linha),

aplica-se às ações mais negociadas e àquelas das maiores companhias. Como

resultado das reformas ocorridas devido ao sio BANO de 1986, as ações alfa,

que representam cerca de 80% do movimento, estão sujeitas a

regulamentações mais rigorosas do que as ações BETA ou GAMMA. Veja

também DELTA (2).

ALTERNATIVE MINIMUM TAX (AMT) (Imposto mínimo alternativo).

Imposto federal, reformulado pela Lei de Reforma Tributária de 1986 (TAX

REFORM ACT OF 1986), cuja finalidade é garantir que pessoas físicas e

jurídicas de alta renda paguem ao menos algum imposto de renda. Calcula-se o

AMT para pessoas físicas somando os itens de preferência fiscal (TAX

PREFERENCE ITEMS) que incluem perdas decorrentes de atividades passivas

derivadas de mecanismos de economia fiscal, juros isentos de impostos sobre

títulos privados (PRIVATE-PURPOSE BONDS), emitidos depois de 7 de

agosto de 1986, e as deduções pretendidas em razão de doações, para fins de

caridade, de ações, imóveis, obras de arte e outros tipos de bens, ajustados à

renda bruta, e em seguida subtraindo US$40 mil para um casal cuja declaração

de renda é conjunta, ou US$30 mil para um casal cuja renda é declarada

separadamente; 24% do remanescente é o imposto devido. As quantias com

isenção tributária são diminuídas gradativamente, ou seja, em declarações

conjuntas deduzem-se 25 centavos para cada US$1 quando o rendimento AMT

exceder US$150 mil (US$112.500 em declarações individuais). As isenções são

as mesmas para o AMT de pessoas jurídicas, porém o imposto devido equivale a

20% do remanescente. Os itens preferenciais incluem 50% do excesso da receita

contábil (relatório financeiro) sobre a renda total tributável, acrescidos de outros

itens preferenciais, tais como a valorização não tributável das contribuições a

obras de caridade, determinadas depreciações aceleradas excessivas sobre ativos

contabilizados depois de 1986, juros com isenção tributária sobre títulos

privados emitidos depois de 7 de agosto de 1986 e outros itens preferenciais

específicos. Depois de 1989, determinou-se que o AMT das empresas deveria se

basear na definição tributária dos ganhos e lucros, e não na receita contábil.

ALTERNATIVE ORDER (Ordem alternativa). Ordem que confere ao

corretor a escolha entre dois cursos de ação; também denominada ordem

ou...ou (either-or order) e ainda uma ordem anula a outra (one cancels the

other order). Tais ordens são de compra ou de venda, nunca ambas. Qualquer

uma das alternativas toma a outra inoperante. Um exemplo é a combinação de

ordens limitada/ordem válida a partir de determinado preço, onde o limite da

ordem limitada é inferior e o limite de validade para a ordem válida a partir de

determinado preço é superior ao preço corrente de mercado.

AMBAC Indemnity Corporation. Veja MUNICIPAL BOND INSURANCE.

AMENDMENT (Emenda, alteração). Adendo ou alteração em um documento

legal. Depois de devidamente assinado, tem o efeito legal do documento

original.

AMERICAN DEPOSITARY RECEIPT (ADR) (Recibo de depósitos de

ações). Recibo de ações de uma companhia sediada fora dos EUA, custodiado

por um banco nos EUA e outorgando ao acionista o direito sobre todos os

dividendos e ganhos de capital. Em vez de comprar ações de companhias

estrangeiras nos mercados externos, os norte-americanos podem comprá-las

nos EUA sob forma de um ADR. Existem ADRs para centenas de ações de

companhias sediadas em diversos países. Os ADRs também são denominados

American Depositary Shares.

AMERICAN STOCK EXCHANGE (AMEX). Bolsa de valores que registra o

segundo maior volume de negócios nos EUA. Está localizada no centro

comercial de Manhattan, em Trinity Place n° 86, e até 1921 era conhecida

como Curb Exchange, sendo até hoje conhecida como Curb. A maioria das

ações e títulos negociados na Amex pertencem a pequenas e médias empresas,

em contraste com as ações de grandes companhias, negociadas na Bolsa de

Valores de Nova York (New York Stock Exchange — NYSE). Inúmeras

companhias de petróleo e gás negociam suas ações através da Amex.

A Amex opera no mercado de opções de várias ações negociadas na

NYSE e também negocia algumas ações no mercado de balcão (OVER THE

COUNTER). Registra um volume de operações com ações de companhias

estrangeiras superior ao de qualquer outra bolsa de valores americana.

AMORTIZATION (Amortização). Procedimento contábil que reduz

gradualmente o valor de custo de um ativo com tempo de vida limitado, ou

ativo intangível, através da aplicação de débitos periódicos ao resultado. No

caso de ativos fixos, o termo usado é depreciação (DEPRECIATION), e, para

bens esgotáveis (recursos naturais), emprega-se o termo exaustão — ambos

significando essencialmente amortização. A maior parte das sociedades segue a

prática conservadora de depreciar os ativos intangíveis (INTANGIBLE

ASSETS) por meio da amortização,

como acontece com o fundo de comércio. É comum amortizar qualquer prêmio

sobre o valor nominal pago na compra de ações preferenciais ou investimentos

em títulos. A finalidade da amortização é apurar o valor de revenda ou

residual.

O termo é também empregado quando se reduz uma dívida através de

pagamentos regulares dos juros e do principal em montante suficiente para a

liquidação do empréstimo na data do vencimento.

Os descontos e as despesas sobre dívidas para cujo pagamento há uma

reserva específica são amortizados por meio de descontos sobre tais reservas

conforme com um plano predeterminado. Embora o procedimento seja

aplicado geralmente de forma sistemática, débitos à conta de lucros e perdas

são permitidos em qualquer ocasião e em qualquer quantia para amortização de

eventual remanescente. Essa contabilidade é detalhada no relatório anual da

sociedade.

ANALYST (Analista). Pessoa em uma corretora, departamento de truste de um

banco ou grupo de fundo mútuo que analisa um certo número de companhias e

aconselha a compra ou venda de títulos de determinadas companhias e grupos

industriais. A maior parte dos analistas se especializa em um setor de atividade

específico, mas alguns deles investigam qualquer companhia que os interesse,

independentemente de seu ramo de negócios. Certos analistas, devido à sua

influência, podem, ao recomendar a compra ou venda de determinadas ações,

afetar seus preços. Veja também CREDIT ANALYST.

AND INTEREST (ACTescido de juros). Frase usada na cotação de preço de

títulos para indicar que, além do preço cotado, o comprador receberá juros

acumulados (ACCRUED INTEREST).

ANKLE BITER. Emissão de ações com capitalização de mercado (MARKET

CAPITALIZATION) inferior a US$ 500 milhões. De modo geral, essas ações

de baixa capitalização geram mais especulação que as emissões de alto valor,

mas o grande potencial de crescimento lhes confere maior força relativa

(RELATIVE STRENGTH) em períodos de recessão. Veja também SMALL

FIRM EFFECT.

ANNUAL BASIS (Base anual). Técnica de estatística segundo a qual os dados

que cobrem um período inferior a um ano são projetados para abranger um

período de doze meses. Para ser exato, esse procedimento — chamado de

anualização — deve considerar as variações sazonais (se houver).

ANNUAL MEETING (Assembléia anual). Reunião anual em que os

administradores de uma companhia informam os resultados do ano aos

acionistas e os membros do conselho de administração são eleitos para o ano

seguinte. Geralmente, o diretor executivo comenta as perspectivas para o ano

vindouro e, juntamente com outros administradores, esclarece as dúvidas

apresentadas pelos acionistas. Estes também

podem pedir que as resoluções sobre a política da companhia sejam votadas