Custo de capital próprio e decisões de financiamento sob a perspectiva da teoria de

market timing

Autoria: Renê Coppe Pimentel, Tatiana Albanez

Resumo

Com base na teoria de equity market timing este trabalho investigou a relação entre medidas

de custo de capital próprio e colocações públicas de ações no mercado de capitais brasileiro

no período 2000-2011. Analisou-se o comportamento temporal e interação dinâmica entre as

variáveis. Verificou-se haver relação unicamente de longo prazo entre as variáveis não sendo

encontradas evidências de causalidade entre colocações públicas de ações e custo de capital

próprio. Os resultados sugerem que as empresas brasileiras não aproveitam janelas de

oportunidade no mercado de capitais para a emissão de ações.

1

1. Introdução

Diversas teorias buscam encontrar os determinantes das decisões de financiamento

tomadas pelas empresas, ou seja, como elas decidem sobre quais fontes de recursos utilizar

para financiar suas oportunidades de investimento. Dentre estas teorias, destacam as teorias de

Trade-Off, Pecking Order e, mais recentemente, a teoria de Market Timing.

De acordo com Myers (2001), a teoria de trade-off enfatiza impostos e prediz que

empresas procuram níveis alvo de dívida que permitam balancear benefícios fiscais e custos

de dificuldades financeiras (financial distress), representados pelos custos de falência (ou

reorganização) e custos de agência. Segundo esta teoria, as empresas têm um nível-alvo de

dívida a ser ajustado gradualmente, sendo que quanto mais lucrativa, maior a utilização de

dívida como fonte de financiamento devido ao benefício fiscal obtido por meio desta forma de

captação.

Já a teoria de pecking order, desenvolvida por Myers e Majluf (1984) e Myers (1984),

não prediz um nível-alvo ou ótimo de capital. Segundo esta teoria, as empresas seguem uma

ordem hierárquica de preferências por tipos de financiamento, utilizando primeiramente

recursos internos, em segundo lugar recursos captados por meio de dívida e em último lugar

recursos captados por meio da emissão de ações.

Esta ordem está baseada na informação transmitida ao mercado por cada tipo de título

emitido, sendo preferíveis os títulos menos sensíveis à informação. Segundo a teoria, a

empresa irá optar pelo uso de dívida, ao invés de emitir ações, quando seus recursos internos

não forem suficientes para financiar seus dispêndios de capital. Assim, o nível de

endividamento irá refletir a necessidade acumulada da empresa por recursos externos.

Myers e Majluf (1984) afirmaram que, em seu modelo, a empresa sempre emite

dívida, caso seja necessário financiamento externo, e nunca emite ações, independentemente

de estar sobre ou subvalorizada. No entanto, ao citar alguns fatos sobre o comportamento

financeiro das empresas, Myers (1984) afirmou que as empresas tentam emitir ações quando

os preços dos títulos estão altos. Logo, considerando que necessitem de financiamento

externo, estarão mais propensas a emitir ações (ao invés de dívida) após aumento do preço

acionário, fato verificado por Taggart (1977), Marsh (1982) e outros autores.

Neste cenário, surge a teoria de equity market timing como uma alternativa para a

compreensão das decisões de financiamento tomadas pelas empresas, e é sob esta abordagem

que este trabalho se desenvolve. Atribui-se a teoria de market timing ao influente trabalho de

Baker e Wurgler (2002).

Baker e Wurgler (2002) definem equity market timing como a prática de emitir ações

quando a empresa considera que estejam sobrevalorizadas e recomprar quando se considera

que estejam subvalorizadas, com a intenção de explorar flutuações temporárias no custo do

capital próprio em relação ao custo de fontes alternativas de financiamento. Dessa forma, a

estrutura de capital seria o resultado acumulado de tentativas passadas de emitir ações em

momentos considerados favoráveis ou oportunos.

Segundo Baker e Wurgler (2002), no mundo de mercados eficientes e integrados de

Modigliani e Miller (1958), os custos de diferentes formas de captação não variam

independentemente e, portanto, não existiriam ganhos oriundos de uma troca oportuna entre

eles. No entanto, evidências empíricas, como as apresentadas logo a seguir, sugerem que o

market timing constitui um importante aspecto da política de financiamento das empresas.

É neste contexto que surge a questão de pesquisa a ser investigada: Há relação entre o

custo de capital próprio e as colocações públicas de ações no mercado de capitais brasileiro?

Dessa forma, o objetivo principal do trabalho é investigar a relação de longo prazo

entre medidas de custo de capital próprio e as colocações públicas de ações no mercado de

2

capitais brasileiro. A hipótese estudada é de que quanto menor o custo de capital próprio,

maior a captação de recursos via emissão de ações por empresas brasileiras. Assim, com base

na teoria de Market timing, busca-se mais especificamente investigar se as companhias

abertas brasileiras utilizam momentos favoráveis no mercado de capitais para colocação

pública de ações, com o intuito de aproveitar janelas de oportunidade.

O artigo é estruturado da seguinte forma: na seção 2 apresenta-se o referencial teórico

que dará suporte ao desenvolvimento do trabalho. Na seção 3 descreve-se a amostra, as

variáveis e os procedimentos metodológicos realizados. Na seção 4 apresentam-se os

resultados empíricos e na seção 5 apresentam-se as considerações finais.

2. Referencial teórico

Atribui-se a teoria de market timing ao influente trabalho de Baker e Wurgler (2002).

No entanto, trabalhos anteriores como Taggart (1977) e Marsh (1982) já haviam apontado a

tendência de as empresas emitirem ações quando o seu valor de mercado está alto em relação

ao seu valor patrimonial ou aos seus valores de mercado históricos, tentando aproveitar

janelas de oportunidade. Outros trabalhos também buscaram identificar tentativas de market

timing por meio da análise do desempenho do retorno acionário após a emissão.

Ritter (1991) analisou uma amostra de 1526 IPO’s (inicial public offering) de

empresas americanas no período 1975-1984 e confirmou que, no longo prazo, as ações destas

empresas sofrem sub-precificação, sendo que três anos após as empresas se tornarem

companhias abertas, seu desempenho acionário é inferior aos de empresas comparáveis por

tamanho e setor, o que é consistente com a ideia de que empresas se tornam abertas quando os

investidores estão excessivamente otimistas sobre o futuro potencial de determinados setores

e tentam aproveitar janelas de oportunidade.

O trabalho de Loughran e Ritter (1995) buscou analisar o desempenho acionário de

empresas americanas que realizaram IPO’s ou SEO’s (seasoned equity offering) nos anos de

1970 a 1990. Como em Ritter (1991), verificou-se que o retorno acionário destas empresas

após cinco anos da data da oferta apresentou baixo desempenho. Diante dos resultados,

Loughran e Ritter (1995) afirmam que a evidência é consistente com um mercado onde as

empresas tentam tirar vantagens das janelas de oportunidades temporárias, emitindo ações

quando estão sobrevalorizadas, sendo que, uma explicação plausível é a de que investidores

apostam e acreditam que podem encontrar uma ótima oportunidade de investimento.

Utilizando uma abordagem empírica diferente para examinar o comportamento de

market timing, Huang e Ritter (2009) analisaram os padrões das decisões de financiamento

externo de companhias abertas americanas no período 1964-2001 por meio de uma medida

direta para o prêmio de risco de mercado (Equity Risk Premium – ERP). Os autores

examinaram como mudanças nas condições de mercado alteram o comportamento financeiro

das empresas e impactam suas decisões de financiamento. Como proxies para condições de

mercado, além do ERP para custo de capital próprio, os autores utilizaram proxies para custo

da dívida (taxa de juros real), impostos, oportunidades de crescimento (crescimento real do

PIB) e assimetria informacional (baseada no retorno acionário em torno da emissão).

Huang e Hitter (2009) constatam que as proxies de condições de mercado utilizadas,

principalmente a proxy para custo de capital próprio (ERP), impactam significativamente as

decisões de financiamento das empresas analisadas. Consistente com a teoria de market

timing, as empresas financiam uma proporção maior do seu déficit de financiamento com a

emissão de ações quando o custo, medido pelo ERP, é baixo.

Baker e Wurgler (2002) explicitamente testam a teoria de market timing no mercado

norte-americano durante o período de 1968 a 1999. Os autores realizaram regressões tendo

como variável dependente a alavancagemi e como variável independente uma média histórica

3

do índice market-to-bookii. Esta variável independente é uma média ponderada pelo

financiamento externo dos índices passados de market-to-book da empresa que assume altos

valores para empresas que captaram recursos externos (dívida ou ações) quando seu índice

market-to-book encontrava-se elevado.

Verifica-se uma relação negativa persistente entre a alavancagem e valores de mercado

históricos, ou seja, quanto maior o valor de mercado histórico, menor a utilização de dívida e

maior a utilização de ações como forma de financiamento. A relação negativa encontrada se

mantém quando a alavancagem é medida em termos de valores contábeis ou de mercado,

mesmo quando são incluídas variáveis de controle conhecidas pela literatura como

importantes determinantes da estrutura de capital. Verifica-se ainda que a influência dos

valores de mercado históricos sobre a estrutura de capital persiste por mais de 10 anos.

Baker e Wurgler (2002) argumentaram que é difícil explicar este resultado dentro das

teorias tradicionais de estrutura de capital, como trade-off e pecking order, afirmando que

uma explicação para os resultados encontrados é a de que a estrutura de capital é determinada

pelo acúmulo de tentativas passadas de emitir títulos em momentos favoráveis de mercado

(“time the equity market”), não havendo, mesmo que teoricamente, um nível ótimo de

endividamento.

Após o trabalho de Baker e Wurgler (2002), muitos outros trabalhos foram realizados

com o objetivo de testar as hipóteses de market timing. Muitos destes trabalhos, realizados em

outros países, encontraram evidências a favor da teoria de market timing, como Alti (2006) e

Huang e Ritter (2009). No Brasil, poucos trabalhos foram desenvolvidos sob esta abordagem,

podendo ser citados os trabalhos de Brito (2003), Rossi Jr. e Jiménez (2008), Mendes et al

(2009) e Rossi Jr. e Marotta (2010).

Brito (2003) buscou avaliar o desempenho e a eficiência de fundos brasileiros

representativos do segmento de derivativos no contexto de seleção por market timing por

meio de um índice específico (Índice de Habilidade de Brito - IHB) proposto pelo autor para a

avaliação de desempenho dos fundos de gestão ativa. Segundo o autor, o IHB é definido como

a probabilidade de acerto da aposta ativa do gestor, mantendo-se o contexto do Modelo

Binomial Simples, onde os retornos excessivos representam os ganhos/perdas relativos do

fundo em relação à carteira benchmark, ou vice-versa, no caso de acerto/erro do gestor.

A amostra é composta por 32 fundos de derivativos disponíveis no mercado em 31 de

outubro de 1999 com uma série completa de observações na janela de 90 dias úteis de

cotações e rentabilidade nesta data, considerando-se aplicações no CDI como carteira

benchmark passiva. Neste contexto, o gestor de um fundo derivativo é modelado como

optando entre aplicar seus recursos no CDI ou fazer aplicações ativas e direcionais em outros

títulos. Os resultados mostram que dez fundos da amostra apresentaram IHB significativos

estatisticamente, no entanto, a ampla maioria dos fundos (22 fundos) não apresentou

significância para os IHB’s, indicando que poucos gestores apresentam capacidade de

previsão no segmento de fundos derivativos no Brasil.

Rossi Jr. e Jiménez (2008) testaram as proposições da teoria do market timing para

uma amostra de companhias abertas brasileiras no período de 1996 a 2006, objetivando

analisar se movimentos do custo de capital e a percepção das empresas sobre sua valoração

exerce um impacto sobre sua decisão acerca da estrutura de capital. Os autores encontram-se

evidências a favor da teoria de market timing. Empresas brasileiras financiam seu déficit de

fundos pela emissão de ações quando o custo de capital próprio é baixo e utilizam uma

quantidade menor do capital de terceiros quando o seu valor de mercado é alto em relação ao

seu valor patrimonial.

4

Mendes et al (2009) testaram a teoria de market timing para o mercado brasileiro no

período 1996-2002, fazendo uma adaptação do artigo de Baker e Wurgler (2002). Constata-se

que a alavancagem diminuiu no primeiro ano após as ofertas públicas iniciais (IPO), mas

cresceu novamente sem apresentar a persistência necessária para confirmar a teoria. O valor

de mercado não influenciou as variações na alavancagem, não corroborando os resultados

encontrados por Baker e Wurgler (2002).

Já o trabalho de Rossi Jr. e Marotta (2010) buscou analisar se o comportamento

relacionado à market timing afeta o volume de ações emitido na oferta pública inicial (IPO) e

se este comportamento exerce um impacto na estrutura de capital de empresas brasileiras no

período de janeiro de 2004 a dezembro de 2007.

Seguindo procedimentos semelhantes aos desenvolvidos por Alti (2006) as empresas

são separadas em dois grupos de acordo com o período onde foi realizada a emissão, sendo

que as empresas que realizaram emissões em períodos com uma alta concentração de

emissões (mercado “quente”) são identificadas como quentes e as empresas que realizaram

emissões em períodos de baixo volume de emissões (mercado “frio”) são classificadas como

frias.

Posteriormente buscou-se verificar se o grupo de empresas que vão a mercado em

momentos quentes ofertam um volume maior de ações do que as empresas que realizam IPO

em momentos considerados frios. Os resultados evidenciaram que as empresas emitem um

volume maior em períodos denominados como quentes, confirmando a tendência de as

empresas aproveitarem janelas de oportunidade para a emissão de ações.

Como evidenciado ao longo deste capítulo é possível encontrar evidências a favor e

contra a teoria de market timing, tanto em trabalhos realizados em outros mercados quanto em

trabalhos realizados no mercado brasileiro, o que ratifica a importância da investigação a

cerca do tema.

3. Variáveis, modelo empírico e estrutura temporal das variáveis

A análise é desenvolvia em termos agregados, incluindo o volume total de ofertas

públicas de ações e uma estimativa do custo de capital próprio médio de companhias abertas

brasileiras. O período de análise contempla dados entre o primeiro trimestre de 2000 e o

quarto trimestre de 2011, totalizando 48 observações trimestrais. A escolha do período se

deve a disponibilidade de dados nas bases utilizadas.

3.1 Estimativa do custo de capital próprio

Como estimativa que representa o custo de médio de capital próprio das empresas

brasileiras, foram utilizados metodologia e dados divulgados pelo CEMEC – Centro de

Estudos de Mercado de Capitais. O indicador de custo de capital próprio representa a prática

usual dos analistas de mercado, onde o prêmio de risco de mercado é “ex-post”, dado por uma

média de longo prazo do retorno de mercado do S&P500 contra um “risk-free” (dado pelo

retorno dos títulos do tesouro americano); os betas setoriais são benchmark do S&P500 e o

risco país é dado pelo Embi-BR (calculado pelo JP Morgan). O modelo geral para cálculo do

indicador de custo de capital próprio (Ke) é representado da seguinte forma:

(1)

Ke i ,t K tRF i PREM t EMBI tBR

em que, Ke representa a estimativa do custo de capital próprio para a empresa i no

RF

trimestre t. Kt representa a taxa livre de risco medida pela taxa do T-Bond norte-americano

com maturidade de 10 anos. i é o beta médio desalavancado do setor americano,

considerando o S&P 500 como carteira de mercadoiii, alavancado pela alavancagem da

empresa brasileira i. PREM t é o prêmio de risco de mercado dado por uma média histórica de

5

BR

longo prazo de retorno do S&P 500 menos a taxa do T-Bond de 10 anos. EMBI t é a média

para o risco conjuntural do Brasil em determinado trimestre mensurado pelo EMBI Brasil.

Ao final do cálculo obtém-se primeiramente um indicador de custo de capital próprio

nominal na moeda americana. Eliminando-se a inflação americana, média dos últimos 10 anos

(CPI = 2,5% a.a.), obtém-se um indicador de custo de capital próprio real. Para a obtenção do

custo de capital próprio nominal de cada empresa em análise acrescenta-se ao indicador real,

anteriormente descrito, a mediana do IPCA segundo as expectativas Focus do Banco Central,

para o prazo máximo dessas expectativas.

A partir dos dados de custo de capital próprio por empresa, foi obtida uma média geral

para as empresas brasileiras sob a forte premissa de que os dados médios capturam a taxa

média esperada total, independente de fatores de liquidez das ações e/ou setores de atividades.

Dessa média foram obtidas estimativas em termos nominais (Ke_Nom) e em termos reais

(Ke_Real). Informações adicionais sobre a metodologia de estimação do custo de capital

podem ser obtidas em CEMEC (2010). Ressalta-se que esta abordagem metodológica está

baseada em Assaf Neto, Lima e Araújo (2008) e Damodaran (2010).

Como os dados são majoritariamente calculados com base em indicadores e variáveis

norte-americanas (apenas a alavancagem específica da empresa e o EMBI-BR são relativas ao

mercado local), foram analisados os comportamentos das estimativas de custo de capital

próprio em relação à taxa CDI, principal taxa de referência para ativos de renda fixa no país.

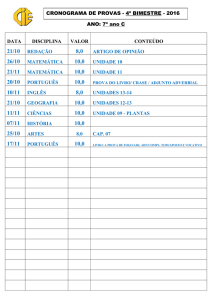

A Figura 1 ilustra graficamente a relação para as taxas nominais e reais da estimativa de custo

de capital próprio e da taxa de renda fixa. A diferença entre as taxas pode ser interpretada

como o “prêmio pelo risco” para ativos de renda variável (ações).

Taxas nominais (% ao trimestre)

Taxas reais (% ao trimestre)

Figura 1 - Comportamento temporal das estimativas de custo de capital próprio e taxas de juros

Considerando que os dados representam séries temporais, as variáveis, em termos

nominais e reais, foram submetidas ao teste de raiz unitária de Dickey-Fuller Aumentado

(ADF test), sugerindo que ambas (custo de capital próprio médio e taxa de juros) apresentam

raiz unitária e, portanto, são não-estacionárias no nível com nível de significância estatística

de 5%. A partir disso, buscou-se avaliar a existência de cointegração entre as variáveis e

causalidade de Granger. Foram aplicados testes de cointegração de Johansen e de causalidade

de Granger para as variáveis. O teste de cointegração é baseado em Johansen (1991; 1995) e é

estimado com base em duas medidas estatísticas: estatística de traço, trace e máximo

autovalor, max . Onde são testadas as hipóteses nulas de que o número de vetores de

cointegração é menor ou igual a r, contra a hipótese alternativa de que o número de vetores de

cointegração é maior que r.

6

Os resultados estão apresentados na Tabela 1, que sugere que as variáveis, tanto em

termos nominais quanto reais, são cointegradas (há relação de longo prazo entre as séries) e

que existe causalidade de Granger no sentido de que o custo de capital nominal é causagranger da taxa de juros nominal. Posto em outras palavras, uma redução do custo de capital

próprio antecede variações nas taxas de juros nominais. Essa tendência não se verifica na

análise das taxas reais, onde, nenhuma das variáveis pode ser considerada causa-granger da

outra com significância estatística.

Tabela 1 - Análise temporal das taxas de juros (CDI nominal e real) e custo de capital próprio

(Ke nominal e real)

ADF Test

-1.211

0.662

Teste de Cointegração

Trace Max-Eigen

Statistic

Statistic

None 20.416 a

19.498 a

CDI_Nom

-2.012

0.281

Most 1

KE_Real

-1.077

0.717

None

CDI_Real

-2.810

0.065

Most 1

Series

Taxas Nominais Ke_Nom

Taxas Reais

t-Stat

Prob.

Teste de Causalidade de Granger

Lag 1

Lag 2

Ke_Nom -> CDI_Nom

16.237 a

10.076 a

Lag 3

Lag 4

7.659 a

5.704 a

0.918

0.918

CDI_Nom -> Ke_Nom

0.043

0.931

0.675

0.495

24.654 a

23.555 a

Ke_Real -> CDI_Real

1.425

1.232

1.680

3.053 b

1.099

1.099

CDI_Real -> Ke_Real

0.419

0.676

1.153

1.888

Nota: Ke_Nom e Ke_Real representam o custo estimado de capital próprio em termos nominais e reais,

respectivamente. CDI_Nom e CDI_Real representam a taxa CDI em termos nominais e reais, respectivamente.

Todas as taxas são apuradas em termos trimestrais (custo de capital próprio médio no trimestre e taxa CDI

acumulada no trimestre). a, b e c representam significância estatística de 1%, 5% e 10%, respectivamente.

Os resultados sugerem haver relação de longo prazo entre os dados obtidos com base

em variáveis norte-americanas e variáveis locais. Como as colocações públicas de ações e

títulos de dívida no mercado doméstico levam em conta condições econômicas locais

(inclusive o custo de oportunidade de investidores e captadores), foram calculados os valores

do prêmio pelo risco para as ações no mercado local definido pela diferença entre o custo de

capital próprio e a taxa CDI (spread sobre o CDI); as taxas foram calculadas em termos

nominais e reais (Prem_Nom e Prem_Real, respectivamente).

Santos (2008) verificam que o impacto contemporâneo do mercado acionário no

mercado de títulos de dívida é negativo e de baixa intensidade. Porém, a relação inversa

(impacto do mercado de dívida mercado acionário) além de ser negativa, é estatisticamente

diferente de zero. Os resultados sugerem que os retornos dos mercados de dívida e acionário

se movem em direções opostas para equilibrar o fluxo de capitais. Porém considerando o

tamanho relativo entre os mercados, esse efeito é mais intenso quando medido o impacto da

taxa de longo prazo sobre os retornos acionários.

Os prêmios de mercado sobre a taxa CDI resultam em série estacionária, com valor de

estatística t do ADF teste de -3.666 para o spread nominal e -3.609 para o spread em termos

reais. Os resultados sugerem rejeição da hipótese nula de existência de raiz unitária na série

com nível de significância estatística de 1%, indicando que as séries podem ser consideradas

estacionárias em nível. O teste KPSS de estacionariedade (Kwiatkowski et al, 1992)

confirmou a condição de estacionariedade das séries com valor da estatística KPSS de 0.428

para o prêmio nominal e 0,488 para o prêmio real (valores críticos conforme Kwiatkowski et

al, 1992).

Assim, com base no comportamento temporal das variáveis e das evidências de Santos

(2008), as análises relacionando custo de capital próprio e colocações de ações foram

desenvolvidas utilizando a prêmio de risco pelos títulos de renda variável. Dito de outra

forma, a análise está baseada no custo de capital próprio definido em termos de spread sobre a

7

taxa CDI, minimizando, assim, efeitos relacionados às variações nas taxas básicas de juros na

economia brasileira.

3.2 Colocação pública de ações

Com base na literatura de market timing, três medidas foram utilizadas com o intuito

de mensurar as colocações (distribuições) públicas de ações:

(1)

Volume trimestral de colocações de ações (RV): inclui o valor total, em

milhões de reais, das operações primárias e secundárias de IPO (ofertas públicas iniciais de

ações) e follow-on (ofertas subsequentes de ações por companhias já listadas em bolsa). Os

dados foram obtidos no Informativo CVM, no site da instituição, e representam a total de

ofertas públicas de ações em um determinado trimestre. Nitidamente, no terceiro trimestre de

2010, ocorreu a enorme captação da Petrobras, valor muito acima de qualquer histórico de

colocação de ações no Brasil. Essa captação foi excluída da base devido a sua característica

peculiar e pelo fato de que grande parte foi subscrita pelo governo brasileiro com fluxos

futuros de recursos, portanto, sem ingresso efetivo de dinheiro na empresa ou no mercado.

(2)

Relação entre colocações de ações e colocações de títulos de renda fixa

(RV/RF). Segundo a literatura de market timing, os gestores estariam em constante

observação do mercado para encontrar a melhores alternativas de financiamento. Nesse

sentido, em momentos não favoráveis à colocação de ações, os gestores dariam preferência à

colocação de títulos de renda fixa caso a empresa necessitasse de recursos externos para

financiar suas oportunidades de investimento. Assim, para controlar as operações de

colocações de ações em relação à captação total, dividiu-se a variável “Volume trimestral de

colocações de ações” (RV) pelo volume trimestral de colocações de títulos de dívida no

mercado de capitais, que incluem debêntures, notas promissórias, fundos de investimento em

direitos creditórios (FIDCs) e certificados de recebíveis imobiliários (CRIs). A informação

sobre o volume total captado trimestralmente com as operações de renda fixa foi obtida junto

ao Informativo CVM.

(3)

Colocações de ações em relação ao PIB (RV/PIB). Além do custo de capital

próprio, diversos outros fatores podem influenciar na decisão de distribuição pública de ações,

sendo que o principal fator está relacionado às oportunidades de investimento derivadas de

perspectivas econômicas favoráveis. Dessa forma, utiliza-se a relação entre colocações de

ações divididas pelo PIB como forma de controlar as alterações nos volumes captados em

função das condições econômicas vigentes em cada período. O PIB trimestral utilizado é o

somatório, no respectivo trimestre, do PIB mensal corrente informado pelo BACEN (série

4380) estimado em milhões de reais.

A utilização de diferentes variáveis como medida de colocações de ações busca

controlar os resultados obtidos com dados brutos (captação total de ações). A relação entre

colocação de ações e de títulos de dívida (RV/RF) busca mensurar as colocações de ações

como instrumento concorrente às operações de financiamento por meio de dívida. Assim, os

gestores iriam emitir proporcionalmente mais ações quando houvesse vantagem percebida em

relação às operações de dívida. Já a relação entre colocações de ações e PIB (RV/PIB) busca

controlar os movimentos de captações em relação ao contexto econômico vigente à época.

Assim, um maior número de operações de ações seria feito quando houvesse cenário

econômico favorável que demandasse maiores investimentos e, consequentemente, maior

necessidade de captação.

As três variáveis (RV, RV/RF e RV/PIB) foram submetidas ao teste de raiz unitária de

Dickey Fuller Aumentado (ADF teste). Os valores estatísticos do teste-t para as variáveis RV,

RV/RF e RV/PIB foram, respectivamente -3,757, -4,895 e -3,546. Os resultados sugerem

rejeição da hipótese nula que existe uma raiz unitária na série ao nível de significância

8

estatística de 1%, indicando que as séries podem ser consideradas estacionárias em nível. O

teste KPSS de estacionariedade também foi utilizado para avaliar as condições da série e os

resultados confirmam a condição de estacionariedade. Os valores dos testes foram de 0,5492,

0,3851 e 0,4381 para as variáveis RV, RV/RF e RV/PIB, respectivamente. Os valores críticos

do teste KPSS são de 0,739, 0,463 e 0,347 para os níveis de significância de 1%, 5% e 10%,

respectivamente.

4. Resultados empíricos

Para analisar as relações entre as medidas de custo de capital próprio (prêmio de risco

pelos títulos de renda variável - Prem_Nom e Prem_Real) e as três medidas de colocações de

ações, foram analisadas as correlações de Spearman entre as variáveis. Testes não

paramétricos de correlação de Spearman são indicados para testar o comportamento de

variáveis que não apresentam distribuição normal. A Tabela2 mostra os testes de Jarque-Bera,

indicando rejeição da hipótese nula de normalidade das variáveis e os resultados dos testes de

correlações de Spearman. Verifica-se que, das relações de interesse (prêmio de risco e

medidas de colocação de ações), a variável de volume trimestral de colocações de ações (RV)

tem correlação negativa com a taxa de prêmio nominal com 10% de significância estatística.

Já na taxa de prêmio em termos reais, há correlação negativa entre RV e RV/PIB com nível de

significância de 5%.

As correlações negativas sugerem que reduções no custo de capital próprio estão

associadas a aumentos no volume de captação. De forma oposta, aumentos no custo de capital

próprio estão associados a reduções no volume de colocações públicas de ações. Estes

resultados preliminares estão de acordo com os resultados obtidos por Huang e Hitter (2009)

no mercado americano e Rossi Jr. e Jiménez (2008) no mercado brasileiro.

Tabela 2 - Correlações de Spearman e teste Jarque-Bera de normalidade

JarqueObservaBera

ções

b

Prem_Nom

6.565

48

Prem_Real

0.7294a

89.036a

48

b

a

RV

-0.1813

-0.3109

31.461

48

a

a

RV/RF

-0.0684

-0.2052

0.6243

351.338

48

b

a

a

a

RV/PIB

-0.1701

-0.3158

0.9805

0.6718

33.988

48

Nota: Prem_Nom e Prem_Real representam o custo de capital próprio estimado em termos nominais e reais,

respectivamente. RV, RV/RF e RV/PIB representam as três medidas de colocações de ações. a, b e c

representam significância estatística de 1%, 5% e 10%, respectivamente.

Prem_Nom

Prem_Real

0.7304a

RV

-0.2632c

-0.3752a

RV/RF

-0.0950

-0.2046

0.8911a

RV/PIB

-0.2131

-0.3454b

0.9802a

0.9075a

De acordo com Gujarati (2004), apesar de a análise de correlação ou de regressão

tratar da relação de dependência de uma variável em função de outras, isso não significa

necessariamente causação. Em outras palavras, a existência de relacionamento entre variáveis

não prova causalidade ou a direção da influência. Para testar esse relacionamento das

variáveis em estudo, utiliza-se, neste artigo, o teste de causalidade proposto por Granger

(1969). O conceito de causalidade de Granger baseia-se na melhoria da variância da previsão

ocasionada pela utilização de uma variável exógena defasada na equação de regressão.

Na causalidade de Granger, se a variável x Granger causa y, isso significa que os

valores defasados da variável x ajudam a prever y. Frequentemente, a forma bidirecional é

empregada. Neste caso, x pode ser Granger causa de y e y pode ser Granger causa de x. A

metodologia básica (para variáveis estacionárias) é o teste de causalidade de Granger que

9

segue a realização de duas regressões bidirecionadas para todos os possíveis pares (x, y) de

séries temporais para um específico grupo:

y t 0 1 yt 1 ... l y t L 1 xt 1 ... L xt L t

(2)

xt 0 1 xt 1 ... l xt L 1 y t 1 ... L y t L u t

(3)

As estatísticas F apresentadas são estatísticas Wald que seguem a hipótese abaixo para

toda equação:

1 1 ... l 0

(4)

A hipótese nula é que x não Granger causa y na primeira equação e que y não é

Granger causa de x na segunda regressão. Os resultados empíricos da relação de causalidade

entre o custo de capital próprio e a colocação pública de ações são apresentados na Tabela 3.

Apesar de haver correlação entre as variáveis, a Tabela 3 sugere não haver causalidade

entre as variáveis. Segundo a teoria de market timing, deveria haver causalidade no sentido de

que variações no custo de capital próprio tenderiam a gerar maiores ou menores volumes de

captação. Em outras palavras, reduções no custo de capital próprio, especialmente em termos

reais, incentivariam os gestores a captar mais recursos por meio de colocações de ações. Em

contrapartida, aumentos no custo de capital próprio tornariam as captações menos atraentes.

Tabela 3 - Teste de causalidade de Granger

Ke_Nom

Ke_Real

Defasagem

1

2

3

Defasagem

4

1

2

3

4

RV Prem_Nom

0.383

0.476

0.705

0.445

RV Prem_Real

0.765

0.946

0.801

0.619

Prem_Nom RV

0.319

0.136

0.104

0.225

Prem_Real RV

1.375

0.656

0.744

0.898

RV/RF Prem_Nom

0.264

0.243

0.215

0.679

RV/RF Prem_Real

1.163

0.781

0.279

0.396

Prem_Nom RV/RF

0.194

0.816

0.676

0.682

Prem_Real RV/RF

0.686

1.993

1.923

1.598

RV/PIB Prem_Nom

0.392

0.474

0.623

0.394

RV/PIB Prem_Real

0.977

0.989

0.850

0.632

Prem_Nom RV/PIB

0.312

0.196

0.175

0.253

Prem_Real RV/PIB

1.311

0.656

0.776

0.904

Nota: Prem_Nom e Prem_Real representam o custo de capital próprio estimado em termos nominais e reais,

respectivamente. RV, RV/RF e RV/PIB representam as três medidas de colocações de ações. a, b e c

representam significância estatística de 1%, 5% e 10%, respectivamente.

Diante das evidências conflituosas de existência de correlações negativas entre custo

de capital próprio e volume de captações e ausência de causalidade entre estas variáveis

buscou-se avaliar a interação dinâmica entre as mesmas por meio do modelo vector

autoregressive (VAR). A ordem de defasagem do modelo foi determinada pelo teste de

Schwarz de critério de informação que apontou para uma estrutura ideal com três defasagens

(Schawarz teste de 14,779). Assim utilizou-se o modelo com três defasagens para decompor a

variância das variáveis de colocação de ações em relação a sua própria defasagem e o

percentual da variância explicada pelos valores defasados do prêmio de risco em termos

nominais e reais. A Tabela 4 mostra o percentual de explicação do custo de capital nas

medidas de colocações de ações para até dez defasagens.

Analisando a Tabela 4 é possível observar que, apesar de pequeno, existe maior poder

explicativo da colocação de ações considerando o custo de capital próprio real, sugerindo que

gestores avaliam o custo de capital real em detrimento ao custo nominal. Em ambos os casos,

10

nominal e real, a variável representada pela relação entre colocações de ações e colocações de

títulos de renda fixa (RV/RF) é a que é mais explicada pelos valores defasados do custo de

capital (5,92% no nominal e 15,76% no real após 10 períodos). Isso de fato sugere que a

decisão entre colocação de renda fixa e renda variável é influenciada pela magnitude do custo

de capital verificado em períodos anteriores, mas é importante notar que esse aumento de

explicação ocorre apenas a partir do quinto período. Ou seja, como se trata de análise

trimestral, a relação entre o custo de capital próprio e as colocações de ações é de longo prazo.

Tabela 4 - Decomposição da variância para modelo autoregressivo

de ordem três (em % da variância)

Prem_Nom

Prem_Real

Defasagens

RV

RV/RF

RV/PIB

RV

RV/RF

RV/PIB

1

0.000

0.000

0.000

0.000

0.000

0.000

2

0.025

0.198

0.003

1.314

0.027

1.287

3

0.028

0.203

0.015

1.805

0.417

1.749

4

0.279

2.285

0.426

4.112

8.673

4.261

5

0.717

4.385

1.105

6.954

13.453

7.337

6

0.928

5.290

1.465

7.940

14.226

8.447

7

1.049

5.773

1.684

8.424

14.777

8.994

8

1.120

5.909

1.797

8.985

15.337

9.592

9

1.142

5.921

1.831

9.379

15.587

10.024

10

1.149

5.920

1.843

9.627

15.763

10.306

Nota: Prem_Nom e Prem_Real representam o custo de capital próprio estimado em termos nominais e

reais, respectivamente. RV, RV/RF e RV/PIB representam as três medidas de colocações de ações.

Considerando a ausência de causalidade e baixo poder explicativo obtido no modelo

vector autoregressive (VAR) para as variáveis representativas da colocação de ações e custo

de capital próprio é possível inferir que os gestores de empresas brasileiras não tem habilidade

para prever momentos favoráveis de mercado para a colocação de títulos de forma tempestiva,

ou seja, no curto prazo não são capazes de antecipar suas decisões de financiamento aos

movimentos de redução no custo de capital próprio em relação a outras fontes de recursos,

sendo possível encontrar algumas evidências da relação esperada apenas no longo prazo.

Assim sendo, não é possível concluir que empresas brasileiras conseguem aproveitar janelas

de oportunidade no mercado de capitais para a emissão de ações.

Este resultado encontra apoio no trabalho de Brito (2003) que evidencia baixa

capacidade de previsão dos gestores de fundos derivativos no mercado brasileiro e também

em Mendes et al (2009) que não encontram fortes evidências a favor da teoria de market

timing analisando empresas brasileiras.

Adicionalmente, potenciais erros na estimativa do custo de capital próprio podem

afetar a percepção de oportunidade no momento da colocação pública de ações, pois,

conforme evidenciam Casotti e Motta (2008, p. 187), no momento do IPO, os betas utilizados

no modelo de avaliação são maiores do que os betas verificados após 12 meses de negociação.

Segundo os autores, “a utilização de betas mais elevados no modelo elevaria o custo de

capital próprio da empresa. Consequentemente, reduziria o valor presente dos fluxos de

caixa descontados no momento da IPO”. Ou seja, o valor estimado da empresa seria menor,

resultando em um menor preço por ação. Ao mesmo tempo, os resultados de Casotti e Motta

11

(2008) também sugerem a existência de uma bolha especulativa no momento da emissão

inicial, o que apresenta uma inconsistência na atribuição de valor às empresas durante a IPO.

Esse maior valor (ou super avaliação) no momento da emissão é também verificado

por Pástor e Veronesi (2003) e Sanvicente e Delgado (2010), em que tanto no mercado norteamericano quanto brasileiro, a relação entre valor de mercado e valor contábil do patrimônio

líquido (market-to-book ratio) é decrescente ao longo dos anos após a listagem da empresa.

Maiores valores na colocação das ações e nos momentos iniciais podem (ou deveriam)

influenciar significativamente na decisão de emitir ações ou títulos de dívida influenciando

decisões de market timing.

5. Considerações Finais

De acordo com a teoria de equity market timing as empresas emitem ações quando se

considera que estejam sobrevalorizadas e recompram quando se considera que estejam

subvalorizadas, com a intenção de explorar flutuações temporárias no custo do capital próprio

em relação ao custo de fontes alternativas de financiamento. Dessa forma, o trabalho teve por

objetivo principal investigar a relação de longo prazo entre medidas de custo de capital

próprio e colocações públicas de ações no mercado de capitais brasileiro, buscando investigar

se empresas brasileiras utilizam momentos favoráveis no mercado de capitais para a emissão

de ações.

A análise é desenvolvia em termos agregados, incluindo três medidas de colocações

públicas de ações e uma variável representativa do custo de capital próprio médio de

companhias abertas brasileiras no período 2000-2011. Verifica-se a existência de correlação

negativa entre colocações públicas de ações e custo de capital próprio, sugerindo que

reduções no custo de capital próprio estão associadas a aumentos no volume de captação e

vice-versa, o que está de acordo com a teoria de market timing. Com evidência de correlação

negativa, buscou-se avaliar a relação de causalidade de Granger entre as variáveis. Apesar de

haver correlação entre as variáveis, não encontra-se evidências de causalidade entre as

mesmas. Segundo a teoria de market timing, deveria haver causalidade no sentido de que

variações no custo de capital próprio tenderiam a gerar maiores ou menores volumes de

captação.

Diante das evidências conflituosas de existência de correlações negativas e ausência de

causalidade entre as variáveis custo de capital próprio e colocações públicas de ações buscouse avaliar a interação dinâmica entre as mesmas por meio do modelo vector autoregressive

(VAR) e consequente decomposição da variância do modelo. Os resultados sugerem que a

decisão entre colocação de renda fixa e renda variável é influenciada pela magnitude do custo

de capital próprio verificado em períodos anteriores, no entanto, o modelo apresenta baixo

poder explicativo, sendo que maior poder explicativo é obtido apenas a partir do quinto

período. Ou seja, como se trata de análise trimestral, a relação entre o custo de capital e as

colocações de ações é de longo prazo.

Assim sendo, os resultados sugerem que empresas brasileiras não conseguem (ou não

buscam) aproveitar janelas de oportunidade no mercado de capitais para a emissão de ações,

não sendo capazes de antecipar suas decisões de financiamento aos movimentos de redução

no custo de capital próprio em relação a outras fontes de recursos no curto prazo. Futuros

estudos podem analisar os motivos pelos quais empresas não aproveitam reduções no custo de

capital próprio para emitir novas ações.

12

Referências

ALTI, A. How persistent is the impact of market timing on capital structure? The Journal of

Finance, v. 61, n. 4, p. 1681-1710, Aug. 2006.

ASSAF NETO, A.; LIMA, F. G.; ARAÚJO, A. M. P. Uma proposta metodológica para o

cálculo do custo de capital no Brasil. Revista de Administração da Universidade de São Paulo

– RAUSP, v.43, n.1, p.72-83, jan./fev./mar. 2008.

BAKER, M.; WURGLER, J. Market timing and capital structure. The Journal of Finance, v.

57, n. 1, p. 1-32, Feb. 2002.

BRITO, N. R. O. Avaliação de desempenho e market timing: o índice de habilidade. Revista

Brasileira de Finanças, v. 1, n. 1, p. 01–17, Jun. 2003.

BROOKS, C. Introductory econometrics for finance. 2. ed. Cambridge: Cambridge

University Press, 2008.

CASOTTI, F. P.; MOTTA, L. F. J. Oferta pública inicial no Brasil (2004-2006): uma

abordagem da avaliação através de múltiplos e do custo de capital próprio. Revista Brasileira

de Finanças, 6:157–204, 2008.

CEMEC – Centro de Estudos do Mercado de Capitais. Trabalho de Discussão Interna

CEMEC

02.

2010.

Disponível

em:

http://www.cemec.ibmec.org.br/download/tdi_cemec_02_custo_capital_proprio.pdf. Acesso em

Novembro de 2011.

DAMODARAN, Aswath (2010). Equity risk premiums (ERP): determinants, estimation and

implications – the 2010 edition. Working Papers Series. New York: Stern School of

Business. Disponível em: http://www.stern.nyu.edu/~adamodar/. Acesso em: out. 2011.

GRANGER, C. W. J. Investigating causal relations by econometric models and cross spectral

methods. Econometrica. V.37, n. 3, p. 424-438, 1969.

GUJARATI, D. N. Basic Econometrics. Boston: McGraw−Hill, 2004.

HUANG, R.; RITTER, J. R. Testing the market timing theory of capital structure. University

of Florida, Working Paper, 2005.

HUANG, R.; RITTER, J. R. Testing theories of capital structure and estimating the speed of

adjustment. Journal of Financial and Quantitative Analysis, v. 44, n. 2, p. 237-271, Apr.

2009.

JOHANSEN, S. Estimation and hypothesis testing of cointegration vectors in gaussian vector

autoregressive models. Econometrica. V. 59, n.6, p.1551-1580, 1991.

JOHANSEN, S. Likelihood-based inference in cointegrated vector autoregressive models.

Oxford: Oxford University Press, 1995.

KWIATKOWSKI, D.; PHILLIP, P., SCHIMIDT, P.; SHIN, Y. Testing the null hypothesis of

stationarity against the alternative of a unit root: how sure are we that economic time series

have a unit root? Journal of Econometrics. v. 54, 159-178, 1992.

LOUGHRAN, T.; RITTER, J. R.The new issues puzzle. The Journal of Finance, v. 50, n.1, p.

23-51, Mar. 1995.

MARSH, P. The choice between equity and debt: An empirical study. The Journal of

Finance, v. 37, n. 1, p. 121-144, Mar. 1982.

13

MENDES, E. A.; BASSO, L. F.C.; KAYO, E. K. Estrutura de capital e janelas de

oportunidade: testes no mercado brasileiro. Revista de Administração Mackenzie, v. 10, n. 6,

edição especial p. 78-100, São Paulo, SP, Nov./Dez. 2009.

MYERS, S. C. The capital structure puzzle. The Journal of Finance, v.39, n.3, p.575-592,

July 1984.

MYERS, S. C. Capital structure. The Journal of Economic Perspectives, v. 15, n. 2, p. 81102, Spring 2001.

MYERS, S. C.; MAJLUF, N. S. Corporate financing and investment decisions when firms

have information that investors do not have. Journal of Financial Economics. v. 13, n. 2, p.

187-221, 1984.

RITTER, J. R. The long-run performance of initial public offerings. The Journal of Finance,

v. 46, n. 1, 3-27, Mar. 1991.

ROSSI JR., J. L.; JIMÉNEZ, J. I. C. Testes empíricos sobre market timing na determinação da

estrutura de capital das empresas brasileiras. In: ENCONTRO NACIONAL DA

ASSOCIAÇÃO NACIONAL DOS PROGRAMAS DE PÓS-GRADUAÇÃO EM

ADMINISTRAÇÃO - ENANPAD, 32., 2008, Rio de Janeiro. Anais... Rio de Janeiro:

ANPAD, 2008.

ROSSI JR., J. L.; MAROTTA, M. Equity market timing: testando através de IPO no mercado

brasileiro. Revista Brasileira de Finanças, v. 8, n. 1, p. 85-101, 2010.

LUNA, F. E.; SANTOS, A. Transmissão financeira entre o mercado acionário e o mercado de

títulos de dívida. Revista Brasileira de Finanças, 6:1-11, 2008.

SANVICENTE, A. Z.; DELGADO, R. T. Learning theory and equity valuation: an empirical

analysis. Revista Brasileira de Finanças, 8:113-139, 2010.

TAGGART, R. A. A model of corporate financing decisions. The Journal of Finance, v. 32,

n. 5, p. 1467-1484, Dec. 1977.

i

Este termo sempre se referirá a alavancagem financeira neste trabalho.

ii

Market-to-book (M/B): valor de mercado sobre valor contábil. Para Baker e Wurgler (2002), M é igual a ativo total menos o

valor contábil do patrimônio líquido mais o valor de mercado das ações da empresa, e B é igual ao valor contábil do

patrimônio líquido.

iii

Os betas médios setoriais americanos desalavancados foram obtidos no site de Aswath Damodaran (www.damodaran.com).

14