Informações Fundamentais Destinadas aos Investidores

O presente documento fornece as informações fundamentais destinadas aos investidores sobre este Fundo. Não é material promocional. Estas informações são

obrigatórias por lei para o ajudar a compreender o caráter e os riscos associados ao investimento neste Fundo. Aconselha-se a leitura do documento para que

possa decidir de forma informada se pretende investir.

Caixagest Obrigações Mais Mensal

Fundo de Investimento Mobiliário Aberto Obrigações (ISIN: PTYCXBLP0008)

Este Fundo é gerido pela Caixagest – Técnicas de Gestão de Fundos, SA, integrada no Grupo Caixa Geral de Depósitos (CGD)

Objetivos e política de investimento

Objetivo de Investimento

O objetivo principal do Fundo é proporcionar aos participantes o acesso a uma

carteira de ativos indexados às taxas de juro de curto prazo, visando a obtenção

de uma rendibilidade a médio e longo prazo, dependente da evolução das taxas

de juro de curto prazo, bem como da evolução da qualidade de crédito dos

emitentes em carteira.

Política de Investimento

O Fundo investirá o seu património em valores mobiliários e instrumentos do

mercado monetário admitidos à cotação ou negociados em Bolsas de valores e

mercados regulamentados de um Estado membro da União Europeia, no Zurich

Stock Exchange, no Oslo Stock Exchange, no New York Stock Exchange, no

American Stock Exchange, no National Association of Securities Dealers

Automatic Quotations e na Bolsa de Valores de Tóquio. Sendo um Fundo de

obrigações de Taxa Variável, o seu património é constituído por obrigações,

obrigações hipotecárias e títulos de participação, denominados em divisa euro

e maioritariamente cotados em mercados da União Europeia. Os ativos cotados

em países fora da União Europeia, não poderão representar mais de 10% do

valor líquido global do Fundo. O Fundo investirá um mínimo de 2/3 do seu valor

líquido global em obrigações, sendo que as obrigações de Taxa Variável

representarão mais de 50% do valor líquido global do Fundo. O Fundo poderá

deter ativos de curto prazo, nomeadamente bilhetes do tesouro, certificados de

depósito, depósitos bancários, papel comercial e aplicações nos mercados

interbancários na medida adequada para fazer face ao movimento normal de

resgate de unidades de participação e a uma gestão eficiente do Fundo. O

Fundo não investirá o seu património em ações, obrigações convertíveis ou

obrigações que confiram o direito de subscrição de ações ou de aquisição a

outro título de ações. O Fundo não pode investir mais de 10% do seu valor

líquido global em unidades de participação de fundos de investimento. Por

princípio o Fundo não utilizará instrumentos e produtos financeiros derivados

para cobrir riscos de variação do preço dos ativos em carteira ou riscos de

variabilidade dos rendimentos. No entanto, o Fundo poderá vir a efetuar a

cobertura dos riscos mencionados, sempre que a gestão antecipe alterações

das condições do mercado. Com o objetivo de obter uma exposição adicional

aos diferentes mercados em que investe, o Fundo poderá transacionar contratos de futuros e opções sobre índices obrigacionistas ou sobre valores

mobiliários individuais. O Fundo poderá realizar operações de permuta de taxas

de juro e de taxas de câmbio (swaps), celebrar acordos de taxas de juro,

câmbios a prazo (FRA’s e forwards) e poderá utilizar “credit default swaps”.

Rendimentos

A pedido, do participante, os rendimentos distribuídos podem ser automaticamente reinvestidos no Fundo, sem qualquer limite mínimo, não sendo

devida qualquer comissão de subscrição.

Condições de subscrição/resgate

Os pedidos de subscrição / resgate recebidos até às 16h30m nos canais de

comercialização da Caixa Geral de Depósitos, serão processados ao valor

da unidade de participação conhecido e divulgado do dia útil seguinte à data

do pedido. Os pedidos de subscrição / resgate são efetuados a preço

desconhecido. A conta do participante é debitada no dia útil seguinte à data

do pedido de susbcrição. O valor mínimo de subscrição inicial é de 1000

Euros e o valor mínimo dos reforços corresponde ao preço de uma unidade

de participação. Não existem comissões de subscrição.

O fundo tem um pré-aviso mínimo de dois dias úteis, sendo o valor do

resgate disponibilizado na conta do participante na data para o qual o

mesmo foi solicitado. No caso da detenção das unidades de participação por

um período inferior a 90 dias, haverá lugar a uma comissão de resgate de

1%. Por prazos entre 90 e 179 dias a comissão será de 0,5%. Para prazos

iguais ou superiores a 180 dias a comissão de resgate é de 0%. Quando o

participante do Fundo tenha um contrato de gestão discricionária de carteiras com a CAIXAGEST - Técnicas de Gestão de Fundos S.A., não há

lugar ao pagamento desta comissão. Para efeitos de cálculo da comissão de

resgate as unidades de participação subscritas em primeiro lugar são as

primeiras a ser consideradas para efeitos de resgate (método FIFO - First In

First Out). As transferências diretas para outro fundo aberto administrado

pela entidade gestora e comercializado na CGD, solicitadas nas agências

da Caixa Geral de Depósitos, exceto para os Fundos de Investimento

Mobiliário do Mercado Monetário, Fundos de Investimento Alternativos

Abertos e Fundos de Poupança em Acções, estão isentas de comissão de

resgate.

Perfil do Investidor

O Fundo destina-se a investidores que pretendem auferir uma rendibilidade

superior às taxas de juro de curto prazo, assumindo para o efeito maior risco

de crédito e risco de flutuações de rendimento e no capital. O investidor deve

antever um prazo de investimento mínimo recomendado de dois anos, suportando as oscilações do valor da unidade de participação características

deste tipo de fundos.

Recomendação: Este Fundo poderá não ser adequado a investidores

que pretendam retirar o seu dinheiro no prazo de dois anos.

Os rendimentos do Fundo serão distribuídos na sua totalidade pelos participantes com periodicidade mensal e o seu pagamento terá lugar no primeiro dia

útil de cada mês.

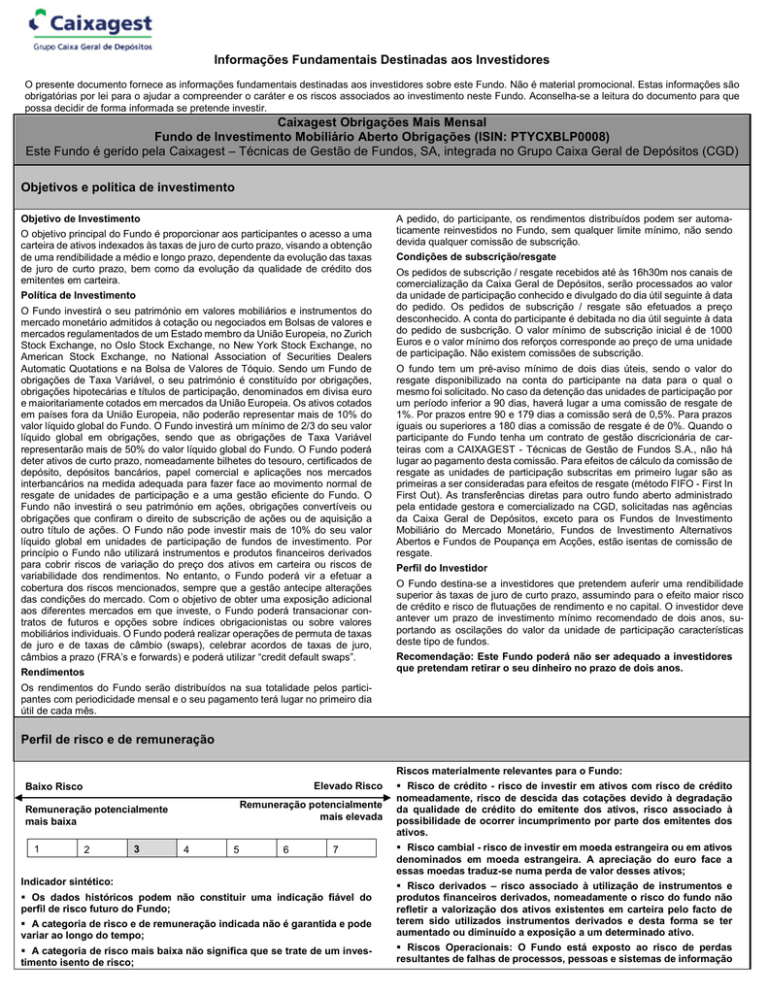

Perfil de risco e de remuneração

Riscos materialmente relevantes para o Fundo:

Elevado Risco

Baixo Risco

Remuneração potencialmente

mais elevada

Remuneração potencialmente

mais baixa

1

2

3

4

5

6

7

Indicador sintético:

Risco de crédito - risco de investir em ativos com risco de crédito

nomeadamente, risco de descida das cotações devido à degradação

da qualidade de crédito do emitente dos ativos, risco associado à

possibilidade de ocorrer incumprimento por parte dos emitentes dos

ativos.

Risco cambial - risco de investir em moeda estrangeira ou em ativos

denominados em moeda estrangeira. A apreciação do euro face a

essas moedas traduz-se numa perda de valor desses ativos;

A categoria de risco e de remuneração indicada não é garantida e pode

variar ao longo do tempo;

Risco derivados – risco associado à utilização de instrumentos e

produtos financeiros derivados, nomeadamente o risco do fundo não

refletir a valorização dos ativos existentes em carteira pelo facto de

terem sido utilizados instrumentos derivados e desta forma se ter

aumentado ou diminuído a exposição a um determinado ativo.

A categoria de risco mais baixa não significa que se trate de um investimento isento de risco;

Riscos Operacionais: O Fundo está exposto ao risco de perdas

resultantes de falhas de processos, pessoas e sistemas de informação

Os dados históricos podem não constituir uma indicação fiável do

perfil de risco futuro do Fundo;

Tratando-se de um fundo de Obrigações, a categoria de risco e de

remuneração obtida baseia-se na dispersão histórica das rendibilidades

observadas, dada a política de investimento adotada essencialmente

sujeita ao risco de crédito e risco de taxa de juro.

ou as decorrentes de eventos externos.

Encargos

Os encargos pagos por um investidor são utilizados para cobrir os custos de funcionamento do Fundo, incluindo custos de comercialização e distribuição. Estes encargos reduzem o potencial de crescimento do investimento.

Encargos cobrados ao participante antes ou depois do seu investimento

Encargos de subscrição

0%

Encargos de resgate

1%

Este é o valor máximo que pode ser retirado ao seu dinheiro antes de

ser investido e antes de serem pagos os rendimentos do seu investimento.

Encargos cobrados ao Fundo ao longo do ano

Taxa de Encargos Correntes

A Taxa de Encargos Correntes (TEC) refere-se ao ano que terminou em

2013. O valor poderá variar de ano para ano. Este exclui, nomeadamente:

- comissão de gestão variável,

- custos de transação exceto no caso de encargos de subscrição/resgate

cobrados ao Fundo aquando da subscrição/resgate de unidades de

participação de outro OIC.

0,52%

Encargos retirados do Fundo em condições especiais

Comissão de gestão variável

Os encargos de subscrição e de resgate correspondem a montantes

máximos. Em alguns casos o investidor poderá pagar menos, devendo

essa informação ser confirmada junto da entidade comercializadora.

nenhuma

Para mais informações sobre encargos, consulte o prospeto do

Fundo, disponível em www.cmvm.pt.

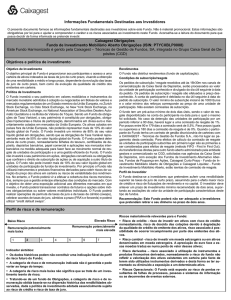

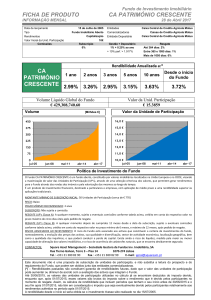

Rentabilidades históricas

As rentabilidades divulgadas representam dados passados, não

constituindo garantia de rentabilidade futura porque o valor das

unidades de participação pode aumentar ou diminuir em função do

nível de risco que varia entre 1 (risco baixo) e 7 (risco máximo).

.

15%

5%

As rentabilidades passadas são apresentadas após a dedução dos

encargos cobrados ao Fundo, não incluindo assim comissões de

subscrição nem de resgate.

-5%

-15%

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

. 1,57% 1,40% 2,14% 0,72% -13,85 -4,07% -0,03% -2,20% 14,99% 5,19%

O Fundo iniciou a sua atividade a 15 de novembro de 1993.

A moeda referência para o cálculo dos resultados anteriores foi o

euro.

Informações práticas

Entidades Comercializadoras: Caixa Geral de Depósitos S.A., através da sua rede de agências, no serviço Caixadirecta através da linha telefónica (707

24 24 24) e no serviço Caixadirecta On-line através da Internet em www.cgd.pt.

Podem ser obtidas informações adicionais sobre o Fundo, tais como o prospeto, os relatórios anual e semestral e o valor da unidade de participação,

nos locais e meios de comercialização do Fundo, acima indicados, e no sítio de internet da Comissão do Mercado de Valores Mobiliários (CMVM)

www.cmvm.pt.

A Caixagest – Técnicas de Gestão de Fundos, SA pode ser responsabilizada exclusivamente com base nas declarações constantes no presente

documento que sejam suscetíveis de induzir em erro, inexatas ou incoerentes com as partes correspondentes do prospeto do Fundo.

A legislação fiscal portuguesa pode ter um impacto na situação fiscal pessoal do investidor.

Contactos:

Entidade responsável pela Gestão: Caixagest - Técnicas de Gestão de Fundos, S.A. - Av. João XXI, 63 - 2º * 1000-300 Lisboa; Tel: 21 790 54 57;

Depositário: Caixa Geral de Depósitos SA. Avenida João XXI, nº 63, 1000-300 Lisboa; www.cgd.pt;

Auditor: Deloitte & Associados, SROC S.A., Edificio Atrium Saldanha, Praça Duque de Saldanha, 1 – 6º, 1050-094 Lisboa.

O Fundo foi constituído em 15 de novembro de 1993 com duração indeterminada.

O Fundo está autorizado em Portugal e encontra-se sujeita à supervisão da Comissão do Mercado de Valores Mobiliários.

A Caixagest – Técnicas de Gestão de Fundos, SA está autorizada em Portugal e encontra-se sujeita à supervisão da Comissão do Mercado de Valores

Mobiliários e do Banco de Portugal.

A informação incluída neste documento é exata com referência à data de 19 de fevereiro de 2014.