Taxa de Juros Real de Equilíbrio:

Uma Análise via Equações em Diferenças

Adriana Inhudes

Mestrado em Economia-UFF

[email protected]

Joana Duarte Ouro Alves

Mestrado em Economia-UFF

[email protected]

Renata Del-Vecchio

Programa de pós-graduação Economia-Inst. De Mat. – UFF

[email protected]

I. INTRODUÇÃO

O presente estudo tem por objetivo

principal verificar a existência de uma taxa de

juros real de equilíbrio intertemporal na economia

brasileira e determinar sua magnitude, além de

analisar a trajetória temporal dessa solução, com

base na metodologia de equações em diferenças.

Essa análise mostra-se relevante no atual

contexto, em que o regime de metas para a

inflação é o mecanismo adotado pelo Brasil para

condução da política monetária, e a taxa básica de

juros da economia é o principal instrumento

utilizado pelo Banco Central para o controle da

inflação.

O conceito técnico de taxa de juros de

equilíbrio (ou taxa de juros natural) é de suma

importância para o entendimento da execução da

política monetária no país. Para Borges e Silva

(2006), a taxa de juros natural é aquela que

mantém a taxa de inflação constante no horizonte

de atuação da política monetária. Segundo os

autores, essa definição é de grande utilidade

prática para a autoridade monetária, que necessita

de um acompanhamento preciso de seu

instrumento, a taxa de juros.

Com o conhecimento da taxa de juros

natural, sob essa definição, a direção em que o

Banco Central deveria atuar seria determinada da

seguinte maneira: se a inflação, ou as

expectativas de inflação, estão acima da meta

estipulada, bastaria elevar a taxa de juros nominal

de tal forma que a taxa de juros real ficasse

superior à taxa de juros natural, reduzindo a

inflação nos períodos seguintes.

Para estimar a taxa de juros natural para o

Brasil, Borges e Silva (2006) utilizam como

metodologia

um

sistema

de

vetores

autoregressivos (VAR) estrutural, no qual o

modelo econômico é estimado com diversas

variáveis endógenas, como taxa de juros real de

mercado e variação da inflação, consideradas ao

mesmo tempo, e cada uma delas é explicada por

seus valores defasados e pelos valores defasados

de todas as outras variáveis endógenas no

modelo. São inseridas algumas restrições para

que o modelo estrutural seja recuperado e assim

as teorias econômicas possam ser testadas.

Já para Miranda e Muinhos (2003), a taxa

de juros de equilíbrio é definida como a taxa

compatível com a economia no seu produto

potencial, ou seja, o patamar no qual a diferença

entre o nível de produto atual e o nível de produto

de equilíbrio é zero (hiato do produto igual a

zero). Ainda segundo os autores, as altas taxas de

juros praticadas no Brasil são um desafio à

política macroeconômica e precisam ser

explicadas. Assim, a estimação da taxa de juros

de equilíbrio brasileira permitiria uma análise da

implementação da política monetária, verificando

se há alguma relação efetiva entre execução da

política monetária e o conceito de taxa de juros de

equilíbrio. Para calcular a taxa de juros real de

equilíbrio os autores utilizaram vários métodos,

tais como: cálculo da média da taxa de juros real

para o período em análise; cálculo baseado em

modelos de crescimento de longo prazo; etc.

Nenhum dos métodos utilizados por esses

autores, nem por Borges e Silva (2006), é

semelhante ao modelo que é construído no

presente artigo.

É importante destacar que alguns autores,

como Bresser-Pereira (2002), defendem a

possibilidade da existência de equilíbrios

múltiplos para a taxa de juros real. Sendo assim,

haveria a possibilidade de manter a inflação

estável e condizente com a meta de inflação com

diferentes níveis de taxa de juros real. Sob esse

ponto de vista, o argumento do autor é que o

Brasil estaria em um equilíbrio perverso, ou em

uma armadilha de juros, pois seria necessária uma

taxa de juros real muito elevada para manter a

inflação controlada.

II. METODOLOGIA

2.1. Equações em Diferenças

As equações em diferença são equações

que expressam relações entre as mudanças das

variáveis no caso discreto, ou seja, de períodos

determinados. A solução para a equação em

diferenças é a função que satisfaz esta relação.

Neste trabalho usaremos equações em

diferença lineares de primeira ordem com

coeficientes e termos constantes, isto é:

(1)

y t +1 + ay t = c

Nesse caso, a solução de (1) é da forma:

(2)

yt = y pt + y ht

Onde y pt é a solução particular e y ht é a solução

da equação homogênea associada. A solução

geral é da seguinte forma:

(3)

c

, se a ≠ −1

1+ a

e yt = A + ct , se a = −1 .

yt = A(−a) t +

Além disso, o equilíbrio é obtido quando

y t +1 = y t . Essa

condição de equilíbrio aplicada na equação (1)

faz com que a solução particular corresponda ao

ponto de equilíbrio da equação.

Para Chiang (1982), uma interpretação

econômica para isso seria de que a solução

particular da equação em diferenças, y pt ,

∆y t = 0 , o que implica que

representa o nível de equilíbrio intertemporal, e a

solução homogênea associada, y ht , representa o

desvio do equilíbrio da equação em diferenças.

Chiang (1982) ainda afirma que uma

equação em diferenças finitas é estável quando a

solução da equação homogênea tende a zero, ao

longo do tempo ( lim y ht = 0 ), pois nesse caso, a

t →∞

solução geral se aproxima do equilíbrio.

Finamente, Chiang (1982) classifica a

trajetória temporal das soluções de equações em

diferença lineares de primeira ordem da seguinte

maneira:

Trajetória temporal de

(−a) t

−a >0

−a<0

Não-oscilatória

a =1

Uniforme

a >1

Explosiva

a <1

Amortecida

Oscilatória

Tabela 1: Trajetória da Solução

A trajetória é convergente se a ≠ −1 e a < 1 .

Com base nesses resultados, o passo

seguinte é determinar a equação para a taxa de

juros, encontrar seu valor de equilíbrio pela

solução particular e a trajetória temporal da

solução, analisando se ela convergirá ou não ao

longo do tempo, e de que maneira ocorre essa

convergência.

2.2. Modelo Econômico para a Taxa de Juros

Real

Para o problema aqui proposto partimos da

suposição de que a taxa de juros real no período t

depende do seu valor no período anterior, t-1, e

de uma constante c. Segundo Barbosa (2004), um

fato estilizado no comportamento dos bancos

centrais consiste no ajuste gradual da taxa de

juros nominal, evitando movimentos súbitos, e,

como conseqüência, tornando a taxa de juros

menos volátil. Esta “inércia” da taxa de juros

nominal na política monetária é um fenômeno

conhecido na literatura econômica como

suavização da taxa de juros (interest rate

smoothing), e ele traduz-se na dependência da

taxa de juros da sua própria história recente, ou

seja, a taxa de juros no período t depende da taxa

de juros do período t-1.

Carneiro e Duarte (2001), afirmam que as

mudanças observadas na taxa de juros nominal de

curto prazo em vários países têm sido pequenas

mudanças e na mesma direção, ao invés de

respostas bruscas dos bancos centrais a novos

fundamentos. Ainda segundo os autores, vários

estudos apontam para a importância da primeira

defasagem da taxa de juros na determinação, pelo

Banco Central, da taxa de juros corrente em

diversos países. As decisões de política

monetária, para Carneiro e Duarte (2001),

evidenciam que a inércia de juros está presente no

Brasil.

O fato de que a taxa de juros nominal no

período t depende fortemente do seu valor no

período anterior, t-1, em um período de inflação

relativamente baixa, nos remete ao seguinte

modelo econômico para a taxa de juros real:

(4)

rt = β o + β1 rt −1

onde r é a taxa de juros real mensal.

Esta é uma equação em diferenças linear de

primeira ordem, com coeficiente e termo

constante. Dessa forma, se os parâmetros β 1 e β 0

forem estimados, a equação poderá ser resolvida.

O nível de equilíbrio intertemporal da taxa de

juros real pode ser determinado pela solução

particular da equação (4), assim como o desvio do

equilíbrio, dado pela solução da homogênea

associada à mesma equação. Além disso, poderão

ser analisadas a estabilidade do equilíbrio e a

trajetória temporal da solução encontrada, cujo

comportamento dependerá do coeficiente

estimado.

2.3. Estimação do Modelo Econométrico

Um modelo de regressão consiste no uso de

uma amostra de dados econômicos para obter

informações sobre relações entre variáveis

econômicas, ou seja, se uma variável X varia de

certa maneira, de quanto será a oscilação de uma

outra variável Y. Para pesquisar esta relação,

deve-se construir um modelo econômico baseado

no que a teoria diz sobre a relação entre as

variáveis em questão e, em seguida, um modelo

econométrico que constitua a base de uma análise

econômica quantitativa.

O modelo econômico proposto para o

exercício é dado pela equação (4), no qual a taxa

de juros real da economia depende dos juros no

período anterior e de uma constante. O

significado da equação é:

(5)

E (rt rt −1 ) = β o + β 1 rt −1

O valor esperado da taxa de juros no

período t, dada a taxa do período anterior – ou

média condicional E (rt rt −1 ) – é denominada

função de regressão, e os parâmetros de regressão

β o e β 1 são, respectivamente, o intercepto e o

coeficiente angular da função de regressão,

grandezas que caracterizam o comportamento

econômico entre as variáveis rt e rt −1 .

Para utilizar os dados econômicos deve-se

especificar um modelo econométrico que

descreva como a relação entre as taxas de juros

no período atual e no período anterior ocorre na

realidade, por meio da estimação dos parâmetros

da equação, o que é feito utilizando-se os dados

econômicos disponíveis, ou seja, os valores

efetivos de taxas de juros.

A essência da análise de regressão é que

qualquer observação sobre a variável dependente

( rt ) pode decompor-se em dois componentes, um

sistemático e outro aleatório (HILL et al, 2003).

O componente sistemático de rt é sua média

E (rt ) , que não é aleatória, pois é uma esperança

matemática. O componente aleatório de rt é a

diferença entre rt e seu valor médio E (rt ) ,

denominado erro aleatório, definido como:

(6)

et = rt − E (rt ) = rt − [β o + β 1 rt −1 ]

Rearranjando a equação (6), temos o

modelo econométrico de interesse:

(7)

rt = β o + β 1 rt −1 + et

Ou seja, a variável dependente rt é

explicada por um componente que varia

sistematicamente com a variável independente

rt −1 e pelo erro aleatório et. Esse modelo constitui

um processo autoregressivo de primeira ordem,

no qual a taxa de juros real da economia depende

dos juros no período anterior e de uma constante.

Para estimar β o e β 1 utilizamos o

princípio dos mínimos quadrados, isto é, devemos

encontrar

os

valores

dos

parâmetros

desconhecidos β o e β 1 que minimizem a função

soma de quadrados:

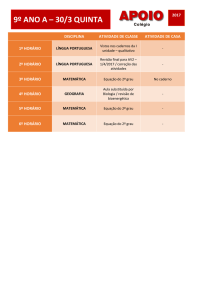

O gráfico 2 reflete o comportamento da

taxa de juros mensal ao longo do período

analisado:

% a.m.

3.5

3

S (β 0 , β1 ) =

T

T

2.5

t =1

t =1

1.5

∑ (rt − β 0 − β1rt −1 )2 =∑ et 2

2

1

0.5

A reta ajustada resultante será:

0

2006 08

2005 04

2005 12

2003 12

2004 08

2002 08

2003 04

2001 04

2001 12

1999 12

2000 08

1998 08

1999 04

1997 04

1997 12

1995 12

-1

-1.5

1996 08

rˆt = bo + b1 rt −1

1994 08

(8)

1995 04

-0.5

-2

Onde b0 e b1 são as estimativas de mínimos

quadrados de β o e β 1 . A reta ajustada para os

dados de taxas de juro real está representada no

gráfico 1.

Gráfico 2: Taxa de Juros Real (% a.m.)

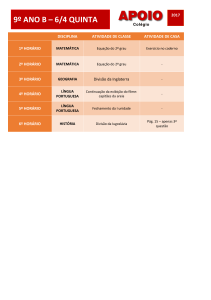

A tabela 2 indica o resumo dos resultados

obtidos pela regressão de MQO:

r(t)%

Variável Dependente: JUROS

3.5

Amostra: 1994:09 2006:12

3

C

0.292531

Número de observações: 148

ErroEstatística

p-valor

t

padrão

0.073142 3.999473

0.0001

JUROS(-1)

0.733568

0.055410

Variável

2.5

Coeficiente

2

1.5

1

R2

0.5

-2

-1

0

-0.5 0

1

2

3

4

r(t-1)%

-1

Método: Mínimos Quadrados

13.23901

0.545556 Estatística DW

R2Ajustado

0.542443 Estatística F

SQResíduos

28.98039

Prob(Estatística F)

0.0000

1.997016

175.2715

0.000000

Tabela 2: Resultados do Modelo Econométrico

(Agosto/1994 a Dezembro/2006)

-1.5

-2

Gráfico 1: Reta de regressão ajustada

Será utilizado o pacote Econometric Views

4.1 (Eviews), que fornecerá os valores de b0 e b1

da reta de regressão ajustada.

Esses resultados indicam que os

coeficientes estimados foram significativos, com

elevadas estatísticas t e baixos p-valores1,

indicando que a equação em diferenças estimada

para a taxa de juros real brasileira é a seguinte:

III. RESULTADOS

(9)

3.1. Taxa de Juros Real de Equilíbrio

Rearranjando a equação (9) para colocá-la

na forma da equação (1), temos:

rˆt = bo + b1 rt −1

Partindo do modelo econômico teórico para

a taxa de juros real, dado pela equação (4),

utilizando dados mensais das taxa de juros de

agosto/1994 a dezembro/2006, fornecidos pelo

Banco Central do Brasil, foi realizada a

estimação, por Mínimos Quadrados Ordinários

(MQO), do modelo econométrico proposto

(equação 7).

(10)

rt = 0.292531+ 0.733568rt -1

rt +1 - 0.733568rt = 0.292531

Como a = −0.733568 , a ≠ −1 e c = 0.292531

1

Os resultados são robustos para autocorrelação serial dos resíduos,

heterocedasticidade e correlação entre a variável dependente e os

resíduos, o que torna válida a estimação de um modelo

autoregressivo por MQO. Foi realizada uma correção da estatística

DW para autocorrelação serial, já que esta não é apropriada na

presença de variável dependente defasada entre os regressores. [ver

Greene (2002)]

a < 1 =>

tem-se a solução particular:

rpt =

0.292531

c

=

= 1.097957 .

1 + a 1 − 0.733568

Ou seja, a solução particular fornece a taxa

de juros de equilíbrio intertemporal, denominada

aqui como a taxa de juros real de equilíbrio da

economia brasileira, que é de, aproximadamente,

1,10% ao mês.

Trajetória amortecida.

Pode-se observar pelo gráfico 3 que o

desvio da taxa de juros corrente em relação à taxa

de juros real de equilíbrio tende a zero ao longo

do tempo. A taxa de juros converge, por

conseguinte, para o equilíbrio.

bt

0.8

0.7

4.2. Estabilidade do Equilíbrio

0.6

0.5

Para verificar se o equilíbrio encontrado é

estável deve-se encontrar a solução da

homogênea associada ( rt +1 - 0.733568rt = 0 ) à

equação (10) e calcular seu limite, quando

t → ∞ . Pelo método recursivo, tem-se:

0.4

0.3

0.2

0.1

0

1

r1 = 0.733568r0

4

5

6

7

8

9

10 11

12

13

14

15

t

2

4.4. Regime de Metas de Inflação e Quebra

Estrutural

e então:

É importante destacar que as taxas naturais

(de juros reais, emprego ou produto) podem

sofrer alterações ao longo do tempo devido a

mudanças estruturais. Certos choques sobre a

economia são tão fortes que podem provocar

mudanças estruturais irreversíveis, as quais

afetam estas medidas de equilíbrio. Tais

mudanças são as histereses.

Quando um modelo é estimado para todo o

período de análise (1994 a 2006), existe, de forma

implícita, uma hipótese restritiva, de que o

coeficiente da taxa de juros defasada ( b1 ), obtido

na estimação, é válido para todo o período. Seria

interessante, no entanto, uma análise da

possibilidade de existir uma quebra estrutural

quando da implantação do regime de metas para

inflação no Brasil, em junho de 1999, a qual pode

ter alterado o coeficiente b1 e, conseqüentemente,

o nível da taxa de juros real de equilíbrio, entre os

períodos pré e pós implantação do regime.

Para analisar essa possibilidade, um teste de

quebra estrutural denominado Teste de Chow é

realizado. O teste supõe dois modelos: o primeiro

sob a restrição de que o coeficiente e o intercepto

do modelo de regressão são os mesmos para todo

o período; e um segundo modelo, sem restrição,

(11)

rht = (0.733568) r0

(12)

lim (0.733568) r0 = 0 ,

t

t

t →∞

pois - a = 0.7335689 < 1 .

Assim, pode-se afirmar que a equação em

diferenças é estável, pois sua solução geral se

aproxima do nível de equilíbrio com o passar do

tempo.

A solução geral da equação (10) é dada

combinando a solução particular e a solução da

homogênea. Tem-se portanto:

rt = (0.733568) r0 + 1.097957

t

4.3. Trajetória Temporal da Solução

Finalmente, a análise da trajetória temporal

da solução é feita com base na tabela 2, que leva

ao seguinte resultado:

a = −0.733568

Trajetória convergente;

a < 1 =>

− a > 0 =>

3

Gráfico 3: trajetória de (− a) t

r2 = 0.733568r1 = (0.733568) r0 Logo,

(13)

2

Trajetória não-oscilatória;

que permite considerar coeficientes distintos para

dois períodos (antes e após o regime de metas).

A estatística de teste (F) reflete a

comparação da soma de quadrados dos resíduos

dos dois modelos (restrito e não-restrito), e

permite afirmar se mudanças significativas

ocorreram no período em questão. Assim, valores

elevados de F sugerem a existência de quebra

estrutural na equação estimada. Os resultados

encontram-se na tabela 3.

Teste de Quebra Estrutural de Chow: 1999:06

Estatística F

8.042927

Probabilidade 0.000488

Tabela 3: Teste de Quebra Estrutural

Os resultados confirmam a hipótese de

quebra estrutural no período de implantação do

regime de metas. Assim, duas análises devem ser

feitas: uma para o período pré-implementação das

metas inflacionárias (agosto/1994 a junho/1999) e

outra para o período pós-implantação do regime

(julho/1999 a dezembro/2006).

Aplicando

o

modelo

econométrico

explicado em 2.3 para o período de 1994 a 1999

obtém-se a equação em diferenças estimada para

a taxa de juros real brasileira:

(14)

rt +1 − 0.588147rt = 0.669271

Onde a solução particular é:

(15)

rpt =

0.669271

= 1.6250

1 − 0.588147

A taxa de juros de equilíbrio da economia

brasileira, para o período de agosto/1994 a

junho/1999, é de, aproximadamente, 1,63% ao

mês.

Para verificar a estabilidade do equilíbrio

basta encontrar a solução da homogênea, e

calcular seu limite quando t → ∞ :

(16)

lim (0.588147 ) r0 = 0 ,

t

t →∞

pois − a = 0.588147 < 1 .

Pode-se afirmar que a equação em

diferenças é estável, pois sua solução geral se

aproxima do nível de equilíbrio.

A solução geral da equação em diferenças,

combinando a solução particular e a solução da

homogênea, é:

rt = (0.588147 ) r0 + 1.6250

t

(17)

Finalmente, a análise da trajetória temporal

da solução, leva ao seguinte resultado: trajetória

convergente amortecida não-oscilatória, já que

a = −0.588147 .

Pode-se afirmar, assim, que o desvio do

nível da taxa de juros em relação à taxa de juros

real de equilíbrio tende a zero, e a taxa de juros

converge para o equilíbrio.

Para o período de 1999 a 2006, através do

mesmo modelo econométrico, a equação em

diferenças estimada é:

(18)

rt +1 - 0.541021rt = 0.361189

E a solução particular é dada por:

(19)

rpt =

0.361189

= 0.7869

1 − 0.541021

Então, para esse período a taxa de juros de

equilíbrio da economia brasileira é de,

aproximadamente, 0,79% ao mês.

Para verificar a estabilidade do equilíbrio,

mais uma vez obtém-se a solução da homogênea

associada e calcula-se o limite quando t → ∞ :

(20)

lim (0.541021) r0 = 0 ,

t

t →∞

pois − a = 0.541021 < 1 .

A equação em diferenças é estável, pois sua

solução geral se aproxima do nível de equilíbrio

com o passar do tempo. A solução geral da

equação em diferenças é dada por:

(21)

rt = (0.541021) r0 + 0.7869

t

Obtemos novamente uma trajetória

convergente, amortecida e não-oscilatória.

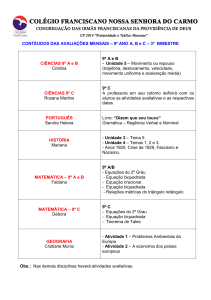

Pode-se afirmar que, ao longo do período

em questão, a taxa de juros converge para o

equilíbrio, que é a taxa de juros real. A tabela 4

sintetiza os resultados encontrados para os

diferentes períodos analisados.

1994 – 2006

Taxa de

Juros de

Equilíbrio

Estabilidade

do Equilíbrio

Trajetória

Temporal

da Solução

1994 – 1999

1.098 %a.m. 1.625 %a.m.

21.34 % a.a.

14 % a.a.

1999 – 2006

0.787 %a.m.

9.86 % a.a.

Estável

Estável

Estável

Convergente

NãoOscilatória

Amortecida

Convergente

NãoOscilatória

Amortecida

Convergente

NãoOscilatória

Amortecida

compatível com um nível de preços estável, é

possível avaliar as ações de política monetária.

V. REFERÊNCIAS BIBLIOGRÁFICAS

[1]

F. H. Barbosa. A inércia da taxa de juros na

política monetária. Ensaios Econômicos,

EPGE, Fundação Getúlio Vargas, n. 534,

13 pp., mar, 2004.

[2]

BCB. Banco Central do Brasil. Séries

Temporais.

2006.

Disponível

em

www.bcb.gov.br

[3]

B. L. Borges; M. B. Silva. Estimando a taxa

de juros natural para o Brasil: uma

aplicação da metodologia VAR estrutural.

Estudos Econômicos, vol. 36, n. 1, pp. 87114, jan/mar, 2006.

[4]

L. C. Bresser-Pereira. A Armadilha dos

Juros. Folha de São Paulo, 10/02/2002.

Disponível

em

http://www.bresserpereira.org.br/ver_file.as

p?id=293.

[5]

D. D. Carneiro; P. G. Duarte. Inércia de

juros e regras de Taylor: explorando as

funções de resposta a impulso em um

modelo de equilíbrio geral com parâmetros

estilizados para o Brasil. Texto para

discussão. Dep. de Economia PUC-Rio. n.

450, 20 pp., jul, 2001.

[6]

A. C. Chiang. “Matemática para

economistas”. São Paulo, McGraw-Hill,

1982.

[8]

W. H. Greene. “Econometric Analysis”.

Prentice Hall, 5ª edição, 2002.

[9]

R. C. Hill; W. E. Griffiths; G. G. Judge.

“Econometria”. 2 ed. São Paulo, Saraiva,

2003.

[10]

P. C. Miranda; M. K. Muinhos. A taxa de

juros de equilíbrio: uma abordagem

múltipla. Trabalho para discussão n. 66.

Banco Central do Brasil, 2003.

Tabela 4: Resumo dos Resultados Encontrados

V. CONCLUSÕES

Os resultados encontrados nesse estudo

sugerem que existe uma taxa de juros real de

equilíbrio para o período 1994 a 2006, cerca de

1,10% ao mês (ou 14% ao ano), e que este

equilíbrio é estável. Além disso, mostram que há

convergência para este equilíbrio. Entre 1994 e

1999, o valor encontrado foi de 21,34% a.a.,

patamar bastante elevado que pode estar

relacionado às várias crises em países emergentes

entre 1995 e 1998, as quais levaram a um

aumento considerável da taxa de juros nominal

para fazer frente às saídas de capitais do país.

De 1999 a 2006, a taxa de juros real de

equilíbrio ficou em 9,86% a.a. Com a adoção do

regime de metas para inflação, a partir de 1999, a

inflação tornou-se mais estável. Além disso, com

implantação do câmbio flutuante, o país ficou

menos suscetível a crises externas. A mudança na

taxa natural, ou de equilíbrio, da taxa de juros real

fica evidente na análise de quebra estrutural e na

diferença marcante entre suas magnitudes nos

períodos anterior e posterior a 1999.

Em geral, a taxa de juros de equilíbrio

calculada pela metodologia deste artigo parece

confirmar os resultados dos demais autores e de

suas diferentes metodologias. Em Miranda e

Muinhos (2003), nas décadas de 1980 e 1990, a

taxa real de juros de equilíbrio ficou entre 11% e

14% ao ano. Entre 1995 e 1999 em 20,55%. No

entanto, entre 1999 e 2002, a taxa de juros real de

equilíbrio foi bem mais baixa, cerca de 4,6% ao

ano.

Em Borges e Silva (2006), a taxa de juros

real de equilíbrio foi de aproximadamente 10% ao

ano para o período entre 2000 e 2003, valor

próximo ao encontrado neste artigo para o

período 1999-2006.

Tais resultados trazem algumas implicações

econômicas relevantes. Conhecendo-se o nível da

taxa de juros real de equilíbrio, a qual seria