SAFRA SEMANAL

Análise Macroeconômica

SUMÁRIO EXECUTIVO

BRASIL | 11 DE MARÇO DE 2016

POLÍTICA MONETÁRIA – A ata do Copom sinalizou que o

próximo movimento de juros será de afrouxamento da política

monetária. No entanto, acreditamos que a intenção do BC foi

indicar que a Selic permanecerá estável nos próximos encontros,

à espera de sinais claros. Assim, mantemos por ora nosso call

que o juro terminará 2016 em 13,25%. Porém, se a apreciação

recente do câmbio permanecer e resultar em queda das

expectativas de inflação, o afrouxamento pode ser antecipado.

INFLAÇÃO – Enquanto a inflação de serviços já mostra certo

arrefecimento, a de bens industrializados ainda reflete os

choques de custos de 2015. Acreditamos que, no restante do

ano, ambas desacelerarão, respondendo à deterioração da

atividade e à ausência de um novo choque cambial. Assim, o

IPCA deve encerrar 2016 em 7,1%. Caso o câmbio permaneça

mais apreciado, uma queda da inflação permitiria ao BC cortar

os juros mais cedo.

ATIVIDADE ECONÔMICA –

Os indicadores recentes

confirmam a expectativa de mais uma contração relevante do

PIB no 1T16. O elevado nível de incertezas deve contaminar

também o desempenho da economia no 2T16, mas, a partir de

então, acreditamos que haverá uma acomodação da atividade,

embora em patamar bastante deprimido.

CARLOS KAWALL – ECONOMISTA CHEFE

(+55) 11 3175-7969

[email protected]

PRISCILA DELIBERALLI – ECONOMISTA

(+55) 11 3175-7406

priscila.deliberalli @safra.com.br

MARCOS DE MARCHI – ECONOMISTA

(+55) 11 3175-7096

[email protected]

ANA LUIZA FURTADO – ECONOMISTA

(+55) 11 3175-7596

[email protected]

GUSTAVO RIBEIRO – ECONOMISTA

(+55) 11 3175-4122

gustavo.ribeiro @safra.com.br

JULIANA BENEDETI – ECONOMISTA

(+55) 11 3175-9749

[email protected]

EUA –

Desde o fim da recessão, o investimento fixo avançou

mais de 37%. Contudo, tal recuperação apresentou dinâmica

bastante distinta quando olhamos os detalhes das quatro

categorias de investimento.

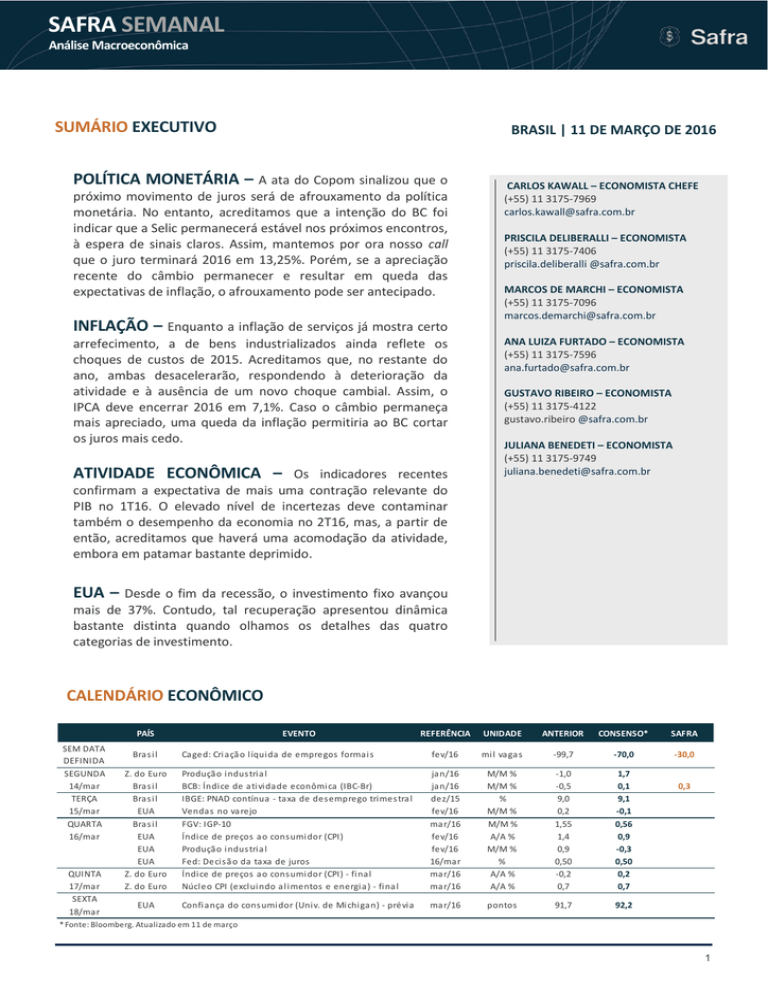

CALENDÁRIO ECONÔMICO

PAÍS

SEM DATA

DEFINIDA

SEGUNDA

14/ma r

TERÇA

15/ma r

QUARTA

16/ma r

QUINTA

17/ma r

SEXTA

18/ma r

REFERÊNCIA

UNIDADE

ANTERIOR

CONSENSO*

SAFRA

Ca ged: Cri a çã o l íqui da de empregos forma i s

fev/16

mi l va ga s

-99,7

-70,0

-30,0

Z. do Euro

Bra s i l

Bra s i l

EUA

Bra s i l

EUA

EUA

EUA

Z. do Euro

Z. do Euro

Produçã o i ndus tri a l

BCB: Índi ce de a tivi da de econômi ca (IBC-Br)

IBGE: PNAD contínua - taxa de des emprego tri mes tra l

Venda s no va rejo

FGV: IGP-10

Índi ce de preços a o cons umi dor (CPI)

Produçã o i ndus tri a l

Fed: Deci s ã o da taxa de juros

Índi ce de preços a o cons umi dor (CPI) - fi na l

Núcl eo CPI (excl ui ndo a l i mentos e energi a ) - fi na l

ja n/16

ja n/16

dez/15

fev/16

ma r/16

fev/16

fev/16

16/ma r

ma r/16

ma r/16

M/M %

M/M %

%

M/M %

M/M %

A/A %

M/M %

%

A/A %

A/A %

-1,0

-0,5

9,0

0,2

1,55

1,4

0,9

0,50

-0,2

0,7

1,7

0,1

9,1

-0,1

0,56

0,9

-0,3

0,50

0,2

0,7

EUA

Confi a nça do cons umi dor (Uni v. de Mi chi ga n) - prévi a

ma r/16

pontos

91,7

92,2

Bra s i l

EVENTO

0,3

* Fonte: Bloomberg. Atualizado em 11 de março

1

SAFRA SEMANAL

Análise Macroeconômica

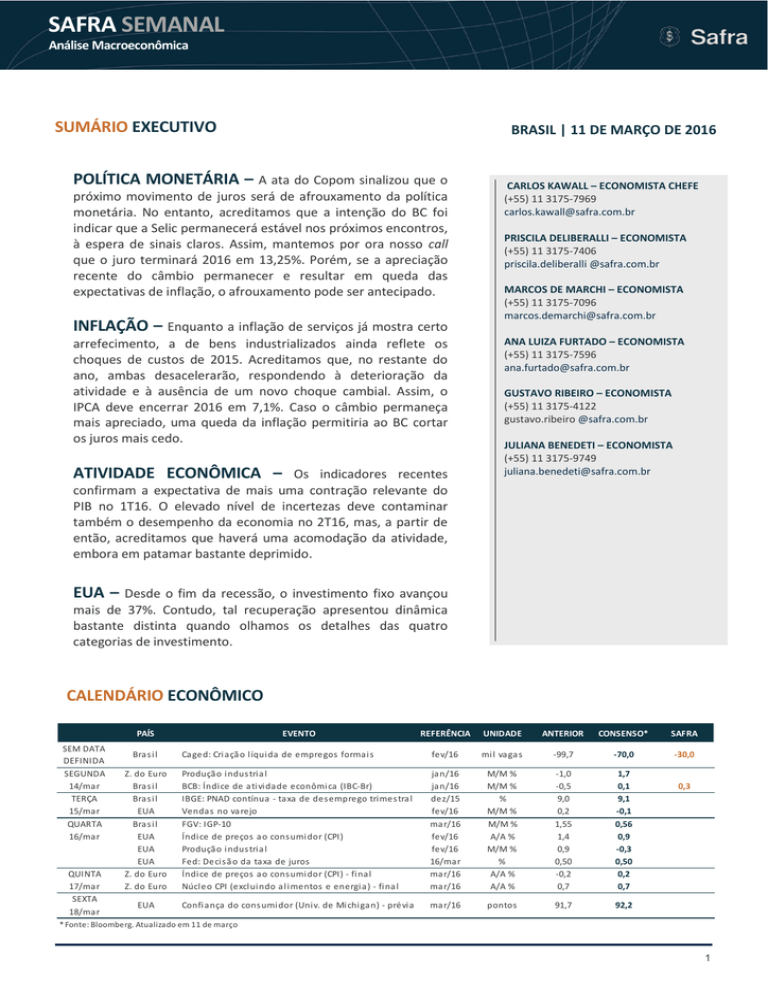

SAFRA INDICADORES

INDICADORES

I- ATIVIDADE ECONÔMICA

Variação Real do PIB

2009

2010

2011

2012

2013

2014

2015

2016*

2017*

-0,1%

7,5%

3,9%

1,9%

3,0%

0,1%

-3,8%

-3,8%

0,2%

Va ri a çã o Rea l do PIB - Agropecuá ri a

-3,7%

6,7%

5,6%

-3,1%

8,4%

2,1%

1,8%

2,0%

-

Va ri a çã o Rea l do PIB - Indús tri a

Va ri a çã o Rea l do PIB - Servi ços

-4,7%

2,1%

10,2%

5,8%

4,1%

3,4%

-0,7%

2,9%

2,2%

2,8%

-0,9%

0,4%

-6,2%

-2,7%

-4,2%

-2,9%

-

PIB (R$ bilhões correntes)

PIB (US$ bi l hões correntes )

3.333

1.675

3.886

2.209

4.374

2.618

4.806

2.459

5.316

2.464

5.687

2.417

5.904

1.772

6.083

1.492

6.425

1.494

Produçã o Indus tri a l

-7,1%

10,2%

0,4%

-2,3%

2,1%

-3,0%

-8,3%

-4,6%

5,0%

Venda s no Va rejo

5,9%

10,9%

6,7%

8,4%

4,3%

2,2%

-4,3%

-3,0%

-6,0%

Popul a çã o (mi l hões )

193,5

195,5

197,4

199,2

201,0

202,8

204,5

206,1

207,7

Ta xa de Des emprego (médi a no a no)

8,1%

6,7%

6,0%

5,5%

5,4%

4,8%

6,8%

9,7%

12,3%

Balança Comercial

Exporta ções (US$ bi l hões )

25,0

153,6

18,5

201,3

27,6

255,5

17,4

242,3

0,4

241,6

-6,6

224,1

17,7

190,1

40,0

170,0

50,0

210,0

Importa ções (US$ bi l hões )

128,7

182,8

227,9

224,9

241,2

230,7

172,4

130,0

160,0

Serviços e Rendas (US$ Bilhões)

-54,6

-97,2

-107,6

-94,5

-78,9

-100,3

-79,3

-58,2

-54,6

Saldo em Conta Corrente (US$ bilhões)

-26,3

-75,8

-77,0

-74,2

-74,8

-104,2

-58,9

-15,2

-1,6

-1,6%

-3,4%

-2,9%

-3,0%

-3,0%

-4,3%

-3,3%

-1,0%

-0,1%

II- SETOR EXTERNO

Conta Corrente (% do PIB)

Investimento Direto no País (IDP) (US$ bilhões) **

Res erva s Ca mbi a i s Líqui da s (US$ bi l hões )

Taxa de Câmbio (R$/US$) - Final de período

Va ri a çã o ca mbi a l

31,5

88,5

101,2

86,6

69,2

96,9

75,1

50,0

50,0

238,5

288,6

352,0

373,1

358,8

363,6

356,5

360,0

363,5

1,74

-25,5%

1,67

-4,3%

1,88

12,6%

2,04

8,9%

2,34

14,6%

2,66

13,4%

3,90

47,0%

4,20

7,6%

4,40

4,8%

Taxa de Câmbio (R$/US$) - Média do período

Va ri a çã o ca mbi a l

1,99

1,76

1,67

1,95

2,16

2,35

3,33

4,08

4,30

8,6%

-11,6%

-5,0%

17,0%

10,4%

9,0%

41,6%

22,4%

5,5%

III- SETOR PÚBLICO CONSOLIDADO (% DO PIB)

Resultado Primário

1,9%

2,6%

2,9%

2,2%

1,7%

-0,6%

-1,4%

-1,7%

-1,8%

Des pes a s com Juros Pa gos

Res ul ta do Nomi na l

-5,1%

-3,2%

-5,0%

-2,4%

-5,4%

-2,6%

-4,4%

-2,3%

-4,7%

-3,0%

-5,5%

-6,0%

-8,5%

-9,9%

-9,6%

-11,3%

-10,7%

-12,5%

Dívida Líquida

40,9%

38,0%

34,5%

32,3%

30,6%

33,1%

36,0%

40,9%

42,0%

Dívida Bruta

59,2%

51,8%

51,3%

53,8%

51,7%

57,2%

66,2%

75,5%

81,7%

IV- INFLAÇÃO

IPCA

4,3%

5,9%

6,5%

5,8%

5,9%

6,4%

10,7%

7,1%

5,4%

IGP-M

-1,7%

11,3%

5,1%

7,8%

5,5%

3,7%

10,5%

7,5%

5,5%

IGP-DI

-1,4%

11,3%

5,0%

8,1%

5,5%

3,8%

10,7%

7,5%

5,5%

INCC-M

3,2%

7,6%

7,6%

7,2%

8,1%

6,7%

7,2%

8,0%

6,0%

8,75%

10,75%

11,00%

7,25%

10,00%

11,75%

14,25% 13,25%

11,50%

V- JUROS

Taxa Selic - Meta (final de período)

VI - ECONOMIA INTERNACIONAL

EUA - Variação Real do PIB

-2,8%

2,5%

1,6%

2,3%

2,2%

2,4%

EUA - Taxa Básica de Juros (Fed funds )**

0,25%

0,25%

0,25%

0,25%

0,25%

0,25%

2,3%

2,3%

0,375% 1,125%

2,4%

2,125%

* Informações em laranja indicam projeções do Banco Safra

** A partir de 2015, média do intervalo do objetivo do Fed funds.

2

SAFRA SEMANAL

Análise Macroeconômica

POLÍTICA MONETÁRIA – COPOM AINDA EM COMPASSO DE ESPERA

A ata da última reunião do Copom consolidou a visão da autoridade monetária sobre a perspectiva internacional,

uma das principais preocupações que fizeram o Banco Central (BC) optar pela manutenção dos juros em janeiro,

apesar da sinalização anterior que apontava para uma possível elevação da taxa Selic. Diferentemente do que foi

observado na ata anterior, quando o BC destacou que as incertezas se ampliaram, desta vez eles observaram que

o cenário externo "permanece especialmente complexo”.

Sobre o cenário interno, o comitê enfatizou que as expectativas de inflação se deterioraram 0,57 ponto

percentual (p.p.) para 2016 e 0,60 p.p. para 2017, com o relatório Focus agora apontando IPCA em 7,57% e 6,0%

para este e o próximo ano, respectivamente. Como esperado, as previsões em ambos os cenários de referência e

de mercado aumentaram tanto para 2016 como para 2017, apesar da redução na projeção de inflação de preços

administrados para este ano e do menor patamar para a taxa de câmbio no cenário de referência (R$ 3,95/US$

em comparação aos R$ 4,00/US$ na reunião anterior). Porém, apenas na divulgação do próximo Relatório

Trimestral de Inflação (RTI), esperada para o final do mês, saberemos o quanto essas projeções se deterioraram.

A piora das expectativas de inflação explica os dois votos dissidentes, a favor de um aumento da taxa de juros. Os

dois diretores afirmam que "seria oportuno ajustar, de imediato, as condições monetárias, de modo a reduzir os

riscos de não cumprimento dos objetivos do regime de metas de inflação, reforçar o processo de ancoragem das

expectativas inflacionárias e contribuir para deter a alta das projeções de inflação".

Contudo, o BC parece sinalizar que o próximo movimento da taxa de juros, quando acontecer, será na direção de

afrouxamento da política monetária. Essa mensagem parece clara na menção do Copom de que "o hiato do

produto é mais desinflacionário que o inicialmente previsto". Além disso, algumas outras passagens revelam uma

inclinação mais dovish da ata. A ênfase dada à inflação corrente pode significar que o BC optará por aproveitar da

sazonalidade mais benigna do IPCA em meados do ano, caso decida começar a indicar que um movimento de

redução do juro está próximo. Adicionalmente, quando discute os efeitos de ajustes de preços relativos sobre a

inflação, o impacto do aumento de impostos no início do ano foi incluído, enquanto a menção sobre a

necessidade de ter “determinação e perseverança para impedir a transmissão da inflação corrente para prazos

mais longos” foi retirada.

De fato, tivemos algumas mudanças significativas no cenário econômico desde a última reunião. O IPCA de

fevereiro surpreendeu para baixo nesta semana e, principalmente, a taxa de câmbio está consideravelmente mais

apreciada, devido tanto às alterações nas perspectivas sobre o cenário internacional como doméstico. Se essa

reviravolta no câmbio se mostrar permanente, as expectativas de inflação podem mostrar alguma descompressão

à frente, trazendo um enorme alívio para o BC.

No entanto, acreditamos que a intenção do BC foi passar a mensagem que a taxa Selic permanecerá estável nas

próximas reuniões, à espera de sinais mais claros sobre as perspectivas tanto nacional como internacional. Nesse

sentido, o BC destacou a "importância de perseverar na promoção de reformas estruturais de forma a assegurar a

consolidação fiscal em prazos mais longos". Considerando o atual nível de incerteza no cenário político, não

acreditamos em avanços nessa seara no curto prazo. Além disso, o governo envia sinais, de tempos em tempos,

na direção oposta como, por exemplo, ao procurar utilizar os bancos públicos, mais uma vez, para aumentar a

concessão de crédito subsidiado e estimular o crescimento econômico.

Dessa maneira, mantemos nosso cenário de que a taxa Selic alcançará 13,25% em dezembro de 2016 (com dois

cortes de 50 pontos-base em cada uma das duas últimas reuniões do ano). No 2S16, o BC estará mirando a

inflação de 2017-2018 – o "horizonte relevante para a política monetária" – abrindo espaço para cortes de juros.

É possível que já na próxima reunião, em abril, voltemos a ter uma decisão unânime (em favor da manutenção da

Selic), se as expectativas de inflação mostrarem alguma melhora nas próximas semanas.

3

SAFRA SEMANAL

Análise Macroeconômica

É verdade, porém, que todas as nossas projeções têm sido, e continuarão sendo, dependentes do cenário político

altamente instável, como temos destacado recentemente. Se a atual valorização do real se mostrar permanente,

a decisão com relação ao afrouxamento da política monetária poderia ser antecipada. Por outro lado, qualquer

reversão no cenário de câmbio, levando o real a novamente se depreciar, pode manter o Copom no modo de

espera durante mais tempo.

O RTI do 1T16, que será divulgado até o final de março, vai trazer mais informações sobre os parâmetros

atualmente utilizados pelo BC, bem como suas mais recentes previsões de inflação.

4

SAFRA SEMANAL

Análise Macroeconômica

INFLAÇÃO – SEM NOVOS CHOQUES DE CUSTOS, INFLAÇÃO DE PREÇOS LIVRES DEVE

DESACELERAR NESTE E NO PRÓXIMO ANO

Enquanto a inflação de serviços já mostra certo arrefecimento, a inflação de bens industrializados em doze meses

ainda reflete os choques de custos de 2015. Acreditamos que, ao longo de 2016 e 2017, o movimento de ambas

será de desaceleração, respondendo à deterioração da atividade e do mercado de trabalho e à ausência de um

novo choque cambial ou de preços administrados. Assim, o IPCA deve encerrar este ano em 7,1%, de 10,7% em

2015, e recuar para 5,4% no ano que vem. Caso o câmbio permaneça em seu patamar atual mais apreciado, uma

inflação mais baixa permitiria ao BC iniciar o ciclo de afrouxamento monetário antes do previsto.

Em fevereiro, o IPCA apresentou alta de 0,90%, bastante abaixo do projetado por nós e pela mediana do mercado

(1,00% e 0,98%, respectivamente). Esse resultado representou uma desaceleração do acumulado em doze meses,

de 10,7% em janeiro para 10,4%, o primeiro recuo significativo nessa métrica desde o fim de 2014.

No mês, a inflação de alimentos apresentou arrefecimento em relação a janeiro (+1,28%, ante 2,89% em janeiro),

por conta, principalmente, da desaceleração em produtos in natura e bebidas. Os preços administrados também

recuaram na leitura mensal, para 0,39% (de 1,75% em janeiro), em função da diluição do impacto das altas de

transporte público ocorridas no início do ano e da queda nas tarifas de energia elétrica, após a mudança na

cobrança do sistema de bandeiras tarifárias.

O núcleo que exclui alimentos e administrados, por sua vez, apresentou alta de 0,99% – lembrando que, em

fevereiro, a alta das mensalidades escolares contribuiu com quase 0,40 (p.p.) neste núcleo.

Olhando para o cenário de maneira mais ampla, vimos, neste primeiro bimestre, uma inflação bastante

pressionada em alimentação no domicílio, refletindo especialmente o excesso de chuvas no Sul e escassez de

chuvas no Nordeste, reflexos do El Niño. Nos primeiros dois meses do ano, esse subgrupo acumula alta de 4,21%,

ante 2,49% no mesmo período do ano passado.

5

SAFRA SEMANAL

Análise Macroeconômica

Os preços administrados, por outro lado, mostram relevante desaceleração da inflação em doze meses,

movimento que já era esperado, na medida em que as altas de energia elétrica e combustíveis do início de 2015

vão saindo da base de cálculo.

O núcleo que exclui alimentos e administrados, por sua vez, depois de acelerar de 6,6% em dezembro de 2014

para 7,3% ao fim de 2015, se estabilizou próximo a esse patamar há quatro meses. O gráfico 4 mostra que as

outras medidas de núcleo também interromperam o movimento altista em novembro do ano passado.

6

SAFRA SEMANAL

Análise Macroeconômica

Na abertura, a inflação de serviços foi a surpresa baixista em fevereiro e mostrou desaceleração do acumulado

em doze pelo terceiro mês consecutivo, alcançando 7,8% (de 8,3% em novembro), enquanto a inflação de

serviços excluindo passagens aéreas mostrou recuo para 8,1% (de 8,6% em novembro). Quando comparamos a

inflação acumulada no primeiro bimestre de 2016 com o mesmo período no ano passado, vemos uma alta menos

intensa no ano corrente: 1,72%, ante 1,95%.

Tal desaceleração pode ser vista mais claramente no conjunto de itens que o Banco Central (BC) classifica como

serviços intensivos em trabalho1, que representam 24% do total de serviços, reflexo da profunda retração

econômica e de seu impacto no mercado de trabalho. Além destes, o BC separa passagens aéreas e alimentação

fora do domicílio, por possuírem estes uma dinâmica própria, e agrupa o restante em "demais serviços" (que

representam 50% do total). Este último conjunto de preços ainda tem mostrado resistência, porém o quadro

geral nos faz acreditar em uma trajetória baixista ao longo deste ano.

Primeiramente, como pode ser visto no gráfico 7, ao analisarmos a série dessazonalizada da inflação de serviços

ex-avião, já é possível distinguir uma tendência de arrefecimento, sendo que o dado de fevereiro anualizado já se

encontra abaixo de 6%.

Adicionalmente, a contração da atividade, a deterioração da confiança, o enfraquecimento do mercado de

trabalho e a expectativa de uma inflação corrente mais baixa à frente (reduzindo a inércia inflacionária), indicam

uma significativa desaceleração dos serviços neste e no próximo ano, como pode ser visto nos gráficos abaixo.

1

mão-de-obra, médico, dentista, fisioterapeuta, psicólogo, costureira, manicure, cabeleireiro e empregado doméstico.

7

SAFRA SEMANAL

Análise Macroeconômica

No gráfico 8, comparamos a inflação de serviços excluindo passagens aéreas com um medida que tenta captar

duas forças que exercem influência sobre a inflação de serviços: a inércia inflacionária (por meio do IPCA

acumulado em doze meses) e a ociosidade do mercado de trabalho (representada pela taxa de desemprego

calculada considerando a taxa de participação constante em sua média histórica). Esta medida (IPCA acumulado

menos taxa de desemprego) indica que, em 2015, embora o mercado de trabalho já começasse a mostrar sinais

de deterioração, a inflação corrente elevada impediu uma desaceleração da inflação de serviços. No entanto, em

2016, conforme a inflação acumulada em doze meses apresente arrefecimento (com a diluição dos choques

cambial e de preços administrados) e a taxa de desemprego continue a subir, a inflação de serviços deve ter

espaço para manter sua atual trajetória baixista.

Os produtos industrializados, por outro lado, continuam a apresentar aceleração em doze meses, alcançando

6,7% em fevereiro, vindo de 6,2% em 2015 e 4,3% ao final de 2014. Também nesse sentido, a alta acumulada nos

preços de bens industrializados, nos primeiros dois meses de 2015, foi de 1,01%, enquanto em 2016 estes preços

já subiram 1,50%. Quando analisamos a série dessazonalizada da inflação deste grupo, essa tendência altista a

partir do início do ano passado fica bastante clara.

A relação com o câmbio, no entanto, é crucial para entender o comportamento destes preços e pode ser notada

no gráfico 11. Assim, acreditamos que essa aceleração na inflação acumulada destes bens se deve especialmente

ao repasse cambial da forte desvalorização do real no 2S15. A esse fator, devemos adicionar as elevações de

carga tributária implementadas pelos governos federal e estaduais neste início do ano, ponto citado pelo BC na

última ata do Copom.

Acreditamos que boa parte do aumento de custos – decorrente dos choques de câmbio e alta nas tarifas de

energia e combustíveis em 2015 – já foi repassado. Adicionalmente, não esperamos que um movimento de forte

desvalorização do real se repita este ano. Dessa maneira, o impacto da depreciação cambial ocorrida em 2015

deve se diluir ao longo do ano, permitindo uma desaceleração da inflação de bens industrializados.

Os índices de difusão do IPCA continuam a rodar em patamar elevado, o que pode ser explicado pelo fato de a

difusão dos bens industrializados estar em significativa tendência altista. O IPCA é composto por 119 bens

industrializados e apenas 67 serviços. Em fevereiro, a difusão geral ficou em 77,2%, enquanto o índice excluindo

alimentos e bebidas permaneceu em 74,1%. A média móvel de doze meses continua a subir em ambos os casos,

superando os 70%.

8

SAFRA SEMANAL

Análise Macroeconômica

Na abertura por grupos, a média móvel de doze meses da difusão dos bens industrializados apresenta clara

aceleração desde o início de 2015 e alcançou 73,9% em fevereiro, enquanto no caso dos serviços, a média da

difusão estancou o movimento de alta no final do ano passado e recuou pelo segundo mês consecutivo em

fevereiro, embora ainda em patamar elevado (69,9%). Além disso, como é possível ver no gráfico 14, 58% dos

bens industrializados apresentava, em fevereiro, inflação acumulada em doze meses acima de 6,5% e em quase

40% destes itens o acumulado em doze meses está acima de 9%. Tal cenário é coerente com o repasse de custos

em curso (desde 2015) neste grupo de preços.

Todavia, como argumentado acima, acreditamos que, no restante do ano, a trajetória tanto da inflação de

serviços, quanto dos bens industrializados, será de desaceleração, respondendo ao nível de atividade deprimido,

à deterioração do mercado de trabalho e da renda e à ausência de um novo choque cambial. Assim, projetamos

uma inflação de serviços encerrando 2016 com alta de 7%, ante 8,1% em 2015, enquanto os preços de bens

industrializados devem avançar apenas 5,1%, ante 6,2% no ano passado.

Quanto aos preços administrados, após a divulgação da Sabesp dos percentuais de consumidores que tiveram

direito a desconto ou multa em fevereiro, alteramos nossa projeção para a inflação de água e esgoto em março e

no ano. Acreditávamos que, devido à mudança nas regras de bonificação, grande parte dos consumidores

perderia o direito ao desconto máximo (de 30%), porém esse percentual se manteve elevado (36%). Assim, as

9

SAFRA SEMANAL

Análise Macroeconômica

contas da Sabesp não devem apresentar a alta de 27% que projetávamos em março, reduzindo nossa projeção de

administrados de 7,9% para 7,6% em 2016, com impacto de -0,10 ponto percentual no IPCA do ano.

Tabela 1: IPCA anual

PROJEÇÃO

ATUAL

Peso

Variação (%)

2010

2011

2012

2013

2014

2015

2016

2017

Índice geral

100,0

5,9

6,5

5,8

5,9

6,4

10,7

7,1

5,4

Administrados

23,8

3,1

6,2

3,6

1,5

5,3

18,1

7,6

6,6

Livres

76,2

7,1

6,6

6,6

7,3

6,7

8,5

6,9

5,0

Alimentação no domicílio

16,1

10,7

5,4

10,0

7,6

7,1

12,9

9,5

7,0

Livres ex-alimentos

60,1

6,1

7,0

5,7

7,2

6,6

7,3

6,2

4,5

Serviços

36,0

7,6

9,0

8,7

8,7

8,3

8,1

7,0

5,5

Bens industrializados

24,1

5,0

5,4

1,8

5,2

4,3

6,2

5,1

2,9

Fonte: IBGE e Banco Safra

A desaceleração dos preços administrados somada ao arrefecimento dos preços livres ex-alimentos deve permitir

que o IPCA encerre 2016 com alta de 7,1%, bastante abaixo dos 10,7% no final de 2015. No próximo ano,

devemos continuar a observar um recuo na inflação, especialmente nos preços livres, grupo para o qual

projetamos elevação de 5,0% em 2017 (ante 6,9% em 2016), que devem continuar a responder à contração da

atividade econômica. Assim, nossa expectativa é de uma nova desaceleração do IPCA no ano que vem, para 5,4%.

Vale notar, no entanto, como já citado no texto anterior, que, caso a taxa de câmbio permaneça no atual

patamar, mais apreciado, o efeito baixista sobre a inflação seria relevante e tanto os modelos do BC quanto as

expectativas de mercado recuariam. Supondo, por hipótese, que a taxa de câmbio caminhasse para R$ 3,60/US$ e

permanecesse nesse patamar também no próximo ano, nossa projeção para o IPCA de 2016 seria reduzida de

7,1% para 6,2%, enquanto a inflação de 2017 ficaria em 5,0% (de 5,4% atualmente). Neste cenário, o BC teria

espaço para iniciar o ciclo de afrouxamento monetário mais cedo do que o previsto atualmente.

10

SAFRA SEMANAL

Análise Macroeconômica

ATIVIDADE ECONÔMICA – MAIS UM TRIMESTRE DE FORTE CONTRAÇÃO

Com novos indicadores em mãos, parece estarmos caminhando para um mais uma contração relevante do PIB no

1T16. A pesquisa mensal do comércio de janeiro mostrou uma deterioração mais intensa que a esperada e teve

como destaque uma redução das vendas dos supermercados, itens de primeira necessidade. Adicionalmente, o

setor de serviços iniciou o ano com nova queda do faturamento real e, por fim, os indicadores coincidentes da

indústria apontam para uma queda brusca da produção em fevereiro, que atingiria o menor nível da série

histórica iniciada em 2002.

O comércio restrito (que exclui as vendas de veículos e materiais de construção) recuou 1,5% em janeiro na

comparação mensal dessazonalizada, queda muito maior que a esperada por nós e pelo mercado (de 0,6% e

0,7%, respectivamente). Por trás dessa deterioração está o enfraquecimento do mercado de trabalho, refletido

em uma queda acentuada da confiança do consumidor. Além disso, a inflação elevada, a redução do crédito,

taxas de juros altas e câmbio depreciado vêm contribuindo para restringir as vendas. Como esses fatores devem

permanecer presentes no médio prazo, a recuperação do varejo não deve acontecer tão breve.

No resultado de janeiro, chamou atenção a diminuição de 0,9% nas vendas de supermercados na margem –

contrariando o desempenho calculado pela Abras, de alta de 0,4% –, o que marcou o quarto mês consecutivo de

queda, com o nível de vendas no menor patamar desde o final de 2011. Esse resultado deixa muito claro que a

redução da massa de salários e a inflação elevada vêm reduzindo as vendas, inclusive, de bens de primeira

necessidade.

11

SAFRA SEMANAL

Análise Macroeconômica

Além dos supermercados, houve redução relevante das vendas de combustíveis (-3,1%) e de móveis e

eletrodomésticos (-4,3%). A respeito desse último, vale relembrar que em dezembro já havíamos observado uma

significativa queda de 8,3%, e, com isso, o patamar de vendas voltou para o menor nível desde o final de 2010. Os

demais segmentos apresentaram ligeira redução nas vendas, com exceção para o de produtos farmacêuticos e de

perfumaria, setor que não vem sentindo tão drasticamente a atual crise econômica e que permanece sendo o

único a registrar variação positiva no acumulado em doze meses.

As vendas no varejo ampliado, por sua vez, recuaram 1,6% na margem em janeiro, resultado em linha com o

esperado por nós e pelo mercado. Na abertura, as vendas de material de construção mostraram forte queda de

6,6%, mais que devolvendo a alta de 3,2% verificada em dezembro. As vendas de veículos mantiveram-se

relativamente estáveis pelo terceiro mês consecutivo, no menor patamar desde 2009.

Também referente ao mês de janeiro, a Pesquisa Mensal de Serviços (PMS) mostrou que a receita real do setor

recuou 5,1% na leitura interanual, variação idêntica à verificada em dezembro, marcando o décimo mês

consecutivo de contração. Considerando os dados dessazonalizados por nós, em janeiro houve queda de 1,2% da

receita real de serviços na margem, revertendo a alta de 0,6% observada em dezembro. Com isso, a série atingiu

o patamar mais deprimido desde meados de 2012. Essa deterioração apresenta-se completamente disseminada

entre os setores, com todos apresentando taxas negativas de crescimento no acumulado dos últimos doze meses.

Por fim, conhecemos nessa semana os últimos indicadores coincidentes da produção industrial de fevereiro. A

inclusão de todos os índices nos modelos de projeção melhorou nossa estimativa para o desempenho da indústria

em fevereiro, para -3,0% na comparação mensal dessazonalizada (de -5,0% quando tínhamos em mãos apenas os

dados da Anfavea referentes a produção de veículos, conforme comentamos no relatório da semana anterior). No

entanto, não podemos desprezar a magnitude dessa queda, que levaria o nível de produção para o patamar mais

deprimido da história, 1,2% abaixo do observado no auge da crise de 2008/2009.

Fazendo um balanço de riscos para a atividade econômica de 2016, entendemos que, de um lado o alto nível de

incertezas observado neste momento cria um viés negativo para as projeções de curto prazo. Por outro lado,

acreditamos que à medida que houver uma redução da incerteza com o cenário econômico e político, haverá

espaço para uma gradual recuperação dos índices de confiança, permitindo resultados menos negativos do PIB ao

longo do ano. Mas devemos apontar que, caso essas incertezas não se dissipem nos próximos meses, vemos

algum risco de observarmos uma retração um pouco mais forte que a projetada por nós nesse ano.

Dessa maneira, por ora estamos confortáveis com nossa projeção de contração de 1,0% do PIB no 1T16 em

relação ao 4T15 (com ajuste sazonal), apesar de reconhecemos o risco de ele ser um pouco mais negativo. Para o

2T16, esperamos nova retração relevante, de 0,7% na margem, mas, a partir de então, acreditamos que haverá

uma estabilização da atividade, embora em um nível deprimido (projetamos PIB de -0,3% no 3T16 e de +0,2% no

4T16). Nesse cenário, o PIB encerraria 2016 com nova queda de 3,8%.

12

SAFRA SEMANAL

Análise Macroeconômica

EUA – IDENTIFICANDO AS FRAQUEZAS DO INVESTIMENTO FIXO NO ATUAL CICLO DE

EXPANSÃO

Passados mais de seis anos do início do atual ciclo de expansão econômica, o investimento fixo apresentou

considerável recuperação no período, acumulando crescimento de 37,3% desde o 2T09. Como proporção do PIB,

o investimento fixo já está bem próximo da média histórica.

Um dos aspectos mais interessantes da evolução do investimento fixo ao longo da última década, foi a mudança

da sua composição. Como podemos ver abaixo, em 2006, o investimento residencial respondia pela maior parte

dos investimentos, seguido de perto pelos investimentos em máquinas e equipamentos.

Atualmente, a composição é bastante diferente. A bolha do setor imobiliário estourou e dentre as quatro

categorias de investimento, o investimento residencial só não tem importância menor que o do investimento em

estruturas, sendo que o destaque fica pelo significativo aumento do peso do investimento em propriedade

intelectual. Nesse sentido, analisamos a evolução das diferentes categorias e subcategorias dos investimentos no

intuito de identificar onde a recuperação tem deixado a desejar.

Considerando a categorização feita acima, notamos duas discrepâncias relevantes: enquanto o investimento

residencial e o investimento em propriedade intelectual cresceram de maneira parecida com o investimento fixo

13

SAFRA SEMANAL

Análise Macroeconômica

total entre 2T09 e o 4T15, o investimento em máquinas e equipamentos apresentou crescimento quase duas

vezes superior, enquanto o investimento em estruturas recuou ligeiramente no período (gráfico abaixo).

Fazendo o mesmo tipo de análise, mas retrocedendo o ponto inicial para o momento em que o investimento fixo

atingiu o patamar mais alto no ciclo de expansão anterior (1T06), é possível ver um quadro bastante diferente e

com conclusões bem interessantes.

Primeiramente, salta aos olhos o tamanho da queda do investimento residencial durante a crise e sua fraca

recuperação quando considerado todo o período. Sob essa ótica, o desempenho do investimento em máquinas e

equipamentos se mostrou robusto durante todo o período, sendo que o grande destaque positivo foi a contínua

alta do investimento em propriedade intelectual, que se mostrou resliente mesmo durante a Grande Recessão.

Já o investimento em estruturas comerciais apresentou baixo crescimento tanto no período pré-crise como nos

últimos anos. Analisando os detalhes dessa categoria (gráfico 25), notamos aspectos importantes na dinâmica de

seus componentes.

14

SAFRA SEMANAL

Análise Macroeconômica

Chama a atenção o efeito que a queda dos preços de matérias primas teve sobre os investimentos na exploração

e extração de petróleo e na mineração. Entre o 2T06 e o final de 2014, o investimento nesse segmento acumulou

alta de mais de 85%, e desde então recuou tão abruptamente que hoje esta categoria acumula uma queda de

9,0% desde o 2T06.

A subcategoria que registrou o maior crescimento no período foi o da construção de prédios industriais, com

elevação acumulada de 33,1%. Em seguida, com desempenho bem mais tímido, a construção de prédios

comerciais (escritórios, lojas, restaurantes, shoppings, armazéns, etc.), clínicas e hospitais registrou aumento de

3,5%.

Contribuindo de maneira negativa para o crescimento dos investimentos em estruturas comerciais, tivemos a

queda de 14,7% nos investimento na produção, geração e distribuição de energia elétrica e infraestrutura de

telecomunicações. A subcategoria “demais estruturas” também apresentou queda no período. Abaixo,

detalhamos a evolução das contas dentro dessa subcategoria.

Apesar de uma queda de 51,0% na construção de prédios religiosos, sua importância dentro dessa subcategoria é

bem pequena. Nesse sentido, recebem mais destaque os investimentos na construção de prédios para ensino

15

SAFRA SEMANAL

Análise Macroeconômica

(escolas, universidades, etc.) e hotéis, com quedas respectivas de -15,2% e -33,1%. Somente os investimentos de

infraestrutura de transportes registraram elevação nessa subcategoria (+36,3%).

Ainda que seja difícil traçar um prognóstico para o desempenho de cada um dos segmentos do investimento em

estruturas, considerando o atual estágio do ciclo econômico, arriscamos afirmar que:

‒ a construção de hotéis deve acelerar nos próximos anos, à medida que a capacidade utilizada do setor

segue aumentando;

‒ a mudança demográfica, isto é, o envelhecimento da população deverá exigir uma maior rede de

atendimento médico direcionada à terceira idade;

‒ a nova geração de telefonia celular (5G) demandará novos investimentos no setor nos próximos anos;

‒ a construção de prédios industriais deverá recuar ou crescer com menor ímpeto, refletindo

principalmente a valorização do dólar, o que tornou o produto norte-americano menos competitivo nos

mercados internacionais.

Assim, tomando como base os exemplos citados acima, não acreditamos que existam motivos que justifiquem um

cenário de forte aceleração dos investimentos em estruturas comerciais. No curto prazo, o baixo preço do

petróleo deverá continuar pesando negativamente sobre os investimentos na exploração do petróleo.

Tabela 2: Crescimento acumulado nos respectivos períodos

1T06-2T09

Investimento Fixo

1) Estruturas

Prédi os comerci a i s , cl íni ca s e hos pi tai s

Prédi os i ndus tri a i s

El etri ci da de e tel ecom

Mi nera çã o e petról eo

Dema i s es trutura s

- Prédi os rel i gi os os

- Prédi os pa ra ens i no

- Hotéi s

- Recrea çã o e entreteni mento

- Tra ns porte

2) Máquinas e equipamentos

3) Propriedade intelectual

4) Residencial

-25,5%

3,5%

-20,1%

74,7%

58,6%

-26,0%

20,1%

-23,5%

2,3%

93,3%

5,6%

0,1%

-27,1%

9,1%

-56,8%

2T09-4T15

1T06-4T15

37,3%

-1,0%

3,5%

33,1%

-14,7%

-9,0%

-13,3%

-51,0%

-15,2%

-33,1%

7,7%

36,3%

69,0%

27,7%

44,5%

2,3%

2,5%

-17,3%

132,6%

35,3%

-32,7%

4,1%

-62,6%

-13,2%

29,2%

13,7%

36,5%

23,2%

39,3%

-37,5%

Fonte: Bloomberg e Banco Safra

16

SAFRA SEMANAL

Análise Macroeconômica

ANÁLISE MACROECONÔMICA

ECONOMISTA CHEFE

ECONOMISTA

CARLOS KAWALL

ANA LUIZA FERNANDES FURTADO

[email protected]

(55 11) 3175-7969

ECONOMISTA

[email protected]

(55 11) 3175-7596

ECONOMISTA

MARCOS BREDDA DE MARCHI

GUSTAVO DE PAULA RIBEIRO

[email protected]

(55 11) 3175-7096

ECONOMISTA

[email protected]

(55 11) 3175-4122

ECONOMISTA

PRISCILA PEREIRA DELIBERALLI

[email protected]

JULIANA DEI SANTI BENEDETI

(55 11) 3175-7406

[email protected]

(55 11) 3175-9749

OBSERVAÇÕES IMPORTANTES

I - O EMITENTE NÃO É ANALISTA DE VALORES MOBILIÁRIOS, TAMPOUCO ESTA MENSAGEM CONFIGURA-SE UM RELATÓRIO DE ANÁLISE, CONFORME

A DEFINIÇÃO DA INSTRUÇÃO Nº 483 DA COMISSÃO DE VALORES MOBILIÁRIOS (CVM).

II - ESTA MENSAGEM TEM CONTEÚDO MERAMENTE INDICATIVO, NÃO DEVENDO, PORTANTO, SER INTERPRETADA COMO UM TEXTO, RELATÓRIO

DE ACOMPANHAMENTO, ESTUDOS OU ANÁLISES SOBRE VALORES MOBILIÁRIOS ESPECÍFICOS OU SOBRE VALORES MOBILIÁRIOS DETERMINADOS

QUE POSSAM AUXILIAR OU INFLUENCIAR INVESTIDORES NO PROCESSO DE TOMADA DE DECISÃO DE INVESTIMENTO.

III - INVESTIMENTOS OU APLICAÇÕES EM TÍTULOS E VALORES MOBILIÁRIOS ENVOLVEM RISCOS, PODENDO IMPLICAR, CONFORME O CASO,

NA PERDA INTEGRAL DO CAPITAL INVESTIDO OU AINDA NA NECESSIDADE DE APORTE SUPLEMENTAR DE RECURSOS.

IV - AS INFORMAÇÕES EXPRESSAS NESTE DOCUMENTO SÃO OBTIDAS DE FONTES CONSIDERADAS SEGURAS, PORÉM MESMO TENDO SIDO ADOTADAS

PRECAUÇÕES PARA ASSEGURAR A CONFIABILIDADE NA DATA DA PUBLICAÇÃO, NÃO É GARANTIDA A SUA PRECISÃO OU COMPLETUDE, NÃO DEVENDO

SER CONSIDERADA COMO TAL.

V- É PROIBIDA A REPRODUÇÃO DESTA MENSAGEM SEM A EXPRESSA AUTORIZAÇÃO DO BANCO SAFRA S.A., SAFRA CORRETORA DE VALORES

E CÂMBIO LTDA. OU BANCO J. SAFRA S.A.

CENTRAL DE SUPORTE PESSOA JURÍDICA

CAPITAL E GRANDE SÃO PAULO: (11) 3175 8248

DEMAIS LOCALIDADES: 0800 015 7575

ATENDIMENTO PERSONALIZADO DE 2ª A 6ª FEIRA, DAS 8H ÀS 19H30, EXCETO FERIADOS.

CENTRAL DE ATENDIMENTO SAFRA: 0300 105 1234

ATENDIMENTO PERSONALIZADO DE 2ª A 6ª FEIRA, DAS 9H ÀS 19H, EXCETO FERIADOS.

SAC - SERVIÇO DE ATENDIMENTO AO CLIENTE: 0800 772 5755 - ATENDIMENTO 24 HORAS, 7 DIAS POR SEMANA.

OUVIDORIA (CASO JÁ TENHA RECORRIDO AO SAC E NÃO ESTEJA SATISFEITO/A) : 0800 770 1236

DE 2ª A 6ª FEIRA, DAS 9H ÀS 18H, EXCETO FERIADOS.

17