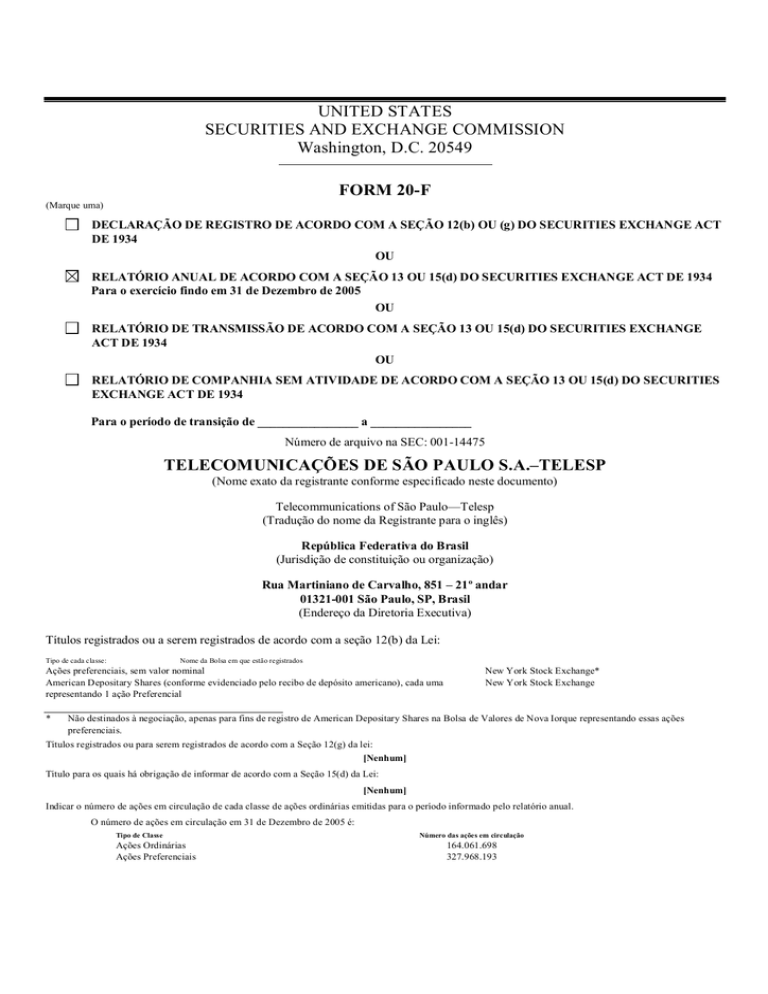

UNITED STATES

SECURITIES AND EXCHANGE COMMISSION

Washington, D.C. 20549

FORM 20-F

(Marque uma)

DECLARAÇÃO DE REGISTRO DE ACORDO COM A SEÇÃO 12(b) OU (g) DO SECURITIES EXCHANGE ACT

DE 1934

OU

RELATÓRIO ANUAL DE ACORDO COM A SEÇÃO 13 OU 15(d) DO SECURITIES EXCHANGE ACT DE 1934

Para o exercício findo em 31 de Dezembro de 2005

OU

RELATÓRIO DE TRANSMISSÃO DE ACORDO COM A SEÇÃO 13 OU 15(d) DO SECURITIES EXCHANGE

ACT DE 1934

OU

RELATÓRIO DE COMPANHIA SEM ATIVIDADE DE ACORDO COM A SEÇÃO 13 OU 15(d) DO SECURITIES

EXCHANGE ACT DE 1934

Para o período de transição de ________________ a ________________

Número de arquivo na SEC: 001-14475

TELECOMUNICAÇÕES DE SÃO PAULO S.A.–TELESP

(Nome exato da registrante conforme especificado neste documento)

Telecommunications of São Paulo—Telesp

(Tradução do nome da Registrante para o inglês)

República Federativa do Brasil

(Jurisdição de constituição ou organização)

Rua Martiniano de Carvalho, 851 – 21º andar

01321-001 São Paulo, SP, Brasil

(Endereço da Diretoria Executiva)

Títulos registrados ou a serem registrados de acordo com a seção 12(b) da Lei:

Tipo de cada classe:

Nome da Bolsa em que estão registrados

Ações preferenciais, sem valor nominal

American Depositary Shares (conforme evidenciado pelo recibo de depósito americano), cada uma

representando 1 ação Preferencial

*

New York Stock Exchange*

New York Stock Exchange

Não destinados à negociação, apenas para fins de registro de American Depositary Shares na Bolsa de Valores de Nova Iorque representando essas ações

preferenciais.

Títulos registrados ou para serem registrados de acordo com a Seção 12(g) da lei:

[Nenhum]

Título para os quais há obrigação de informar de acordo com a Seção 15(d) da Lei:

[Nenhum]

Indicar o número de ações em circulação de cada classe de ações ordinárias emitidas para o período informado pelo relatório anual.

O número de ações em circulação em 31 de Dezembro de 2005 é:

Tipo de Classe

Ações Ordinárias

Ações Preferenciais

Número das ações em circulação

164.061.698

327.968.193

Assinalar com um X se a registrante é bem conhecida como uma emissora bem conhecida como emissora de qualidade, conforme definido pela Regra 405 do Securities

Act.

Sim

Não

Se este relatório é anual ou transitório, indicar com um X caso a registrante não está exigida a arquivar relatórios conforme a Seção 13 ou 15(d) do Securities Exchange

Act de 1934.

Sim

Não

Nota – Checar no quadrado acima que a registrante não mitigará qualquer exigência para arquivar o relatório conforme a Seção 13 ou 15(d) do Securities Exchange Act

de 1934 de suas obrigações sobre estas seções.

Assinalar com um X se a Resgistrante (1) protocolou todos os relatórios exigidos pela Seção 13 ou 15(d) do Securities Exchange Act de 1934 nos 12 meses

procedentes (ou período mais curto o qual se tenha exigido que a Registrante protocolasse os referidos relatórios), e (2) estava sujeita às referidas exigências de registro

nos últimos 90 dias.

Sim

Não

Indicar com um X se a Registrante fez um arquivamento antecipado como um todo, um arquivamento antecipado, ou um arquivamento que não foi antecipado.

Veja definição de “arquivamento antecipado e arquivamento antecipado como um todo” na Regra 12b-2 do Exchange Act. (Marque uma):

Arquivamento antecipado como um todo

Arquivamento antecipado

Arquivamento não antecipado

Assinalar com um X o item das demonstrações financeiras que a Registrante optou por seguir.

Item 17

Item 18

Caso este seja um relatório anual, indicar com um X se a registrante é uma companhia sem atividades (conforme definido pela regra 12b-2 do Exchange Act).

Sim

Não

SUMÁRIO

Página

PARTE I .................................................................................................................................................................................1

ITEM 1.

IDENTIFICAÇÃO DOS DIRETORES, CONSELHEIROS E CONSULTORES..............................1

ITEM 2.

CARACTERÍSTICAS DE OFERTA E CRONOGRAMA PREVISTO..............................................1

ITEM 3.

INFORMAÇÕES - CHAVE ...................................................................................................................1

ITEM 4.

INFORMAÇÕES SOBRE A COMPANHIA ........................................................................................9

ITEM 4A COMENTÁRIOS DA SEC AINDA NÃO RESOLVIDOS................................................................34

ITEM 5:

ANÁLISE DA SITUAÇÃO FINANCEIRA, DOS RESULTADOS DAS OPERAÇÕES E

PERSPECTIVAS ..................................................................................................................................................34

ITEM 6.

DIRETORES, CONSELHEIROS E EMPREGADOS........................................................................57

ITEM 7.

PRINCIPAIS ACIONISTAS E TRANSAÇÕES COM PARTES RELACIONADAS ....................69

ITEM 8.

INFORMAÇÕES FINANCEIRAS.......................................................................................................70

ITEM 9.

OFERTA E LISTAGEM .......................................................................................................................80

ITEM 10. INFORMAÇÕES ADICIONAIS..........................................................................................................86

ITEM 11. INFORMAÇÕES QUANTITATIVAS E QUALITATIVAS SOBRE RISCO DE MERCADO.....97

ITEM 12. DESCRIÇÃO DE OUTROS TÍTULOS DE CAPITAL....................................................................100

PARTE II ............................................................................................................................................................................101

ITEM 13. DÍVIDAS EM DEFAULT E DIVIDENDOS COM PAGAMENTOS EM ATRASO ....................101

ITEM 14. MODIFICAÇÕES MATERIAIS DO DIREITO DOS ACIONISTAS E UTILIZAÇÃO DE

RECURSOS

................................................................................................................................................101

ITEM 15. CONTROLES E PROCEDIMENTOS...............................................................................................101

ITEM 16. [RESERVADO] ...................................................................................................................................101

ITEM 16A. ESPECIALISTA FINANCEIRO DO COMITÊ DE AUDITORIA ..................................................101

ITEM 16B. CÓDIGO DE ÉTICA ............................................................................................................................102

ITEM 16C. TAXAS PRINCIPAIS DE CONTABILIDADE E SERVIÇOS ........................................................102

ITEM 16D. ISENÇÕES AOS PADRÕES LISTADOS PARA O COMITÊ DE AUDITORIA..........................103

ITEM 16E. AQUISIÇÕES DE TÍTULOS DE CAPITAL POR EMISSORES E COMPRADORES

AFILIADOS

................................................................................................................................................104

PARTE III...........................................................................................................................................................................105

ITEM 17. DEMONSTRAÇÕES FINANCEIRAS..............................................................................................105

ITEM 18. DEMONSTRAÇÕES FINANCEIRAS..............................................................................................105

ITEM 19. ANEXOS ..............................................................................................................................................105

i

INTRODUÇÃO

As referências contidas neste relatório anual “Telesp,” “nós,” “nosso”, “nos” e “a companhia” refere-se a

Telecomunicações de São Paulo S.A. – TELESP e suas subsidiárias consolidadas (a menos que o contexto forneça

interpretação distinta). Além disso, todas as referências neste relatório anual são:

•

“ADSs” são nossas American Depositary Shares, cada uma representada por 1 ação de nossas ações

preferenciais sem direito a voto;

•

“ANATEL” refere-se Agência Nacional de Telecomunicações – ANATEL, the National

Telecommunications Agency of Brazil;

•

“BOVESPA” refere-se a Bolsa de Valores de São Paulo, ou the São Paulo Stock Exchange;

•

“Brazilian Central Bank” ou “Central Bank” refere-se ao Banco Central do Brasil, the Central Bank of

Brazil;

•

“Brazilian Corporate Law” refere-se a Lei das Sociedades por Ações, Lei No. 6.404 de Dezembro de 1976,

e suas alterações;

•

“Brazilian government” refere-se ao governo federal da República Federativa do Brasil;

•

“CMN” refere-se ao Conselho Monetário Nacional, the Monetary Council of Brazil;

•

“Commission” ou “SEC” refere-se ao U.S. Securities and Exchange Commission;

•

“Método da Legislação Societária” é o princípio contábil a ser seguido na preparação de nossas

demonstrações financeiras para fins regulatórios e estatutários prescritos pela Legislação Societária

Brasileira e normas contábeis emitidas pela CVM e pelo Independent Auditors Institute of Brazil (Instituto

dos Auditores Independentes do Brasil – IBRACON);

•

“CVM” refere-se à Comissão de Valores Mobiliários, the Securities Commission of Brazil;

•

“General Telecommunications Law” refere-se à Lei Geral de Telecomunicações, e suas alterações, que

regulamenta o setor de telecomunicações no Brasil;

•

“JPY” refere-se ao Iene Japonês;

•

“real,” “reais” ou “R$” referem-se à reais, a moeda corrente oficial do Brasil;

•

“SEC” ou “the Commission” refere-se à Securities and Exchange Commission; e

•

“US$,” “dollars” ou “U.S. dollars” referem-se aos dólares dos Estados Unidos;

A menos que indicado ao contrário, os dados referentes ao setor de telecomunicações Brasileiro incluído neste

relatório anual foram obtidos juntos à ANATEL.

O “Glossário de Termos de Telecomunicações” que se inicia na página 107 fornece uma definição de

determinados termos técnicos utilizados neste relatório anual.

ii

INFORMAÇÕES PROSPECTIVAS

O “Private Securities Litigation Reform Act of 1995” proporciona uma segurança para as informações

prospectivas. Certas informações inclusas neste relatório anual, principalmente no “Item 3.D—Fatores de Risco,”

“Item 4—Informações sobre a Companhia” e “Item 5—Análise da Situação Financeira, do Resultado das Operações

e Perspectivas,” contém informações prospectivas, incluindo, porém não limitadas para:

•

Informações referentes as nossas operações e prospectos;

•

Tamanho do Mercado de Telecomunicações Brasileiro;

•

Previsão da demanda estimada;

•

Nossa capacidade de possuir e manter as licenças de infra-estrutura de telecomunicações, direitos de uso e

outras aprovações regulatórias;

•

Nossas iniciativas estratégicas e planos de crescimento dos negócios;

•

Condições do setor;

•

Nossas necessidades de recursos e fontes de financiamento;

•

Finalização de redes e programas de desenvolvimento de produtos;

•

Características esperadas da competição das redes, produtos e serviços; e

•

Outros comentários da administração sobre expectativas, previsões, planos futuros e estratégias,

desenvolvimento antecipado e outras questões que não sejam referentes a fatos históricos.

As informações prospectivas também podem ser identificadas por palavras como “acreditar,” “esperar,”

“antecipar,” “projetar,” “pretender,” “dever,” “procurar,” “estimar,” “futuro” ou expressões similares. Tais

informações prospectivas envolvem riscos e incertezas que podem afetar significativamente os resultados esperados.

Tais riscos e incertezas incluem, porém não são limitados para:

•

custo histórico de nossas operações como uma entidade independente do setor privado e a introdução da

competição no mercado brasileiro de telecomunicações;

•

custo e a disponibilidade de financiamento;

•

incertezas referentes às condições políticas e econômicas no Brasil, bem como aqueles para outros

mercados emergentes;

•

inflação e risco da taxa cambial;

•

política de telecomunicações do Governo Brasileiro; e

•

decisão desfavorável adversa sobre litígios.

Nós não somos obrigados a atualizar publicamente ou revisar qualquer informação prospectiva em função de

novas informações, eventos futuros ou qualquer outro fato. Devido a riscos e incertezas, as projeções futuras, os

eventos ou circunstâncias abordadas neste relatório anual podem não ocorrer. Nossos resultados reais e nosso

desempenho podem diferir significativamente das previsões de nossas informações prospectivas.

iii

APRESENTAÇÃO DAS INFORMAÇÕES FINANCEIRAS

Nossas demonstrações Financeiras consolidadas de 31 de dezembro de 2005 e 2004 e para os anos findos

em 31 de dezembro de 2005, 2004 e 2003, foram preparadas de acordo com o método contábil da Legislação

Societária Brasileira, que difere significativamente em certos aspectos dos princípios de contabilidade geralmente

aceitos nos Estados Unidos (U.S. GAAP). A Nota 32 das nossas Demonstrações Financeiras, apresentadas em outra

parte neste relatório anual, descreve as principais diferenças entre o método contábil da Legislação Societária

Brasileira e os Princípios de Contabilidade Geralmente Aceitos nos Estados Unidos e fornece a reconciliação do

lucro líquido e do patrimônio líquido para os Princípios de Contabilidade Geralmente Aceitos nos Estados Unidos

(US GAAP). Estas Demonstrações Financeiras Consolidadas foram auditadas pela Deloitte Touche Tohmatsu

Auditores Independentes (“Deloitte”) (para os exercícios findos em 31 de Dezembro de 2003 e 2004) e a Ernst &

Young Auditores Independentes S.S. (“E&Y”) (para o exercício findo em 31 de Dezembro de 2005)

Nós fizemos alguns ajustes de arredondamentos para chegar nos cálculos incluídos neste relatório anual.

Portanto, os valores demonstrados em alguns quadros podem não ser uma agregação aritmética dos valores que os

precederam.

iv

PARTE I

ITEM 1.

IDENTIFICAÇÃO DOS DIRETORES, CONSELHEIROS E CONSULTORES

Não aplicável.

ITEM 2.

CARACTERÍSTICAS DA OFERTA E CRONOGRAMA PREVISTO

Não aplicável.

ITEM 3.

INFORMAÇÕES CHAVE

A. Informações financeiras selecionadas

Nossas demonstrações financeiras consolidadas inclusas neste relatório anual – Formulário 20-F e as

informações financeiras selecionadas apresentadas nos exercícios descritos a seguir foram elaboradas de acordo com

o método contábil da legislação societária, que é a mesma base contábil utilizada em nosso relatório anual e nas

demonstrações financeiras intermediárias publicadas no Brasil, auditadas pela Ernst & Young Auditores

Independentes. Para uma apresentação consistente, nós utilizamos o método contábil da legislação societária para

todos os exercícios descritos neste relatório anual – Formulário 20-F. Ver Nota 2 das demonstrações financeiras

consolidadas.

Os quadros a seguir apresentam um resumo de nossas informações financeiras selecionadas em cada um dos

períodos indicados. Deve-se ler a informação a seguir, em conjunto com nossas demonstrações financeiras

consolidadas auditadas e as notas explicativas incluídas em outra parte deste relatório anual e com o “Item 5—

Análise da situação Financeira, dos Resultados das Operações e Perspectivas”.

Exercício findo em 31 de dezembro,

2005

2004

2003

2002

2001

(em milhares de reais, exceto dados por ação)

Dados das Demonstrações de Resultados:

Legislação Societária

Receita Operacional Líquida................................................................

14.395

Custo dos serviços ................................................................ (7.717)

Lucro Bruto ..............................................................................................

6.678

(2.843)

Despesas operacionais, líquidas ............................................................

Lucro operacional antes das receitas

(despesas) financeiras................................................................

3.835

(460)

Despesas financeiras líquidas.............................................................

Lucro operacional ................................................................ 3.375

38

Lucro (prejuízo) não operacional ...........................................................

Lucro antes dos impostos ................................................................

3.413

Imposto de renda e contribuição social ................................ (871)

2.542

Lucro líquido............................................................................................

Lucro por ação em reais................................................................

5,17

Dividendos por ação em reais, líquidos de

imposto de renda ................................................................

Ações ordinárias

6,89

Ações preferenciais

7,58

Princípios Contábeis Americanos (U.S. GAAP)

Receita operacional líquida

19.870

Lucro operacional

3.981

2.638

Lucro líquido

Lucro líquido por ação:

Ações ordinárias—Básico e diluído (1)

5,02

Média ponderada das ações ordinárias em

circulação—básico e diluído

164.734.052

Ações preferenciais—Básico e diluído (2) (3) ................................

5,52

Média ponderada das ações preferenciais em

circulação—básico e diluído

328.130.540

13.309

7.496

5.813

2.544

11.805

(6.715)

5.090

(2.643)

10.088

(5.770)

4.318

(2.207)

9.049

(4.896)

4.153

(1.955)

3.269

(404)

2.865

40

2.905

(724)

2.181

2.447

(630)

1.817

50

1.867

(279)

1.588

2.111

(755)

1.356

(33)

1.323

(247)

1.076

2.198

(336)

1.862

(17)

1.845

(269)

1.576

0,0044

0,0032

0,0022

0,0032

5,63

6,20

6,90

7,60

1,78

1,96

1,83

1,83

18.330

3.442

2.184

16.219

2.419

2.011

13.759

1.970

675

13.240

1.999

1.652

4,05

3,62

1,25

3,35

165.320.207

4,61

328.272.073

1

165.320.207

4,31

328.272.073

165.321.904

1,43

328.325.175

165.322.470

3,35

328.342.876

(1) Lucro líquido por ação conforme os U.S. GAAP

2001

Ações ordinárias—Básico e diluído

Antes do efeito cumulativo de uma mudança de princípio contábil............ 3,29

Efeito cumulativo da mudança de princípios contábeis ............................... 0,06

Lucro líquido pelos U.S. GAAP .................................................................... 3,35

(2)

Lucro líquido por ação conforme os U.S. GAAP

2001

Ações preferenciais—Básico e diluído

Antes do efeito cumulativo de uma mudança de princípio contábil............ 3,29

Efeito cumulativo na mudança de princípios contábeis ............................... 0,06

Lucro líquido pelos U.S. GAAP .................................................................... 3,35

(3) Para fins de US GAAP o grupamento das ações está refletido desde o 2001.

31 de Dezembro,

2005

2004

2003

2002

2001

(em milhares de reais, exceto dados por ação)

Dados do Balanço Patrimonial:

Legislação Societária

Imobilizado líquido

12.358

13.369

14.735

16.223

17.515

Ativos totais

18.849

18.752

20.123

22.361

22.828

530

1.982

2.471

2.636

Empréstimos e financiamentos – curto prazo ................................ 247

Empréstimos e financiamentos – longo prazo ................................2.151

2.226

995

2.115

1.368

Patrimônio Líquido

10.204

11.399

12.269

14.483

14.699

Capital social

5.978

5.978

5.978

5.978

5.640

Número de ações em circulação

492.030

493.592.279

493.592.279

493.592.279

493.665.346

Princípios Contábeis Americanos U.S. GAAP

Imobilizado líquido

12.726

13.700

15.063

16.749

18.191

Ativos totais

19.229

19.159

20.470

23.036

23.517

Empréstimos e financiamentos – curto prazo ................................ 256

548

1.878

2.305

2.543

Empréstimos e financiamentos – longo prazo ................................2.151

2.226

942

2.055

1.349

Patrimônio Líquido

10.265

11.434

12.280

14.174

14.638

(4) Em 11 de maio de 2005, os acionistas aprovaram o grupamento das ações na proporção de 1.000 (mil) para 1 (uma) ação da mesma classe.

Caso o grupamento tivesse ocorrido em 31 de dezembro de 2001, as ações em circulação seriam de 493.592 em 2004, 2003 e 2002 e 493.665 in

2001.

31 de dezembro,

2005

2004

2003

2002

2001

(em milhões de reais exceto quando indicado)

Dados do Fluxo de Caixa:

Atividades operacionais:

Caixa líquido gerado nas atividades

operacionais

Atividades de investimento:

Caixa líquido (utilizado) nas

atividades de investimento ................

Atividades de financiamento:

Caixa líquido gerado (utilizado) nas

atividades de financiamento ..............

Aumento (diminuição) no caixa e

equivalentes a caixa

Caixa e equivalentes a caixa no

início do exercício

Caixa e equivalentes a caixa no final

do exercício

5.536

5.606

4.976

4.574

3.775

(1.665)

(1.415)

(1.278)

(1.614)

(4.526)

(3.647)

(4.167)

(3.974)

(2.675)

860

224

24

(276)

285

109

239

215

491

206

97

463

239

215

491

206

2

Taxas de Câmbio

Antes de 14 de março de 2005, existiam dois principais mercados de câmbio no Brasil, nos quais as taxas eram

livremente negociadas mas, poderiam ser fortemente influenciados pela intervenção do Banco Central:

•

mercado de taxa de câmbio comercial; e

•

mercado de taxa de câmbio flutuante.

Em 4 de março de 2005, o Conselho Monetário Nacional emitiu a Resolução nº 3.265, que criou um único

mercado de câmbio para todas as transações efetuadas a partir de 14 de março de 2005.

Adicionalmente, em 9 de março de 2005, o Banco Central do Brasil emitiu a Circular No. 3.280, contendo as

normas para o mercado de câmbio e investimentos estrangeiros, que rege o mercado de câmbio brasileiro,

investimentos brasileiros no exterior e investimentos estrangeiros no Brasil.

Entre março de 1995 e Janeiro de 1999, o Banco Central Brasileiro permitiu uma desvalorização gradual do real

em relação ao dólar. Em janeiro de 1999, o Banco Central Brasileiro permitiu que a taxa de câmbio entre o real e o

dólar americano flutuasse livremente. Desde então, a taxa de câmbio entre o real e o dólar americano foi

estabelecida principalmente pelo mercado interbancário Brasileiro e flutuou consideravelmente. O Banco Central

Brasileiro, ocasionalmente interveio para controlar movimentos instáveis na taxa de câmbio. Entretanto, o mercado

de câmbio continuou sendo volátil, e o real pode depreciar ou apreciar substancialmente em relação ao valor do

dólar americano no futuro. Não é possível predizer se o Banco Central brasileiro ou o governo Brasileiro continuem

deixando o real flutuar livremente ou se intervirá ou não no mercado de câmbio por um sistema de banda de moeda

corrente.

Na tabela a seguir demonstra a taxa de câmbio (sujeito a arredondamentos), estão expressos reais por U.S. dólar

(R$/US$), para os períodos indicados:

Taxa de câmbio de R$ para US$

Mínima

Máxima

Média (1)

Exercício findo

Exercício findo:

31 de Dezembro de 1999

31 de Dezembro de 2000

31 de Dezembro de 2001

31 de Dezembro de 2002

31 de Dezembro de 2003

31 de Dezembro de 2004

31 de Dezembro de 2005

1,2070

1,7226

1,9349

2,2701

2,8211

2,6536

2,1625

2,1639

1,9839

2,7999

3,9544

3,6615

3,2043

2,7613

1,8150

1,8287

2,3514

2,9301

3,0702

2,9249

2,4333

1,7882

1,9546

2,3196

3,5325

2,8884

2,6536

2,3399

Mês:

31 de janeiro de 2006

28 de fevereiro de 2006

31 de março de 2006

5 de abril de 2006

2,2108

2,1169

2,1059

2,1285

2,3452

2,2209

2,2230

2,1534

2,2731

2,1634

2,1512

2,1385

2,2152

2,1347

2,1716

2,1336

Fonte: Banco Central.

(1) Representa a média da taxa de câmbio do último dia de cada mês durante o período.

B. Capitalização de endividamento

Não aplicável.

C. Razões para oferta e uso de Recursos

Não aplicável.

3

D. Fatores de Risco

Esta seção pretende ser um sumário detalhado das discussões abordadas neste relatório anual. Os riscos

descritos abaixo não são os únicos que enfrentamos. Riscos adicionais que atualmente não consideramos

relevantes, ou o qual até o momento não estamos cientes, podem nos afetar. Nossos negócios, resultados das

operações ou situação financeira podem ser afetados caso alguns destes riscos se concretizem e,

conseqüentemente, o preço de mercado de nossas ações preferenciais e ADSs podem ser afetados.

Riscos Relacionados ao Brasil

O governo brasileiro exerceu e continua exercendo influências significativas na economia Brasileira. As

condições políticas e econômicas brasileiras possuem impacto direto nos nossos negócios, nas operações e no

preço de mercado das nossas ações preferenciais e ADS.

No passado, o governo brasileiro intervinha na economia brasileira e, ocasionalmente, realizava drásticas

mudanças na política. As ações do governo brasileiro para controlar a inflação e atuar em outras políticas estavam,

geralmente, relacionadas ao controle de preços e salários, desvalorizações da moeda, controles de capital, limites

sobre as importações, entre outras medidas. Nossos negócios, a situação financeira, o resultado das operações e o

preço de mercado de nossas ações preferenciais e ADSs podem ser adversamente afetados pelas mudanças nas

políticas governamentais, bem como por fatores econômicos gerais incluindo:

•

flutuações da moeda;

•

controle das políticas cambiais;

•

crescimento da economia interna;

•

inflação;

•

instabilidade de preços;

•

política de energia;

•

taxa de juros;

•

liquidação do capital nacional e empréstimos no mercado;

•

política tributária (incluindo reformas atualmente em discussão no Congresso Brasileiro); e

•

outras políticas, desenvolvimentos diplomáticos, sociais e econômicos afetando o Brasil.

Incertezas nas políticas futuras do governo podem contribuir para um aumento da volatilidade do mercado de

títulos brasileiro e nos títulos emitidos no exterior por companhias brasileiras. A economia brasileira cresceu 2,3%

em 2005, 4,9% em 2004 e 0,5% em 2003. Devido ao crescimento econômico limitado nos últimos anos, não se pode

afirmar que a política econômica atual terá sucesso. Nós não podemos prever se a política monetária, tributária,

previdenciária etc. causarão um impacto negativo na economia, nos nossos negócios ou no resultado de nossas

operações ou no preço de mercado de nossas ações preferenciais e ADSs.

Instabilidade política pode causar um impacto desfavorável na economia Brasileira

As crises políticas do passado no Brasil têm afetado a confiança dos investidores e o público em geral, bem

como o desenvolvimento da economia. As crises políticas podem causar um impacto desfavorável na economia

Brasileira, nos nossos negócios, nas condições financeiras e resultados operacionais e no preço de mercado de

nossas ações preferenciais ou ADSs.

4

Adicionalmente, a eleição presidencial Brasileira está prevista para ocorrer em Outubro de 2006. Considerando

que o Presidente do Brasil tem grandes poderes para determinar e modificar as políticas governamentais, incluindo

as econômicas, o resultado das eleições presidenciais pode resultar na implementação de novas políticas as quais

podem não ter impactos favoráveis nas transações e resultado operacional das companhias Brasileiras, inclusive

nossa companhia. È impossível prever o futuro desenvolvimento da economia Brasileira e se nos afetará ou não, se

afetará nossos negócios, resultado operacional e o preço de mercado de nossas ações preferenciais e ADSs.

Inflação e ações do governo para refrear a inflação podem contribuir para uma economia incerta no Brasil,

afetando nossos negócios e resultados operacionais negativamente.

O Brasil tem vivenciado historicamente altas taxas de inflação. A inflação e algumas medidas do governo,

tomadas na tentativa de refrear a inflação, tem tido efeitos significativos na economia Brasileira. Desde 1994, e após

o Plano Real ter entrado em vigor, as taxas de inflação do Brasil tem sido substancialmente reduzido em comparação

com períodos anteriores. O Índice de Preços de Consumidor – IPCA, publicado pelo Instituto Brasileiro de

Geografia e Estatística, chegou a 5,7% em 2005, a menor taxa de inflação dos últimos 5 anos, decorrente da

valorização da taxa de câmbio. Este índice tem apresentado variações de 7,6% em 2004, 9,3% em 2003 e 12,5% em

2002. O Índice Geral de Preços – IGP-DI, publicado pela Fundação Getúlio Vargas, o qual é mais influenciado pelas

variações da taxa de câmbio devido à inclusão de preços de produção, registrou uma taxa de inflação de 1,2% em

2005, 12,1% em 2004, 7,7% em 2003 e 26,4% em 2004.

A partir de 2006, conforme instrução da Anatel, as tarifas telefônicas serão indexadas ao IST, um conjunto de

índices que refletem nossos custos operacionais do setor, que poderiam reduzir as inconsistências entre as receitas de

nossas indústrias e os custos, reduzindo também os efeitos negativos da inflação sobre nós. No entanto, a política

monetária Brasileira continuará a utilizar o IPCA como um sistema de metas de inflação. Isto significa que além da

meta do Banco Central do Brasil de aumentar a inflação em 4,5% em 2006, as taxas básicas de juros podem subir,

criando efeitos indiretos que podem prejudicar a procura por produtos e serviços ligados às telecomunicações.

Flutuações no valor do real Brasileiro contra o valor do dólar Americano podem afetar negativamente nossa

habilidade de pagar obrigações denominadas ou atreladas ao dólar Americano e poderiam diminuir o valor de

mercado de nossas ações preferenciais e ADSs.

As moedas Brasileiras têm apresentado desvalorizações no passado. O Real desvalorizou 18,7% em 2001 com

relação ao dólar Americano e 52,3% em 2002. Por outro lado, o real valorizou 18,2%, 8,1% e 11,8% em 2003, 2004

e 2005, respectivamente. Vide “Item 3.A – Informações Financeiras Selecionadas – Taxas de Câmbio” para maiores

informações sobre taxas de câmbio.

Deve-se notar que o IST, o novo índice aplicável às tarifas de telecomunicações para 2006 em diante, reflete as

flutuações de câmbio em um nível inferior ao índice aplicável anteriormente, o IGP-DI. Isto significa que de 2006

em diante, as receitas de telecomunicações, quando convertidos para o dólar Americano, podem também refletir

flutuações de câmbio em um nível inferior, o qual diminuiria os resultados de nossas operações durante o período de

desvalorização.

Em 31 de Dezembro de 2005, 36,5% do total de R$2,40 bilhões de nossa dívida estava denominada em moeda

estrangeira, principalmente em dólar Americano e iene Japonês. Em 31 de Dezembro de 2005, nós tínhamos hedges

cambial para cobrir virtualmente toda nossa dívida em moeda estrangeira. Vide “Item 11a – Informações

Quantitativas e Qualitativas sobre o Risco de Mercado – Risco de Taxa de Câmbio”. Parte dos custos relacionados a

nossa infra-estrutura de rede é pagável ou está atrelado ao dólar Americano. No entanto, todas as nossas receitas são

geradas em reais, exceto as receitas provenientes de transações com hedge e interconexão de longa distância

internacional. Ao ponto que o valor do real diminui com relação ao dólar, nossa dívida se torna mais cara para os

serviços e temos maior custo também para adquirir tecnologia e produtos necessários para operar nossos negócios

que tem seus preços atrelados à flutuações de taxa de câmbio. Alguns custos adicionais, no entanto, são

compensados pelas receitas das transações com hedges. Contudo, supomos que flutuações de moeda continuem

afetando nossa receita e despesa financeira.

5

Desenvolvimento político, econômico e social e a percepção de risco em outros países, especialmente países

de mercados emergentes, podem afetar negativamente a economia Brasileira, nossos negócios e o preço de

mercado dos títulos Brasileiros, inclusive nossas ações preferenciais e ADSs.

O mercado de títulos emitidos por companhias Brasileiras é influenciado, em vários aspectos, pela economia

global e condições de mercado, e, especialmente, por aqueles em países da América Latina e outros mercados

emergentes. A reação dos investidores com relação aos acontecimentos em outros países pode ter um impacto

desfavorável no valor de mercado dos títulos das companhias Brasileiras. Crises em outros países emergentes ou na

política econômica de outros países, em particular dos Estados Unidos, podem reduzir a demanda de investidores

por títulos de companhias Brasileiras, incluindo-se ações preferenciais. Qualquer dos desenvolvimentos externos

podem afetar adversamente o valor de mercado de nossas ações preferenciais e retardar nossa capacidade de acessar

os mercados de capital e financiar nossas operações no futuro sobre termos e custos aceitáveis, etc.

Controle cambial e restrições sobre remessas para o exterior podem afetar adversamente acionistas de nossas

ações preferenciais ou ADSs.

A legislação Brasileira diz que, sempre que existir uma significante desigualdade no Balanço de Pagamentos do

Brasil ou uma significante possibilidade que tal desigualdade existirá, o governo Brasileiro poderá impor restrições

temporárias nas remessas de proventos para investidores estrangeiros referentes aos seus investimentos no Brasil

(como foi aproximadamente em seis meses de 1989 e no começo de 1990) e na conversão de reais para moedas

estrangeiras. Quaisquer dessas restrições poderiam retardar ou impedir os acionistas detentores de nossas ações

preferenciais ou depositários de nossas ADSs de converter os dividendos, as distribuições ou proventos de qualquer

venda de tais títulos em dólares Americanos e remetessem os dólares Americanos para o exterior. A imposição

dessas restrições provavelmente teriam um efeito desfavorável no preço de mercado das ações preferenciais e ADSs.

Riscos relativos ao Setor de Telecomunicações Brasileira e Nós

A extensiva regulação governamental do setor de telecomunicações e a nossa concessão podem limitar nossa

flexibilidade em responder às condições de mercado, competição e mudanças em nossa estrutura de custos ou o

impacto em nossas tarifas.

Nossos negócios estão sujeitos a uma regulação governamental extensiva. A Anatel, que é a reguladora primária

do setor de telecomunicações no Brasil, entre outras atividades, é responsável por:

•

regulamentações;

•

licenças

•

tarifas;

•

competição;

•

distribuição de recursos de telecomunicações;

•

serviços padrões;

•

padrões técnicos;

•

padrões de qualidade

•

interconexão e liquidação de acordos;

6

•

Fiscalização das Obrigações dos serviços universais.

As tarifas aplicáveis à assinatura mensal e ao tráfego (local e longa-distância) foram fixadas inicialmente no

próprio contrato de concessão, que também explicita os mecanismos de reajuste anual. Parte substancial de nossas

receitas deriva de serviços sujeitos a estas tarifas e mecanismos de reajuste. O método de reajuste é basicamente um

método do tipo "price-cap". A ANATEL aplica anualmente um índice de correção de preços que reflete o índice de

inflação do período (conforme o contrato de concessão) e um fator de produtividade (conforme o contrato de

concessão) às nossas tarifas locais e de longa-distância. A ANATEL tem respeitado nos últimos anos a

periodicidade dos reajustes estabelecidos no contrato de concessão. Atualmente nós estamos envolvidos em ações

judiciais com relação ao índice de inflação utilizado para o cálculo do ajuste do preço de nossas tarifas que impactar

negativamente nossos resultados financeiros. Ver “Item 4B – Tarifas Locais” e “Item 8A – Ações Regulatórias e

leis Antitruste” para maiores informações sobre estas ações.

Em Julho de 2005, a ANATEL publicou novos regulamentos referentes ao sistema de interconexão o qual

mudaram substancialmente o modelo de interconexão. Estas mudanças incluem: (i) uma obrigação para oferecer ao

público todos os tipos de serviços de interconexão, além de interconexão entre os provedores dos serviços de linha

fixa e provedores dos serviços de celulares; (ii) uma oferta de interconexão de serviços para a Classe III e Classe V;

(iii) estabelecimento de critérios para o tratamento de chamadas fraudulentas; e (iv) redução de prazos para a

disponibilidade de interconexão. Devido a estas reformas, as novas operadoras podem entrar no Mercado e aumentar

a competição que atualmente estamos enfrentando.

O Governo Brasileiro pode revogar nossa concessão em determinadas circunstâncias

Nós conduzimos nossos negócios conforme a concessão do governo brasileiro. De acordo com os termos da

concessão, nós estamos obrigados a cumprir determinadas exigências e manter uma qualidade mínima e padrões de

serviços. Por exemplo, a ANATEL exige que nós cumpremos certas condições, no que tange a, entre outras coisas,

expansão de nossa rede para fornecer serviço de telefonia pública para todas as áreas com mais de 100 habitantes,

expansão de nossa rede para fornecer serviço de telefonia privada individual para todas as áreas com mais de 300

habitantes e, com relação a qualidade dos serviços, metas para as tarifas das chamadas completadas. Nossas

habilidades de cumprir estes termos e condições, bem como os outros, podem ser afetados por fatores que não estão

sob nosso controle. Nós não podemos assegurar que, no futuro, nós seremos capazes de cumprir com todas as

exigências impostas sobre nós pela ANATEL ou o governo Brasileiro. A falta de nosso cumprimento com relação

às exigências de nossa concessão pode resultar em multas ou outras ações do governo, incluindo a revogação de

nossa concessão. Qualquer revogação parcial ou total de nossa concessão teria um efeito adverso significativo em

nossa situação financeira e nos resultados das operações.

Em 1 de Dezembro de 2005, nós enviamos à ANATEL as evidencias necessárias de que nós havíamos

cumprido as metas para o serviço de universalização e expansão da rede estabelecido pelo Serviço Telefônico Fixo

Comutado, ou STFC, de 2005. As evidências de nosso cumprimento foram submetidas à ANATEL para uma

consulta pública em 22 de Dezembro de 2005, o qual foi concluída em 6 de fevereiro de 2006. A ANATEL está em

processo de emissão do certificado.

A data da expiração do Contrato de Concessão foi 31 de Dezembro de 2005, mas foi renovado em 22 de

Dezembro de 2005 para um período adicional de 20 anos.

Nós enfrentamos uma significativa concorrência de outras operadoras de serviço de telefonia fixa que podem

reduzir nossa participação no mercado.

A realização das metas de universalização da Anatel por parte das concessionárias de telefônica fixa abriu nossa

área para a execução de serviços de telecomunicações de local e de longa distância por outros provedores. Nós

temos enfrentado, e esperamos continuar enfrentando, ajustes de mercado os quais os provedores tomam ações a fim

de competir por clientes, principalmente clientes comerciais e residenciais premium. Tais ações tendem a resultar

em reduções nos preços e alterações nas participações de Mercado. O mercado brasileiro de telecomunicações

continua a se reorganizar e o perfil dos nossos competidores continua sujeito a mudanças. Vimos o exemplo mais

7

significativo em 2005 no Grupo Carso, que iniciou sua participação na NET, maior operadora de cabo brasileira,

através da Teléfonos de Mexico S.A. – Telmex. Tal consolidação poderia permitir nossos competidores a

ameaçarem nossa participação de mercado fornecendo pacotes de serviços, realizando investimento maiores, ou

oferecendo maiores descontos devido a uma maior viabilidade financeira.

Nós enfrentamos aumento de competição com operadoras de serviço celular

O rápido crescimento da telefonia móvel aliado a uma grande competição das operadoras móveis entre si

resultaram em uma queda significativa nos preços do serviço móvel. A telefonia móvel está cada vez mais tornandose uma alternativa ao serviço de telefonia fixa para clientes residenciais. Nossa expectativa é de que este fato possa

impactar negativamente o uso dos serviços de telefonia fixa e, por esta razão, os serviços de telefonia móvel ainda

são os principais produtos competitivos de nossos serviços. Ver “Item 4—Informações sobre a Companhia—

Competição.” Em 2004 o número de telefones móveis ultrapassou o número de telefones fixos no Estado de São

Paulo. O impacto negativo na migração para o serviço de telefonia móvel é parcialmente compensado pelas tarifas

de interconexão que nós recebemos das chamadas de celulares para telefones fixos. Nós não podemos assegurar,

porém, que esta compensação continuará ou que o contínuo crescimento dos serviços de telefonia móvel e os

pacotes combinados entre os serviços de telefonia fixa e móvel não tenham um impacto adverso em nossos

negócios. Em 2005, as tarifas de interconexão de rede móvel pago pelas operadoras fixas aos operadores móveis

deveriam ter sido definidas com base em livres negociações entre as operadoras, onde cada operadora negociaria a

tarifa de interconexão móvel diretamente com cada operadora. No entanto, tal acordo entre as operadoras não

aconteceu, o que fez a Anatel intervir nas negociações e arbitrariamente definir os termos, estendendo então as

atuais condições de interconexão móvel-fixa para o último ano. Com relação às tarifas de interconexão pagas às

operadoras fixas, a prorrogação do Contrato de Concessão, que começou em 1º de Janeiro de 2006, determina novas

condições para o cálculo das tarifas. Agora, a tarifa de interconexão de rede local está definida como sendo 50% do

preço de um minuto de tráfego local e a tarifa de interconexão de longa distância é definida com base no preço da

tarifa de longa distância. Conseqüentemente, as tarifas foram reduzidas significativamente (entre 30% e 40%). Além

disso, há incertezas com relação a esta questão devido à prorrogação da aplicação da conversão de taxas de pulso

para minuto. Esta situação aumenta as chances de processos jurídicos relacionados ao processo de conversão, o que

poderia afetar o valor das tarifas de interconexão.

O setor no qual conduzimos nossos negócios está sujeito a rápidas mudanças tecnológicas e estas mudanças

podem ter um efeito adverso na nossa capacidade de oferecer serviços competitivos.

O setor de telecomunicações está sujeito a rápidas e significativas mudanças tecnológicas. Nosso sucesso futuro

depende, em parte, de nossa habilidade em antecipar e nos adaptar pontualmente a tais mudanças. Nós esperamos

que novos produtos e tecnologias surjam e que os produtos e tecnologias existentes se desenvolvam mais.

A entrada de novos produtos e tecnologias no mercado pode trazer uma série de conseqüências para nós. Novos

produtos e tecnologias podem reduzir o preço de nossos serviços através da oferta de alternativas de baixo custo, ou

podem também ser superiores, tornando obsoletos os produtos e serviços que oferecemos e as tecnologias que

utilizamos, exigindo, assim, novos investimentos. Caso isto ocorra, nossos concorrentes mais significativos no

futuro podem ser novos participantes no mercado que não terão o fardo de uma rede instalada baseada em

tecnologias mais antigas. O custo para atualizar nossos produtos e tecnologias para que continuemos a competir com

eficiência pode ser significativo.

8

Riscos relacionados a Ações Preferenciais e ADSs

As ações preferenciais e ADSs geralmente não possuem direito a voto

De acordo com a legislação brasileira e com nosso estatuto social, os detentores de ações preferenciais, e

portanto de ADSs, não têm direito a votar em assembléia de acionistas, exceto em circunstâncias limitadas. Veja

“Item 10.B— Referências e Artigos de Associação”.

Você poderia não estar apto a exercer seu direito de preferência com relação às ações preferenciais a menos

que haja uma declaração de registro efetiva que contemple esses direitos de subscrição ou a menos que seja

aplicável uma dispensa do registro.

Você pode não estar apto a exercer o direito de preferência relativo as ações preferenciais a menos que a

declaração de registro, de acordo com o Ato de 1933 da SEC e suas alterações, seja efetiva em relação aos direitos

de subscrição, ou uma forma de dispensa esteja disponível das exigências de registro do Ato de 1933 da SEC. Nós

não estamos obrigados a arquivar a declaração de registro. A menos que a Companhia arquive o registro ou uma

isenção seja aplicada, pode receber apenas o resultado líquido da venda do seu direito de preferência pelo

depositário ou, se o direito de preferência não puder ser vendido, eles caducaram e você não receberá nenhum valor

por ele. Para maiores informações sobre o exercício de seus direitos, Veja “Item 10—Informações Adicionais —

Referências e Artigos de Associação —Direito de Preferência”.

Fatores Relacionados ao nosso Acionista Controlador

Nosso acionista controlador tem muita influência sobre os nossos negócios.

A Telefónica Internacional S.A., ou Telefónica Internacional, nosso principal acionista, atualmente possui

diretamente e indiretamente aproximadamente 84,71% de nossas ações com direito a voto e 87,49% de nosso capital

total. Veja “Item 7.B—Transações com Partes Relacionadas”. Em decorrência desta participação acionária, a

Telefónica Internacional tem o poder de nos controlar como também nossas subsidiárias, incluindo o poder de eleger

nossos diretores e executivos e determinar o resultado de qualquer ação exigindo aprovação de acionistas, incluindo

transações com partes relacionadas, reorganizações corporativas e o prazo de pagamento de nossos dividendos.

Dado este nível de controle sobre nossa Companhia, circunstâncias poderiam surgir sob os quais os interesses da

Telefónica Internacional poderiam ser julgados por estar em conflito com os interesses dos demais acionistas.

ITEM 4.

INFORMAÇÕES SOBRE A COMPANHIA

A. História e desenvolvimento da Companhia

Geral

Após a reestruturação e privatização da Telebrás, discutida logo abaixo, nós fomos incorporados em 30 de

novembro de 1999, como uma sociedade anônima organizada segundo as leis da República Federativa do Brasil.

Nós somos registradas na CVM, como uma companhia aberta e nossas ações são negociadas na BOVESPA. Nós

também estamos registrados junto à SEC nos Estados Unidos e nossas ADSs são negociadas na Bolsa de Valores de

Nova Iorque, ou NYSE. Nossa sede social está localizada à Rua Martiniano de Carvalho, 851 21º andar, 01321-001,

São Paulo, SP, Brasil. Nosso número de telefone é 55-11-3549-7922.

Em 31 de Dezembro de 2005, nós tínhamos 164.061.698 ações ordinárias em circulação, sem valor nominal por

ação e 327.968.193 ações preferenciais, sem valor nominal por ação, após o grupamento das ações que foi aprovado

em 11 de maio de 2005. Veja “Item 8—Informações Financeiras—Dividendos e Política de Distribuição de

Dividendos—Grupamento de ações.” Nosso patrimônio líquido era de R$10.204.207.000 apresentado conforme o

método de legislação societária brasileira.

Nós fornecemos serviços de telefonia fixa no estado de São Paulo sob concessões concedidas em 1998 pelo

governo federal do Brasil, após a reestruturação e privatização do Sistema Telebrás, como descrito abaixo. Esta

9

concessão nos autoriza fornecer serviços de telefonia fixa em uma região específica, que inclui todo o estado de São

Paulo, com exceção de uma pequena área (Setor 33), onde anteriormente existia um provedor de serviço de telefonia

fixa, CTBC Telecom, que não fazia parte do Sistema Telebrás operando independentemente.

Além disso, para os serviços que nós fornecemos de acordo com o contrato de concessão de 1998, nós também

fornecemos serviços de longa distância inter-regional e internacional, conforme permitido pelo Ato 23.395 de 1 de

março de 2002, no qual a ANATEL também reconheceu que nós havíamos cumprido as metas para os serviços de

expansão e universalização da rede em 30 de Setembro de 2001.

Em 31 de Dezembro de 2005, nossa rede de telefonia regional contava com aproximadamente 14,3 milhões de

linhas instaladas, incluindo linhas de telefonia pública, onde 12,3 milhões de linhas estavam em serviço. Naquela

data, as linhas de acesso que estavam em serviço, aproximadamente 74,7% eram linhas residenciais, 19,9% eram

linhas comerciais, 2,7% eram linhas de telefones públicos e 2,7% eram para nosso uso próprio e para teste.

Panorama Histórico

Reestruturação e Privatização

Antes da fundação da Telecomunicações Brasileiras S.A. - Telebrás em 1972, existiam mais de 900 empresas

de telecomunicações operando no Brasil. Entre 1972 e 1975, a Telebrás, através de suas subsidiárias (coletivamente,

o “Sistema Telebrás”), adquiriu quase todas as empresas telefônicas do Brasil, tornando-se monopólio na prestação

de serviços públicos de telecomunicações em quase todas as áreas do país.

Em 12 de Abril de 1973, nossa companhia predecessora, que levava o mesmo nome que nós, Telecomunicações

de São Paulo S.A. - Telesp,ou TDSP começou a fornecer serviços de telefonia pública como uma operadora do

Sistema Telebrás no Estado de São Paulo. Em 1973, a TDSP adquiriu a Companhia Telefônica da Borda do Campo,

ou CTBC, a qual atuava na região metropolitana de São Paulo como concessionária de serviços públicos de telefonia

fixa. Com esta aquisição, a TDSP tornou-se a maior provedora de serviços de telefonia fixa do Estado de São Paulo

e continuaria então até a onda de desregulamentações nos anos 90’.

Em 1995, o governo federal começou uma ampla reforma do sistema regulatório das telecomunicações no

Brasil. Em julho de 1997, o Congresso Nacional do Brasil aprovou a Lei Geral de Telecomunicações, que preparava

para o estabelecimento do novo quadro regulatório, a introdução da competição e da privatização do Sistema

Telebrás.

Em maio de 1998, o Sistema Telebrás foi reestruturado para formar, além da Telebrás, doze novas companhias

holding. Virtualmente todos os ativos e passivos da Telebrás foram alocados às novas companhias holding. As

novas companhias holdings resultantes, juntas com suas respectivas subsidiárias, consistiram de: (i) oito companhias

holdings de celular, cada uma das oito regiões celulares, uma holding ou mais companhias operando fornecendo

serviços celulares; (ii) três companhias holding de telefonia fixa, cada uma das três regiões de telefonia fixa, uma

holding ou mais companhias operadoras fornecendo serviço local e longa-distância intraregional; e (iii) Embratel

Participações S.A., uma companhia holding da Empresa Brasileira de Telecomunicações S.A. – Embratel, a qual

fornece serviço de longa-distância internacional em todo o Brasil. A Telesp Participações S.A., ou TelespPar foi

uma das novas companhias holding formadas na reestruturação da Telebrás. Por ocasião da privatização, a

TelespPar recebeu as ações detidas pela Telebrás nas operadoras subsidiárias do Sistema Telebrás no Estado de São

Paulo, incluindo a TDSP e CTBC, que fornecia serviços de telefonia fixa no estado de São Paulo.

Em julho de 1998, o governo federal privatizou o Sistema Telebrás, vendendo substancialmente todas as ações

das novas companhias holding, incluindo a TelespPar e suas ações na TDSP e CTBC, ao setor privado. As ações

do governo federal da TelespPar foram comparadas pela SP Telecomunicações Holding S.A., ou SP

Telecomunicações, anteriormente conhecida como Tele Brasil Sul Participações S.A., um consórcio formado pela

Telefónica Internacional, Portelcom Fixa S.A., Banco Bilbao Vizcaya S.A., Iberdrola Investimentos S.U.L., CTC

Internacional S.A. e Telefónica de Argentina S.A. Em decorrência de uma reestruturação subseqüente da SP

Telecomunicações em 10 de Janeiro de 1999, uma de suas subsidiárias, SPT Participações S.A., ou SPT, tornou-se

acionista controlador da TelespPar. A SPT era controlada pela Telefónica Internacional, S.A (69,04%), Portugal

10

Telecom, S.A (19,85%), PTELECOM, S.A (3,15%), Iberdrola Energia, S.A (6,04%), Iberdrola Investimentos S.U.L.

(0,96%) e Banco Bilbao Vizcaya (0,96%).

Reestruturação da TelespPar

Em 30 de novembro de 1999, os acionistas da TelespPar, TDSP, CTBC e SPT, aprovaram uma reestruturação

que envolveu sucessivas incorporações. De acordo com a reestruturação, as operações da TDSP, CTBC e SPT foram

incorporadas junto à TelespPar, que permaneceu como a empresa remanescente. A TelespPar simultaneamente

tornou-se a companhia dos serviços de telecomunicações operando sob nosso atual nome - Telecomunicações de

São Paulo S.A. – Telesp.

Aquisição da Ceterp

Em 22 de dezembro de 1999, nós adquirimos, através de leilão público do governo municipal da cidade de

Ribeirão Preto, no estado de São Paulo, 51,0% do capital votante e 36% do total de ações em circulação das Centrais

Telefônicas de Ribeirão Preto S.A (“Ceterp”). A Ceterp forneceu serviços de telefonia fixa e celular no estado de

São Paulo fora do Sistema Telebrás e foi um de nossos menores concorrentes. De acordo com os termos de

aquisição, em 30 de dezembro de 1999, nós adquirimos de alguns fundos de pensão um adicional de 45% do capital

votante e 36% do total de ações em circulação da Ceterp.

De acordo com os termos de aquisição, nós lançamos uma oferta pelas ações minoritárias restantes da Ceterp

por preço igual ao que foi pago na venda pelos fundos de pensão, com correção da inflação e juros. Esta oferta foi

finalizada em 4 de outubro de 2000, e como resultado, a Companhia aumentou para 99,85% na participação de ações

votantes e 96,97% das ações preferenciais da Ceterp.

Para obedecer às regras regulatórias, em 27 de outubro de 2000, a Ceterp vendeu a Ceterp Celular S. A., sua

subsidiária integral de celular, para a Telesp Celular.

Em 30 de novembro de 2000, a Ceterp foi incorporada por nós.

Cisão de Determinadas Operações de Transmissão de Dados

Em 30 de Janeiro de 2001, nossos acionistas aprovaram a cisão das operações de nossos negócios de

transmissão de dados em uma corporação independente brasileira, a Telefônica Data Brasil Holding S.A., ou TDBH.

Essa cisão foi pretendida como parte da reorganização global dos negócios da Telefónica para permitir a

consolidação operacional e administrativa das linhas de negócios por meio de unidades de negócios globais afiliadas

separadas e realçar a posição estratégica e competitiva do grupo. Com a finalização da cisão, nós não temos

nenhuma participação sobre o capital patrimonial da TDBH e a TDBH não possui qualquer participação sobre o

nosso capital patrimonial. O relacionamento entre a TDBH e nós é limitado e nós somente fechamos certos acordos

no curso normal dos negócios que geralmente existem entre um operador de rede de linhas fixas e a TDBH como

um provedor de serviços de transmissão de dados. Entretanto, nós e a TDBH ainda continuamos sob o controle

comum da Telefônica S.A. ou Telefónica, e com suas demais filiais, incluindo a Telefônica Internacional S.A. e

SPT, ambas subsidiárias integrais da Telefónica.

Cumprimento das Metas

Em 30 de setembro de 2001, nós atingimos as metas de 31 de dezembro de 2003 para expansão da rede e

universalização dos serviços de telecomunicações, como descrito abaixo, a qual foi reconhecida pela ANATEL

através do Ato 23.395 de 1º de março de 2002. Desde que nós cumprimos as metas de universalização dos serviços

em 29 de abril de 2002, a ANATEL nos concede uma licença permitindo a oferta de serviços de longa-distância

internacionais e serviço de longa distância inter-regional fora de nossa região de concessão, tal fato viabilizará a

11

presença da empresa em todo o Brasil. Em função disso, em 7 de maio de 2002, nós começamos a operar serviços de

longa-distância internacional e em 29 de julho de 2002 nós começamos a operar o serviço de longa distância interregional. Veja – “Regulamentação do Setor Brasileiro de Telecomunicações - Obrigações das Companhias de

Telecomunicações – Expansão da Rede – Plano Geral de Metas de Universalização” para informações da ANATEL

relativas à expansão da rede e metas do serviço universal.

Aquisição e Reestruturação da Atrium

Em 30 de dezembro de 2004, nós adquirimos o controle indireto da Atrium Telecomunicações Ltda. controlada

pela Launceston Partners CV (uma companhia incorporada com sede na Holanda e controlada pelos fundos de

investimento Advent Latin American, Advent PGGM Global, J.P. Morgan Partners Latin America, J.P. Morgan

Capital e Sixty Wall Street Fund). A Atrium fornece vários tipos de serviços de telecomunicações no Brasil,

incluindo serviços de Internet e Intranet; gerenciamento de serviços de telecomunicações, vendas, aluguel e

gerenciamento de sistemas de telecomunicações e equipamentos correlatos. A aquisição ocorreu através da compra

do total das ações do capital da Santo Genovese Participações Ltda., que detém 99,99% das ações representativas do

capital acionário da Atrium. O preço da compra foi de aproximadamente R$113,4 milhões sendo pago em dinheiro.

Em 21 de novembro de 2005 , nós aprovamos a reestruturação societária de nossas controladas A. Telecom S.A.

(anteriormente Assist Telefônica S.A), Santo Genovese Participações Ltda. ou Santo Genovese e Atrium

Telecomunicações Ltda. ou Atrium. A reestruturação do capital consistiu das seguintes etapas: (i) A Atrium foi

incorporada pela Santo Genovese, sendo extinta; e (ii) Santo Genovese foi incorporada pela A. Telecom S.A., sendo

extinta. Também de acordo com a reestruturação, nossas quotas da Santo Genovese, foram substituídas por ações

emitidas pela A. Telecom S.A. resultando em um aumento de capital decorrente da incorporação da Santo

Genovese. Nós acreditamos que a reestruturação societária proposta criará valor para os acionistas da A. Telecom

S.A., gerando sinergias e simplificando a estrutura administrativa e societária oferecendo aos seus clientes, serviços

mais integrados e com força comercial reforçada. A reestruturação foi implementada e tornou-se efetiva em 1 de

Março de 2006.

A Reestruturação do SCM

Em 9 de março de 2006, nosso conselho de administração e o conselho de administração da TDBH e Telefônica

Empresas S.A., uma subsidiária integral da TDBH (“T-Empresas” e juntamente conosco e a TDBH, as

“Companhias”), aprovaram a reestruturação das companhias de serviços de comunicação multimídia (“SCM”), e

serviços de transmissão de dados (a “Reestruturação do SCM”).

Os termos e condições da Reestruturação das atividades de SCM estão demonstrados em um contrato firmado

pelas Companhias em 9 de Março de 2006.A Reestruturação das atividades de SCM consiste de: (i) a incorporação

da TDBH pela nossa companhia (a “Incorporadora”); e (ii) a cisão de todos os ativos e atividades da T-Empresas

exceto seus ativos e atividades de SCM nos setores 31, 32 e 34 da Região III do Anexo II do Plano Geral de

Outorgas (a “Cisão”). A Reestruturação das atividades de SCM serão submetidas a provação na Assembléia Geral

de Acionistas das respectivas Companhias em 28 de Abril de 2006. Após a aprovação da reestruturação: (i) a TDBH

será extinta; (ii) seus acionistas receberão ações ordinárias e preferenciais, ou ADSs, conforme o caso; (iii) nós

sucederemos a TDBH em todos os direitos e obrigações; e (iv) A T-Empresas tornará nossa subsidiária integral.

Veja o Protocolo e Justificação da Incorporação da Telefônica Data Brasil Holding S.A. pela Telecomunicações de

São Paulo S.A. – Telesp e Cisão Parcial da Telefônica Empresas S.A. datado em 9 de março de 2006, o qual está

incluído como anexo neste Relatório Anual.

Após a Incorporação e Cisão, nós pretendemos consolidar nossas operações de SCM existentes, atualmente

realizada pela nossa subsidiária A. Telecom S.A., com aquelas da T-Empresas de forma a desenvolver atividades de

SCM no restante do Brasil. Nós esperamos que a Reestruturação das atividades de SCM resultem em: (i) maior

eficiência financeira e operacional; (ii) aumento da liquidez das ações, principalmente para os acionistas da TDBH,

12

mas também para nossos acionistas; e (iii) redução de custos com a concentração das atividades de todas as

empresas sob apenas uma companhia aberta, a Telesp.

O aumento de nosso capital em decorrência da Incorporação, e a redução do capital da T-Empresas em

decorrência da Cisão, será feita com base em Laudo de Avaliação para apuração do valor do patrimônio líquido da

TDBH e T-Empresas elaborado em 6 de março de 2006, pela Hirashima & Associados Ltda, uma sociedade

limitada, (a “Hirashima”). A avaliação foi realizada com base no balanço patrimonial da TDBH e T-Empresas

levantado em 31 de dezembro de 2005, cada um auditado pela Ernst & Young Auditores Independentes S.S. De

acordo com o Laudo de Avaliação, em 31 de Dezembro de 2005, o valor do patrimônio Líquido da TDBH era de R$

597.164.881,58 e da T-Empresas era R$ 304.234.227,25 (e o valor patrimonial da parcela cindida da T-Empresas

era de R$ 273.797.261,22). A NM Rothschild & Sons (Brasil) Ltda. (“Rothschild”) foi contratada a fim de dar

suporte ao processo de determinação da relação de substituição das ações da TDBH por nossas ações. Com base no

ponto médio da faixa de valores apurada pelo Rothschild (utilizando o método do fluxo de caixa descontado),

encontra-se a seguinte relação de substituição:

•

1 (uma) ação ordinária da Telesp para cada grupo de 75.389 ações da TDBH;

•

1 (uma) ação preferencial da Telesp para cada grupo de 75.389 ações da TDBH; e

•

1 (uma) ADS da Telesp para cada grupo de 1,50778 ADSs da TDBH (cada ADS da TDBH corresponde a

50.000 de nossas ações preferenciais).

Considerando a relação de substituição serão emitidas 4.758.172 ações ordinárias e 9.449.209 ações

preferenciais, em substituição às ações ordinárias e preferenciais da TDBH (exceto para nossa participação

minoritária existente na TDBH o qual será cancelada). Após a Incorporação, nosso capital social será dividido em no

máximo 506.237.272 ações, dos quais 168.819.870 serão ações ordinárias e 337.417.402 serão ações preferenciais,

todas escriturais e sem valor nominal. Nossas ações preferenciais que serão distribuídas aos acionistas preferenciais

da TDBH terão os mesmos direitos garantidos atualmente pelas ações preferenciais da TDBH, com exceção do

direito de voto para a aprovação de contratos entre partes relacionadas. Com relação à Cisão, considerando que no

momento da implementação a T-Empresas será nossa subsidiária integral, a transferência para a Telesp dos

componentes cindidos da T-Empresas não resultará em um aumento ou diminuição do patrimônio líquido da Telesp,

nem do número de ações em que se encontra dividido seu capital social.

Com relação à Incorporação, os acionistas da TDBH terão o direito de retirada de acordo com a Legislação

Societária Brasileira até 30 dias da aprovação pela Assembléia. Nossos acionistas não serão intitulados ao direito de

retirada devido a Incorporação e Cisão. Como resultado da Incorporação, nossos acionistas estão aguardando a

aprovação da emenda de nosso Estatuto Social o qual aumentará o capital social de nossa companhia. A Cisão não

resultará em qualquer emenda de nosso Estatuto. Embora não requeira a aprovação da ANATEL, a Reestruturação

das atividades de SCM será levada ao seu conhecimento para fins de registro. Por se tratar de Incorporação e Cisão

envolvendo companhias sob controle comum, a Reestruturação não está sujeita a aprovação pelo Conselho

Administrativo de Defesa Econômica - CADE. Estima-se que os custos da Reestruturação serão de

aproximadamente R$ 3,5 milhões, incluindo custos com avaliação, auditoria, assessoria jurídica, publicações e

demais despesas.

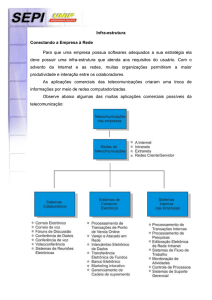

Estrutura Corporativa e Acionária

Nossa estrutura corporativa e acionária é a seguinte:

13

Dispêndios de Capital

Antes da privatização, nossos dispêndios de capital eram planejados e alocados em uma ampla base de sistema e

estavam sujeitos à aprovação do Governo Federal. Essas limitações nos dispêndios de capital nos impediam de fazer

certos investimentos que seriam necessários para melhorar os serviços de telecomunicações em nossa região de

concessão. Com a privatização, estas restrições não mais existem e nós estamos agora permitidos a determinar nosso

próprio orçamento de dispêndio de capital, devendo cumprir determinadas obrigações quanto à expansão dos

serviços determinados nas concessões.

A tabela a seguir mostra nossos dispêndios de capital referente a cada ano do triênio findo em 31 de dezembro

de 2005.

Exercício findo em 31 de dezembro de,

2005

2004

2003

(em milhares de reais)

Equipamento de comutação..................................................................................

Equipamento de Transmissão...............................................................................

Infra-estrutura

Rede Externa

Transmissão de dados

Equipamentos acessórios

Administração (geral)

Longa distância

Outros

Total dos dispêndios de capital ............................................................................

118,4

92,9

55,6

245,3

263,4

240,1

560,5

10,2

88,1

1.674,5

67,9

215,2

17,9

82,8

234,6

296,4

322,1

12,0

90,0

1.338,9

Além da consolidação da liderança do grupo no mercado de Banda Larga, os principais objetivos do nosso

programa de dispêndios de capital tem sido e continua sendo a expansão, modernização e digitalização da rede de

forma a cumprir com as metas da ANATEL e fornecer serviços de qualidade aos nossos clientes. Ver “Item 4.B—

Informações sobre a Companhia—Visão Geral dos Negócios—Regulamentações do Setor Brasileiro de

Telecomunicações—Obrigações das Companhias de Telecomunicações.”

Nós estimamos que nosso dispêndio de capital para 2006 será de aproximadamente R$1,8 bilhões. Nós

esperamos cobrir tais dispêndios com recursos internos gerados pelas nossas operações e através de recursos

externos de crédito.

14

58,0

97,4

41,7

265,9

199,0

205,9

358,0

16,0

103,0

1.344,9

B. Visão Geral dos Negócios

Nossa Região

O Estado de São Paulo abrange uma área de 248.809 Km2, representando aproximadamente 2,9% do território

brasileiro. A população do Estado de São Paulo é aproximadamente 40,4 milhões, representando 22% da população

total do Brasil. O Produto Interno Bruto do Estado de São Paulo em 2005 foi estimado em R$600,2 bilhões, ou

aproximadamente US$246,6 bilhões, representando aproximadamente 31% do Produto Interno Bruto do Brasil para

o ano. A renda per capita anual do Estado de São Paulo em 2005 foi estimada em R$ 14.841, ou aproximadamente

US$6.097.

As concessões, concedidas pelo Governo Brasileiro em 1998, autorizaram-nos a fornecer serviço de telefonia

fixa para uma região que inclui aproximadamente 95% do Estado de São Paulo. A parte do Estado de São Paulo que

é excluída de nossa Região de concessão representa aproximadamente 1,5% do total de linhas em serviço e 2,2% da

população do Estado. Esta concessão é operada pela CTBC Telecom.

Nossa região de concessão é a Região III, a qual inclui 622 municípios, com uma população em torno de 40

milhões de habitantes, incluindo a cidade de São Paulo. Do total de municípios na região III, 70 possuem uma

população superior a 100.000 habitantes. A cidade de São Paulo possuiu uma população de aproximadamente 1

milhão de habitantes. De acordo com o plano estabelecido pelo governo federal, por meio do qual o governo

concedeu as licenças para quatro provedoras de serviços de telefonia fixa, o Estado de São Paulo foi dividido em

quatro setores incluindo setores 31 (nossa companhia predecessora anterior à reestruturação), 32 (a área

correspondente a nossa aquisição anterior da Ceterp), 33 (correspondendo à porção do Estado de São Paulo que não

é servido por nós) e 34 (área da CTBC anterior a reestruturação). Através de operações realizadas em Novembro de

1999 e Dezembro de 2000, CTBC Borda do Campo e Ceterp foram incorporadas em nossa companhia, a qual possui

o setor 31, setor 32 e setor 34. O setor 33 é formado pela companhia CTBC Telecom.

Em 30 de setembro de 2001, nós atingimos nossas metas de serviço de universalização e expansão da rede

previstas para 31 de dezembro de 2003, como descrito abaixo em “Serviços – Serviços de longa-distância Interregional e Internacional. Conseqüentemente, em 29 de abril de 2002, a ANATEL nos concedeu uma autorização que

nos permitiu fornecer serviço internacional e inter-regional de longa-distância fora de nossa região de concessão,

nos permitindo a ter assim uma presença no território nacional. Dessa forma, em 7 de maio de 2002, começamos a

oferecer serviço internacional de longa-distância e em 29 de julho de 2002 começamos a oferecer o serviço interregional de longa-distância.

As condições para a exploração de serviços de longa-distância inter-regional e internacional fora da área de

concessão consideram que as operadoras que já possuem serviços com o código de seleção de operadora (um código

de dois dígitos é colocado como um prefixo para o número discado) e que pode manter tal código sob uma nova

licença autorizando a operação fora da área de concessão. Sendo assim, nós continuamos usando a seleção do código

15 que permite que os consumidores utilizem nossos serviços para originar chamadas mesmo estando fora da área de

concessão. Toda ligação inter-regional e internacional do celular, em nossa área concessão ou de outro provedor, é

discada usando o serviço SMP (Serviço Móvel Pessoal), os quais o usuário do serviço móvel escolhe um provedor

para ligações inter-regionais e internacionais de longa distância, requisitando nosso código “15” a fim de utilizar

nossos serviços. Ver “Serviços – Serviços de Rede”.

Serviços

Visão Geral

Nossos serviços consistem de:

•

serviços locais, incluindo instalação, assinatura mensal, serviço medido e telefones públicos;

•

intra-regional, inter-regional e serviço longa distância internacional;

•

serviços de rede, incluindo interconexão e aluguel de facilidades; e outros serviços.

15

Em março de 2002, a ANATEL certificou nosso cumprimento das metas de universalização para 2003 e nos

autorizou, em Abril de 2002, a começar a exploração do serviço local e intra-regional em certas regiões, nas quais

nós não atuávamos, e do serviço longa distância inter-regional e internacional em todo o Brasil. Ver “—

Concorrência” e “—Regulamentação do Setor Brasileiro de Telecomunicações—Obrigações das Companhias de

Telecomunicações — Regime Público—Restrições aos Serviços”.

Nós fornecemos serviços de interconexão para operadoras de serviços celulares e outras operadoras fixas de

telecomunicações que fazem uso de nossa rede. Em Abril de 1999, nós iniciamos a venda de aparelhos e outros

equipamentos telefônicos através da A. Telecom S.A. (anteriormente Assist Telefônica S.A.), nossa subsidiária

integral. Até janeiro de 2001, nós fornecíamos serviços de transmissão de dados, mas houve a cisão das operações

de transmissão de dados para a DTBH. Veja “Item 4.A- Informações sobre a Companhia—História e

Desenvolvimento da Companhia—Reestruturação do SCM”.

A tabela a seguir apresenta nossa receita operacional para os anos indicados. Nossas tarifas para cada categoria

de serviços são discutidas abaixo sob o título “—Tarifas e Impostos”. Para uma discussão das tendências e eventos

que afetam nossa receita operacional, veja “Item 5— Análise da Situação Financeira, dos Resultados das Operações

e Perspectivas”.

Exercício findo em 31 de dezembro de,

2005

2004

2003

(em milhares de reais)

Serviço local

Serviço Intra-regional

Serviço Inter-regional de longa-distância ...................................................

Serviço Internacional de longa-distância....................................................

Transmissão de dados

Serviços de rede

Serviços de interconexão

Cessão de meios

Mercadorias vendidas

Outros

Total

Impostos e descontos

Receita líquida operacional. ........................................................................

9.480

2.194

1.045

159

1.313

4.220

755

415

8

762

20.351

(5.956)

14.395

8.480

2.327

732

113

909

4.039

809

393

21

603

18.426

(5.117)

13.309

7.842

1.813

639

101

523

3.558

806

354

23

563

16.222

(4.417)

11.805

Serviço Local

O serviço local inclui instalação, assinatura mensal, serviço medido e telefones públicos. O serviço medido

inclui todas as ligações com origem e destino dentro de uma mesma área local ou municipalidade de nossa região de

concessão (“ligações locais”) e o aluguel da rede para os serviços de paging e trunking. Excluindo a parte de nossa

região que era atendida pela Ceterp antes da nossa aquisição em Dezembro 1999, nós éramos os únicos fornecedores

de serviço de telecomunicações de telefonia-fixa local e serviço longa-distância intra-regional em nossa região até

Julho de 1999. Naquela ocasião, as licenças foram leiloadas para permitir a um concorrente fornecer serviços de

telecomunicações de telefonia fixa local e longa-distância intra-regional em nossa região, incluindo a área

antigamente coberta pela Ceterp. A Vésper São Paulo S.A. recebeu autorização e começou suas operações em

Dezembro de 1999. A Embratel também começou a fornecer o serviço local em nossa região de concessão em

janeiro de 2003. Veja “—Concorrência”.

A Telesp tornou-se a primeira concessionária do serviço de telefonia fixa no Brasil a oferecer serviço local fora

da sua região de concessão (o Estado de São Paulo). Em maio de 2003, nós alcançamos as metas de universalização

do serviço de expansão de rede estabelecida pela ANATEL, e começamos a fornecer serviços locais em seis outros

estados do Brasil, Sergipe, Espírito Santo, Rio Grande do Sul, Paraná, Santa Catarina e algumas áreas do Rio de