TAXA INTERNA DE RETORNO - IRR

A taxa interna de retorno é a taxa de juros (desconto) que iguala, em determinado momento do tempo, o

valor presente das entradas (recebimentos) com o das saídas (pagamentos) previstas de caixa. Geralmente,

adota-se a data de início da operação - momento zero - como a data focal de comparação dos fluxos de

caixa.

Normalmente, o fluxo de caixa no momento zero (fluxo de caixa inicial) é representado pelo valor do

investimento, ou empréstimo ou financiamento; os demais fluxos de caixa indicam os valores das receitas

ou prestações devidas.

Nestas condições, a identidade de cálculo da taxa interna de retorno é identificada da forma seguinte:

Onde:

FCo

=

FCj

i

=

=

valor do fluxo de caixa no momento zero (recebimento - empréstimo, ou pagamento investimento);

fluxos previstos de entradas ou saídas de caixa em cada período de tempo;

axa de desconto que iguala, em determinada data, as entradas com as saídas previstas de

caixa. Em outras palavras, i representa a taxa interna de retorno.

Considerando que os valores de caixa ocorrem em diferentes momentos, é possível concluir que o método

da IRR, ao levar em conta o valor do dinheiro no tempo, expressa na verdade a rentabilidade, se for uma

aplicação, ou custo, no caso de um empréstimo ou financiamento, do fluxo de caixa. A rentabilidade (ou

custo) é indicada em termos de uma taxa de juros equivalente periódica.

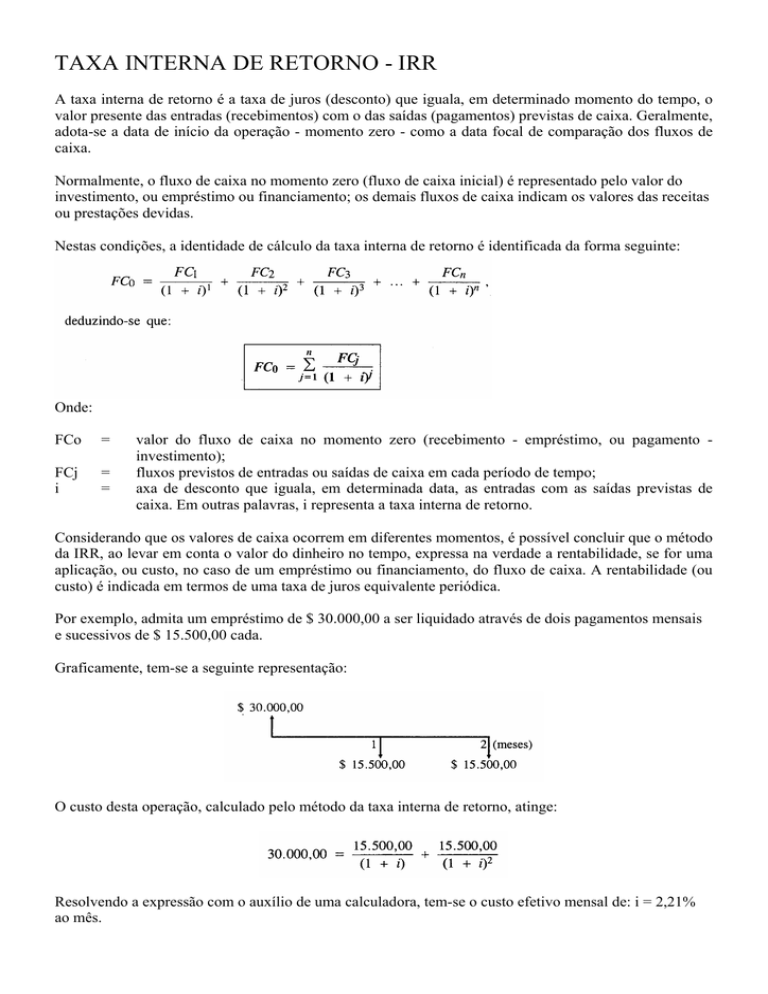

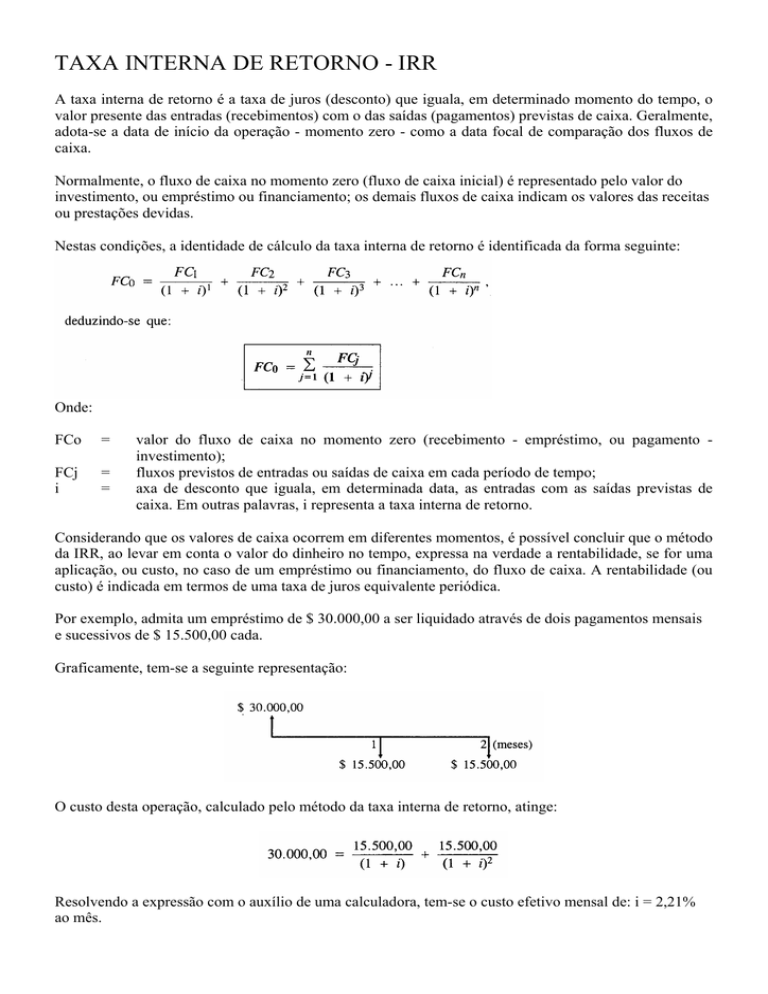

Por exemplo, admita um empréstimo de $ 30.000,00 a ser liquidado através de dois pagamentos mensais

e sucessivos de $ 15.500,00 cada.

Graficamente, tem-se a seguinte representação:

O custo desta operação, calculado pelo método da taxa interna de retorno, atinge:

Resolvendo a expressão com o auxílio de uma calculadora, tem-se o custo efetivo mensal de: i = 2,21%

ao mês.

O custo obtido de 2,21% a.m. representa, diante das características enunciadas do método da IRR, a taxa

de juros que iguala, em determinada data, a entrada de caixa ($ 30.000,00 - recebimento do empréstimo)

com as saídas de caixa ($ 15.500,00 - valor de cada prestação desembolsada).

Conforme foi comentado, ainda, a data focal para o cálculo da taxa interna de retorno pode ser definida

livremente, sem que isso interfira em seu resultado. Por exemplo, ao se fixar a data focal ao final do

segundo mês, verifica-se que o custo não se altera, permanecendo inalterado em 2,21 % ao mês.

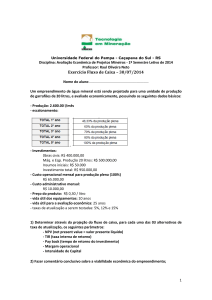

Admita que um investimento de $ 70.000,00 promova expectativas de benefícios de caixa de $ 20.000,00,

$ 40.000,00, $ 45.000,00 e $ 30.000,00, respectivamente, ao final dos próximos quatro anos da decisão.

Observando-se que o investimento exige um desembolso inicial e quatro fluxos futuros de ingressos

esperados de caixa, tem-se a seguinte representação:

Através do auxílio de uma calculadora financeira, apura-se uma taxa interna de retorno de 30,0% ao ano;

isto é, ao se descontarem os vários fluxos previstos de caixa pela IRR calculada, o valor atualizado será

exatamente igual ao montante do investimento de $ 70.000,00. Com isso, o resultado apurado denota a

efetiva taxa de rentabilidade anual do investimento.

Deve ser ressaltado, ainda, que os 30,0% representam a taxa de retorno equivalente composta anual. A

IRR não pode ser considerada como o ganho efetivo em cada período (ano), mas como a rentabilidade

média ponderada geometricamente consoante o critério de juros compostos.

A rentabilidade total acumulada do projeto para os quatro anos atinge 185,6%, ou seja:

De outra forma, ao se aplicar os fluxos de entrada de caixa à IRR de 30,0% ao. ano, calcula-se um

montante ao final do prazo igual a $ 199.927,00 (FV). Este valor representa, na verdade, a riqueza

econômica, ao final do último ano de vida do projeto, determinada pela aplicação de $ 70.000,00 (PV).

Relacionando-se esta riqueza de $ 199.927,00 com o valor do investimento inicial de $ 70.000,00, chegase a rentabilidade de 185,6% referente aos quatro anos, ou seja:

Ao se mensurar a taxa equivalente composta anual da operação apura-se:

Que representa a taxa interna de retorno (rentabilidade anual) calculada para o investimento.

Para que a taxa de rentabilidade calculada seja verdadeira, todos os fluxos de caixa gerados devem ser

reaplicados pela própria IRR da operação até o final do prazo.

VALOR PRESENTE LÍQUIDO – NPV

O método do valor presente líquido para análise dos fluxos de caixa é obtido pela diferença entre o valor

presente dos benefícios (ou pagamentos) previstos de caixa, e o valor presente do fluxo de caixa inicial

(valor do investimento, do empréstimo ou do financiamento).

A identidade de cálculo do NPV é expressa da forma seguinte:

Onde:

FCj: representa o valor de entrada (ou saída) de caixa previsto para cada intervalo de tempo;

FCo: fluxo de caixa verificado no momento zero (momento inicial), podendo ser um investimento,

empréstimo ou financiamento.

Comparativamente ao método da IRR, o valor presente líquido exige a definição prévia da taxa de

desconto a ser empregada na atualização dos fluxos de caixa. Na verdade, o NPV não identifica

diretamente a taxa de rentabilidade (ou custo) da operação financeira; ao descontar todos os fluxos de

entradas e saídas de caixa por uma taxa de desconto mínima aceitável, o NPV denota, em última análise,

o resultado econômico da alternativa financeira expressa em moeda atualizada.

O NPV é caracteristicamente referenciado ao momento inicial (data zero).

Ilustrativamente, admita que uma empresa esteja avaliando um investimento no valor de $ 750.000,00 do

qual se esperam benefícios anuais de caixa de $ 250.000,00 no primeiro ano, $ 320.000,00 no segundo

ano, $ 380.000,00 no terceiro ano e $ 280.000,00 no quarto ano.

Admitindo-se que a empresa tenha definido em 20% ao ano a taxa de desconto a ser aplicada aos fluxos

de caixa do investimento, tem-se a seguinte representação e cálculo do NPV:

Observe que, mesmo descontando os fluxos de caixa pela taxa de 20% ao ano, conforme definida

previamente, o NPV é superior à zero, indicando que a alternativa de investimento oferece uma taxa de

rentabilidade anual superior aos 20%. Nesta situação, evidentemente, o investimento apresenta-se

atraente, indicando sua aceitação econômica.

Ao se elevar a taxa de desconto para 30% ao ano, por exemplo, o valor presente líquido apresenta-se

negativo, indicando que a rentabilidade implícita do investimento é inferior à taxa de desconto mínima

exigida. Ou seja:

A figura a seguir ilustra graficamente o comportamento do valor presente líquido (NPV) do investimento

admitindo diferentes taxas de desconto.

Observe na figura que o NPV decresce à medida que se eleva a taxa de desconto dos fluxos de caixa do

investimento. Admitindo uma taxa de desconto de 0%, o NPV é determinado pela simples diferença entre

os benefícios anuais totais de caixa e o montante do investimento inicial, isto é:

À medida que a taxa de desconto vai se distanciando de 0%, o valor presente dos fluxos de caixa

decresce, proporcionando, em conseqüência, um NPV cada vez menor.

Até a taxa de 22,4% ao ano verifica-se que o NPV é positivo, indicando atratividade do investimento. A

partir desta taxa o valor presente líquido passa a ser negativo, demonstrando que o projeto é incapaz de

produzir uma riqueza econômica positiva para uma taxa de desconto superior aos 22,4% ao ano.

A taxa de desconto de 22,4%, que produz um NPV igual à zero (o valor presente das entradas de caixa

iguala-se ao das saídas no momento zero), representa a taxa interna de retorno do investimento, conforme

demonstrado no item anterior. Dessa maneira, o interesse econômico pela alternativa existe desde que a

taxa de desconto definida como mínima aceitável seja inferior (ou igual) a 22,4% ao ano. Se a taxa

exceder esse percentual, a alternativa é considerada sem atratividade econômica; o resultado do NPV é

negativo, sugerindo que a taxa de rentabilidade (IRR) oferecida pela decisão é inferior àquela definida

como mínima aceitável.

Dessa maneira, pode-se generalizar o critério de decisão do método do NPV através da seguinte regra:

toda vez que o NPV for igual ou superior a zero, o investimento pode ser aceito; em caso contrário, existe

indicação de rejeição.

Deve ser ressaltado, ainda, que o método do NPV, identicamente ao da IRR, pressupõe implicitamente

que os fluxos intermediários de caixa da alternativa devem ser reinvestidos à taxa de desconto utilizada.

No entanto, por trabalhar com uma taxa de juros definida pelo próprio investidor, o método, nesse

aspecto, é mais seguro que o anterior, onde a taxa de reinvestimento é a própria IRR do projeto, e não a

taxa de desconto mínima aceitável estabelecida para o investimento.

COMPARAÇÃO ENTRE OS METODOS DE ANALISE DE

INVESTIMENTOS

Uma alternativa de investimento de capital, quando tratada individualmente, é considerada como

economicamente atraente ao apresentar um NPV positivo, ou uma IRR superior (no mínimo, igual) à taxa

mínima de retorno requerida.

.

Para um único projeto de investimento, ou para projetos classificados como independentes (que podem

ser implementados ao mesmo tempo), os métodos de análise que levam em conta os fluxos de caixa

descontados convergem sempre para a mesma decisão.

Ilustrativamente, admita o seguinte investimento:

Sendo de 16% ao ano a taxa de atratividade definida para o investimento, são obtidos os seguintes

resultados dos métodos de avaliação:

Pelos resultados dos métodos de avaliação econômica, o investimento proposto é considerado atraente por

todos. Apresenta um NPV positivo, indicando um retorno em excesso em relação ao ganho mínimo

exigido. A IRR supera a taxa de atratividade definida para a alternativa, revelando uma rentabilidade

esperada acima da mínima desejada.

Desta maneira, trabalhando-se com um único projeto de investimento, a aplicação dos métodos de

avaliação é processada de maneira bastante simples, tendo como característica principal a total

coincidência em termos de decisão aceitar-rejeitar.

Exemplo: Admita três projetos de investimento com as seguintes estimativas de fluxos de caixa:

As alternativas de investimento são independentes, isto é, não há restrições de serem aceitas ao mesmo

tempo desde que haja atratividade econômica. A taxa de retorno requerida é de 18% a.a. Determinar os

resultados pelos métodos de análise de investimento: NPV e IRR.