MICROECONOMIA

Concorrência Perfeita e Monopólio

Paulo Gonçalves

[email protected]

Estudo de Caso: A operação de concentração entre a EDP e

a GDP

Descrição sumária da Operação;

Diversas histórias (e Teorias de Dano) possíveis:

Efeitos horizontais nos mercados de electricidade e de gás natural

(eliminação de concorrência efectiva e/ou concorrência potencial);

Ganhos de Eficiência e eliminação da dupla margem de

comercialização (através da integração vertical de dois monopólios);

Trade-Off Poder de Mercado vs Eficiência (trade-off de Williamson);

Efeitos verticais que resultem na eliminação de concorrentes nos

mercados de electricidade e gás natural (através de input foreclosure

e/ou customer foreclosure).

Estudo de Caso: A operação de concentração entre a EDP e

a GDP

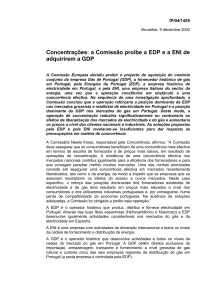

Em 9/12/2004, a CE decidiu proibiu a operação de concentração que envolvia a aquisição

da empresa Gás de Portugal (GDP), por parte das empresas Energias de Portugal (EDP) e

ENI;

Operação de concentração seria susceptível de reforçar o poder de mercado das empresas

envolvidas, nos mercados de electricidade e gás, em Portugal.

A GDP é uma empresa que se dedicava à importação, armazenagem, transporte e

distribuição de gás natural, e que era controlada pela Galp Energia (que, por sua vez,

era controlada conjuntamente pelo Estado Português e pela empresa Italiana ENI).

A EDP é uma empresa activa na produção, distribuição e oferta de electricidade, em

Portugal e em Espanha, encontrando-se ainda, à data da operação, activa na

distribuição de gás natural, através da empresa Portgás, a qual era controlada

conjuntamente pela EDP.

A ENI é uma multinacional Italiana que actua em todos os níveis da cadeia de produção

e de distribuição de energia.

Estudo de Caso: A operação de concentração entre a EDP e

a GDP

Delimitação do mercado do produto relevante:

Mercado da Energia (electricidade + gás natural são bens substitutos na perspectiva do

consumidor); ou

Mercados da electricidade e gás autonomizados (electricidade e gás natural não são

substitutos na perspectiva da procura).

Mercado da Energia – Efeitos

horizontais resultantes da

concentração entre duas empresas

concorrentes (i.e., eliminação de

concorrência efectiva);

Produção de

Electricidade

(EDP)

Importação de Gás

Natural

(GDP)

Consumidores de Energia

Estudo de Caso: A operação de concentração entre a EDP e

a GDP

Mercado da Importação de Gás Natural

GDP

EDP

Mercados de electricidade e gás

natural autonomizados:

As empresas EDP e GDP são o

principal concorrente potencial

uma da outra – efeitos

horizontais resultantes da

concentração entre dois

concorrentes potenciais (i.e.,

eliminação de concorrência

potencial).

Mercado da Electricidade

EDP

GDP

Consumidores de Electricidade

Concorrente

Efectivo

Concorrente

Potencial

Estudo de Caso: A operação de concentração entre a EDP e

a GDP

Mercado de Electricidade

Sem integração

vertical de dois

monopólios

Com integração

vertical de dois

monopólios

p1

p2

Cmg=c+m

Cmg=c

Rmg(Q)

q1

P=P(Q)

q2

m – margem de comercialização do gás natural, que resulta da resolução do problema de

monopólio da GDP:

c – custo unitário de aquisição do gás natural, por parte da GDP;

Hipótese de trabalho - uma unidade de gás natural permite produzir uma unidade de energia

eléctrica.

Estudo de Caso: A operação de concentração entre a EDP e

a GDP

Exclusão de Acesso a Factores Produtivos (input foreclosure)

GDP

Aumentar Custos

dos Concorrentes?

Eficiências?

EDP

Concorrentes da

EDP

Menor Pressão

Competitiva?

Impacto global sobre o Consumidor?

Estudo de Caso: A operação de concentração entre a EDP e

a GDP

Exclusão de Acesso ao Mercado (costumer foreclosure)

GDP

Concorrentes

(potenciais) da GDP

1. Acesso ao Mercado?

Eficiências?

2. Aumentar Custos

dos Concorrentes?

EDP

Concorrentes da

EDP

Menor Pressão

Competitiva?

Impacto global sobre o Consumidor?

Estudo de Caso: A operação de concentração entre a EDP e

a GDP

A CE considerou que os mercados de electricidade e de gás são mercados relevantes

distintos;

A CE concluiu que, não obstante a EDP e a GDP actuarem em mercados distintos, cada

uma destas empresas representava o principal concorrente potencial da outra.

Ou seja, encontrando-se a GDP activa na importação, armazenagem, transporte e

distribuição de gás natural, a CE concluiu que esta empresa poderia vir a produzir

electricidade, em concorrência com a EDP, nomeadamente através da transformação do

gás natural em electricidade em centrais de ciclo combinado.

Por outro lado, sendo a EDP o principal utilizador de gás natural, em Portugal,

nomeadamente através das suas centrais de ciclo combinado que transformam gás

natural em electricidade, esta empresa estaria em condições para passar a actuar ao

nível da importação, armazenagem, transporte e distribuição de gás natural, em

concorrência com a GDP.

Nestes termos, a autorização da operação de concentração entre a EDP e a GDP resultaria

na eliminação da concorrência potencial que a EDP poderia vir a exercer sobre a GDP e

vice-versa.

Estudo de Caso: A operação de concentração entre a EDP e

a GDP

Ainda de acordo com a análise da CE, a EDP, ao controlar o acesso às infra-estruturas

de importação, armazenagem e transporte de gás natural, assim como o principal

distribuidor de gás natural, em Portugal, teria a capacidade e o incentivo para aumentar

os custos de aquisição de gás natural, por parte de outros produtores de

electricidade, nomeadamente aqueles que produzem electricidade a partir da

transformação do gás natural em centrais de ciclo combinado.

Desta forma, a EDP estaria em condições de eliminar a concorrência, actual e

potencial, nos mercados de electricidade onde a mesma actua.

Por outro lado, sendo a EDP um dos principais utilizadores de gás natural, nomeadamente

para utilização nas suas centrais de ciclo combinado, ao integrar-se com a GDP, aquela

empresa teria a capacidade e o incentivo para excluir do mercado os actuais ou

potenciais distribuidores grossistas de gás natural.

Ou seja, a EDP, ao privilegiar a aquisição de gás natural junto da GDP, reduziria a

procura dirigida aos restantes distribuidores grossistas de gás natural, o que seria

susceptível de colocar em causa a sobrevivência ou a competitividade dos mesmos, e,

consequentemente, a EDP estaria em condições de eliminar a concorrência, actual

ou potencial, nos mercados de gás natural onde a GDP actua.

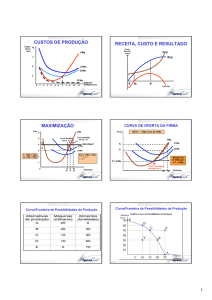

Exercício 45 – solução de concorrência perfeita

CTM

Cmg

CVM

Solução de

Concorrência

Perfeita

CmgCP

30

30

P(Q)

30

10

Em equilíbrio de longo prazo, a quantidade produzida individualmente por cada empresa

corresponde à quantidade que minimiza os seus CTM:

Cmg = CTM ↔ 10 + 2q = 10 + q + 100/q ↔ 10 – 10 + 2q – q = 100/q ↔ q = 100/q ↔ q* = 10

Por substituição da quantidade produzida pela empresa, na curva de Cmg ou CTM, resulta o preço de

equilíbrio de longo prazo:

P* = Cmg(q*) ↔ P* = 10 + 2x10 ↔ P* = 30

Por substituição do preço na curva de procura, determina-se a quantidade total de mercado:

P = 110 – Q ↔ 30 = 110 – Q* ↔ Q* = 110 – 30 ↔ Q* = 80

Dividindo a quantidade total de mercado pela quantidade produzida individualmente por uma empresa,

resulta o número de empresas que sobreviverão no equilíbrio de longo prazo:

n* = Q*/q* = 80/10 = 8

Exercício 45 – solução de monopólio

CTM

Cmg

CTM

Cmg

CVM

85

39

Rmg(Q)

P(Q)

25

Solução de Monopólio:

Rmg = Cmg ↔ 110 – 2Q = 10 + 2Q ↔ 110 – 10 = 2Q + 2Q ↔ 100 = 4Q↔ Q* = 25

Por substituição da Q* na curva de procura, determina-se o preço de monopólio:

P = 110 – Q ↔ P* = 110 – 25 ↔ P* = 85

Lucro do Monopolista = [P* - CTM(Q*)]xQ* = área do rectângulo vermelho.

Exercício 46 – solução de monopólio

CTM

Cmg

CTM

Cmg

CVM

104

41,1

Rmg(Q)

P(Q)

14

Solução de Monopólio:

Rmg = Cmg ↔ 160 – 8Q = 20 + 2Q ↔ 160 – 20 = 2Q + 8Q ↔ 140 = 10Q↔ Q* = 14

Por substituição da Q* na curva de procura, determina-se o preço de monopólio:

P = 160 – 4Q ↔ P* = 160 – 4x14 ↔ P* = 104

Lucro do Monopolista = [P* - CTM(Q*)]xQ* = área do rectângulo vermelho.

Exercício 46 – solução de concorrência perfeita

CTM

Cmg

CVM

Solução de

Concorrência

Perfeita

CmgCP

40

40

P(Q)

30

10

Em equilíbrio de longo prazo, a quantidade produzida individualmente por cada empresa

corresponde à quantidade que minimiza os seus CTM:

Cmg = CTM ↔ 20 + 2q = 20 + q + 100/q ↔ 20 – 20 + 2q – q = 100/q ↔ q = 100/q ↔ q* = 10

Por substituição da quantidade produzida pela empresa, na curva de Cmg ou CTM, resulta o preço de

equilíbrio de longo prazo:

P* = Cmg(q*) ↔ P* = 20 + 2x10 ↔ P* = 40

Por substituição do preço na curva de procura, determina-se a quantidade total de mercado:

P = 160 – 4Q ↔ 40 = 160 – 4Q* ↔ 4Q* = 160 – 40 ↔ 4Q* = 120 ↔ Q* = 30

Dividindo a quantidade total de mercado pela quantidade produzida individualmente por uma empresa,

resulta o número de empresas que sobreviverão no equilíbrio de longo prazo:

n* = Q*/q* = 30/10 = 3

Exercício 46 – concorrência perfeita vs monopólio

CTMM

CmgM

Solução de

Monopólio

Solução de

Concorrência

Perfeita

104

CmgCP

40

Rmg(Q)

14

P(Q)

30

Análise de Bem-Estar:

área do triângulo azul – ineficiência na afectação de recursos (em resultado da

distorção nas quantidades de equilíbrio);

área do rectângulo vermelho – ineficiência produtiva (monopolista tem custos médios

mais elevados).

Monopólio e Fontes de Poder de Mercado

Poder de Mercado resulta da existência de Barreiras à Entrada

Note que, em concorrência perfeita, a livre entrada e saída de empresas no mercado elimina

os lucros económicos e a capacidade das empresas fixarem preços superiores aos custos

médios).

Barreiras Legais à entrada (criadas pelo próprio Estado);

Monopólios Naturais; Direitos de Propriedade Intelectual e Eficiência Dinâmica; Fonte de

receita para o Estado; Captura dos Reguladores e/ou decisores políticos; etc.

Características Estruturais do Mercado;

Economias de Escala (e dimensão do mercado);

Custos Afundados de entrada;

Acesso a infra-estruturas e factores produtivos essenciais;

Acesso aos canais de distribuição;

Early-Mover Advantage;

Curva de Aprendizagem da empresa;

Externalidades de Rede;

Custos de Mudança (custos de aprendizagem do consumidor; investimentos em

produtos complementares; perda de benefícios associados a externalidades de

rede; experience goods e reputação sobre a qualidade; etc.).

Monopólio e Fontes de Poder de Mercado

Comportamento Estratégico das empresas incumbentes pode resultar na criação ou reforço de

barreiras à entrada;

Reacção estratégica dos incumbentes à entrada de novas empresas (compromisso credível

sobre reacção agressiva – v.g., investimento em capacidade excedentária);

Estratégias que aumentem os custos das empresas entrantes (Raising Rivals’ Cost);

Estratégias que reduzam a receita das empresas entrantes (Reducing Rivals’ Revenue).

Importância de aumentar a contestabilidade dos mercados, atenuando ou eliminando barreiras à

entrada e à expansão;

Vide Modelo de Empresa Dominante com Franja Competitiva (e impacto do reforço das

condições de contestabilidade / redução das barreiras à entrada no mercado).

Empresa Dominante com Franja Competitiva – efeitos da

entrada de novas empresas no mercado

Poder de Mercado (i.e., capacidade para

praticar preços superiores aos respectivos

custos marginais) da Empresa Dominante é

determinado por:

P(QFC)

Elasticidade da Procura de Mercado

(Bem essencial? Bens substitutos?);

Elasticidade da Oferta da Franja

Competitiva (Inclinação da função Custos

Marginais das empresas da franja?

Barreiras à entrada e à expansão no

mercado?);

p*

Vantagens de custos da empresa

Dominante (i.e., diferença entre os custos

marginais da empresa dominante vs custos

marginais da franja competitiva).

Aumento da contestabilidade do mercado

(i.e., redução das barreiras à entrada) reflectese no aumento da elasticidade da oferta da

franja competitiva (e/ou na redução da

diferença dos custos marginais da franja face

aos custos marginais da empresa

dominante) e, consequentemente, reduz o

preço fixado pela empresa dominante.

P(QD)

CmgD

Rmg(QD)

qFC

q*

P(QM)

Exercício 47 – Trade-off Poder de Mercado vs Ganhos de

Eficiência (trade-off de Williamson)

Solução de Concorrência Perfeita:

P = Cmg ↔ P* = 10

Solução de

Monopólio

P = 110 – Q ↔ 10 = 110 – Q* ↔ Q* = 100

Solução de Monopólio:

Solução de

Concorrência

Perfeita

58

Rmg = Cmg ↔ 110 – 2Q = 6 ↔ Q* = 52

P = 110 – Q ↔ P* = 110 – 52 ↔ P* = 58

CmgCP

10

CmgM

6

Rmg(Q)

52

P(Q)

100

Trade-off Poder de Mercado vs Ganhos

de Eficiência (trade-off de Williamson):

Área do rectângulo vermelho –

Ganhos de Eficiência Produtiva

Área do triângulo azul – ineficiência

na afectação de recursos (resultante

da distorção nas quantidades de

equilíbrio)

Exercício 48 – solução de monopólio

Solução de

Monopólio

m – margem de comercialização do gás

natural, que resulta da resolução do problema

de monopólio da GDP;

c – custo unitário de aquisição do gás natural,

por parte da GDP;

Hipótese de trabalho – uma unidade de gás

natural permite produzir uma unidade de

energia eléctrica.

Função Custos da EDP

p*

CTM=CVM+CFM

=c+m+F/Q

CT = CV + CF ↔ CT = (c+m)Q + F

CTM = CT/Q ↔ CTM = c+m + F/Q

CTM(q*)

Problema de Monopólio

c+m

Cmg=CVM

Rmg(Q)

q*

P(Q)

Rmg = Cmg → Q*

Por substituição na procura → P*=P(Q*)

Lucro do Monopolista = [P* - CTM(Q*)]xQ*,

correspondendo à área do rectângulo

vermelho.

Exercício 48 – a integração vertical de dois monopólios e o

problema da dupla margem

Sem integração

vertical de dois

monopólios

Com integração

vertical de dois

monopólios

p1

p2

Cmg=c+m

Cmg=c

Rmg(Q)

q1

q2

P(Q)

Exercício 48 – efeitos horizontais vs efeitos verticais de uma

concentração de empresas

Ganhos de eficiência de natureza vertical

resultantes da eliminação da dupla

margem de comercialização;

Mercado da Energia – Efeitos horizontais

resultantes da concentração entre duas

empresas concorrentes (i.e., eliminação de

concorrência efectiva entre duas empresas

concorrentes);

Importação de Gás Natural

(GDP)

Produção de Electricidade

(EDP)

Consumidores de Energia

Delimitação do mercado do produto:

gás natural e electricidade são

produtos substitutos, para um

conjunto significativo de

consumidores (hipótese do

enunciado);

Note que a Comissão Europeia

concluiu de forma distinta, no caso

EDP/GDP).

Exercício 49 – monopólio vs concorrência perfeita

Solução de Monopólio:

Rmg = Cmg ↔ 100 – 2Q = 20 ↔ Q* = 40

Solução de

Monopólio

P = 100 – Q ↔ P* = 100 – 40 ↔ P* = 60

Solução de Concorrência Perfeita:

60

Solução de

Concorrência

Perfeita

P = Cmg ↔ P* = 20

P = 100 – Q ↔ 20 = 100 – Q* ↔ Q* = 80

Cmg

20

Rmg(Q)

40

P(Q)

80

Área do triângulo azul – ineficiência na

afectação de recursos (resultante da

distorção nas quantidades de equilíbrio)

Exercício 49 – Trade-off Poder de Mercado vs Ganhos de

Eficiência (trade-off de Williamson)

Solução de

Monopólio

Solução de

Concorrência

Perfeita

CmgCP

CmgM

Rmg(Q)

P(Q)

Trade-off Poder de Mercado vs Ganhos de Eficiência (trade-off de Williamson):

Área do rectângulo vermelho – Ganhos de Eficiência Produtiva (resultante das eficiências de custos

e sinergias)

Área do triângulo azul – ineficiência na afectação de recursos (resultante da distorção nas

quantidades de equilíbrio)

Exercício 49 – Poder de Mercado e Externalidades

Solução de

Monopólio

Óptimo Social

60

Cmg+Externalidade

50

Solução de

Concorrência

Perfeita

Cmg

20

Rmg(Q)

40

50

P(Q)

80

As falhas de mercado em causa (poder de mercado e externalidade negativa) corrigem-se,

parcialmente, uma à outra (i.e., ao reduzir a quantidade produzida, para fazer aumentar preços, o

monopolista contribui igualmente para reduzir a poluição):

Área do triângulo azul – perda de excedente gerado pelo monopólio;

Área do triângulo vermelho – perda de excedente gerado pela concorrência perfeita.

Exercício 49 – a integração vertical de dois monopólios e o

problema da dupla margem

Sem integração

vertical de dois

monopólios

Com integração

vertical de dois

monopólios

p1

p2

Cmg=c+m

Cmg=c

Rmg(Q)

q1

q2

P(Q)

Exercício 50 – Poder de Mercado vs Ganhos de Eficiência

Solução de Monopólio:

Rmg = Cmg ↔ 220 – 2Q = 20 ↔ Q* = 100

P = 220 – Q ↔ P* = 220 – 100 ↔ P* = 120

Solução de

Monopólio

120

Solução de Concorrência Perfeita:

Solução de

Concorrência

Perfeita

P = Cmg ↔ P* = 10

P = 220 – Q ↔ 10 = 220 – Q* ↔ Q* = 210

Análise de bem-estar:

20

CmgM

10

CmgCP

Rmg(Q)

100

P(Q)

210

Área do triângulo azul – ineficiência

na afectação de recursos por parte

do Monopólio (resultante da

distorção nas quantidades de

equilíbrio)

Área do rectângulo vermelho –

ineficiência produtiva do Monopólio

Exercício 50 – a integração vertical de dois monopólios e o

problema da dupla margem

Sem integração

vertical de dois

monopólios

Com integração

vertical de dois

monopólios

p1

p2

Cmg=20+m

Cmg=20

Rmg(Q)

q1

q2

P(Q)

Exercício 50 – integração vertical e apropriação do lucro

gerado pela cadeia de valor

Solução de Monopólio da CPC:

5

Rmg’ = Cmg ↔ 215 – 2Q = 15 ↔ Q* = 100

CmgDist.=20+m

p*

P = 215 – Q ↔ P* = 215 – 100 ↔ P* = 115 ↔ m = 100

15+m

Solução de Concorrência Perfeita na distribuição de

combustíveis:

CmgCPC=15

Rmg’(Q)

P’(Q)

P(Q)

P = Cmg ↔ 220 – Q = 115 + 5 ↔ Q* = 100

P* = 220 – Q* = 220 – 100 = 120

q*

No cenário de concorrência perfeita no mercado a jusante, o Monopolista que actua no mercado a montante

consegue apropriar-se de todo o lucro gerado pela cadeia de valor, pelo que não terá qualquer interesse em

integrar-se verticalmente com uma ou várias empresas que actuam no mercado a jusante.

Integração Vertical de dois Monopólios conduz à mesma solução que resulta de um Monopólio no mercado

a montante (i.e., ao nível da produção de combustíveis) e um cenário de Concorrência Perfeita no mercado

a jusante (i.e., ao nível da distribuição de combustíveis;

O mesmo já não se aplica no cenário em que o mercado a jusante apresenta uma estrutura de monopólio; ou

no caso em que os factores produtivos podem ser combinados em proporções variáveis.

Exercício 52 – monopólio vs concorrência perfeita

Solução de Monopólio:

Rmg = Cmg ↔ 500 – 4Q = 100 ↔ Q* = 100

Solução de

Monopólio

P = 500 – 2Q ↔ P* = 500 – 2x100 ↔ P* = 300

Solução de Concorrência Perfeita:

60

300

Solução de

Concorrência

Perfeita

P = Cmg ↔ P* = 100

P = 500 – 2Q ↔ 100 = 500 – 2Q* ↔ Q* = 200

Cmg

20

100

Rmg(Q)

40

100

P(Q)

200

Área do triângulo azul – ineficiência na

afectação de recursos (resultante da

distorção nas quantidades de equilíbrio)

Exercício 52 – monopólio vs concorrência perfeita (impacto

de um aumento dos custos marginais)

P2M

P1M

P2

Cmg2

CP

Cmg1

P1CP

Rmg(Q)

P(Q)

Exercício 52 – acção de indemnização

P2M

P1M

P2

Cmg2

CP

Cmg1

P1CP

Rmg(Q)

P(Q)

Exercício 53 – monopsónio (poder de mercado na aquisição

de leite crú)

Solução de

Monopsónio

Cmg(Q)

P(Q)

P2

Ineficiência na

afectação de

recursos

P1

Q1

Q2