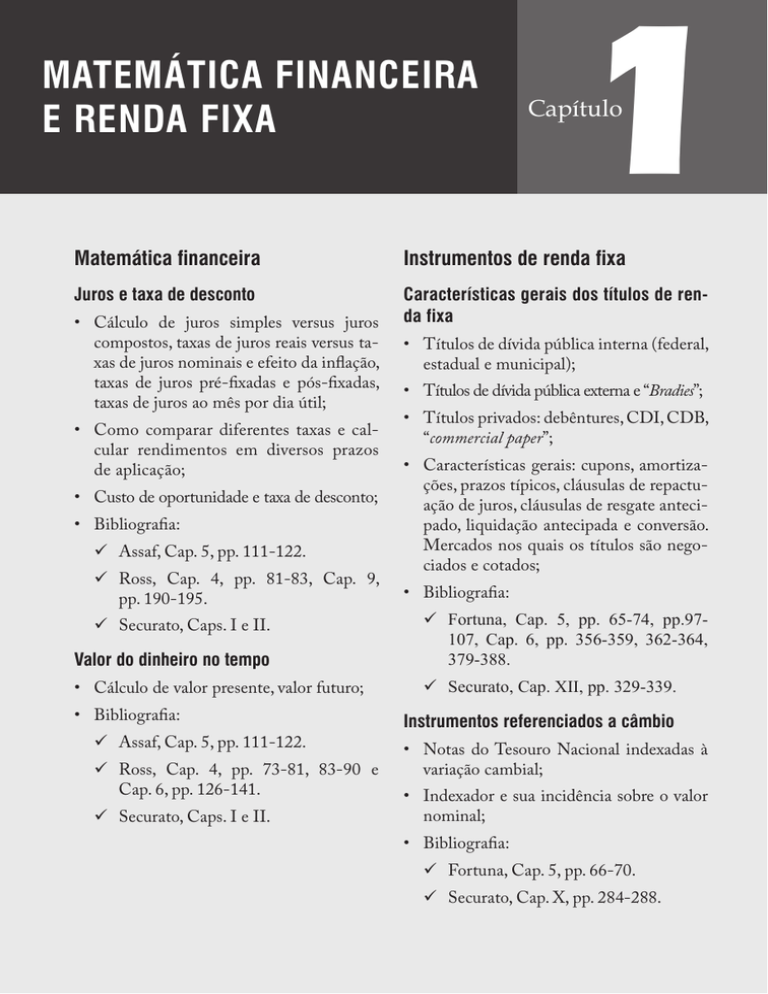

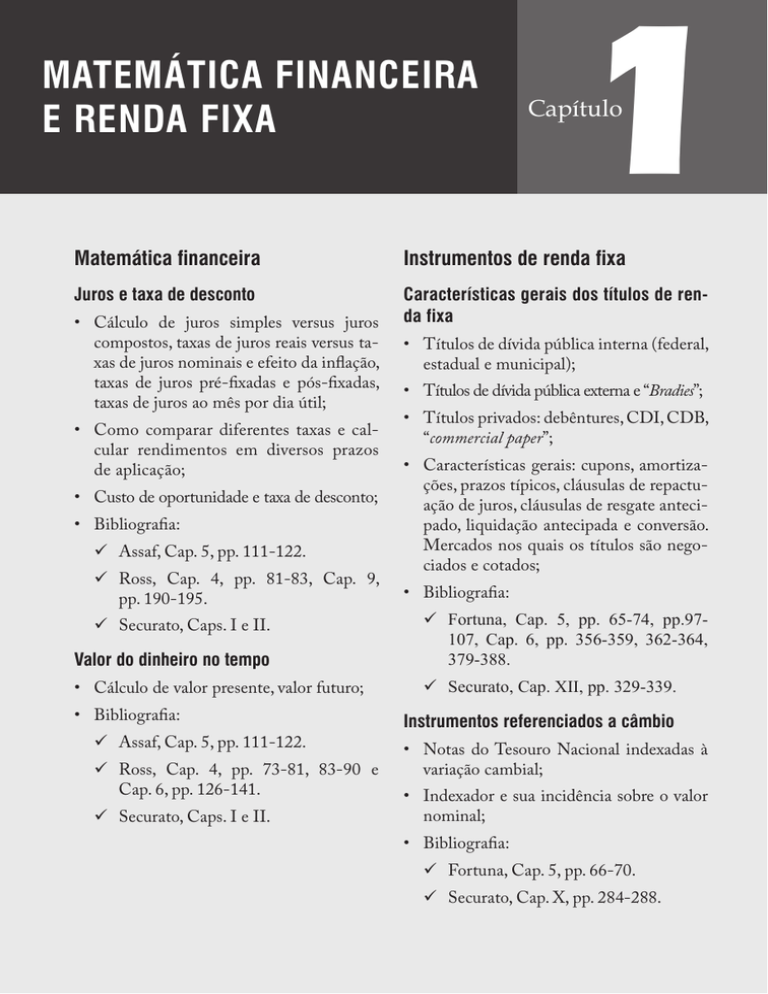

Matemática financeira

e renda fixa

1

Capítulo

Matemática financeira

Instrumentos de renda fixa

Juros e taxa de desconto

Características gerais dos títulos de renda fixa

• Cálculo de juros simples versus juros

compostos, taxas de juros reais versus taxas de juros nominais e efeito da inflação,

taxas de juros pré-fixadas e pós-fixadas,

taxas de juros ao mês por dia útil;

• Como comparar diferentes taxas e calcular rendimentos em diversos prazos

de aplicação;

• Custo de oportunidade e taxa de desconto;

• Bibliografia:

99 Assaf, Cap. 5, pp. 111-122.

99 Ross, Cap. 4, pp. 81-83, Cap. 9,

pp. 190-195.

• Títulos de dívida pública interna (federal,

estadual e municipal);

• Títulos de dívida pública externa e “Bradies”;

• Títulos privados: debêntures, CDI, CDB,

“commercial paper”;

• Características gerais: cupons, amortizações, prazos típicos, cláusulas de repactuação de juros, cláusulas de resgate antecipado, liquidação antecipada e conversão.

Mercados nos quais os títulos são negociados e cotados;

• Bibliografia:

Valor do dinheiro no tempo

99 Fortuna, Cap. 5, pp. 65-74, pp.97107, Cap. 6, pp. 356-359, 362-364,

379-388.

• Cálculo de valor presente, valor futuro;

99 Securato, Cap. XII, pp. 329-339.

99 Securato, Caps. I e II.

• Bibliografia:

99 Assaf, Cap. 5, pp. 111-122.

99 Ross, Cap. 4, pp. 73-81, 83-90 e

Cap. 6, pp. 126-141.

99 Securato, Caps. I e II.

Instrumentos referenciados a câmbio

• Notas do Tesouro Nacional indexadas à

variação cambial;

• Indexador e sua incidência sobre o valor

nominal;

• Bibliografia:

99 Fortuna, Cap. 5, pp. 66-70.

99 Securato, Cap. X, pp. 284-288.

Formação de taxas de juros e preços de

títulos de renda fixa

• Conceito de “yield to maturity” e relação

do “yield to maturity” com o preço do título de renda fixa;

• Curva de taxa de juros e a sua utilização

em precificação de títulos;

• Bibliografia:

99 Assaf, Cap. 7, pp. 190-194.

99 Jorion, Cap. 6, pp. 99-113.

99 Ross, Apêndice 5A.

Rentabilidade de fundos de renda fixa e

risco de taxa de juros

• Duração e marcação a mercado;

• Apuração do valor da cota de um fundo

de renda fixa e marcação a mercado;

• Exposição da carteira do fundo ao risco

de variação de taxa de juros;

• O que é duração de um título de renda

fixa e fatores determinantes da duração;

• Duração de uma carteira de renda fixa;

• Como duração relaciona-se à sensibilidade do valor de uma carteira de renda

fixa a alterações de taxa de juros, e como

pode ser aplicada para imunizar a carteira

a essas alterações;

• Bibliografia:

99 Assaf, Cap. 7, pp. 194-203.

99 Jorion, Cap. 6, pp. 113-121.

99 Ross, Cap. 25, pp. 573-578.

99 Saunders, Cap. 7, pp. 124-149.

99 Securato, Cap. IX.

Matemática financeira

1) Uma pessoa vai a uma loja e financia um

aparelho eletrodoméstico em 6 prestações

mensais, iguais e consecutivas, sendo a primeira delas paga no ato (1+5). O valor de

cada prestação é de R$ 300,00. O custo do

financiamento é de 5% a.m. O preço à vista

do aparelho é:

a)R$ 1.598,84

b)R$ 1.800,00

c)R$ 1.589,48

d)R$ 1.520,17

e)R$ 1.522,71

2) Um bem, cujo preço à vista é de

R$ 8.000,00, pode ser adquirido em 12

prestações mensais, iguais e consecutivas,

sendo a primeira delas paga no ato da compra (1+11). O custo de financiamento é de

6,5% a.m. O valor das prestações é:

a)R$ 980,55

b)R$ 920,70

c)R$ 985,55

d)R$ 927,70

e)R$ 666,67

3) Um financiamento de R$ 20.000,00, em

24 meses, pelo Sistema Price, com taxa de

2,5% a.m., sendo a 1ª prestação paga no ato,

terá prestações de:

a)R$ 1.090,98

b)R$ 1.098,90

c)R$ 1.118,26

d)R$ 1.181,26

e)R$ 1.090,89

4) Um financiamento de R$ 15.000,00, em

18 meses, pelo Sistema Price, com taxa de

5,5% a.m., sendo a 1ª prestação paga no ato,

terá prestações de:

Capítulo 1 – Matemática financeira e renda fixa

a)R$ 1.333,80

b)R$ 1.338,33

c)R$ 1.264,26

d)R$ 1.642,62

e)R$ 1.333,08

5) O fator de financiamento para 6 pagamentos mensais postecipados numa loja que

opera à taxa de juros de 8% a.m. é:

a)0,2003

b)2,0029

c)0,0129

d)1,2909

e)0,2163

6) O fator de financiamento para 6 pagamentos mensais antecipados numa instituição financiadora que opera com taxa de

juros de 7,5% a.m. é:

a)0,2130

b)0,1982

c)1,0121

d)0,0121

e)1,2126

7) Qual o coeficiente de financiamento postecipado de uma operação de CDC, pelo

Sistema Price, cuja taxa é 3% a.m. com 12

parcelas mensais?

a)0,097536

b)0,100642

c)0,106420

d)0,010064

e)0,100462

8) Qual o coeficiente de financiamento postecipado de uma operação de CDC, pelo

Sistema Francês, cuja taxa é 4,5% a.m., com

24 parcelas mensais?

a)0,066016

b)0,068987

19

c)0,069878

d)0,067898

e)0,060898

c)R$ 1.264,26

d)R$ 1.011,41

e)R$ 1.333,80

9) Qual o coeficiente de financiamento antecipado de uma operação de CDC, com

taxa de 3,5% a.m. (Tabela Price), cujo prazo

é de 18 meses?

a)0,072353

b)0,075232

c)0,073253

d)0,073235

e)0,075817

13) Considerando um financiamento pelo

Sistema Price, com prazo de 36 prestações

postecipadas e taxa de 2,8% a.m. e valor financiado de R$ 2.500,00, podemos afirmar que:

10) Qual o coeficiente de financiamento

antecipado de uma operação de CDC, com

taxa de 5,5% a.m. (Tabela Price), cujo prazo

é de 36 meses?

a)0,064366

b)0,061011

c)0,060011

d)0,061101

e)0,064636

d)Seu coeficiente de financiamento será

0,044474.

11) Um financiamento de R$ 20.000,00, em

24 meses, pelo Sistema Price, com taxa de

2,5% a.m., sendo a 1ª prestação paga no ato,

terá prestações de:

a)R$ 1.090,98

b)R$ 1.098,90

c)R$ 1.118,26

d)R$ 1.181,26

e)R$ 1.090,89

12) Um bem, cujo valor é de R$ 15.000,00

será financiado em 18 meses pelo Sistema

Price, com taxa de 5,5% a.m., e uma entrada

de 20%, sendo a 1ª prestação paga no ato. Portanto, esse financiamento terá prestações de:

a)R$ 1.067,04

b)R$ 1.338,33

20

a)Terá prestações de R$ 108,09.

b)Seu coeficiente de financiamento será

0,043237.

c)O valor total das prestações será

R$ 3.891,24.

e)Terá prestações de R$ 111,12.

14) Considerando um Coeficiente para 6

meses de 0,18155 (Sistema Price – prestação antecipada), pode-se afirmar que:

a)O valor financiado de R$ 1.500,00 terá

prestações de R$ 272,93.

b)A taxa desse coeficiente será 3,55% a.m.

c)O valor financiado de R$ 2.000,00 terá

prestações iguais de R$ 361,30.

d)A taxa desse coeficiente será 2,50% a.m.

e)O coeficiente vai sendo ajustado para cada

prestação durante o decorrer do financiamento.

15) Em relação ao Sistema Price ou Tabela

Price, assinale a alternativa INCORRETA:

a)É o sistema pelo qual as prestações são

iguais.

b)É o sistema pelo qual as amortizações são

crescentes.

c)É o sistema pelo qual as parcelas dos juros

são decrescentes.

Testes para certificação em finanças – Volume 2

d)E o sistema pelo qual as prestações possuem amortizações iguais.

e)É o sistema pelo qual o saldo devedor é

decrescente.

16) O fator de financiamento para 6 pagamentos mensais postecipados numa loja que

opera à taxa de juros de 8% a.m. é:

a)0,2003

b)2,0029

c)0,0129

d)1,2909

e)0,2163

17) O fator de financiamento para 6 pagamentos mensais antecipados numa instituição financiadora que opera com taxa de

juros de 7,5% a.m. é:

a)21,3045

b)19,8181

c)21,4530

d)19,1818

e)0,21304

18) Um indivíduo, preocupado com sua

aposentadoria, poupa num fundo de renda

fixa a quantia de R$ 500,00 mensais, durante 15 anos (180 meses). Durante o período

de poupança, o fundo rende, em média, 1%

a.m. O montante da poupança, no final do

período, será:

a)R$ 252.280,00

b)R$ 269.811,09

c)R$ 249.790,01

d)R$ 259.811,09

e)R$ 242.280,00

19) Determinar o preço à vista de um bem

que pode ser adquirido em 4 pagamentos

mensais e iguais de R$ 2.500,00 cada um,

sem entrada, com primeiro pagamento em

Capítulo 1 – Matemática financeira e renda fixa

um mês após o fechamento do negócio e o

custo do financiamento de 8% a.m.

a)R$ 8.280,32

b)R$ 8.942,74

c)R$ 10.000,00

d)R$ 8.492,74

e)R$ 8.208,32

20) Um sofá está à venda nas seguintes condições: R$ 1.000,00 de entrada e 6 prestações de R$ 500,00, mensais e consecutivas.

A primeira das prestações é paga um mês

após a entrada. Sabe-se que a taxa de juros

do financiamento nas lojas é de 8% a.m.

Qual o preço à vista do sofá?

a)R$ 2.311,44

b)R$ 2.496,36

c)R$ 3.496,36

d)R$ 3.311,44

e)R$ 4.000,00

21) Um automóvel tem preço à vista de

R$ 20.000,00, mas pode ser adquirido com

entrada de 20% do preço à vista e o restante em 4 suaves parcelas mensais, iguais e

consecutivas. A primeira parcela será paga

1 mês após a compra. Determinar o valor

de cada parcela se a taxa de financiamento

é de 150% a.a.

a)R$ 4.469,11

b)R$ 4.731,85

c)R$ 4.823,73

d)R$ 6.029,66

e)R$ 4.108,51

22) Consigo R$ 20.000,00 de financiamento e pago em 6 parcelas mensais, iguais, consecutivas e postecipadas de R$ 4.500,00. A

primeira das parcelas é paga 1 mês após o

financiamento. Determinar o custo efetivo

mensal do financiamento.

21

a)9,31% a.m.

b)13,86% a.m.

c)8,31% a.m.

d)12,86% a.m.

e)8,13% a.m.

23) Determinar o fator de financiamento,

para 6 pagamentos mensais postecipados

numa loja que opera à taxa de 7% a.m.

a)0,19607

b)0,20980

c)1,50073

d)0,50073

e)0,21980

24) O fator de financiamento de uma rede

de lojas é igual a 0,24063454 para 5 pagamentos mensais postecipados. Com que taxa

mensal efetiva essa rede está operando?

a)10,21% a.m.

b)5,50% a.m.

c)10,12% a.m.

d)4,50% a.m.

e)6,50% a.m.

25) Um aparelho eletrodoméstico é adquirido em 6 pagamentos mensais, iguais e consecutivos de R$ 200,00, cada um, sem entrada.

Determinar o preço à vista (P) do aparelho,

sabendo-se que o primeiro pagamento ocorre um mês após o fechamento do negócio e

que o custo do financiamento é de 8% a.m.

a)R$ 998,54

b)R$ 1.200,00

c)R$ 924,58

d)R$ 1.000,00

e)R$ 900,00

26) Um conjunto mesa + cadeiras foi comprado nas seguintes condições: $ 1.500,00

de entrada e mais 4 prestações de $ 1.000,00

22

mensais e consecutivas. A primeira prestação

é paga um mês após a entrada. Determinar

o preço à vista (P) do conjunto, sabendo-se

que o custo do financiamento é de 7% a.m.

a)R$ 3.634,32

b)R$ 5.124,32

c)R$ 4.887,21

d)R$ 3.387,21

e)R$ 5.500,00

27) Um bem, cujo preço à vista é de

R$ 6.000,00, pode ser adquirido com uma

entrada de 35% do preço à vista e mais 4

prestações mensais, iguais e consecutivas. A

primeira prestação é paga um mês após a

entrada. A taxa do financiamento é de 150%

a.a. Determinar o valor da prestação mensal.

a)R$ 1.808,90

b)R$ 1.089,35

c)R$ 975,00

d)R$ 1.175,78

e)R$ 1.500,00

28) Uma loja está vendendo um aparelho de

som por R$ 3.000,00 à vista ou em 4 prestações mensais, iguais, consecutivas e postecipadas de R$ 936,00. A primeira prestação é paga um mês após o fechamento do

negócio. Determinar o custo efetivo anual e

mensal do financiamento:

a)196,84% a.a. e 9,49% a.m.

b)566,47% a.a. e 17,12% a.m.

c)296,84% a.a. e 10,49% a.m.

d)466,47% a.a. e 16,12% a.m.

e)366,84% a.a. e 15,49% a.m.

29) Determinar o fator de financiamento de

uma loja que opera à taxa de 100% a.a. para

4 pagamentos mensais postecipados:

a)0,27206

b)0,02726

Testes para certificação em finanças – Volume 2

c)1,06667

d)0,10667

e)0,28824

30) O fator de financiamento de uma instituição financeira é de 0,23434 para 6 pagamentos mensais postecipados. Com que

taxa de juros mensal efetiva essa instituição

financeira está operando:

a)16,09% a.m.

b)10,09% a.m.

c)10,70% a.m.

d)17,07% a.m.

e)15,09% a.m.

31) Uma pessoa aplica, no dia 25 de cada

mês, a quantia de R$ 2.000,00 em um fundo

de renda fixa, que rende, em média, 2% a.m.

A primeira aplicação ocorre em 25/05/01.

Determinar qual será o saldo em 25/10/01,

após ter feito sua costumeira aplicação:

a)R$ 10.408,08

b)R$ 12.408,80

c)R$ 12.616,24

d)R$ 10.616,24

e)R$ 12.000,00

32) Uma pessoa aplica, no dia 30 de cada

mês, a quantia de R$ 1.500,00 em um

fundo de renda fixa, que rende, em média, 2,5% a.m. A primeira aplicação ocorre em 30/03/01. Determinar qual será

seu saldo em 30/10/01, antes de fazer o

depósito costumeiro.

a)R$ 11.321,51

b)R$ 12.821,51

c)R$ 9.321,15

d)R$ 13.104,17

e)R$ 11.604,17

Capítulo 1 – Matemática financeira e renda fixa

33) Qual foi o depósito mensal num fundo de

poupança, durante 2 anos consecutivos, que

produziu o montante de R$ 3.000,00? O fundo de poupança rendeu juros de 0,5% a.m.:

a)R$ 117,69

b)R$ 125,00

c)R$ 152,00

d)R$ 117,37

e)R$ 150,00

34) Uma pessoa vai a uma loja e financia um

aparelho eletrodoméstico em 5 prestações,

mensais, iguais e consecutivas, sendo a primeira delas paga no ato (1+4). O valor de

cada prestação é de R$ 100,00. O custo do

financiamento é de 8% a.m.. Determinar o

valor à vista do aparelho:

a)R$ 399,27

b)R$ 431,21

c)R$ 500,00

d)R$ 399,72

e)R$ 413,21

35) Um bem, cujo preço à vista é de

R$ 700,00, pode ser adquirido em 4 prestações mensais, iguais e consecutivas, sendo a

primeira delas paga no ato da compra (1+3).

O custo do financiamento é de 8% a.m. Determinar o valor das prestações:

a)R$ 201,34

b)R$ 159,69

c)R$ 175,00

d)R$ 211,34

e)R$ 195,69

36) Determinar o fator de financiamento

para 6 pagamentos antecipados em uma

instituição financiadora que opera com taxa

de 9% a.m.:

a)0,22292

b)1,67710

23

c)0,20451

d)0,67710

e)0,06771

e)O valor presente líquido expressa a criação de valor (riqueza), quando positivo.

ENUNCIADO REFERENTE ÀS QUESTÕES Nos 39 e 40

37) Uma pessoa comprou um bem, cujo

preço à vista foi de R$ 5.000,00, pagando-o

em 10 prestações mensais, iguais e antecipadas, à taxa de 75% a.a. Determinar o valor

de cada prestação:

a)R$ 640,43

b)R$ 611,25

c)R$ 687,41

d)R$ 604,43

e)R$ 601,25

38) Sua tia-avó pretende abrir um quiosque de cosméticos em um shopping center.

O valor do investimento está estimado em

R$ 35.000,00. Considerando uma taxa mínima de atratividade (TMA) de 19% a.a.

(em moeda forte) e os fluxos de caixa líquidos estimados para os próximos 5 anos dados abaixo, assinale a alternativa verdadeira:

18.000

22.000

25.000

35.000

45.000

1

2

3

4

5

35.000

a)O valor presente líquido do quiosque de

sua tia-avó é de R$ 55.000,00.

b)A taxa interna de retorno do projeto é de

131,00% a.a.

c)Se sua tia-avó reinvestir os fluxos de caixa

livre a uma taxa de 5% a.a., a Taxa Interna

de Retorno Modificada (TIRM) do negócio será de 31,00% a.a.

d)A taxa de atratividade é sempre maior

que a taxa interna de retorno.

24

Alguns amigos desejam montar uma empresa “pontocom” para a venda de previdência

privada. O investimento inicial necessário é

de US$ 150,000.00, sendo que o faturamento

líquido estimado é de US$ 280.000,00 para

os três primeiros anos e US$ 650,000.00

para o quarto e quinto ano. Entre o segundo e o quinto ano, as despesas de marketing são de US$ 80,000.00 por ano, salários entre o segundo e o quinto ano são

de US$ 120,000.00 por ano. Ao final do

quinto ano esperamos receber uma proposta

de compra de US$ 1,680,000.00. Caso esta

proposta ocorra e considerando uma taxa de

atratividade de 17% a.a., pede-se:

39) Qual o VPL para a TMA dada?

a)US$ –102.846,07

b)US$ 1.409.366,24

c)US$ 1.504.321,00

d)US$ 1.100.009,57

e)US$ –115.068,94

40) Calcule a TIR do projeto:

a)161,78%

b)133,09%

c)186,58%

d)142,39%

e)114,05%

ENUNCIADO REFERENTE ÀS QUESTÕES Nos 41 e 42

O Sr. Sampaio deseja se aposentar nos próximos meses. Ele pretende investir em um

táxi. O preço do veículo é de R$ 15.000,00

e será necessário comprar uma placa comercial no valor de R$ 10.000,00. As despesas

Testes para certificação em finanças – Volume 2

gerais com o veículo estão estimadas em

R$ 6.000,00 no primeiro ano e prevê-se um

aumento de R$ 1.000,00 a cada ano. O faturamento anual é da ordem de R$ 24.000,00

e o salário do motorista é de R$ 6.000,00.

Ao final do empreendimento o Sr. Sampaio

pretende vender a placa pelo mesmo valor,

e o veículo por um valor residual de 40%.

Considerando uma taxa de atratividade de

15% a.a., pede-se:

41) Qual o VPL para a TMA dada?

a)R$ -10.126,67

b)R$ 19.904,35

c)R$ 1.979,51

d)R$ –11.300,72

e)R$ 17.405,55

42) Calcule a TIR do projeto:

a)18,36%

b)33,89%

c)46,38%

d)39,19%

e)23,64%

43) Considere-se uma perpetuidade que gera

R$ 100,00 por ano. Sendo a taxa relevante

de juros de 8%, qual é o valor do título?

a)R$ 1.250,00

b)R$ 1.350,00

c)R$ 1.150,00

d)R$ 1.100,00

e)R$ 1.000,00

44) Supondo que a taxa de juros do título acima caia

a 6% o valor da perpetuidade passa a ser de:

a)R$ 1.660,76

b)R$ 1.600,00

c)R$ 1.650,00

d)R$ 1.500,00

e)R$ 1.666,67

Capítulo 1 – Matemática financeira e renda fixa

45) Imagine um prédio de apartamentos no

qual os fluxos de caixa pagos ao proprietário, após descontadas as despesas, sejam de

R$ 100.000,00 no próximo ano. Espera-se

que tais fluxos de caixa cresçam 5% ao ano

indefinidamente. A taxa de juros relevante é

de 11% a.a. Qual deverá ser o valor presente

dessa perpetuidade:

a)R$ 1.800.000,00

b)R$ 909.090,91

c)R$ 1.666.666,67

d)R$ 1.606.666,67

e)R$ 990.090,91

46) Faço depósitos de R$ 200,00 mensais

na caderneta de poupança. Considerando

uma taxa de juros de 0,6% a.m., qual o valor

presente de 2 anos dessa aplicação?

a)R$ 4.457,98

b)R$ 4.587,68

c)R$ 4.257,98

d)R$ 4.287,68

e)R$ 4.687,68

­CONSIDERAÇÕES PARA AS QUESTÕES Nos 47 e 48

Tenho 2 contas; deposito o meu salário na

primeira (conta-salário) e faço retiradas

para pagar minhas despesas, na segunda

conta (conta-despesa)

Conta-salário

Conta-despesa

Depósitos mensais de Retiradas mensais de

R$ 5.000,00

R$ 3.500,00

Taxa de juros de aplica- Aumento das retiradas

ção 0,5% a.m.

em 1% a.m. nos primeiros dois anos

47) Se não fosse feita nenhuma retirada da

conta salário, quanto dinheiro se disponibilizaria de tal aplicação ao final de 2 anos?

25

a)R$ 172.610,00

b)R$ 127.160,00

c)R$ 112.760,00

d)R$ 176.021,00

e)R$ 107.610,00

48) Quanto dinheiro foi retirado da conta

despesa nesses 2 anos?

a)R$ 99.407,25

b)R$ 100.107,75

c)R$ 94.407,25

d)R$ 98.807,50

e)R$ 94.640,25

49) Eduardo Martino, diretor de um cursinho em São Paulo, resolveu pesquisar a viabilidade de instalar um sistema de ar condicionado no seu curso. Ele dispõe de uma

quantia de R$ 5.000,00 que está aplicada

em um fundo – que deve ser investido na

empresa em qualquer momento do ano em

exercício – que capitaliza a uma taxa de juros de 1,5% a.m. São oferecidos a ele cinco

alternativas de pagamento; sabemos apenas

que o valor a vista é de R$ 4.000,00. Qual a

melhor alternativa?

a)R$ 4.000,00 a.v.

b)3 parcelas de R$ 1.387,00

c)4 parcelas de R$ 1.030,16

d)2 parcelas de R$ 2.060,20

e)N.d.a.

50) Calcule o valor presente líquido em

01/01/x1 nas seguintes situações:

Saldo de R$ 100,00 em 01/05/x1 a taxa de atratividade de 2% a.m.

Saldo de R$ 120,00 em 01/05/x1 a taxa de atratividade de 0,7% a.m.

Saldo de R$ 1.000,00 em 01/04/x1 a taxa de atratividade de 3% a.m.

26

As soluções serão respectivamente:

a)R$ 92,38 / R$ 116,70 / R$ 915,10

b)R$ 92,38 / R$ 98,76 / R$ 897,63

c)R$ 94,76 / R$ 116,70 / R$ 905,63

d)R$ 94,76 / R$ 98,76 / R$ 897,63

e)R$ 94,76 / R$ 98,76 / R$ 915,10

51) Uma mercadoria é comprada por

100.000,00 u.m. (unidades monetárias) e

guardada sem uso durante 2 anos, depois dos

quais, é vendida por 110.000,00 u.m. As despesas anuais totalizaram 5.000,00 u.m. Sendo

15% a.a. a taxa mínima de atratividade, qual o

valor presente líquido do investimento?

a)VPL = 15.090,50 u.m.

b)VPL = –4.746,50 u.m.

c)VPL = –24.957,50 u.m.

d)VPL = –8.064,50 u.m.

e)VPL = –19.313,50 u.m.

52) Sr. Frederico Zeiro resolveu comprar

uma prensa hidráulica por 100.000 u.m. Ao

final de cada ano, deverá gastar 20.000 u.m.

na manutenção. Considerando uma taxa de

atratividade de 12% a.a., calcular o VFL ao

final de 5 anos.

a)382.303,00 u.m.

b)363.208,00 u.m.

c)332.680,00 u.m.

d)328.603,00 u.m.

e)303.286,00 u.m.

53) Rodrigo resolveu montar um cursinho

pré-vestibular. Esperava 10 alunos no primeiro mês, 20 no segundo, 30 no terceiro

e assim por diante. Sabendo que os alunos

pagam 200 u.m. cada um ao mês, em quantos meses eles terão quitado um empréstimo de 40.000 u.m., supondo que todo esse

dinheiro seja destinado a saldar essa dívida? Suponha que o valor das mensalidades

Testes para certificação em finanças – Volume 2

capitalize numa caderneta de poupança à

taxa de 0,6% a.m. e que o empréstimo sofra

correções de 2% a.m.

a)12 meses

b)8 meses

c)6 meses

d)15 meses

e)Nunca

54) Campeão estava devendo algum dinheiro para o banco pagé. A taxa praticada

pelo banco é de 13 % a.m.. Ele está devendo

hoje R$ 6.000,00. O problema do campeão

é grave, pois ele está terminando de pagar

outra dívida – financiamento da casa que se

concluirá em 6 meses. Aceitou o conselho de

um amigo: “Venda seu carro e compre imediatamente outro, de mesmo valor, financiado em 36 meses; dê 20% de entrada, negocie

uma taxa de 2% a.m. para o empréstimo e

deixe dinheiro numa conta corrente para os

primeiros 6 meses de prestações. Dará para

saldar sua dívida e lhe sobrará algum...” Entendemos que depois de 6 meses ele poderá

pagar as prestações do carro com dinheiro

do seu próprio trabalho. Sabendo que o carro custa R$ 13.000,00, quanto dinheiro lhe

sobrará após esses seis meses, sabendo que

ele não fez nenhum tipo de aplicação? Despreze o valor do TAC.

a)R$ 1.952,05

b)R$ 2.034,51

c)R$ 2.109,09

d)R$ 2.247,41

e)R$ 2.398,50

55) Considerando o exercício anterior, responda à mesma pergunta para o caso de ele

ter aplicado o dinheiro restante na caderneta de poupança, com taxa de juros média no

período de 0,65% a.m.

Capítulo 1 – Matemática financeira e renda fixa

a)R$ 2.886,66

b)R$ 2.686,33

c)R$ 2.486,99

d)R$ 2.286,66

e)R$ 2.086,33

Instrumentos de renda fixa

56) Dentre as afirmações abaixo, qual está

correta?

a)Os bancos aplicam recursos junto ao público, dando em troca os títulos privados

CDB/RDB/LC, e utilizam esses recursos

para a compra de CDI ou títulos do Governo, de acordo com as oportunidades das

taxas ou devolvendo ao público na forma

de empréstimos.

b)Os bancos compram recursos junto ao

Bacen, dando em troca os títulos privados

CDB/RDB/LC, e utilizam esses recursos para

a compra de CDI ou títulos do Governo, de

acordo com as oportunidades das taxas ou devolvendo ao público na forma de empréstimos.

c)Os bancos compram recursos junto ao público, dando em troca Notas Promissórias e Duplicatas, e utilizam esses recursos para a compra

de CDI ou títulos do Governo, de acordo com

as oportunidades das taxas ou devolvendo ao

público na forma de empréstimos.

d)Os bancos compram recursos junto ao público, dando em troca os títulos privados CDB/

RDB/LC, e utilizam esses recursos para a compra de CDI ou títulos do Governo, de acordo

com as oportunidades das taxas ou devolvendo

ao público na forma de empréstimos.

e)Os bancos compram recursos junto ao

público, dando em troca os títulos privados

CDB/RDB/LC, e utilizam esses recursos

exclusivamente para a compra de CDI ou

títulos do Governo, de acordo com as oportunidades das taxas.

27

57) Quanto ao Certificado de Dívida Pública Mobiliária Federal/INSS - CDP/INSS,

pode-se afirmar:

a)Foi criado em 1997 pelo Banco Central

com o objetivo de possibilitar a redução do

rombo da Previdência Social, sendo utilizado como moeda de abatimento às empresas

que têm dívida com o INSS.

b)Foi criado em 1997 pelo Tesouro com o

objetivo de possibilitar a redução do rombo

da Previdência Social, sendo utilizado como

moeda de abatimento às empresas que têm

dívida com o INSS.

c)Foi criado em 1997 pelo Banco Nacional

de Desenvolvimento Econômico e Social

(BNDES), com o objetivo de possibilitar

a redução do rombo da Previdência Social,

sendo utilizado como moeda de abatimento

às empresas que têm dívida com o INSS.

d)Foi criado em 1997 pelo Ministério da

Previdência e Assistência Social (MPAS),

com o objetivo de possibilitar a redução do

rombo da Previdência Social, sendo utilizado como moeda de abatimento às empresas

que têm dívida com o INSS.

e)Foi criado em 1994 pelo Ministério da

Previdência e Assistência Social (MPAS),

com o objetivo de possibilitar a redução do

rombo da Previdência Social, sendo utilizado como moeda de abatimento às empresas

que têm dívida com o INSS.

58) Os títulos da dívida pública serão emitidos adotando-se uma das seguintes formas

de emissão:

I – Oferta pública, com a realização de leilões ao par com ágio ou deságio.

II – Direta em operações com valor no

mínimo ao par, junto a autarquias, fun-

28

dações, empresas públicas ou sociedades

de economia mista.

III – Direta em operações com o BC.

a)I, II e III estão corretas.

b)I e II estão corretas.

c)I e III estão corretas.

d)II e III estão corretas.

e)Somente a I está correta.

59) Em relação ao open market no Brasil,

pode-se afirmar:

a)Open market é um mercado primário, ou

seja, um mercado onde se negociam títulos

já emitidos anteriormente.

b)Open market é um mercado secundário, onde

se negociam exclusivamente títulos privados.

c)Open market é um mercado primário,

onde se negociam exclusivamente os Certificados de Depósitos Interbancários (CDI).

d)Open market é um mercado primário,

onde se negociam exclusivamente títulos

públicos estaduais e municipais.

e)Open market é um mercado secundário,

ou seja, um mercado onde se negociam títulos já emitidos anteriormente.

60) Em relação ao open market no Brasil,

NÃO se pode afirmar:

a)Atualmente, o open market é privativo das

instituições financeiras, e é nele que ocorre

a troca de reservas bancárias, lastreadas unicamente em títulos públicos federais.

b)É através do open market que o Banco

Central calibra o custo do dinheiro, estabelecendo o custo da troca de reservas bancárias.

c)Os bancos se utilizam do open market via

operações overnight para compor diariamente o seu caixa, de acordo com a falta ou

Testes para certificação em finanças – Volume 2

sobra de reservas bancárias, através da compra e venda de títulos federais entre si.

d)É através do open market que o Banco

Central estabelece suas metas de inflação ou

inflation target.

e)Overnight é uma operação desenvolvida

dentro do open market.

61) As operações de overnight, compromissadas por um dia, são realizadas exclusivamente:

a)Pelas instituições financeiras entre si.

b)Pelas instituições financeiras e seus clientes.

c)Pelas pessoas físicas e pessoas jurídicas

não financeiras.

d)Somente pelas pessoas jurídicas não financeiras.

e)Somente pelas instituições financeiras e

pessoas jurídicas não financeiras.

62) Até 02/08/99, as pessoas físicas e jurídicas não financeiras só podiam realizar

operações compromissadas por um período

mínimo de:

a)1 dia

b)7 dias

c)15 dias

d)30 dias

e)31 dias

63) Os títulos que estão na carteira das instituições financeiras, adquiridos através de operações compromissadas, são classificados como:

a)Carteira de Terceiros Compromissada

b)Carteira Própria Bancada

c)Carteira de Terceiros Bancada e Carteira

de Terceiros Financiada

d)Carteira Própria Financiada

e)Carteira Própria Bancada e Carteira Própria Financiada

Capítulo 1 – Matemática financeira e renda fixa

64) Nas operações overnight de troca de reservas bancárias lastreadas em títulos públicos federais forma-se:

a)O juro primário da economia (Taxa CDICetip)

b)O juro secundário da economia taxa de

juros de longo prazo (TJLP)

c)Os juros primário e secundário da economia: Taxa Selic e Taxa CDI

d)A taxa de redesconto das instituições financeiras

e)O juro primário da economia: Taxa Selic

65) NÃO podemos afirmar em relação ao

open market no Brasil:

a)Bacen ajusta os meios de pagamento ao

nível adequado de liquidez do mercado.

b)Bacen regula a quantidade de moeda estrangeira oriundas do mercado cambial.

c)Bacen forma a taxa de juros interna a cada

momento.

d)Bacen regula os movimentos voláteis de

liquidez.

e)Bacen garante recursos imediatos ao

Tesouro para fazer face aos seus resgates.

66) Os chamados dealers do Banco Central são:

a)As instituições financeiras autorizadas a

operar no mercado de open market.

b)As corretoras e distribuidoras de títulos e

valores mobiliários.

c)Os 20 maiores bancos nacionais, autorizados à operar no mercado aberto.

d)São as instituições credenciadas pelo Banco Central, que atuem como market-makers,

ou seja, que criam mercado eficiente para a

negociação de títulos federais.

29

e)Os 25 maiores bancos nacionais e estrangeiros, autorizados a operar no mercado aberto.

67) A divulgação prévia, pelo Tesouro Nacional, de cronograma de emissões de títulos

a serem colocados por ofertas públicas, tem

como objetivo:

a)Facilitar a oferta de títulos públicos nos

leilões semanais.

b)Oferecer aos dealers em caráter exclusivo

as informações do endividamento público

mobiliário.

c)Estimular a compra e venda de títulos

públicos por parte dos agentes econômicos.

d)Aumentar a competitividade entre os dealers e os demais participantes, no mercado

secundário de títulos públicos.

e)Aumentar a transparência, permitindo

que os agentes econômicos conheçam antecipadamente as metas da política do endividamento público mobiliário.

68) As notas promissórias comerciais (commercial papers) são:

a)Títulos de curto prazo emitidos por instituições não financeiras, sem garantia real,

podendo ser garantidos por fiança bancária,

negociáveis em mercado secundário e com

data de vencimento certa.

b)Títulos de curto prazo emitidos por instituições financeiras, sem garantia real, podendo ser garantidos por fiança bancária,

negociáveis em mercado secundário e com

data de vencimento certa.

c)Títulos de longo prazo emitidos por instituições financeiras, sem garantia real, podendo ser garantidos por fiança bancária,

negociáveis em mercado secundário e com

data de vencimento certa.

30

d)Títulos de curto prazo emitidos por instituições não financeiras, sem garantia real,

podendo ser garantidos por fiança bancária,

negociáveis em mercado secundário e com

data de vencimento certa.

e)Títulos de curto prazo emitidos por empresas e bancos, sem garantia real, podendo

ser garantidos por fiança bancária, negociáveis em mercado secundário e com data de

vencimento certa.

69) Em relação aos prazos de emissão dos

commercial papers, pode-se afirmar:

a)O prazo mínimo deve ser de 30 dias e o

máximo de 360 dias para as sociedades anônimas de capital fechado e 720 dias para sociedades anônimas de capital aberto.

b)O prazo mínimo deve ser de 30 dias e o

máximo de 180 dias para as sociedades anônimas de capital aberto e 360 dias para sociedades anônimas de capital fechado.

c)O prazo mínimo deve ser de 30 dias e o

máximo de 360 dias para as sociedades anônimas de capital aberto e 720 dias para sociedades anônimas de capital fechado.

d)O prazo mínimo deve ser de 30 dias e o

máximo de 180 dias para as sociedades anônimas de capital fechado e sociedades anônimas de capital aberto.

e)O prazo mínimo deve ser de 30 dias e o

máximo de 180 dias para as sociedades anônimas de capital fechado e 360 dias para sociedades anônimas de capital aberto.

70) As vantagens para o emissor de um commercial paper em relação a um empréstimo

tradicional são:

a)A emissão é isenta de IOF e IR na fonte,

possibilita o levantamento de recursos fora

do sistema financeiro, atingindo investidoTestes para certificação em finanças – Volume 2

res institucionais, o que não tomará seu limite de crédito junto aos bancos.

b)A emissão não é registrada na CVM, possibilita o levantamento de recursos fora do

sistema financeiro, atingindo investidores

institucionais, o que não tomará seu limite

de crédito junto aos bancos.

c)A emissão é isenta de IOF, possibilita o

levantamento de recursos fora do sistema financeiro, atingindo investidores institucionais, o que não tomará seu limite de crédito

junto aos bancos.

d)A emissão é isenta de IOF, IR na fonte e

CPMF, possibilita o levantamento de recursos fora do sistema financeiro, atingindo investidores institucionais, o que não tomará

seu limite de crédito junto aos bancos.

e)A emissão é isenta de IOF e CPMF, possibilita o levantamento de recursos fora do

sistema financeiro, atingindo investidores

institucionais, o que não tomará seu limite

de crédito junto aos bancos.

71) Os chamados Eurobônus são:

a)Títulos lançados exclusivamente no Mercado Comum Europeu, para captação de recursos por empresas nacionais.

b)Títulos lançados no exterior, para captação de recursos por empresas nacionais.

c)Títulos lançados no exterior, para captação de recursos do Governo Brasileiro.

d)Títulos lançados exclusivamente no Mercado Comum Europeu, para captação de recursos pelo Governo Brasileiro.

e)Títulos que representam bônus de subscrição para investidores estrangeiros.

72) Os Eurobônus podem ser lançados com

taxas de juros:

Capítulo 1 – Matemática financeira e renda fixa

a)Fixas ou Flutuantes, ou seja, respectivamente Floating Rate Notes e Fixed Rate Notes.

b)Somente Flutuantes, ou seja, Floating

Rate Notes.

c)Fixas ou Flutuantes, ou seja, respectivamente Fixed Rate Notes e Floating Rate Notes.

d)Somente Fixas, ou seja, Fixed Rate Notes.

e)Somente Flutuantes, ou seja, Floating

Rate Notes, cujo indexador é a Libor.

73) O termo “bônus” (bond em inglês) é usado tradicionalmente, no exterior, para:

a)Títulos com mais de 10 anos de prazo

b)Títulos com mais de 20 anos de prazo

c)Títulos com mais de 25 anos de prazo

d)Títulos com mais de 30 anos de prazo

e)Títulos com mais de 35 anos de prazo

74) O termo “notes” é usado tradicionalmente, no exterior, para:

a)Títulos com menos de 35 anos de prazo

b)Títulos com menos de 30 anos de prazo

c)Títulos com menos de 25 anos de prazo

d)Títulos com menos de 20 anos de prazo

e)Títulos com menos de 10 anos de prazo

75) A Resolução n. 63 do Bacen estabelece que:

a)Um banco no país contrata empréstimos

no exterior por meio de uma emissão de eurobônus e repassa internamente exclusivamente às empresas.

b)Um banco no país contrata empréstimos

no exterior por meio de uma emissão de eurobônus e repassa internamente exclusivamente no mercado interbancário.

c)Um banco no país contrata empréstimos

no exterior por meio de uma emissão de

commercial paper e repassa internamente exclusivamente às empresas.

31

d)Um banco no país contrata empréstimos

no exterior por meio de uma emissão de eurobônus e repassa internamente às empresas

ou no mercado interbancário.

e)Um banco no país contrata empréstimos

no exterior por meio de uma emissão de

commercial paper e repassa internamente exclusivamente no mercado interbancário.

76) Os títulos emitidos pelo governo sob a égide do Banco Central, além de captarem recursos para financiar as despesas governamentais,

têm papel fundamental na economia como:

a)De servir de referencial para a fixação das

taxas de juros básicas, também conhecidas

como taxas médias ponderadas.

b)De servir de referencial para a fixação das

taxas de rentabilidade dos fundos indexados

ao CDI.

c)Instrumento de garantia nas operações de

empréstimos das instituições financeiras.

d)Instrumento de avaliação da duration dos

títulos privados indexados ao Selic.

e)De servir de referencial para a fixação das

taxas de juros básicas, também conhecidas

como taxas livre de risco.

77) O prazo de maturidade de uma debênture é:

a)A duration do título antes do vencimento

da obrigação.

b)O número de anos durante os quais o

emissor promete cumprir as condições da

obrigação;

c)O prazo da debênture geralmente negociado no mercado secundário.

d)O número de anos durante os quais o

emissor não promete cumprir as condições

da obrigação.

32

e)O período existente entre a data de registro na CVM e o lançamento (underwriting)

da debênture.

78) O valor periódico do pagamento de juros feito aos credores, durante a vida da debênture, é chamado:

a)Cupom

b)Zero Coupon

c)Rentabilidade

d)Maturity

e)Comissão

79) Uma determinada debênture, cujo preço

de mercado é igual ao seu valor ao par, significa que:

a)O rendimento até o vencimento é duas

vezes maior que a taxa do cupom.

b)O rendimento até o vencimento é maior

que a taxa do cupom.

c)O rendimento até o vencimento é menor

que a taxa do cupom.

d)O rendimento até o vencimento é igual à

taxa do cupom.

e)O rendimento até o vencimento é três vezes maior que a taxa do cupom.

80) O cálculo do Current Yield (CY ) demonstra:

a)Yield to Maturity do bond

b)A taxa interna de retorno do bond

c)A rentabilidade periódica de um bond em

relação a seu preço corrente de mercado

d)A rentabilidade do cupom em relação ao

seu valor de face

e)A rentabilidade do bond em relação ao

preço corrente de face

Testes para certificação em finanças – Volume 2

81) Pode-se afirmar que um título de renda fixa é:

a)Um título com um indexador pré-estabelecido

b)Um ativo utilizado pelas empresas e pelo

governo para captar recursos

c)Um título de crédito geralmente utilizado

como depósitos

d)Um título com rendimentos periódicos

programados

e)Um passivo governamental, municipal ou

privado, gerador de um fluxo de pagamentos

preestabelecidos

ENUNCIADO REFERENTE ÀS QUESTÕES

Nos 82, 83, 84 e 85

Uma operação interbancária com instrumento

CDI foi realizada por 5 dias úteis. As taxas

praticadas (over ano) foram: 15,65%, 15,75%,

15,78%, 15,83%, 15,85%. O principal envolvido foi de R$ 5.000.000,00. Pede-se:

82) Valor futuro da operação.

a)R$ 5.150.367,50

b)R$ 5.025.905,22

c)R$ 5.014.550,14

d)R$ 5.082.130,86

e)R$ 5.009.415,84

83) A taxa efetiva no período.

a)0,291%

b)0,235%

c)0,311%

d)0,259%

e)0,341%

Capítulo 1 – Matemática financeira e renda fixa

84) A taxa over média por dia útil da operação:

a)0,05117%

b)0,04013%

c)0,05621%

d)0,09231%

e)0,05813%

85) A taxa over média mensal (TOM):

a)1,425%

b)1,628%

c)1,744%

d)1,438%

e)1,140%

ENUNCIADO REFERENTE ÀS QUESTÕES Nos 86 e 87

Um administrador de um Fundo de Pensão necessita adquirir títulos de renda fixa

para a carteira do fundo. Ele irá realizar a

cotação de uma Letra do Tesouro Nacional

(Zero Cupom), com vencimento para 87

dias úteis. Pretende auferir uma rentabilidade efetiva de 1,75 % a.m. Sabemos que,

para o prazo em questão, o número de dias

corridos é de 126. O valor de face do título

é de R$ 1.000,00.

86) O preço unitário é:

a)R$ 929,73

b)R$ 920,84

c)R$ 961,35

d)R$ 945,98

e)R$ 924,52

87) A taxa over ano é de:

a)22,58%

b)23,50%

c)21,35%

d)23,87%

e)31,82%

33

ENUNCIADO REFERENTE ÀS QUESTÕES Nos 88, 89 e 90

Uma instituição financeira pretende entrar

num leilão primário de BBC. O prazo de

colocação do título é de 80 dias úteis. A taxa

over que a instituição julga interessante é de

1,80% a.m.o. Pede-se:

88) Qual o PU que deve ser apresentado ao

Bacen?

a)R$ 948,20

b)R$ 975,00

c)R$ 953,15

d)R$ 947,87

e)R$ 968,41

89) Qual a rentabilidade efetiva no período?

a)5,320%

b)4,916%

c)4,405%

d)4,672%

e)5,514%

90) Qual a cotação em taxa over ano?

a)16,10%

b)17,51%

c)16,32%

d)17,87%

e)16,67%

ENUNCIADO REFERENTE ÀS QUESTÕES Nos 91 e 92

Um investidor adquire um lote de T-Bill,

com vencimento em 13 semanas (90 dias).

A operação foi fechada por uma taxa de desconto de 6% a.a. (360 dias). O valor de face

do título é de US$ 100. Pede-se:

91) Preço de negociação.

a)US$ 96,75

b)US$ 97,45

34

c)US$ 98,50

d)US$ 92,26

e)US$ 95,40

92) A taxa de rendimento no período.

a)2,15%

b)2,30%

c)2,35%

d)1,52%

e)1,30%

ENUNCIADO REFERENTE ÀS QUESTÕES Nos 93 e 94

O Tesouro Americano (U.S. Treasury) está

realizando um Leilão de T-Bills com prazo

de 180 dias. A taxa média de desconto, Discount Rate, pretendida pelos investidores é

de 3,5% a.a. Pede-se:

93) A taxa ou rentabilidade no período.

a)1,78%

b)2,38%

c)1,26%

d)2,10%

e)1,36%

94) A taxa (yield) do título expressa anualmente.

a)2,70%

b)3,09%

c)3,56%

d)2,92%

e)4,04%

ENUNCIADO REFERENTE ÀS QUESTÕES

Nos 95, 96, 97 e 98

Um cliente aplicou RS 235.000,00 em um

CDB, em 05/02/2001 (150 dias corridos

com 103 dias úteis). O título vencerá em

05/07/2001. O valor de resgate bruto será

de R$ 251.449,54. Pede-se:

Testes para certificação em finanças – Volume 2

95) A taxa efetiva no período.

a)6,25%

b)7,00%

c)6,35%

d)7,50%

e)6,30%

96) Se a cotação foi feita em taxa efetiva

anual (360), qual a taxa?

a)17,63%

b)17,00%

c)16,41%

d)17,58%

e)16,24%

97) Se a cotação foi feita em taxa over ano

(252), qual a taxa?

a)16,50%

b)17,00%

c)18,30%

d)16,45%

e)18,00%

98) Levando-se em conta que no dia da

aplicação, a alíquota da CPMF era de 0,3%

e no vencimento será de 0,38%, qual a rentabilidade líquida ao ano (base 252) que será

auferida (imposto de renda do CDB 20%

sobre o rendimento)?

a)13,94%

b)13,52%

c)12,37%

d)14,52%

e)15,36%

99) No dia 17/01/1997, o contrato futuro de

taxa de juros (DI-futuro), com vencimento

em 03/03/1997, estava sendo negociado por

um preço (PU) de R$ 97.449,11. Sabe-se

que o mesmo contrato tem um valor futuro

fixado em R$ 100.000,00. Com base nessas

informações, assinale a alternativa correta:

Capítulo 1 – Matemática financeira e renda fixa

a)A taxa de juros esperada pelo mercado

para o período em questão era de 2,62%.

b)Com base no preço do contrato, a taxa

over mensal (TOM) para o período em

questão era de 2,85%.

c)Com base no preço do contrato, a taxa over

ano para o período em questão era de 26,15%.

d)A taxa de juros encontrada através do preço do contrato é chamada de taxa forward.

e)A taxa de juros encontrada através do preço do contrato é chamada de taxa a termo.

100) Assinale a alternativa correta:

I – As NTN-A, incluem 10 subséries diferentes, têm a finalidade de serem utilizadas

na troca pelo Brasil Investment Bond (BIB)

e por todos os tipos de títulos bradies criados

quando do acordo de reestruturação da dívida em 1994 e os que antecederam.

II – Quando a NTN-B, seu valor nominal

na data-base é atualizado pela variação do

IPCA desde a data-base de emissão, e paga

juros semestralmente com ajuste no primeiro período de fluência quando couber.

III – Quanto às NTN-C, seu valor nominal

na data-base é atualizado pela variação do

IGP-M desde a data base de emissão e paga

juros semestralmente com ajuste no primeiro período de fluência quando couber.

a)Somente III está correta.

b)Somente I está correta.

c)Somente I e II estão corretas.

d)Somente I e III estão corretas.

e)I, II e III estão corretas.

101) Assinale a alternativa correta:

I – A NTN-D paga juros semestralmente e

seu valor nominal na data-base é atualizado

pela variação do IGPM.

35

II – A NTN-E paga juros semestralmente e

seu valor nominal na data-base é atualizado

pela taxa Selic.

III – A NTN- H tem valor nominal na data

base atualizado por índice calculado com

base na TR, desde a data-base da emissão

até a data de vencimento.

a)I, II, III estão corretas.

b)Somente I e II estão corretas.

c)Somente I e III estão corretas.

d)III está correta.

e)I está correta.

102) A emissão de LTN, LFT e NTN e

certificados qualificados para operações específicas tem as seguintes finalidades:

a)Cobertura dos deficits do Banco Central

b)Troca por Bônus de Empresas privadas

c)Permuta por títulos do Tesouro em poder do BC

d)Permuta por créditos securitizados da Petrobrás

e)Fixação da taxa básica da Economia

103) Assinale a alternativa correta:

Os Títulos da dívida pública serão emitidos

adotando-se uma das seguintes formas de

emissão.

I – Oferta pública, com a realização de leilões ao par com ágio ou deságio.

II – Direta em operações com valor no

mínimo ao par, junto autarquias, fundações empresas públicas ou sociedade de

economia mista.

III – Direta em operações, com valor no mínimo ao par, junto ao Proex;

IV – Direta em operações com o BC.

36

a)I, II, III, IV estão corretas.

b)I e IV estão corretas.

c)II e III estão corretas.

d)I e II estão corretas.

e)I, II e III estão corretas.

104) Assinale a alternativa correta:

I – Os Títulos da dívida pública são escriturais e poderão a critério do MF ser resgatados antecipadamente.

II – Os juros produzidos pelas NTN são

isentos de IR.

III – A partir da data de seu vencimento os

títulos da dívida pública têm poder liberatório para pagamento de qualquer tributo

federal de responsabilidade de seus titulares

ou de terceiros, pelo seu valor de resgate.

a)Somente I e III estão corretos.

b)Somente I e II estão corretos.

c)Somente III está correta.

d)Somente II está correta.

e)I, II, e III estão corretas.

105) Assinale a alternativa correta:

I – Podem existir obrigações de empresas

com todos os prazos de vencimentos possíveis, desde operações de endividamento

de um dia (Hot Money) até a perpetuidade

(Consols), com prazo de vencimento ou maturidade indeterminado.

II – A dívida de longo prazo é uma dívida

com prazo de reembolso superior a um ano,

a contar da data de emissão. Sua finalidade

principal é financiar projetos de investimentos ou alongar posições passivas.

III – Títulos de longo prazo podem ser

emitidos por órgãos governamentais quanto por empresas.

Testes para certificação em finanças – Volume 2

a)I, II, e III estão corretas.

b)Somente I e II estão corretas.

c)Somente II está correta.

d)Somente III está correta.

e)Somente I está correta.

106) Assinale a alternativa correta:

I – Os Títulos emitidos pelo Departamento

do Tesouro dos Estados Unidos são popularmente conhecidos como Letras do Tesouro (Treasury Securities ou simplesmente

Treasury) e são lastreados por toda fé e confiança que se possa depositar no Governo

dos Estados Unidos.

II – Há duas categorias de U.S. Treasury; letras descontadas e cupons.

III – Títulos (US Treasury) com cupons pagam

juros a cada seis meses, mais principal no vencimento. Títulos descontados pagam somente

um montante fixo contratado na maturidade.

IV – A prática corrente do Tesouro é classificar como descontados todos os títulos com

maturidade de um ano ou menor, que emite.

Estes títulos são chamados Treasury Bills.

Todos os títulos com maturidade de dois

anos ou mais, emitidos com pagamento

de cupons, são chamados Treasury Coupons Securities.

a)Somente I e IV estão corretas.

b)Somente III e IV estão corretas.

c)Somente IV está correta.

d)Somente III está correta.

e)I, II, III e IV estão corretas.

107) Assinale a alternativa correta:

I – Para se compreender mais claramente a

formação das taxas de juros, deve-se reconhecer que seu uso envolve fundamentalCapítulo 1 – Matemática financeira e renda fixa

mente a identificação de dois prazos: (a) o

prazo a que se refere especificamente a taxa

de juros; e (b) o prazo de ocorrência (capitalização dos juros).

II – Sabidamente, os juros da caderneta

de poupança são capitalizados ao principal

aplicado todo mês, por meio da taxa proporcional de 0,5% (6% a.a.), logo ao ocorrer 12

capitalizações, a taxa efetiva do ano eleva-se

para 6,27% a.a..

III – Sabe-se que o uso da taxa proporcional

promove uma taxa efetiva menor que a taxa

implicitamente declarada da operação.

a)Somente I e III estão corretas.

b)Somente II e III estão corretas.

c)Somente I está correta.

d)Somente II está correta.

e)Somente III está correta.

108) Assinale a alternativa correta:

I – A taxa preferencial de juros é representada pela taxa mínima de juros que as instituições financeiras cobram de financiamentos

concedidos a clientes caracterizados como

de primeira linha, ou seja, de maior risco.

II – As duas principais taxas preferenciais de

juros, com grande influência sobre o mercado financeiro, são a prime rate americana e a

libor, taxa interbancária do mercado financeiro de Londres.

III – A taxa real representa o encargo (ou

receita) financeiro, calculado livre dos efeitos inflacionários.

a)Somente I e III estão corretas.

b)Somente II e III estão corretas.

c)Somente I está correta.

d)Somente II está correta.

e)Somente III está correta.

37

109) Assinale a alternativa correta:

I – Conhecida formulação de Fischer permite que se apure de uma taxa de juros os

efeitos da inflação, obtendo-se os juros reais.

II – O custo de um determinado empréstimo em dólar atingiu 15 % a.a. em determinado período (1 ano), além da variação

cambial. Ao se admitir uma variação cambial de 8,5 % a.a., o custo total da operação

foi de 23,5%.

III – Um CDB remunerou o investidor por

uma taxa efetiva de 2,2%. Sabendo-se que a

inflação no período foi de 1,2%, o investidor

obteve um ganho real de 0,88%.

a)Somente I e III estão corretas.

b)Somente II e III estão corretas.

c)Somente I está correta.

d)Somente II está correta.

e)Somente III está correta.

110) Assinale a alternativa correta:

I – A taxa referencial é formada pela média

dos negócios feitos com o instrumento CDI.

II – Enquanto a taxa de inflação exprime

uma subida de preços, a taxa mínima de

atratividade exprime uma queda dos preços.

III – Quanto maior o aumento dos preços,

maior será também a desvalorização da moeda.

a)Somente I e III estão corretas.

b)Somente II e III estão corretas.

c)Somente I e II estão corretas.

d)Somente II está correta.

e)Somente III está correta.

111) Assinale a alternativa correta:

I – O conceito de Yield to Maturity (YTM),

reflete o rendimento efetivo dos títulos de

renda fixa até o seu vencimento.

38

II – Os títulos de cupom zero podem ainda

não prever qualquer pagamento de juros durante sua maturidade.

III – Um título Bullet tem sua taxa interna

de retorno pré-fixada.

a)Somente I e II estão corretas.

b)Somente II e III estão corretas.

c)Somente I está correta.

d)Somente II está correta.

e)Somente III está correta.

112) Assinale a alternativa correta:

I – Por se derivar do conceito de taxa interna

de retorno (TIR), o YTM assume implicitamente seu pressuposto básico de reinvestimento dos fluxos intermediários de caixa à própria

taxa de juros prometida pelo investimento.

II – Ao se supor que os rendimentos dos

títulos sejam periodicamente reinvestidos à

própria taxa do YTM inerente ao fluxo de

caixa, a rentabilidade (yield) periódica apurada na expressão é considerada efetiva.

III – A avaliação dos bonds e os juros de mercado apresentam um comportamento inverso.

a)Somente I e III estão corretas.

b)Somente II e III estão corretas.

c)Somente I está correta.

d)Somente II está correta.

e)I, II, III estão corretas.

113) Assinale a alternativa INCORRETA:

a)A duration é a medida mais completa da

sensibilidade de um ativo ou passivo à variação da taxa de juros, do que o prazo de vencimento, pois não leva em conta o momento

de ocorrência de todos os fluxos de caixa,

bem como o prazo de vencimento desse ativo ou passivo.

Testes para certificação em finanças – Volume 2

b)Duration é o prazo médio ponderado de

vencimento, usando-se os valores presentes

relativos dos fluxos de caixa.

c)A duration é uma medida de elasticidade

de um título ou carteira de títulos em relação à taxa de juros.

d)Na análise da duration, ponderamos o

prazo em que cada fluxo de caixa é recebido

ou pago, por uma importância relativa em

termos de valor presente;

e)A duration é uma medida inelástica de

um título ou carteira de títulos em relação à

taxa de juros.

Capítulo 1 – Matemática financeira e renda fixa

39