LAUDO DE AVALIAÇÃO

ECONÔMICO-FINANCEIRO

MANASA MADEIREIRA

NACIONAL S.A.

Elaborado por:

AQM ANÁLISE QUALITATIVA DE MERCADO LTDA

ÍNDICE

1. Introdução

2. Desenvolvimento dos trabalhos

3. Relatório Técnico de Avaliação Econômica das Ações da Manasa

Madeireira Nacional S.A.

3.1. Vendas Brutas

3.2. Dedução de Vendas

3.3. Despesas Administrativas

3.4. Custos dos Produtos Vendidos

3.5. Resultados Não Operacionais

4.

Cálculo do Valor Patrimonial por ação e cotação das ações

4.1. O Valor Patrimonial por Ação

4.2. Cotação das Ações

4.3. Valor Econômico

5.

Avaliação do Patrimônio a Valor de Mercado

5.1

Exame do Valor das Propriedades (terras) da Manasa

5.2

Avaliação de Projetos Maduros

5.3

Relação de Projetos Jovens

5.4

Avaliação a Preço de Mercado de Veículos, Edificações,

e Maquinas/Equipamentos

5.5

Atualização do Mútuo

5.6

Contingências

5.7

Demonstração do valor de mercado encontrado

6. Justificativas e fatores determinantes na fixação do preço da OPA

7. Anexo (Declarações do Avaliador)

8. Breve Currículo

1

2

2

3

3

3

4

4

4

5

5

6

7

8

8

9

9

10

10

10

11

12

15

16

Determinação do valor econômico ou justo das ações da MANASA

MADEIREIRA NACIONAL S.A.

(Precificação de ações)

1. Introdução

A Manasa Madeireira Nacional S.A. (“MANASA”) tem o objetivo de extrair, industrializar, beneficiar,

comercializar e exportar madeiras, seus produtos, subprodutos e derivados, inclusive pasta

mecânica, celulose, papel e cartolina; a exploração de atividades florestais mediante a elaboração,

execução e/ou administração de projetos de empreendimentos florestais (Florestamento e/ou

Reflorestamento) próprios ou de terceiros; a exploração da agro-indústria, vegetal ou animal e da

pecuária; o transporte rodoviário interestadual de cargas, com frota de veículos própria ou de

terceiros, não abrangendo o transporte de combustíveis; a representação por conta própria ou de

terceiros.

O presente Laudo de Avaliação foi elaborado pela AQM ANÁLISE QUALITATIVA DE MERCADO

LTDA., empresa de consultoria de investimentos, credenciada pela CVM - Comissão de Valores

Mobiliários, contratada pela PROSPER S.A. CORRETORA DE VALORES E CÂMBIO, em

conformidade com o disposto no artigo 8º da Instrução CVM 361/02, tendo em vista a realização

de Oferta Pública de Aquisições de Ações para Cancelamento de Registro.

A avaliação foi elaborada com base em informações fornecidas pela Traninvest – Comércio e

Participações Ltda (“TRANINVEST”), controladora indireta da MANASA, em outras informações

públicas disponíveis e em laudos de avaliação específicos de determinados ativos. As estimativas e

projeções aqui contidas (incluindo projeções de receitas, despesas e lucros operacionais) foram

baseadas nas informações supra referidas, as quais entendemos terem sido expressas de boa fé a

partir de premissas capazes de refletir as melhores condições atualmente disponíveis para

avaliação da MANASA.

2. - Desenvolvimento dos trabalhos

A realização da Oferta Pública de Aquisição de Ações Para Cancelamento de Registro de

Companhia Aberta (art. 16 da ICVM 361/02) foi ajustada entre a Prosper S.A. Corretora de Valores

e Câmbio, a AQM Análise Qualitativa de Mercado Ltda e a TRANINVEST, através de Instrumento

Particular de Contrato de Intermediação de Oferta Pública de Aquisição de Ações de Emissão da

MANASA, a ser realizada por conta e ordem da TRANINVEST.

Dessa forma, o presente trabalho tem por objetivo determinar o preço justo das ações objeto da

oferta, levando-se em consideração os seguintes aspectos:

I.

Preço médio ponderado de cotação das ações da companhia objeto na bolsa de valores, se

houver, discriminandos os preços das ações por espécie e classe;

II.

Valor do patrimônio líquido por ação apurado nas últimas informações periódicas enviadas

à CVM;

2

III.

Valor econômico da companhia por ação, calculado pela regra do fluxo de caixa

descontado, modelo CAPM (Capital Asset Pricing Model) e WACC (Weighte Average Cost of

Capital - método do custo médio ponderado de capital); e

IV.

Patrimônio líquido avaliado a preço de mercado.

Seguem, em anexo, os seguintes documentos/informações:

a) Evolução das análises trimestrais do período compreendido entre 31/03/2002 a 30/09/2005

conforme ITR`s enviadas à CVM (doc. nº. 1);

b) Projeção de resultados relativos ao período de 2005 a 2012; com as devidas memórias de

cálculos das premissas assumidas, das contas dinâmicas de resultados e das contas

patrimoniais (doc. nº. 2);

c) Fluxo de caixa descontado, determinando o valor econômico por ação da empresa (doc. nº. 3);

d) Declarações do avaliador, conforme inciso V do artigo 8 da Instrução CVM nº 361/02 (doc. nº.

4).

e) Avaliação de Terras da MANASA – Fundação Hugo Simas, Universidade Federal do Paraná (doc

nº 5)

f) Relação e Precificação de Projetos Maduros e Jovens (doc nº 6).

g) Avaliação a preço de mercado de veículos, edificações e máquinas/equipamentos (doc nº 7).

3

Relatório Técnico de Avaliação Econômica das Ações da

MANASA

(Primeira Parte)

Para a determinação do valor econômico das ações da MANASA foi desenvolvida e apresentada,

em anexo, projeção de resultados mediante um cenário macroeconômico.

Principais Premissas Assumidas:

3.1 Vendas Brutas:

As vendas brutas consolidadas foram projetadas de acordo com a projeção físico/ financeira para

os projetos florestais, envolvendo: desbaste, corte raso, aproveitamento, sementes, e prestação

de serviços.

Cabe salientar que a alienação de uma expressiva parcela das florestas com idade superior a cinco

anos para a empresa Viking Global Brasil Investimentos Florestais Ltda. (“Viking”), concluída em

fevereiro de 2005, importará numa substancial redução do nível de faturamento da empresa nos

próximos anos.

3.2 Dedução de Vendas:

a) Foram considerados os seguintes impostos:

3

ISS, PIS/ COFINS e Contribuição para Previdência Rural, de acordo a legislação vigente.

3.3 Despesas Administrativas:

Somente os custos administrativos de funcionamento.

3.4 Custos dos Produtos Vendidos:

Foram consideradas despesas com produção de sementes, despesas de implantação e colheita na

área florestal.

A taxa de depreciação média utilizada foi de 0,80 % ao ano.

3.5 Resultados Não Operacionais:

Foi considerado o ingresso de R$ 37,689 milhões, referente à segunda etapa da alienação dos

ativos florestais à Viking, sendo amortizada mais uma significativa parcela de mútuo no montante

de R$ 34,814 milhões em 2005.

Este fato representou um resultado não operacional de R$ 30.232 mil no 1º trimestre. (notas

explicativas nº 7, item “c”, e nº 12 da 1ª ITR de 2005).

a) A MANASA é uma empresa de capital aberto, cujas ações apresentam pouquíssima liquidez em

Bolsa de Valores;

b) A análise econômico-financeira retrospectiva demonstra uma situação financeira bastante

inconfortável, apresentando contrato de mútuo e debêntures; (ver nota explicativa 5b da 3ª

ITR/ 2005).

c) A alienação de ativos florestais à Viking, aprovada pelo conselho de administração, conforme

outras informações consideradas relevantes descritas no Relatório da Administração, referente

ao ano de 2004, complementadas pelas notas explicativas citadas acima.

d) Patrimônio Líquido em 30/09/2005 era de R$ (2.008) mil, representando R$(0,0669) por lote

de mil ações;

e) Foram realizadas as projeções dos demonstrativos econômico-financeiros até 2012, com

determinação da rentabilidade futura da empresa (Fluxo de Caixa Descontado), a partir das

análises retrospectivas e das informações fornecidas pela própria empresa, mas analisadas e

criticadas pela nossa equipe técnica;

f) As projeções de vendas foram realizadas respeitando a sazonalidade de acordo com os

ingressos programados dos desbastes em sua primeira e segunda fases e venda de sementes;

g) Para realizar as projeções e simulações financeiras projetadas e necessárias para a obtenção

dos fluxos de caixa das operações futuras, foi utilizado software próprio desenvolvido pela

AQM;

4

h) Foi utilizada uma taxa de desconto de 11,90 % ao ano. (WACC);

i)

Foram consideradas premissas de amortização de mútuos até o limite de entrada de caixa

proveniente da alienação dos ativos florestais, conforme item “c” acima. A partir de

31/03/2005, os mútuos não foram corrigidos, permanecendo sua cláusula suspensiva.

A partir dos estudos e levantamentos referidos obtivemos os seguintes valores presentes:

Valor Presente Total do Fluxo de Caixa (R$ mil)

Perpetuidade (R$ mil)

Valor Presente da Perpetuidade (R$ mil)

Taxa de Desconto da Perpetuidade (%)

Taxa de Desconto do Fluxo de Caixa (%)

Valor Operacional da Empresa (R$ mil)

Endividamento Financeiro Líquido (R$ mil)

Valor da Empresa (R$ mil)

Número de Ações (mil)

Valor Econômico por lote de mil ações (R$)

G=0 (sem crescimento após 2012)

4.

(3.857)

(47.770)

(21.748)

11,90

11,90

(25.605)

(56.083)

(81.688)

30.000.000

(2,72)

Cálculo do valor patrimonial por ação e cotações das ações em

bolsa de valores

(Segunda parte)

4.1 O valor patrimonial por ação

Tomando-se como base as informações relativas ao exercício encerrado em 31/12/2004, conforme

DFP elaborado na forma de Legislação Societária e entregue à Comissão de Valores Mobiliários –

CVM e recentemente a ITR do terceiro trimestre do exercício em curso, apuramos um valor

patrimonial por lote de mil ações de R$ 0,0669 negativo para um patrimônio líquido de R$ (2.008)

mil conforme indicado na tabela abaixo.

31/12/2002 31/12/2003 31/12/2004 31/03/2005 30/06/2005 30/09/2005

Líquido 21.487

10.553

4.161

2.194

178

(2.008)

Patrimônio

(mil)

Número de Ações 30.000.000 30.000.000 30.000.000 30.000.000 30.000.000 30.000.000

(mil)

Valor Patrimonial por 0,7162

0,3518

0,1387

0,0731

0,0059

(0,0669)

lote de mil

As projeções futuras indicam que o patrimônio líquido da empresa ficará negativo.

Portanto, este critério não é o mais indicado para a precificação da OPA.

5

4.2 Cotação das Ações

Histórico de Negociações – MNSA3L (ações ordinárias)

Data Q Negs

Q Tits

Jun/04

33

75.600.000

Jul/04

23

50.100.000

Ago/04

Set/04

4

1.000.000

Out/04

Nov/04

Dez/04

Jan/05

2

200.000

Fev/05

Mar/05

Abr/05

3

5.000.000

Mai/05

4

4.900.000

Jun/05

Jul/05

1

100.000

Ago/05

Set/05

2

2.000.000

Out/05

300.000

Nov/05

Dez/05

-

Volume$ Fechamento Abertura Mínimo Máximo Médio

32882

0,55

0,26

0,26

0,55

0,43

29519

0,60

0,55

0,55

0,70

0,59

600

0,60

0,60

0,60

0,60

0,60

65

0,30

0,35

0,30

0,35

0,33

1500

0,30

0,30

0,30

0,30

0,30

1.470

0,30

0,30

0,30

0,30

0,30

35

0,35

0,35

0,35

0,35

0,35

680

0,34

0,34

0,34

0,34

0,34

99

0,33

0,33

0,33

0,33

0,33

-

Histórico de Negociações - MNSA4L (ações preferenciais)

Data Q Negs

Q Tits

Volume$ Fechamento Abertura Mínimo Máximo

Jun/04

72

267.500.000 123.651

0,61

0,35

0,34

0,64

Jul/04

55

350.000.000 207.672

0,59

0,60

0,55

0,68

Ago/04

11

6.200.000

2.942

0,48

0,46

0,45

0,58

Set/04

3

1.000.000

460

0,46

0,46

0,46

0,46

Out/04

23

13.000.000

5.268

0,40

0,46

0,40

0,46

Nov/04

45

83.500.000 36.689

0,45

0,40

0,40

0,47

Dez/04

27

115.700.000 46.327

0,36

0,45

0,35

0,45

Jan/05

2

5.300.000

1.855

0,35

0,35

0,35

0,35

Fev/05

16

29.000.000

9.666

0,35

0,33

0,31

0,35

Mar/05

29

161.300.000 53.034

0,33

0,35

0,32

0,35

Abr/05

22

176.200.000 58.892

0,33

0,33

0,33

0,35

Mai/05

5

38.900

12.846

0,34

0,33

0,33

0,34

Jun/05

5

38.900.000 12.846

0,34

0,33

0,33

0,34

Jul/05

6

51.600.000 18.060

0,35

0,35

0,35

0,35

Ago/05

25

185.200.000 65.074

0,36

0,35

0,35

0,37

Set/05

3

3.800.000

1.368

0,36

0,36

0,36

0,36

Out/05

10

104.000.000 37.290

0,35

0,36

0,35

0,36

Nov/05

12

23.700.000

8.357

0,36

0,35

0,35

0,36

Dez/05

1

100.000

35

0,35

0,35

0,35

0,35

OBS.: Cotações por mil ações

6

Médio

0,46

0,59

0,47

0,46

0,41

0,44

0,40

0,35

0,33

0,33

0,33

0,33

0,33

0,35

0,35

0,36

0,36

0,35

0,35

4.3 Valor Econômico

Fluxo de Caixa Operacional - R$ Mil

MANASA

Receita Operacional Líquida

Custo dos Produtos Vendidos

(+) Depreciação

Lucro Bruto

Despesas com Vendas

Despesas Administrativas

Lucro antes dos Efeitos Financeiros

Ganhos na Alienação de Ativos

Investimentos

LAIR

Imposto de Renda

Participação dos Empregados

Lucro Líquido

Recebimentos de Dividendos

Pagamento de Dividendos

Fluxo de Caixa Operacional

Período

Valor Presente dos Fluxos

Valor Presente Total

2005

2.684

2.019

500

1.165

0

8.010

(6.845)

30.232

0

23.387

0

0

23.387

0

0

23.387

0

23.387

2006

4.881

4.443

474

912

0

1.915

(1.003)

0

0

(1.003)

242

0

(1.245)

0

0

(1.245)

1

(1.113)

2007

1.604

6.736

474

(4.658)

0

2.900

(7.557)

0

0

(7.557)

0

0

(7.557)

0

0

(7.557)

2

(6.036)

2008

1.181

6.846

473

(5.192)

0

2.900

(8.091)

0

0

(8.091)

0

0

(8.091)

0

0

(8.091)

3

(5.775)

2009

1.509

6.423

460

(4.453)

0

2.900

(7.353)

0

0

(7.353)

0

0

(7.353)

0

0

(7.353)

4

(4.690)

2010

1.800

6.132

460

(3.873)

0

2.900

(6.773)

0

0

(6.773)

0

0

(6.773)

0

0

(6.773)

5

(3.861)

2011

2.161

5.966

459

(3.346)

0

2.900

(6.246)

0

0

(6.246)

0

0

(6.246)

0

0

(6.246)

6

(3.182)

(3.857)

R1= Rfree+Beta(Rmédio-Rfree)

Perpetuidade em 2012

(47.770)

Valor Presente da Perpetuidade

(21.748)

Taxa de Desconto - Perpetuidade

11,90%

Taxa de Desconto

11,90%

Valor Operacional da Empresa

(25.605)

Endividamento Financeiro Líquido

(56.083)

Valor da Empresa (R$)

Valor da Empresa (US$)

(81.688)

(37.013)

R2= y.R1 + (1-y).D

Ufir

US$ de Referência

No AÇÕES (Mil)

BETA

RISC.FREE

RET MÉDIO

R1

R2

1,00

6,00

15,65

(0,03) y=PTLQ/PTLQ+EMP

12,00 D=CUSTO ENDV.

15,65

0,1190

0,8287

2,2070

30.000.000

Dólar de referência 30/11/2005.

Acima apresentamos o fluxo extraído das variações acumuladas anuais oriundas das projeções de

resultados, após imposto de renda, sem considerar os efeitos financeiros e outras receitas e

despesas operacionais que não representam entradas ou saídas de caixa, exceto a depreciação.

O modelo utilizado foi CAPM (Capital Asset Pricing Model), para encontrar a taxa de desconto do

fluxo apropriado ao nível de risco da empresa, utilizando-se também o custo de capital médio

ponderado WACC (Weighted Average Cost of Capital).

7

Fórmula:

R1 = Rfree + Beta (Rmédio - Rfree)

R2 = y.R1 + (1-y).D

R1 - Taxa de retorno esperada.

R2 - Taxa de retorno esperada, após o custo de capital médio ponderado.

Rfree - Taxa livre de risco

Beta - Calculado tomando-se como base as cotações da empresa.

Rmédio - Retorno esperado médio sobre um índice de mercado sobre uma carteira de renda fixa.

Y - Proporção do capital próprio em relação ao somatório do patrimônio líquido + empréstimos

totais.

(1-y) - Proporção do capital de terceiros.

D - Custo médio do capital de terceiros.

Dessa forma, a R2 encontrada foi utilizada para descontar os fluxos de caixa operacionais da

empresa, trazendo-os a valores presentes.

A taxa de crescimento após o último período foi considerada nula, ou seja, a taxa de desconto da

perpetuidade é igual a taxa de desconto do fluxo encontrada de 11,90 % (onze vírgula noventa

por cento).

Cabe salientar que em função do seu alto grau de alavancagem, R2 tende a aproximar-se de R1.

A taxa livre de risco foi considerada de 6% (seis por cento), ou seja, a taxa de juros anual da

poupança.

A taxa média ponderada de uma carteira de renda fixa foi de 15,65%. (SELIC média projetada em

2006 de 15,65%).

O coeficiente beta utilizado foi de 1,0x, por se tratar de uma empresa de baixa liquidez de

mercado. Portanto, o seu risco sistemático não serve como parâmetro, tendo em vista não existir

empresas correlatas negociadas em Bolsas de valores.

Não aconselhamos, desta forma, o valor econômico projetado como sendo a precificação, a ser

adotada na Oferta Pública de Aquisição de Ações, por apresentar um valor negativo de R$ 81.688

mil.

5.

Avaliação do patrimônio a preço de mercado.

5.1 Exame do valor das terras da MANASA (doc. nº 5)

A avaliação das terras da MANASA foi elaborada pela Universidade Federal do Paraná – Fundação

Hugo Simas, em novembro de 2005.

A referida avaliação obteve os seguintes resultados para a totalidade das terras da MANASA:

Valor a preços médios :

Valor a preços mínimos :

Valor a preços máximos :

R$ 81.003.362,00

R$ 67.557.390,00

R$ 91.828.683,00

8

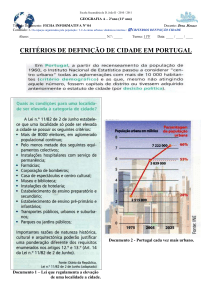

Gráfico dos valores mínimos, médios e máximos das terras da MANASA.

Valor da Terra (R$)

Máximo

Médio

Mínimo

60.000.000

70.000.000

80.000.000

90.000.000

100.000.000

Para efeito da presente avaliação foi considerado o valor a preços médios, R$ 81.003.362,00.

5.2 Avaliação de Projetos Florestais com idade superior a 6 anos (“Projetos

Maduros”)(doc. nº 6)

A avaliação de projetos maduros foi realizada pela precificação do volume conhecido, através de

inventario florestal, com base nos valores praticados pela MANASA nos diferentes sortimentos

(processo, serraria 1, serraria 2, laminação 1 e laminação 2).

Resultado para efeito da presente avaliação : R$ 24.746.226,76

5.3 Avaliação de Projetos Florestais com idade igual ou inferior a 6 anos

(“Projetos Jovens”) (doc. nº 6)

Pelo baixo volume de madeira existente em projetos jovens, a avaliação deve ser realizada através

da imputação dos custos atuais da MANASA na implantação e manutenção de projetos florestais,

conforme sua idade.

Resultado para efeito da presente avaliação: R$ 19.932.883,60

9

5.4 Avaliação a preço de mercado

máquinas/equipamentos: (doc. nº 7)

de

veículos,

edificações

e

A avaliação dos itens acima do Ativo Imobilizado a preços de mercado, quando resultou em

valores inferiores ao seus respectivos valores contábeis residuais foram utilizados, por

conservadorismo, para efeito no presente laudo.

Item

Veículos

Edificações

Maq./Equip.

Valor residual

Valor de mercado

contábil

(R$ mil)

(R$ mil)

683

2.174

2.718

346

207

425

Total para efeito do Laudo

Valor para efeito do

Laudo

(R$ mil)

2.174

2.718

425

5.317

5.5 Atualização do Mútuo: (Mil)

O contrato de mútuo (Segundo Aditivo para a Consolidação dos Contratos de Empréstimo, de

02.05.2003) prevê que os valores emprestados estão sujeitos à correção monetária pela variação

do IGPM e juros de 12% ao ano, computados desde sua contratação, subordinando-se, todavia, a

exigibilidade desses encargos à condição suspensiva, dentre outras, de geração de fluxo de caixa

livre e positivo na MANASA. Caso a exigibilidade da correção monetária e juros não estivessem

subordinada à condição suspensiva, o saldo devedor em 30 de setembro de 2005, seria de R$

87.643 (R$ 86.503 em 30 de junho de 2005), conforme Nota Explicativa do ITR de 30 de

setembro de 2005. Se a MANASA gerar caixa livre suficiente para quitação da dívida, a

apropriação dos juros e da correção monetária suspensos gerará um efeito negativo no resultado

(despesa) no valor de R$ 74.075 (R$ 72.897 em 30 de junho de 2005).

DÍVIDAS COM PESSOAS LIGADAS (MÚTUO)

13.568

87.643

5.6 Contingências:

O valor total das contingências, em 30 de setembro, era de R$ 2.382 mil, conforme nota

explicativa número 15 da 3ª ITR/2005.

Valor das Contingências

R$ 2.382 mil.

10

5.7 Demonstração do valor de mercado encontrado:

R$ 1000

ATIVO CIRCULANTE

Caixa e Aplic.Financeiras

Clientes

Prov. Dev. Duv

Tributos Diferidos

Outros Realizáveis

REALIZÁVEL A LONGO PRAZO

PERMANENTE

30/09/2005

19.964

15.234

1.428

(310)

2.953

659

4.118

49.243

Ajuste

19.964

15.234

1.428

(310)

2.953

659

4.118

116.499

Investimentos

Imobilizado Total

Depreciaçâo Acumulada

Diferido

TOTAL DO ATIVO

10

57.754

(8.521)

0

73.325

10

130.999

(14.510)

0

140.581

Imobilizado Total

EXAME DO VALOR DAS TERRAS

81.003.362,00

AVALIAÇÃO DE PROJETOS MADUROS

24.746.226,76

AVALIAÇÃO DE PROJETOS JOVENS

19.932.883,60

AVALIAÇÃO DE VEÍCULOS, MÁQUINAS E EQUIPAMENTOS

TOTAL IMOBILIZADO

5.316.574,21

130.999.046,57

Empréstimos (R$ Mil)

SET/2005

57.009

DEBÊNTURES

INSTITUIÇÕES FINANCEIRAS

DÍVIDAS COM PESSOAS LIGADAS (MÚTUO)

SOCIEDADES EM CONTA DE PARTICIPAÇÃO

TOTAL EMPRESTIMOS

ATUALIZAÇÃO

57.009

10

10

13.568

730

87.643

730

71.317

OUTRAS CONTAS PASSIVAS

11

145.392

FORNECEDORES

IMPOSTOS E CONTRIBUIÇÕES

SALÁRIOS E ENCARGOS

ADIANTAMENTOS DE CLIENTES

OUTROS

399

97

439

1.570

581

TOTAL OUTRAS CONTAS PASSIVAS

3.086

399

97

439

1.570

581

3.086

Valor do patrimônio a preço de mercado, líquido do endividamento e

contingências:

Ativo Total

(-) Dívida Total

(-) Contingências

(-) Outras contas passivas

Valor Patrimonial a preço de mercado

R$ 140.581 mil

R$ 145.392 mil

R$ 2.382 mil

R$ 3.086 mil

R$ (10.279) mil

6. Justificativas e fatores determinantes na fixação do preço da

OPA.

(Terceira Parte)

Para a determinação do valor da Oferta Pública de Aquisição de Ações da MANASA consideramos

os seguintes pontos:

a) O preço médio ponderado de cotação das ações da MANASA na bolsa de valores ou no

mercado de balcão organizado, no período de 18 de junho/04 a 17 de junho/05, é de R$

0,45 por lote de mil ações preferenciais e de R$ 0,49 por lote de mil ações ordinárias.

12

Histórico Cotações Manasa PN

Data Q Negs

Q Tits

Volume R$

Fechamento

Abertura

Mínimo Máximo Médio

22/6/2004

6

5.000.000

1.800,00

0,36

0,36

0,36

0,36

0,36

23/6/2004

2

26.200.000

9.170,00

0,35

0,35

0,35

0,35

0,35

24/6/2004

2

9.000.000

3.240,00

0,36

0,36

0,36

0,36

0,36

25/6/2004

22

99.900.000

39.328,00

0,42

0,37

0,36

0,42

0,39

28/6/2004

10

31.400.000

16.520,00

0,50

0,49

0,49

0,55

0,53

29/6/2004

16

53.800.000

28.382,00

0,58

0,54

0,49

0,59

0,53

30/6/2004

10

40.000.000

24.450,00

0,61

0,58

0,58

0,64

0,61

1/7/2004

7

41.000.000

24.380,00

0,55

0,60

0,55

0,61

0,59

2/7/2004

3

10.000.000

5.600,00

0,56

0,56

0,56

0,56

0,56

5/7/2004

5

36.900.000

20.710,00

0,58

0,56

0,56

0,58

0,56

6/7/2004

8

55.600.000

32.790,00

0,60

0,59

0,56

0,63

0,59

7/7/2004

5

2.400.000

1.569,00

0,64

0,64

0,64

0,68

0,65

8/7/2004

9

100.200.000

60.453,00

0,60

0,62

0,59

0,65

0,60

12/7/2004

2

2.000.000

1.240,00

0,62

0,62

0,62

0,62

0,62

13/7/2004

4

9.000.000

5.430,00

0,60

0,60

0,60

0,61

0,60

15/7/2004

1

10.000.000

5.900,00

0,59

0,59

0,59

0,59

0,59

16/7/2004

7

75.900.000

45.540,00

0,60

0,60

0,60

0,60

0,60

26/7/2004

4

7.000.000

4.060,00

0,59

0,57

0,57

0,59

0,58

6/8/2004

6

3.100.000

1.437,00

0,58

0,46

0,45

0,58

0,46

17/8/2004

1

400.000

204,00

0,51

0,51

0,51

0,51

0,51

18/8/2004

1

500.000

245,00

0,49

0,49

0,49

0,49

0,49

19/8/2004

2

1.200.000

576,00

0,48

0,48

0,48

0,48

0,48

24/8/2004

1

1.000.000

480,00

0,48

0,48

0,48

0,48

0,48

20/9/2004

3

1.000.000

460,00

0,46

0,46

0,46

0,46

0,46

4/10/2004

1

200.000

92,00

0,46

0,46

0,46

0,46

0,46

7/10/2004

3

300.000

132,00

0,44

0,44

0,44

0,44

0,44

8/10/2004

8

8.600.000

3.458,00

0,43

0,40

0,40

0,43

0,40

13/10/2004

3

400.000

168,00

0,42

0,42

0,42

0,42

0,42

14/10/2004

1

700.000

287,00

0,41

0,41

0,41

0,41

0,41

21/10/2004

1

400.000

164,00

0,41

0,41

0,41

0,41

0,41

26/10/2004

1

1.000.000

400,00

0,40

0,40

0,40

0,40

0,40

29/10/2004

5

1.400.000

567,00

0,40

0,45

0,40

0,45

0,41

5/11/2004

14

45.100.000

19.667,00

0,44

0,40

0,40

0,44

0,44

9/11/2004

1

100.000

45,00

0,45

0,45

0,45

0,45

0,45

10/11/2004

1

100.000

45,00

0,45

0,45

0,45

0,45

0,45

11/11/2004

2

200.000

85,00

0,42

0,43

0,42

0,43

0,43

12/11/2004

3

500.000

223,00

0,45

0,44

0,44

0,45

0,45

16/11/2004

1

1.300.000

585,00

0,45

0,45

0,45

0,45

0,45

17/11/2004

7

2.300.000

984,00

0,45

0,42

0,42

0,45

0,43

18/11/2004

3

16.000.000

7.200,00

0,45

0,45

0,45

0,45

0,45

19/11/2004

1

900.000

405,00

0,45

0,45

0,45

0,45

0,45

25/11/2004

7

5.200.000

2.220,00

0,46

0,42

0,42

0,46

0,43

26/11/2004

4

11.700.000

5.185,00

0,45

0,43

0,43

0,47

0,44

29/11/2004

1

100.000

45,00

0,45

0,45

0,45

0,45

0,45

1/12/2004

8

18.000.000

7.626,00

0,42

0,45

0,42

0,45

0,42

3/12/2004

7

71.000.000

28.610,00

0,41

0,41

0,40

0,41

0,40

6/12/2004

1

5.000.000

2.000,00

0,40

0,40

0,40

0,40

0,40

10/12/2004

1

100.000

39,00

0,39

0,39

0,39

0,39

0,39

15/12/2004

1

10.000.000

3.900,00

0,39

0,39

0,39

0,39

0,39

23/12/2004

3

1.800.000

659,00

0,35

0,38

0,35

0,38

0,37

27/12/2004

3

6.500.000

2.285,00

0,35

0,36

0,35

0,36

0,35

30/12/2004

3

3.300.000

1.208,00

0,36

0,38

0,36

0,38

0,37

3/1/2005

2

5.300.000

1.855,00

0,35

0,35

0,35

0,35

0,35

18/2/2005

1

100.000

33,00

0,33

0,33

0,33

0,33

0,33

21/2/2005

3

2.900.000

976,00

0,33

0,34

0,33

0,34

0,34

22/2/2005

1

100.000

34,00

0,34

0,34

0,34

0,34

0,34

24/2/2005

1

15.000.000

5.100,00

0,34

0,34

0,34

0,34

0,34

25/2/2005

8

9.800.000

3.148,00

0,35

0,31

0,31

0,35

0,32

28/2/2005

2

1.100.000

375,00

0,35

0,34

0,34

0,35

0,34

1/3/2005

1

100.000

35,00

0,35

0,35

0,35

0,35

0,35

3/3/2005

1

300.000

105,00

0,35

0,35

0,35

0,35

0,35

4/3/2005

1

500.000

175,00

0,35

0,35

0,35

0,35

0,35

8/3/2005

7

16.600.000

5.312,00

0,32

0,32

0,32

0,32

0,32

9/3/2005

3

7.200.000

2.314,00

0,33

0,32

0,32

0,33

0,32

10/3/2005

1

1.500.000

510,00

0,34

0,34

0,34

0,34

0,34

11/3/2005

3

2.500.000

861,00

0,35

0,33

0,33

0,35

0,34

15/3/2005

5

4.100.000

1.318,00

0,32

0,34

0,32

0,34

0,32

18/3/2005

4

127.300.000

42.009,00

0,33

0,33

0,33

0,33

0,33

29/3/2005

1

100.000

32,00

0,32

0,32

0,32

0,32

0,32

31/3/2005

2

1.100.000

363,00

0,33

0,33

0,33

0,33

0,33

4/4/2005

1

10.000.000

3.300,00

0,33

0,33

0,33

0,33

0,33

5/4/2005

3

12.000.000

4.200,00

0,35

0,35

0,35

0,35

0,35

6/4/2005

1

10.000.000

3.400,00

0,34

0,34

0,34

0,34

0,34

7/4/2005

2

10.300.000

3.505,00

0,35

0,34

0,34

0,35

0,34

8/4/2005

1

10.000.000

3.400,00

0,34

0,34

0,34

0,34

0,34

11/4/2005

1

10.000.000

3.400,00

0,34

0,34

0,34

0,34

0,34

12/4/2005

9

110.000.000

36.400,00

0,33

0,34

0,33

0,34

0,33

18/4/2005

1

200.000

66,00

0,33

0,33

0,33

0,33

0,33

27/4/2005

3

3.700.000

1.221,00

0,33

0,33

0,33

0,33

0,33

12/5/2005

2

28.000.000

9.240,00

0,33

0,33

0,33

0,33

0,33

13/5/2005

1

10.000.000

3.300,00

0,33

0,33

0,33

0,33

0,33

18/5/2005

2

900.000

306,00

0,34

0,34

0,34

0,34

0,34

3/6/2005

2

3.000.000

960,00

0,32

0,32

0,32

0,32

0,32

10/6/2005

1

13.000.000

4.160,00

0,32

0,32

0,32

0,32

0,32

13/6/2005

2

2.900.000

931,00

0,33

0,32

0,32

0,33

0,32

17/6/2005

3

11.900.000

4.065,00

0,34

0,35

0,34

0,35

0,34

13

Histórico Cotações Manasa ON

Data

Q Negs Q Tits

Volume R$ Fechamento Abertura Mínimo Máximo Médio

25/6/2004

11

30.500.000

11.285

0,37

0,37

0,37

0,37

0,37

28/6/2004

2

1.100.000

469

0,42

0,49

0,42

0,49

0,43

29/6/2004

15

37.300.000

17.591

0,50

0,45

0,45

0,50

0,47

30/6/2004

2

6.000.000

3.300

0,55

0,55

0,55

0,55

0,55

1/7/2004

9

28.900.000

15.895

0,55

0,55

0,55

0,55

0,55

5/7/2004

4

10.000.000

5.998

0,60

0,58

0,58

0,60

0,60

7/7/2004

4

8.100.000

5.663

0,70

0,63

0,63

0,70

0,70

8/7/2004

5

1.100.000

763

0,70

0,69

0,69

0,70

0,69

16/7/2004

1

2.000.000

1.200

0,60

0,60

0,60

0,60

0,60

2/9/2004

2

200.000

120

0,60

0,60

0,60

0,60

0,60

3/9/2004

2

800.000

480

0,60

0,60

0,60

0,60

0,60

26/1/2005

2

200.000

65

0,30

0,35

0,30

0,35

0,33

13/4/2005

3

5.000.000

1500

0,30

0,30

0,30

0,30

0,30

20/5/2005

4

4.900.000

1470

0,30

0,30

0,30

0,30

0,30

b) O Valor patrimonial mais recente conhecido (de 30/09/2005) é de R$ 0,0669 negativo

por lote de mil ações;

c) O Valor econômico encontrado pela metodologia do fluxo de caixa descontado é

negativo;

d) O patrimônio líquido, a preço de mercado, é R$10.279 mil negativo.

Portanto, a AVALIADORA conclui que o preço justo para aquisição das ações de emissão da MANASA é o

valor apurado pela média ponderada de cotação das ações, conforme disposto na letra “a” supra, uma vez

que as demais metodologias de avaliação analisadas apresentam valores negativos, de acordo com as

demonstrações do laudo de avaliação e seus anexos.

Rio de Janeiro, 02 de Janeiro de 2006.

JOSÉ CARLOS A. CHEDEAK

Economista

CORECOM REG: 12.945

CVM REG: 5171

14

7. Declarações do AVALIADOR, conforme inciso V artigo 8 da Instrução CVM nº

361/02:

A AQM Análise Qualitativa de Mercado Ltda declara que:

Seu controlador e pessoas a ele vinculadas não são titulares e não possuem sob

administração discricionária ações de emissão da MANASA.

Dentre os critérios de avaliação, entende ser mais adequado para definição do preço justo

o que leva em conta o preço médio ponderado de cotação das ações da MANASA em Bolsa

de Valores;

Não tem conflito de interesse que lhe diminua a independência necessária ao desempenho

de suas funções;

Não é titular ou proprietária de ações de emissão da MANASA

Receberá R$ 15.000,00 (quinze mil reais) pela elaboração do laudo de avaliação, conforme

previsto no contrato de intermediação, firmado entre a AQM Análise Qualitativa de Mercado

Ltda, Prosper S.A. Corretora de Valores e Câmbio e a TRANINVEST;

Não recebeu nenhuma remuneração por quaisquer serviços de consultoria, avaliação,

auditoria e assemelhados, da controladora indireta, TRANINVEST, bem como da MANASA,

no período anterior de 12 (doze) meses ao requerimento do registro da Oferta pública de

Aquisição para o cancelamento de registro, disposto no artigo 8º, § 6º da Instrução nº

361/02.

15

8. Breve Currículo do AVALIDOR:

AQM – Análise Qualitativa de Mercado Ltda., sociedade de direito privado, constituída sob a forma

de sociedade por quotas de responsabilidade limitada, com sede na Rua Professor Otacílio, 61

conj. 204 Niterói - Rio de Janeiro – RJ, inscrita no CNPJ: sob o nº 40.352.205/0001-50, registrada

junto à CVM sob o nº 5171, é a responsável pela elaboração do presente Laudo.

A AQM é uma empresa de consultoria na área de Mercado de Capitais. Tem por objetivo

acompanhar as principais empresas do mercado brasileiro que tenham participação expressiva na

composição dos Índices das Bolsas de Valores em todo país, particularmente na BOVESPA (Bolsa

de Valores de São Paulo). Atualmente a AQM acompanha aproximadamente 76,0 % do índice

BOVESPA representado pelas empresas, a saber: Petrobrás, Vale do Rio Doce, Net Serviços S.A,

Usiminas, CSN, Ambev, Aracruz, Embratel Participações, Telecom São Paulo S.A, Tele Norte Leste

Participações,Telemar Norte Leste, Brasil Telecom Participações, Brasil Telecom S.A, Grupo VIVO

(Telesp Celular Participações, Tele Centro Oeste Celular Participações, Tele Sudeste Celular

Participações,Tele Leste Participações),Tim Sul, Tim Sul Participações, Tele Norte Celular

Participações, Telemig Celular Participações, Cemig, Eletrobrás, Eletropaulo, Cesp, Light, Celesc e

Copel.

A AQM reúne vasta experiência na avaliação de empresas negociadas em mercado e presta

serviços de consultoria de investimento a diversos investidores institucionais desde a sua criação

em 1992.

Pela presente, a AQM – Análise Qualitativa de Mercado Ltda declara que já realizou serviço de

Avaliação Econômica com a utilização do Modelo do Fluxo de Caixa Descontado, para a seguinte

empresa:

Technos Relógios S.A.

Oferta Pública de Aquisição de Ações Ordinárias por Aumento de Participação.

Registrada - Processo RJ/2002 - 06308.

JOSÉ CARLOS A. CHEDEAK

Economista

CORECOM REG: 12.945

CVM REG: 5171

16