Boletim-CONT-FISC-TRIB-JUR-em-07.jan_.2012

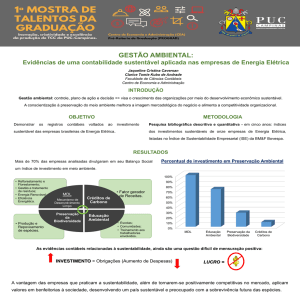

Propaganda