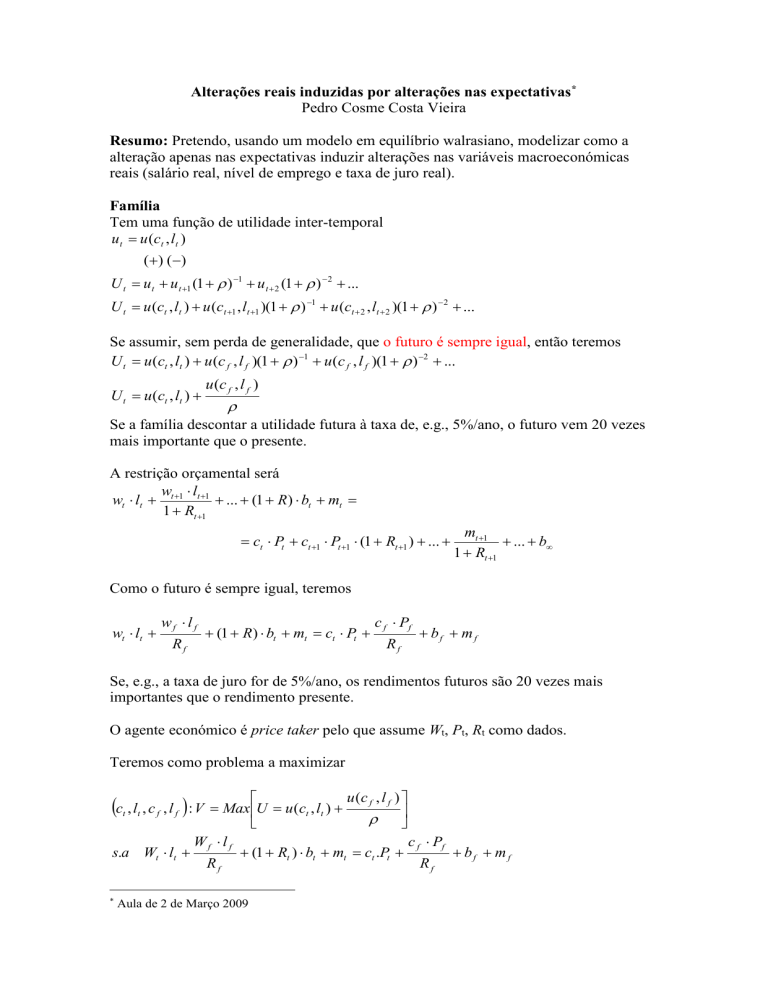

Alterações reais induzidas por alterações nas expectativas*

Pedro Cosme Costa Vieira

Resumo: Pretendo, usando um modelo em equilíbrio walrasiano, modelizar como a

alteração apenas nas expectativas induzir alterações nas variáveis macroeconómicas

reais (salário real, nível de emprego e taxa de juro real).

Família

Tem uma função de utilidade inter-temporal

u t u (ct , l t )

( ) ( )

U t u t u t 1 (1 ) 1 u t 2 (1 ) 2 ...

U t u (ct , lt ) u (ct 1 , lt 1 )(1 ) 1 u (ct 2 , lt 2 )(1 ) 2 ...

Se assumir, sem perda de generalidade, que o futuro é sempre igual, então teremos

U t u (ct , lt ) u (c f , l f )(1 ) 1 u (c f , l f )(1 ) 2 ...

U t u (ct , lt )

u (c f , l f )

Se a família descontar a utilidade futura à taxa de, e.g., 5%/ano, o futuro vem 20 vezes

mais importante que o presente.

A restrição orçamental será

w l

wt lt t 1 t 1 ... (1 R) bt mt

1 Rt 1

ct Pt ct 1 Pt 1 (1 Rt 1 ) ...

mt 1

... b

1 Rt 1

Como o futuro é sempre igual, teremos

wf l f

wt lt

Rf

(1 R) bt mt ct Pt

c f Pf

Rf

bf m f

Se, e.g., a taxa de juro for de 5%/ano, os rendimentos futuros são 20 vezes mais

importantes que o rendimento presente.

O agente económico é price taker pelo que assume Wt, Pt, Rt como dados.

Teremos como problema a maximizar

u (c f , l f )

, l f : V Max U u (ct , lt )

Wf l f

c f Pf

s.a Wt lt

(1 Rt ) bt mt ct .Pt

bf m f

Rf

Rf

c , l , c

t

*

t

f

Aula de 2 de Março 2009

Deveríamos ainda acrescentar o lucro das empresas. Mas, em “concorrência perfeita, o

lucro das empresas é negligenciável.

Maximizava-se a utilidade sujeita à restrição orçamental e linearizava-se.

Também se usar o modelo microeconómico apenas para identificar as variáveis

relevantes e procurar a evidência empírica (factos estilizados).

ct c(Wt / Pt , Rt , bt , W f / Pf , R f , b f )

( ) () ( ) ( ) (?) ()

lt l (Wt / Pt , Rt , bt , W f / Pf , R f , b f )

( ) ( ) ( ) ( ) ( ) ( )

ln( ct ) 6 0.1 ln( Wt / Pt ) 0.5 ln( Rt ) 0.3 ln( bt ) 0.9 ln( W f / Pf ) 0.1 ln( R f ) 0.3 ln( b f )

ln( lt ) 3 0.3 ln( Wt / Pt ) 0.5 ln( Rt ) 0.3 ln( bt ) 0.3 ln( W f / Pf ) 0.1 ln( R f ) 0.3 ln( b f )

A) Se o salário real actual aumentar, mesmo que diminua lt, aumenta o rendimento real,

aumentando o consumo real.

B) Se a taxa de juro aumentar, aumenta o rendimento mas a utilidade futura aumenta

mais se aumentar a poupança, bf.

C) O salário futuro ser maior faz diminuir a poupança pelo que aumenta o consumo.

D) A taxa de juro futura ser maior terá efeito neutro a negativo: aumenta a “riqueza

futura actualizada” mas também aumenta o “consumo futuro actualizado”. Pode ter um

efeito negativo no endividamento/poupança a longo prazo.

Os preços futuros são expectativas pelo que alterações nas expectativas induzem um

efeito mais importante que as variáveis de t: O pessimismo implica uma diminuição de

W f / Pf e o aumento de bf e Rf. Pode também causar uma diminuição de bt (i.e., crise

financeira).

Então, o pessimismo dos consumidores enfraquece a procura de BS para consumo

e reforça a oferta de trabalho.

Empresas

Tem uma função lucro inter-temporal

(kt , lt ) f (kt , lt ) kt ( R) lt Wt / Pt

VAt t t 1 (1 R )1 t 2 (1 R ) 2 ...

VAt (kt , lt ) (kt 1, lt 1 )(1 R )1 (kt 2 , lt 2 )(1 R ) 2 ...

Se assumir, sem perda de generalidade, que o futuro é sempre igual, então teremos

(k f , l f )

VAt (kt , lt )

R

O lucro é decrescente com a taxa de juro presente, com o salário e com a taxa de juro e

salários futuros. A relevância do presente varia com a expectativa quanto à taxa de juro

futura. A variação do capital é a função investimento.

Resulta da optimização as funções de procura de trabalho e oferta de bens e serviços

lt l (Wt / Pt , Rt , W f / Pf , R f )

() () ( ?) ()

it i (Wt / Pt , Rt , W f / Pf , R f )

( ?) () ( ?)

( )

yt f (kt , lt ) y (Wt / Pt , Rt , W f / Pf t , R f )

()( )

() ( ?) () ( ?)

ln( lt ) 15 0.6 ln( Wt / Pt ) 0.3 ln( W f / Pf )

ln( it ) 12 0.1 ln( Wt / Pt ) 0.5 ln( Rt ) 0.1 ln( W f / Pf ) 1.5 ln( R f )

ln( yt ) 0.9 0.7 ln( lt ) 0.3 ln( kt )

O pessimismo implica um aumento de W f / Pf e de R f .

Então, o pessimismo das empresas enfraquece a oferta de BS e a procura de

trabalho.

Mercado de trabalho

As empresas pessimistas pensam que os preços vão cair (o salário real vai subir)

enquanto que as famílias pessimistas pensam que o salário real vai cair (e os preços

subir). As expectativas são contrárias e aparentemente inconsistentes umas com as

outras mas em termos estatísticos podem ser “extracções da mesma variável aleatória”

só que os agentes económicos, com precaução, assumem concretizações adversas.

Em termos de mercado compensado, o pessimismo diminui o salário real e (se ajustar) é

incerto o efeito sobre o emprego. Mas, se o salário não ajustar, as empresas têm que

despedir trabalhadores: é necessário que haja uma redução do salário para não haver

aumento de desemprego. O despedimento dá-se principalmente por falência ( destruição

de capital o que implica destruição e capital e diminuição de bt por aumento das

imparidades).

Mercado de bens e serviços

Caso a oferta enfraqueça muito e a procura pouco, aumenta a taxa de juro e diminui o

produto (crise pelo lado do pessimismo das empresas).

Caso a oferta enfraqueça pouco e a procura muito, diminui a taxa de juro e aumenta o

produto (crise pelo lado do pessimismo das famílias).

A evidência empírica é no sentido de descida da taxa de juro e do produto (crise pelo

lado das empresas e das famílias)

Se a taxa de juro (e o salário real) não ajustar, haverá um excesso de produção.

Sendo a taxa de juro nominal e não ajustando, o excesso de oferta vai fazer com que os

preços diminuam o que tem por efeito um aumento do salário real e um aumento da taxa

de juro real o que “desequilibra” ainda mais a economia.

Sendo que os salários (e as taxas de juro) nominais não ajustam para baixo, as

autoridades monetárias têm que injectar liquidez para não deixar os preços cair.

A diminuição da taxa de juro nominal faz com que a velocidade da moeda diminua o

que faz os preços cair.

ln( ct ) 1.8 0.1 ln( Wt / Pt ) 0.5 ln( Rt ) 0.3 ln( bt ) 0.9 ln( W f / Pf ) 0.1 ln( R f ) 0.3 ln( b f )

ln( lt ) 1.5 0.3 ln( Wt / Pt ) 0.5 ln( Rt ) 0.3 ln( bt ) 0.3 ln( W f / Pf ) 0.1 ln( R f ) 0.3 ln( b f )

ln( lt ) 2.7 0.6 ln( Wt / Pt ) 0.3 ln( W f / Pf )

ln( it ) 2.5 0.1 ln( Wt / Pt ) 0.5 ln( Rt ) 0.1 ln( W f / Pf ) 1.5 ln( R f )

ln( yt ) 0.9 0.7 ln( lt ) 0.3 ln( kt )

ct it Yt

lt s lt d