Grupo Bradesco de Seguros

Presente em todo o País, o Grupo Bradesco de Seguros afirma-se como um dos maiores do segmento

na América Latina. Suas atividades se ramificam pelas Áreas de Seguros, Previdência Privada Aberta e

Capitalização, tendo como traço distintivo o atendimento diferenciado e elevada qualidade, aliado ao

constante lançamento de novos produtos e serviços e o aprimoramento dos já existentes.

R$

814,726 milhões foi o Lucro Líquido do Grupo Bradesco de Seguros no ano, com rentabilidade de

34,95% sobre o Patrimônio Líquido de R$ 2,330 bilhões.

R$

12,669 bilhões totalizaram os investimentos livres e para cobertura das Provisões Técnicas das

Áreas de Seguros, Previdência e Capitalização.

R$

R$

R$

8,480 bilhões a Receita Líquida da atividade de captação de Seguros e Previdência.

933,224 milhões o faturamento da atividade de Capitalização, tendo sido distribuídos prêmios no total

de R$ 34,630 milhões, relativos a 2.788 títulos sorteados, numa Carteira que ao final do ano

registrava 5.961.985 títulos.

18,142 bilhões os Ativos Totais das Áreas de Seguros, Previdência e Capitalização.

Banco BCN S.A.

Reconhecido no mercado como o Banco de Relacionamento, o Banco BCN S.A., nova denominação

social do Banco de Crédito Nacional S. A., mantém sob constante aperfeiçoamento a sua capacidade de

prestar atendimento personalizado, contando com equipes de desenvolvimento de produtos e serviços capazes

de suprir as expectativas dos clientes, pessoas físicas e jurídicas.

Em 31 de março, o BCN incorporou ativos, passivos e as Agências do Banco Boavista InterAtlântico

S. A., instituição integrante da Organização Bradesco e que já administrava desde outubro do ano anterior.

Entre as suas empresas ligadas, destaca-se o Continental Banco S. A., que opera por intermédio de

sua Controlada, a Continental Promotora de Vendas Ltda., com importante atuação nas áreas de Crédito

Direto ao Consumidor e Leasing, principalmente no segmento de veículos usados.

R$

280,236 milhões foi o Lucro Líquido no ano, com rentabilidade de 22,17% sobre o Patrimônio

Líquido de R$ 1,264 bilhão.

R$

18,515 bilhões o montante de recursos captados e administrados.

R$

17,786 bilhões os seus Ativos totais.

R$

9,413 bilhões o saldo das operações de crédito, incluindo Arrendamento Mercantil e Adiantamento

sobre Contratos de Câmbio.

Leasing Bradesco

O desempenho da Área de Leasing da Organização Bradesco, que reúne a Bradesco Leasing, BCN

Leasing e Boavista Leasing, continua sendo marcado pelas alternativas que oferece às empresas para ampliar

e modernizar seus negócios sem a imobilização de capital próprio e, em muitos casos, com significativos

ganhos fiscais. Em paralelo, participa ativamente no mercado de pessoas físicas, com esforços direcionados

para os segmentos de veículos e computadores.

R$

1,720 bilhão somava o saldo aplicado em 31.12.2001, tendo sido contratadas no ano 15.483

operações.

91.061 contratos de arrendamento em vigor, ao final do exercício, caracterizando elevado nível de

pulverização dos negócios.

Bradesco S.A. Corretora de Títulos e Valores Mobiliários

Com destacada presença nos pregões da BOVESPA- Bolsa de Valores de São Paulo, consolidou sua

participação nas negociações via Internet, destacando-se entre as primeiras no ranking. Na BM&F-Bolsa de

Mercadorias & Futuros, conquistou e manteve o primeiro lugar em volume de contratos negociados.

Dispõe do exclusivo Sistema Automático de Negociação de Ações – SANA, estruturado para facilitar

a participação do pequeno investidor na compra e venda de ações em Bolsa, em pequenos lotes, por meio de

terminais de computador na Rede de Agências Bradesco. Este sistema atende também à intermediação de

ofertas públicas.

R$

9,514 bilhões foi o montante negociado nos Pregões das Bolsas de Valores, correspondente a

160.420 ordens de compra e venda de ações, atendendo no ano a 66.846 investidores.

26,893 milhões de contratos foram negociados pela Bradesco Corretora na BM&F, representando

um volume financeiro de R$ 3,253 trilhões.

7.186 clientes estavam registrados em 31.12.2001 na Carteira de Custódia Fungível.

Banco Bradesco Argentina S. A.

O Banco Bradesco Argentina S.A., em Buenos Aires, fortalece a presença da Organização no

Mercosul e contribui para ampliar o apoio aos negócios brasileiros na região.

Bradesco Securities, Inc.

Instalada em Nova York, nos Estados Unidos, a Bradesco Securities, Inc. opera como "BrokerDealer", em especial na intermediação de negócios de valores mobiliários para investidores estrangeiros no

Brasil e de clientes nacionais em operações de ADRs (American Depositary Receipts) de empresas brasileiras

negociados no Exterior.

Governança Corporativa

A adoção das modernas práticas de Governança Corporativa tem por objetivo primordial melhorar o

desempenho da Organização. Os dados numéricos até aqui registrados dão a segurança de que esse objetivo

está sendo alcançado, tanto na elevação da eficiência operacional quanto no alargamento da capacidade

captadora da Instituição no País e no Exterior. Cabe destacar as diretrizes que norteiam a administração dos

negócios:

Gestão de Riscos

A análise e o controle de riscos, além do aprimoramento da gestão dos processos, na Organização

Bradesco, são administrados com especial rigor, mediante gerenciamento eficaz e qualificado, subordinandose diretamente à Diretoria Executiva e à Presidência do Banco.

A administração dos riscos de mercado envolve um conjunto de controles relacionados à sensibilidade

das posições financeiras a taxas de juros, câmbio e liquidez, a partir, sobretudo, de limites técnicos e

permanente avaliação das posições assumidas. Em termos de exposição a riscos de mercado, a política é

conservadora, sendo os limites de VaR (Value at Risk) definidos pela Alta Administração e acompanhados

diariamente por área independente à da gestão das carteiras, assim como aqueles que impactam diretamente

na exigência de capital do conglomerado financeiro e econômico.

Da mesma forma, para que estejam sempre compatíveis com a abrangência dos serviços, características

e critérios operacionais, os riscos do processamento eletrônico da informação, da comunicação, transmissão e

registro de dados são avaliados por sistema permanentemente revisado e atualizado.

Sistema de Controles Internos

O Sistema de Controles Internos (compliance) do Bradesco, em conformidade com a Resolução no

2.554, de 24.9.1998, do Conselho Monetário Nacional, possibilita que as suas atividades, políticas e

instruções normativas estejam de acordo com as normas legais e regulamentares. Nesse sentido, deve-se

salientar que também estão implantados os procedimentos adotados na prevenção de "lavagem de dinheiro",

estabelecidos pela Lei no 9.613, de 3.3.1998 e legislação complementar.

Com o objetivo de ampliar o conhecimento sobre os controles internos na Organização, foi

implementado o Curso Sistema de Controles Internos - Conceitos Fundamentais, disponível a todos os

funcionários, no TreiNet - Treinamento pela Internet da Organização. É um treinamento básico, de conteúdo

de fácil assimilação, interativo e que pode ser realizado de qualquer computador com acesso à Internet.

O Conselho de Administração do Banco aprovou os Relatórios de Conformidade dos Controles Internos,

relativos ao 1o e 2 o semestres de 2001, elaborados pelo seu Comitê Assessor de Controles Internos. O Comitê

de Auditoria, que acompanha o desenvolvimento desses trabalhos, conta com a participação de representantes

das auditorias interna e externa e dos mais altos escalões da Administração do Banco.

Sistema de Segurança da Informação

Na Organização Bradesco, a informação é um elemento vital ao êxito dos negócios. Geridas por um

Comitê Executivo, composto também por representantes dos mais altos escalões da Administração do Banco,

a Política e Normas Corporativas de Segurança da Informação abrangem a base de dados, todos os seus

ambientes de informática, documentos, arquivos e outras ferramentas.

Tratadas internamente com absoluto sigilo, as informações restritas e de interesse exclusivo dos

clientes recebem total proteção por meio dos sistemas de senhas. Os principais ativos de tecnologia da

Organização são claramente identificados por meio de inventários específicos e utilizados somente por

funcionários autorizados e para fins previamente aprovados.

Para manter os procedimentos em conformidade, periodicamente são realizadas revisões independentes

e atualizações, além de treinamentos específicos, visando ao seu cumprimento e eficiência.

Política de Crédito

A Política de Crédito da Organização tem por objetivo a segurança, qualidade e liquidez na aplicação

dos ativos, agilidade e rentabilidade nos negócios, minimizando os riscos inerentes a qualquer operação de

crédito, bem como orientar sobre a fixação de limites operacionais e a concessão de operações de crédito.

Nesse sentido, assumem papel fundamental os Comitês instalados na Matriz, que deliberam negócios

de alçada superior, acompanhando, com segurança, essa atividade estratégica essencial.

As Agências dispõem de limites de alçada variáveis, de acordo com o seu porte e modalidade de

garantia das operações, condicionados à avaliação centralizada, portanto, à política de crédito e gestão de

riscos da Organização. A análise das operações de menor valor é realizada por sistemas especialistas de

Credit Scoring, permitindo assim, agilizar e amparar o processo decisório com padrões de segurança.

Os negócios são diversificados, pulverizados e destinados a Pessoas Físicas e Jurídicas que

demonstrem capacidade de pagamento e idoneidade, procurando-se sempre ampará-los com garantias

condizentes aos riscos assumidos, considerando as finalidades e prazos dos créditos concedidos.

Programa de Custeio Baseado em Atividades

Activity-Based Costing

O ambiente de contenção de custos cultivado permanentemente pela Organização Bradesco muito tem

contribuído para o êxito dos seus resultados. Nesse sentido, emprega a nova metodologia relativa ao

Custeio Baseado em Atividades - Sistema ABC ( Activity-Based Costing).

Os procedimentos buscam, em especial, responder a três questões básicas: onde, quanto e como foi o

gasto. Assim, o Banco pode aferir, a partir de diferentes ângulos, a rentabilidade, otimizar processos e dirigir

as ações de contenção para as atividades que consomem mais recursos ou onde estes podem ser alocados com

melhor retorno.

Dessa forma, são analisadas e reestruturadas atividades, sem prejuízo da qualidade. Também são

levadas à prática novas rotinas de trabalho, com racionalização de tarefas destinadas a assegurar, inclusive,

ganhos de escala, o que contribui para agregar à Organização maiores vantagens competitivas. São

acompanhados todos os custos envolvidos nos processos, tanto os diretos, quanto indiretos, sejam eles fixos

ou variáveis. Considerado o conjunto das ações implementadas, busca-se também transformar as

Dependências em centros de resultados.

Políticas de Transparência e Divulgação de Informações

Alinhado às tendências de mercado e procurando corresponder às suas expectativas, o Bradesco tem

aperfeiçoado o nível das informações, que divulga por meio da publicação das Demonstrações Financeiras,

do Relatório de Análises Econômica e Financeira, em reuniões e conferências com os analistas do mercado de

capitais e do site de Relações com Investidores.

Marketing

As estratégias de marketing do Bradesco tiveram como premissas valorizar a imagem institucional da

Organização e promover a conquista e fidelização do cliente, realçando como fatores competitivos a

eficiência na prestação de serviços e a excelência no atendimento.

A campanha institucional, com o slogan “O importante na vida é ter com quem contar”, destacou

valores como confiança e compromisso, com ênfase na emoção e no sentimento que une as pessoas, para

mostrar que o Bradesco dispõe da mais avançada tecnologia para atender às diferentes expectativas de seus

clientes. À série institucional somaram-se outras ações que, com a mesma linguagem envolvente, divulgaram

produtos da Bradesco Vida e Previdência, Seguros, Investimentos, Bradesco Corporate e Cartões de Crédito

Bradesco.

A Revista Bradesco, editada trimestralmente com tiragem de 130 mil exemplares, a TV Bradesco e os

Informativos “Cliente Sempre em Dia”, com um milhão de unidades por edição, e “Sempre em Dia”, este

enviado diariamente a todos os funcionários, são instrumentos de comunicação com o público externo e

interno que contribuem para o aprimoramento do atendimento.

510

eventos promocionais e comunitários em todo o País contaram com a participação do Bradesco.

A Ação Social da Organização Bradesco

A Fundação Bradesco, principal instrumento da ação social da Organização Bradesco, tem as suas

atividades voltadas para a formação educacional de crianças, jovens e adultos.

Contribuindo para ampliar a oferta qualitativa e quantitativa do ensino no País, mantém 38 Escolas em

25 dos 26 Estados Brasileiros e no Distrito Federal, instaladas prioritariamente em regiões de acentuadas

carências socioeconômicas. Proporcionou em 2001 ensino totalmente gratuito a mais de 102 mil alunos,

incluindo-se os cursos de educação de jovens e adultos e educação profissional básica. Aos alunos dos cursos

de educação infantil, ensinos fundamental, médio e médio-profissionalizante, em número de 48.005

assegurou, também gratuitamente, alimentação, uniforme, material escolar e assistência médico-odontológica.

Orientados para áreas de interesse da comunidade, os cursos de capacitação profissional básica

ministrados possuem fortes vínculos culturais e econômicos com as diversas regiões, a exemplo de

Tecnologia Gráfica, Agropecuária, Gestão de Empresas, Informática, Moda, Lazer e Desenvolvimento,

dentre outros. O objetivo permanente é qualificar os participantes para empreender o seu próprio negócio ou

conquistar melhores posições no mercado de trabalho.

Determinada a amplificar ainda mais a sua contribuição no campo do conhecimento, a Fundação

Bradesco firmou parceria com a Cisco Systems para formar 5 mil alunos por meio do Projeto Cisco

Networking Academy, habilitando-os a instalar, projetar e gerenciar redes de computadores em laboratórios e

via Internet.

O curso de informática para deficientes visuais, lançado pioneiramente há 3 anos, já atendeu 2.504

alunos em 31 unidades da Fundação e 27 em Instituições parceiras, destacando-se pelo conteúdo prático

voltado à utilização do Windows e Internet. Destinada a tornar mais ágeis a comunicação e o intercâmbio de

informações e projetos entre os alunos, a interligação das Escolas da Fundação através de Rede de Satélite e

Internet afirma-se como ferramenta de grande significado.

A Fundação Bradesco desenvolve em parceria com as Organizações Globo programas voltados para a

elevação do grau de escolaridade, entre eles, o Telecurso 2 o Grau, de ensino supletivo, criado em 1985. É

também associada ao projeto “Futura, o Canal do Conhecimento”, que reúne 14 milhões de telespectadores,

sendo o primeiro canal educativo brasileiro financiado e gerenciado pela iniciativa privada. A Fundação

participa ainda do “Programa Alfabetização Solidária”, da Comunidade Solidária, que, nas regiões Norte e

Nordeste, atende pessoas de 12 a 18 anos, assegurando alfabetização a cerca de 10.000 brasileiros a cada ano.

Registre-se também que a Fundação Bradesco celebrou parceria com a TV Cultura de São Paulo para

co-patrocinar a produção do Ilha Rá-Tim-Bum. Programa que proporcionará ao público infantil

entretenimento com conteúdo educativo, de modo a preparar a criança para o convívio em sociedade,

transmitindo-lhe os valores da cidadania.

Firmou, ainda, parceria com o Programa “Intel Educação para o Futuro”, uma iniciativa em nível

mundial da Intel Semicondutores do Brasil Ltda., que tem como objetivo eliminar barreiras enfrentadas para

a utilização da tecnologia como ferramenta pedagógica.

As atividades e investimentos da Fundação Bradesco são custeados por receitas próprias e doações de

Empresas da Organização Bradesco e do Top Clube Bradesco, um Clube de Seguros com mais de 141 mil

associados.

R$

112,087 milhões totalizou a verba orçamentária aplicada no ano 2001, estando já previsto para 2002 o

montante de R$ 119,755 milhões, para o atendimento a mais de 103 mil alunos.

Recursos Humanos

A estrutura de pessoal da Organização Bradesco reúne ao todo 65.713 funcionários, sendo 51.633 no

Bradesco e 14.080 nas Empresas Controladas.

Orientada para atender aos objetivos de qualidade, diversificação e ampliação da prestação de serviços,

a política de recursos humanos adotada tem se mantido coerente com as exigências contemporâneas do

mercado. Por meio de programas de capacitação e treinamento, os funcionários complementam e ampliam

conhecimentos para o trabalho cotidiano e estratégico das diferentes atividades, em especial nas áreas

operacionais, técnicas e comportamentais.

Nessa linha de orientação, foi desenvolvido o TreiNet – Treinamento por Meio de Internet, programa

que tem proporcionado a grande número de funcionários a possibilidade de aprimorar conhecimentos

profissionais.

Com o apoio de equipes de instrutores especializados e adequada infra-estrutura, o aprendizado conta

com a presença interna da TV Bradesco, que desempenha importante papel na integração dos funcionários.

Por seu intermédio são divulgadas informações da atualidade, eventos, produtos e serviços, além de

orientações de conteúdo prático para servir ao cliente no dia-a-dia.

Completam a Política de Recursos Humanos, os benefícios voltados diretamente para a melhoria da

qualidade de vida, bem-estar e segurança dos funcionários e seus dependentes, compreendendo 170.579 vidas.

Entre eles, destacam-se:

. Plano de Saúde de Assistência Médico-Hospitalar;

. Plano de Assistência Odontológica;

. Plano de Previdência Privada de Suplementação de Aposentadoria e Pensões;

. Apólices de Seguro de Vida em Grupo e Coletivo de Acidentes Pessoais; e

. Apólice Coletiva de Seguro para Autos.

Cabe enfatizar ainda que o Bradesco foi o único Banco brasileiro a figurar no Guia Exame 2001 "100

Melhores Empresas para Você Trabalhar", editado pela Revista Exame, com base em pesquisa realizada entre

o próprio quadro de funcionários. Um fato que se repete, evidenciando motivador ambiente de trabalho.

R$

37,328 milhões foram investidos no ano em Programas de Treinamento, com 214.440 participações.

R$

309,550 milhões aplicados no Programa de Alimentação, com o fornecimento diário de 69 mil

lanches e 67 mil vales-refeições.

2,791 milhões de atendimentos médicos e hospitalares proporcionados durante o ano.

583 mil atendimentos odontológicos.

Na convicção de que os resultados apresentados neste Relatório encontram-se em sintonia com as

estratégias delineadas, preparando o terreno para avanços ainda maiores em 2002, desejamos nos colocar à

inteira disposição dos Acionistas para esclarecimentos adicionais que eventualmente possam desejar.

De acordo com o Regulamento de Práticas Diferenciadas de Governança Corporativa, apresentamos a seguir

algumas informações adicionais sobre a Companhia, na data base de 31/03/2002.

A)

Quantidade de ações de

emissão da Companhia, de titularidade, direta ou indireta, dos

Controladores e Administradores.

ACIONISTAS

AÇÕES

%

AÇÕES

%

ORDINÁRIAS ORDINÁRIAS PREFERENCIAIS PREFERENCIAIS

TOTAL

66,0619

30.737.817.347

4,3382 512.421.897.894

CONTROLADORES ( * ).... 481.684.080.547

%

TOTAL

35,6423

MEMBROS DA

DIRETORIA ( ** ).............

72.255.138

0,0099

494.680.987

0,0698

566.936.125

0,0394

MEMBROS DO

CONSELHO FISCAL........

571.238.616

0,0783

212.307.513

0,0300

783.546.129

0,0545

( * ) Todos os Membros do Conselho de Administração integram o Grupo de Controladores

( ** ) Tratam dos Membros da Diretoria que não fazem parte do Grupo de Controladores

B) Posição acionária de todos que detenham mais de 5% do capital votante, até o nível de pessoa física.

BANCO BRADESCO S.A.

ACIONISTAS

AÇÕES

ORDINÁRIAS

%

AÇÕES

%

ORDINÁRIAS PREFERENCIAIS PREFERENCIAIS

%

TOTAL

TOTAL

CIDADE DE DEUS-CIA.

CIAL DE

PARTICIPAÇÕES.......... 351.201.893.341

48,1666

2.343.777.578

0,3308

353.545.670.919

24,5914

FUNDAÇÃO

BRADESCO................... 116.821.027.694

16,0217

20.122.948.103

2,8401

136.943.975.797

9,5254

DEMAIS

ACIONISTAS.................... 261.117.669.350

35,8117

686.070.885.771

96,8291

947.188.555.121

65,8832

TOTAL.............................. 729.140.590.385

100,0000

708.537.611.452

100,0000

Obs.:

1.437.678.201.837 100,0000

4.178.600.000 ON e 3.579.400.000 PN, canceladas na AGE de 14.3.2002, cuja aprovação pelo BACEN ocorreu

em 23.4.2002

CIDADE DE DEUS CIA. CIAL. DE PARTICIPAÇÕES

ACIONISTAS

AÇÕES

ORDINÁRIAS

%

TOTAL

NOVA CIDADE DE DEUS PARTICIPAÇÕES S.A...............................................

1.821.432.364

42,6131

FUNDAÇÃO BRADESCO.......................................................................................

1.379.578.105

32,2757

LIA MARIA AGUIAR..............................................................................................

401.449.206

9,3920

LINA MARIA AGUIAR...........................................................................................

401.449.206

9,3920

DEMAIS ACIONISTAS...........................................................................................

270.443.619

6,3272

TOTAL.....................................................................................................................

4.274.352.500

100,0000

NOVA CIDADE DE DEUS PARTICIPAÇÕES S.A.

ACIONISTAS

AÇÕES

ORDINÁRIAS

%

AÇÕES

%

ORDINÁRIAS PREFERENCIAIS PREFERENCIAIS

TOTAL

%

TOTAL

FUNDAÇÃO

BRADESCO......................

66.773.256

46,3016

152.813.955

98,3481

219.587.211

73,2949

ELO PARTICIPAÇÕES

S.A.....................................

77.440.328

53,6984

0

0,0000

77.440.328

25,8484

CAIXA BENEFICENTE

DOS FUNCIONÁRIOS

DO BRADESCO............

0

0,0000

2.566.676

1,6519

2.566.676

0,8567

TOTAL..............................

144.213.584

100,0000

155.380.631

100,0000

299.594.215 100,0000

ELO PARTICIPAÇÕES S.A.

AÇÕES

ORDINÁRIAS

ACIONISTAS

TOTAL ( * )......................

%

AÇÕES

%

ORDINÁRIAS PREFERENCIAIS PREFERENCIAIS

55.947.610

100,0000

32.612.817

100,0000

( * ) Nenhum acionista atinge, individualmente, mais de 5% do capital votante da Companhia.

C ) Quantidade de ações em circulação, e sua relação percentual com o total de ações emitidas;

Ações em circulação no mercado.

Ordinárias

247.456.509.838

%

Preferenciais

%

Total

%

33,94

677.799.794.105

95,66

925.256.303.943

64,36

TOTAL

88.560.427

%

TOTAL

100,0000

COMISSÃO DE BOLSAS E VALORES MOBILIÁRIOS

Washington, DC 20549

FORMULÁRIO 20-F

RELATÓRIO ANUAL DE ACORDO COM O ARTIGO 13 OU 15 DA LEI DO MERCADO DE VALORES

MOBILIÁRIOS DE 1934

Para o exercício findo em 31 de dezembro de 2001

Número de Registro da Comissão: 333-1350

Banco Bradesco S.A.

(razão social exata do requerente conforme especificada em seu estatuto social)

Bank Bradesco

(tradução para o inglês da razão social do requerente)

República Federativa do Brasil.

(foro de constituição ou organização)

Cidade de Deus, s/n, Vila Yara, 06029-900, Osasco, SP, Brasil

(endereço da sede social)

Valores Mobiliários registrados ou a serem registrados de acordo com o Artigo 12(b) da Lei:

Título de cada classe

"American Depositary Shares", cada uma delas representando

5.000 Ações Preferenciais, sem valor nominal ("ADSs")

Ações Preferenciais, sem valor nominal ("Ações Preferenciais")

Nome de cada bolsa na qual estão registrados

Bolsa de Valores de Nova York

Bolsa de Valores de Nova York

(exclusivamente para fins de registro)

Valores Mobiliários registrados ou a serem registrados de acordo com o Artigo 12(g) da Lei: Nenhum.

Valores Mobiliários relativamente aos quais existe uma obrigação de informação de acordo com o Artigo 15(d) da Lei: Nenhum.

O número de ações em circulação de cada uma das classes de capital ou ações ordinárias do emitente em 31 de dezembro de 2001 era:

730.598.990.385

709.947.011.452

Ações Ordinárias

Ações Preferenciais

Indicar assinalando se o requerente do registro: (1) apresentou todos os relatórios que devem ser apresentados nos termos do Artigo 13 ou

15(d) da Lei de Mercado de Valores Mobiliários de 1934 durante os 12 meses anteriores (ou outro período menor no qual o requerente foi

obrigado a apresentar esses relatórios), e (2) esteve sujeito a essas exigências de apresentação nos últimos 90 dias.

Sim __X____

Não ______

Indicar assinalando qual item de demonstração financeira o requerente escolheu seguir.

Item 17 ____ Item 18 __X__

ÍNDICE

Apresentação de Informações ..................................................................................................................................

3

Item 1. Identificação dos Conselheiros, Membros da Diretoria Executiva e Consultores ......................................... 4

Item 2. Estatísticas da Oferta e Cronograma Esperado .............................................................................................. 4

Item 3. Informações Chave ........................................................................................................................................ 4

Dados Financeiros Selecionados................................................................................................................. 4

Informações sobre Taxa de Câmbio ........................................................................................................... 14

Fatores de Risco .......................................................................................................................................... 15

Item 4. Informações sobre a Companhia .................................................................................................................... 28

A Companhia .............................................................................................................................................. 28

Regulamentação e Supervisão .................................................................................................................... 71

Informações Estatísticas Selecionadas ........................................................................................................ 89

Item 5. Análise e Perspectivas Operacionais e Financeiras .......................................................................................108

Item 6. Conselheiros, Membros da Diretoria Executiva e Funcionários ....................................................................139

Item 7. Principais Acionistas e Transações entre Partes Relacionadas ......................................................................147

Item 8. Informações Financeiras ................................................................................................................................152

Item 9. A Oferta e a Cotação em Bolsa ......................................................................................................................153

Descrição dos Valores Mobiliários .............................................................................................................153

Negociação na Bolsa de Valores de São Paulo ...........................................................................................155

Item 10. Informações Adicionais .................................................................................................................................156

Atos Constitutivos e Estatuto social ...........................................................................................................156

Contratos Significativos ..............................................................................................................................163

Controles de Câmbio ..................................................................................................................................164

Tributação ...................................................................................................................................................165

Item 11. Informações Quantitativas e Qualitativas sobre Risco de Mercado ...............................................................171

Item 12. Descrição de Outros Valores Mobiliários que não Valores Mobiliários Acionários .....................................175

Item 13. Inadimplementos, Dividendos a Menor e Atraso nos Pagamentos ................................................................175

Item 14. Modificações Significativas aos Direitos dos Detentores de Valores Mobiliários e Uso dos Resultados .....175

Item 15. [Reservado] ....................................................................................................................................................175

Item 16. [Reservado] ....................................................................................................................................................175

Item 17. Demonstrações Financeiras ...........................................................................................................................175

Item 18. Demonstrações Financeiras ...........................................................................................................................176

Item 19. Anexos ...........................................................................................................................................................176

APRESENTAÇÃO DE INFORMAÇÕES

Neste relatório anual, os termos "Bradesco", a "Companhia", "nós" ou "para nós" referem-se ao

Banco Bradesco S.A., sociedade anônima constituída segundo as leis do Brasil e, a menos que o contexto

requeira de outra forma, suas subsidiárias consolidadas. Somos uma instituição financeira de serviços

completos, que presta, diretamente ou através de nossas subsidiárias, uma gama completa de serviços

bancários, financeiros, de seguros e previdência privada a todos os segmentos do mercado nacional brasileiro.

Nossas operações estão baseadas principalmente no Brasil.

O Item 18 deste relatório anual inclui as nossas demonstrações financeiras consolidadas auditadas de

31 de dezembro de 2000 e 2001 e para os exercícios findos em 31 de dezembro de 1999, 2000 e 2001,

incluindo as respectivas notas explicativas que foram elaboradas de acordo com princípios contábeis

geralmente aceitos nos Estados Unidos, conhecidos como "U.S. GAAP".

Algumas informações adicionais no Item 3 desta declaração foram preparadas de acordo com

princípios contábeis pelas leis societárias brasileiras, aos quais nos referimos como a "Legislação Societária".

A Legislação Societária difere de forma significativa do U.S. GAAP em alguns aspectos. Para maiores

informações, ver “Item 3. Informações Chave - Dados Financeiros Selecionados - Apresentação pela

Legislação Societária - Resumo das Diferenças Significativas entre a Legislação Societária e o U.S. GAAP.”

Referências desta declaração O "real", "reais" ou "R$" são referências ao real, a moeda oficial do

Brasil. Referências a "dólares norte-americanos" ou "US$" são referências a dólares norte-americanos.

A taxa de câmbio de reais x dólares norte-americanos era de R$1,8090 para US$1,00 em 31 de

dezembro de 1999, R$1,9510 para US$1,00 em 31 de dezembro de 2000, R$2,3120 para US$1,00 em 31 de

dezembro de 2001 e R$2,6990 para US$1,00 em 18 de junho de 2002, com base na taxa para compra na

Cidade de Nova York ao meio-dia, conforme informada pelo Federal Reserve Bank de Nova York. A taxa de

câmbio reais x dólares norte-americanos era R$1,7890 para US$1,00 em 31 de dezembro de 1999, R$1,9554

para US$1,00 em 31 de dezembro de 2000, R$2,3204 para US$1,00 em 31 de dezembro de 2001 e R$2,6700

para US$1,00 em 18 de junho de 2002, com base na taxa de venda do dólar norte-americano no fechamento

do dia, conforme informada pelo Banco Central do Brasil, que chamamos de "Banco Central". Em

decorrência de recentes flutuações na taxa de câmbio real x dólar norte-americano, a taxa de venda no

fechamento em 31 de dezembro de 2001 pode não ser indicativa de taxas de câmbio atuais ou futuras.

Portanto, V.Sas. não devem interpretar essas conversões de câmbio como declarações de que qualquer desses

valores foram ou poderiam ser convertidos em dólares norte-americanos a essas ou a quaisquer outras taxas

de câmbio.

Para sua conveniência, alguns valores foram convertidos de reais para dólares norte-americanos.

Essas conversões foram efetuadas utilizando a taxa de venda do dólar norte-americano no fechamento

publicada pelo Banco Central. Ver "Item 3. Informações Chave - Informações sobre Taxas de Câmbio" para

maiores informações sobre as taxas de câmbio aplicáveis à moeda brasileira desde 1º de janeiro de 1996.

Alguns números incluídos neste documento foram submetidos a ajustes de arredondamento. Assim

sendo, os números indicados como totais em alguns quadros podem não ser a soma aritmética dos números

que os precedem.

PARTE I

Item 1. Identificação dos Conselheiros, Membros da Diretoria Executiva e Consultores.

Não aplicável

Item 2. Estatísticas da Oferta e Cronograma Esperado.

Não Aplicável.

Item 3. Informações Chave

DADOS FINANCEIROS SELECIONADOS

V.Sas. devem ler os dados financeiros selecionados apresentados a seguir juntamente com a

“Apresentação das Informações” e o “Item 5. Análise e Perspectivas Operacionais e Financeiras” constante

deste relatório anual.

Apresentamos abaixo informações financeiras selecionadas, preparadas segundo os “U.S. GAAP”

(princípios contábeis geralmente aceitos nos EUA), de 31 de dezembro de 1998, 1999, 2000 e 2001 e para os

exercícios findos em 31 de dezembro de 1998, 1999, 2000 e 2001. As informações financeiras selecionadas

elaboradas de acordo com U.S. GAAP são derivadas e devem ser lidas em conjunto com as nossas

demonstrações financeiras consolidadas e auditadas elaboradas de acordo com U.S. GAAP, fornecidas no

Item 18. O parecer dos auditores independentes está incluído neste relatório anual.

As informações em e para o exercício findo em 31 de dezembro de 1997 não estão disponíveis na

forma do U.S. GAAP. Assim sendo, apresentamos também informações financeiras selecionadas preparadas

de acordo com a Legislação Societária para os exercícios findos em 31 de dezembro de 1997 até 31 de

dezembro de 2001, de forma que V.Sas. possam analisar as tendências no curso de um período de cinco anos.

Essas informações financeiras são derivadas de nossas demonstrações financeiras consolidadas e auditadas,

preparadas de acordo com a Legislação Societária, que são as demonstrações financeiras consolidadas que

apresentamos aos acionistas no Brasil.

As informações financeiras selecionadas, preparadas de acordo com a Legislação Societária,

apresentadas abaixo, diferem significativamente das demonstrações financeiras na forma do U.S. GAAP. Para

uma descrição de algumas das diferenças significativas entre a Legislação Societária e o U.S. GAAP, ver

“Resumo de certas diferenças significativas entre a Legislação Societária e o U.S. GAAP.” Não apresentamos

uma reconciliação entre nossas demonstrações financeiras elaboradas na forma do U.S. GAAP e nossas

demonstrações financeiras elaboradas na forma da Legislação Societária.

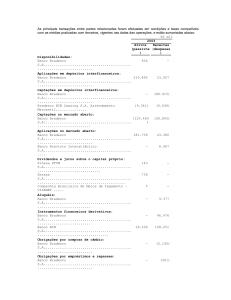

Apresentação na forma do U.S. GAAP

As informações financeiras selecionadas apresentadas abaixo são derivadas das nossas

demonstrações financeiras consolidadas constantes do Item 18, tendo sido preparadas de acordo com o U.S.

GAAP.

Estas informações estão inteiramente qualificadas por referência às demonstrações financeiras na

forma do U.S. GAAP e às correspondentes notas explicativas apresentadas no Item18.

1998

Exercício findo em 31 de dezembro de:

1999

2000

2001

(Em milhões de reais)

Dados da Demonstração Consolidada de Resultados:

Receitas financeiras líquidas ....................................................................

R$5.646

Despesa com provisão para perdas com operações de crédito ..................

(1.322)

Receitas financeiras líquidas, após provisão para perdas com

operações de crédito .............................................................................4.324

Receita de prestação de serviços ...............................................................1.775

Prêmios de seguros ...................................................................................3.133

Planos de previdência (2).......................................................................... 531

Resultado de participações em empresas não consolidadas (3) ................. (53)

Outras receitas não financeiras (4) ........................................................... 616

Despesas operacionais (5) ........................................................................

(4.537)

Sinistros de seguros (2).............................................................................

(2.095)

Variação de provisões de seguros, planos de previdência e

títulos de capitalização (2) .....................................................................(954)

Despesas operacionais com planos de previdência (2) ..............................(116)

Despesas de comercialização de planos de seguro e previdência ..............(469)

Outras despesas não financeiras (6) ..........................................................

(1.460)

Lucro antes da tributação sobre o lucro e participações

minoritárias............................................................................................ 695

Imposto de renda e contribuição social sobre o lucro ...............................(136)

Participações de acionistas minoritários ................................................... (20)

2001

(Em milhões

de dólares)(1)

R$7.021

(1.845)

R$6.846

(1.244)

R$9.493

(1.763)

US$3.764

(699)

5.176

2.100

3.581

557

(173)

479

(4.767)

(2.388)

5.602

2.593

3.701

592

145

2.103

(5.816)

(2.511)

7.730

2.866

4.616

1.043

109

972

(6.197)

(3.251)

3.065

1.136

1.830

414

43

385

(2.457)

(1.289)

(1.270)

(249)

(635)

(1.689)

(1.265)

(378)

(645)

(1.887)

(1.847)

(459)

(690)

(2.054)

(732)

(182)

(274)

(814)

722

61

(39)

2.234

(417)

(18)

2.838

(550)

(18)

1.125

(218)

(7)

R$744

R$1.799

R$2.270

US$900

Lucro líquido ..........................................................................................

R$539

Exercício findo em 31 de dezembro de:

1998

1999

2000

2001

(Em reais,

(Em reais,

(Em reais,

(Em reais,

exceto

exceto

exceto

exceto

número de

número de

número de

número de

ações)

(US$)(1)

ações)

(US$)(1)

ações)

(US$)(1)

ações)

(US$)(1)

Dados por ação (7):

Lucro líquido por 1.000 ações (8):

Ordinária..................................... R$0,44

Preferencial.................................

0,48

Dividendos/juros sobre capital

próprio por 1.000 ações:

Ordinária.....................................

0,56 US$0,22

Preferencial................................. R$0,62 US$0,24

Média ponderada de ações em

circulação (em milhões):

Ordinárias ................................... 600.647

Preferenciais ............................... 568.325

-

R$0,58

0,64

-

R$1,31 US$0,51

1,44

0,56

1,51 US$0,60

1,66

0,66

0,68 US$0,27

R$0,73 US$0,25

0,56

0,22

R$0,62 US$0,24

0,57

0,23

0,62 US$0,25

623.378

599.978

-

666.143

643.827

-

726.678

705.804

-

1998

Exercício findo em 31 dezembro de:

1999

2000

2001

(Em milhões de reais)

2001

(Em milhões

de dólares)(1)

Dados do Balanço Patrimonial Consolidado:

Ativo

Caixa e conta correntes em bancos .................................................................................

Aplicações em depósitos interfinanceiros .......................................................................

Aplicações em operações compromissadas .....................................................................

Depósitos compulsórios no Banco Central do Brasil.......................................................

Títulos e valores mobiliários de negociação e disponíveis para

venda, ao justo valor .................................................................................................

Operações de crédito.......................................................................................................

Provisão para perdas com operações de crédito ..............................................................

Investimentos em empresa não consolidadas e outros investimentos .............................

Imobilizado de uso, líquido .............................................................................................

Ágio e outros ativos intangíveis, líquido .........................................................................

Outros ativos...................................................................................................................

R$822

1.204

9.232

6.410

R$717

1.136

7.847

8.540

R$1.155

1.299

12.328

5.271

R$1.715

2.051

11.896

8.232

US$680

813

4.717

3.264

14.823

24.989

(1.178)

598

2.582

467

6.245

24.331

28.019

(1.783)

428

2.630

400

7.771

22.814

39.439

(2.345)

447

2.680

875

7.889

29.872

44.994

(2.941)

521

2.727

783

8.445

11.844

17.841

(1.166)

207

1.081

310

3.349

Total de ativos ..................................................................................................................

66.194

80.036

91.852

108.295

42.940

Passivo

Depósitos ........................................................................................................................

Captações no mercado aberto .........................................................................................

Obrigações por empréstimos de curto prazo ...................................................................

Obrigações por empréstimos de longo prazo...................................................................

Outras obrigações ...........................................................................................................

Total do passivo ..............................................................................................................

Participação minoritária nas controladas .........................................................................

28.235

9.307

5.033

5.415

11.848

59.838

223

34.595

7.814

6.013

8.336

15.647

72.405

288

36.506

12.114

7.018

9.060

19.175

83.873

98

41.092

14.037

8.320

11.499

23.471

98.419

87

16.293

5.566

3.299

4.559

9.307

39.024

35

Patrimônio Líquido

Ações ordinárias (9) ........................................................................................................

Ações preferenciais (10) .................................................................................................

Capital Social .................................................................................................................

Total do patrimônio líquido ............................................................................................

1.769

1.695

3.464

6.133

1.933

1.867

3.800

7.343

2.408

2.338

4.746

7.881

2.638

2.562

5.200

9.789

1.046

1.016

2.062

3.881

Total do passivo e do patrimônio líquido .......................................................................

66.194

80.036

91.852

108.295

42.940

Ativos médios (11) ............................................................................................................

Passivos médios (11) .........................................................................................................

Patrimônio líquido médio (11) ...........................................................................................

58.976

52.884

R$5.846

69.604

62.733

R$6.574

91.275

84.540

R$6.596

101.298

92.293

R$8.861

40.166

36.595

US$3.513

(1) Valores apresentados em dólares norte-americanos foram convertidos de reais brasileiros à taxa de câmbio de R$2,5220 = US$1,00, taxa cambial do Banco

Central de 31 de maio de 2002. Nós usamos a taxa cambial de 31 de maio de 2002, ao invés de 31 de dezembro de 2001, porque houve uma desvalorização

substancial na taxa cambial real x dólar norte-americano desde 31 de dezembro de 2001. Para maiores informações, ver “Item 5. Análise e Perspectivas

Operacionais e Financeiras - Visão Geral - Condições Econômicas Brasileiras” Tais conversões não deveriam ser entendidas como representativas de que os

valores em reais apresentados, ou foram, ou poderiam ser convertidas em dólares norte-americanos, naquela taxa.

(2) Começando em 2001, registramos valores recebidos e pagos ou provisionados, relativos a contratos de investimento em previdência e planos de

capitalização, como receita não financeira líquida. A fim de adequar à apresentação de 2001, os valores de períodos anteriores quanto a contratos de

investimento em previdência e títulos de capitalização foram reclassificados para fins de comparação, o que resultou em uma compensação da diminuição em

ambas receitas e despesas não financeiras de R$956, R$1.837 e R$2.626 para os exercícios findos em 31 de dezembro de 1998, 1999 e 2000. Estas

reclassificações não tem efeitos sobre o lucro líquido e patrimônio líquido. Os contratos de investimento em previdência são contratos de investimento

relativos a pensões nas quais o segurador não está exposto a risco significativo de invalidez ou morte do detentor.

(3) Para obter mais informações sobre o resultado de participações em empresas não consolidadas, ver “Item 5. Análise e Perspectivas Operacionais e

Financeiras” e nota explicativa 8 das nossas demonstrações financeiras consolidadas, no Item 18.

(4) Outras receitas não financeiras consistem de lucros (prejuízos) de títulos e valores mobiliários de negociação, ganhos líquidos realizados sobre valores

mobiliários disponíveis para venda, ganho líquido em transações de câmbio e outras receitas não financeiras.

(5) Despesas operacionais consistem de salários, benefícios e despesas administrativas.

(6) Outras despesas não financeiras consistem de amortização de ágio e outros intangíveis, depreciação e amortização e outras despesas não financeiras.

(7) Dados por ação refletem em base retroativas um desdobramento de ações de 1 ação para cada 5 ações, que ocorreu em 22 de dezembro de 2000.

(8) Ações preferenciais são equivalentes à ações ordinárias para fins de cálculo de lucro por ação, de acordo com o U.S. GAAP. Para uma descrição de nossas

duas classes de ações, veja “Item 10. Informações Adicionais - Atos Constitutivos e Estatuto Social”. Nós não temos em aberto nenhuma obrigação

permutável por ou conversível em nossas ações do capital. Conseqüentemente, o lucro líquido diluído por ação não difere do lucro líquido por ação.

(9) Ações ordinárias em circulação, sem valor nominal: 730.598.990.385 autorizadas e emitidas até 31 de dezembro de 2001; 706.227.545.166 autorizadas e

emitidas até 31 de dezembro de 2000 e 520.898.730.421 autorizadas e emitidas até 31 de dezembro de 1999.

(10) Ações preferenciais em circulação, sem valor nominal: 709.947.011.452 autorizadas e emitidas até 31 de dezembro de 2001; 685.808.656.671 autorizadas e

emitidas em 31 de dezembro de 2000 e 503.216.603.394 autorizadas e emitidas até 31 de dezembro de 1999.

(11) Veja “Item 4. Informações da Companhia - Informações Estatísticas Selecionadas”.

Os detentores de ações preferenciais têm o direito de receber dividendos por ação em um valor 10%

maior do que os dividendos por ação pagos aos detentores de nossas ações ordinárias.

Apresentação pela Legislação Societária

As informações financeiras selecionadas relativamente aos cinco exercícios financeiros mais recentes

apresentadas abaixo foram derivadas das nossas demonstrações financeiras consolidadas publicadas

recentemente, preparadas pela Legislação Societária. As informações financeiras selecionadas, apresentada

pela Legislação Societária, conforme abaixo, diferem significativamente das informações financeiras que

incluímos neste relatório anual e foram preparadas na forma do U.S. GAAP. Não incluímos os dados por ação

preparados segundo a Legislação Societária, devido as diferenças na metodologia de cálculo comparada com

o U.S. GAAP. Para maiores detalhes, ver “Resumo de certas Diferenças entre a Legislação Societária e o U.S.

GAAP.”

Legislação Societária para o exercício findo em 31 de dezembro de:

1997

1998

1999

2000

2001 (1)

(Em milhões de reais)

Receita de intermediação financeira (2) ............................................................................ R$3.320

R$4.494

R$5.351

R$6.234

R$8.099

Receita de prestação de serviços .......................................................................................

1.446

1.775

2.100

3.043

3.473

Prêmios de seguros, contribuições a planos de previdência privada e títulos de

capitalização .................................................................................................................

4.065

5.015

5.975

6.920

8.959

Reservas relativas a seguros, planos de previdência privada e títulos de capitalização ....

(906)

(1.392)

(2.342)

(3.001)

(3.492)

Sinistros de seguros e resgates de títulos de capitalização ................................................

(2.437)

(2.631)

(2.844)

(2.866)

(3.996)

Despesas de comercialização de planos de seguros e previdência ....................................

(309)

(518)

(635)

(645)

(689)

Despesas com benefícios de planos de previdência ..........................................................

(247)

(423)

(558)

(913)

(1.369)

Despesas operacionais (3) ................................................................................................

(3.722)

(4.801)

(5.350)

(6.198)

(6.985)

Resultado de participações em empresas não consolidadas .............................................

29

157

127

252

71

Outros (4) ........................................................................................................................

(166)

(836)

(987)

(766)

(1.380)

Resultado antes da tributação sobre o lucro e participações .............................................

1.073

840

837

2.060

2.691

Provisão para imposto de renda e contribuição social .....................................................

(199)

240

307

(302)

(502)

Participações minoritárias nas controladas ... ...................................................................

(43)

(68)

(39)

(18)

(19)

Dados da Demonstração Consolidada de Resultados:

Lucro líquido .....................................................................................................................

Dados do Balanço Patrimonial Consolidado:

Ativo

Caixa e contas correntes em bancos ..................................................................................

Aplicações interfinanceiras de liquidez .............................................................................

Títulos e valores mobiliários .............................................................................................

Operações de crédito e arrendamento mercantil ................................................................

Outros créditos ..................................................................................................................

Provisão para perdas com operações de crédito e outros créditos ......................................

Outros ativos .....................................................................................................................

Investimentos em empresas não consolidadas e outros investimentos ...............................

Imobilizado de uso, líquido ...............................................................................................

Diferido ............................................................................................................................

R$831

R$1.012

R$1.105

R$1.740

R$2.170

R$1.408

9.953

11.849

22.524

7.474

(1.058)

4.695

1.911

1.579

800

R$710

5.167

19.705

23.592

8.599

(1.215)

6.079

2.307

1.584

810

R$827

2.591

28.359

25.028

12.549

(1.908)

6.854

3.291

1.605

1.128

R$1.342

2.308

32.094

34.573

16.311

(2.507)

5.546

1.857

1.922

1.432

R$3.086

3.867

39.932

39.579

16.328

(2.941)

5.717

885

2.398

1.265

Total do ativo .....................................................................................................................

Passivo e patrimônio líquido

Depósitos ..........................................................................................................................

Captações no mercado aberto ............................................................................................

Recursos de aceites e emissão de títulos............................................................................

Obrigações por empréstimos e repasses de curto prazo .....................................................

Obrigações por empréstimos e repasses de longo prazo ....................................................

Provisões de seguros, planos de previdência e títulos de capitalização ..............................

Outros passivos .................................................................................................................

Resultado de exercícios futuros .........................................................................................

Participação minoritária nas controladas ...........................................................................

Patrimônio líquido ............................................................................................................

61.135

67.338

80.324

94.878

110.116

24.029

10.683

901

6.518

2.832

3.451

6.595

9

544

5.573

28.250

9.307

2.067

5.667

3.035

4.741

7.695

33

222

6.321

34.724

7.814

4.628

6.491

2.683

6.904

10.006

18

287

6.769

36.469

12.108

4.111

7.893

3.776

9.648

12.649

35

97

8.092

41.084

14.057

4.801

9.241

4.792

12.848

13.377

9

139

9.768

Total do passivo e patrimônio líquido...............................................................................

R$61.135

R$67.338

R$80.324

R$94.878

R$110.116

(1) Em e para o exercício findo em 31 de dezembro de 2001 nós: (a) transferimos de outros investimentos para títulos e valores mobiliários, certos

instrumentos de ações totalizando R$ 649 milhões, (b) transferimos de despesas diferidas para despesas com imobilizado de uso relativas a melhorias em

bens arrendados totalizando R$ 130 milhões, (c) alocamos variações cambiais totalizando R$ 231 milhões para os itens correspondentes na demonstração

de resultado e apresentamos descontos concedidos em operações de crédito totalizando R$ 190 milhões, como outras despesas operacionais ao invés de

deduções na receita com operações de crédito.

(2) Consiste de juros e encargos sobre depósitos, empréstimos, cessões de créditos e repasses, e operações de arrendamento mercantil.

(3) Despesas operacionais consistem de despesas com salários, benefícios e outras despesas administrativas.

(4) “Outros” consiste de despesas tributárias, outras receitas (despesas) operacionais e receita (despesa) não operacional. Adicionalmente, o ano de 2000

considera entre outros, os seguintes itens apresentam-se originalmente como itens extraordinários: (a) receita na venda de participações societárias

efetuadas em conexão com o processo de cisão (ver "Item. 4 Informações sobre a Companhia - Histórico - Cisão"); (b) receita na operação com a BUS Serviços de Telecomunicações S.A. (ver "Item. 4 Informações sobre a Companhia - Histórico - Recentes Aquisições e Associações Importantes"); e (c)

despesa com provisão para oscilações no valor justo da carteira de ações, de títulos de renda fixa e títulos indexados em moeda estrangeira.

Resumo de Certas Diferenças Entre o Método da Legislação Societária e o U.S. GAAP

As informações financeiras consolidadas incluídas sob “Apresentação do Método da Legislação

Societária” diferem significativamente das informações apresentadas de acordo com o U.S. GAAP.

Resumimos abaixo as diferenças entre o Método da Legislação Societária e o U.S. GAAP importantes para as

nossas informações financeiras consolidadas. As organizações que publicam em U.S. GAAP e em Legislação

Societária tem projetos em andamento que poderiam ter um impacto significativo sobre comparações futuras

tal como esta. Este resumo não pretende fornecer uma lista abrangente de todas as diferenças existentes ou

futuras entre o U.S. GAAP e o Método da Legislação Societária, incluindo aquelas especificamente relativas

ao Banco ou ao setor no qual o Banco opera. O U.S. GAAP é geralmente mais restritivo e compreensivo que

o Método da Legislação Societária com relação ao reconhecimento e mensuração das transações,

classificações de contas e exigências de reserva.

Os princípios e padrões contábeis geralmente aplicáveis no Brasil e aplicáveis para as nossas

demonstrações financeiras consolidadas preparadas de acordo com o Método da Legislação Societária, são

estabelecidos pelo Conselho Federal de Contabilidade, pela Comissão de Valores Mobiliários do Brasil,

conhecida como "CVM", pelo Banco Central, pelo Instituto Brasileiro de Contadores, conhecido como

“IBRACON”, e pela Superintendência de Seguros Privados, conhecida como “SUSEP”. Estes padrões e

princípios diferem em certos aspectos significativos dos princípios e padrões contábeis geralmente aceitos nos

Estados Unidos - U.S. GAAP.

Instrumentos Financeiros

Nossas operações com instrumentos financeiros derivativos não possuem as características que as

configurem como “cash-flow hedges” e “fair value hedges”, segundo o U.S. GAAP. Conseqüentemente, todas

as variações no valor de mercado de contratos futuros, a termo, de swaps, e de opções são reconhecidos no

resultado através do termo do instrumento relevante.

Segundo o Método da Legislação Societária, o valor nominal dos instrumentos financeiros

derivativos é geralmente registrado em contas de compensação e não é registrado ao valor justo. Apesar desta

regra contábil geral, o balanço patrimonial deveria refletir uma provisão para perdas quando o valor justo de

tais instrumentos financeiros for menor que seu valor contábil. O valor a pagar ou a receber em aberto ou o

prêmio e os descontos associados com os instrumentos financeiros derivativos estão inclusos nas

demonstrações financeiras. O conceito de “contabilidade de hedge” geralmente não existe para fins de

legislação societária brasileira. Em 30 de janeiro de 2002, o Banco Central emitiu a Circular 3.082 que exige

que as instituições financeiras reconheçam todos os instrumentos derivativos, como definido em tal Circular,

no balanço patrimonial e ajustem seu valor contábil para seu valor de mercado pelo menos mensalmente. O

efeito dos instrumentos derivativos remarcados ao mercado tem que ser reconhecida no lucro a não ser que se

qualifique como um “hedge de fluxo de caixa” no caso em que uma porção efetiva do derivativo é

reconhecida diretamente no patrimônio. A Circular estabeleceu que tais regras são vigentes a partir de 30 de

junho de 2002.

Investimentos em Títulos e Valores Mobiliários

Segundo o U.S. GAAP, todos os nossos investimentos em títulos e valores mobiliários são

registrados ao valor justo, se eles forem classificados como títulos e valores mobiliários de negociação ou

disponíveis para venda. Os lucros e prejuízos não realizados sobre os investimentos em títulos e valores

mobiliários classificados como disponíveis para venda são relatados em um componente separado do

patrimônio líquido, outros lucros abrangentes são acumulados e os ganhos e perdas não realizados sobre os

títulos e valores mobiliários de negociação são refletidos nos resultados.

Segundo o Método da Legislação Societária, todos os títulos e valores mobiliários são geralmente

declarados ao valor de custo ou de mercado, qual deles o menor. Os ganhos realizados e perdas realizadas e

não realizadas são reconhecidos nos lucros. Em 8 de novembro de 2001, o Banco Central do Brasil emitiu

uma regulamentação nova relativa à classificação e avaliação dos títulos em geral, a Circular 3.068. Esta nova

regulamentação estabelece os critérios pelos quais os títulos são classificados com base na estratégia de

investimento da instituição financeira e define o reconhecimento do valor justo de mercado de tais títulos

como a base para sua apresentação nas demonstrações financeiras, exceto no caso onde a estratégia de

investimento é manter o investimento até o vencimento. Embora as regras impostas pela Circular 3.068 sejam

vigentes a partir de 30 de junho de 2002, já que os critérios contábeis estabelecidos não são consistentes com

a legislação societária brasileira, a implementação real de tal instrução contábil pode depender da

implementação de orientação suplementar.

Operações de Arrendamento Mercantil, onde somos o Arrendatário

Segundo o U.S. GAAP, a capitalização de arrendamentos mercantis é exigida se certas condições

existirem.

Segundo o Método da Legislação Societária, todos os arrendamentos mercantis são tratados como

arrendamentos mercantis operacionais pelo arrendatário e a despesa relacionada é reconhecida no momento

em que as parcelas dos arrendamentos mercantis vencem.

Entidades Controladas Conjuntamente

Segundo o U.S. GAAP, o método de equivalência patrimonial é usado para contabilizar entidades

controladas conjuntamente.

Segundo o Método da Legislação Societária, as entidades controladas conjuntamente são

contabilizadas segundo o método da consolidação proporcional.

Ágio

Segundo o U.S. GAAP, o ágio é calculado como o excesso do preço de compra sobre o valor justo de

mercado do ativo identificável adquirido em uma combinação de negócios, menos as obrigações assumidas. A

SFAS 141, “Combinações de Negócios”, que adotamos em 1º de julho de 2001 exige que o método contábil

de compra seja usado para todas as combinações de negócios concluídas depois de 30 de junho de 2001. A

SFAS 141 também especifica tipos de ativos intangíveis adquiridos que devem ser reconhecidos e relatados

separadamente do ágio e daqueles ativos intangíveis adquiridos que devem ser incluídos no ágio. Antes de 1º

de janeiro de 2002, o ágio era amortizado durante seu período de uso estimado, em base linear, não excedendo

40 anos. A SFAS 142, “Ágio e Outros Ativos Intangíveis”, que tornou-se vigente em 1º de janeiro de 2002,

exige que o ágio não seja mais amortizado, mas ao invés disso seja testado, pelo menos anualmente, para

verificação de desvalorização. A SFAS 142 também requer que ativos intangíveis reconhecidos com uma vida

útil definida sejam amortizados durante suas vidas úteis estimadas e revisados para verificação de

desvalorização, de acordo com o SFAS 121 e depois de sua adoção, com o SFAS 144.

Segundo o Método da Legislação Societária, ágio é calculado como o excesso do preço de compra

sobre o valor contábil dos ativos adquiridos menos as obrigações assumidas. Um excesso do valor contábil

dos ativos adquiridos menos as obrigações assumidas sobre o preço de compra é registrado como lucro

diferido. Os ativos adquiridos e obrigações assumidas de acordo com o Método da Legislação Societária não

estão sujeitos a alterações subseqüentes. Quando são reconhecidos, os benefícios fiscais relacionados às ativos

de imposto diferido de uma entidade adquirida que estavam sujeitos a provisões de avaliação na data da

aquisição, são registrados na demonstração de resultado.

Tarifas de Cartões de Crédito

Segundo o U.S. GAAP, as tarifas de cartões de crédito cobradas periodicamente dos detentores de

cartão são diferidas e reconhecidas em base linear durante o período em que a tarifa dá ao detentor do cartão o

direito de usar o cartão de crédito.

O Método da Legislação Societária não fornece nenhum tratamento específico para tarifas de cartões

de crédito, e em nossas demonstrações financeiras pela Legislação Societária, nós reconhecemos as tarifas de

cartões de crédito quando faturadas, cujo tratamento é consistente com a prática bancária padrão.

Reformulação das Demonstrações Financeiras para fins de Variações nos Níveis Gerais de Preços

Segundo o U.S. GAAP, os ajustes contábeis que levam em conta os efeitos da inflação foram

exigidos para empresas brasileiras até 31 de dezembro de 1997.

Segundo o Método da Legislação Societária, os ajustes contábeis que levam em conta os efeitos da

inflação foram requeridos para empresas brasileiras apenas até 31 de dezembro de 1995.

Reconhecimento Contábil de Receita

Segundo o U.S. GAAP, o Boletim de Pessoal da Contabilidade da SEC (EUA) 101 proibiu o

reconhecimento dos ganhos na venda de nossa infra-estrutura de telecomunicações em 2000, porque a venda

estava sujeita a contingências por não comprimento de certas condições contratuais, sendo reconhecido no

prazo de 5 anos, que começou em 01 de julho de 2001.

Segundo o Método da Legislação Societária, os ganhos na venda de nossa infra-estrutura de

telecomunicações foram reconhecidos durante o ano 2000, na data que riscos e direito de propriedade foram

considerados substancialmente transferidos, apesar de que a aprovação final por uma autoridade normativa

estava pendente.

Custos de Pensão de Funcionários e outros Benefícios

Segundo o U.S. GAAP, os custos de pensão de funcionários são reconhecidos de acordo com a

SFAS 87 "Contabilização de Pensões pelos Empregadores", emendada pela SFAS 132 "Divulgações dos

Empregadores sobre Pensões e outros Benefícios Pós-Aposentadoria" e a SFAS 88 "Redução de Planos de

Benefício Definido e Encerramento de Benefícios". A SFAS 87 exige o uso de um método atuarial para

determinar os custos de pensão com benefício definido e fazer o diferimento dos ganhos e perdas atuariais

(acima de um corredor específico) que resulte de mudanças nas suposições ou na experiência real que seja

diferente das suposições. A SFAS 87 também requer divulgação dos componentes dos custos de pensão

periódicos e da posição financiada dos planos de pensão.

Segundo o Método da Legislação Societária, os custos de pensão de funcionários e outros benefícios,

não cobertos pelos nossos planos de seguro, são levadas ao resultado à medida que vencem.

Contabilização pela Equivalência Patrimonial

Segundo o U.S. GAAP, a contabilização pela equivalência patrimonial é usada para investimentos

nos quais a empresa tenha uma participação acionária menor que majoritária e exerça influência significativa,

bem como sobre "joint-ventures" sobre as quais nenhuma das partes tenha o controle. Não havendo evidência

do contrário, presume-se que um investimento de menos de 20% do capital votante de uma investida indica

falta de influência significativa. Os investimentos abaixo de 20% do capital votante são avaliados ao custo se

o valor justo não for prontamente determinável.

Segundo o Método da Legislação Societária, uma empresa brasileira deve usar a contabilização pela

equivalência patrimonial para registrar investimentos em entidades nas quais possui 20% ou mais do capital,

ou na qual possui pelo menos 10% do capital acionário emitido e sobre a administração da qual exerça

influência significativa.

Despesas Diferidas

Segundo o U.S. GAAP, os custos de início de atividades são reconhecidos como despesas quando

incorridos.

Segundo o Método da Legislação Societária, os custos de início de atividades são capitalizados como

despesas diferidas e amortizados em um período de até dez anos.

Consolidação e Consolidação Proporcional

Segundo o U.S. GAAP, a condição normal para consolidação é a propriedade de uma participação

majoritária votante. Portanto, como regra geral, a propriedade por uma empresa, direta ou indiretamente, de

mais de 50% das ações com direito a voto em circulação de outra empresa, resultará na consolidação da

segunda empresa. As associações são normalmente contabilizadas segundo o método de equivalência.

Segundo o Método da Legislação Societária, os resultados financeiros das seguintes entidades são

consolidados: (a) entidades nas quais a empresa tem habilidade para controlar decisões corporativas e para

eleger a maioria dos membros do conselho de administração são consolidadas; (b) agências no exterior são

consolidadas; (c) desconsiderando a extensão da participação da empresa do capital votante da entidade, as

entidades que estão sob controle comum da empresa e de uma entidade relacionada à empresa, são

consolidadas proporcionalmente; e (d) desconsiderando a extensão da participação da empresa no capital

votante da entidade, as entidades que são controladas através do uso de acordos de acionistas nos quais a

empresa é uma das acionistas participantes, são consolidadas proporcionalmente. As associações são

contabilizadas segundo o método de consolidação proporcional.

Imposto de Renda e Contribuição Social

Segundo o U.S. GAAP, apenas as alíquotas de imposto decretadas podem ser usadas para fins de

cálculo do imposto diferido. As alíquotas de imposto para períodos futuros, que são determinadas por medidas

provisórias, não são consideradas como decretadas e são ignoradas. As medidas provisórias atualmente em

vigor, entretanto, são usadas para determinar o valor do imposto corrente a pagar. Os ativos e passivos de

imposto diferido são registrados no caso das diferenças entre os ativos e passivos demonstrados para fins de

U.S. GAAP e a base fiscal destes ativos e passivos é determinada de acordo com os princípios contábeis

prescritos pelo Método da Legislação Societária.

Segundo o Método da Legislação Societária, a Companhia provisiona totalmente os impostos de

renda diferidos sobre as diferenças temporárias entre os registros fiscais e os valores contábeis. Além disso,

ao invés dos valores brutos dos impostos de renda diferidos serem apresentados, eles são apresentados

líquidos das provisões de avaliação.

No Brasil, a lei tributária é algumas vezes significativamente alterada por medidas provisórias. As

medidas provisórias podem afetar alíquotas de imposto, assim como, outras áreas que poderiam afetar os

impostos diferidos. Estas medidas permanecem em vigor por 30 dias e expiram automaticamente se não

forem prorrogadas por um período adicional, embora sejam normalmente prorrogadas. Quando do cálculo do

efeito das variações nas alíquotas ou outras mudanças nos impostos de renda diferidos, segundo o Método da

Legislação Societária, as medidas provisórias são consideradas em grande parte como lei decretada. Para o

cálculo dos impostos diferidos, o Método da Legislação Societária exige o uso da alíquota de imposto que

espera-se estar em vigor quando as diferenças temporárias ou os prejuízos fiscais a compensar forem

realizados.

Demonstração dos Fluxos de Caixa

Segundo os U.S. GAAP, é exigida a apresentação das demonstrações dos fluxos de caixa,

descrevendo os fluxos de caixa provenientes de ou aplicados em atividades operacionais, de investimento e de

financiamento. A SFAS 95 "Demonstração dos Fluxos de Caixa" estabelece exigências de apresentação

específicos e requer divulgações adicionais, tais como: os valores de juros e imposto de renda pagos e

transações não de caixa, a aquisição de imobilizado através de arrendamento de bens do imobilizado,

aquisição de empresas por meio de transações com ações, entre outros.

Segundo o Método da Legislação Societária, as demonstrações dos fluxos de caixa não são exigidas,

mas a demonstração de origens e aplicações de recursos que reflete a origem e os usos dos recursos

relacionados às alterações no capital de giro, é exigida.

Caixa e Equivalentes a Caixa

Segundo o U.S. GAAP, a SFAS 95 "Demonstração dos Fluxos de Caixa" define equivalentes a caixa

como investimentos altamente líquidos de curto prazo que sejam tanto (1) prontamente conversíveis a valores

conhecidos de caixa, quanto (2) tão próximos de seus vencimentos que apresentem uma taxa de risco

insignificante de variação em valores devido às variações nas taxas de juros. Geralmente, somente

investimentos com vencimentos originais de três meses ou menos qualificam-se segundo esta definição.

Os equivalentes a caixa não são definidos nem apresentados segundo o Método da Legislação

Societária.

Ativo Permanente

Segundo o U.S. GAAP, os ativos permanentes, como definidos pelo Método da Legislação