César Lopes

João Martins

Luís Escobar

Pedro Borges

Rui Gomes

Lisboa, 14 de Maio de 2007

Gestão do Marketing

Índice

1- Resumos e conclusões ............................................................................................... 3

2- Identificação do Negócio ............................................................................................. 4

3- Envolvente................................................................................................................... 5

3.1- Envolvente Mediata .............................................................................................. 5

3.1.1- Análise do Contexto Económico .................................................................... 5

3.1.2- Análise do contexto Político-Legal ................................................................. 6

3.1.3- Análise do contexto Sócio-Cultural................................................................. 6

3.1.4- Análise do Contexto Tecnológico ................................................................... 8

3.2- Envolvente Imediata ............................................................................................. 8

3.2.1- Óptica da Oferta ............................................................................................. 8

3.2.2- Óptica da Procura .......................................................................................... 9

Sensibilidade da procura às estratégias de Marketing ............................................. 9

4- Contexto concorrencial .............................................................................................. 10

4.1- Contexto Concorrencial do GE da marca Fairy .................................................. 10

4.2- Apresentação detalhada dos concorrentes da P&G ........................................... 11

4.3- Estrutura dos Canais de Distribuição .................................................................. 15

4.4- Ponderação dos Factores Críticos de Sucesso .................................................. 15

5- Estratégia e Planeamento de Marketing da Marca .................................................... 16

5.1- Enquadramento da marca na estratégia da empresa. ........................................ 16

5.2- Conceito da Marca .............................................................................................. 17

Estratégia de marketing ............................................................................................. 18

5.3- Alvo; Posicionamento; Promessa; Valor Acrescentado ...................................... 20

5.4- Penetração sobre os canais ............................................................................... 22

6-Resumo estratégico ................................................................................................... 22

6.1-Analise SWOT ..................................................................................................... 22

Matriz BCG da Procter & Gamble .............................................................................. 24

Matriz GE/McKinsey .................................................................................................. 24

Analise previsional de vendas ....................................................................................... 25

ANEXOS........................................................................................................................ 28

Bibliografia ..................................................................................................................... 33

2

Gestão do Marketing

1- Resumos e conclusões

O detergente para loiça Fairy, da Procter&Gamble, é líder de mercado de

detergentes manuais para a loiça, tendo uma quota de 48% no mercado total em valor

(figura 7) e 75% da quota no mercado dos detergentes concentrados (Análise

Previsional de Vendas, Etapa 6). O seu principal concorrente, a Super Pop, do grupo

Colgate/Palmolive, tendo 27% (figura 7) da quota de mercado total dos detergentes

manuais para loiça em valor, mas as marcas próprias estão a crescer, tendo já

ultrapassado Fairy em quantidades vendidas (fig10).

O conceito da marca Fairy é Valor (Qualidade x Preço), Poupança e

Performance Anti-gordura. O preço de Fairy é mais elevado do que o dos seus

concorrentes, porém a sua compra acaba por ser mais vantajosa no longo prazo, uma

vez que, sendo o Fairy um detergente concentrado, lava o mesmo número de pratos

com muito menos quantidade de detergente, dura até quatro vezes mais do que um

detergente diluído e não custa quatro vezes mais.

Os princípios sobre os quais assenta a estratégia de marketing da Fairy podem

ser enquadrados no Marketing Mix. A componente Product é constituída pela

conversão dos consumidores de detergentes manuais, o upsizing e a aposta em

produtos Premium. O facto de Fairy querer estar onde o consumidor vai constitui a

componente Place. A Fairy também aposta na comunicação dos seus produtos, o que

constitui a Promotion, que é feita sobretudo através de campanhas de publicidade na

televisão. Relativamente à componente Price, a estratégia de Fairy passa pelo nonprice competition, tendo mesmo o preço mais elevado do mercado.

O principal canal de penetração de Fairy,é o Take-Home (95% em Volume).

Segundo a matriz BCG, o posicionamento estratégico da marca na P&G, a Fairy

está colocada em posição de cash cow, financiando assim as stars e as question marks

do grupo P&G.

A principal ameaça para a Fairy é a comodidade das máquinas de lavar a loiça,

em contrapartida as crises económicas beneficiam a compra de detergentes manuais o

que irá balancear a situação da marca em relação ao exterior. Relativamente a factores

internos, poderemos incluir o preço elevado como ponto fraco e o reconhecido valor

dado pelos consumidores à eficácia e à marca de Fairy como ponto forte.

3

Gestão do Marketing

2- Identificação do Negócio

De acordo com a Classificação das Actividades Económicas (CAE), a marca Fairy

encontra-se na categoria:

GG – Comércio por grosso e a retalho; reparação de veículos automóveis e

motociclos e de bens de uso pessoal e doméstico;

Podendo depois dividir-se em grossista e retalhista (existe alguma dificuldade em

caracterizar objectivamente a tipo devido às diferentes vertentes de venda da marca:

51 – Comércio por grosso e agentes do comércio, excepto de veículos

automóveis e motociclos;

52 – Comércio a retalho (excepto de veículos automóveis, motociclos e de

combustíveis automóveis); reparação de bens pessoais e domésticos.

Subdividindo-se depois em:

514 – Comércio por grosso de bens de consumo, excepto alimentares, bebidas

e tabaco;

5144 - Comércio por grosso de cutelaria, de louças em cerâmica, e em vidro, de

papel de parede e de produtos de limpeza;

51442 - Comércio por grosso de papéis de parede e de produtos de limpeza.

Ou então:

523 – Comércio a retalho de produtos farmacêuticos, médicos, cosméticos e de

higiene;

5233 – Comércio a retalho de produtos cosméticos e de higiene;

52330 - Comércio a retalho de produtos cosméticos e de higiene.

Não sendo a classificação CAE mais específica do que isto, a marca procura

uma maior diferenciação através de uma maior especificidade na caracterização do

produto, estando na secção de Não-alimentar, Produtos para casa, na categoria dos

Detergentes, sendo a sua classe a de Detergentes para Loiça e a sua sub-classe a dos

Detergentes Manuais para Loiça. Para obter ainda uma maior especificidade, no ramo

dos Detergentes Manuais para a Loiça ainda existe mais uma divisão: Detergentes

Concentrados ou Diluídos. Os Detergentes Concentrados têm um conteúdo mais

espesso, com maior poder de lavagem, enquanto os diluídos são a forma mais

tradicional de detergente. A Fairy aposta exclusivamente em detergentes concentrados

para a conquista do seu mercado.

4

Gestão do Marketing

3- Envolvente

3.1- Envolvente Mediata

3.1.1- Análise do Contexto Económico

O Orçamento do Estado para 2007 projecta uma recuperação do ritmo de

crescimento do PIB português, de 1,4% em termos reais em 2006 para 1,8% em 2007.

Para 2007, prevê-se uma descida da taxa de inflação, medida pela variação

média anual do IPC, para a qual se antevê um valor de 2,1%. Em anexo (fig.1 e 2)

seguem dois gráficos, um com a taxa de crescimento do PIB de 2002 até 2007 e outro

com a taxa de inflação para o mesmo período. Também em anexo (fig.3 e 4) está uma

tabela com o IPC de 2003 até 2007 comparando com os valores relativos a 2002.

Relativamente à primeira figura, é possível observar que em 2002, a taxa de

crescimento do PIB era positiva, e que em 2003, passou para negativa. A partir de

2005 esta taxa começou a subir gradualmente. Nos últimos 3 anos, Portugal tem

acompanhado os valores da União Europeia e, em 2007, a taxa de crescimento do PIB

irá apresentar um aumento superior ao da União Europeia. Assim, o aumento de

riqueza leva ao aumento da taxa de crescimento do PIB criando condições favoráveis

ao mercado dos detergentes para a loiça.

Quanto à segunda figura em anexo, desde 2004 a taxa de inflação tem-se

mantido constante, na ordem dos 2,3%, sendo que a previsão para Portugal em 2007 é

de 2,1%. O valor da inflação em Portugal tem sido sempre superior ao valor da União

Europeia, que tem rondado os 2%, sendo que 2007 será o primeiro ano, desde 2002,

que Portugal vai ter uma taxa de inflação inferior à da União Europeia. Devido à taxa de

inflação pouco variável, os efeitos sentidos no mercado de detergentes para a loiça são

pouco significativos.

Outro indicador económico utilizado para caracterizar a envolvente mediata, é o

índice de preços ao consumidor. Este índice tem, desde 2002, apresentado um

aumento gradual, atingindo, em Fevereiro de 2007, o seu valor mais alto, 112,2. Este

valor indica que, em média, o preço dos produtos aumentou 12,2% em relação aos

preços praticados em 2002. O aumento gradual verificado está de acordo com a

análise feita anteriormente ao valor da taxa de inflação.

Podemos apontar como principal ameaça ao mercado dos detergentes manuais

para a loiça, a nível económico, a perda de poder de compra por parte dos

5

Gestão do Marketing

consumidores.

Outros factores negativos para o negócio são, por exemplo, a redução do

número de filhos por família, o que faz com que haja menos loiça para lavar, ou, de

natureza tecnológica, o facto da maioria das casas mais recentes já incluir máquina de

lavar loiça ou pré-instalação da mesma. Quanto a este aspecto, tem havido um

crescendo no número de máquinas de lavar loiça em Portugal já que, em 16 anos, o

número de lares com máquina de lavar aumentou 20%, sendo que, segundo o

responsável pela Home Care P&G Portugal, cerca de 32% dos lares portugueses têm

máquina de lavar loiça.

3.1.2- Análise do contexto Político-Legal

Relativamente ao contexto político-legal, é necessário referir a obrigatoriedade

da marca em não cortar fornecimento a um cliente e, a nível do próprio produto, a

indicação no rótulo da existência de possíveis substâncias irritantes para a pele.

É fundamental também a não inclusão nos rótulos de figuras que possam, de

alguma forma, fazer confusão com outros produtos, como por exemplo a inclusão de

um limão no rótulo de um detergente de limão, que pode conduzir à confusão com

sumo de limão.

3.1.3- Análise do contexto Sócio-Cultural

Um dos aspectos a considerar quando analisamos a envolvente mediata é o

contexto sócio-cultural. Ora, ao longo dos últimos anos tem ocorrido uma diminuição

gradual do tamanho das famílias devido a vários factores, principalmente culturais, que

levam as famílias a ter cada vez menos filhos.

Esta redução do número de pessoas por lar origina uma redução na utilização

de detergentes manuais para a loiça, já que a quantidade de loiça para lavar é menor.

Em Portugal, e como já referimos anteriormente, o número de lares com

máquina de lavar loiça tem aumentado, nos últimos 16 anos, cerca de 20% o que

constitui um risco para o mercado.

A tendência para se comer cada vez mais vezes fora de casa e o aumento do

consumo de refeições pré-feitas são também outros factores negativos para o mercado

em análise.

6

Gestão do Marketing

No processo de decisão de compra podemos considerar três momentos chave

na cabeça do consumidor: Em primeiro lugar, o consumidor vai fazer a escolha entre

um detergente diluído ou concentrado. Seguidamente irá considerar o “preço” e a

“marca” dentro de uma determinada categoria. Por fim, dentro da marca, vai escolher

a variante de produto que o atrai mais (por exemplo limão ou maçã).

Em anexo, nas figuras 5 e 6, encontram-se alguns dados relativos à situação da

população portuguesa em termos de população residente, activa e taxa de desemprego.

Em 2001, dados dos últimos Censos (figura 5), indicam que em Portugal residem

10.356.117 indivíduos, dos quais 3.687.293 residem no norte do país, 2.348.397 na

zona centro, 1.171.803 no sul e, nas ilhas, 491.788.

A variação do total população residente em Portugal, de 1991 para 2001, foi de

5%. No entanto há que ter atenção que tanto no Alentejo como no arquipélago da

Madeira a variação da população residente foi negativa, ou seja, nesses locais, em

2001, viviam menos pessoas do que há 10 anos atrás, em 1991.

Em 2006, a taxa de desemprego em Portugal foi de 7,7%, 6,5% nos homens e

8% nas mulheres e, a população activa, foi 5.587.300, dos quais 2.984.400 eram

Homens,

A taxa de desemprego apresenta um valor alto, o que é prejudicial para o

mercado, pois se um indivíduo não está empregado não terá recursos financeiros para

adquirir o produto. A população activa representa o total de indivíduos que podem

trabalhar, logo quanto maior for o valor de população activa, melhor para a economia.

7

Gestão do Marketing

3.1.4- Análise do Contexto Tecnológico

O contexto tecnológico influencia todos os produtos, embora com diferentes

intensidades. No caso de Fairy, o desenvolvimento tecnológico não provoca alterações

significativas, nem a nível de produção nem a nível de preço. No entanto, é possível

considerar como contexto tecnológico o packaging e a constituição do Fairy. Assim

sendo, e uma vez que as embalagens são feitas de plástico, derivado do petróleo e que

este está cada vez mais caro, o custo relacionado com o packaging vai também,

naturalmente, aumentar. Um desenvolvimento tecnológico que oferecesse uma

alternativa mais barata ao plástico e que não incluísse um derivado do petróleo, seria,

eventualmente, uma solução mais viável e permitiria reduzir custos relacionados com o

packaging.

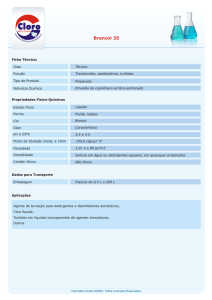

Em segundo lugar, o Fairy tem na sua constituição sulfatantes, substância

química responsável por eliminar a gordura da loiça. Actualmente, e segundo o

responsável pela Home Care P&G Portugal, o Fairy tem 31% de princípio activo

sulfatante, contra os 34% que já teve em tempos. Esta redução veio a ser efectuada

devido aos custos associados a esta substância. Caso ocorra uma evolução que

permita trocar esta substância química por outra com a mesma função mas mais barata,

será então possível inserir maior quantidade da substância responsável pela remoção

da gordura da loiça ou então reduzir o preço do Fairy.

3.2- Envolvente Imediata

3.2.1- Óptica da Oferta

Caracterização do grupo estratégico

O grupo estratégico do Fairy é constituído pelo SuperPop e pelo Sonasol,

marcas pertencentes aos grupos Colgate–Palmolive e Henkel, respectivamente.

A Colgate-Palmolive teve inicio nos Estados Unidos da América,

Colgate-Palmolive – Super pop

Origem: Estados Unidos da América

Presente na área da higiene oral

Multinacional

Estratégia da marca: Não fazem comunicação.

Não investem nos media.

8

Gestão do Marketing

Tentam aguentar a sua posição no mercado

Fazem acções de desconto de 50%

Segmentação geográfica – Norte do país – nos canais tradicionais

(mercearias…)

Henkel – Sonasol

Multinacional alemã

Presente em várias categorias como:

Sonasol – lava superfícies

Vernel – amaciador de roupa

Produtos de limpeza diadermine

Sonasol para a loiça

Segmentação geográfica – também no norte do país.

3.2.2- Óptica da Procura

A dimensão do mercado total dos detergentes para a loiça (em valor) é de 48

milhões de euros. Em anexo segue um gráfico circular que evidência bem a liderança

por parte da Fairy (figura 7).

No mercado dos detergentes concentrados (55% do total do mercado contra os

45% dos detergentes diluídos), a Fairy lidera com 75% das vendas totais, seguindo-se

o Superpop com 27%. No mercado dos detergentes diluídos (45% do total do mercado),

o Superpop é líder seguido do Sonasol.

Ao longo dos anos, a Fairy tem ganho 0,8% por ano aos mais directos

concorrentes e os detergentes concentrados têm ganho 2% por ano face aos diluídos,

de acordo com o responsável pela área de Home Care da P&G Portugal.

Sensibilidade da procura às estratégias de Marketing

Uma vez que o mercado dos detergentes é um mercado muito maduro em

Portugal, as variações da procura não são muito elevadas, como tal, a publicidade não

aumenta significativamente a procura do mercado. Neste mercado, como em outros

mercados maduros, a influência da publicidade é muito reduzida em relação ao total do

consumo. Segundo dados retirados do TNS, em Portugal 88% dos lares portugueses

compraram pelo menos uma vez detergente manual em 2006. Os restantes 12% ou

não usam detergente ou então usou o detergente que comprou em 2005.

9

Gestão do Marketing

4- Contexto concorrencial

4.1- Contexto Concorrencial do GE da marca Fairy

O mercado dos detergentes manuais para loiça é um mercado que em Portugal

não tem tido grandes mudanças nos últimos anos e tem sido dominado pela marca

Fairy. No entanto a marca Fairy ainda tem sido algo importunada por concorrentes

cujos principais são:

Super Pop (Colgate/Palmolive)

Sonasol (Henkel)

Marcas próprias das superfícies comerciais

Sunlight (Unilever)

A marca Super Pop tem sido a grande concorrente da Fairy nos últimos tempos

e a Colgate/Palmolive apresentou nos últimos anos a nível mundial os seguintes

resultados, referentes à área HomeCare:

Colgate/Palmolive:

Share Posição Share Posição Share Posição Share Posição Crescimento

2001

2001

12,1%

2002

4º 11,3%

2002

2003

4º 10,4%

2003

2004

3º

9,7%

2004

2001/2004

4º

-0,9%

Fonte: Relatório Euromonitor International para a empresa Colgate/Palmolive

A previsão para os próximos anos no que a esta marca diz respeito não são

muito animadoras: a empresa planeia um desinvestimento nos produtos e até

equaciona uma venda de algumas marcas para a sua grande concorrente, a Procter &

Gamble. (fonte: relatório Euromonitor International da Colgate)

A Henkel tem uma quota de mercado pouco relevante em Portugal, no entanto

tem mostrado algum crescimento no decorrer dos últimos anos e deve começar a ser

levado como uma ameaça para os líderes de mercado no sector, como provam as

vendas dos últimos anos:

10

Gestão do Marketing

Henkel:

Share Posição Share Posição Share Posição Share Posição Crescimento

2001

2001

6,9%

2002

5º

2002

7,3%

2003

5º

2003

7,7%

2004

5º

2004

7,9%

2001/2004

5º

40,2%

Fonte: Relatório Euromonitor International para a empresa Henkel

Para os anos futuros a Henkel tentará, através da protecção das suas maiores

marcas e inovação, tentar competir com a Unilever e Procter & Gamble, tentando ao

mesmo tempo manter a grande taxa de crescimento que obteve nos últimos anos.

(fonte: relatório Euromonitor International da Henkel)

O grupo Unilever e a sua marca no ramo dos detergentes para loiça manuais

(Sunlight) têm uma quota de mercado muito pequena no nosso país sendo, no entanto,

um dos gigantes do mercado mundial, tendo porém uma estagnação do seu volume de

negócios no ramo nos últimos anos:

Unilever:

Share Posição Share Posição Share Posição Share Posição Crescimento

2001

2001

12,8%

2002

2º 11,7%

2002

2003

2003

3º 10,1%

2004

4º 10,4%

2004

2001/2004

3º

0,0%

Fonte: Relatório Euromonitor International para a empresa Unilever

Pode-se concluir através da análise deste gráfico que a Unilever tem estagnado

no ramo nos últimos anos e que a empresa tentará contrariar esta situação através da

expansão para países com economias emergentes e através da adequação às

necessidades específicas de cada grupo de consumidores.

NOTA: todos os quadros foram elaborados tendo por base toda a área de cuidados da

casa, incluindo tratamento de roupa e higiene oral, referindo-se ainda a vendas mundiais.

4.2- Apresentação detalhada dos concorrentes da P&G

Como todos os mercados modernos, a marca Fairy tem concorrentes que,

apesar de não estarem muito próximas em quota de mercado, ainda possuem alguma

importância de mercado, estando eles já identificados.

11

Gestão do Marketing

Super Pop (Colgate/Palmolive)

No ramo dos detergentes manuais para loiça, a marca Super Pop é a principal

concorrente da Fairy, tendo no entanto, e como já vimos, alguns problemas em matéria

de vendas e de manutenção do mercado, sendo ainda assim uma ameaça. A sua linha

de produtos é a seguinte:

Detergente concentrado, embalagem de 500 ml., limão e maçãs verdes.

Descrição: “Graças à sua fórmula ultra eficaz, desengordura a fundo e sem

esforço, deixando toda a loiça limpa e brilhante.”

Existe também uma variante de limpeza de tachos e panelas; descrição: “Retira

gordura e restos de comida facilmente. Os tensoactivos são rápida e facilmente

biodegradáveis.”.

Detergente diluído, embalagem de 1,5 lt., limão e maçã verde. Descrição:

“Eficaz contra a gordura, suave para as mãos. Os tensoactivos são rápida e

facilmente biodegradáveis.”

A marca Super Pop, sendo a segunda maior em quota de mercado, tem uma

estratégia bastante diferente da marca Fairy. A aposta da marca é praticar preços

bastante competitivos, a chamada “price competition” (possuem dos preços mais

baixos por litro entre todas marcas), não fornecendo no entanto a qualidade que outras

marcas providenciam aos consumidores. A marca não se preocupa em campanhas

publicitárias nem em investimento nos media, tendo como sua grande aposta e

vantagem competitiva perante os concorrentes o valor que proporciona aos clientes

através do seu preço baixo e bastantes campanhas de comunicação de redução de

preço (promoção de vendas), sendo a sua promoção mais utilizada a redução do preço

em 50%. A marca tem maior peso no Norte do nosso país, principalmente através do

comércio tradicional.

Sonasol (Henkel)

Marca com pouca quota de mercado (3% em 2006), o Sonasol tem, aos poucos,

ganho quota de mercado, mas ainda se encontra algo distante das maiores marcas do

sector:

Detergente tradicional, embalagem de 720 ml. Limão, laranja e lima.

Detergente tradicional, embalagem de 720 ml., conjunto de 2 unidades com

oferta de esponja.

A marca Sonasol tem nos últimos anos ganho quota de mercado, sendo a

aposta clara da empresa (através do relatório Euromonitor International da empresa e

12

Gestão do Marketing

do seu sítio na Internet - www.henkel.com) uma expansão através do desenvolvimento

de produtos inovadores. Porém, como estamos perante um mercado com poucas

mudanças e pouca sensibilidade às campanhas publicitárias, esta abordagem não tem

tido o sucesso desejado. Porém a promessa da empresa é a continuação da inovação,

sendo esta a principal vantagem competitiva da empresa Henkel. Tal como o Super

Pop, também o Sonasol tem maior penetração no mercado na zona Norte do nosso

país.

Sunlight (Unilever)

Esta marca possui um leque de escolhas bastante restrito, tendo também uma

importância de mercado muito diminuída.

Detergente tradicional, embalagem de 750 ml., limão e limão verde.

A marca Sunlight da Unilever tem uma quota de mercado bastante reduzida

(cerca de 1% em Portugal no ano de 2006), apostando também muito pouco em

comunicação, tendência da maior parte das marcas do sector (excluindo a marca Fairy),

preferindo apostar num produto com qualidade razoável a um preço relativamente

baixo, sendo a aposta da empresa a relação preço/qualidade. No entanto, a Unilever

procura cativar mais clientes através de acções de consciencialização social e através

da participação em campanhas de ajuda às pessoas mais desfavorecidas (programas

Acreditar e Ajuda de Berço, por exemplo).

Marcas próprias

Dentro do ramo dos detergentes manuais para loiça as marcas próprias têm tido

uma importância crescente e representam neste momento 20% do total de vendas. A

quase totalidade das superfícies comerciais possuem as suas marcas próprias e o

leque de variedades é bastante extenso.

Detergente diluído, embalagem de 750 ml e 1lt, limão. Superfície comercial:

Continente.

Detergente concentrado ultra, embalagem de 750 ml., limão e maçã. Superfície

comercial: Continente.

Detergente anti-bacteriano ultra, embalagem de 500 ml. Descrição: “Dado a sua

fórmula ser ultraconcentrada, rende muito mais do que um detergente vulgar,

devendo usar-se doses muito pequenas em cada utilização”. Superfície

comercial: Continente.

13

Gestão do Marketing

O propósito principal de todas as marcas próprias das superfícies comerciais é

aproveitar a sua posição para criar produtos com valor acrescentado e boa qualidade,

mas com um preço bastante competitivo e mais baixo que todos os concorrentes, não

investindo em comunicação, ganhando bastantes clientes através de preços bastante

baixos e campanhas promocionais no ponto de venda, atingindo assim uma respeitável

quota de mercado (20% em valor e 30% em quantidade no ano de 2006). O principal

objectivo do constante lançamento de marcas próprias é a possibilidade de:

Ganhar mais margem de lucro (apesar de praticarem preços mais baixos, as

superfícies comerciais têm mais margem de lucro nos “seus” produtos);

Retirar poder negocial aos fabricantes (as superfícies comerciais apresentam os

seus produtos como alternativa aos produtos “de marca” – como o Fairy, e às

suas políticas;

Fidelizar os clientes (ficando os consumidores satisfeitos com a marca própria

irão deslocar-se àquela superfície comercial para comprar mais)

As marcas próprias são então a principal ameaça às marcas dos fabricantes,

como se pode ver através do teste da Proteste em anexo (dos 10 melhores do teste,

8 eram marcas próprias).

Primeiros preços

Estas marcas possuem uma quota de mercado bastante reduzida (menos de 1%

em 2006) e têm apenas um produto à disposição, tentando a competitividade através

de preços bastante baixos.

Detergente diluído SIM, embalagem 1 lt. e 2 lt.

Detergente tradicional DABRI, embalagem 750 ml., limão e maçã verde.

Nicho de mercado

Detergente tradicional ECOVER, embalagem 1 lt. Descrição: “Limpa com

eficácia respeitando o meio ambiente. Contém soro de leite”.

Este produto tem um posicionamento diferente em relação aos seus

concorrentes pois em vez de optar pela relação preço/qualidade aposta na

diferenciação, tendo como vantagem competitiva a protecção do ambiente, factor

responsável pelo seu preço mais elevado (figura 8).

Em conclusão, é possível constatar através da análise da figura 8 a

diferenciação entre as diferentes marcas: a marca Fairy aposta na qualidade com preço

14

Gestão do Marketing

mais elevado, enquanto os seus principais concorrentes apostam num preço mais

reduzido, não oferecendo no entanto tanta qualidade como os produtos de marca Fairy.

A única excepção a esta politica de preços geral é o detergente Ecover, porém esse

produto tem a característica diferenciadora de ter preocupações ambientais, sendo

mais caro por isso.

4.3- Estrutura dos Canais de Distribuição

Os canais de distribuição são dois: o Consumo não imediato ou Take-Home, no

qual o produto é comprado e apenas é consumido passado algum tempo e o Consumo

imediato ou HORECA, no qual o produto é consumido no acto da compra.

Como será fácil de prever, o mercado dos detergentes manuais para loiça é

quase inteiramente constituído por consumo não imediato (o consumo não se dá no

momento da compra, mas sim em casa do consumidor). O produtor pode optar por

vender logo directamente à loja que o irá comercializar, para ele depois ser logo

revendido ao consumidor particular, ou então poderá optar por vender o produto a um

Cash & Carry, que por sua vez irá vender a um estabelecimento comercial (por norma

os mais pequenos), sendo só depois disso vendido ao consumidor, tendo um maior

percurso.

No que à distribuição diz respeito, os hipermercados detêm 27% dos canais de

distribuição (em valor), os supermercados ou superfícies médias têm 48% da quota de

distribuição (25% são as lojas discounter – LIDL, Minipreço…) e o comércio tradicional

(superfícies inferiores a 400m²) controlam 25% da quota.

Os dados obtidos da estrutura de consumo HORECA são residuais quando

comparados com os Take-Home, sendo a sua percentagem pouco relevante, não

existindo inclusive dados quantitativos sobre a mesma (dados do ano de 2006)

4.4- Ponderação dos Factores Críticos de Sucesso

Tal como em todos os negócios, também o negócio dos detergentes tem

factores que são essenciais respeitar se uma empresa quiser ter sucesso no ramo.

Neste caso existem 2 factores cruciais para o sucesso, sendo eles:

Valor (custo * benefício)

Performance relativa

Fonte: Pedro Teixeira, responsável pela Home care da P&G

O valor de um produto é a ponderação entre o preço de custo e a qualidade que

15

Gestão do Marketing

ele oferece aos consumidores. Este factor pode ser bastante difícil de controlar pois a

empresa precisa de estabelecer uma imagem respeitável perante os consumidores se

quiser controlar o preço do produto, sendo em primeiro lugar provar aos consumidores

que o produto é fiável.

A performance é a relação entre o que o consumidor espera do produto e aquilo

que ele obtém na realidade, a satisfação. A marca pretende então a satisfação máxima

de todos os clientes e que eles obtenham tudo aquilo do produto que estavam à espera

quando o adquiriram.

5- Estratégia e Planeamento de Marketing

da Marca

5.1- Enquadramento da marca na estratégia da empresa.

A Procter&Gamble é uma multinacional que teve início em 1837 quando William

Procter e James Gamble criaram, na cidade Americana de Cincinnati, estado de Ohio,

uma pequena fábrica de sabões. Desde aí, a P&G conheceu um crescimento fantástico,

proliferando por diversos países. Instalou-se em Portugal em 1989, com a aquisição da

empresa produtora da lixívia Neoblanc e com o relançamento da marca TIDE para

lavagem manual de roupa.

A P&G foi crescendo gradualmente ao longo dos anos e hoje está presente em

várias áreas de negócio, algo diversificadas entre si, onde se faz representar por várias

marcas, com produtos variados, como podemos ver na figura 2:

16

Gestão do Marketing

Fig. 2 – As áreas de negócio da P&G.

Fonte:Pedro Teixeira, Fairy; 2007

A P&G está então dividida em três unidades de negócio geral (GBU- Global

Business Unit) que são a Beauty and Health Care, a Household Care e a Gillette GBU

que se segmentam em sete “sub-classes”. A Beauty and Health Care está dividida

então nas áreas Beauty e Health Care, onde estão marcas como a Head&shoulders e a

Oral-B, respectivamente.

A segunda GBU, a Household Care, está dividida em 3 partes: Fabric Care and

Home Care; Baby Care and Family Care e Pet health, Snacks and Coffee. As principais

marcas presentes nestes domínios são o Tide, a Dodot e as Pringles, respectivamente.

Por fim, surge a Gillette GBU que, dividida em Blades and Razors e Duracell and Braun,

apresenta marcas como a MACH3 e a Duracell, respectivamente.

Ora, de entre as várias áreas de negócio da P&G, a

que tem maior dimensão em termos de volume de vendas

líquidas (net Sales), é o Household Care (49%) logo seguido

do Beauty and Health (42%). Por fim, em terceiro lugar, surge

a Gillette GBU que apresenta 9% do total das vendas líquidas

da Procter&Gamble.

A Procter&Gamble tem actualmente 3 marcas principais

(independentemente do peso muito forte de outras marcas) Pantene Pro-V, Gillette e Fairy. Estas são as grandes marcas

com perspectivas de crescimento. A adição da área de lava loiças máquina, que foi

lançado em Abril de 2007, vai ser o grande motor de crescimento da marca Fairy ao

longo dos próximos anos, com uma estratégia de sinergias entre os 2 mercados,

manual e máquina, de modo a crescer nos segmentos do mercado de loiça.

Assim, a marca Fairy apresenta-se como fundamental para a Procter&Gamble.

5.2- Conceito da Marca

O conceito da marca Fairy é Valor (Qualidade x Preço), Poupança e

Performance Anti-gordura.

“Dura quatro vezes mais mas não custa 4 vezes mais”. Este slogan da Fairy

(ver anexos, figura 8) tem como objectivo mostrar ao público em geral que, embora o

preço de Fairy seja mais elevado do que o dos seus concorrentes, a sua compra acaba

por ser mais vantajosa no longo prazo, uma vez que, sendo o Fairy um detergente

concentrado, lava o mesmo número de pratos com muito menos quantidade de

17

Gestão do Marketing

detergente, dura até quatro vezes mais do que um detergente diluído e não custa

quatro vezes mais. Está assim também inerente uma ideia de poupança.

A poupança apresenta-se aliada à marca Fairy não só nos slogans mas também em

frequentes campanhas de sensibilização da população, como “um bom cozinheiro

poupa dinheiro” (ver anexos, figura 9), uma rubrica do programa “Você na TV” das

manhãs da TVI.

“O milagre anti-gordura”. Este slogan (ver anexo, figura 10) faz referência ao

facto de Fairy ser o detergente manual para a loiça com maior performance antigordura, sendo esta a promessa sobre o produto. Fairy é mesmo o detergente que

mais facilmente retira a gordura da loiça, segundo Pedro Teixeira, responsável pela

área de Home Care da P&G Portugal.

Estratégia de marketing

A estratégia de Marketing adoptada pela Fairy é bastante simples e baseia-se

em quatro princípios base:

Em primeiro lugar, a Fairy pretende efectuar a conversão dos consumidores

de detergentes manuais diluídos de modo a optarem pelos

detergentes concentrados. A oportunidade de conversão é grande

(58% do total do mercado) e é um dos motores do crescimento da

categoria. Este ponto é importantíssimo, pois não só faz aumentar o

mercado dos detergentes concentrados face aos detergentes diluídos,

como também enfraquece os seus concorrentes mais directos, o

SuperPop, que embora possuindo tanto detergentes concentrados como diluídos, tem

a sua maior quota de mercado nestes últimos, e o Sonasol, que na sua gama possui

somente detergentes diluídos. Assim, e segundo Pedro Teixeira, responsável pela área

de Home Care da Procter&Gamble Portugal, o alvo do Fairy são todos os

consumidores de detergentes manuais diluídos para a loiça.

Relativamente aos consumidores de Fairy, não há um

estereótipo pois é consumido por todo o tipo de pessoas,

independentemente da classe social, localização geográfica e

ou rendimentos.

Em segundo lugar, a Fairy aposta no upsizing, que

consiste em fazer com que quem consome Fairy consuma cada

vez mais o produto. Neste aspecto é necessário considerar

duas vertentes. A primeira é a de que quanto mais se consumir

18

Gestão do Marketing

Fairy, mais quota de mercado a marca vai ter o que, no final de contas, é um dos

objectivos da empresa. Por outro lado, há que considerar que se o consumidor adquirir

um produto Fairy com um packaging superior ao normal (em termos de volume), então

necessitará de ir menos vezes ao ponto de venda para comprar mais. Ora, é de fácil

percepção que os clientes perdem-se e ganham-se no “momento da compra” e, se este

momento for reduzido, torna-se mais difícil a cedência de clientes para os concorrentes.

Por outro lado, quanto maior for o packaging, maior vai ser o gasto de detergente. É

preferível para a Fairy que um individuo adquira duas embalagens de 500ml do que

apenas uma embalagem de 1L (950ml, neste caso) pois o consumo vai ser maior no

primeiro caso. O efeito psicológico de ver a embalagem a chegar ao final, faz com que

as pessoas tendam a poupar e, no segundo caso, essa “poupança” apenas acontece

uma vez e não é isso que se pretende.

Em terceiro lugar, aparece como elemento da estratégia

de marketing de Fairy a aposta em produtos Premium. Estes

produtos permitem um aumento substancial no valor de vendas

do Fairy uma vez que, embora representem uma quota de

mercado em volume bastante reduzida (cerca de 2%) custam

mais do que o Fairy original, pelo que, obviamente, o valor de vendas vai aumentar. Os

mais recentes produtos Premium lançados pela Procter&Gamble são o Fairy Espuma

Activa, o Fairy Antibacteriano e o Fairy Spray Gel Desincrustante.

Estes produtos Premium são resultado da I&D da Procter&Gamble e são

bastante importantes pois, para além de permitir o aumento de

receitas, permitem também reforçar a ideia de liderança da

marca, uma vez que se trata de produtos únicos que os

concorrentes não oferecem.

Em último lugar, a Fairy quer estar onde o consumidor vai.

Quer que o consumidor saiba que seja lá onde for vai encontrar

uma embalagem de Fairy. É sinal disto a recente inclusão de produtos Fairy na cadeia

de distribuição que maior desenvolvimento tem apresentado,

as lojas LIDL. Com esta entrada, a Fairy aumentou o seu

volume de vendas em 10%, permitindo também o crescimento

da área de negócio da Home Care da P&G.

Assim, e neste momento, o Fairy é vendido em vários

estabelecimentos,

entre

hipermercados,

supermercados,

19

Gestão do Marketing

minimercados, lojas tradicionais. São exemplos: Jumbo, Continente, Pingo Doce, LIDL,

Minipreço, Modelo, Dia, Makro, pontos de venda tradicionais, entre outros...

Os princípios sobre os quais assenta a estratégia de marketing da Fairy podem

ser enquadrados no Marketing Mix. Então, a conversão dos consumidores de

detergentes manuais, o upsizing e a aposta em produtos Premium constituem a

componente Product. O facto de a Fairy querer estar onde o consumidor vai

constitui a componente Place do marketing mix. A Fairy também aposta na

comunicação dos seus produtos, o que constitui a Promotion, que é feita sobretudo

através de campanhas de publicidade, na televisão, e de relações públicas, como é

exemplo o almoço na ponte Vasco da Gama. Relativamente à componente Price, a

estratégia de Fairy passa pelo non-price competition, tendo mesmo o preço mais

elevado do mercado.

5.3- Alvo; Posicionamento; Promessa; Valor Acrescentado

O público-alvo da Fairy são os consumidores que precisam de lavar a loiça e

que o vão fazer à mão, tipicamente donas de casa. Para além dos consumidores

habituais dos produtos Fairy, a aposta em comunicação e tudo mais tem de ser feita

então direccionada especialmente para os indivíduos que ainda não consomem os

produtos Fairy.

Quanto ao posicionamento, Fairy é o melhor produto, mais eficaz e com melhor

performance.

Ao longo dos vários anos, a Fairy tem intencionalmente criado uma imagem de

marca única no mercado dos detergentes e fez dela a sua vantagem sobre todos os

seus concorrentes; assim, o que passa para os seus potenciais consumidores e

também para os seus fiéis consumidores é o facto de Fairy, sendo um detergente

concentrado, ter uma excelente performance anti-gordura, como nenhuma outra

marca, para além de ter um óptimo valor. De facto, o posicionamento do Fairy no

mercado Português de detergentes manuais é destacável, o que torna o seu produto

único e apelativo aos olhos dos consumidores, pelo menos de grande parte, visto que

Fairy é líder de mercado, como referimos anteriormente.

O seu posicionamento não engloba, por exemplo, a protecção das mãos ou o

poder anti-bacteriano que detém, como é o caso de outras marcas, e é fácil perceber

porquê. Não é possível ser-se bom em tudo, em todas as áreas, logo, quando temos

um produto temos que definir 2 ou 3 vantagens e tentar que os outros aspectos

estejam, no mínimo, ao nível das marcas concorrentes. Por outro lado, se

20

Gestão do Marketing

apresentassem muitas vantagens o que acabaria por acontecer era a razoabilidade em

todas elas, acabando por ficar então sem nenhuma vantagem competitiva realmente

capaz.

Quando os consumidores compram um produto, seja ele qual for, têm uma certa

expectativa em relação a esse mesmo produto. Essa expectativa é criada pela imagem

e sentimentos que a marca transmite e faz reflectir no consumidor. Como garantia de

que as necessidades sentidas pelos consumidores serão satisfeitas existe a promessa

da marca. É como que uma segurança/garantia que a marca dá ao consumidor. Cabe

então à marca corresponder às expectativas que ela própria criou nos seus

consumidores para que seja criada uma relação de confiança, positiva e longa entre os

dois. No caso específico do Fairy, uma das suas promessas assenta principalmente em

poupar pois, apesar de Fairy ser o detergente mais caro do mercado, o seu

desempenho compensa o seu custo elevado, tornando-se assim económico pois, uma

vez que se trata de um detergente concentrado, uma menor quantidade dá para lavar

tanto como uma maior quantidade de um detergente diluído e, tendo em conta a

relação preço qualidade do produto, o preço a pagar não é assim tão elevado. Então,

em conclusão, sendo a qualidade elevada e o preço apenas um pouco mais elevado

que o dos concorrentes, e o facto de este detergente ser concentrado, possibilita uma

poupança a longo-prazo, pois uma gota de Fairy lava quatro vezes mais que uma gota

de um detergente diluído e não custa quatro vezes mais.

Outra promessa é a eficácia de eliminar a gordura como nenhum outro

detergente; neste caso a base desta promessa reside no facto da boa performance

anti-gordura que este produto apresenta.

Por último, um ponto também muito importante para a estratégia de marketing

de uma qualquer marca é o valor acrescentado desta, aquilo que mais ninguém tem,

um “extra”; no caso específico do Fairy trata-se da sua aposta na publicidade do seu

produto. De facto, nenhum outro concorrente de detergente concentrado faz

publicidade (televisão, jornais...), ao contrário do Fairy que faz bastante publicidade e

campanha e tem slogans que chamam à atenção as optimas qualidades dos seus

produtos. Este é mais um aspecto que faz com que esta marca seja líder de mercado.

A Fairy define como as suas principais vantagens competitivas o valor da sua

marca e a sua performance anti-gordura.

21

Gestão do Marketing

5.4- Penetração sobre os canais

A nível de distribuição de produtos, são considerados dois canais: Take-Home

(consumo não imediato) e HORECA (consumo imediato). O primeiro corresponde aos

grandes centros de venda, supermercados, hipermercados, e outros estabelecimentos

com área superior a 400m2. Nestes pontos de venda, normalmente, quem consome

são as pessoas individuais, que levam os produtos para casa, para seu próprio uso. O

segundo canal abrange os estabelecimentos de hotelaria, restauração e cafetaria, daí a

designação HORECA.

Quanto ao canal de Take-Home, a Fairy está presente em praticamente todos os

estabelecimentos de venda. Nos hipermercados, apresenta 48% de penetração sendo

neste mesmo canal que a penetração é maior. Tanto nos supermercados como

estabelecimentos tradicionais, a implementação ronda os 42%. É ainda importante

refirir que o consumo total no canal tradicional é de 25% e que nos pequenos supermercados é de 15% (todos estes dados foram-nos fornecidos por Pedro Teixeira,

responsável pela área Home Care da P&G Portugal)

Quanto ao canal HORECA, não é muito usual no caso da Fairy, existindo

apenas um negócio de Fairy Profissional, que faz parte da divisão da Procter & Gamble

Profesional, mas que tem muito pouco peso e tem apenas um cliente, a Makro. Assim,

apenas uma estimativa de que a este canal corresponde 5% do consumo de Fairy. O

que acontece é que muitos cafés, hotéis e restaurantes adquirem os produtos Fairy

através da via Take-Home, o que dificulta a contabilização do canal Horeca.

6-Resumo estratégico

6.1-Analise SWOT

Strengths (pontos fortes)

Fairy é líder de mercado, e não é previsível que a curto/médio prazo o deixe de

ser, a tendência é sim, de continuar a acentuar a liderança relativamente aos

concorrentes.

O reconhecido valor dado pelos consumidores à eficácia e à marca de Fairy.

A entrada de Fairy em lojas “discount”, tal como aconteceu este ano com a

entrada nas lojas LIDL.

22

Gestão do Marketing

Weaknesses (pontos fracos)

O preço elevado pode fazer com que as pessoas se decidam por produtos mais

baratos.

A questão dos gastos em publicidade, uma vez que o mercado se encontra

estagnado. Num mercado onde a elasticidade procura/preço é elevada a marca Fairy

poderá ganhar competitividade se reduzir custos, entre eles os usados para

campanhas publicitárias, devido à decrescente importância das marcas neste mercado.

Opportunities (oportunidades)

Crises económicas beneficiam a compra de detergentes manuais de loiça, em

detrimento dos detergentes de máquina, isto porque, é mais caro comprar máquina de

lavar e posteriormente detergente para a máquina, do que detergente manual, ou seja,

a solução manual é a solução mais económica.

O mercado dos detergentes manuais é um mercado maduro, o que faz com que

haja poucas mudanças na escolha dos detergentes.

A preocupação dos consumidores com o ambiente é cada vez maior, e a opção

de lavar loiça à mão é mais ecológica.

A possibilidade de Fairy “roubar” quota de mercado aos detergentes diluídos,

porque mesmo dentro dos detergentes manuais, os concentrados são mais

económicos do que os diluídos, mesmo sendo mais caros no acto da compra.

Threats (ameaças)

A comodidade de utilizar máquina de lavar a loiça.

O desenvolvimento de comidas pré feitas e o crescente hábito de de comer fora

de casa faz com que haja menos loiça para lavar, logo diminui a compra de

detergentes de lavar a loiça.

A negativa evolução demográfica, que por sua vez diminui o tamanho das

famílias e assim, reduz a necessidade de comprar detergente manual de loiça.

O forte crescimento das marcas próprias, com um preço de venda bastante

competitivo.

23

Gestão do Marketing

Matriz BCG da Procter & Gamble

Legenda

Skin Care

Fairy

Hair Care

Health Care

Outros segmentos P&G

Fonte: Pedro Teixeira

Fabric Care

Temos a empresa Fairy situada no quadrante de “cash cow”, sendo que a marca

está numa situação onde criará riqueza sem ser necessário muito investimento. É

também de Referir que a Procter & Gamble possui um segmento que está situado em

“question mark”,Health care, segmento esse que necessita de bastante investimento

para conseguir aumentar a sua quota de mercado para poder vir a ser uma “star” ou

“cash cow” no longo prazo. Fairy é uma marca que já está no mercado há bastante

tempo e que “financia” os outros produtos e segmentos na empresa que necessitem de

meios financeiros, nomeadamente as áreas de Hair care, Skin care, Health care, .

Matriz GE/McKinsey

Atractividade do Mercado Peso Escala Ponderação

Dimensão total do Mercado 0,35

4

1,40

Taxa de Crescimento Anual 0,20

3

0,60

Intensidade Concorrencial

0,15

1

0,15

Aspectos sócio-culturais

0,10

2

0,20

Impacto Tecnológicos

0,10

2

0,20

Impacto Ambiental

0,10

2

0,20

Total

1

14

2,75

Posição Competitiva Peso Valor Ponderação

Quota de Mercado

0,35

4

1,40

Reputação

0,20

4

0,80

Acções publicitárias

0,10

3

0,30

Promoções de venda

0,10

3

0,30

Qualidade do produto

0,25

4

1

1

19

3,80

Total

24

Gestão do Marketing

Atractividade

do mercado

5

Alta

3,66

2,75

Média

2,33

Baixa

1

Baixa

2,33 Média 3,66 Alta

é

3,8

5

Competitividade

da marca

Nesta matriz analisada, a marca Fairy está no quadrante de “reforçar posição”, o

que significa que terá de haver um investimento nos segmentos atractivos, como já

referimos anteriormente, nomeadamente na espuma activa e no Fairy antibacteriano e

continuar a ganhar quota de mercado aos concorrentes. A empresa está por isso numa

zona de crescimento.

Nota: A matriz GE/McKinsey foi elaborada de forma subjectiva, tendo por base dados já

recolhidos para outros fins.

Análise Previsional de Vendas

Em 2006 o mercado global de detergentes manuais de loiça rendeu cerca de 48

Milhões de Euros, com fairy a facturar cerca de 19,8 Milhões de Euros, o que

corresponde a 75% do mercado em valor dos detergentes manuais de loiça

concentrados.

Fonte: Pedro Teixeira

Médio-longo prazo:

2007 Crescimento de 10%

(21.780.000 Euros) = (19.800.000 * 1,10)

2008 Crescimento de 5%

(22.869.000 Euros) = (21.780.000 * 1,05)

2009 Crescimento de 2%

(23.326.380 Euros) = (22.869.000 * 1,02)

2010 Crescimento de 2,1%

(23.816.234 Euros) = (23.326.380 * 1,021)

2011 Crescimento de 1,9%

(24.268.742 Euros) = (23.816.234 * 1,019)

25

Gestão do Marketing

Este crescimento elevado em 2007 deve-se à entrada de Fairy na Discount Lidl.

Fonte: Pedro Teixeira

Valor de vendas

em milhões de euros

25

24

23

22

21

20

19

2006

2007

2008

2009

2010

2011

Ano

Curto prazo (durante o ano 2007 (semestralmente)):

No primeiro semestre crescerá cerca de 13%

No segundo semestre crescerá cerca de 7%

Partindo do princípio que nos foi dito que em 2007 haveria um crescimento de

10%, devido à entrada de Fairy nas lojas Lidl no início do ano, deduzimos que o

primeiro semestre teve um crescimento maior do que o segundo semestre de 2007,

também devido a não existirem grandes flutuações de procura ao longo dos meses do

ano (não existe sazonalidade), vendendo-se mais no 1º semestre devido a ser

“novidade” nessa superfície comercial.

crescimento

(em %)

13%

7%

Em valor de vendas

1º

2º

semestre

26

Gestão do Marketing

27

Gestão do Marketing

ANEXOS

Fig. 1- Taxa de Crescimento do PIB

Fig. 2- Taxa de Inflação

Fonte: http://www.icep.pt/portugal/economia.asp

Fig 3 – Índice de Preços no Consumidor (2002 a 2006)

Fig 4 – Índice de Preços no Consumidor (2006 e 2007)

Fonte: http://www.ine.pt

28

Gestão do Marketing

Fig.5 – População residente e presente nos censos 2001

Fonte: http://www.ine.pt

Fig.6 – Dados relativos à população

Fonte: http://www.ine.pt

29

Gestão do Marketing

Fig.7 – Quotas de mercado (total em

3%

1%

valor)

Mercado Total

Gráfico feito a partir de dados

fornecidos por Pedro Teixeira.

21%

Fairy

Superpop

48%

Marcas Próprias

Sunlight

Sonasol

27%

Mercado Total em Quantidade

17%

30%

Marcas Próprias

Fairy

Super Pop

Fig.8 – Quotas de mercado (total em

Outras

quantidade)

Gráfico feito a partir de dados

fornecidos por Pedro Teixeira

34%

19%

30

Gestão do Marketing

Continente/Modelo

Jumbo

El Corte Inglés

Fairy Ultra

750ml

3,19 €

2,93 €

3,53 €

950ml

3,15 €

2,82 €

3,15 €

500ml

3,38 €

3,28 €

Fairy espuma activa

240 Doses

7,71 €

6,13 €

2,99 €

Recargas

5,31 €

4,85 €

1,99 €

500ml

4,18 €

4,08 €

4,58 €

750ml

3,99 €

3,81 €

3,99 €

Super Pop Ultra

2,84 €

2,36 €

3,28 €

Super Pop Tradicional

1,25 €

1,47 €

1,72 €

Sonasol

1,51 €

1,44 €

1,58 €

Sunlight

1,63 €

1,93 €

2,33 €

Fairy ultra anti-bacteriano

Sim

1lt

1,18 €

2lt

0,75 €

Ecover

3,29 €

3,06 €

3,49 €

Dabri

1,00 €

1,00 €

1,27 €

Detergente concentrado

2,19 €

2,24 €

Detergente diluído

1,32 €

0,85 €

Marcas próprias

1,99 €

Nota: Para efeitos de comparação, todos os preços registados são preços por 1 litro de produto.

Fig. 8 – Preços dos detergentes para loiça nos principais hipermercados

Fonte: www.jumbo.pt, www.continente.pt, www.elcorteingles.pt

31

Gestão do Marketing

Fig. 9 – Teste de qualidade a diferentes detergentes manuais

Fonte: Revista Proteste, Junho de 2005.

32

Gestão do Marketing

Bibliografia

Sites:

www.icep.pt/portugal/economia.asp

www.ine.pt

www.jumbo.pt

www.continente.pt

www.elcorteingles.pt

www.bportugal.pt/

Livros:

Mercator; Denis Lindon, Jacques Lendrevie, Joaquim Vicente Rodrigues e Pedro

Dionísio.

Marketing Estratégico; Jean Jacques Lambin.

Publicações:

Proteste, Junho de 2005

Anuário Nielsen, 2005

Colaborações:

Dr. Luís Vilariça, Uniarme

Pedro Teixeira, Procter&Gamble

33