Relatório de Inflação • II Trimestre de 2014

Relatório de Inflação • II Trimestre de 2014

2

Av. 4 de Fevereiro, nº 151 - Luanda, Angola

Caixa Postal 1243

Tel: (+244) 222 679 200 - Fax: (+244) 222 339 125

www.bna.ao

Índice Geral

Objectivo do Relatório de Inflação

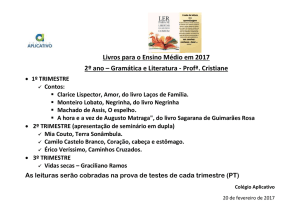

O Relatório de Inflação é uma publicação trimestral do Banco Nacional de Angola que

tem como principais objectivos avaliar a inter-relação entre as variáveis do Sector Real,

Fiscal, Monetário e Externo, analisar o comportamento do Índice Geral de Preços, bem

como disponibilizar informação aos agentes económicos, instituições académicas e outros

operadores da Economia Nacional. O documento constitui um meio de comunicação sobre

a conjuntura económica nacional e internacional e sobre a fundamentação das decisões de

política monetária do BNA.

Esta edição examina o II trimestre de 2014 e é constituída por sete capítulos: Economia

Internacional, Relações com o Exterior, Estado da Economia Nacional, Inflação, Políticas

Macroeconómicas, Perspectivas e Previsão da Inflação.

Lista de Acrónimos..............................................................................................................................................6

Sumário Analítico................................................................................................................................................7

Economia Internacional............................................................................................................................13

Actividade Económica.....................................................................................................................................13

Inflação das Principais Economias e Parceiros Comerciais de Angola e Mercados Monetários.....15

Mercado das Commodities............................................................................................................................19

Relações com o Exterior...........................................................................................................................25

Mercados Cambiais Internacionais..............................................................................................................25

Taxas de câmbio AKZ/USD nos diversos mercados.................................................................................26

Comércio Externo e Reservas Internacionais..............................................................................................28

O Estado da Economia Nacional...........................................................................................................31

PIB.......................................................................................................................................................................31

Indicador de Clima Económico (I Trimestre de 2014).................................................................................33

Inflação............................................................................................................................................................37

Índice de Preços no Consumidor de Luanda...............................................................................................37

Desagregação do Índice de Preços no Consumidor por Categoria.........................................................40

Contribuição...................................................................................................................................................40

Índice de Preços no Grossista de Luanda....................................................................................................42

Índice de Preços no Consumidor – Outras Províncias...............................................................................43

Previsão da Inflação.........................................................................................................................................46

Políticas Macroeconómicas..................................................................................................................48

Política Fiscal.....................................................................................................................................................48

Receitas..............................................................................................................................................................48

Despesas...........................................................................................................................................................50

Saldos Fiscais e Financiamento.....................................................................................................................54

Política Monetária............................................................................................................................................56

Reservas Livres e Mercado Monetário Interbancário...............................................................................60

Base Monetária................................................................................................................................................63

Depósitos do Sistema Bancário....................................................................................................................65

Crédito à Economia..........................................................................................................................................68

Meios de Pagamento......................................................................................................................................73

Glossário.........................................................................................................................................................75

Relatório de Inflação • II Trimestre de 2014

4

Lista de Acrónimos

BCB – Banco Central do Brasil

BCE – Banco Central Europeu

BM – Banco Mundial

BNA – Banco Nacional de Angola

BoE – Banco de Inglaterra

BoJ – Banco do Japão

BoZ – Banco Central da Zâmbia

BRICS – Brasil, Rússia, Índia, China e África do Sul

EIA – Agência de Informação sobre Energia

EDEL – Empresa de Distribuição de Electricidade

FAO – Organização das Nações Unidas para a Agricultura e Alimentação

Fed – Reserva Federal Norte-americana

FMI – Fundo Monetário Internacional

GEP – Global Economic Prospects

MPDT – Ministério do Planeamento e Desenvolvimento Territorial

NRCSP – Novo Regime Cambial do Sector Petrolífero

OCDE – Organização para a Cooperação e Desenvolvimento Económico

OPEP – Organização dos Países Exportadores de Petróleo

RBI – Banco Central da Índia

SACU – União Aduaneira da África Austral

SADC – Comunidade para o Desenvolvimento da África Austral

Relatório de Inflação • II Trimestre de 2014

6

Sumário Analítico

1. O presente relatório tem como objectivo analisar a evolução dos principais indicadores macroeconómicos

da economia angolana em particular e da economia internacional em geral, que poderão ter influenciado a

variação do nível geral de preços de Luanda. O documento inclui a análise:

(i) Do contexto económico internacional, com especial ênfase para os fundamentos que podem influenciar a

trajectória do preço do petróleo e das commodities alimentares, que assumem um papel importante dado o

elevado grau de dependência quer das exportações de petróleo, quer das importações de bens, decorrente dos

níveis insuficientes de produção interna para satisfazer a procura;

(ii) Da economia nacional, particularmente dos sectores real, fiscal, externo e monetário.

2. A nível internacional, as últimas estimativas confirmam que a tendência de recuperação iniciada em 2013

poderá fortalecer-se nos próximos dois anos. Ainda assim, várias instituições internacionais reviram em baixa

o crescimento económico mundial para 2014 devido, fundamentalmente, a factores considerados pontuais:

as condições climatéricas adversas nos EUA durante o Inverno, a turbulência nos mercados financeiros com

a introdução do tapering por parte da Reserva Federal Norte-americana (Fed) e a tensão na Crimeia. Estes

acontecimentos contagiaram as perspectivas e a confiança dos agentes económicos, fragilizando assim o rítimo

da actividade económica, que só deverá ganhar maior velocidade em 2015.

3. O Índice geral de preços das commodities registou um aumento face ao período anterior, influenciado pela

subida do índice de preços dos combustíveis (energia) que, por conseguinte, esteve associado à subida do

sub-índice de preços relativo ao petróleo. Em oposição, os índices correspondentes ao sector não-petrolífero,

nomeadamente o sub-índice de alimentos e bebidas e o sub-índice de inputs industriais, apresentaram uma

variação negativa.

8. Em relação à economia nacional, o clima económico manteve-se acima da média no I trimestre de 2014,

tendo registado uma aceleração ligeira comparativamente ao trimestre anterior. As últimas projecções do PIB,

provenientes do Ministério do Planeamento e Desenvolvimento Territorial para 2014, apontam para uma taxa

de crescimento de 4,4%, representando uma revisão em baixa em 3,8 p.p. relativamente à revisão anterior e

2,4 p.p. em relação a 2013. De acordo com a referida revisão, o PIB Não Petrolífero deverá crescer 8,2%, menos

2,7 p.p. que o projectado para 2013, enquanto o PIB Petrolífero deverá decrescer 3,5%, contra os -0,9% para

2013. Na base da diminuição das estimativas para 2014 esteve, maioritariamente, a quebra considerável no

crescimento do sector da Agricultura de 42,3% para 6,7%. No entanto, a desaceleração acentuada do sector

da Agricultura foi compensada em parte por acelerações nos sectores das Pescas e Derivados e Serviços

Mercantis.

9. A taxa de inflação teve uma evolução descendente no II trimestre de 2014, em relação ao período anterior,

passando de 1,76% para 1,71%, retratando uma variação em relação ao trimestre anterior de -0,05 p.p.. A

inflação homóloga tem evidenciado uma tendência descendente, tendo registado um abrandamento de 9,19%

para 6,89% entre o II trimestre de 2013 e o II trimestre de 2014. A desaceleração do IPC no II trimestre de

2014 face ao período homólogo de 2013 poderá estar relacionada com o decréscimo nos preços mundiais dos

bens alimentares e com a estabilidade da taxa de câmbio. Uma análise mais pormenorizada da evolução do

IPC mostra que a Classe 1, da Alimentação e Bebidas Não-Alcoólicas, tem vindo a reduzir as suas taxas de

contribuição homólogas.

Gráfico 1 – Evolução da Inflação da Classe 1 – Alimentação e Bebidas Não-Alcóolicas

14,00%

12,00%

10,00%

4. A subida do sub-índice de preços do petróleo foi a principal razão pelo aumento dos preços do sector de

energia durante o II trimestre de 2014, devido às preocupações com a ruptura da oferta da matéria-prima

influenciada pelo aumento das tensões geopolíticas no Médio Oriente.

8,00%

5. No mercado cambial, verificou-se uma depreciação do Kwanza em relação ao Dólar norte-americano em

quase todos os mercados, à excepção do mercado primário. Entre Abril e Junho de 2014, o diferencial da taxa

de câmbio do Kwanza face ao Dólar norte-americano, entre o mercado informal e o mercado secundário (notas),

aumentou em praticamente todas as províncias. Este comportamento da taxa de câmbio AKZ/USD poderá ter

sido influenciado pela escassez de notas em Dólares norte-americanos no mercado informal.

2,00%

6,00%

4,00%

de

z/1

1

fe

v/

12

ab

r/1

2

jun

/1

2

ag

o/

12

ou

t/1

2

de

z/1

2

fe

v/

13

ab

r/1

3

jun

/1

3

ag

o/

13

ou

t/1

3

de

z/1

3

fe

v/

14

ab

r/1

4

jun

/1

4

0,00%

IPC

6. No contexto do comércio externo e relações internacionais, no II trimestre de 2014, registou-se um ligeiro

aumento das exportações angolanas, devido ao incremento dos preços, que compensou a ligeira queda

verificada na produção de petróleo bruto. Para além das exportações de petróleo, verificou-se também um

aumento das exportações de diamantes, devido quer do aumento da quantidade exportada, quer do preço

médio. No entanto, verifica-se uma contracção na Conta de Bens, resultante de um aumento superior das

importações face às exportações.

7. A desaceleração da produção petrolífera em Angola pressionou negativamente a receita fiscal e,

consequentemente, as reservas internacionais líquidas, que passaram de 7,48 meses de importação em Março

para 7,18 em Junho.

Alimentação e Bebidas Não-Alcoólicas

Média da Série

10. Com efeito, em Dezembro de 2011, a Classe 1, da Alimentação e Bebidas Não Alcoólicas apresentava

uma inflação homóloga de 6,16%, equivalente a 54% da inflação global. Em Junho de 2014, a mesma classe

apresentava uma inflação homóloga de 3,06%, equivalente a 44% da inflação global. Por outro lado, e à

semelhança de análises feitas em relatórios de inflação anteriores, algumas classes têm vindo a aumentar a

sua contribuição para a inflação global, conforme se mostra a seguir:

Relatório de Inflação • II Trimestre de 2014

8

Alimentação e Bebidas Não-Alcoólicas

jun/14

fev/14

abr/14

out/13

dez/13

jun/13

ago/13

fev/13

abr/13

out/12

dez/12

jun/12

Média da Série

ago/12

fev/12

de

z/1

fe 1

v/

1

ab 2

r/ 1

jun 2

/1

ag 2

o/

1

ou 2

t/ 1

de 2

z/1

fe 2

v/

1

ab 3

r/ 1

jun 3

/1

ag 3

o/

1

ou 3

t/ 1

de 3

z/1

fe 3

v/

1

ab 4

r/ 1

jun 4

/1

4

IPC

abr/12

IPC

Lazer e Cultura (Eixo à direita)

jun/14

fev/14

abr/14

out/13

dez/13

jun/13

Educação (Eixo à direita)

ago/13

fev/13

abr/13

out/12

dez/12

jun/12

ago/12

fev/12

abr/12

IPC

Média da Série (Eixo à direita)

15,00%

IPC

Vestuário e Calçado (Eixo à direita)

Média da Série (Eixo à direita)

0,18%

0,16%

0,14%

0,12%

0,10%

0,08%

0,06%

0,04%

0,02%

0,00%

dez/11

jun/14

fev/14

abr/14

out/13

dez/13

jun/13

ago/13

0,00%

dez/11

0,00%

0,00%

fev/13

0,20%

abr/13

0,40%

5,00%

0,05%

out/12

0,60%

dez/12

10,00%

0,10%

jun/12

0,80%

14,00%

12,00%

10,00%

8,00%

6,00%

4,00%

2,00%

0,00%

0,15%

ago/12

1,00%

fev/12

15,00%

0,20%

abr/12

14,00%

12,00%

10,00%

8,00%

6,00%

4,00%

2,00%

0,00%

14,00%

12,00%

10,00%

8,00%

6,00%

4,00%

2,00%

0,00%

dez/11

Painel 1 – Contribuições no IPC de Luanda

Média da Série (Eixo à direita)

15,00%

0,60%

1,20%

1,00%

0,50%

10,00%

10,00%

0,40%

0,80%

0,60%

0,30%

5,00%

Média da Série (Eixo à direita)

jun/14

IPC

Comunicações (Eixo à direita)

jun/14

abr/14

fev/14

dez/13

out/13

ago/13

Média da Série (Eixo à direita)

jun/14

abr/14

fev/14

out/13

dez/13

ago/13

jun/13

fev/13

abr/13

out/12

dez/12

ago/12

jun/12

fev/12

abr/12

dez/11

jun/14

fev/14

abr/14

out/13

dez/13

jun/13

ago/13

fev/13

abr/13

out/12

dez/12

jun/12

ago/12

abr/14

jun/14

fev/14

dez/13

out/13

ago/13

jun/13

abr/13

fev/13

dez/12

out/12

-20,00%

ago/12

0,00%

jun/12

abr/14

fev/14

dez/13

out/13

ago/13

jun/13

abr/13

fev/13

dez/12

0,00%

20,00%

abr/12

jun/14

fev/14

abr/14

out/13

dez/13

jun/13

ago/13

fev/13

abr/13

out/12

dez/12

0,00%

dez/11

jun/14

abr/14

fev/14

out/13

dez/13

jun/13

ago/13

abr/13

fev/13

dez/12

out/12

0,00%

ago/12

0,00%

jun/12

0,00%

abr/12

2,00%

fev/12

0,10%

dez/11

jun/12

0,00%

4,00%

2,00%

Transportes (Eixo à direita)

ago/12

6,00%

jun/13

0,20%

4,00%

8,00%

0,01%

abr/13

0,30%

6,00%

40,00%

0,01%

fev/13

8,00%

Média da Série (Eixo à direita)

10,00%

80,00%

60,00%

0,01%

dez/12

0,40%

Gráfico 2 – Evolução dos Meios de Pagamento em Moeda Nacional

fev/12

0,50%

12,00%

out/12

10,00%

14,00%

ago/12

12,00%

0,60%

fev/12

14,00%

Saúde (Eixo à direita)

IPC

Bens e Serviços Diversos (Eixo à direita)

Média da Série (Eixo à direita)

11. Do conjunto de gráficos apresentados em cima, nota-se que as Classes 3 – Vestuário e Calçado, 5 –

Mobiliário, Equipamento Doméstico e Manutenção, 9 – Lazer e Cultura, 11 – Hotéis, Cafés e Restaurantes e 12

– Bens e Serviços Diversos assumiram tendências crescentes nos últimos meses. O aumento da inflação nestas

classes é coincidente com a variação acentuada dos meios de pagamento em moeda nacional, da liquidez dos

bancos comerciais e, consequentemente, da redução das taxas de juro passivas.

dez/11

IPC

out/12

IPC

Mobiliário, Equip.Doméstico e Manut. (Eixo à direita)

Média da Série (Eixo à direita)

ago/12

dez/11

jun/14

fev/14

abr/14

out/13

dez/13

jun/13

ago/13

fev/13

abr/13

dez/12

out/12

jun/12

ago/12

0,00%

jun/12

0,20%

0,00%

jun/12

0,40%

5,00%

abr/12

0,60%

IPC

Hoteis, Cafés e Rest. (Eixo à direita)

Média da Série (Eixo à direita)

0,00%

0,45%

0,40%

0,35%

0,30%

0,25%

0,20%

0,15%

0,10%

0,05%

0,00%

abr/12

10,00%

14,00%

12,00%

10,00%

8,00%

6,00%

4,00%

2,00%

0,00%

fev/12

0,80%

IPC

abr/12

0,20%

0,00%

1,00%

abr/12

0,40%

0,20%

0,00%

0,00%

abr/12

0,60%

5,00%

IPC

Habit., Água, Elect., e Combust. (Eixo à direita)

Média da Série (Eixo à direita)

15,00%

fev/12

0,80%

0,00%

fev/12

10,00%

0,40%

0,10%

dez/11

1,00%

IPC

Bebidas Alcoólicas (Eixo à direita)

Média da Série (Eixo à direita)

dez/11

1,20%

fev/12

jun/14

fev/14

abr/14

out/13

dez/13

jun/13

ago/13

fev/13

abr/13

out/12

dez/12

jun/12

ago/12

fev/12

abr/12

dez/11

15,00%

dez/11

0,35%

0,30%

0,25%

0,20%

0,15%

0,10%

0,05%

0,00%

14,00%

12,00%

10,00%

8,00%

6,00%

4,00%

2,00%

0,00%

5,00%

0,20%

-40,00%

M1MN

M2MN

M1MN - M2MN

12. No Gráfico 2, observa-se que desde a segunda metade de 2013, os meios de pagamento M1 e M2, em

moeda nacional, assumiram uma trajectória de crescimento que culminou com taxas de variação de 12 meses

superiores às verificadas no resto da série em análise. O início dessa trajectória coincide com a adopção de

um curso fiscal expansionista, a partir do segundo semestre de 2013. O gráfico também mostra que a diferença

entre o M1 e o M2 foi aumentando nesse período, indicando uma menor propensão para a poupança por parte

dos agentes económicos.

0,00%

Relatório de Inflação • II Trimestre de 2014

10

Economia Internacional

Gráfico 3 – Evolução dos Meios de Pagamento em Moeda Nacional

20,00%

15,00%

10,00%

-15,00%

-20,00%

-25,00%

M1MN - M2MN

abr/14

jun/14

dez/13

fev/14

out/13

ago/13

abr/13

jun/13

fev/13

ago/12

out/12

dez/12

jun/12

-10,00%

fev/12

-5,00%

abr/12

0,00%

dez/11

5,00%

10,00%

9,00%

8,00%

7,00%

6,00%

5,00%

4,00%

3,00%

2,00%

1,00%

0,00%

Taxa de Juro Passiva 1AMN (Eixo à direita)

13. A liquidez crescente levou à redução das taxas de juro passivas dos bancos comerciais, conforme se pode

observar no gráfico em cima. As taxas de juro passivas baixas, em níveis inferiores aos da inflação, podem

justificar um maior aumento do M1 relativamente ao M2, em moeda nacional.

14. Da coordernação da autoridade monetária e fiscal na condução de políticas resultou um crescimento

reduzido da base monetária em moeda nacional. Já a base monetária ampla apresentou uma elevada expansão,

que se fez reflectir no crescimento da reserva bancária em moeda estrangeira.

15. O comportamento dos depósitos e do crédito verificado nos últimos trimestres e a entrada em vigor, no

dia 1 de Julho de 2013, da obrigatoriedade de pagamentos em moeda nacional, no mercado interno, pelo

sector petrolífero vem confirmar a tendência de desdolarização da economia angolana. De facto, observou-se

no período em referência um crescimento dos depósitos e do crédito em moeda nacional e uma diminuição

dos depósitos e crédito em moeda estrangeira. As taxas de juro praticadas pelos bancos em moeda nacional

sofreram, na generalidade, uma ligeira redução no II trimestre do ano.

16. No II trimestre de 2014 não ocorreram alterações significativas na estrutura do crédito, mantendo-se os

financiamentos concedidos pelos bancos comerciais concentrados nos sectores de serviços e de construção.

17. A restante abordagem deste documento descreve a evolução dos principais indicadores que comportam

os diferentes sectores da economia nacional bem como da economia internacional. Deste modo, o documento

inclui um capítulo sobre a Economia Internacional, onde, dentre outros se abordam a evolução dos indicadores

da actividade económica internacional e dos preços das commodities; um capítulo sobre o Sector Externo, onde

se apresenta o comportamento da taxa de câmbio e da conta corrente da balança de pagamentos; um capítulo

sobre a economia nacional e a evolução dos preços e, finalmente, um capítulo sobre a política macroeconómica,

que encerra a análise das políticas fiscal e monetária. O documento termina com as perspectivas e breves

recomendações tendo em vista o alcance da meta de 7-9% de inflação no médio prazo.

Actividade Económica

18. Depois do FMI e da OCDE, em Junho de 2014, o Banco Mundial (BM) reviu em baixa a previsão de crescimento

da economia mundial para 2,80% em 2014 (valor abaixo dos 3,00% apontados em Janeiro deste ano), mas

permanecendo acima do crescimento de 2013; seguida de avanços de 3,40% e 3,50% nos anos seguintes,

segundo o Relatório Global Economic Prospects. A revisão em baixa do PIB foi motivada por vários factores que

ocorreram durante a primeira metade do ano, dos quais: as condições climatéricas adversas nos EUA durante

o Inverno, a turbulência nos mercados financeiros com a introdução do tapering por parte da Reserva Federal

Norte-americana (Fed) e a tensão na Crimeia.

19. Estes acontecimentos contagiaram as perspectivas e a confiança dos agentes económicos, desacelerando

assim o ritmo da actividade económica, no entanto espera-se maior velocidade em 2015.

Tabela 1 – Principais projecções económicas do FMI e Banco Mundial (2012-2015)

Unidade: percentagem

FMI (Jan’14)

BM (Jan’14)

FMI (Abr’14)

BM (Jun’14)

Países/Região

2013

2014

2015

2013

2014

2015

2013

2014

2015

2013

2014

Economia Mundial

3,00

3,70

3,90

2,40

3,20

3,40

3,00

3,60

3,90

2,40

2,80

2015

3,40

Economias Avançadas

1,30

2,20

2,30

1,30

2,20

2,40

1,30

2,20

2,30

1,30

1,90

2,40

EUA

1,90

2,80

3,00

1,80

2,80

2,90

1,90

2,80

3,00

1,90

2,10

3,00

Reino Unido

1,70

2,40

2,20

…

…

…

1,80

2,90

2,50

…

…

…

Zona Euro

-0,40

1,00

1,40

-0,40

1,10

1,40

-0,50

1,20

1,50

-0,40

1,10

1,80

Japão

1,70

1,70

1,00

1,70

1,40

1,20

1,50

1,40

1,00

1,50

1,30

1,30

Economias Emergentes e em

Desenvolvimento

4,70

5,10

5,40

4,80

5,30

5,50

4,70

4,90

5,30

4,80

4,80

5,40

China

7,70

7,50

7,30

7,70

7,70

7,50

7,70

7,50

7,30

7,70

7,60

7,50

Índia

4,40

5,40

6,40

4,80

6,20

6,60

4,40

5,40

6,40

4,70

5,30

5,90

2,70

Brasil

2,30

2,30

2,80

2,20

2,40

2,70

2,30

1,80

2,70

2,30

1,50

Rússia

1,50

2,00

2,50

…

…

…

1,30

1,30

2,30

…

…

…

Nigéria

6,20

7,40

7,00

6,70

6,70

6,80

6,30

7,10

7,00

7,00

6,70

6,50

África do Sul

1,80

2,80

3,30

1,90

2,70

3,40

1,90

2,30

2,70

1,90

2,00

3,00

SADC

4,90

…

…

4,90

…

…

4,90

…

…

4,83*

…

…

Fonte: World Economic Outlook, FMI, Abril de 2014 e Global Economic Prospects, Banco Mundial, Junho de 2014.

*SADC Macroeconomic Information, June 2014.

20. De acordo com o Relatório GEP do BM, grande parte do crescimento económico está condicionado ao

comportamento das economias avançadas, nomeadamente EUA e Zona Euro, que registam, actualmente,

crescimentos menos afectados por problemas fiscais, dada a consolidação fiscal em curso nessas economias,

a melhoria das condições nos mercados de trabalho e uma procura interna mais dinamizada. Deste modo,

depois de um crescimento de 1,30% em 2013, prevê-se que as economias avançadas cresçam 1,90% em 2014,

atingindo os 2,40% em 2015.

21. No caso da economia norte-americana, o BM prevê um crescimento de 2,10% em 2014, e de 3,00% em 2015.

Esta revisão reflecte o inesperado decréscimo da actividade económica no início do ano, devido a condições

climatéricas desfavoráveis. Como tal, a Fed poderá ser forçada a manter as taxas de juro perto de zero para

além do tempo esperado pelos agentes económicos.

22. Na Zona Euro, depois da contracção da actividade económica em 2012 e 2013, espera-se um crescimento

de 1,10% em 2014, consolidando a retoma económica com uma taxa de crescimento de 1,80% em 2015. O BM

Relatório de Inflação • II Trimestre de 2014

12

reconhece uma recuperação lenta, que reflecte debilidades que ainda persistem em alguns estados membros

da Zona Euro. A necessidade de uma consolidação orçamental e de políticas de austeridade levadas a cabo por

grande parte dos países europeus tem levado a uma diminuição do consumo interno.

Inflação das Principais Economias e Parceiros Comerciais de Angola e Mercados

Monetários

23. No Reino Unido e Japão, as perspectivas são bastante mais optimistas. No Reino Unido o crescimento da

actividade económica tem sido sólido, com o PIB a aumentar no II trimestre de 2014, o que conduziu a uma

revisão da taxa de crescimento para 2014 em alta, mais 0,40 p.p., para os 3,20% . No Japão, perante uma

recuperação mais rápida do que o esperado no II trimestre, espera-se um crescimento de 1,30% em 2014, que

deverá manter-se em 2015, devido à introdução de estímulos fiscais.

31. Até ao final do ano existem diversos riscos nas economias avançadas, que no caso da Zona Euro prendemse com a fragmentação financeira, os elevados níveis de endividamento e eventuais choques adversos, que

possam conduzir a uma desaceleração ainda maior dos preços, aumentando o risco de deflação. Enquanto que

em relação às economias emergentes e em desenvolvimento, estas ainda estão a ajustar à maior restritividade

das condições financeiras, o que implicou maiores custos de capital desde Maio de 2013, e trajectórias de

crescimento económico mais baixos no médio e longo prazo.

24. Quanto ao crescimento das economias emergentes e em desenvolvimento, o BM mostra-se preocupado

com os dados económicos do II trimestre de 2014 uma vez que estes apresentam taxas de crescimento muito

menores quando comparadas aos anos anteriores. Após ter previsto em Janeiro um crescimento de 5,30% para

este grupo de países, o BM reviu em baixa a previsão para os 4,80%. Para 2015, o BM projecta um crescimento

económico de 5,4%.

25. Espera-se que a segunda maior economia do mundo (China) cresça este ano 7,60%, dependendo de como

se adaptará às reformas estruturais em curso. Para 2015, espera-se que o PIB chinês abrande para os 7,50%.

32. Um outro aspecto muito importante a ter em conta é a tendência decrescente dos preços das commodities

alimentares e dos metais. Este é um factor propenso a atenuar a pressão sobre a inflação, para países

importadores dessas mesmas commodities, como é o caso de Angola. Contudo, verifica-se uma fuga de capitais

em alguns países emergentes (Brasil e África do Sul) com grande dependência em relação às exportações

de matérias-primas. Este aspecto está relacionado com a diminuição das vendas que condiciona o próprio

crescimento económico local, acrescentando dificuldades ao nível da balança corrente.

26. Nas restantes economias emergentes, a Índia deverá acelerar em termos de crescimento, com taxas de

crescimento reais de 5,30% em 2014 e 5,90% em 2015. O Brasil, após sucessivas revisões em baixa, deverá ter

um crescimento de 1,50% em 2014 e de 2,70% em 2015. Por fim, na África do Sul, também houve uma revisão

em baixa no crescimento do PIB na ordem dos 0,30 p.p. para os 2,00% no final do ano. Esta contracção foi

causada sobretudo por problemas internos que têm prejudicado a produção do sector mineiro.

27. Os países da África Subsaariana mantém um ritmo de crescimento económico elevado, suportado em parte

por fluxos de capital estrangeiro direccionados para sectores de exploração de recursos minerais e para o

desenvolvimento de infraestruturas. Em 2014, o crescimento dessas economias deverá também beneficiar da

recuperação da Zona Euro no que respeita às suas exportações bem como das reformas estruturais em curso

em alguns desses países.

28. Em síntese, as revisões em baixa para o crescimento mundial devem-se fundamentalmente a factores

considerados pontuais, para além de outros argumentos para acreditar que o III e IV trimestres de 2014 serão

melhores.

29. No entanto, deve-se reconhecer que os desafios persistem, dado o agravamento dos riscos geopolíticos

num quadro de recuperação lenta da procura agregada global, devido à intensificação das tensões na Ucrânia e

face à imposição de sanções à Rússia, mas também pelos recentes conflitos no Médio Oriente e na Líbia, que

podem trazer perturbações para os mercados das commodities.

30. Além disso, o II trimestre de 2014 continuou a ser marcado por um dinamismo excessivo nos principais

mercados financeiros, que não foi acompanhado por um crescimento na economia real. No mercado accionista,

os índices bolsistas nos EUA atingiram máximos históricos e os spreads dos activos de maior risco no mercado

obrigacionista encontram-se em níveis muito baixos, deixando a percepção de que o apetite dos investidores

pelo risco tornou-se excessivo face ao prolongamento de políticas monetárias acomodatícias.

Taxas de inflação

33. Os sinais de recuperação económica nos EUA e na Zona Euro, num contexto de baixa inflação, não deixam

de ser positivos para as economias emergentes e seus activos. De facto, o ambiente favorece o comércio

externo formando expectativas de crescimento. Num contexto de inflação em níveis baixos, antecipa-se que

as taxas de juro de longo prazo permaneçam em torno dos níveis actuais. No entanto, importa referir que um

ambiente de estabilização dos fluxos financeiros, influenciará as taxas de juro de referência, em linha com o

crescimento nominal de longo prazo.

34. No que respeita à taxa de inflação do II trimestre de 2014, as pressões inflacionistas nas principais

economias avançadas subiram 0,60 p.p. nos EUA (para os 0,50%), 2,00 p.p. no Japão (para os 3,60%) e 0,30

p.p. no Reino Unido (para os 1,90%). Relativamente à Zona Euro, os dados de Junho indicam que o nível geral

de preços manteve-se constante nos últimos dois meses, situando-se nos 0,50%.

35. Entre Abril e Junho de 2014, o nível geral de preços de algumas economias emergentes acelerou: no Brasil

0,37 p.p., para os 6,52%, e na Rússia 0,90 p.p., para os 6,90%; e abrandou: na China 0,10 p.p., para os 2,30%,

e na Índia 1,00 p.p., para os 7,31%.

36. Nos países que compõem o bloco da SADC, no período alvo de análise, o IPC apresentou resultados

heterogéneos: acelerou 0,20 p.p. para os 4,60% no Botswana; 0,80 p.p. para os 6,10% Namíbia; 0,60 p.p. para

os 6,60% na África do Sul; 0,30 p.p. para os 6,40% na Tanzânia; 0,20 p.p para os 7,90% na Zâmbia; e 0,81

p.p. para os -0,10% no Zimbabwe; e desacelerou nas restantes economias da região: 0,43 p.p. para os 6,89%

em Angola; 0,59 p.p. para os 0,70% na RDC; 1,50 p.p. para os 22,50% no Malawi; 1,20 p.p para os 3,30% nas

Maurícias; 0,25 p.p. para os 2,75% em Moçambique; e 1,10 p.p. para os 1,10% nas Seychelles.

37. O comportamento dos preços, na generalidade dos principais parceiros comerciais de Angola deverá

continuar a contribuir para a tendência decrescente dos preços em Angola, ceteris paribus.

Relatório de Inflação • II Trimestre de 2014

14

Gráfico 4 - Evolução dos preços das Principais Economias e Parceiros Comerciais de Angola

Gráfico 5 – Comportamento das taxas de juro directoras – Economias Avançadas

1,00

Percentagem

8,0

6,0

0,75

0,50

0,25

I Trim 2013

II Trim 2013

2,0

EUA

Fonte: Bloomberg

Jun/14

Mai/14

Abr/14

Mar/14

África do Sul

Taxas de juro de referência

38. Em princípio, os bancos centrais das principais economias avançadas continuarão a ter uma postura

preventiva de suporte ao crescimento económico e prática de um conjunto de políticas monetárias flexíveis. No

entanto, o seu grau de expansionismo deverá ser cuidadosamente acompanhado, devendo ser o mais adequado

possível à realidade dessas economias.

39. Neste âmbito, começam a crescer as expectativas relativamente à possibilidade de alterar os contornos da

política monetária de algumas autoridades, nomeadamente o Banco de Inglaterra (BoE), pondendo este subir

a sua taxa de intervenção para fazer face aos riscos que o mercado imobiliário enfrenta, ainda que por agora

considere que o nível de taxas de juro seja adequado, dadas as baixas pressões inflacionistas.

40. O crescimento económico ténue nos principais blocos comerciais e a ausência de pressões inflacionistas

justificam a persistência das taxas de juro de longo prazo em níveis historicamente baixos. No entanto, os

spreads entre as Treasuries norte-americanas e as Bunds alemãs têm-se distanciado em reflexo de desempenhos

económicos distintos, bem como os diferentes níveis das taxas de juro directoras.

41. Adicionalmente, a Fed pondera no próximo ano subir a taxa fed funds, enquanto na Zona Euro o Banco Central

Europeu (BCE) poderá ainda reforçar a sua política monetária acomodatícia atráves do recurso a “medidas não

convencionais” se a inflação da Zona Euro continuar baixa.

Reino Unido

Japão

a.Considerando os indicadores económicos positivos, a Fed segue com o seu programa de quantitative easing,

com uma redução periódica de USD 10 mil milhões de um pacote actual de USD 35 mil milhões, que terminará

em Outubro deste ano. Quanto à taxa de juro de referência esta permanece em 0,25%, posição na qual poderá

permanecer por um período considerável.

b.Por seu turno, o BoE sinalizou que a primeira subida da taxa repo poderá ocorrer ainda este ano, dadas as

boas perspectivas quanto à evolução da actividade económica. Esta autoridade monetária também terá em

conta os efeitos de uma subida da taxa directora na taxa de câmbio, que actualmente se encontra forte face

às principais rivais.

c.Em relação ao Banco do Japão (BoJ), este manteve inalterada a sua política monetária e melhorou a sua

avaliação sobre as economias internacionais, sinalizando a confiança de que o país possa cumprir a meta de

preços sem estímulos adicionais. Adicionalmente, o BoJ elevou a base monetária a um ritmo anual entre 60

triliões e 70 triliões de ienes (equivalente a USD 590-688 Mil Milhões), desde o intenso estímulo de Abril de

2013, aquando da compra agressiva de activos para alcançar a sua meta de inflação de 2,00% nos próximos

dois anos.

d.A 5 de Junho, o BCE decidiu cortar a taxa de juro de referência da Zona Euro, de 0,25% para um novo mínimo

histórico de 0,15%, e colocar a taxa de depósitos em -0,10% , deliberou sobre os empréstimos de longo prazo

TLTRO, concebidos para estimular a concessão de crédito à economia real e anunciou regras detalhadas para o

acesso dos bancos. Estas medidas visam assegurar a manutenção de um ambiente financeiro acomodatício para

as empresas e famílias, sendo importantes para acomodar os actuais níveis de expansão e evitar um cenário

de deflação. Procura-se também dinamizar o mercado de crédito, sobretudo nos mercados mais desfavorecidos.

Gráfico 6 – Comportamento das taxas de juro directoras – Economias Emergentes

12,00

10,00

8,00

6,00

4,00

I Trim 2013

Brasil

Fonte: Bloomberg

II Trim 2013

China

III Trim

2013

IV Trim

2013

Rússia

Índia

02/04/14

21/04/14

10/05/14

29/05/14

17/06/14

Brasil

II Trimestre 2014

II Trim 2014

16/01/14

04/02/14

23/02/14

14/03/14

China

Fev/14

Jan/14

Dez/13

Nov/13

Out/13

Set/13

Zona Euro

I Trimestre 2014

I Trim 2014

06/04/13

25/04/13

14/05/13

02/06/13

21/06/13

10/07/13

29/07/13

17/08/13

05/09/13

24/09/13

13/10/13

01/11/13

20/11/13

09/12/13

28/12/13

EUA

IV Trimestre 2013

01/01/13

20/01/13

08/02/13

27/02/13

18/03/13

Fonte: FMI e Bloomberg

III Trimestre 2013

Zona Euro

IV Trim

2013

42. Ao longo do trimestre, os bancos centrais do grupo das economias avançadas, Fed, BoE e Banco do Japão

(BoJ), decidiram manter as suas taxas de juro de referência e as políticas monetárias, com excepção do BCE:

Percentagem

II Trimestre 2013

Ago/13

Jul/13

Jun/13

Mai/13

Abr/13

0,0

III Trim

2013

02/04/14

21/04/14

10/05/14

29/05/14

17/06/14

4,0

16/01/14

04/02/14

23/02/14

14/03/14

01/01/13

20/01/13

08/02/13

27/02/13

18/03/13

06/04/13

25/04/13

14/05/13

02/06/13

21/06/13

10/07/13

29/07/13

17/08/13

05/09/13

24/09/13

13/10/13

01/11/13

20/11/13

09/12/13

28/12/13

Percentagens

0,00

I Trim 2014

II Trim 2014

África do Sul

Relatório de Inflação • II Trimestre de 2014

16

43.No II trimestre de 2014, dois bancos centrais (Brasil e Rússia), duas economias dos BRICS, decidiram subir

as suas taxas de juro directoras. Assim, o Banco Central do Brasil (BCB), no início de Abril, elevou a sua

taxa de referência “Selic”, de 10,75% para os 11,00% (uma subida de 0,25 p.p.) após a inflação ter atingido

o limite superior do intervalo (6,50%) na sequência de um fraco crescimento económico (de 1,5%). Por seu

turno, o Banco Central da Rússia elevou, a 28 de Abril, a sua taxa de juro de referência (key rate) em 0,50 p.p.,

situando-se agora nos 7,50%, mas manteve a taxa de refinanciamento em 8,25%, devido às preocupações com

a estabilidade financeira e a inflação.

Gráfico 7 - Comportamento do Índice de preços das Commodities

250

225

200

175

II Trimestre 2013

45.Enquanto que a maior parte dos bancos centrais da região da SADC, entre Abril e Junho de 2014, decidiram

manter as suas taxas de juro de política monetária, a excepção vai para o Banco Central da Zâmbia (BOZ),

que decidiu aumentar a taxa de juro de referência em 1,70 p.p., para os 12,00% no início de Abril de 2014,

assim como o coeficiente de reservas obrigatórias de 8,00% para 14,00%, com objectivo de travar a pressão

inflacionária registada no país (perto dos 8%).

46.De forma geral, a manutenção de taxas de juro em níveis baixos poderá provocar uma pressão indesejável

nos preços dos imóveis. Consequentemente, como o FMI já tem alertado, tal situação poderá provocar uma nova

bolha no sector imobiliário, dado que os preços das casas em muitos países se encontram acima do seu valor,

sobretudo em países como o Reino Unido, Canadá, Austrália, China e Brasil.

A.3. Mercado das Commodities

47.De acordo com o Departamento de Pesquisa da área das Commodities do FMI, o II trimestre de 2014 registou

uma inversão da tendência, passando o índice geral de preços das commodities a registar uma subida 1,13%,

influenciado pela subida do índice de preços dos combustíveis (energia) em 3,39% face ao trimestre anterior.

Por conseguinte, esse aumento esteve associado à subida do sub-índice de preços relativo ao petróleo, que

cresceu 4,14% no trimestre. Em oposição, os índices correspondentes ao sector não-petrolífero, nomeadamente

o sub-índice de alimentos e bebidas e o sub-índice de inputs industriais, apresentaram uma variação negativa

de 3,91% e 2,36%, respectivamente.

48.Diversos acontecimentos relacionados com a oferta e conflitos geopolíticos foram as principais razões

por detrás das mudanças nos preços médios das commodities no período em análise. Os preços do sector

energético aumentaram como causa das preocupações de possíveis interrupções no fornecimento de petróleo

decorrentes de eventos geopolíticos no Médio Oriente e Europa de Leste. Os preços dos produtos agrícolas

caíram com base na expectativa de subida da oferta global de cereais, como resultado de boas colheitas na

Europa e melhoria das condições meteorológicas nos EUA. Os preços dos metais registaram igualmente uma

queda, apesar de melhores perspectivas de produção industrial nos EUA e na China, embora isso tenha sido

contrabalançado pelo excesso de capacidade na indústria de metais. Enquanto isso, os preços médios de ouro

apresentaram algumas oscilações no trimestre, derivado das incertezas em torno da política monetária das

principais economias avançadas.

III Trimestre 2013

Commodities

Energia *

IV Trimestre

2013

I Trimestre 2014

Não-petrolíferas

Petróleo

Jun/14

Mai/14

Abr/14

Mar/14

Fev/14

Jan/14

Dez/13

Nov/13

Out/13

Set/13

Ago/13

Jul/13

Jun/13

Mai/13

150

Abr/13

44.O Banco Central da Índia (RBI), apesar de ter mantido a taxa de juro de referência, reduziu o montante

exigido dos valores em títulos do governo dos bancos comerciais no Banco Central, a Reserva Estatutária de

Liquidez, em 50 p.b. para os 22,50%, com o objectivo de aumentar o crédito bancário e reduzir a liquidez cedida

ao abrigo do mecanismo de refinanciamento de crédito à exportação de 50,00% para os 32,00%.

II Trimestre 2014

Alimentos e Bebidas

Fonte: FMI, Commodity Market Monthly, 9 Abril de 2014

* Índice de preços dos combustíveis (energia), inclui os índices de preços do crude (petróleo), gás natural e carvão

49. Especificamente, o sub-índice de preços do petróleo passou de 195,16 pontos no I trimestre para 200,03

pontos no II trimestre de 2014, mais 4,87 pontos em termos trimestrais. Essa subida foi a principal razão pelo

aumento dos preços do sector da energia durante o II trimestre de 2014, devido às preocupações com a ruptura

da oferta da matéria-prima com o aumento das tensões geopolíticas no Médio Oriente. Os preços do gás

natural dos EUA mantiveram-se estáveis na sequência de aumentos verificados nos stocks durante o trimestre.

Enquanto isso, o gás natural russo continuou a ser exportado para a Europa, apesar da Gazprom ter cortado o

fornecimento à Ucrânia. Este acontecimento, juntamente com maiores importações de gás, a concorrência das

energias renováveis e dos preços de carvão mais baixos, têm contribuído para alcançar o armazenamento pleno

de gás natural até ao final do Verão.

50. A melhoria das condições económicas na China, no Japão e nos EUA, os estímulos monetários anunciados

pelo BCE para alcançar a meta de inflação na Zona Euro e as tensões geopolíticas, são factores que poderão

continuar a contribuir para a volatilidade dos preços das commodities nos próximos meses. Também é importante

observar de perto o impacto das decisões da Fed em relação ao seu programa de compra de activos, como o

aumento das taxas de juros e do dólar norte-americano pode colocar pressão sobre os preços das matériasprimas e condicionar os esforços das autoridades chinesas para limitar os financiamentos em commodities

sobre a importação de matérias-primas.

Commodities de Petróleo

51. Estima-se que o crescimento da procura global de petróleo em 2014 seja de 1,13 Milhões de barris/dia,

praticamente inalterada face ao relatório anterior. A procura mundial de petróleo em 2015 está prevista crescer

a um ritmo de 1,21 Milhões de barris/dia. Espera-se que o crescimento da procura da OCDE seja positivo pela

primeira vez desde 2010, enquanto o consumo dos países fora da OCDE contribua com 1,18 Milhões de barris/

dia para o crescimento da procura de petróleo. O progresso do desenvolvimento económico nas principais

economias mundiais é o principal factor de risco que afecta a projecção da procura mundial de petróleo em

2015.

52. Segundo a OPEP, a procura global de petróleo no II trimestre de 2014 manteve-se inalterada face ao trimestre

anterior, encontrando-se presentemente nos 90,20 Milhões barris/dia. Entre o I trimestre e o II trimestre de

2014, a procura de petróleo nos países da OCDE caiu 0,60 Milhões de barris/dia; enquanto que a procura de

petróleo nos país fora da OCDE subiu 0,60 Milhões de barris/dia.

Relatório de Inflação • II Trimestre de 2014

18

130

120

110

100

90

Tabela 2 - Comportamento da Oferta e Procura Global (em Milhões de barris/dia)

Petróleo

2013

II Trimestre 2013

III Trimestre 2013

Ramas Angolanas

Brent

IV Trimestre 2013

WTI

I Trimestre 2014

Jun/14

Mai/14

Abr/14

Mar/14

Fev/14

Jan/14

Dez/13

Nov/13

Out/13

Set/13

Ago/13

Jul/13

Jun/13

Mai/13

80

55. Para 2014, é esperado um aumento de 1,47 Milhões de barris/dia na oferta de petróleo dos países fora da

OPEP, para os 55,65 Milhões de barris/dia, após uma revisão em alta de 30 toneladas barris/dia face ao anterior

relatório. Os países americanos que compõem a OCDE irão ser o principal factor para o crescimento este ano.

56. Em 2015, a oferta de petróleo dos países fora da OPEP está projectada para um ritmo de crescimento mais

lento, de 1,31 Milhões de barris/dia para uma méda de 56,96 Milhões de barris/dia. Os países da OPEP NGL’s

e Óleos não-convencionais deverão crescer 150 toneladas barris/dia para os 5,81 Milhões de barris/dia este

ano e está previsto um crescimento de 220 toneladas barris/dia para uma média de 6,03 Milhões de barris/dia,

em 2015.

16

14

12

10

8

6

4

2

0

-2

-4

Abr/13

54. A produção de petróleo bruto total da OPEP diminuiu 79 toneladas barris/dia para os 29,70 Milhões de

barris/dia, em Junho. A produção de petróleo do bloco da OPEP, excluindo o Iraque, foi em termos médios de

26,54 Milhões de barris/dia, o que representa um aumento de 90 toneladas em relação ao mesmo período. O

Iraque contribuiu para a diminuição da produção de petróleo bruto, enquanto a produção de petróleo da Árabia

Saudita e da Nigéria aumentou.

Gráfico 8 - Evolução dos preços do petróleo

USD/Barril

53. Em relação à oferta global de petróleo, a oferta caiu no II trimestre 0,20 Milhões de barris/dia para os 90,90

Milhões de barris/dia, derivado essencialmente da queda da oferta dos países fora da OPEP. Contrariamente,

a oferta de gás natural aumentou 0,10 Milhões de barris/dia para os 5,80 Milhões de barris/dia, devido,

sobretudo, ao agravamento das tensões geopolíticas entre a Rússia e a Ucrânia

II Trimestre 2014

Spread Brent/Ramas Angolanas

Spread Brent/WTI

Fonte: Bloomberg

58. O spread Brent/WTI encerrou o trimestre mais baixo (nos USD 6,79 por barril) depois de ter alcançado os

USD 9,23 por barril nos primeiros três meses do ano, com o Brent a atingir um pico de nove meses , devido

a preocupações sobre a redução das exportações do Iraque. Enquanto que o WTI foi suportado por dados

económicos positivos nos EUA. O spread Brent/Ramas angolanas encerrou o trimestre mais estreito nos USD

1,59 por barril, embora tenha sido positivo.

Tabela 3 - Projecção dos preços de petróleo de referência para 2014

2014

I Trim

II Trim

III Trim

IV Trim

Anual

I Trim

II Trim*

III Trim*

IV Trim*

anual*

Países da OCDE

45,90

45,40

46,10

46,20

45,90

45,80

45,20

46,00

46,20

45,80

Países Fora da OCDE

43,20

43,80

44,50

44,90

44,10

44,40

45,00

45,90

46,10

45,30

Jan-14

Feb-14

Mar-14

Apr-14

May-14

Jun-14

2014

2015

Trim

Acum. Anual

12 Meses

Procura Global

89,10

89,20

90,60

91,10

90,00

90,20

90,20

91,90

92,30

91,10

BRENT

$107,11

$108,80

$107,77

$108,18

$109,15

$111,97

$109,55

$104,92

3,90%

1,15%

8,35%

WTI

$94,86

$100,66

$100,49

$102,06

$101,72

$105,15

$100,98

$95,17

4,64%

7,41%

9,76%

Ramas angolanas

$106,87

$107,30

$109,19

$106,27

$108,06

$110,20

…

…

0,92%

0,73%

7,33%

Preços de Petróleo de

Referência

I Trim 2014

II Trim 2014

Países da OPEP

30,20

30,60

30,40

29,70

30,20

29,80

29,70

…

…

…

Países Fora da OPEP

53,70

53,60

54,10

55,20

54,20

55,60

55,40

55,50

56,10

55,60

OPEP Gás Natural**

5,80

5,80

5,80

5,90

5,70

5,70

5,80

5,80

5,90

5,80

Fonte: Bloomberg (Brent e WTI), DES/BNA (Ramas angolanas).

Oferta Global

89,70

90,00

90,30

90,80

90,10

91,10

90,90

…

…

…

*EIA,U.S. Energy Information Administration (Estimativas 2014), 8 de Abril de 2014.

Fonte: OPEP, Monthly Oil Market Report, 10 Julho de 2014

*Previsões realizadas pela OPEP para o Ano de 2014 e II, III e IV Trimestre de 2014

**Óleos não convencionais

57. O preço de referência da OPEP aumentou no II trimestre USD 3,16 (ou 2,97%) para os USD 107,89/barril,

o valor mais elevado deste ano, tendo o seu valor médio anual sido de USD 105,30 barril. No mercado ICE

, mercado de futuros e derivados, os preços do Brent (preço de referência para o petróleo angolano) e das

Ramas angolanas subiram USD 4,20 (ou 3,90%) para os USD 111,97 por barril e USD 1,01 (ou 0,92%) para

os USD 110,20 por barril, respectivamente, devido ao acentuar da tensão geopolítica no Médio Oriente e no

Leste Europeu. No mercado Nymex, os preços do WTI valorizaram USD 4,66 (ou 4,64%), encontrando-se nos

USD 105,15 por barril. Os futuros do petróleo estavam em forte alta, devido à tensão geopolítica que poderá

interromper o fornecimento de petróleo, nomeadamente na Líbia (a produção da Líbia está abaixo de 0,20

Milhões de barris/dia em relação ao nível pré-guerra de 1,60 Milhões de barris/dia). Apesar disso, os mercados

de petróleo bruto foram fornecidos adequamente.

Estimativas*

Variações

59. No dia 8 de Julho, a Agência de Informação sobre Energia (AIE) norte-americana elaborou uma nova

estimativa, onde prevê que o preço do Brent alcance os USD 109,55 por barril em 2014 e os USD 104,92 por

barril em 2015; e espera-se que o WTI atinja os USD 100,98 por barril em 2014 e os USD 95,17 por barril.

Commodities Alimentares

60. No que respeita às commodities alimentares, pode-se visualizar no gráfico infra que o índice geral de preços

de alimentos da Organização das Nações Unidas para a Agricultura e Alimentação (FAO) foi em termos médios

206 pontos em Junho de 2014, situando-se 7,80 pontos (ou -3,66%) abaixo do valor de Março (213,80 pontos)

e menos 5,96 pontos do que em Junho de 2013. A redução do índice geral de preços dos bens alimentares

foi pressionada pela diminuição dos preços dos lacticínios (-11,93%), dos óleos vegetais (-7,76%) e dos

cereais (-6,10%). No entanto, os índices de preços da carne e do açúcar obtiveram ganhos de 4,70% e 1,57%,

respectivamente.

Relatório de Inflação • II Trimestre de 2014

20

Gráfico 9 - Evolução dos Índices Alimentares da FAO (Base 100 = 2002-2004)

300

250

Relações com o Exterior

210

64. Ao longo dos três meses, o Dólar norte-americano tem-se apreciado face às principais moedas internacionais,

com os indicadores económicos a demonstrarem que os EUA já se encontram num ciclo de consolidação do

crescimento, dada a perspectiva de alteração da política monetária.

200

Jun/14

Mercados Cambiais Internacionais

66. No II trimestre de 2014, o Euro e o Rand sul-africano depreciaram-se face ao Dólar norte-americano em

0,60% e 1,03%, respectivamente. Contrariamente, o Real brasileiro e o Renminbi chinês apreciaram-se face ao

Dólar em 2,57% e 0,23%, respectivamente.

Gráfico 10 - Mercado Cambial Internacional

0,82

6,35

USD/EUR

0,80

6,25

0,78

6,20

0,76

6,15

0,74

6,10

0,72

6,05

0,70

III Trim

2013

IV Trim 2013

I Trim 2014

II Trim

2014

II Trim

2013

USD/BRL

2,30

211,5

209,8

206,0

-3,66%

-0,10%

-2,81%

1,80

8,00

Índice de preços da carne

186,6

180,0

179,7

182,17

181,82

185,5

190,4

192,8

194,2

4,70%

4,64%

8,08%

Índice de preços dos lacticínios

258,8

253,5

246,2

267,66

275,38

268,5

251,5

238,9

236,5

-11,93%

-10,47%

-3,95%

Índice de preços dos cereais

230,7

234,8

232,3

191,42

198,59

208,9

209,2

207,0

196,2

-6,10%

1,69%

-15,56%

Índice de preços do óleo

194,0

194,3

193,5

188,55

197,79

204,8

199,0

195,3

188,9

-7,76%

-3,61%

-2,36%

Índice de preços do açúcar

252,6

250,1

242,6

221,65

235,36

254,0

249,9

259,3

258,0

1,57%

9,85%

6,37%

II Trim

2013

Fonte: Bloomberg

III Trim

2013

IV Trim 2013

I Trim 2014

II Trim

2014

II Trim

2013

III Trim

2013

IV Trim 2013

30/06/14

30/05/14

30/04/14

31/03/14

28/02/14

31/01/14

I Trim 2014

30/06/14

213,8

30/05/14

208,60

30/04/14

203,21

31/03/14

211,9

28/02/14

214,6

30/06/14

216,9

30/05/14

Índice de preços dos bens alimentares

30/04/14

8,50

31/03/14

1,90

28/02/14

12 Meses

31/01/14

Acum. Anual

31/12/13

Trim

30/11/13

Jun-14

31/10/13

May-14

30/09/13

Apr-14

30/08/13

Mar-14

31/07/13

Feb-14

28/06/13

Jan-14

31/05/13

jun/13

30/04/13

mai/13

31/01/14

9,00

2,00

abr/13

Fonte: Food and Agriculture Organization (FAO) of the United Union

31/12/13

9,50

31/12/13

Variações

30/11/13

10,00

2,20

II Trim 2014

II Trim

2014

USD/ZAR

11,00

30/11/13

I Trim 2014

I Trim 2014

10,50

2,10

II Trim 2013

IV Trim 2013

11,50

2,50

2,40

Alimentos

III Trim

2013

31/10/13

30/06/14

30/05/14

30/04/14

31/03/14

28/02/14

31/01/14

31/12/13

30/11/13

31/10/13

30/09/13

30/08/13

31/07/13

28/06/13

31/05/13

30/04/13

6,00

II Trim

2013

Tabela 4 - Cálculo das Variações para as commodities alimentares

USD/Renminbi

6,30

31/10/13

62. Paralelamente, o índice de preços dos óleos vegetais diminuiu, em reflexo das cotações mais baixas dos

óleos de palma e soja. Os preços do óleo de palma caíram devido ao aumento da produção no Sudeste Asiático

e à apreciação da moeda da Malásia. A queda do preço do óleo de soja foi causada pela melhoria das previsões

de produção de soja. A queda dos preços do óleo resultou principalmente de uma melhoria nas disponibilidades

globais de exportação e a perspectiva de uma produção record na União Europeia. As perspectivas do girassol e

da oferta de óleo para 2014/15, também pesaram sobre o índice. Já a queda dos preços dos cereais foi causada

principalmente por um enfraquecimento das cotações de trigo e milho, as quais caíram perto de 7,00%, um

reflexo de uma melhoria nas perspectivas de cultivo mundial e preocupações decrescentes sobre a interrupção

dos embarques da Ucrânia.

30/09/13

61. Especificamente, o índice de preços dos lacticínios diminuiu no II trimestre de 2014, após um período

excepcionalmente elevado em 2013 e no início de 2014, afectado, sobretudo, por exportações limitadas no lado

da oferta. O mercado dos produtos lácteos tem sido afectado pela diminuição da procura na China (o principal

importador de leite em pó integral e o segundo maior importador de leite em pó desnatado) e na Rússia (o

principal importador de manteiga). Além disso, nos últimos meses, as perspectivas de produção melhoraram

no Hemisfério Norte e na Oceânia e, em geral, os consumidores estão a adquirir apenas para satisfazer

as necessidades imediatas, na expectativa de que os preços caíssem ainda mais (cenário de deflação), e

consequentemente, os preços médios das restantes commodities caíram no período em análise.

30/08/13

Fonte: Food and Agriculture Organization (FAO) of the United Union

30/09/13

índice de preços dos cereais (eixo à direita)

31/07/13

índice de preços dos laticínios (eixo à direita)

65. O ambiente económico actual apresenta maior tranquildade e menor risco, o que tem permitido o retorno

dos fluxos financeiros às economias emergentes. No entanto, as tensões entre a Rússia e a Ucrânia provocaram

alguma instabilidade, sobretudo, com impacto nos fluxos de capitais da Rússia, com a imposição de sanções.

Contudo, para 2014 são esperados menores fluxos comparativamente a 2013. Nesse sentido, segundo o Instituto

Financeiro Internacional, as regiões mais afectadas serão a Europa de Leste e os BRICS. A instabilidade dos

fluxos de capital é elevada, concentrando-se nos riscos geopolíticos e nas políticas monetárias dos principais

bancos centrais, ao qual acresce as perspectivas de desaceleração da actividade económica na China e a

possível instabilidade política associada a eleições a realizar nalguns países.

30/08/13

índice de preços da carne (eixo à direita)

28/06/13

índice de bens alimentares (eixo à esquerda)

31/07/13

II Trim 2014

31/05/13

Mai/14

Abr/14

Mar/14

Fev/14

I Trim 2014

28/06/13

IV Trim 2013

Jan/14

Dez/13

Nov/13

Out/13

Set/13

Ago/13

III Trim 2013

30/04/13

II Trim 2013

Jul/13

Jun/13

Mai/13

Abr/13

Mar/13

150

31/05/13

200

30/04/13

220

63. As preocupações com a oferta de petróleo provocaram uma subida nos preços do sector energético, enquanto

o alívio das tensões na Ucrânia e a melhoria das condições meteorológicas pressionaram negativamente os

preços agrícolas, sobretudo dos cereais.

II Trim

2014

Relatório de Inflação • II Trimestre de 2014

22

Tabela 5 - Comportamento da taxa de câmbio dos Mercados Primário, Secundário, Informal e Casas de Câmbio

67. Apesar das medidas adoptadas pelo BCE ao longo do II trimestre, o Euro depreciou-se face ao Dólar norteamericano para os 0,7305 USD/EUR, afectado pela expectativa de que o Dólar se torne mais forte até ao final

do ano. Contudo, vários factores continuam a suportar o Euro, com destaque para os fluxos de capitais que

continuam a fluir para a região dado o afastamento de cenário de ruptura e as apostas na convergência de taxas

nos países periféricos. Mas este equilíbrio poderá sofrer alterações com a proximidade do primeiro leilão de

operações direccionadas de refinanciamento de longo prazo (TLRO) por parte do BCE.

II Trim 2013

I Trim 2014

II Trim 2014

Variações

Abr/13

Mai/13

Jun/13

Jan/14

Fev/14

Mar/14

Abr/14

Mai/14

Jun/14

Trim.

Acum. Anual

12 Meses

Compra

95,805

95,928

96,086

97,371

97,359

97,368

97,392

97,416

97,336

-0,033%

-0,040%

1,301%

Venda

96,284

96,408

96,566

97,858

97,846

97,855

97,879

97,903

97,823

-0,033%

-0,040%

1,302%

Média

96,045

96,168

96,326

97,615

97,603

97,612

97,635

97,660

97,580

-0,033%

-0,040%

1,302%

Compra

95,532

95,581

95,864

97,830

97,237

97,214

98,512

99,621

98,605

1,430%

1,173%

2,859%

Venda

99,194

99,231

99,375

100,007

100,243

100,369

100,501

100,461

100,493

0,123%

0,340%

1,125%

Média

97,363

97,406

97,619

98,919

98,740

98,791

99,507

100,041

99,549

0,766%

0,751%

1,976%

Compra

95,519

95,375

95,980

97,254

97,091

97,354

96,963

97,047

97,740

0,397%

0,223%

1,833%

Venda

99,418

99,509

99,517

101,019

100,932

100,999

100,877

101,527

101,534

0,529%

0,599%

2,027%

Média

97,468

97,442

97,749

99,137

99,012

99,176

98,920

99,287

99,637

0,464%

0,414%

1,932%

Mercado Primário (Taxa Referência)

68. São referidos como factores causadores da depreciação do Rand sul-africano em relação ao Dólar norteamericano, a tensa situação laboral nos sectores mineiros e da indústria automóvel, as dificuldades registadas

no fornecimento energético, o fraco investimento privado e a fragilidade da economia aos efeitos negativos da

inflação elevada, tendo afectado também as moedas do Botswana, Namíbia, Lesoto e Suazilândia por fazerem

parte da SACU. Neste contexto a Fitch reviu a previsão de crescimento do PIB do país, que agora deverá crescer

2,00% este ano, em vez dos 2,30% previstos.

Bancos (Divisas)

Bancos (Notas)

69. O movimento de apreciação do Real foi resultado do aumento do fluxo de entradas de divisas, após

intervenções do BCB, além da revisão em baixa do PIB dos EUA. Contribuíram igualmente para essa tendência

de subida, o aumento da taxa de referência “Selic”.

Mercado Informal (Notas)

70. Perante os actuais desafios que a China enfrenta, aposta no mercado interno e reformas estruturais ao nível

do sistema financeiro, para além da internacionalização, espera-se uma manutenção da estabilidade do câmbio

e não do retorno à política de apreciação da moeda chinesa.

Compra

104,167

102,833

102,000

102,333

102,333

102,333

105,667

112,833

113,667

11,075%

11,075%

11,438%

Venda

107,167

106,750

105,500

107,000

106,333

106,500

112,833

122,167

120,000

12,676%

12,150%

13,744%

Média

105,667

104,792

103,750

104,667

104,333

104,417

109,250

117,500

116,833

11,891%

11,624%

12,610%

Compra

101,300

100,980

100,950

101,250

100,950

101,550

102,300

103,450

106,150

4,530%

5,833%

5,151%

Venda

104,420

104,430

103,830

104,530

104,470

105,220

106,660

109,340

114,310

8,639%

10,402%

10,093%

Média

102,860

102,705

102,390

102,890

102,710

103,385

104,480

106,395

110,230

6,621%

8,153%

7,657%

Casas de Câmbio

Taxas de câmbio AKZ/USD nos diversos mercados

Fonte: BNA/DMA/DSI/DES

71. No II trimestre de 2014, verificou-se uma depreciação do Kwanza em relação ao Dólar norte-americano em

quase todos os mercados, à excepção do mercado primário (taxa de referência).

*Informação obtida a partir do SSIF.

* Até Março de 2013, as taxas do mercado secundário foram calculadas com base no método manual.

75. Entre Abril e Junho de 2014, o diferencial da taxa de câmbio do Kwanza face ao Dólar norte-americano, entre o mercado

informal e o mercado secundário (notas), aumentou em todas as províncias mais de 10 p.p., com excepção da provínca de

Benguela em que o diferencial subiu apenas 6,21 p.p. Se alargarmos o período de análise para os últimos 12 meses, observa-se

que a província de Cabinda foi a que registou o maior diferencial (18,33%) e a província de Benguela foi a que apresentou o

menor diferencial (5,87%). Novamente, o comportamento da taxa de câmbio AKZ/USD foi influenciado pela escassez de notas

em USD no mercado e verificou-se um efeito irregular provocado pelo aumento na procura por Dólares norte-americanos para

compras e outros pagamentos no exterior.

72.Particularmente, o mercado primário registou, no II trimestre de 2014, uma apreciação da moeda nacional

(Kwanza) face ao Dólar norte-americano de 0,03%. Em termos acumulados desde o início do ano de 2014, o

Kwanza registou uma ligeira apreciação de 0,04% em relação ao Dólar. Em tendência oposta, nos últimos 12

meses, isto é, de Junho do ano anterior a Junho do ano corrente, o Kwanza depreciou face ao Dólar 1,30%, em

termos médios.

73. Nos balcões, o Kwanza depreciou-se face ao Dólar no II trimestre de 2014 em 0,77% (Divisas) e de 0,46%

(Notas). Em termos acumulados e nos últimos 12 meses, a taxa de câmbio AKZ/USD depreciou-se em 0,75% e

1,98% (divisas) e 0,41% e 1,93% (notas), respectivamente.

74. Finalmente, no mercado informal e nas casas de câmbio (notas), a taxa de câmbio média do Kwanza

face ao Dólar depreciou-se significativamente 11,89% e 6,62%, respectivamente, em termos trimestrais.

Concomitantemente, verificaram-se depreciações desde o início do ano (11,62% e 8,15%, respectivamente) e

nos últimos 12 meses (12,61% e 7,66%, respectivamente).

Tabela 6 - Comportamento da taxa de câmbio Euro e Rand no Mercado Primário (Taxa Referência)

II Trim 2013

IV Trim 2013

I Trim 2014

II Trim 2014

Variações

Taxas Médias

Abr/13

Mai/13

Jun/13

Out/13

Nov/13

Dez/13

Jan/14

Fev/14

Mar/14

Abr/14

Mai/14

Jun/14

Trim.

Acum. Anual

12 Meses

KZ/EUR

124,212

124,438

125,941

133,602

132,583

134,386

132,556

133,281

134,328

134,947

132,973

132,986

-1,00%

-1,05%

5,44%

Compra

…

124,438

125,632

133,279

132,257

134,056

132,240

132,953

133,998

134,615

132,651

132,659

-1,00%

-1,05%

5,44%

Venda

…

125,041

126,250

133,926

132,909

134,717

132,872

133,609

134,658

135,278

133,295

133,313

-1,00%

-1,05%

5,44%

10,624

9,768

9,637

9,824

9,525

9,306

8,731

9,059

9,214

9,227

9,352

9,193

-0,22%

-1,22%

-4,71%

…

9,768

9,637

9,749

9,455

9,281

8,713

9,034

9,187

9,202

9,327

9,167

-0,21%

-1,23%

-5,00%

…

9,814

9,637

9,898

9,596

9,332

8,749

9,084

9,241

9,253

9,378

9,220

-0,23%

-1,21%

-4,43%

KZ/RAND

Compra

Venda

Fonte: DES/BNA

76. Em termos de câmbios no mercado primário (taxa de referência), do Kwanza face ao Euro e ao Rand, foram registadas apreciações,

em termos trimestrais, 1,00% e 0,22%, respectivamente. Apesar do período ter sido marcado por alguma volatilidade inicial derivada

da alteração da Lei Cambial, a estabilidade cambial persiste, contribuindo de alguma forma para o controlo da inflação.

Relatório de Inflação • II Trimestre de 2014

24

Comércio Externo e Reservas Internacionais

Tabela 8 - Peso das importações angolanas por país de origem

77. No II trimestre de 2014, as transacções com o exterior resultaram numa nova diminuição do saldo da conta

de bens, embora em menor amplitude (menos 1,12% em comparação com o trimestre anterior), situando-se nos

USD 9.702,18 Milhões. Esta quebra relaciona-se com um aumento superior das importações (6,84%) face às

exportações (1,89%). No período em análise, o aumento considerável das importações poderá ser explicado

pela importação de combustíveis, que passou de USD 209,9 Milhões (em Abril de 2014) para os USD 409,9

Milhões (em Junho de 2014). Por outro lado, observou-se aumentos na importação de mercadorias relacionados

com a categoria Outros, nomeadamente em bebidas, líquidos alcoólicos e vinagres, metais (ferro, aço, chumbo

e estanho), instrumentos e aparelhos de óptica, e mobiliário.

Países

Portugal

Bélgica

China

EUA

Brasil

África do Sul

Emirados Árabes Unidos

I Trim 2013

18,94%

6,11%

14,33%

5,34%

5,83%

3,92%

4,28%

II Trim 2013

16,15%

5,67%

10,79%

4,49%

4,65%

4,43%

3,39%

III Trim 2013

18,46%

5,60%

11,04%

5,50%

4,87%

4,52%

4,99%

IV Trim 2013

18,25%

5,96%

11,04%

4,51%

4,57%

3,87%

4,32%

I Trim 2014

16,51%

6,47%

11,81%

4,54%

4,44%

3,77%

5,64%

II Trim 2014

19,19%

9,14%

13,70%

11,87%

4,99%

4,38%

6,85%

Fonte: DES/BNA

Tabela 7 - Saldo da Conta de Bens (Exportações vs Importações)

5.468,80

16.230,41

…

…

…

1.500,98

1.851,72

5.112,95

…

…

…

Conta de Bens

11.920,53

3.345,51

4.154,88

3.617,08

11.117,46

…

…

…

Exportações

15.777,26

4.902,32

5.639,93

5.533,66

16.075,91

1,89%

0,27%

-0,95%

Importações

5.965,45

1.880,79

2.234,44

2.258,50

6.373,73

6,84%

-2,08%

24,66%

Conta de Bens

9.811,81

3.021,53

3.405,49

3.275,16

9.702,18

-1,12%

1,88%

-12,73%

2014

81. Em termos acumulados, desde o início do ano foram exportados 282,59 milhões de barris, estando 7,81%

abaixo do volume registado face ao período homólogo. A redução da exportação de petróleo pode ser justificada

pela desaceleração da produção como resultado de problemas técnicos em vários campos petrolíferos.

Gráfico 12 - Evolução das Reservas Brutas e Internacionais Líquidas

Fonte: DES/BNA

78. No trimestre em análise, os países que mais se destacaram em termos de origem das importações foram

os EUA com uma subida de 105,41% e a Bélgica com uma subida de 10,83%. As importações provenientes dos

EUA subiram drasticamente, no seguimento da aquisição de novos aparelhos aéreos. A Boeing entregou em

Maio de 2014 o primeiro avião 777-300 ER à TAAG no valor de Kz 500 milhões na sequência de uma encomenda

de três aviões realizada em Março de 2011. Espera-se que a entrega do segundo e do terceiro avião ocorra em

Dezembro de 2015 e Março de 2016, respectivamente.

Gráfico 11 - Países de origem das importações

37.000,00

USD Milhões

35.000,00

33.000,00

31.000,00

29.000,00

27.000,00

25.000,00

Abr/13 Mai/13 Jun/13 Jan/14 Fev/14

500

II Trimestre 2013

Mil Milhões de USD

400

Reservas Brutas

31.438,40

5.655,86

1.760,25

32.115,89

5.105,75

5.219,97

32.355,92

17.140,50

2013

Exportações

Importações

32.801,81

II Trim

31.988,98

Jun

32.646,41

Mai

Var. 12

Meses

34.723,39

Abr

Var.

Acumulada

36.672,49

I Trim

Var.

Trimestral

35.390,69

Unidades: em milhões USD