Capital Mezanino Fundo de Investimento em

Participações

CNPJ nº 08.448.421/0001-91

(Administrado pela Intrag Distribuidora de Títulos e Valores

Mobiliários Ltda.)

(CNPJ nº 62.418.140/0001-31)

Demonstrações financeiras em

31 de março de 2013 e 2012

KPMG Auditores Independentes

Junho de 2013

KPDS 59735

Capital Mezanino Fundo de Investimento em Participações

Demonstrações financeiras em 31 de março de 2013 e 2012

Conteúdo

Relatório dos auditores independentes sobre as demonstrações

financeiras

3

Demonstração da composição e diversificação das aplicações

5

Demonstrações das evoluções do patrimônio líquido

6

Notas explicativas às demonstrações financeiras

7

2

KPMG Auditores Independentes

R. Dr. Renato Paes de Barros, 33

04530-904 - São Paulo, SP - Brasil

Caixa Postal 2467

01060-970 - São Paulo, SP - Brasil

Central Tel

Fax Nacional

Internacional

Internet

55 (11) 2183-3000

55 (11) 2183-3001

55 (11) 2183-3034

www.kpmg.com.br

Relatório dos auditores independentes sobre as

demonstrações financeiras

Aos

Quotistas e à Administradora do

Capital Mezanino Fundo de Investimento em Participações

São Paulo - SP

Examinamos as demonstrações financeiras do Capital Mezanino Fundo de Investimento em

Participações (Administrado pela Intrag Distribuidora de Títulos e Valores Mobiliários Ltda.),

que compreendem a demonstração da composição e diversificação das aplicações em 31 de

março de 2013 e a respectiva demonstração das evoluções do patrimônio líquido para o

exercício findo naquela data, assim como o resumo das principais práticas contábeis e demais

notas explicativas.

Responsabilidade da Administração sobre as demonstrações financeiras

A administração do Fundo é responsável pela elaboração e adequada apresentação dessas

demonstrações financeiras de acordo com as práticas contábeis adotadas no Brasil aplicáveis a

Fundos de Investimentos em Participações e pelos controles internos que ela determinou como

necessários para permitir a elaboração de demonstrações financeiras livres de distorção

relevante, independentemente se causada por fraude ou erro.

Responsabilidade dos auditores independentes

Nossa responsabilidade é a de expressar uma opinião sobre essas demonstrações financeiras

com base em nossa auditoria, conduzida de acordo com as normas brasileiras e internacionais de

auditoria. Essas normas requerem o cumprimento de exigências éticas pelos auditores e que a

auditoria seja planejada e executada com o objetivo de obter segurança razoável de que as

demonstrações financeiras estão livres de distorção relevante.

Uma auditoria envolve a execução de procedimentos selecionados para obtenção de evidência a

respeito dos valores e divulgações apresentados nas demonstrações financeiras. Os

procedimentos selecionados dependem do julgamento do auditor, incluindo a avaliação dos

riscos de distorção relevante nas demonstrações financeiras, independentemente se causada por

fraude ou erro. Nessa avaliação de riscos, o auditor considera os controles internos relevantes

para a elaboração e adequada apresentação das demonstrações financeiras do Fundo para

planejar os procedimentos de auditoria que são apropriados nas circunstâncias, mas não para

fins de expressar uma opinião sobre a eficácia desses controles internos do Fundo. Uma

auditoria inclui, também, a avaliação da adequação das práticas contábeis utilizadas e a

razoabilidade das estimativas contábeis feitas pela administração do Fundo, bem como a

avaliação da apresentação das demonstrações financeiras tomadas em conjunto.

3

KPMG Auditores Independentes, uma sociedade simples brasileira e

firma-membro da rede KPMG de firmas-membro independentes e

afiliadas à KPMG International Cooperative (“KPMG International”),

uma entidade suíça.

KPMG Auditores Independentes, a Brazilian entity and a member

firm of the KPMG network of independent member firms affiliated

with KPMG International Cooperative (“KPMG International”), a

Swiss entity.

Acreditamos que a evidência de auditoria obtida é suficiente e apropriada para fundamentar

nossa opinião.

Opinião

Em nossa opinião, as demonstrações financeiras acima referidas apresentam adequadamente, em

todos os aspectos relevantes, a posição patrimonial e financeira do Capital Mezanino Fundo de

Investimento em Participações em 31 de março de 2013 e o desempenho das suas operações

para o exercício findo naquela data, de acordo com as práticas contábeis adotadas no Brasil,

aplicáveis aos Fundos de Investimento em Participações.

Ênfases

•

Conforme apresentado na demonstração da composição e diversificação das aplicações, em 31

de março de 2013, 82,74% dos recursos do Fundo, estão aplicados em títulos e valores

mobiliários sem liquidez no mercado. Consequentemente, caso o Fundo precise, eventualmente,

alienar parcela significativa ou totalidade dessas aplicações, os valores efetivos de realização

poderão ser substancialmente diferentes daqueles registrados.

•

Em 31 de março de 2013, o Fundo possui investimento na GPS Investimentos S.A., no

montante de R$ 82.815 mil, representando 49,70% dos recursos do Fundo. A GPS

Investimentos S.A. teve suas demonstrações financeiras correspondentes ao exercício findo em

31 de dezembro de 2012 examinadas por outros auditores independentes, cujo relatório datado

de 4 de abril de 2013, foi emitido com ressalva em virtude da Companhia não proceder à

avaliação dos efeitos da adoção do Pronunciamento CPC 39 – “Instrumentos Financeiros –

Apresentação”, em suas demonstrações financeiras, no que diz respeito a classificação das ações

preferenciais entre instrumento de dívida (passivo circulante e não circulante) e instrumento de

patrimônio (patrimônio líquido). O montante correspondente à totalidade das ações preferenciais

permaneceu classificado no patrimônio líquido. Consequentemente, não foi possível opinar

sobre os possíveis impactos de tal assunto sobre as demonstrações financeiras relativas a 31 de

dezembro de 2012.

Adicionalmente, conforme descrito na nota explicativa n° 18c das demonstrações financeiras da

Companhia Investida, a mesma possui opção de compra de quotas da empresa Resultare

Participações Ltda., a qual possui como único e exclusivo propósito participar como acionista da

GPS Participações e Empreendimentos S.A. A Companhia não procedeu à avaliação dos efeitos

desta opção como requerem as práticas contábeis adotadas no Brasil. Consequentemente, não

foi possível opinar sobre os possíveis impactos de tal assunto sobre as demonstrações

financeiras relativas a 31 de dezembro de 2012.

São Paulo, 06 de junho de 2013

KPMG Auditores Independentes

CRC 2SP014428/O-6

Silbert Christo Sasdelli Júnior

Contador CRC 1SP230685/O-0

4

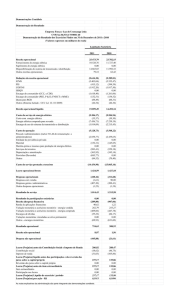

Capital Mezanino Fundo de Investimento em Participações

CNPJ nº 08.448.421/0001-91

(Administrado pela Intrag Distribuidora de Títulos e Valores Mobiliários Ltda.)

(CNPJ nº 62.418.140/0001-31)

Demonstração da composição e diversificação das aplicações em 31 de março de 2013

Tipo

Aplicações/especificação

Quantidade

Disponibilidades

Mercado/

realização

R$ mil

% sobre

o ativo

5

-

5

-

5.964

3,58

5.964

3,58

2.500

1,50

2.500

1,50

28.608

17,17

28.608

17,17

71.490

42,91

46.575

24.915

27,96

14,95

57.900

34,75

57.900

34,75

148

0,09

166.615

100,00

328

0,20

Patrimônio líquido

166.287

99,80

Total do passivo e patrimônio líquido

166.615

100,00

Depósitos bancários

Debêntures conversíveis em ações (nota explicativa n° 5)

Grupo Editorial Nacional S.A.

6.934

Bônus de subscrição

Grupo Editorial Nacional S.A.

18.718

Quotas de fundos de investimento

Itaú Soberano Referenciado DI Longo Prazo Fundo de Investimento

1.123.536,320

Participação societária (nota explicativa n° 4)

Livraria Cultura S.A.

GPS Investimentos S.A.

ON

PN

244.525.365

666.821

Bônus de subscrição

GPS Investimentos S.A. (nota explicativa n°4)

310.150

Valores a receber

Total do ativo

Valores a pagar

As notas explicativas são parte integrante das demonstrações financeiras.

5

Capital Mezanino Fundo de Investimento em Participações

CNPJ nº 08.448.421/0001-91

(Administrado pela Intrag Distribuidora de Títulos e Valores Mobiliários Ltda.)

(CNPJ nº 62.418.140/0001-31)

Demonstrações das evoluções do patrimônio líquido

Exercício findo em 31 de março de 2013 e período de 1º de dezembro de 2011 a 31 de março de

2012 (data da alteração do exercício social)

(Valores em milhares de Reais, exceto o valor unitário das quotas)

2013

Patrimônio líquido no início dos exercícios

Total de 175.674.338,000 quotas a R$ 0,884705 cada uma

Total de 175.674.338,000 quotas a R$ 0,837961 cada uma

155.420

147.208

-

Amortização no exercício (nota explicativa n° 7b)

Patrimônio líquido antes do resultado dos exercícios

2012

(62.600)

155.420

84.608

720

148

720

148

9.201

60.953

6.913

2.288

-

59.961

935

57

4.970

11.107

4.970

11.107

(4.024)

(1.396)

(3.912)

(62)

(25)

(14)

(11)

(1.280)

(67)

(8)

(16)

(25)

10.867

70.812

Composição do resultado do exercício/período

Quotas de fundo de investimento

Rendas com aplicações em quotas de fundo de investimento

Participação Societária (Ações)

Valorização a preço de mercado

Dividendos e juros de capital próprio

Resultado nas negociações

Renda fixa e outros títulos e valores mobiliários

Apropriação de rendimentos

Demais despesas

Remuneração da administração (nota explicativa n° 11a)

Serviços contratados pelo Fundo

Taxa de fiscalização

Auditoria e custódia

Despesas diversas

Total do resultado dos exercícios

Patrimônio líquido no final dos exercícios

Total de 175.674.338,000 quotas a R$ 0,946564 cada uma

Total de 175.674.338,000 quotas a R$ 0,884705 cada uma

As notas explicativas são parte integrante das demonstrações financeiras.

6

166.287

155.420

Capital Mezanino Fundo de Investimento em Participações

Demonstrações financeiras em 31 de março de 2013 e 2012

Notas explicativas às demonstrações financeiras

(Valores em milhares de Reais, exceto o valor unitário das quotas)

1

Contexto operacional

O Fundo foi constituído sob a forma de condomínio fechado, iniciou suas atividades em 15 de

dezembro de 2006 e destina-se exclusivamente ao público alvo que esteja disposto a correr

riscos inerentes à atividade do Fundo e que busquem um retorno de longo prazo para suas

aplicações que seja compatível com a política de investimento. Seu objetivo é obter rendimentos

por meio de investimentos em:

a.

Debêntures emitidas pelas companhias investidas, conversíveis ou não em ações, da forma

escritural e/ou registrada em mercado de balcão, podendo ser da espécie com garantia real,

flutuante, quirografária e/ou subordinada, que assegurem a seus titulares direito ao recebimento,

em conjunto ou isoladamente, de seu valor de principal, atualizado ou não monetariamente, de

juros, fixos ou variáveis, de participação nos lucros das companhias investidas e de prêmio de

reembolso, sendo que os prazos finais de vencimento das debêntures não poderão ser posteriores

ao prazo de duração do Fundo;

b.

Ações emitidas pelas companhias investidas;

c.

Bônus de subscrição emitidos pelas companhias investidas; ou

d.

Outros títulos e valores mobiliários de emissão de companhias investidas, que sejam

conversíveis ou permutáveis em ações.

Os recursos não investidos na forma prevista acima devem consistir nos seguintes ativos de alta

liquidez:

a.

Moeda corrente nacional;

b.

Títulos de emissão do Tesouro Nacional ou do Banco Central do Brasil; e/ou

c.

Quotas de fundos de investimento classificados como “Renda Fixa” ou “Referenciado”, de

acordo com a Instrução CVM nº 409/04 e cuja política de investimento requeira que a carteira

tenha pelo menos 50% (cinquenta por cento) do patrimônio líquido aplicado em títulos públicos

federais.

O Fundo tem prazo de duração de 8 (oito) anos, contados da data de início do Fundo, o qual

pode ser prorrogado por um período de até 2 (dois) anos, mediante deliberação da Assembleia

Geral de Quotistas.

O período de investimento foi de 5 (cinco) anos contados da data de início das atividades do

fundo e encerrou-se em 15 de dezembro de 2011.

As aplicações realizadas no Fundo não contam com garantia da Administradora nem do Fundo

Garantidor de Créditos (FGC). Não obstante a diligência da Administradora no gerenciamento

dos recursos do Fundo, a política de investimento coloca em risco o patrimônio deste, pelas

características dos papéis que o compõem, os quais sujeitam-no às oscilações do mercado e aos

7

Capital Mezanino Fundo de Investimento em Participações

Demonstrações financeiras em 31 de março de 2013 e 2012

riscos de crédito inerentes a tais investimentos, podendo, inclusive, ocorrer perda do capital

investido.

2

Elaboração das demonstrações financeiras

Foram preparadas de acordo com as práticas contábeis aplicáveis aos fundos de investimento

em participações, complementadas pelas orientações emanadas da Comissão de Valores

Mobiliários (CVM), especialmente pela Instrução CVM no 391/03 e alterações posteriores.

Na elaboração dessas demonstrações financeiras foram utilizadas premissas e estimativas de

preços para a contabilização e determinação dos valores dos ativos e instrumentos financeiros

integrantes da carteira do Fundo. Desta forma, quando da efetiva liquidação financeira desses

ativos e instrumentos financeiros, os resultados auferidos poderão ser diferentes dos estimados.

As demonstrações financeiras estão sendo apresentadas para o exercício findo em 31 de março

de 2013, comparativamente ao período de 1º de dezembro de 2011 a 31 de março de 2012, em

virtude da alteração no exercício social do Fundo.

3

Descrição das principais práticas contábeis

a.

Quotas de fundo de investimento

As aplicações em quotas de fundos de investimento são atualizadas, diariamente, pelo

respectivo valor da quota divulgado pela administradora do Fundo onde os recursos são

aplicados.

b.

Participação Societária (Ações)

i.

GPS Investimentos S.A.

As ações preferenciais são contabilizadas pelo custo de aquisição atualizado pelo IPCA,

aplicado pro rata temporis, desde a data de emissão até a data de vencimento e fazem jus a juros

remuneratórios pré-fixados à taxa de 7% (sete por cento) ao ano, calculados pro rata temporis,

desde a data de emissão até a data de vencimento.

Os juros serão apropriados diariamente e pagos a cada período de 3 meses, no dia 26 ou no dia

útil subsequente dos meses de fevereiro, maio, agosto e novembro, a título de “dividendos

fixos” e o resultado é registrado pro rata temporis na rubrica “Dividendos e juros de capital

próprio”.

ii.

Livraria Cultura S.A.

As ações ordinárias integrantes da carteira do Fundo são avaliadas periodicamente, nos termos

do Parágrafo 1º, Artigo 17, do regulamento do Fundo, mediante a (re)avaliação das Companhias

Investidas, por consultoria independente, com objetivo de refletir sua melhor expectativa de

realização. O resultado da (re)avaliação será registrado na rubrica “Valorização/desvalorização a

preço de mercado”.

c.

Debêntures conversíveis em ações

As debêntures conversíveis em ações são contabilizadas pelo custo de aquisição, acrescido de

remuneração prevista nas Escrituras de Emissão de Debêntures e Acordo de Investimento,

conforme descritos abaixo:

8

Capital Mezanino Fundo de Investimento em Participações

Demonstrações financeiras em 31 de março de 2013 e 2012

i.

Grupo Editorial Nacional S.A.

As debêntures são atualizadas pelo IPCA, aplicado pro rata temporis, desde a data de emissão

até a data de vencimento e fazem jus a juros remuneratórios pré-fixados à taxa de 9,5% (nove e

meio por cento) ao ano, calculados pro rata temporis, desde a data de emissão até a data de

vencimento.

Os juros serão apropriados diariamente e pagos semestralmente, no último dia útil dos meses de

maio e novembro, a título de “juros remuneratórios” e o resultado é registrado pro rata temporis

na rubrica “Apropriação de rendimentos”.

d.

Bônus de subscrição

Os Bônus de Subscrição detidos pelo Fundo são avaliados periodicamente, nos termos do

Parágrafo 1º, Artigo 17, do regulamento do Fundo, mediante a (re)avaliação das Companhias

Investidas e correspondente percentual de participação, por consultoria independente, com

objetivo de refletir sua melhor expectativa de realização.

4

Participação Societária (Ações)

Companhia

Livraria Cultura S.A. (i)

GPS Investimentos S.A. (ii)

Total

ON

PN

Quantidade

Mar/2012

Aquisição/

(resgate) 2012

Quantidade Valor contábil

Mar/2013

Mar/2013

1.057.955

244.525.365

(391.134)

244.525.365

666.821

46.575

24.915

1.057.955

244.134.231

245.192.186

71.490

(i)

As ações da companhia em 31 de março de 2013 estão avaliadas pelo seu valor econômico com

base em laudo de avaliação de consultoria independente especializada, conforme descrito na

nota explicativa n° 3b.

(ii)

As ações da companhia são contabilizados pelo custo de aquisição, acrescido de remuneração

prevista no Acordo de Investimento, conforme descrito na nota explicativa n° 3b.

Informações adicionais sobre as companhias investidas

i.

GPS Investimentos S.A.

A GPS é uma sociedade anônima de capital fechado e tem como atividade preponderante a

prestação de serviços de limpeza, logística “indoor”, serviços de segurança eletrônica, cessão

temporária de mão-de-obra e gestão de águas e efluentes.

Os investimentos do Fundo nessa Companhia, contemplam o aporte de R$ 40.500 realizados em

duas tranches, reforçando sua estrutura de capital na execução do plano de negócios, pautado na

consolidação do mercado de terceirização de serviços - mercado fragmentado e com empresas

tradicionalmente pouco profissionalizadas. Os recursos foram aportados para suportar também

investimentos na implementação de sistema de ERP.

O montante foi investido por meio da aquisição de ações preferenciais resgatáveis, conversíveis

em ações ordinárias, emitidas pela Companhia. As ações resgatáveis adquiridas pelo Fundo

contam com um cronograma de resgate com prazo de vencimento de 6 anos, contados a partir

9

Capital Mezanino Fundo de Investimento em Participações

Demonstrações financeiras em 31 de março de 2013 e 2012

da realização da primeira tranche do investimento. As ações preferenciais resgatáveis farão jus a

dividendos fixos pré-fixados à taxa de 7% (sete por cento) ao ano, calculados pro rata temporis,

desde a data de emissão até a data de vencimento, pagos trimestralmente ao Fundo, no último

dia útil dos meses de fevereiro, maio, agosto e novembro. O valor de emissão das ações é

corrigido pela composição diária da variação do IPCA.

O exercício de governança do Fundo é dado principalmente no Conselho de Administração da

GPS, fórum em que o Fundo conta com dois assentos, suportado por direitos de veto em

matérias específicas, estabelecidas em acordo de acionistas da Companhia.

Os títulos conversíveis são repagos ao Fundo nos termos de suas características de vencimento

ou convertidas em ações ordinárias.

No exercício findo em 31 de março de 2013, foi efetuado o resgate de 391.134 ações que

correspondem ao montante de R$ 14.270.

Bônus de subscrição

Em complemento às Ações Resgatáveis, a GPS Investimentos atribuiu ao Fundo, a título

gratuito de Bônus de Subscrição, de maneira que o Fundo mantém sua capacidade negociada de

participação no capital social da Companhia, por um período de 10 anos contados a partir da

realização da primeira tranche do investimento, mesmo após o resgate das Ações Resgatáveis.

Os Bônus de Subscrição podem ser exercidos total ou parcialmente a qualquer momento a

critério do Fundo, assim como podem ser destacados das ações, a qualquer momento, para fins

de negociação, hipótese em que será cancelada a conversibilidade das ações às quais estavam

vinculados. De igual forma os Bônus de Subscrição serão cancelados imediatamente e

proporcionalmente à conversão das Ações Resgatáveis a que estão vinculados.

Os Bônus de Subscrição da companhia tiveram a primeira avaliação durante o exercício de

2012, através da metodologia determinada na nota explicativa nº 3d. A avaliação realizada por

consultoria independente, atribuiu o valor de R$ 57.900.

Em 31 de março de 2013, os Bônus de Subscrição mantiveram-se avaliados a R$ 57.900.

ii.

Livraria Cultura S.A.

A Livraria Cultura é uma sociedade anônima de capital fechado e tem como atividade principal

a comercialização de livros, CDs e DVDs por meio de suas lojas megastores assim como pela

internet.

Os investimentos do Fundo contemplam o aporte de R$ 30.000 na Livraria Cultura, financiando

a execução do plano de negócios da Companhia, que compreende a abertura de novas lojas nas

principais capitais e cidades satélites do país. O plano de negócio prevê a abertura de ao menos

2 megastores (lojas de a partir 1.000 metros quadrados até 3.500 metros quadrados) a cada ano e

o desenvolvimento de novos modelos de lojas, adaptando-se à menor disponibilidade de espaço

encontrada em algumas cidades e atendendo novos nichos de mercados específicos.

O montante foi investido por meio da aquisição de debêntures conversíveis em ações ordinárias

emitidas pela Companhia. As características gerais das debêntures contemplavam prazo de

vencimento de 5 anos, sendo resgatadas em 1 parcela na data de seu vencimento. O título

10

Capital Mezanino Fundo de Investimento em Participações

Demonstrações financeiras em 31 de março de 2013 e 2012

possuía juros remuneratórios de 7% ao ano, pagos semestralmente ao Fundo, no último dia útil

dos meses de janeiro e julho. O principal das debêntures era corrigido pela composição diária da

variação do IPCA.

Conforme Reunião do Conselho de Administração realizada em 17 de dezembro de 2012, foi

deliberada a conversão de debêntures detidas pelo Fundo em ações ordinárias da Companhia em

18 de dezembro de 2012, com o objetivo de: i) otimizar a estrutura de capital da Livraria

Cultura, viabilizando a execução das oportunidades de crescimento em discussão em seu

Conselho de Administração; ii) aumentar as perspectivas de retorno para o Fundo na transação;

e iii) melhorar as perspectivas de desinvestimento do Fundo na transação.

O exercício de governança do Fundo é dado principalmente no Conselho de Administração da

Livraria Cultura, fórum em que o Fundo conta com dois assentos, suportado por direitos de veto

em matérias específicas, estabelecidas em acordo de acionistas da Companhia.

A gestora, como parte de suas atividades para análise dos investimentos do Fundo, faz

acompanhamento mensal dos dados operacionais e financeiros da Companhia e participa

ativamente do Conselho de Administração e comitês com funções específicas nas companhias.

Durante o processo de discussão de conversão das debêntures em ações ordinárias, conforme

detalhado em informativo encaminhado aos quotistas em 16 de fevereiro de 2013, a equipe de

gestão do Fundo negociou junto aos controladores da Companhia três principais questões: i)

aumento de 3,69% em sua paticipação no capital social da Companhia; ii) aumento de seus

direitos de governança; e iii) extensão do prazo de duração do acordo de acionistas.

Em razão do aumento da participação acima mencionado, os bônus de subscrição detidos pelo

Fundo tiveram um incremento do valor no montante de R$ 4.862, representando um ganho para

o Fundo, que foi contabilizado na rubrica “Valorização a preço de mercado”.

5

Debêntures conversíveis em ações

Grupo Editorial Nacional S.A.

Quantidade

Custo de

aquisição

Valor

atual (*)

6.934

18.000

5.964

18.000

5.964

Total

(*)

(**)

Faixas de

vencimento (**)

Acima 365 dias

É o valor de aquisição acrescido dos rendimentos apropriados e descontados de eventuais

amortizações e/ou resgate ocorridas;

Prazo a decorrer da data de balanço até o vencimento.

No exercício findo em 31 de março de 2013, foi efetuado resgate de 11.784 debêntures que

correspondem ao montante de R$ 9.496.

Atualmente, são contabilizados pelo custo de aquisição, acrescido de remuneração prevista nas

escrituras de emissão de debêntures e acordo de investimento, conforme descrito na nota

explicativa n° 3c.

11

Capital Mezanino Fundo de Investimento em Participações

Demonstrações financeiras em 31 de março de 2013 e 2012

Grupo Editorial Nacional S.A.

O GEN é uma sociedade anônima de capital fechado e tem como atividade a editoração de

livros científicos, técnicos e profissionais focada nas áreas de saúde, jurídica e de exatas.

Os investimentos do Fundo contemplam o aporte de R$ 18.000 na GEN em 18 de julho de

2008, reforçando sua estrutura de capital na execução do plano de negócios da Companhia,

pautado na consolidação do mercado de editoras CTP - mercado fragmentado e com empresas

tradicionalmente familiares. Os recursos foram aportados para suportar investimentos em uma

estrutura mais robusta de controles de gestão da Companhia.

O montante foi investido por meio da aquisição de debêntures conversíveis em ações ordinárias

emitidas pela Companhia. As características gerais das debêntures contemplam prazo de

vencimento de 5 anos, sendo resgatadas em 3 parcelas anuais após o vencimento do período de

2 anos de carência. O título possui juros remuneratórios de 9,5% ao ano, pagos semestralmente

ao Fundo, no último dia útil dos meses de maio e novembro. O principal das debêntures é

corrigido pela composição diária da variação do IPCA.

O exercício de governança do Fundo é dado principalmente no Conselho de Administração da

GEN, fórum em que o Fundo conta com um assento, suportado por direitos de veto em matérias

específicas, estabelecidas em acordo de acionistas da Companhia.

Os títulos conversíveis são repagos ao Fundo nos termos de suas características de vencimento

ou convertidas em ações ordinárias em princípio apenas em momento anterior a um evento de

liquidez.

Bônus de subscrição

Em complemento às Debêntures Conversíveis, o Grupo Editorial Nacional atribuiu ao Fundo, a

título gratuito, Bônus de Subscrição, de maneira que o Fundo mantém sua capacidade negociada

de participação no capital social da Companhia, por um período de 10 anos contados a partir da

realização de cada um dos investimentos, mesmo após o resgate das Debêntures Conversíveis.

Os Bônus de Subscrição podem ser exercidos total ou parcialmente a qualquer momento a

critério do Fundo, assim como podem ser destacados das debêntures, a qualquer momento, para

fins de negociação, hipótese em que será cancelada a conversibilidade das debêntures às quais

estavam vinculados. De igual forma os Bônus de Subscrição serão cancelados imediatamente e

proporcionalmente à conversão das debêntures a que estão vinculados.

Os Bônus de Subscrição da companhia tiveram a primeira avaliação durante o exercício de

2012, através da metodologia determinada na nota explicativa nº 3d. A avaliação realizada por

consultoria independente, atribuiu o valor de R$ 2.500.

Em 31 de março de 2013, os Bônus de Subscrição mantiveram-se avaliados a R$ 2.500.

6

Riscos

a.

Tipos de riscos

Tendo em vista a natureza dos investimentos a serem realizados pelo Fundo, os quotistas devem

estar cientes dos riscos a que estão sujeitos os investimentos e aplicações do Fundo, conforme

12

Capital Mezanino Fundo de Investimento em Participações

Demonstrações financeiras em 31 de março de 2013 e 2012

descritos abaixo, não havendo, garantias, portanto, de que capital integralizado será remunerado

conforme esperado pelos quotistas.

Riscos de liquidez

Os investimentos no Fundo serão feitos, preponderantemente, em ativos não negociados

publicamente no mercado. Caso (a) o Fundo precise vender tais ativos, ou (b) o quotista receba

tais ativos como pagamento de resgate ou amortização de suas quotas (em ambos os casos

inclusive para efetuar a liquidação do Fundo), (i) poderá não haver mercado comprador de tais

ativos, (ii) a definição do preço de tais ativos nos termos do Artigo 43 do Regulamento poderá

não se realizar em prazo compatível com a expectativa do quotista, ou (iii) o preço efetivo de

alienação de tais ativos poderá resultar em perda para o Fundo ou, conforme o caso, o quotista.

Não há, portanto, qualquer garantia ou certeza de que será possível ao Fundo e ao quotista,

conforme o caso, liquidar posições ou realizar quaisquer desses ativos.

O Fundo é um condomínio fechado e, por conseguinte, não há garantia de que o quotista

consiga alienar suas quotas pelo preço e no momento desejados, uma vez que não é admitido o

resgate antecipado das mesmas.

Riscos relacionados às companhias investidas

Os investimentos do Fundo são considerados de longo prazo e o retorno do investimento pode

não ser condizente com o esperado pelo quotista.

A Carteira de Investimentos estará concentrada em títulos e/ou valores mobiliários de emissão

das companhias investidas. Embora o Fundo tenha sempre participação no processo decisório

das respectivas companhias investidas, não há garantias de (i) bom desempenho de quaisquer

das companhias investidas, (ii) solvência das companhias investidas e (iii) continuidade das

atividades das companhias investidas. Tais riscos, se materializados, podem impactar negativa e

significativamente os resultados da carteira de investimentos e o valor das quotas.

Não obstante a diligência e o cuidado do consultor, do gestor e do administrador, os pagamentos

relativos aos títulos e/ou valores mobiliários de emissão das companhias investidas, como

dividendos, juros e outras formas de remuneração/bonificação podem vir a se frustrar em razão

da insolvência, falência, mau desempenho operacional da respectiva companhia investida, ou,

ainda, outros fatores. Em tais ocorrências, o Fundo e os seus quotistas poderão experimentar

perdas, não havendo qualquer garantia ou certeza quanto à possibilidade de eliminação de tais

riscos.

O Fundo influenciará a definição da política estratégica e a gestão das. Desta forma, caso

determinada companhia investida tenha sua falência decretada e/ou caso haja a desconsideração

da personalidade jurídica da companhia investida, a responsabilidade pelo pagamento de

determinados passivos da companhia investida poderá ser atribuída ao Fundo, impactando o

valor de suas quotas.

Os investimentos nas companhias investidas envolvem riscos relativos aos setores em que

atuam cada uma das companhias investidas. Não há garantia quanto ao desempenho de

quaisquer desses setores e nem tampouco certeza de que o desempenho de cada uma das

companhias investidas acompanhe pari passu o desempenho médio do seu respectivo setor.

13

Capital Mezanino Fundo de Investimento em Participações

Demonstrações financeiras em 31 de março de 2013 e 2012

Adicionalmente, ainda que o desempenho das companhias investidas acompanhe o desempenho

das demais empresas do seu setor de atuação, não há garantia de que o Fundo e os seus quotistas

não experimentarão perdas, nem há certeza quanto à possibilidade de eliminação de tais riscos.

Em função de diversos fatores relacionados ao funcionamento de órgãos públicos de que pode

vir a depender o Fundo no desempenho de suas operações, não há garantias de que o Fundo

conseguirá exercer todos os seus direitos de sócio das companhias investidas, ou como

adquirente ou alienante de ações ou outros valores mobiliários de emissão de tais companhias

investidas, nem de que, caso o Fundo consiga exercer tais direitos, os efeitos obtidos serão

condizentes com os seus direitos originais e/ou obtidos no tempo esperado. Tais fatores poderão

impactar negativamente a rentabilidade da carteira do Fundo.

Os investimentos do Fundo poderão ser feitos em companhias fechadas, as quais, embora

tenham de adotar as práticas de governança indicadas no parágrafo sexto do artigo 14 do

Regulamento, não estão obrigadas a observar as mesmas regras que as companhias abertas

relativamente à divulgação de suas informações ao mercado e a seus acionistas, o que pode

representar uma dificuldade para o Fundo quanto (i) ao bom acompanhamento das atividades e

resultados da companhia investida e (ii) a correta decisão sobre a liquidação do investimento, o

que pode afetar o valor da carteira de investimentos e das quotas.

Riscos de mercado

Os ativos financeiros e outros títulos e valores mobiliários que compõem a carteira do Fundo

podem estar sujeitos a oscilações de preços em função da reação dos mercados a eventos

econômicos e políticos, tanto no Brasil como no exterior, e a eventos específicos a respeito dos

respectivos emissores. As variações de preços desses ativos financeiros e títulos e valores

mobiliários poderão ocorrer também em função de alterações nas expectativas dos participantes

do mercado, o que pode gerar mudanças nos padrões de comportamento de preços sem que haja

mudanças significativas no contexto econômico e/ou político nacional e internacional.

A precificação dos títulos e valores mobiliários e demais ativos financeiros integrantes da

carteira do Fundo será realizada de acordo com OS critérios e procedimentos para registro e

avaliação de títulos, valores mobiliários e demais operações estabelecidos no Regulamento e na

regulamentação em vigor. Referidos critérios de avaliação de ativos, tais como os de marcação a

mercado, poderão ocasionar variações no valor dos ativos do Fundo, resultando em aumento ou

redução no valor de suas quotas.

Riscos de crédito

Os ativos financeiros integrantes da carteira do Fundo podem estar sujeitos à capacidade de seus

emissores em honrar os compromissos de pagamento de juros e principal referentes a tais ativos.

Alterações nas condições financeiras dos emissores dos ativos financeiros e/ou na percepção

que os investidores têm sobre tais condições, bem como alterações nas condições econômicas e

políticas que possam comprometer a sua capacidade de pagamento, podem trazer impactos

significativos nos preços e na liquidez dos ativos financeiros.

O Fundo poderá incorrer em risco de crédito na liquidação das operações realizadas por meio de

corretoras e distribuidoras de títulos e valores mobiliários que venham a intermediar as

operações de compra e venda de ativos em nome do Fundo. Na hipótese de falta de capacidade

e/ou falta de disposição de pagamento de qualquer dos emissores de ativos ou das contrapartes

14

Capital Mezanino Fundo de Investimento em Participações

Demonstrações financeiras em 31 de março de 2013 e 2012

nas operações integrantes da carteira do Fundo, o Fundo poderá sofrer perdas, podendo

inclusive incorrer em custos para conseguir recuperar os seus créditos.

Risco de descontinuidade

O Regulamento estabelece algumas hipóteses em que a Assembleia Geral de Quotistas poderá

optar pela liquidação antecipada do Fundo. Nessas situações, os quotistas terão seu horizonte

original de investimento reduzido e poderão não conseguir reinvestir os recursos recebidos com

a mesma remuneração proporcionada pelo Fundo, não sendo devida pelo Fundo, pelo

administrador, gestor ou pelo custodiante nenhuma multa ou penalidade, a qualquer título, em

decorrência desse fato.

Risco de derivativos

Por poder operar com derivativos, nos termos do artigo 13 do Regulamento, o Fundo também

está sujeito ao risco de distorção de preço entre o derivativo e seu ativo objeto, o que pode

ocasionar aumento da volatilidade do Fundo, limitar as possibilidades de retornos adicionais nas

operações, não produzir os efeitos pretendidos, bem como provocar perdas aos quotistas. Não é

possível assegurar que por utilizar derivativos exclusivamente para proteção patrimonial na

modalidade “com garantia”, o Fundo obterá “hedge” perfeito ou suficiente para evitar perdas.

Risco relacionado a fatores macroeconômicos e regulatórios

O Fundo está sujeito aos efeitos da política econômica praticada pelo governo e demais

variáveis exógenas, tais como a ocorrência, no Brasil ou no exterior, de fatos extraordinários ou

de situações especiais de mercado ou, ainda, de eventos de natureza política, econômica,

financeira ou regulatória que influenciem de forma relevante o mercado financeiro brasileiro.

Medidas do governo brasileiro para controlar a inflação e implementar as políticas econômica e

monetária envolveram, no passado recente, alterações nas taxas de juros, desvalorização da

moeda, controle de câmbio, controle de tarifas, mudanças legislativas, entre outras. Essas

políticas, bem como outras condições macroeconômicas, têm impactado significativamente a

economia e o mercado de capitais nacional. A adoção de medidas que possam resultar na

flutuação da moeda, indexação da economia, instabilidade de preços, elevação de taxas de juros

ou influenciar a política fiscal vigente poderão impactar os negócios do Fundo. Além disso, o

Governo Federal, o Banco Central do Brasil e demais órgãos competentes poderão realizar

alterações na regulamentação dos setores de atuação das companhias investidas ou nos títulos e

valores mobiliários integrantes da carteira do Fundo ou, ainda, outros relacionados ao próprio

Fundo, o que poderá afetar a rentabilidade do Fundo.

Outros riscos exógenos ao controle do administrador, gestor e consultor

O Fundo também poderá estar sujeito a outros riscos advindos de motivos alheios ou exógenos

ao controle do Administrador, Gestor e Consultor, tais como moratória, mudança nas regras

aplicáveis aos ativos financeiros, mudanças impostas aos ativos financeiros integrantes da

carteira do Fundo, alteração na política monetária, aplicações ou resgates significativos, os

quais, caso materializados, poderão causar impacto negativo sobre a rentabilidade do Fundo e o

valor de suas quotas.

b.

Gerenciamento de riscos

O Fundo tem um comitê de investimentos com o intuito de acompanhar a gestão da carteira do

Fundo, por meio dos relatórios do gestor e do consultor, as atribuições do comitê são:

15

Capital Mezanino Fundo de Investimento em Participações

Demonstrações financeiras em 31 de março de 2013 e 2012

i.

Receber todas as atas do Fundo em que foram tratadas questões relacionadas aos investimentos

a serem realizados;

ii.

Receber todas as informações que forem disponibilizadas pelo gestor e/ou pelo consultor do

Fundo ao gestor e/ou consultor;

iii.

Acompanhar o desempenho da carteira do Fundo por meio dos relatórios do gestor e do

consultor;

iv.

Solicitar, por meio de quaisquer de seus membros em carta endereçada ao presidente do comitê

de investimento do Fundo, informações adicionais de qualquer natureza, incluindo a

convocação do gestor e do consultor sempre que achar necessário;

v.

Vetar as amortizações de quotas, nos termos do artigo nº 38 do Regulamento do Fundo;

vi.

Aprovar a nomeação feita pelos quotistas do membro suplente do comitê de investimento que

venha a substituir o suplente retirante ou efetivamente nomear tal membro suplente caso o grupo

do quotistas que o elegeu não o faça, nos termos dos parágrafos 10 e 11 do artigo nº 20; e

vii.

Aprovar propostas encaminhadas pelo gestor e o consultor, somente no caso de convocação de

reunião do comitê de investimento.

7

Emissão, amortização e resgate de quotas

a.

Emissão

A primeira emissão de quotas foi deliberada pela Administradora. O capital comprometido do

Fundo seria de até R$ 177.200 (cento e setenta e sete milhões e duzentos mil reais).

Até 31 de março de 2013 foram integralizadas R$ 138.322.

b.

Amortização

As quotas serão igualmente amortizadas proporcionalmente ao montante que o valor de cada

quota representa relativamente ao patrimônio líquido, em parcela única, durante o período de

desinvestimento, todas as vezes que houver pagamentos de dividendos, juros sobre capital

próprio, desinvestimentos ou qualquer pagamento relativo aos títulos da carteira de

investimentos, no prazo máximo de 60 (sessenta) dias da referida decisão da gestora.

As amortizações serão sempre feitas pela administradora de forma a manter recursos líquidos no

Fundo estimados para cobrir 12 (doze) meses projetados de despesas do Fundo ou R$ 3.000, o

que for maior. No exercício o gestor do Fundo manteve o caixa abaixo de R$ 3.000 em alguns

meses sem haver necessidade de chamada de capital em decorrência das perspectivas de

recebimento de juros em montante suficiente para arcar com as despesas do Fundo.

No exercício findo em 31 de março de 2013, não houve amortizações de quotas (R$ 62.600 no

período de 1º de dezembro de 2011 a 31 de março de 2012).

c.

Resgate

Não haverá resgate de quotas, a não ser pelo término do prazo de duração ou pela liquidação

antecipada do Fundo.

16

Capital Mezanino Fundo de Investimento em Participações

Demonstrações financeiras em 31 de março de 2013 e 2012

8

Custódia e tesouraria

Os títulos privados estão registrados e custodiados, em conta própria do Fundo. As ações das

companhias fechadas encontram-se registradas nos livros sociais da própria companhia

investida. As quotas de fundos de investimento são custodiadas pelos respectivos

administradores dos fundos.

Os serviços de tesouraria e escrituração das quotas são prestados pelo Itaú Unibanco S.A.

9

Política de distribuição de resultados

Os dividendos, juros sobre capital próprio e demais benefícios provenientes dos resultados das

ações e debêntures que compõem a carteira do Fundo poderão ser revertidos diretamente aos

quotistas ou reinvestidos no próprio Fundo na aquisição de títulos e valores mobiliários.

10

a.

Remuneração da administradora

Taxa de administração

Observado o término do período de investimentos mencionado na nota explicativa nº 1, pela

prestação dos seus serviços, a Administradora faz jus à taxa de administração, que

corresponderá a (a) 2,5% ao ano sobre o valor do patrimônio líquido menor ou igual a

R$ 150.000, e (b) 2,25% ao ano sobre o valor do patrimônio líquido que exceder o montante de

R$ 150.000.

A taxa de administração é provisionada diariamente e debitada pela Administradora contra o

Fundo até o 5º (quinto) dia útil de cada mês, ou data posterior que a Administradora considere

conveniente, desde que tal data posterior não ultrapasse 90 (noventa) dias contados do referido

5º (quinto) dia útil de cada mês, sendo o seu cálculo realizado pró-rata em base diária,

considerado o ano de 252 dias.

No exercício findo em 31 de março de 2013, foi provisionado o valor de R$ 3.912 (R$ 1.280 no

período de 1º de dezembro de 2011 a 31 de março de 2012) a título de taxa de administração.

b.

Taxa de performance

Adicionalmente, a administradora faz jus, a partir da data de início do Fundo, à taxa de

performance, a qual corresponderá a 20% da rentabilidade do Fundo que exceder o parâmetro

de referência, que é de 8% ao ano acima do IPCA. A taxa de performance deve ser provisionada

diariamente e paga sempre que houver amortização de quotas, ou outros pagamentos aos

quotistas autorizados pelo regulamento em vigor, bem como por ocasião da liquidação do

Fundo, em qualquer caso, desde que o valor total integralizado de quotas, corrigido pelo

parâmetro de referência a partir da data da respectiva integralização, tenha sido integralmente

restituído aos quotistas por meio de amortizações, pagamentos ou resgate de suas quotas.

No exercício findo em 31 de março de 2013 e no período de 1º de dezembro de 2011 a 31 de

março de 2012, não houve provisão a título de taxa de performance.

17

Capital Mezanino Fundo de Investimento em Participações

Demonstrações financeiras em 31 de março de 2013 e 2012

11

Despesas incorridas pelo Fundo

Descrição das despesas

Valor

% sobre o

patrimônio

líquido médio

Remuneração da administração

Serviços contratados pelo Fundo

Taxa de fiscalização

Auditoria e custódia

Despesas diversas

3.912

62

25

14

11

2,44

0,04

0,02

0,01

-

As despesas com serviços contratados referem-se a consultoria jurídica.

12

Evolução do valor da quota

Variação (%)

Data

01/04/2012

30/04/2012

31/05/2012

30/06/2012

31/07/2012

31/08/2012

30/09/2012

31/10/2012

30/11/2012

31/12/2012

31/01/2013

28/02/2013

31/03/2013

Patrimônio líquido

médio mensal

Valor da

quota

Mensal

Acumulada (*)

0,884705

0,888089

0,891647

0,893240

0,896200

0,899780

0,903631

0,907945

0,911324

0,942542

0,944826

0,945630

0,946564

0,38

0,40

0,18

0,33

0,40

0,43

0,48

0,37

3,43

0,24

0,09

0,10

0,38

0,78

0,96

1,30

1,70

2,14

2,63

3,01

6,54

6,80

6,89

6,99

(a)

155.669

156.372

156.795

157.130

157.781

158.406

159.139

159.823

162.668

165.777

166.093

166.224

(*)

Percentual acumulado desde 01/04/2012 até 31/03/2013.

(a)

O valor da quota está impactado pelo ganho de R$ 4.862, em virtude do aumento de

participação pelo Fundo da Livraria Cultura S.A., conforme descrito na nota explicativa nº 4ii.

13

Divulgação de informações

As informações obrigatórias relativas ao Fundo deverão ser publicadas na forma de aviso no

jornal “Valor Econômico”, edição nacional, e-mail enviado ao representante do quotista

indicado, deverão ser mantidas à disposição dos condôminos na sede da administradora.

18

Capital Mezanino Fundo de Investimento em Participações

Demonstrações financeiras em 31 de março de 2013 e 2012

14

a.

Tributação

Fundo

Os rendimentos e ganhos auferidos com operações realizadas pela carteira do Fundo não estão

sujeitos ao imposto de renda nem ao IOF.

b.

Quotistas

Nas amortizações e ou no resgate de quotas a base de cálculo do imposto será a diferença

positiva entre o valor de amortização ou resgate do Fundo e o custo de aquisição das quotas,

sendo aplicada à alíquota vigente na ocasião.

As amortizações recairão prioritariamente sobre o valor principal investido.

Os quotistas isentos, imunes, ou amparados por medida judicial específica, não sofrem retenção

de imposto de renda.

15

Contrato de prestação de serviços para fundos

A Administradora contratou o Itaú Unibanco S.A. para prestar serviços de tesouraria, custódia,

controle de ativos e passivos, e a Neo Gestão de Recursos Ltda. como gestora do Fundo, de

acordo com as normas legais e regulamentares.

16

Demandas judiciais

Não há registro de demandas judiciais ou extrajudiciais, quer na defesa dos direitos dos

quotistas, quer desses contra a administração do Fundo.

17

Outros serviços prestados pelos auditores independentes

Em atendimento à Instrução n° 381/03 da Comissão de Valores Mobiliários (CVM), registre-se

que a Administradora, no exercício, não contratou nem teve serviços prestados pela KPMG

Auditores Independentes relacionados aos fundos de investimento por ele administrados que

não aos serviços de auditoria externa. A política adotada atende aos princípios que preservam a

independência do auditor, de acordo com os critérios internacionalmente aceitos, quais sejam, o

auditor não deve auditar o seu próprio trabalho, nem exercer funções gerenciais no seu cliente

ou promover os interesses deste.

18

Eventos subsequentes

Conversão das Ações preferenciais da GPS Investimentos S.A. em ações ordinárias

No dia 2 de abril de 2013 as ações resgatáveis preferenciais detidas pelo Fundo foram

convertidas em ações ordinárias da Companhia, assim foram exercidos os bônus de subscrição

referentes a parcela das ações que já haviam sido alienadas conforme seu cronograma de

vencimento pré-estabelecido.

A conversão e o exercício dos bônus foram realizados com o objetivo de: i) melhorar a estrutura

de capital da GPS, criando condições para acelerar seu plano de aquisições; ii) aumentar

alinhamento societário entre Fundo e controladores, para execução de um plano de crescimento

mais acelerado; e iii) melhorar as perspectivas de desinvestimento do Fundo na transação.

19

Capital Mezanino Fundo de Investimento em Participações

Demonstrações financeiras em 31 de março de 2013 e 2012

Em complemento ao principal das ações resgatáveis de R$ 25.073 convertidos em ações

ordinárias, o exercício dos bônus de subscrição demandou aporte de recursos no montante de

R$ 26.594 no caixa da Companhia.

Durante o processo de discussão de conversão das ações resgatáveis em ações ordinárias, a

equipe de gestão do Fundo negociou junto aos controladores da Companhia a extensão do prazo

de duração do acordo de acionistas.

Reavaliação das Ações de Companhias fechadas e dos Bônus de Subscrição do

Grupo Editorial Nacional S.A.

Nos termos da “Política de Avaliação e Contabilização de Ativos do Capital Mezanino FIP”,

anualmente os ativos de renda variável do Fundo devem reavalidos por consultoria

independente, com objetivo de refletir em sua carteira sua melhor expectativa de realização.

Esta política foi apresentada ao Comitê de Investimentos em fevereiro de 2012 e estabelece a

padronização da metodologia de contabilização dos valores de renda variável detidos pelo

Fundo após o término do período de investimento, baseando-se no “International Private Equity

and Venture Capital Valuation Guidelines”, publicado pelo conselho do IPEV em agosto de

2010. Este guia é endossado por 40 associações de private equity do mundo todo, incluindo a

EMPEA (Emerging Markets Private Equity Association) e a LAVCA (Latin American Venture

Capital Association).

Conforme informativo enviado aos quotistas em 17 de abril de 2013, o exercício de reavaliação

atribuiu valor de R$ 180,5 mil (R$ 3,5 mil para o Grupo Editorial Nacional S.A., R$ 127,4 mil

para a GPS Investimentos S.A. e R$ 49,6 mil para a Livraria Cultura S.A.) para os títulos de

renda variável do Fundo, representando evolução de 17,7% frente o valor atribuído na última

avaliação realizada.

As premissas e conclusões relativas à valorização dos títulos de renda variável foram

apresentadas ao Comitê de Investimentos do Fundo em reunião realizada em 10 de abril de

2013.

*

*

Luiz Carlos Altemari

Contador CRC 1SP165617

*

Roberto Massaru Nishikawa

Diretor responsável

20