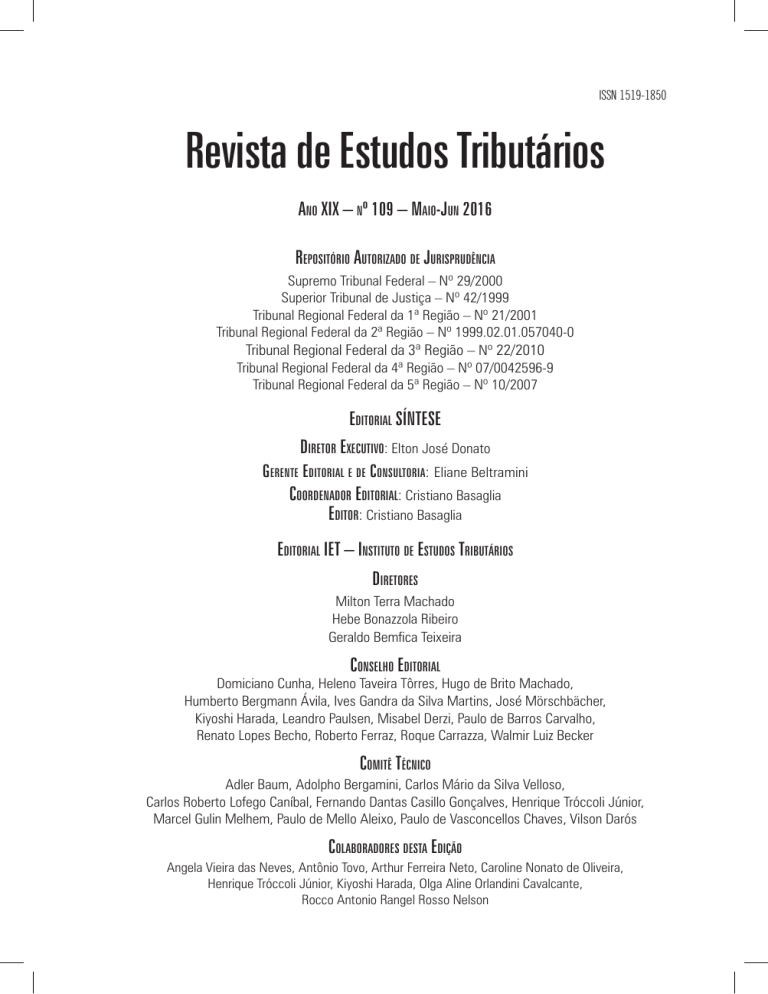

ISSN 1519-1850

Revista de Estudos Tributários

Ano XIX – nº 109 – Maio-Jun 2016

Repositório Autorizado de Jurisprudência

Supremo Tribunal Federal – Nº 29/2000

Superior Tribunal de Justiça – Nº 42/1999

Tribunal Regional Federal da 1ª Região – Nº 21/2001

Tribunal Regional Federal da 2ª Região – Nº 1999.02.01.057040-0

Tribunal Regional Federal da 3ª Região – Nº 22/2010

Tribunal Regional Federal da 4ª Região – Nº 07/0042596-9

Tribunal Regional Federal da 5ª Região – Nº 10/2007

Editorial SÍNTESE

Diretor Executivo: Elton José Donato

Gerente Editorial e de Consultoria: Eliane Beltramini

Coordenador Editorial: Cristiano Basaglia

Editor: Cristiano Basaglia

Editorial IET – Instituto de Estudos Tributários

Diretores

Milton Terra Machado

Hebe Bonazzola Ribeiro

Geraldo Bemfica Teixeira

Conselho Editorial

Domiciano Cunha, Heleno Taveira Tôrres, Hugo de Brito Machado,

Humberto Bergmann Ávila, Ives Gandra da Silva Martins, José Mörschbächer,

Kiyoshi Harada, Leandro Paulsen, Misabel Derzi, Paulo de Barros Carvalho,

Renato Lopes Becho, Roberto Ferraz, Roque Carrazza, Walmir Luiz Becker

Comitê Técnico

Adler Baum, Adolpho Bergamini, Carlos Mário da Silva Velloso,

Carlos Roberto Lofego Caníbal, Fernando Dantas Casillo Gonçalves, Henrique Tróccoli Júnior,

Marcel Gulin Melhem, Paulo de Mello Aleixo, Paulo de Vasconcellos Chaves, Vilson Darós

Colaboradores desta Edição

Angela Vieira das Neves, Antônio Tovo, Arthur Ferreira Neto, Caroline Nonato de Oliveira,

Henrique Tróccoli Júnior, Kiyoshi Harada, Olga Aline Orlandini Cavalcante,

Rocco Antonio Rangel Rosso Nelson

1998 © SÍNTESE

Uma publicação da SÍNTESE, uma linha de produtos jurídicos do Grupo SAGE e do IET – Instituto de Estudos Tributários.

Publicação bimestral de doutrina, jurisprudência e outros assuntos tributários.

Todos os direitos reservados. Proibida a reprodução parcial ou total, sem consentimento expresso dos editores.

As opiniões emitidas nos artigos assinados são de total responsabilidade de seus autores.

Os acórdãos selecionados para esta Revista correspondem, na íntegra, às cópias obtidas nas secretarias dos respectivos tribunais.

A solicitação de cópias de acórdãos na íntegra, cujas ementas estejam aqui transcritas, e de textos legais pode ser feita

pelo e-mail: [email protected] (serviço gratuito até o limite de 50 páginas mensais).

Distribuída em todo o território nacional.

Tiragem: 5.000 exemplares

Revisão e Diagramação: Dois Pontos Editoração

Capa: Tusset Monteiro Comunicação

Artigos para possível publicação poderão ser enviados para o endereço [email protected]

Dados Internacionais de Catalogação na Publicação (CIP)

REVISTA DE ESTUDOS TRIBUTÁRIOS –

Porto Alegre: v. 1, n. 1, maio/jun. 1998

Publicação periódica

Bimestral

v. 19, n. 109, maio/jun. 2016

ISSN 1519-1850

1. Direito tributário – Brasil

2. Jurisprudência – periódico

CDU: 349.9(05)

CDD: 340

(Bibliotecária responsável: Helena Maria Maciel CRB 10/851)

Telefones para Contatos

Cobrança: São Paulo e Grande São Paulo (11) 2188.7900

Demais localidades 0800.7247900

IOB Informações Objetivas Publicações Jurídicas Ltda.

R. Antonio Nagib Ibrahim, 350 – Água Branca

05036‑060 – São Paulo – SP

www.iobfolhamatic.com.br

SAC e Suporte Técnico: São Paulo e Grande São Paulo (11) 2188.7900

Demais localidades 0800.7247900

E-mail: [email protected]

Renovação: Grande São Paulo (11) 2188.7900

Demais localidades 0800.7283888

Carta do Editor

Caro leitor,

Para esta Edição de nº 109 trazemos para o Assunto Especial um tema

com recente decisão pelo STF, qual seja “ICMS – Diferencial de Alíquotas

das Empresas do Simples – Operações Interestaduais para Não Contribuinte

– Suspensão – ADIn 5.464 do STF“. Com a recente decisão na ADIn 5.464,

não podíamos deixar de tratar desse importante tema na Revista de Estudos

Tributários.

Para tanto, esta edição está composta por dois artigos, que tratam de

forma bastante peculiar alguns pontos relevantes sobre o tema escolhido.

Trazemos, ainda no Assunto Especial, a citada ADIn 5.464 do STF.

No que tange à Parte Geral da Revista de Estudos Tributários, selecionamos para você Acórdãos na Íntegra dos principais Tribunais pátrios,

além de artigos de interessantes temas atrelados à área tributária, do qual

destacamos o artigo de Rocco Antonio Rangel Rosso Nelson, intitulado “Um

Breve Estudo sobre a Dogmática Jurídica dos Incentivos Fiscais”.

Chamamos a sua atenção para a Seção Especial, na qual publicamos

a nova seção “Direito Tributário em Discussão”, além da sempre importante

seção “Acontece”.

Não deixe de conferir, na seção “Clipping Jurídico”, os principais

acontecimentos do período na área tributária, bem como as normas que

causaram impacto na área tributária recentemente, na seção “Resenha Legislativa”.

A IOB, juntamente com o IET, deseja a todos uma ótima leitura!

Elton José Donato

Diretor Executivo da IOB

Rafael Nichele

Presidente do IET

Sumário

Normas Editoriais para Envio de Artigos.....................................................................7

Assunto Especial

ICMS – Diferencial de Alíquotas das Empresas do Simples – Operações

Interestaduais para Não Contribuinte – Suspensão – ADIn 5.464

do STF

Doutrinas

1. O Microssistema Tributário das Micro e Pequenas Empresas e os

Reflexos da Emenda Constitucional nº 87, de 2015

Henrique Tróccoli Júnior.............................................................................9

2. Aspecto Constitucional do Novo Diferencial de Alíquota aos Optantes

do Simples Nacional

Angela Vieira das Neves...........................................................................26

Jurisprudência

1. Acórdão na Íntegra (STF)...........................................................................34

Parte Geral

Doutrinas

1. Um Breve Estudo sobre a Dogmática Jurídica dos Incentivos Fiscais

Rocco Antonio Rangel Rosso Nelson........................................................45

2. ICMS sobre Energia Elétrica e Sua Base de Cálculo em Face à Lei

nº 10.848/2004

Olga Aline Orlandini Cavalcante..............................................................74

3. A Dissolução Irregular Como Hipótese de Responsabilização Tributária

Pessoal do Sócio-Gerente

Caroline Nonato de Oliveira.....................................................................99

Jurisprudência

Acórdãos na Íntegra

1. Supremo Tribunal Federal.......................................................................110

2. Superior Tribunal de Justiça....................................................................113

3. Superior Tribunal de Justiça....................................................................119

4. Superior Tribunal de Justiça....................................................................123

5. Tribunal Regional Federal da 1ª Região...................................................128

6.

7.

8.

9.

Tribunal Regional Federal da 2ª Região...................................................136

Tribunal Regional Federal da 3ª Região...................................................142

Tribunal Regional Federal da 4ª Região...................................................152

Tribunal Regional Federal da 5ª Região...................................................156

Ementário de Jurisprudência

1. Ementário de Jurisprudência....................................................................160

2. Ementário de Jurisprudência Administrativa............................................196

Seção Especial

Direito Tributário em Discussão

1. Tema: Aspectos Polêmicos da Lei de Repatriação de Bens Não

Declarados no Exterior

Arthur Ferreira Neto e Antônio Tovo.......................................................199

Acontece

1. O Retorno da CPMF

Kiyoshi Harada........................................................................................232

Clipping Jurídico...............................................................................................235

Resenha Legislativa...........................................................................................242

Índice Alfabético e Remissivo..............................................................................243

Normas Editoriais para Envio de Artigos

1.

2.

3.

4.

5.

6.

7.

8.

9.

10.

11.

12.

13.

14.

15.

16.

17.

Os artigos para publicação nas Revistas SÍNTESE deverão ser técnico-científicos e focados em sua área temática.

Será dada preferência para artigos inéditos, os quais serão submetidos à apreciação

do Conselho Editorial responsável pela Revista, que recomendará ou não as suas

publicações.

A priorização da publicação dos artigos enviados decorrerá de juízo de oportunidade da

Revista, sendo reservado a ela o direito de aceitar ou vetar qualquer trabalho recebido e,

também, o de propor eventuais alterações, desde que aprovadas pelo autor.

O autor, ao submeter o seu artigo, concorda, desde já, com a sua publicação na Revista para a qual foi enviado ou em outros produtos editoriais da SÍNTESE, desde que

com o devido crédito de autoria, fazendo jus o autor a um exemplar da edição da

Revista em que o artigo foi publicado, a título de direitos autorais patrimoniais, sem

outra remuneração ou contraprestação em dinheiro ou produtos.

As opiniões emitidas pelo autor em seu artigo são de sua exclusiva responsabilidade.

À Editora reserva-se o direito de publicar os artigos enviados em outros produtos jurídicos da Síntese.

À Editora reserva-se o direito de proceder às revisões gramaticais e à adequação dos

artigos às normas disciplinadas pela ABNT, caso seja necessário.

O artigo deverá conter além de TÍTULO, NOME DO AUTOR e TITULAÇÃO DO AUTOR, um “RESUMO” informativo de até 250 palavras, que apresente concisamente os

pontos relevantes do texto, as finalidades, os aspectos abordados e as conclusões.

Após o “RESUMO”, deverá constar uma relação de “PALAVRAS-CHAVE” (palavras ou

expressões que retratem as ideias centrais do texto), que facilitem a posterior pesquisa

ao conteúdo. As palavras-chave são separadas entre si por ponto e vírgula, e finalizadas por ponto.

Terão preferência de publicação os artigos acrescidos de “ABSTRACT” e “KEYWORDS”.

Todos os artigos deverão ser enviados com “SUMÁRIO” numerado no formato “arábico”. A Editora reserva-se ao direito de inserir SUMÁRIO nos artigos enviados sem este

item.

Os artigos encaminhados à Revista deverão ser produzidos na versão do aplicativo

Word, utilizando-se a fonte Arial, corpo 12, com títulos e subtítulos em caixa alta e

alinhados à esquerda, em negrito. Os artigos deverão ter entre 7 e 20 laudas. A primeira lauda deve conter o título do artigo, o nome completo do autor e os respectivos

créditos.

As citações bibliográficas deverão ser indicadas com a numeração ao final de cada

citação, em ordem de notas de rodapé. Essas citações bibliográficas deverão seguir as

normas da Associação Brasileira de Normas Técnicas (ABNT).

As referências bibliográficas deverão ser apresentadas no final do texto, organizadas

em ordem alfabética e alinhadas à esquerda, obedecendo às normas da ABNT.

Observadas as regras anteriores, havendo interesse no envio de textos com comentários à jurisprudência, o número de páginas será no máximo de 8 (oito).

Os trabalhos devem ser encaminhados preferencialmente para os endereços eletrônicos [email protected]. Juntamente com o artigo, o autor deverá preencher os formulários constantes dos seguintes endereços: www.sintese.com/cadastrodeautores e www.sintese.com/cadastrodeautores/autorizacao.

Quaisquer dúvidas a respeito das normas para publicação deverão ser dirimidas

pelos e-mails [email protected] e [email protected].

Assunto Especial – Doutrina

ICMS – Diferencial de Alíquotas das Empresas do Simples – Operações Interestaduais

para Não Contribuinte – Suspensão – ADIn 5.464 do STF

O Microssistema Tributário das Micro e Pequenas Empresas e os

Reflexos da Emenda Constitucional nº 87, de 2015

Henrique Tróccoli Júnior

Procurador Federal, Especialista em Direito Tributário pela Universidade Federal de Pernambuco

– UFPE, Adjunto de Consultoria do Ministério da Educação e Cultura – MEC.

SUMÁRIO: 1 Introdução: a Emenda Constitucional nº 87, de 17 de abril de 2015; 2 O microssistema tributário das micro e pequenas empresas; 3 Emenda constitucional pode alterar o regime

especial de tributação dos microempreendedores individuais e das micro e pequenas empresas? A

conclusão do Parecer PGFN/CAT nº 1226/2015; 4 A jurisprudência do Supremo Tribunal Federal e a

ADIn 5.464-MC/DF; 5 Síntese conclusiva; Referências.

1 Introdução: a Emenda Constitucional nº 87, de 17 de abril de 2015

É comum escutarmos que as melhores oportunidades da advocacia

encontram-se no Diário Oficial. Não só pela abertura de novos nichos de

mercado, como também pelos excessos que a Administração Pública comete ao interpretar as inovações legislativas.

Exemplo disso é a Emenda Constitucional nº 87, publicada no DOU

de 17 de abril de 2015, que trouxe nova regra de repartição do Imposto sobre Circulação de Mercadorias e Serviços – ICMS entre Estados de origem e

de destinação de mercadorias pelo e-commerce.

De fato, era antiga a reivindicação dos entes federativos comumente

destinatários de mercadorias (norte e nordeste, principalmente) para que

a receita de ICMS fosse mais bem distribuída entre os Estados, posto que,

pela redação originária da Constituição Federal – CF, aos Estados de origem

pertencia a totalidade do ICMS obtida na operação de comércio eletrônico

realizada com consumidor não contribuinte do tributo, situado em Estado

diverso, o que gera(va) uma circulação de riquezas às avessas, em detrimento do igualitário desenvolvimento entre as regiões.

10 R������������������������������������������������������������������������������������������������������RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA

Agora, com a modificação do art. 155, § 2º, inciso VII, unificaram-se

as regras de operação com contribuinte ou não contribuinte sediado em

Estado diverso, ou seja, o Estado de origem recebe a alíquota interestadual

e o Estado de destino, o diferencial entre a alíquota interestadual (menor) e

a alíquota interna (maior).

Um exemplo facilita o entendimento: imaginemos que um contribuinte do ICMS estabelecido no Distrito Federal – DF adquire computador de

vendedor estabelecido na Região Sudeste no valor de R$ 1.000,00: alíquota

interna do equipamento no DF: 17% (R$ 1.000,00 x 17%= R$ 170,00); alíquota interestadual: 7% (R$ 1.000,00 x 7% = R$ 70,00) (RSF 22, de 1989 c/c

o art. 155, § 2º, IV, da CF); diferencial de alíquota a ser recolhida para o DF:

17% - 7% = 10% (R$ 1.000,00 x 10%= R$ 100,00). Assim sendo, R$ 70,00

fica para o Estado de origem, e R$ 100,00, para o Estado de destino.

Observem ainda que a responsabilidade pela retenção do diferencial

de alíquota do ICMS, quando o destinatário for contribuinte, é do Estado de

destino, e, quando este não for contribuinte, é do Estado de origem, porque,

nesse caso, não há relação tributária direta entre o Estado de destino e o

consumidor.

Esse pano de fundo que aparentemente racionaliza o sistema tributário federativo, do qual o ICMS é o nosso grande exemplo, produziu reflexos

perniciosos em outra vertente do sistema tributário nacional: o microssistema das micro e pequenas empresas.

Analisaremos esses reflexos sob o prisma sintático e pragmático das

normas jurídicas e à luz da doutrina do impacto desproporcional; como

contra-argumento fazendário, permite-nos um interessante enfoque de estudo do direito tributário. Para tanto, discorreremos, em breves notas, sobre

o regime de recolhimento unificado de tributos instituído pela Lei Complementar nº 123, de 2003, doravante denominada LC 123/2003, e sobre a

possibilidade de uma emenda constitucional alterar uma lei complementar.

Em continuação, questiona-se qual o reflexo da edição da EC 87/2015

sobre as legislações estaduais e o tratamento conferido ao regime tributário

das micro e pequenas empresas e como isso é entendido pela doutrina do

impacto desproporcional. Finalmente, em análise pragmática, verificamos

em que estágio se encontra a jurisprudência do Supremo Tribunal Federal

sobre o tema.

RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA..........................................................................................................

11

2 O microssistema tributário das micro e pequenas empresas

O microssistema tributário dos microempreendedores individuais –

MEI, das microempresas – ME e das empresas de pequeno porte – EPP é um

regime diferenciado de tributação que tem estatura constitucional.

As regras constitucionais desse microssistema estão nos arts. 146, inciso III, alínea d, e 1791 da Constituição Federal. Considero-as fundamentais,

no sentido jurídico da palavra, pois o empreendedorismo é considerado um

instrumento eficiente no desenvolvimento nacional e social do trabalho, do

mercado e de especial relevo para a concretização do princípio da fraternidade, corolário do princípio da dignidade da pessoa humana, ao tempo

em que se revela um dos principais pilares da geração de emprego e renda.

Bem de valor fundamental deve ser protegido do ímpeto reformador

do legislador, de modo que a Constituição erigiu as normas do microssistema tributário das micro e pequenas empresas em normas complementares

à Constituição, cujo veículo introdutor de normas no ordenamento é a lei

complementar.

Para Heleno Taveira Torres2, a lei complementar tem as seguintes

funções no sistema constitucional tributário:

[...] temos que, no ordenamento constitucional vigente, são matérias de reserva de lei complementar, em duas das funções legislativas do Congresso

Nacional:

1) O exercício de competência da União (lei complementar federal), a qual

se subdivide em:

i. Exercício de competências privativas específicas – arts. 148; 153, VII, da

CF; e

ii. Exercício de competência residual – arts. 154, I; 195, § 6º, da CF;

2) A criação das normas gerais em matéria de legislação tributária (lei complementar nacional – art. 24, I, e 146, CF), as quais se encontram expressas

nas seguintes possibilidades:

1

“Art. 179. A União, os Estados, o Distrito Federal e os Municípios dispensarão às microempresas e às

empresas de pequeno porte, assim definidas em lei, tratamento jurídico diferenciado, visando a incentivá-las pela simplificação de suas obrigações administrativas, tributárias, previdenciárias e creditícias, ou pela

eliminação ou redução destas por meio de lei.”

2

TÔRRES, Heleno Taveira. Código Tributário Nacional: teoria da codificação, funções da lei complementar e

posição hierárquica no sistema. Revista Dialética de Direito Tributário, São Paulo: Dialética, n. 71, p. 94,

ago. 2001.

12 R������������������������������������������������������������������������������������������������������RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA

i. Regular as limitações constitucional ao poder de tributar, restritamente

àquela que exigem lei específica para surtir efeitos (art. 146, II; 150, VI, c;

195, § 7º; 156, § 3º, CF);

ii. Evitar eventuais conflitos de competência entre pessoas tributantes, quando deverá dispor sobre fatos geradores, bases de cálculo e contribuintes dos

impostos já identificados na Constituição (arts. 146, I e III, a; 156, III; 155,

§ 2º, XII, CF);

iii. Definir os tributos e suas espécies (art. 146, III, a, CF);

iv. Harmonizar os procedimentos de cobrança e fiscalização dos tributos,

tratando de obrigação, lançamento e crédito (redução de divergências) –

art. 146, III, b; 155, § 2º, XII, CF;

v. Uniformizar os prazos de decadência e prescrição – art. 146, III, b, CF;

podendo estipular suas exceções;

vi. Fomentar, de modo harmonizado, adequado tratamento tributária ao ato

cooperativo praticado pelas sociedades cooperativas.

A nosso ver, sem nos colocarmos em divergência3 com o eminente

doutrinador, entendemos que normas gerais são veículos introdutórios de

regras de competência, que estabelecem os limites de atuação de todos os

entes tributantes, uniformizando o ordenamento tributário em sistema. Por

limites entendam-se limites conceituais ao poder tributário (o que é renda?

O que é valor da operação?) e limites ao poder de fiscalização e autuação

(acesso a sigilo bancário ou não? Prazo de decadência de quanto?). Ainda

incluímos no conceito o estatuto do contribuinte, na medida em que deve

ser observado de forma geral, ou seja, por todos os entes federativos4. Tal

estatuto alberga o microssistema tributário das micro e pequenas empresas.

Essa ascendência semântica e sintática da lei complementar decorre

da vontade da própria Constituição, e consideramo-la decorrência direta do

princípio federativo. Afinal, a Federação deve ser harmônica, operacional

e funcional, e são as normas gerais que conferem tais desideratos à Federação, sem desrespeitar a autonomia de cada ente.

3

Porque, ao final, toda e qualquer restrição à liberdade legislativa dos entes federativos, seja pela fixação de

um tipo, seja pela previsão de princípios em favor do contribuinte, é uma limitação ao poder de tributar.

4

A questão não é de fácil conclusão porque envolve o relacionamento dos entes federativos e a conformação

que o estado federativo possui, com menor ou maior autonomia dos entes entre si. Nesse sentido, analisando

o ordenamento jurídico positivo espanhol, Zapatza disserta: “[...] entendemos que a Constituição permite,

e talvez estimule, a concessão de uma ampla margem de ação para os municípios nesta matéria. Margem

que, em nossa opinião, pode chegar não apenas à fixação livre da alíquota em certos tributos, mas também

à determinação, dentro do âmbito fixado pela lei, da base e do fato imponível de outros tributos” (ZAPATZA,

José Juan Ferrero. Direito tributário. Teoria geral do tributo. Barueri: Manole; Espanha: Marcial Pons, 2007.

p. 64).

RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA..........................................................................................................

13

O exercício da competência legislativa complementar é atribuição

do Congresso Nacional, nada obstante outras normas ostentem a qualidade

de norma geral sem serem complementares5. Tampouco todas as leis complementares são gerais6. A introdução das leis complementares no sistema

tributário tem a particularidade de ser realizada pelo mesmo órgão legislativo que exerce a competência legislativa ordinária da União: o Congresso

Nacional. O que as distingue é o procedimento legislativo próprio e diferenciado e o caráter distintivo de suas normas, ou seja, derivada de uma

reserva de competência complementar ou da qualidade de normas gerais

ou nacionais ao sistema.

Para alguns, a lei complementar possui superioridade hierárquica à

lei ordinária, pois possui quórum de votação mais difícil7 e porque todas as

demais normas do sistema lhe devem obediência do ponto de vista formal8.

Entretanto, não é esse o entendimento que vigora na jurisprudência da Suprema Corte9.

Um adendo aqui se faz importante: entendemos que não se encontra

definitivamente claro na jurisprudência do Supremo Tribunal Federal o papel da lei complementar no sistema constitucional tributário. Dizemos isso

porque a própria Suprema Corte chancelou a definição (conceituação) de

renda pela legislação ordinária federal, admitindo suas deduções e inclu5

Caso dos convênios em ICMS e das resoluções do Senado Federal no ITCMD, ICMS e IPVA.

6

Exemplo clássico é o do art. 148 da CF, que atribui competência à União para, por lei complementar, instituir

o empréstimo compulsório.

7

MACHADO, Hugo de Brito. Curso de direito tributário. 28. ed. São Paulo: Malheiros, 2007. p. 106-109.

8

CARVALHO, Paulo de Barros. Curso de direito tributário. 19. ed. São Paulo: Saraiva, 2007. p. 229-234.

9

Por todos: “EMENTA: DIREITO CONSTITUCIONAL E TRIBUTÁRIO – COFINS E CSLL – COMPENSAÇÃO –

REVOGAÇÃO MEDIANTE MEDIDA PROVISÓRIA – AUSÊNCIA DE HIERARQUIA ENTRE LEI COMPLEMENTAR

E LEI ORDINÁRIA – CONSONÂNCIA DA DECISÃO RECORRIDA COM A JURISPRUDÊNCIA CRISTALIZADA

NO SUPREMO TRIBUNAL FEDERAL – ALEGAÇÃO DE OFENSA AO ART. 5º, II, LIV E LV, DA CONSTITUIÇÃO

DA REPÚBLICA – LEGALIDADE – CONTRADITÓRIO E AMPLA DEFESA – DEVIDO PROCESSO LEGAL –

NATUREZA INFRACONSTITUCIONAL DA CONTROVÉRSIA – NEGATIVA DE PRESTAÇÃO JURISDICIONAL

– ART. 93, IX, DA CARTA MAGNA – NULIDADE – INOCORRÊNCIA – RAZÕES DE DECIDIR EXPLICITADAS

PELO ÓRGÃO JURISDICIONAL – RECURSO EXTRAORDINÁRIO QUE NÃO MERECE TRÂNSITO – ACÓRDÃO

RECORRIDO PUBLICADO EM 16.03.2011 – 1. O entendimento adotado pela Corte de origem, nos moldes

do assinalado na decisão agravada, não diverge da jurisprudência firmada no âmbito deste Supremo

Tribunal Federal, no sentido da inexistência de reserva de lei complementar para dispor sobre isenção

pertinente à Cofins, bem como ausente relação hierárquica entre lei complementar e lei ordinária (art. 59

da Constituição) porquanto, em matéria tributária, a reserva de lei complementar é definida em razão da

matéria. 2. Obstada a análise da suposta afronta aos incisos II e LV do art. 5º da Carta Magna, porquanto

dependeria de prévia análise da legislação infraconstitucional aplicada à espécie, procedimento que refoge à

competência jurisdicional extraordinária desta Corte Suprema, a teor do art. 102 da Magna Carta. 3. Inexiste

violação do art. 93, IX, da Constituição Federal. A jurisprudência do Supremo Tribunal Federal é no sentido

de que o referido dispositivo constitucional exige a explicitação, pelo órgão jurisdicional, das razões do seu

convencimento, dispensando o exame detalhado de cada argumento suscitado pelas partes. 4. As razões

do agravo regimental não se mostram aptas a infirmar os fundamentos que lastrearam a decisão agravada.

5. Agravo regimental conhecido e não provido” (ARE 669072-AgRg, 1ª T., Relª Min. Rosa Weber, Julgado em

04.08.2015, Processo Eletrônico DJe-170 Divulg. 28.08.2015, Public. 31.08.2015).

14 R������������������������������������������������������������������������������������������������������RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA

sões10. Chancelou igualmente a tese segundo a qual, uma vez previsto um

signo econômico, de riqueza como idôneo para o exercício da competência tributária (empregado, empregador, lucro, faturamento, renda, grande

fortuna) na Constituição, prescindível a formatação típica do tributo por lei

complementar, salvo disposição em contrário11.

Em que pese a observação anteriormente citada, é certo que, por força da dicção definitiva da Suprema Corte, normas gerais em matéria tributária são as que abordam as matérias constantes das alíneas do inciso III do

art. 146 da Constituição, entre as quais se inserem as normas que regulamentam o regime especial tributário do MEI, da ME e da EPP12.

Esse regime não foi inaugurado pela LC 123/2003. A União já havia

editado normas federais sobre o tema, como ilustram as Leis nºs 7.256, de

1984, 8.864, de 1994, 9.841, de 1999, e 9.317, de 1996.

Em breve síntese, a LC 123/2003 estabelece o conceito – pecuniário

e qualitativo13 – de micro e pequenas empresas e autoriza um tratamento

10 “Agravo regimental em recurso extraordinário. 2. Tributário. Vedação de dedução da base de cálculo do

imposto de renda dos valores gastos pela pessoa jurídica a título de impostos ou contribuições nas hipóteses

previstas. Art. 41, § 1º, da Lei nº 8.981/1995. 3. Constitucionalidade. 4. Dispositivo que não amplia o

conceito de renda além dos limites estabelecidos pela Constituição. 5. Ofensa ao princípio da isonomia. Não

ocorrência. 6. Violação ao art. 5º, XXXV e LIV, da Constituição. Não ocorrência. 7. Agravo regimental a que

se nega provimento.” (RE 522989-AgRg, 2ª T., Rel. Min. Gilmar Mendes, Julgado em 30.10.2012, Acórdão

Eletrônico DJe-228 Divulg. 20.11.2012, Public. 21.11.2012)

11 “EMENTA: DIREITO TRIBUTÁRIO – CONTRIBUIÇÃO DE INTERVENÇÃO NO DOMÍNIO ECONÔMICO

– ART. 57, I, DA LEI Nº 9.615/1998 – INSTITUIÇÃO MEDIANTE LEI ORDINÁRIA – POSSIBILIDADE –

DESNECESSIDADE DE VINCULAÇÃO DIRETA ENTRE O CONTRIBUINTE E A DESTINAÇÃO DAS RECEITAS

TRIBUTÁRIAS ARRECADADAS – PRECEDENTES – ALEGAÇÃO DE BIS IN IDEM – AFASTAMENTO NA

ORIGEM – DEBATE DE ÂMBITO INFRACONSTITUCIONAL – ACÓRDÃO RECORRIDO PUBLICADO EM

25.11.2011 – A jurisprudência deste Supremo Tribunal Federal consolidou-se no sentido de ser dispensável

a edição de lei complementar para a instituição de contribuição de intervenção no domínio econômico, bem

como pela desnecessidade de vinculação direta entre os benefícios dela decorrentes e o contribuinte. O

Tribunal a quo afastou a alegação da ocorrência de bis in idem com espeque na legislação infraconstitucional

aplicável (art. 57, I, da Lei nº 9.615/1998). Ademais, a aplicação de tal legislação ao caso concreto,

consideradas as circunstâncias jurídico-normativas da decisão recorrida, não enseja a apontada violação dos

arts. 149 e 195, I, da Constituição da República. As razões do agravo regimental não se mostram aptas a

infirmar os fundamentos que lastrearam a decisão agravada, a inviabilizar o trânsito do recurso extraordinário.

Agravo regimental conhecido e não provido.” (ARE 710133-AgRg, 1ª T., Relª Min. Rosa Weber, Julgado em

25.06.2014, Acórdão Eletrônico DJe-155 Divulg. 12.08.2014, Public. 13.08.2014)

12 Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e

Empresas de Pequeno Porte.

13 “Art. 3º Para os efeitos desta Lei Complementar, consideram-se microempresas ou empresas de pequeno

porte, a sociedade empresária, a sociedade simples, a empresa individual de responsabilidade limitada e o

empresário a que se refere o art. 966 da Lei nº 10.406, de 10 de janeiro de 2002 (Código Civil), devidamente

registrados no Registro de Empresas Mercantis ou no Registro Civil de Pessoas Jurídicas, conforme o caso,

desde que:

I – no caso da microempresa, aufira, em cada ano-calendário, receita bruta igual ou inferior a R$ 360.000,00

(trezentos e sessenta mil reais); e

II – no caso da empresa de pequeno porte, aufira, em cada ano-calendário, receita bruta superior a

R$ 360.000,00 (trezentos e sessenta mil reais) e igual ou inferior a R$ 3.600.000,00 (três milhões e

seiscentos mil reais).”

RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA..........................................................................................................

15

simplificado e favorecido veiculado por normas tributárias, empresariais,

civis, administrativas, trabalhistas, etc.

O tratamento deve ser simplificado – o que se relaciona com os deveres tributários, obrigações secundárias na dicção do CTN – e favorecido, ou

seja, com menor carga tributária, com menor configuração de responsáveis

e substituições tributárias (por exemplo, recolhimento dos impostos em documento único, segundo alíquotas pré-estabelecidas, etc.).

No âmbito material, o tratamento se dá pelo recolhimento mensal,

mediante documento único, do Imposto de Renda sobre as Pessoas Jurídicas – IRPJ, do Imposto sobre Produtos Industrializados – IPI, da Contribuição

Social sobre Lucro Líquido – CSLL, da Contribuição para o Financiamento

da Seguridade Social – Cofins, do PIS/Pasep, de contribuição patronal, do

ICMS e do Imposto sobre Serviços de Qualquer Natureza – ISS; pela isenção

de contribuições instituídas pela União, inclusive o imposto sindical e de

contribuições em favor das demais entidades do serviço social autônomo;

pela fixação diferenciada das alíquotas aplicadas; e, ainda, por intermédio

de normas esparsas como o recém-incluído art. 18-D, que prevê tratamento

de Imposto Predial e Territorial Urbano – IPTU mais favorecido ao MEI.

Muitos outros tributos, porém, encontram-se fora da cesta do Simples

Nacional14.

Como forma de tratamento mais simplificado, aponto o art. 21 da

LC 123/2003, que prevê o documento único de arrecadação, providência

que diminui custos com o cumprimento dos deveres administrativos.

A EC 87/2015 uniformizou o regramento da exigência do ICMS em

operações que destinem bens e serviços a consumidor final localizado em

outra unidade federada, contribuinte ou não, e não só fixou a alíquota que

será adotada na origem (interestadual) como previu o diferencial de alíquota

em favor do destino em todas as operações e prestações nesta hipótese.

Em face disso, a Administração tributária – inicialmente por intermédio de convênio de ICMS (art. 155, II, § 2º, XII, g, da CF15 e Lei Complemen14 Art. 13, § 1º, I a XV, da Lei Complementar nº 123, de 2003.

15 “Art. 155. Compete aos Estados e ao Distrito Federal instituir impostos sobre:

[...]

II – operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual

e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior;

§ 2º O imposto previsto no inciso II atenderá ao seguinte:

[...]

XII – cabe à lei complementar:

16 R������������������������������������������������������������������������������������������������������RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA

tar nº 24, de 197516) e posteriormente por intermédio de leis estaduais – passou a tributar diversamente os beneficiários do regime especial unificado,

em total violação do ordenamento jurídico tributário.

A tese da administração tributária é no sentido de que houve uma modificação fundamental no arcabouço normativo do ICMS, da qual não estão

excluídos o MEI, a ME e a EPP. Em outras palavras, a EC 87/2015 alterou

também a LC 123/2003.

3 Emenda Constitucional pode alterar o regime especial de tributação dos

microempreendedores individuais e das micro e pequenas empresas? A conclusão

do Parecer PGFN/CAT nº 1226/2015

Emendas à Constituição inauguram novas normas fundamentais, na

medida em que alteram o Texto Constitucional. Decorrentes do poder reformador, devem obediência às normas originárias da Constituição que ostentem a natureza de cláusula pétrea. Caso sejam editadas em desacordo com

tais normas, são inconstitucionais.

Embora a hermenêutica constitucional possua métodos próprios, os

métodos clássicos de hermenêutica e os princípios da posteridade, especialidade e hierarquia também lhes são aplicáveis.

De fato, parece evidente que uma emenda constitucional revogue as

normas que lhes são contrárias e inferiores. Contudo, tal revogação não é

automática, pois normas do sistema serão por ela recepcionadas ou ignoradas. Serão recepcionadas as que guardem compatibilidade com o novo ordenamento jurídico e ignoradas aquelas que não guardem qualquer relação

de conteúdo ou cujos conteúdos sejam específicos diante das disposições

da emenda.

É o caso da relação entre a EC 87/2015 e a LC 123/2003. Somente as

regras dispostas na LC 123/2003 regem o sistema tributário especial de que

nos ocupamos, de modo que é inconstitucional e ilegal estender as regras

da EC 87/2015 ao tratamento especial conferido a MEI, ME e EPP, sem disposição expressa.

[...]

g) regular a forma como, mediante deliberação dos Estados e do Distrito Federal, isenções, incentivos e

benefícios fiscais serão concedidos e revogados.”

16 Dispõe sobre os convênios para a concessão de isenções do imposto sobre operações relativas à circulação de

mercadorias e dá outras providências.

RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA..........................................................................................................

17

O tema foi muito bem enfrentado pela Procuradoria-Geral da Fazenda Nacional em resposta à consulta encaminhada pela Secretaria Executiva

do Conselho Nacional de Política Fazendária – Confaz, que redundou no

Parecer PGFN/CAT nº 1226/2015.

Na referida manifestação, o órgão que tem o poder de representação

do Simples Nacional, em juízo, concluiu que:

a) a sistemática de recolhimento do ICMS aos beneficiários do Simples é

regida por lei complementar;

b) não se interpreta a Constituição em tiras, devendo-se atentar para o princípio da unidade da Constituição;

c) ao lado regência constitucional dos tributos, a Carta Magna consagra o

tratamento jurídico diferenciado e favorecido para as microempresas e

empresas de pequeno porte, conforme arts. 179 e 170, IX, prevendo, no

âmbito tributário, que lei complementar defina este tratamento;

d) é verdade que a Emenda Constitucional nº 87 privilegiou o princípio do

equilíbrio da distribuição da receita tributária entre os entes federados,

promovendo a repartição entre a origem e o destino na hipótese, mas não

é menos verídico que a Carta Constitucional consagra o tratamento jurídico diferenciado e favorecido para as microempresas e as empresas de

pequeno porte em diversos artigos; e

e) admitindo-se a incidência das regras da EC 87, de 2015, haverá concreto

aumento de carga tributária, já que a responsabilidade pelo recolhimento

do diferencial de alíquota é do remetente e que isso desconsideraria toda

a sistemática engendrada pela Lei Complementar nº 123, de 2006, pois

ela define os percentuais e a base de cálculo da tributação unificada e

expressamente excepciona o que deve ser recolhido fora desta, dentro de

seu campo material de incidência constitucionalmente previsto;

Com efeito, o ordenamento jurídico é um conjunto sistemático de

regras e princípios. A compatibilidade das regras no ordenamento jurídico obedece a critério hierárquico, especial e de posteridade. Assim, a lei

superior revoga a anterior; a lei especial revoga a geral no que esta traz de

especial; e a lei posterior revoga a anterior com ela incompatível ou por ela

expressamente ab-rogada.

Os atos normativos posicionam-se segundo sua classe de origem, que

é definida pelo rito processual de nomogênese. Portarias obedecem ao rito

e aos requisitos do Decreto nº 4.176, de 2002; decretos e demais leis, às

disposições da Lei Complementar nº 95, de 1998; os atos legislativos puros,

às disposições do regimento da respectiva Casa; e emendas à constituição,

ao rito próprio estabelecido no art. 60 da Constituição.

18 R������������������������������������������������������������������������������������������������������RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA

Disso resulta o conceito de âmbito de validade da norma, que não

se encontra atrelado exclusivamente ao critério hierárquico. A depender da

temática de lei complementar, ela pode ser revogada por lei ordinária. Portanto, é preciso estudar as novas regras instituídas para concluir quais outras

regras inferiores, especiais e anteriores do sistema encontram-se tacitamente

revogadas.

A EC 87/2015 traz dois artigos: o primeiro estabelece a nova sistemática do ICMS nas operações interestaduais e o segundo apresenta regras

de transição para não haver perda abrupta de arrecadação dos titulares da

competência para instituição do ICMS. Eis o art. 1º:

Art. 1º Os incisos VII e VIII do § 2º do art. 155 da Constituição Federal passam a vigorar com as seguintes alterações:

“Art. 155 [...]

§ 2º [...]

[...]

VII – nas operações e prestações que destinem bens e serviços a consumidor

final, contribuinte ou não do imposto, localizado em outro Estado, adotar-se-á a alíquota interestadual e caberá ao Estado de localização do destinatário

o imposto correspondente à diferença entre a alíquota interna do Estado destinatário e a alíquota interestadual;

a) (revogada);

b) (revogada);

VIII – a responsabilidade pelo recolhimento do imposto correspondente à

diferença entre a alíquota interna e a interestadual de que trata o inciso VII

será atribuída:

a) ao destinatário, quando este for contribuinte do imposto;

b) ao remetente, quando o destinatário não for contribuinte do imposto;

[...]” (NR)

A Constituição deve ser interpretada com coerência para a máxima

eficácia de suas proposições e o atingimento de seus valores. A EC 87/2015

visou a atacar o problema do e-commerce nas operações interestaduais,

porém não o fez em detrimento do tratamento favorecido e simplificado do

Simples Nacional.

Ainda que a EC esteja hierarquicamente situada em posição superior

à da lei complementar, não se sustenta a interpretação de que a EC 87/2015

tenha alterado a sistemática prevista na LC 123/2003 e, de qualquer sorte,

agravado o tratamento tributário do Simples Nacional.

RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA..........................................................................................................

19

A teoria do impacto desproporcional ou do duplo efeito, segundo São

Tomás de Aquino, explica efeitos colaterais indesejados no momento da

nomogênese de ações públicas afirmativas. Por ação afirmativa entende-se

o conjunto de medidas que visam a resgatar a igualdade material de grupos

minoritários, geralmente vilipendiados historicamente, cujo clássico exemplo são as cotas para negros, indígenas e hipossuficientes em instituições

públicas de ensino.

Como afirmado pela Subprocuradora Débora Duprah na inicial da

ADIn 4.424/DF:

A doutrina e a jurisprudência alienígena designam tal situação como de

discriminação indireta, correlata com a teoria do impacto desproporcional.

Segundo Joaquim Barbosa, tal teoria consiste na ideia de que toda e qualquer prática empresarial, política governamental ou semigovernamental, de

cunho legislativo ou administrativo, ainda que não provida de intenção discriminatória no momento de sua concepção, deve ser condenada por violação do princípio constitucional da igualdade material se, em consequência

de sua aplicação, resultarem efeitos nocivos de incidência especialmente

desproporcional sobre certas categorias de pessoas.17

Não há dúvida de que o Simples Nacional é uma ação pública afirmativa, não no sentido histórico do termo, mas em seu sentido material de

necessidade de resgatar a isonomia material, desnivelando os desiguais e

promovendo medidas que equilibram os diversos segmentos da comunidade, segundo suas características próprias.

Em sendo assim, qualquer alteração em regime especial tributário,

de estatura constitucional, como o Simples, com natureza de ação pública

afirmativa, deve ser expressa e obediente à necessidade de conceder tratamento simplificado e favorecido à ME e à EPP.

Portanto, a EC 87/2015 não alterou o regime tributário das operações

interestaduais nem autorizou que o Confaz ou o legislador estadual disponha de forma diversa sobre o tratamento conferido pelo Estatuto da Micro e

Pequena Empresa, seja porque não houve derrogação da LC 123/2003, seja

porque, caso houvesse, esbarraria na aplicação do princípio que proíbe a

discriminação indireta.

17 Disponível em: <http://pfdc.pgr.mpf.mp.br/temas-de-atuacao/mulher/combate-violencia/atuacao-do-mpf/ADI4424-leimariadapenha_PGR.pdf>. Acesso em: 18 maio 2016.

20 R������������������������������������������������������������������������������������������������������RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA

4 A jurisprudência do Supremo Tribunal Federal e a ADIn 5.464-MC/DF

Com relação à práxis, importante precedente foi proferido pelo Ministro Dias Toffoli em fevereiro deste ano, em sede de medida cautelar

na ADIn 5.464, que suspendeu os efeitos da cláusula nona do Convênio

Confaz ICMS nº 93/2015, o qual buscava dar aplicação à EC 87/2015.

O relator asseverou, com um argumento sintático, que:

A Emenda Constitucional nº 87/2015 uniformizou o regramento para a exigência do ICMS em operações que destinem bens e serviços a consumidor

final localizado em oura unidade da Federação, contribuinte ou não, não só

fixando a alíquota que será adotada na origem (interestadual), como também

prevendo o diferencial de alíquota a favor do destino em toda as operações

e prestações, não é menos certo que o art. 146, III, d, da Constituição dispôs

caber à lei complementar a definição de tratamento diferenciado e favorecido para as microempresas e para as empresas de pequeno porte.

Em outro momento, utilizando premissas teleológicas, aduziu que:

Por ocasião do julgamento do RE 627.543/RS, anotei que o Simples Nacional surgiu da premente necessidade de se fazer com que o sistema tributário

nacional concretizasse as diretrizes constitucionais do favorecimento às microempresas e às empresas de pequeno porte.

[...]

Ressaltei no voto que proferi no citado recurso extraordinário que o conjunto

dos dispositivos constitucionais que versam sobre o tratamento favorecido

para microempresas e empresas de pequeno porte traduzem, para além de

razões jurídicas, questões econômicas e sociais ligadas à necessidade de se

conferirem condições justas e igualitárias de competição para essas empresas. Anotei, ainda, que o tratamento favorecido determinado pelo constituinte não importa em desoneração das obrigações fiscais, devendo o regime

simplificado afigurar-se como uma adequação da carga tributária às particularidades do microempreendedor.

Dentro desse quadro jurídico especial, o microempreendedor, no tocante ao

ICMS, nem sempre se submeterá a todas as regras gerais do imposto previstas

no Texto Constitucional. No caso, a LC 123/2006, que instituiu o Regime

Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e pelas Empresas de Pequeno Porte – Simples Nacional,

trata de maneira distinta as empresas optantes desse regime em relação ao

tratamento constitucional geral atinente ao denominado diferencial de alíquotas de ICMS referente às operações de saída interestadual de bens ou de

serviços a consumidor final não contribuinte. Esse imposto, nessa situação,

integra o próprio regime especial e unificado de arrecadação instituído pelo

RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA..........................................................................................................

21

citado diploma. Nesse sentido, essas empresas não necessitam de recolhê-lo

separadamente.

A norma questionada, todavia, contraria esse específico tratamento tributário

diferenciado e favorecido. Isso porque ela acaba determinando às empresas

optantes do Simples Nacional, quando remetentes de bem ou prestadoras de

serviço, o recolhimento do diferencial de alíquotas em relação às operações

e às prestações que destinem bens e serviços a consumidor final não contribuinte do ICMS localizado em outra unidade federada.

O simples fato de a Emenda Constitucional nº 87/2015 não ter feito qualquer

referência ou exceção à situação dos optantes do Simples Nacional não autoriza o entendimento externado pelos Estados e pelo Distrito Federal por meio

da cláusula nona do Convênio nº 93/2015. Ao lado da regência constitucional dos tributos, a Carta Magna consagra o tratamento jurídico diferenciado

e favorecido para as microempresas e para as empresas de pequeno porte,

conforme arts. 179 e 170, inciso IX, prevendo, no âmbito tributário, que

lei complementar defina esse tratamento, o que inclui regimes especiais ou

simplificados, no caso do ICMS (Constituição, art. 146, m, d), não tendo havido qualquer modificação dessa previsão constitucional com o advento da

Emenda Constitucional nº 87/2015.

A decisão acompanha uma série de pronunciamentos da Corte Suprema em prestígio ao regime tributário diferenciado do Simples Nacional. Da

ementa da ADIn 4.033 colhe-se que:

EMENTA: AÇÃO DIRETA DE INCONSTITUCIONALIDADE – CONSTITUCIONAL – TRIBUTÁRIO – CONTRIBUIÇÃO SINDICAL PATRONAL – ISENÇÃO CONCEDIDA ÀS MICROEMPRESAS E EMPRESAS DE PEQUENO

PORTE – SIMPLES NACIONAL (“SUPERSIMPLES”) – LEI COMPLEMENTAR

Nº 123/2006, ART. 13, § 3º – ALEGADA VIOLAÇÃO DOS ARTS. 3º, III, 5º,

CAPUT, 8º, IV, 146, III, D, E 150, § 6º, DA CONSTITUIÇÃO – 1. Ação direta

de inconstitucionalidade ajuizada contra o art. 13, § 3º, da LC 123/2006, que

isentou as microempresas e empresas de pequeno porte optantes pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos

pelas Microempresas e Empresas de Pequeno Porte – Simples Nacional (“Supersimples”). 2. Rejeitada a alegação de violação da reserva de lei específica

para dispor sobre isenção (art. 150, § 6º, da Constituição), uma vez que há

pertinência temática entre o benefício fiscal e a instituição de regime diferenciado de tributação. Ademais, ficou comprovado que o Congresso Nacional

não ignorou a existência da norma de isenção durante o processo legislativo.

3. A isenção concedida não viola o art. 146, III, d, da Constituição, pois a

lista de tributos prevista no texto legal que define o campo de reserva da lei

complementar é exemplificativa e não taxativa. Leitura do art. 146, III, d,

juntamente com o art. 170, IX, da Constituição. 3.1 O fomento da micro e

da pequena empresa foi elevado à condição de princípio constitucional, de

22 R������������������������������������������������������������������������������������������������������RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA

modo a orientar todos os entes federados a conferir tratamento favorecido

aos empreendedores que contam com menos recursos para fazer frente à

concorrência. Por tal motivo, a literalidade da complexa legislação tributária

deve ceder à interpretação mais adequada e harmônica com a finalidade

de assegurar equivalência de condições para as empresas de menor porte.

4. Risco à autonomia sindical afastado, na medida em que o benefício em

exame poderá tanto elevar o número de empresas a patamar superior ao da

faixa de isenção quanto fomentar a atividade econômica e o consumo para

as empresas de médio ou de grande porte, ao incentivar a regularização de

empreendimentos. 5. Não há violação da isonomia ou da igualdade, uma

vez que não ficou demonstrada a inexistência de diferenciação relevante

entre os sindicatos patronais e os sindicatos de representação de trabalhadores, no que se refere ao potencial das fontes de custeio. 6. Ação direta de

inconstitucionalidade conhecida, mas julgada improcedente. (ADIn 4033,

Tribunal Pleno, Rel. Min. Joaquim Barbosa, Julgado em 15.09.2010, DJe-024

Divulg. 04.02.2011, Public. 07.02.2011; Ement., v. 02458-01, p. 00001; RTJ

v. 00219, p. 00195; RSJADV mar. 2011, p. 28-37) (grifei)

A ementa do RE 627543 é também ilustrativa:

EMENTA: Recurso extraordinário. Repercussão geral reconhecida. Microempresa e empresa de pequeno porte. Tratamento diferenciado. Simples Nacional. Adesão. Débitos fiscais pendentes. Lei Complementar nº 123/2006.

Constitucionalidade. Recurso não provido. 1. O Simples Nacional surgiu da

premente necessidade de se fazer com que o sistema tributário nacional concretizasse as diretrizes constitucionais do favorecimento às microempresas

e às empresas de pequeno porte. A Lei Complementar nº 123, de 14 de dezembro de 2006, em consonância com as diretrizes traçadas pelos arts. 146,

III, d, e parágrafo único; 170, IX; e 179 da Constituição Federal, visa à simplificação e à redução das obrigações dessas empresas, conferindo a elas um

tratamento jurídico diferenciado, o qual guarda, ainda, perfeita consonância

com os princípios da capacidade contributiva e da isonomia. 2. Ausência de

afronta ao princípio da isonomia tributária. O regime foi criado para diferenciar, em iguais condições, os empreendedores com menor capacidade contributiva e menor poder econômico, sendo desarrazoado que, nesse universo

de contribuintes, se favoreçam aqueles em débito com os Fiscos pertinentes,

os quais participariam do mercado com uma vantagem competitiva em relação àqueles que cumprem pontualmente com suas obrigações. 3. A condicionante do inciso V do art. 17 da LC 123/2006 não se caracteriza, a priori,

como fator de desequilíbrio concorrencial, pois se constitui em exigência imposta a todas as pequenas e as microempresas (MPE), bem como a todos os

microempreendedores individuais (MEI), devendo ser contextualizada, por

representar, também, forma indireta de se reprovar a infração das leis fiscais

e de se garantir a neutralidade, com enfoque na livre concorrência. 4. A

presente hipótese não se confunde com aquelas fixadas nas Súmulas nºs 70,

RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA..........................................................................................................

23

323 e 547 do STF, porquanto a espécie não se caracteriza como meio ilícito

de coação a pagamento de tributo, nem como restrição desproporcional e

desarrazoada ao exercício da atividade econômica. Não se trata, na espécie,

de forma de cobrança indireta de tributo, mas de requisito para fins de fruição a regime tributário diferenciado e facultativo. 5. Recurso extraordinário

não provido. (RE 627543, Tribunal Pleno, Rel. Min. Dias Toffoli, Julgado

em 30.10.2013, Acórdão Eletrônico Repercussão Geral – Mérito DJe-212,

Divulg. 28.10.2014, Public. 29.10.2014) (grifei)

Desta forma, vê-se que a liminar concedida tem tudo para ser referendada pelo Supremo Tribunal Federal e gerar um importante precedente

contra tentativas do Fisco de modificar por via transversa o regime tributário

das micro e pequenas empresas.

Os operadores jurídicos devem, portanto, ficar alertas a todas as alterações e inovações normativas da sistemática tributária preconizada na

LC 123/2003, se não dispostas em lei de idêntica hierarquia, para moverem

demandas judiciais e administrativas, consultas tributárias e considerarem

tudo isso no planejamento tributário deste importante mercado da advocacia tributária.

5 Síntese conclusiva

Em suma, a EC 87/2015 trouxe importantes modificações no regime

tributário das operações interestaduais de ICMS. A pretexto de regulamentar

a novidade constitucional, inicialmente, o normatizador do Confaz e, posteriormente, diversas legislações estaduais buscaram alterar a sistemática de

recolhimento do ICMS dos beneficiários do Simples Nacional.

O Simples Nacional é um regime tributário especial que visa a fomentar o empreendedorismo e a geração de trabalho e emprego por intermédio

de um sistema favorecido e simplificado, que beneficia microempreendedores individuais, microempresas e pequenas empresas.

Esse regime tributário especial tem a natureza de ação afirmativa no

campo tributário, razão pela qual se lhe aplica a teoria que veda a discriminação indireta, expediente que, por intermédio de uma ação lícita e legítima, acaba por agravar desproporcionalmente um grupo menos favorecido

ou minoritário, tornando a extensão desses efeitos inválida.

Embora emenda à constituição seja uma norma que confere fundamento de validade às demais regras do sistema, não opera automaticamente

a derrogação de outras regras jurídicas, devendo-se observar os âmbitos

24 R������������������������������������������������������������������������������������������������������RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA

normativos de validade, os comandos normativos expressos e os valores

sistêmicos.

As regras tributárias do Simples encontram-se sob o manto das normas

gerais de direito tributário e, portanto, são veiculadas por leis complementares à constituição, e somente por lei complementar podem ser alteradas.

A pragmática revela que as iniciativas do Fisco de alcançar por normas diversas o regime tributário do Simples Nacional são inválidas e tendem a ser fulminadas nos Tribunais e instâncias administrativas competentes, com fundamento na decisão proferida na ADIn 5.464, ainda em sede

de cautelar, mas que tende a ser confirmada diante da análise da jurisprudência da Suprema Corte.

referências

AMARAL, Antonio Carlos Rodrigues do. O Imposto sobre Produtos Industrializados

– IPI e o Imposto sobre Circulação de Mercadorias e Serviços de Transporte Interestadual, Intermunicipal e de Comunicação – ICMS. In: JARDIM, Eduardo Marcial

Ferreira; PASIN, João Bosco Coelho (Coord.). Tributos em espécie. Fundamentos e

elementos. Rio de Janeiro: Elsevier, 2010.

ATALIBA, Geraldo. Hipótese de incidência tributária. 6. ed. São Paulo: Malheiros,

2000.

ÁVILA, Humberto. Teoria dos princípios. Da definição à aplicação dos princípios

jurídicos. 4. ed. São Paulo: Malheiros, 2005.

BARRETO, Paulo Ayres. Contribuições. Regime jurídico, destinação e controle.

São Paulo: Noeses, 2006.

BUSSAMARA, Walter Alexandre. Breves notas acerca da impossibilidade de valores apurados de tributos comporem suas próprias bases de cálculo ou as de outras

incidências tributárias. Questão atrelada à teoria geral do direito tributário. Revista

de Estudos Tributários, São Paulo: IOB, n. 88, nov./dez. 2012.

CARVALHO, Paulo de Barros. Curso de direito tributário. 19. ed. São Paulo:

Saraiva, 2007.

______. Direito tributário. Linguagem e método. 2. ed. São Paulo: Noeses, 2008.

DERZI, Misabel de Abreu Machado. Direito tributário, direito penal e tipo. 2. ed.

São Paulo: Revista dos Tribunais, 2007.

LARA, José de Mesquita. As normas gerais de direito financeiro e de direito tributário, sua natureza e função. São Paulo: Malheiros.

LEAL, Saul Tourinho. A repercussão geral em matéria tributária segundo o Supremo Tribunal Federal. Revista Dialética de Direito Tributário, n. 165, jun. 2009.

RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA..........................................................................................................

25

MACHADO, Hugo de Brito. Curso de direito tributário. 28. ed. São Paulo:

Malheiros, 2007.

TÔRRES, Heleno Taveira. Código Tributário Nacional: teoria da codificação, funções da lei complementar e posição hierárquica no sistema. Revista Dialética de

Direito Tributário, São Paulo: Dialética, n. 71, ago. 2001.

TORRES, Ricardo Lobo. O princípio da tipicidade no direito tributário. Revista Eletrônica de Direito Administrativo Econômico, Salvador: Instituto de Direito Público

da Bahia, n. 5, fev./mar./abr. 2006. Disponível em: <http://www.direitodoestado.

com.br>. Acesso em: 12 jan. 2015.

ZAPATZA, José Juan Ferrero. Direito tributário. Teoria geral do tributo. Barueri:

Manole; Espanha: Marcial Pons, 2007.

Assunto Especial – Doutrina

ICMS – Diferencial de Alíquotas das Empresas do Simples – Operações Interestaduais

para Não Contribuinte – Suspensão – ADIn 5.464 do STF

Aspecto Constitucional do Novo Diferencial de Alíquota aos Optantes

do Simples Nacional

ANGELA VIEIRA DAS NEVES

Pós-Graduada em Direito Tributário pela Faculdade de Direito Damásio de Jesus, Bacharel em

Direito pela Faculdade Damásio de Jesus. Atua como Consultora de Impostos Indiretos pela IOB.

RESUMO: Primeiramente, quando pensamos em obrigação tributária principal e acessória, temos que

nos ater aos direitos e garantias, os limites ao poder de tributar estabelecidos na Constituição Federal. Desta forma, vamos analisar a constitucionalidade da cláusula 9ª (nona) do Convênio nº 93/2015.

PALAVRAS-CHAVE: Simples Nacional; Emenda Constitucional nº 87/2015; inconstitucionalidade;

princípios; Convênio nº 93/2015; Constituição Federal; benefício; tratamento diferenciado.

SUMÁRIO: Introdução; I – Simples Nacional; II – Convênio nº 93/2015; III – Da análise constitucional;

Conclusão; Referências.

INTRODUÇÃO

Diante do crescimento do comércio eletrônico e das vendas não presenciais, com o intuito de acabar com a guerra fiscal entre os Estados, foi publicada a EC 87/2015, trazendo uma substancial mudança na Constituição

Federal, estabelecendo uma nova sistemática para o ICMS.

O presente trabalho tem como finalidade a análise jurídica constitucional referente à cobrança do novo diferencial de alíquota nas operações

interestaduais com não contribuinte, alteração trazida pela EC 87/2015 para

os optantes do Simples Nacional, e aos seus impactos na carga tributária das

empresas que recolhem o ICMS dentro desse regime de forma diferenciada.

I – SIMPLES NACIONAL

O art. 146, III, d, parágrafo único, da Constituição Federal dispõe

sobre o tratamento diferenciado e favorecido a ser dispensado às microempresas (ME) e às empresas de pequeno porte (EPP).

RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA..........................................................................................................

27

Art. 146. Cabe à lei complementar:

[...]

III – estabelecer normas gerais em matéria de legislação tributária, especialmente sobre:

[...]

d) definição de tratamento diferenciado e favorecido para as microempresas

e para as empresas de pequeno porte, inclusive regimes especiais ou simplificados no caso do imposto previsto no art. 155, II, das contribuições previstas

no art. 195, I e §§ 12 e 13, e da contribuição a que se refere o art. 239.

Parágrafo único. A lei complementar de que trata o inciso III, d, também poderá instituir um regime único de arrecadação dos impostos e contribuições

da União, dos Estados, do Distrito Federal e dos Municípios, observado que:

I – será opcional para o contribuinte;

II – poderão ser estabelecidas condições de enquadramento diferenciadas

por Estado;

III – o recolhimento será unificado e centralizado e a distribuição da parcela

de recursos pertencentes aos respectivos entes federados será imediata, vedada qualquer retenção ou condicionamento;

IV – a arrecadação, a fiscalização e a cobrança poderão ser compartilhadas

pelos entes federados, adotado cadastro nacional único de contribuintes.

A fim de concretizar os ditames constitucionais aptos a propiciar um

tratamento mais benéfico ao Regime Especial Unificado de Arrecadação de

Tributos e Contribuições devidos pela Microempresas e Empresas de Pequeno Porte – Simples Nacional, foi instituído, por meio da Lei Complementar

Federal nº 123/2006, que disciplina o tratamento diferenciado, neste regime, que o contribuinte recolhe o ICMS, o ISS e os tributos federais de forma englobada por meio do DAS – Documento de Arrecadação do Simples

Nacional.

Os optantes por este regime diferenciado de apuração e recolhimento

de tributos recolherão o imposto devido de acordo com a receita bruta auferida, mediante recolhimento mensal único.

No entanto, em que pese o ICMS seja recolhido dentro do Simples

Nacional, nem todas as operações sujeitas ao imposto são tributadas dentro

do regime; são exceções previstas no art. 13, § 1º, XIII, da LC 123/2006,

em que o imposto deve ser recolhido da mesma forma que um contribuinte

normal.

28 R������������������������������������������������������������������������������������������������������RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA

Art. 13. O Simples Nacional implica o recolhimento mensal, mediante documento único de arrecadação, dos seguintes impostos e contribuições:

[...]

§ 1º O recolhimento na forma deste artigo não exclui a incidência dos seguintes impostos ou contribuições, devidos na qualidade de contribuinte ou

responsável, em relação aos quais será observada a legislação aplicável às

demais pessoas jurídicas:

[...]

XIII – ICMS devido:

a) nas operações sujeitas ao regime de substituição tributária, tributação concentrada em uma única etapa (monofásica) e sujeitas ao regime de antecipação do recolhimento do imposto com encerramento de tributação,

envolvendo combustíveis e lubrificantes; energia elétrica; cigarros e outros

produtos derivados do fumo; bebidas; óleos e azeites vegetais comestíveis; farinha de trigo e misturas de farinha de trigo; massas alimentícias;

açúcares; produtos lácteos; carnes e suas preparações; preparações à base

de cereais; chocolates; produtos de padaria e da indústria de bolachas e

biscoitos; sorvetes e preparados para fabricação de sorvetes em máquinas;

cafés e mates, seus extratos, essências e concentrados; preparações para

molhos e molhos preparados; preparações de produtos vegetais; rações

para animais domésticos; veículos automotivos e automotores, suas peças,

componentes e acessórios; pneumáticos; câmaras de ar e protetores de

borracha; medicamentos e outros produtos farmacêuticos para uso humano ou veterinário; cosméticos; produtos de perfumaria e de higiene pessoal; papéis; plásticos; canetas e malas; cimentos; cal e argamassas; produtos cerâmicos; vidros; obras de metal e plástico para construção; telhas e

caixas d’água; tintas e vernizes; produtos eletrônicos, eletroeletrônicos e

eletrodomésticos; fios; cabos e outros condutores; transformadores elétricos e reatores; disjuntores; interruptores e tomadas; isoladores; para-raios

e lâmpadas; máquinas e aparelhos de ar-condicionado; centrifugadores

de uso doméstico; aparelhos e instrumentos de pesagem de uso doméstico; extintores; aparelhos ou máquinas de barbear; máquinas de cortar o

cabelo ou de tosquiar; aparelhos de depilar, com motor elétrico incorporado; aquecedores elétricos de água para uso doméstico e termômetros;

ferramentas; álcool etílico; sabões em pó e líquidos para roupas; detergentes; alvejantes; esponjas; palhas de aço e amaciantes de roupas; venda de

mercadorias pelo sistema porta a porta; nas operações sujeitas ao regime

de substituição tributária pelas operações anteriores; e nas prestações de

serviços sujeitas aos regimes de substituição tributária e de antecipação de

recolhimento do imposto com encerramento de tributação;

b) por terceiro, a que o contribuinte se ache obrigado, por força da legislação

estadual ou distrital vigente;

RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA..........................................................................................................

29

c) na entrada, no território do Estado ou do Distrito Federal, de petróleo,

inclusive lubrificantes e combustíveis líquidos e gasosos dele derivados,

bem como energia elétrica, quando não destinados à comercialização ou

industrialização;

d) por ocasião do desembaraço aduaneiro;

e) na aquisição ou manutenção em estoque de mercadoria desacobertada de

documento fiscal;

f) na operação ou prestação desacobertada de documento fiscal;

g) nas operações com bens ou mercadorias sujeitas ao regime de antecipação

do recolhimento do imposto, nas aquisições em outros Estados e Distrito

Federal:

1. com encerramento da tributação, observado o disposto no inciso IV do

§ 4º do art. 18 desta Lei Complementar;

2. sem encerramento da tributação, hipótese em que será cobrada a diferença entre a alíquota interna e a interestadual, sendo vedada a agregação de

qualquer valor;

h) nas aquisições em outros Estados e no Distrito Federal de bens ou mercadorias, não sujeitas ao regime de antecipação do recolhimento do imposto, relativo à diferença entre a alíquota interna e a interestadual;

[...].

II – CONVÊNIO Nº 93/2015

A Emenda Constitucional nº 87/2015 modificou o art. 155, § 2º, VIII,

da Constituição Federal, alterando significativamente a sistemática do ICMS

nas operações interestaduais com não contribuinte do imposto.

Até dezembro de 2015, o inciso VII do § 2º do art. 155 da Constituição Federal determinava que, nas operações e prestações que destinem

bens e serviços a consumidor final localizado em outro Estado, adotar-se-ão

alíquota interestadual, quando o destinatário for contribuinte do imposto, e

alíquota interna, quando o destinatário não for contribuinte dele.

Desta forma, se o adquirente fosse consumidor final não contribuinte,

haveria incidência da alíquota interna do Estado, ficando o ICMS todo para

o Estado de origem.

Com o advento da EC 87/2015, essa sistemática mudou; a partir de

janeiro de 2016, nas operações e prestações que destinem bens e serviços

a consumidor final, contribuinte ou não do imposto, localizado em outro

Estado, adotar-se-á a alíquota interestadual, e caberá ao Estado de localiza-

30 R������������������������������������������������������������������������������������������������������RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA

ção do destinatário o imposto correspondente à diferença entre a alíquota

interna do Estado destinatário e a alíquota interestadual.

Diante deste novo cenário tributário, o Conselho Nacional de Política

Fazendária – Confaz publicou o Convênio nº 93 no dia 21 de setembro de

2015, o qual dispõe acerca de procedimentos a serem observados nas operações e prestações que destinem bens e serviços a consumidor final não

contribuinte do ICMS, localizado em outra unidade da Federação.

Embora o Convênio nº 93/2015 tenha estabelecido regras gerais para

recolhimento do novo ICMS, também estabeleceu, na cláusula nona, que

os contribuintes optantes pelo Regime Especial Unificado de Arrecadação

de Tributos e Contribuições devidos pelas Microempresas e Empresas de

Pequeno Porte – Simples Nacional teriam que recolher o diferencial de alíquotas, novo ICMS, para o Estado de destino, estendendo, assim, a obrigatoriedade.

A aplicação da cláusula 9ª (nona) para o Simples Nacional causou um

acréscimo relevante na sua carga tributária, deixando de aplicar tratamento

diferenciado às micro e pequenas empresas.

III – DA ANÁLISE CONSTITUCIONAL

A cláusula 9º (nona) do Convênio nº 93/2015 fere frontalmente princípios constitucionais e as normas que regem o Simples Nacional. Vejamos:

Convênio ICMS nº 93/2015

[...]

Cláusula nona. Aplicam-se as disposições deste convênio aos contribuintes

optantes pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte – Simples Nacional, instituído pela Lei Complementar nº 123, de 14 de dezembro

de 2006, em relação ao imposto devido à unidade federada de destino.

No princípio da legalidade, tem-se a garantia de que nenhum tributo

será instituído, nem aumentado, a não ser por meio de lei, tal a sua relevância dentro do nosso ordenamento que está preceituado no art. 5º, II, e no

art. 150, I, da Constituição Federal.

O inciso II do art. 5º da Constituição Federal determina que “ninguém

será obrigado a fazer ou deixar de fazer alguma coisa senão em virtude de

lei”. Este é um direito garantido pela Constituição, as garantias individuais e

coletivas são cláusula pétrea, tal a sua importância, não podendo ser passível de alteração (art. 60, § 4º, da CF/1988).

RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA..........................................................................................................

31

CF/1988

Art. 5º Todos são iguais perante a lei, sem distinção de qualquer natureza,

garantindo-se aos brasileiros e aos estrangeiros residentes no País a inviolabilidade do direito à vida, à liberdade, à igualdade, à segurança e à propriedade, nos termos seguintes:

[...]

II – ninguém será obrigado a fazer ou deixar de fazer alguma coisa senão em

virtude de lei;

[...].

O art. 150, I, da CF/1988 tem o objetivo de limitar o poder de tributar,

evidenciando o princípio da estrita legalidade tributária:

Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é

vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

I – exigir ou aumentar tributo sem lei que o estabeleça;

[...].

O Código Tributário Nacional assim dispõe:

Art. 97. Somente a lei pode estabelecer:

I – a instituição de tributos, ou a sua extinção;

II – a majoração de tributos, ou sua redução, ressalvado o disposto nos

arts. 21, 26, 39, 57 e 65;

III – a definição do fato gerador da obrigação tributária principal, ressalvado

o disposto no inciso I do § 3º do art. 52, e do seu sujeito passivo;

IV – a fixação de alíquota do tributo e da sua base de cálculo, ressalvado o

disposto nos arts. 21, 26, 39, 57 e 65;

V – a cominação de penalidades para as ações ou omissões contrárias a seus

dispositivos, ou para outras infrações nela definidas;

VI – as hipóteses de exclusão, suspensão e extinção de créditos tributários,

ou de dispensa ou redução de penalidades.

§ 1º Equipara-se à majoração do tributo a modificação da sua base de cálculo, que importe em torná-lo mais oneroso.

Desta forma, a Carta Magna estabelece segurança jurídica entre contribuintes e Estado, não havendo dúvida de que somente a lei pode criar e

aumentar tributo.

O art. 146, III, alínea d, da Constituição Federal dispõe que cabe à

lei complementar estabelecer normas gerais sobre tratamento diferenciado

32 R������������������������������������������������������������������������������������������������������RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA

e favorecido para as microempresas e para as empresas de pequeno porte,

o que foi disposto pela Lei Complementar nº 123/2006, que regulamentou

o Simples Nacional.

Art. 146. Cabe à lei complementar:

[...]

III – estabelecer normas gerais em matéria de legislação tributária, especialmente sobre:

[...]

d) definição de tratamento diferenciado e favorecido para as microempresas

e para as empresas de pequeno porte, inclusive regimes especiais ou simplificados no caso do imposto previsto no art. 155, II, das contribuições previstas

no art. 195, I e §§ 12 e 13, e da contribuição a que se refere o art. 239.

A matéria é reservada à lei complementar, não podendo ser regulamentada por meio de um convênio. O Confaz não tem competência para

determinar a aplicação das mudanças trazidas pela EC 87/2015 para as microempresas e empresas de pequeno porte.

Qualquer nova obrigação imposta aos optantes do Simples Nacional

deve ser feita por mudanças na Lei Complementar nº 123/2006.

A Lei Complementar nº 123/2006, no seu art. 1º, §§ 3º, 6º, 7º, assim

dispõe:

Art. 1º Esta Lei Complementar estabelece normas gerais relativas ao tratamento diferenciado e favorecido a ser dispensado às microempresas e empresas de pequeno porte no âmbito dos Poderes da União, dos Estados, do

Distrito Federal e dos Municípios, especialmente no que se refere:

[...]

§ 3º Ressalvado o disposto no Capítulo IV, toda nova obrigação que atinja as

microempresas e empresas de pequeno porte deverá apresentar, no instrumento que a instituiu, especificação do tratamento diferenciado, simplificado e favorecido para cumprimento.

[...]

§ 6º A ausência de especificação do tratamento diferenciado, simplificado e

favorecido ou da determinação de prazos máximos, de acordo com os §§ 3º

e 4º, tornará a nova obrigação inexigível para as microempresas e empresas

de pequeno porte.

§ 7º A inobservância do disposto nos §§ 3º a 6º resultará em atentado aos

direitos e garantias legais assegurados ao exercício profissional da atividade

empresarial.

Ofensa ao art. 170, IX, e ao art. 179 da Constituição Federal trata

do princípio de tratamento favorecido às microempresas e às empresas de

pequeno porte.

RET Nº 109 – Maio-Jun/2016 – ASSUNTO ESPECIAL – DOUTRINA..........................................................................................................

33

Portanto, o Confaz não tem competência para, por meio de um convênio, estabelecer tal cobrança, e, diante dos fatos, é notório que o regime tributário Simples Nacional foi criado para proteger, beneficiar e tratar

desigualmente os menores contribuintes e os empreendedores com pouca

capacidade contributiva e menor poder econômico.

CONCLUSÃO

É cediço o entendimento de que a cláusula 9ª (nona) do Convênio

nº 93/2015 fere frontalmente a Constituição Federal e a legislação que rege