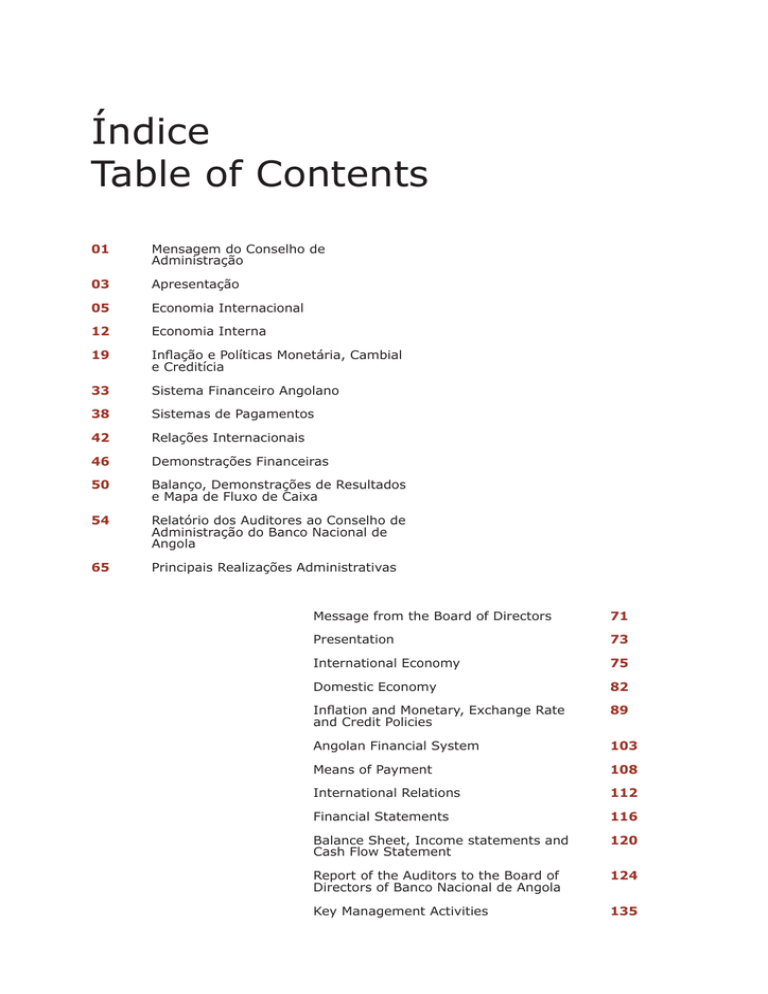

Índice

Table of Contents

01

Mensagem do Conselho de

Administração

03

Apresentação

05

Economia Internacional

12

Economia Interna

19

Inflação e Políticas Monetária, Cambial

e Creditícia

33

Sistema Financeiro Angolano

38

Sistemas de Pagamentos

42

Relações Internacionais

46

Demonstrações Financeiras

50

Balanço, Demonstrações de Resultados

e Mapa de Fluxo de Caixa

54

Relatório dos Auditores ao Conselho de

Administração do Banco Nacional de

Angola

65

Principais Realizações Administrativas

Message from the Board of Directors

71

Presentation

73

International Economy

75

Domestic Economy

82

Inflation and Monetary, Exchange Rate

and Credit Policies

89

Angolan Financial System

103

Means of Payment

108

International Relations

112

Financial Statements

116

Balance Sheet, Income statements and

Cash Flow Statement

120

Report of the Auditors to the Board of

Directors of Banco Nacional de Angola

124

Key Management Activities

135

Relatório e Contas 2005

01

Amadeu de Jesus Castelhano Maurício

Governador do Banco Nacional de Angola

Mensagem do Conselho de

Administração

Serra da Leba, Huíla.

P

ara possibilitar o cumprimento da sua

missão institucional de assegurar o valor

da moeda nacional e zelar pela solidez do

sistema financeiro angolano, o Banco Nacional de Angola - BNA, no exercício de 2005,

deu continuidade às acções que visam modernizar os seus sistemas administrativos

internos, o eficaz acompanhamento do Sistema Financeiro Angolano e a efectiva execução das políticas monetária e cambial de

sua responsabilidade.

No Relatório da Administração – 2005, que

ora se apresenta, são referidos os principais

resultados obtidos, além de uma apreciação

da economia internacional e da economia

interna. Assim, o documento atende às exigências legais e regulamentares relacionadas com a gestão do BNA, nomeadamente o

art.º 84º da sua Lei Orgânica.

Aqui são reflectidos os esforços empreendidos para a recuperação da contabilidade e o

reforço da fiabilidade quer dos instrumentos

e modelos de gestão, quer da informação

que devemos prestar sobre a situação financeira do Banco.

No tocante ao controlo da inflação - missão principal dos bancos centrais em todo

o Mundo - o BNA foi bem sucedido em 2005

(ver capítulo IV – Inflação e Políticas Monetária, Cambial e Creditícia). Com o controlo

da inflação toda a sociedade angolana acaba

por se beneficiar da acção do banco central

na condução das políticas monetária e cambial.

Entretanto, a condução dessas políticas tem

efeito sobre as demonstrações financeiras,

ora gerando superávit ora défice, o que, em

se tratando de um banco central, é uma situação conhecida, tal como previsto na legislação em vigor, que a propósito, estabelece formas de relacionamento com o Tesouro

face a essas ocorrências.

Não podemos deixar de registar aqui o reconhecimento pelo Governo dos esforços

empreendidos pelo BNA, ao cumprir estritamente a legislação específica no sentido

de equilibrar as contas do BNA, ajustamento

assegurado pela emissão de Obrigações do

Tesouro, para suprir os défices operacionais

de 2003 e 2004 conforme o Decreto Executivo n.º 75/06.

No exercício econômico de 2005, as demonstrações financeiras registam um défice

que na sua decomposição, reflecte por um

lado, a actuação do banco no mercado monetário e cambial, e, por outro lado, o custo

da gestão administrativa e em particular a

gestão de recursos humanos em todas as

suas vertentes, conforme comentado no capítulo IX – Demonstrações Financeiras.

Como é sabido, situações que ocorreram no

passado recente, cuja intervenção do BNA

foi necessária, ainda causam reflexos nas

contas do BNA, nomeadamente os relacionadas com o extinto Banco CAP e à erosão

do capital estatutário do BNA, por força das

altas taxas de inflação que o País experimentou.

A propósito das acções relacionadas com a

recuperação da contabilidade, e da melhoria

dos registos e de sua fiabilidade, o BNA está

a ultimar as demonstrações financeiras, referentes a 2006 que serão dadas a conhecer

muito oportunamente.

Propomo-nos doravante, sem desrespeitar o

estabelecido na Lei Orgânica, antes pelo contrário, passar a apresentar um relatório que

denominaremos Relatório da Administração,

e um outro com outras características, igualmente de periodicidade anual, onde pretendemos prestar informações mais detalhadas

sobre os aspectos macro-económicos, criando séries históricas que subsidiem estudos

de interesse dos vários segmentos da sociedade angolana, bem como da comunidade

internacional.

03

Relatório da Administração

Apresentação

Apresentação

O Arco.

Oásis no deserto do Namibe.

D

epois dos esforços empreendidos de recuperação da contabilidade dos exercícios económicos de 1999 a 2004 e do aprimoramento dos sistemas de controlo interno

e informático, pode hoje, o Banco Nacional

de Angola, assegurar a devida oportunidade

e regularidade da informação contabilística

e financeira, tendo entrado num processo de

normalidade de apresentação de contas.

O BNA, apostado em potenciar uma cultura

assente em critérios cada vez mais rigorosos e transparentes, alinhados às melhores

práticas internacionais, está a empreender o

reforço da fiabilidade quer dos seus próprios

instrumentos e modelos de gestão, quer da

informação que deve prestar sobre a sua situação financeira.

Neste âmbito se insere o presente relatório

anual que visa destacar as principais acções

do Conselho de Administração em 2005,

norteadas pela missão do BNA de assegurar o valor da moeda nacional e zelar pela

solidez do sistema financeiro, que tal como

estabelecido no artigo 84º da Lei nº 6/97 de

11 de Julho, deve integrar o balanço e contas anuais, assim como a análise das operações e negócios correspondentes ao exercício, assim como uma análise da situação

económica.

Nesse contexto, apresentamos um comentário sobre o comportamento da economia

angolana no período, como igualmente sumarizamos aspectos relevantes da economia internacional, atendendo à influência

deste mundo globalizado sobre as variáveis

internas.

No tocante à contribuição do BNA para o

desempenho da economia em 2005, são

comentadas as principais acções para aprimorar a supervisão e o fortalecimento do

sistema financeiro angolano, bem como as

acções de gestão das políticas monetária e

cambial.

As demonstrações financeiras do BNA, traduzidas nos documentos de síntese contabilística (balanço, demonstração de resul-

tados e mapa de fluxos de caixa), relativos

ao exercício económico encerrado em 31 de

Dezembro de 2005, aprovado pelo Conselho de Administração, são igualmente apresentadas e comentadas.

05

Relatório da Administração

Economia Internacional

Economia Internacional

Sumário

O

cenário de crescimento da economia

mundial foi positivo em 2005, superando as expectativas mais optimistas. As

condições em 2006 deverão permanecer

favoráveis, com a inflação controlada e as

taxas de juros em níveis historicamente baixos, a despeito do actual ciclo de aperto da

política monetária. Os principais riscos de

curto prazo, são os impactos sobre a inflação e a actividade económica, do patamar

do preço do barril do petróleo e da política

monetária restritiva das economias avançadas, em particular sobre o mercado imobiliário norte-americano. No médio prazo,

dever-se-à monitorar a sustentabilidade dos

défices fiscal e externo dos Estados Unidos.

Considera-se que os riscos do desequilíbrio

mundial reduzir-se-ão à medida que ocorra um realinhamento gradual das taxas de

câmbio, passando pela depreciação do dólar

norte-americano e pela valorização das moedas dos países superavitários da conta corrente - como diversas economias asiáticas e

grandes exportadores de petróleo.

Economia mundial: Crescimento e inflação

em % a.a.

Mundo

2004

2005

2006 (e)

2007 (p)

5,3

4,8

4,9

4,7

Economias avançadas

3,3

2,7

3,0

2,8

Estados Unidos

4,2

3,5

3,4

3,3

Zona Euro

2,1

1,3

2,0

1,9

Alemanha

1,6

0,9

1,3

1,0

França

2,1

1,4

2,0

2,1

Japão

2,3

2,7

2,8

2,1

Reino Unido

3,1

1,8

2,5

2,7

Canadá

2,9

2,9

3,1

3,0

Russia

7,2

6,4

6,0

5,8

China

10,1

9,9

9,5

9,0

Índia

8,1

8,3

7,3

7,0

México

4,2

3,0

3,5

3,1

Oriente Médio

5,4

5,9

5,7

5,4

Volume de Comércio/1

10,4

7,3

8,0

7,5

Preço do Petróleo/2

30,7

41,3

14,8

2,9

Economias Avançadas

2,0

2,3

2,3

2,1

Emergentes e Economias em Desenvolvimento

5,7

5,4

5,4

4,8

Inflação

(e) Estimativa (p) Projecção

/1 Volume de comércio total de bens e serviços

/2 Média aritmética dos preços Brent, Dubai e WTI. Em 2005 de $53,35, em 2006 de $61,25 e em 2007 de $63,00.

Fonte: FMI

06

Relatório da Administração

Economia Internacional

No curto prazo, não se espera ruptura dos

fluxos de capitais para as economias emergentes, uma vez que as políticas monetária

e fiscal ainda são expansionistas, comparativamente ao padrão histórico. As taxas de

juros encontram-se em elevação, mas abaixo das suas médias históricas. A absorção

de crises eventuais não parece ser preocupante, comparativamente às décadas de 80

e 90, sendo que nos últimos anos as economias emergentes ajustaram as suas finanças públicas, reduziram ou reestruturaram

a dívida externa em melhores condições de

prazo e custo, além de terem implementado

regimes de flutuação cambial.

Análise

O crescimento da economia internacional

continua a superar as expectativas, sobretudo as revisões em alta do crescimento da

China, que tem influenciado de forma decisiva a alta dos preços das commodities nos últimos anos. De facto, a despeito do aumento

dos preços do barril do petróleo, o produto interno bruto (PIB) mundial registou um

crescimento de 4,8% em 2005, registando

um acréscimo médio elevado, praticamente

ao mesmo rítmo verificado no ano anterior

de 5,3%.

Sem se concentrar em uma ou duas economias, o desempenho da economia mundial

tem apresentado um crescimento mais harmónico nos continentes, como se observa

com o PIB da maior economia do planeta,

os Estados Unidos, que cresceu 2,7% e o

da Zona do Euro, 1,3%, sendo de destacar

o crescimento da economia japonesa, que

passou de 2,3% em 2004 para 2,7% em

2005. O crescimento também foi expressivo em África, na América Latina e na Ásia.

As estimativas para 2006 apontam para a

consolidação do crescimento japonês, bem

como sinais de sustentabilidade da recupe-

ração económica européia, embora com insuficiência da procura doméstica e portanto, com capacidade produtiva ociosa. Nas

economias emergentes, o cenário de crescimento é sólido e robusto, com destaque

para a China, Rússia e Índia.

Nos Estados Unidos, o crescimento real do

produto no quarto trimestre de 2005 ficou

abaixo das expectativas, em 1,6% sobre o

trimestre anterior (taxa anualizada). Entretanto, esse número não representa uma

reversão da tendência de crescimento apresentada pela economia norte-americana

desde meados de 2003. Na verdade, essa

queda foi, em boa parte, resultado da redução do consumo de automóveis em 45%,

o que provocou uma redução de 17,5% no

consumo de bens duradouros. Contudo, o

crescimento, no quarto trimestre, do consumo dos bens não-duráveis e de serviços, foi

superior ao do trimestre anterior. O maior

risco para a continuidade do crescimento

do PIB norte-americano está no sector da

construção residencial. Apenas em 2005,

as taxas de juros para o crédito habitação

passaram de 5,8% a.a. para 6,3% a.a. Os

preços dos imóveis continuam a subir, mas

a um ritmo cada vez menor.

A inflação norte-americana mantém-se controlada, mas o índice de preços ao consumidor (CPI) manteve-se em 0,2%, ao mês

entre Julho e Dezembro de 2005, ou seja, a

uma taxa anualizada de 2,4%. Nos últimos

doze meses encerrados em Dezembro de

2005, o CPI situava-se em 2,1%, no limite

da “zona confortável” aceite pelo Federal Reserve. A expectativa é de que o CPI continue

a subir gradualmente, o que levará a novas

elevações da taxa básica de juros em 2006,

para um intervalo entre 5,0% e 5,50%.

O PIB da Zona do Euro teve crescimento dessazonalizado de 0,3% no quarto trimestre de 2005, em relação ao trimestre

imediatamente anterior. Com isso, o PIB

acumulou uma alta de 1,3% em 2005, registando uma desaceleração em relação à

07

Relatório da Administração

Economia Internacional

variação de 2,1% de 2004. Entretanto, as

pesquisas indicam um fortalecimento da

economia européia em 2006. De acordo com

as projecções da Comissão Européia, o PIB

da Zona do Euro deverá crescer entre 0,4%

e 0,8% no primeiro trimestre de 2006, e entre 0,4% e 0,9% no segundo trimestre. A

inflação em termos anualizados esteve na

faixa de 2,3% ao ano nos últimos meses de

2005, mas ainda existem riscos, em função

do comportamento dos preços do petróleo e

dos impactos secundários da elevação dos

salários de 2005. Nesse sentido, espera-se o

aumento da taxa básica para níveis de 2,5%

ao ano, em 2006.

Na economia japonesa, constata-se o aumento expressivo dos investimentos, em

ritmo superior ao consumo pessoal, indicando a recuperação da confiança empresarial

no crescimento do país. No último trimestre, o crescimento do PIB foi de 1,4% em

termos reais, acumulando um percentual de

2,7% em 2005. A recuperação da economia

japonesa e a expectativa do término do ciclo

deflacionário, devem levar o Banco Central

do Japão a terminar com a política expansionista, pela qual a instituição compra as

reservas de forma excessiva, sustentando

uma taxa de juros do overnight na vizinhança de 0%.

O PIB real da China acumulou um crescimento de 9,9% em 2005, alavancado pelo

sector industrial. De facto, a inflação em

2005 atingiu apenas 1,8%, contra uma variação de 3,9% em 2004. A inflação baixa

e a continuidade do crescimento expressivo

dos investimentos fixos (em 2005, aumentou 25,7%) são factores que ainda inibem a

necessidade de aperto da política monetária

interna. De facto, a expectativa de crescimento da China é de 9,5% para 2006.

Preço Médio Anual do Barril de Petróleo

(US$/barril)

60

50

40

30

20

10

0

1999

2000

2001

Brent (FOB) - US$

2002

2003

WTI (FOB) - US$

2004

2005

08

Relatório da Administração

Economia Internacional

Em 2005, os preços do petróleo apresentaram uma trajectória ascendente e também volátil,

tendência que deverá permanecer ao longo de 2006. As incertezas geopolíticas permanecem,

destacando-se a instabilidade no Oriente Médio, associada ao desenvolvimento da indústria

nuclear no Irão e a ameaça de guerra civil no Iraque. Também merece destaque a avaliação da

Agência Internacional de Energia em relação às condições futuras de procura e oferta do petróleo, no que se refere ao baixo volume dos investimentos na exploração petrolífera. De facto,

os mercados futuros projectam para 2006 a manutenção de preços elevados, pois o consumo

não mostra sinais de desaceleração. A expectativa de crescimento do PIB mundial para 2006

é de 4,9%, permanecendo portanto em nível bastante elevado.

Mercado Global de Petróleo: Procura, Capacidade e Preço Médio

Dez/02

Dez/03

Dez/04

Dez/05 /1

Capacidade /2

79,9

80,0

81,7

83,3

Dez/10 /1

93,0

Procura /2

76,9

78,1

80,0

81,5 - 82

89 - 93

Excesso de Capacidade

3,0

1,9

1,7

1,3 - 1,8

0 - 4,0

Excesso de Capacidade

3,8

2,4

2,1

1,6 - 2,2

0 - 4,3

25,0

28,9

37,8

46,5

n.d.

como % da Capacidade total

Preço Médio do Barril /3

Fonte: FMI, Departamento de Energia USA e Agência Internacional de Energia

/1 estimativa

/2 em milhões de barris por dia, excluindo gás natural

Os preços das commodities metálicas aumentaram ao longo de 2005, reflectindo o

ciclo de alta do crescimento e factores menos favoráveis no lado da oferta. Para 2006,

espera-se preços mais moderados, em função da resposta da expansão da oferta à

elevação dos preços dos últimos anos.

As condições do mercado financeiro global

permanecem favoráveis, com níveis baixos

de prémio de risco e de volatilidade. As taxas nominais mundiais, que já subiram ao

longo de 2005, deverão continuar a elevarse em 2006, puxadas pela alta da taxa básica de juros norte-americana, que deverá

situar-se entre 5,0 e 5,5% ao ano.

A despeito do ciclo de aperto da política

monetária internacional, as taxas de juros

continuam baixas em termos históricos, o

que deve efectivamente beneficiar o ciclo

de crescimento. Os spreads entre as taxas

de juros das economias industrializadas e

emergentes continuam a fechar-se reflec-

/3 preço médio spot das cotações Brent, WTI e Dubai

tindo não só a melhoria dos fundamentos

macroeconómicos dos países emergentes,

mas também a elevada liquidez detectada nos fluxos internacionais de capitais. A

maioria das economias emergentes já teria

financiado em 2005 uma parcela expressiva das suas necessidades de financiamento

para 2006, acumulando mais reservas internacionais.

Inúmeros factores, dentre eles a crescente

procura agregada da economia chinesa, a

elevada liquidez internacional, as taxas de

juros em ascensão, mas ainda baixas em

termos históricos, beneficiam a manutenção

do crescimento mundial elevado em 2006.

Deverá igualmente ressaltar-se outros factores, tais como: i) o crescimento contínuo

do défice da conta-corrente da economia

norte-americana. O aumento do défice externo norte-americano é acompanhado pelo

crescimento do superávit comercial das economias exportadoras de petróleo, da China,

09

Relatório da Administração

Economia Internacional

do Japão e de diversas economias emergentes, sendo o financiamento desse défice feito em

função do diferencial das taxas de juros de curto prazo e da poupança líquida elevada das

economias dos países referenciados; ii) as pressões inflacionárias, que permanecem moderadas. A inflação registou alta em algumas economias, em função da alta dos preços do barril

do petróleo, mas os índices de preços ao consumidor têm sido pouco afectados, bem como as

expectativas inflacionárias, que têm permanecido controladas e convergentes com as metas

inflacionárias; iii) os mercados emergentes, que elevam as suas poupanças líquidas e contribuem para níveis baixos das taxas de juros de longo prazo. Esse movimento tem sido explicado pelo excesso de investimento e pela dívida elevada no final dos anos 90, que obrigou

diversas economias a reestruturarem gradualmente a sua dívida e a implementar políticas

económicas de austeridade.

Taxas de Câmbio

125

0,95

Euro/US$

Iene/US$

dez/05

out/05

ago/05

jun/05

abr/05

fev/05

dez/04

out/04

ago/04

jun/04

abr/04

100

fev/04

0,70

dez/03

105

out/03

0,75

ago/03

110

jun/03

0,80

abr/03

115

Fonte: Bloomberg

A despeito do cenário mundial favorável, o Banco Nacional de Angola reconhece a importância

de se identificar e monitorar alguns riscos do cenário mundial:

• A evolução do preço do barril do petróleo. Nos últimos anos, tem sido reduzido o impacto

da alta do preço no crescimento, em parte pela expectativa de inflação estável e também pelo

facto que o choque de preços é provocado pelo aumento da procura e não pela redução da

oferta. Quais seriam as preocupações, se os produtores e consumidores não tratarem esse

choque como permanente e estrutural? Se o tratarem como permanente, procurarão fontes

alternativas e reduzirão gradativamente a dependência dessa commodity e o seu potencial

inflacionário. O excesso de capacidade desse produto é muito baixo, o que deixa esse mercado

sujeito a choques (incluindo ameaças terroristas, deflagração de guerras em países produtores

etc). Outra preocupação está associada ao impacto da alta do preço do barril sobre os custos

e a inflação.

Iene/US$

120

0,85

fev/03

Euro/US$

0,90

10

Relatório da Administração

Economia Internacional

• As condições do mercado financeiro. No

biénio 2004-2005, as taxas de juros de

curto prazo vêem aumentando no mercado internacional, destacando-se o ciclo

de aperto monetário gradual nos Estados

Unidos. O mundo está a passar por um

movimento de transição de um período

marcado por uma política monetária expansionista para uma menos flexível. Porém, os mercados estão mais sólidos: nos

últimos anos, as economias emergentes

aproveitaram a geração de superavits

para reduzir ou reestruturar significativamente a sua dívida externa; desde a

eclosão das crises financeiras e cambiais

das décadas de 80 e 90, os activos, as

operações e a gestão do sistema bancário

internacional estão mais eficientes e protegidos. O principal risco está localizado

no eventual ajuste do mercado imobiliário, sobretudo nas economias cujos preços estão em patamares muito elevados

(nos EUA).

• Os desequilíbrios globais. No curto prazo, o défice da conta corrente dos Estados Unidos continuará a ser financiado.

No médio prazo, é fundamental que esse

défice recue, para estabilizar a sua dívida

externa. De salientar que a alta dos preços do petróleo dificulta esse ajustamento, por ser os EUA um grande importador

de petróleo. Os riscos desse ajustamento

seriam reduzidos de diversas maneiras:

uma parte desse ajustamento teria que

ser feito pelo sector privado, via aumento da poupança privada doméstica e pela

elevação das compras de não residentes,

de activos americanos, e a outra parte

pela recuperação das finanças públicas.

Os riscos também seriam diminuídos com

a política cambial passando por maior flexibilidade cambial, sobretudo na China e

nas demais economias superavitárias em

conta corrente, desde que aumentasse a

apreciação das suas moedas.

12

Relatório da Administração

Economia Interna

Economia Interna

Rio Lucala, Malange.

A

pós a desaceleração verificada em 2003, o crescimento da economia angolana no biénio

2004-2005 iniciou uma trajectória de altas taxas de crescimento, sustentada principalmente pelo aumento da produção petrolífera e dos preços do barril do petróleo no mercado

internacional, pela ampliação do crédito líquido doméstico e pela consolidação da estabilização

macroeconómica. No sector não-petrolífero, a despeito das adversidades climáticas e estruturais, constata-se a recuperação da produção agrícola e do sector da construção civil - grande

empregador de mão-de-obra – com a expectativa de ampliação expressiva dos investimentos.

Para 2006, estima-se que o crescimento real do PIB se situe próximo de 20%.

Angola - Produto Interno Bruto

taxa real de crescimento

30

PIB Total

25

PIB Petrolífero

PIB Total média 2002-2004

20

20,5

Em % real anual

PIB Petrolífero média 2002-2004

15

14,8

PIB Petrolífero: média = 10,6% (2002 - 2004)

11,2

10

7,9

PIB Total: média = 9,8% (2002 - 2004)

6,9

5

3,4

3,0

3,3

3,1

0

-5

1997

1998

1999

2000

2001

2002

2003

2004

2005

Em 2005, o Produto Interno Bruto (PIB) cresceu 20,6% em termos reais, representando uma

aceleração do crescimento em relação à taxa de 11,2% verificada em 2004. Os resultados

do produto total e da maioria dos seus componentes sectoriais foram tão expressivos que

permitiram que as metas de crescimento previstas pelo Programa Geral do Governo fossem

superadas. O crescimento da economia nacional foi dominado por três sectores da actividade

económica: petróleo, diamantes e os serviços mercantis (incluindo comércio, transportes, banca, serviços diversos, seguros e as telecomunicações).

13

Relatório da Administração

Economia Interna

Metas de Crescimento Económico

Taxa real de crescimento anual (%)

2002

2003

2004

Realizado

Realizado

Realizado

Programado

Realizado

PIB Total

14,8

3,3

11,2

16,1

20,6

PIB Petrolífero

20,8

-2,2

13,1

21,4

26,0

7,8

10,3

9,0

10,4

14,1

PIB Não-Petrolífero

2005

Fonte: INE (Ministério do Planeamento) e /* Programa Geral do Governo 2005/2006

Desagregando o PIB anual, constata-se que, novamente, o sector petrolífero foi o grande responsável por esse desempenho. De facto, o PIB petrolífero cresceu 26%, praticamente o dobro

do percentual verificado no ano anterior e, portanto, superior à média de 10,6% do período

2002-2004. Esse crescimento elevou a participação do PIB de Petróleo Bruto e Gás no produto

total de 54,7% em 2004, para 62,9% em 2005.

Angola - Composição do Produto Interno Bruto

em % do PIB Total

1997

1998

1999

2000

2001

2002

2003

2004

9,0

13,0

6,4

5,7

8,5

7,9

8,4

8,6

7,2

Indústrias Extractivas

52,3

43,3

67,1

67,3

57,6

61,1

59,8

59,9

67,3

Petróleo Bruto e Gás

47,9

37,7

58,8

60,8

51,4

56,1

54,2

54,7

62,9

4,3

Agricultura, Silvicultura e Pescas

2005

Outras

4,4

5,4

8,3

6,5

6,2

5,0

5,7

5,2

Indústria Transformadora

4,4

6,3

3,3

2,9

4,0

3,7

3,9

4,0

3,6

Energia Eléctrica

0,0

0,0

0,0

0,0

0,0

0,0

0,0

0,0

0,0

4,1

6,2

3,1

2,8

3,8

3,5

3,6

3,8

3,1

Serviços Mercantis

Construção

16,1

19,3

15,0

14,5

15,8

15,3

15,9

15,9

12,4

Serviços Não-Mercantis

11,7

10,6

4,9

6,7

10,2

8,6

8,3

7,7

6,3

2,4

1,4

0,2

0,0

0,1

0,1

0,1

0,1

0,0

Direitos e Taxas de Importação

Fonte: Ministério do Planeamento (INE)

De salientar o crescimento significativo do PIB não-petrolífero, com uma taxa de expansão de

14,1% em 2005 contra 9% de 2004. As taxas elevadas de crescimento do sector não-petrolífero são positivas, pois traduzem uma maior absorção da oferta de emprego e contribuem para a

ampliação da produção interna de bens e serviços necessários à economia doméstica, ou seja,

às necessidades do consumo das famílias, do governo e dos investimentos.

A continuidade do crescimento do PIB não-petrolífero favorece também a substituição das

importações, e assim, tende a amenizar os impactos de choques externos adversos sobre a

economia angolana, tais como a reversão do ciclo de crescimento mundial e/ou o recuo abrup-

14

Relatório da Administração

Economia Interna

to do preço do barril do petróleo. De facto,

constata-se que o ritmo de crescimento do

PIB de Angola tem uma correlação expressiva com o preço do barril do petróleo.

O produto da Agricultura cresceu 17% em

2005, portanto acima da média do PIB nãopetrolífero de 14,1%, mas o peso do sector

ainda é pequeno na composição do PIB total, em torno de 7,2%. Para 2006, a expectativa é de que esse percentual suba para

9,5%. No sector das pescas, as aplicações

de capital previstas em meios de captura,

em rede de frio e infra-estruturas portuárias, não foram efectivadas por atrasos burocráticos na disponibilização de algumas linhas de crédito. Isso prejudicou a formação

bruta de capital fixo do sector, provocando

um desempenho modesto em 2005: retração de 16,3% nas capturas e de 2,8% na

transformação.

A recuperação do sector agrícola é crucial

para a estruturação do mercado interno,

sobretudo para a ampliação de empregos e

da massa salarial. O sector agrícola ainda

enfrenta obstáculos a um crescimento sustentado, como deficiências estruturais de

stocagem e de distribuição dos alimentos

e carência de insumos e baixo volume do

investimento privado. Entretanto, o crescimento verificado nos últimos anos comprova

que os esforços do governo estão a colher

resultados positivos de forma gradual e consistente. Além disso, a instabilidade climática tem provocado ocasionalmente adversos

choques de oferta de produção e, assim, dos

preços, o que prejudica o cumprimento da

meta de inflação. De facto, a seca verificada foi o principal factor explicativo do menor desempenho da produção agrícola em

2005. O governo contará com a dinamização do crédito rural e com o programa de

re-infraestruturação para elevar as taxas de

crescimento do sector nos próximos anos.

Angola - Extracção de Diamantes

var (%) acumulada no ano

25%

20%

15%

10%

5%

0%

jan

fev

mar

abr

mai

jun

jul

ago

set

15

Relatório da Administração

Economia Interna

À semelhança do PIB petrolífero, a evolução do sector de diamantes está estreitamente vinculada, ao comportamento dos preços internacionais, e portanto às condições da procura e

oferta. Têm-se intensificado as parcerias entre empresas nacionais e estrangeiras, indicando

uma perspectiva favorável para a expansão da oferta do sector. Além disso, é de salientar o

regresso da De Beers ao mercado diamantífero angolano e a abertura da fábrica de lapidação

em Luanda. Em 2005, O PIB do sector de diamantes cresceu 16,2% em termos reais, 4,2 pontos percentuais abaixo da previsão do Programa Geral do Governo 2005-2006. De acordo com

o Ministério da Geologia e Minas, a expectativa é que a contribuição para o crescimento anual

do PIB ao longo dos próximos anos, seja de pelo menos 5,5 pontos percentuais.

Economia Angolana em 2005

Taxa real de crescimento anual

30

programado

realizado

25

20

15

10

5

0

PIB Total

Petróleo

Diamantes

Agricultura

Transformação

Construção

Energia

Serviços

Mercantis

O PIB dos serviços mercantis em 2005 cresceu 8,5% em termos reais, portanto inferior à taxa

de 13,5 % prevista no Programa do biénio 2005-2006. A perspectiva do sector - que engloba

comércio, turismo, transportes, comunicações, bancos e seguros – é favorável, em função da

dinamização esperada do mercado secundário de títulos, do aumento da massa salarial real,

com o recuo da inflação média, e da ampliação do emprego e redução das taxas médias de

juro.

Em 2005, o desempenho do comércio, em particular, poderia até ter sido mais elevado. De

facto, comparativamente ao ano anterior a condução da política monetária foi mais restritiva:

as taxas reais de juros elevaram-se, pois foi necessário compatibilizar o crescimento elevado

do produto interno bruto à meta de inflação e, assim, sustentar a trajectória de queda da inflação. De facto, conforme exercícios econométricos, verificou-se que o crescimento do produto

interno bruto em 2005 era superior em termos anualizados ao estimado para o produto potencial. Nesse caso, em função do grau de aquecimento da actividade doméstica, a elevação das

taxas reais de juros foi necessária para conter eventuais pressões inflacionistas.

16

Relatório da Administração

Economia Interna

Angola - Produto Interno Bruto Potencial

Taxa real de crescimento (ao ano)

25%

PIB Potencial

PIB Efectivo

20%

15%

10%

5%

0%

1997

1998

1999

2000

2001

2002

2003

2004

2005

No sector de transportes incluído no segmento do PIB de serviços mercantis, constatou-se em

2005 um aumento de 8,6% no número de passageiros transportados em autocarros e táxis

colectivos, de 80% na carga transportada por meios rodoviários e de 45% do movimento portuário

Estrutura Sectorial do PIB de Angola: Expectativa para 2006

Agricultura, Silvicultura e Pescas

8,6%

Petróleo e Refinados

57,0%

Diamantes e Outros

2,3%

Indústria Transformadora

4,6%

Energia Eléctrica e Água

0,4%

Obras Públicas

5,1%

Comércio, Bancos, Seguros, Etc

13,6%

Outros

8,4%

Produto Interno Bruto Total

100,0%

17

Relatório da Administração

Economia Interna

Quedas de Kalandula.

Rio Lucala, Malange.

A indústria transformadora tem apresentado sinais consistentes de recuperação, traduzido no

crescimento expressivo de 24,9% verificado em 2005. A produção de bebidas tem registado as

maiores taxas de crescimento, com uma participação média de 48 % na estrutura do sector,

enquanto que a produção de alimentos tem um peso de 34%. No sector de Energia e Águas,

constata-se desde 2004 um aumento consistente da produção e distribuição de eletricidade,

melhorando os índices de funcionamento da produção industrial e do consumo das famílias. O

desempenho do sector energético em 2005 ficou acima do programado, com a produção total

de eletricidade a aumentar 17,4%.

A expectativa de crescimento do produto interno bruto em 2006 é de 19,5%, sendo puxado

pelo sector petrolífero (+ 21,2%) com contribuição de 12,1 pontos percentuais e pelo sector

de obras públicas e construção (+66,2%) com 3,4 pontos percentuais.

19

Relatório da Administração

Inflação e Políticas Monetária, Cambial e Creditícia

Inflação e Políticas

Monetária, Cambial e

Creditícia

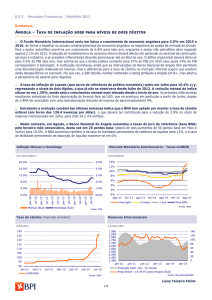

O

Índice de Preços ao Consumidor (IPC) da cidade de Luanda registou um aumento de

18,5%, contra 31,0% em 2004 e 76,6% em 2003, mantendo a trajectória de queda da

inflação verificada nos últimos anos. Desagregando esse índice, constata-se que a inflação

em 2005 foi influenciada pela alta dos preços nas classes de Educação com 24,16%, Lazer,

Recreação e Cultura com 23,05%, Vestuário e Calçado com 20,7% e Transporte com 15,45%.

A classe de Alimentação e Bebidas não Alcoólicas, que constitui o maior ponderador no IPC,

registou uma variação de 20,93%.

Indice de Preços ao Consumidor - Luanda

350%

329,0%

300%

268,4%

Variação Anual

250%

200%

150%

134,8%

116,1%

100%

105,6%

76,6%

50%

31,0%

18,5%

0%

1998

1999

2000

2001

2002

2003

2004

2005

Fonte: INE - Ministério do Planeamento

O grupo “Alimentação” contribuiu com 10,26 pontos percentuais para a alta dos preços em

2005. Adicionando as contribuições dos grupos Transportes (+ 1,23 p.p.) e de Habitação,

Água, Eletricidade e Combustíveis (+ 1,66 p.p.), constata-se que cerca de 70% da inflação

desse período foi explicado pelos ajustamentos desses três segmentos. Uma outra abordagem

é a que desagrega o índice em bens transaccionáveis e não-transaccionáveis1. Nessa óptica, a

inflação dos bens transaccionáveis foi mais que o dobro dos bens não transaccionáveis.

1 Nos preços de bens transaccionáveis são incluídos os grupos da alimentação, bebidas, tabaco, vestuário, calçados, mobiliário e equipamento

doméstico e manutenção, comunicações e bens de serviços directos, enquanto no de bens não-transaccionáveis, a educação, a recreação e

cultura, os hotéis e restaurantes, a habitação ,a água, a electricidade, os combustíveis e transportes e a saúde.

20

Relatório da Administração

Inflação e Políticas Monetária, Cambial e Creditícia

Contribuição da Inflação dos Bens Transaccionáveis e Não-Transaccionáveis

em 2005

Pontos percentuais (p.p.)

16

14

12

10

8

6

4

2

0

Bens Transaccionáveis

Bens Não-Transaccionáveis

Contribuição das Classes de Despesa para o IPC - Luanda de 2005

Classes de Despesa

Variação

Peso

Contribuição

Alimentação e Bebidas Não Alcoólicas

20,93%

50%

10,4

8,70%

3%

0,3

Vestuário e Calçado

20,70%

8%

1,6

Habitação, Água, Electricidade e Combustíveis

14,78%

11%

1,6

Mobiliário, Equipamento Doméstico e Manutenção

12,06%

4%

0,4

5,93%

3%

0,2

em p.p.

Bebidas Alcoólicas e Tabaco

Saúde

Transportes

Comunicações

Fonte: INE

Colaboração: BNA

15,41%

8%

1,2

0,17%

1%

0,9

Lazer, Recreação e Cultura

23,05%

2%

0,6

Educação

24,16%

3%

0,8

Hotéis, Cafés e Restaurantes

7,19%

4%

0,3

Bens e Serviços Directos

4,85%

4%

0,2

21

Relatório da Administração

Inflação e Políticas Monetária, Cambial e Creditícia

A despeito da tendência de queda da inflação ao longo dos primeiros meses de 2005, o

BNA definiu a necessidade de ajustar os instrumentos operacionais para que o objectivo

de redução da inflação pela metade comparativamente a 2004 fosse cumprido. De facto, a variação acumulada em 12 meses pas-

sou de 29,6% em Janeiro para 21,9% em

Junho, para finalmente recuar para 18,5%

em Dezembro. Entretanto, no primeiro semestre, a inflação dessazonalizada mensal

atingiu 1,6% em média, projectando uma

variação acumulada anual superior a 20%.

Inflação Dessazonalizada (IPC - Luanda)

5,0%

4,5%

mensal

4,0%

média do ano

3,5%

3,0%

2,5%

média do ano até junho de 2005 = 1,62% a.m.

2,0%

1,5%

1,0%

0,5%

A meio do ano, havia sinais eminentes de

que a inflação ainda não estava convergente

com a meta, em função do crescimento expressivo da procura agregada – detectado

na expansão dos agregados monetários, da

despesa fiscal - e também da expectativa da

alta sazonal dos preços no último bimestre.

Dentre as principais fontes inflacionistas de

2005, destacaram-se os ajustamentos dos

preços administrados - principalmente da

venda ao público dos produtos derivados do

petróleo bruto - o início da nova campanha

agrícola e o aumento expressivo da despe-

dez/05

nov/05

out/05

set/05

ag/05

jul/05

jun/05

mai/05

abr/05

mar/05

fev/05

jan/05

dez/04

nov/04

out/04

set/04

ag/04

jul/04

jun/04

mai/04

abr/04

mar/04

fev/04

jan/04

0,0%

sa pública no quarto trimestre, associado ao

ajustamento dos salários da função pública,

ao crescimento dos gastos com a preparação do processo eleitoral, ao pagamento do

décimo terceiro mês, além da regularização

dos subsídios e demais prestações sociais

enquadradas nas transferências correntes

do Governo. Nesse contexto, foi crucial a

implementação de novos ajustamentos da

política monetária e cambial conduzida pelo

BNA, para reforçar a sua credibilidade, comprometida com uma inflação descendente

rumo a um dígito anual a médio prazo.

22

Relatório da Administração

Inflação e Políticas Monetária, Cambial e Creditícia

80%

90

70%

88

60%

86

50%

84

40%

82

30%

80

20%

78

10%

Taxa de Câmbio (variação em 12 meses)

Inflação (variação em 12 meses)

dez/05

nov/05

out/05

set/05

ag/05

jul/05

jun/05

mai/05

abr/05

mar/05

fev/05

jan/05

dez/04

nov/04

out/04

set/04

ag/04

jul/04

jun/04

mai/04

abr/04

74

mar/04

-10%

fev/04

76

jan/04

0%

Taxa de câmbio (Kz/USD)

Fonte: BNA

O canal de transmissão da política monetária via taxa de câmbio, tem sido relevante

para explicar a trajectória da inflação anual.

Os exercícios econométricos apontam um

grau elevado de repasse cambial sobre os

preços. Nesse sentido, a desaceleração do

ritmo de crescimento da taxa de câmbio e/

ou uma apreciação do Kwanza em relação

ao dólar, poderia contribuir para uma queda

mais acentuada da inflação no curto prazo.

Entretanto, a variação acumulada em doze

meses entre as séries da taxa de câmbio e

da inflação a partir de 2004, evidencia outros factores, tais como o crescimento da

procura doméstica e a rigidez estrutural da

oferta, que também explicaram a alta dos

preços internos. Nesse sentido, a despeito da queda das taxas nominais de juros,

a orientação da política monetária levou a

manter as taxas reais de juros positivas e

2 Taxa real de juros ex-post: deflacionada pela inflação em doze meses.

elevadas durante 2005, para compatibilizar

a convergência inflacionista e o ritmo mais

elevado de crescimento do PIB. Esse movimento só foi revertido no final do ano, quando as taxas reais atingiram variações negativas. No gráfico a seguir, constata-se que a

taxa real ex-post2 do Título do Banco Central (TBC) de 28 dias passou de 11,8% em

dezembro de 2004 para 8% em meados do

ano e, posteriormente, atingiu percentuais

negativos de 4,4% e 12% respectivamente

em Novembro e Dezembro. Nos títulos com

maior prazo, de 182 dias, a taxa real expost de juros permaneceu elevada em média de 16% entre Julho e Setembro, após

ter atingido percentuais de 22% no início do

ano. A partir de Dezembro, as taxas reais

médias desses títulos apresentavam já um

sinal negativo.

Câmbio em Kz/USD

Angola - Taxa Média de Câmbio e Inflação

23

Relatório da Administração

Inflação e Políticas Monetária, Cambial e Creditícia

Angola - Taxa Real de Juros

30%

25%

20%

15%

5%

0%

-5%

-10%

-15%

Taxa Ex-post (TBC de 28 dias)

dez/05

nov/05

out/05

set/05

ag/05

jul/05

jun/05

mai/05

abr/05

mar/05

fev/05

jan/05

dez/04

nov/04

out/04

set/04

ag/04

jul/04

jun/04

mai/04

abr/04

mar/04

-20%

fev/04

ao ano

10%

Taxa Ex-post (TBC de 182 dias)

Fonte: BNA

Para fazer face ao cumprimento da meta de inflação, e também conciliar a procura de divisas

manifestada pelos agentes económicos através dos bancos comerciais, o BNA aumentou as

vendas de divisas no mercado cambial e a colocação líquida de títulos do Banco Central no

mercado aberto. Estas intervenções foram determinadas pela necessidade de uma maior contracção da Base Monetária e dos agregados monetários amplos, devido ao significativo crescimento verificado a partir do quarto trimestre do ano anterior que, exigiram a conjugação de

esforços, no intuito de se evitar o efeito expansionista da liquidez sobre os preços futuros.

24

Relatório da Administração

Inflação e Políticas Monetária, Cambial e Creditícia

120.000

120%

110.000

100.000

80%

90.000

80.000

60%

70.000

40%

60.000

20%

50.000

40.000

variação em 12 meses sem ajuste sazonal

dez/05

nov/05

out/05

set/05

ag/05

jul/05

jun/05

mai/05

abr/05

mar/05

fev/05

jan/05

dez/04

nov/04

out/04

set/04

ag/04

jul/04

jun/04

mai/04

abr/04

mar/04

0%

fev/04

sem ajuste sazonal

100%

média móvel trimestral dessazonalizada

Fonte: BNA

As operações de mercado aberto mostraram-se eficazes para desacelerar as expectativas inflacionistas e manter a tendência de queda da inflação anual. De facto, a colocação líquida

adicional de títulos no mercado resultou na elevação da taxa real de juro ao longo de 2005 e

maior controlo da liquidez. A despeito do aumento da taxa real de juro, as taxas de juro nominais médias aplicadas aos títulos públicos (TBC e Bilhetes do Tesouro - BT) foram reduzidas

gradualmente ao longo de 2005, sobretudo no que concerne à maturidade mais curta (28 dias)

que passou de 46,44% em Dezembro de 2004 para 4,29% em Dezembro de 2005. No mesmo período, as taxas de juro da maturidade mais longa (182 dias) recuaram de 60,48% para

11,06%, respectivamente. A redução das taxas de juro nominais dos títulos públicos esteve

associada à continuidade de desaceleração da inflação.

média móvel trimestral dessazonalizada

Angola - Base Monetária

25

Relatório da Administração

Inflação e Políticas Monetária, Cambial e Creditícia

Estrutura a Termo da Taxa de Juros

Títulos do Banco Nacional de Angola

80%

TBC de 63 dias

TBC de 91 dias

70%

TBC de 182 dias

60%

Inflação em 12 meses

40%

30%

20%

10%

dez/05

nov/05

out/05

set/05

ag/05

jul/05

jun/05

mai/05

abr/05

mar/05

fev/05

jan/05

dez/04

nov/04

out/04

set/04

ag/04

jul/04

jun/04

mai/04

abr/04

mar/04

0%

fev/04

ao ano

50%

O crescimento significativo da Base Monetária no quarto trimestre, ocorreu essencialmente

porque, de acordo com as metas do OGE Revisto, o Governo dispunha de manobra para executar parte substancial das despesas previstas. Desta forma, assistiu-se a um maior ritmo de

execução da despesa pública, que acabou por pressionar não só a Base Monetária mas, também, os demais agregados monetários. Em suma, a expansão do crescimento da actividade

económica interna - cujo PIB real cresceu 20,2% em 2005 contra 11,6% em 2004 - elevou a

procura real de moeda e por tabela, a oferta monetária. A presença de uma taxa real de juros

positiva, amenizou em parte esse processo, evitando um impacto mais acentuado do ritmo de

crescimento da procura agregada sobre os preços domésticos. A expansão da Base Monetária

em 2005, situou-se acima da meta definida pela Programação Monetária (34,75%) e da expansão de 2004 (cerca de 56%).

26

Relatório da Administração

Inflação e Políticas Monetária, Cambial e Creditícia

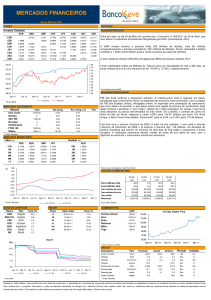

O ritmo de crescimento dos meios de pagamento (M1), foi similar à da base monetária,

na ordem de 65%, destacando-se a expansão de 74% do M1 em moeda estrangeira

(ME). O M2, que incorpora os depósitos a

prazo em moeda nacional (MN) e estrangeira, expressou um aumento do seu stock de

75% entre Dezembro de 2004 e de 2005.

Na mesma comparação, o M3, que inclui os

empréstimos e os acordos de recompra, registou um crescimento de 69%.

No mercado primário de títulos públicos, o

volume bruto das emissões de títulos para

financiamento do Estado e regulação da li-

dez/05

nov/05

out/05

quidez da economia, aumentou Kz 187,3 milhões, correspondente à emissão de 211,4

milhões de unidades de títulos, estruturados

em 103 milhões de unidades de Títulos do

Banco Central (TBC) e de 108,4 milhões de

unidades de Bilhetes do Tesouro3. Em termos líquidos, as operações com títulos públicos foram contraccionistas em 2005 no

valor de Kz 46,3 milhões. De destacar que

a despeito da desaceleração no calendário

de emissões do Tesouro, o nível da procura

por títulos aumentou em 2005, e, permitiu a

colocação integral da oferta de títulos.

3 De salientar que a emissão directa de Obrigações do Tesouro Nacional tem como finalidade a cobertura de responsabilidades com credores

do Estado.

média móvel trimestral dessazonalizada

100.000

set/05

0%

ag/05

120.000

jul/05

20%

jun/05

140.000

mai/05

40%

abr/05

160.000

mar/05

60%

fev/05

180.000

jan/05

80%

dez/04

200.000

nov/04

100%

out/04

220.000

set/04

120%

ag/04

240.000

jul/04

140%

jun/04

260.000

mai/04

160%

abr/04

280.000

mar/04

180%

fev/04

ao ano

Angola - Base Monetária

27

Relatório da Administração

Inflação e Políticas Monetária, Cambial e Creditícia

Emissões de Títulos Públicos

em milhões de Kz

Títulos do

Bilhetes do

Obrigações do

Total das

Banco Central (TBC)

Tesouro (BT)

Tesouro (OT)

Emissões

2004

40.108

53.561

22.630

116.299

2005

103.081

108.399

47.085

258.565

157%

102%

108%

122%

Variação (%)

De certa maneira, pode-se considerar que a política monetária foi mais contraccionista, via

operações com títulos no mercado aberto, no primeiro bimestre de 2005, período em que não

ocorreu emissão de BTs. Em contrapartida, no que se refere ao ajustamento da liquidez de

curtíssimo prazo, a política monetária teria sido mais expansionista no quarto trimestre, com

taxas reais de juros até negativas (em Dezembro, em particular) e menor emissão de títulos.

Estrutura a Termo da Taxa de Juros

Títulos do Banco Nacional de Angola

20.000

18.000

16.000

em Kz milhões

14.000

12.000

10.000

8.000

6.000

4.000

2.000

0

jan/05

fev/05

mar/05

abr/05

Títulos do Banco Central (TBC)

mai/05

jun/05

Bilhetes do Tesouro (BT)

jul/05

ago/05

set/05

out/05

Obrigações do Tesouro

nov/05

dez/05

28

Relatório da Administração

Inflação e Políticas Monetária, Cambial e Creditícia

A procura por TBCs concentrou-se nos títulos de maturidade mais longa, de 182 dias, com participação de 22% da colocação total4. Isto deve-se ao facto de a rentabiidade nominal desses

títulos ter sido mais consistente com a trajectória em curso da inflação e, assim, ter estimulado

uma maior procura das instituições financeiras.

Estrutura da Colocação de Títulos Públicos no

Mercado em 2005

BT 91 dias

9%

TBC 182 dias

22%

TBC 91 dias

6%

BT 182 dias

42%

TBC 63 dias

8%

TBC 28 dias

13%

Fonte: BNA

O stock de títulos do Banco Central cresceu Kz 28,7 milhões, equivalente a US$ 356 milhões e

representou um aumento de 156% comparativamente ao stock de 2004, cujo montante era de

Kz 11,2 mil milhões. O stock de Bilhetes do Tesouro expandiu Kz 63,4 mil milhões, equivalente

a USD 786 milhões e representou uma considerável elevação de 90% em relação a 2004, cujo

stock era de kz 33,3 mil milhões.

4 Colocação total de TBCs e BTs.

29

Relatório da Administração

Inflação e Políticas Monetária, Cambial e Creditícia

Angola - Stock da Dívida Interna Pública em Mercado

200.000

183.743

180.000

178.228

160.000

156.875

em Kz milhões

140.000

143.940

120.000

100.000

176.955

166.755

119.385

96.920

99.176

103.914

125.722

133.622

109.393

80.000

60.000

40.000

20.000

0

dez/04

jan/05

fev/05

Total

mar/05

abr/05

mai/05

TBC

O crédito líquido ao Governo Central, registou uma contracção muito maior que o previsto, por força do aumento significativo dos

depósitos do Governo junto do BNA, tanto

em moeda nacional, como em moeda estrangeira.

O aumento total de depósitos do Governo no

Banco Central foi de Kz 92.252,09 milhões,

sendo Kz 49.889,32 milhões referentes aos

depósitos em moeda nacional e o equivalente a Kz 44.513,91 milhões correspondentes

aos depósitos em moeda estrangeira. No final do ano os depósitos totais ascenderam a

Kz 146.691,71 milhões, sendo Kz 65.125,28

milhões constituídos por depósitos em moeda nacional e o equivalente a Kz 81.180,48

milhões de depósitos em moeda estrangeira. Expressos em dólares norte-americanos,

os depósitos em moeda estrangeira passa-

jun/05

jul/05

ago/05

set/05

out/05

nov/05

dez/05

Tesouro

ram de USD 428,14 milhões em 2004 para

USD 1.004,96 milhões em 2005. Assim, o

Governo não teve necessidade de recorrer

à totalidade do financiamento externo5, inicialmente previsto.

O stock de crédito à economia, concedido pelo sistema bancário, ao passar de

Kz 96.695,77 milhões em 2004 para Kz

149.808,89 milhões em 2005 registou um

aumento de 54,93% ao passo que, expresso em dólares norte- americanos, registou

um aumento absoluto de USD 725,47 milhões, contra apenas USD 395,92 milhões

em 2004.

A estabilidade macro-económica da economia angolana contribuiu para o aumento da

confiança dos agentes económicos na moeda

nacional e nas instituições bancárias. Neste

sentido, em 2005, assistiu-se a um aumento

5 Refere-se à entrada de recursos que seriam postos à disposição do Governo para fazer face às suas necessidades pontuais ao longo do

exercício fiscal. Neste sentido, não inclui os desembolsos registados no âmbito das linhas de crédito, em particular a da República Popular da

China, ou relacionados com projectos específicos financiados por instituições financeiras internacionais, tais como o Banco Mundial.

30

Relatório da Administração

Inflação e Políticas Monetária, Cambial e Creditícia

dos depósitos junto da banca comercial na

ordem de 64,87%, a que correspondeu uma

variação bruta de Kz 169.760,61 milhões.

O stock de depósitos passou de Kz 261.680,93

milhões, em 2004, para Kz 431.441,54 milhões em 2005. Deste montante, Kz 7.362,3

milhões e Kz 54.135,22 milhões, corresponderam a depósitos do Governo e de Fundos

Autónomos, respectivamente, contabilizando cerca de 14% do total de depósitos em

posse dos bancos em finais de 2005, isto

é, aproximadamente a mesma proporção de

Dezembro de 2004.

O stock de crédito total6 concedido pela

banca comercial foi de Kz 240.105,37 milhões, representando uma variação relativa

de 68,83%, quando comparado com os Kz

142.217,75 milhões registados em 2004.

Em termos absolutos, o aumento foi de Kz

97.887,62 milhões, correspondente a USD

1.311,75 milhões, contra cerca de USD 730

milhões em 2004. A repartição do mesmo

entre, por um lado, o Estado e o sector público empresarial e, por outro lado, o sector privado, mostra que ambos contribuíram

em 2005 com metade do aumento total, o

que denota ainda o peso preponderante do

Estado na nossa economia. Assim, o crédito ao sector privado, incluindo particulares,

concedido pela banca comercial registou um

aumento de cerca de USD 666,99 milhões,

contra USD 350,15 milhões em 2004.

A adopção de novas e modernas práticas de

administração fiscal, associada ao aumento

expressivo da arredação de impostos petrolíferos, conduziram a uma política orçamental restritiva em 2005, resultando num saldo

global superavitário, no conceito de caixa,

de cerca de 6,8% do PIB. Esse superávit

representou uma reversão importante das

contas públicas, que havia registado um déficit de 1,5% do PIB em 2004.

A venda de divisas no Mercado Cambial Interbancário foi o principal instrumento operacional utilizado pelo BNA, para esterilizar os

fluxos cambiais que deram entrada no País.

Neste âmbito, a política cambial ao ajustar

a oferta à procura de divisas dos agentes

económicos, contribuiu para a estabilização

da moeda nacional, reflectindo-se na redução dos custos dos produtos importados e

no aumento da disponibilidade da oferta de

bens na economia nacional.

Assim, em 2005 as vendas líquidas de divisas atingiram USD 3.481,95 milhões, contra USD 2.472,24 milhões em 2004, como

resultado das vendas de USD 3.493,21 milhões e compras efectuadas no valor de USD

11,26 milhões. As vendas de divisas concentraram-se sobretudo no quarto trimestre

de 2005, totalizando USD 1.473,34 milhões,

e procurou colocar à disposição do Tesouro

Nacional os recursos em moeda nacional colectados em dólares norte-americanos através dos impostos petrolíferos. Desta forma,

respondeu à aceleração da execução da despesa pública, tornada possível pela revisão

do Orçamento Geral do Estado e em consonância com o aumento das receitas.

Por seu turno, as divisas adquiridas pelo

BNA aos bancos comerciais resultaram, por

um lado, de vendas efectuadas pelos bancos com necessidades de tesouraria e, por

outro lado, do cumprimento das disposições

regulamentares relativas aos limites de posição cambial, estabelecidos para as instituições financeiras, que exercem o comércio de

câmbios no País.

Em 2005, o kwanza apreciou-se 6,15% em

termos nominais, passando de uma taxa

média de câmbio de Kz 85,9/USD em Dezembro de 2004 para Kz 80,8/USD em Dezembro de 2005. De salientar que o movimento de apreciação do kwanza iniciou-se

em Novembro, quando a taxa recuou 7,45%

em relação à média de Outubro do mesmo

ano.

A apreciação do Kwanza em 2005 ocorreu

devido à fraca capacidade da economia nacional em absorver os recursos em moeda

estrangeira postos à sua disposição, uma

vez que, no âmbito da implementação do

6 Inclui crédito à economia (sector privado e sector público empresarial) e ao Estado.

31

Relatório da Administração

Inflação e Políticas Monetária, Cambial e Creditícia

Malange.

seu Programa Económico e, em linha com a

revisão do OGE/2005, o Governo decidiu, a

partir de Outubro, acelerar o ritmo de execução das suas despesas, em grande medida

sustentado pelo aumento dos pagamentos

de impostos das companhias petrolíferas.

Neste sentido, assistiu-se a uma aceleração

do ritmo de apreciação do Kwanza em termos reais, passando de cerca de 14% em

2004 para 19% em 2005.

33

Relatório da Administração

Sistema Financeiro Angolano

Sistema Financeiro

Angolano

Enquadramento

R

egistaram-se algumas alterações no

quadro regulamentar da actividade bancária, nomeadamente no que se refere ao

Sistema de Pagamentos de Angola, (SPA),

ao mercado monetário e às regras de contabilização de algumas operações bancárias.

No âmbito da supervisão das instituições financeiras, foi publicado o Aviso nº01/2005,

de 12 de Setembro, que define as regras

de contabilização das acções emitidas pelas

instituições financeiras, e posteriormente

por elas adquiridas. Paralelamente ao processo de reestruturação do BNA, continuou

a ser revisto o quadro regulamentar do sistema financeiro, com vista à sua conformidade às normas internacionais. Fazem parte

deste conjunto de acções, entre outros, os

procedimentos de supervisão, as normas

prudenciais e as normas de um novo plano

de contas, a metodologia de consolidação de

contas, os sistemas de controlo interno e de

gestão de riscos, a auditoria interna e externa, e o cálculo das provisões e operações

com produtos derivados.

Neste contexto, é de destacar a publicação

no Diário da República, da Lei n.º 13/05, de

30 de Setembro, que regula o processo de

estabelecimento, exercício de actividade,

supervisão e saneamento das instituições

financeiras, bem como o Aviso n.º 3/05, de

18 de Novembro, que aprovou a implementação do Sistema de Pagamentos em Tempo

Real (SPTR) que visa a liquidação financeira

definitiva e irrevogável das obrigações de pagamento, operação por operação, em tempo

real, nas contas das Instituições financeiras

abertas no BNA. Com a implementação do

SPTR, objectiva-se reduzir o risco de liquidez, eliminar o risco de crédito e conter o

risco sistémico na liquidação de pagamentos, possibilitando uma maior eficiência na

liquidez das transacções na economia. No

que diz respeito ao mercado monetário e de

títulos, o Aviso n.º 2/05, de 18 de Novem-

bro, instituiu o redesconto do BNA nas modalidades de compra com acordo de revenda

de títulos públicos, bem como de outros títulos e valores mobiliários e de créditos e de

direitos de crédito integrantes do activo dos

bancos. Foi também publicado o Aviso n.º

4/05, de 30 de Dezembro, que estabelece os

procedimentos para a aplicação dos recursos em moeda estrangeira de investidores

não residentes cambiais, na compra de Títulos da Dívida Pública, como fonte adicional

de financiamento da economia nacional.

Cobertura Geográfica

Como corolário do crescimento paulatino da

actividade económica e do sistema financeiro que lhe serve de suporte, a rede bancária conheceu uma relativa expansão, com

a entrada em actividade de mais um banco

comercial, com vocação de banco universal.

Em finais de 2005, outro banco comercial

foi autorizado sem, contudo, ter iniciado as

suas actividades. No total, o mercado contava, em Dezembro de 2005, com doze bancos em funcionamento, havendo um total de

cento e noventa e seis balcões disseminados por todo o País, metade dos quais em

Luanda, oferecendo. ao mercado, serviços

financeiros num ambiente de relativa competitividade.

Em Dezembro de 2005, encontravam-se em

actividade no Sistema Financeiro Angolano

5 escritórios de representação de bancos estrangeiros.

Estrutura patrimonial e

indicadores económicofinanceiros

Em 2005, os activos totais do sistema bancário cifraram-se em Kz 532,7 biliões, regis-

34

Relatório da Administração

Sistema Financeiro Angolano

tando um crescimento nominal absoluto de

67% sobre o montante de Kz 320,6 biliões,

apurado em 2004. Considerando o efeito inflacionista, os investimentos referidos, ainda

assim, registaram um significativo crescimento real de 42%, contra os 8% registados

no ano anterior.

Na estrutura dos activos, há a salientar, que

o Crédito sobre Clientes manteve-se como o

activo de maior peso, com 27% das aplicações do sistema bancário, o que representava, em Dezembro de 2005, 4 pontos percentuais acima da rubrica Obrigações e Outros

Títulos e 8 pontos percentuais acima da rubrica Aplicações em Instituições de Crédito,

que, a partir de 2004, deixou de ser o maior

activo dos bancos da praça. Esta tendência

de alteração do significado das operações

das instituições bancárias começou a registar-se durante o ano de 2003, com o Crédito

a atingir 25% dos activos totais do sistema.

Assim, a intermediação financeira pura, traduzida no volume de crédito outorgado pelo

sistema na base do volume de depósitos

captados, apresentou um rácio de 38,6%7.

Embora abaixo dos 42% do ano anterior,

continua a ser um indicador bastante razoável, se considerarmos que, por força da

legislação em vigor, os bancos continuam

obrigados a ter no exterior, no mínimo, metade dos seus depósitos em moeda estrangeira, o que, de certa maneira, inibe o grau

de intermediação, ou seja, a canalização da

poupança dos aforradores para o crédito aos

agentes deficitários da economia.

O sector privado da economia, à semelhança

dos últimos anos, foi o principal beneficiário,

desta feita com cerca de 89% dos recursos

alocados pelo conjunto das instituições bancárias, onde se destacam os sectores de comércio e serviços.

No passivo, os depósitos assumem a fonte

tradicional de financiamento da actividade

bancária, com 77% do total do passivo, registando um acréscimo de cinco pontos percentuais, relativamente ao peso que apre7 Não inclui o Estado nem os Fundos Públicos.

sentava no final de 2004. Os depósitos à

ordem são ainda a rubrica de maior expressão, representando neste exercício 65% dos

recursos captados, com um decréscimo de

cerca de 16 pontos percentuais em relação

ao período homólogo, que registou a cifra de

81%. Esta situação mostra que a previsão

de redução dos depósitos à ordem, como

efeito da apreciação da moeda nacional, começa finalmente a verificar-se, apesar da

remuneração da poupança a prazo apresentar ainda, no geral, valores reais negativos.

Rendibilidade

Esse nível de intermediação permitiu ao sistema bancário um produto bancário de cerca de Kz 40,97 biliões, um aumento significativo face aos cerca de Kz 27,13 biliões

do período homólogo. À semelhança do ano

transacto, depois de longos anos, a rendibilidade bancária foi significativamente suportada por uma margem financeira de Kz 25

biliões, o que representa cerca de 61% do

produto bancário, acima dos 40% registados em 2004. O comércio de divisas e a reavaliação cambial dos activos e passivos, que

foi durante muito tempo a principal fonte de

recursos dos bancos, continua em queda,

tendo contribuído para o produto bancário

com apenas 13%, muito abaixo das comissões recebidas, que totalizaram 20% daquele resultado, um ponto a mais do registado

em 2004, constituindo-se na segunda fonte

de rendibilidade do sistema, a seguir à margem financeira.

A remuneração líquida dos activos (ROA)

caiu para 2,69% contra os 4,11% do ano

anterior, reflexo do aumento acentuado dos

investimentos dos bancos, cujos activos nominais cresceram 67%. O retorno dos capitais próprios investidos (ROE) foi de 31,33%,

contra os 24,25% registados em 2004. Se o

decréscimo da ROA se explica pelo crescimento do património do sistema, particular-

35

Relatório da Administração

Sistema Financeiro Angolano

mente o rítmo de crescimento e expansão

dos balcões dos bancos em Luanda e no interior do País, o ROE continua a revelar a

alta rentabilidade do negócio bancário. Esta

taxa de retorno dos capitais próprios indicia

a pouca concorrência e competitividade do

sistema financeiro e bancário em particular.

Indicadores de natureza

prudencial

O cumprimento das normas prudenciais pelo

sistema bancário é de um modo geral satisfatório, quer do ponto de vista da adequação do capital investido ao risco dos activos,

quer em termos de endividamento.

O capital dos bancos situou-se, em média,

acima do mínimo regulamentar equivalente

a USD 4 milhões e a estrutura dos fundos

próprios proporcionou um rácio de solvabilidade consolidado de 18,22%, com um

decréscimo de 1,38 pontos percentuais,

comparativamente ao registado em 2004.

O referido indicador situa-se consideravelmente acima do padrão de 8% requerido

internacionalmente e de 10% requerido a

nível nacional, constituindo-se, em média,

num factor de segurança do Sistema Bancário em Angola.

O endividamento total do sistema representou, em média, apenas 9,8 vezes os fundos

próprios dos bancos, muito aquém das 15

vezes, como limite imposto pela regulamentação.

O índice de imobilização do sistema, que relaciona o activo imobilizado ao capital próprio dos bancos, situou-se em 64%, acima

do valor recomendável, que deveria ser de

50%.

O crédito total do sistema no final de 2005

atingiu uma cifra de cerca de 3 vezes o valor

dos fundos próprios, revelando-se um indicador bastante conservador.

Perfil de riscos

Nas actuais circunstâncias da economia nacional, em geral, e do sistema financeiro em

particular, os riscos mais expressivos da actividade bancária são o risco de crédito, o

risco de variação cambial e o risco de liquidez. O risco de crédito, que decorre da incapacidade do mutuário em honrar os seus

compromissos junto do banco, tem como explicações a ainda alta taxa de inflação, a alta

taxa de juros, a fragilidade das garantias e

do sistema judicial e os ainda insuficientes

métodos de avaliação do perfil do mutuário

por parte dos bancos, associado à ausência

de uma central de riscos. Em Dezembro de

2005, a qualidade dos activos situou-se em

níveis aceitáveis, representando o crédito

vencido, ou seja activos em risco de perda

no total da carteira de crédito em cerca de

6%, ao passo que o risco de erosão dos fundos próprios investido pelo conjunto das instituições bancárias situou-se em 11,38%.

O risco cambial, que decorre da probabilidade de perdas nas posições activas e passivas

dos bancos, derivadas de uma variação das

taxas de câmbio, é ainda bastante acentuado em função dos desequilíbrios de que

ainda se recente a economia angolana. No

final do ano, a exposição cambial líquida dos

bancos representava 57,7% dos fundos próprios do sistema. Uma forte apreciação da

moeda nacional em relação ao dólar americano traduzir-se-ia em perdas consideráveis

para os bancos, na medida em que estes

mantêm a maior parte dos seus investimentos na moeda americana. O crédito em moeda estrangeira rondou os 72,8%, ao passo que os depósitos em moeda estrangeira

situaram-se em 58,8%.

O risco de liquidez, que decorre da incapacidade dos bancos em fazer face às suas responsabilidades à medida que se vão vencendo, situa-se a um nível aceitável. Os activos

líquidos, excluídos os títulos, representam

cerca de 55% dos passivos a curto prazo.

36

Relatório da Administração

Sistema Financeiro Angolano

Outro factor de risco a considerar, tem a ver

com a ainda grande preferência pela liquidez por parte dos agentes económicos (depósitos à ordem versus depósitos a prazo),

explicada pela inflação e, dentre outros factores, pela ausência de uma oferta diversificada de produtos bancários adequadamente

remunerados, que incentivem a poupança.

Para além destes riscos, existem razões

para crer que o risco operacional, que decorre de deficiências de controlo interno, de

fraudes, de falhas de sistemas e outros factores externos, possa ser uma preocupação.

Porém, pela sua complexidade e pelo facto de não dispormos ainda de instrumentos

para a sua mensuração, não tem merecido a

atenção que requereria noutras circunstâncias. O risco reputacional, que decorre da

falta de confiança e segurança num banco

ou no sistema em razão de ineficiência, incumprimentos regulamentares, má prática bancária, erros de gestão, etc., é outro

risco que, paulatinamente vem diminuindo,

no sistema bancário angolano, sobretudo

no seguimento das medidas de liberalização

do mercado que tiveram início em Maio de

1999, bem secundada pelos avanços registados nos dois últimos anos, nomeadamente

a rápida desaceleração da inflação e a relativa estabilização da moeda nacional, assim

como por uma supervisão mais rigorosa do

sistema bancário.

Desenvolvimento do

mercado de capitais

Para desenvolver o mercado de capitais em

Angola, vários estudos foram realizados visando definir o arcabouço organizacional,

regulador e de supervisão, considerando

os padrões consagrados internacionalmente, para suportar as operações, de acordo

com os fundamentos de: interesse público,

confiabilidade, eficiência do mercado, competitividade, mercado livre e protecção ao

investidor. Assim, os trabalhos que resultaram na instituição da Comissão do Mercado

de Capitais - CMC tiveram início em 1998,

com a produção dos primeiros estudos sobre

a instituição de uma Bolsa de Valores em

Angola e culminaram com a aprovação do

Decreto 9/05 de 18 de Março de 2005, e na

aprovação da Lei 12/05 de 23 de Setembro

e na Lei 13/05 de 30 de Setembro.

A CMC e o Instituto de Formação do Mercado

de Capitais passaram a funcionar em 2005.

Estão em curso os trabalhos preparativos

que vão resultar na instituição da Bolsa de

Valores e Derivativos de Angola - BVDA e no

início do 1º Curso de Formação sobre Mercado de Capitais.

38

Relatório da Administração

Meios de Pagamento

Sistemas de Pagamentos

Malange.

Sistema de Pagamentos

Angolano em Tempo Real

– SPTR

O SPTR, no contexto do Sistema de Pagamentos de Angola, entrou em produção em

Novembro. É um sistema dedicado ao processamento automático, em tempo real, de

pagamentos por bruto (operação por operação), com ganhos significativos para a economia.

A importância desse sistema advém, entre outros, da inserção de Angola entre os

países que disponibilizam serviço de transferências de fundos com liquidação definitiva, incondicional e irrevogável em tempo

real; do fortalecimento do sistema financeiro, na medida em que reduz a possibilidade

de ocorrência de riscos de liquidação e, em

consequência, do risco sistémico; além do

uso mais eficiente pelas empresas dos seus

recursos.

A implementação do SPTR decorre da publicação da Lei nº 05/05, de 09 de Julho (Lei

do Sistema de Pagamentos de Angola) e diplomas regulamentares publicados pelo BNA

em 2005, no domínio das normas e procedimentos do redesconto, adequado ao melhor funcionamento do SPTR, assim como

da assinatura de contrato de participação no

SPTR entre o BNA e os Bancos Comerciais.

Serviço de

Compensação de Valores

e Sistema Multicaixa

O processamento de cheques no Serviço de

Compensação de Valores (SCV) foi reduzido

de 251 mil, em 2004, para 190 mil no ano

de 2005, confirmando um dos objectivos do

SPA que é a substituição paulatina dos cheques por documentos com fluxo de crédito.

O Sistema Multicaixa apresentou, no uso de

ATMs, um incremento anual de transações

em torno de 170%, com um crescimento no

montante financeiro movimentado nesses

equipamentos de 320%. As transações em

TPAs tiveram um incremento anual de cerca

de 200%, e em valor em cerca de 340%. Já

o número de cartões activos, definidos como

os cartões utilizados no mínimo uma vez na

rede pelos seus titulares, teve um crescimento anual de cerca de 150%.

Esses dados indicam uma adesão consistente da população bancária aos instrumentos

de pagamento electrónico.

Serviços de Cartões de

Crédito – Sistemas

Internacionais de

Pagamentos Electrónicos

de Varejo (Emissor e

Adquirente)

As acções iniciadas em 2004, visando a introdução no Sistema de Pagamentos de Angola dos produtos VISA, foram retomadas

sob a coordenação e orientação do BNA, em