MS CARDIM & ASSOCIADOS

Confidencial (*)

Laudo de Avaliação Econômica

037 121 000 1107 - MS 06.doc

Empresa:

LAEP INVESTMENTS LTD.

Data - Base: 31 de Março de 2012

São Paulo, 03 de Agosto de 2012

(*) Este laudo é de uso exclusivo dos acionistas, executivos e advogados da LAEP Investments Ltd.

MS Cardin 10-08-2012_vfinal

1

MS CARDIM & ASSOCIADOS

Índice

1 - Sumário Executivo ................................................................................................................................................................................................ 4

2 - Informações sobre a Instituição responsável pela elaboração do laudo de avaliação ........................................................................................... 9

2.1 – Breve Histórico .................................................................................................................................................................................................. 9

2.2 – Equipe Técnica................................................................................................................................................................................................. 12

2.3 – Processo interno de aprovação do Laudo de Avaliação .......................................................................................................................................... 13

2.4 - Comprovações da experiência do Avaliador .......................................................................................................................................................... 15

3 - Declarações do Avaliador .................................................................................................................................................................................... 18

4 – Dados Gerais da Companhia e Principais Atividades........................................................................................................................................... 20

4.1 – Breve Histórico ................................................................................................................................................................................................ 20

4.2 – Participações em outras empresas...................................................................................................................................................................... 22

4.3 - Composição do Capital Social ............................................................................................................................................................................. 31

4.4 – Fontes das Informações .................................................................................................................................................................................... 33

4.5 – O Mercado de Atuação ...................................................................................................................................................................................... 34

4.5.1 – A Economia Brasileira.................................................................................................................................................................................. 34

4.5.2 – O Setor de Laticínios e o comércio de varejo de luxo ....................................................................................................................................... 38

5 - Metodologias Utilizadas na Avaliação ................................................................................................................................................................. 48

5.1 – Valor apurado pelos diferentes critérios de avaliação ............................................................................................................................................ 48

5.2 – Metodologias (métricas) disponíveis para a determinação do valor econômico de uma empresa ................................................................................. 50

A – Valor do patrimônio líquido contábil por ação....................................................................................................................................................... 54

B – Preço médio ponderado de cotação dos BDRs na BM&F BOVESPA nos últimos 12 meses discriminados por quantidades e volumes negociados. ............... 56

C – Determinação do valor da Companhia e do seu patrimônio líquido, calculado pelo método dos múltiplos e índices de mercado (Avaliação relativa) .......... 58

MS Cardin 10-08-2012_vfinal

2

MS CARDIM & ASSOCIADOS

D – Valor Econômico calculado pela Metodologia do Valor do Patrimônio Líquido Contábil ajustado à preços de mercado .................................................... 61

6 - Escopo do Laudo de Avaliação Econômica e Responsabilidade ............................................................................................................................ 76

7 - Anexos ................................................................................................................................................................................................................ 81

Anexo I – Demonstrativos Financeiros Retrospectivos Históricos – 31/12/2010, 31/12/2011 e 31/03/2012 ......................................................................... 82

Anexo II – Levantamento Estatístico Junto à BM&F Bovespa Sobre as Cotações nos Últimos 12 Meses ................................................................................ 89

Anexo III – Glossário Técnico..................................................................................................................................................................................... 90

MS Cardin 10-08-2012_vfinal

3

MS CARDIM & ASSOCIADOS

1 - SUMÁRIO EXECUTIVO

A Laep Investments Ltd. (“LAEP” ou “Companhia”) é uma empresa de investimentos em empresas de vários setores econômicos, principalmente

nos setores de lácteos e derivados e do varejo de confecções de luxo.

A MS CARDIM & ASSOCIADOS S/C LTDA. (“MS CARDIM”) foi contratada pela direção da LAEP para preparar o presente laudo de avaliação econômicofinanceira (“Laudo de Avaliação da LAEP”) com data base de 31/03/2012, acerca do valor dos certificados representativos de ações Classe A de emissão da LAEP

(“BDR(s)”) negociados na BM&F BOVESPA sob o código de negociação “MILK11”, para os fins da Oferta Pública de Aquisição de BDRs no âmbito do procedimento

para a Descontinuidade do Programa de BDRs da LAEP (“Oferta” ou “OPA”) a ser realizada pela própria LAEP.

O Laudo de Avaliação da LAEP foi elaborado de acordo com o Anexo III da Instrução CVM nº 361/02.

1) Métodos de Avaliação

Os seguintes métodos de avaliação por BDR estão apresentados neste Laudo:

•

O valor do patrimônio líquido contábil (valor patrimonial) por BDR, com base nas demonstrações financeiras para o trimestre encerrado em 31

de março de 2012.

•

O valor econômico calculado pela metodologia do valor do patrimônio líquido ajustado a preços de mercado.

•

O valor do patrimônio líquido econômico calculado pelo método dos múltiplos e índices de mercado (Avaliação Relativa).

•

Preço médio ponderado da cotação dos BDR´s da LAEP na BM&F BOVESPA, discriminando os preços das ações nos últimos:

a) 12 (doze) meses imediatamente anteriores à publicação até a data do fato relevante (3 de agosto de 2012);

b) Entre a data de publicação do fato relevante e a data do laudo de avaliação (3 de agosto de 2012).

MS Cardin 10-08-2012_vfinal

4

MS CARDIM & ASSOCIADOS

2) Evento subsequente = Grupamento de ações(*)1

A Companhia comunicou ao mercado, em 24 de maio de 2012, que, conforme autorizado pelos acionistas reunidos em assembleia geral e aprovado em

reunião do Conselho de Administração realizada em 24 de maio de 2012, foi aprovado o grupamento das ações Classe A e B da Companhia, na proporção

de 10 (dez) ações para 1 (uma).

Todos os efeitos do referido grupamento foram refletidos, na mesma condição e proporção, no programa de recibos no Brasil (BDRs), negociados na

BM&FBovespa sob o símbolo (ticker) MILK11.

Após referido grupamento, a totalidade das ações da Companhia (incluído o valor de capital autorizado) passará de 416.500.450 (quatrocentos dezesseis

milhões, quinhentos mil, quatrocentas e cinquenta) ações para 41.650.045 (quarenta e um milhões, seiscentos e cinquenta mil, e quarenta e cinco) ações.

A partir de 1º de junho de 2012, as ações Classe A da Companhia passaram a ser negociadas no formato grupado.

1

Quantidade de ações após grupamento de ações = 41.649.997.

MS Cardin 10-08-2012_vfinal

5

MS CARDIM & ASSOCIADOS

Considerando todos os métodos disponíveis e descritos nos itens anteriores para se realizar a avaliação econômica da LAEP, temos a observar o que

segue:

1) O Valor do patrimônio líquido contábil em 31/03/2012

Não deve ser utilizado como indicador do valor econômico de uma empresa, em função de que:

a) Os demonstrativos financeiros estão baseados em custos históricos e não em valores correntes;

b) Os critérios de contabilização, como os regimes de competência e de caixa, tornam os ativos e passivos não ajustados no tempo (prazos médios

diferenciados).

c)

Diversos valores e operações não estão registradas nesses demonstrativos, mas que são relevantes e que causam impacto no valor econômico de

uma empresa, sendo o mais importante deles, os ativos intangíveis ou “goodwill” (carteira de clientes, marcas, distribuição nacional e outros).

Portanto, por essas razões deixamos de usar essa metodologia.

2) O valor do patrimônio líquido calculado pelo método dos múltiplos e índices de mercado

Para que seja possível utilizar esse método, foi realizada uma pesquisa junto aos Bancos de Investimentos e Corretoras nacionais (*), que calculam e

divulgam “Guias de Ações”, periodicamente. Ao mesmo tempo, pesquisamos também, junto ao site do Profº Aswath Damodaram (*), que disponibiliza uma serie

de múltiplos e índices financeiros do mercado de ações internacionais dos mercados emergentes.

Os múltiplos e índices do setor de “alimentos” divulgados nessas 2 (duas) fontes de informações não permitem qualquer comparativo com os números da

LAEP, pois não foram identificadas no segmento de alimentos, empresas de porte, perfil e características da LAEP, mesmo em outros segmentos de atividades

correlatas. Portanto, por essas razões, deixamos de usar essa metodologia.

MS Cardin 10-08-2012_vfinal

6

MS CARDIM & ASSOCIADOS

3) Preço médio ponderado das cotações das ações, nos últimos 12 meses

A determinação do valor da empresa, através desse método, está prejudicada em virtude de:

a) Baixo volume de negócios com as ações em Bolsa;

b) Falta de liquidez para negociações;

c)

Grandes oscilações de preços que não refletem a situação econômica da empresa e motivada unicamente por especulações dos investidores.

Portanto, por essas razões, deixamos de usar essa metodologia.

(*) Geração Futuro Corretora, Banco Bradesco, TECNICA – Consultoria de Investimentos e outras e Profº Aswath Damodaram(New York University – USA).

4) Método dos fluxos de caixa descontados

Deixamos de utilizar esse método, considerando que:

a) A LAEP é uma empresa privada nacional que tem pouca atividade operacional e que realiza investimentos em empresas de difícil situação econômico

– financeira;

b) A sua árvore societária é complexa, com empresas que apresentam históricos de prejuízos e geração negativa de caixa, sendo portanto impossível

realizar projeções confiáveis de resultados dessas empresas, devido a instabilidade e variabilidade dos fluxos de caixa futuros das empresas em que

a LAEP participa.

3) Indicações do critério de avaliação mais adequado:

MS Cardin 10-08-2012_vfinal

7

MS CARDIM & ASSOCIADOS

Dessa forma, entre os modelos disponíveis para determinação do valor econômico da empresa e por ação, para efeito do OPA e de acordo com a

avaliação da nossa equipe técnica, concluímos que a metodologia do valor do Patrimônio Líquido ajustado a preços de mercado (Fair Market Value) para a

determinação do preço justo do valor econômico da LAEP, é a mais adequada, pois leva em consideração:

a) Todos os ativos e passivos devem sofrer ajustes para a determinação dos seus valores a preços de mercado, de modo a refletir os

prováveis valores de realização desses ativos e passivos;

b) Os valores dos seus ativos intangíveis (good will – representados por marcas, carteira de clientes, distribuição nacional e outros) à

preços de mercado, estão registrados o valor contábil, mas não pelo seu valor a preços de mercado e portanto passíveis de ajustes que

reflitam os seus prováveis valores de realização;

c)

As possíveis contingências e provisões para eventuais perdas foram ajustadas para seus prováveis valores de realização, de acordo

com as expectativas de resultados identificados pelos seus advogados.

MS Cardin 10-08-2012_vfinal

8

MS CARDIM & ASSOCIADOS

2 - INFORMAÇÕES SOBRE A INSTITUIÇÃO RESPONSÁVEL PELA ELABORAÇÃO DO LAUDO DE AVALIAÇÃO

2.1 – BREVE HISTÓRICO

A MS Cardim & Associados S/C Ltda. (“MS Cardim”) foi fundada em 1985, a partir da experiência pessoal adquirida em mais de 15 anos pelo Sr.

Mario Sergio Cardim Neto, em atividades executivas na Bolsa de Valores de São Paulo, em Instituições Financeiras e Empresas de Capital Aberto. Nessas

instituições pode desenvolver inúmeros trabalhos nas áreas de análise de investimentos, operações de IPO’s, administração de carteiras, análise e avaliação de

ações, empresas e negócios.

Inicialmente, a MS Cardim atuava em consultoria financeira para as empresas de capital aberto no relacionamento do Diretor de Relações com

Investidores (DRI) com os analistas financeiros e o mercado de capitais.

A partir da utilização do modelo da Escola Fundamentalista de análise e precificação de ações, passou a avaliar empresas de capital fechado, de pequeno,

médio e de grande porte.

Posteriormente, a MS Cardim ampliou o escopo de seus serviços passando a atuar nas áreas de avaliação de ativos intangíveis (goodwill, marcas,

patentes, pontos comerciais, carteira de clientes e outros), ativos tangíveis (imóveis, máquinas e equipamentos) e através de trabalhos conjuntos com seus

parceiros operacionais.

Com o advento da nova legislação societária (Lei n.o 11.638/07), a MS Cardim, passou a atuar nos processos de reestruturação societária em conjunto

com advogados especializados e auditores independentes realizando trabalhos de avaliação econômica, patrimonial contábil, bem como de acervo líquido

operacional e contábil, para efeito de constituição de novas empresas (holdings).

A nova legislação introduziu inúmeras modificações contábeis, visando à convergência às normas internacionais, principalmente com a criação do Comitê

de Pronunciamentos Contábeis (CPC), cujo objetivo é o de fixar novas normas e procedimentos contábeis nacionais, à semelhança do que ocorre no mercado

mundial.

MS Cardin 10-08-2012_vfinal

9

MS CARDIM & ASSOCIADOS

Dentro dessas novas normas, a MS Cardim passou a atuar na área de contabilidade financeira, no que se refere ao Valor de recuperação de ativos

(Teste de “Impairment”), combinação de negócios, justificativa econômica do ágio (goodwill), o novo modelo dos fluxos de caixa e outros procedimentos

contábeis.

Em 2005, com a promulgação da nova Lei de Recuperação Judicial (Lei n.o 11.101/2005), a MS Cardim passou a realizar também, Planos de

Recuperação Judicial, laudos de viabilidade econômico – financeira e avaliação de ativos tangíveis (terrenos, imóveis, máquinas e equipamentos).

A qualidade dos serviços prestados pela MS Cardim está fundamentada em constante aprimoramento técnico e aplicação das mais modernas teorias

contábil e econômico-financeira, permitindo agregar valor aos seus clientes, prestando serviços especializados para Instituições Financeiras, Investidores

Institucionais e Empresas de Capital Aberto e Fechado nas áreas econômico - financeira e mercado de capitais.

A equipe técnica é constituída por profissionais de alto nível, especializados tecnicamente em avaliação de ativos tangíveis e intangíveis, análise e

avaliação de empresas e de negócios. A formação da equipe é multidisciplinar – economistas, engenheiros, administradores de empresas, auditores e contadores,

o que propicia um atendimento abrangente e eficaz aos clientes da MS Cardim.

Mantém acordos operacionais e de parcerias com:

•

Escritórios de Advocacia especializados;

•

Auditores Independentes;

•

Empresas de Engenharia de Avaliações.

A MS Cardim mantém investimentos constantes em novas tecnologias e equipamentos. Conta também com um amplo banco de dados que permite

acesso rápido a estudos estatísticos, previsões e projeções, análises macroeconômicas e setoriais, conjunturais e de empresas que dão suporte à avaliação de

empresas, contendo todo o tipo de informação quanto ao valor de máquinas, equipamentos (preços e especificações técnicas) e outros ativos.

MS Cardin 10-08-2012_vfinal

10

MS CARDIM & ASSOCIADOS

A MS Cardim está registrada junto ao Conselho Regional de Economia (CORECON) sob o n° 2327/2ª região São Paulo. Todos os seus técnicos estão

devidamente registrados junto aos respectivos Conselhos Profissionais (Corecon – SP, CREA, CRC e OAB – SP).

Perante a legislação societária é considerada uma empresa especializada.

A MS Cardim, foi responsável pela elaboração desse trabalho, tendo experiência em avaliação econômico-financeira de empresas em geral e de

companhias abertas conforme apresentado a seguir.

Nossos consultores possuem experiências em diversos setores da indústria, no âmbito regional e nacional.

O presente laudo de avaliação foi integralmente elaborado pela equipe de analistas da MS Cardim apresentada a seguir, cujo conteúdo e formato foram

revisados pelo sócio responsável e que assina o presente laudo.

Apresentamos a seguir, a identificação e a qualificação dos profissionais responsáveis por este laudo de avaliação.

MS Cardin 10-08-2012_vfinal

11

MS CARDIM & ASSOCIADOS

2.2 – EQUIPE TÉCNICA

A equipe técnica da MS Cardim está assim constituída:

MARIO SERGIO CARDIM NETO – Consultor/ Avaliador econômico-financeiro responsável

Economista e Analista Financeiro

CORECON nº 3941 – 2ª Região - São Paulo

Administrador de Empresas - EAESP / FGV - Pós Graduação (MBA) e Mestrado

Associado à APIMEC - SP (Associação dos Analistas e Profissionais de Investimentos e Mercado de Capitais)

EQUIPE TÉCNICA

ENEDINO ALVES BARBOSA FILHO – Contador / Analista Financeiro

CRC n° 1SP263767/O - 2

MARIO SERGIO MORAES BARROS CARDIM – Economista / Engenheiro Mecânico/ Analista Financeiro

CORECON nº 27.370-8 – 2ª Região - São Paulo

CREA nº 5.061.846.681/D - SP

WERNER HOFFMANN – Economista/ Analista Financeiro

CORECON n.º 11.362 – 2ª Região – São Paulo

LUIZ HENRIQUE MORAES BARROS CARDIM - Advogado

OAB/SP nº 176942

MS Cardin 10-08-2012_vfinal

12

MS CARDIM & ASSOCIADOS

2.3 – PROCESSO INTERNO DE APROVAÇÃO DO LAUDO DE AVALIAÇÃO

Para preparar, realizar e determinar o valor econômico da Companhia e do respectivo patrimônio líquido da LAEP e por ação, a equipe técnica da MS

Cardim:

1.

Analisou os demonstrativos financeiros históricos, os da data-base de 31/03/2012, o Plano Estratégico da Companhia para o período de 2012 a

2014, bem como analisou a partir daquele Plano, as informações e dados fornecidos pela administração da companhia;

2.

Realizou pesquisas em fontes externas à LAEP, pesquisou e obteve informações públicas sobre o setor de lácteos e de comércio de varejo de luxo,

onde atua a LAEP e no ambiente macroeconômico em que a Companhia atua;

3.

Definiu as metodologias a serem utilizadas, na determinação do seu valor econômico.

4.

Comparou a performance financeira da LAEP com empresas que atuam no mesmo setor;

5.

Conduziu reunião e discussões com a administração da LAEP em relação ao desempenho passado e futuro de seus negócios, operações e

resultados operacionais e financeiros, obtendo dados contábeis, operacionais e gerenciais da Companhia;

6.

Avaliou as atividades operacionais atuais da LAEP, dentro dos segmentos de lácteos e de comércio de varejo de luxo;

7.

Estimou os valores dos ativos não operacionais, inclusive o valor esperado das contingências;

8.

Estimou o valor econômico da LAEP, com base nas metodologias referidas nos itens anteriores;

9.

Realizou análise crítica dos resultados obtidos pelas diversas metodologias com análise de sensibilidade e opinando sobre as mesmas;

MS Cardin 10-08-2012_vfinal

13

MS CARDIM & ASSOCIADOS

10.

Considerou que todos os dados e fatos, fornecidos pela Companhia analisada e/ou levantados pelos consultores, apresentados neste laudo são

verdadeiros. Todas as considerações apresentadas são opiniões dos avaliadores / consultores, baseadas em dados e fatos contidos neste relatório;

11.

Na preparação do laudo de Avaliação, a MS CARDIM não conduziu qualquer avaliação ou análise independente de quaisquer ativos ou passivos da

companhia tendo assumido como exatas e verdadeiras as informações obtidas de fontes públicas e aquelas fornecidas pela LAEP e sua

administração.

Com base nesses procedimentos e tendo determinado o valor econômico da empresa, levando em consideração:

a) O método do valor do patrimônio líquido ajustada a preços de mercado,

b) Pelas cotações em bolsa dos últimos 12 meses;

c)

Pelo valor patrimonial contábil por ação e pelo método dos múltiplos e índices de mercado (Avaliação Relativa), a equipe técnica da MS Cardim, bem

como, o seu avaliador responsável consideraram e aprovaram o método do valor do patrimônio líquido ajustado a preços de mercado como o mais

adequado para a realização dessa avaliação econômica, em virtude de:

o Todos os ativos e passivos devem sofrer ajustes para a determinação dos seus valores a preços de mercado, de modo a refletir os prováveis

valores de realização desses ativos e passivos;

o Os valores dos seus ativos intangíveis (good will – representados por marcas, carteira de clientes, distribuição nacional e outros) à preços de

mercado, estão registrados a valor contábil, mas não pelo seu valor à mercado e portanto passíveis de ajustes que reflitam os seus prováveis

valores de realização.

MS Cardin 10-08-2012_vfinal

14

MS CARDIM & ASSOCIADOS

2.4 - COMPROVAÇÕES DA EXPERIÊNCIA DO AVALIADOR

Desde a sua fundação em 1985, a MS Cardim, vem realizando avaliação econômica de empresas e de ativos, com base na experiência do Sr. Mario

Sergio Cardim Neto, em diversas instituições financeiras e também na de sua equipe técnica.

Nessa área já realizou mais de 200 trabalhos, para as mais variadas empresas de diversos segmentos, tanto para empresas de capital aberto, quanto de

capital fechado, sendo de pequeno, médio e grande porte.

Conforme disposto nas Instruções da CVM nº 361/02, 436/06 480/09, 487/10 e 492/11, a MS Cardim apresenta a seguir a relação dos trabalhos

realizados na área de Avaliação Econômico-Financeira, para: * Empresas de capital fechado pequeno, médio e grande porte; ** Empresas de Capital Aberto e

empresas que atuam no setor de lácteos.

MS Cardin 10-08-2012_vfinal

15

MS CARDIM & ASSOCIADOS

a. Empresas de Capital Fechado – Pequeno, Médio e Grande Porte

Empresas

Ano

Empresas

Ano

Empresas

Ano

Adria Alimentos

2002

Germânia

2007

Manager

2007

Águia Branca Logística

2007

God Line

2003

Molienda

2000

Alit do Brasil S/A

2001

Granja Planalto

2003

Netsuper

2001

Angel Geologia

2007

Henrique Lage

2004

Nova DW

2003

Anhembi Indústria de Borracha

2005

Home Center – Tend Tudo

2007

Onda Importação

2008

BRA – Transportes Aéreos

2007

In Vitro Brasil Ltda

2007

Pão de Açúcar – Unidade Aeroporto

1999

Casa Pizza São Paulo

2003

Inbrafer

2008

Pecana Empreendimentos - Montasa

2008

Central Energética de Itaunas S/A – Ceisa

2008

Alpe e Pegorari

2003

Petroplus

2003

CEPAC

2008

Ind. de Bebias Muller

1999

Realpetro

2001

Cia. Manufatora (Apollo)

2002

Ecotec

2012

Rede TV

2004

Citratus Indústria e Comércio de Prod. Químicos Ltda.

2006

Usina de Açúcar e Álcool - Goioerê

2012

São Roberto Papel e Papelão

2008

Companhia de Alimentos Glória

2008

Centro Educacional Renovação (CER)

2012

Sirena

2003

Companhia de Alimentos Ibituruna S.A.

2008

Epil

2010

Só Nata

2008

Destilaria Itaúnas S/A – Disa

2008

Agrenco Bio-energia

2010

SPL

2003

DPZ – Duailibi Petit Zaragoza Propaganda

2008

Infinity Itaúna Agrícolas (Infisa)

2008

Tampas Click

2003

Drogaria Onofre

2003

Integralat Agro-Negócios

2008

Tec Screen

2000

Empresa Brasileira de Estanho S/A

2002

Integralat Integração

2008

Tenge Industrial

2006

Fazenda Mayoria

2008

Klinger do Brasil - Laboratórios

2004

TRIP

2007

Flag – Distribuidora de Petróleo / Gasolina

2003

Lamesa

1997

Tyrolit

2002

Flor da Nata Indústria de Laticínios Ltda.

2001

Leson

2004

Usina Coraci

2001

Fri-Ribe Frigorífico

2001

Lorenzetti

2003

Usina Paineiras

2003

Usina Sapucaia

2003

Walter Schmidt

2007

Greco Equipamentos Termo Ind.

2010

Graneleiro

2010

Sustentare/ Qualix

2011

Auto Star

2011

Simas Industrial Alimentos

2011

Galego

2011

Irmãos Parasmo

2011

MS Cardin 10-08-2012_vfinal

16

MS CARDIM & ASSOCIADOS

b.

Empresas de Capital Aberto

Empresas

MS Cardin 10-08-2012_vfinal

Ano

Empresas

Ano

Autel S/A

1997

Indústria Chapecó

2001

Buettner S/A

2000

Rimet S/A

2004

Cambuci S/A

1998

Arteb S/A

2003

Electro Aço Altona

2003

Parmalat Alimentos

Itsa

2003

Produtos Alimentícios Vigor

2006

CBC – Cia. Cartuchos

2001

Cia. Leco

2006

Metisa S/A

1992

Porcelana Schimidt

2000

Danvigor

2006

LAEP Investments

2010

Mococa S/A

1990

Telmex do Brasil (Embratel)

Cremer S/A

1998

2006/2010 e 2011

17

MS CARDIM & ASSOCIADOS

3 - DECLARAÇÕES DO AVALIADOR

Conforme disposto nas Instruções da CVM nº 361/02, 436/06, 480/09, 487/10 e 492/11, a MS Cardim declara que:

1.

A MS CARDIM & ASSOCIADOS S/C LTDA., assim como seu controlador, sócios e demais profissionais envolvidos neste trabalho e a ele vinculadas,

não detêm nenhuma forma de participação acionária na LAEP, não são titulares e nem detêm a administração discricionária de nenhuma ação ou

BDRs de emissão da LAEP.

2.

A MS Cardim não tem qualquer conflito de interesses que lhe diminua a independência necessária ao desempenho de suas funções na elaboração

deste Laudo de Avaliação, como avaliador independente.

3.

A MS Cardim não tem conhecimento de outras informações comerciais e creditícias de qualquer natureza que possa impactar o Laudo de

Avaliação.

4.

Os acionistas controladores ou os administradores da Companhia não direcionaram, limitaram, dificultaram ou praticaram quaisquer atos que

tenham ou possam ter comprometido o acesso, a utilização ou o conhecimento de informações, bens, documentos ou metodologias de trabalho

relevantes para a qualidade das respectivas conclusões; também não determinaram as metodologias utilizadas para a elaboração deste laudo de

avaliação.

5.

Os honorários cobrados para a preparação deste laudo de avaliação econômico – financeira foram de R$ 40.000,00 (quarenta mil reais).

6.

A MS Cardim declara não ter recebido da Companhia objeto desse trabalho qualquer remuneração por serviços prestados à Companhia nos

últimos 12 meses anteriores ao requerimento do registro.

MS Cardin 10-08-2012_vfinal

18

MS CARDIM & ASSOCIADOS

De acordo com as Instruções da CVM nº 361/02, 436/06, 480/09, 487/10 e 492/11, este Laudo de Avaliação apresenta:

•

Informações sobre a LAEP, com base nas últimas informações periódicas disponíveis.

•

Descrição das metodologias e critérios aplicados na determinação do valor econômico da LAEP.

•

Conclusões da avaliação econômica da Companhia e do Patrimônio Líquido da LAEP segundo os critérios adotados;

•

Quadros anexo com dados utilizados no cálculo dos valores.

•

Planilhas financeiras de cálculo utilizadas na determinação do valor econômico, com destaque para as principais premissas utilizadas e justificativas

para cada uma delas.

MS Cardin 10-08-2012_vfinal

19

MS CARDIM & ASSOCIADOS

4 – DADOS GERAIS DA COMPANHIA E PRINCIPAIS ATIVIDADES

4.1 – BREVE HISTÓRICO

A LAEP foi constituída sob a forma de “limited liability company” em 20 de junho de 2007 em Bermudas para investir no Brasil, podendo ser realizados

investimentos em outros países ou regiões como Europa, Ásia e América do Norte, de acordo com análise de sua administração.

O principal objetivo social da Companhia é investir em private equity, inclusive em empresas em condições especiais (distressed assets), buscando gerar

retornos atrativos para seus acionistas através da aquisição e administração de negócios de diversos setores da atividade econômica. Adquirir empresas em

recuperação judicial ou em processo de turnaround implica em riscos diversos, como incertezas jurídicas, disputas judiciais, inconsistências ou inconformidades de

balanços, restrições de crédito, entre outros. Esses riscos podem impactar de maneiras adversas os negócios da Companhia.

A Companhia busca negócios que podem se consubstanciar por meio de diversas operações societárias, tais como aquisições, fusões, consórcios,

investimentos específicos, assumindo controle ou não, inclusive de empresas em recuperação judicial. Como estratégia, procura concentrar seus investimentos em

um número limitado de operações, o que possibilita à Companhia (a) dedicar tempo e recursos significativos na análise e acompanhamento dos investimentos e

(b) agir ativamente na governança corporativa das companhias, com ou sem posição na administração executiva dos ativos subjacentes.

Inicialmente focada na consolidação da indústria de laticínios no Brasil, a LAEP comprou, em 2006, a Parmalat Brasil S.A. Indústria de Alimentos - uma

empresa brasileira de laticínios amplamente conhecida -, como parte da recuperação judicial que se seguiu à falência de sua controladora na Itália. A Companhia

também adquiriu diversos outros negócios de laticínios no Brasil e consolidou esses ativos em duas entidades administradas por sua subsidiária Lácteos do Brasil

S.A, Companhia de Alimentos Glória (“Glória”) e Companhia de Alimentos Ibituruna (“Ibituruna”).

A LAEP implementou uma extensa estratégia de reestruturação operacional e de estrutura de capital. Em linha com a estratégia da Companhia, em

março de 2010, a LAEP criou uma joint venture com a Monticiano Participações S.A., que mais tarde adquiriu sua maior concorrente para formar uma empresa

líder no setor de laticínios no Brasil, a LBR.

MS Cardin 10-08-2012_vfinal

20

MS CARDIM & ASSOCIADOS

Em Janeiro de 2011, a partir da fusão das operações entre Bom Gosto e LeitBom, foi criada a LBR (Lácteos Brasil), a maior operação privada de leite

líquido e derivados do Brasil.

Em Fevereiro de 2011, a companhia, através de leilão judicial, adquiriu o Grupo Daslu, uma das mais fortes e renomadas marcas do mercado de luxo do

Brasil.

MS Cardin 10-08-2012_vfinal

21

MS CARDIM & ASSOCIADOS

4.2 – PARTICIPAÇÕES EM OUTRAS EMPRESAS

Atualmente, a LAEP possui participações nas seguintes empresas:

Lácteos do Brasil S.A. (“Lácteos”) - Controlada direta

A Lácteos do Brasil S.A. tem por objeto social a participação em outras sociedades, nacionais ou estrangeiras, na qualidade de sócia, acionista ou

quotista, bem como a gestão e comercialização de bens próprios.

Retail Participation 2 Ltd (“Retail”) - Controlada direta

A Retail Participation 2 Ltd foi constituída em Bermudas, em 24 de junho de 2010, sob a forma de limited liability company de prazo Indeterminado,

tendo como principal objetivo a realização de investimentos em empresas no Brasil ou em outros países.

Chipilands Holdings LLC (“Chipilands”) – Controlada indireta

Em vista das negociações para aquisição de Unidade Produtiva Isolada (“UPI”) na Recuperação Judicial de Lommel Empreendimentos Comerciais S.A.

(“Lommel”) - e outras, em curso na 1ª Vara de Falências e Recuperações Judiciais de São Paulo, a Companhia adquiriu a totalidade do capital social da empresa

Chipilands. Referida empresa era credora da Lommel à época. A integralidade do crédito detido pela Chipilands contra a Lommel foi utilizado para composição do

valor oferecido na aquisição da UPI (posteriormente denominada “DSL”). O procedimento de alienação, a oferta e a aquisição da UPI (“DSL”) foram feitas em

conformidade com a Lei 11.101/05 (“LFR”), com todas as proteções de não sucessão, inclusive de passivos tributários e trabalhistas, conforme o disposto no art.

60 da LFR. A alienação da UPI foi aprovada pela ampla maioria dos credores nas três classes, reunidos em Assembleia Geral de Credores (“AGC”) realizada em 24

de fevereiro de 2011. A AGC foi devidamente homologada judicialmente em 11 de abril de 2011.

MS Cardin 10-08-2012_vfinal

22

MS CARDIM & ASSOCIADOS

New Enterprises 3 Ltd. (“New Enterprises”) - Controlada direta

A New Enterprises 3 Ltd. foi constituída em Bermudas em 24 de junho de 2010, sob a forma de limited liability company de prazo Indeterminado, tendo

como principal objetivo a realização de investimentos em empresas no Brasil ou em outros países.

New Participations Ltd. (“New Participations”) - Controlada direta

A New Participations Ltd. foi constituída em Bermudas em 24 de junho de 2010, sob a forma de limited liability company de prazo Indeterminado, tendo

como principal objetivo a realização de investimentos em empresas no Brasil ou em outros países.

Prime Ventures 4 Ltd. (“Prime Venture”) - Controlada direta

A Prime Ventures 4 Ltd. foi constituída em Bermudas em 24 de junho de 2010, sob a forma de limited liability company de prazo Indeterminado, tendo

como principal objetivo a realização de investimentos em empresas no Brasil ou em outros países (holding).

Shitenno Capital Ltd. (“Shitenno”) - Controlada direta

A Shitenno Capital Ltd. foi constituída nas Ilhas Virgens Britânicas em 05 de agosto de 2011, sob a forma de limited liability company de prazo

Indeterminado, tendo como principal objetivo a realização de investimentos em empresas no Brasil ou em outros países (holding). Atualmente a Companhia

detém participação em subsidiárias no Brasil.

Padma Indústria de Alimentos S.A. (“Padma” - antiga Parmalat Brasil S.A. Indústria de Alimentos) - Controlada indireta

A Padma (antiga Parmalat Brasil) foi adquirida em meados de 2006 pela Lácteos, através de leilão judicial na forma de Unidade Produtiva Isolada

(“UPI”). A alienação da Padma foi feita em conformidade com a Lei 11.101/05 (“LFR”), com todas as proteções de não sucessão, inclusive de passivos tributários e

trabalhistas, conforme o disposto no art. 60 da LFR. As atividades da Padma compreendiam a exploração da indústria e comércio de produtos alimentícios em

geral, inclusive laticínios, cereais, frutas e outros de origem animal ou vegetal, incluindo sucos concentrados, sucos naturais e artificiais, massas, biscoitos, doces

MS Cardin 10-08-2012_vfinal

23

MS CARDIM & ASSOCIADOS

e produtos dietéticos, sorvetes e seus derivados e abertura de franquias e o licenciamento e/ou sub-licenciamento de marcas em território nacional e/ou no

exterior, além da e participação em outras sociedades.

A Padma é a detentora do contrato de licenciamento de marca com a Parmalat SpA. Em vista do acordo firmado com a Monticiano Participações S.A. e a

formação do Consórcio com a Leitbom S.A. (LBR), parte dos direitos foram sublicenciados à Leitbom (LBR), levando a Padma a não mais operar diretamente no

setor lácteo.

Por força dos Acordos e documentos acessórios firmados em março de 2010, sobretudo de formação do Consórcio, a Padma suspendeu as atividades de

produção de lácteos e afins.

Companhia de Alimentos Glória (“Glória”) - Controlada indireta

As atividades da empresa, que teve a razão social alterada em 30 de abril de 2008, consistem, principalmente, na exploração da indústria e o comércio

de produtos alimentícios em geral, inclusive laticínios, cereais, frutas e outros de origem animal ou vegetal, incluindo sucos concentrados, sucos naturais e

artificiais, massas, biscoitos, doces e produtos dietéticos, e participação em outras sociedades.

Companhia de Alimentos Ibituruna S/A (“Ibituruna”) - Controlada indireta

As atividades da Ibituruna consistem, principalmente, na exploração da indústria e o comércio de produtos alimentícios em geral, inclusive laticínios,

cereais, frutas e outros de origem animal ou vegetal, incluindo sucos concentrados, sucos naturais e artificiais, massas, biscoitos, doces e produtos dietéticos, e

participação em outras sociedades. No item “s” a seguir está descrito de forma mais detalhada como as operações de Ibituruna são realizadas.

Caloocan Empreendimentos e Participações S/A (“Caloocan”) - Controlada indireta

As atividades preponderantes da Caloocan compreendem exploração da indústria e comércio de produtos alimentícios em geral, principalmente laticínios,

cereais, frutas e outros de origem animal ou vegetal, incluindo sucos concentrados, sucos naturais e artificiais, massas, biscoitos, doces e produtos dietéticos,

MS Cardin 10-08-2012_vfinal

24

MS CARDIM & ASSOCIADOS

sorvetes e seus derivados e abertura de franquias e o licenciamento e/ou sub-licenciamento de marcas no território nacional e/ou no exterior e participação em

outras sociedades, bem como o aluguel, compra, venda, permuta e administração de imóveis.

DSL Comercio Varejista S/A (“DSL”)- Controlada indireta

As atividades da DSL consistem, principalmente, em atuar nas áreas de criação, compra, venda e fabricação de todas as linhas do vestuário e acessórios

feminino e masculino para todas as idades. A DSL ainda opera lojas próprias no varejo, comércio eletrônico e multimarcas, atuando também no setor de objetos

para casa, sempre através do uso da marca própria Daslu. A empresa atua, ainda, no segmento de importação de vestuário de grifes internacionais para venda

em suas lojas.

A DSL foi adquirida dentro do Plano de Recuperação Judicial de Lommel e outras ("Processo de RJ").

Lácteos Indústria de Alimentos S/A (“Lácteos Indústria’) - Controlada indireta

A Lácteos Indústria foi constituída em 11 de outubro de 2011 e tem por objeto social a participação em outras sociedades, nacionais ou estrangeiras, na

qualidade de sócia, acionista ou quotista, bem como a gestão e comercialização de bens próprios.

Drochia Participações Ltda (“Drochia”) - Controlada indireta

A Drochia foi constituída em 24 de novembro de 2011 e tem por objeto social a participação em outras sociedades, nacionais ou estrangeiras, na

qualidade de sócia, acionista ou quotista, bem como a gestão e comercialização de bens próprios.

Makalu Empreendimentos e Participações Ltda (“Makalu”) - Controlada indireta

As atividades preponderantes da Makalu, constituída em 01 de novembro de 2011, compreendem exploração da indústria e comércio de produtos

alimentícios em geral, principalmente laticínios, cereais, frutas e outros de origem animal ou vegetal, incluindo sucos concentrados, sucos naturais e artificiais,

MS Cardin 10-08-2012_vfinal

25

MS CARDIM & ASSOCIADOS

massas, biscoitos, doces e produtos dietéticos, sorvetes e seus derivados e abertura de franquias e o licenciamento e/ou sub-licenciamento de marcas no território

nacional e/ou no exterior e participação em outras sociedades, bem como o aluguel, compra, venda, permuta e administração de imóveis.

Makti Empreendimentos e Participações Ltda (“Makti”) - Controlada indireta

As atividades preponderantes da Makti, constituída em 28 de outubro de 2011, compreendem compra, venda, fabricação, importação e exportação de

artigos de vestuários e acessórios em geral, participação em outras sociedades, locação de mão de obra, prestação de serviços, franquias, bem como o aluguel,

compra, venda, permuta e administração de imóveis e máquinas e equipamentos.

Plano de Recuperação Judicial controlada indireta – Padma (antiga Parmalat Brasil)

O Plano de Recuperação da Padma (antiga Parmalat Brasil) tem por objetivo viabilizar, nos termos da Lei de Falências e Recuperações Judiciais, Lei nº

11.101/05 (“LFR”), a superação da crise econômico-financeiro da empresa, preservando a sua função social na comunidade brasileira e mantendo sua condição de

entidade geradora de bens, recursos, empregos e impostos. O Plano pretende atender, principalmente, os interesses de seus credores, estabelecendo a fonte de

recursos e o cronograma de pagamentos oferecidos. A previsão da forma de pagamento dos credores foi inicialmente estabelecida no Plano de Recuperação

Judicial, aprovado em Assembleia Geral de Credores (“AGC”) de 2 de dezembro de 2005 e homologado em 2 de fevereiro de 2006. Posteriormente, em 26 de

maio de 2006 foram aprovadas, em AGC, alterações ao Plano, tendo sido homologadas em 8 de junho de 2006. Por último, em 14 de setembro de 2009 foram

aprovadas outras alterações ao Plano, tendo o novo plano sido homologado em 08 de outubro de 2009. A Padma permanece cumprindo todas as obrigações do

referido Plano na forma e prazos estabelecidos.

MS Cardin 10-08-2012_vfinal

26

MS CARDIM & ASSOCIADOS

Esses investimentos estão assim discriminados:

A Companhia vem investindo recursos e esforços para a recuperação das empresas adquiridas e reverter os prejuízos que essas empresas apresentavam

desde antes de suas aquisições, implementando ações específicas, dentre elas:

•

Defesa de demandas judiciais e administrativas herdadas;

•

Proposição de ações judiciais em face de débitos que a Companhia entende serem abusivos ou indevidos;

•

Acordo com credores para pagamento de obrigações, conforme as reais possibilidades de pagamento da Companhia;

•

Manutenção de seu amplo plano de conversão de dívida em capital, instituído em janeiro de 2010, com efetiva adesão de credores, tendo sido

realizado conversões no valor de R$ 394 milhões, até 31/03/2012.

•

Obtenção de capitalização primária no montante de aproximadamente R$ 172 milhões no período de fevereiro de 2010 a dezembro de 2010 junto

a investidor institucional norte-americano.

MS Cardin 10-08-2012_vfinal

27

MS CARDIM & ASSOCIADOS

•

Arrendamento a partir de março de 2010 de planta industrial da controlada indireta Padma (antiga Parmalat Brasil) localizada em Santa Helena de

Goiás – GO.

•

Criação da empresa Lácteos Brasil S.A. – LBR (antiga Leitbom S.A.), conforme detalhes a seguir:

Evolução recente

Em 14 de março de 2010 a Companhia assinou acordo pelo qual empresas controladas indiretas aportariam marcas de sua propriedade ao capital da

empresa Monticiano Participações S.A. (“Monticiano”) em troca de uma participação correspondente a 40% das ações ordinárias e 100% das ações preferenciais,

representando 60% do capital total da empresa. As marcas a serem aportadas encontravam-se registradas nos livros contábeis por valores simbólicos e foram

reavaliadas para fins de capitalização em função da possível futura geração de caixa em vista das novas operações consolidadas. Adicionalmente o acordo previa a

formação imediata de um consórcio com objetivo de compartilhar a capacidade industrial das fábricas da Leitbom (LBR), companhia fechada controlada pela

Monticiano, de um lado, e pelas controladas indiretas da LAEP, Companhia de Alimentos Glória e Companhia de Alimentos Ibituruna S.A. de outro, formando,

entre as consorciadas, um dos maiores parques fabris de produtos lácteos, potencializando as marcas operadas pelas consorciadas.

Assim, a partir de 1º de abril de 2010 as operações industriais e comerciais passaram a ser administradas pelo Consórcio com a Leitbom (LBR),

somando-se os aspectos positivos da regionalização das marcas e uma plataforma industrial com 8 fábricas bem distribuídas pelo país, apoiando a distribuição da

marca Parmalat no Brasil com otimização de fábricas, de custos logísticos ao se fazer 100% das entregas direto das fábricas, sem armazéns intermediários, e com

aproveitamento competitivo das estruturas fiscais em vários estados brasileiros. Em vista do acordo firmado com a Monticiano e a formação do Consórcio com a

Leitbom (LBR), os direitos ao uso da marca Parmalat referentes aos produtos lácteos em geral foram sublicenciados à Leitbom (LBR). Todos os gastos e custos

referentes à fabricação são supridos pela LBR. Vide detalhes da operação na nota 12.

Em vista das perspectivas do Consórcio e da otimização das capacidades conjuntas de Leitbom e Glória e Ibituruna, em 08 de julho de 2010, a

Companhia de Alimentos Ibituruna S.A. (“Ibituruna”) aportou, conforme previsto no acordo acima mencionado, marcas próprias no capital da Monticiano, por valor

definido em avaliação evidenciada em laudo emitido por peritos independentes, utilizada no aumento de capital da Monticiano. Também foi firmado um acordo de

acionistas entre os controladores da Monticiano, pelo qual Grupo Laep tem certos direitos e obrigações. A industrialização para o Consórcio começou a ser

MS Cardin 10-08-2012_vfinal

28

MS CARDIM & ASSOCIADOS

realizada em 01/04/2010. Durante os primeiros meses as empresas ainda fabricaram e venderam produtos próprios, mas este procedimento não mais ocorreu a

partir de 01 de janeiro de 2011.

Novos contratos

A Companhia comunicou ao mercado em 22 de dezembro de 2010 e 05 de janeiro de 2011, que a Lácteos do Brasil S/A celebrou Contrato de Associação

e Outras Avenças com Bom Gosto Participações S/A (“Bom Gosto”), CRP BG Fundo de Investimento em Participações, CRP VII – Fundo de Investimento em

Participações e BNDES Participações S.A - BNDESPAR. Segundo o acordo, ficou avençada a associação da Leitbom (LBR) com a Bom Gosto S/A (“Bom Gosto”).

A associação foi realizada por meio da incorporação das ações da empresa Bom Gosto pela LBR, com a respectiva migração de todos os acionistas da

empresa Bom Gosto para o capital da LBR. Simultaneamente à incorporação de ações, a BNDES Participações S.A. – BNDESPAR realizou (i) um aporte na LBR de

R$ 450 (quatrocentos e cinquenta) milhões via aumento primário de capital e (ii) um segundo aporte de R$ 250 (duzentos e cinquenta) milhões via subscrição de

debêntures conversíveis em ações da LBR.

Adicionalmente, foram firmados entre as Companhias Contrato de Fornecimento de Produtos Industrializados e Contrato de Industrialização, onde as

fábricas das Controladas Glória e Ibituruna prestam serviços de industrialização exclusivos ao consórcio, sem margem de ganho nessa operação. Portanto, a

geração de resultado do ativo imobilizado das Controladas não será mais pela produção e venda de produtos, e sim pelo resultado de equivalência patrimonial que

essas controladas poderão auferir da LBR, por meio de sua controlada Monticiano, proporcional a sua participação acionária, que é de 60%.A Monticiano,

atualmente, possui uma participação de 40,55% do capital total da LBR.

Mercado de varejo – DASLU (DSL)

A DSL opera duas lojas próprias. Uma localizada no Shopping Center Cidade Jardim, em São Paulo, e outra localizada no Shopping Fashion Mall no Rio de

Janeiro. Há a previsão da abertura de novas unidades ao longo de 2012.

MS Cardin 10-08-2012_vfinal

29

MS CARDIM & ASSOCIADOS

Em 31 de março de 2012 a Companhia apresenta um capital circulante líquido negativo consolidado de R$ 178.652 (R$ 158.649 em 31 de dezembro de

2011). A estratégia da Administração para assegurar a continuidade e ampliação dos negócios da Companhia está ancorada substancialmente nos resultados da

associação com a Monticiano em decorrência das operações da LBR, e ainda, no programa de conversão de dívida em participação acionária e no desenvolvimento

de novos negócios. Além disso, a Companhia também espera contar a partir do ano de 2013, com os resultados da DSL, que está sendo submetida a um profundo

processo de reorganização e expansão.

Principais destaques do 1º trimestre de 2012

No 1T12 a LBR, na qualidade de Líder do Consórcio, operou as fábricas das empresas Glória e Ibituruna, controladas diretas e indiretas da Companhia.

Dessa forma, é intenção da direção da LAEP melhorar a competitividade do negócio de Leite e Derivados como um todo e, em particular, aumentar a

produtividade das plantas industriais, e melhorar seu desempenho comercial nas principais regiões do Brasil com um mix de produtos lácteos e marcas regionais

além da própria marca Parmalat.

Neste período, o negócio de varejo com a Daslu, teve uma mudança importante em suas operações com a ampliação da loja no Shopping Cidade Jardim

e o fechamento da antiga Villa Daslu, já preparando a inauguração da nova loja no Shopping JK Iguatemi.

Perspectivas

De acordo com as diretrizes da administração da LAEP, a Companhia deverá direcionar para a diversificação dos seus negócios, com novas participações

em empresas estressadas e em perspectivas de recuperação judicial. Em 2013, estarão sendo esperados os resultados da DSL em virtude do seu processo de

reorganização.

MS Cardin 10-08-2012_vfinal

30

MS CARDIM & ASSOCIADOS

4.3 - COMPOSIÇÃO DO CAPITAL SOCIAL

Em 31 de março de 2012, a LAEP, apresenta a seguinte composição societária:

Capital social

Em 31 de março de 2012 o capital autorizado da Companhia era de 416.500.450 (quatrocentos e dezesseis milhões, quinhentas mil e quatrocentos e

cinquenta) ações, tendo sido emitidas até a presente data, 314.952.241 (trezentos e quatorze milhões, novecentos e cinquenta e dois mil, duzentos e quarenta e

uma) ações classe A e 15.000.500 ações classe B, distribuídas (ações emitidas) conforme quadro a seguir:

Ações da classe A de emissão da Companhia não possuem direito de voto ou possuem esse direito restrito em matérias específicas, conforme disposto no

Estatuto Social da Companhia (By-laws). Ações da classe B de emissão da Companhia possuem direito de voto.

Evento subsequente = Grupamento de ações(*)2

A Companhia comunicou ao mercado, em 24 de maio de 2012, que, conforme autorizado pelos acionistas reunidos em assembleia geral e aprovado em

reunião do Conselho de Administração realizada em 24 de maio de 2012, foi aprovado o grupamento das ações Classe A e B da Companhia, na proporção

de 10 (dez) ações para 1 (uma).

2

Quantidade de ações após grupamento de ações = 41.649.997.

MS Cardin 10-08-2012_vfinal

31

MS CARDIM & ASSOCIADOS

Todos os efeitos do referido grupamento foram refletidos, na mesma condição e proporção, no programa de recibos no Brasil (BDRs), negociados na

BM&FBovespa sob o símbolo (ticker) MILK11.

Após referido grupamento, a totalidade das ações da Companhia (incluído o valor de capital autorizado) passará de 416.500.450 (quatrocentos dezesseis

milhões, quinhentos mil, quatrocentas e cinquenta) ações para 41.650.045 (quarenta e um milhões, seiscentos e cinquenta mil, e quarenta e cinco) ações.

A partir de 1º de junho de 2012, as ações Classe A da Companhia passaram a ser negociadas no formato grupado.

MS Cardin 10-08-2012_vfinal

32

MS CARDIM & ASSOCIADOS

4.4 – FONTES DAS INFORMAÇÕES

Para a elaboração deste laudo de avaliação, foram utilizadas as seguintes informações, dados e documentos fornecidos pela administração da LAEP e

que são:

1) Demonstrativos financeiros anuais (analíticos e sintéticos) dos exercícios de 2010 e 2011, contendo:

•

Relatórios de Administração

•

Parecer dos Auditores Independentes

•

Notas explicativas

2) Demonstrativos financeiros trimestrais (31/03/2012) – ITR - contendo

•

Relatórios de Administração sobre este período

•

Parecer dos Auditores – revisão limitada

3) Informações Gerais:

•

Plano de negócios da Companhia (2012/2014)

4) Fontes externas de Informação:

A MS Cardim realizou pesquisas externas sobre:

•

Os setores em que a LAEP atua

•

Dados gerais sobre economia brasileira

•

Indicadores financeiros

MS Cardin 10-08-2012_vfinal

33

MS CARDIM & ASSOCIADOS

4.5 – O MERCADO DE ATUAÇÃO

4.5.1 – A Economia Brasileira

A economia em 2011

A economia brasileira cresceu 2,7% em 2011, com um crescimento de 0,3% no quarto trimestre e após ter encolhido no terceiro trimestre - antes havia

sido informada uma estagnação nesse período. Os resultados foram divulgados pelo Instituto Brasileiro de Geografia e Estatística (IBGE) no início de março de

2012.

O desempenho anual não atingiu a estimativa do governo. O ministro da Fazenda, Guido Mantega, declarou em dezembro que o crescimento deveria

ficar entre 3% e 3,5%. Já o Banco Central (BC) divulgou em seu relatório que acreditava em uma alta de 3%.

O resultado também ficou bem abaixo do crescimento registrado em 2010, de 7,5%. Naquele ano, o PIB (Produto Interno Bruto) teve um forte

crescimento motivado pelo fraco desempenho registrado um ano antes e pelos estímulos dados pelo governo. Já em 2011, o resultado da economia foi afetado,

em boa parte, pela crise econômica global e pela inflação no país.

Em novembro do ano de 2011, o governo já havia reduzido de 4,5% para 3,8% a previsão de crescimento da economia em 2011. O motivo alegado foi a

deterioração do cenário econômico externo.

Em valores correntes, a soma das riquezas produzidas no Brasil em 2011 chegou a R$ 4,143 trilhões no ano passado.

O IBGE reconheceu também que a economia encolheu no 3º trimestre, além de divulgar o resultado do quarto trimestre de 2011, o IBGE também

revisou o desempenho da economia brasileira no segundo e no terceiro trimestre. Esse tipo de revisão é comum.

O Produto Interno Bruto (PIB) do país recuou 0,1% no terceiro trimestre de 2011 sobre o segundo, desempenho revisado para baixo em relação ao

crescimento zero anunciado anteriormente.

MS Cardin 10-08-2012_vfinal

34

MS CARDIM & ASSOCIADOS

O IBGE também revisou o crescimento do segundo trimestre de 2011 sobre o primeiro, para uma expansão de 0,5%, ante crescimento de 0,7%

divulgado antes.

Já no quarto trimestre, a economia brasileira cresceu 0,3% em comparação com o terceiro. Em relação ao mesmo período de 2010, o Produto Interno

Bruto (PIB) registrou expansão de 1,4 por cento no último trimestre.

Estudos mostram que a economia brasileira se tornou a 6ª maior economia do mundo, ou seja, um crescimento de apenas 0,7% em 2011 já seria

suficiente para que o PIB (Produto Interno Bruto) brasileiro ultrapassasse o do Reino Unido, tornando o Brasil a sexta maior economia do mundo, segundo

cálculos feitos a pedido da BBC Brasil pela consultoria IHS Global Insight, com sede nos EUA.

Em síntese, a economia brasileira poderá crescer, a partir do segundo semestre de 2012, mas de forma moderada.Um crescimento de 3,5% já seria

bastante significativo. E se isso acontecer, a convergência para o centro da meta de inflação contém riscos, o que pode levar o Banco Central a aumentar juros já

a partir do próximo ano – essa hipótese está contida na Curva de Juros.

Perspectivas

O Brasil vem se tornando atraente para os investidores externos, pois apresenta capacidade de crescimento econômico em longo prazo e há

oportunidades de investimentos em praticamente todos os setores da economia além das possibilidades reais de saída para esses investidores. Há a percepção de

que há no país um novo ambiente para razoáveis taxas de retorno para esses investidores.

Ao mesmo tempo, o Brasil apresenta uma base de investidores locais, que engloba principalmente os fundos de pensão, que no País somam mais de

300. O patrimônio desses fundos gira hoje em torno de R$ 400 bilhões e ainda há espaço para aumentar a alocação desses recursos nos fundos de venture capital

e private equity em suas carteiras. Atualmente, estima-se que os fundos de pensão brasileiros aloquem menos de 2% do patrimônio total nesta classe de ativos,

enquanto que a média internacional é de 8,0 a 10,00%.

MS Cardin 10-08-2012_vfinal

35

MS CARDIM & ASSOCIADOS

Diante desse cenário, é de se esperar que as grandes empresas multinacionais, olhem para o país, com alternativas muito positivas para novos

investimentos e que possibilita a obtenção de taxas de retorno maiores das que vem sendo obtidas em seus países de origem.

MS Cardin 10-08-2012_vfinal

36

MS CARDIM & ASSOCIADOS

Cenário para a Economia Brasileira

MS Cardin 10-08-2012_vfinal

37

MS CARDIM & ASSOCIADOS

4.5.2 – O Setor de Laticínios e o comércio de varejo de luxo

O Setor de Lácteos

Após um ano de 2009 difícil para a economia global e para o setor lácteo, os primeiros meses de 2010 indicaram um cenário mais favorável ao setor,

seja ele no Brasil ou no âmbito mundial. O sentimento de que a crise financeira internacional estava perdendo força, juntamente com melhorias nas projeções de

crescimento econômico global e de consumo das famílias refletiu positivamente sobre o setor. No âmbito de preços, o que se verificou nos últimos anos foi elevada

volatilidade, com alta expressiva das cotações em 2007, queda em 2008 e nova alta em meados de 2009, se estendendo até o primeiro semestre de 2010. No

entanto, os últimos números disponíveis sinalizam para queda de preços, o que nos leva há pensar um pouco sobre como será o ano de 2012. Antes porém, vale

analisar o comportamento dos preços do leite, custos de produção, captação, entre outras informações que norteiam o cenário econômico conjuntural de leite e

derivados.

Do ponto de vista do produtor, o movimento de alta nos preços em 2010 foi antecipado, com elevação ocorrendo já em fevereiro de forma rápida e

intensa. Essa alta foi puxada inicialmente pelo mercado spot, aproveitando a necessidade dos laticínios diante de uma demanda robusta e em expansão. Houve

ainda uma forte elevação nos preços do UHT, que possibilitou repasse aos produtores.

Em fevereiro os preços subiram 3,6% ante janeiro e a alta acelerou nos meses seguintes, melhorando a rentabilidade das fazendas e proporcionando

uma administração do fluxo de caixa mais adequada. Mas essa melhoria de rentabilidade não veio apenas dos preços do leite. Ao longo dos primeiros meses de

2010 os custos de produção também trouxeram fatores positivos, com redução principalmente dos gastos com a alimentação do rebanho. A safra mundial de

grãos em 2009/2010 foi muito boa, proporcionando a recomposição dos estoques. Houve incremento na produção de soja nos países da América do Sul (liderados

por Brasil, Argentina e Paraguai) e nos Estados Unidos. No caso do milho, a safra também foi alta e com boas indicações para a produção dos Estados Unidos no

ciclo 2010/2011. O resultado dessa elevação de safra e recomposição de estoques foi uma razão entre preços do leite e preços da ração favorável para a produção

de leite ao longo do primeiro semestre de 2010, possibilitando um fortalecimento da estrutura produtiva.

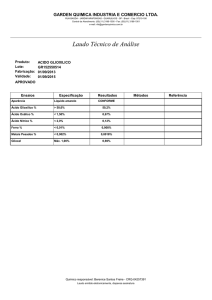

Pela Figura 1 pode-se realizar uma análise mais detalhada da situação do produtor de leite. Neste caso, pode-se observar a evolução do

ICPLeite/Embrapa (em valores reais deflacionados pelo IGP-M), do índice de preço recebido pelos produtores de leite no Estado de Minas Gerais e do índice de

MS Cardin 10-08-2012_vfinal

38

MS CARDIM & ASSOCIADOS

relação de troca (IRT), tendo como mês-base abril/2006=100. O ICPLeite/Embrapa é um índice que mede a variação mensal nos custos de produção de leite e é

calculado com base nos preços de uma cesta de insumos e serviços utilizados na produção.

O índice de relação de troca (IRT) é obtido pela razão entre o índice de preço recebido pelo produtor e o índice de custo de produção (ICPLeite). Neste

contexto, um IRT maior do que 100 mostra que o produtor de leite encontra-se relativamente em melhor situação e indica que os preços recebidos pelo leite

crescem acima dos custos. A linha horizontal refere-se a paridade e estabelece o limite entre a situação favorável/desfavorável para o produtor de leite em relação

a base, estabelecida em abril/2006. Assim, sempre que o IRT se situar acima da paridade, o produtor encontra-se em situação favorável e sempre que o IRT

estiver abaixo da paridade a situação é desfavorável.

De maneira geral pode-se identificar um período bom para o produtor ao longo de 2007 e início de 2008. Já em 2009, a situação econômica das fazendas

piorou bastante, o que refletiu na baixa oferta de leite no país. Realmente foi um ano muito difícil e a situação econômica das fazendas foi favorável em apenas

quatro meses dos doze existentes no ano. Finalmente, em 2010 o cenário tornou-se novamente favorável, com elevação dos preços do leite e recuo nos custos.

Figura 1. Índice de custo de produção, preço recebido e relação de troca

(dados reais, deflacionados pelo IGP-M - mês base: abril/2006 = 100).

MS Cardin 10-08-2012_vfinal

39

MS CARDIM & ASSOCIADOS

Mas o que essa relação de troca pode trazer de informação para melhorar o processo decisório na cadeia produtiva? Na realidade alterações na relação

de troca implicam alterações na produção de leite, ou seja, na base da cadeia produtiva. Em economia, nos modelos de concorrência perfeita (em que não há

barreiras a entrada de novas empresas) ou de concorrência monopolística (em que há algumas barreiras, mas são baixas) a melhora da rentabilidade setorial

implica na atração de investimentos para aquele setor, consequentemente ocorre aumento da oferta e queda do preço, que tem sua intensidade balanceada pelo

comportamento do consumo.

Aplicando essa lógica no mercado de leite, o que sabemos é que nos períodos em que ocorre aumento da rentabilidade, o produtor de leite se ajusta

rapidamente, melhorando sua estrutura produtiva. Por outro lado, quando piora a rentabilidade ele reduz os investimentos na atividade e a produção desacelera.

De fato, na euforia de 2007 e início de 2008 a produção de leite foi impulsionada por melhorias na relação de troca (Figura 2). Por outro lado, quando a relação de

troca se tornou desfavorável, como ocorreu no final de 2008 e início de 2009, a captação de leite também registrou queda na comparação com o mesmo mês do

ano anterior. Já a partir de janeiro de 2010, houve novo crescimento da captação, na esteira da melhoria da relação de troca. A última estatística de captação,

publicada pelo Cepea, mostrou um aumento de 7% em junho de 2010 em relação a junho de 2009. Nos primeiros meses do ano esse aumento ficou ligeiramente

abaixo de 5%.

Figura 2. Índice de captação de leite e Índice de relação de

troca: crescimento em relação ao mesmo mês do ano anterior (%)

MS Cardin 10-08-2012_vfinal

40

MS CARDIM & ASSOCIADOS

Mas, obviamente, o cenário do segundo semestre engloba variáveis que vão muito além da simples comparação entre relação de troca e captação. Essas

variáveis, pelo contrário, são resultados de uma série de outras e devem provocar grandes emoções no mercado lácteo nos próximos meses.

Pelo lado da demanda, a boa notícia vem do consumo interno, que se mantém forte, na esteira do crescimento do produto interno bruto e da renda das

famílias. No âmbito das exportações de lácteos, não há nada previsto no horizonte de curto prazo que altere o cenário deficitário. Ou seja, o saldo comercial

deverá continuar negativo nos próximos meses.

Pelo lado da oferta, o que está ocorrendo no setor é baixa rentabilidade na indústria de laticínios, recuo de preços ao produtor, incremento de custos de

produção (ração) e incertezas climáticas (fenômeno La Niña).

Os preços do leite ao produtor recuaram em junho, julho e devem continuar com essa tendência até pelo menos outubro (mas com um ritmo de queda

menor). A dúvida que permanece é sobre a intensidade de queda nos preços do leite ao produtor.

No âmbito do índice de relação de troca, deve-se verificar uma piora ao longo do segundo semestre, criando um ambiente desfavorável a produção. A

intensidade dessa piora no IRT será determinante no comportamento da captação de leite. Em princípio, acreditamos que ela não será muito intensa devido ao

fato de que a demanda doméstica por leite e derivados está forte e tende a criar um piso nos preços do leite.

Já no front climático a preocupação é maior, não apenas sobre as pastagens (oferta de leite) mas também sobre a produção de milho e soja (custos). O

fenômeno climático El Niño que atuava desde 2009 se enfraqueceu e, no lugar de águas aquecidas, já se observa o resfriamento das águas sobre o Oceano

Pacífico equatorial, o que representa o início da instalação de um novo episódio de La Niña nos próximos meses e que deve se estender pelo menos até o verão de

2011. O fenômeno tem características opostas às do El Niño e se confirmado, as chuvas podem fazer falta aos produtores.

O fenômeno La Niña tem dois impactos bem caracterizados: (1) atrasa o retorno das chuvas no Sul, Sudeste e Centro-Oeste do Brasil; (2) reduz a

incidência de chuvas e aumenta o risco de estiagens regionalizadas no verão no Sul do Brasil e também no Mato Grosso do Sul. Portanto, o retorno das chuvas

este ano poderá sofrer atraso e ocorrer de forma irregular. Para piorar, as pastagens estão muito ruins e em grande parte do Brasil já não chove a 150 dias. Por

fim, esse fenômeno climático poderá ter reflexos importantes sobre o mercado mundial de lácteos, caso afete países exportadores, como a Argentina e Uruguai,

MS Cardin 10-08-2012_vfinal

41

MS CARDIM & ASSOCIADOS

por exemplo. Ou seja, se confirmado o La Niña e dependendo da intensidade, o cenário internacional poderá se alterar rapidamente. Infelizmente, nesse mercado

de clima o grau de incerteza é elevado, não sendo possível assegurar o real impacto de certos fenômenos. De todo modo, fica aí o alerta.

Mais recentemente, uma forte seca na França, Alemanha, Ucrânia, Austrália e especialmente, Rússia, comprometeu a safra de trigo de forma importante,

levando a uma explosão das cotações do cereal (45% em um mês, entre início de julho e início de agosto). A Rússia, segundo maior exportador mundial de trigo,

decidiu proibir as exportações, catalisando o movimento de alta no grão. Como o trigo é muito usado na ração bovina na Europa, o substituto imediato foi o milho.

Assim, a alta do trigo foi parcialmente repassada para milho e em menor intensidade, também para a soja.

Perspectivas do setor para 2012

Estimulada pelo fortalecimento da demanda doméstica e crescimento das exportações, o mercado de leite deve continuar crescendo em 2012. Essa é a

previsão da Leite Brasil, associação que representa os produtores brasileiros.

O setor fechou 2011 com uma produção total próxima de 31 bilhões de litros, um modesto crescimento de 1% em relação ao ano de 2010. Para 2012, o

volume deve subir para 32,3 bilhões de litros, um avanço de 4%. “O principal motivo para a produção ter ficado praticamente estável em 2011 foi o elevado

custo, que desestimulou os produtores. Em 2012, a Leite Brasil aposta na recuperação da rentabilidade e queda nos preços das commodities para reduzir os

custos, fazendo com que o mercado volte a crescer dentro da média histórica dos últimos 10 anos”, explica o presidente da Leite Brasil, Jorge Rubez.

O consumo de leite projetado para 2012 é de aproximadamente 170 litros por habitante, um aumento de cerca de 2% em relação a 2011, porém ainda

abaixo do recomendado pelo Ministério da Saúde, de 200 litros per capita por ano.

Os preços pagos aos produtores tiveram uma boa recuperação no último ano, com variação nominal positiva de 17%. Apesar disso, o ganho foi

neutralizado pelo aumento nos custos de produção, que variaram cerca de 20%, segundo a Empresa Brasileira de Pesquisa Agropecuária (Embrapa). “Recomendo

ao produtor de leite dar prioridade à administração dos custos de produção, principalmente alimentação do gado e mão de obra, que está se tornando escassa nas

propriedades leiteiras”, aconselha Rubez. O executivo também reforça a importância de os produtores de leite melhorarem a tecnologia empregada na produção.

“Isso certamente vai possibilitar que sua atividade seja mais lucrativa”, completa.

MS Cardin 10-08-2012_vfinal

42

MS CARDIM & ASSOCIADOS

Mais vendas externas e menos compras

A expectativa da Leite Brasil é que as exportações de lácteos cresçam em 2012, chegando a 362 milhões de litros, alta de 15% em relação a 2011. Já as

importações devem recuar 30%, chegando a 888 milhões de litros no ano.

Um estudo da associação de produtores projeta que, em 2012, a participação das importações no total de leite disponível será de 2,7%. Este índice

alcançou 4% em 2011. A redução nas importações brasileiras deve ocorrer principalmente em função de acordos de cota no Mercosul e uma pequena melhoria nos

níveis de exportação, apesar de não haver boas expectativas para o câmbio.

Fonte: www.revistagloborural.globo.com (em 16/02/2012)

MS Cardin 10-08-2012_vfinal

43

MS CARDIM & ASSOCIADOS

O Setor de Varejo de Luxo

O mercado de alta classe e de artigos de luxo movimenta anualmente quase 12 bilhões de dólares ao ano no Brasil. Diante do tamanho desse mercado

surgem muitas oportunidades para as pequenas e médias empresas com o aumento do poder aquisitivo da população brasileira - sobretudo no caso dos

consumidores mais pobres, que passaram a compor a nova classe média.

Entretanto, menos atenção costuma ser dedicada às oportunidades que existem em outro tipo de público emergente, formado pelos brasileiros que

enriquecem e passam a ter acesso a produtos de luxo, como viagens exóticas, joias e roupas caras, comida e bebida sofisticadas. Estima-se que, no ano de 2011,

os negócios movidos a luxo movimentaram no país quase 12 bilhões de dólares, 33% mais que em 2010, segundo um estudo da consultoria MCF, especializada

nesse mercado. O crescimento é impulsionado pelo aumento do número de milionários no país.

Em 2011, havia mais de 50.000 brasileiros com mais de 1 milhão de reais em aplicações financeiras - em média, oito pessoas se juntam a essa elite a

cada dia. "O mercado de luxo no Brasil finalmente atingiu tamanho para ser levado a sério", diz Gabriele Zuccarelli, sócio da consultoria Bain&Company. "Há um

grupo crescente de novos ricos que agora pode comprar produtos de luxo com frequência." A rede de joalherias carioca Amsterdam Sauer nasceu com certa

vocação internacional. Seu criador foi o francês Jules Sauer, que fundou a empresa nos anos 40 para explorar jazidas de pedras preciosas, como esmeraldas e

turmalinas, no interior do Brasil e transformá-las em joias para clientes estrangeiros.

Do ponto de vista econômico, a explicação para esses casos de sucesso é relativamente simples. O que as empresas buscam é reduzir os chamados

“custos transacionais” de uma compra. Quando um consumidor compra um remédio, ele arca, além do custo financeiro do medicamento, com o deslocamento até

a farmácia.

MS Cardin 10-08-2012_vfinal

44

MS CARDIM & ASSOCIADOS

“O custo transacional pode incluir o estacionamento e o combustível do carro. Ou simplesmente o tempo e o trabalho da compra”, diz o demógrafo

Reinaldo Gregori, sócio-diretor da consultoria Cognatis, de São Paulo. Portanto, quanto mais cômodo for o percurso de uma pessoa até a loja, menor é esse

“custo” adicionado ao preço do produto.

É a extrapolação dessa mesma lógica que explica o poder crescente de atração das cidades. A alta densidade populacional das aglomerações urbanas

permite que os custos de transação — como o de se movimentar, de se comunicar, de fazer as ideias circularem, de comprar e vender — sejam menores. O

Shopping Center Iguatemi, de São Paulo, instalado na avenida Faria Lima, região oeste da capital paulista, é o centro de compras com as maiores vendas por

metro quadrado do Brasil. Segundo estimativas de Cláudio Guaranys, presidente da consultoria CG Malls, com sede no Rio de Janeiro, cada metro quadrado de

loja no Iguatemi, o primeiro shopping do Brasil, inaugurado em 1966, responde por vendas de 45 000 reais por ano.

Embora esteja numa área nobre de São Paulo, seria um exagero dizer que a maior explicação para o seu sucesso é apenas a localização geográfica. Seus

clientes não se resumem aos que moram e trabalham nas imediações. O shopping — pioneiro em oferecer pequenos confortos hoje disseminados pelo segmento,

como salas de cinema com lugar marcado — concentra marcas de luxo como Burberry, Chanel, Salvatore Ferragamo, Christian Louboutin, Tiffany e Louis Vuitton.

É inegável que nos últimos anos muito se falou sobre um novo mercado consumidor emergente, a nova classe C do Brasil. Os números, dados sobre essas

mudanças de comportamento e vários outros pontos comprovam essa afirmação. Contudo, não é possível negar também que, ao mesmo tempo, o mercado voltou

sua atenção para uma classe já estabelecida e de destaque na sociedade de consumo: a classe A. O mercado de luxo já é uma realidade no Brasil e, mais do que

isso, tem sido foco das estratégias de expansão das grandes empresas internacionais.

A partir do momento que se tem mais pessoas com acesso a produtos básicos de uma maneira em geral, as classes do topo da pirâmide passam a buscar

diferenciais no mercado, com serviços, lugares e produtos específicos, buscando sempre a facilidade, mais comodidade e, sobretudo, exclusividade.

Esse movimento já pode ser identificado nas grandes capitais, em que temos shopping centers voltados para a classe A, com lojas de marcas de luxo

mundiais. Os consumidores da classe A são leais às marcas que costumam comprar e estão dispostos a pagar a quantia necessária para ter a a exclusividade e o

status que esse produto representa.

MS Cardin 10-08-2012_vfinal

45

MS CARDIM & ASSOCIADOS

O luxo é um mercado extremamente promissor e que vem apresentando elevadas e contínuas taxas de crescimento. Com faturamento 28% maior que em

2009, esse mercado faturou aproximadamente R$ 16 bilhões em 2010. Em 2011, com números ainda não divulgados, é esperado que apresente um faturamento

em torno de R$ 20 bilhões, crescimento maior que 30% quando comparado ao ano anterior. E esse crescimento será cada vez maior, contando sempre com

grandes investimentos em marca e novos produtos.

Entretanto, as marcas internacionais ainda encontram grandes desafios no mercado brasileiro. Um deles é a tributação, que além de ser extremamente

complexa, onera pesadamente as mercadorias entrantes se tornando um obstáculo não só para o varejo mas também para todos os setores da economia.

Outro problema comum a todos os setores é a questão do capital humano.

Escassez de pessoas qualificadas é uma realidade no Brasil e torna a gestão do mercado de luxo ainda mais difícil, já que é um mercado extremamente

exigente. Além disso, as marcas precisam se adaptar a maneira brasileira de comprar, principalmente quando falamos de vender a crédito. Além disso, a facilidade

de acesso dos consumidores de luxo ao exterior também se torna um problema para esse mercado. Com preços mais competitivos e uma maior variedade de

produtos, fazer compras no exterior se transformou em atividade corriqueira para esse público.

Somado a todos esses fatores, existe ainda o fato de o ponto de venda não ser mais o principal ponto de contato com o consumidor. A loja hoje, mais do