FONTES DE FINANCIAMENTO E CONTRATOS

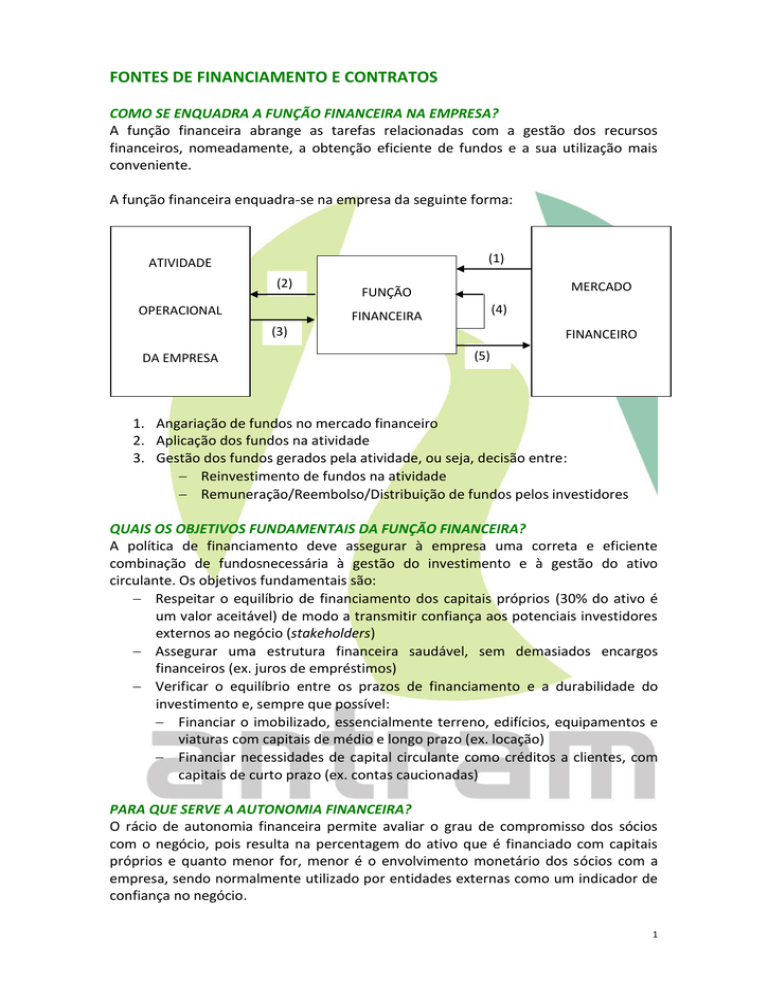

COMO SE ENQUADRA A FUNÇÃO FINANCEIRA NA EMPRESA?

A função financeira abrange as tarefas relacionadas com a gestão dos recursos

financeiros, nomeadamente, a obtenção eficiente de fundos e a sua utilização mais

conveniente.

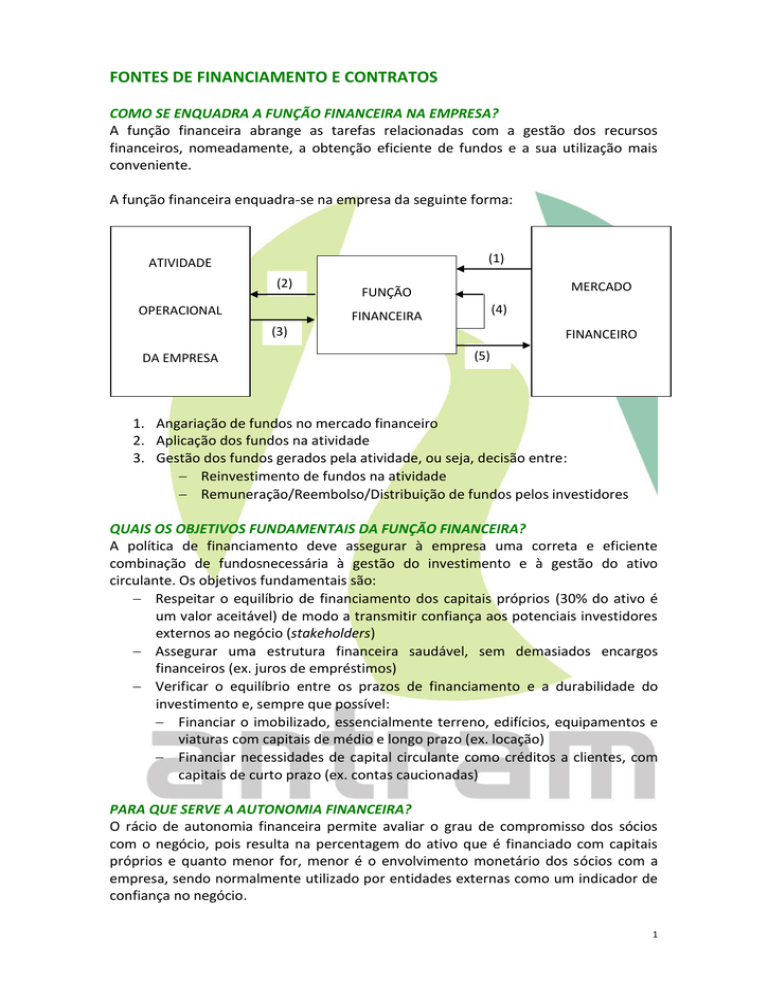

A função financeira enquadra-se na empresa da seguinte forma:

(1)

ATIVIDADE

(2)

OPERACIONAL

MERCADO

FUNÇÃO

(4)

FINANCEIRA

(3)

DA EMPRESA

FINANCEIRO

(5)

1. Angariação de fundos no mercado financeiro

2. Aplicação dos fundos na atividade

3. Gestão dos fundos gerados pela atividade, ou seja, decisão entre:

Reinvestimento de fundos na atividade

Remuneração/Reembolso/Distribuição de fundos pelos investidores

QUAIS OS OBJETIVOS FUNDAMENTAIS DA FUNÇÃO FINANCEIRA?

A política de financiamento deve assegurar à empresa uma correta e eficiente

combinação de fundosnecessária à gestão do investimento e à gestão do ativo

circulante. Os objetivos fundamentais são:

Respeitar o equilíbrio de financiamento dos capitais próprios (30% do ativo é

um valor aceitável) de modo a transmitir confiança aos potenciais investidores

externos ao negócio (stakeholders)

Assegurar uma estrutura financeira saudável, sem demasiados encargos

financeiros (ex. juros de empréstimos)

Verificar o equilíbrio entre os prazos de financiamento e a durabilidade do

investimento e, sempre que possível:

Financiar o imobilizado, essencialmente terreno, edifícios, equipamentos e

viaturas com capitais de médio e longo prazo (ex. locação)

Financiar necessidades de capital circulante como créditos a clientes, com

capitais de curto prazo (ex. contas caucionadas)

PARA QUE SERVE A AUTONOMIA FINANCEIRA?

O rácio de autonomia financeira permite avaliar o grau de compromisso dos sócios

com o negócio, pois resulta na percentagem do ativo que é financiado com capitais

próprios e quanto menor for, menor é o envolvimento monetário dos sócios com a

empresa, sendo normalmente utilizado por entidades externas como um indicador de

confiança no negócio.

1

COMO SE DEVE PROCURAR AS FONTES DE FINANCIAMENTO?

Ao procurar fontes de financiamento viáveis para os seus ativos, os empresários

devem:

Ponderar todas possibilidades disponíveis (investidores, sócios, empréstimos,

leasing, etc.)

Ponderar os respetivos custos efetivos (a taxa de juro nominal e todas as

comissões e encargos adicionais) bem como a flexibilidade de gestão que a

empresa manterá

E

Escolher a forma e as condições mais favoráveis de obter os fundos que

satisfaçam os objetivos da empresa no momento

O QUE É O FINANCIAMENTO DO INVESTIMENTO?

É a decisão sobre a origem dos fundos aplicados ou a aplicar em imobilizado,

nomeadamente equipamentos, máquinas e edifícios, entre outros.

QUE TIPOS DE FINANCIAMENTO DO INVESTIMENTO EXISTEM?

Financiamento interno (autofinanciamento)

Financiamento externo:

Financiamento feito pelos sócios:

O capital social inicial

O aumento de capital social

As prestações suplementares

Os suprimentos

Financiamento de terceiros:

Os empréstimos a médio e longo prazo

Capital de Risco

Business Angels (Anjos Protectores do Negócio)

Franchising

Garantia Mútua

Titularização de Créditos (Securitization)

O leasing

Lease Back (Contrato de Locação Financeira)

Subsídios

O QUE É O FINANCIAMENTO INTERNO OU AUTOFINANCIAMENTO?

O financiamento interno ou autofinanciamento correspondem aos fundos financeiros

libertados pela atividade da empresa e que ficam disponíveis para financiar a

realização de investimentos. É esta componente que vai constituir a poupança das

empresas, representando então a sua chamada capacidade de financiamento. Esta

situação é classificada como de autofinanciamento ou financiamento interno.

QUAL A FUNÇÃO DO CAPITAL SOCIAL INICIAL?

Desempenha uma função importante como elemento de garantia na negociação de

financiamento alheio. Representa o risco que os proprietários assumem na empresa e

é um princípio salutar financiar, pelo menos, as imobilizações permanentes com este

capital.

2

QUAIS AS CONSEQUÊNCIAS PARA A EMPRESA SE NÃO TIVER UM NÍVEL ADEQUADO

DE CAPITAL SOCIAL?

Um nível adequado de capital social é de importância fundamental para a estabilidade

económico-financeira e independência da empresa e a sua insuficiência pode:

Ocasionar o domínio da empresa por capital alheio

Ocasionar dificuldades financeiras que prejudicarão a estratégia da empresa

QUAL A PRINCIPAL FUNÇÃO DO AUMENTO DE CAPITAL SOCIAL?

Reforçar o potencial económico e financeiro e a segurança da empresa dando uma

maior garantia aos seus credores.

O AUMENTO DE CAPITAL SOCIAL ESTÁ SUJEITO ÀS MESMAS FORMALIDADES DA

CONSTITUIÇÃO DO CAPITAL INICIAL?

Sim, as empresas têm que obedecer aos preceitos estatutários e às disposições legais

sobre o aumento do capital social, quando reconheçam que o capital inicial é

insuficiente.

COMO SE PODE FAZER O AUMENTO DO CAPITAL SOCIAL?

Os aumentos do capital que se traduzem numa alteração do potencial económica e

financeira da empresa podem fazer-se por:

Entradas de dinheiro novo ou de outros valores provenientes de entregas

adicionais dos sócios antigos ou da admissão de novos sócios

Transformação de dívidas em capital mediante entrada de credores como

novos sócios

O QUE SÃO PRESTAÇÕES SUPLEMENTARES DE CAPITAL?

São uma modalidade de financiamento efetuada pelos sócios, apenas possível nas

empresas em que estatutariamente estejam contempladas. Os montantes envolvidos

não vencem quaisquer juros e possuem todas as características do capital, apenas

dispensando as formalidades respetivas de escritura e registo.

O QUE SÃO OS SUPRIMENTOS?

São uma forma de financiamento, vulgar nas sociedades por quotas, que consiste em

empréstimos feitos à sociedade pelos sócios, com ou sem juro. Os suprimentos dos

sócios normalmente mais tarde transformam-se em capital.

AS INSTITUIÇÕES FINANCEIRAS PODEM COLOCAR RESERVAS AOS SUPRIMENTOS NO

FINANCIAMENTO ÀS EMPRESAS?

Sim, podem:

Colocar reservas ao financiamento a empresas com pequenos capitais sociais e

grandes suprimentos, porque a qualquer momento, os sócios podem retirar os

suprimentos e as consequências recaírem sobre os financiadores externos

Inserir cláusulas que impedem o reembolso dos suprimentos sem prévia

autorização destas instituições, ficando assim numa situação de privilégio no

reembolso dos seus créditos relativamente aos sócios

3

QUAL A IMPORTÂNCIA DOS EMPRÉSTIMOS BANCÁRIOS A MÉDIO E LONGO PRAZO?

Os empréstimos bancários a mais de um ano têm uma importância estratégica para o

financiamento do investimento, pela sua caraterística de estabilidade e permanência,

preferencialmente por período idêntico à vida útil do equipamento ou bem a adquirir.

COMO SE JUSTIFICA UM PEDIDO DE EMPRÉSTIMO?

Normalmente é justificado por um estudo de viabilidade constituído por um programa

de aquisição de equipamentos, cuja duração de amortização se aproxima do

empréstimo. Dependendo da negociação com a instituição financiadora e de acordo

com a natureza e fim a que se destina, poderá ser considerado um período de

carência, que representa o tempo que medeia a concessão do empréstimo e o

momento de início do seu reembolso.

NO QUE CONSISTE O CAPITAL DE RISCO?

É quando as sociedades ou fundos de capital de risco estão vocacionadas para

financiar e compartilhar o risco do investimento geralmente de empresas que revelem

as seguintes características:

- Posse de ideias, know-how ou tecnologias excecionais, que lhe permitirão

conquistar uma carteira de clientes de elevado potencial, bem como uma forte

expetativa de retorno do investimento;

- Disponibilidade de partilhar o controlo da empresa com terceiros;

- Estar numa fase de IPO, i.e., pretende entrar futuramente na Bolsa de Valores.

Assim, as empresas interessadas poderão permitir participações no seu capital social,

por parte das sociedades ou fundos de capital de risco, assegurando desta forma os

fundos necessários ao negócio e garantindo um parceiro de capital que irá partilhar o

risco.

O QUE É O “BUSINESS ANGELS”?

São entidades que cedem capital a empresas emergentes cuja dimensão ainda é muito

pequena para atraírem capital de risco. Por outro lado, tendem a assumir um papel de

grande colaboração com o empresário contribuindo com a sua experiência anterior,

em troca de uma participação minoritária no capital social.

Tratam-se geralmente de ex-empresários, amigos e familiares que já tiveram ou ainda

possuem negócios e dispõem de capital disponível para investir em pequenos projetos

com forte probabilidade de sucesso e de crescimento.

O QUE É O “FRANCHISING”?

Trata-se de um modelo de desenvolvimento de negócios baseado em parcerias,

através do qual uma empresa com uma marca e formato de negócio já testado

(franchisador) concede a outra empresa ou ao empresário (franchisado) o direito de

utilizar a sua marca, explorar os seus produtos, serviços e modelo de gestão, mediante

o pagamento de uma contrapartida financeira.

4

QUAIS AS VANTAGENS DO “FRANCHISING”?

Representa uma poupança no investimento quer à franchisadora, que para expandir o

negócio não necessita de investimentos adicionais em Imobilizado, quer para o

franchisado, que não despende de verbas avultadas no arranque inicial com

campanhas de lançamento e publicidade, com serviços de assessoria de gestão e com

a pesquisa de mercado de fornecedores e produtos.

NO QUE CONSISTE UMA GARANTIA MÚTUA?

Trata-se de um caso particular de financiamento, segundo o qual uma sociedade

presta o “aval” para os empréstimos bancários de uma empresa, permitindo-lhe obter

crédito a um menor custo.

QUAIS OS BENEFICIÁRIOS MAIS ADEQUADOS DE UMA GARANTIA MÚTUA?

Este produto está especialmente vocacionado para as Micro e Pequenas e Médias

Empresas (PME´S), com vista a promover a melhoria das condições de financiamento

bancário.

QUAIS AS ENTIDADES QUE PRESTAM AS GARANTIAS MÚTUAS?

As garantias podem ser prestadas por SGM Sociedades de Garantia Mútua, facilitando

assim a obtenção de crédito em condições de preço e de prazo mais vantajosas,

podendo libertar as empresas e seus sócios da constituição de garantias reais ou

pessoais.

NO QUE CONSISTE A TITULARIZAÇÃO DE CRÉDITOS?

Consiste na agregação de créditos com vista à sua alienação para a esfera da

propriedade de uma entidade adquirente (SPV – Special Purpose Vehicle), a qual

procede à emissão de valores mobiliários de dívida colocados junto de investidores

institucionais para financiar a aquisição dos créditos.

O QUE É O “LEASING”?

Deriva do verbo “to lease” cuja tradução é arrendar ou alugar e, trata-se de uma

modalidade de financiamento a médio prazo de investimento produtivo em imóveis e

equipamentos (veículos, máquinas industriais, etc.).

COMO SE FORMALIZA A OPERAÇÃO DE “LEASING”?

Através de um contrato, pelo qual uma das partes (locador) se obriga, mediante

pagamento, a conceder à outra (locatário) a utilização de um equipamento, adquirido

por indicação desta e que o pode comprar, total ou parcialmente, num prazo

estipulado mediante o pagamento de um preço determinado.

COMO FUNCIONA A OPERAÇÃO DE “LEASING”?

O locatário:

Utiliza durante o período do contrato, equipamentos que são propriedade da

empresa locadora e a quem paga uma renda mensal. Regra geral, o contrato é

feito por um período que corresponde à vida económica do equipamento

Pode optar no final do contrato, pela compra do bem, pagando ao locador o

Valor Residual (por norma, entre 2 a 6% do custo total do equipamento)

5

COMO É CALCULADA A RENDA DE “LEASING”?

É calculada de forma a cobrir o juro do mercado de capitais para os meios financeiros

utilizados, a depreciação das máquinas, o seguro, as despesas administrativas e a

margem de lucro da empresa locadora.

O “LEASING” SÓ É UTILIZADO PARA FINANCIAR EQUIPAMENTO?

Não, a locação é hoje utilizada não só para as máquinas e equipamentos, mas também

para instalações.

PODE-SE UTILIZAR O “LEASING” PARA RENOVAR A FROTA DE VEÍCULOS DA

EMPRESA?

Sim, o facto de a locação poder financiar até 100% do custo do equipamento tem

permitido a muitas empresas utilizarem esta modalidade na renovação e expansão da

frota.

QUE INCONVENIENTE ESTÁ ASSOCIADO AO FINANCIAMENTO POR “LEASING”?

O inconveniente reside no seu custo elevado. No entanto, é preciso entrar em linha de

conta na comparação com maiores dificuldades na obtenção de capitais e com riscos

de rescisão dos outros contratos de financiamento, antes dos prazos.

O QUE É O “LEASE BACK”?

É a venda de bens de equipamento ou imóveis, seguida de locação financeira desses

mesmos bens ou imóveis.

UM EXEMPLO DE “LEASE BACK”?

Uma empresa transportadora vende um seu camião a uma sociedade financeira, e

simultaneamente, “readquire” essa mesma viatura através de um contrato de locação

financeira (lease-back), i.e., o bem nem sequer sai da empresa, mas por este

mecanismo de mercado conseguiu um financiamento correspondente ao valor da

venda.

O QUE SÃO SUBSIDIOS?

São verbas na maior parte dos casos comunitárias que servem para financiar a criação,

expansão e modernização de negócios, investimentos em novos equipamentos,

tecnologias e criação de postos de trabalho.

QUAIS AS ENTIDADES QUE CONCEDEM OS SUBSDIOS?

São concedidos pelas entidades estatais.

QUE TIPOS DE FINANCIAMENTO DO ACTIVO CIRCULANTE EXISTEM?

Crédito de fornecedores

Os empréstimos a curto prazo

O desconto de letras, de livranças e de aceites bancários

Factoring

6

O QUE É O CRÉDITO DE FORNECEDORES?

Representa o pagamento a prazo de determinadas obrigações contraídas pela

empresa. Apesar de habitualmente se considerar como um crédito não onerado, na

realidade o seu custo, são os descontos de pronto pagamento de que não beneficia e

que devem ser comparados com o custo do recurso ao mercado monetário.

O QUE SÃO OS EMPRÉSTIMOS A CURTO PRAZO?

São a forma de concessão de crédito em que o banco autoriza que a empresa cliente

faça levantamentos da sua conta até um determinado limite máximo,

independentemente de ter em saldo os valores correspondentes.

QUAL A VANTAGEM DOS EMPRÉSTIMOS A CURTO PRAZO?

É uma forma simples e direta de concessão de crédito, sendo das mais utilizadas para a

obtenção de fundos, já que estes ficam imediatamente à disposição dos beneficiários

assim que chegam a acordo quanto às condições. Por exemplo:

Descoberto bancário:

Utilização de fundos para além do saldo em depósito, concedidos pela

instituição bancária, ao qual estão associados o débito de encargos

financeiros

Conta corrente:

Utilização em movimentos, quer a débito quer a crédito de importâncias

até um determinado limite, concedidos através de autorização contratual

celebrada com instituição bancária

QUAL O INCONVENIENTE DOS EMPRÉSTIMOS A CURTO PRAZO?

Regra geral os empréstimos bancários a curto prazo apresentam encargos bastante

elevados.

O QUE SÃO LETRAS E LIVRANÇAS?

São títulos comerciais, sendo que:

A letra é um documento pelo qual uma pessoa (sacador) dá a outra (sacado ou

aceitante) ordem para que lhe pague a si ou a terceira pessoa (tomador) uma

certa quantia, em determinada data e local

A livrança é um documento pelo qual a pessoa que a assina (subscritor) se

compromete pagar a um credor (beneficiário) uma certa quantia em

determinada data e local

O QUE É O ACEITE BANCÁRIO?

É uma letra a prazo não superior a 120 dias, em que o aceitante é sempre um

estabelecimento bancário.

PORQUE SÃO AS LETRAS E AS LIVRANÇAS OS INSTRUMENTOS DE CRÉDITO MAIS

USADOS?

Porque possibilitam a transmissão por endosso, desempenhando assim uma função

semelhante à moeda.

7

O QUE É O DESCONTO DE UM TÍTULO COMERCIAL?

É a operação pela qual o banco antecipa à empresa cliente, portadora de um título

comercial, o valor nele inscrito, deduzido de uma importância calculada a uma taxa

determinada e proporcional ao tempo que falta para o seu vencimento.

COMO FUNCIONA O DESCONTO DE UM TÍTULO COMERCIAL?

O banco, ao descontar o título, não compra o crédito que o cliente tem direito a

receber mais tarde, nem assume o risco do incumprimento, é a empresa que

apresenta o papel a desconto fica responsável perante o banco pelo seu pagamento

no vencimento.

NA OPERAÇÃO DE DESCONTO, ONDE RESIDE A IMPORTÂNCIA DO FINANCIAMENTO A

CURTO PRAZO?

Assegura a mobilização do crédito e permite às empresas disporem imediatamente,

com um custo razoável, de quantias que só algum tempo depois teriam direito a

receber dos seus devedores.

QUAL A VANTAGEM DESTE TIPO DE FINANCIAMENTO PARA AS EMPRESAS?

As empresas podem utilizar os fundos obtidos para atender atempadamente às suas

obrigações.

E PARA O BANCO, QUAL A VANTAGEM?

Para o banco, o desconto é uma operação lucrativa, líquida e segura. Ao analisar a

proposta de desconto, o banco pondera sempre:

A seriedade dos intervenientes

As responsabilidades que os intervenientes têm no banco e o saldo médio das

suas contas de depósito

O montante, prazo e setor de atividade dos intervenientes

O QUE É O “FACTORING”?

É uma modalidade de financiamento a curto prazo, em que uma empresa de

“factoring” adquire, mediante contrato, os créditos (representados por faturas)

resultantes das vendas a prazo que as empresas detêm sobre os seus clientes (os

devedores) e procede ao seu pagamento de imediato.

QUAL A VANTAGEM DESTE TIPO DE FINANCIAMENTO PARA AS EMPRESAS?

Contrariamente ao que acontece no desconto, com esta modalidade a empresa vende

os créditos à empresa de “factoring”, que suporta os prejuízos resultantes da falta de

cumprimento por parte dos devedores.

QUAL O RISCO PARA AS EMPRESAS DE “FACTORING”?

Verifica-se apenas no campo financeiro, já que as devoluções, os abatimentos por

deficiência de qualidade, etc., são de conta e risco do cedente do crédito.

AS EMPRESAS DE “FACTORING” PODEM FIXAR LIMITES DE CRÉDITO?

Para assumir os riscos da operação, condicionam a liberdade dos seus clientes na

concessão de crédito fixando limites (plafonds) para cada comprador, tais como:

Adianta uma percentagem do valor das faturas emitidas e a responsabilidade

pelas dívidas incobráveis pode ser repartida entre ele e o cliente

8

Cobra encargos que compreendem:

Um juro calculado sobre a importância adiantada e pelo tempo que falta

para o vencimento da fatura

Uma percentagem sobre o valor da fatura para cobrir as despesas

administrativas e a remuneração

ESTE TIPO DE FINANCIAMENTO, QUE OUTROS BENEFÍCIOS PODE TRAZER ÀS

EMPRESAS?

Evita despesas com serviços próprios de créditos e cobranças e de emissão e controlo

de títulos comerciais e evita, também, despesas e problemas como os maus

pagadores, etc.

QUE OUTROS SERVIÇOS OFERECEM AS EMPRESAS DE FACTORING?

Oferecem outros serviços contabilísticos e administrativos, podendo conseguir-se

economias de escala, que dificilmente seriam possíveis nas pequenas e médias

empresas nas atividades de:

Faturação

Registo de vendas

No entanto, a comissão da empresa de “factoring” varia com a natureza dos serviços

que presta às suas empresas clientes.

OS JUROS SÃO CUSTOS DEDUTÍVEIS PARA EFEITOS FISCAIS?

São custos ou perdas os encargos de natureza financeira os juros de capitais alheios,

descontos, gastos com operações de crédito, cobrança de dívidas, entre outros.

QUAL É A MODALIDADE DE FINANCIAMENTO MAIS DISPENDIOSA?

Excluindo o custo do capital próprio que varia de empresa para empresa, regra geral a

modalidade de financiamento mais onerosa é o “descoberto autorizado”, por tratar-se

de uma concessão de fundos sem qualquer garantia para a instituição bancária.

NÃO QUERO TRABALHAR COM BANCOS. COSTUMO PAGAR AS MINHAS VIATURAS

COM CHEQUES DURANTE UM ANO. É CORRETO?

Do ponto de vista económico não é o mais adequado e se não houver vantagem (ou

possibilidade) do pronto pagamento, o ideal é que o prazo dos pagamentos coincida

com a vida útil esperada para a viatura. Por outro lado, essa operação implica

permanentes tensões ao nível da tesouraria, frequentemente colmatadas através do

recurso a outras fontes de financiamento mais dispendiosas.

9