Perfis de Investimento

Manual – Perfis de Investimento

Manual – Perfis de Investimento

Índice

Objetivo ............................................................................................ 3

Introdução.......................................................................................... 3

Falando sobre sua escolha e seu plano ................................................. 3

Perfis de Investimento .......................................................................... 5

Principais Características ..................................................................... 5

Implementação de Perfis de Investimento................................................ 8

Qual perfil escolher? ........................................................................... 9

Perguntas e Respostas........................................................................ 10

Entenda os conceitos utilizados........................................................... 12

2

OBJETIVO

O presente documento apresenta como principal objetivo a definição de

uma estrutura de Perfis de Investimento para os Participantes do Plano de

Aposentadoria PREVIPLAN.

INTRODUÇÃO

FALANDO SOBRE SUA ESCOLHA E SEU PERFIL DE INVESTIMENTO

A PREVIPLAN é um Plano de Previdência Privada de Contribuição Definida,

onde o benefício na aposentadoria é resultado direto do saldo obtido ao longo

do período de acumulação.

O saldo, por sua vez, é proveniente das contribuições efetuadas (Participante

e Patrocinadora), bem como do resultado dos investimentos realizados

ao longo do período de acumulação. Quanto maior o aporte e a taxa de

retorno dos investimentos, maior o saldo final do Participante. Dessa forma,

cada Participante terá seu “Saldo Individual de Poupança” acrescido das

contribuições realizadas e dos resultados dos investimentos desses recursos.

Os benefícios que os Participantes desse tipo de plano usufruirão dependem

do volume de recursos efetivamente acumulados durante a sua atividade na

Empresa e do rendimento dos investimentos antes e depois da aposentadoria.

O retorno dos investimentos representa relevante importância para o

Participante que adere a esse tipo de plano, assim é fundamental sua atenção

para os conceitos de Risco x Retorno a seguir.

3

Manual – Perfis de Investimento

RISCO X RETORNO

Em termos gerais, os recursos devem ser administrados de forma a garantir

um benefício condizente com a expectativa dos Participantes, maximizando

seu retorno.

O percentual do patrimônio a ser alocado em investimentos de maior risco

deve ser definido com base nas expectativas de seus Participantes, porém,

deve-se admitir a dificuldade de conciliar o desejo de todo um grupo de

trabalhadores. Um Participante mais idoso, cuja única fonte de renda após

a aposentadoria irá provir de seus benefícios, provavelmente não gostará de

ver suas economias sendo aplicadas em investimentos de risco. Ao contrário

de um Participante mais jovem, ou de um Participante que tenha outras fontes

de renda, além do benefício de aposentadoria.

Uma forma de solucionar essa questão é a oferta de Opções de Investimentos

para cada um dos Participantes, permitindo, dessa forma, maior liberdade de

escolha para o Participante, que pode optar por uma estratégia de investimento

adequada à sua expectativa de retorno e ao seu “apetite” ao risco.

Os Perfis de Investimentos criados pela PREVIPLAN oferecem opções de

carteiras com diferentes combinações de retorno esperado e risco, permitindo

maior liberdade de escolha para o Participante, podendo optar por uma

estratégia de investimento adequada à sua expectativa de retorno e disposição

a correr os riscos inerentes ao mercado financeiro e de capitais.

4

PERFIS DE INVESTIMENTO

Trata-se de uma combinação entre rentabilidade e risco proporcionada por

meio de carteiras de investimentos formadas por Renda Variável, Renda Fixa

e Empréstimos a Participantes.

Cada Perfil de Investimento terá um valor de cota que vai remunerar o saldo

de contas dos Participantes do Plano. Essa combinação varia de acordo com

o perfil escolhido.

A PREVIPLAN deverá sempre observar os limites estabelecidos pelo

Conselho Monetário Nacional (CMN), fiscalizados pela PREVIC. Quando

necessário, deve rever o percentual aplicado, em cada segmento e efetuar o

reenquadramento.

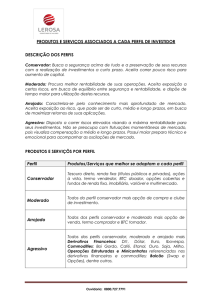

PRINCIPAIS CARACTERÍSTICAS

A PREVIPLAN disponibiliza aos seus participantes três perfis de investimentos

para a alocação dos recursos, sendo:

Perfil Conservador:

I. Alocação de 100% dos recursos em Renda Fixa;

II. É formado por carteiras de investimentos com maior participação em Renda

Fixa com baixo nível de risco e Empréstimo a Participantes;

III.Indicado para: Participantes Ativos ou Aposentados que já estão recebendo

pela PREVIPLAN, com baixa tolerância a risco ou em período próximo para

requerer a aposentadoria na PREVIPLAN;

IV.Baixa oscilação nos valores das cotas.

Perfil Moderado:

I. Alocação objetivo de 20% em Renda Variável (de 16% a 24%) e a

diferença em Renda Fixa;

II. É formado por carteiras com objetivo de buscar no médio e longo prazos,

uma relação de retorno e risco maior do que a do Perfil Conservador por

meio de uma composição maior em Renda Variável (20%);

5

Manual – Perfis de Investimento

III. Indicado para: Participantes com média tolerância a risco ou que levarão

algum tempo para requerer a aposentadoria;

IV. Oscilação intermediária nos valores das cotas.

Perfil Agressivo

I. Alocação objetivo de 35% em Renda Variável (de 28% a 42%), e a

diferença em Renda Fixa.

II. É formado por carteiras com objetivo de buscar no longo prazo, uma

relação de retorno e risco maior do que a do Perfil Moderado por meio

de uma composição ainda maior em Renda Variável (35%);

III. Indicado para: Participantes com elevada tolerância a risco com objetivo de

buscar retornos mais elevados ou que têm prazo mais longo para requerer

a aposentadoria;

IV. Grande oscilação nos valores das cotas, devido à volatilidade do mercado

de ações.

A seleção do Perfil de Investimento deve ocorrer livremente, de acordo com o

desejo do Participante observada a estrutura definida pela PREVIPLAN.

A definição do perfil do Participante será escolhida por ele mesmo ao ingressar

na PREVIPLAN.

A periodicidade para a alteração do perfil será anual (escolha realizada

no mês de novembro para efetivação das movimentações a partir do mês de

janeiro do ano seguinte).

O Participante que não optar pela alteração de seu perfil, dentro da

periodicidade estabelecida, será mantido no último perfil escolhido.

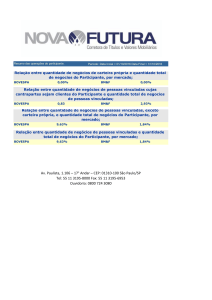

Ao lado apresentamos um quadro com as Alocações Objetivo nos segmentos

de Renda Fixa e Renda Variável em cada Perfil de Investimento.

6

Limites em Renda Fixa

Alocação

Objetivo: Renda Fixa

e Empréstimos

Inferior

Superior

Perfil Conservador

100,00%

100,00%

100,00%

Perfil Moderado

80,00%

76,00%

84,00%

Perfil Agressivo

65,00%

58,00%

72,00%

Perfil

Perfil

Limites em Renda Variável

Alocação

Objetivo: Renda Variável

Inferior

Superior

Perfil Conservador

0,00%

0,00%

0,00%

Perfil Moderado

20,00%

16,00%

24,00%

Perfil Agressivo

53,00%

28,00%

42,00%

Dessa forma, quando há valorização ou desvalorização do segmento de

Renda Variável e a proporção em relação ao segmento de investimento

superar os limites inferiores ou superiores estabelecidos, o Banco que aplica

os investimentos da PREVIPLAN deve realizar o movimento de saída ou entrada

no segmento de Renda Variável. Para que desta forma possa enquadrar

novamente o perfil à sua alocação objetivo.

De qualquer forma, todas as aplicações financeiras e as alocações em Renda

Variável previstas nos Perfis de Investimentos são realizadas de acordo com

a política de investimentos estabelecida e divulgadas no site e no relatório

anual da Entidade.

7

Manual – Perfis de Investimento

IMPLEMENTAÇÃO DE PERFIS DE INVESTIMENTO

Com a implantação da Política de Perfis de Investimento, a Entidade

deve preocupar-se com a conformidade do plano em relação a todas as

obrigatoriedades legais, além de fomentar nos Participantes os conceitos e

aplicações desta Política, de forma que tenham plenos conhecimentos da

metodologia e principalmente dos respectivos riscos na escolha do seu perfil.

• Política de Investimento

• Expectativa de Rentabilidade

• Tempo para a Aposentadoria

• Risco x Retorno

Apesar do Participante do plano de Contribuição Definida com Perfis de

Investimento ter controle sobre seus recursos, a PREVIPLAN ainda assim

detém um grau significativo de responsabilidade fiduciária, e deve dispensar

especial atenção à seleção de ativos, bem como à escolha de seus Bancos e

Custodiantes.

A responsabilidade fiduciária não representa a obrigação da PREVIPLAN na

identificação do perfil de cada Participante, mas sim na obrigatoriedade de

oferecer ferramentas adequadas de apoio para uma escolha segura do perfil

por parte do Participante.

Para a sua proteção, a Entidade possui procedimentos de gestão em

conformidade com a legislação aplicável, administrando da melhor maneira

possível a performance do plano.

Além disso, apresenta todos os procedimentos de gestão de investimentos na

Política de Investimentos do plano, conforme mencionamos anteriormente,

disponíveis no site e no Relatório Anual da Entidade.

Não existe o melhor investimento, mas sim o investimento mais adequado

para você atingir seus objetivos.

8

QUAL PERFIL ESCOLHER?

Analise o tipo de perfil que melhor se adapta às suas expectativas. Lembrese de que não existe o melhor investimento, mas sim o investimento mais

adequado para atingir seus objetivos.

Para decidir por um dos Perfis de Investimento, você tem que ponderar sobre:

- Sua tolerância ao risco:

Como você se sente com a possibilidade de obter uma rentabilidade negativa?

É importante conhecer seu grau de conforto em relação a possíveis perdas

durante o período de investimentos. Investimentos de maior risco apresentam

maior possibilidade de sucesso (retorno positivo acima do apresentado para

Renda Fixa), quando mantidos por um longo período de tempo. Portanto,

planeje cuidadosamente sua estratégia e não se assuste com períodos de

maior flutuação de preços.

- Seu objetivo de rentabilidade:

Se sua intenção com a aposentadoria é preservar seu poder de compra e,

portanto, proteger o seu benefício futuro de grandes oscilações, o melhor é

manter-se num perfil Moderado ou Conservador.

A busca de um retorno maior, sempre vem acompanhada de maior risco!

- Tempo de serviço até a sua aposentadoria:

Você que está no início do período de acumulação pode buscar maior

retorno, aceitando mais risco (por exemplo, com maior participação em Renda

Variável), uma vez que dispõe de mais tempo para se recuperar de um ano

ruim; ao contrário de um Participante no final do período de acumulação,

que deve optar por um investimento de menor risco (menor participação em

Renda Variável).

9

Manual – Perfis de Investimento

PERGUNTAS E RESPOSTAS

1. Qual o momento em que o Participante deve optar pelo

Perfil de Investimento?

A opção pelo Perfil de Investimento deve ser feita no momento de Adesão

ao Plano. Neste mesmo momento deve ser feita a opção pela tributação

progressiva ou regressiva.

2. No momento da Adesão ao Plano qual o procedimento

caso o Participante não faça a escolha por um dos perfis

oferecidos?

O Participante somente será aceito no Plano quando optar por um dos

perfis oferecidos.

3. Posso alterar meu Perfil de Investimento?

Sim. Você poderá alterá-lo uma vez por ano, no mês de Novembro (mês

de escolha) e a efetivação das movimentações a partir do mês de Janeiro

do ano seguinte.

10

4. Sou Participante do Plano de Aposentadoria da

PREVIPLAN e não sei qual é meu Perfil de Investimento.

Você deverá entrar na página da PREVIPLAN (www.previplan.com.br) com

seu Login (número do CPF) e Senha e consultar Dados do Plano. Caso não

se lembre da sua senha basta clicar em “Esqueci a minha senha” e o site

lhe enviará uma nova senha para seu e-mail cadastrado na PREVIPLAN.

5. Se não efetuar a troca da opção pelo Perfil de Investimento

como fica meu Perfil?

Caso não seja do interesse do Participante efetuar a troca de Perfil

de Investimento, o escolhido anteriormente permanece, sem alteração.

6. Posso escolher livremente o Perfil de acordo com meu desejo?

Sim, todos os Participantes Ativos, Assistidos e Pensionistas poderão

escolher livremente entre os 3 (três) perfis fornecidos pela PREVIPLAN em

Novembro de cada ano, para alteração em Janeiro do ano seguinte.

11

Manual – Perfis de Investimento

ENTENDA OS CONCEITOS UTILIZADOS

Renda Fixa

Segmento composto por ativos cujo rendimento está previamente definido. Esse

rendimento pode ser pré-fixado (quando compra o título, o investidor já sabe

de antemão quanto vai receber ao final de determinado prazo) ou pós-fixado

(a valorização do papel é proporcional a um índice de inflação, e/ou a taxa

de juros vigente). Entre os investimentos de Renda Fixa estão os Certificados

de Depósito Bancário (CDBs), Cadernetas de Poupança e a maioria dos

títulos públicos, tais como Notas do Tesouro Nacional (NTNS), LFT (Letras

Financeiras do Tesouro) e LTNA (Letras do Tesouro Nacional). Atualmente já são

bastante negociados outros títulos/aplicações como: Debêntures, Certificados

de Crédito Imobiliário (CRI), Certificados de Crédito Bancário (CCB), Fundos

de Direitos Creditórios, etc.

Renda Variável

Segmento composto por ativos cujo retorno de capital não pode ser definido no

momento da aplicação, pois dependem da cotação diária estabelecida através

da negociação que ocorre no mercado específico. Entre os investimentos de

Renda Variável mais conhecidos estão as ações que são negociadas na Bolsa

de Valores de São Paulo – Bovespa e contratos negociados na Bolsa de

Mercadorias e Futuros – BM&F.

Dentre os ativos de risco, as ações tornam-se atrativas por apresentarem altos

rendimentos históricos, justificando, em muitos casos, a aceitação de um risco

maior - principalmente quando mantidas por períodos mais longos, mas que

podem proporcionar perdas significativas em períodos específicos.

Plano de Empréstimo PREVIPLAN

Segmento composto pelos contratos de empréstimo pessoal, com base a juros

pré-fixados.

Rentabilidade

Medida de retorno do investimento calculada pela divisão do lucro obtido

pelo valor do investimento inicial.

12

Risco

Representa o grau de incerteza sobre o comportamento futuro do preço de um

ativo. Historicamente, investimentos em Renda Fixa apresentam menor risco

(e menor retorno) em comparação com os investimentos em Renda Variável.

Toda oportunidade de sucesso carrega consigo uma possibilidade de falha,

cabendo a cada um avaliar a relação risco versus retorno e determinar se

estar sujeito a perda vale a pena.

Rentabilidade Real

Para um acompanhamento exato dos investimentos existem três variáveis que

necessariamente precisam ser consideradas. São elas a rentabilidade nominal,

a inflação e a rentabilidade real.

Mas como calcular a rentabilidade real de um investimento?

Se você quiser ter apenas uma noção geral do retorno do seu investimento,

você pode descontar da rentabilidade nominal a inflação (calculada pelo

IPCA) decorrida no período.

Por exemplo: uma aplicação que rende 9,25% a.a. num país cuja inflação é

de 4%, qual seria a rentabilidade real desse investimento?

Rentabilidade real = ((rentabilidade nominal + 1) / (inflação + 1)) – 1

Em termos práticos, pegando o exemplo acima: rentabilidade real=(1,0925

/ 1,04)-1= 1,05 - 1 = 5%

O Participante deverá prestar bastante atenção nos números informados a

partir das contas do simulador. O simulador fornecido pela PREVIPLAN foi

desenvolvido para que o Participante consiga visualizar o real retorno do

investimento. A inflação é uma das maiores inimigas do investidor, pois ela

corrói o valor do dinheiro ao longo dos anos silenciosamente. Por exemplo:

um investimento em CDB hoje rende 10% ao ano. Se tirarmos o Imposto de

Renda (15% ou +) e a inflação (5%), a rentabilidade real é de apenas 4%!!!

Rentabilidade Nominal

É a valorização (ou desvalorização) de um investimento em determinado

período (desconsiderando o efeito da inflação). As cotas fornecidas pela

PREVIPLAN no extrato são cotas considerando o retorno nominal dos

investimentos.

13

Manual – Perfis de Investimento

Crescimento salarial

A premissa de crescimento real dos salários representa a taxa real estimada

(descontado o efeito inflacionário) com que os salários crescerão, em média,

anualmente, durante a fase de acumulação dos recursos no Plano.

Taxa de Inflação

Os índices de inflação são instrumentos para medir a variação de preços e seu

impacto no mercado e no custo de vida da população. A utilização da taxa de

inflação em um plano de Previdência Privada, tem como objetivo avaliar o valor

real dos salários e benefícios ao longo do período de um ano, já que os reajustes

salariais não ocorrem mensalmente. É utilizada uma taxa de inflação estimada

para o período e que projeta o valor real do poder de compra.

CDI

Certificados de Depósitos Interbancários (CDIs) são títulos emitidos pelos bancos

como forma de captação ou aplicação de recursos excedentes. A taxa média

diária do CDI é utilizada como referencial para o custo do dinheiro (juros). Por esse

motivo, essa taxa também é utilizada como referencial para avaliar a rentabilidade

das aplicações em fundos de investimento.

Mercado Acionário / Bolsa de Valores

Vários são os índices de desempenho da Bolsa de Valores. Entre eles destacam-se:

Ibovespa: É o principal indicador do desempenho médio das cotações das

ações negociadas na Bolsa de Valores de São Paulo. Ele é formado pelas

ações com maior volume de negociação e pela liquidez.

IBrX: Índice Brasil é um dos índices da Bolsa de Valores de São Paulo que

avalia o retorno de uma carteira teoricamente composta pelas 100 ações mais

negociadas na Bolsa. Estas ações são selecionadas em função do número

de negócios e do volume financeiro. Essa carteira teórica é composta de um

percentual de ações ponderado pelo respectivo número de ações disponíveis

à negociação no mercado.

IMA-B

O índice de Renda Fixa IMA-B calculado com base na evolução do valor de

mercado de uma carteira composta por títulos públicos de diferentes prazos

atrelados ao IPCA (NTN-B) pode apresentar oscilações positivas ou negativas.

Os recursos destinados na parcela IMA-B busca no médio e longo prazo proteção

contra a inflação que podem apresentar retornos positivos ou negativos devido

às condições de mercado tais como mudanças nas expectativas de juros reais.

14

Mais dúvidas, entre em contato com a Equipe da PREVIPLAN:

Tel.:+55 (11) 5683-7020

A PREVIPLAN não se responsabiliza por qualquer decisão sobre investimento

tomada com base nestas orientações de caráter meramente informativo.

15

Av. das Nações Unidas, 18.001 - 6º andar | 04795-900 - Santo Amaro - São Paulo - SP

Telefone: + 55 (11) 5683-7020 | www.previplan.com.br