ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

NOTA TÉCNICA nº 030/SUREF/2006

GEECO/SUREF

Data: 31.05.2006

Assunto: Análise da TIR para a segunda etapa do Programa de Concessões de

Rodovias Federais.

1. OBJETIVO

A presente Nota Técnica objetiva sintetizar os esforços da Agência Nacional de

Transportes Terrestres (ANTT) para, em atenção às determinações do Tribunal de Contas da

União (TCU), apresentar uma metodologia de apuração da Taxa Interna de Retorno (TIR),

usada nos estudos de fixação das tarifas propostas pelo Poder Concedente para o processo de

concessão dos trechos das rodovias federais: BR-153 – Trecho Divisa MG/SP – Divisa

SP/PR, BR-116 – Trecho Curitiba/PR – Divisa SC/RS, BR-393 – Trecho Divisa MG/RJ –

Entroncamento BR-116 (Via Dutra), BR-101 – Trecho Divisa ES/RJ – Ponte Presidente Costa

e Silva, BR-381 – Trecho Belo Horizonte/MG – São Paulo/SP, BR-116 – Trecho São

Paulo/SP – Curitiba/PR e BR-116/PR, BR-376/PR e BR-101/SC – Trecho Curitiba/PR –

Florianópolis/SC.

Os trabalhos, cujos resultados são aqui publicados para a apreciação prévia do

Tribunal de Contas da União, conforme determina a Instrução Normativa nº 46/2004 daquela

egrégia Corte de Contas, buscaram refletir, em cada passo, as preocupações e sugestões do

TCU, emanadas nos Acórdãos e nas reuniões de trabalho com as equipes técnicas do

Tribunal. Pontuaram-se as questões que a ANTT entendeu serem objeto de maior reflexão na

formulação de premissas a serem aprovadas no cálculo da TIR, usando-se o modelo CAPM

(Capital Asset Pricing Model) para a obtenção do custo de capital próprio e o modelo WACC

(Weighted Average Cost of Capital) para a obtenção do custo médio ponderado de capital.

Assim sendo, o objetivo desta Nota Técnica a torna substituta das Notas Técnicas –

NT n.o 003/SUINF/SUREF/2005 e NT n.o 005/SUINF/SUREF/2005 –, no que diz respeito ao

método, premissas, parâmetros e valores propostos pela ANTT para o cálculo da Taxa Interna

de Retorno.

GEECO/ETE

1

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

2. JUSTIFICATIVA

O trabalho justifica-se uma vez que a metodologia adotada e as premissas e

critérios para a obtenção dos parâmetros do modelo são fundamentais na tomada de decisão

quanto à definição da medida de referência do equilíbrio econômico-financeiro de futuros

contratos de concessão e do modelo de regulação econômica a ser adotado nesses contratos.

Além disso, a determinação do custo de capital de referência para modelos

financeiros de concessões de rodovias é extremamente importante, tanto para reguladores

como para as firmas reguladas, pois é por meio de uma taxa de retorno adequada que se torna

possível manter a sustentabilidade, a expansão do serviço público e a atração de

investimentos. Portanto, faz-se necessário estabelecer uma metodologia consistente de

estimação de seu custo de capital, que obedeça a um conjunto de princípios gerais, tais como

objetividade, transparência, robustez e pragmatismo, de forma a nortear tanto os investidores

potenciais como as agências reguladoras dos setores e os demais órgãos governamentais

envolvidos.

3. HISTÓRICO

Esta Nota Técnica apresenta a evolução dos procedimentos adotados para a

determinação da TIR - Taxa Interna de Retorno para concessões de rodovias. Os trabalhos

iniciaram em 1997, com a inclusão dos lotes no Programa de Desestatização Nacional, por

meio do pelo Decreto nº 2.444/97, em 30 de dezembro de 1997.

O processo foi inicialmente conduzido pelo Ministério dos Transportes (MT) que

concluiu os primeiros estudos em 1998, os quais foram revisados em 2000 pelo Departamento

Nacional de Estradas de Rodagem (DNER). Os estudos foram encaminhados para análise ao

TCU, fora do prazo previsto na Instrução Normativa TCU n° 27/98.

A fase de pré-qualificação dos licitantes (primeira etapa do certame) para os sete

lotes iniciou-se ainda 2000, quando foram recebidos os documentos pertinentes. Após essa

Sessão de Abertura, os processos licitatórios relativos aos Editais 495 a 497/2000-00 foram

suspensos, sine die, por despacho do Ministro dos Transportes, visando atender à deliberação

do Tribunal de Contas. A Decisão nº 1048/2000 – TCU – Plenário que promoveu diligência

GEECO/ETE

2

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

junto ao DNER e suspendeu, cautelarmente, o processo licitatório para concessão dos trechos

em pauta teve como principais motivos o atraso na entrega dos estudos ao TCU e a ausência

de documentos e estudos suficientes ao exame do processo que o embasaram.

A análise dos documentos encaminhados ao TCU resultou na Decisão nº 046/2001

– TCU que concluiu pela continuidade da suspensão do processo e pela necessidade de

justificativas quanto a alguns aspectos. A Decisão permitiu o prosseguimento do processo

licitatório depois de efetuadas as correções determinadas.

Ainda em 2001, o DNER encaminhou ao Tribunal de Contas as justificativas em

cumprimento à Decisão anterior do TCU. Essas foram analisadas e resultaram nas Decisões

Plenárias 586/2001 e 587/2001 do TCU que determinaram várias alterações na licitação e

estudos até então realizados para dar continuidade ao processo licitatório. Os certames do

processo permaneceram paralisados e, em seguida, foram suspensos em decorrência de

diversos fatores, tais como, a extinção do DNER, a necessidade de atualização dos estudos e

alteração dos editais para atender às determinações do TCU e alterações na esfera

governamental.

Em 2003 o TCU determinou pelo Acórdão 1366/2003-Plenário que o Ministério

dos Transportes e a ANTT, caso decidam pela continuidade dos processos licitatórios, tomem

as devidas providências de atualizações e correções dos estudos e dos editais, como transcrito

a seguir:

“ACORDAM os Ministros do Tribunal de Contas da União, reunidos em sessão

Plenária, diante das razões expostas pelo Relator e com fundamento nos arts. 1º, inciso II e

43, inciso I, da Lei 8.443/92, em:

9.1. determinar ao Ministério dos Transportes e à Agência Nacional de

Transportes Terrestres - ANTT que, caso decidam pela continuidade dos processos

licitatórios de concessão de rodovias federais regidas pelos editais 0491/2000-0, 0492/20000, 0493/2000-0, 0494/2000-0, 0495/2000-0, 0496/2000-0 e 0497/2000-00:

9.1.1. efetuem a atualização e correção dos estudos de viabilidade econômicofinanceira a fim de que a data-base dos fluxos de caixa projetados seja compatível com a

data fixada para o certame, bem como para assegurar a propriedade e atualidade dos

valores utilizados nas projeções, principalmente em relação aos valores máximos de tarifas

de pedágios a serem admitidas;

GEECO/ETE

3

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

9.1.2. observem já na atualização desses estudos e na elaboração das novas

minutas de editais as determinações contidas nos itens 8.1.1 e 8.1.11 das Decisões Plenárias

586/2001 e 587/2001;

9.1.3. encaminhem a esta Corte de Contas, na forma prevista pela Instrução

Normativa TCU 27/98, os novos estudos de viabilidade econômico-financeira, com as

respectivas minutas de editais, contemplando a fixação dos novos valores máximos de tarifas

de pedágio a serem aceitas em cada lote;

9.2. recomendar ao Ministério dos Transportes e à Agência Nacional de

Transportes Terrestres - ANTT que considerem, em seus novos estudos, alterações e/ou

aperfeiçoamentos do modelo regulatório adotado, uma vez que as decisões do Tribunal não

impedem que o poder concedente reveja, caso julgue pertinente, o modelo de concessões

aplicado às rodovias federais;

(...)”

Após atualização dos Estudos de Viabilidade Econômico-Financeira - EVEF, em

dezembro de 2004, o MT realizou audiência pública prévia dando publicidade às principais

premissas que seriam adotadas no modelo de concessão. Em maio de 2005 o Conselho

Nacional de Desestatização (CND) aprovou a nova modelagem de concessão. Em seguida, o

MT encaminhou ao TCU documentação relativa ao processo. Em julho de 2005 os Ministros

do tribunal de Contas se manifestam pelo Acórdão 981/2005, em que acordam:

“9.1. determinar ao Ministério dos Transportes, com fulcro no art. 27, inciso XXII,

da Lei 10.683/2003, e à Agência Nacional de Transportes Terrestres - ANTT, com fulcro no

art. 26, inciso VI e § 2º, da Lei 10.233/2001, que se abstenham de publicar os editais para

concessão dos trechos rodoviários tratados nestes autos, até ulterior manifestação deste

Tribunal sobre os estudos de viabilidade desenvolvidos para fundamentar a tarifa máxima a

ser exigida nos respectivos certames;

9.2. restituir os autos à Sefid para continuidade dos exames e procedimentos

necessários ao ulterior pronunciamento deste Tribunal, com a maior brevidade possível,

dentro dos parâmetros de razoabilidade, dada a complexidade da matéria;

9.3. dar ciência deste Acórdão ao Ministro de Estado dos Transportes e à Agência

Nacional de Transportes Terrestres.”

Em setembro de 2005 a ANTT foi incumbida de fundamentar a tarifa máxima a ser

exigida nos certames. Por meio das Notas Técnicas NT n.o 003/SUINF/SUREF/2005,

n.o 004/SUINF/SUREF/2005 e NT n.o 005/SUINF/SUREF/2005, a ANTT apresentou suas

sugestões aos estudos. Dessas, a primeira e a última apresentam a metodologia e parâmetros

adotados para o cálculo da TIR, como abordado a seguir.

GEECO/ETE

4

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

A Nota Técnica n.o 003/SUINF/SUREF/2005 contempla os trabalhos iniciais

desenvolvidos para a determinação da TIR. Adotou-se o modelo CAPM (Capital Asset

Pricing Model) para a obtenção do custo de capital próprio e o modelo WACC (Weighted

Average Cost of Capital) para a obtenção do custo médio ponderado de capital.

O custo de capital próprio foi calculado pelo modelo CAPM, descrito pela seguinte

expressão:

rE = r f + β (rm - rf ) + ∑ r

Onde rE é o custo do capital próprio, rf é a taxa livre de risco, β é o beta do setor,

(rm - rf) é o prêmio pelo risco do mercado de referência e Σr prêmios adicionais de risco

incorporados associados às especificidades do mercado local.

∑r = r

B

+ rC + rR

Sendo, rB o prêmio pelo risco Brasil, rC o prêmio pelo risco cambial e, rR o prêmio

pelo risco regulatório.

A taxa livre de risco é o retorno de um ativo com risco zero (ou próximo a zero).

Foi adotada um taxa livre de risco rf = 4,65%, correspondente ao rendimento médio entre

setembro de 2004 e agosto de 2005, dos T-Bonds 30 Years, que são títulos usualmente

adotados como livres de risco. Utilizou-se o IBX 100 como referência para a obtenção do

rendimento médio anual da série histórica dos retornos diários do portfólio do mercado. A sua

variação líquida anual entre janeiro de 2002 e agosto de 2005 foi de 19,53%. Com esses dados

calculou-se o prêmio pelo risco de mercado, que representa a diferença entre os retornos médios do

mercado de referência e a taxa livre de risco, obtendo-se o valor de 14,88%.

O Beta reflete a sensibilidade e/ou a volatilidade do investimento em relação aos

movimentos do mercado como um todo e pode ser definido como o grau de incerteza em

relação à projeção do retorno sobre o ativo inerente ao negócio que não pode ser eliminado

pela diversificação. Seu valor foi obtido pela correlação entre os retornos dos títulos do

empreendimento e o retorno de uma cesta selecionada, a partir da expressão:

GEECO/ETE

5

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

β=

COV ( Rtitulo ; Rindice )

VAR( Rindice )

Onde COV (Rtítulo; Ríndice) é a covariância entre os retornos diários das ações e os

retornos diários do índice e VAR (Ríndice) a variância desse índice.

No estudo em tela, as ações escolhidas foram as da CCR – Companhia de

Concessões Rodoviárias e o índice o IBX 100 da BOVESPA. Chegou-se a um Beta

alavancado igual a 0,4665. Visando um melhor ajuste para a determinação desse fator para o

setor como um todo, evitando desse modo a contaminação do custo de capital pela estrutura

de capital adotada por apenas uma firma, este Beta foi desalavancado a partir da estrutura de

capital da CCR e realavancado, em seguida, considerando para isso a estrutura de capital do

setor. A sua desalavancagem é obtida pela seguinte expressão:

⎛

E

⎞

⎟⎟ β

β Desalavancado = ⎜⎜

(

)

E

+

D

1

+

T

⎝

⎠

Em que, E é o capital próprio, D é o capital de terceiros e T é a alíquota de

impostos que compreende o Imposto de Renda e Contribuição Social Sobre Lucro Líquido.

Considerando a estrutura de capital da CCR, apurada a partir de suas demonstrações

financeiras dos anos de 2002, 2003 e 2004, corrigidas a preços de junho de 2005 pela variação

do IGP-DI, igual a 20,19% e 79,81%, conforme quadro abaixo, e levando em conta a alíquota

de 34% de impostos, composta de 25% de alíquota de Imposto de Renda para Pessoa Jurídica

(IRPJ) e 9% de Contribuição Social sobre o Lucro Líquido (CSLL), obtém-se um Beta

desalavancado correspondente a 0,1293.

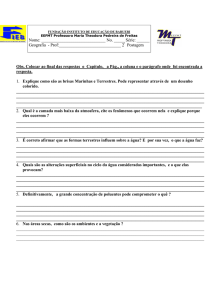

Concessionárias

CCR

NovaDutra

Ponte

CRT

CONCER

CONCEPA

ECOSUL

MÉDIA (Não inclui CCR)

GEECO/ETE

Proporção do Capital

Próprio

Terceiros

20,19%

79,81%

32,87%

67,13%

15,54%

84,46%

38,16%

61,84%

45,86%

54,14%

25,37%

74,63%

33,20%

66,80%

31,83%

68,17%

6

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

Para adaptá-lo ao setor, esse beta é realavancado, considerando a estrutura de

capital ótima com uma proporção ajustada para 1/3 e 2/3 de capital próprio e de terceiros,

respectivamente. Essa estrutura foi utilizada por se aproximar da relação para a média das

empresas concessionárias de rodovia administradas pela ANTT, que foi apurada a partir das

demonstrações financeiras das empresas do setor e ficou em torno de 32% e 68% para capital

próprio e de terceiros, respectivamente, e a alíquota de impostos de 34%. A função de

realavancagem é:

⎛ E + D(1 + T ) ⎞ Desalavancado

⎟β

E

⎝

⎠

β Re alavancado = ⎜

Realavancado pela estrutura ótima de capital, o Beta do setor corresponde ao valor

de 0,299.

O risco Brasil é caracterizado como o prêmio de risco soberano do Brasil ou o

spread que um título de renda fixa do governo brasileiro paga sobre a taxa livre de risco de

países como os Estados Unidos. Considerou-se um prêmio de risco Brasil de 3,6%, com base

na taxa do Global BR 34 emitido em 20.01.2004 (valor de 8,25%) menos a taxa dos T-Bonds

30 Years (valor de 4,65%).

O risco cambial pode ser quantificado, resumidamente, como o spread do câmbio no

mercado futuro e a expectativa de desvalorização cambial. Verifica-se que o mercado financeiro

internacional tem adotado o Emerging Markets Bond Index (EMBI), calculado pelo J.P.

Morgan Bank, um índice composto de diversos bônus na mensuração de risco. Para o Brasil

existe o EMBI+BR. Para a análise em questão, adotou-se como referência para a obtenção do

prêmio de risco cambial a série histórica do índice AERISC disponível no Broadcast. Este

indicador toma por base títulos da dívida externa brasileira e representa a confiabilidade de

papéis emitidos pelo Governo. O indicador representa o retorno médio diário dos títulos da

dívida externa denominados em dólares americanos no mercado secundário de Nova York. Seu

valor, no período de janeiro de 2002 a agosto de 2005 equivale a 8,24%. Descontando-se deste

valor o risco Brasil, o risco cambial é igual a 4,64%.

Para a determinação do risco regulatório, em função do prazo disponível para a

execução dos ajustes, utilizou-se, como proxy, o parâmetro já obtido para um outro setor

regulado no Brasil, no caso o de energia elétrica, onde a ANEELI calculou este risco com base

GEECO/ETE

7

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

nos Betas de empresas de energia elétrica da Inglaterra e dos Estados Unidos. Neste cálculo, a

ANEEL considerou que os regimes regulatórios desses países representam, respectivamente,

regimes de alto e baixo poder de incentivo, e assumiu que, no Brasil, o regime regulatório

estaria posicionado de forma intermediária. Dessa forma, o risco regulatório assumido foi

calculado pela expressão a seguir:

rR = ( β RU - β EUA ) * (rm - rf )

Onde, βRU é o Beta do setor elétrico da Inglaterra, que corresponde a 0,588 e βEUA é

o Beta do setor elétrico dos Estados Unidos que é igual a 0,159. Com esses dados e o prêmio

pelo risco do mercado calculado anteriormente (14,88%), obtém-se um risco regulatório igual

a 6,38%, assumido como proxy para o setor de concessões rodoviárias. A partir dessas

informações foi obtido o Custo do Capital Próprio apresentado na tabela abaixo:

PARÂMETROS ASSUMIDOS

Custo do Capital Próprio (rE)

rf = taxa de ativos estáveis (livre de risco) %

(rm-rf) = prêmio pelo risco do negócio %

B = índice Beta

rB = Risco Brasil

rC = Risco Cambial

rR = Risco Regulatório

23,7%

4,65%

14,88%

0,2999

3,60%

4,64%

6,38%

Para a determinação do custo médio ponderado de capital utilizou-se o modelo

WACC, descrito pela expressão:

WACC =

E

D

rE +

rD *

(E + D)

(E + D)

em que, E é o capital próprio, o D é o capital de terceiros, rE representa o custo do

capital próprio (apurado pelo CAPM) e rD* é o custo do capital de terceiros depois dos

impostos (rD* = rD(1 - T)). Conforme mencionado anteriormente, para a estrutura de capital

considerou-se uma proporção de 1/3 de capital próprio e 2/3 de capital de terceiros como

sendo a estrutura ótima de capital para o setor de concessões rodoviárias.

A taxa que representa o custo de capital de terceiros foi apurada da mesma maneira

que se obteve a estrutura de capital das empresas do setor no Brasil, ou seja, a partir de suas

demonstrações financeiras. A média do setor é igual a 12,92% e a media 9,37%. Como a

GEECO/ETE

8

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

variabilidade das taxas das diversas empresas é muito alta, considerou-se a taxa da CCR, que

é igual a 10,21%, como o valor de referência para o custo de capital de terceiros. Com base no

exposto, concluiu-se, na Nota Técnica nº 003/SUINF/SUREF/2005, que o percentual a ser

adotado para a TIR – Taxa Interna de Retorno de referência para cálculo de tarifa de pedágio

em modelos financeiros de concessões de rodovias, conforme a estrutura considerada

pertinente ao caso, deveria ser igual a 14,72%.

Na

Nota

Técnica

nº

005/SUINF/SUREF/2005,

encaminharam-se

novas

considerações e informações adicionais sobre a metodologia sugerida para a definição da taxa

interna de retorno a ser considerada nos Estudos de Viabilidade. As considerações e

alterações efetuadas em face ao texto já encaminhado ao TCU, ocorreram devido às novas

análises da documentação disponível sobre os estudos de viabilidade da 2ª Etapa de

Concessões de Rodovias Federais. Passou-se a utilizar uma taxa livre de risco rf igual a

8,25%, que corresponde ao título Global BR 341 emitido em 20.01.2004, o qual já possui

embutido o risco Brasil e o risco cambial.

Além disso, considerou-se adequado recalcular o Beta do setor. Assim, utilizou-se

como Beta do setor, o valor de 0,74, que representa uma média de Betas de concessionárias

rodoviárias internacionais, apurado em uma amostra de dois anos de observações obtida em

levantamentos feitos no sistema de informações financeiras da Bloomberg.2 Entendeu-se que

o Beta médio observado nos papéis de concessionárias rodoviárias em diferentes mercados do

mundo constitui melhor estimativa global do risco para investidores neste tipo de negócio do

que o anteriormente calculado para os papéis da CCR no mercado brasileiro, dadas as

características de tamanho e concentração da Bolsa de Valores no Brasil.

Além dessas alterações, descontou-se a inflação americana prevista para o período

de vigência do título, estimada em 2,62%, do cálculo do custo do capital próprio, uma vez que

os valores dos títulos considerados são nominais. A combinação de todos esses efeitos

resultou num custo médio ponderado de capital de 14,28%, como apresentado na tabela

1

Este título anteriormente foi usado para calcular o risco cambial.

2

Estas informações foram usadas também em um trabalho de consultoria desenvolvido pela Cavalcante

Consultores à Companhia Paulista de Desenvolvimento.

GEECO/ETE

9

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

abaixo, o qual poderia ser utilizado como Taxa Interna de Retorno não alavancada nos

estudos de viabilidade econômico-financeira integrantes do Edital dos Novos Lotes de

Concessões Rodoviárias.

CUSTO MÉDIO PONDERADO DE CAPITAL

PARÂMETROS ASSUMIDOS

Custo do Capital Próprio (rE)

rf = taxa livre de risco

( rm – rf )= prêmio pelo risco do negócio

Β = índice Beta

rB = Risco Brasil

rC = Risco Cambial

rR = Risco Regulatório

Inflação Americana

Custo de Capital Próprio ajustado pela inflação americana (rE)

Estrutura de Capital

Próprio (E)

Terceiros (D)

Custo do Capital de Terceiros (rD)

WACC ajustado pela Inflação americana

25,6%

8,25%

14,87%

0,7400

0,00%

0,00%

6,38%

2,62%

22,43%

33%

67%

10,21%

14,28%

Em dezembro de 2005, através do Acórdão n.º 2.299/2005 – TCU – Plenário, o

Tribunal apontou, no Item 9.2.9, incorreções nos procedimentos sugeridos para o

estabelecimento da Taxa Interna de Retorno, como segue:

“9.2.9. incorreção nos procedimentos adotados para o estabelecimento da Taxa

Interna de Retorno quanto aos seguintes aspectos:

- adoção da taxa de juros nominal do título considerado livre de risco, quando o

correto seria considerar a taxa de desconto real praticada no lançamento do mesmo título

(yield);

- adoção de risco regulatório calculado a partir de metodologia inconsistente e de

dados do setor elétrico;”

Procedeu-se à correção dessas inconsistências, acatando-se as observações do TCU, as

quais foram apresentadas ao TCU por meio da Nota Técnica nº 001/SUINF/SUREF/2006.

Com relação à taxa de juros nominal do título considerado livre de risco (Global BR

34) foi acatada a sugestão apresentada no item 238 do relatório da Sefid:

GEECO/ETE

10

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

“238. (...) entende-se que a adoção do GLOBAL 34 como parâmetro de ativo livre de

risco requer seja utilizada a taxa de desconto auferida no lançamento do título (yield) como

retorno do ativo livre de risco.”

Desse modo, adotou-se a taxa de desconto auferida no lançamento do título (yield), no

valor de 8,81% a.a. como taxa de retorno esperada pelo investidor para que ele carregue o

título até o vencimento. Como essa taxa de retorno é nominal, descontou-se a inflação

prevista para o período de vigência do título, estimada em 2,62% a.a. (item 239 – relatório

Sefid/TCU). Dessa forma, tem-se uma taxa de retorno real do ativo livre de risco igual a

6,03% a.a. Admitiu-se ainda que o risco país esteja representado pelo spread do título

considerado – item 249 relatório Sefid. Assim, o risco Brasil e o risco cambial não são mais

considerados como prêmios adicionais de risco.

Com essa alteração, o prêmio pelo risco de mercado corresponde a 13,5%, resultado

da diferença do valor originalmente considerado para o risco de mercado (19,53%) pelo valor

recalculado para a taxa de retorno real do ativo livre de risco (6,03%).

Quanto ao risco regulatório, a adoção de metodologia e de dados do setor elétrico

foi abordada no relatório da Sefid, item 251, como segue:

“251. Conclui-se que a adoção da metodologia desenvolvida para cálculo do risco

regulatório é inconsistente, inclusive já foi objeto de questionamento neste Tribunal (Acórdão

nº 1.757/2003-Plenário). Nesse sentido, a utilização de metodologia inconsistente e de dados

do setor elétrico compromete ainda mais os cálculos ora analisados para as concessões

rodoviárias.”

Em atenção às observações, ressaltou-se que, como em qualquer projeto de

engenharia, os investidores privados do setor de concessões rodoviárias enfrentam riscos de

diversas naturezas, como os riscos de demanda, ambientais e econômicos. As concessões

enfrentam, entretanto, riscos adicionais, os chamados riscos políticos e regulatórios. Os riscos

políticos e regulatórios envolvem mudanças na regulação das tarifas, termos de contrato,

enfim, mudanças legais e políticas governamentais insustentáveis. As questões políticoregulatórias têm apresentado um papel fundamental nas decisões de investimento das

empresas privadas, principalmente em infra-estruturas de transporte, que demandam grandes

GEECO/ETE

11

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

recursos financeiros. Em conseqüência é necessário um prêmio adicional à taxa de retorno

para atrair esses investidores. Segundo publicação do Banco MundialII – Guasch (2004)3,

esses riscos são estimados na América Latina em um prêmio entre 3 a 7 pontos percentuais.

“The premium on the cost of capital as a result of regulatory uncertainty – as

distinct from the country risk – in Latin American countries has been estimated to be 3–7

percent.” (Guasch, 2004, p. 120)

Destacou-se que o valor percentual de risco regulatório a ser adotado depende do

ambiente em que são realizadas as concessões. Assim, como o valor do custo de capital

próprio a ser determinado na modelagem desta segunda etapa do Programa de Concessões de

Rodovias Federais implica na tarifa máxima admissível para o leilão, propôs-se que seu

cálculo assumisse o prêmio de risco máximo, ou seja, o valor de sete pontos percentuais.

Destacou-se que, embora o custo de capital seja único nesta modelagem, para um dado nível

de risco, o valor do projeto não é o mesmo para todos os investidores em condições de

identificar a oportunidade de investimento proporcionada. Dessa forma, na competição pelo

mercado transfere-se a parcela do risco regulatório a ser efetivamente aceita pelos diversos

competidores do processo licitatório, em função dos seus respectivos graus de aversão ao

risco.

Além das alterações realizadas em função dos problemas apontados no Acórdão,

acatou-se, também, a sugestão apresentada nos itens 261 a 263 do relatório da Sefid, descritos

a seguir, no sentido de contribuir para o aperfeiçoamento dos estudos envolvidos.

“261. No intuito de contribuir para o aperfeiçoamento dos estudos desenvolvidos

pela ANTT para estabelecimento da TIR, adotadas as mesmas metodologias (CAPM e

WACC) e tendo por base o mercado americano, realizou-se uma simulação do custo de

capital próprio a partir de dados utilizados na recente avaliação econômico-financeira do

Banco do Estado do Ceará – BEC, cuja data-base foi dezembro de 2004.

262. O TC-016.722/2000-7, relativo ao processo de desestatização do Banco do

Estado do Ceará S.A. – BEC, foi apreciado por meio do Acórdão nº 1.444/2005-Plenário, que

aprovou os quatro primeiros estágios do acompanhamento.

3

Estudo realizado com base na abordagem de cerca de 1000 casos de renegociação de contratos de concessão de

infra-estrutura (eletricidade, saneamento, aeroportos, ferrovias, serviços portuários e rodovias) na América

Latina.

GEECO/ETE

12

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

Tabela 17. Parâmetros assumidos para o BEC

rf = retorno do ativo livre de risco

5,04%

(rm – rf) = prêmio pelo risco do negócio

7,20%

rB = Risco Brasil

6,78%

Rt = Risco do tamanho da empresa

1,80%

taxa de inflação americana

2,62%

Fonte: Anexo 7 do TC nº 016.722/2000-7

263. O Consórcio Deloitte/Trevisan/Souza Campos/Zalcberg, responsável pelo

cálculo do custo de capital próprio do BEC, apresentou os parâmetros listados na Tabela 17,

assim discriminadas:

- como taxa livre de risco foi adotada a taxa média do retorno de longo prazo dos

títulos públicos de 30 anos dos Estados Unidos no período de janeiro de 2003 a dezembro de

2004;

- o prêmio pelo risco de mercado foi calculado a partir do retorno médio exigido

por investidores norte-americanos como o prêmio do mercado medido por Ibbotson

Associates. Esse prêmio foi medido para empresas com grande valor de capitalização de

mercado, sendo o resultado da média dos retornos obtidos para o período compreendido

entre 1926/2004;

- o risco Brasil foi calculado com base em uma mediana ponderada do spread

praticado entre as emissões de papéis do Governo brasileiro e os títulos do Governo

americano de mesmo prazo;

- o risco pelo tamanho da empresa representa o retorno adicional exigido pelo

investidor por incorrer em um nível maior de risco por estar investindo em uma empresa

menor que as consideradas para a formação do índice S&P 500, índice base para definição

do retorno de mercado. O prêmio de 1,8% foi estabelecido pelo Ibbotson Associates para o

caso do BEC e no caso ora em análise, optou-se por mantê-lo em analogia ao porte da

CCR.”

De acordo com o sugerido, deve ser considerado um risco pelo tamanho da

empresa, conforme apresentado no estudo de avaliação econômico-financeira do Banco do

Estado do Ceará – BEC, realizado pelo Consórcio Deloitte/Trevisan/Souza Campos/Zalcberg.

O risco pelo tamanho da empresa representa o retorno adicional exigido pelo

investidor por incorrer em um nível maior de risco para investir em uma empresa menor do

que as consideradas para a formação do índice Standard and Poors 500 - S&P 500, índice

base para a definição do retorno de mercado americano. O índice de 1,8%, indicado pela Sefid

- caso do BEC, foi considerado compatível com a escala da CCR, empresa representativa do

GEECO/ETE

13

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

setor de concessões de rodovia. Dessa forma, esse valor foi incluído no cálculo do custo de

capital próprio.

A combinação de todos esses efeitos e a utilização do valor de 0,74 para o Beta do

setor, conforme sugerido na NOTA TÉCNICA 005/SUINF/SUREF/2005, resultou num custo

médio ponderado de capital de 15,08%, conforme quadro abaixo, o qual se sugeriu adotar

como Taxa Interna de Retorno não alavancada na modelagem desta Segunda Etapa do

Programa de Concessões de Rodovias Federais.

CUSTO MÉDIO PONDERADO DE CAPITAL

PARÂMETROS ASSUMIDOS

Custo do Capital Próprio (rE)

rf = taxa livre de risco (ajustada pela inflação americana)

( rm – rf )= prêmio pelo risco do negócio

Β = índice Beta

rB = Risco Brasil

rT = Risco Tamanho da Empresa

rR = Risco Regulatório

24,82%

6,03%

13,5%

0,7400

0,00%

1,80%

7,00%

Estrutura de Capital

Próprio (E)

Terceiros (D)

Custo do Capital de Terceiros (rD)

WACC ajustado pela Inflação americana

33%

67%

10,21%

15,08%

Em nova reunião com o TCU houve contestações na utilização do risco regulatório

e risco tamanho da empresa. Dessa forma, considerou-se oportuno e adequado revisar todo o

estudo de modo a aprimorá-lo e/ou torná-lo mais consistente. A seguir apresenta-se a estrutura

da modelagem com o aprimoramento dos pontos dúbios e/ou inconsistentes e seus resultados.

4. MODELAGEM

Como já abordado anteriormente, a necessidade de cobertura dos custos

econômicos do serviço é um fator primordial na garantia de manutenção, continuidade e

expansão do sistema. Esses custos devem incluir uma remuneração adequada aos

investidores, sendo essencial que a Taxa de Retorno seja definida em um nível apropriado

refletindo o risco do ambiente regulado. Esse risco pode ser entendido como a combinação de

diferentes tipos de risco, cada qual também podendo ser resultante da combinação de outros

GEECO/ETE

14

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

riscos. Estache et al. (2000)III fazem uma classificação padronizada dos riscos, onde os

classificam em:

•

riscos pré-construção – devido principalmente a atrasos na obtenção de licenças e

aquisição de áreas;

•

riscos construtivos – causado por falhas construtivas, atrasos nos cronogramas e

extrapolação de custos, bem como da falta de materiais e mão-de-obra;

•

risco de tráfego e receita – risco das receitas previstas serem diferentes das

realizadas, em geral decorrente da demanda ser diferente da prevista;

•

riscos financeiros – derivados de problemas de fluxo de caixa e dos custos

financeiros;

•

riscos políticos e regulatórios – devido a mudanças legais e de políticas

governamentais insustentáveis;

Esses riscos podem ser agregados em riscos comerciais e riscos políticos e

regulatórios. Riscos comerciais são riscos resultantes de mudanças nos custos, demanda e na

competição do mercado. Por outro lado, riscos políticos e regulatórios são motivados por

ações dos governos, realizadas diretamente ou por meio de seus agentes.

Os riscos políticos decorrem das ações dos governantes que afetam a capacidade de

um empreendimento de gerar receitas. Estache et al. (2000) expõem como riscos políticos

ações que busquem encerrar as concessões, que restringem a capacidade de coletar pedágio e

o impedimento de que disputas a respeito de cláusulas contratuais sejam decididas de forma

justa. Os riscos político podem ser divididos em quatro grupos: expropriação; convertibilidade

de moeda e transferência de recursos para outros países; violência política e; incerteza

institucional.

Os riscos regulatórios são resultantes da ação de regulação. Duas distinções podem

ser realizadas com relação a esses riscos. Primeiro, os riscos regulatórios podem ser

diferenciados quanto à abrangência da regulação, se relativa a um setor específico da

economia (ou, até mesmo, um empreendimento único) ou se aplicada a todos os setores da

GEECO/ETE

15

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

economia. Segundo, os riscos regulatórios podem ser diferenciados quanto à existência de

Leis e regulamentos estabelecidos.

De acordo com Estache et al. (2000) os fatores de risco podem ser incluídos no

conceito de custo de capital, que representa a taxa de retorno exigida para a realização de um

empreendimento. O processo de cálculo do custo de capital passa pela definição de dois

elementos principais: o mercado a partir do qual o custo de capital será estimado, em que se

englobam os riscos associados, e os modelos financeiros que são utilizados para o seu cálculo.

Na definição do mercado de referência, Pereiro (2001)IV indica que o mercado de

capitais brasileiro não permite estimações consistentes do custo de capital, na alegação de que

existe pouca liquidez e insuficiência de dados históricos. Nos estudos iniciais foram adotados

dados do mercado brasileiro, porém, para tornar os estudos mais consistentes, entende-se ser

adequado adotar informações do mercado mundial, ajustando-as ao mercado brasileiro.

Em relação ao modelo financeiro, verifica-se a existência de vários modelos para a

estimação do custo de capital, entre os quais estão o Capital Asset Pricing Model (CAPM) e o

Weighted Average Cost of Capital (WACC) que, associados, possuem maior freqüência de

adoção por agências reguladoras do mundo inteiro.

4.1.

Custo do Capital Próprio (rE)

Conforme abordado por Rocha et al. (2006)V, o primeiro problema defrontado na

utilização do CAPM em países emergentes é decidir entre abordagem local e global. A

primeira pressupõe a utilização de empresas isoladas, cujas transações são subordinadas ao

mercado local em que ela atua. A segunda implica na utilização de dados extraídos de

mercados globais. Na prática, devido à escassez de dados locais, acaba-se adotando variantes

do CAPM global. Neste trabalho, utiliza-se a fórmula do CAPM global ajustada ao mercado

brasileiro, definida pela expressão a seguir:

rE = rf + β (rm − rf ) + rreg + rB

onde, rE é o custo do capital próprio, rf é a taxa livre de risco, β é o beta do setor,

(rm - rf) é o prêmio pelo risco do mercado de referência, rreg é o risco regulatório e rB

compreende o prêmio pelo risco Brasil. A parcela da função (rreg + rB) é incorporada ao custo

GEECO/ETE

16

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

do capital próprio como forma de adicionar os riscos associados às especificidades do

mercado local. Essa fórmula corresponde àquela utilizada nos trabalhos anteriores, com a

diferença de que não se considera mais a parcela do risco cambial, uma vez que este já está

embutido nos títulos emitidos em moeda estrangeira, considerados para o modelo.

Para o cálculo dos parâmetros do modelo, é necessária, além da obtenção das séries

históricas dos rendimentos dos títulos e índices disponíveis, a definição do período de análise.

Considerando que o CAPM é um modelo composto por diversas parcelas, as séries utilizadas

para obtenção de cada uma delas devem ser construídas sobre intervalos de tempo similares,

sendo estes intervalos de extrema importância.

4.1.1.

Taxa Livre de Risco (rf)

A taxa livre de risco é o retorno de um ativo com risco zero (ou próximo a zero) e

refere-se, normalmente, à taxa de bônus emitida pelo Tesouro, cuja escolha deve ter prazo de

vencimento similar ao horizonte de vida do negócio ou ativo avaliado e, portanto, no caso de

avaliação de projetos de infra-estrutura, não deve ser calculada por meio de bônus de curto

prazo. De modo geral, os títulos do tesouro americano são considerados como parâmetro de

ausência de risco.

Segundo Bragança et al. (2006)VI, um título do governo americano com prazo de

dez anos até o vencimento é razoável para o período de maturação de projetos de infraestrutura. Dessa forma, utiliza-se aqui a taxa de juros média anual apresentada pelos autores,

que no período de janeiro de 1995 a junho de 2005 foi de 5,35% em dólares.

Como dito anteriormente, essa taxa deve representar um risco igual ou próximo a

zero, mas, como o título escolhido está referenciado em dólar, pressupõe-se que em sua

remuneração esteja prevista cobertura para o risco cambial envolvido. Entretanto, seu

desconto, dada a dificuldade de sua quantificação, não está sendo levado em consideração

para efeito do percentual adotado para a taxa livre de risco. Dessa forma, adota-se o valor de

5,35% como taxa livre de risco, ao invés dos valores definidos nas Notas Técnicas anteriores,

uma vez que aqueles englobam outros riscos.

GEECO/ETE

17

ANTT

4.1.2.

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

Prêmio pelo Risco do Mercado (rm – rf)

Por definição, o prêmio pelo risco de mercado refere-se a um plus sobre o

rendimento da taxa livre de risco e obtém-se a partir do rendimento médio anual da série

histórica dos retornos diários do portfólio do mercado de referência. Bragança et al. (2006)

utilizam, para a estimação do prêmio de risco de mercado, a taxa livre de risco do retorno

médio anual da série histórica dos retornos diários do S&P500, que consiste em um índice

composto pelas ações das 500 maiores empresas negociadas na bolsa de Nova Iorque,

adotando o mesmo intervalo de tempo considerado para o cálculo da taxa livre de risco, isto é,

de janeiro de 1995 a junho de 2005. O resultado consiste em um prêmio de risco de mercado

igual a 5,93% que será utilizado neste estudo para manter o padrão de utilização de dados

globais.

4.1.3.

Beta (β)

Os eventos imprevistos ou inesperados, que afetam os ativos de uma economia de

forma geral, são chamados de riscos sistemáticos e têm origem nas flutuações a que está

sujeito o sistema econômico como um todo. Já os eventos que afetam os ativos de forma

específica, representam o chamado risco não sistemático, que é associado às particularidades

de uma empresa ou grupo de empresas similares. O somatório desses dois tipos de risco

compõe o risco total atribuído a um ativo.

A diversificação da carteira reduz o risco, mas só até determinado ponto. A parte do

risco total que pode ser eliminada pela diversificação é o risco não sistemático ou,

diversificável, e aquela que não pode ser eliminada pela diversificação é o risco sistemático

ou não diversificável.

O Beta reflete a sensibilidade e/ou a volatilidade do investimento em relação aos

movimentos do mercado como um todo e pode ser definido como o grau de incerteza em

relação à projeção do retorno sobre o ativo inerente ao negócio que não pode ser eliminado

pela diversificação. Em outras palavras, o coeficiente Beta nos diz quanto risco sistemático

um ativo possui em relação a um ativo médio, mostrando a sensibilidade da variação do

retorno de uma ação e o retorno da carteira de mercado.

GEECO/ETE

18

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

Bragança et al. (2006) utilizaram o Beta desalavancado médio do setor de

telecomunicações, calculado pela Thomson Financial e KPMG (2004), que representa o beta

global associado ao risco do negócio. Este Beta foi realavancado considerando a estrutura de

capital média das empresas locais (brasileiras) do setor. Também levaram em conta a alíquota

de 34% de impostos, composta de 25% de alíquota de Imposto de Renda para Pessoa Jurídica

(IRPJ) e 9% de Contribuição Social sobre o Lucro Líquido (CSLL), sendo Beta realavancado

dado pela seguinte fórmula:

⎛ E + D(1 + T ) ⎞ Desalavancado

⎟β

E

⎝

⎠

β Re alavancado = ⎜

em que, E é o capital próprio, D é o capital de terceiros e T é a alíquota de Imposto de

Renda e Contribuição Social Sobre Lucro Líquido. Este procedimento já foi adotado na Nota

Técnica n.o 003/SUINF/SUREF/2005, como abordado anteriormente, porém adotando o Beta

da CCR como representativo do setor.

Para o caso do setor de infra-estrutura rodoviária, o Beta médio desalavancado de

empresas do setor de concessionárias de rodovias no mundo, incluindo a CCR, de acordo com

dados validados no sistema de informações Bloomberg, apresentados na tabela abaixo, é de

0,74. Este valor também foi adotado como parâmetro na NT n.o 005/SUINF/SUREF/2005,

onde se destacou que o Beta médio, observado nos papéis de Concessionárias Rodoviárias em

diferentes mercados no mundo, constitui melhor estimativa do risco para investidores neste

tipo de negócio. Porém, naquela ocasião, equivocadamente, não foi realizada a realavancagem

do Beta, incorporando na modelo diretamente o Beta desalavancado.

Dessa forma, procedeu-se a realavancagem do Beta, adotando-se como estrutura de

capital uma estrutura ótima de capital do setor de concessões rodovias administradas pela

ANTT. A média apurada para o setor de concessões em tela (empresas locais, seguindo o

modelo de Bragança et al. (2006)) aponta para uma proporção de 1/3 de capital próprio e 2/3

de capital de terceiros, como demonstrado na NT n.o 003/SUINF/SUREF/2005 e abordado

anteriormente. Também se levou em consideração a alíquota de 34% de impostos, composta

de 25% de alíquota de Imposto de Renda para Pessoa Jurídica e 9% de Contribuição Social

sobre o Lucro Líquido. Dessa forma obteve-se um Beta realavancado é igual a 1,72.

GEECO/ETE

19

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

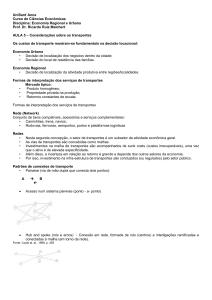

Betas Alavancados e Desalavancados de Concessionárias Mundiais

COMPANY

COUNTRY

TRANSURBAN GROUP

AUSTRALIA

CIA DE CONCESSOES RODOVIARIA

BRAZIL

BEIJING CAPITAL CO LTD-A

CHINA

CHONGQING ROAD & BRIDGE CO-A

CHINA

CONGGUAN DEVELOPMENT HLDGS C CHINA

FUJAIN EXPRESSWAY DEVELOPMENT CHINA

GUANGXI WOZHOU COMMUNICATION CHINA

HENAN ZHONGYOUAN EXPRESSWAY CHINA

HUABEI EXPRESSWAY CO LTD-A

CHINA

JIANSU EXPRESSWAY CO LTD-A

CHINA

JIANGXI GANYUE EXPRESSWAY CO

CHINA

NORTHESAT EXPRESSWAY CO-A

CHINA

SHANDONG INGRASTRUCTURE CO-A CHINA

XIANDAI INVESTMENT CO LTD-A

CHINA

YAN BIAN HIGHWAY CONSTRUCT-A CHINA

ABERTIS INFRAESTRUCTURAS AS

SPAIN

AUTOROUTES DU SUD DE LA FRAN

FRANCE

AUTROSTRADA TORINO-MILANO SPA ITALY

AUTOSTRADE MERIDIONALI SPA

ITALY

AUTOSTRADE SPA

ITALY

BRISA AUTO-ESTRADAS-PRIV SHR

PORTUGAL

EUROPISTAS CONCESIONARIA ESP

SPAIN

SIAS SPA

ITALY

MOUCHEL PARKMAN PLC

BRITAIN

ANHUI EXPRESSWAY CO LTD-H

CHINA

GUANGDONG PROVINCIAL EXPR-B

CHINA

GZI TRANSPORT LTD

HONG KONG

HOPEWELL HIGHWAY INFRASTRUCT HONG KONG

JIANGSU EXPRESS CO LTD-H

CHINA

ROAD KING INGRASTRUCTURE LTD

HONG KONG

SHENZHEN EXPRESSWAY CO-H

CHINA

SICHUAN EXPRESSWAY CO-H

CHINA

WAH NAM INTERNATIONAL HOLDIN HONG KONG

YUE DA HOLDINGS LTD

HONG KONG

ZHEJIANG EXPRESSWAY CO-H

CHINA

CITRA MARGA NUSAPHALA PER PT

INDONESIA

LINGKARAN TRANS KOTA HLDGS

MALAYSIA

METCOPR BHD

MALAYSIA

MTD INFRAPERDANA BHD

MALAYSIA

PLUS EXPRESSWAYS BHD

MALAYSIA

UEM BUILDERS BHD

MALAYSIA

CHINA INFRASTRUCTURE HOLDING HONG KONG

CHINA MERCHANTS HLDGS PAC LT

SINGAPORE

BANGKOK EXPRESSWAY PUB CO

THAILAND

BETA MÉDIO

Fonte: Bloomberg

GEECO/ETE

BETA

UNLEVERED BETA

0,98

0,96

0,62

0,43

0,87

0,81

0,99

0,98

0,82

0,74

0,82

0,72

0,99

0,98

0,74

0,61

0,84

0,76

0,84

0,76

0,73

0,59

0,94

0,91

0,72

0,58

0,76

0,65

1,15

1,23

0,84

0,76

0,46

0,19

0,71

0,57

0,61

0,42

0,71

0,57

0,67

0,50

0,46

0,19

0,52

0,27

0,58

0,37

1,08

1,12

0,74

0,61

0,81

0,71

0,86

0,79

1,27

1,41

0,74

0,61

0,92

0,88

0,96

0,94

0,79

0,69

0,73

0,60

1,25

1,37

0,82

0,73

0,63

0,45

0,94

0,91

1,11

1,16

0,80

0,70

1,72

2,08

0,89

0,84

0,10

(0,35)

0,76

0,64

0,82

0,74

20

ANTT

4.1.4.

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

Prêmios Adicionais de Risco

•

Risco Brasil (rB)

Utiliza-se aqui a taxa apresentada pelo estudo de Bragança et al. (2006), que é igual

a 8,32%, correspondente ao período de janeiro de 2000 a junho de 2005. Neste caso, o

período considerado inicia em janeiro de 2000 pelo fato de que a série do índice de risco

começou em janeiro de 1998, porém, ainda incorporava maiores efeitos da mudança de

regime cambial que em 2000. Este valor é obtido pelo índice EMBI + (stripped spreads) para

uma medida do risco país. Stripped spreads consistem na diferença em pontos-base entre um

título com risco emitido no Brasil e um instrumento sem risco de características similares

(títulos do governo americano de mesma duração).

•

Risco Regulatório (rR)

Como abordado anteriormente, duas distinções podem ser realizadas com relação

aos riscos regulatórios. Primeiro, os riscos regulatórios podem ser diferenciados quanto à

abrangência da regulação, se relativa a um setor específico da economia ou se aplicada a

todos os setores da economia. Segundo, os riscos regulatórios podem ser diferenciados quanto

à existência de Leis e regulamentos estabelecidos.

As leis e regulamentos mais amplos, aplicados a todos os setores da economia,

podem ser administrados ou alterados de forma que afete adversamente a rentabilidade da

operação de um empreendimento. Esses instrumentos regulatórios podem ser aqueles

relativos a investimentos estrangeiros, impostos, direitos trabalhistas, imigração, antitruste,

proteção ambiental, seguros ou outros assuntos. Buscando dar respostas a mudanças dos

interesses públicos estas regras regulatórias estão em constante estado de evolução.

Entretanto, é possível que estas medidas regulatórias sejam tomadas de forma ostensiva e com

foco em um empreendimento específico, de forma discriminatória. Os investimentos em

infra-estrutura são particularmente sensíveis a ligação entre as leis e regulamentos amplos e o

ambiente econômico. Os investidores possuem interesse em um ambiente estável para os

negócios, particularmente quando esta estabilidade afeta seus custos de operação. Assim, os

GEECO/ETE

21

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

impostos, leis de proteção ambiental, restrições às importações e exportações geralmente

estão entre as principais preocupações dos investidores.

O risco de leis e regulamentos específicos para um setor (ou empreendimento)

deriva da incerteza em como será exercida a autoridade regulatória sobre os investimentos, de

forma a controlar os parâmetros de tarifas, qualidade e outros. Este risco pode se apresentar,

isoladamente ou em conjunto, por tomada de decisões discricionárias, de forma desfavorável

ao investidor, mudança de leis e regulamentos, unilateralmente, de forma desfavorável ao

investidor e/ou não cumprimento de cláusulas contratuais específicas ou regras regulatórias.

Estas ações podem ser motivadas por oportunismo governamental ou por esforços para

manter um balanço razoável entre os interesses de longo prazo da sociedade.

No Brasil têm-se vários exemplos da presença do risco regulatório nas concessões

de rodovias. O Programa de Concessões de Rodovias Federais brasileiro iniciou em 1993,

com a transferência para administração da iniciativa privada de cinco trechos rodoviários.

Posteriormente, com a promulgação da Lei n° 9.277, de maio de 1996, e a Portaria nº 368/96,

do Ministério dos Transportes, ficou instituída a base legal e o procedimento para delegar aos

estados trechos de rodovias federais para incluí-los em seus Programas de Concessão de

Rodovias. Com essa base, entre os anos de 1996 e 1998 foram assinados Convênios de

Delegação com os Estados do Rio Grande do Sul, Paraná, Santa Catarina e Minas Gerais.

Alguns dos principais casos de aumento das incertezas relacionadas à questões

políticas e regulatórias no país ocorreram no Paraná. Neste estado, por várias vezes o governo

interferiu na cobrança de pedágio, ora encaminhando projetos de Lei com finalidade de

encampar as concessões, ora tomando ação unilateral de reduzir o valor das tarifas cobradas.

Estas medidas geraram, durante algum tempo, incertezas quanto à sua legalidade. Estache et

al. (2000, p. 260) estimam que, neste caso, o impacto sobre a percepção de risco de

investidores poderia ter chegado a 200 pontos base caso não tivesse sido solucionado o

impasse. O reflexo destes fatos pode se dar até mesmo fora do país, uma vez que, entre

algumas das concessionárias, existem investidores estrangeiros. Estes investidores têm

demonstrado preocupação com a indefinição do rumo do programa de concessão estadual e

das conseqüências que podem advir das alterações que vêm ocorrendo.

GEECO/ETE

22

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

Outro exemplo ocorreu no estado do Rio Grande do Sul em que, em 1998, no

último ano do Governo vigente à época, foram implantados os primeiros pólos de concessão

rodoviária no estado. Entretanto, o novo governo empossado foi rever os contratos de

delegação de rodovias Federais ao estado, o que acabou por sub-rogar à União os contratos de

alguns pólos, formados somente por rodovias federais (BR’s) e também passar para

responsabilidade do Governo Federal o processo de licitação do Pólo do Complexo

Metropolitano (POLÃO), o qual teve seu processo revogado em 2006. Concomitantemente,

no ano de 1999, aproximadamente um ano após o início das cobranças de pedágio, o Governo

do Estado reduziu, unilateralmente, entre 20% e 28% o valor das tarifas cobradas. As

concessionárias entraram com ações na justiça, sendo parcialmente vitoriosas, tendo algumas

delas retomado a cobrança das tarifas originais.

O fato mais importante relacionado às concessões de rodovias no Brasil, na alçada

da administração federal, foi motivado pela paralisação dos transportes rodoviários de carga

no país, ocorrida em julho de 1999. Esta paralisação reivindicava, dentre outras coisas, a

reavaliação da questão dos pedágios e do excesso de carga permitida nos veículo. Nas

negociações entre os representantes dos transportadores e o Governo Federal, ficou acertada,

provisoriamente, a suspensão temporária dos reajustes tarifários, previstos para os meses de

julho e agosto daquele ano (BNDES, 2001)VII. Para solucionar o problema, o governo

instituiu o vale-pedágio por meio da Medida Provisória 2.025-1, de 3 de maio de 2000, que

também dava outras providências.

Por outro lado, resoluções editadas pelo CONTRAN aumentaram o valor máximo

de excesso de carga permitido. Os limites de carga por eixo e peso bruto total foram alterados

de 5% para 7,5%. Da mesma forma, as multas, que antes eram lavradas para excessos de

carga por cada eixo, passaram a ser aplicadas somente se o total de carga extrapolar o limite

permitido, independente da distribuição da carga no veículo.

Esta sobrecarga pode causar maiores danos ao pavimento, uma vez que a

deterioração deste é proporcional à quarta potência do valor da carga por eixo que trafega

sobre ele. Assim, é possível que um pavimento projetado para durar 20 anos nas condições

anteriores (excesso máximo de 5%) tenha uma duração inferior a 18 anos (ALBANO,

1999)VIII.

GEECO/ETE

23

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

Tendo em vista os fatos apresentados acima, nota-se a influência do risco

regulatório nas concessões já existentes. Entretanto, não há uma metodologia de medição

desse risco no mercado, o que dificulta a estipulação do valor a ser assumido. Por outro lado,

este risco para as diversas concessões na América Latina foi estimado por Guasch (2004,

p. 120) entre 3 e 7%, conforme apresentado na Nota Técnica nº 001/SUINF/SUREF/2006.

Dessa forma, levando em consideração, por um lado, a existência do risco regulatório e por

outro, a falta de metodologias para estimar seu valor real, assume-se que este seja no Brasil

igual ao valor mínimo estimado para a América Latina, 3%. Assim não se adota um valor que

poderia representar um valor superestimado, mas também não se desconsidera a sua

existência.

Assim, com os dados acima descritos, obtém-se o custo de capital próprio nominal,

apresentado na tabela a seguir:

Setor de infra-estrutura rodoviária

rf

5,35%

(rm - rf)

5,93%

Beta

4.2.

1,72

rB

8,32%

rreg

3,00%

rE

26,85%

Custo Médio Ponderado de Capital

O WACC pode ser descrito pela seguinte expressão:

WACC =

E

D

rE +

rD *

(E + D)

(E + D)

em que, E é o capital próprio, o D é o capital de terceiros, rE representa o custo do

capital próprio (apurado pelo CAPM) e rD* é o custo do capital de terceiros depois dos

impostos (rD* = rD(1 - T)).

GEECO/ETE

24

ANTT

4.2.1.

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

Capital de Terceiros (rD)

Em geral, o custo do capital de terceiros é menor que o de capital próprio até o

limite em que o endividamento excessivo aumenta a probabilidade de inadimplência. Até esse

nível, o financiamento através de emissão de dívidas possibilita uma redução no WACC

devido aos benefícios fiscais gerados pelo endividamento.

A escolha da relação ótima entre capital e dívidas, de forma a atingir o menor custo

médio ponderado de capital, é conhecida como estrutura de capital ótima. Nesse nível,

detecta-se a estrutura de capital a partir das estruturas reais de capital de empresas brasileiras

do setor regulado em análise. Entende-se que utilizar somente o passado recente não reflete de

maneira adequada uma estrutura ótima de capital. Dessa forma, recomenda-se a utilização de

uma estrutura ótima de capital que busque minimizar o risco total inerente à gestão da

empresa. A média apurada para o setor de concessões de rodovias administradas pela ANTT

aponta para uma proporção de 1/3 de capital próprio e 2/3 de capital de terceiros.

O custo de capital de terceiros deve refletir da forma mais realista possível o

mercado de financiamento. A taxa que representa o custo efetivo da dívida reflete a taxa de

juros em que a empresa consegue se financiar no mercado e, normalmente, é representada

pela taxa livre de risco, adicionada a um prêmio pelo risco de crédito (default) da empresa

regulada e um prêmio pelo risco do país em que ela está inserida. Dessa maneira, estima-se o

custo de capital de terceiros nominal. Assumindo os valores de taxa livre de risco e prêmio

pelo risco Brasil aqueles considerados para estimar o custo de capital próprio, a alíquota de

34% de impostos e tomando-se como risco de crédito o valor apresentado pelo BNDES para

projetos de financiamento de concessões rodoviárias (1,8%), determina-se o custo de capital

de terceiros depois dos impostos, conforme quadro a seguir:

Setor de infra-estrutura rodoviária

GEECO/ETE

rB

8,32%

rf

5,35%

Risco de Crédito (BNDES)

1,80%

rD (custo antes dos impostos)

15,47%

rD* (custo depois dos impostos)

10,21%

25

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

O valor obtido por essa metodologia equivale ao valor adotado nos estudos

anteriores da ANTT, que considerava o custo de capital de terceiros da CCR como um proxy

da taxa representativa do setor.

4.2.2.

Estrutura de capital próprio e de terceiros

Como estrutura de capital, recomenda-se a utilização de uma estrutura ótima de

capital como já abordado anteriormente. A média apurada para o setor de concessões de

rodovias administradas pela ANTT, nos estudos apresentados na Nota Técnica

n.o 003/SUINF/SUREF/2005, aponta para uma proporção de 1/3 de capital próprio e 2/3 de

capital de terceiros. A apuração dessa estrutura de capital se deu com base em suas

demonstrações financeiras dos anos de 2002, 2003 e 2004.

Com base nos resultados apurados, e considerando a taxa de inflação americana

(IPC), aplicando a fórmula do WACC, obteve-se o custo médio de capital real mostrado a

seguir:

Setor de infra-estrutura rodoviária

rf

5,35%

(rm-rf)

5,93%

Beta

1,72

rB

8,32%

rreg

3,00%

rE

26,85%

rD*

10,21%

E

33,33%

D

66,67%

IPC

2,55%

WACC depois dos impostos

12,88%

WACC antes dos impostos

19,51%

5. CONCLUSÃO

Com base no exposto, seguindo a metodologia adotada acima, o valor de 12,88%

corresponde ao custo médio ponderado de capital, que pode ser adotado como TIR – Taxa

GEECO/ETE

26

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

Interna de Retorno de referência para o cálculo de tarifa de pedágio em modelos financeiros

de concessões de rodovias.

À apreciação superior.

ELISIA TERESINHA ENGELMANN

Especialista em Regulação

De acordo,

MARIO DIRANI

Gerência de Estudos do Equilíbrio Econômico das Outorgas

Substituto

De acordo,

BRENO FIGUEIREDO

Superintendente de Regulação Econômica e Fiscalização Financeira

GEECO/ETE

27

ANTT

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES

Superintendência de Regulação Econômica e Fiscalização Financeira

REFERÊNCIAS

I

ANEEL (2003) Metodologia e cálculo do custo de capital de concessionárias de distribuição de energia

elétrica no Brasil. Audiência Pública AP007/2003, Nota Técnica nº 040/2003/SRE/ANEEL.

II

GUASCH, J.L. (2004) Granting and Renegotiating Infrastructure Concessions, World Bank Institute,

Washington, 194 p.

III

ESTACHE, A., M. Romero e J. Strong (2000) Toll Roads. In: Estache, A e de Rus, G. (eds.) Privatization and

Regulation of Transport Infrastructure. WBI, The World Bank, Washington – DC, USA.

IV

PEREIRO, L. (2001) The valuation of closely-held companies in Latin América. Emerging Markets Review, v.

2, p. 330-370.

V

ROCHA, K.; CAMACHO, F.; FIÚZA, G. (2006) Custo de capitais das concessionárias de distribuição de

energia elétrica no processo de revisão tarifária – 2007-2009. Texto para Discussão n° 1174, IPEA,

31p.

VI

BRAGANÇA, G. F.; ROCHA, K.; CAMACHO, F. (2006) A taxa de remuneração do capital e a nova

regulação das telecomunicações, Texto para Discussão N° 1160, IPEA, Rio de Janeiro, 35 p.

VII

BNDES (2001) Concessões Rodoviárias. Cadernos de Infra-estrutura, n° 17, BNDES, Rio de Janeiro – RJ,

Brasil.

VIII

ALBANO, J.F. (1999) O excesso de carga e de pressão dos pneus nas rodovias, ABCR, São Paulo – SP,

Brasil.

GEECO/ETE

28