Estudos específicos

Capítulo 7

A. Importância dos unit linked no ramo Vida

1. Enquadramento

Para além da vocação tradicional de cobertura de riscos específicos de

seguros, as empresas de seguros têm-se assumido cada vez mais, ao longo dos

últimos anos, como instituições financeiras especializadas na captação de

poupança. Esta “nova função” tem sido impulsionada pela inovação financeira e

pela consequente crescente competição entre as empresas de seguros, bem como

pelas sinergias intragrupo estrategicamente aproveitadas. Tudo isso em muito tem

contribuído para que, no seu conjunto, as empresas de seguros sejam

reconhecidas como um dos mais importantes investidores institucionais.

Ainda que nos produtos típicos acima mencionados a função financeira

possa, por vezes, ser primordial, é nos produtos ligados a fundos de

investimento – daqui em diante designados apenas de unit linked – que a

tradicional função de cobertura de riscos seguros quase se esvazia. Nos produtos

do tipo unit linked coexiste frequentemente uma componente de risco suportada

pela seguradora – designadamente um determinado montante garantido de

capital em caso de morte do tomador do seguro – e uma componente financeira

cujo risco de investimento é suportado, pelo menos parcialmente, pelo tomador,

característica que tem impulsionado fortemente o êxito desses produtos na

generalidade dos países. Contudo, apesar dessa coexistência de riscos assumidos

pelas empresas de seguros e pelos tomadores de seguros, os riscos das primeiras

representam, no conjunto, um valor pouco relevante.

Acrescente-se ainda que, ao mencionar-se os unit linked, está-se a fazer

alusão a um conjunto muito variado de produtos, que congregam diferentes tipos

de garantias assumidas pelas empresas de seguros e, consequentemente,

diferentes riscos assumidos pelos tomadores de seguros. Por se tratar de produtos

relativamente recentes, não é de estranhar que, durante os últimos anos, a sua

produção tenha registado crescimentos incomparavelmente superiores aos

verificados nos tradicionais produtos do ramo Vida mesmo naqueles que contêm

uma forte componente financeira. Tal tem ocorrido em todos os países do

mercado europeu de unit linked 9 desde meados da década de 90, altura que

coincidiu com a expansão dos mercados financeiros.

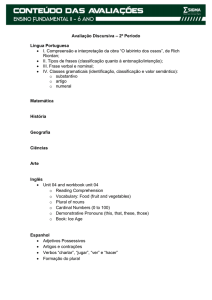

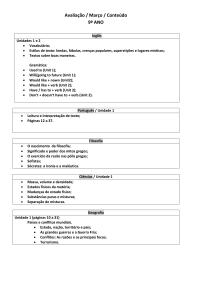

Como se pode notar pelo gráfico seguinte, em Portugal tem-se assistido a

uma evolução crescente da importância dos unit linked. Em 2002, a produção

anual afecta a esses produtos representou cerca de 1/3 do total dos prémios do

9

Considera-se, para esse efeito, o mercado que integra os Quinze da União Europeia, a Noruega e a Suíça.

167.

Estudos específicos - Importância dos unit linked no ramo Vida

A função financeira – em complemento à tradicional função de gestão de

riscos específicos de seguros – assume grande destaque no ramo Vida. De facto,

no seio da gestão de várias empresas de seguros que exploram o ramo Vida,

alguns produtos marcadamente financeiros têm recolhido especial predominância

face aos produtos típicos relacionados com a cobertura de riscos associados à vida

das pessoas seguras.

ramo Vida (líquidos de resseguro), o que equivalia a 1,1% do PIBpm português. A

produção relativa aos produtos não ligados a fundos de investimento – seguros de

vida e operações de capitalização não ligadas – correspondeu a 2,3% do nosso

Produto.

Gráfico 69 . Produção dos unit linked e dos produtos não ligados face ao PIBpm

Estudos específicos - Importância dos unit linked no ramo Vida

168.

2. Evolução

Pode-se afirmar que, nos últimos três anos, o crescimento do ramo Vida em

Portugal tem sido concretizado essencialmente graças à contribuição dos unit

linked. Com efeito, apenas em 1999 a taxa de crescimento dos produtos não

ligados a fundos de investimento superou a correspondente taxa para os produtos

ligados. Como se poderá verificar posteriormente, tal situação deveu-se sobretudo

à conjugação da natureza dos unit linked portugueses com o facto de, em 1999,

a taxa de juro de referência para os depósitos a prazo ter registado o valor mais

baixo face aos restantes anos considerados na análise e, ao mesmo tempo, o

índice PSI 20 ter atingido um valor máximo durante esses mesmos anos.

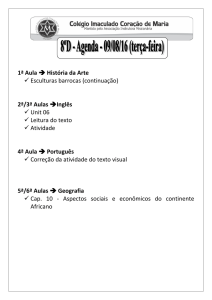

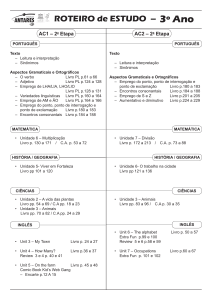

Tal como tinha acontecido em 2000, em 2002 foi a taxa de crescimento dos

unit linked que permitiu assegurar um crescimento positivo do ramo Vida, como

se pode constatar pelo gráfico seguinte. As taxas de crescimento aí apresentadas

foram calculadas com base nos valores dos prémios anuais líquidos de resseguro.

Gráfico 70 . Taxas de crescimento dos unit linked e dos produtos não ligados

Relatório anual sobre o sector segurador e fundos de pensões

Relativamente aos produtos não ligados, acrescente-se que, em 2002, a taxa

de crescimento de -2,2% se deveu ao decréscimo registado na produção das

operações não ligadas, porquanto a produção dos seguros de vida propriamente

ditos obteve um acréscimo de 2,7%.

Importa também referir que o êxito comercial dos unit linked tem sido em

parte explicado pela bancassurance. Em Portugal, e à semelhança do verificado

em vários países europeus – tais como Espanha, Itália, França e Bélgica –, o canal

bancário tem sido o dominante na distribuição desses produtos.

3. Natureza

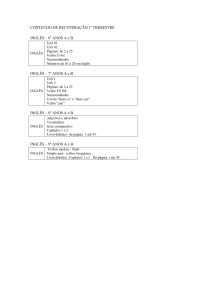

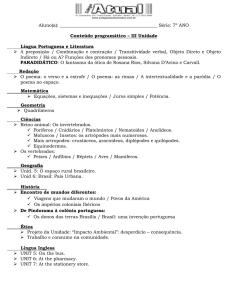

Através do gráfico seguinte é possível visualizar a composição, em Portugal e

no Reino Unido, da carteira global dos unit linked e da carteira dos produtos não

ligados, relativamente ao ano de 2001. Saliente-se que, nesse ano, o Reino Unido

detinha uma quota de 56,7% do mercado europeu de unit linked.

Gráfico 71 . Composição das carteiras de unit linked e de produtos não ligados em Portugal

e no Reino Unido

2001

Fonte: Swiss Re, no que se refere ao Reino Unido

Dele, conclui-se que as carteiras dos unit linked e dos produtos não ligados

portugueses tinham uma composição totalmente diferente do que acontecia no

Reino Unido. No caso concreto do mercado português, os unit linked têm sido

vistos como uma alternativa aos contratos com taxa de rendimento garantido ou

169.

Estudos específicos - Importância dos unit linked no ramo Vida

No nosso país, os produtos do tipo unit linked têm sido criados com o

objectivo de tentar atingir determinadas rendibilidades, pelo que as políticas de

investimento que lhes estão subjacentes são estabelecidas de modo a privilegiar a

concentração de valores obrigacionistas, designadamente títulos de dívida pública

e obrigações. Note-se que essa situação não é única à escala europeia. Com

efeito, em França, Itália e Espanha, a promoção das apólices de unit linked

deveu-se à política de investimentos conservadora, traduzida na elevada exposição

em títulos obrigacionistas.

com participação nos resultados. Enquanto que em Portugal a esmagadora

maioria dos investimentos das carteiras de unit linked era feita em valores

obrigacionistas, no Reino Unido essas aplicações representavam só cerca de 15%.

Contrariamente, as aplicações em valores accionistas representavam, em 2001,

70% do total os investimentos no Reino Unido, contra apenas 6% em Portugal.

Para além disso, enquanto que em Portugal não existiam alterações

significativas entre os unit linked e os produtos não ligados, no Reino Unido tal

não se verificava. De facto, neste País, em termos da componente accionista, os

unit linked apresentavam quase o dobro da exposição face aos produtos não

ligados, enquanto que na rubrica de empréstimos os produtos não ligados

apresentavam uma exposição de cerca de 20% acima da correspondente

exposição nos produtos ligados (devido essencialmente à figura dos

mortgage-backed securities, classificados nesse País como empréstimos10).

Estudos específicos - Importância dos unit linked no ramo Vida

170.

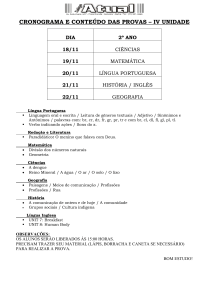

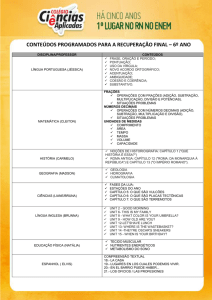

Posto o que anteriormente foi referido, não é de estranhar que, em Portugal,

não haja uma relação positiva entre a evolução dos unit linked e a variação dos

mercados accionistas, como sucede nos países onde as carteiras desses produtos

são fortemente constituídos por valores accionistas. Ao invés, no nosso país,

tem-se assistido a uma relação perfeitamente negativa entre o peso dos unit

linked face aos produtos não ligados do ramo Vida e a variação do índice

português de acções PSI 20, tal como se pode notar pelo gráfico seguinte.

Gráfico 72 . Relação entre o peso dos unit linked nos produtos não ligados e o andamento do PSI 20

Como se vê, o mercado português dos unit linked tem evoluído em

contraciclo com os mercados accionistas, o que é justificado pelo carácter

conservador das políticas de investimento definidas para esses produtos. De facto,

tendo sido 2002 o pior ano para o índice PSI 20 – culminando com uma

depreciação de 51% em três anos –, deve ser salientado que, de 1999 a 2002, o

peso dos prémios dos unit linked face aos prémios dos produtos não ligados do

ramo Vida aumentou 3,6 vezes, ou seja, passou de cerca de 14% em 1999 para

quase 50% em 2002.

10

Tratam-se de letras ou garantias hipotecárias que assumem a forma de títulos de securitização. Numa primeira fase, os

tomadores de seguros entregam às empresas de seguros a propriedade dos seus imóveis como forma de pagamento de

prémios, geralmente de rendas vitalícias, e posteriormente as empresas de seguros transferem esses imóveis para o

mercado de capitais através da securitização por via da emissão dos referidos títulos de securitização. Dessa forma, as

empresas de seguros conseguem obter instrumentos de renda fixa a longo prazo e, simultaneamente, permite-se criar

liquidez no mercado imobiliário através da ligação entre este e o mercado de capitais.

Relatório anual sobre o sector segurador e fundos de pensões

4. Taxa de rendimento

Os untit linked têm merecido a confiança dos tomadores de seguros

portugueses por vários motivos, entre os quais a credibilidade do mercado

segurador, a facilidade de alteração da alocação dos investimentos em função do

perfil de risco dos tomadores e o aproveitamento de benefícios fiscais 11. No

entanto, cremos que o principal motivo que tem fomentado esses produtos é o

bom desempenho da gestão financeira.

Efectivamente, as taxas líquidas de rendimento alcançadas têm

sistematicamente ultrapassado as taxas de juro dos depósitos a prazo, como se

pode observar no gráfico seguinte. As taxas de rendimento obtidas correspondem

ao quociente entre os resultados anuais financeiros (ou de investimentos), líquidos

de todos os custos de exploração, e os activos representativos das provisões

técnicas dos unit linked existentes em cada ano.

Gráfico 73 . Taxa de rendimento dos unit linked versus taxas de juro dos depósitos a prazo

Há ainda a salientar que, pelo facto dos unit linked serem produtos onde o

risco de investimento é suportado pelo tomador do seguro, as exigências de

capital para as empresas de seguros são bastante menores que nos produtos

tradicionais com taxa garantida.

No entanto, a prática tem demonstrado que as empresas de seguros têm

adoptado políticas de investimento cujo objectivo é a protecção do capital

investido ou até a obtenção de rendibilidades atractivas para os tomadores,

recorrendo por isso muitas vezes à utilização de operações de cobertura de risco

através de produtos derivados.

Assim sendo, através da exploração dos unit linked, as empresas de seguros

conseguem implementar uma gestão eficiente de capital, traduzida no

incremento do nível de rendibilidade dos capitais próprios.

11

Refira-se que os benefícios fiscais, quando existentes, dependem do tipo de seguro de base ao unit linked.

Estudos específicos - Importância dos unit linked no ramo Vida

171.