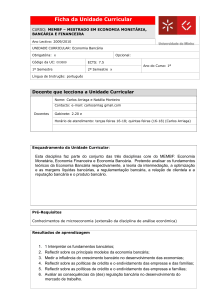

ECONOMIA BANCÁRIA

Unidades 2,3,4 : Análise

Financeira de Instituições

de Crédito

Economia Bancária MEMBF

OBJECTIVOS/QUESTÕES DA UNIDADE

• Como avaliamos um Banco?

• Como medimos a segurança de um

Banco e a sua performance?

• Que análise financeira para um Banco?

Economia Bancária MEMBF

Como avaliamos um Banco? Como medimos a segurança

de um Banco e a sua performance?

Esta questão tem-se revelado mais importante principalmente na

sequência de:

Fusões e Aquisições - implicam que os compradores e vendedores

saibam avaliar as Instituições Financeiras;

Reestruturações - que têm consequências a nível de redução de

pessoas (downsizing) e corte nos dividendos;

Falências – Algumas falências nos anos 90 criaram preocupações

deste nível relativas à segurança dos depositantes e de outros

credores dos Bancos sobre segurança e confiança no sistema

Bancário.

Economia Bancária MEMBF

Interpretar o Balanço de um Banco

• Activos - representam os utilizadores de recursos que

o Banco conseguiu atrair (ex. Crédito à habitação,…)

• Passivo e Situação Líquida - representam as fontes

de fundos (ex. Depósitos, …)

• A Situação Líquida - é o valor dos activos dos Bancos

subtraído do valor dos seus passivos

Economia Bancária MEMBF

Interpretar o Balanço de um

Banco

• Problemas:

– 1) A maioria dos activos dos Bancos assim

como dos seus passivos são valorizados

aos seu valor de aquisição, ao invés do seu

valor de mercado;

– 2) O Balanço é uma fotografia do Banco

num determinado momento e como tal

somente inclui os valores a uma

Gestão

Bancária - Aulas Práticas

determinada

data.

5

Algumas Rubricas de Balanço

ACTIVO

•

Caixa e Disponibilidades à Vista sobre Inst. De Crédito -incluem moeda

detida nos cofres do Banco, depósitos junto do Banco Central,

depósitos junto de Bancos correspondentes;

•

Outros créditos sobre Instituições de Crédito - incluem depósitos a

prazo noutras instituições de crédito;

•

Crédito sobre clientes - é tradicionalmente o principal activo dos

Bancos. Os Bancos emprestam fundos aos seus clientes e recebem em

retorno juros à taxa fixa ou variável. Existem 3 grandes categorias de

empréstimos:

– Empréstimos comerciais - crédito a empresas de curto ou médio

prazo;

Gestão Bancária - Aulas Práticas

6

Interpretar o Balanço de um

Banco

• Problemas:

– 1) A maioria dos activos dos Bancos assim

como dos seus passivos são valorizados

aos seu valor de aquisição, ao invés do seu

valor de mercado;

– 2) O Balanço é uma fotografia do Banco

num determinado momento e como tal

somente inclui os valores a uma

Gestãodata.

Bancária - Aulas Práticas

determindada

7

Algumas Rubricas de Balanço

ACTIVO

• Caixa e Disponibilidades à Vista sobre Inst. De Crédito -incluem moeda

detida nos cofres do Banco, depósitos junto do Banco Central,

depósitos junto de Bancos correspondentes;

•

Outros créditos sobre Instituições de Crédito - incluem depósitos a

prazo noutras instituições de crédito;

•

Crédito sobre clientes - é tradicionalmente o principal activo dos

Bancos. Os Bancos emprestam fundos aos seus clientes e recebem em

retorno juros à taxa fixa ou variável. Existem 3 grandes categorias de

empréstimos:

– Empréstimos comerciais - crédito a empresas de curto ou médio

prazo;

8

Algumas Rubricas de Balanço

(cont.)

ACTIVO (cont.)

– Empréstimos ao consumo - crédito a particulares de curto prazo

para financiamento de automóveis, electrodomésticos, ...

– Empréstimos hipotecários - crédito a empresas ou particulares de

longo prazo para aquisição de casas, fábricas, ...

•

Provisões para Crédito Vencido - créditos já reconhecidos como em

mora;

•

Obrigações, Acções e Outros Títulos - esta rubrica inclui os

investimentos do Banco em dívida pública e privada, acções e outros

títulos;

– Carteira de Negociação - é valorizada ao seu valor de mercado;

9

Algumas Rubricas de Balanço

(cont.)

ACTIVO (cont.)

– Carteira de Investimento - estes investimentos não são para

vender, são para manter em carteira, logo não faz sentido fazer o

mark-to-market (valorização ao preço de mercado);

•

Participações Financeiras - participações em empresas em empresas

onde o Banco tem determinado interesse estratégico;

•

Imobilizações Incorpóreas - publicidade, trespasses, software,…

•

Imobilizações Corpóreas - são o chamado “brick and mortar” e incluem

os balcões, edifícios, equipamento, mobília,

•

Contas de Regularizaçáo - São os acréscimos e diferimentos e incluem

por exemplo juros que o Banco tem a receber mas que ainda não

cobrou aos clientes;

10

Algumas Rubricas de Balanço

(cont.)

PASSIVO

•

Débitos para com instituições de crédito - são depósitos que os outros

Bancos têm sobre o Banco e podem ser à vista ou a prazo.

•

Débitos para com Clientes - são os depósitos dos clientes e podem ser

à vista ou a prazo.

•

Débitos representados por Títulos - incluem obrigações e certificados

de depósito;

•

Outros passivos - inclui rubricas como impostos diferidos, dividendos a

pagar, aceites de letras, ...

•

Gestão Bancária - Aulas Práticas

Contas de Regularização

- acréscimos e diferimentos;

11

Algumas Rubricas de Balanço

(cont.)

PASSIVO (cont.)

• Passivos subordinados - são passivos

que, em caso de insolvência não

concorrem com o depositante na massa

falida, sendo somente pagos após o

depositante receber todo o seu

dinheiro.

Gestão Bancária - Aulas Práticas

12

Algumas Rubricas da Conta de

Exploração

•

PROVEITOS LÍQUIDOS - é o conjunto de proveitos financeiros da

actividade Bancária deduzidos dos custos financeiros;

•

Juros e Proveitos Equiparados - são os juros recebidos. Os juros sobre

os activos são uma das pricipais fontes de receitas de um Banco;

•

Juros e Custos Equiparados - são os juros pagos;

•

Margem Financeira = Juros e Proveitos Equiparados - Juros e Custos

Equiparados;

•

Rendimento de Títulos - incluem dividendos de acções, cupões de

obrigações ou de quaisquer outros títulos detidos pelo Banco;

13

Algumas Rubricas da Conta de Exploração

(cont.)

• Lucros em Operações Financeiras - operações da sala de

mercados com lucros.

• Prejuízos em Operações Financeiras - operações da sala de

mercado com perdas;

• Comissões - comissões auferidas pelo Banco em determinados

serviços tais como:

– cartões de crédito;

– transferências;

– cobranças;

– créditos documentários;

–

–

–

–

remessas documentárias;

venda de cheques;

desconto de letras;

Gestão Bancária - Aulas Práticas

...

14

Algumas Rubricas da Conta de

Exploração (cont.)

•

Produto Bancário - é o volume da actividade Bancária medido em

termos de receitas.

– Produto Bancário = Margem Financeira + Result. Investimento em

Operações Financeiras (lucros - prejuízos sala de mercados)+

Proveitos de Serviços Bancários (incluem comissões)

•

Custos Não Financeiros - são os custos operacionais e incluem:

–

–

–

–

–

–

Comissões Pagas a Terceiros;

Custos c/ Pessoal;

Outros Gastos Administrativos;

Outros Custos de Exploração;

Amortizações;

Provisões do Exercício:

• Provisões para Riscos de Crédito;

• Outras Provisões.

Gestão Bancária - Aulas Práticas

15

Algumas Rubricas da Conta de Exploração

(cont.)

• Lucro de Exploração = Produto Bancário Custos Não Financeiros

• RAI = Lucro de Exploração + Resultados

Extraordinários

• Resultado Líquido = RAI - Provisões para

Impostos s/ Lucros

Gestão Bancária - Aulas Práticas

16

Actividade Extrapatrimonial

• Uma parte das actividades dos Bancos concretiza-se

em operações que não se reflectem no Balanço do

Banco mas que criam compromissos perante

terceiros.

• Existem 2 grandes tipos destas actividades:

– 1) Actividades que geram receitas sem que o

Banco tenha que deter nenhum activo/passivo

• Casos em que o Banco actua como corretor

intermediando somente o negócio entre um vendedor e

um comprador,

Gestão Bancária - Aulas Práticas

» Exemplo: cash management, custódia de títulos,

17

Actividade Extrapatrimonial

– 2)

Contas Contingentes - o saldo destas contas significa

que o Banco se comprometeu a determinada acção futura e

cobrará uma comissão por essa acção, caso ela a

concretizar. Este comprometimento não aparece no Balanço

até que se materialize.

• Alguns exemplos de Actividade Extrapatrimonial

Contingentes:

– 1. Garantias Financeiras

» Garantias;

» Linhas de Crédito;

» Empréstimos revolving;

» Securitização com recurso;

Gestão Bancária - Aulas Práticas

18

Actividade Extrapatrimonial (cont.)

• Alguns exemplos de Actividade Extrapatrimonial

Contingentes (cont):

– 2. Operações de Trade Finance (ou Comércio

Externo)

» Cartas de Crédito;

» Aceite de Letras;

– 3. Actividades de Investimento

»

»

»

»

»

Forwards;

Futuros;

SWAPs de taxa de juro;

Opções;

Gestão

- Aulas

Práticas

SWAPs

deBancária

taxa de

câmbio;

19

Análise Económica-Financeira

• Abrir boletim nº 44 da APB

• Ver Decomposição dos resultados (pag 125)

• Ver Indicadores de gestão bancária na parte

final do boletim (pag 128)

. Ver rácios de rentabilidade e de risco (pag 132

e seguintes)

Economia Bancária MEMBF

Análise Económica-Financeira

•

•

•

•

•

DECOMPOSIÇÄO DOS RESULTADOS

(+) MARGEM FINANCEIRA

(+) RESULTADOS SERVIÇOS E COMISSÕES

(+) OUTROS RESULTADOS

(=) PRODUTO BANCARIO

• (-)

CUSTOS OPERATIVOS

• (=) RESULTADO BRUTO

• (+) RESULTADOS CONSOLIDAÇÄO

• (-)

PROVISÖES E IMPARIDADES

• (=) RESULTADO ANTES DE IMPOSTOS

• (-) IMPOSTOS

• (=) RESULTADO LÍQUIDO

Economia Bancária MEMBF

Análise Económica-Financeira Indicadores de Gestão

bancária

•

•

•

•

•

•

•

1. ESTRUTURA PATRIMONIAL

Liquidez Reduzida L/PF

Estrutura do Activo A/AB

Capacidade Creditícia Geral

A/PF

Transf. Rec. Clientes em Crédito A/RC

Relevância de Recursos de Clientes RC/PF

Relevância Dívida Subordinada PS/FP

• Solvabilidade Bruta FP/AL

•

Economia Bancária MEMBF

Análise Económica-Financeira Indicadores de Gestão

bancária

•

•

•

•

2. DE FUNCIONAMENTO

Taxa Média das Aplicações

JA/AF

Taxa Média dos Recursos JP/PF

Margem Financeira

MF/AF

•

•

•

•

•

•

Margem dos Serviços Bancários RSC/AF

Margem de Outros Resultados OR/AF

Margem de Outros Resultados OR/AF

Margem de Negócio

PB/AF

Custos Operativos por Activo Financeiro CO/AF

Relevância dos Custos Pessoal CO/PB

•

Incidência Fiscal

•

•

•

I/RAI

Nº. Empregados por Balcão

NP/NB

Activo por Balcão (mil euros)

AB/NB

Economia Bancária MEMBF

Activo Líquido p/ Empregado (m.euros) AL/NP

Análise Económica-Financeira Indicadores de Gestão

bancária

• 3. DE RENDIBILIDADE

• Rendibilidade Bruta do Activo RBT/AL

• Rend. Bruta Cap.Próprios

RBE/KP

• Rendibilidade do Activo (ROA) RL/AL

• Rendibilidade Cap. Próprios (ROE)

Economia Bancária MEMBF

RL/KP

Medidas de Rentabilidade e Risco num Banco

• Objectivo Principal de um Banco - maximizar o valor do

investimento efectuado pelos seus accionistas. Atingir as

maiores rentabilidades para o nível de risco considerado

apropriado pelos accionistas e pelo management;

• Tal como uma empresa, um Banco comercial obtém fundos dos

seus credores e dos seus accionistas e gasta esses fundos em:

– Matérias primas - que para os Bancos são os fundos;

– Capital - colocado pelos investidores;

Por forma

a obter:

– Trabalho - prestado

pelos

seus colaboradores;

• Produto Final - produtos financeiros embalados de forma a

satisfazer as necessidades dos consumidores;

Gestão Bancária - Aulas Práticas

25

Análise de Rácios

ROE

•

Rentabilidade dos Capitais Próprios - RL/ Cap. Próprios

•

Este é o provavelmente o rácio mais importante pois mede:

– o montante que foi auferido pelos accionistas pelo seu

investimento no Banco;

– Proveitos gerados;

– Eficiência operacional;

– Endividamento financeiro;

– Planeamento fiscal;

•

O ROE de um Banco resulta do seu ROA e do seu multiplicador do

endividamento (ROE= ROA* ME) ME _ Multiplicador endividamento

Gestão Bancária - Aulas Práticas

26

Análise de Rácios

ROE (cont.)

• No entanto, este indicador apresenta alguns problemas:

– O Cap. Próprio é calculado a valores contabilísticos.

– O Cap. Próprio inclui a rubrica de Provisões para Riscos

Genéricos, o que diminui o rácio. Muitos Bancos portugueses

não incluem as provisões para não baixarem a rentabilidade;

– ROE= RL/CP’= (LE/CP’)* (RAI/LE)* RL/ RAI

–

–

–

–

LE = Lucro de Exploraçáo

RAI = Resultados Antes de Impostos

CP’ = Capitais Próprios

Gestão Bancária - Aulas Práticas

RL = Resultado Líquido

27

Análise de Rácios

P/BV (PRICE BOOK VALUE)

• Este rácio indica os fundos que os accionistas investiram no

Banco;

• Um Price Book Value baixo pode significar uma gestão

desastrosa;

• Price = EPS/(r-g)

• P/BV= (EPS/BV)/(r - g)= ROE/ (r-g)

• r= Taxa de desconto

Gestão Bancária - Aulas Práticas

• g= taxa de crescimento

28

Análise de Rácios

ROA (RETURN ON ASSETS)

• Return On Assets = Lucro Líquido/Activo Total

• Este indicdor mede a capacidade do management para utilizar

os recursos financeiros e reais do Banco por forma a que estes

gerem resultados.

• ROA = Margem Líquida (Resultado Líquido/ Receitas) *

Utilização de Activos (Receitas/Activos);

• Margem Líquida - é afectada pela margem dos juros (I.e. taxas

de juro nos activos e custo de fundos) e custos não financeiros.

• Utilização de Activos - reflecte que parcela dos activos são

remunerados e qual a rentabilidade desses activos

remunerados;

Gestão Bancária - Aulas Práticas

29

ROA

Análise de Rácios

• Problemas da utilização deste indicador:

– a desintermediação tem sido o factor fundamental I.e., cada

vez mais os Bancos fazem o booking de operações fora do

Balanço.

– os activos cada vez mais perdem significado devido a

estarmos a trabalhar com valores contabilísticos.

– no caso dos Bancos de Investimento, não faz sentido

analisar a rentabilidade dos activos pois os seus activos são

muito reduzidos e como tal o ROA é muito elevado.

Gestão Bancária - Aulas Práticas

30

Análise de Rácios

MARGEM FINANCEIRA (MF)

• Margem Financeira = Receitas Financeiras - Encargos

Financeiros

• MF/A = (MF/AR)* (AR/A)

• AR - Activo Remunerado - são os activos que rendem algo;

• A - activos;

• PR -Passivo remunerado;

Gestão Bancária - Aulas Práticas

• MF/AR= (RF/AR) - (EF/AR)*

(PR/AR)

31

Análise de Rácios

CASH FLOW

•

Cash Flow = RL + Amortizações + Variação de Provisões(Bal.)

•

As amortizações e as provisões somam-se porque são custos mas não

são despesas;

•

Provisões t= Provisões (t-1) + Dotação de Provisões t - Utilização de

Provisões t

•

Variação de Provisões = Dotações de Provisões t - Utilização de

Provisões t

•

Por uma questão de equilíbrio de cash flow , os capitais próprios

devem cobrir o imobilizado;

Gestão Bancária - Aulas Práticas

32

Risco

• O grande objectivo que todos os Bancos

pretendem atingir é:

– Liquidez - máxima;

– Rendibilidade - máxima;

entanto,

para tal, têm que assumir determinados riscos!

– No

Risco

- mínimo.

Gestão Bancária - Aulas Práticas

33

Risco de Capital ou Risco de Solvência

•

Tem a ver com o facto de o Banco se poder tornar tecnicamente

insolvente e entrar em situação de falência;

•

O risco de capital de um Banco indica quanto é que o valor dos activos

pode diminuir até que a posição dos seus depositantes e de outros

credores esteja ameaçada;

•

Como tal, um Banco com um rácio Capital/Activos de 10% pode

suportar maiores quebras nos seus activos do que um Banco com um

rácio de 5%;

•

O Risco de capital está indirectamente relacionado com o Multiplicador

do Endividamento e com o ROE i.e. quando um banco resolve

aumentar o seu risco de capital ceteris paribus, o seu multiplicador do

endividamento, assim como o seu ROE são mais elevados;

Gestão Bancária - Aulas Práticas

34

Risco de Capital - Principais Rácios

• Capital Primário = Situação Líquida + Provisões Genéricas Reservas de Reavaliação - Imobilizado Incorpóreo

• Fundos Próprios = Capital Primário + Passivos Subordinados

• Fundos Próprios/Activo

• Capital Primário/Activo

• Passivos Subordinados/Fundos Próprios

• Fundos Próprios/Imob. Corpóreo

• Fundos Próprios/Depósitos

• Capital Primário/Passivo

Gestão Bancária - Aulas Práticas

35

Risco de Liquidez

• O risco de liquidez de um Banco refere-se à comparação entre

as suas necessidades de liquidez para satisfazer levantamento

de depósitos e incremento de empréstimos que poderá ser

satisfeita através da:

– venda de activos;

– aumento dos passivos;

• A mera alteração do prazo dos investimentos em títulos (de

títulos de curto prazo para títulos de longo prazo) ou dos

empréstimos de um Banco, aumenta a sua rentabiliadade, mas

também aumenta o seu risco de liquidez;

• O risco de liquidez é maior quando o Banco não consegue

antecipar a nova procura de empréstimos ou o levantamento de

depósitos, sem ter acesso a novas fontes de financiamento;

• A liquidez é geralmente discutida, em termos de activos, como

Bancária - Aulas

Práticas em dinheiro;

sendo a possibilidadeGestão

de converter

activos

36

Risco de Liquidez - Principais Rácios

•

Liquidez Primária (LP) = Caixa e Disponibilidades no BC+ Disponib. À

Vista sobre Ifs

•

Liquidez Secundária (LS) = Outros Créditos s/Ifs + Acções, Obrigações

e Outros Títulos

•

Liquidez Total = LP + LS

•

Passivos Imediatamente Exigíveis = Débitos p/c/ Ifs à vista + Débitos

p/ c/ Clientes à vista

•

Liquidez Primária/ Passivos Imed. Exigíveis

•

Liquidez Secundária/Passivos Imed. Exigíveis

•

Liquidez Total/ Passivos Imed. Exigíveis

Gestão Bancária - Aulas Práticas

37

Risco de Crédito

•

O risco de crédito de um Banco é o risco de os juros ou o principal

(notional), ou ambos, sobre títulos, ou empréstimos não seja pago;

•

O risco de crédito é maior se a qualidade dos empréstimos é menor,

embora a rentabilidade conseguida seja superior;

•

Sempre que o Banco adquire um activo remunerado, assume o risco de

default do seu cliente I.e. o risco de o cliente não pagar o valor do

capital em dívida e os juros atempadamente;

•

O risco de crédito é a variação potencial nos resultados líquidos e no

valor de mercado da situação líquida resultantes do não pagamento ou

do pagamento tardio;

•

Diferentes tipos de activos têm diferentes probabilidades de entrar em

incumprimento. Os empréstimos são tipicamente aqueles que exibem

maior risco de crédito;

38

Risco de Crédito - Alguns Rácios

• Crédito Patrimonial = Carteira de Crédito + Obrigações (excepto

Estado pois são consideradas como sem risco)

• Exposição ao Risco de Crédito = Crédito Patrimonial + Crédito

Extrapatrimonial (Garantias)

• Capital Primário/Exposição ao Risco de Crédito

• Capital Primário/(Exposição ao Risco de Crédito - Garantias)

• Garantias Reais/ Exposição so Risco de Crédito

• Crédito Vencido/Exposição ao Risco de Crédito

• Crédito Vencido/Carteira de Crédito

Gestão Bancária - Aulas Práticas

• Provisões Totais/ Crédito

Vencido

39

Risco de Taxa de Juro

•

Resulta da mudança na rentabilidade e valor dos activos e passivos

derivada de alterações nas taxas de juro;

•

Uma medida deste risco é o cálculo do rácio entre os activos sensíveis

à taxa de juro e os passivos sensíveis à taxa de juro;

•

Se este rácio for > 1, a rentabilidade do Banco será menor se as taxas

de juro diminuirem e superiores se as taxas de juro aumentarem;

•

Dada a dificuldade em prever o comportamento das taxas de juro,

alguns Bancos concluíram que por forma a minimizarem este risco,

este rácio deveria estar próximo de 1;

•

No entanto será difícil para os Banco atingir este objectivo que terá

que passar certamente activos menos rentáveis tais como:

– investimentos em obrigações de curto prazo;

– empréstimos a taxas variáveis;

•

Gestão Bancária - Aulas Práticas

40

Risco de Taxa de Juro

•

Resulta da mudança na rentabilidade e valor dos activos e passivos

derivada de alterações nas taxas de juro;

•

Uma medida deste risco é o cálculo do rácio entre os activos sensíveis

à taxa de juro e os passivos sensíveis à taxa de juro;

•

Se este rácio for > 1, a rentabilidade do Banco será menor se as taxas

de juro diminuirem e superiores se as taxas de juro aumentarem;

•

Dada a dificuldade em prever o comportamento das taxas de juro,

alguns Bancos concluíram que por forma a minimizarem este risco,

este rácio deveria estar próximo de 1;

•

No entanto será difícil para os Banco atingir este objectivo que terá

que passar certamente activos menos rentáveis tais como:

– investimentos em obrigações de curto prazo;

– empréstimos a taxas variáveis;

•

Gestão Bancária - Aulas Práticas

41

Maximização do Valor para os Accionistas

Objectivo

Trade Off

Medidas

Rentabilidade

Maximização

do Valor para os

accionistas

ROA

ROE

Price/Book Value

Preço da acção

Timing p/obtenção da Rentabilidade

Riscos

RISCOS DE MERCADO

Riscos Legislativos

Riscos Económicos

Riscos da Concorrência

Riscos Regulamentares

RISCOS DE GESTÃO

Risco de Desfalque

Risco Organizacional

Risco de Recompensa

RISCO DE OFERTA

Risco Operacional

Risco Teconlógico

Risco do Lançamento de Novos Produtos

Risco Estratégico

RISCOS FINANCEIROS

Risco de Crédito

Risco de Liquidez

Risco de Taxa de Juro

Risco de Endividamento

42

A Equação Alternativa do ROE

Yield Média dos

Empréstimos

+

Yield Média

dos Títulos

=

Yield

ROIF

Yield Média dos

Títulos do Tesouro

-

Provisão p/Riscos

+

de Crédito

ROE

Rácio de Despesas

Operacionais

+

Rácio de Custos

c/ Pessoal

=

Rácio de Outras

Despesas

Spread de

Endividamento

ROFL

=

=

ROIF

Kd (1-t)

*

Rácio de

Endividamento

=

Debt/Equity

43

A Equação Alternativa do ROE

•

ROIF - Return on Invested Funds (mede a rentabilidade dos fundos

investidos em empréstimos, títulos, dinheiro em caixa, etc.). Reflecte a

produtividade e a eficiência das operações de activos do Banco.

•

ROFL - Return on Financial Leverage (mede o grau sobre o qual o

Banco transacciona sobre a sua situação líquida e os termos desta

transacção);

•

ROE= ROIF + ROFL

•

ROIF = Lucro de Exploração/ Activos

•

Lucro de Exploração = Produto Bancário - Custos Não Financeiros Impostos

44

A Equação Alternativa do ROE

•

Yield = Utilização de Activos = [Proveitos isentos de Impostos + (1-t) *

Proveitos sujeitos a impostos]/Activos

•

Rácio Custos Operacionais = (1-t) * Custos não Financeiros/ ou Custos

OperacionaisActivos

•

Activo = Fundos Investidos = Passivo + Capitais Próprios

•

ROFL = [ROIF - Kd (1-t)] |L|

•

L= Debt/Equity

t- Impostos

45

A Equação Alternativa do ROE

• Kd (1-t) = [Juros e Custos Equiparados

* (1-t)]/Dívida

• O ROE diminui à medida que o rácio de

endividamento (Debt/Equity) aumenta

46

Indicadores Economico-Financeiros

• Consultar os balanços e a conta de

demonstração de resultados dos bancos

que se encontram na página da

Associação Portuguesa de Bancos em

publicações e da associação de bancos

de espana. Na parte final encontram

uma explicação de cada rácio.

Economia Bancária MEMBF

Conclusão

• Estudar um Banco ou uma empresa em geral passa pela

construção de rácios financeiros e de outros indicadores

económico-financeiros.

• A margem líquida dos Bancos é um dos elementos fundamentais

para a análise da sua performance

• O que determina essa margem líquida?

• Ver tese de mestrado de Fernanda Veiga

• Quais os determinantes do risco? Que influencia teve basileia II

no controle de risco de crédito?

• Ver tese de Sofia Gomes

Exemplo: caso BCP

Fonte: trabalho de Ricardo Pinheiro, Diogo Faria, José Martins

Estrutura Accionista do BCP em 31 de Dezembro de 2008

Estrutura

Accionista

Colaboradores

do Grupo

Outros

Acc.Individuais

Empresas

Institucionais

TOTAL

Percentagem

Nº.

Accionistas

do

Capital Social

3,803

0,43%

164,216

19,77%

4,459

29,35%

443

50,45%

172,921

100%

Exemplo: caso BCP

Fonte: trabalho de Ricardo Pinheiro, Diogo Faria, José Martins

Exemplo: caso BCP

Fonte: trabalho de Ricardo Pinheiro, Diogo Faria, José Martins

Exemplo: caso BCP

Fonte: trabalho de Ricardo Pinheiro, Diogo Faria, José Martins

Exemplo: caso BCP

Fonte: trabalho de Ricardo Pinheiro, Diogo Faria, José Martins

Exemplo: caso BCP

Fonte: trabalho de Ricardo Pinheiro, Diogo Faria, José Martins

Exemplo: caso BCP

Fonte: trabalho de Ricardo Pinheiro, Diogo Faria, José Martins

Exemplo: caso BCP

Fonte: trabalho de Ricardo Pinheiro,Diogo Faria, José Martins

Exemplo: caso BCP

Fonte: trabalho de Ricardo Pinheiro, Diogo Faria, José Martins

Exemplo: caso BCP

Fonte: trabalho de Ricardo Pinheiro, Diogo Faria, José Martins

Exemplo: caso BCP

Fonte: trabalho de Ricardo Pinheiro, Diogo Faria, José Martins

Exemplo: caso BCP

Fonte: trabalho de Ricardo Pinheiro, Diogo Faria, José Martins

Exemplo: caso BCP

Fonte: trabalho de Ricardo Pinheiro, Diogo Faria, José Martins

Exemplo: caso BCP

Fonte: trabalho de Ricardo Pinheiro, Diogo Faria, José Martins

Trabalho Prático das unidades 2, 3 e 4

•

Efectuar a análise financeira de uma instituição de crédito portuguesa e

outra espanhola considerando um periodo de três anos.

•

A análise financeira deverá ser feita no Balanço Médio para que exista

alisamento dos valores;

. Utilizar os racios construidos com base das publicações da Associação

Portuguesa de Bancos e utilizar sobre o banco espanhol escolhido

. Fazer relatório de 5 páginas. Escolha os indicadores de gestão que

considere mais importantes para a análise.

63