Relatório de Estabilidade Financeira

2015

4•

Relatório de Estabilidade Financeira

Publicação do Banco Nacional de Angola (BNA)

É permitida a reprodução das matérias, desde que mencionada a fonte: Relatório de Estabilidade Financeira.

Eventuais divergências entre dados e totais ou variações percentuais são provenientes de arredondamentos.

Não são citadas as fontes das tabelas e dos gráficos de autoria exclusiva do Banco Nacional de Angola.

Banco Nacional de Angola

Av. 4 de Fevereiro nº 151 - Luanda - Angola

Caixa Postal 1243

Tel.: (+244) 222 679200

www.bna.ao

Objectivo Do Relatório De Estabilidade Financeira

No âmbito das atribuições conferidas ao Banco Nacional de Angola, por intermédio da sua Lei Orgânica, Lei n.º 16/10, de 15 de

Julho, para a prossecução da política económica do Executivo, compete-lhe, além da condução, execução, acompanhamento

e controlo das políticas monetária, financeira, cambial e de crédito, velar pela estabilidade do sistema financeiro nacional,

assegurando, com essa finalidade, a função de financiador de última instância. Assim, em virtude desta prerrogativa, impende

sobre o mesmo o dever de elaborar e publicar, com periodicidade regular, Relatórios relativos às suas atribuições, entre os quais

o Relatório de Estabilidade Financeira.

O presente relatório tem como objectivo principal identificar potenciais riscos para o sistema financeiro angolano e dar a

conhecê-los ao mercado. Tendo presente que não é a única instituição financeira com influência na estabilidade do sistema

financeiro angolano, o conteúdo deste documento reflecte apenas as análises e opiniões do Banco Nacional de Angola.

Relatório de Estabilidade Financeira Anual de 2015 • 5

Índice Geral

SUMÁRIO EXECUTIVO

10

1

ENQUADRAMENTO MACROECONÓMICO-FINANCEIRO

12

1.1

Apreciação Global

12

1.2

Contextualização Internacional

15

1.2.1

Produto Interno Bruto

15

1.2.2

Mercado de Dívida

17

1.2.3

Mercado das Commodities

18

1.3

Condições Macroeconómicas Internas e Desenvolvimento Financeiro

19

1.4

Perspectivas para o ano de 2016

26

2

SECTOR EXTERNO

28

3

MERCADO MONETÁRIO

30

3.1

Operações de Regulação Monetária

30

3.1.1

Emissão de TBC

30

3.1.2

Operações de Mercado Aberto

30

3.1.3

Outras Operações Monetárias

31

3.2

Evolução das Taxas de Juro do Mercado Monetário

32

3.2.1

Taxas de Juro da Política Monetária

32

3.2.2

Taxas Nominais de Juro de Títulos do Mercado Primário

33

3.2.3

LUIBOR

34

3.3

Operações Cambiais

34

3.3.1

Taxas de Câmbio

35

3.3.2

Base Monetária

35

4

SISTEMA DE PAGAMENTOS

36

4.1

Desempenho do Sistema de Pagamento em Tempo Real (SPTR)

36

4.2

Distribuição das Operações ao Longo do Dia

36

4.3

Desempenho do Serviço de Compensação de Valores

37

4.4

Desempenho do Subsistema Multicaixa (MCX)

37

4.4.1

Terminais de Pagamento Automático

37

4.4.2

Utilização de Cartões Domésticos de Marca Internacional no Estrangeiro

48

6•

4.4.3

Taxa de Operacionalidade da Rede Multicaixa (TOR)

39

4.5

Desempenho do Subsistema de Transferência a crédito (STC)

40

5

SISTEMA FINANCEIRO

41

5.1

Organização do Sistema Financeiro

41

5.1.1

Estrutura e Composição

41

5.1.2

Regulação Prudencial do Sistema Financeiro

42

5.2

Sistema Bancário – Visão Geral

44

5.2.1

Estrutura Patrimonial

44

5.2.2

Adequação de Capital

45

5.2.3

Qualidade Dos Activos

47

5.2.4

Rentabilidade

49

5.2.5

Liquidez e Gestão de Fundos

50

5.2.6

Análise de sensibilidade

51

5.3

Estabilidade do Sistema Financeiro Angolano

52

6

SUPERVISÃO COMPORTAMENTAL

53

6.1

GESTÃO DAS RECLAMAÇÕES

53

6.1.1

Por matéria reclamada

53

6.1.2

Por resultado

54

6.2

Inspecções

54

6.2.1

Inspeções Off-site

55

6.2.2

Inspecções On-site

55

6.2.3

Actividades Sancionatórias

55

6.3

Análise de mercado

55

6.3.1

Âmbito da análise

56

6.3.2

Depósitos: Despesas e comissões

56

6.3.3

Cartões bancários em circulação

57

6.3.4

Cartões de crédito (particulares)

57

6.3.5

Cartões de débito (Multicaixa)

59

6.3.6

Cartões de Débito Multicaixa: Despesas e comissões

60

6.3.7

Cartões de Crédito – Incumprimentos

61

7

EDUCAÇÃO FINANCEIRA

62

7.1

Taxa de Bancarização

66

Relatório de Estabilidade Financeira Anual de 2015 • 7

SIGLAS

III

BALANÇO

V

DEMONSTRAÇÃO DE RESULTADOS

VI

INDICADORES FINANCEIROS

VII

Índice de Gráficos

Gráfico 1: Cobweb da Estabilidade Macroeconómica em Angola

12

Gráfico 2: Evolução Histórica dos Indicadores que Compõem a Cobweb

13

Gráfico 3: Evolução da Actividade Económica Internacional

15

Gráfico 4: Yields de Obrigações de Dívida Soberana a 10 anos das Economias Internacionais Seleccionadas

17

Gráfico 5: Indicadores de Volatilidade dos Mercados Financeiros (MOVE e VIX)

18

Gráfico 6: Índice de Preços FMI das Commodities (ano base 2005)

18

Gráfico 7: Crescimento Económico do Sector Petrolífero e Não Petrolífero

19

Gráfico 8: Evolução da Estrutura do PIB

20

Gráfico 9: Produção de Petróleo e Preço das Ramas Angolanas

20

Gráfico 10: Reservas Internacionais Líquidas e Variação Mensal da taxa de Câmbio Kz/USD

21

Gráfico 11: Volatilidade da taxa de Câmbio Kz/USD

21

Gráfico 12: Inflação Homóloga e Variação do Agregado Monetário M2

22

Gráfico 13: Crédito Líquido ao Governo Central e BT de 91 dias

23

Gráfico 14: Índices de Herfindahl Hirschman: Índice de Concentração das Quotas de Mercado (lado

esquerdo) e Índice de Concentração Sectorial (lado direito)

24

Gráfico 15: Componentes do M2 por níveis de Liquidez

24

Gráfico 16: Multiplicador Monetário

25

Gráfico 17: Grau de Aprofundamento Financeiro

25

Gráfico 18: Indicadores Macroprudenciais de Crescimento de Crédito

26

Gráfico 19: Taxas de Juro da Política Monetária

33

Gráfico 20: Evolução da Luibor

34

Gráfico 21: Evolução da Taxa de Câmbio

35

Gráfico 22: Indisponibilidade SPTR por sessão

36

Gráfico 23: Distribuição dos Pagamentos no SPTR

36

Gráfico 24: Numero dos cheques compensados (dados do SCV)

37

Gráfico 25: Montante dos cheques compensados (dados do SCV)

37

8•

Gráfico 26: Número de TPA Activos versus Não Activos

38

Gráfico 27: Total de Operações com Cartões Domésticos de Marca Internacional no Estrangeiro

38

Gráfico 28: Operações no Estrangeiro por Tipo de Cartão

39

Gráfico 29: Ranking dos 5 Maiores Países de Destino dos Cartões

39

Gráfico 30: Taxa de Operacionalidade da Rede Multicaixa

39

Gráfico 31: Down-Time Por Falta de Notas

40

Gráfico 32: Número de Transferências compensadas no STC

40

Gráfico 33: Montante das Transferências compensadas no STC

40

Gráfico 34: Activo

44

Gráfico 35: Composição do Activo

44

Gráfico 36: Composição do Passivo

45

Gráfico 37: Adequação de Capital

46

Gráfico 38: Crédito no SFA sem efeito Cambial

47

Gráfico 39: Crédito no SFA Por Moeda

47

Gráfico 40: Qualidade do Crédito

48

Gráfico 41: Intermediação Financeira

49

Gráfico 42: Evolução da Taxa Media Anual

50

Gráfico 43: Liquidez imediata

50

Gráfico 44: Estrutura de Liquidez

51

Gráfico 45: Índice de Estabilidade Financeira

52

Gráfico 46: Reclamações por Tipo de Bancos

53

Gráfico 47: Evolução das despesas de manutenção associadas a contas de depósitos a particulares em 2015 (Kz)

56

Gráfico 48: Evolução das comissões cobradas a particulares no levantamentos de moeda estrangeira em 2015 (%)

57

Gráfico 49: Evolução do volume de cartões bancários em circulação no SFA em 2014/2015 (unidades)

57

Gráfico 50: Ranking dos bancos com maior volume de custos por tipologia de despesa e comissão (Kz)

57

Gráfico 51: Custos de emissão de cartões de crédito em 2015 (Kz)

58

Gráfico 52: Despesas de anuidade associadas a cartões de crédito de particulares em 2015

58

Gráfico 53: Custos de substituição de cartões de crédito em 2015 (Kz)

58

Gráfico 54: Despesas de substituição associadas a cartões de crédito de não particulares em 2015 (Kz)

58

Gráfico 55: Ranking dos bancos com maior volume de custos por tipologia de despesa e comissão (Kz)

59

Gráfico 56: Custos de substituição de cartões de crédito em 2015

59

Gráfico 57: Custos de substituição de cartões de débito (Multicaixa) em 2015 (Kz)

59

Relatório de Estabilidade Financeira Anual de 2015 • 9

Gráfico 58: Custos de emissão de cartões de crédito em 2015 (Kz)

60

Gráfico 59: Custos de anuidade de cartões de crédito em 2015 (Kz)

60

Gráfico 60: Despesas de substituição associadas a cartões de crédito de não particulares em 2015 (Kz)

61

Gráfico 61: Evolução do crédito vencido em cartões bancários no SFA, em 2014/2015 em (milhares de Kz)

61

Gráfico 62: Evolução Homóloga das Contas e Cartões

63

Gráfico 63: Evolução Homóloga das Contas Bankita à Crescer

63

Gráfico 64: Evolução Homóloga das Contas Bankita à Crescer

63

Gráfico 65: Contas por Províncias 2014

64

Gráfico 66: Contas por Provincias 2015

64

Gráfico 67: Movimentos em Contas Bankitas 2014

64

Gráfico 68: Movimentos em Contas Bankitas 2015

64

Gráfico 69: Estrutura Etária 2014

65

Gráfico 70: Estrutura Etária 2015

65

Gráfico 71: Estrutura Etária 2014

65

Gráfico 72: Estrutura Etária 2015

65

Gráfico 73: Taxa de Bancarização 2015

66

Índice de Tabelas

Tabela 1 - Crescimento Económico Anual a Nível Mundial

16

Tabela 2 – Indicador do Sector Externo

28

Tabela 3 – Indicador de Solvabilidade Externa

28

Tabela 4 - Indicador de Endividamento Externo

29

Tabela 5 – Operações do Mercado Aberto

30

Tabela 6 – Facilidades Permanentes de Liquidez

31

Tabela 7 – Operações de Redesconto

32

Tabela 8 – Taxas de Juro Política Monetária

33

Tabela 9 – Volume de Vendas de Divisas:

34

Tabela 10 – Listagem de Bancos

41

Tabela 11 – Reclamações por matérias

54

Tabela 12 – Estado das Reclamações (valores absolutos)

54

10 •

SUMÁRIO EXECUTIVO

Em 2015, o desempenho macroeconómico nacional foi marcado por um período menos favorável, devido a diminuição do

preço do petróleo, consequente, deterioração das contas fiscais e externas, em particular, pela menor entrada de recursos

provenientes da venda do petróleo e aumento da vulnerabilidade do mercado cambial, decorrente da depreciação da taxa

de câmbio associada à maior procura por Dólar Norte-americano, resultando num aumento do endividamento do Estado,

deterioração da conta corrente e menor acumulação de reservas internacionais, com efeito a agência de rating Fitch

reavaliou a dívida soberana de Angola reduzindo a sua posição classificativa para B+, considerada “especulativa” com

perspectiva “estável”, por considerar que a economia angolana apresenta perspectivas de desaceleração de crescimento

económico, bem como deterioração fiscal, externa e cambial.

Adicionalmente, verificou-se uma acentuada diminuição das exportações em 44,94% e uma diminuição das importações

em 29,71% como resultado da elevada procura e escassez de divisas, os bens e serviços importados encareceram,

originando uma inversão da tendência decrescente verificada desde 2010 na variação do índice de preços no consumidor,

tendo a taxa de variação homóloga subido 6,79 p.p. fixando-se nos 14,27% no final de 2015.

Não obstante, o Sistema de Pagamentos funcionar com regularidade, o número de terminais de pagamento automáticos

inactivos aumentou e a disponibilidade da rede Multicaixa, esteve abaixo da média, consequência de problemas de

energia e telecomunicações. Verificou-se também uma tendência decrescente das operações em número e montante com

cartões domésticos de marca internacional no estrangeiro, em virtude da limitação na aquisição de divisas, o que implicou

cancelamentos na emissão e reemissão de cartões, bem como, restrições nos carregamentos de cartões pré-pagos por

parte das instituições bancárias.

Em meados de 2015, entrou em funcionamento o Subsistema de Compensação de Cheques (SCC) que é um dos subsistemas

da Câmara de Compensação Automatizada de Angola, extinguindo os processos de compensação baseados em papel,

evolução que permitiu a diminuição dos riscos operacional e financeiros.

O volume de negócios da banca continuou a apresentar tendência crescente representando 63,97% e 81,47% do PIB a

preço de mercado e PIB não petrolífero no final do ano de 2015, respectivamente, porém verificou-se um abrandamento

na sua expansão relativamente a períodos anteriores e uma tendência de alteração do perfil de negócios por parte de

algumas instituições, que restringiram a concessão de crédito, a favor das aplicações de títulos e valores mobiliários, facto

que concorreu para o abrandamento da carteira de crédito, no último ano.

A qualidade dos activos deteriorou-se, por via da degradação das condições monetárias e financeiras, em particular

destaque a variação significativa da taxa de câmbio face a moeda externa que teve início em Setembro de 2014, que

encareceu a amortização das prestações creditícias das famílias e empresas, reflectindo-se num aumento considerável do

crédito mal parado nos últimos 2 (dois) anos, e consequente aumento do risco de crédito que entretanto foi atenuado pelo

aumento da cobertura de provisões.

De igual modo, a liquidez imediata, sobretudo em moeda estrangeira reduziu consideravelmente situando-se em níveis

mais baixos dos últimos 5 (cinco) anos, devido a escassez da mesma, sendo que algumas instituições financeiras bancárias

passaram a apresentar dificuldades no cumprimento das suas obrigações imediatas em moeda estrangeira com os seus

clientes. Todavia, em termos gerais, o sistema bancário revelou-se líquido e com capital suficiente para fazer face as perdas

inerentes a sua actividade e resistência a cenários adversos, porém existem alguns bancos com rácio de solvabilidade

abaixo do regulamentar.

A rentabilidade da banca aumentou consideravelmente derivado dos assentou em proveitos de títulos, operações cambiais

e ajustes ao valor justo da carteira de títulos, reflectindo-se no aumento do retorno dos capitais e dos activos.

O sistema Bancário apresentou um índice de estabilidade financeira mais baixo dos últimos 5 (cinco) anos, diminuindo

consideravelmente de 63% em Agosto de 2014 para 19% em Dezembro de 2015, devido a conjuntura macroeconómica

nacional pouco favorável, em virtude da diminuição significativa do preço do petróleo, resultando numa maior

vulnerabilidade cambial, reflectindo-se no aumento do crédito vencido e escassez de moeda externa que diminuiu a

capacidade dos bancos honrarem os seus compromissos imediatos em moeda estrageira.

Relatório de Estabilidade Financeira Anual de 2015 • 11

O número de reclamações dos utentes de serviços bancários continua a aumentar significativamente, sinalizando a

maior consciencialização dos consumidores de produtos financeiros em relação aos seus direitos, bem como, a maior

disponibilidade de meios que permitem exercer esses direitos.

Em 2015, o BNA deu continuidade ao Programa de Educação Financeira com a realização de actividades no âmbito da

promoção da literacia financeira e da bancarização da população. Nesta conformidade, o BNA formalizou uma parceria

com o Ministério da Educação visando a inserção no Sistema do Ensino Nacional de conteúdos curriculares que abordam

a temática da Educação Financeira. No tocante a bancarização até 2015 registou-se um total de 361.464 contas Bankita

contra 302.435 registadas no período homólogo, apresentando um crescimento de 19,52%. Importa referir que, desde o

início do programa migraram 20.995 contas Bankita para contas convencionais, reflectindo que estas contas constituem um

veículo de acesso ao sistema financeiro e a todo um conjunto de produtos e serviços financeiros que podem proporcionar

bem-estar social aos cidadãos.

Com vista a reforçar a solidez financeira das instituições bancárias no âmbito da iniciativa para o reforço da estabilidade

financeira, o Banco Nacional de Angola, fez a emissão de novos normativos por forma a alinhar aos princípios

internacionalmente aceites, dos quais destacamos os normativos sobre questionário de auto-avaliação e o Guia referente

ao Branqueamento de Capitais e Financiamento do Terrorismo nas relações de correspondência bancária, bem como, a

norma sobre metodologia para constituição de provisões para crédito, governação do risco, novas exigências de capital

para risco de crédito, de mercado, operacional e adopção plena pela primeira vez das IAS/IFRS.

12 •

1

Enquadramento Macroeconómico-Financeiro

1.1

Apreciação Global

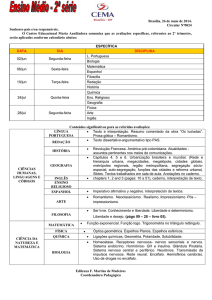

Em 2015, a Cobweb da estabilidade macroeconómica apresentou um agravamento das principais dimensões de risco,

das quais destacam-se a vulnerabilidade externa, cambial e fiscal, devido a queda do preço do petróleo ao longo do ano

e consequente desaceleração económica. Esta conjuntura foi de certo modo compensada por uma condução prudente

e harmonizada da política monetária levada a cabo pelas autoridades de forma a reduzir o impacto dos choques

exógenos.

Em termos gerais, os riscos implícitos ao sistema financeiro angolano associados ao seu enquadramento macroeconómico

situaram-se em níveis inferiores face aos seus respectivos referenciais históricos (2009), com excepção dos riscos

provenientes das relações comerciais com os não residentes, do crescimento económico nacional e da depreciação

cambial. De realçar que no ano de 2015, o desempenho dos indicadores macroeconómicos revelou uma preocupante

instabilidade, reflectida no aumento de todos os índices de vulnerabilidade, face ao registado em 2014, com excepção

das condições monetárias e financeiras.

Gráfico 1: Cobweb da Estabilidade Macroeconómica em Angola

Vulnerabilidade Actividade

Internacional

Vulnerabilidade De Condições

Monetárias e Financeiras

Vulnerabilidade Externa

Vulnerabilidade

Cambial

Vulnerabilidade

Fiscal

Vulnerabilidade da Estabilidade de Preços

2009

2013

Vulnerabilidade do Sector Real

2014

2015

Fonte: Bloomberg, BNA, FMI, AIA, MINFIN, INE-Angola, Ministério do Planeamento, Ministério dos Petróleos, CESifo, SNL, Thomson Reuters, Banco

de Portugal.

O desempenho macroeconómico do país, no período em análise, foi marcado por uma desaceleração do crescimento do

sector petrolífero, défice dos sectores fiscal e externo, depreciação da taxa de câmbio e aumento da taxa de inflação,

cujo impacto negativo é reflectido nas posições mais afastadas do centro da Cobweb dos indicadores subjacentes de

vulnerabilidade.

Com a reduzida arrecadação da receita petrolífera, a vulnerabilidade fiscal aumentou comparativamente ao período

homólogo, resultando num aumento do endividamento do Estado, consequentemente a agência de rating Fitch reavaliou

o rating da dívida soberana de Angola reduzindo a sua posição classificativa para B+, considerada “especulativa”

com perspectiva “estável”, por considerar que a economia angolana apresenta perspectivas de desaceleração de

crescimento económico, bem como deterioração fiscal, externa e cambial.

A reduzida arrecadação da receita petrolífera e a consequente deterioração da conta corrente, reflectiu-se numa menor

acumulação de reservas internacionais e na depreciação da moeda nacional.

Mar/07

Jun/07

Set/07

Dez/07

Mar/08

Jun/08

Set/08

Dez/08

Mar/09

Jun/09

Set/09

Dez/09

Mar/10

Jun/10

Set/10

Dez/10

Mar/11

Jun/11

Set/11

Dez/11

Mar/12

Jun/12

Set/12

Dez/12

Mar/13

Jun/13

Set/13

Dez/13

Mar/14

Jun/14

Set/14

Dez/14

Mar/15

Jun/15

Set/15

Dez/15

Vulnerabilidade Fiscal

Vulnerabilidade da Estabelidade de Preços

Fev/13

Média Amostral

Out/15

Jun/15

Fev/15

Out/14

Jun/14

Fev/14

Out/13

Jun/13

Vulnerabilidade Externa

Out/12

Jun/12

Fev/12

Out/11

Jun/11

Fev/11

Out/10

Jun/10

Fev/10

Out/09

Jun/09

Fev/09

Out/08

Jun/08

Fev/08

Out/07

Jun/07

Fev/07

Out/06

Jun/06

Fev/06

Mar/07

Jun/07

Set/07

Dez/07

Mar/08

Jun/08

Set/08

Dez/08

Mar/09

Jun/09

Set/09

Dez/09

Mar/10

Jun/10

Set/10

Dez/10

Mar/11

Jun/11

Set/11

Dez/11

Mar/12

Jun/12

Set/12

Dez/12

Mar/13

Jun/13

Set/13

Dez/13

Mar/14

Jun/14

Set/14

Dez/14

Mar/15

Jun/15

Set/15

Dez/15

Relatório de Estabilidade Financeira Anual de 2015 • 13

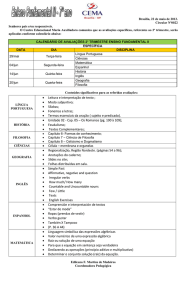

Gráfico 2: Evolução Histórica dos Indicadores que Compõem a Cobweb

5

Índice de Vulnerabilidade do Sector Externo (VSE)

4,5

4

3,5

3

2,5

2

1,5

Média Amostral

4,8

Índice de Vulnerabilidade da Estabilidade de Preço (VEP)

4,3

3,8

3,3

2,8

2,3

1,8

1,3

0,8

Média Amostral

5

Índice de Vulnerabilidade Fiscal (VF)

4,5

3,5

4

3

2,5

2

1,5

0,5

1

Mar/07

Jun/07

Set/07

Dez/07

Mar/08

Jun/08

Set/08

Dez/08

Mar/09

Jun/09

Set/09

Dez/09

Mar/10

Jun/10

Set/10

Dez/10

Mar/11

Jun/11

Set/11

Dez/11

Mar/12

Jun/12

Set/12

Dez/12

Mar/13

Jun/13

Set/13

Dez/13

Mar/14

Jun/14

Set/14

Dez/14

Mar/15

Jun/15

Set/15

Dez/15

de Portugal. Cálculos efectuados pelo BNA.

Vulnerabilidade Fiscal

Vulnerabilidade da Estabelidade de Preços

Fev/13

Out/15

Jun/15

Fev/15

Out/14

Jun/14

Fev/14

Out/13

Jun/13

Vulnerabilidade Externa

Out/12

Jun/12

Fev/12

Out/11

Jun/11

Fev/11

Out/10

Jun/10

Fev/10

Out/09

Jun/09

Fev/09

Out/08

Jun/08

Fev/08

Out/07

Jun/07

Fev/07

Out/06

Jun/06

Fev/06

Mar/07

Jun/07

Set/07

Dez/07

Mar/08

Jun/08

Set/08

Dez/08

Mar/09

Jun/09

Set/09

Dez/09

Mar/10

Jun/10

Set/10

Dez/10

Mar/11

Jun/11

Set/11

Dez/11

Mar/12

Jun/12

Set/12

Dez/12

Mar/13

Jun/13

Set/13

Dez/13

Mar/14

Jun/14

Set/14

Dez/14

Mar/15

Jun/15

Set/15

Dez/15

14 •

Índice de Vulnerabilidade do Sector Externo (VSE)

5

4,5

4

3,5

3

2,5

2

1,5

Média Amostral

4,8

Índice de Vulnerabilidade da Estabilidade de Preço (VEP)

4,3

3,8

3,3

2,8

2,3

1,8

1,3

0,8

Média Amostral

5

Índice de Vulnerabilidade Fiscal (VF)

4,5

4

3,5

3

2,5

2

1,5

1

0,5

Média Amostral

Fonte: Bloomberg, BNA, FMI, AIA, MINFIN, INE-Angola, Ministério do Planeamento, Ministério dos Petróleos, CESifo, SNL, Thomson Reuters, Banco

Relatório de Estabilidade Financeira Anual de 2015 • 15

Índice de Vulnerabilidade do Sector Real (VSR)

($

'"($

'$

&"($

&$

#"($

#$

!"($

Ago/07

Out/07

Dez/07

Fev/08

Abr/08

Jun/08

Ago/08

Out/08

Dez/08

Fev/09

Abr/09

Jun/09

Ago/09

Out/09

Dez/09

Fev/10

Abr/10

Jun/10

Ago/10

Out/10

Dez/10

Fev/11

Abr/11

Jun/11

Ago/11

Out/11

Dez/11

Fev/12

Abr/12

Jun/12

Ago/12

Out/12

Dez/12

Fev/13

Abr/13

Jun/13

Ago/13

Out/13

Dez/13

Fev/14

Abr/14

Jun/14

Ago/14

Out/14

Dez/14

Fev/15

Abr/15

Jun/15

Ago/15

Out/15

Dez/15

!$

vunerabilidade do Sector Real

1.2

Média Amostral

Contextualização Internacional

A evolução mais recente do índice de vulnerabilidade financeira de Angola associada à actividade internacional

conheceu níveis desfavoráveis, comparativamente ao ano de 2014, motivada sobretudo pela redução do preço do

petróleo, principal fonte de receitas da economia.

Gráfico 3: Evolução da Actividade Económica Internacional

6

Índice de Vulnerabulidade da Actividade Internacional (IVAI)

5

4

3

2

1

Mar/06

Jun/06

Set/06

Dez/06

Mar/07

Jun/07

Set/07

Dez/07

Mar/08

Jun/08

Set/08

Dez/08

Mar/09

Jun/09

Set/09

Dez/09

Mar/10

Jun/10

Set/10

Dez/10

Mar/11

Jun/11

Set/11

Dez/11

Mar/12

Jun/12

Set/12

Dez/12

Mar/13

Jun/13

Set/13

Dez/13

Mar/14

Jun/14

Set/14

Dez/14

Fev/15

Jun/15

Set/15

Dez/15

0

Vulnerabilidade Actividade Internacional

Média Amostral

Fonte: Bloomberg, BNA, FMI, AIA, CESifo, SNL, Thomson Reuters. Cálculos efectuados pelo BNA

1.2.1 Produto Interno Bruto

Na actualização do World Economic Outlook (WEO), o Fundo Monetário Internacional (FMI) estima que o crescimento

económico mundial seguiu moderado em 2015 (3,1%), tendo as economias emergentes e em desenvolvimento

desacelerado de 4,6% em 2014 para 4,0% em 2015, enquanto que para as economias desenvolvidas estima uma

recuperação modesta de 1,8% em 2014 para 1,9% em 2015. Adicionalmente, o FMI reviu em baixa as previsões para o

crescimento da economia mundial para 3,4% em 2016, menos 0,2 p.p. comparativamente a previsão anterior.

16 •

Tabela 1 - Crescimento Económico Anual a Nível Mundial

Evolução da Economia Mundial

2013

2014

Economia Mundial

3,30

3,40

3,10

3,40

3,60

Economias Desenvolvidas

1,30

1,80

1,90

2,10

2,10

EUA

2,20

2,40

2,50

2,60

2,60

Zona Euro

-0,50

0,90

1,50

1,70

1,70

Japão

1,60

0,00

0,60

1,00

0,30

Reino Unido

1,70

2,90

2,20

2,20

2,20

Economias Emergentes e em Desenvolvimento

4,70

4,60

4,00

4,30

4,70

Rússia

1,30

0,60

-3,70

-1,00

1,00

China

7,80

7,30

6,90

6,30

6,00

Índia

5,00

7,30

7,30

7,50

7,50

Brasil

2,50

0,10

-3,80

-3,50

0,00

Africa Subsaariana

5,20

5,00

3,50

4,00

4,70

SADC

4,20

3,50

30,00

3,10

-

Crescimento do Pib

2015

2016

Estimativas

2017

Previsões

Fonte: FMI, World Economic Outlook (Update), Janeiro 2015

Em relação ao Produto Interno Bruto (PIB) para as economias desenvolvidas, este poderá crescer de 1,9% em 2015

para 2,1% em 2016. Nos Estados Unidos da América (EUA) o crescimento económico foi revisto em baixa de 2,5% em

2015 (menos 0,1 p.p. de Outubro de 2015) para 2,6% em 2016 (menos 0,2 p.p. em 2016), devido à valorização do Dólar

norte-americano que penaliza as exportações e os baixos preços do petróleo, que podem contribuir para desincentivar

a sua exploração futura. Relativamente, a Zona Euro (ZE), estima-se um crescimento de 1,5% em 2015 e prevê-se um

crescimento de 1,7% em 2016, assente no consumo privado, que beneficiará do baixo preço do petróleo. Enquanto se

espera que o crescimento no Japão seja de apenas 0,6% em 2015 e 1,0% em 2016, suportado pelo baixo preço do

petróleo, condições financeiras menos restritivas, aumento do rendimento das famílias japonesas e pela política fiscal

por via do aumento do imposto de consumo.

Para às economias emergentes e em desenvolvimento, o FMI estima um crescimento do PIB de 4,0% em 2015 e prevê

4,3% para 2016, e espera que a economia chinesa volte a desacelerar, por causa da redução da procura interna e do

fraco crescimento do investimento, porém estima que a Índia continue a crescer a um ritmo elevado, esperando uma

taxa de crescimento de 7,3% em 2015 e projectando 7,5% para 2016. Adicionalmente, o FMI prevê que o cenário de

recessão económica que se regista na Rússia e no Brasil, reflexo da instabilidade económica e da queda dos preços

das commodities, termine em 2017.

Para os países membros da Organização dos Países Exportadores de Petróleo (OPEP), que continuarão a ser afectados

pelos baixos preços do petróleo e ou pelas tensões geopolíticas e conflitos internos, prevê-se um ritmo de crescimento

mais moderado.

Por sua vez, as várias economias da região da África Subsariana deverão registar um crescimento económico menor.

Para 2015 o crescimento da região estimado foi de 3,5%, pressionado pelos baixos preços das commodities alimentares

e energéticas e o aumento dos custos de financiamento, enquanto, para 2016 projecta-se uma aceleração de 4,0% e

4,7% no ano seguinte.

Apesar da revisão em baixa das projecções do FMI, o crescimento mundial para 2016 será superior ao registado em

2015, embora num ritmo mais lento do que o esperado. Por outro lado, a divulgação dos índices gestores de compras

(PMI) prevê um cenário menos robusto no início de 2016, observando-se um movimento mais moderado da actividade

económica nos principais blocos económicos. As principais razões que continuam a limitar o crescimento económico

mundial prendem-se sobretudo com o abrandamento económico chinês, a queda dos preços do petróleo e de outras

commodities e a expectativa de subida da taxa fed funds da Reserva Federal norte-americana (Fed).

Relatório de Estabilidade Financeira Anual de 2015 • 17

1.2.2 Mercado de Dívida

De modo geral, as taxas de juros de longo prazo nas economias avançadas continuam em níveis historicamente baixos,

em linha com a tendência decrescente iniciada em Setembro de 2013, acentuando-se a descida generalizada das taxas

de rendibilidade nos mercados obrigacionistas e a redução do spread das yields dos títulos de dívida soberana dos

países periféricos da Zona Euro face à Bunds da Alemanha, reflectindo um abrandamento das espectativas do mercado

face a normalização gradual das taxas de política, implicando uma reversão parcial dos aumentos observados a partir

de 2013 de forma mais estável.

Gráfico 4: Yields de Obrigações de Dívida Soberana a 10 anos das Economias Internacionais Seleccionadas

6,000

5,000

4,000

3,000

2,000

1,000

Alemanha

EUA

Jpão

01/01/16

01/10/15

01/07/15

01/04/15

01/01/15

01/10/14

01/07/14

01/04/14

01/01/14

01/10/13

01/07/13

01/04/13

01/01/13

01/10/12

01/07/12

01/04/12

01/01/12

01/10/11

01/07/11

01/04/11

01/01/11

01/10/10

01/07/10

01/04/10

01/01/10

01/10/09

01/07/09

01/04/09

01/01/09

01/10/08

01/07/08

01/01/08

01/04/08

0,000

Inglaterra

37,00

32,00

Percentagaem

27,00

22,00

17,00

12,00

7,00

Portugal

Itália

Espanha

01/01/16

01/10/15

01/07/15

01/04/15

01/01/15

01/10/14

01/07/14

01/04/14

01/01/14

01/10/13

01/07/13

01/04/13

01/01/13

01/10/12

01/07/12

01/04/12

01/01/12

01/10/11

01/07/11

01/04/11

01/01/11

01/10/10

01/07/10

01/04/10

01/01/10

01/10/09

01/07/09

01/04/09

01/01/09

01/10/08

01/07/08

01/04/08

-3,00

01/01/08

2,00

Irlanda

Fonte: Bloomberg

A melhoria das condições monetárias nas economias avançadas atenuou as tensões nos mercados financeiros,

observando-se ao longo do ano uma tranquilidade da percepção de risco nos mercados accionistas, medida pelo

Chicago Board Options Exchange Volatility Index (VIX), que oscilou em torno do valor médio de 16,63 pontos.

De salientar que, as políticas monetárias da Fed e dos restantes bancos centrais das economias avançadas, bem como

os receios de um abrandamento da economia Chinesa conjugados com a entrada em recessão de várias economias

emergentes, muito dependentes da exploração e exportação de matérias-primas, causaram algumas incertezas nos

mercados accionistas mundiais, e, por conseguinte, à subida do VIX para o valor mais alto desde 2009.

Por sua vez, a volatilidade dos títulos de rendimento fixo, medida pelo indicador Merrill Option Volatility Estimate

(MOVE), continuou a apresentar uma tendência ligeiramente decrescente, observada desde o ano anterior, oscilando

para níveis pré-crise.

18 •

Gráfico 5: Indicadores de Volatilidade dos Mercados Financeiros (MOVE e VIX)

300

90

80

100

Percentagem

60

50

150

40

100

30

20

Percentagem

300

70

50

10

0

1/1/2008

4/1/2008

7/1/2008

10/1/2008

1/1/2009

4/1/2009

7/1/2009

10/1/2009

1/1/2010

4/1/2010

7/1/2010

10/1/2010

1/1/2011

4/1/2011

7/1/2011

10/1/2011

1/1/2012

4/1/2012

7/1/2012

10/1/2012

1/1/2013

4/1/2013

7/1/2013

10/1/2013

1/1/2014

4/1/2014

7/1/2014

10/1/2014

1/1/2015

4/1/2015

7/1/2015

10/1/2015

1/1/2016

0

VIX

MOVE Index (eixo à direita)

Fonte: Bloomberg

1.2.3 Mercado das Commodities

Ao longo do ano, os preços das commodities continuaram a cair de forma acentuada, registando-se maior queda dos

preços das principais matérias-primas dos últimos 5 (cinco) anos, tendo sido atingidos os níveis registados no ano de

2009, sendo que a queda do preço das commodities energéticas, metálicas e alimentares, contribuiu para a redução

das margens brutas dos produtores.

A redução do preço médio do petróleo no período em análise, desencadeada pelo excesso da oferta mundial de

petróleo, foi impulsionada pela expectativa de retoma das exportações do Irão, apreciação do Dólar em relação às

suas congéneres, manutenção da posição tomada pela OPEP em não reduzir a oferta, abrandamento do crescimento

económico da China, bem como pelo aumento do stock de combustível norte-americano.

Gráfico 6: Índice de Preços FMI das Commodities (ano base 2005)

240

200

160

120

80

40

Mar/07

Jun/07

Set/07

Dez/07

Mar/08

Jun/08

Set/08

Dez/08

Mar/09

Jun/09

Set/09

Dez/09

Mar/10

Jun/10

Set/10

Dez/10

Mar/11

Jun/11

Set/11

Dez/11

Mar/12

Jun/12

Set/12

Dez/12

Mar/13

Jun/13

Set/13

Dez/13

Mar/14

Jun/14

Set/14

Dez/14

Mar/15

Jun/15

Set/15

Dez/15

0

Commodities (sem petróleo)

Fonte: Indexmundi FMI

Preço do Barril (bret)

Preço dos Alimentos

Relatório de Estabilidade Financeira Anual de 2015 • 19

De acordo com os dados da Organização dos Países Exportadores de Petróleo (OPEP), a procura global por petróleo em

2015 foi de 92,9 Mb/d, tendo subido 1,50 Mb/d em relação ao ano de 2014. Por seu turno, a procura por petróleo nos

países da Organização de Cooperação e Desenvolvimento Económico (OCDE) aumentou apenas em 0,60 Mb/d para os

46,3 Mb/d e nos países fora da OCDE aumentou 0,90 Mb/d, fixando-se nos 46,6 Mb/d. Entretanto, prevê-se para 2016,

um aumento da procura global de 1,30 Mb/d para os 94,20 Md/d face ao ano anterior, derivado essencialmente do

aumento da procura de petróleo nos países fora da ODCE em 1,20 Mb/d.

Relativamente a oferta global, registou-se um aumento de 2,50 Mb/d em relação ao ano anterior, atingindo 94,9

Mb/d no final do ano, devido ao aumento da oferta dos países da OPEP em 1,00 Mb/d e dos países fora da OPEP que

aumentaram em 1,30 Mb/d. Contrariamente, para 2016, projecta-se uma diminuição da oferta de petróleo de 0,70

Mb/d para os 56,2 Mb/d para os países fora da OPEP.

Por fim, o índice de preços do FMI das commodities, excluindo o petróleo, decresceu em termos médios 18,51%, tendo

situando-se em 132,23 pontos, de igual modo o índice de preços dos alimentos e bebidas observou uma redução de

16,30%, no mesmo período.

1.3

Condições Macroeconómicas Internas e Desenvolvimento Financeiro

A revisão efectuada pelo MPDT, em Fevereiro de 2016, aponta para 2015 um crescimento real do Produto Interno Bruto

agregado de 2,95%, sendo que o sector petrolífero cresceu em 6,30% e o sector não petrolífero em 1,53%. Estas

estimativas tiveram como pressupostos a taxa de câmbio média de 120,09 Kz/USD, preço médio do barril do petróleo

de USD 53,7 e taxa de inflação de 14,3%. Deste modo, a revisão efectuada distancia-se do previsto no Plano Nacional

de Desenvolvimento (PND 2013-2017), o qual estimava um crescimento para a economia angolana em 2015 de 8,8%.

Gráfico 7: Crescimento Económico do Sector Petrolífero e Não Petrolífero

12,0

10,0

10,9

8,0

9,7

8,3

7,8

Taxa de Crescimento (%)

6,0

3,9 4,3 5,6

3,5

4,0

8,2

6,8

5,2

)"'$3,0

0,0

#"!$

3,0

4,8

2,4

2,0

1,1

-0,9

-2,9

-2,0

-4,0

6,3

-5,1

-2,6

-5,6

-6,0

-8,0

2009

2010

2011

2012

2013

2014 (est)

2015 (p)

2016 (p)

PIB petrolífero

8-9%$

-5,1

-2,9

-5,6

-0,9

-2,6

6,3

1,1

PIB não petrolífero

<9&$

8,3

7,8

9,7

10,9

8,2

1,5

3,8

PIB pm

!9'$

2,4

3,5

3,9

6,8

4,8

3,0

3,0

Fonte: Ministério do Planeamento e Desenvolvimento Territorial

A desaceleração do PIB face a 2014, deveu-se particularmente ao abrandamento do Sector Não Petrolífero em 6,7

p.p., transversal a todos os sectores com a excepção do sector diamantífero, destacando-se os sectores da Energia,

Agricultura e Indústria Transformadora com taxas de 2,47%, 0,75% e - 2,07%, respectivamente, tendo abrandado de

-14,86 p.p., -11,15 p.p. e -10,17 p.p., respectivamente.

A revisão em baixa do Sector da Energia, teve como base o atraso de alguns projectos de investimento com o objectivo

de aumentar o volume de potência. Por sua vez, no Sector da Agricultura, os principais constrangimentos observaramse na produção de raízes e tubérculos (mandioca, batata rena e batata doce) e produção de carne bovina e caprina,

devido as restrições de circulação de animais, no sentido de prevenir a propagação do surto de febre aftosa, cuja

quantidade produzida ficou aquém do objectivo traçado. Por fim a contracção do sector da Indústria Transformadora,

deveu-se sobretudo ao impacto da redução de importação de matérias-primas, materiais de construção e bens de

consumo, atrasos dos projectos da indústria têxtil e à não concretização de projectos na indústria alimentar.

20 •

Relativamente ao PIB petrolífero, observou-se uma aceleração de 8,9 p.p. face a 2014, com o contributo particular da

exploração de novos Blocos, estima-se que no período em análise produziu-se em média 1,78 milhões de barris/dia,

sustentando assim parte do crescimento verificado na economia.

Gráfico 8: Evolução da Estrutura do PIB

100%

80%

60%

40%

20%

0%

2006

Agricultura

2007

Pescase derviados

2008

2009

Diamantes e outro

2010

Petróleos

2011

2012

Indústria transformadora

2013

Construção

Energia

2014

2015

Serviços mercantis

outros

Fonte: Ministério do Planeamento e Desenvolvimento Territorial

Em 2015, a produção petrolífera total foi de 644,95 milhões de barris, representando um aumento de 5,84% face ao

período homólogo. Em paralelo, verificou-se uma queda acentuada no preço das ramas angolanas em 48,19%, tendo

passado de uma média de USD 96,49/barril em 2014 para USD 49,99/barril em 2015.

Gráfico 9: Produção de Petróleo e Preço das Ramas Angolanas

140

65,00

120

$/Barril

80

55,00

60

50,00

40

45,00

20

Milhões de Barril/dia

60,00

100

40,00

Produção de Petróleo (eixo à direita)

Dez/15

Jun/15

Dez/14

Jun/14

Dez/13

Jun/13

Dez/12

Jun/12

Dez/11

Jun/11

Dez/10

Jun/10

Dez/09

Jun/09

Dez/08

Jun/08

Dez/07

0

Preços das Ramas (USD)

Fonte: Ministério do Planeamento e Desenvolvimento Territorial

Durante o período em análise verificou-se uma acentuada diminuição das exportações em 44,94% e uma diminuição

das importações em 29,71% como resultado de dificuldades de acesso ao mercado cambial cada vez maiores fruto

da elevada escassez de divisas; todavia o cenário final da conta de bens é positivo. De igual modo, a conta de bens

registou uma quebra de 57,25%, consequentemente, embora positivo, o saldo da conta de bens teve um impacto

desfavorável sobre a acumulação de reservas em 2015, resultando numa diminuição das Reservas Internacionais

Líquidas (RIL) em 9,99%.

01/01/09

15/02/09

01/04/09

16/05/09

30/06/09

14/08/09

28/09/09

12/11/09

27/12/09

10/02/10

27/03/10

11/05/10

25/06/10

09/08/10

23/09/10

07/11/10

22/12/10

05/02/11

22/03/11

06/05/11

20/06/11

04/08/11

18/09/11

02/11/11

17/12/11

31/01/12

16/03/12

30/04/12

14/06/12

29/07/12

12/09/12

27/10/12

11/12/12

25/01/13

11/03/13

25/04/13

09/06/13

24/07/13

09/07/13

22/10/13

12/06/13

20/01/14

06/03/14

20/04/14

04/06/14

19/07/14

02/09/14

17/10/14

05/12/14

19/01/15

05/03/15

19/04/15

03/06/15

18/07/15

01/09/15

16/10/15

30/11/15

14/01/16

AKZ/USD

165,60

180,00

5,0

160,00

4,5

140,00

4,0

120,00

100,00

80,00

2,5

60,00

40,00

1,0

20,00

0,5

0,00

0,0

Taxa de Câmbio Mercado de Referência

Taxa de Câmbio Mercado de Referência de 2013

155,60

Implementação NRCSP

Início da Queda do preço do petróleo

145,60

115,60

105,60

95,60

Implementação NRCSP

3

135,60

3,5

125,60

2,5

%

RIL

01/01/13

24/01/13

16/02/13

11/03/13

03/04/13

26/04/13

19/05/13

11/06/13

04/07/13

27/07/13

19/08/13

09/11/13

10/04/13

27/10/13

11/19/2013

12/12/13

04/01/14

27/01/14

19/02/14

14/03/14

06/04/14

29/04/14

22/05/14

14/06/14

07/07/14

30/07/14

22/08/14

14/09/14

07/10/14

30/10/14

24/11/14

19/12/14

11/01/15

03/02/15

26/02/15

21/03/15

13/04/15

06/05/15

29/05/15

21/06/15

14/07/15

06/08/15

29/08/15

21/09/15

14/10/15

06/11/15

29/11/15

22/12/15

14/01/16

06/02/16

01/01/13

28/01/13

24/02/13

23/03/13

19/04/13

16/05/13

12/06/13

09/07/13

05/08/13

09/01/13

9/28/2013

10/25/2013

11/21/2013

12/18/2013

14/01/14

10/02/14

09/03/14

05/04/14

02/05/14

29/05/14

25/06/14

22/07/14

18/08/14

14/09/14

11/10/14

09/11/14

08/12/14

04/01/15

31/01/15

27/02/15

26/03/15

22/04/15

19/05/15

15/06/15

12/07/15

08/08/15

04/09/15

01/10/15

28/10/15

24/11/15

21/12/15

17/01/16

Dez/15

Set/15

Jun/15

Mar/15

Dez/14

Set/14

Jun/14

Mar/14

Dez/13

Set/13

Jun/13

Mar/13

Dez/12

Set/12

Jun/12

Mar/12

Dez/11

Set/11

Jun/11

Mar/11

Dez/10

Set/10

Jun/10

Mar/10

Dez/09

Set/09

Jun/09

Mar/09

Dez/08

Set/08

Jun/08

Mar/08

Dez/07

Milhões AKZ

Relatório de Estabilidade Financeira Anual de 2015 • 21

Gráfico 10: Reservas Internacionais Líquidas e Variação Mensal da taxa de Câmbio Kz/USD

40 000,00

12%

35 000,00

10%

30 000,00

8%

25 000,00

6%

20 000,00

4%

15 000,00

2%

10 000,00

0%

5 000,00

-2%

0,00

-4%

Variação Mensal da Taxa de Câmbio Nominal de Referência

Em relação à evolução da taxa de câmbio, assistiu-se a uma desvalorização de 31,55% da taxa média de referência,

passando de Kz/USD 102,863 em 2014 para Kz/USD 135,315 em 2015

Gráfico 11: Volatilidade da taxa de Câmbio Kz/USD

3,5

3,0

2,0

1,5

Volatilidade da Taxa de Câmbio (eixo à direita)

Volatilidade daTaxa de Câmbio (%)

5

Início da Queda do preço do petróleo

4,5

4

1,5

2

0,5

1

0

Em 2015, observou-se uma inversão do comportamento verificado desde 2010 na variação do índice de preços no

consumidor em termos homólogos, tendo a taxa de variação homóloga subido 6,79 p.p. fixando-se nos 14,27% face

aos 7,48% de 2014, devido sobretudo a depreciação da moeda nacional, em cerca de 32%, ao longo do ano, levando

ao encarecimento dos bens e serviços importados.

22 •

Gráfico 12: Inflação Homóloga e Variação do Agregado Monetário M2

18,00%

90,00%

80,00%

16,00%

70,00%

14,00%

60,00%

50,00%

12,00%

40,00%

10,00%

30,00%

20,00%

8,00%

10,00%

6,00%

0,00%

Inflação Homóloga

Variação do Agregado Monetário M2 (eixo à direita)

Fonte: BNA e INE Angola

O ano de 2015, foi um ano de fortes desafios para a economia Angolana, tendo crescido menos face ao projectado pelo

Executivo, influenciado pela diminuição do preço do petróleo que criou entraves à condução da política fiscal, coagindo

a revisão do OGE baseada em pressupostos macroeconómicos mais conservadores, assumindo um preço médio de

exportação de petróleo de USD 40,0, inferior aos USD 81,0 do OGE inicial, uma mais modesta taxa de crescimento

real do PIB de 6,6%, contra 9,7% do OGE inicial,) e, entre outros, uma taxa de inflação superior de 9% contra os 7%

do OGE inicial.

As prioridades da Política Fiscal, apresentadas para o ano de 2015, impactaram quer na receita, através da potenciação

da receita não petrolífera e do reforço do papel regulador do Estado, quer na despesa, por via da melhoria da sua

qualidade e da racionalização e optimização da despesa com subsídios à economia e outros apoios financeiros do

Estado. Desta forma, o OGE revisto reflectiu uma diminuição das receitas em cerca de 35,7% face ao OGE inicial, das

quais as receitas do sector petrolífero diminuíram em 59,3% e do sector não petrolífero aumentaram em 1,4%. Por sua

vez a despesa reduziu 33%, com um corte de 26% das despesas correntes e de 53% das despesas de capital. Tendo

em conta a distribuição da despesa pelas funções do Estado, salienta-se que todos os sectores viram a sua alocação

de fundo reduzida face ao OGE inicial, à excepção das despesas com as Operações da Dívida Pública, numa perspectiva

de cumprimento das obrigações do Estado e continuidade da capacidade de financiamento no futuro.

Os dados fiscais preliminares do Ministério das Finanças (MINFIN), apontam para uma redução da Receita Total de

30,64%, ao passar de Kz 4.402.640,72 milhões em 2014 para Kz 3.053.809,59 milhões em 2015, fortemente influenciada

pela diminuição da Receita Petrolífera em 46,96%. Contrariamente, verificou-se no período um aumento de 2,62% da

Receita Não Petrolífera.

De referir que, apesar da maior dificuldade de arrecadação de receitas verificada em 2015, quando comparado com

2014, a execução das receitas petrolíferas superou largamente o previsto no OGE revisto, com a taxa de execução das

receitas a situar-se em 151,6% e receitas não petrolíferas com um grau de execução de 80,6% devido ao abrandamento

da actividade económica no sector.

Relativamente às despesas totais, o Tesouro aponta para uma diminuição de 37,62%, passando de Kz 5.222.015,56

milhões em 2014 para Kz 3.309.854,22 milhões em 2015, influenciadas por um lado pelas Despesas Correntes que

sofreram uma diminuição de 23,75% em relação ao ano anterior, tendo-se situado nos Kz 2.795.914,41 milhões,

justificada principalmente pelo corte de 55,03% no valor das Despesas em Bens e Serviços. Por outro lado, para a

redução das Despesas Totais também contribuiu a diminuição significativa das Despesas de Capital, cuja diminuição

foi de 66,96% face ao ano anterior, tendo executado apenas Kz 513.939,80 milhões. No geral, as Despesas Totais

apresentaram uma execução abaixo do programado (94,59% face ao previsto), devido principalmente à fraca execução

das despesas relacionadas com remunerações de empregados, bens e serviços e despesas de capital. Por outro lado,

o aumento das taxas de juro dos títulos da dívida ao longo de 2015, levou a que a rubrica referente a juros executasse

acima do previsto, tendo aumentado 66,18% face ao ano anterior.

Relatório de Estabilidade Financeira Anual de 2015 • 23

Assim, a magnitude de redução das despesas compensou, de certa forma, a redução das receitas, criando espaço para

uma melhoria do Défice Fiscal, passando de Kz 819.374,85 milhões em 2014 para Kz 256.044,63 milhões na óptica de

compromisso, o que corresponde a uma redução de 68,25% face ao ano de 2014. Contudo, registando um superavit de

Kz 223.517,79 milhões numa óptica de caixa, devido à existência de atrasados no montante de Kz 479.562,21 milhões.

Ao longo do ano, o financiamento da actividade do Tesouro foi assegurado por via da emissão de Títulos Públicos

(Obrigações e Bilhetes do Tesouro) e desembolso externos (linhas de crédito e empréstimos financeiros).

500.000,00

32,00%

250.000,00

28,00%

0,00

24,00%

-250.000,00

mar/07

jun/07

set/07

dez/07

mar/08

jun/08

set/08

dez/08

mar/09

jun/09

set/09

dez/09

mar/10

jun/10

set/10

dez/10

mar/11

jun/11

set/11

dez/11

mar/12

jun/12

set/12

dez/12

mar/13

jun/13

set/13

dez/13

mar/14

jun/14

set/14

dez/14

mar/15

jun/15

set/15

dez/15

Milhões de Kz

Gráfico 13: Crédito Líquido ao Governo Central e BT de 91 dias

20,00%

-500.000,00

16,00%

-750.000,00

12,00%

-1.000.000,00

8,00%

-1.250.000,00

4,00%

-1.500.000,00

Crédito líquido ao Governo Central

Bilhetes do Tesouro 91 dias (eixo à direita)

0,00%

Fonte: BNA

De referir que, no ano de 2015, a intermediação financeira foi afectada por diversas mudanças e alterações dos

instrumentos de gestão de política monetária com impacto espectável sobre a actividade creditícia 1 . Na primeira

metade do ano, o Comité de Política Monetária (CPM) aumentou, o coeficiente das Reservas Obrigatórias em moeda

nacional, de 15% para 20%, sinalizando maior prudência nas transacções bancárias de modo a assegurar a estabilidade

do sistema bancário. No entanto, devido a mudanças de comportamento no mercado, no final do ano, este coeficiente

foi alterado novamente, passando para 25%, dos quais 10% podem ser cumpridos em títulos do tesouro em moeda

nacional.

Neste contexto, a orientação da Política Monetária foi acomodatícia, tendo sido anulada, no primeiro semestre, a taxa

de juro de facilidade permanente de absorção de liquidez (FAO) e abolidas as operações de mercado aberto de modo

permitir uma maior aderência aos títulos do tesouro financiamento para o Tesouro, cuja necessidade de liquidez viu-se

agravada face a queda do preço do petróleo.

Em 2015, as taxas de juro aplicadas ao sector empresarial sobre os empréstimos em moeda nacional (MN), aumentaram

em todas as maturidades, fixando-se em, 15,23% na maturidade de 181 dias a 1 ano (1,35 p.p.) e 14,84% na maturidade

a mais de 1 ano (1,15 p.p), excepto para a maturidade de 180 dias que registou uma redução de 1,98 p.p tendo-se fixado

em 15,41%. Por seu turno, as taxas de juro em moeda estrangeira (ME), registaram um aumento na maturidade de 180

dias a 1 ano, fixando-se em 12,97% (2,33 p.p), enquanto nas maturidades até 180 dias e mais de 1 ano diminuíram,

passando para 10,00% (-1,41 p.p.) e 9,76% (-0,27 p.p), respectivamente.

Em relação às taxas de juro em MN para o crédito a particulares, observou-se um aumento nas maturidades a 180 dias

e 181 dias em 16,46%, 14,64%, respectivamente, contrariamente as taxas com maturidade a mais de 1 ano diminuiu

em 0,23 p.p. fixando-se em 11,79%. No que diz respeito, às taxas de juro em ME à particulares, de modo geral as taxas

apresentaram um comportamento descendente, com excepção para a maturidade de 180 dias cuja taxa sofreu um

aumento de 0,59 p.p, situando-se em 12,07%.

1

O Ver Capitulo 5- Sistema Financeiro, ponto 5.2.5 - Liquidez e Gestão de Fundos.

24 •

Gráfico 14: Índices de Herfindahl Hirschman: Índice de Concentração das Quotas de Mercado (lado

esquerdo) e Índice de Concentração Sectorial (lado direito)

0,4000

0,1800

0,3500

0,1700

0,3000

0,1600

0,2500

0,1500

0,2000

0,1400

0,1500

0,1300

Índice de Herfindall (Índice de Concentração das Quotas de Mercado)

Set/15

Jun/15

Dez/15

Set/14

Mar/15

Jun/14

Dez/14

Set/13

Mar/14

Jun/13

Dez/13

Set/12

Mar/13

Jun/12

Dez/12

Set/11

Mar/12

Jun/11

Dez/11

Set/10

Mar/11

Jun/10

Dez/10

Set/09

Mar/10

Jun/09

Dez/09

Set/08

Mar/09

Jun/08

Dez/08

Set/07

Mar/08

Jun/07

Dez/07

0,0000

Mar/07

0,0500

0,1000

dez/06

mar/07

jun/07

set/07

dez/07

mar/08

jun/08

set/08

dez/08

mar/09

jun/09

set/09

dez/09

mar/10

jun/10

set/10

dez/10

mar/11

jun/11

set/11

dez/11

mar/12

jun/12

set/12

dez/12

mar/13

jun/13

set/13

dez/13

mar/14

jun/14

set/14

dez/14

mar/15

jun/15

set/15

dez/15

0,1100

Dez/06

0,1000

0,1200

HH do Crédito por Sector de Actividade Económica

O índice de Herfindahl Hirschman 2, que mede o grau de concentração das quotas de mercado no sector bancário,

manteve-se relativamente constante face ao período homólogo, sugerindo uma manutenção dos níveis de concorrência

no período em análise. Todavia, no que diz respeito a estrutura do crédito por sectores de actividade, o crédito à

economia, encontra-se concentrado em seis (6) sectores de actividade (86,90%), com um aumento de 3,80%

relativamente ao ano anterior, destacando-se os sectores de Particulares (17,96%), Outras Actividades de Serviços

Colectivos Sociais e Pessoais (14,40%), Comércio por Grosso ou a Retalho (20,25%), Actividade Imobiliária, Alugueres

e Serviços Prestados às Empresas (13,87%), Construção (11,72%) e Industria Transformadora (8,71%). Este cenário é

indicativo de que o processo de diversificação da economia, apesar de registar progressos ainda se encontra numa fase

em que exige um envolvimento forte do Executivo sobretudo na criação de infraestruturas de apoio ao crescimento do

sector privado. Todavia, esta condição é propensa a agravar o risco de vulnerabilidade do sector bancário perante um

hipotético abrandamento na dinâmica desses sectores.

Ao longo do período em análise, os indicadores relativos a detenção de moeda, por níveis de liquidez, apresentaram

uma maior preferência por liquidez por parte dos agentes económicos, facto que poderá estar associado ao grau de

informalidade dos mercados e as expectativas quanto ao aumento da inflação. Particularmente, o grau de preferência

por liquidez, quando definido como o “rácio de depósitos à ordem” e “notas e moedas em poder do público” sobre o

M2, representa um peso de 59,96%, enquanto o rácio dos depósitos a prazo sobre o M2 representa 40,04%.

Gráfico 15: Componentes do M2 por níveis de Liquidez

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

Mar/07

Jun/07

Set/07

Dez/07

Mar/08

Jun/08

Set/08

Dez/08

Mar/09

Jun/09

Set/09

Dez/09

Mar/10

Jun/10

Set/10

Dez/10

Mar/11

Jun/11

Set/11

Dez/11

Mar/12

Jun/12

Set/12

Dez/12

Mar/13

Jun/13

Set/13

Dez/13

Mar/14

Jun/14

Set/14

Dez/14

Mar/15

Jun/15

Set/15

Dez/15

0%

M1/M2

2

Quase Moeda/M2

O índice de Herfindahl Hirschman é calculado através da agregação do quadrado das quotas de mercado de cada banco. Na definição de quota de mercado utilizou-se o peso do crédito fornecido

por instituição financeira no crédito total disponibilizado pelo Sector Bancário Angolano.

Relatório de Estabilidade Financeira Anual de 2015 • 25

A oferta de moeda resultante dos principais actores no processo de intermediação financeira, aumentou, passando

de 3,23 para 3,41, como resultado do aumento do M3 em 11,64%, numa magnitude superior ao aumento da Base

Monetária em 5,99%, reflectindo o aumento da capacidade dos bancos em criar moeda.

Gráfico 16: Multiplicador Monetário

7.000.000,0000

6,00

6.000.000,0000

5,00

3,00

3.000.000,0000

mm

4,00

4.000.000,0000

2,00

2000 000,0000

1.000.000,0000

1,00

-

Dez/06

Mar/07

Jun/07

Set/07

Dez/07

Mar/08

Jun/08

Set/08

Dez/08

Mar/09

Jun/09

Set/09

Dez/09

Mar/10

Jun/10

Set/10

Dez/10

Mar/11

Jun/11

Set/11

Dez/11

Mar/12

Jun/12

Set/12

Dez/12

Mar/13

Jun/13

Set/13

Dez/13

Mar/14

Jun/14

Set/14

Dez/14

Mar/15

Jun/15

Set/15

Dez/15

Milhões de Kz

5.000.000,0000

M3

Base Monetária Ampla

MULTIPLICADOR MONETÁRIO

O grau de aprofundamento financeiro 3 situou-se em 60,42%, uma redução de 2,13p.prelativamente ao período

homólogo. No entanto, em termos de referência, este nível é ainda reduzido, indiciando baixos níveis de intermediação

financeira no sistema financeiro bem como a necessidade de maior sofisticação financeira.

Gráfico 17: Grau de Aprofundamento Financeiro

5.500.000,00

80,00%

5.000.000,00

Milhões de Kz

4.000.000,00

60,00%

3.500.000,00

3.000.000,00

50,00%

2.500.000,00

40,00%

2.000.000,00

1.500.000,00

30,00%

500.000,00

Dez/06

Abr/07

Ago/07

Dez/07

Abr/08

Ago/08

Dez/08

Abr/09

Ago/09

Dez/09

Abr/10

Ago/10

Dez/10

Abr/11

Ago/11

Dez/11

Abr/12

Ago/12

Dez/12

Abr/13

Ago/13

Dez/13

Abr/14

Ago/14

Dez/14

Abr/15

Ago/15

Dez/15

1.000.000,00

M2

M2/PIB não Petrolifero

70,00%

4.500.000,00

20,00%

Aprofundamento Financeiro (eixo à direita)

Ao longo do ano de 2015, a trajectória de crescimento do crédito apresenta um comportamento ascendente, o hiato do

rácio do Crédito ao Sector Privado sobre o PIB, situou-se acima do seu potencial, o que permite inferir que o respectivo

crédito a níveis direccionados tende a exercer pressões sobre o crédito vencido.

3

Aprofundamento Financeiro = M2/PIB não petrolífero

26 •

Gráfico 18: Indicadores Macroprudenciais de Crescimento de Crédito

15%

30%

25%

10%

20%

5%

15%

10%

0%

-5%

Mar/08

Jun/08

Set/08

Dez/08

Mar/09

Jun/09

Set/09

Dez/09

Mar/10

Jun/10

Set/10

Dez/10

Mar/11

Jun/11

Set/11

Dez/11

Mar/12

Jun/12

Set/12

Dez/12

Mar/13

Jun/13

Set/13

Dez/13

Mar/14

Jun/14

Set/14

Dez/14

Mar/15

Jun/15

Set/15

Dez/15

5%

Hiato

Rácio CSP_PIB

0%

Tendência

Fonte: Ministério do Planeamento e Desenvolvimento Territorial. Cálculos efectuados BNA

1.4

Perspectivas para o ano de 2016

De acordo com as últimas projecções do FMI (Update, World Economic Outlook, Janeiro de 2016), a economia mundial

em 2016 continuará condicionada por alguns desafios, salientando-se o abrandamento da economia chinesa, os baixos

preços das commodities, a instabilidade nos mercados financeiros e as tensões geopolíticas em alguns dos principais

mercados emergentes. Estes factores poderão ter consequências significativas sobre o comércio internacional, os

preços das commodities e a confiança dos agentes económicos. A valorização do Dólar norte-americano em linha com

o processo de subida das taxas de juro directoras da Reserva Federal norte-americana (Fed) é outro factor que poderá

aportar efeitos negativos sobre as demonstrações financeiras das empresas e desafios no acesso ao financiamento

bancário. Perante este contexto, o FMI reforça a necessidade de se repensar sobre as políticas de crescimento, para as

economias avançadas, os baixos níveis de inflação tornam necessário a prossecução de políticas monetárias flexíveis,

acompanhadas de políticas fiscais menos austeras. Relativamente, as economias emergentes e em desenvolvimento,

os desafios são ainda maiores, destacando-se a necessidade de redução das despesas públicas, diversificação da

economia, implementação de reformas estruturais e reforço institucional.

Adicionalmente, a flexibilização da taxa de câmbio será uma forma de absorver os impactos dos choques externos

adversos, sobretudo nos países exportadores de commodities, com o devido monitoramento dos potenciais efeitos

sobre a economia real. Por último, destaca-se a necessidade de apostar no reforço das infra-estruturas, na melhoria do

ambiente económico e capacitação contínua do capital humano.

Ao nível das commodities energéticas, o preço médio do barril do petróleo no mercado internacional foi de 53,54

USD/bbl para o Brent (menos 46,16%), 48,78 USD/bbl para o WTI (menos 47,53%) e 49,99 USD/bbl para as Ramas

angolanas (menos 48,16%) em 2015, sendo que as previsões do FMI indicam que os mesmos se situarão próximo dos

34 USD/bbl no final do primeiro semestre de 2016 e nos 38 USD/bbl no final do segundo semestre, perfazendo uma

média anual de 35 USD/bbl.

O Quadro Macroeconómico subjacente ao OGE - revisto para 2016 indica um crescimento do PIB real de 4%, sendo que

o sector petrolífero poderá crescer em cerca de 4,5% e o sector não petrolífero em aproximadamente 3,8%. Dessas

previsões, antevê-se um aumento da produção petrolífera, que poderá passar de 1.796,39 MBbl/dia para 1.856,4

MBbl/dia, apesar de se prever uma redução do preço do petróleo, que poderá situar-se nos USD 39 por barril, uma taxa

de inflação de 15,8% e um défice fiscal global na ordem de 5,5% do PIB.

O OGE para 2016, prevê um aumento das receitas face a 2015, situando-se em Kz 3.514.480,15 milhões (24,7% do PIB),

influenciada principalmente pelos Impostos de Bens e Serviços. As despesas deverão igualmente aumentar, atingindo

cerca de Kz 4.295.712,22 milhões (30,2% do PIB), resultando num défice em torno de Kz 781.232,21 milhões (5,5% do

PIB), o que poderá implicar uma maior necessidade de financiamento do Governo a ser constituída maioritariamente

por financiamento externo de Kz 1.058,901,76 milhões (7,4% do PIB).

Relatório de Estabilidade Financeira Anual de 2015 • 27

Projecta-se uma Conta Corrente deficitária em torno de USD 12.130,08 milhões, que poderá resultar essencialmente

da redução significativa da Conta de Bens, em cerca de 41%, em relação a 2015, do défice esperado das contas de

serviços, rendimentos e transferências correntes. Assim, prevê-se um aumento do défice do saldo global da Balança

de Pagamentos relativamente ao ano anterior e, consequentemente uma perda de reservas internacionais brutas em

cerca de 4%, que correspondem a uma cobertura de 7,94 meses de importação de bens e serviços no final de 2016.

Projecta-se igualmente, um crescimento de 28,7% da Base Monetária em MN, explicado essencialmente, pela

expansão dos depósitos dos bancos no BNA, estes sob influência do ciclo expansionista da política fiscal.

Quanto à evolução dos agregados monetários, de acordo com a programação monetária do BNA estima-se para 2016,

uma expansão anual dos agregados M3 e M2 de 20,89% e 20,85%, respectivamente, influenciada por um lado pelo

aumento dos depósitos à ordem em moeda nacional, justificado pelo crescimento do PIB Não-Petrolífero e da projecção

expansionista da política fiscal e, por outro lado pelo aumento dos Outros Depósitos em moeda estrangeira resultante

da desvalorização da moeda nacional.

Em suma, os desafios para a garantia da estabilidade financeira persistem, dado a elevada incerteza da trajectória

dos preços do petróleo no futuro, a desaceleração da economia chinesa, assim como as fracas perspectivas de

crescimento tanto dos países mais desenvolvidos como dos emergentes dependentes maioritariamente da exportação

de commodities.

28 •

2

Sector Externo

Em 2015, a conjuntura económica de Angola ficou marcada por vários sinais de alerta, tendo em atenção os resultados

verificados nos principais indicadores macroeconómicos de acompanhamento dos diversos sectores da economia

angolana, que apontavam para aproximação de uma crise económica estrutural de grande dimensão.

No que diz respeito ao sector externo, observou-se a redução das receitas de exportação de petróleo bruto em 44,3%,

face ao ano de 2014, devido à queda do preço médio de petróleo bruto nos mercados internacionais desde os meados

de 2014, afectando negativamente a solidez da maior parte dos indicadores do sector externo.

Tabela 2 – Indicador do Sector Externo

U.M: Em Milhões de US$

DESCRIÇÃO

2011

2012

2013

2014

2015

Indicadores de Comécio Externo

Grau de Abertura

102,4%

95,2%

95,1%

88,0%

69,8%

Taxa de Cobertura Global

155,0%

156,8%

141,4%

113,7%

91,9%

Importação de Bens e Serviços

43.898,3

45.836,1

49.190,4

53.514,5

37.976,2

Exportações de Bens e Serviços

68.042,5

71.873,3

69.562,2

60.851,2

34.912,9

109.322,6

123.620,4

124.849,5

130.031,7

104.388,0

Memo:

PIB

Fonte: BNA/DES

O quadro acima mostra que o peso do comércio externo na economia angolana (grau de abertura 4) diminuiu 12,7 pontos

percentuais passando de 82,1% em 2014 para 69,4% em 2015, dada a contracção tanto das exportações como das

importações de bens e serviços, pois que a actividade económica do País é muito dependente dos fluxos de comércio externo.

A taxa de cobertura global 5 no período em análise foi de 90,7%, contra 113,7% em 2014, representando uma redução

de 23,0 p.p, influenciada particularmente pela queda das exportações de bens e serviços (43,4%) numa magnitude

superior à da redução das importações de bens e serviços (29,1%).

A taxa de cobertura global inferior a 100% evidência a insuficiência das receitas de exportação para cobrirem as

despesas de importação de bens e serviços, traduzindo-se num deficit da Balança de Pagamentos que tem como

consequência a redução das reservas internacionais bem como o aumento do endividamento externo do País.

Tabela 3 – Indicador de Solvabilidade Externa

U.M: Em Milhões de USD

DESCRIÇÃO

2011

2012

2013

2014

2015

Indicadores de Solvabilidade Externa

RB/ Importação (Meses)

7,8

8,6

7,9

6,2

7,8

RB/ Stock Dívida

135,3%

146,3%

114,3%

77,4%

68,9%

RB/ M2 em MN

153,6%

157,5%

119,0%

83,8%

85,7%

Reservas Brutas (stock)

28.393,1

33.034,8

32.212,5

27.794,6

24.703,9

M2 em MN (stock)

18.485,8

20.969,7

27.059,7

33.166,0

28.841,9

Importação de Bens e Serviços

43.898,3

45.836,1

49.190,4

53.514,5

37.976,2

Stock da dívida Externa

20.992,1

22.582,9

28.178,1

35.933,1

35.851,9

Memo:

Fonte: BNA/DES

4

O grau de abertura da economia angolana reflecte o peso das trocas comerciais com o exterior sobre a produção, isto é, o peso das importações e exportações de bens e serviços sobre o PIB

num determinado período de tempo.

5

A taxa de cobertura global representa a percentagem das importações coberta pelo valor das exportações. Uma taxa de cobertura superior à unidade indica que o país detém uma posição

comercial forte (competitividade comercial), ou seja, as receitas de exportação cobrem na totalidade as despesas de importação realizadas pelo país.

Relatório de Estabilidade Financeira Anual de 2015 • 29

O stock das reservas internacionais brutas no final de 2015 (USD 24.419,5 milhões) correspondeu a uma cobertura de 7,7

meses de importação de bens e serviços, contra 6,2 meses registados em 2014 (USD 27.794,6 milhões), evidenciando

uma evolução positiva deste indicador.

A melhoria observada é reflexo da queda substancial das importações (USD 15.569,2 milhões) numa dimensão muito

superior à da diminuição das reservas internacionais (USD 3.375,1 milhões).

O stock da dívida externa passou de USD 35.933,1 milhões no final de 2014 para USD 36.278,7 milhões no final

de 2015, reflectindo um crescimento de 1,0% (USD 345,6 milhões) resultante do aumento considerável do défice

orçamental. Assim, o rácio de reservas brutas sobre a dívida externa no final de 2015 reduziu em cerca de 10,0 p.p. em

relação a 2014, ao passar de 77,4% para 67,3%.

O rácio das reservas internacionais brutas sobre os meios de pagamento em moeda nacional (MN) registou uma ligeira

melhoria em cerca de 0,9 p.p. passando de 83,8% em 2014 para 84,7% em 2015, ainda assim manteve-se abaixo dos

100% mostrando a insuficiência do nível actual das reservas internacionais brutas para cobrir uma eventual conversão

dos activos denominados em moeda nacional (MN) para moeda estrangeira (ME).

Tabela 4 - Indicador de Endividamento Externo

U.M: Em Milhões de USD

DESCRIÇÃO

2011

2012

2013

2014

2015

Stock da dívida externa/ RB

73,9%

68,4%

87,5%

129,3%

145,1%

Stock da dívida externa/ PIB

19,2%

18,3%

22,6%

27,6%

34,3%

Reservas Brutas (stock)

28.393,1

33.034,8

32.212,5

27.794,6

24.703,9

Stock da dívida Externa

20.992,1

22.582,9

28.178,1

35.933,1

35.851,9

PIB

109.322,6

123.620,4

124.849,5

130.031,7

104.388,0

Indicador de Endividamento Externo

Memo:

Fonte: BNA/DES

Face à diminuição das reservas internacionais brutas e aumento da dívida externa no período em análise, o rácio da

dívida externa sobre as reservas brutas aumentou de 129,3% em 2014 para 148,6% em 2015, o que representa uma

diminuição da capacidade do País em honrar os seus compromissos externos com recurso às reservas internacionais.

A proporção da dívida externa em relação ao PIB ascendeu para 34,8% no ano de 2015 contra 25,8% do período

homólogo, uma degradação do rácio justificada fundamentalmente pela desaceleração do PIB em termos nominais e a

depreciação da moeda nacional, para além do ligeiro crescimento do stock da dívida externa.

30 •

3

Mercado Monetário

Durante o ano de 2015, a condução da política monetária teve como enfoque a regulação dos fluxos excedentários de

liquidez, com o objectivo primário da estabilidade de preços e a manutenção do poder de compra da moeda nacional.

A operacionalização da política monetária, manteve como suporte os instrumentos do quadro operacional de

política monetária, com ênfase para as operações de mercado aberto (OMA), e adicionalmente a disponibilização

de facilidades permanentes de liquidez, a monitorização das taxas de juro de referência e alterações dos limites das

reservas obrigatórias.

3.1

Operações de Regulação Monetária

3.1.1 Emissão de TBC

Em conformidade com os objectivos da gestão coordenada de política monetária e fiscal em 2015, a semelhança de

anos anteriores não ocorreram emissões de TBC.

3.1.2 Operações de Mercado Aberto

As Operações de Mercado Aberto para absorção de liquidez ascenderam, em termos acumulados, ao montante de Kz