Cenário Econômico: Feliz Ano Velho

Janeiro 2016

Economia Internacional

O desempenho e a perspectiva da economia mundial continuam a ser ditados pelas direções

divergentes de países emergentes e desenvolvidos. Enquanto os primeiros seguem com

crescimento em desaceleração, os últimos mantêm recuperação moderada. Em comum, a

queda no preço das commodities tem desafiado os respectivos governos e autoridades; de um

lado, pela reaceleração das economias emergentes, do outro, pela consolidação da inflação

em terreno positivo.

O crescimento da economia norte-americana e o seu cenário prospectivo positivo levaram o

Federal Reserve a iniciar o processo de elevação dos juros em dezembro, em linha com a

visão da ampla maioria dos analistas. Segundo documentos oficiais e declarações de membros

do FOMC, o procedimento de normalização dos juros será lento e gradual, sinalização

responsável pelos efeitos contidos sobre os mercados após o liftoff. A capacidade do Fed de

suavizar o processo será ditada pelo cenário inflacionário, ainda refreado pela força do dólar

e pela renovação das mínimas recentes do preço do petróleo. Além disso, vale citar que os

desdobramentos sobre as variáveis financeiras serão observados atentamente pelo FOMC,

trabalhando em favor de um ciclo mais brando no caso de pioras significativas.

A economia europeia também mantém tendência positiva de crescimento que, no entanto,

está aquém do esperado. Nesse sentido, o Banco Central Europeu voltou a flexibilizar a

política monetária em adição ao programa inicial de injeção de recursos (ou quantitative

easing). A tendência é fazer mais até que os dados – especialmente os núcleos inflacionários –

provarem o contrário.

Na China, a nossa visão passa por dois momentos diferentes. Para prazos maiores, a

expectativa é de manutenção das reduções de taxas de crescimento, na esteira dos sinais de

excesso de capacidade instalada e alterações no eixo dinâmico da economia. Para o curto

prazo, observamos sinais positivos sobre a atividade das medidas expansionistas adotadas pelo

governo desde o final de 2014. Ainda do lado positivo, vale destacar o processo de aceleração

do consumo vis-à-vis os investimentos e, de forma correspondente, do setor de serviços

versus o industrial, em linha com as aspirações do governo chinês.

Setor Externo

A acomodação das contas externas tem sido rápida e, na nossa visão, será prolongada. Além

disso, o ajuste observado não se dá com dificuldades expressivas de financiamento externo,

caminhando em paralelo à redução do déficit em transações correntes. De fato, os últimos

meses foram marcados por sua queda até os atuais 3,7% do PIB (no acumulado em 12 meses),

na esteira do baixo crescimento da demanda doméstica e da desvalorização do real (fatores

que devem seguir verdadeiros no futuro relevante). Além disso, a despeito das incertezas que

rondam a economia brasileira que culminaram na perda do grau investimento, os

investimentos estrangeiros no país seguem em patamar saudável e pouco abaixo de 4% do PIB

no acumulado em 12 meses. A principal dificuldade seguirá no influxo de investimento

estrangeiro em carteira, hoje pouco acima de 0% do PIB. De qualquer forma, é importante ter

em mente que a nossa necessidade de financiamento externo também está próxima de zero.

Para 2016, esperamos déficit em transações corrente pouco acima de 2,0% do PIB, com

superávit comercial em US$ 45 bilhões e investimento direto no país em 3,3% do PIB.

Política Fiscal

As contas públicas brasileiras foram afetadas pela fraqueza da atividade, pela crise política e

pelas despesas herdadas dos anos anteriores. Entres essas condicionantes, apenas as

1

famigeradas “despedaladas” não deverão estar presentes em 2016. Com isso, o resultado

primário deverá permanecer no campo negativo, em que pese a insistência na recriação da

CPMF, imposto de grande poder arrecadatório (ao redor de 1,3% do PIB nos moldes passados).

Vale lembrar que a contribuição depende de Proposta de Emenda à Constituição cujo quórum

no Congresso é de altos 3/5. Não acreditamos na sua recriação.

Sendo assim, trabalhamos com déficit primário de 0,6% e dívida bruta próxima a 75% do PIB,

enquanto a dívida líquida seguirá se beneficiando da desvalorização cambial permanecendo

abaixo de 40%.

Câmbio

Conforme discutido acima, o cenário internacional e o nosso setor externo não trabalham em

favor de grandes desvalorizações do Real, ao menos no curto prazo. Enquanto observamos

situação de razoável equilíbrio do balanço de pagamentos, as preocupações com a economia

chinesa deram trégua e o processo de normalização dos Fed Funds deverá seguir dentro do

script gradualista. Se por um lado a descrição soa positiva, por outro, podemos dizer que o

cenário internacional já se encontra em relativo “céu de brigadeiro” aos olhos da economia

brasileira, mas com claro viés de piora a partir daqui. De fato, não vislumbramos uma

reaceleração chinesa consistente nem uma reversão da queda do desemprego nos EUA, fato

que se traduzirá na elevação da inflação em um segundo momento e reavaliação por parte do

mercado da velocidade de ajuste dos juros.

Nesse ambiente, as incertezas políticas domésticas e suas implicações sobre o ajuste fiscal

contribuem para novas elevações do risco-país e da volatilidade do câmbio. Aliada à

dificuldade do governo de aprovar medidas no Congresso, já presente este ano, há a

percepção de que a sensibilidade do governo e da nova equipe econômica ao adensamento da

recessão aumentou, suposições que realimentam os prêmios de risco.

Em números, estimamos o real médio do 1T16 em R$ 4,05/US$, baseado, entre outras

variáveis financeiras, em risco-país medido pelo Credit Default Swap (CDS) de 5 anos entre

450 e 500, Treasury Notes de 2 anos caminhando para 1,15% ao final do próximo trimestre e

estabilização do CRB em 380. Para o final de 2016, projetamos o real em 4,25/US$.

Atividade econômica

O quadro recessivo se agravou nos últimos meses e tornou mais incerto o momento do início

da retomada. Do lado da oferta, ainda se observa compressão dos lucros, níveis elevados dos

estoques e aperto das condições de financiamento, tanto domésticas quanto internacionais,

refletidas, por exemplo, no aumento do risco-país. Assim, seguem baixos os níveis de

confiança do empresariado, com redução real dos investimentos.

A circunstância acentuou a deterioração do mercado de trabalho, com redução dos ocupados

e queda real anual dos rendimentos, hoje já em dois dígitos. Joga contra, ainda, o

comportamento da inflação, que ainda não encontrou seu topo, e a consequente elevação dos

juros.

Do lado positivo, vê-se contribuição positiva do setor externo, com crescimento das

exportações e forte contração das importações. Vale perceber que os motivos são

preponderantemente ruins: existe uma clássica complementaridade entre os nossos

investimentos e as importações. De qualquer forma, a redução do custo unitário do trabalho e

a desvalorização do câmbio real têm seu papel.

Em números, estimamos queda real do PIB de quase 4,0% em 2015 e de -3,0% em 2016. Em

termos trimestrais – em comparação com o trimestre imediatamente anterior – estimamos a

saída do campo negativo apenas no 3T16. Em termos anuais – em comparação com o mesmo

2

trimestre do ano anterior – projetamos o fundo do poço no 1T16 com “recuperação” lenta

(quedas menores) ao longo dos trimestres seguintes.

Inflação

O realinhamento entre os preços administrados e livres, a desvalorização cambial ocorrida

desde meados de 2014 e os efeitos secundários dos dois choques, em uma estrutura inercial já

conhecida, explicam preponderantemente a elevação do IPCA para quase 11% em 2015.

Segundo nossas estimativas, o pico do impulso inflacionário do câmbio deverá se dar entre o

1T16 e 2T16. De qualquer forma, o cenário cambial descrito acima seguirá infligindo impulsos

inflacionários ao longo de todo o ano.

Do lado dos preços administrados, é importante perceber o fim do descasamento com os

preços livres. Em outras palavras, o represamento dos anos anteriores foi praticamente

zerado na alta de 18% de 2015. No mesmo sentido, informações como a redução na tarifa de

Itaipu (-30% em dólar) e um possível déficit menor para a CDE (-35%) sugerem alta contida dos

preços de energia elétrica. Assim, para 2016, a menor alta de preços administrados deve ser

decisiva para a queda da taxa de inflação, a depender de aumento de impostos. Sobre esse

ponto, enquanto a necessidade do ajuste fiscal associado ao baixo capital político (que

dificulta a recriação da CPMF, por exemplo) sugerem a imposição de tributos (inflacionários)

que independam do Congresso - como a CIDE - as pressões pró-impeachment reduzem o

ímpeto das medidas impopulares.

Se de fato a inércia inflacionária, crescente nos últimos anos, impedirá a convergência para o

centro da meta, vale dizer, contudo, que está não é impassível ao ciclo econômico, que

finalmente atinge de forma expressiva a massa salarial. Nesse sentido, esperamos a

desaceleração de mais de 2 pontos percentuais de serviços.

Em resumo, a nossa projeção para o IPCA é de 6,7% em 2016. Os riscos são claramente de

alta: não é claro o efeito líquido do El Niño sobre os preços aos consumidores; seguirá

havendo pressão para a remarcação de preços; as expectativas de inflação seguirão atreladas

ao incerto cenário político-fiscal. O cenário inflacionário brasileiro, então, será uma queda de

braços entre a fraqueza da demanda doméstica, vetor duradouro no futuro relevante, a

estrutura pouco competitiva da nossa economia somada à necessidade de reposição de

margem de diversos setores, e o risco constante de novas rodadas de desacoragem das

inflações projetadas enquanto Brasília não oferecer saídas às suas “crises simultâneas”.

Política Monetária

O COPOM vem argumentando que adotará as medidas necessárias para (1) manter a inflação

na banda em 2016 e (2) fazer convergir a inflação para a meta de 4,5%, em 2017. Segundos

suas últimas projeções públicas, tanto o descolamento do centro da meta das estimativas de

IPCA de 2017 quanto a probabilidade rompimento de 6,5% em 2016 são relevantes em

demandariam a retomada do ciclo de alta.

Segundo nossas estimativas que mimetizam os modelos do BC, a convergência da sua inflação

projetada para 2017 demandaria um ciclo de 150 pontos-base iniciado em janeiro. A sua

sinalização, a nosso ver, está clara. Contudo, vale citar que a instabilidade do quadro político

e o agravamento do quadro recessivo sugerem que seu comportamento seguirá aquém do

ideal para afiançar o cumprimento dos objetivos descritos acima.

Marco Caruso

Economista

3

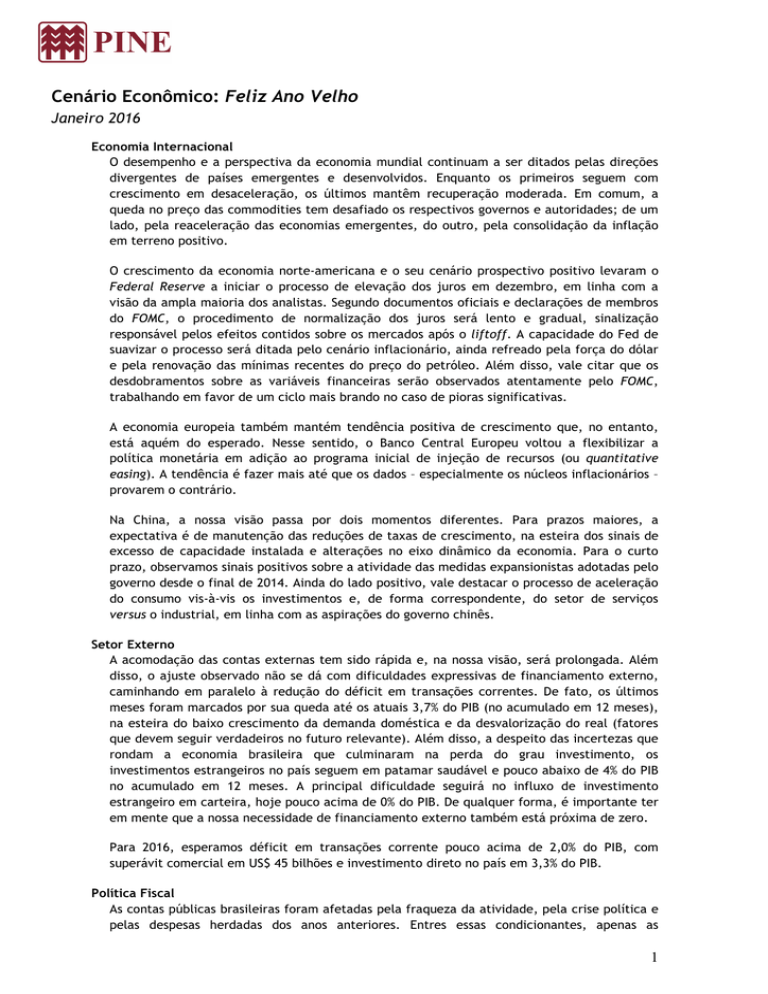

Brasil: Principais Indicadores Econômicos - Banco Pine

INDICADORES ECONOMICOS

2010

2011

2012

2013

2014

2015E

2016E

Crescimento do PIB Real (%)

7,5%

2,7%

0,9%

2,7%

0,2%

-3,8%

-3,0%

R$/US$ (final de período)

1,69

1,83

2,08

2,35

2,65

3,95

4,25

R$/US$ (média)

1,76

1,67

1,95

2,16

2,35

3,34

4,14

IPCA

5,9%

6,5%

5,8%

5,9%

6,4%

10,8%

6,7%

IGP-M

11,3%

5,1%

7,8%

5,5%

3,5%

10,5%

7,1%

Selic (fim de período)

10,75%

11,00%

7,25%

10,00%

11,75%

14,25%

15,75%

Selic (média)

10,00%

11,71%

8,46%

8,44%

11,02%

13,58%

15,54%

20,0

29,8

19,4

2,0

-4,0

17,5

45,0

Saldo comercial (US$bn)

Conta corrente (US$bn)¹

-77,3

-73,2

-78,4

-83,0

-103,6

-60,0

-33,0

Conta corrente (% do PIB)¹

-3,5%

-2,8%

-3,5%

-3,8%

-4,8%

-3,4%

-2,1%

Investimento direto no país (US$bn)¹

88,5

101,2

86,6

69,2

96,9

60,0

50,0

Superávit primário (% do PIB)

2,7%

3,1%

2,4%

1,9%

-0,5%

-1,8%

-0,6%

38,0%

345,0%

32,9%

31,5%

34,1%

36,2%

39,0%

Dívida líquida do setor público/PIB

Disclaimers

Informações relevantes

1. Estes comentários e recomendações foram elaborados pelo Banco Pine S.A. (“Banco Pine”) Estes

comentários e recomendações possuem caráter informativo, têm como único propósito fornecer

informações e não constituem, nem devem ser interpretados como oferta ou solicitação de compra

ou venda de qualquer instrumento financeiro ou de participação em qualquer estratégia de negócios

específica, qualquer que seja a jurisdição. As informações contidas nestes comentários e

recomendações são consideradas confiáveis na data da divulgação destes comentários e

recomendações e foram obtidas a partir de qualquer das seguintes fontes: (i) fontes indicadas ao

lado da informação; (ii) preço de cotação no principal mercado regulado do valor mobiliário em

questão; (iii) fontes públicas confiáveis; (iv) base de dados do Banco Pine. O Banco Pine não declara

ou garante, de forma expressa ou implícita, a integridade, confiabilidade ou exatidão de tais

informações. Estes comentários e recomendações não são declarações completas ou resumos dos

valores mobiliários, mercados ou desenvolvimentos aqui abordados. As opiniões, estimativas e

projeções expressas nestes comentários e recomendações refletem o atual julgamento do analista de

investimento responsável pelo conteúdo destes comentários e recomendações na data de sua

divulgação e estão, portanto, sujeitas a alterações sem aviso prévio. Da mesma forma, as cotações e

disponibilidades dos instrumentos financeiros são meramente indicativas e sujeitas a alterações sem

aviso prévio. O Banco Pine não está obrigado a atualizar, modificar ou corrigir estes comentários e

recomendações, nem informar o leitor sobre tais alterações.

2. Os analistas de investimento responsáveis pela elaboração destes comentários e recomendações

certificam que as opiniões expressas nestes comentários e recomendações refletem de forma precisa

e exclusiva suas visões e opiniões pessoais a respeito de toda e qualquer empresa analisada ou seus

valores mobiliários e foram produzidas de forma independente e autônoma. Uma vez que as opiniões

pessoais dos analistas de investimento podem ser divergentes entre si, o Banco Pine pode ter

publicado ou vir a publicar outros comentários e recomendações que não apresentem uniformidade

e/ou apresentem diferentes conclusões em relação às informações fornecidas nestes comentários e

recomendações. Os analistas de investimento declaram que não mantêm qualquer vínculo com

qualquer indivíduo que mantenha relações comerciais de qualquer natureza com as empresas

analisadas nestes comentários e recomendações e que não recebe qualquer remuneração por serviços

prestados, nem mantêm relações comerciais com empresas ou pessoa natural ou jurídica, fundo ou

universalidade de direitos, que represente os interesses das empresas analisadas nestes comentários

e recomendações. O analista de investimento, seu cônjuge ou companheiro não detém, direta ou

indiretamente, posições em valores mobiliários emitidos pelas empresas analisadas nestes

comentários e recomendações em sua carteira de investimentos pessoal, não têm interesse

financeiro e não estão pessoalmente envolvidos na aquisição, alienação ou intermediação de tais

valores no mercado. O analista de investimento, seu cônjuge ou companheiro não atua como

administrador, diretor ou membro do conselho consultivo das empresas analisadas nestes

comentários e recomendações.

3. A remuneração do analista de investimento é determinada pelos diretores do Banco Pine. Como

todos os funcionários do Banco Pine e suas empresas afiliadas, a remuneração dos analistas de

investimento é influenciada pelo resultado geral desta(s) companhia(s). Sendo assim, a remuneração

do analista de investimento pode ser considerada indiretamente relacionada a estes comentários e

recomendações, entretanto o analista de investimento responsável pelo conteúdo destes

comentários e recomendações garante que nenhuma parcela de sua remuneração esteve, está ou

estará, direta ou indiretamente, relacionada a quaisquer recomendações ou opiniões específicas

contidas nestes comentários e recomendações ou ligada a precificação de quaisquer dos valores

mobiliários discutidos nestes comentários e recomendações.

4. O Banco Pine, suas controladas, seus controladores ou sociedades sob controle comum podem

possuir participação acionária, direta ou indireta, igual ou superior a 5% (cinco por cento) do capital

social das empresas analisadas nestes comentários e recomendações, e podem estar envolvidas na

aquisição, alienação ou intermediação de tais valores no mercado. O Banco Pine, suas controladas,

seus controladores ou sociedades sob controle comum declaram que recebem, ou pretendem

receber,remuneração por serviços prestados para as empresas analisadas nestes comentários e

recomendações ou para pessoas a ela ligadas.

5. Os instrumentos financeiros discutidos nestes comentários e recomendações podem não ser

adequados para todos os investidores. Estes comentários e recomendações não levam em

consideração os objetivos de investimento, situação financeira ou necessidades específicas de

qualquer investidor. Os investidores devem obter orientação financeira independente, com base em

suas características pessoais, antes de tomar uma decisão de investimento baseada nas informações

contidas nestes comentários e recomendações. Caso um instrumento financeiro seja expresso em

uma moeda que não a do investidor, uma alteração nas taxas de câmbio pode impactar

adversamente o preço, valor ou rentabilidade do instrumento financeiro e o leitor destes

comentários e recomendações assume quaisquer riscos de câmbio. A rentabilidade de instrumentos

financeiros pode apresentar variações e seu preço ou valor pode, direta ou indiretamente, aumentar

ou diminuir. Os desempenhos anteriores não são necessariamente indicativos de resultados futuros,

e nenhuma declaração ou garantia, de forma expressa ou implícita, é feita nestes comentários e

recomendações em relação a desempenhos futuros. O Grupo Pine se exime de qualquer

responsabilidade por quaisquer prejuízos, diretos ou indiretos, que venham a decorrer da utilização

destes comentários e recomendações ou de seu conteúdo.

6. Estes comentários e recomendações não podem ser reproduzidos ou redistribuídos para qualquer

pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento por escrito

do Banco Pine. Informações adicionais sobre os instrumentos financeiros discutidos nestes

comentários e recomendações estão disponíveis sob consulta.

Certificação de analistas

Os analistas responsáveis pela elaboração deste relatório de análise são certificados de acordo com a

regulamentação brasileira.